Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Auf Investorenveranstaltungen war die 2012 von Berentzen emittierte 50-Millionen-Euro-Anleihe regelmäßig ein Thema. Immerhin kleidete den mit Laufzeit bis Oktober 2017 Bond ein für heutige Verhältnisse üppiger Zinscoupon von 6,5 Prozent – und drückte entsprechend auf das Finanzergebnis des Getränkekonzerns. Um frühzeitig Klarheit zu schaffen, hat Berentzen daher bereits Anfang 2017 mitgeteilt, dass die Anleihe durch einen nur etwa halb so großen Konsortialkredit unter Führung der Deutschen Postbank ersetzt werden soll. Nun ist es soweit: Berentzen zahlt die Anleihe 2012/17 pünktlich zurück und schlägt damit ein neues Kapitel in der Unternehmensfinanzierung auf. Für die Bond-Inhaber hat sich ihr Investment definitiv gelohnt. Auf eine Besserung der Nachrichtenlage hoffen freilich nun auch die Aktionäre von Berentzen. Immerhin musste die Gesellschaft zuletzt ihre Ergebnisziele für 2017 kürzen, da es gleich an mehreren Stellen nicht so läuft wie gedacht. Zu allem Überfluss drückte außerdem der in weiten Teilen Deutschlands zu kühle Sommer aufs Geschäft (siehe dazu auch den Beitrag von boersengefluester.de HIER). Auf boersengefluester.de spricht Finanzvorstand Ralf Brühhöfner nun über die Rückzahlung der Anleihe, die Hintergründe der Anschlussfinanzierung und welche Effekte sich daraus für Berentzen ergeben.

...

...

Berentzen-Gruppe

Kurs: 3,57

© boersengefluester.de | Redaktion

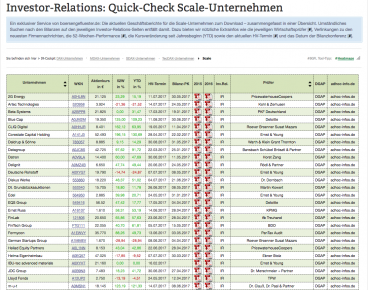

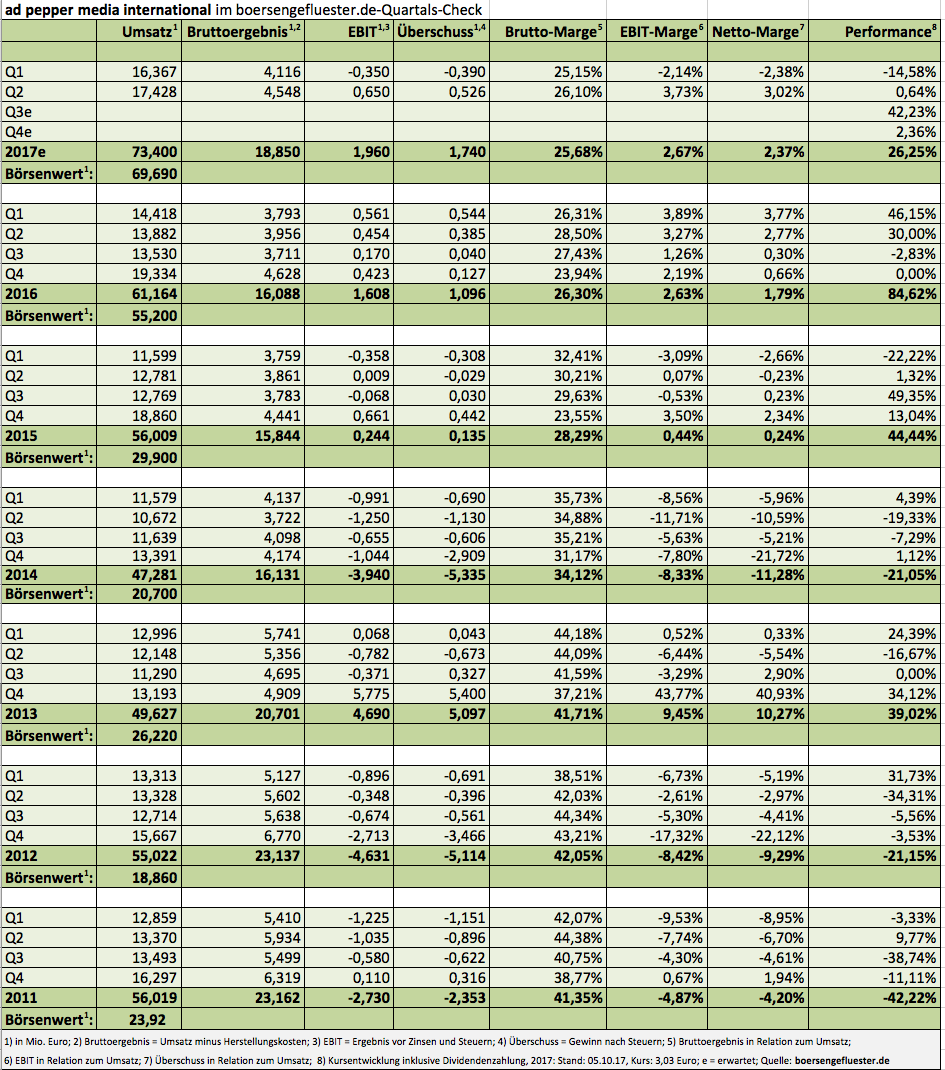

Entweder ist die Deutsche Börse AG so ein prominenter Gastgeber, dem man keine Einladung abschlägt. Oder aber das Thema „Scale“ interessiert tatsächlich so viele Vertreter der Finanzpresse. Mit gut 15 Teilnehmern war das Pressegespräch zum Zwischenfazit des am 1. März 2017 gestarteten neuen Börsensegments in den Räumen der Frankfurter Wertpapierbörse jedenfalls bemerkenswert gut besucht. Immerhin hatte Eric Leupold, Bereichsleiter Pre-IPO & Capital Markets bei der Deutschen Börse, eine Neuigkeit parat, auf die eine Menge Investoren und Emittenten von Zertifikaten schon eine ganze Weile gewartet haben: So soll im ersten Quartal 2018 ein – vermutlich aus 30 Aktien bestehender – Auswahlindex gelauncht werden. Details zu dem Barometer wollte Leupold noch nicht verraten, dem Vernehmen nach wird es hierzu aber schon recht bald Neuigkeiten geben. Letztlich handelt es sich um eine ähnliche Konstruktion wie mit dem NEMAX 50 zu Neuer-Markt-Zeiten, auch wenn die Offiziellen zu diesem Kapitel Kapitalmarktgeschichte keine Parallelen sehen wollen. Nun: Angesichts von derzeit 49 Scale-Unternehmen – zumindest sofern das IPO von Mynaric klappt – und dem vielfach geäußerten Wunsch nach einem Premiumindex gab es allerdings keine echte Alternative zur Zahl 30, die auch der Mitgliederstärke des TecDAX und des DAX entspricht.

Insgesamt bringen alle Scale-Mitglieder derzeit knapp 7,79 Mrd. Euro auf die Waagschale – ziemlich genau 40 Prozent davon sind dem Streubesitz zuzurechnen. Mit Abstand gewichtigstes Unternehmen ist mit einem Börsenwert von gut 1,11 Mrd. Euro der Immobilien-Investmentmanager Corestate Capital. Doch die formal in Luxemburg sitzende Gesellschaft hat höhere Ziele als den Scale und bereits Ende September ein Upgrade in den Prime Standard angekündigt – was die Aktie zu einem SDAX-Aspiranten macht. Eben diese Verlockung könnte sich für den Scale zu einem kleinen Problem entwickeln, denn auch andere Leitwölfe wie die FinTech Group oder Datagroup haben bereits ebenfalls Ambitionen Richtung Prime Standard kommuniziert. So gesehen gibt es für die Deutsche Börse AG noch einiges zu tun, um den Scale zu einem echten Wohlfühlsegment für aufstrebende Unternehmen zu machen.

Insgesamt bringen alle Scale-Mitglieder derzeit knapp 7,79 Mrd. Euro auf die Waagschale – ziemlich genau 40 Prozent davon sind dem Streubesitz zuzurechnen. Mit Abstand gewichtigstes Unternehmen ist mit einem Börsenwert von gut 1,11 Mrd. Euro der Immobilien-Investmentmanager Corestate Capital. Doch die formal in Luxemburg sitzende Gesellschaft hat höhere Ziele als den Scale und bereits Ende September ein Upgrade in den Prime Standard angekündigt – was die Aktie zu einem SDAX-Aspiranten macht. Eben diese Verlockung könnte sich für den Scale zu einem kleinen Problem entwickeln, denn auch andere Leitwölfe wie die FinTech Group oder Datagroup haben bereits ebenfalls Ambitionen Richtung Prime Standard kommuniziert. So gesehen gibt es für die Deutsche Börse AG noch einiges zu tun, um den Scale zu einem echten Wohlfühlsegment für aufstrebende Unternehmen zu machen.

Andererseits gibt es durchaus positives Feedback von Firmenseite. „Wir sind stolz, dass wir die erste Neuemission im Scale waren“, sagt Ulrich Weitz, CEO des Spezialchemie-Unternehmens IBU-tec Advanced Materials bei seiner Präsentation in Frankfurt. „Auf unseren Roadshows haben wir den Scale gezielt auch als Argument für die Investoren eingesetzt.“ Angenehm überrascht ist boersengefluester.de auch von dem hohen Interesse an den für Scale-Mitglieder obligatorischen Studien von Edison Research und Morningstar. „Wir haben deutlich mehr als 50.000 Zugriffe über die Börse Frankfurt-Seite“, sagt Leupold. Sehr zufrieden mit der Pflicht-Coverage zeigt sich auch IBU-tec-Chef Weitz: „Edison hat sich sehr intensiv mit unserem Unternehmen beschäftigt.“ Wichtig zu wissen: Die englischsprachigen Reports von Edison – auch downloadbar über boersengefluester.de – enthalten keine Anlageempfehlungen, liefern aber zumindest Aussagen zu verschiedenen Bewertungsparametern und wichtigen Wettbewerbern. Zudem gibt es Zusammenfassungen in deutscher Sprache.

Für Christoph Ohme, Fondsmanager bei der zur Deutschen Bank gehörenden Deutsche Asset Management, ist eine Sache jedoch besonders wichtig: „Wir begrüßen die Einführung des Scale. Er ist allerdings kein Freifahrtschein dafür, dass sich ein Unternehmen gut entwickelt. Aber immerhin liefert der Scale eine Vorauswahl.“ Um Anleger genau diese Selektion zu vereinfachen, hat boersengefluester.de für nahezu alle, von uns selbst entwickelten und mit eigenen Daten gepflegten, Analyse-Tools spezielle Varianten für den Scale entwickelt.

Hier ein Überblick zu den Scale-Tools von boersengefluester.de:

[sws_blue_box box_size="640"]Investoren-Cockpit mit Kennzahlen und Geschäftsberichts-Download[/sws_blue_box]

Andererseits gibt es durchaus positives Feedback von Firmenseite. „Wir sind stolz, dass wir die erste Neuemission im Scale waren“, sagt Ulrich Weitz, CEO des Spezialchemie-Unternehmens IBU-tec Advanced Materials bei seiner Präsentation in Frankfurt. „Auf unseren Roadshows haben wir den Scale gezielt auch als Argument für die Investoren eingesetzt.“ Angenehm überrascht ist boersengefluester.de auch von dem hohen Interesse an den für Scale-Mitglieder obligatorischen Studien von Edison Research und Morningstar. „Wir haben deutlich mehr als 50.000 Zugriffe über die Börse Frankfurt-Seite“, sagt Leupold. Sehr zufrieden mit der Pflicht-Coverage zeigt sich auch IBU-tec-Chef Weitz: „Edison hat sich sehr intensiv mit unserem Unternehmen beschäftigt.“ Wichtig zu wissen: Die englischsprachigen Reports von Edison – auch downloadbar über boersengefluester.de – enthalten keine Anlageempfehlungen, liefern aber zumindest Aussagen zu verschiedenen Bewertungsparametern und wichtigen Wettbewerbern. Zudem gibt es Zusammenfassungen in deutscher Sprache.

Für Christoph Ohme, Fondsmanager bei der zur Deutschen Bank gehörenden Deutsche Asset Management, ist eine Sache jedoch besonders wichtig: „Wir begrüßen die Einführung des Scale. Er ist allerdings kein Freifahrtschein dafür, dass sich ein Unternehmen gut entwickelt. Aber immerhin liefert der Scale eine Vorauswahl.“ Um Anleger genau diese Selektion zu vereinfachen, hat boersengefluester.de für nahezu alle, von uns selbst entwickelten und mit eigenen Daten gepflegten, Analyse-Tools spezielle Varianten für den Scale entwickelt.

Hier ein Überblick zu den Scale-Tools von boersengefluester.de:

[sws_blue_box box_size="640"]Investoren-Cockpit mit Kennzahlen und Geschäftsberichts-Download[/sws_blue_box]

...

...

Corestate Capital Holding

Kurs: 0,26

flatexDEGIRO

Kurs: 30,82

...

...

© boersengefluester.de | Redaktion

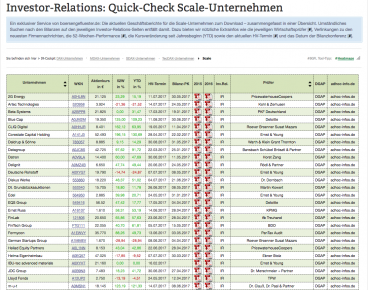

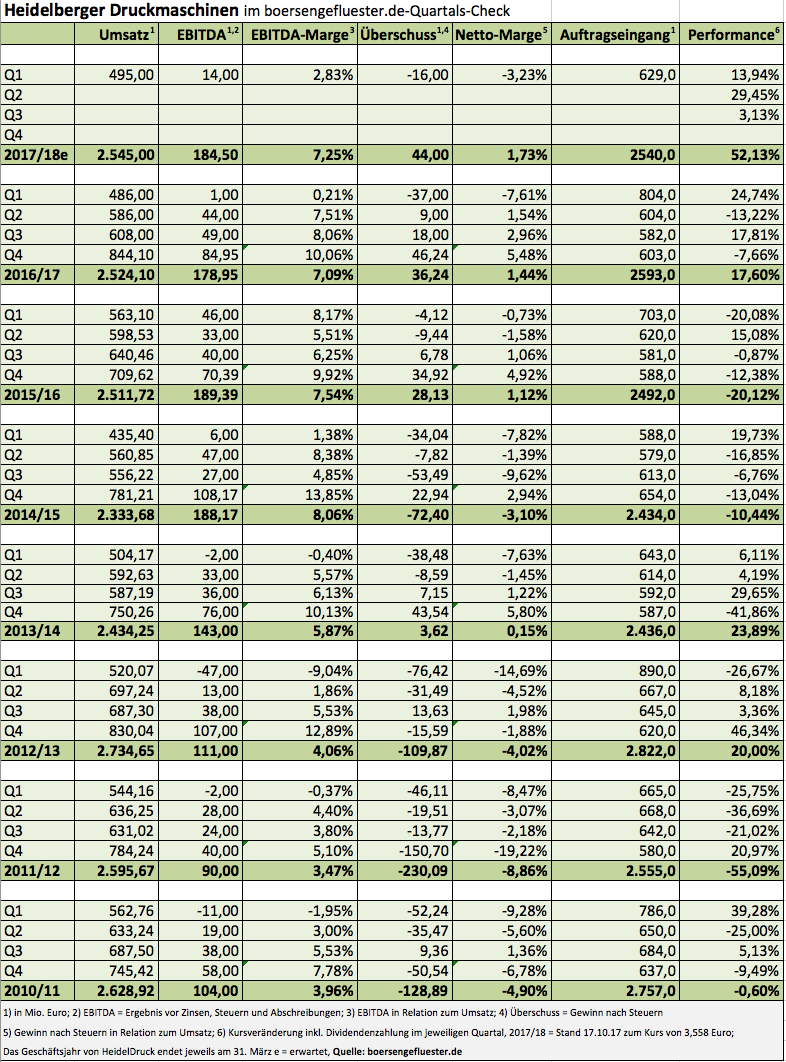

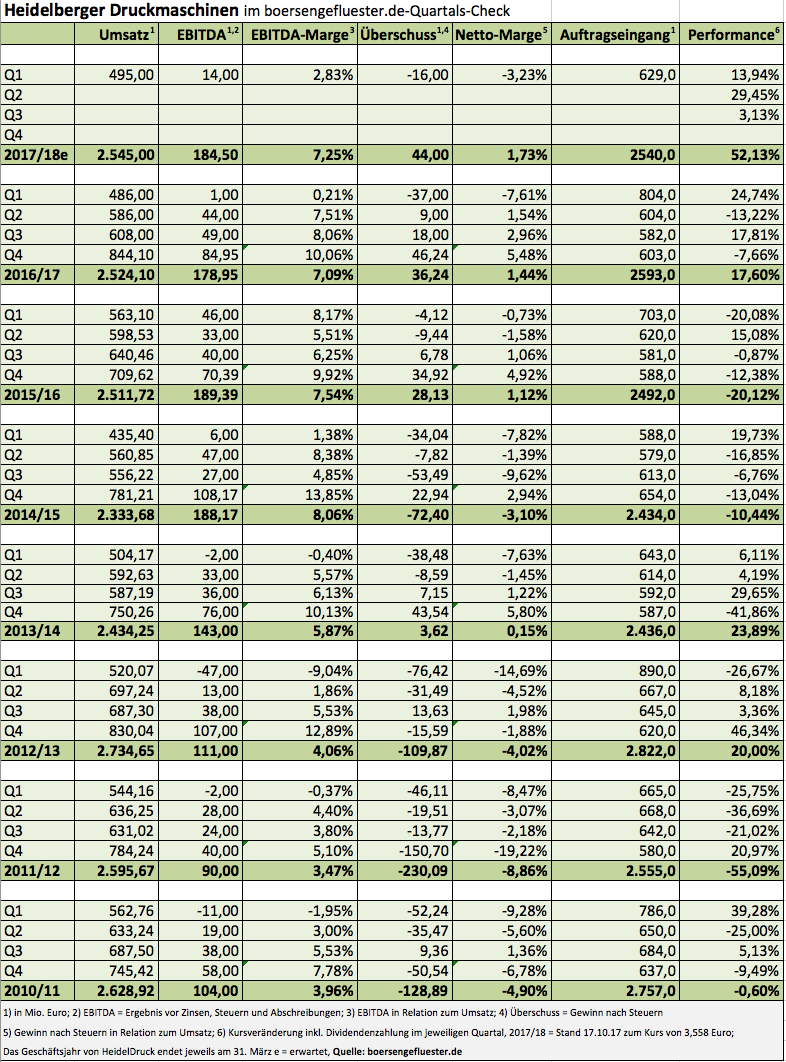

Das Schlagwort „Digitalisierung“ gehört längst zum Standardrepertoire in nahezu jeder Unternehmenspräsentation. Da macht Heidelberger Druckmaschinen keine Ausnahme, doch bei der jüngsten Bilanzvorlage des Maschinenbaukonzerns hatte boersengefluester.de den Eindruck, dass es die Heidelberger mit den tiefgreifenden Umwälzungsprozessen tatsächlich ernst meinen. Das gilt zunächst einmal für die Bereitschaft, die eigene Unternehmensstruktur beständig anzupassen – aber auch mindestens genauso stark, was die Veränderungen bei der Kundschaft angeht. Teilweise könnten sich Geschäftsmodelle vollständig verschieben, etwa wenn es um die Abrechnung von Verbrauchsmaterialien geht. Auf die lange Sicht will Vorstandschef Rainer Hundsdörfer nicht einmal ausschließen, dass selbst komplette Druckmaschinen über Subskriptionsmodelle nach Output bezahlt werden.

An der Börse kommt die Digitalisierungsstrategie von Heidelberger Druckmaschinen super gut an. Der Aktienkurs des SDAX-Konzerns ist konsequent auf Nordkurs und hat mit knapp 3,60 Euro ein neues Mehrjahreshoch erreicht – von früheren Höchstständen ist die Notiz freilich noch meilenweit entfernt. Die Analysten trauen der Aktie zurzeit mehrheitlich Kurse im Bereich um 4 Euro zu und raten weiter zum Einstieg. Den Halbjahresbericht für das Geschäftsjahr 2017/18 (31. März) legt das Unternehmen am 9. November vor. Dann wird sich zeigen, ob Heidelberger Druckmaschinen auf Kurs geblieben ist. Für das laufende Geschäftsjahr kalkuliert Finanzvorstand Dirk Kaliebe mit Erlösen auf dem Niveau des Vorjahrs – hier kam Heidelberger Druckmaschinen auf 2.524 Mio. Euro. Die EBITDA-Marge soll 2017/18 zwischen 7,0 und 7,5 Prozent betragen, was auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 180 bis 185 Mio. Euro hinauslaufen würde. Einer der Knackpunkte ist die mit 234 Mio. Euro immer noch recht hohe Netto-Finanzverschuldung, auch wenn Heidelberger Druckmaschinen hier bereits deutliche Fortschritte gemacht hat.

Bis zum Geschäftsjahr 2021/22 soll der Umsatz auf bis zu 3 Mrd. Euro klettern – bei einem EBITDA von 250 bis 300 Mio. Euro. Den Nettogewinn will die Gesellschaft dann bei mindestens 100 Mio. Euro sehen, was einem Ergebnis je Aktie von etwa 40 Cent entsprechen würde. Sollte dieses Ziel erreicht werden, käme der Titel auf ein langfristiges KGV im einstelligen Bereich. Für anhaltende Fantasie ist also gesorgt. Für boersengefluester.de bleibt die HeidelDruck-Aktie damit ein aussichtsreiches Investment.

Bis zum Geschäftsjahr 2021/22 soll der Umsatz auf bis zu 3 Mrd. Euro klettern – bei einem EBITDA von 250 bis 300 Mio. Euro. Den Nettogewinn will die Gesellschaft dann bei mindestens 100 Mio. Euro sehen, was einem Ergebnis je Aktie von etwa 40 Cent entsprechen würde. Sollte dieses Ziel erreicht werden, käme der Titel auf ein langfristiges KGV im einstelligen Bereich. Für anhaltende Fantasie ist also gesorgt. Für boersengefluester.de bleibt die HeidelDruck-Aktie damit ein aussichtsreiches Investment.

Heidelberger Druckmaschinen

Kurs: 1,43

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 731400 | DE0007314007 | AG | 436,62 Mio € | 08.12.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-margin %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-margin %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Net profit1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Net-margin %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Earnings per share8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Heidelberger Druckmaschinen AG...

© boersengefluester.de | Redaktion

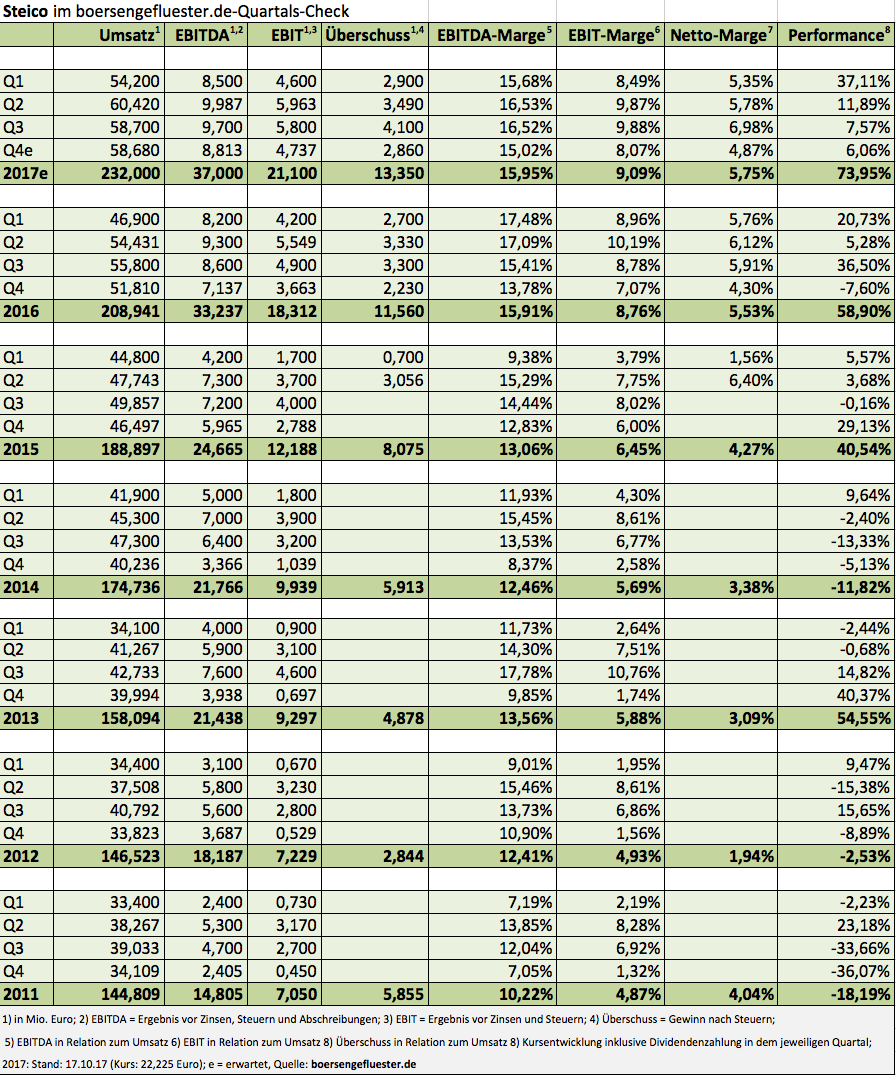

Bestimmt gehört es nicht zu den sinnvollsten Übungen, die operativen Ergebnisse eines Unternehmens im Quartalsrhythmus bis auf die zweite Stelle nach dem Komma zu sezieren. Bei Steico bietet sich diesmal allerdings eine Ausnahme an, denn der Dämmstoffhersteller hätte im dritten Jahresviertel 2017 mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 10,16 Mio. Euro zwar keinen neuen Margen-Rekord erzielt – absolut gesehen aber so viel verdient, wie nie zuvor in einem Quartal. Lediglich die Aufwendungen von rund 450.000 Euro im Zusammenhang mit der im September durchgeführten Kapitalerhöhung – Emissionserlös annähernd 25 Mio. Euro – sorgten dafür, dass Q3 2017 nun doch kein Rekordquartal geworden ist. So war das zweite Quartal 2017 mit einem EBITDA von knapp 10 Mio. Euro noch einen Tick ergiebiger. Umso erfreulicher, dass unterm Strich mit einem Netto-Gewinn von 4,1 Mio. Euro der entsprechende Vorjahreswert um mehr als 24 Prozent verbessert wurde.

Keine Frage: Mit einem derart hohen Zwischengewinn hätte boersengefluester.de nicht gerechnet. Kursmäßig gibt es für die Aktionäre der, in Feldkirchen bei München angesiedelten, Gesellschaft ohnehin nichts zu meckern. Inklusive Dividende türmt sich das Kursplus seit Jahresbeginn auf fast 74 Prozent, wobei ein Großteil der Performance auf die starke Entwicklung in den Auftaktmonaten geht. Trotzdem: Eine ausgeprägte Pause hat sich der Small Cap das gesamte Jahr über nicht gegönnt. Entsprechend konstruktiv sieht auch die Charttechnik aus, selbst wenn es zuletzt einen Zacken Richtung Süden ging.

Steico investiert seit geraumer Zeit kräftig in den Ausbau der Kapazitäten und trifft dabei auf eine hohe Nachfrage der Kunden aus dem Bausektor. Die mutige Strategie von CEO und Hauptaktionär Udo Schramek geht also voll auf. Das honorieren die Börsianer, zumal sich Steico mit dem Zahlenwerk auch nicht versteckt und regelmäßig auf Roadshow geht. Für das Abschlussviertel geht Schramek von einer Fortsetzung des Wachstumstrends aus und bestätigt die bisherige Prognose, wonach Umsatz und EBIT im niedrigen zweistelligen Prozentbereich zulegen dürften. Keine Überraschung ist auch, dass die Gesellschaft im kommenden Jahr – wenn die zusätzlichen Produktionsanlagen einsatzbereit sind – „besonders positive Impulse“ erwartet.

Firmenkenner gehen davon aus, dass Steico 2018 die Umsatzmarke von 250 Mio. Euro touchieren wird und dabei auf ein EBITDA von deutlich mehr als 40 Mio. Euro kommt. Dem steht derzeit ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von rund 390 Mio. Euro entgegen. Trotz eines Kursniveaus in Sichtweite zum All-Time-High ist die Aktie mit Haupthandel im Münchner Spezialsegment m:access also noch relativ geerdet bewertet. Auf die lange Sicht bleibt das Papier für uns zudem ein Übernahmekandidat. Kurzfristig liefert für Steico-Anleger der Blick aus dem Fenster wichtige Erkenntnisse, denn solange die Temperaturen keinen heftigen Wintereinbruch signalisieren, kann auf dem Bau gearbeitet werden – und das ist gut für Steico.

Steico investiert seit geraumer Zeit kräftig in den Ausbau der Kapazitäten und trifft dabei auf eine hohe Nachfrage der Kunden aus dem Bausektor. Die mutige Strategie von CEO und Hauptaktionär Udo Schramek geht also voll auf. Das honorieren die Börsianer, zumal sich Steico mit dem Zahlenwerk auch nicht versteckt und regelmäßig auf Roadshow geht. Für das Abschlussviertel geht Schramek von einer Fortsetzung des Wachstumstrends aus und bestätigt die bisherige Prognose, wonach Umsatz und EBIT im niedrigen zweistelligen Prozentbereich zulegen dürften. Keine Überraschung ist auch, dass die Gesellschaft im kommenden Jahr – wenn die zusätzlichen Produktionsanlagen einsatzbereit sind – „besonders positive Impulse“ erwartet.

Firmenkenner gehen davon aus, dass Steico 2018 die Umsatzmarke von 250 Mio. Euro touchieren wird und dabei auf ein EBITDA von deutlich mehr als 40 Mio. Euro kommt. Dem steht derzeit ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von rund 390 Mio. Euro entgegen. Trotz eines Kursniveaus in Sichtweite zum All-Time-High ist die Aktie mit Haupthandel im Münchner Spezialsegment m:access also noch relativ geerdet bewertet. Auf die lange Sicht bleibt das Papier für uns zudem ein Übernahmekandidat. Kurzfristig liefert für Steico-Anleger der Blick aus dem Fenster wichtige Erkenntnisse, denn solange die Temperaturen keinen heftigen Wintereinbruch signalisieren, kann auf dem Bau gearbeitet werden – und das ist gut für Steico.

Steico

Kurs: 25,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Das war die wohl kürzeste Emissions-Pressekonferenz, die boersengefluester.de je erlebt hat. Nach gerade einmal sieben Minuten war der Mynaric-Call schon wieder vorbei – keine einzige Frage gab es nach dem kurzen Vortrag von Wolfram Peschko, der mit Hilfe von lasergestützter Kommunikationstechnologie eine Art superschnelles Internet über den Wolken aufbauen will. Das klingt zunächst einmal nach Science Fiction, allerdings arbeitet das aus dem Umfeld des Deutschen Zentrums für Luft- und Raumfahrt (DLR) hervorgegangene Unternehmen schon seit vielen Jahren an der Technologie und hat die Vorserienproduktion der entsprechenden Bodenstationen bereits aufgenommen. Spätestens ab Anfang 2018 ist die Serienreife für die Kunden aus der Luft-und Raumfahrt avisiert. Angesichts des immer größer werdenden globalen Datenvolumens, kann die Technologie aber auch für viele andere Branchen interessant werden.

Schon jetzt hat sich eine ganze Industrie rund um den Bereich „New Space“ – also quasi Weltraum4.0 – geformt. So testet Facebook im Projekt Aquila, wie abgelegene Regionen mit Hilfe von Drohnen mit Internet versorgt werden können. Google ist in ähnlichen Aktivitäten (Projekt Loon) mit Ballons aktiv. Ein bekannter Player ist aber auch das Raumfahrtunternehmen SpaceX. Hinzu kommen mit viel Investorenpower unterstützte Gesellschaften wie OneWeb oder die börsennotierte Airborne Wireless Network aus den Vereinigten Staaten. Grundsätzlich bewegt sich Mynaric – bekannt wurde das Unternehmen in Börsenkreisen hierzulande durch das zwischenzeitliche Engagement der Beteiligungsgesellschaft Auden – also in einem extrem interessanten Umfeld. Aber ganz ehrlich: Boersengefluester.de traut sich keine belastbare Antwort auf die Frage zu, ob Mynaric auf lange Sicht zu den Gewinnern der Entwicklung gehören wird.

Bislang generiert das in der Nähe von München, in Gilching, angesiedelte Unternehmen kaum Erlöse und schreibt rote Zahlen. Kein Wunder, dass Mynaric die für ein Scale-Unternehmen vorgeschriebenen Mindestanforderungen nur so gerade eben erfüllt. Dabei handelt es sich um alles andere, als eine Mini-Emission: Inklusive Greenshoe sollen bis zu 506.000 Aktien aus einer Kapitalerhöhung zu einem Preis zwischen 45 und 54 Euro platziert werden. Das entspricht einem Emissionsvolumen von 22,77 bis 27,32 Mio. Euro. Im Maximalfall könnte das Unternehmen auf eine Marktkapitalisierung von rund 142 Mio. Euro kommen. Die Erstnotiz ist für den 30. Oktober 2017 avisiert. Die wesentlichen Aktionäre von Mynaric stammen aus dem Vorstandskreis, zudem ist Aufsichtsrat Harald Gerloff maßgeblich engagiert. Begleitet wird die Emission von Hauck & Aufhäuser.

Foto: Pixabay...

© boersengefluester.de | Redaktion

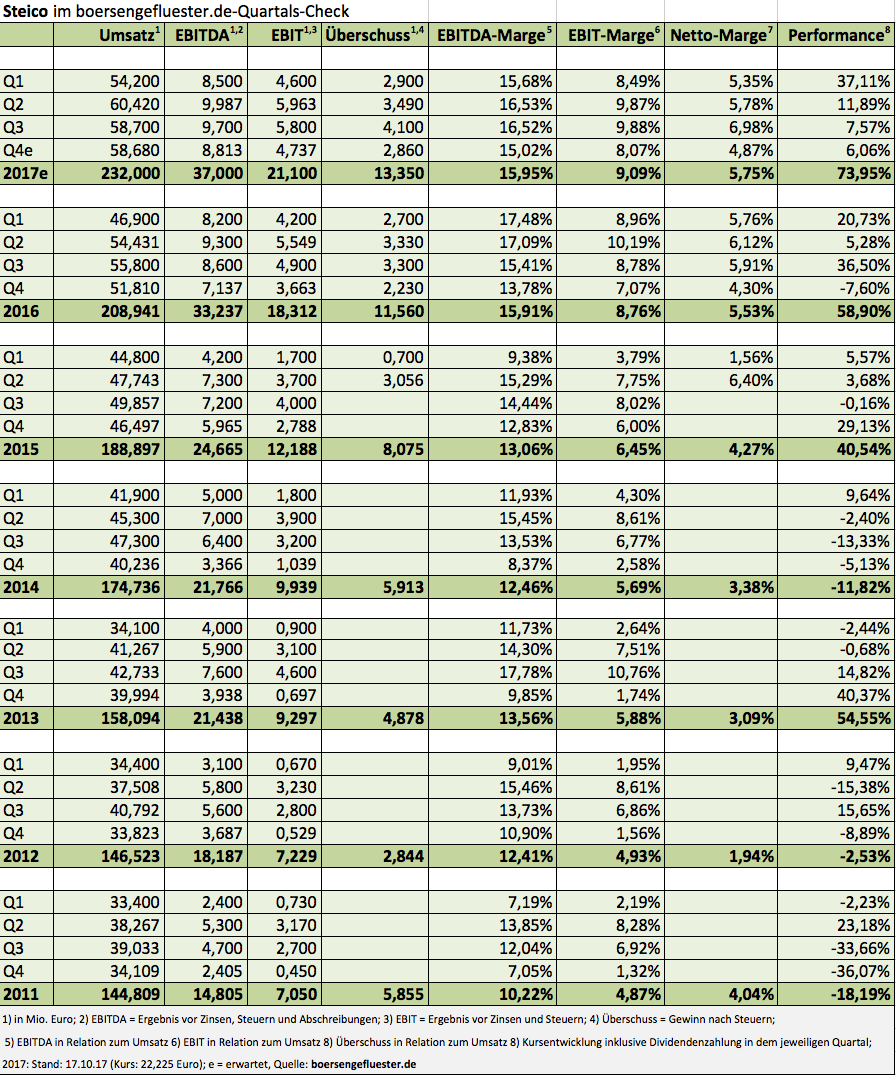

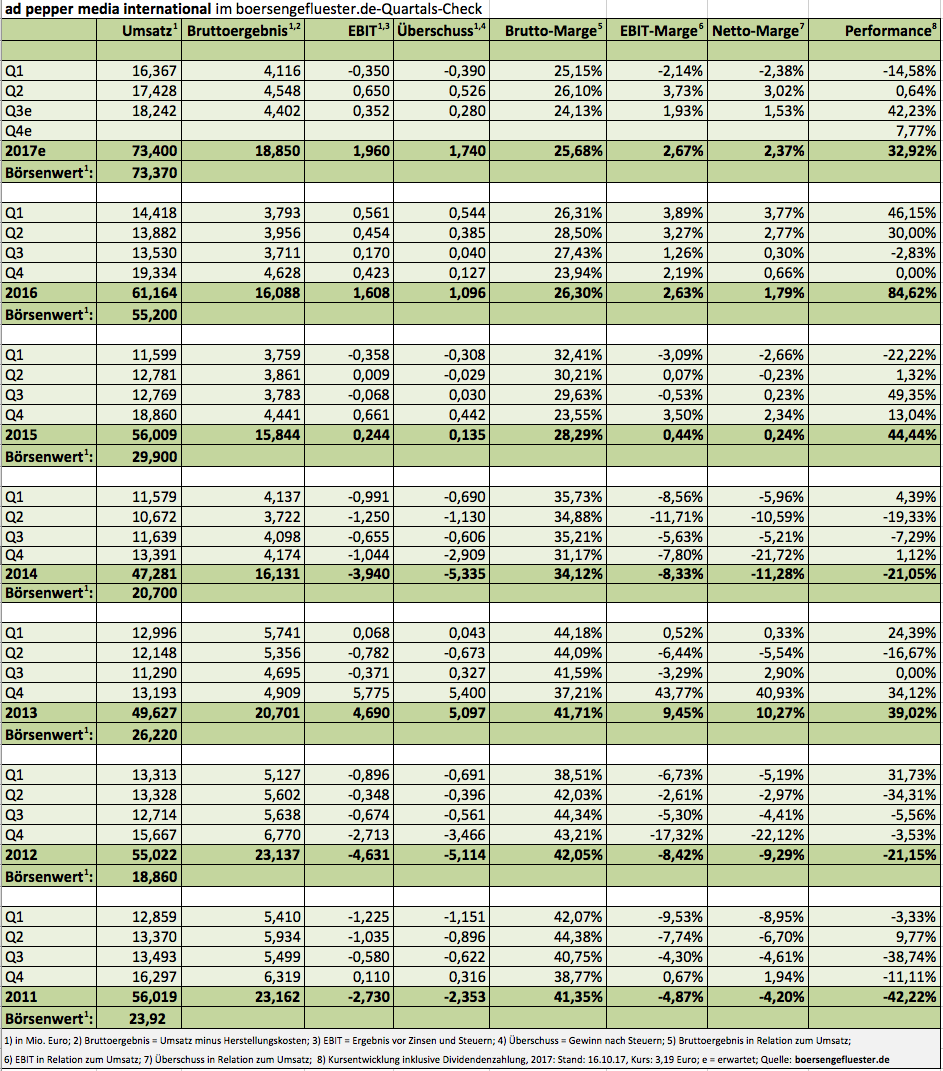

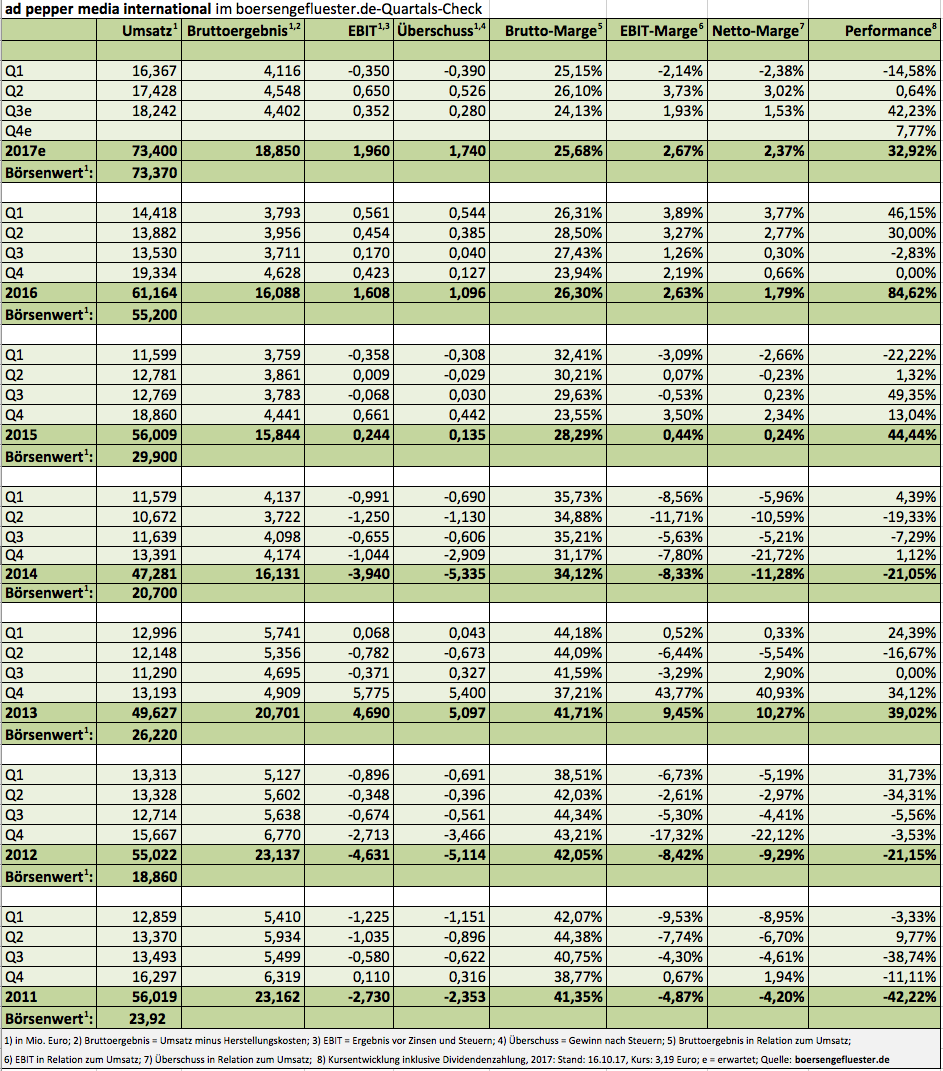

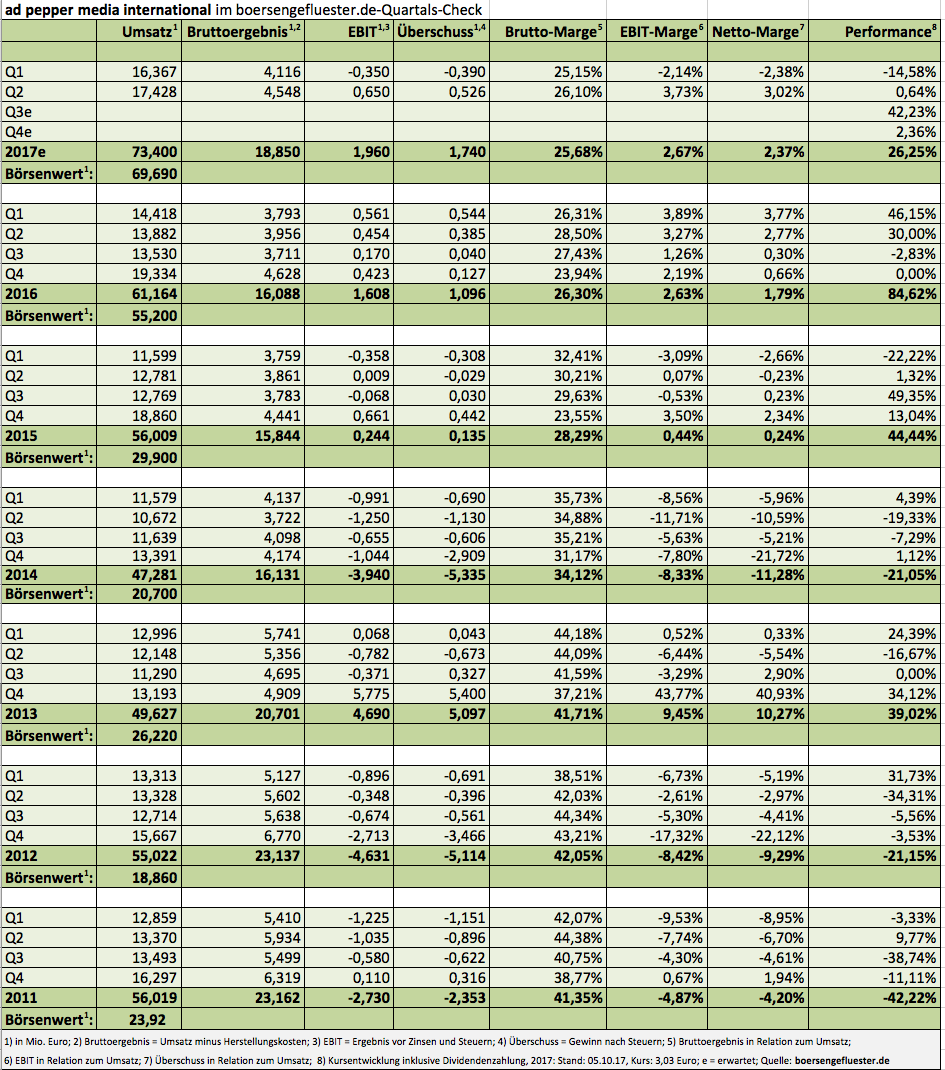

Volltreffer: Mit unserem Hinweis, dass der Online-Werbespezialist ad pepper media International vor guten Zahlen steht (siehe dazu den Beitrag von boersengefluester.de HIER) lagen wir goldrichtig. Pünktlich zur Vorlage der Eckdaten des dritten Quartals hat ad pepper-Vorstand Jens Körner jetzt nämlich seine Ziele für das Gesamtjahr 2017 erhöht und rechnet mit Erlösen von Untergrenze 70 Mio. Euro (bislang: rund 65 Mio. Euro), sowie einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mindestens 1,5 Mio. Euro. Bislang lag die Bandbreite für das zu erwartende EBITDA zwischen 1,0 und 1,5 Mio. Euro. Zur Einordnung: Nach neun Monaten 2017 kommt ad pepper auf Umsätze von 52,04 Mio. Euro sowie ein EBITDA von 955.000 Euro. Insgesamt hat die im Prime Standard gelistete Gesellschaft ihre starke Halbjahresverfassung im dritten Quartal 2017 – angesichts der Sommermonate üblicherweise keine besonders ertragreiche Zeit – somit sogar nochmals ein Stück verbessert.

Das ist auch insofern bemerkenswert, weil das Team um Jens Körner im Zuge der Partnerschaft mit IBM Watson beherzt in die Weiterentwicklung des Affiliate-Netzwerks Webgains sowie in die Performance-Marketing-Agentur ad agents investiert – und zwar voll zu Lasten der Gewinn- und Verlustrechnung. Vor dem Hintergrund der jetzt vorgelegten Zahlen ist boersengefluester.de zuversichtlich, dass ad pepper auf Jahressicht sogar ein EBITDA von spürbar mehr als 2 Mio. Euro erreichen kann. Die Analysten von Montega haben das Kursziel für die ad pepper-Aktie nach der jüngsten Roadshow des Managements von 2,50 auf 4,00 Euro heraufgesetzt und die Aktie mit „Kaufen“ eingeschätzt. Das scheint uns eine realistische Beurteilung für die kommenden Quartale zu sein. Wie sagte uns zuletzt ein Investor: „ad pepper ist wie ein U-Boot, das momentan nach oben steigt und endlich am Kapitalmarkt sichtbar wird.“ Tatsächlich hat der Aktienkurs bereits sehr ordentlich zugelegt, seit Jahresbeginn liegt der Titel um rund ein Drittel vorn. Doch vor dem Hintergrund der Netto-Liquidität von rund 20 Mio. Euro ist die aktuelle Marktkapitalisierung von 73 Mio. Euro noch immer recht moderat.

Das ist auch insofern bemerkenswert, weil das Team um Jens Körner im Zuge der Partnerschaft mit IBM Watson beherzt in die Weiterentwicklung des Affiliate-Netzwerks Webgains sowie in die Performance-Marketing-Agentur ad agents investiert – und zwar voll zu Lasten der Gewinn- und Verlustrechnung. Vor dem Hintergrund der jetzt vorgelegten Zahlen ist boersengefluester.de zuversichtlich, dass ad pepper auf Jahressicht sogar ein EBITDA von spürbar mehr als 2 Mio. Euro erreichen kann. Die Analysten von Montega haben das Kursziel für die ad pepper-Aktie nach der jüngsten Roadshow des Managements von 2,50 auf 4,00 Euro heraufgesetzt und die Aktie mit „Kaufen“ eingeschätzt. Das scheint uns eine realistische Beurteilung für die kommenden Quartale zu sein. Wie sagte uns zuletzt ein Investor: „ad pepper ist wie ein U-Boot, das momentan nach oben steigt und endlich am Kapitalmarkt sichtbar wird.“ Tatsächlich hat der Aktienkurs bereits sehr ordentlich zugelegt, seit Jahresbeginn liegt der Titel um rund ein Drittel vorn. Doch vor dem Hintergrund der Netto-Liquidität von rund 20 Mio. Euro ist die aktuelle Marktkapitalisierung von 73 Mio. Euro noch immer recht moderat.

ad pepper media

Kurs: 2,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 940883 | NL0000238145 | N.V. | 70,38 Mio € | 09.10.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-margin %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-margin %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Net profit1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Net-margin %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Earnings per share8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Im Grunde hatte boersengefluester.de es nie ganz verstanden, warum der Aktienkurs von IBU-tec advanced materials nach dem passablen Start im neuen Börsensegment Scale plötzlich den Rückwärtsgang einlegte und Anfang August – im Tief – sogar um gut sieben Prozent unter den Ausgabepreis von 16,50 Euro rutschte. „Vermutlich ist momentan sogar eine gute Zeit, um weitere Stücke einzusammeln“, schrieben wir wenig später (siehe unseren Beitrag HIER) und behielten recht. Mittlerweile ist der Kurs des Spezialchemie-Unternehmens mit Sitz in Weimar auf ein neues All-Time-High von 21 Euro geklettert. Gut möglich, dass das große Interesse der Anleger an Profiteuren aus dem Bereich Elektromobilität – allen voran Aumann und Voltabox – dabei eine gewichtige Rolle gespielt hat.

Schließlich werden die von IBU-tec, mit Hilfe von Pulsationsreaktoren und Drehrohröfen, hergestellten Pulver und Granulate unter anderem im Automobilsektor eingesetzt – vorwiegend für die Herstellung von Katalysatoren oder Lithium-Ionen-Batterien für den Bereich Elektromobilität. Aber auch die Baustoffindustrie steht auf der Kundenliste, etwa wenn es um Zutaten für eine möglichst CO2-arme Herstellung von Zement geht. Neben „Greentech“-Themen geht es bei IBU-tec darüber hinaus um spätere Anwendungen in der Medizintechnik – etwa bei der Herstellung von künstlichen Gelenken oder Zahnersatz.

Das Zahlenwerk von IBU-tec kann sich seit vielen Jahren sehen lassen, auch wenn zuletzt die Investitionen in künftiges Wachstum sowie die Ausgaben für den Börsengang ihre Spuren hinterlassen haben. Am 25. Oktober wird CEO und Hauptaktionär Ulrich Weitz einen Überblick zur Entwicklung im dritten Quartal 2017 geben. Bereits am 18. Oktober gehört Weitz bei einem Pressegespräch der Deutschen Börse in Frankfurt zu den Ansprechpartnern. Auf diesem Termin will die Deutsche Börse einen Rückblick zur bisherigen Entwicklung des Scale geben und über die weiteren Pläne informieren. Die Präsenz von Weitz hat einen guten Grund: Immerhin war IBU-tec am 30. März 2017 die erste Neuemission im Scale.

Positiv werten wir, dass die Gesellschaft das Thema Investor Relations beherzt angeht und zuletzt auf vielen wichtigen Kapitalmarktkonferenzen vorgetragen hat. Und so wundert es auch nicht, dass die Gesellschaft auf dem wichtigen Eigenkapitalforum (27. bis 29. November) vorträgt und wenig später am 12. Dezember 2017 auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz über die aktuelle Entwicklung berichten wird. Auch auf dem erhöhten Kursniveau bleibt boersengefluester.de bei der positiven Einschätzung für die IBU-tec-Aktie: Nichts für Zocker, dafür eine klassische Langfristanlage aus dem Small-Cap-Sektor.

Das Zahlenwerk von IBU-tec kann sich seit vielen Jahren sehen lassen, auch wenn zuletzt die Investitionen in künftiges Wachstum sowie die Ausgaben für den Börsengang ihre Spuren hinterlassen haben. Am 25. Oktober wird CEO und Hauptaktionär Ulrich Weitz einen Überblick zur Entwicklung im dritten Quartal 2017 geben. Bereits am 18. Oktober gehört Weitz bei einem Pressegespräch der Deutschen Börse in Frankfurt zu den Ansprechpartnern. Auf diesem Termin will die Deutsche Börse einen Rückblick zur bisherigen Entwicklung des Scale geben und über die weiteren Pläne informieren. Die Präsenz von Weitz hat einen guten Grund: Immerhin war IBU-tec am 30. März 2017 die erste Neuemission im Scale.

Positiv werten wir, dass die Gesellschaft das Thema Investor Relations beherzt angeht und zuletzt auf vielen wichtigen Kapitalmarktkonferenzen vorgetragen hat. Und so wundert es auch nicht, dass die Gesellschaft auf dem wichtigen Eigenkapitalforum (27. bis 29. November) vorträgt und wenig später am 12. Dezember 2017 auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz über die aktuelle Entwicklung berichten wird. Auch auf dem erhöhten Kursniveau bleibt boersengefluester.de bei der positiven Einschätzung für die IBU-tec-Aktie: Nichts für Zocker, dafür eine klassische Langfristanlage aus dem Small-Cap-Sektor.

...

IBU-tec advanced materials

Kurs: 17,75

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 32,96 | 44,09 | 53,94 | 48,23 | 50,61 | 44,70 | 0,00 | |

| EBITDA1,2 | 6,98 | 5,53 | 6,69 | 2,96 | 1,02 | 4,85 | 0,00 | |

| EBITDA-margin %3 | 21,18 | 12,54 | 12,40 | 6,14 | 2,02 | 10,85 | 0,00 | |

| EBIT1,4 | 2,08 | 0,94 | 1,94 | -1,79 | -3,75 | 0,40 | 0,00 | |

| EBIT-margin %5 | 6,31 | 2,13 | 3,60 | -3,71 | -7,41 | 0,90 | 0,00 | |

| Net profit1 | 1,00 | -0,24 | 1,29 | -2,49 | -5,31 | -0,28 | 0,00 | |

| Net-margin %6 | 3,03 | -0,54 | 2,39 | -5,16 | -10,49 | -0,63 | 0,00 | |

| Cashflow1,7 | 4,47 | -1,13 | -3,27 | 2,41 | 9,32 | 2,50 | 0,00 | |

| Earnings per share8 | 0,25 | -0,05 | 0,27 | -0,52 | -1,12 | -0,06 | 0,15 | |

| Dividend per share8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| IBU-tec advanced materials | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XYHT | DE000A0XYHT5 | AG | 84,31 Mio € | 30.03.2017 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Kaum sorgte das gute Abschneiden der Grafenfels-Matratze WEISS (Note: 2,5) beim jüngsten Test der Stiftung Warentest für frische Kursfantasie in der SLEEPZ-Aktie, gilt es, schon wieder Rückschläge zu verkraften. Immerhin zählt der Online-Matratzenhändler – wenn auch bislang nur indirekt – zu den Leidtragenden der Panne des Chemiekonzerns BASF, der einen belasteten Kunststoff ausgeliefert hat, der unter anderem für die Herstellung von Matratzen und Sitzpolstern eingesetzt wird. Angesichts der Unsicherheit haben einige Matratzenhersteller die Produktion aus Vorsichtsgründen vorübergehend eingestellt, was dann zu einem entsprechenden Lieferstau führt. Konkret: Wer aktuell bei Google etwa „Matratzen kaufen Test“ eingibt, muss sich ohnehin erstmal durchklicken, bis er zu der SLEEPZ-Eigenmarke Grafenfels gelangt. Da sind andere Anbieter, wie Bett1 oder Casper, deutlich präsenter in den Suchmaschinen. Wer sich nicht beirren lässt und aufgrund der Test-Topnote 2,1 bei den Liegeeigenschaften direkt auf die Grafenfels-Webseite steuert und das Modell WEISS (279 Euro) kaufen will, wird wie angekündigt zum Shop der zum SLEEPZ-Verbund gehörenden Matratzen Union weitergeleitet.

Alles im grünen Bereich soweit, doch die hier angezeigte Lieferzeit von „circa 28 Werktagen“ beim Standardmaß 90x200 cm könnte für etliche Kunden ein K.O.-Kriterium sein, selbst wenn Bett1 (199 Euro) ebenfalls auf verlängerte Lieferzeiten hinweist und mit 14 bis 16 Werktagen kalkuliert. Beim aktuellen Testsieger von Casper (475 Euro) sollen die Kunden die Matratze dagegen schon nach 1 bis 2 Werktagen bekommen, dafür ist das Produkt allerdings auch spürbar teurer – was nicht ganz unerheblich sein dürfte. Insgesamt keine besonders einladenden Voraussetzungen, zumal SLEEPZ eigentlich bereits mit einem „signifikanten Umsatzbeitrag“ der Grafenfels WEISS gerechnet hatte. Zudem betont die im Prime Standard gelistete Gesellschaft, dass „auch die Auswirkungen auf das kurz- und mittelfristige Kaufverhalten der Konsumenten zum heutigen Zeitpunkt noch nicht endgültig absehbar sind.“

Alles im grünen Bereich soweit, doch die hier angezeigte Lieferzeit von „circa 28 Werktagen“ beim Standardmaß 90x200 cm könnte für etliche Kunden ein K.O.-Kriterium sein, selbst wenn Bett1 (199 Euro) ebenfalls auf verlängerte Lieferzeiten hinweist und mit 14 bis 16 Werktagen kalkuliert. Beim aktuellen Testsieger von Casper (475 Euro) sollen die Kunden die Matratze dagegen schon nach 1 bis 2 Werktagen bekommen, dafür ist das Produkt allerdings auch spürbar teurer – was nicht ganz unerheblich sein dürfte. Insgesamt keine besonders einladenden Voraussetzungen, zumal SLEEPZ eigentlich bereits mit einem „signifikanten Umsatzbeitrag“ der Grafenfels WEISS gerechnet hatte. Zudem betont die im Prime Standard gelistete Gesellschaft, dass „auch die Auswirkungen auf das kurz- und mittelfristige Kaufverhalten der Konsumenten zum heutigen Zeitpunkt noch nicht endgültig absehbar sind.“

Da zudem auch die Erlöse des dritten Quartals 2017 mit rund 2,9 Mio. Euro nur geringfügig über dem direkten Vorquartal liegen, muss SLEEPZ-Vorstand Oliver Borrmann abermals seine Prognosen zusammenfalten und stellt nun nur noch einen Umsatz von 12 bis 14 Mio. Euro für 2017 in Aussicht. Bislang kalkulierte Borrmann mit Erlösen von 18 Mio. Euro, räumte im Halbjahresbericht aber bereits ein, dass dieses Niveau eine „große Herausforderung“ werden würde. Beim Ergebnis „auf Ebene der Tochtergesellschaften“ ist nun mit einem Verlust zwischen 1,0 und 1,5 Mio. Euro zu rechnen – ins Jahr gestartet war SLEEPZ (damals noch als bmp Holding firmierend) mit der Absicht, diese Bezugsgröße „in Richtung einer schwarzen Null zu bringen“. So gesehen dürfte auch die im Halbjahresbericht 2017 genannte Vorschau, wonach mit einem Ergebnis vor Steuern in einer Bandbreite von minus 1,5 bis minus 2,0 Mio. Euro zu rechnen ist, kaum zu halten sein. Boersengefluester.de kalkuliert für die Berliner zurzeit mit einem Fehlbetrag von unterm Strich 2,65 Mio. Euro.

Offiziell vertagt auf das erste Halbjahr 2018 wurde derweil die „Arbeit an einem Wertpapierzulassungsprospekt“. Mit anderen Worten: In diesem Jahr dürfte es keine (größere) Kapitalerhöhung mehr geben. Das ist eine eher positive Nachricht, wenngleich unsicher ist, ob das Kapitalmarktumfeld im kommenden Jahr nochmals ähnlich gut sein wird. Nun: Für die aktuelle Umsatzwarnung gab es ohnehin erstmal eins auf den Deckel – die Aktie verlor um gut sieben Prozent auf 1,71 Euro an Wert, dabei hatte sich die Notiz in den vergangenen Monaten so schön nach oben gerobbt. Was tun mit der Aktie? Wir bleiben bei unserer Einschätzung „Halten“. Eigentlich können die Nachrichten in den kommenden Monaten nur besser werden.

Da zudem auch die Erlöse des dritten Quartals 2017 mit rund 2,9 Mio. Euro nur geringfügig über dem direkten Vorquartal liegen, muss SLEEPZ-Vorstand Oliver Borrmann abermals seine Prognosen zusammenfalten und stellt nun nur noch einen Umsatz von 12 bis 14 Mio. Euro für 2017 in Aussicht. Bislang kalkulierte Borrmann mit Erlösen von 18 Mio. Euro, räumte im Halbjahresbericht aber bereits ein, dass dieses Niveau eine „große Herausforderung“ werden würde. Beim Ergebnis „auf Ebene der Tochtergesellschaften“ ist nun mit einem Verlust zwischen 1,0 und 1,5 Mio. Euro zu rechnen – ins Jahr gestartet war SLEEPZ (damals noch als bmp Holding firmierend) mit der Absicht, diese Bezugsgröße „in Richtung einer schwarzen Null zu bringen“. So gesehen dürfte auch die im Halbjahresbericht 2017 genannte Vorschau, wonach mit einem Ergebnis vor Steuern in einer Bandbreite von minus 1,5 bis minus 2,0 Mio. Euro zu rechnen ist, kaum zu halten sein. Boersengefluester.de kalkuliert für die Berliner zurzeit mit einem Fehlbetrag von unterm Strich 2,65 Mio. Euro.

Offiziell vertagt auf das erste Halbjahr 2018 wurde derweil die „Arbeit an einem Wertpapierzulassungsprospekt“. Mit anderen Worten: In diesem Jahr dürfte es keine (größere) Kapitalerhöhung mehr geben. Das ist eine eher positive Nachricht, wenngleich unsicher ist, ob das Kapitalmarktumfeld im kommenden Jahr nochmals ähnlich gut sein wird. Nun: Für die aktuelle Umsatzwarnung gab es ohnehin erstmal eins auf den Deckel – die Aktie verlor um gut sieben Prozent auf 1,71 Euro an Wert, dabei hatte sich die Notiz in den vergangenen Monaten so schön nach oben gerobbt. Was tun mit der Aktie? Wir bleiben bei unserer Einschätzung „Halten“. Eigentlich können die Nachrichten in den kommenden Monaten nur besser werden.

Alles im grünen Bereich soweit, doch die hier angezeigte Lieferzeit von „circa 28 Werktagen“ beim Standardmaß 90x200 cm könnte für etliche Kunden ein K.O.-Kriterium sein, selbst wenn Bett1 (199 Euro) ebenfalls auf verlängerte Lieferzeiten hinweist und mit 14 bis 16 Werktagen kalkuliert. Beim aktuellen Testsieger von Casper (475 Euro) sollen die Kunden die Matratze dagegen schon nach 1 bis 2 Werktagen bekommen, dafür ist das Produkt allerdings auch spürbar teurer – was nicht ganz unerheblich sein dürfte. Insgesamt keine besonders einladenden Voraussetzungen, zumal SLEEPZ eigentlich bereits mit einem „signifikanten Umsatzbeitrag“ der Grafenfels WEISS gerechnet hatte. Zudem betont die im Prime Standard gelistete Gesellschaft, dass „auch die Auswirkungen auf das kurz- und mittelfristige Kaufverhalten der Konsumenten zum heutigen Zeitpunkt noch nicht endgültig absehbar sind.“

Alles im grünen Bereich soweit, doch die hier angezeigte Lieferzeit von „circa 28 Werktagen“ beim Standardmaß 90x200 cm könnte für etliche Kunden ein K.O.-Kriterium sein, selbst wenn Bett1 (199 Euro) ebenfalls auf verlängerte Lieferzeiten hinweist und mit 14 bis 16 Werktagen kalkuliert. Beim aktuellen Testsieger von Casper (475 Euro) sollen die Kunden die Matratze dagegen schon nach 1 bis 2 Werktagen bekommen, dafür ist das Produkt allerdings auch spürbar teurer – was nicht ganz unerheblich sein dürfte. Insgesamt keine besonders einladenden Voraussetzungen, zumal SLEEPZ eigentlich bereits mit einem „signifikanten Umsatzbeitrag“ der Grafenfels WEISS gerechnet hatte. Zudem betont die im Prime Standard gelistete Gesellschaft, dass „auch die Auswirkungen auf das kurz- und mittelfristige Kaufverhalten der Konsumenten zum heutigen Zeitpunkt noch nicht endgültig absehbar sind.“

SLEEPZ

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio € | 02.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Grafenfels Manufaktur GmbH...

© boersengefluester.de | Redaktion

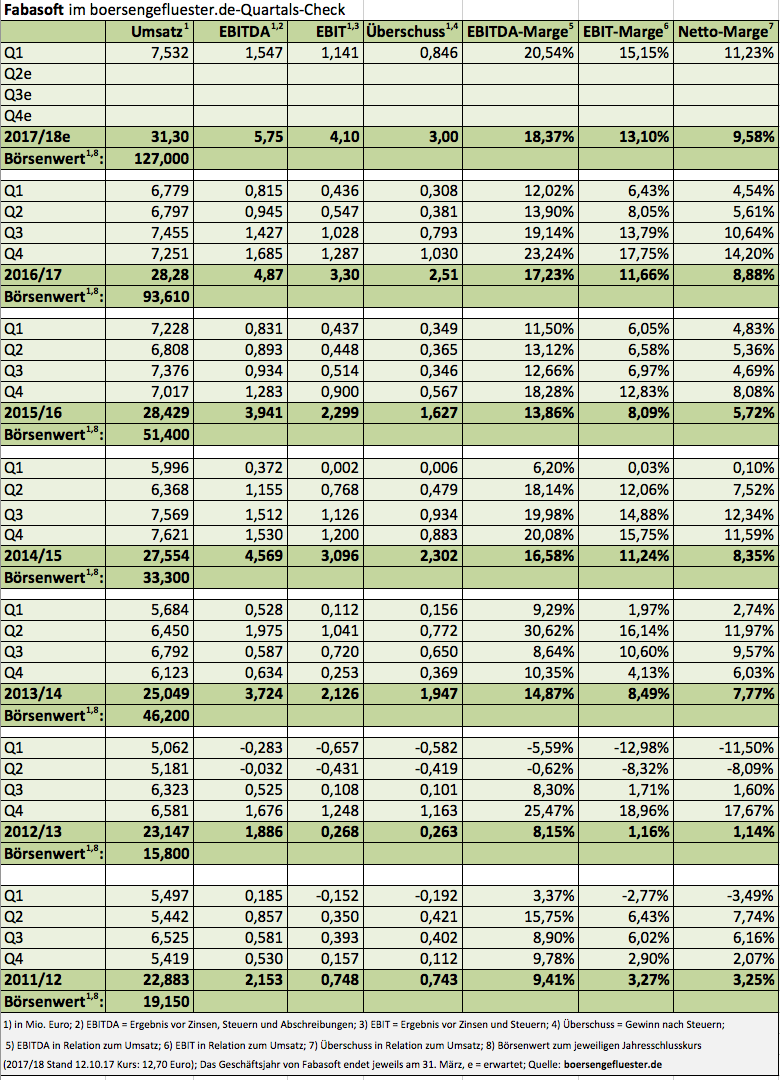

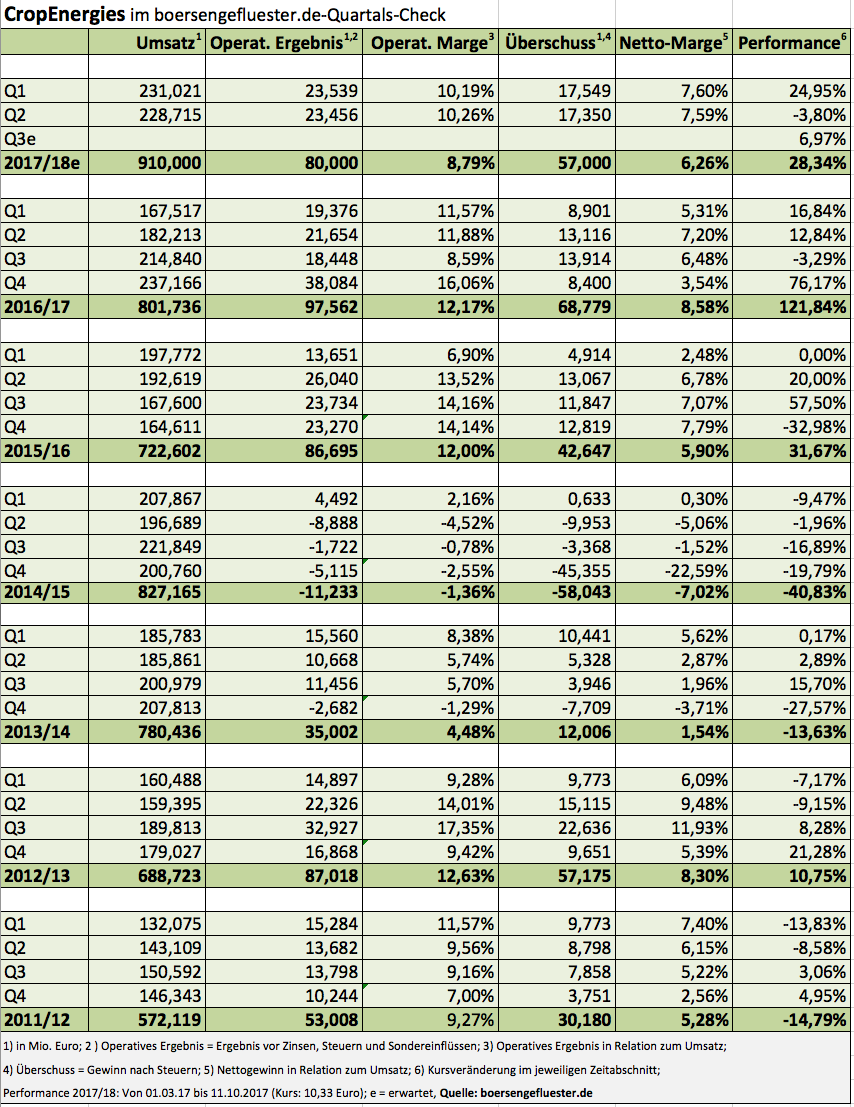

Preisfrage: Was haben der Softwareanbieter Fabasoft und der MDAX-Konzern Rhön-Klinikum gemeinsam – außer, dass beide Aktien in unmittelbarer Nähe zu ihrem All-Time-High stehen? Die Lösung: Der Klinikbetreiber nutzt neuerdings die Wissensmanagement-Software Mindbreeze InSpire von Fabasoft. „Dieser neuartige Zugang zu medizinischer Information soll uns helfen, die steigende Menge an Daten zu strukturieren und danach auswertbar zu machen“, sagt Stephan Holzinger, der Vorstandsvorsitzende von Rhön-Klinikum. Tatsächlich ist die in Linz ansässige Mindbreeze GmbH momentan wohl das mit Abstand spannendste Investmentthema rund um die Fabasoft-Aktie. Dabei wurde Mindbreeze bereits 2005 – gemeinsam mit einem externen Gesellschafter – von Fabasoft gegründet. Gegenwärtig hält die Prime Standard-Gesellschaft 65 Prozent an Mindbreeze. Die Referenzliste kann sich sehen lassen: Neben Rhön-Klinikum gehören unter anderem die Deutsche Lufthansa, T-Systems, Daimler und Siemens zum Kundenkreis und setzen auf die Big-Data-Kompetenz der Österreicher.

Dabei kam Mindbreeze 2016/17 (31. März) erst auf gut 3 Mio. Euro Umsatz und 0,70 Mio. Euro Gewinn – mit allerdings stark steigender Tendenz. Kein Wunder, dass die Anleger dieser Tochter zurzeit besonderes Augenmerk schenken. Wer hat schon eine kleine Google im Depot? Wobei: Thematisch ist Mindbreeze eher bei Unternehmen wie USU Software anzusiedeln. Ansonsten hat sich Fabasoft auf Cloud-Services und Dokumenten-Management fokussiert, wobei wichtige Kunden aus dem behördlichen Sektor kommen. So gesehen gehören aus Börsensicht auch Firmen wie Allgeier oder Easy Software zur Vergleichsgruppe. Bewertungstechnisch kommt die Aktie von Fabasoft auf den ersten Blick eher sportlich rüber, allerdings ist der aktuelle Börsenwert von 127 Mio. Euro mit allein 16 Mio. Euro durch Netto-Liquidität unterfüttert. Zudem spricht einiges dafür, dass die eher mäßige Ergebnisdynamik der vergangenen Jahre nun endlich durchbrochen wird. Das Auftaktquartal des Geschäftsjahrs 2017/18 verlief jedenfalls ungewöhnlich rasant. Die Halbjahreszahlen stehen am 15. November 2017 an.

Manko der Gesellschaft aus Linz ist der relativ niedrige Streubesitz von 30,6 Prozent. Der Rest ist im Wesentlichen der Fallmann & Bauernfeind Privatstiftung zuzurechnen, hinter der sich die beiden Vorstände und Firmengründer verbergen. Und auch die Dividendenrendite – früher immer ein Markenzeichen von Fabasoft – ist auf dem aktuellen Kursniveau nicht mehr übermäßig attraktiv. Da verwundert es nicht, dass auch die Analysten von Warburg Research in ihrer jüngsten Studie von Ende September den Titel nur mit der Empfehlung „Halten“ – bei einem Kursziel von 11 Euro – versehen haben. Dieser Einschätzung schließt sich boersengefluester.de an, wobei die Aktie durchaus in Regionen bis 14 Euro vordringen kann, so stark ist derzeit die Aufwärtsbewegung.

Manko der Gesellschaft aus Linz ist der relativ niedrige Streubesitz von 30,6 Prozent. Der Rest ist im Wesentlichen der Fallmann & Bauernfeind Privatstiftung zuzurechnen, hinter der sich die beiden Vorstände und Firmengründer verbergen. Und auch die Dividendenrendite – früher immer ein Markenzeichen von Fabasoft – ist auf dem aktuellen Kursniveau nicht mehr übermäßig attraktiv. Da verwundert es nicht, dass auch die Analysten von Warburg Research in ihrer jüngsten Studie von Ende September den Titel nur mit der Empfehlung „Halten“ – bei einem Kursziel von 11 Euro – versehen haben. Dieser Einschätzung schließt sich boersengefluester.de an, wobei die Aktie durchaus in Regionen bis 14 Euro vordringen kann, so stark ist derzeit die Aufwärtsbewegung.

Fabasoft

Kurs: 12,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fabasoft | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 922985 | AT0000785407 | AG | 135,30 Mio € | 01.10.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 55,09 | 58,27 | 69,23 | 80,95 | 86,85 | 92,00 | 0,00 | |

| EBITDA1,2 | 19,55 | 17,65 | 16,76 | 21,60 | 23,15 | 24,00 | 0,00 | |

| EBITDA-margin %3 | 35,49 | 30,29 | 24,21 | 26,68 | 26,66 | 26,09 | 0,00 | |

| EBIT1,4 | 13,89 | 11,53 | 9,99 | 13,39 | 13,30 | 13,90 | 0,00 | |

| EBIT-margin %5 | 25,21 | 19,79 | 14,43 | 16,54 | 15,31 | 15,11 | 0,00 | |

| Net profit1 | 9,73 | 7,88 | 6,83 | 9,63 | 9,12 | 10,00 | 0,00 | |

| Net-margin %6 | 17,66 | 13,52 | 9,87 | 11,90 | 10,50 | 10,87 | 0,00 | |

| Cashflow1,7 | 21,01 | 16,65 | 7,03 | 19,48 | 23,09 | 24,00 | 0,00 | |

| Earnings per share8 | 0,80 | 0,68 | 0,57 | 0,83 | 0,80 | 0,88 | 0,94 | |

| Dividend per share8 | 0,85 | 0,75 | 0,30 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Seitdem der massive Widerstand im Bereich um 20 Euro signifikant geknackt wurde, eilt der Aktienkurs der FinTech Group wie entfesselt auf immer neue Rekordstände. Aktuell notiert der im neuen Börsensegment Scale gelistete Titel bei 22,60 Euro – zwischenzeitlich waren es sogar schon mehr als 23 Euro (siehe dazu unsere All-Time-High-Chronologie). Gründe für die aktuelle Kursstärke gibt es gleich eine Reihe: Zum einen wirken noch immer die ansehnlichen Halbjahreszahlen (HIER) sowie der gute Ausblick für das Gesamtjahr nach. Parallel dazu leistet das Management auf Roadshows vor Investoren regelmäßig Überzeugungsarbeit. Für Gesprächsstoff sorgte außerdem die Kooperation mit der Kommunalkredit Austria. Hier hat die Fintech Group eine digitale Plattform für das Einlagengeschäft mit den Privatkunden der Österreicher aufgebaut. Kurstreibend sind auch die Meldungen, wonach die Discountbroker-Tochter Flatex seit Jahresbeginn auf annähernd 30.000 Neukunden kommt und sich der gesamte Kundenbestand damit nun auf 200.000 türmt. Außerdem teilte die Gesellschaft mit, dass es den flex-Kredit von Flatex in „abgewandelter Form“ demnächst auch für Drittkunden geben soll. Und vermutlich auch, weil es dem Zeitgeist entspricht, arbeitet die FinTech Group derzeit mit „Hochdruck daran, den rechtssicheren Handel in der neuen Assetklasse Krypto-Währungen“ für die Kunden zu ermöglichen. Angesichts dieser Meldungsflut ist eine – für boersengefluester.de durchaus interessante – Neuigkeit bislang noch nicht in der Finanzpresse aufgetaucht. So ist dem Bundesanzeiger zu entnehmen, dass die FinTech Group die aktuelle 2:1-Kapitalerhöhung der Schnigge Wertpapierhandelsbank im Volumen von bis zu 2,1 Mio. Euro begleitet. Wie zu hören ist, soll die FinTech Group hier mit einem sehr attraktiven Angebot – bei immer noch auskömmlichen Margen – zum Zuge gekommen sein. Vielleicht tut sich im Bereich Kapitalmaßnahmen ja sogar ein weiteres Geschäftsfeld auf. Unabhängig davon: Bis zum Kursziel 28 Euro von GBC hat die Aktie der FinTech Group noch ausreichend Luft nach oben. Und wer Frank Niehage, den CEO der Fintech Group kennt, der weiß, dass die Frankfurter bestimmt schon die nächsten Deals einfädeln. Aktueller Börsenwert: 380 Mio. Euro.

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der FinTech Group AG und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie der FinTech Group. Boersengefluester.de hält keine Beteiligung an der FinTech Group AG. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]...

© boersengefluester.de | Redaktion

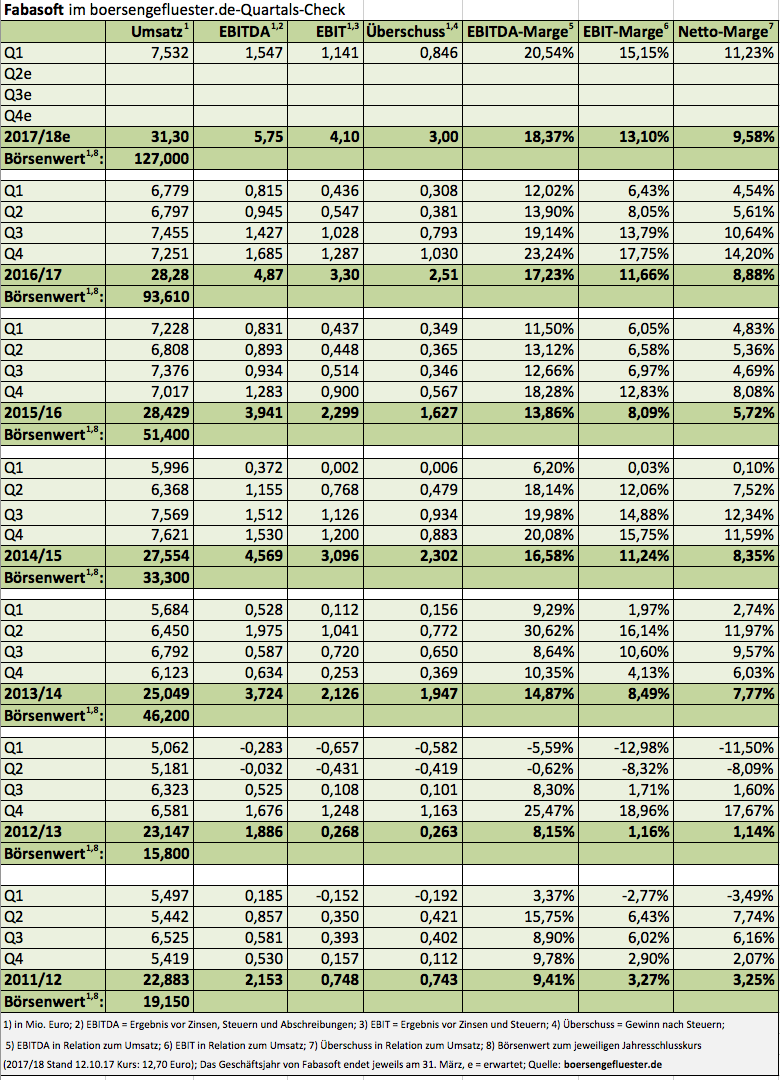

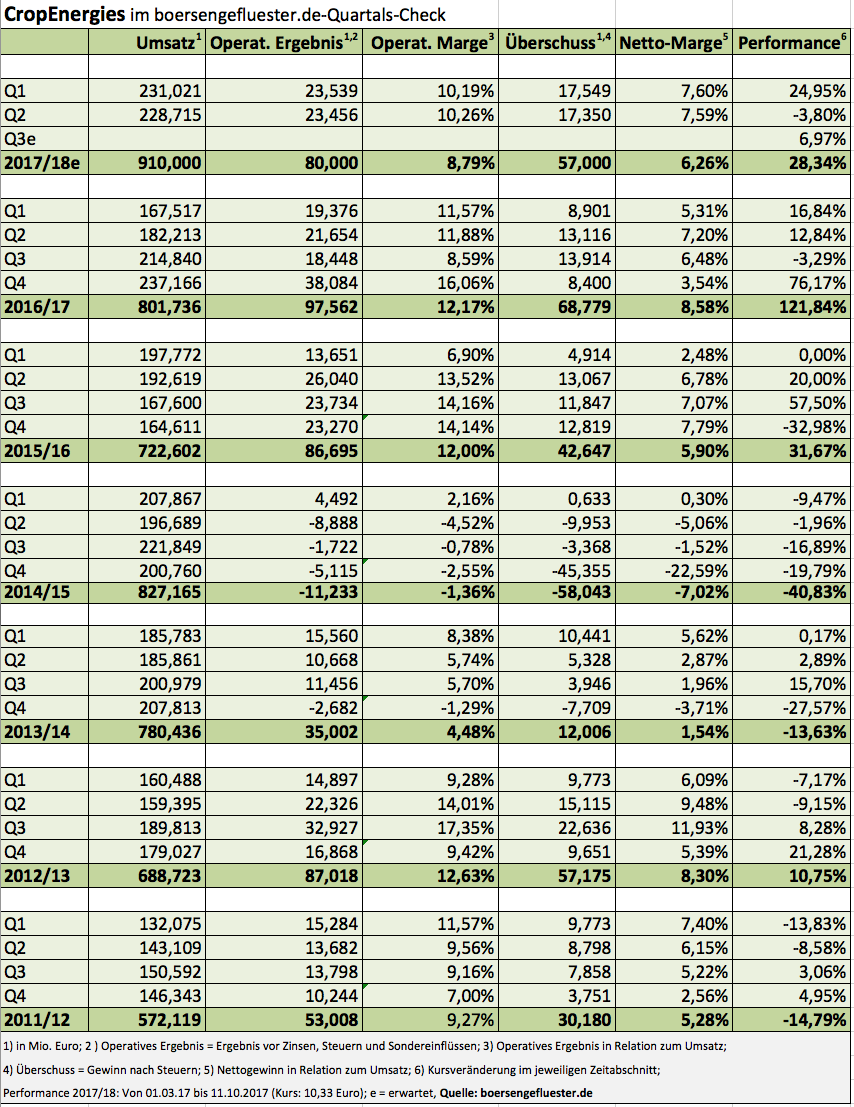

Spätestens seit dem Absturz des Aktienkurses von Verbio (HIER) steht auch die Notiz von CropEnergies unter besonderer Beobachtung der Anleger. Und so ist es beinahe schon ein Erfolg, dass die Halbjahreszahlen der Südzucker-Tochter keine größeren Ausschläge verursachten und sich die Notiz im Bereich um 10 Euro halten konnte. Dabei war das zweite Quartal des Geschäftsjahrs 2017/18 (per Ende Februar) nahezu deckungsgleich mit den Zahlen des Auftaktviertels, lediglich die Umsatzerlöse waren mit knapp 228,72 Mio. Euro einen Tick höher als in den ersten drei Monaten. Insgesamt spricht Vorstandschef Joachim Lutz von einem „guten ersten Halbjahr“. „Die Produktion und der Absatz von Ethanol sowie von Lebens- und Futtermitteln wurden spürbar ausgeweitet.“ Da die Preise für Bioethanol im zweiten Halbjahr aber vermutlich nicht an das Niveau der ersten sechs Monate heranreichen werden, lassen sich die bislang erzielten Ergebnisse zwar nicht aufs Gesamtjahr hochschreiben.

Trotzdem gibt sich CEO Lutz abermals ein wenig zuversichtlicher beim Ausblick und stellt nun Erlöse in einer Spanne von 880 bis 920 Mio. Euro in Aussicht – nach bislang 850 bis 900 Mio. Euro. Der operative Gewinn (Ergebnis vor Zinsen, Steuern und Sondereinflüssen) soll dabei zwischen 60 und 90 Mio. Euro liegen. Zuvor lag die avisierte Spanne in einem Korridor von 50 bis 90 Mio. Euro. Die Untergrenze für das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) setzte die Prime Standard-Gesellschaft ebenfalls um 10 Mio. Euro hinauf, so dass sich die neue EBITDA-Prognose für 2017/18 auf 100 bis 130 Mio. Euro erstreckt. Zur Einordnung: Nach der Hälfte des Geschäftsjahrs kommt CropEnergies auf ein EBITDA von gut 66,52 Mio. Euro. Die Konsensschätzungen der Analysten für das Gesamtjahr bewegen sich dabei im Bereich um 120 Mio. Euro. Konkurrent Verbio hat für das laufende Geschäftsjahr ein EBITDA im Bereich um 50 Mio. Euro avisiert – nach 92 Mio. Euro im vergangenen Jahr.

Die Schwankungen in dem Sektor sind also enorm – bei einem grundsätzlich sehr ungewissen Langfristausblick. Das ist auch der wesentliche Grund für die vergleichsweise günstige Bewertung des Sektors. Unter Berücksichtigung der Netto-Finanzposition wird CropEnergies derzeit mit dem 7,5fachen des von boersengefluester.de für 2017 erwarteten EBITDA gehandelt. Verbio Vereinigte BioEnergie kommt hier auf einen entsprechenden Multiplikator von 8,0. Leichte Vorteile für CropEnergies gibt es auch bei der Dividendenrendite, wenngleich die nächste Hauptversammlung (HV) der Mannheimer erst Mitte Juli 2018 stattfindet. Verbio zahlt die für 2016/17 (30. Juni) vorgeschlagene Dividende von 0,20 Euro je Aktie (Vorjahr: 0,15 Euro) bereits nach der HV am 2. Februar 2018.

Losgelöst davon: Spekulativ sind beide Anteilscheine. Verbio ist nach dem jüngsten Crash eine Wette auf eine marlante Gegenbewegung nach Richtung Norden. Bei CropEnergies setzen Anleger darauf, dass die Gesellschaft ihr Tempo einigermaßen beibehalten kann.

Die Schwankungen in dem Sektor sind also enorm – bei einem grundsätzlich sehr ungewissen Langfristausblick. Das ist auch der wesentliche Grund für die vergleichsweise günstige Bewertung des Sektors. Unter Berücksichtigung der Netto-Finanzposition wird CropEnergies derzeit mit dem 7,5fachen des von boersengefluester.de für 2017 erwarteten EBITDA gehandelt. Verbio Vereinigte BioEnergie kommt hier auf einen entsprechenden Multiplikator von 8,0. Leichte Vorteile für CropEnergies gibt es auch bei der Dividendenrendite, wenngleich die nächste Hauptversammlung (HV) der Mannheimer erst Mitte Juli 2018 stattfindet. Verbio zahlt die für 2016/17 (30. Juni) vorgeschlagene Dividende von 0,20 Euro je Aktie (Vorjahr: 0,15 Euro) bereits nach der HV am 2. Februar 2018.

Losgelöst davon: Spekulativ sind beide Anteilscheine. Verbio ist nach dem jüngsten Crash eine Wette auf eine marlante Gegenbewegung nach Richtung Norden. Bei CropEnergies setzen Anleger darauf, dass die Gesellschaft ihr Tempo einigermaßen beibehalten kann.

CropEnergies

Kurs: 13,70

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio € | 29.09.2006 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividend per share8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

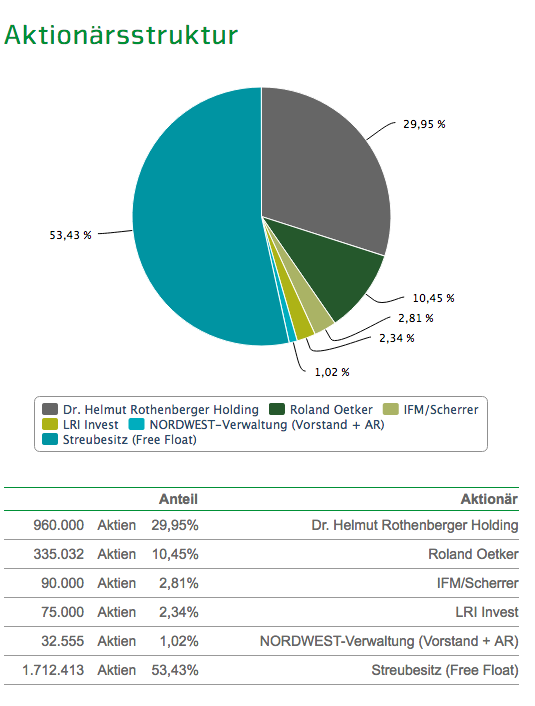

Interessante Entwicklung bei Nordwest Handel: Knapp zwei Monate, nachdem der Investor Roland Oetker seinen Anteil an dem Einkaufs- und Logistikdienstleister von 5,10 auf 10,45 Prozent aufgestockt und darüber hinaus noch weitere Zukäufe angekündigt hat (siehe dazu den Bericht von boersengefluester.de HIER), geht der Kernaktionär, die Dr. Helmut Rothenberger Holding, in die Offensive und kündigt ihrerseits eine freiwillige Offerte an. Der Gebotspreis steht noch nicht fest, wird sich aber am gewichteten Durchschnittskurs der vergangenen drei Monate orientieren. Grob gerechnet müsste sich demnach eine Offerte im Bereich um knapp 19 Euro – also unterhalb der aktuellen Notiz – ergeben. Große Nachfrage wird Rothenberger mit seinem Vorstoß (aktuelle Infos zu der Offerte auf DIESER WEBSEITE) somit nicht erzeugen. Andererseits setzt die Gesellschaft aus Kelkheim (Taunus) zumindest eine Duftmarke und zeigt, dass ihr das Vorgehen von Oetker zumindest nicht gleichgültig ist. Boersengefluester.de sieht sich damit in der positiven Einschätzung für die im General Standard gelistete Aktie von Nordwest Handel bekräftigt. Operativ läuft es bei dem mittlerweile in Dortmund angesiedelten Unternehmen vergleichsweise gut, die Bewertung ist relativ moderat – und on top gibt es die Kursfantasie aus dem Aktionärskreis. Am 13. Oktober veröffentlicht Nordwest Handel – die Kunden sind Handelsbetriebe und produzierende Industrie-Unternehmen – die neuesten Zahlen zum Geschäftsvolumen, also der Summe der regulierten Rechnungsbeträge. Am 15. November steht dann der Zwischenbericht für das dritte Quartal an. Für das Gesamtjahr 2017 stellt das Management bislang ein Ergebnis vor Zinsen und Steuern (EBIT) von 8 Mio. Euro – plus/minus 0,5 Mio. Euro – in Aussicht. Das korrespondiert mit einem Börsenwert von rund 67 Mio. Euro.

[sws_blue_box box_size="640"]Nachtrag vom 19. Oktober 2017: Der von der BaFin für die Rothenberger-Offerte ermittelte Angebotspreis für die Aktie von Nordwest Handel beträgt 18,25 Euro. [/sws_blue_box]

Quelle: Nordwest Handel AG[/caption]

Foto: Nordwest Handel AG...

Quelle: Nordwest Handel AG[/caption]

Foto: Nordwest Handel AG...

Nordwest Handel

Kurs: 19,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nordwest Handel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 677550 | DE0006775505 | AG | 60,90 Mio € | 19.08.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 510,86 | 758,69 | 894,52 | 264,52 | 277,04 | 265,00 | 0,00 | |

| EBITDA1,2 | 14,44 | 17,50 | 22,46 | 21,79 | 19,60 | 16,40 | 0,00 | |

| EBITDA-margin %3 | 2,83 | 2,31 | 2,51 | 8,24 | 7,08 | 6,19 | 0,00 | |

| EBIT1,4 | 11,23 | 14,44 | 19,47 | 18,85 | 16,42 | 11,00 | 0,00 | |

| EBIT-margin %5 | 2,20 | 1,90 | 2,18 | 7,13 | 5,93 | 4,15 | 0,00 | |

| Net profit1 | 6,82 | 8,92 | 12,41 | 12,58 | 11,45 | 8,40 | 0,00 | |

| Net-margin %6 | 1,34 | 1,18 | 1,39 | 4,76 | 4,13 | 3,17 | 0,00 | |

| Cashflow1,7 | 15,47 | -14,05 | -11,71 | 28,37 | -19,97 | 0,00 | 0,00 | |

| Earnings per share8 | 2,13 | 2,78 | 3,87 | 3,93 | 3,57 | 2,60 | 2,74 | |

| Dividend per share8 | 0,21 | 0,40 | 0,80 | 1,00 | 1,00 | 0,80 | 0,80 | |

Quelle: boersengefluester.de and company details

[caption id="attachment_107084" align="alignnone" width="535"] Quelle: Nordwest Handel AG[/caption]

Foto: Nordwest Handel AG...

Quelle: Nordwest Handel AG[/caption]

Foto: Nordwest Handel AG...

© boersengefluester.de | Redaktion

Trotz kontinuierlich besserer Zahlen behielten bei LPKF Laser & Electronics zuletzt die Skeptiker die Überhand. Ausgehend vom Mai-Hoch bei knapp 10,70 Euro korrigierte der Anteilschein des Herstellers von Spezialmaschinen – etwa zur Fertigung und Bearbeitung von Leiterplatten oder für die Strukturierung von Dünnschicht-Solarzellen – im Tief um immerhin rund ein Drittel. Nun sendet LPKF aber erneut positive Signale in Form vorläufiger Neun-Monats-Zahlen und einer Bestätigung des bisherigen Ausblicks. Demnach erlöste der ehemalige TecDAX-Konzern im dritten Quartal 2017 rund 27 Mio. Euro, was einem Zuwachs von 25 Prozent gegenüber dem vergleichbaren Vorjahreswert entspricht. Insgesamt kommt LPKF damit nach neun Monaten auf Umsätze von 71 Mio. Euro, was „voll im Rahmen der unternehmenseigenen Erwartungen“ liegt, wie es offiziell heißt.

Für das Gesamtjahr bleibt der zum Ende des Jahres scheidende CEO Ingo Bretthauer bei seiner Prognose, wonach Erlöse in einer Bandbreite von 92 bis 100 Mio. Euro möglich seien – bei einer EBIT-Marge zwischen 1,0 und 5,0 Prozent. „Wesentliche Umsätze sind noch im Monat Dezember geplant. Wir arbeiten hart daran, alle anstehenden Lieferungen termingerecht bis zum 31. Dezember abzuwickeln“, sagt Bretthauer. Besonders dynamisch entwickeln sich dabei weiterhin die Order aus dem Solarsektor. Nun: Kurzfristig wären die Börsianer vermutlich schon zufrieden, wenn die Visibilität der Geschäfte nachhaltig zunehmen würde. Um den aktuellen Börsenwert von 186 Mio. Euro zu rechtfertigen, muss LPKF jedoch das gegenwärtige Mini-Rendite-Niveau möglichst verlassen und sich den mittelfristig avisierten EBIT-Margen von Untergrenze zehn Prozent nähern. Aktivistische Investoren wie Jörg Bantleon werden jedenfalls alle Hebel in Bewegung setzen, damit die Gesellschaft aus Garbsen wieder in Fahrt kommt. Für boersengefluester.de bietet die LPKF-Aktie weiterhin einen vorteilhaften Chance-Risiko-Mix. Der komplette Neun-Monats-Bericht ist für den 14. November angesetzt.

LPKF Laser

Kurs: 7,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LPKF Laser | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 645000 | DE0006450000 | AG | 181,27 Mio € | 30.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 96,24 | 93,57 | 123,70 | 124,34 | 122,89 | 119,50 | 0,00 | |

| EBITDA1,2 | 14,84 | 9,60 | 15,12 | 12,81 | 5,83 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 15,42 | 10,26 | 12,22 | 10,30 | 4,74 | 10,04 | 0,00 | |

| EBIT1,4 | 7,54 | 0,06 | 6,78 | 3,69 | -2,54 | 3,45 | 0,00 | |

| EBIT-margin %5 | 7,84 | 0,06 | 5,48 | 2,97 | -2,07 | 2,89 | 0,00 | |

| Net profit1 | 5,34 | -0,11 | 1,66 | 1,75 | -4,51 | -0,90 | 0,00 | |

| Net-margin %6 | 5,55 | -0,12 | 1,34 | 1,41 | -3,67 | -0,75 | 0,00 | |

| Cashflow1,7 | 3,97 | 7,92 | 8,50 | -3,37 | 9,43 | 11,00 | 0,00 | |

| Earnings per share8 | 0,22 | 0,00 | 0,06 | 0,07 | -0,18 | -0,04 | 0,39 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

Foto: LPKF Laser & Electronics AG...

© boersengefluester.de | Redaktion

Ein wenig gesunder Menschenverstand hätte im Normalfall reichen müssen, um zu erkennen, dass bei dem zweiten Börsenanlauf der AlzChem Group – diesmal über den Mantel der Softmatic AG – zuletzt etwas gehörig schief lief. Kurze Rückblende: Anfang 2017 gibt der Spezialchemiekonzern AlzChem seine IPO-Pläne bekannt. Doch das Angebot scheitert an den zu hohen Preisvorstellungen. Bei voller Zuteilung wäre die Gesellschaft, je nach Platzierungspreis, auf eine Marktkapitalisierung zwischen 162 und 219 Mio. Euro gekommen. Dabei hätten dem Unternehmen aus Trostberg zwischen 40 und 54 Mio. Euro aus einer Kapitalerhöhung zufließen sollen. Einige Zeit später sickerte durch, dass AlzChem die Kapitalmarktambitionen nicht gänzlich ad acta gelegt hat, das IPO nun aber mit Hilfe der Börsenhülle des früheren Neuer-Markt-Werts Softmatic umsetzen will.

Grundsätzlich ist das nichts Ungewöhnliches, zumal der Strippenzieher bei der AlzChem-Transaktion, Prof. Dr. Dr. Peter Löw, vor rund 15 Jahren mit der Wiederbelebung der AG Bad Salzschlirf in die Beteiligungsgesellschaft Arques (heute Gigaset) schon einmal für Furore gesorgt hat – allerdings auch verbrannte Erde hinterließ. Losgelöst davon: In einem ersten Schritt wurde im Spätsommer 2017 die AlzChem Group in die Softmatic AG eingebracht: Kurz zuvor gab es ein Gutachten, wonach die früher schon einmal als SKW Trostberg (später Degussa AG) gelistete Gesellschaft 250,59 Mio. Euro wert sein sollte. Um mögliche Risiken abzufedern, setzten die beteiligten Personen die AlzChem Group bei der Einbringung jedoch um rund 20 Mio. Euro niedriger an. Indirekte Folge der Transaktion war, dass sich die Aktienzahl der Gesellschaft (damals noch Softmatic AG) von 310.000 auf 100.633.339 Stück erhöhte, was wiederum eine extreme Verwässerung für die noch vorhandenen Streubesitzaktionäre der Softmatic AG bedeutete.

Um diesen Bedeutungsverlust auszugleichen, folgte eine für den Free Float reservierte Barkapitalerhöhung im Verhältnis 1:447 mit einem Bezugskurs von ebenfalls 2,30 Euro. Bei bis zu 38.246.661 Aktien hätte sich ein Mittelzufluss von brutto fast 88 Mio. Euro ergeben können. Doch die Offerte verpuffte, was bei dem Bezugsverhältnis auch kein Wunder ist. Gerade einmal 1.130.016 neue Aktien wurden platziert und sorgten für einen Mini-Emissionserlös von knapp 2,6 Mio. Euro. Neue Aktienzahl: 101.763.335 Stück. Verglichen mit dem, was die Kapitalerhöhung und insbesondere die Bezugsrechte mit dem Aktienkurs auslösten, sind das aber ohnehin nur Peanuts. Immerhin schoss die Notiz von 2,44 Euro auf über 10 Euro – in der Spitze waren es sogar fast 14 Euro. Eine verhängnisvolle Illusion, die sich mit nahendem Ende der Bezugsfrist auflösen musste. Schließlich wäre die AlzChem Group zum offiziellen Börsenstart am 9. Oktober 2017 sonst auf eine Marktkapitalisierung von mehr als 1 Mrd. Euro gekommen – viermal so viel, wie die Gutachter erst wenige Monate zuvor als faires Niveau ermittelt haben.

Und so platzte die Seifenblase: Die ehemalige Softmatic-Aktie knickte im Verlauf der Bezugsfrist um mehr als 80 Prozent ein. Dabei hatte boersengefluester.de rechtzeitig vor der dramatischen Überbewertung (siehe HIER) gewarnt. Gleichwohl beginnt für die AlzChem Group nun eine neue Zeitrechnung als börsennotierte Gesellschaft. „Wir sind überzeugt, dass der Schritt an den Kapitalmarkt für eine nachhaltig positive Unternehmensentwicklung sehr hilfreich ist. Wir eröffnen uns damit eine weitere Option, um unser zukünftiges Wachstum zu finanzieren“, sagt Ulli Seibel, der Vorstandsvorsitzende der AlzChem Group. Beim gegenwärtigen Aktienkurs von 2,50 Euro beträgt die Marktkapitalisierung gut 254 Mio. Euro – bei Netto-Finanzverbindlichkeiten von knapp 25 Mio. Euro.

Die Neun-Monats-Zahlen wird AlzChem am 14. November vorlegen, doch bereits die Halbjahresresultate deuten mit einem Plus des Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) von knapp 15 Prozent auf 27,9 Mio. Euro auf ein moderates Wachstum. Boersengefluester.de kalkuliert für das Gesamtjahr derzeit mit einem EBITDA von 43,3 Mio. Euro, womit AlzChem – bezogen auf den Unternehmenswert (Enterprise Value) – etwa mit dem 6,4fachen des EBITDA für 2017 bewertet wird. Das liegt auf einer Wellenlänge mit vergleichbaren Unternehmen wie Lanxess (EV/EBITDA: 6,76), Evonik (7,62), Wacker Chemie (7,12) oder H&R (5,68). Eine gute Halten-Position ist die mittlerweile im Prime Standard gelistete Aktie von AlzChem für uns also allemal, zumal von der Abgabeseite erst einmal keine größeren Beschüsse drohen. Die Altaktionäre haben sich zu einer Lock-up-Periode von 1 Jahr verpflichtet. Nur mit einer Dividende sollten Anleger frühestens ab 2019 rechnen.

Um diesen Bedeutungsverlust auszugleichen, folgte eine für den Free Float reservierte Barkapitalerhöhung im Verhältnis 1:447 mit einem Bezugskurs von ebenfalls 2,30 Euro. Bei bis zu 38.246.661 Aktien hätte sich ein Mittelzufluss von brutto fast 88 Mio. Euro ergeben können. Doch die Offerte verpuffte, was bei dem Bezugsverhältnis auch kein Wunder ist. Gerade einmal 1.130.016 neue Aktien wurden platziert und sorgten für einen Mini-Emissionserlös von knapp 2,6 Mio. Euro. Neue Aktienzahl: 101.763.335 Stück. Verglichen mit dem, was die Kapitalerhöhung und insbesondere die Bezugsrechte mit dem Aktienkurs auslösten, sind das aber ohnehin nur Peanuts. Immerhin schoss die Notiz von 2,44 Euro auf über 10 Euro – in der Spitze waren es sogar fast 14 Euro. Eine verhängnisvolle Illusion, die sich mit nahendem Ende der Bezugsfrist auflösen musste. Schließlich wäre die AlzChem Group zum offiziellen Börsenstart am 9. Oktober 2017 sonst auf eine Marktkapitalisierung von mehr als 1 Mrd. Euro gekommen – viermal so viel, wie die Gutachter erst wenige Monate zuvor als faires Niveau ermittelt haben.

Und so platzte die Seifenblase: Die ehemalige Softmatic-Aktie knickte im Verlauf der Bezugsfrist um mehr als 80 Prozent ein. Dabei hatte boersengefluester.de rechtzeitig vor der dramatischen Überbewertung (siehe HIER) gewarnt. Gleichwohl beginnt für die AlzChem Group nun eine neue Zeitrechnung als börsennotierte Gesellschaft. „Wir sind überzeugt, dass der Schritt an den Kapitalmarkt für eine nachhaltig positive Unternehmensentwicklung sehr hilfreich ist. Wir eröffnen uns damit eine weitere Option, um unser zukünftiges Wachstum zu finanzieren“, sagt Ulli Seibel, der Vorstandsvorsitzende der AlzChem Group. Beim gegenwärtigen Aktienkurs von 2,50 Euro beträgt die Marktkapitalisierung gut 254 Mio. Euro – bei Netto-Finanzverbindlichkeiten von knapp 25 Mio. Euro.

Die Neun-Monats-Zahlen wird AlzChem am 14. November vorlegen, doch bereits die Halbjahresresultate deuten mit einem Plus des Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) von knapp 15 Prozent auf 27,9 Mio. Euro auf ein moderates Wachstum. Boersengefluester.de kalkuliert für das Gesamtjahr derzeit mit einem EBITDA von 43,3 Mio. Euro, womit AlzChem – bezogen auf den Unternehmenswert (Enterprise Value) – etwa mit dem 6,4fachen des EBITDA für 2017 bewertet wird. Das liegt auf einer Wellenlänge mit vergleichbaren Unternehmen wie Lanxess (EV/EBITDA: 6,76), Evonik (7,62), Wacker Chemie (7,12) oder H&R (5,68). Eine gute Halten-Position ist die mittlerweile im Prime Standard gelistete Aktie von AlzChem für uns also allemal, zumal von der Abgabeseite erst einmal keine größeren Beschüsse drohen. Die Altaktionäre haben sich zu einer Lock-up-Periode von 1 Jahr verpflichtet. Nur mit einer Dividende sollten Anleger frühestens ab 2019 rechnen.

Alzchem Group

Kurs: 149,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Alzchem Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2YNT3 | DE000A2YNT30 | AG | 1.516,27 Mio € | Kaufen | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 379,26 | 422,29 | 542,22 | 540,65 | 554,23 | 562,12 | 600,00 | |

| EBITDA1,2 | 53,81 | 62,05 | 61,44 | 81,37 | 105,27 | 116,48 | 126,00 | |

| EBITDA-margin %3 | 14,19 | 14,69 | 11,33 | 15,05 | 18,99 | 20,72 | 21,00 | |

| EBIT1,4 | 30,71 | 37,57 | 35,90 | 55,47 | 78,95 | 89,83 | 100,00 | |

| EBIT-margin %5 | 8,10 | 8,90 | 6,62 | 10,26 | 14,25 | 15,98 | 16,67 | |

| Net profit1 | 19,87 | 27,76 | 30,22 | 34,79 | 54,25 | 63,63 | 71,00 | |

| Net-margin %6 | 5,24 | 6,57 | 5,57 | 6,44 | 9,79 | 11,32 | 11,83 | |

| Cashflow1,7 | 48,71 | 43,02 | -4,24 | 72,67 | 105,15 | 137,01 | 100,00 | |

| Earnings per share8 | 1,94 | 2,72 | 2,96 | 3,40 | 5,31 | 6,28 | 6,55 | |

| Dividend per share8 | 0,77 | 1,00 | 1,05 | 1,20 | 1,80 | 2,10 | 2,30 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

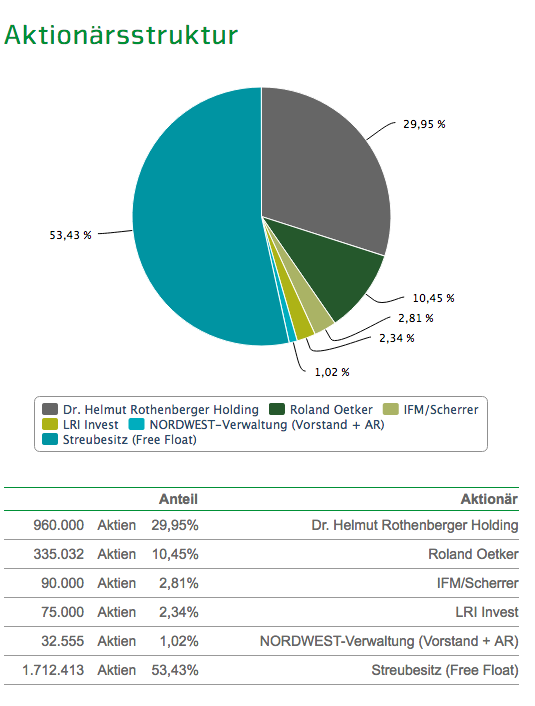

Sieht fast so aus, als ob der Aktienkurs von Basler die Marke von 200 Euro unbedingt noch sehen möchte. Das aktuelle All-Time-High von 196,70 Euro liegt schließlich nur einen Wimpernschlag entfernt. Psychologisch ist die gute Stimmung der Investoren nur zu gut nachvollziehbar: Basler schwimmt auf einer Welle des Erfolgs und hat im zweiten Quartal 2017 soviel Umsatz gemacht, wie sonst fast in sechs Monaten. Positiv dabei ist, dass die Gewinnausbeute des Herstellers von Spezialkameras für den industriellen Einsatz ebenfalls ganz neue Dimensionen erreicht. Zurzeit kalkuliert Basler für das laufende Jahr mit Erlösen zwischen 140 und 15 Mio. Euro sowie einer Marge vor Steuern von 15 bis 18 Prozent. Unterm Strich könnte nach Auffassung von boersengefluester.de damit ein Überschuss von knapp 19 Mio. Euro stehen bleiben – nach annähernd 8 Mio. Euro für 2016. Das ist ein Quantensprung – ausgehend von einem ohnehin recht ansehnlichen Niveau.

Doch damit nicht genug: Die Analysten der Berenberg Bank halten bis 2019 sogar einen Umsatz von etwas mehr als 200 Mio. Euro sowie einen Nettogewinn von 21 Mio. Euro für erreichbar. Gleichwohl lautet aber auch das Kursziel von Berenberg „nur“ 185 Euro. Und ganz ehrlich: Selbst die Größenordnung findet boersengefluester.de schon sehr stattlich. Beim aktuellen Börsenwert von 675 Mio. Euro wird die Basler-Aktie schließlich bereits mit einem KGV von 32 gehandelt – auf 2019er-Basis wohlgemerkt. Aus diesem Grund halten wir es für eine sinnvolle Strategie, sich allmählich aus der Aktie zu verabschieden. Selbst wenn das Management die Prognose für 2017 noch einmal anheben sollte – was durchaus möglich ist –, der Bewertungsspielraum nach oben ist allmählich ausgereizt. Und wer hätte es Anfang des Jahres schon für möglich gehalten, 200 Euro für Basler-Aktie zu bekommen? Den Halbjahresbericht wird das Unternehmen aus Ahrensburg am 8. November 2017 veröffentlichen.

Basler

Kurs: 15,68

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Basler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510200 | DE0005102008 | AG | 493,92 Mio € | 23.03.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.