Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A1JH3F

© boersengefluester.de | Redaktion

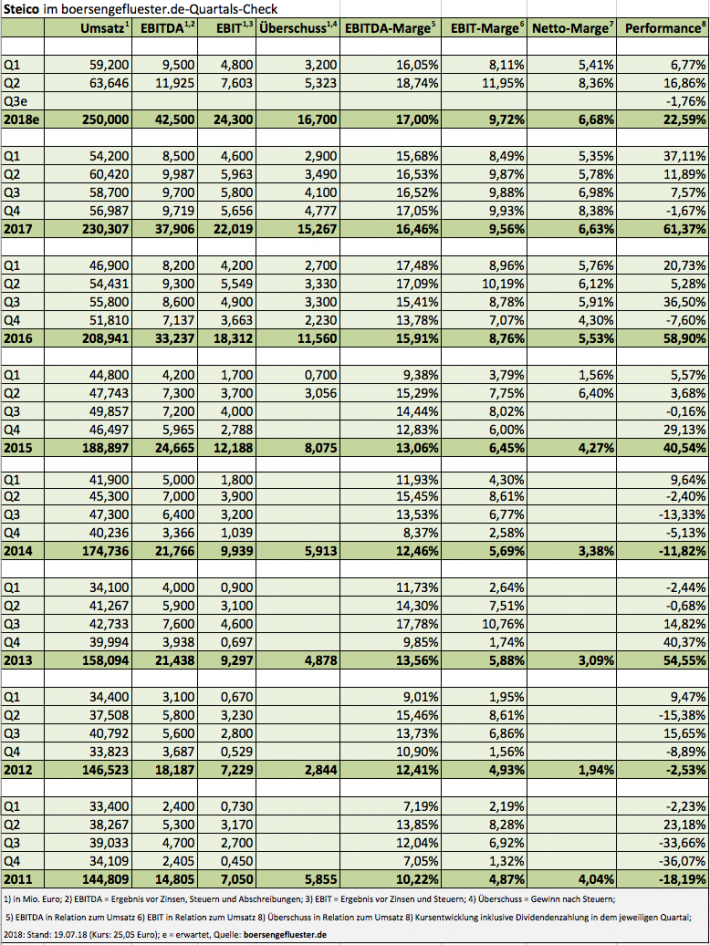

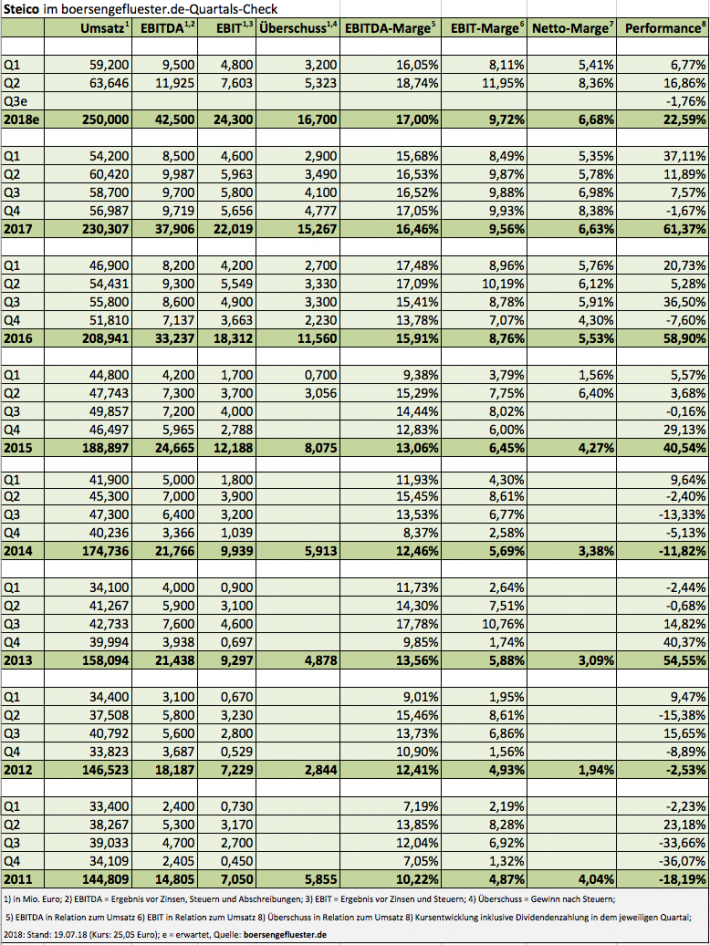

Viel Licht, allerdings auch wenig Schatten bringt der Halbjahresbericht von Steico. „Sowohl umsatz- wie auch ergebnisseitig handelt es sich um das erfolgreichste Quartal der Unternehmensgeschichte“, heißt es offiziell. Dabei kam der Spezialist für ökologische Dämmstoffe von Anfang April bis Ende Juni 2018 auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von fast 12 Mio. Euro, was schon allein deshalb bemerkenswert ist, weil es Steico noch nie zuvor in einem Quartal gelungen ist, ein EBITDA in zweistelliger Millionenhöhe zu erzielen. Die bisherige Spitzenmarke waren 9,99 Mio. Euro im zweiten Quartal 2017 – also dem direkten Vergleichszeitraum zu dem jetzt vorgelegten Zahlenwerk. Bezogen auf das Betriebsergebnis (EBIT) liegt Steico zum Halbjahr nun bei 12,40 Mio. Euro, was einem ansehnlichen Zuwachs von 17,4 Prozent entspricht. Die Erlöse kletterte in den ersten sechs Monaten 2018 um annähernd 7,2 Prozent auf knapp 122,85 Mio. Euro. So gesehen agiert das Unternehmen aus Feldkirchen in der Nähe von München zurzeit mit zweistelligen EBIT-Margen, was ebenfalls ein Novum zum Halbjahr ist.

Nicht ganz eingestellt haben sich dagegen die Hoffnungen des Managements, dass die Folgen des eisigen Winters in dem für Steico wichtigen britischen Markt, durch eine erhöhte Bautätigkeit wieder voll kompensiert werden könnten. Als Konsequenz drosselt der Bauzulieferer seine Prognose für das Gesamtjahr. So stellt CEO Udo Schramek jetzt nur noch ein Erlösplus im „oberen einstelligen Prozentbereich“ in Aussicht – nachdem er zuvor noch ein Umsatzwachstum von rund 15 Prozent als realistisch angesehen hatte. Diese Einschätzung hat freilich auch Rückwirkungen auf die absolute Höhe des Ergebnisses, selbst wenn Schramek weiterhin einen „überproportionalen Zuwachs“ erwartet. Bislang lautete der offizielle Ausblick für das EBIT auf „ein Wachstum im oberen einstelligen bis niedrigen zweistelligen Prozentbereich“.

Konkret geht boersengefluester.de für 2018 nun von einem EBIT von 24,30 Mio. Euro aus – nach zuvor rund 25 Mio. Euro. Das ist jetzt keine fürchterlich große Abweichung. Allerdings ist die Steico-Aktie eben auch nicht mehr so einladend bewertet wie vor zwei bis drei Jahren. Entsprechend sensibel reagieren die Investoren auf geänderte Rahmenbedingungen. Letztlich ist es aber so, dass Steico – gemessen am doch recht deutlich nach unten angepassten Umsatzziel – nur wenig Abstriche beim Ergebnis machen muss. Insgesamt bleiben wir für den Small Cap damit positiv gestimmt, auch wenn es kurzfristig eher ein wenig nach unten gehen dürfte. Da die Steico-Aktie aber keine Trading-Position ist, ändern wir unsere Kaufen-Einschätzung nicht. Trotzdem sollten sich Anleger bewusst sein, dass bei einem 20er-KGV die Bäume nicht mehr in den Himmel wachsen. Die bisherigen Höchstkurse bei etwas mehr als 28 Euro von Mitte Juni 2018 wären unsere Zielmarke für den Anteilschein.

Konkret geht boersengefluester.de für 2018 nun von einem EBIT von 24,30 Mio. Euro aus – nach zuvor rund 25 Mio. Euro. Das ist jetzt keine fürchterlich große Abweichung. Allerdings ist die Steico-Aktie eben auch nicht mehr so einladend bewertet wie vor zwei bis drei Jahren. Entsprechend sensibel reagieren die Investoren auf geänderte Rahmenbedingungen. Letztlich ist es aber so, dass Steico – gemessen am doch recht deutlich nach unten angepassten Umsatzziel – nur wenig Abstriche beim Ergebnis machen muss. Insgesamt bleiben wir für den Small Cap damit positiv gestimmt, auch wenn es kurzfristig eher ein wenig nach unten gehen dürfte. Da die Steico-Aktie aber keine Trading-Position ist, ändern wir unsere Kaufen-Einschätzung nicht. Trotzdem sollten sich Anleger bewusst sein, dass bei einem 20er-KGV die Bäume nicht mehr in den Himmel wachsen. Die bisherigen Höchstkurse bei etwas mehr als 28 Euro von Mitte Juni 2018 wären unsere Zielmarke für den Anteilschein.

Foto: Pixabay

...

Foto: Pixabay

...

Steico

Kurs: 25,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Trotz kontinuierlich besserer Zahlen behielten bei LPKF Laser & Electronics zuletzt die Skeptiker die Überhand. Ausgehend vom Mai-Hoch bei knapp 10,70 Euro korrigierte der Anteilschein des Herstellers von Spezialmaschinen – etwa zur Fertigung und Bearbeitung von Leiterplatten oder für die Strukturierung von Dünnschicht-Solarzellen – im Tief um immerhin rund ein Drittel. Nun sendet LPKF aber erneut positive Signale in Form vorläufiger Neun-Monats-Zahlen und einer Bestätigung des bisherigen Ausblicks. Demnach erlöste der ehemalige TecDAX-Konzern im dritten Quartal 2017 rund 27 Mio. Euro, was einem Zuwachs von 25 Prozent gegenüber dem vergleichbaren Vorjahreswert entspricht. Insgesamt kommt LPKF damit nach neun Monaten auf Umsätze von 71 Mio. Euro, was „voll im Rahmen der unternehmenseigenen Erwartungen“ liegt, wie es offiziell heißt.

Für das Gesamtjahr bleibt der zum Ende des Jahres scheidende CEO Ingo Bretthauer bei seiner Prognose, wonach Erlöse in einer Bandbreite von 92 bis 100 Mio. Euro möglich seien – bei einer EBIT-Marge zwischen 1,0 und 5,0 Prozent. „Wesentliche Umsätze sind noch im Monat Dezember geplant. Wir arbeiten hart daran, alle anstehenden Lieferungen termingerecht bis zum 31. Dezember abzuwickeln“, sagt Bretthauer. Besonders dynamisch entwickeln sich dabei weiterhin die Order aus dem Solarsektor. Nun: Kurzfristig wären die Börsianer vermutlich schon zufrieden, wenn die Visibilität der Geschäfte nachhaltig zunehmen würde. Um den aktuellen Börsenwert von 186 Mio. Euro zu rechtfertigen, muss LPKF jedoch das gegenwärtige Mini-Rendite-Niveau möglichst verlassen und sich den mittelfristig avisierten EBIT-Margen von Untergrenze zehn Prozent nähern. Aktivistische Investoren wie Jörg Bantleon werden jedenfalls alle Hebel in Bewegung setzen, damit die Gesellschaft aus Garbsen wieder in Fahrt kommt. Für boersengefluester.de bietet die LPKF-Aktie weiterhin einen vorteilhaften Chance-Risiko-Mix. Der komplette Neun-Monats-Bericht ist für den 14. November angesetzt.

LPKF Laser

Kurs: 7,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LPKF Laser | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 645000 | DE0006450000 | AG | 181,27 Mio € | 30.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 96,24 | 93,57 | 123,70 | 124,34 | 122,89 | 119,50 | 0,00 | |

| EBITDA1,2 | 14,84 | 9,60 | 15,12 | 12,81 | 5,83 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 15,42 | 10,26 | 12,22 | 10,30 | 4,74 | 10,04 | 0,00 | |

| EBIT1,4 | 7,54 | 0,06 | 6,78 | 3,69 | -2,54 | 3,45 | 0,00 | |

| EBIT-margin %5 | 7,84 | 0,06 | 5,48 | 2,97 | -2,07 | 2,89 | 0,00 | |

| Net profit1 | 5,34 | -0,11 | 1,66 | 1,75 | -4,51 | -0,90 | 0,00 | |

| Net-margin %6 | 5,55 | -0,12 | 1,34 | 1,41 | -3,67 | -0,75 | 0,00 | |

| Cashflow1,7 | 3,97 | 7,92 | 8,50 | -3,37 | 9,43 | 11,00 | 0,00 | |

| Earnings per share8 | 0,22 | 0,00 | 0,06 | 0,07 | -0,18 | -0,04 | 0,39 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

Foto: LPKF Laser & Electronics AG...

© boersengefluester.de | Redaktion

Vielleicht täuscht der Eindruck, aber noch scheint der Scale-Funke bei den meisten Privatanlegern nicht übergesprungen. Knapp vier Monate nach dem Start des neuen Börsensegments ist es sogar ziemlich ruhig geworden um den Entry-Standard-Nachfolger. Zwar stehen mit dem Wohnimmobilienentwickler Noratis und der Naga Group die zweite und dritte echte Neuemission nach IBU-tec advanced materials an. Doch insbesondere bei dem FinTech-Unternehmen Naga Group handelt es sich um einen reinen Hoffnungswert, der wohl nur für wenige Investoren in Frage kommt. Dementsprechend lang ist auch die Zeichnungsdauer von drei Wochen. Immerhin: Seit dem offiziellen Scale-Start am 1. März 2017 hat sich die Zahl der Vertreter aus dem Aktiensegment von anfänglich 37 auf künftig 45 (inklusive der noch nicht gelisteten Naga Group und Noratis) erhöht. Der Zuwachs resultiert aus Upgrades von Firmen wie Ökoworld, Blue Cap oder FinTech Group. Auffällig bleibt die bunte Mischung an Unternehmen, bei der nur ein roter Faden, nämlich die Scale-Zugehörigkeit, zu erkennen ist.

Ansonsten geht es querbeet zu – von Autozulieferer über Immobilien und Finanzen bis hin zu Medien. Die „Max Mustermann-Scale AG“ hat dabei zurzeit eine Marktkapitalisierung von knapp 145 Mio. Euro, kommt auf Umsatzerlöse von 170 Mio. Euro und zog 2016 daraus einen Überschuss von 4,4 Mio. Euro. Wie immer – die Realität sieht deutlich vielschichtiger aus und reicht von gestandenen Unternehmen, wie der Nürnberger Beteiligungs-AG, Mensch und Maschine, Helma Eigenheimbau oder Vectron Systems bis hin zu Micro Caps wie die MIC AG, Artec Technologies oder Tonkens Agrar. Die meisten Scale-Companys dürften regelmäßigen Lesern von boersengefluester.de gut bekannt sein, doch es gibt auch einige Gesellschaften, über die selbst wir bislang kaum berichtet haben.

Bestes Beispiel ist die britische Williams Grand Prix Holdings, dabei ist der Formel 1-Stall und High-tech-Automobilzulieferer bereits seit mehr als sechs Jahren auf dem Frankfurter Parkett notiert. Die börsenmäßige Performance der Rennschmiede war lange Zeit allerdings auch wenig berauschend, genauso wie die extrem volatile Entwicklung der Ergebniszahlen. Der Geschäftsbericht 2016 zeigte mit einem Gewinn von umgerechnet fast 7 Mio. Euro jedoch einen deutlichen Turnaround. Ende September gibt es das nächste Update in Form des Halbjahresberichts. Die Marktkapitalisierung beträgt immerhin 182 Mio. Euro, allerdings sind die Handelsumsätze hierzulande eher überschaubar. Die meisten Stücke dürften sich in festen Händen befinden.

...

Williams Grand Prix Holdings

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,45 | 0,70 | 0,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Williams Grand Prix Holdings | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1H6VM | DE000A1H6VM4 | Ltd | 103,00 Mio € | 02.03.2011 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Schlechter als von boersengefluester.de erwartet, hat Haikui Seafood das vergangene Jahr abgeschlossen. Der Umsatz des Verarbeiters von Fischen und Meeresfrüchten konnte beim Umsatz lediglich um knapp drei Prozent auf 121,1 Mio. Euro zulegen, nachdem 2013 das Geschäft um satte 40 Prozent weggebrochen war. Als Ursache wurden damals eine Krankheit bei Schrimps und Krabben sowie ein verschärfter Wettbewerb und zusätzliche langwierige Exportkontrollen der Behörden angeführt. Die Krankheit ist weitgehend überwunden, doch der Wettbewerbsdruck lässt nicht nach. Daher können die höheren Rohstoff- und Personalkosten nicht an die Kunden weitergegeben werden. Das führte zu einem Rückgang des Bruttoergebnisses um fast sieben Prozent auf knapp 20 Millionen Euro. Verhandlungen mit Kreditgebern und der Regierung über eine Erweiterung der Produktion ließ die Verwaltungskosten ansteigen. Daher gab das Ergebnis vor Zinsen und Steuern (EBIT) um mehr als zwölf Prozent auf 14 Mio. Euro nach. Die endgültigen Zahlen werden im Jahresabschluss am 15. April 2015 veröffentlicht.

Für das laufende Jahr ist keine Entspannung in Sicht. Der harte Konkurrenzkampf setzt die Margen weiter unter Druck. Es ist nicht abzusehen, wann sich die Situation verbessern wird. Neue Wettbewerber aus Billiglohn-Regionen in Asien machen Haikui das Leben schwer. Der steigende Wohlstand und weitere Sozialreformen lassen in China die Löhne weiter steigen. Die anhaltende Kreditkrise in China führt dazu, dass einige Fisch und Meeresfrüchte verarbeitende Unternehmen ihre Verkaufspreise senken, nur um Bargeld zu generieren.

Haikui gehört zu den wenigen hier gelisteten chinesischen Unternehmen, die immer rechtzeitig berichtet haben und Abweichungen ihrer Geschäftsergebnisse von den Prognosen überzeugend erklärt haben. Weil an dem Unternehmen auch chinesische Investoren beteiligt sind, erachten wir die Gefahr von Betrügereien oder einem Delisting für vergleichsweise gering. Dennoch drängt sich ein Investment nicht auf. Die Entwicklung des gesamten Segments der China-Aktien wird – unseres Erachtens – in den kommenden Wochen durch schlechte Nachrichten von Unternehmen bestimmt, die ihre Abschlüsse nicht rechtzeitig vorlegen werden oder vom Wirtschaftsprüfer kein Testat erhalten. Youbisheng und Ultrasonic haben bereits Insolvenz angemeldet. Bei China Specialty Glass und MingLe wartet die Financial Community noch immer auf die 2013er-Berichte. Fast Casualwear ist den Bericht über das dritte Quartal 2014 noch schuldig. Wie bei MingLe ist die Internetseite bereits abgeschaltet, weil die Rechnungen nicht bezahlt wurden. Bei Powerland hat sich zum Jahresende der Finanzvorstand verabschiedet, hier ist fraglich, ob der Jahresabschluss rechtzeitig fertig wird.

Tintbright und VanCamel haben die Lust am deutschen Kapitalmarkt verloren. Sie schmollen und es ist fraglich, ob sie überhaupt noch Interesse daran haben, ihr Börsenlisting aufrecht zu erhalten. Es kann hier nicht ausgeschlossen werden, dass beide ihre deutsche AG einfach pleite gehen lassen, weil sie keine Rechnungen mehr bezahlen. Bei United Power, Vtion Wireless, ZhongDe Waste und Asian Bamboo liegt das operative Geschäft am Boden. Bei Asian Bamboo haben darüber hinaus eine deutsche und eine französische Entwicklungsbank zum Jahresende 2014 ihre Kredite fällig gestellt. Der Plantagenbetreiber hat zwar Vorschläge zur Tilgung gemacht, aber noch nicht gezahlt. Daraufhin haben die beiden Geldhäuser einen Insolvenzantrag für Asian Bamboo gestellt. All diese Meldungen sind nicht dazu angetan, dass die Aktienkurse von chinesischen Firmen mit schwächelndem Geschäft anziehen werden. Aus den Augen sollte man die Haikui-Aktie, wie die von Firstextile und Snowbird , jedoch nicht verlieren. Gerade bei Snowbird rechnen wir mit einer positiven Überraschung und einem Kurssprung.

...

© boersengefluester.de | Redaktion

Enttäuscht hat uns der Neun-Monats-Bericht von Haikui Seafood. Wider Erwarten ist der Umsatz im dritten Quartal gegenüber dem entsprechenden Vorjahresquartal zurückgegangen. Das ist sehr verwunderlich. Das Geschäft war aufgrund veränderter Regularien bei der Exportkontrolle und einer desaströsen Krankheit bei Schalentieren im zweiten Halbjahr 2013 zusammengebrochen. Im dritten Quartal 2013 sackten der Umsatz um 38 Prozent und das Nettoergebnis um 58 Prozent weg. Noch schlimmer kam es im vierten Quartal 2013. Da blieben vom Vorjahresumsatz nur noch ein Viertel und vom Nettogewinn bescheidene fünf Prozent übrig. Zu Beginn des Jahres 2014 war es Haikui gelungen, den Umsatzschwund bei Krebsen und Scampi wenigstens teilweise durch den verstärkten Absatz von Abalone (Seeohren) zu kompensieren. Doch nun berichtet der Verarbeiter von Meerestieren, dass sich das Geschäft im dritten Quartal 2014 weiter abgeschwächt hat. Um mehr als sechs Prozent ist der Umsatz auf knapp 29 Mio. Euro zurückgegangen. Der Nettogewinn hat sich auf 1,5 Mio. Euro abermals um mehr als die Hälfte verringert.

Das ist schwer verständlich. Denn die Krankheit bei den Schalentieren ist weitgehend überwunden und die Fangmengen in der Hochseefischerei haben sich eher verbessert. Haikui erklärt den Rückgang mit verschärftem Wettbewerb und der abgeschwächten Weltkonjunktur. Das ist eine sehr schlechte Nachricht. Denn Haikui war als dynamisch wachsendes Unternehmen an die Börse gekommen, das sich von globalen Wirtschaftszyklen abkoppeln konnte. Nun sehen wir auch hier, dass der Markt reifer wird und die Wettbewerbsvorteile von Haikui schwinden. Die gute Nachricht ist, dass die mit Spannung erwartete Auszahlung der ersten Tranche eines Investitionsdarlehens von der DEG nun erfolgt ist. Wir müssen uns wohl damit abfinden, dass das Geschäft von Haikui auch weiterhin eher schleppend laufen wird und die hohen Margen der Vergangenheit angehören. Auch wenn die völlig neue Produktion mit deutlich höheren Kapazitäten 2017 an den Start geht, erwarten wir keinen großen Wachstumsschub. Dennoch ist die Haikui-Aktie nicht teuer. Der Buchwert übersteigt die aktuelle Marktkapitalisierung um rund das Fünffache. Und das KGV beträgt gerade einmal rund drei. So erklären wir uns auch die vergleichsweise positive Reaktion der Börsianer auf das neueste Zahlenwerk.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]...

© boersengefluester.de | Redaktion

[sws_yellow_box box_size="585"]Sehnsüchtig warten die Anleger auf Lebenszeichen von ihren China-Aktien. Belastet durch merkwürdige Machenschaften bei Ultrasonic und Youbisheng kannten die Kurse nur einen Weg: nach Süden. Auch Notierungen von Unternehmen, die bisher regelmäßig und transparent berichteten und deren Geschäftsentwicklung ordentlich verlief, sind abgestürzt. Boersengefluester.de schaut in die Glaskugel und wagt eine Prognose, was die im Prime Standard gelisteten Dividendentitel aus dem Reich der Mitte in den kommenden Wochen melden werden. Bis Ende November müssten alle 16 ihre Neun-Monats-Zahlen veröffentlichen.[/sws_yellow_box]

Der Plantagenbetreiber Asian Bamboo ist mit seinem Geschäftsmodell gescheitert. In den vergangenen Quartalen deckten die Umsätze aus dem Verkauf von Bambussprossen als Nahrungsmittel und -stangen als Gerüstbaumaterial die Kosten der Bewirtschaftung und Ernte nicht – ganz zu schweigen von den Vertriebs- und Verwaltungsaufwendungen. Künftig wird die Landwirtschaft kräftig reduziert. Nun soll es das Immobiliengeschäft bringen. Dafür hat der Gründer und Vorstandsvorsitzende Lin Zuojun eigenes Geld in die Gesellschaft eingebracht. Die Erfolgsaussichten sind völlig ungewiss. Niemand vom Management hat Erfahrungen in der Baubranche. Die Expertise soll von außen eingekauft werden. Auch wenn der aktuelle Börsenwert nur rund ein Viertel des derzeitigen Substanzwerts ausmacht, ist von Neuengagements abzuraten. Zum einen schmilzt die Substanz bei anhaltenden Verlusten dahin. Zum anderen ist das bloße Engagement im Immobiliensektor kein Garant für Gewinne.

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Asian Bamboo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0M6M7 | DE000A0M6M79 | 0,00 Mio € | 16.11.2007 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

[sws_yellow_box box_size="585"]Überrascht hat Haikui Seafood die Financial Community mit der Ankündigung, die Produktionsanlagen vollständig neu zu bauen. Damit werden drei Standorte des chinesischen Fischverarbeiters zusammengelegt. Langfristig dürfte das positive Auswirkungen auf die Kosten und die Wachstumsmöglichkeiten haben. Kurzfristig leidet das Unternehmen weiter unter Versorgungsengpässen bei Shrimps und Krabben. Am 21. November werden voraussichtlich die Neun-Monats-Zahlen veröffentlicht. Sie könnten neue Kursimpulse bringen.[/sws_yellow_box]

Als Haikui Seafood Mitte Mai 2012 in Deutschland an die Börse ging, stand die Erweiterung der Produktionsanlagen im Mittelpunkt der Wachstumsstrategie. Der Emissionserlös sollte für die Verdoppelung der Verarbeitungskapazitäten verwendet werden. Die 3 Mio. Euro, die das IPO in die Kassen spülte, reichten dafür nicht aus. Anfang 2014 wurde die Finanzierung dann doch unter Dach und Fach gebracht. Nach ausführlichen Analysen und Checks (Due Dilligence) hat die DEG (Deutsche Investitions- und Entwicklungsgesellschaft) Haikui ein Darlehen über 25 Mio. Dollar gewährt. Die Bauarbeiten konnten beginnen. Beabsichtigt war, auf 1.000 mu – ungefähr 667.000 Quadratmeter – einen dritten Produktionsbetrieb zu errichten. Das Areal ließ reichlich Platz für Erweiterungen.

Bisher drängt sich die Fisch- und Meeresfrüchteverarbeitung auf zwei kleine Standorte. Ein Ausbau hier ist nicht möglich. Davon konnten wir uns im Mai dieses Jahres bei unserem Besuch selbst überzeugen. Zudem liegen die Anlagen in einem Wohn-und Gewerbegebiet. Finanzvorstand Allan Gey, erklärte uns, dass die Behörden schon haben durchblicken lassen, dass sie den Betrieb gern aus diesem Gebiet verbannen würden.

Nun hat sich Unternehmensgründer und Vorstandschef Zhenkui Chen für die große Lösung entschieden. Auf dem neuen Gelände im Marine Biotechnology Industrial Parks auf Dongshan Island wird eine Produktionsanlage nach dem neuesten Stand der Technik gebaut. Mit der Fertigstellung wird Ende 2016 oder Anfang 2017 gerechnet. Größere Störungen im Produktionsbetrieb während des Umzuges sind nicht zu erwarten, da die alten Standorte bis zum Neustart weiterbetrieben werden können. Damit die Gesamtinvestition die veranschlagten 550 Mio. Renminbi (rund 70 Mio. Euro) nicht übersteigt, wird in die Höhe statt in die Breite gebaut. Dafür sind nur noch 200 mu Land notwendig. Die restlichen 800 mu bleiben aber erst einmal für Haikui reserviert, ohne dass dafür Zahlungen anfallen. Die Finanzierung der gesamten Fabrikationsanlage erfolgt neben den Ausgleichszahlungen für die alten Produktionsanlagen und laufender Cashflows durch das Darlehen der DEG.

Mit Spannung erwarten die Investoren die Auszahlung dieses Darlehens. Gey sagt, sie stehe kurz bevor. Derzeit würden noch die neuen Investitionsgegenstände und -werte beschrieben. Noch im November rechnet Gey mit der Überweisung aus Deutschland. Das wäre ein erneuter Ritterschlag für Haikui und ein Vertrauensbeweis der Banker nach dem Ultrasonic-Schock.

Noch wichtiger als die abschließende Finanzierung der neuen Fertigungsstätte ist aber, dass sich das Kerngeschäft der Fischverarbeitung wieder normalisiert. Durch Erkrankungen bei Schalentieren, zunehmenden Wettbewerb und intensivierte Exportkontrollen der Behörden ist in der zweiten Jahreshälfte 2013 das Geschäft um 40 bis 70 Prozent eingebrochen. Boersengefluester.de erwartet, dass die guten 2012er Zahlen nicht wieder erreicht werden, es aber einen beträchtlichen Fortschritt gegenüber dem dritten Quartal 2013 – in dem der Umsatz um 40 Prozent zurückging – geben wird.

Mutige Investoren legen sich jetzt ein paar Stücke ins Depot. In puncto Corporate Governance gehört Haikui mit zu den besten hierzulande gelisteten chinesischen Unternehmen. Finanzvorstand Gey ist jederzeit für Fragen ansprechbar und erläutert die Sachverhalte offen und verständlich. Derzeit notiert die Aktie – wie die meisten anderen Chinesen auch – in der Nähe ihres historischen Tiefs. Da negative Überraschungen kaum zu erwarten sind, dürfte nun ein guter Zeitpunkt zum Einstieg sein.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

Bild: Karl-Heinz Geiger...

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

„Sell on good news“ werden sich die Aktionäre von VanCamel gesagt haben, als die Zahlen für das erste Halbjahr 2014 am 26. August veröffentlicht wurden. Entgegen den Prognosen des Vorstands sind Umsatz und Gewinn nur geringfügig zurückgegangen. Das ist erstaunlich, denn das Modeunternehmen gewährt seinen Kunden in diesem Jahr einen Umsatzrabatt von 7,5 Prozent. Im gleichen Zeitraum des Vorjahres waren es nur 4,5 Prozent Discount. Dieser Preisnachlass ist Ersatz für nicht mehr gewährte finanzielle Unterstützung zur Ausstattung der Franchise-Einzelhandelsgeschäfte. Bis 2011 stellte VanCamel seinen Distributoren die Innenausstattung ihrer Shops kostenfrei zur Verfügung. Die dafür geleisteten Zahlungen wurden aktiviert und über einen Zeitraum von drei Jahren abgeschrieben. Für die Bilanzierung nach dem internationalen Rechnungslegungsstandard IRFS war das problematisch. Um längere Diskussionen mit dem Wirtschaftsprüfer zu vermeiden, hat sich das Unternehmen für ein Rabattsystem entschieden. Dieses wurde seit 2012 stufenweise angehoben und bleibt ab 2014 konstant bei 7,5Prozent.

Erkleckliches Kurspotenzial hat auch die Haikui-Seafood-Aktie. Zu diesem Schluss kommen die Analysten Roger Becker und David Szabadvari von der BankM. Nach dem enttäuschenden Geschäftsjahr 2013 konnte der Fischverarbeiter im zweiten Quartal 2014 erstmals wieder im Vergleich zum entsprechenden Vorjahreszeitraum ein Wachstum realisieren. Der Umsatzanstieg wurde jedoch mit Preiszugeständnissen erkauft. Aufgrund von Versorgungsengpässen verteuerte sich die Rohware und die Lohnkosten stiegen weiter an. Das hatte negative Auswirkungen auf das Ergebnis. Ungeachtet des immer noch schwachen Geschäfts, werden die Bauarbeiten für die neue Produktion vorangetrieben. Mit Spannung wird auf die Auszahlung des KfW-Darlehens in den kommenden Wochen gewartet. Das wäre ein weiterer Vertrauensbeweis für die Nachhaltigkeit des Geschäftsmodells.

Besondere Mühe haben sich Becker und Szabadvari bei der Ermittlung des fairen Wertes der Aktie gegeben. Je nach Vergleichsgruppe kommen sie auf Werte zwischen 5,76 Euro und 35,81 Euro. Anleger mit starken Nerven und langem Anlagehorizont legen sich jetzt ein paar Stücke ins Depot.

Die vollständige Analyse von BankM finden Sie hier.

Rätselraten um Anlegerliebling Fast Casualwear. Am 19. August sollte eigentlich die Hauptversammlung stattfinden. So jedenfalls stand es im Unternehmenskalender. Offiziell eingeladen wurde dazu nie. Wer nun auf der Internetseite sucht, wann und wo das jährliche Aktionärstreffen stattfinden soll, wundert sich, dass auch die Homepage nicht mehr erreichbar ist. Es bleibt spannend, ob das Unternehmen bis zum Monatsultimo seine Halbjahreszahlen veröffentlicht. Das ist Pflicht für Unternehmen im Prime Standard. Mitte August wurde jedenfalls noch mitgeteilt, dass sich der KPMG Partner und Mitarbeiter Vermögensverein mit 5,71Prozent an Fast beteiligt hat. Bei solch einer Kommunikationspolitik ist es nicht verwunderlich, dass die Aktie deutlich unter 1 Euro notiert. Der Titel ist eher etwas für abgebrühte Zocker als für den langfristigen Vermögensaufbau.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

Bild: VanCamel AG...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Weil der Umsatzrabatt sich bis zum Gewinn durchschlägt, war das Management von VanCamel bisher von einer EBT-Marge (Ergebnis vor Steuern zu Umsatz) von 21 Prozent für das laufende Geschäftsjahr ausgegangen. Aufgrund der guten Entwicklung rechnet der Vorstand nun mit 25 Prozent. Unterm Strich sollte das für mindestens 2,00 Euro Ergebnis je Aktie reichen. Das ergibt ein – auch für China-Aktien – sensationelles KGV (Kurs-Gewinn-Verhältnis) von gerade einmal gut zwei. Da ist sogar noch die Dividende von 0,31 Euro je Aktie enthalten. Die wird nämlich erst am 28. August ausgezahlt. Wenn die Hauptversammlung am 27. August keine negativen Überraschungen bereithält, herrscht hier absoluter Schnäppchenalarm. Die extrem hohen Aktienumsätze sind daher wenig verständlich. Vielleicht haben hier Erstzeichner ihre satten Kursgewinne in Sicherheit gebracht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| VanCamel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1RFMM | DE000A1RFMM9 | 0,00 Mio € | 11.10.2013 | Beobachten | ||

* * *

© boersengefluester.de | Redaktion

Die Trendwende ist geglückt. Haikui Seafood hat im zweiten Quartal 2014 erstmals seit einem Jahr den Umsatz gegenüber dem Vorjahresquartal wieder verbessern können. Das operative Ergebnis liegt allerdings – sowohl auf Halbjahres- als auch auf Quartalsbasis – noch deutlich unter dem Vorjahr. Auch die weiter anziehenden Geschäfte werden in der zweiten Jahreshälfte das Loch nicht stopfen können. Bei Kursen um die 4 Euro ist jedoch nicht das Wachstum entscheidend, sondern dass Haikui weiterhin keine Verluste schreibt. So wächst das Eigenkapital langsam aber stetig. Inzwischen hat es mehr als 15 Euro je Aktie erreicht. Fast 5 Euro davon liegen in China als Bargeld. Damit ist das Dividendenpapier ein klarer Kauf.

Wann Haikui wieder in frühere Erlösregion von 200 Mio. Euro zurückkehren wird, ist völlig ungewiss. Noch immer grassiert eine tödliche Krankheit in den Aquakulturen für Krabben und Krebse in der Region um Dongshan Island, im Südosten Chinas in der Provinz Fujian. Aus diesem Gebiet bezieht das Unternehmen seine Fische und Meeresfrüchte. In der Vergangenheit hat Haikui besonders mit Shrimps gutes Geld verdient. Das Geschäft ist seit fast einem Jahr nahezu vollständig weggebrochen. In der Region sind die Preise aufgrund des geringen Angebots in astronomische Höhen geschnellt. Aus anderen Teilen des Landes oder aus dem Ausland Waren zu beziehen, lohnt sich nicht. So hat Haikui das Produktsortiment umgestellt. Neben gefrorenem Fisch – der etwa 80 Prozent des Umsatzes ausmacht – wird nun eine große Menge Abalone in Dosen verkauft. Diese Schnecken – in Deutschland heißen sie Meer- oder Seeohren – erzielen einen ordentlichen Preis. Trotz erheblicher Mengeneinbrüche schaffte es Haikui damit, den Umsatzrückgang im ersten Halbjahr 2014 auf 16 Prozent zu begrenzen.

Nicht nur das Krabbensterben vermiest Haikui das Geschäft. Im zweiten Quartal 2013 hat die chinesische Regierung die Qualitätskontrollen für Exportware drastisch verschärft. Das behindert die Produktion und den Output. Höhere Kosten für die Rohware und gestiegene Löhne ließen das EBIT (Ergebnis vor Zinsen und Steuern) um etwa 20 Prozent auf 7,6 Mio. Euro schrumpfen. Dennoch blieb unterm Strich mehr übrig. Der Überschuss verbesserte sich um gut drei Prozent auf 6,1 Mio. Euro, weil der – gegenüber dem Rinminbi gestiegene – US-Dollar zu einem hübschen Währungsgewinn führte. Für das ganze Jahr rechnet der Vorstand unverändert mit einem Umsatzplus zwischen fünf und zehn Prozent, wobei sich ein deutlicher Wachstumsschub erst im vierten Quartal zeigen wird. Das beruht auf einem Basiseffekt. In den letzten drei Monaten des Vorjahres sind die Erlöse um drei Viertel eingebrochen. Für das ganze Jahr 2014 soll die EBIT-Marge – nach den Prognosen des Vorstands – zwischen 11 und 13 Prozent liegen. Im Vorjahr betrug sie 13,5 Prozent.

Trotz aller Widrigkeiten hält das Unternehmen an dem Plan fest, die Kapazitäten zu verdoppeln. Dafür wurde bereits ein Grundstück in der Nähe des Firmengeländes gekauft. Für die Finanzierung hat ein Tochterunternehmen der KfW ein Darlehen gewährt. Das soll in den kommenden Tagen abgerufen werden. Mit Spannung warten die Investoren auf die Auszahlung. Denn die Prüfungen, die die KfW zur Bedingung macht, sind erheblich und sollten das Vertrauen in die Richtigkeit der Bilanzierung und die Tragfähigkeit des Geschäftsmodells untermauern.

Auf dem aktuellen Kursniveau ist die Haikui-Aktie ein sehr interessantes Investment. Das Management ist im operativen Geschäft erfahren. Das zeigt die schnelle Reaktion auf die Lieferengpässe und die Umstellung des Produktmixes. Der Finanzvorstand, Alan Gey, hat aus den Kommunikationspannen der vergangenen Monate gelernt. Der Quartalsbericht und auch seine Präsentation sind deutlich aussagefähiger. Damit hat sich auch der Vertrauens-Score in unserem Bewertungssystem deutlich verbessert.

Bild: Karl-Heinz Geiger

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]...

© boersengefluester.de | Redaktion

Der chinesische Fischverarbeiter Haikui Seafood verkauft sich wieder einmal schlechter als er ist. In der Tat ging im ersten Quartal 2014 der Umsatz um fast 30 Prozent zurück. Doch das ist eine gute Nachricht. Denn, dass sich die Erlöse im Vergleich zum desaströsen Vorquartal – also Q4 2013 – um satte 74 Prozent verbessert haben, steht in der heute veröffentlichten Meldung nicht. Ein erneuter schwerer Kommunikationsfehler, den man einem chinesischen Unternehmen verzeihen mag. Doch wenn die Unternehmen aus dem Reich der Mitte eine bessere Bewertung – sprich höhere Aktienkurse – wollen, müssen sie kräftig an ihren PR- und IR-Aktivitäten arbeiten und besonders ihre deutschen Berater in die Pflicht nehmen.

Die chinesische Fischindustrie im Südosten Chinas, in der Nähe der Insel Taiwan, hat es seit Mitte vergangenen Jahres schwer. In den Aquakulturen wütet eine Krankheit, die besonders Krabben und Krebse dahinrafft. Neptun ist derzeit auch eher geizig und lässt die Fischer mit mageren Fängen heimkehren. Daher steigen die Preise für Fische und Meeresfrüchte kräftig. Für einen Fischverarbeiter wie Haikui, der Fische und Schalentiere als Rohware einkauft, sie veredelt und dann wieder verkauft ist das eine prekäre Situation. Zumal das Unternehmen die Verkaufspreise nicht anheben kann. Denn der Wettbewerb ist gnadenlos.

In China gibt es etwa 10.000 Fischverarbeiter. Die allermeisten sind Lohnveredeler für große, meist ausländische Firmen. Die kaufen ihren Fisch auf den Weltmärkten, bringen sie zum Verarbeiten nach China und verkaufen sie dann international. Dieses Geschäftsmodell bringt nur extrem niedrige Margen für die Verarbeiter. Haikui dagegen schließt mit Aquafarmen und Fischern exklusive Verträge ab und bezahlt einen großen Teil des Einkaufs im Voraus. Das ist für die Zulieferer interessant, weil es in China sehr schwer ist, Kredite von Banken zu erhalten. Der Nachteil ist, dass Haikui damit von den Erträgen der Region abhängig ist. Von anderen Bezugsquellen zu kaufen, ist extrem teuer und lohnt sich nicht. Zudem haben die Behörden die Qualitätskontrollen für exportierende Unternehmen verschärft, was den Arbeitsablauf behindert und zusätzliche Belastungen verursacht.

Also muss sich das Unternehmen an die veränderten Bedingungen anpassen. Haikui hat das Produktsortiment umgestellt. Das hat zur Folge, dass die Umsätze mit gefroren Produkten, die mehr als 80 Prozent des Umsatzes ausmachten und besonders profitabel sind, um mehr als ein Drittel zurückgingen. Entsprechend legten die Konserven um mehr als 35 Prozent zu. Das führte in Summe zu einem Umsatzrückgang im ersten Quartal 2014 von knapp 30 Prozent auf 30 Mio. Euro. Doch das Vergleichsquartal 2013 war enorm stark. Vor einem Jahr legten die Umsätze um gut sechs Prozent auf 42 Mio. Euro zu. Dann erst kam der Einbruch: Im zweiten Quartal 2013 um 32 Prozent, im dritten Quartal um 38 Prozent und im vierten um 74 Prozent auf nur noch 17 Mio. Euro.

Dieser rapide Umsatzschwund scheint nun gestoppt. Das Unternehmen hat reagiert und das Geschäft stabilisiert. Nun verstehen die Investoren auch den Optimismus von Finanzvorstand Alan Gey, dass im ganzen Jahr 2014 der Umsatz über dem von 2013 liegen wird. Eine gute Nachricht, die den herben Kursverfall der Haikui-Aktie beenden sollte. Es wird noch eine Weile dauern, bis Haikui wieder kräftig wächst. Auf dem derzeitigen Kursniveau ist der Titel aber ein klarer Kauf. Wenn sich die Kommunikations-Berater nun kräftig in die Riemen legen, steht einer deutlich höheren Bewertung der Haikui-Aktie nichts mehr im Weg.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Er ist so etwas wie der Sonnyboy unter den Vorständen der in Deutschland notierten chinesischen Gesellschaften. Quirlig und stets gut gelaunt begeistert Alan Gey, Finanzchef von Haikui Seafood, seine Zuhörer. Einige der abgeklärtesten Nebenwerte-Investoren – nicht nur aus Deutschland – hat er für seine Aktie gewonnen. Obwohl das Geschäftsjahr 2013 ein Desaster war, hat er wenig an Glaubwürdigkeit eingebüßt. Selbst unter den überzeugten China-Skeptikern rangiert Haiku als eines der Unternehmen, denen ein langfristiger Erfolg zugetraut wird.[/sws_green_box]

Fisch ist derzeit eines der begehrtesten Lebensmittel weltweit. Die wachsende Weltbevölkerung, von der sich immer mehr Menschen hochwertige Lebensmittel leisten können, und zunehmendes Gesundheitsbewusstsein in den Industrieländern lassen die Nachfrage kräftig steigen. Haikui Seafood, als eines der großen Unternehmen in China, verarbeitet Fische und Meeresfrüchte für den heimischen und internationalen Markt, hauptsächlich Asien, Europa und die Vereinigten Staaten. Mit einem Anteil von 80 Prozent ausländischer Kunden ist das Unternehmen zugleich der größte Exporteur der Branche in der Südchinesischen Provinz Fujian, gegenüber der Insel Taiwan. Rund 80 Prozent des Umsatzes werden mit gefrorenen Produkten aus diversen Fischsorten, Garnelen und Krabben erzielt. Der Rest wird hauptsächlich mit Konserven erlöst.

Mitte Mai 2012 kam Haikui mit atemberaubenden Wachstumserwartungen und einem beachtlichen Track-Record in Frankfurt an die Börse. Doch schon ein halbes Jahr später war es vorbei mit der Herrlichkeit. Zwar legten die Umsätze im ersten Quartal 2013 noch leicht zu, doch der Gewinn kam mächtig unter Druck. Im Jahresverlauf wurde der Gegenwind stärker. Vorläufig letztes Kapitel der Trauerreise: Im vierten Quartal 2013 brach der Umsatz um drei Viertel weg, und unterm Strich blieb eine schwarze Null.

Was war geschehen? Im vergangenen Jahr kumulierten sich die Schwierigkeiten. Das schnelle Wachstum und die hohen Gewinn-Margen haben zunehmend Wettbewerber auf den Plan gerufen. Rund 10.000 Fischverarbeiter soll es inzwischen in China geben. Das hat die Verkaufspreise – trotz kräftiger Nachfrage – unter Druck gebracht und die Löhne für die gut ausgebildeten Arbeiterinnen in der Region steigen lassen. Eine schlechte Fangsaison und Erkrankungen der Tiere in Aquakulturen – hauptsächlich Garnelen und Krabben, bei denen die Gewinnmargen besonders hoch sind – haben die Einstandspreise in die Höhe getrieben. Zudem führte der Mangel an Fisch und Schalentieren zu Absatzeinbrüchen bei sinkenden Preisen und steigenden Kosten.

Zu allem Überfluss hat die neue chinesische Regierung dann noch die Qualitätskontrollen – und besonders die -zeiträume verschärft, was aufgrund der länger dauernden Produktion zu Lieferverzögerungen führte. So verringerte sich der Umsatz im ganzen Jahr 2013 um 40 Prozent auf 118 Mio. Euro. Unterm Strich blieb ein Jahresüberschuss von 10,2 Mio. Euro. Im Vorjahr waren es noch 32 Mio. Euro. Besonders bedauerlich ist, dass die angedachte Dividende kassiert wurde. Die freien Finanzmittel sollen zur Finanzierung einer neuen Produktionsanlage verwendet werden.

Auch wenn das Geschäft derzeit unter starkem Wettbewerb sowie Rohmaterial-Knappheit leidet und von Wachstum weit und breit nichts zu sehen ist, so ist das Produktionsvolumen von Haikui sowieso auf 34.000 Tonnen begrenzt. Um die Kapazitäten auszuweiten, wird derzeit in größere und modernere Kapazitäten investiert. Die – kaum wahrgenommene – Pressemitteilung vom 23. Dezember 2013 hierzu ist denn auch der Hauptgrund für den anhaltenden Optimismus der Investoren: „Die Haikui Seafood AG erhält für ihre hundertprozentige Tochtergesellschaft Fujian Dongshan Haikui Aquatic Products ein langfristiges Darlehen in Höhe von 25,0 Mio. US-Dollar (etwa 18,5 Mio. Euro) von der DEG (Deutsche Investitions- und Entwicklungsgesellschaft). Das Darlehen soll zur Finanzierung einer neuen Fischverarbeitungsfabrik auf der Insel Dongshan beitragen, die eine Gesamtinvestitionssumme von ungefähr 550,0 Mio. Renminbi (etwa 66,0 Mio. Euro) erfordern wird.“

Das Interessante hieran ist, dass ein chinesisches Unternehmen von der DEG - immerhin ein Tochterunternehmen der KfW – einen Kredit bekommt. Dabei ist die DEG nicht irgendwer, sondern einer der größten europäischen Entwicklungsfinanzierer für langfristige Projekt- und Unternehmensfinanzierung. Das Unternehmen hat mehr als 50 Jahre Erfahrung in Entwicklungs- und Schwellenländern. So führte es denn für die Gewährung des Darlehens auch eine „umfangreiche Prüfung der wirtschaftlichen, ökologischen und sozialen Aspekte der Geschäftstätigkeit von Haikui Seafood durch“. Das allein zeichnet Haiku derzeit schon gegen Firmen wie Kinghero, Powerland, MingLe Sports oder Goldrooster aus, die mächtig um ihre Reputation kämpfen müssen. In zwei Jahren soll sich mithilfe der neuen Produktionsanlagen die Verarbeitungsmenge verdoppeln. Anfang 2014 wurde die Landnutzung unter Dach und Fach gebracht. Im April sollen die Bagger anrollen und wenn es keine weiteren Schwierigkeiten gibt, ist die Fertigstellung für Ende 2015 geplant.

Es wird also noch eine ganze Weile dauern, bis Haikui wieder in ruhigeres Fahrwasser kommt. Die Analysten der Frankfurter BankM, Roger Becker und David Szabadvari, bringen es auf den Punkt: „Das aktuelle Branchenumfeld wirft Haikui schwer zu überwindende Hindernisse in den Weg. Es ist derzeit nicht abzusehen, wann sich die Situation entspannen wird.“ Es wird sicherlich noch zwei Jahre dauern, bis Haikui an das dynamische Wachstum vergangener Jahre anknüpfen kann. Dafür ist zum einen die Normalisierung des Wettbewerbes erforderlich. Nach Auskünften von Alan Gey sollte sich dieses Problem in naher Zukunft lösen. Er hat beobachtet, dass eine Reihe von Private Equity Firmen in das Seafood-Geschäft in China eingestiegen sind, die nun allmählich an ihre Liquiditätsgrenzen stoßen. Derzeit machen sie die Verkaufs-Preise kaputt, weil sie dringend Bargeld benötigen.

In ihrer Not sollen sie auf die Rentabilität keine Rücksicht mehr nehmen. Die Hoffnung von Gey ist, dass diese Konkurrenten in absehbarer Zeit aus dem Markt ausscheiden. Zum anderen sollten sich die Fangmengen von allein normalisieren. Schwankungen bei den Erträgen kommen in der Fischerei immer wieder vor. Für das Problem mit der Erkrankung der Shrimps und Krabben in den Aquakulturen zeichnet sich jedoch keine schnelle Lösung ab. Dennoch sehen die Experten der BankM hier bereits einen „Schimmer am Ende des Tunnels“. Wie in der Landwirtschaft helfen letzlich nur Gottvertrauen und nachhaltige Produktions- beziehungsweise Fangmethoden.

Gey will aus den Fehlern gelernt haben und besser mit den schwierigen Rahmenbedingungen zurechtkommen. Obwohl der Umsatz im ersten Quartal 2014 noch deutlich gegenüber dem relativ guten ersten Quartal 2013 zurückgehen wird, erwartet er für das ganze Jahr einen Umsatzanstieg von mindestens fünf bis zehn Prozent (in chinesischer Währung) sowie eine EBIT-Marge zwischen elf und 13 Prozent. Die BankM siedelt den fairen Wert der Aktie bei 16,02 Euro an. Optimistisch für die Zukunft stimmt sie, dass die Finanzierung der neuen Produktionsanlagen nun unter Dach und Fach ist. Auch wenn es noch zwei oder drei Jahre dauern wird, bis Haikui wieder auf Wachstumskurs segelt, so hat die Aktie doch ein gutes Chance-Risiko-Verhältnis. Die BankM-Analysten haben Haikui von Neutral auf Kaufen heraufgestuft.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

...

© boersengefluester.de | Redaktion

Es tut sich was beim chinesischen Fischverarbeiter Haikui Seafood. Seit der Gewinnwarnung im Dezember 2013, die den Aktienkurs bis auf 4,30 Euro abstürzen ließ, hat das Papier eine klare Route: Richtung Norden. Allein in den vergangen drei Tagen hat die Haikui-Aktie um mehr als 10 Prozent auf 5,60 Euro zugelegt. In Frankfurter Nebenwertekreisen wurde bekannt, dass ein skandinavischer Investor großes Interesse an dem Unternehmen zeigt und vergangene Woche extra nach China geflogen sei, um sich Haikui vor Ort genau anzuschauen.

Auf den ersten Blick ist die Geschäftslage nicht so erfreulich. Doch die – kaum wahrgenommene – Pressemitteilung vom 23. Dezember 2013 ist eine Art Ritterschlag. Hier heißt es knapp: „Die Haikui Seafood AG erhält für ihre hundertprozentige Tochtergesellschaft Fujian Dongshan Haikui Aquatic Products ein langfristiges Darlehen in Höhe von 25,0 Mio. US-Dollar (etwa 18,5 Mio. Euro) von der DEG (Deutsche Investitions- und Entwicklungsgesellschaft). Das Darlehen soll zur Finanzierung einer neuen Fischverarbeitungsfabrik auf der Insel Dongshan beitragen, die eine Gesamtinvestitionssumme von ungefähr 550,0 Millionen Renminbi (etwa 66,0 Mio. Euro) erfordern wird.“

Das Interessante hieran ist, dass ein chinesisches Unternehmen von der DEG – immerhin ein Tochterunternehmen der KfW – einen Kredit bekommt. Dabei ist die DEG nicht irgendwer, sondern einer der größten europäischen Förderer für langfristige Projekt- und Unternehmensfinanzierung. Das Unternehmen hat mehr als 50 Jahre Erfahrung in Entwicklungs- und Schwellenländern. So führte es denn für die Gewährung des Darlehens auch eine „umfangreiche Prüfung der wirtschaftlichen, ökologischen und sozialen Aspekte der Geschäftstätigkeit von Haikui Seafood durch“. Das allein zeichnet Haiku derzeit bereits gegen Firmen wie Kinghero oder Powerland aus. Die beiden Modefirmen müssen wegen Bilanzierungsfragen um ihre Reputation kämpfen.

Kämpfen muss Haikui auch – jedoch auf anderem Gebiet. Denn das operative Geschäft läuft derzeit alles andere als glatt. Zunehmender Wettbewerb, eine schlechte Fangsaison und Erkrankungen der Tiere in Aquakulturen haben die Verkaufspreise sinken und die Einstandspreise steigen lassen. Zudem führte der Mangel an Fisch und Schalentieren zu Absatzeinbrüchen. Und als wenn das nicht alles schon genug wäre, hat die chinesische Regierung die Qualitätskontrollen verschärft und damit für Lieferverzögerungen gesorgt. Daher revidierte das Management im Dezember 2013 die eigenen Prognosen.

Im Vergleich zum Vorjahr wird nun für 2013 ein Umsatzrückgang zwischen 35 und 45 Prozent in Renminbi erwartet. Noch zum Frankfurter Eigenkapitalforum Mitte November lautete die Erwartung: „Umsatzrückgang von rund 20 Prozent“. Die Gewinnmarge soll jedoch nicht so kräftig in die Knie gehen. Für das ganze Jahr 2013 erwartet Haikui Seafood nun eine EBIT-Marge im Bereich zwischen 11 und 13 Prozent, nachdem vorher von „ungefähr 14 Prozent“ ausgegangen wurde. Bedauerlich ist auch, dass die angedachte Dividende kassiert wurde. Die freien Finanzmittel sollen zur Finanzierung der geplanten neuen Produktionsanlage verwendet werden.

Die Analysten von BankM, Roger Becker und David Szabadvari, bringen es auf den Punkt: „Das aktuelle Branchenumfeld wirft Haikui schwer zu überwindende Hindernisse in den Weg. Es ist derzeit nicht abzusehen, wann sich die Situation entspannen wird.“ Es wird sicherlich noch zwei Jahre dauern, bis Haikui an das dynamische Wachstum vergangener Jahre anknüpfen kann. Dafür ist zum einen die Normalisierung des Wettbewerbs erforderlich. Nach Auskünften von Alan Gey, dem Finanzvorstand von Haikui sollte sich dieses Problem in naher Zukunft lösen. Er hat beobachtet, dass eine Reihe von Private-Equity-Firmen in das Seafood-Geschäft in China eingestiegen sind, die nun allmählich an ihre Liquiditätsgrenzen stoßen. Derzeit machen sie die Verkaufspreise kaputt, weil sie dringen Bargeld benötigen. In ihrer Not sollen sie auf die Rentabilität keine Rücksicht mehr nehmen. Die Hoffnung von Gey ist, dass diese Konkurrenten in absehbarer Zeit aus dem Markt ausscheiden. Zum anderen sollte sich die Fangmengen von allein normalisieren. Schwankungen bei den Erträgen kommen in der Fischerei und bei Aquakulturen immer wieder vor. Wie in der Landwirtschaft, helfen hier nur Gottvertrauen und nachhaltige Produktions- beziehungsweise Fangmethoden.

Auch wenn das Geschäft derzeit unter der Rohmaterial-Knappheit leidet, so ist denn das Produktionsvolumen von Haikui ohnehin auf 34.000 Tonnen begrenzt. Um die Kapazitäten auszuweiten, wird derzeit investiert. In zwei Jahren soll sich damit die Verarbeitungsmenge verdoppeln können. Anfang des Jahres wurde die Landnutzung unter Dach und Fach gebracht. Im April sollen die Bagger anrollen und wenn es keine weiteren Schwierigkeiten gibt, ist die Fertigstellung für Ende 2015 geplant. Es wird also noch eine Weile Dauern, bis Haikui wieder in ruhigeres Fahrwasser kommt. Doch die Qualität des Unternehmens und das tragfähige Geschäftsmodell ragen hervor unter den hierzulande gelisteten chinesischen Werten.

Boersengefluester.de traut den Fischhändlern aus Dongshan einiges zu, und die BankM-Analysten sehen den fairen Wert der Haikui-Aktie bei 14 Euro. Auch wenn es bis dahin noch zwei oder drei Jahre dauern wird, so hat der Small Cap doch ein überdurchschnittlich gutes Chance-Risiko-Verhältnis. Das sieht offensichtlich das Management auch so und griff am 16. Januar 2014 bei Kursen von 5,20 Euro zu.

Foto: Haikui Seafood AG

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]...

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Good times never seemed so good.“ (Sweet Caroline)

Neil Diamond

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL