Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

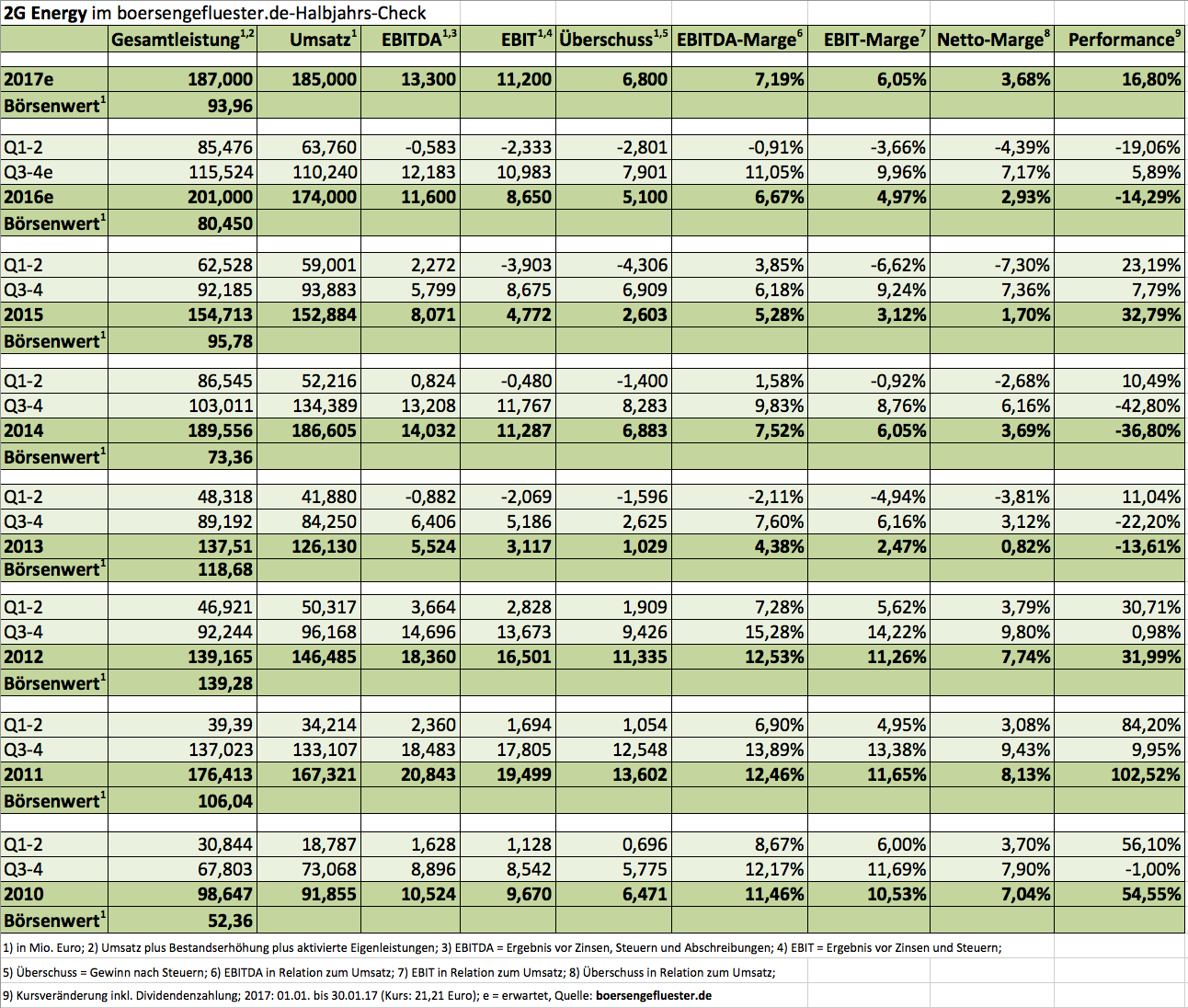

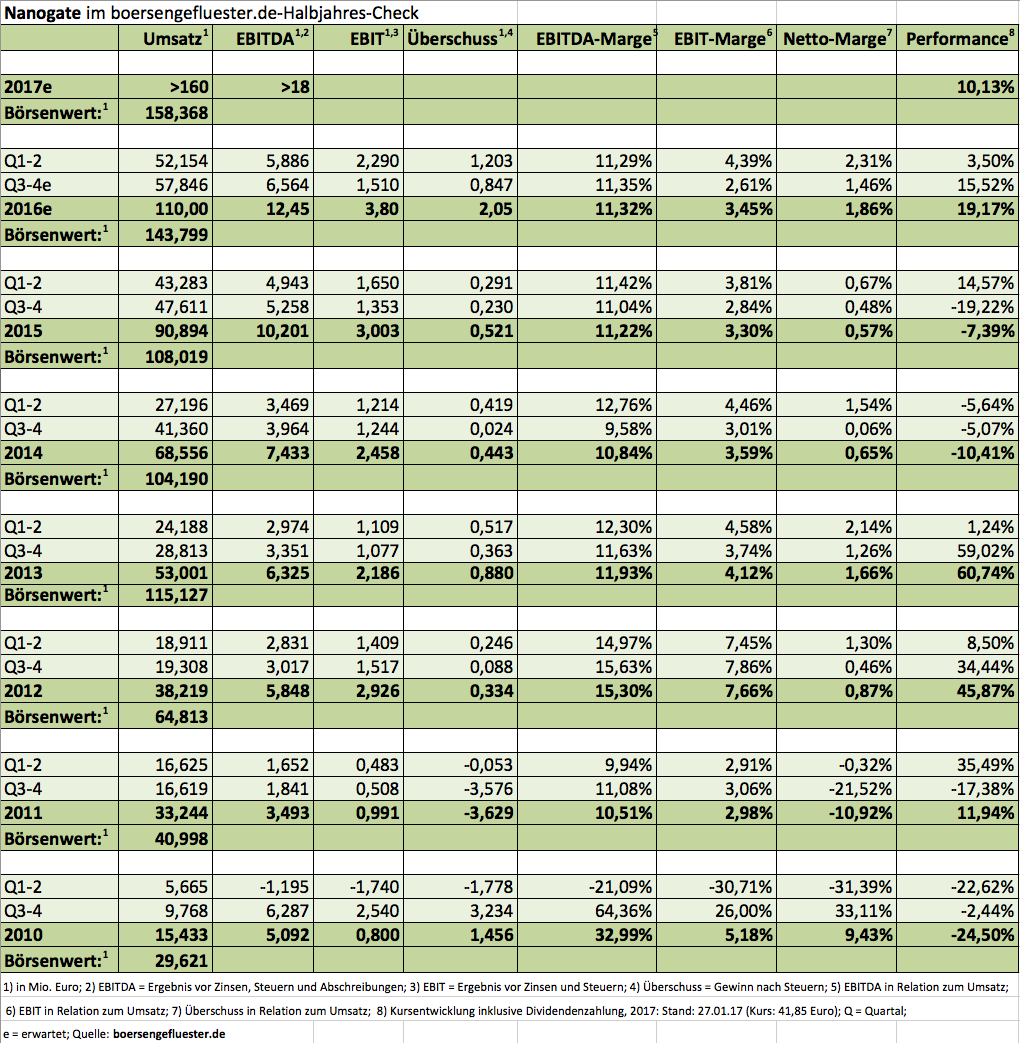

Bei Gesprächen mit Vermögensverwaltern und anderen Investoren fiel in den vergangenen Wochen immer häufiger der Name 2G Energy. Das zeigt sich auch im Aktienkurs des Anbieters von Kraft-Wärme-Kopplungsanlagen (KWK): In den vergangenen drei Monaten gewann der Anteilschein um mehr als 20 Prozent an Wert, was gleichbedeutend ist mit einem Anstieg der Marktkapitalisierung auf nunmehr knapp 94 Mio. Euro. Auch diese Nähe zur 100-Millionen-Euro-Schwelle ist sicherlich ein Grund für die gestiegene Aufmerksamkeit bei institutionellen Anlegern. Die per saldo enttäuschende Performance der vergangenen Jahre ist damit erst einmal vergessen gemacht. Operativ scheint es bei der Gesellschaft aus dem münsterländischen Heek gut zu laufen, wenngleich sich eine Bilanz erst mit Vorlage der Gesamtjahreszahlen ziehen lässt – zu wichtig ist das Abschlussviertel. Immerhin: Der Q3-Bericht zeigte bereits eine deutliche Belebung des Geschäfts. Offiziell sind die 2016er-Daten für Ende April angesagt.

Mit den höheren Anforderungen an die Flexibilisierung im Zuge des Erneuerbare-Energien-Gesetz (EEG) 2017 kann sich das Unternehmen gut arrangieren. Die neuen Ausschreibungsverfahren sind für 2G Energy aufgrund der eher verbauten Größenklassen hingegen nicht so relevant. Letztlich geht es darum, dass sich die Branche von der Dauereinspeisung entfernt und je nach Nachfrage flexibler am Markt agiert. Um in Spitzenzeiten zusätzlich benötigte Wärme auch bereitstellen zu können, werden bestehende Kraftwerke daher mit einer höheren installierten elektrischen Leistung – im Fachjargon ist von „Überbauung“ die Rede – ausgestattet. Für 2G Energy ist das ein gutes Geschäft, zumal die Angebote der Gesellschaft auch andere Kriterien wie die Fernsteuerbarkeit (Digitalisierung) erfüllt. Mit Blick über die Landesgrenzen hinaus, wird allerdings interessant, wie sich das Umfeld insbesondere auf dem amerikanischen Markt für 2G Energy entwickeln wird.

Kurzfristig mag die Notiz des Small Caps ein wenig heiß gelaufen aussehen. Bewertungstechnisch ist aber noch alles im grünen Bereich. Das Kurs-Buchwert-Verhältnis (KBV) beträgt knapp zwei, das KGV auf Basis der 2018er-Ergebnisschätzungen von boersengefluester.de liegt bei rund 12,5. Und ein klein bisschen Dividendenrendite bietet 2G Energy auch noch. Wir sind daher zuversichtlich, dass der Small Cap in den kommenden Monaten Gesprächsthema bleibt. Das jüngste Kursziel der Analysten von First Berlin beträgt 26,10 Euro. Das entspricht einer Chance von klar mehr als 20 Prozent. Am 28. Mai 2013 – dem bisherigen All-Time-High – notierte der Titel schon mal bei 41,50 Euro, also fast doppelt so hoch wie momentan.

Mit den höheren Anforderungen an die Flexibilisierung im Zuge des Erneuerbare-Energien-Gesetz (EEG) 2017 kann sich das Unternehmen gut arrangieren. Die neuen Ausschreibungsverfahren sind für 2G Energy aufgrund der eher verbauten Größenklassen hingegen nicht so relevant. Letztlich geht es darum, dass sich die Branche von der Dauereinspeisung entfernt und je nach Nachfrage flexibler am Markt agiert. Um in Spitzenzeiten zusätzlich benötigte Wärme auch bereitstellen zu können, werden bestehende Kraftwerke daher mit einer höheren installierten elektrischen Leistung – im Fachjargon ist von „Überbauung“ die Rede – ausgestattet. Für 2G Energy ist das ein gutes Geschäft, zumal die Angebote der Gesellschaft auch andere Kriterien wie die Fernsteuerbarkeit (Digitalisierung) erfüllt. Mit Blick über die Landesgrenzen hinaus, wird allerdings interessant, wie sich das Umfeld insbesondere auf dem amerikanischen Markt für 2G Energy entwickeln wird.

Kurzfristig mag die Notiz des Small Caps ein wenig heiß gelaufen aussehen. Bewertungstechnisch ist aber noch alles im grünen Bereich. Das Kurs-Buchwert-Verhältnis (KBV) beträgt knapp zwei, das KGV auf Basis der 2018er-Ergebnisschätzungen von boersengefluester.de liegt bei rund 12,5. Und ein klein bisschen Dividendenrendite bietet 2G Energy auch noch. Wir sind daher zuversichtlich, dass der Small Cap in den kommenden Monaten Gesprächsthema bleibt. Das jüngste Kursziel der Analysten von First Berlin beträgt 26,10 Euro. Das entspricht einer Chance von klar mehr als 20 Prozent. Am 28. Mai 2013 – dem bisherigen All-Time-High – notierte der Titel schon mal bei 41,50 Euro, also fast doppelt so hoch wie momentan.

2G Energy

Kurs: 38,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 2G Energy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HL8N | DE000A0HL8N9 | AG | 687,10 Mio € | 31.07.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 246,73 | 266,35 | 312,63 | 365,07 | 375,61 | 390,00 | 465,00 | |

| EBITDA1,2 | 20,11 | 21,87 | 26,63 | 34,30 | 41,11 | 40,00 | 54,70 | |

| EBITDA-margin %3 | 8,15 | 8,21 | 8,52 | 9,40 | 10,95 | 10,26 | 11,76 | |

| EBIT1,4 | 16,45 | 17,93 | 21,96 | 27,64 | 33,35 | 29,50 | 46,50 | |

| EBIT-margin %5 | 6,67 | 6,73 | 7,02 | 7,57 | 8,88 | 7,56 | 10,00 | |

| Net profit1 | 11,96 | 12,64 | 16,37 | 17,99 | 23,67 | 22,50 | 31,80 | |

| Net-margin %6 | 4,85 | 4,75 | 5,24 | 4,93 | 6,30 | 5,77 | 6,84 | |

| Cashflow1,7 | 9,79 | 8,86 | 4,98 | 11,72 | 53,35 | 36,00 | 41,00 | |

| Earnings per share8 | 0,68 | 0,71 | 0,91 | 1,00 | 1,32 | 1,25 | 1,77 | |

| Dividend per share8 | 0,11 | 0,12 | 0,14 | 0,17 | 0,20 | 0,22 | 0,25 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Micro Caps sind nicht jedermanns Sache Kein Wunder: In der Regel müssen sich Anleger mit enormen Kursausschlägen und einem meist sehr überschaubarem Börsenhandel arrangieren. Da macht auch CeoTronics aus Rödermark in der Nähe des Frankfurter Flughafens keine Ausnahme. Gerade einmal 15 Mio. Euro bringt der Hersteller von spezieller Kommunikationstechnik und Videosystemen, wie sie etwa in der Industrie, bei der Polizei oder dem Militär eingesetzt werden, auf die Waagschale. Es ist noch gar nicht so lange her, da dümpelte die Notiz sogar im Penny-Stock-Terrain herum. Doch im Zuge der immer stärker in den Vordergrund rückenden Sicherheitsdiskussion, kam auch Leben in den Kurs der CeoTronics-Aktie. Doch wenn es um harte Fakten im Sinne von Umsatz und Ergebnis ging, musste die Gesellschaft in den vergangenen Jahren immer wieder Federn lassen. Sondereffekte sowie spürbar höhere Entwicklungskosten für neue Produkte hemmten die Gewinnentwicklung.

Mit dem jetzt vorgelegten Halbjahresbericht für das Geschäftsjahr 2016/17 (31. Mai) setzt CeoTronics jedoch ein Ausrufezeichen. So kamen die Umsätze – wie bereits Anfang Dezember 2016 gemeldet – um fast 21 Prozent auf 10,25 Mio. Euro voran. Das ist schon ganz ordentlich. Nicht erwartet hätte boersengefluester.de jedoch, dass beim Ergebnis vor Zinsen und Steuern (EBIT) ein Swing von minus 92.000 Euro auf plus 906.000 Euro gelingen würde. Unterm Strich blieb in den ersten sechs Monaten ein Gewinn von 655.000 Euro stehen – nach einem Fehlbetrag von 128.000 im entsprechenden Vergleichszeitraum. „Europaweit werden immer häufiger Sonderbudgets und erweiterte Haushalte für die Terrorbekämpfung diskutiert und verabschiedet“, sagt Vorstandssprecher Thomas H. Günther. Aber auch an aderer Front ist die Gesellschaft aktiv. „Unsere mobilen Videokamera / Funk-Systeme werden nicht nur für die Observation, sondern auch für die Beweissicherung und für die temporäre Überwachung sensibler Bereiche beziehungsweise weicher Ziele eingesetzt – zum Beispiel zur Vandalismusbekämpfung, auf Weihnachtsmärkten oder durch die Drogenfahndung“, sagt Günther.

Für das Gesamtjahr rechnen die Hessen mit Erlösen von rund 19,5 Mio. Euro sowie einem „deutlich positiven“ Konzernergebnis. Eine Entwicklung, die sich im kommenden Geschäftsjahr fortsetzen soll. Verglichen damit sieht der aktuelle Börsenwert deutlich zu niedrig aus, selbst wenn noch Netto-Finanzverbindlichkeiten von knapp 6 Mio. Euro in der Bilanz zu berücksichtigen sind. Gelistet ist das bereits seit Ende 1998 an der Börse notierte Unternehmen im Entry Standard. Wohin es CeoTronics verschlagen wird, wenn das Segment zum 1. März 2017 aufgelöst wird, ist offen. Boersengefluester.de geht jedoch nicht unbedingt davon aus, dass die Gesellschaft sich für das Nachfolgesegment entschließen (weitere Infos dazu HIER) entschließen wird. Losgelöst davon: Zurzeit bietet CeoTronics eine knackige Wachstumsstory mit moderater Bewertung. Als Micro Cap kommt der Titel aber nur für sehr erfahrene und risikobereite Anleger in Frage. Von Analysten wird das Papier schon seit einer halben Ewigkeit nicht mehr gecovert.

Für das Gesamtjahr rechnen die Hessen mit Erlösen von rund 19,5 Mio. Euro sowie einem „deutlich positiven“ Konzernergebnis. Eine Entwicklung, die sich im kommenden Geschäftsjahr fortsetzen soll. Verglichen damit sieht der aktuelle Börsenwert deutlich zu niedrig aus, selbst wenn noch Netto-Finanzverbindlichkeiten von knapp 6 Mio. Euro in der Bilanz zu berücksichtigen sind. Gelistet ist das bereits seit Ende 1998 an der Börse notierte Unternehmen im Entry Standard. Wohin es CeoTronics verschlagen wird, wenn das Segment zum 1. März 2017 aufgelöst wird, ist offen. Boersengefluester.de geht jedoch nicht unbedingt davon aus, dass die Gesellschaft sich für das Nachfolgesegment entschließen (weitere Infos dazu HIER) entschließen wird. Losgelöst davon: Zurzeit bietet CeoTronics eine knackige Wachstumsstory mit moderater Bewertung. Als Micro Cap kommt der Titel aber nur für sehr erfahrene und risikobereite Anleger in Frage. Von Analysten wird das Papier schon seit einer halben Ewigkeit nicht mehr gecovert.

Ceotronics

Kurs: 14,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ceotronics | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540740 | DE0005407407 | AG | 111,72 Mio € | 09.11.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,56 | 29,12 | 30,08 | 29,63 | 55,79 | 56,00 | 0,00 | |

| EBITDA1,2 | 4,33 | 4,83 | 5,27 | 3,89 | 9,41 | 9,90 | 0,00 | |

| EBITDA-margin %3 | 16,30 | 16,59 | 17,52 | 13,13 | 16,87 | 17,68 | 0,00 | |

| EBIT1,4 | 3,24 | 3,61 | 3,88 | 2,51 | 7,79 | 8,30 | 0,00 | |

| EBIT-margin %5 | 12,20 | 12,40 | 12,90 | 8,47 | 13,96 | 14,82 | 0,00 | |

| Net profit1 | 2,10 | 2,51 | 2,53 | 1,25 | 4,74 | 5,30 | 0,00 | |

| Net-margin %6 | 7,91 | 8,62 | 8,41 | 4,22 | 8,50 | 9,46 | 0,00 | |

| Cashflow1,7 | 5,04 | 1,04 | 4,67 | -12,12 | 14,82 | 8,60 | 0,00 | |

| Earnings per share8 | 0,32 | 0,38 | 0,38 | 0,18 | 0,60 | 0,66 | 0,69 | |

| Dividend per share8 | 0,12 | 0,15 | 0,15 | 0,15 | 0,20 | 0,20 | 0,23 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Das ist fast Gesetz: In den Rankings der „100 meistgesuchten Aktien“ haben die Anteilscheine von Deutsche Bank und Commerzbank quasi eine Dauerkarte für einen Platz in den Top 5 gebucht. Schließlich gibt es nicht viele Papiere, deren Kurse derart heftig nach oben und unten ausschlagen – scheinbar perfekt für Trader und Spekulanten. Dementsprechend präsent sind die beiden DAX-Titel auch in den Artikeln der einschlägigen Finanzportalen – mit garantiert hohen Klickzahlen für die Autoren. Ungleich schwerer in Sachen öffentlicher Präsenz haben es da die meisten Spezialwerte. Das geht auch der Merkur Bank nicht anders. Mit einer Marktkapitalisierung von gerade einmal 41 Mio. Euro bewegt sich der Small Cap von Haus aus unter dem Radarschirm der meisten Investoren. Und wenn die Großen der Branche in Schwierigkeiten stecken, warum soll es dann einem kleinen Institut besser gehen? „Wir wurden lange Zeit in Sippenhaft genommen – allerdings völlig zu Unrecht“, sagt Marcus Lingel, persönlich haftender Gesellschafter der Merkur Bank im Hintergrundgespräch mit boersengefluester.de. „Für uns sind Werte wie Unabhängigkeit, Verlässlichkeit und Handschlagmentalität wichtig. Wir spekulieren nicht, schon gar nicht mit dem Geld unserer Kunden.“ Die Kunden der Münchner, das sind in erster Linie mittelständische Unternehmer, Privatkunden sowie Bauträger und Leasinggesellschaften.

Ein wichtiges Signal setzte Lingel Ende 2016 Richtung Börse, indem er eine Kapitalerhöhung im Volumen von insgesamt rund 5 Mio. Euro zu einem um rund 20 Prozent über dem damaligen Aktienkurs liegenden Bezugspreis von 7,80 Euro garantierte. Trotz des Aufpreises gingen immerhin rund 30 Prozent der Kapitalerhöhung auf das Konto von Externen. Die restlichen Stücke zeichnete Lingel. Dem Vernehmen nach gab es anschließend zwar einige Umschichtungen innerhalb der Familie, an einen bislang nicht in Erscheinung getretenen Investor sollen die Papiere jedoch nicht weitergereicht worden sein. „Unsere Geschäfte entwickeln sich extrem gut und wir wollen gleichzeitig das Volumen im Bauträgerbereich ausweiten, daher die Kapitalerhöhung", erklärt Lingel die Transaktion.

[caption id="attachment_101463" align="alignleft" width="234"]

Ein wichtiges Signal setzte Lingel Ende 2016 Richtung Börse, indem er eine Kapitalerhöhung im Volumen von insgesamt rund 5 Mio. Euro zu einem um rund 20 Prozent über dem damaligen Aktienkurs liegenden Bezugspreis von 7,80 Euro garantierte. Trotz des Aufpreises gingen immerhin rund 30 Prozent der Kapitalerhöhung auf das Konto von Externen. Die restlichen Stücke zeichnete Lingel. Dem Vernehmen nach gab es anschließend zwar einige Umschichtungen innerhalb der Familie, an einen bislang nicht in Erscheinung getretenen Investor sollen die Papiere jedoch nicht weitergereicht worden sein. „Unsere Geschäfte entwickeln sich extrem gut und wir wollen gleichzeitig das Volumen im Bauträgerbereich ausweiten, daher die Kapitalerhöhung", erklärt Lingel die Transaktion.

[caption id="attachment_101463" align="alignleft" width="234"] Dr. Marcus Lingel, Vorsitzender der Geschäftsleitung der Merkur Bank KGaA[/caption]

Das Vertrauen in die eigene Aktie hat seine Wirkung nicht verfehlt. Mittlerweile hat sich das Papier immerhin bis auf mehr als 7 Euro vorgearbeitet und einen schönen charttechnischen Aufwärtstrend ausgearbeitet. Dabei betont der Manager, dass der Aktienkurs längst noch nicht den tatsächlichen Unternehmenswert widerspiegelt: „Der Substanzwert wird 2017 eher Richtung 9 Euro je Aktie gehen.“ Zentrales Argument ist dabei auch die Dividende, die – trotz der größeren Aktienstückzahl – nach Auffassung von boersengefluester.de wohl nochmals leicht erhöht wird. Hintergrund ist, dass das Ergebnis je Aktie für 2016 auch auf verwässerter Basis vermutlich zwischen acht und zehn Prozent zulegen wird. Wir kalkulieren zurzeit mit einem Gewinn pro Anteilschein von 0,55 Euro für das abgelaufene Jahr. Bei der Dividende geht boersengefluester.de von 0,24 Euro für 2016 aus, was den Titel auf eine vorzeigbare Rendite von 3,3 Prozent befördert. Die genauen Zahlen präsentiert das Unternehmen Ende März 2017 in München auf der Bilanzkonferenz. Die Hauptversammlung findet am 22. Juni 2017 statt.

Für boersengefluester.de bietet der Titel ein attraktives Chance-Risiko-Profil. Ein negatives Szenario wäre freilich ein schnelles und drastisches Abrutschen des Immobilienmarkts. Davon ist derzeit aber wohl kaum auszugehen. Losgelöst davon: Idealerweise denken Aktionäre der Merkur Bank nicht in Quartals- oder Halbjahreszahlen, sondern langfristig – genau wie es CEO Marcus Lingel lebt.

Dr. Marcus Lingel, Vorsitzender der Geschäftsleitung der Merkur Bank KGaA[/caption]

Das Vertrauen in die eigene Aktie hat seine Wirkung nicht verfehlt. Mittlerweile hat sich das Papier immerhin bis auf mehr als 7 Euro vorgearbeitet und einen schönen charttechnischen Aufwärtstrend ausgearbeitet. Dabei betont der Manager, dass der Aktienkurs längst noch nicht den tatsächlichen Unternehmenswert widerspiegelt: „Der Substanzwert wird 2017 eher Richtung 9 Euro je Aktie gehen.“ Zentrales Argument ist dabei auch die Dividende, die – trotz der größeren Aktienstückzahl – nach Auffassung von boersengefluester.de wohl nochmals leicht erhöht wird. Hintergrund ist, dass das Ergebnis je Aktie für 2016 auch auf verwässerter Basis vermutlich zwischen acht und zehn Prozent zulegen wird. Wir kalkulieren zurzeit mit einem Gewinn pro Anteilschein von 0,55 Euro für das abgelaufene Jahr. Bei der Dividende geht boersengefluester.de von 0,24 Euro für 2016 aus, was den Titel auf eine vorzeigbare Rendite von 3,3 Prozent befördert. Die genauen Zahlen präsentiert das Unternehmen Ende März 2017 in München auf der Bilanzkonferenz. Die Hauptversammlung findet am 22. Juni 2017 statt.

Für boersengefluester.de bietet der Titel ein attraktives Chance-Risiko-Profil. Ein negatives Szenario wäre freilich ein schnelles und drastisches Abrutschen des Immobilienmarkts. Davon ist derzeit aber wohl kaum auszugehen. Losgelöst davon: Idealerweise denken Aktionäre der Merkur Bank nicht in Quartals- oder Halbjahreszahlen, sondern langfristig – genau wie es CEO Marcus Lingel lebt.

Merkur Privatbank

Kurs: 18,50

Dr. Marcus Lingel, Vorsitzender der Geschäftsleitung der Merkur Bank KGaA[/caption]

Das Vertrauen in die eigene Aktie hat seine Wirkung nicht verfehlt. Mittlerweile hat sich das Papier immerhin bis auf mehr als 7 Euro vorgearbeitet und einen schönen charttechnischen Aufwärtstrend ausgearbeitet. Dabei betont der Manager, dass der Aktienkurs längst noch nicht den tatsächlichen Unternehmenswert widerspiegelt: „Der Substanzwert wird 2017 eher Richtung 9 Euro je Aktie gehen.“ Zentrales Argument ist dabei auch die Dividende, die – trotz der größeren Aktienstückzahl – nach Auffassung von boersengefluester.de wohl nochmals leicht erhöht wird. Hintergrund ist, dass das Ergebnis je Aktie für 2016 auch auf verwässerter Basis vermutlich zwischen acht und zehn Prozent zulegen wird. Wir kalkulieren zurzeit mit einem Gewinn pro Anteilschein von 0,55 Euro für das abgelaufene Jahr. Bei der Dividende geht boersengefluester.de von 0,24 Euro für 2016 aus, was den Titel auf eine vorzeigbare Rendite von 3,3 Prozent befördert. Die genauen Zahlen präsentiert das Unternehmen Ende März 2017 in München auf der Bilanzkonferenz. Die Hauptversammlung findet am 22. Juni 2017 statt.

Für boersengefluester.de bietet der Titel ein attraktives Chance-Risiko-Profil. Ein negatives Szenario wäre freilich ein schnelles und drastisches Abrutschen des Immobilienmarkts. Davon ist derzeit aber wohl kaum auszugehen. Losgelöst davon: Idealerweise denken Aktionäre der Merkur Bank nicht in Quartals- oder Halbjahreszahlen, sondern langfristig – genau wie es CEO Marcus Lingel lebt.

Dr. Marcus Lingel, Vorsitzender der Geschäftsleitung der Merkur Bank KGaA[/caption]

Das Vertrauen in die eigene Aktie hat seine Wirkung nicht verfehlt. Mittlerweile hat sich das Papier immerhin bis auf mehr als 7 Euro vorgearbeitet und einen schönen charttechnischen Aufwärtstrend ausgearbeitet. Dabei betont der Manager, dass der Aktienkurs längst noch nicht den tatsächlichen Unternehmenswert widerspiegelt: „Der Substanzwert wird 2017 eher Richtung 9 Euro je Aktie gehen.“ Zentrales Argument ist dabei auch die Dividende, die – trotz der größeren Aktienstückzahl – nach Auffassung von boersengefluester.de wohl nochmals leicht erhöht wird. Hintergrund ist, dass das Ergebnis je Aktie für 2016 auch auf verwässerter Basis vermutlich zwischen acht und zehn Prozent zulegen wird. Wir kalkulieren zurzeit mit einem Gewinn pro Anteilschein von 0,55 Euro für das abgelaufene Jahr. Bei der Dividende geht boersengefluester.de von 0,24 Euro für 2016 aus, was den Titel auf eine vorzeigbare Rendite von 3,3 Prozent befördert. Die genauen Zahlen präsentiert das Unternehmen Ende März 2017 in München auf der Bilanzkonferenz. Die Hauptversammlung findet am 22. Juni 2017 statt.

Für boersengefluester.de bietet der Titel ein attraktives Chance-Risiko-Profil. Ein negatives Szenario wäre freilich ein schnelles und drastisches Abrutschen des Immobilienmarkts. Davon ist derzeit aber wohl kaum auszugehen. Losgelöst davon: Idealerweise denken Aktionäre der Merkur Bank nicht in Quartals- oder Halbjahreszahlen, sondern langfristig – genau wie es CEO Marcus Lingel lebt.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Merkur Privatbank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 814820 | DE0008148206 | KGaA | 143,91 Mio € | 23.03.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 73,96 | 82,52 | 98,94 | 116,85 | 126,77 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,82 | 21,39 | 21,79 | 28,40 | 28,95 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 24,09 | 25,92 | 22,02 | 24,31 | 22,84 | 0,00 | 0,00 | |

| EBIT1,4 | 17,82 | 21,39 | 20,45 | 26,89 | 27,34 | 0,00 | 0,00 | |

| EBIT-margin %5 | 24,09 | 25,92 | 20,67 | 23,01 | 21,57 | 0,00 | 0,00 | |

| Net profit1 | 8,20 | 9,17 | 9,89 | 10,80 | 11,59 | 0,00 | 0,00 | |

| Net-margin %6 | 11,09 | 11,11 | 10,00 | 9,24 | 9,14 | 0,00 | 0,00 | |

| Cashflow1,7 | 9,24 | 10,04 | 11,23 | 12,30 | 13,19 | 0,00 | 0,00 | |

| Earnings per share8 | 1,05 | 1,18 | 1,23 | 1,39 | 1,49 | 1,58 | 1,54 | |

| Dividend per share8 | 0,40 | 0,45 | 0,45 | 0,50 | 0,50 | 0,53 | 0,53 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

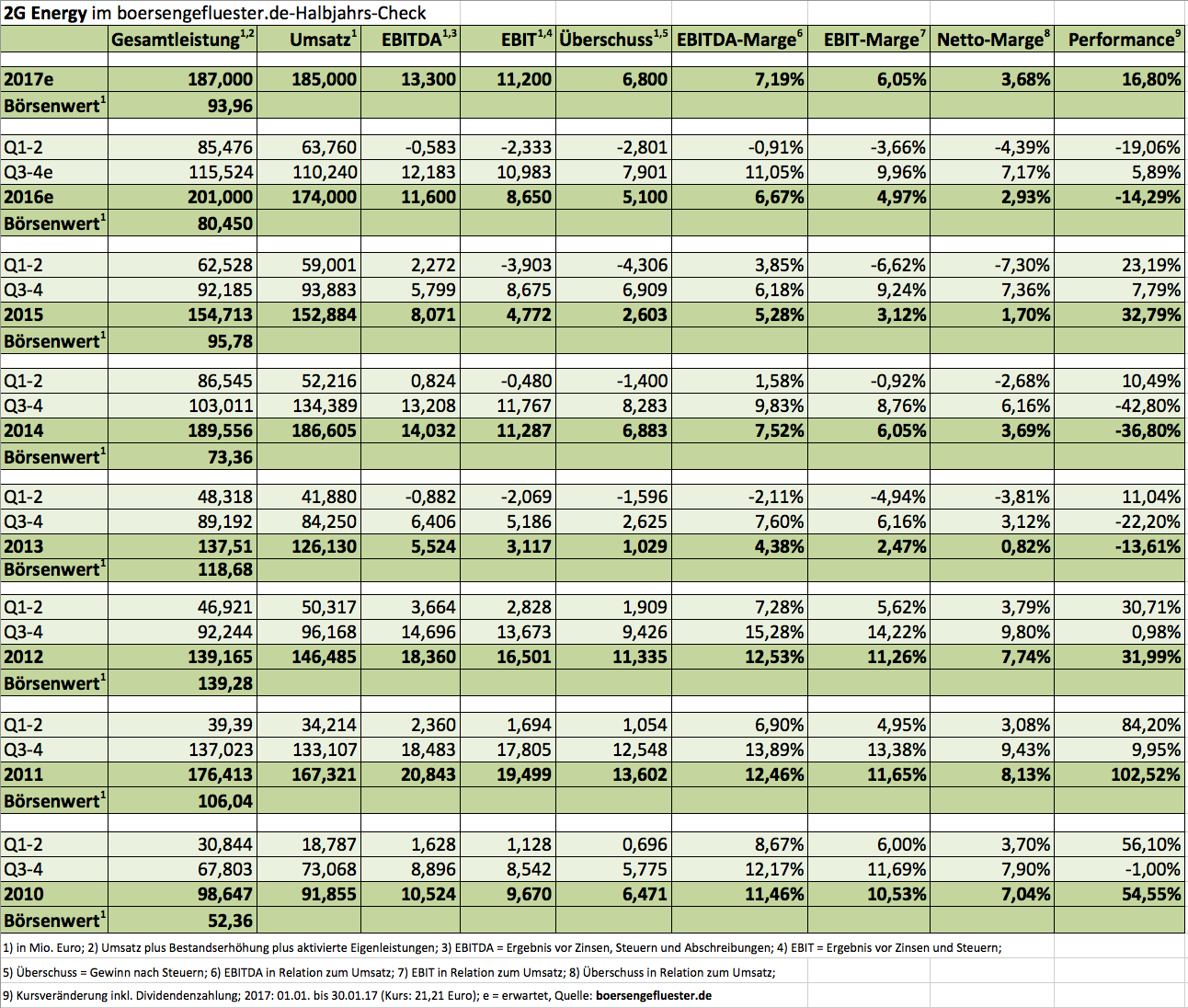

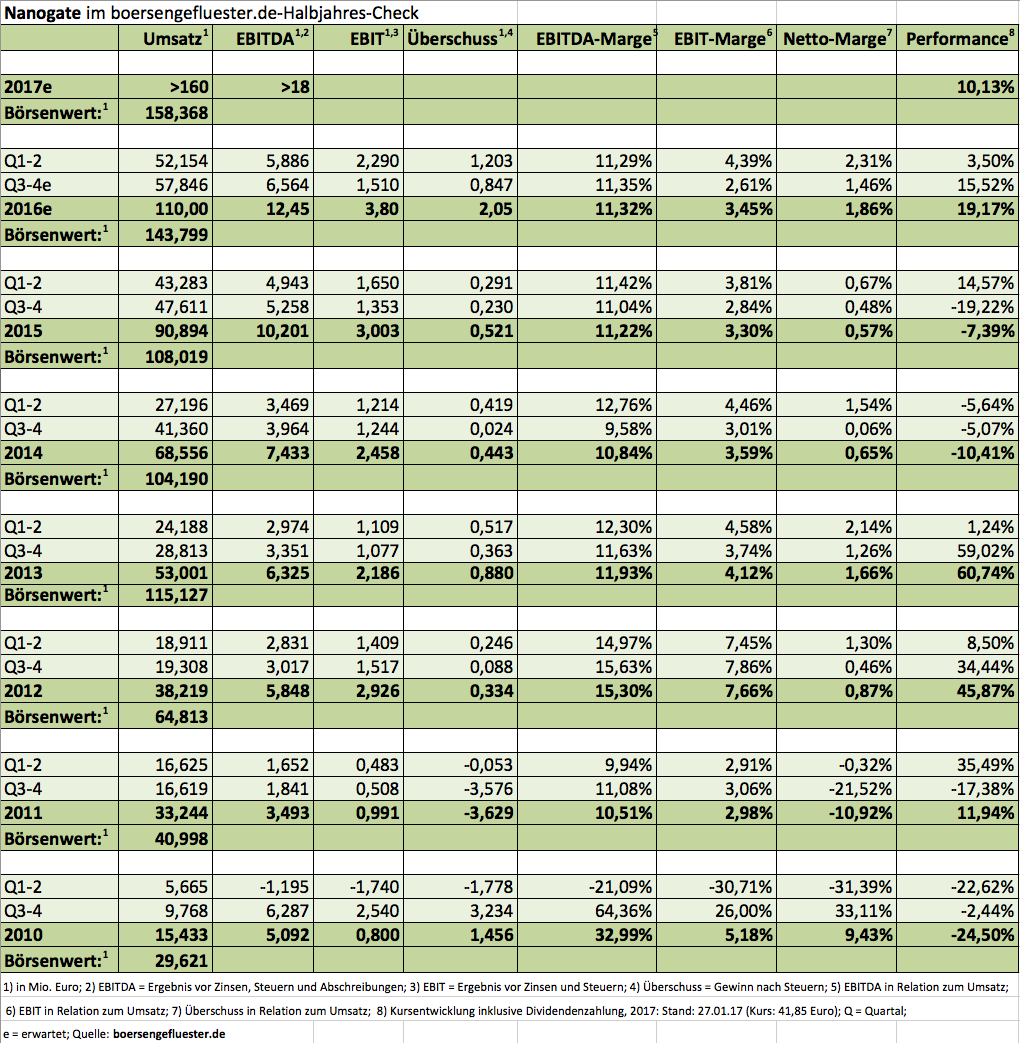

Zuversichtlicher könnte die aktuelle Einschätzung von Ralf Zastrau kaum sein: „Operativ wie strategisch haben wir den Konzern in eine neue Dimension geführt“, sagt der Vorstandsvorsitzende von Nanogate. Das spiegelt sich auch im Aktienkurs wider, der nach einer langen Seitwärtsbewegung in einem Korridor zwischen 30 und 40 Euro nun endlich zum Durchbruch nach oben ansetzt. Das bisherige All-Time-High von 44,40 Euro aus dem November 2013 ist jedenfalls in unmittelbarer Reichweite. Auslöser der jüngsten Kursstärke ist der mehrheitliche Einstieg bei dem US-Anbieter Jay Plastics. Boersengefluester.de hatte regelmäßig über die Entwicklung berichtet – zuletzt etwa HIER. Wie angekündigt, hat Nanogate nun auch eine Planung für 2017 vorgelegt, und die kann sich sehen lassen: Demnach rechnet die Gesellschaft mit Sitz in Göttelborn (Saarland) für das laufende Jahr mit Umsätzen von mehr als 160 Mio. Euro sowie einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 18 Mio. Euro. Das ist noch einen Tick mehr als zu erwarten war, wenngleich die Analysten mit ihren bisherigen Modellen diesem Szenario schon recht nahe kamen.

Zum Vergleich: Für 2016 dürften die Umsätzen im Bereich um 110 Mio. Euro angekommen sein. „Wir werden unseren dynamischen Wachstumskurs fortsetzen“, sagt Zastrau. Beim EBITDA hält der Manager ebenfalls Wort und bestätigt die bisherige Vorschau, die eine Größenordnung von mehr als 12 Mio. Euro vorsieht. Die Marktkapitalisierung von Nanogate bewegt sich derweil in Regionen um 158 Mio. Euro. Zumindest mit Blick auf das EBITDA ist das noch immer nicht zu sehr abgehoben. Lediglich auf Netto-Ebene – also beim klassischen Kurs-Gewinn-Verhältnis (KGV) – müssen die Anleger noch einen sehr hohen Wert von 37 akzeptieren. Summa summarum bleiben wir jedoch bei unserer positiven Einschätzung für den Titel. Geeignet ist er aber nur für risikobereite Anleger, die keinen Wert auf nennenswerte Dividendenrenditen legen. Die Kursziel der Analysten bewegen sich in einer Range zwischen 53 und 58 Euro.

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Mächtig diskutiert wurde in den vergangenen Monaten über die für den 1. März 2017 geplante Einführung eines neuen Börsensegments, welches den Entry Standard ersetzen soll. Vor allem an den von der Deutschen Börse AG angeführten Mindestkriterien für die teilnehmenden Unternehmen erhitzen sich die Gemüter. Dabei geht es nicht so sehr um die geforderte Mindestkapitalisierung von 30 Mio. Euro und den Streubesitz von Untergrenze 20 Prozent, sondern um Punkte wie einen positiven Jahresüberschuss oder ein positives bilanzielles Eigenkapital. Gerade die Darstellung schwarzer Zahlen zum Listing könnte einer kreativen Bilanzierung Vorschub leisten. Damit nicht genug: Selbst die geforderte Mindestmitarbeiterzahl von 20 könnte bei Gesellschaften aus dem Beteiligungs- oder Immobiliensektor für Probleme sorgen. Nicht besonders glücklich sind etliche Unternehmen aber darüber, zu einem von der Deutschen Börse in Auftrag gegebenen qualitativen Research-Report verdonnert zu werden. Immerhin verfügen etliche Firmen ja bereits über eine Coverage durch Analysten. Zudem befürchten einige Vorstände, dass durch das Zwangsresearch weitere Kosten auf sie zukommen. „Die Berichte sollen die Transparenz und die Visibilität der Unternehmen bei Investoren verbessern und die Emittenten für Anleger vergleichbarer machen", argumentiert dagegen die Deutsche Börse.

Immerhin ist nun klar, wer den Auftrag bekommen hat: Edison Investment Research. Regelmäßigen Lesern von boersengefluester.de ist das britische Analysehaus gut bekannt, immerhin sind deren Analysen direkt von unserer Webseite aus (rechts außen) abrufbar – ein Service, der häufig genutzt wird. Aber auch auf dem von der Deutschen Börse organisierten Eigenkapitalforum ist Edison prominent vertreten. Dementsprechend wurde in der Szene bereits darüber getuschelt, dass Edison vermutlich gute Karten haben wird – obwohl natürlich eine ganze Reihe von Researchhäusern auf diesen Auftrag gehofft haben. „Wir freuen uns, diese wichtige Marktreform unterstützen zu dürfen. Edison wird seine globale Expertise nutzen, um das Profil und das Verständnis für die Unternehmen, die in dem neuen Segment notiert sind, zu erhöhen“, sagt Klaus Schinkel, Direktor der deutschen Aktivitäten von Edison. Die Auftaktstudien sollen einen Umfang von acht bis zehn Seiten haben – zweimal jährlich wird es ein vermutlich vierseitiges Update geben.

Eine Anlageempfehlung sowie ein Kursziel werden die neuen Edison-Studien – wie übrigens auch die anderen Aktien-Analysen der Briten – nicht enthalten. Das dürfte zwar ganz nach dem Geschmack der Deutschen Börse sein. Unter Investoren wird dieser Punkt der Firmenpolitik von Edison allerdings immer wieder bemängelt. Offen ist auch, wie lange die Zusammenarbeit der beiden Parteien angelegt ist. Nun: Noch steht ja noch nicht einmal fest, wie viele Gesellschaften sich überhaupt für das neue Segment entschließen werden. Die Kollegen von 4investors haben in den vergangenen Wochen regelmäßig Interviews mit Vorständen geführt und um ihre Meinung zu dem Börsenprojekt gebeten. Es lohnt sich, die einzelnen Interviews zu lesen (HIER).

Foto: kaboompics.com...

Immerhin ist nun klar, wer den Auftrag bekommen hat: Edison Investment Research. Regelmäßigen Lesern von boersengefluester.de ist das britische Analysehaus gut bekannt, immerhin sind deren Analysen direkt von unserer Webseite aus (rechts außen) abrufbar – ein Service, der häufig genutzt wird. Aber auch auf dem von der Deutschen Börse organisierten Eigenkapitalforum ist Edison prominent vertreten. Dementsprechend wurde in der Szene bereits darüber getuschelt, dass Edison vermutlich gute Karten haben wird – obwohl natürlich eine ganze Reihe von Researchhäusern auf diesen Auftrag gehofft haben. „Wir freuen uns, diese wichtige Marktreform unterstützen zu dürfen. Edison wird seine globale Expertise nutzen, um das Profil und das Verständnis für die Unternehmen, die in dem neuen Segment notiert sind, zu erhöhen“, sagt Klaus Schinkel, Direktor der deutschen Aktivitäten von Edison. Die Auftaktstudien sollen einen Umfang von acht bis zehn Seiten haben – zweimal jährlich wird es ein vermutlich vierseitiges Update geben.

Eine Anlageempfehlung sowie ein Kursziel werden die neuen Edison-Studien – wie übrigens auch die anderen Aktien-Analysen der Briten – nicht enthalten. Das dürfte zwar ganz nach dem Geschmack der Deutschen Börse sein. Unter Investoren wird dieser Punkt der Firmenpolitik von Edison allerdings immer wieder bemängelt. Offen ist auch, wie lange die Zusammenarbeit der beiden Parteien angelegt ist. Nun: Noch steht ja noch nicht einmal fest, wie viele Gesellschaften sich überhaupt für das neue Segment entschließen werden. Die Kollegen von 4investors haben in den vergangenen Wochen regelmäßig Interviews mit Vorständen geführt und um ihre Meinung zu dem Börsenprojekt gebeten. Es lohnt sich, die einzelnen Interviews zu lesen (HIER).

Foto: kaboompics.com...

Immerhin ist nun klar, wer den Auftrag bekommen hat: Edison Investment Research. Regelmäßigen Lesern von boersengefluester.de ist das britische Analysehaus gut bekannt, immerhin sind deren Analysen direkt von unserer Webseite aus (rechts außen) abrufbar – ein Service, der häufig genutzt wird. Aber auch auf dem von der Deutschen Börse organisierten Eigenkapitalforum ist Edison prominent vertreten. Dementsprechend wurde in der Szene bereits darüber getuschelt, dass Edison vermutlich gute Karten haben wird – obwohl natürlich eine ganze Reihe von Researchhäusern auf diesen Auftrag gehofft haben. „Wir freuen uns, diese wichtige Marktreform unterstützen zu dürfen. Edison wird seine globale Expertise nutzen, um das Profil und das Verständnis für die Unternehmen, die in dem neuen Segment notiert sind, zu erhöhen“, sagt Klaus Schinkel, Direktor der deutschen Aktivitäten von Edison. Die Auftaktstudien sollen einen Umfang von acht bis zehn Seiten haben – zweimal jährlich wird es ein vermutlich vierseitiges Update geben.

Eine Anlageempfehlung sowie ein Kursziel werden die neuen Edison-Studien – wie übrigens auch die anderen Aktien-Analysen der Briten – nicht enthalten. Das dürfte zwar ganz nach dem Geschmack der Deutschen Börse sein. Unter Investoren wird dieser Punkt der Firmenpolitik von Edison allerdings immer wieder bemängelt. Offen ist auch, wie lange die Zusammenarbeit der beiden Parteien angelegt ist. Nun: Noch steht ja noch nicht einmal fest, wie viele Gesellschaften sich überhaupt für das neue Segment entschließen werden. Die Kollegen von 4investors haben in den vergangenen Wochen regelmäßig Interviews mit Vorständen geführt und um ihre Meinung zu dem Börsenprojekt gebeten. Es lohnt sich, die einzelnen Interviews zu lesen (HIER).

Foto: kaboompics.com...

Immerhin ist nun klar, wer den Auftrag bekommen hat: Edison Investment Research. Regelmäßigen Lesern von boersengefluester.de ist das britische Analysehaus gut bekannt, immerhin sind deren Analysen direkt von unserer Webseite aus (rechts außen) abrufbar – ein Service, der häufig genutzt wird. Aber auch auf dem von der Deutschen Börse organisierten Eigenkapitalforum ist Edison prominent vertreten. Dementsprechend wurde in der Szene bereits darüber getuschelt, dass Edison vermutlich gute Karten haben wird – obwohl natürlich eine ganze Reihe von Researchhäusern auf diesen Auftrag gehofft haben. „Wir freuen uns, diese wichtige Marktreform unterstützen zu dürfen. Edison wird seine globale Expertise nutzen, um das Profil und das Verständnis für die Unternehmen, die in dem neuen Segment notiert sind, zu erhöhen“, sagt Klaus Schinkel, Direktor der deutschen Aktivitäten von Edison. Die Auftaktstudien sollen einen Umfang von acht bis zehn Seiten haben – zweimal jährlich wird es ein vermutlich vierseitiges Update geben.

Eine Anlageempfehlung sowie ein Kursziel werden die neuen Edison-Studien – wie übrigens auch die anderen Aktien-Analysen der Briten – nicht enthalten. Das dürfte zwar ganz nach dem Geschmack der Deutschen Börse sein. Unter Investoren wird dieser Punkt der Firmenpolitik von Edison allerdings immer wieder bemängelt. Offen ist auch, wie lange die Zusammenarbeit der beiden Parteien angelegt ist. Nun: Noch steht ja noch nicht einmal fest, wie viele Gesellschaften sich überhaupt für das neue Segment entschließen werden. Die Kollegen von 4investors haben in den vergangenen Wochen regelmäßig Interviews mit Vorständen geführt und um ihre Meinung zu dem Börsenprojekt gebeten. Es lohnt sich, die einzelnen Interviews zu lesen (HIER).

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Bereits Mitte November hatte der IT-Dienstleister Datagroup die wesentlichen Zahlen für das Geschäftsjahr 2015/16 (30. September) vorgelegt. Daher bietet der jetzt präsentierte Geschäftsbericht mit der testierten Bilanz kein übermäßiges Überraschungspotenzial. Neu ist zwar die um 5 Cent auf 0,30 Euro je Aktie erhöhte Dividende. Unter Renditegesichtspunkten landet der Small Cap damit aber trotzdem nur unter „ferner liefen“. Mit den Erwartungen der Analysten deckt sich auch der eher konservativ formulierte Ausblick, wonach die Gesellschaft mit Sitz in Pliezhausen (nahe Tübingen) für 2016/17 mit Erlösen von mehr als 200 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBITDA) von über 20 Mio. Euro kalkuliert. Interessanter aus Anlegersicht ist da schon Tagesordnungspunkt 7 der Hauptversammlung am 22. März 2017. Demnach schlägt das Unternehmen den Wechsel vom Entry Standard in ein höheres Marktsegment vor – entweder den General Standard oder aber gleich den Prime Standard. Das ist insofern wichtig, weil sich Datagroup mit dem Wechsel in den Geregelten Markt einerseits zusätzlichen Investorengruppen öffnet und darüber hinaus – so die Wahl auf den Prime Standard fällt – auch die formale Hürde für die Berücksichtigung bei den Indexentscheidungen der Deutschen Börse AG nimmt. Zwar ist der Streubesitz mit 38,6 Prozent noch immer recht niedrig, doch bei möglicherweise anstehenden Kapitalerhöhungen könnte der Free Float steigen, was die perspektivischen Chancen auf eine TecDAX-Nominierung erhöhen würde. Großaktionär ist CEO Max H.-H. Schaber – ihm gehören über die HHS Beteiligungsgesellschaft 61,4 Prozent der Anteile. Kapitalisiert ist Datagroup derzeit mit gut 178 Mio. Euro. Das ist schon mal eine Hausnummer, für einen kurzfristigen Einzug in die Indexwelt aber freilich noch zu wenig. Dabei sind die Kursziele von Warburg Research (25 Euro) und LBBW (24 Euro) mittlerweile beinahe erreicht. Dennoch: In der Spezialwerteszene ist man sich einig, dass die Datagroup-Story noch längst nicht ihren Höhepunkt erreicht hat.

Datagroup

Kurs: 72,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datagroup | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JC8S | DE000A0JC8S7 | SE | 606,14 Mio € | 14.09.2006 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 358,21 | 444,71 | 501,41 | 497,79 | 527,56 | 566,08 | 571,00 | |

| EBITDA1,2 | 41,81 | 67,29 | 76,46 | 80,23 | 80,40 | 84,13 | 86,00 | |

| EBITDA-margin %3 | 11,67 | 15,13 | 15,25 | 16,12 | 15,24 | 14,86 | 15,06 | |

| EBIT1,4 | 8,99 | 29,06 | 41,45 | 45,32 | 45,81 | 47,33 | 48,00 | |

| EBIT-margin %5 | 2,51 | 6,54 | 8,27 | 9,10 | 8,68 | 8,36 | 8,41 | |

| Net profit1 | 0,25 | 21,01 | 22,03 | 28,27 | 26,11 | 21,95 | 22,50 | |

| Net-margin %6 | 0,07 | 4,72 | 4,39 | 5,68 | 4,95 | 3,88 | 3,94 | |

| Cashflow1,7 | 21,68 | 49,99 | 70,25 | 46,66 | 58,89 | 41,58 | 50,00 | |

| Earnings per share8 | 0,02 | 2,52 | 2,64 | 3,39 | 3,13 | 2,64 | 2,69 | |

| Dividend per share8 | 0,00 | 1,00 | 1,10 | 1,50 | 1,00 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

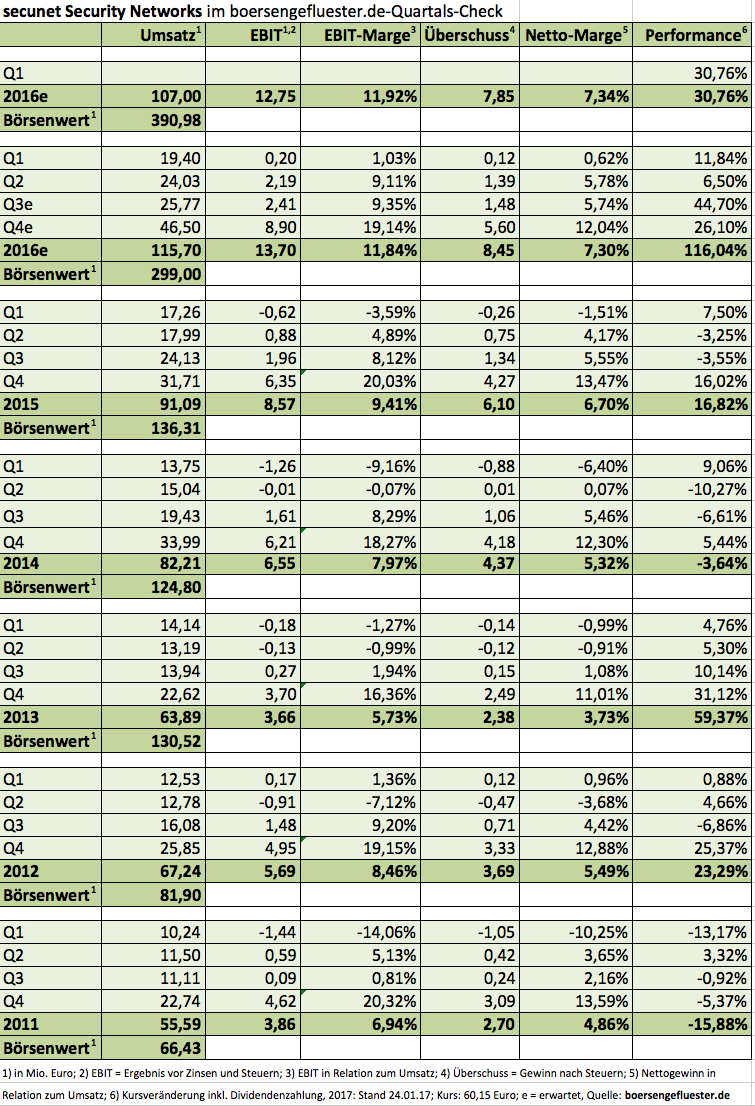

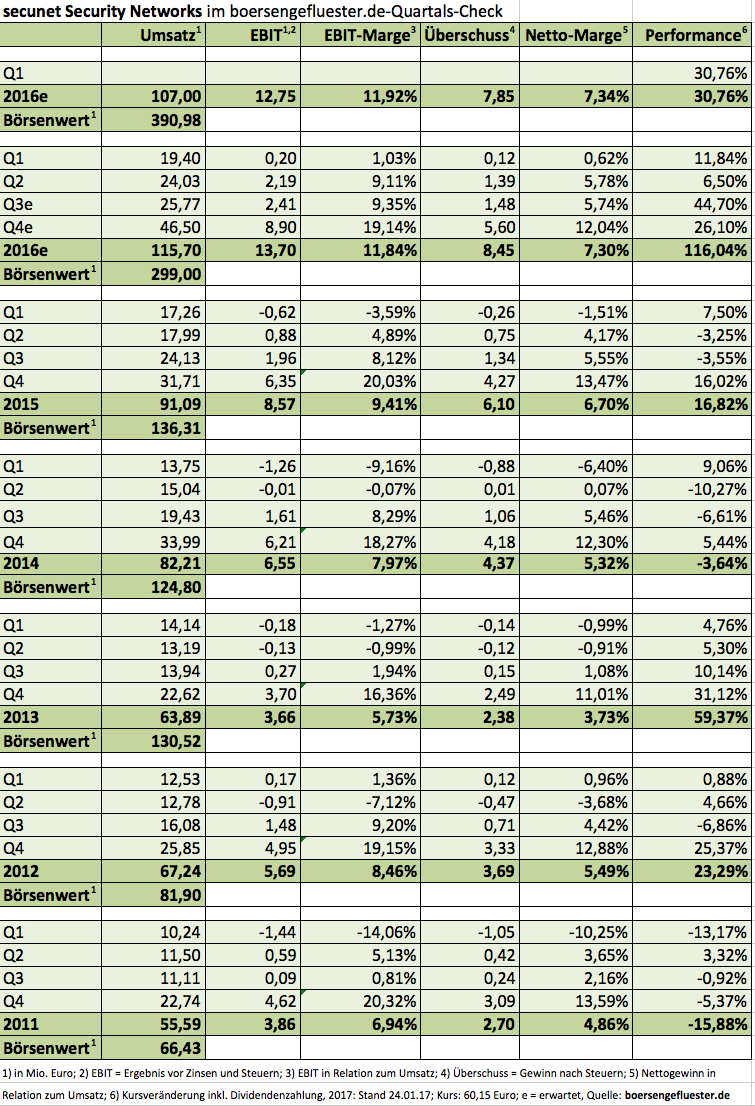

In eine Geschwindigkeitskontrolle sollte secunet Security Networks momentan besser nicht kommen, derart rasant ist der Anbieter von hochwertiger IT-Sicherheitsausstattung zurzeit unterwegs. Insgesamt drei Mal haben die Essener ihre Prognosen für 2016 erhöht – und die vorläufigen Zahlen für das abgelaufene Jahr deuten jetzt darauf hin, dass Umsatz und Ergebnis nochmals besser ausgefallen sind als vermutet. Demnach kam secunet bei Erlösen von 115,78 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 13,7 Mio. Euro. Avisiert hatte der Vorstandsvorsitzende Rainer Baumgart zuletzt Erlöse von 114 Mio. Euro sowie ein EBIT von 13 Mio. Euro. „Sicherheit ist gegenwärtig das beherrschende Thema. Entsprechend hoch ist auch die Nachfrage nach unseren hochwertigen und vertrauenswürdigen Cyber Security Lösungen“, sagt Baumgart. Die wichtigsten secunet-Kunden sind Behörden oder auch die Bundeswehr.

Am 16. März wird die Gesellschaft das komplette Zahlenwerk vorlegen und traditionell auch eine Analystenkonferenz in Frankfurt veranstalten. Boersengefluester.de ist zuversichtlich, dass das Interesse der Profi-Investoren in diesem Jahr merklich zunimmt. Immerhin hat der Anteilschein 2016 – inklusive Dividende – eine Performance von 116 Prozent hingelegt. Damit nicht genug: Im laufenden Jahr schoss die Notiz des Small Caps schon wieder um rund 30 Prozent in die Höhe und beförderte das Unternehmen auf eine Marktkapitalisierung von knapp 391 Mio. Euro. Hätte der Titel zu den Irrsinnszeiten am Neuen Markt nicht schon mal dreistellige Kursregionen gesehen, wäre das jetzige Niveau längst All-Time-High. Auf TecDAX-Kurs ist secunet trotzdem noch lange nicht, denn von den insgesamt 6,5 Millionen Aktien befinden sich offiziell nur 10,38 Prozent im Streubesitz. Langjähriger Ankerinvestor mit einem Anteil von annähernd 79 Prozent ist das in erster Linie als Banknotendrucker bekannte Münchner Unternehmen Giesecke & Devrient. Angesichts dieser Konstellation galt die im Prime Standard gelistete Aktie von secunet lange Zeit sogar als Kandidat für einen Squeeze-out. Solche Spekulationen sind angesichts der grandiosen Performance natürlich längst vom Tisch. Für eine wirklich runde Investmentstory bleibt der niedrige Free Float aber ein echtes Manko.

Umso gespannter ist boersengefluester.de, was sich secunet bis zur Bilanzvorlage noch einfallen lässt. Eine nochmalige deutliche Dividendenerhöhung wäre für das frei von Bankverbindlichkeiten agierende Unternehmen wohl das mindeste. Angesichts des optisch hohen Kurses von gut 60 Euro könnte aber auch ein Aktiensplit das Handelsvolumen erhöhen. Nun: Zunächst einmal kommt es darauf an, mit welchem Ausblick sich die Gesellschaft an die Anleger wendet. Dem Vernehmen nach geht ein Teil der 2016er-Umsatzerlöse auf Vorzieheffekte. Demnach wären wir nicht überrascht, wenn secunet für 2017 zunächst einmal von rückläufigen Einnahmen ausgeht, auch wenn die Bundeswehr kürzlich die größte Einzelorder in der Firmengeschichte mit einem zweistelligen Millionen-Euro-Betrag an secunet vergeben hat. Per saldo bleiben wir bei unserer Kaufen-Einschätzung – trotz der mittlerweile deutlich erhöhten Bewertung. Letztlich ist der Nachrichtenfluss einfach zu gut, um den Fuß vom Gas zu nehmen. Und geblitzt wird an der Börse ja zum Glück nicht.

Umso gespannter ist boersengefluester.de, was sich secunet bis zur Bilanzvorlage noch einfallen lässt. Eine nochmalige deutliche Dividendenerhöhung wäre für das frei von Bankverbindlichkeiten agierende Unternehmen wohl das mindeste. Angesichts des optisch hohen Kurses von gut 60 Euro könnte aber auch ein Aktiensplit das Handelsvolumen erhöhen. Nun: Zunächst einmal kommt es darauf an, mit welchem Ausblick sich die Gesellschaft an die Anleger wendet. Dem Vernehmen nach geht ein Teil der 2016er-Umsatzerlöse auf Vorzieheffekte. Demnach wären wir nicht überrascht, wenn secunet für 2017 zunächst einmal von rückläufigen Einnahmen ausgeht, auch wenn die Bundeswehr kürzlich die größte Einzelorder in der Firmengeschichte mit einem zweistelligen Millionen-Euro-Betrag an secunet vergeben hat. Per saldo bleiben wir bei unserer Kaufen-Einschätzung – trotz der mittlerweile deutlich erhöhten Bewertung. Letztlich ist der Nachrichtenfluss einfach zu gut, um den Fuß vom Gas zu nehmen. Und geblitzt wird an der Börse ja zum Glück nicht.

secunet Security Networks

Kurs: 189,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Mit einem Kurssprung von mehr als 150 Prozent hat die Aktie der Pantaleon Entertainment AG den erfolgreichen Start der neuen Video-on-Demand (VoD)-Plattform pantaflix.com honoriert. „Der Rollout läuft auf Hochtouren und wir sind völlig überrascht von dem Zuspruch, den wir selbst in dieser frühen Phase des Launchs bekommen“, verrät Pantaleon-CEO Dan Maag im Exklusivinterview mit boersengefluester.de. Um „das Pantaflix-Management optimal für einen globalen Erfolg der Plattform aufzustellen“, holt sich Pantaleon mit dem Apple-Top-Manager Stefan Langefeld ab Mai 2017 „den führenden VoD-Manager in Europa“ als neuen COO in den Vorstand. Boersengefluester.de sprach mit CEO Dan Maag unter anderem über die weiteren Pläne mit pantaflix.com, sein zukünftiges Tätigkeitsfeld und das Ziel eines neuen Rekordjahrs im Bereich Filmproduktion.

...

© boersengefluester.de | Redaktion

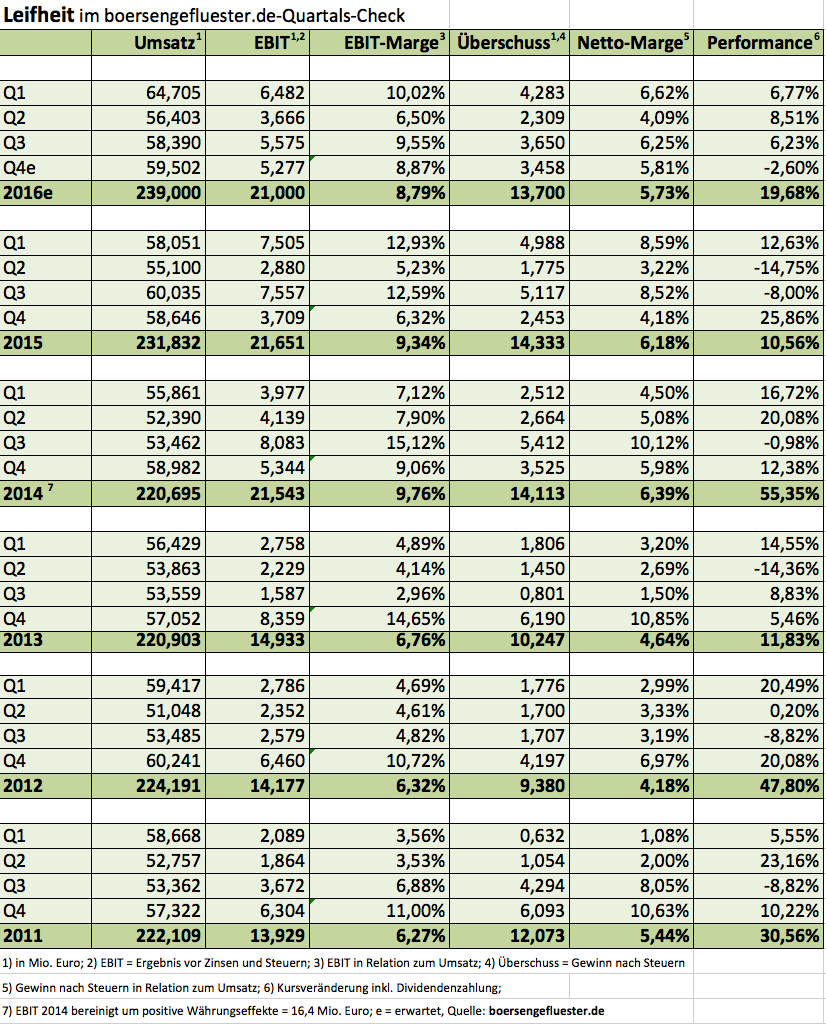

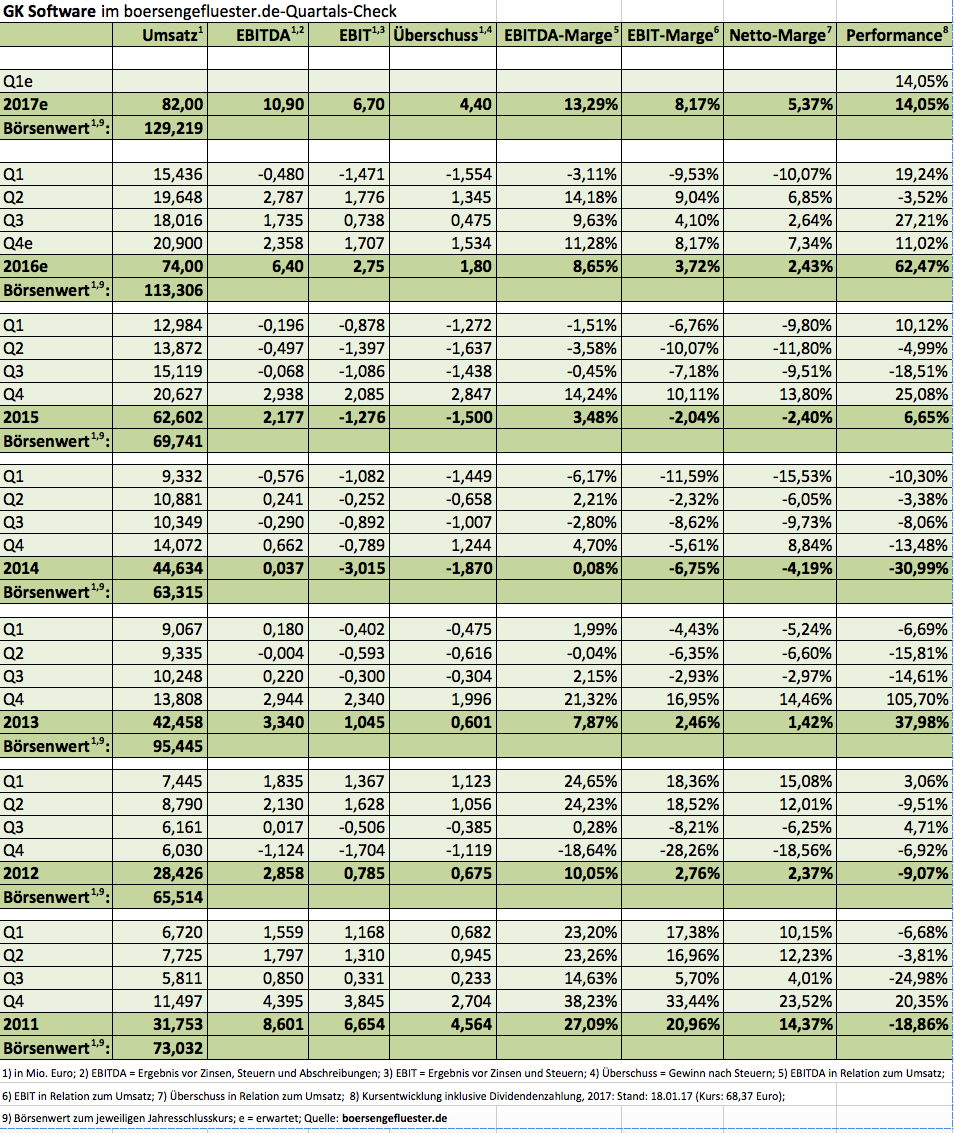

Bei Leifheit hat es sich gelohnt, nach dem schnellen SDAX-Abschied im Dezember 2016 Ruhe zu bewahren und als Anleger nicht auf den Verkaufsknopf zu drücken. Mit Kursen um 60 Euro bewegt sich der Anteilschein des Herstellers von Haushaltswaren wieder unmittelbar in der Nähe der historischen Höchstkurse. Sogar die zuletzt etwas enttäuschenden Neun-Monats-Zahlen mit dem leicht nach unten korrigierten Ausblick hat der Titel damit ausgebügelt. Rückenwind kam zuletzt von dem Bankhaus Lampe, für die Leifheit – nun mit einem Kursziel von 65 Euro (zuvor 60 Euro) – weiter zu den top Spezialwerten für 2017 zählt. Geklärt ist mittlerweile auch die Nachfolgeregelung für den scheidenden Finanzvorstand Claus-Otto Zacharias: Nach der Hauptversammlung am 24. Mai 2017 übernimmt der ehemalige Stiebel Eltron-Manager Ivo Huhmann den Posten des CFO. Der Vertrag mit CEO Thomas Radke wurde derweil bis Ende 2019 verlängert. Das schafft Planungssicherheit bei der Umsetzung der strategischen Ziele.

Einen ersten Zahlenüberblick für 2016 dürfte Leifheit anlässlich der vom 10. bis 14. Februar in Frankfurt stattfindenden Konsumgütermesse Ambiente vorlegen. Zuletzt hatte die in Nassau (Rheinland-Pfalz) ansässige Gesellschaft ein EBIT (Ergebnis vor Zinsen und Steuern am unteren Ende des Korridors von 21 bis 22 Mio. Euro in Aussicht gestellt. Interessant wird darüber hinaus der für Ende März 2017 zu erwartende Dividendenvorschlag für das abgelaufene Jahr. Für 2015 hatte Leifheit neben einer um 20 Cent auf 2 Euro je Aktie erhöhten Basisdividende noch eine Sonderausschüttung von 0,75 Euro pro Anteilschein gesattelt. Angenommen, Leifheit würde für 2016 eine Dividende von 2,15 Euro vorschlagen, käme der Titel immer noch auf eine Rendite von mehr als 3,5 Prozent.

Für boersengefluester.de bleibt Leifheit ein klassisches Langfristinvestment. Das Kurs-Gewinn-Verhältnis (KGV) für 2018 sieht mit einem Wert von rund 18 auf den ersten Blick zwar recht hoch aus. Dafür bekommt der Investor jedoch auch viel Qualität. Die Marktkapitalisierung des schuldenfreien Unternehmens beträgt zurzeit rund 301 Mio. Euro.

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-margin %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-margin %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Net profit1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Net-margin %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Earnings per share8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividend per share8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Kräftige Stimmungsverbesserung für die K+S-Aktie: Nach der Rally der vergangenen Monate haben zuletzt die Analysten der Commerzbank das Papier von „Halten“ auf "Kaufen" heraufgestuft und das Kursziel von 20 auf 30 Euro angehoben. Damit hätte das Papier ein Potenzial von mehr als 25 Prozent. Durch die Erlaubnis zur Versenkung von Salzabwässern aus der Kaliproduktion des Werra-Werks sowie der bevorstehenden Inbetriebnahme der Legacy-Mine in Kanada lasse sich die Entwicklung von K+S deutlich besser vorhersagen, schreint Analyst Michael Schäfer. Für Rückenwind sorgt zudem die Hoffnung auf eine Konsolidierung in der Branche, weil Investoren erwarten, dass sich die geringer werdende Zahl an Unternehmen darauf einigen kann, die Förderung angesichts der hohen Überkapazitäten zu drosseln. Laut Experten liegen die weltweiten Kali-Kapazitäten bei rund 80 Mio. Tonnen pro Jahr, während die Nachfrage bei lediglich rund 60 Tonnen pro Jahr liegt und langfristig um zwei bis drei Prozent pro Jahr wächst. Zuletzt hatte der brasilianische Bergbauriese Vale angekündigt, dass er sein Düngergeschäft für 2,5 Mrd. Dollar an den US-Konzern Mosaic verkaufen wird. Durch die Transaktion erhöht Mosaic seine Kapazitäten bei Phosphatdünger um 4,8 Mio. Tonnen und bei Kalidünger um 0,5 Mio. Tonnen.

K+S dampft die Prognose ein

Eine weitere Übernahme in der Branche soll bereits Mitte 2017 abgeschlossen werden – vorausgesetzt die Behörden stimmen zu: Der Kauf des kanadischen Düngerherstellers Agrium durch die dortige Nummer eins, Potash Corp.. Zuletzt gab sich Potash zuversichtlich, dass der Deal Mitte 2017 über die Bühne gehen wird. Ende November hatte der Konzern bekannt gegeben, dass er die Förderung in etlichen Minen drosseln wird, nachdem der Kalipreis in die Nähe des Zehn-Jahres-Tiefs gesunken war. Immerhin hat sich der Preis, nachdem er zwischen Anfang 2016 und Ende September um knapp 30 Prozent eingebrochen war, im vierten Quartal stabilisiert. Dieses schwierige Umfeld hat sich deutlich in den Zahlen von K+S niedergeschlagen, weshalb Vorstandschef Norbert Steiner bei der Vorlage der Neun-Monats-Zahlen die 2016er-Prognose eingedampft hat, zumal der von K+S im dritten Quartal erzielte Kalipreis um 23 Prozent unter dem Vorjahresniveau gelegen hatte. So soll der Umsatz 2016 lediglich 3,5 bis 3,6 Mrd. Euro erreichen, womit ein kräftiger Rückgang gegenüber den 4,2 Mrd. für 2015 zu Buche stehen wird. Zudem werde der Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) lediglich 500 bis 560 Mio. Euro erreichen, nach 1,1 Mrd. Euro für 2015.

Dennoch gab sich Steiner zuversichtlich, das 2020er-Ziel eines EBITDA von 1,6 Mrd. Euro zu schaffen. Der Plan basiere auf der Annahme, dass es im Salz-Geschäft wie geplant laufen werde. Zudem soll die Produktionsaufnahme des Legacy-Projekts in Kanada ab Mitte 2017 in den Folgejahren zu deutlich steigenden Gewinnbeiträgen führen. Ab Ende 2017 werde die Jahresproduktion des Legacy-Projekts bei rund zwei Mio. Tonnen pro Jahr liegen. Außerdem arbeite der Konzern an „einer Vielzahl strategischer Initiativen, die zur Erreichung des Ziels beitragen sollen.“ Wenn man sich das 2016er-Ergebnis anschaut, erscheint das 2020er-Ziel allerdings als sehr ambitioniert, müsste sich doch das EBITDA innerhalb von vier Jahren verdreifachen. Steiner wird im Mai von Finanzchef Burkhard Lohr abgelöst, der schon längere Zeit als Kronprinz galt.

Preise für Agrarrohstoffe steigen allmählich

Von großer Bedeutung ist daher vor allem die Entwicklung der Preise für Agrarrohstoffe, wie Mais und Weizen und in deren Folge der Preise für Kalidünger. Denn wenn die Preise für Agrarrohstoffe steigen, bauen die Landwirte üblicherweise mehr an, weshalb die Nachfrage nach Dünger zunimmt, was für Aufwärtsdruck beim Preis sorgt. So sind die Preise für Mais seit Ende September um knapp zehn Prozent gestiegen, während bei Weizen ein Plus von fünf Prozent zu Buche steht. Die Preise scheinen damit zusehends anzudeuten, dass der neue US-Präsident Donald Trump mit seiner Politik des kräftigen Schuldenmachens erfolgreich sein und die Inflation kräftig anheizen wird. Genau diese Erwartung spiegelt auch der Finanzmarkt wider: So sind die US-Inflationserwartungen seit Ende September von 1,65 Prozent auf zuletzt 2,14 Prozent gestiegen. In einem Umfeld deutlich steigender Inflationsraten legen die Preise für Agrarrohstoffe üblicherweise deutlich zu.

Dennoch gab sich Steiner zuversichtlich, das 2020er-Ziel eines EBITDA von 1,6 Mrd. Euro zu schaffen. Der Plan basiere auf der Annahme, dass es im Salz-Geschäft wie geplant laufen werde. Zudem soll die Produktionsaufnahme des Legacy-Projekts in Kanada ab Mitte 2017 in den Folgejahren zu deutlich steigenden Gewinnbeiträgen führen. Ab Ende 2017 werde die Jahresproduktion des Legacy-Projekts bei rund zwei Mio. Tonnen pro Jahr liegen. Außerdem arbeite der Konzern an „einer Vielzahl strategischer Initiativen, die zur Erreichung des Ziels beitragen sollen.“ Wenn man sich das 2016er-Ergebnis anschaut, erscheint das 2020er-Ziel allerdings als sehr ambitioniert, müsste sich doch das EBITDA innerhalb von vier Jahren verdreifachen. Steiner wird im Mai von Finanzchef Burkhard Lohr abgelöst, der schon längere Zeit als Kronprinz galt.

Preise für Agrarrohstoffe steigen allmählich

Von großer Bedeutung ist daher vor allem die Entwicklung der Preise für Agrarrohstoffe, wie Mais und Weizen und in deren Folge der Preise für Kalidünger. Denn wenn die Preise für Agrarrohstoffe steigen, bauen die Landwirte üblicherweise mehr an, weshalb die Nachfrage nach Dünger zunimmt, was für Aufwärtsdruck beim Preis sorgt. So sind die Preise für Mais seit Ende September um knapp zehn Prozent gestiegen, während bei Weizen ein Plus von fünf Prozent zu Buche steht. Die Preise scheinen damit zusehends anzudeuten, dass der neue US-Präsident Donald Trump mit seiner Politik des kräftigen Schuldenmachens erfolgreich sein und die Inflation kräftig anheizen wird. Genau diese Erwartung spiegelt auch der Finanzmarkt wider: So sind die US-Inflationserwartungen seit Ende September von 1,65 Prozent auf zuletzt 2,14 Prozent gestiegen. In einem Umfeld deutlich steigender Inflationsraten legen die Preise für Agrarrohstoffe üblicherweise deutlich zu.

[sws_blue_box box_size="640"]Dieser Beitrag stammt von Egmond Haidt, der für Feingold Research tätig ist.[/sws_blue_box]

Foto: K+S Aktiengesellschaft...

K+S

Kurs: 14,99

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2.432,10 | 3.213,10 | 5.676,60 | 3.872,60 | 3.653,10 | 3.700,00 | 0,00 | |

| EBITDA1,2 | 266,90 | 969,10 | 2.422,90 | 712,40 | 557,50 | 565,00 | 0,00 | |

| EBITDA-margin %3 | 10,97 | 30,16 | 42,68 | 18,40 | 15,26 | 15,27 | 0,00 | |

| EBIT1,4 | 39,90 | 676,60 | 1.979,10 | 256,30 | -2,30 | 0,00 | 0,00 | |

| EBIT-margin %5 | 1,64 | 21,06 | 34,86 | 6,62 | -0,06 | 0,00 | 0,00 | |

| Net profit1 | -1.890,80 | 2.983,20 | 1.508,30 | 210,20 | -66,50 | 5,00 | 0,00 | |

| Net-margin %6 | -77,74 | 92,85 | 26,57 | 5,43 | -1,82 | 0,14 | 0,00 | |

| Cashflow1,7 | 428,50 | 326,90 | 1.391,90 | 821,00 | 590,80 | 0,00 | 0,00 | |

| Earnings per share8 | -8,96 | 15,59 | 7,88 | 1,12 | -0,37 | -7,53 | 0,70 | |

| Dividend per share8 | 0,00 | 0,20 | 1,00 | 0,70 | 0,15 | 0,05 | 0,15 | |

Quelle: boersengefluester.de and company details

Die Aussicht auf das I-Wort, also die Inflation, dürfte damit der wichtigste Treiber für die Aktie sein – obwohl es wie gesagt weiterhin hohe Überkapazitäten im Bereich Kalidünger gibt und die Preise daher kaum steigen dürften. Rückenwind hat die K+S-Aktie zudem vom schwachen Euro. Laut den Berechnungen der Analysten von Hauck & Aufhäuser erzielt K+S rund die Hälfte seiner Umsätze im Kali-Bereich auf Dollar-Basis, während fast sämtliche Kosten auf Euro-Basis anfallen würden. So führe ein Rückgang des Euro um ein Prozent gegenüber dem Dollar auf Basis der aktuellen Währungsabsicherung zu einem zusätzlichen operativen Gewinn von 10 Mio. Euro. Auf Basis der Währungsprognose von 1,11 Dollar je Euro bedeute der aktuelle Kurs von 1,06 Dollar je Euro einen positiven Effekt auf den operativen Gewinn von rund 50 Mio. Euro.

Wie könnte es mit der Aktie weitergehen?

Am 21. März 2017 können die Kasseler ihre einjährige Mitgliedschaft im MDAX „feiern“. Seit der Umsetzung des DAX-Abstiegs in den Mid-Cap-Index hat das Papier per also zwar nur eine eine Performance von 6,5 Prozent hingelegt. Doch die super Entwicklung seit Anfang Oktober 2016 macht offenbar auch den Analysten Mut. Nachdem die Gewinnschätzungen von K+S lange im Abwärtstrend waren, sind sie seit Mitte November weitgehend stabil und liegen bei 1,17 Euro je Aktie, während die 2016er-Schätzungen zuletzt auf nur mehr 0,66 Euro eingedampft worden sind. Mit einem 2017er-KGV von 20,2 ist das Papier damit hoch bewertet, zumal es K+S erst einmal schaffen muss, den Gewinn tatsächlich kräftig zu steigern. So sagen Analysten derzeit einen Anstieg des EBITDA von 529 Mio. für 2016 auf 765 Mio. für 2017 voraus. Von großer Bedeutung für die Entwicklung der K+S-Aktie dürfte es künftig sein, ob Trump tatsächlich Erfolg haben und die Inflation anheizen wird. Sollte seine Politik Zweifel an dieser Erwartung schüren – zum Beispiel weil er einen Handelskrieg anzettelt, der das Wachstum der Weltwirtschaft deutlich dämpfen würde -, und die Inflationserwartungen den Rückwärtsgang einlegen, bekäme die Aktie Gegenwind. Zudem sollten Anleger die Entwicklung bei Euro-Dollar genau im Auge behalten. Ein sinkender Euro würde den Kurs der K+S-Aktie stützen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| K+S | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| KSAG88 | DE000KSAG888 | AG | 2.684,71 Mio € | 01.05.1971 | Halten | |

* * *

© boersengefluester.de | Redaktion

BB Biotech bleibt auch im laufenden Jahr einen der Top-Dividendenwerte. Grund: Die Schweizer Beteiligungsgesellschaft mit Fokus auf Biotechwerte will für 2016 eine Dividende von 2,75 Schweizer Franken (CHF) pro Anteilschein auskehren. Das sind zwar ...

© boersengefluester.de | Redaktion

Echte Neuemissionen sind noch immer Mangelware auf dem heimischen Kurszettel – trotz eines DAX-Stands auf annähernd Rekordniveau. Nicht wenige Investoren behaupten, dass sich die richtig guten Unternehmen den regulatorischen Torturen eines Börsenlistings ohnehin nicht unterziehen würden – Geld zur Finanzierung von Expansion sei schließlich auch über andere Kanäle zu bekommen. Das wäre jedenfalls eine plausible Erklärung für die nun schon seit Jahren andauernde IPO-Flaute. Um zumindest die anfänglichen Hürden einer Notizaufnahme besser zu meistern, entschieden sich zuletzt einige Unternehmen für die Variante mit einem bereits bestehenden Börsenmantel, dem durch die Einbringung von Sacheinlagen und/oder Barkapital Vitalität eingehaucht wird. Die bekanntesten Transaktionen dieser Art – Experten sprechen von einem Cold-IPO – war in den vergangenen Jahren wohl WCM. Aber auch regelmäßigen Lesern von boersengefluester.de bekannte Gesellschaften wie der Immobilienentwickler Eyemaxx, der Recyclingspezialist Pyrolyx, das Logistikunternehmen Aves One oder der Gewerbeimmobilienbestandshalter GxP German Properties wählten diesen Weg.

Für Aufmerksamkeit in der Spezialwerteszene sorgt darüber hinaus die im Pharmabereich aktive Medios AG – vor einigen Monaten hervorgegangen aus dem Börsenmantel der MIM Mondo Igel Media, die für eine gewisse Zeit auch als Crevalis Capital firmierte. Das Volumen von Medios kann sich durchaus sehen lassen: Mittlerweile kommt die Gesellschaft, über die es auch eine umfangreiche Studie von Warburg Research gibt, auf eine Marktkapitalisierung von 107 Mio. Euro – bei einem Streubesitzanteil von rund 28 Prozent. Vorstandsvorsitzender und Großaktionär ist der Berliner Apothekenunternehmer Manfred Schneider. Tätig ist Medios einerseits als Großhändler (Medios Pharma), der Apotheken mit Arzneimitteln für die Bereiche Krebs, Infektionskrankheiten sowie Autoimmunerkrankungen beliefert. In der Medios Manufaktur werden darüber hinaus auf einzelne Patienten zugeschnittene Infusionslösungen im Ärzte- und Apothekenauftrag zubereitet. Auf Pro-Forma-Basis kam die Gruppe 2015 auf Erlöse von 90,14 Mio. Euro und zog daraus ein Ergebnis vor Zinsen und Steuern (EBIT) von 2,83 Mio. Euro. Für die kommenden Jahre rechnet Warburg mit sprunghaften Verbesserungen und stellt bis 2018 ein EBIT von 10 Mio. Euro in Aussicht. Das Kursziel setzen die Analysten bei immerhin 14 Euro an. Demnach hätte der Titel also noch immer ein stattliches Potenzial.

Am ehesten vergleichbar ist Medios – der eigentlich delistete Pharmagroßhändler Sanacorp ist ja nur noch im Hamburger Freiverkehr handelbar – vermutlich mit der MPH Mittelständische Pharma Holding. Die ebenfalls in Berlin ansässige Gesellschaft ist über ihre 50-Prozent-Beteiligung an der börsennotierten Haemato im Bereich Generika sowie Parallel- und Reimporte aktiv. Ein weiterer MPH-Ableger ist die gelistete Beauty-Doc-Kette M1 Kliniken. Dritter Zweig von MPH ist der Immobilienbereich über das Engagement bei CR Capital Real Estate. Deutlich kleiner als Medios, aber ebenfalls in die Rubrik Spezialpharma einzuordnen, ist Sanochemia aus Wien. Erlöstechnisch haben die Österreicher mit Listing im Entry Standard im vergangenen Geschäftsjahr mit 39,30 Mio. Euro die Erwartungen erfüllt, allerdings rutschte das Unternehmen unterm Strich zurück in die roten Zahlen. damit hatte boersengefluester.de nicht unbedingt gerechnet. Immerhin: Auf EBIT-Basis fiel 2015/16 (30. September) ein Gewinn von 0,71 Mio. Euro an.

Per saldo hat sich die Medios-Notiz in den vergangenen Wochen richtig gut entwickelt. In die Kategorie „Geheim-Aktie“ fällt der Anteilschein längst nicht mehr. Auf der Homepage von Medios gibt es HIER bereits jede Menge Beiträge aus der Finnazpresse. Die Investor-Relations-Klaviatur scheinen die Berliner also perfekt zu beherrschen. Und: Mit der Medios Digital GmbH hat das Unternehmen sich nun auch im Softwarebereich positioniert, ohne jedoch Details zu nennen. In Zeiten von FinTech, InsurTech und PropTech kann ein Schuss Digitalisierung jedenfalls nicht schaden. Trotzdem: Die Medios-Aktie eignet sich nur für risikobereite Anleger.

Foto: pixabay

Am ehesten vergleichbar ist Medios – der eigentlich delistete Pharmagroßhändler Sanacorp ist ja nur noch im Hamburger Freiverkehr handelbar – vermutlich mit der MPH Mittelständische Pharma Holding. Die ebenfalls in Berlin ansässige Gesellschaft ist über ihre 50-Prozent-Beteiligung an der börsennotierten Haemato im Bereich Generika sowie Parallel- und Reimporte aktiv. Ein weiterer MPH-Ableger ist die gelistete Beauty-Doc-Kette M1 Kliniken. Dritter Zweig von MPH ist der Immobilienbereich über das Engagement bei CR Capital Real Estate. Deutlich kleiner als Medios, aber ebenfalls in die Rubrik Spezialpharma einzuordnen, ist Sanochemia aus Wien. Erlöstechnisch haben die Österreicher mit Listing im Entry Standard im vergangenen Geschäftsjahr mit 39,30 Mio. Euro die Erwartungen erfüllt, allerdings rutschte das Unternehmen unterm Strich zurück in die roten Zahlen. damit hatte boersengefluester.de nicht unbedingt gerechnet. Immerhin: Auf EBIT-Basis fiel 2015/16 (30. September) ein Gewinn von 0,71 Mio. Euro an.

Per saldo hat sich die Medios-Notiz in den vergangenen Wochen richtig gut entwickelt. In die Kategorie „Geheim-Aktie“ fällt der Anteilschein längst nicht mehr. Auf der Homepage von Medios gibt es HIER bereits jede Menge Beiträge aus der Finnazpresse. Die Investor-Relations-Klaviatur scheinen die Berliner also perfekt zu beherrschen. Und: Mit der Medios Digital GmbH hat das Unternehmen sich nun auch im Softwarebereich positioniert, ohne jedoch Details zu nennen. In Zeiten von FinTech, InsurTech und PropTech kann ein Schuss Digitalisierung jedenfalls nicht schaden. Trotzdem: Die Medios-Aktie eignet sich nur für risikobereite Anleger.

Foto: pixabay

...

Medios

Kurs: 17,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Medios | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMCC | DE000A1MMCC8 | AG | 433,60 Mio € | 22.11.2016 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,54 | 1.357,41 | 1.610,78 | 1.874,70 | 1.883,04 | 2.000,00 | 0,00 | |

| EBITDA1,2 | 13,09 | 34,64 | 51,21 | 52,41 | 62,95 | 89,00 | 0,00 | |

| EBITDA-margin %3 | 2,09 | 2,55 | 3,18 | 2,80 | 3,34 | 4,45 | 0,00 | |

| EBIT1,4 | 9,54 | 15,26 | 28,97 | 31,37 | 31,67 | 51,50 | 0,00 | |

| EBIT-margin %5 | 1,52 | 1,12 | 1,80 | 1,67 | 1,68 | 2,58 | 0,00 | |

| Net profit1 | 6,06 | 7,40 | 18,33 | 18,81 | 12,55 | 28,00 | 0,00 | |

| Net-margin %6 | 0,97 | 0,55 | 1,14 | 1,00 | 0,67 | 1,40 | 0,00 | |

| Cashflow1,7 | -38,12 | 61,52 | 37,12 | 16,41 | 73,66 | 69,00 | 0,00 | |

| Earnings per share8 | 0,38 | 0,37 | 0,77 | 0,79 | 0,51 | 1,10 | 1,28 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| M1 Kliniken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0STSQ | DE000A0STSQ8 | AG | 338,65 Mio € | 14.09.2015 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sanochemia Pharma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 919963 | AT0000776307 | AG | 21,60 Mio € | 12.05.1999 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

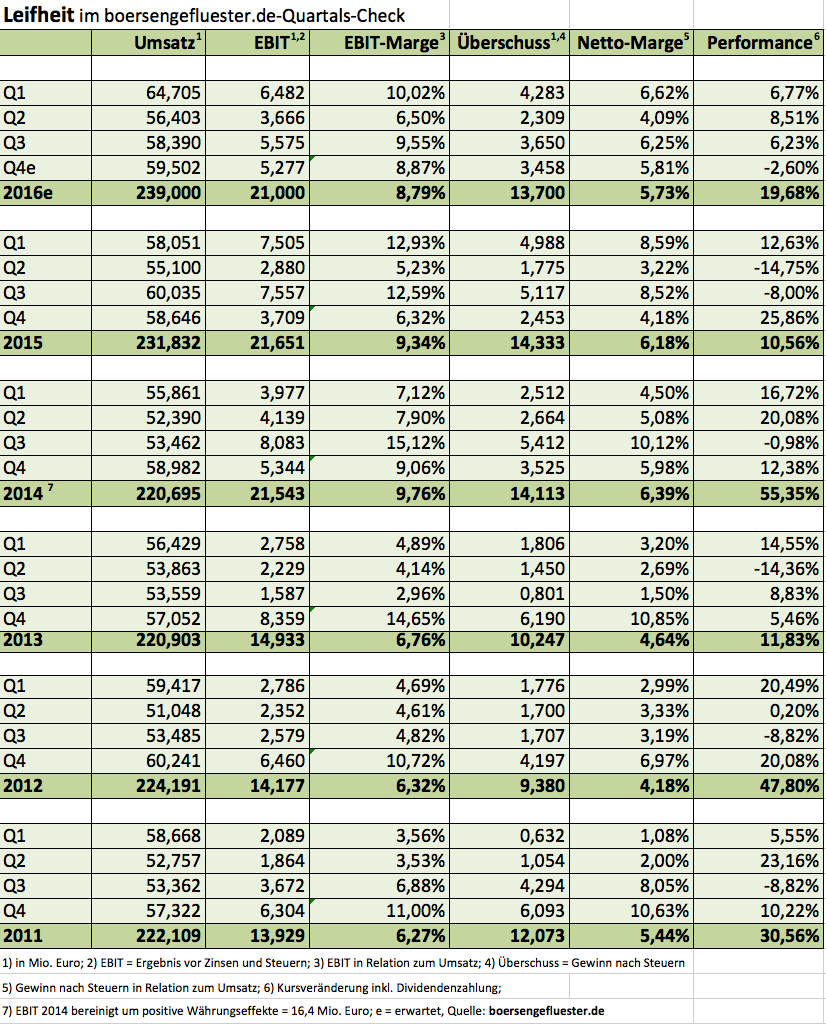

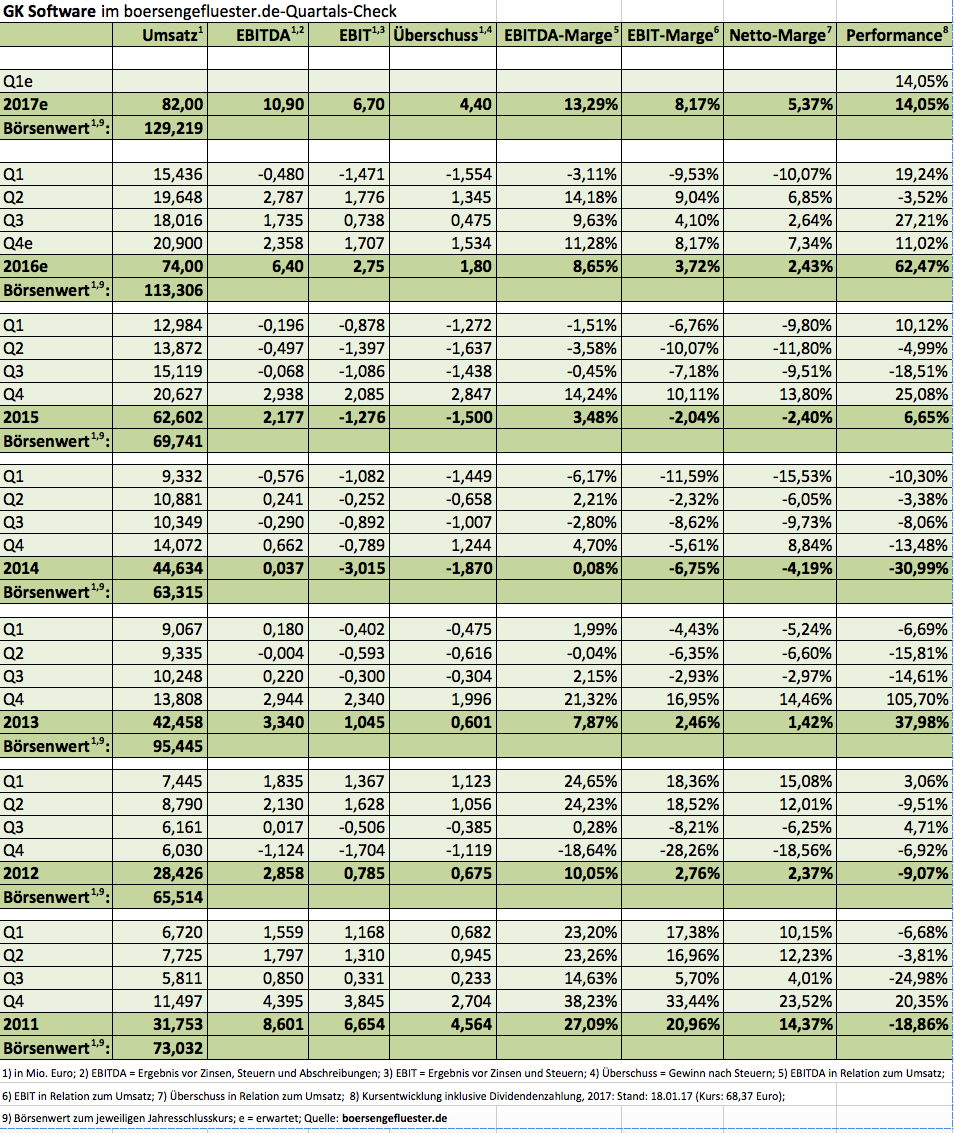

Normalerweise finden Analysten ja immer ein Haar in der Suppe. Doch spätestens seit den Zahlen für das zweite Quartal 2016 überschütten die Experten GK Software mit Lob. Die Folge: Allein in den vergangenen sechs Monaten schoss die Notiz des Spezialisten für Einzelhandelssoftware um rund 50 Prozent in die Höhe und beförderte die Gesellschaft auf eine Marktkapitalisierung von mehr als 129 Mio. Euro. Das ist dicht am All-Time-High. Kein Wunder, dass sich Investor-Relations-Sprecher René Schiller beim boersengefluester.de-Redaktionsbesuch entspannt gibt. „Der Entscheidungsstau bei den Kunden hat sich aufgelöst und wir haben erheblich an den internen Prozesse gedreht. Zudem besitzen wir mit SAP einen ausgezeichneten Kooperationspartner“, sagt Schiller. Für gute Stimmung sorgen außerdem prominente neue Kunden wie Aldi Nord oder Gerry Weber. Aber auch im Ausland fasst GK Software immer stärker Fuß – die Internationalisierungsstrategie greift also. Insbesondere die USA sind der von GK adressierte Markt. Hinzu kommt, dass die Konkurrenz seit einiger Zeit schwächelt oder mit sich selbst beschäftigt ist (siehe dazu auch das boersengefluester.de-Interview mi GK-Finanzvorstand André Hergert HIER).

Für eine erste Annäherung an die Zahlen für 2016 ist zwar noch etwas zu früh, doch boersengefluester.de geht davon aus, dass die Erwartungen des Markts sicher erfüllt werden und GK Software zumindest einen kleinen Überschuss zeigen kann. Für die Bewertung der Aktie wichtiger sind jedoch die Ziele für 2018. Demnach will die Gesellschaft aus dem sächsischen Schöneck auf Erlöse von mindestens 90 Mio. Euro kommen und dabei eine EBIT-Marge von mehr als 15 Prozent einstreichen. Das würde auf ein Ergebnis vor Zinsen und Steuern von Unterkante 13,5 Mio. Euro hinauslaufen, was wiederum auch die gegenwärtig eher sportlich anmutende Bewertung rechtfertigen würde. Zudem gibt es noch immer das Vorkaufsrecht von SAP für die Mehrheit der Aktien von GK Software. Diese Option für die Anteile der Gründer hatte sich der DAX-Konzern bei seinem 5,29-Prozent-Einstieg Ende 2013 einräumen zu lassen – auch um feindliche Konstellationen erst gar nicht aufkommen zu lassen. Die genauen Konditionen der Abmachung sind allerdings nicht öffentlich. Aktionärsgruppen wie Scherzer & Co. oder auch Deutsche Balaton haben ihre Investments aber mit Sicherheit auch hinsichtlich der SAP-Spekulation aufgebaut. Letztlich handelt es sich quasi um Tickets für das Endspiel.

Für Anleger, die sich die Entwicklung bei GK Software bislang von der Seitenlinie aus angesehen haben, ist die Entscheidung hinsichtlich eines möglichen Neuinvestments freilich nicht einfacher geworden. Wer steigt schon gern bei Rekordkursen ein – zumal der Chart steil nach Norden zeigt und die 200-Tage-Durchschnittslinie mittlerweile um gut 35 Prozent unterhalb des aktuellen Kurses liegt. Erfahrungsgemäß ist das keine optimale Situation für ein Engagement. Korrekturen sind bei so einer Ausgangslage immer möglich und könnten die Notiz locker bis in den Bereich um 55 Euro zurückwerfen. Doch das ist reine Spekulation. Genauso gut könnte der Anteilschein auch seine Kletterpartie fortsetzen oder erst einmal in den Seitwärtsmodus wechseln. Das hört sich jetzt alles nicht gerade nach einer klaren Meinung an. Doch das täuscht: Boersengefluester.de ist sehr zuversichtlich, dass die GK Software-Aktie in 12 bis 18 Monaten nochmals ein gutes Stück höher notieren wird als jetzt.

Für eine erste Annäherung an die Zahlen für 2016 ist zwar noch etwas zu früh, doch boersengefluester.de geht davon aus, dass die Erwartungen des Markts sicher erfüllt werden und GK Software zumindest einen kleinen Überschuss zeigen kann. Für die Bewertung der Aktie wichtiger sind jedoch die Ziele für 2018. Demnach will die Gesellschaft aus dem sächsischen Schöneck auf Erlöse von mindestens 90 Mio. Euro kommen und dabei eine EBIT-Marge von mehr als 15 Prozent einstreichen. Das würde auf ein Ergebnis vor Zinsen und Steuern von Unterkante 13,5 Mio. Euro hinauslaufen, was wiederum auch die gegenwärtig eher sportlich anmutende Bewertung rechtfertigen würde. Zudem gibt es noch immer das Vorkaufsrecht von SAP für die Mehrheit der Aktien von GK Software. Diese Option für die Anteile der Gründer hatte sich der DAX-Konzern bei seinem 5,29-Prozent-Einstieg Ende 2013 einräumen zu lassen – auch um feindliche Konstellationen erst gar nicht aufkommen zu lassen. Die genauen Konditionen der Abmachung sind allerdings nicht öffentlich. Aktionärsgruppen wie Scherzer & Co. oder auch Deutsche Balaton haben ihre Investments aber mit Sicherheit auch hinsichtlich der SAP-Spekulation aufgebaut. Letztlich handelt es sich quasi um Tickets für das Endspiel.

Für Anleger, die sich die Entwicklung bei GK Software bislang von der Seitenlinie aus angesehen haben, ist die Entscheidung hinsichtlich eines möglichen Neuinvestments freilich nicht einfacher geworden. Wer steigt schon gern bei Rekordkursen ein – zumal der Chart steil nach Norden zeigt und die 200-Tage-Durchschnittslinie mittlerweile um gut 35 Prozent unterhalb des aktuellen Kurses liegt. Erfahrungsgemäß ist das keine optimale Situation für ein Engagement. Korrekturen sind bei so einer Ausgangslage immer möglich und könnten die Notiz locker bis in den Bereich um 55 Euro zurückwerfen. Doch das ist reine Spekulation. Genauso gut könnte der Anteilschein auch seine Kletterpartie fortsetzen oder erst einmal in den Seitwärtsmodus wechseln. Das hört sich jetzt alles nicht gerade nach einer klaren Meinung an. Doch das täuscht: Boersengefluester.de ist sehr zuversichtlich, dass die GK Software-Aktie in 12 bis 18 Monaten nochmals ein gutes Stück höher notieren wird als jetzt.

GK Software

Kurs: 285,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GK Software | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 757142 | DE0007571424 | SE | 647,81 Mio € | 19.06.2008 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 117,56 | 130,85 | 152,05 | 172,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 26,79 | 24,76 | 2,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 16,23 | 20,47 | 16,28 | 1,60 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 10,54 | 17,31 | 16,78 | -5,08 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 8,97 | 13,23 | 11,04 | -2,95 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 6,27 | 13,30 | 11,36 | -5,17 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 5,33 | 10,16 | 7,47 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,71 | 23,22 | 26,21 | -10,26 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 3,00 | 5,66 | 4,84 | -2,30 | 9,40 | 10,00 | 11,60 | |

| Dividend per share8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

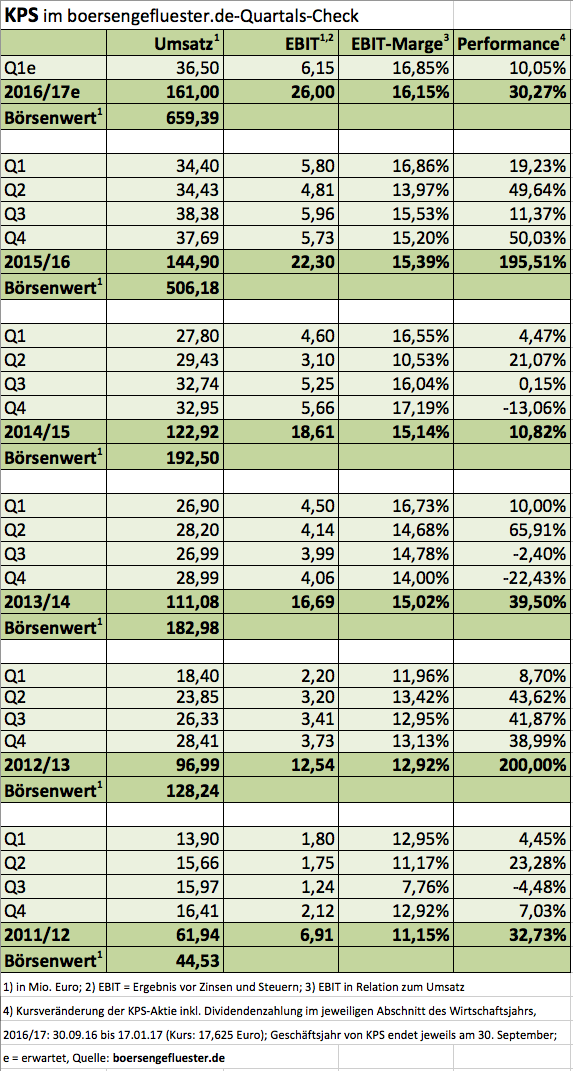

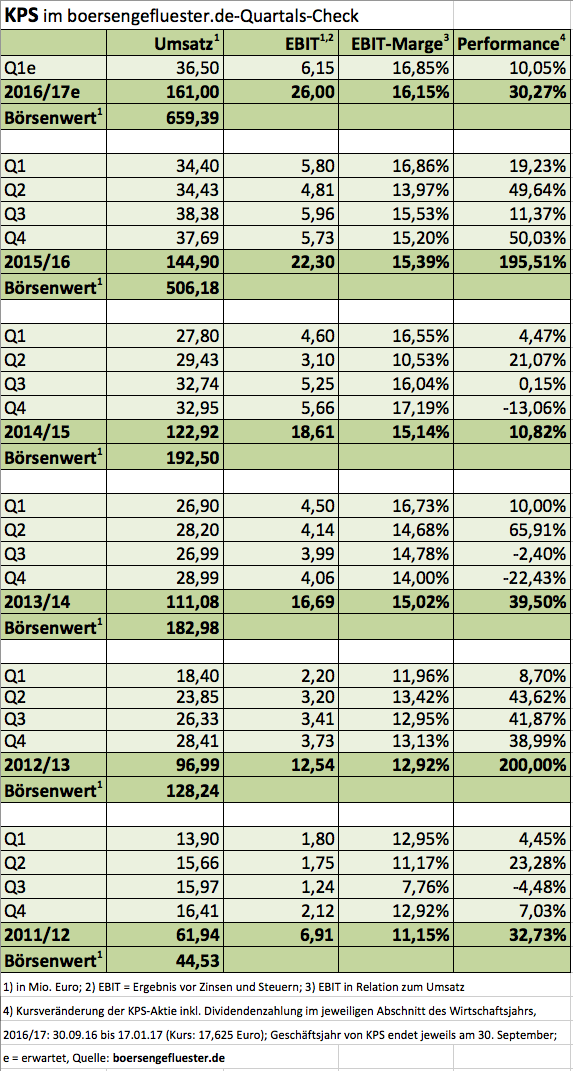

Zum Einstieg wird an der Börse ja bekanntlich nicht geklingelt – im Normalfall jedenfalls nicht. Bei KPS gab es Anfang Dezember 2016 allerdings doch einen Moment, bei dem Anleger hellhörig wurden (siehe dazu auch den Beitrag von boersengefluester.de HIER). Damals kündigte das Beratungs- und IT-Unternehmen nämlich einen Wechsel in den Prime Standard an. Mit diesem Schritt wurde der formale Weg für eine Aufnahme in einen der Auswahlindizes der Deutschen Börse geebnet. Valide Angaben zur Höhe des Streubesitzes sind bei KPS zwar Mangelware, mit dem Upgrade in den Prime Standard ist jedoch eine Schwelle von 25 Prozent verbunden, so dass es kleinere Umplatzierungen gegeben haben muss. Ob es für eine schnelle Berücksichtigung durch die Indexhüter bereits reicht, ist trotzdem offen. Dabei sieht die gesamte Marktkapitalisierung von zurzeit fast 660 Mio. Euro imposant aus. Gemäß den gerade vorgelegten Zahlen für das am 30. September beendete Geschäftsjahr 2015/16 kam KPS auf Erlöse von 144,9 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) 22,3 Mio. Euro.