Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

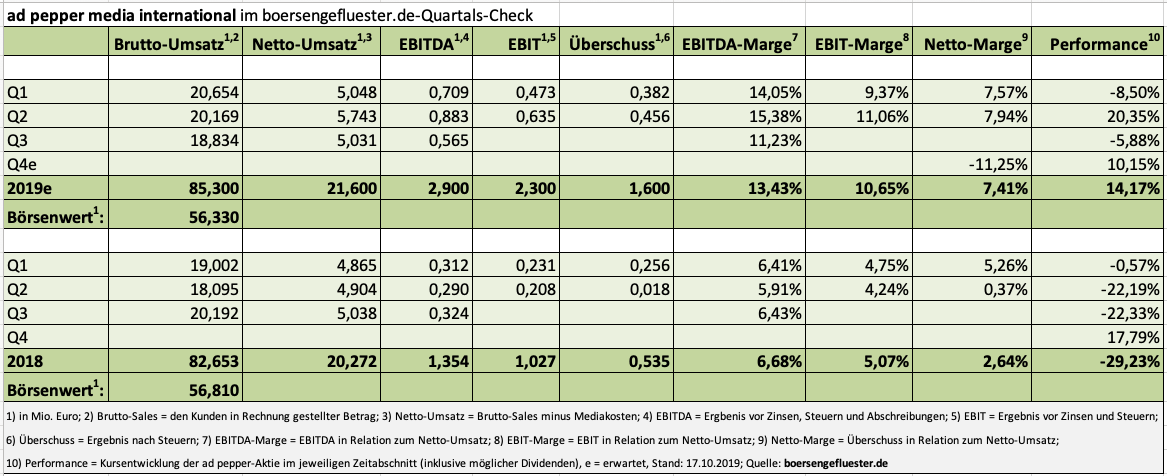

Eine der bekanntesten Börsenweisheiten von Investorenlegende André Kostolany lautet: „An der Börse gibt‘s nur Schmerzensgeld – erst kommen die Schmerzen, dann das Geld.“ Ungefähr in dieser Gefühlslage müssen sich die Aktionäre von ad pepper media International in den vergangenen Monaten vorgekommen sein, denn obwohl das im Bereich Digital-Marketing tätige Unternehmen schon zum Halbjahr prima Zahlen vorgelegt und sogar die Prognosen für das Gesamtjahr heraufgesetzt hatte, dümpelte die Notiz eher lustlos vor sich hin. Nun zeigt CEO Jens Körner, dass die Börsianer mit ihrer abwartenden Haltung falsch gelegen haben. Mit Vorlage des vorläufigen Zahlenüberblicks für das dritte Quartal 2019 – bei ad pepper stets mit Angabe der dritten Nachkommastelle – setzt Körner die Vorschau für 2019 nämlich abermals herauf: So liegt die neue Messlatte für das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) nun in einer Bandbreite von 2,75 bis 3,00 Mio. Euro.

Zuvor kalkulierte Körner mit einem EBITDA von 2,50 Mio. Euro. Ins Jahr gestartet war er mit einer EBITDA-Vorschau von 2,00 Mio. Euro. Größter Ergebnislieferant nach neun Monaten 2019 bleibt die auf Leadgenerierung (Displaywerbung, E-Mail-Marketing etc.) spezialisierte Tochter ad pepper media – gefolgt von Webgains (Affiliatemarketing) und ad agents (Marketingagentur). Mit Blick rein auf das dritte Quartal 2019 ist jedoch auffällig, dass ad agents weiter deutlich aufholt und die im Vorjahr zu verkraftenden Abgänge wichtiger Kunden immer besser kompensiert. Derweil liegt ad pepper media mit einem EBITDA von 384.000 Euro im dritten Quartal 2019 spürbar unter dem entsprechenden Vorjahreswert von 623.000 Euro. Nun: Auf Konzernebene zeigt ad pepper im dritten Quartal beim EBITDA einen Anstieg von 324.000 auf 565.000 Euro. Hochgerechnet auf neun Monate entspricht das einem Zuwachs von 926.000 Euro auf 2,157 Mio. Euro.

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

...

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

...

ad pepper media

Kurs: 2,72

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-margin %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-margin %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Net profit1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Net-margin %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Earnings per share8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Und da im Abschlussviertel für gewöhnlich die meiste Musik spielt, sieht auch die nun heraufgesetzte Prognose immer noch vergleichsweise konservativ aus. Nicht fehlen darf bei ad pepper auch der Hinweis auf die üppige Liquidität, per Ende September erreichte sie 21,62 Mio. Euro, was immerhin etwa 1,00 Euro pro Anteilschein entspricht. Das komplette Zahlenwerk veröffentlicht die Gesellschaft am 19. November, wobei hier keine großen Abweichungen zu erwarten sind. Interessant ist das Veröffentlichungsdatum aber schon allein deshalb, weil Vorstand Jens Körner beim Eigenkapitalforum in Frankfurt (25. bis 27. November) sich für 1on1-Gespräche angemeldet hat. Und as geht wohl kaum ohne komplette Neun-Monats-Zahlen. Entsprechend besteht zumindest die berechtigte Hoffnung, dass auf der wichtigsten heimischen Börsenkonferenz noch ein paar neue Investoren auf den Titel aufmerksam werden. Die Analysten von First Berlin haben den fairen Wert der Aktie bislang bei 3,30 Euro angesetzt. Allerdings kalkulierten sie da auch noch mit einem EBITDA von 2,775 Mio. Euro für 2019. Normalerweise müsste da also ein Update nach oben fällig sein. Nach Auffassung von boersengefluester.de stehen die Chancen jedenfalls gut, dass nun endlich auch das Geld – sprich höhere Aktienkurse – für Anleger ansteht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 940883 | NL0000238145 | N.V. | 69,36 Mio € | 09.10.2000 | Kaufen | |

* * *

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

...

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

...

© boersengefluester.de | Redaktion

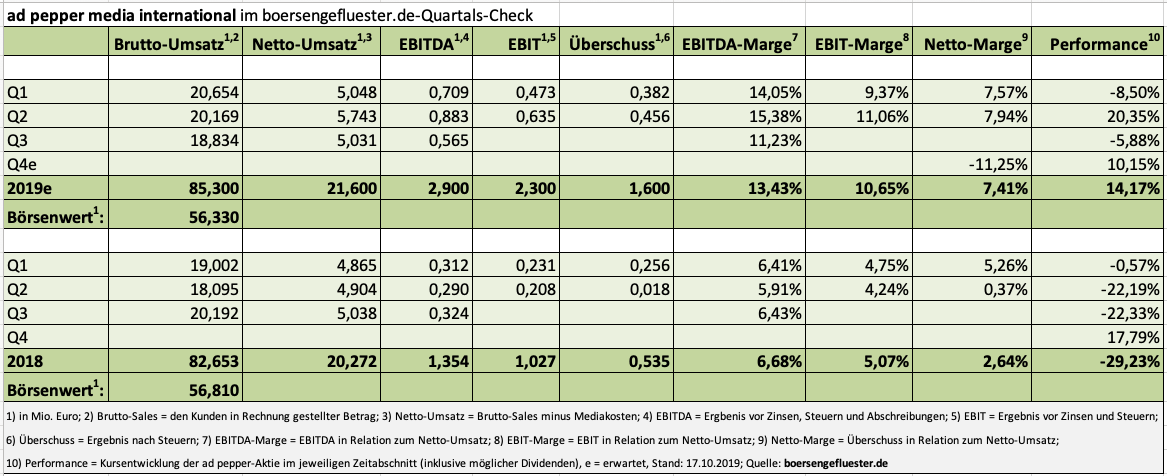

Mit ein wenig Fortune könnte das der Ausbruch aus der nun schon fast zwei Jahre dauernden Seitwärtsbewegung sein. Jedenfalls sehen die Zahlen von Steico für das dritte Quartal 2019 so gut aus, dass die Notiz des Herstellers von Holzfaser-Dämmstoffen nun sogar über die Marke von 25 Euro gesprungen ist. Just in diesem Bereich hatte sich die Steico-Aktie zuletzt immer wieder die Zähne ausgebissen. Bewertungstechnisch sollten Kurse bis etwas oberhalb von 30 Euro locker drin sein, immerhin wird die Steico-Aktie zurzeit gerade einmal mit dem Doppelten des Buchwerts gehandelt. Dabei kommt die in Feldkirchen bei München ansässige Gesellschaft ergebnismäßig super voran: Auch ohne den positiven Effekt einer Gutschrift von rund 2,4 Mio. Euro der polnischen Regierung zum Ausgleich enorm gestiegener Energiekosten hätte Steico im dritten Quartal 2019 ein Ergebnis vor Zinsen und Steuern (EBIT) von etwa 10,7 Mio. Euro erzielt. Das ist der mit Abstand beste Wert, den das Unternehmen je in einem Quartal erwirtschaftete.

Insgesamt steht nach neun Monaten nun ein EBIT von 26,8 Mio. Euro zu Buche – nach 19,6 Mio. Euro im entsprechenden Vorjahreszeitraum. Für das Gesamtjahr setzt der Vorstand daher die Prognose für die operative Marge – bezogen auf die Relation von EBIT zur Gesamtleistung (Umsatz plus Bestandserhöhungen) – leicht herauf und hält nun den Bereich um zehn Prozent für realistisch. Bislang lag stellte Steico eine Spanne zwischen neun und zehn Prozent in Aussicht. Nach neun Monaten 2019 liegt die entsprechende Kennzahl bei 12,4 Prozent, es scheint also ausreichend Puffer in der Vorschau eingebaut zu sein. Obligatorisch für den Bauzulieferer ist der Hinweis zum Wetterbericht: Ein früher Wintereinbruch würde sich negativ auf die Zahlen des vierten Quartals auswirken.

Foto: Steico SE

...

Foto: Steico SE

...

Steico

Kurs: 24,65

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Gut ist, dass die Gesellschaft auch für das kommenden Jahr eine positive Entwicklung erwartet. Zwar ist für 2020 mit keinen weiteren Kompensationszahlungen in Polen zu rechnen, dafür dürfte ein Teil des benötigten Stroms aus dem neu errichteten Biomassekraftwerk am Standort Czarnków kommen, so dass die Profitabilität hier zumindest stabil bleiben dürfte. Ein Unsicherheitsfaktor bleibt, ob sich die europäische Bauwirtschaft weiterhin gegen die sich zum in immer mehr Sektoren doch sehr deutlich abkühlende Konjunktur stemmen kann. Und auch das Thema Brexit ist für Steico von enormer Bedeutung. Last but not least herrscht in der gesamten Branche ein scharfer Wettbewerb, selbst wenn der Konsolidierungsprozess in vollem Gang ist und einzelne Firmen bereits den Geschäftsbetrieb eingestellt haben (siehe dazu auch unseren Bericht zum zweiten Quartal 2019 HIER).

Insgesamt bleibt boersengefluester.de positiv eingestellt für die im Münchner Spezialsegment m:access gelistete Aktie: Die Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2019 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) liegt bei weniger als acht und sollte für 2020 nochmals rückläufig sein. Nun muss im Grunde nur noch die Charttechnik auf Grün springen. Fundamental stehen die Zeichen ohnehin auf höhere Kurse.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 347,16 Mio € | 25.06.2007 | Kaufen | |

* * *

Foto: Steico SE

...

Foto: Steico SE

...

© boersengefluester.de | Redaktion

Mittlerweile ist das Frequentis-IPO von Mitte Mai 2019 auch aus Investorensicht ein Erfolg. Immerhin hat die Notiz des Anbieters von professionellen Funklösungen für Einsatzleitzentralen, insbesondere auf Flughäfen oder im Blaulichtbereich, den Ausgabekurs von 18 Euro nun deutlich hinter sich gelassen. On top gab es kürzlich noch eine Dividende von 10 Cent pro Anteilschein. Damit bestätigt sich unser positiver Eindruck, den wir bereits beim Hintergrundgespräch zum Börsengang hatten (HIER). Und auf der Herbstkonferenz Anfang September in Frankfurt fanden wir gar, dass CEO Norbert Haslacher die mit Abstand überzeugendste Präsentation von allen Companys, die wir uns angesehen hatten, hingelegt hat. Offenbar standen wir mit dieser Einschätzung nicht allein, denn zeitlich passt der Stimmungsaufschwung für die Frequentis-Aktie ziemlich genau mit der Herbstkonferenz zusammen. Offenbar dämmerte den anwesenden Investoren und sonstigen Finanzexperten, welch gestandenes Unternehmen eigentlich an den Kapitalmarkt gekommen ist.

Und in Zeiten, wo Neuemissionen häufig noch defizitär sind und mehr oder weniger dringend auf die Mittel aus dem Börsengang angewiesen sind, ist Frequentis eine echte Rarität auf dem Kurszettel: Die Eigenkapitalquote liegt bei mehr als 40 Prozent, zudem weist das Unternehmen eine Netto-Liquidität von fast 65 Mio. Euro aus – bei einem Börsenwert von zurzeit rund 248 Mio. Euro. Mit Blick auf die ganz überwiegend aus dem behördlichen Sektor stammenden Kunden, ist das üppige Finanzpolster freilich eine Art Visitenkarte. Immerhin legen die Auftraggeber besonderen Wert auf verlässliche Partner, zumal es regelmäßig um sicherheitskritische Infrastrukturen geht.

Foto:

...

Frequentis

Kurs: 72,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 299,37 | 333,53 | 385,97 | 427,49 | 480,31 | 580,00 | 615,00 | |

| EBITDA1,2 | 41,92 | 46,51 | 45,63 | 44,17 | 54,13 | 58,00 | 0,00 | |

| EBITDA-margin %3 | 14,00 | 13,95 | 11,82 | 10,33 | 11,27 | 10,00 | 0,00 | |

| EBIT1,4 | 26,81 | 28,97 | 24,99 | 26,65 | 32,10 | 47,00 | 43,00 | |

| EBIT-margin %5 | 8,96 | 8,69 | 6,48 | 6,23 | 6,68 | 8,10 | 6,99 | |

| Net profit1 | -3,39 | 20,77 | 18,88 | 19,98 | 23,54 | 26,10 | 0,00 | |

| Net-margin %6 | -1,13 | 6,23 | 4,89 | 4,67 | 4,90 | 4,50 | 0,00 | |

| Cashflow1,7 | 54,75 | 48,75 | 14,22 | 25,66 | 22,05 | 24,80 | 0,00 | |

| Earnings per share8 | -0,30 | 1,50 | 1,41 | 1,38 | 1,65 | 1,96 | 2,25 | |

| Dividend per share8 | 0,15 | 0,20 | 0,22 | 0,24 | 0,27 | 0,30 | 0,33 | |

Quelle: boersengefluester.de and company details

Arrangieren müssen sich die Anleger allerdings damit, dass Frequentis stark im Projektgeschäft tätig ist und den wesentlichen Teil der Erträge im zweiten Halbjahr erwirtschaftet. So stand nach den ersten sechs Monaten 2019 bei Erlösen von 132,40 Mio. Euro noch ein Ergebnis vor Zinsen und Steuern (EBIT) von minus 3,88 Mio. Euro in den Büchern. Bis zum Jahresende soll das EBIT jedoch auf plus 16,5 Mio. Euro drehen, so zumindest die Schätzung der BankM, die Frequentis mit an die Börse geführt hat. Den fairen Wert der Aktie setzen die BankM-Analysten bei 25,78 Euro an – also ein gutes Stück über der aktuellen Notiz (Direkter Download der Studie: HIER). Teil der Investmentstory der Wiener ist die Wachstumsbeschleunigung über Akquisitionen, hier gab es bislang aber noch keine Neuigkeiten. Abzuwarten bleibt auch, inwiefern es Frequentis gelingt, die im Zeitablauf vergleichsweise stabile operative Marge zumindest ein wenig nach oben zu hieven. Beachten sollten Anleger hier jedoch, dass die Gesellschaft konservativ bilanziert und den wesentlichen Teil der Investitionen direkt durch die Gewinn- und Verlustrechnung schleust.

Möglicherweise ein Hindernis für große institutionelle Investoren mag der vergleichsweise geringe Streubesitz von 22 Prozent sein. Die größten Handelsumsätze in der Aktie laufen derweil über XETRA/Frankfurt. Der Handel in Wien kann da nicht mithalten. Allerdings hat Frequentis das Doppellisting bewusst gewählt, denn in Österreich ist das Unternehmen auch bei Retailkunden sehr bekannt. Summa summarum zählt der Titel zum Favoritenkreis von boersengefluester.de. Die gute internationale Marktstellung, das erfahrene Management und die belastbare Bilanz sind jedenfalls starke Argumente. Eigentlich überraschend, dass der Funke an der Börse so lange Zeit nicht überspringen wollte. Noch ein Tipp: Wer sich über Frequentis informieren will und bei Twitter angemeldet ist, sollte dem Unternehmen dort unter @Frequentis folgen. Hier gibt es regelmäßig interessante News.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Frequentis | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2PHG5 | ATFREQUENT09 | AG | 956,16 Mio € | 14.05.2019 | Halten | |

* * *

© boersengefluester.de | Redaktion

Das muss man auch erst einmal in eine Reihe kriegen: Am 2. Oktober 2019 gaben SAP und GK Software bekannt, dass sie ihre 2009 bestehende Partnerschaft erweitern würden (HIER). Eine Meldung, die zunächst einmal nicht unbedingt großes Überraschungspotenzial besitzt, denn auf Kapitalmarktkonferenzen wies der Anbieter von Kassensoftware regelmäßig darauf hin, wie gut die Kooperation mit dem DAX-Konzern doch laufen würde. Freilich war SAP spätestens seit Ende 2013 ein wesentlicher Teil der Investmentstory von GK Software, denn mit dem damaligen Einstieg von 5,29 Prozent via Kapitalerhöhung bei GK Software verhandelte SAP auch ein bis Ende Dezember 2020 geltendes Vorkaufsrecht für die Mehrheit der GK-Aktien aus dem Bestand der beiden Firmengründer Rainer Gläß und Stephan Kronmüller. Kein Wunder, dass die Walldorfer dem Titel so etwas wie eine natürliche Übernahmefantasie einhauchten, auch wenn Details zu dem Deal nie ans Tageslicht kamen.

Umso überraschender war der parallel zu der Kooperationsmeldung vom 2. Oktober 2019 gemeldete Insiderdeal von CEO Rainer Gläß, wonach dieser 100.000 GK-Aktien – diese Zahl entspricht genau dem Anteilbesitz von SAP – zu einem Stückpreis von 57,19 Euro gekauft habe (HIER). Einen Reim darauf konnten sich die Investoren allerdings nicht sofort machen und so kursierten zwischenzeitlich Überlegungen, wonach Gläß die Stücke möglicherweise sogar von anderen Großaktionären wie der Kölner Beteiligungsgesellschaft Scherzer & Co. oder Wilhelm K.T. Zours (Deutsche Balaton) erworben haben könne. Seit dem Mittag 15. Oktober ist aufgrund einer neuerlichen Stimmrechtsmitteilung (HIER) jedoch klar, dass die Anteile tatsächlich von SAP stammen.

Naheliegend ist nun die Vermutung, dass der Verkauf durch SAP im indirekten Zusammenhang mit dem kürzlich gemeldeten Vorstandsumbau des Softwarekonzerns steht. Zumindest ist denkbar, dass es eine geänderte Firmenpolitik gibt, was Minderheitenanteile angeht. Zur Einordnung: Die Anteile von Gläß und Kronmüller hatten zuletzt einen Wert von insgesamt rund 65 Mio. Euro. Ein Betrag, der bei SAP locker aus der Portokasse hätte finanziert werden. Eine wirtschaftliche Überlegung scheidet also aus, insbesondere wenn man die geplante Vertiefung der Geschäftsbeziehungen zwischen beiden Unternehmen ernst nimmt. Was für die Beurteilung der SAP-Aktie nicht ins Gewicht fällt, hat für GK Software gleichwohl erhebliche Kursrelevanz: Immerhin ist der Übernahmebonus für die Bewertung des Spezialwerts nun entfallen. Und da zu allem Überfluss auch die jüngsten operativen zahlen von GK Software allesamt nicht so prickelnd waren, ist klar, warum der Anteilschein des im sächsischen Schöneck angesiedelten Unternehmen so sehr unter Druck steht.

Verglichen mit den Topkursen von Anfang 2018 gibt es die GK Software-Aktie mittlerweile mit einem Discount von mehr als 50 Prozent. Und so empfindet es boersengefluester.de auch nicht als eine besonders clevere Idee, den Titel weiterhin bei Kursen um 63 Euro aus dem Depot zu nehmen. Unsere Einschätzung: Halten.

Naheliegend ist nun die Vermutung, dass der Verkauf durch SAP im indirekten Zusammenhang mit dem kürzlich gemeldeten Vorstandsumbau des Softwarekonzerns steht. Zumindest ist denkbar, dass es eine geänderte Firmenpolitik gibt, was Minderheitenanteile angeht. Zur Einordnung: Die Anteile von Gläß und Kronmüller hatten zuletzt einen Wert von insgesamt rund 65 Mio. Euro. Ein Betrag, der bei SAP locker aus der Portokasse hätte finanziert werden. Eine wirtschaftliche Überlegung scheidet also aus, insbesondere wenn man die geplante Vertiefung der Geschäftsbeziehungen zwischen beiden Unternehmen ernst nimmt. Was für die Beurteilung der SAP-Aktie nicht ins Gewicht fällt, hat für GK Software gleichwohl erhebliche Kursrelevanz: Immerhin ist der Übernahmebonus für die Bewertung des Spezialwerts nun entfallen. Und da zu allem Überfluss auch die jüngsten operativen zahlen von GK Software allesamt nicht so prickelnd waren, ist klar, warum der Anteilschein des im sächsischen Schöneck angesiedelten Unternehmen so sehr unter Druck steht.

Verglichen mit den Topkursen von Anfang 2018 gibt es die GK Software-Aktie mittlerweile mit einem Discount von mehr als 50 Prozent. Und so empfindet es boersengefluester.de auch nicht als eine besonders clevere Idee, den Titel weiterhin bei Kursen um 63 Euro aus dem Depot zu nehmen. Unsere Einschätzung: Halten.

GK Software

Kurs: 285,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GK Software | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 757142 | DE0007571424 | SE | 647,81 Mio € | 19.06.2008 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 117,56 | 130,85 | 152,05 | 172,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 26,79 | 24,76 | 2,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 16,23 | 20,47 | 16,28 | 1,60 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 10,54 | 17,31 | 16,78 | -5,08 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 8,97 | 13,23 | 11,04 | -2,95 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 6,27 | 13,30 | 11,36 | -5,17 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 5,33 | 10,16 | 7,47 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,71 | 23,22 | 26,21 | -10,26 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 3,00 | 5,66 | 4,84 | -2,30 | 9,40 | 10,00 | 11,60 | |

| Dividend per share8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Aktionäre von Cenit sollten sich den 5. November 2019 im Kalender ankreuzen. Dann wird der Softwareanbieter und IT-Dienstleiter nämlich seinen Bericht für das dritte Quartal vorlegen. Normalerweise ist das keine super spannende Angelegenheit. Doch diesmal wird sich zeigen, ob Cenit nach dem schwachen Auftaktviertel genügend Schwung aufgebaut hat, um die Jahresziele 2019 noch zu erreichen. Mit einem avisierten Ergebnis vor Zinsen und Steuern (EBIT) von 10 Mio. Euro sieht die Prognose aus heutiger Sicht jedenfalls äußerst ambitioniert aus. Und mit dem Finanzdienstleistungssektor, dem Automobil- und Luftfahrtbereich sowie dem Maschinenbau haben die Stuttgarter wichtige Kunden an Bord, denen es teilweise längst nicht mehr super gut geht. So mussten andere IT-Dienstleister wie die All For One Group ihre Prognosen bereits stutzen, da Projekte verzögert oder gekürzt wurden. Letztlich entscheidend ist allerdings auch bei der im strend regulierten Prime Standard gelisteten Cenit das vierte Quartal eines jeden Jahres.

Überhaupt nicht zufrieden können Investoren derweil mit der Margenentwicklung sein, auch wenn die Renditekurve maßgeblich mit der Akquisition des französischen Integrators von Dassault Systèms-Software, KEONYS zusammenhängt. Trotzdem: Insgesamt bleibt bei Cenit einfach zu wenig Ergebnis hängen – trotz der Bemühungen, den Anteil eigener Software weiter auszubauen. Freilich sorgten 2018 ausgerechnet Entwicklungsverzögerungen im Bereich Cenit-Software für unerwartete Belastungen. Kursmäßig hat der Bereich um 11 Euro Juli/August zwar gehalten und es gab sogar wieder eine Aufwärtsbewegung bis knapp an die Marke von 14 Euro. Doch von diesem Schwung ist momentan nicht mehr viel zu spüren. Hoffentlich kein böses Omen für die Vorlage der Neun-Monats-Zahlen.

Die Vision von CEO Kurt Bengel: Bis 2025 sollen die Erlöse auf 300 Mio. Euro klettern, mehr als zehn Prozent davon soll die eigene Software zusteuern – bei einer EBIT-Rendite von im Konzern insgesamt acht bis zehn Prozent. Gemessen daran wäre die bilanziell sehr solide aufgestellt Gesellschaft mit einer Marktkapitalisierung von zurzeit knapp 110 Mio. Euro wahrlich günstig zu haben. Doch es bleiben eben Zweifel, ob Cenit diese Messlatte in der jetzigen Aufstellung erreichen kann. Eine Halten-Position ist der Spezialwert für boersengefluester.de aber allemal, schon allein wegen der ansprechenden Dividendenrendite. Unsere Erwartungen für das dritte Quartal liegen derweil bei Erlösen von mindestens 42 Mio. Euro und einem Betriebsergebnis von rund 2,5 Mio. Euro.

Cenit

Kurs: 6,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Es ist der mit Abstand populärste Namenszusatz aus unserer Datenbank: Immerhin 28 der zurzeit aktiv von boersengefluester.de gecoverten Unternehmen tragen das Wort „Deutsch“ oder „German“ in ihrer Firmenbezeichnung. Mit Deutsche Bank, Deutsche Börse, Deutsche Lufthansa, Deutsche Post und Deutsche Telekom kommen allein fünf davon aus dem DAX. Weit weniger Anleger dürften dagegen Gesellschaften wie Deutsche Grundstücksauktionen, Deutsche Familienversicherung, Deutsche Fachmarkt (DEFAMA), Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft (DEWB) oder gar die Deutsche Rohstoff AG – deren CEO Thomas Gutschlag wir zum Hintergrundgespräch in Frankfurt getroffen haben – auf dem Radar haben. Um ein Vorurteil gleich aus dem Weg zu räumen: Die „Deutsch-Truppe“ zeigt auf dem Kurszettel keine irgendwie gearteten Auffälligkeiten bei der Performance. Manche Titel laufen super, andere leider nicht. Mit der Namensgebung hat das aber nichts zu tun.

Das gilt somit auch für die Deutsche Rohstoff-Aktie, deren Notiz vielmehr am amerikanischen Sektor-Index S&P Oil & Gas Exploration & Production hängt. Und hier findet seit geraumer Zeit eine heftige Korrektur bei den Aktienkursen der mitunter arg verschuldeten Branchenvertretern statt. Immer schnellere Investitionen auf Pump bei kräftig gesunkenen Gas- und Ölpreisen passen auf Dauer eben nicht zusammen. Kein Wunder, dass Vorstand Thomas Gutschlag nach Abgrenzungen sucht. „Wir sind in unserem Geschäft sehr konservativ.“ Bilanziell zeigt sich das etwa in einer Eigenkapitalquote von rund 37 Prozent und Netto-Finanzverbindlichkeiten, die mit zurzeit etwa 52 Mio. Euro nur in etwa so hoch sind, wie das durchschnittliche (erwartete) Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) der Jahre 2013 bis 2020. Zudem gönnte sich die ganz überwiegend in den USA tätige Gesellschaft im Jahresverlauf 2018 eine Bohrpause, um die Bilanz nicht zu überlasten.

Foto:

...

Deutsche Rohstoff

Kurs: 77,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 38,68 | 73,32 | 165,44 | 196,66 | 235,43 | 185,00 | 0,00 | |

| EBITDA1,2 | 23,90 | 66,06 | 139,09 | 158,26 | 167,59 | 132,00 | 0,00 | |

| EBITDA-margin %3 | 61,79 | 90,10 | 84,07 | 80,47 | 71,19 | 71,35 | 0,00 | |

| EBIT1,4 | -16,10 | 32,59 | 91,43 | 95,00 | 79,56 | 51,00 | 0,00 | |

| EBIT-margin %5 | -41,62 | 44,45 | 55,27 | 48,31 | 33,79 | 27,57 | 0,00 | |

| Net profit1 | -16,10 | 26,36 | 66,19 | 67,48 | 52,69 | 27,90 | 0,00 | |

| Net-margin %6 | -41,62 | 35,95 | 40,01 | 34,31 | 22,38 | 15,08 | 0,00 | |

| Cashflow1,7 | 13,99 | 51,82 | 142,73 | 139,26 | 143,64 | 90,00 | 0,00 | |

| Earnings per share8 | -3,17 | 5,00 | 12,15 | 13,02 | 10,26 | 5,40 | 4,70 | |

| Dividend per share8 | 0,00 | 0,60 | 1,30 | 1,75 | 2,00 | 1,50 | 1,50 | |

Quelle: boersengefluester.de and company details

Die Quittung gibt es im laufenden Jahr in Form eines deutlichen Umsatzrückgangs von 109 Mio. Euro auf eine Spanne von vermutlich 40 bis 50 Mio. Euro – bei einem EBITDA zwischen 25 und 35 Mio. Euro. Spätestens seit Mitte des Jahres hat die Deutsche Rohstoff AG allerdings wieder den Hebel umgelegt investiert allein rund 60 Mio. Dollar für neue Bohrungen am Olander-Bohrplatz in Colorado. Und: Gut möglich, dass dieses geplante Investitionsbudget gar nicht ausgeschöpft werden muss, da es zurzeit einen erheblichen Druck auf die Preise der Bohrzulieferer gibt. Das wiederum wäre positiv für die Deutsche Rohstoff AG, auch wenn die Gesellschaft grundsätzlich natürlich von höheren Rohölpreisen profitiert. So gesehen fiele diese Entwicklung in die Rubrik „Glück im Unglück“. Insgesamt kalkuliert Gutschlag für 2020 aber bereits wieder mit Erlösen in einer Spanne von 75 bis 85 Mio. Euro. Das EBITDA soll dann eine Größenordnung von 55 bis 65 Mio. Euro annehmen. Die Schwankungsbreiten von Umsatz und Gewinn sind also enorm.

[sws_blue_box box_size="640"]Lesetipp: Sehr lang, aber auch sehr interessant ist der Beitrag aus der taz: Kauft! Unser! Gas![/sws_blue_box]

Quasi als stabilisierendes Element setzen die Mannheimer ihre Dividende ein, die in den vergangenen vier Jahren stets um 5 Cent je Aktie erhöht wurde. Trotz des zu erwartenden deutlichen Gewinnrückgangs für 2019 geht boersengefluester.de daher davon aus, dass es zu kommenden Hauptversammlung eine zumindest konstante Ausschüttung von 0,70 Euro pro Anteilschein geben wird. Das wiederum würde die im Freiverkehrssegment Scale gelistete Aktie auf eine Rendite von rund fünf Prozent hieven. Die Analysten von First Berlin setzen das Kursziel bei gegenwärtig 18,10 Euro an. Aktuelle Notiz: 13,60 Euro.

Den Neun-Monats-Bericht wird das Unternehmen im November veröffentlichen; einen konkreten Termin gibt es freilich noch nicht. Insgesamt eignet sich die Aktie trotz der attraktiven Bewertung nur für risikobereite Anleger. Wichtig ist CEO Gutschlag gleichwohl, dass die Aktie nicht in die lange Reihe der Explorer eingruppiert wird, sondern als Entwickler von valide prognostizierbaren Öl- und Gasfeldern.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Rohstoff | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XYG7 | DE000A0XYG76 | AG | 388,42 Mio € | 27.05.2010 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Längst hat die Klimadebatte auch Auswirkungen auf den Kurszettel: So stehen plötzlich CO2-Zertifikate auf den einschlägigen Empfehlungslisten – und auch Aktien von Unternehmen, die auf das Thema grüne Energien und Nachhaltigkeit setzen, erleben zusätzlich Nachfrage. Immerhin läuft noch alles in sehr geordneten Bahnen. Jedenfalls kein Vergleich zum Solarboom 1.0, der den Kapitalmarkt vor und zehn Jahren erfasste und anschließend im totalen Absturz endete. Heute wird in der Spezialwerteszene sehr viel mehr auf erprobte Geschäftsmodelle gesetzt, entsprechend hoch im Kurs stehen Aktien von Firmen wie 2G Energy, SFC Energy, Verbio, CropEnergies oder auch EnviTec Biogas. Aber auch Bauzulieferer wie Steico oder der Heizungsanbieter Centrotec Sustainable haben gute Karten an der Börse. In die Reihe der indirekten Klima-Profiteure siedelt boersengefluester.de derweil den Naturparkbetreiber Erlebnis Akademie ein.

Das ehemals stark auf Deutschland fokussierte Unternehmen expandiert mit seinem Konzept der Baumwipfelpfade zunehmend auch ins Ausland und macht sich dadurch unter anderem auch unabhängiger von den heimischen Temperaturen. Das wiederum macht die Umsätzen und Ergebnisse der im Münchner Freiverkehrssegment m:access gelisteten Gesellschaft besser planbar. Wer mehr wissen will: Ein lesenswertes Interview mit Finanzvorstand Christian Blaß gab es kürzlich auf der Webseite „Der Langfristanleger“ – HIER klicken für den direkten Link. Im November wird das „klimaneutral“ agierende Unternehmen seine Zahlen für das dritte Quartal veröffentlichen. Regelmäßig der wichtigste Zeitabschnitt im Jahr, da hier die meisten Besucher zu den Sommerferien in die Anlagen auf Rügen, in den Bayerischen Wald oder etwas auch in den Schwarzwald kommen.

Die Analysten von Sphene Capital hatten Anfang September nach dem Halbjahresbericht ihr Kursziel von 26 Euro für den Small Cap bestätigt, womit das Papier auch jetzt noch ein Potenzial von mehr als 50 Prozent hätte. Die gegenwärtige Marktkapitalisierung erreicht rund 30 Mio. Euro, was immerhin dem knapp 2,8fachen des Eigenkapitals entspricht. Unter Ertragsgesichtspunkten sieht es deutlich ansprechender aus: Hier beträgt die Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2019 vom Vorstand in Aussicht gestellten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) nur etwa 5,5. Und für 2020 und 2021 ist mit weiteren spürbaren Verbesserungen zu rechnen. Dividenden spielen zurzeit keine Rolle in der Firmenplanung, die erwirtschafteten Mittel werden vielmehr in die Expansion gesteckt. Boersengefluester.de hat in der Vergangenheit bereits mehrfach über die Aktie der Erlebnis Akademie berichtet. Insgesamt gefällt uns das Konzept ziemlich gut. Für langfristig orientierte Anleger ist der Titel ein aussichtsreiches Investment – auch losgelöst von der aktuellen Klimadiskussion.

Die Analysten von Sphene Capital hatten Anfang September nach dem Halbjahresbericht ihr Kursziel von 26 Euro für den Small Cap bestätigt, womit das Papier auch jetzt noch ein Potenzial von mehr als 50 Prozent hätte. Die gegenwärtige Marktkapitalisierung erreicht rund 30 Mio. Euro, was immerhin dem knapp 2,8fachen des Eigenkapitals entspricht. Unter Ertragsgesichtspunkten sieht es deutlich ansprechender aus: Hier beträgt die Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2019 vom Vorstand in Aussicht gestellten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) nur etwa 5,5. Und für 2020 und 2021 ist mit weiteren spürbaren Verbesserungen zu rechnen. Dividenden spielen zurzeit keine Rolle in der Firmenplanung, die erwirtschafteten Mittel werden vielmehr in die Expansion gesteckt. Boersengefluester.de hat in der Vergangenheit bereits mehrfach über die Aktie der Erlebnis Akademie berichtet. Insgesamt gefällt uns das Konzept ziemlich gut. Für langfristig orientierte Anleger ist der Titel ein aussichtsreiches Investment – auch losgelöst von der aktuellen Klimadiskussion.

Erlebnis Akademie

Kurs: 4,08

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Erlebnis Akademie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 164456 | DE0001644565 | AG | 10,30 Mio € | 09.12.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,90 | 14,55 | 22,41 | 23,80 | 25,12 | 27,00 | 0,00 | |

| EBITDA1,2 | 5,73 | 6,89 | 5,70 | 5,72 | 6,07 | 7,80 | 0,00 | |

| EBITDA-margin %3 | 38,46 | 47,35 | 25,44 | 24,03 | 24,16 | 28,89 | 0,00 | |

| EBIT1,4 | 1,77 | 2,56 | 0,20 | -0,40 | 0,32 | 2,00 | 0,00 | |

| EBIT-margin %5 | 11,88 | 17,60 | 0,89 | -1,68 | 1,27 | 7,41 | 0,00 | |

| Net profit1 | 0,77 | 1,51 | -0,71 | -1,84 | -2,08 | 0,25 | 0,00 | |

| Net-margin %6 | 5,17 | 10,38 | -3,17 | -7,73 | -8,28 | 0,93 | 0,00 | |

| Cashflow1,7 | 5,08 | 2,61 | 2,61 | 4,08 | 5,04 | 6,00 | 0,00 | |

| Earnings per share8 | 0,19 | 0,63 | -0,29 | -0,50 | -0,64 | 0,08 | 0,32 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Von einzelnen Erholungsphasen einmal abgesehen: Meistens befand sich der Aktienkurs der All For One Group in den vergangenen knapp zwei Jahren im Abwärtsstrudel. Dabei hat der IT-Dienstleister in Kapitalmarktkreisen – und auch im IT-Sektor – im Grunde einen erstklassigen Ruf. Der momentane Malus aus Börsensicht ist jedoch, dass die Gesellschaft trotz der vielen Akquisitionen ergebnismäßig auf der Stelle tritt und die angekündigte Strategieoffensive 2022 – so sinnvoll der Ausbau zukunftsträchtiger Anwendungen wie New Work, Industrial IoT oder Cybersecurity & Compliance auch sein mag – zunächst auf Kosten der Rentabilität geht. Entsprechend sensibel reagieren die Investoren daher auch auf Veränderungen im konjunkturellen Umfeld, die All For One ebenfalls betreffen. Immerhin hängen viele Kunden der Schwaben am Automotivezyklus. Das wiederum sorgte dafür, dass All For One im Sommer seine Prognose für das Geschäftsjahr 2018/19 (30. September) auf ein EBIT zwischen 18 und 21 Mio. Euro stutzen musste – nachdem bislang ein Ergebnis vor Zinsen und Steuern von 21 bis 22 Mio. Euro (vor den Aufwendungen im mittleren einstelligen Millionenbereich für die Strategieoffensive) in Aussicht gestellt wurde.

Aktuell sorgt an der Börse jedoch noch etwas ganz anderes für Diskussionsstoff: So hat die in Wien sitzende Nucleus Beteiligungs GmbH Anfang Oktober eine Pflichtofferte (HIER) für die All For One-Aktie angekündigt. Noch sind die Angebotsunterlagen nicht zwar veröffentlicht, doch – soviel steht jetzt schon fest: Spekulationen auf eine möglicherweise attraktive Prämie sind fehl am Platz. Immerhin handelt es sich um eine technisch bedingte Auslösung der Offerte und nicht um einen Übernahmepoker. Hintergrund ist die mitunter nicht ganz einfach zu durchschauende Aktionärsstruktur. So hält die börsennotierte österreichische Beteiligungsgesellschaft Unternehmens Invest AG – kurz: UIAG – direkt 25,07 Prozent an der All For One Group – und über ihre Tochter UIAG Informatik-Holding nochmals 25,07 Prozent. Insgesamt also: 50,14 Prozent, womit die Filderstädter das wichtigste Investment der Österreicher sind. Der Rest an All For One ist mittlerweile dem Streubesitz zuzurechnen. Die Vorstände der UIAG sind Dr. Rudolf Knünz (CEO) und der (deutlich jüngere) Paul Neumann, beide gehören gleichzeitig auch zum Aufsichtsrat von All For One.

Wichtig zu wissen ist nun, dass die 50,14 Prozent an All For One in einem Stimmrechtspool zusammengefasst wurden, in dem auch Rudolf Knünz eingebunden war. Ganz im Sinne einer vorausschauenden Nachfolgeplanung ist nun auch Paul Neumann über die ihm zurechenbare Nucleus Beteiligungs GmbH dieser Stimmbindungsvereinbarung beigetreten. Immerhin gehört er direkt und indirekt zu den Ankeraktionären der UIAG. Warum die ganze Aktion? Ganz einfach: Selbst wenn Knünz seine Anteile beispielsweise an Familienangehörige weiterreichen würde, könnten die Erwerber auch künftig nicht ohne die Zustimmung von Neumann agieren. Für die All For One Group bedeutet das im Umkehrschluss eine verlässliche Aktionärsbasis – losgelöst von den Lebensplanungen einzelner Menschen.

Losgelöst davon ist es dem Vernehmen nach so, dass Neumann überhaupt kein Interesse hat, seinen indirekten gegenwärtigen Bestand an All For One-Aktien über eine Offerte an die freien Investoren zu vergrößern. Demnach wird sich das Angebot wohl definitiv nur im Rahmen des gewichteten Durchschnittskurses der vergangenen drei Monate bewegen – was zurzeit auf etwas mehr 41 Euro herauslaufen würde. Und wie wir aus Unternehmenskreisen hören, wäre es wohl sogar so, dass die eventuell dann doch angebotenen Aktien später umplatziert und so dem Streubesitz zurückgeführt werden sollen. Aus diesem Blickwinkel wäre eine möglichst niedrige Annahmequote also sogar das ideale Szenario für Investoren.

Nun: Bei einem gegenwärtigen Aktienkurs von 45,50 Euro ist ohnehin kaum zu erwarten, dass das Angebot auf großartige Nachfrage stößt. Gleichwohl hält boersengefluester.de das aktuell gedrückte Kursniveau für eine attraktive Einstiegschance. Mitte November dürfte die Gesellschaft ihre vorläufigen Zahlen für das abgelaufene Geschäftsjahr präsentieren – für den 16. Dezember ist dann die Vorlage des Geschäftsberichts angesetzt. Die Analysten von BankM haben den fairen Wert der Aktie in ihrer jüngsten Studie bei immerhin 69,20 Euro angesetzt. Da signalisiert reichlich Aufwärtspotenzial.

Wichtig zu wissen ist nun, dass die 50,14 Prozent an All For One in einem Stimmrechtspool zusammengefasst wurden, in dem auch Rudolf Knünz eingebunden war. Ganz im Sinne einer vorausschauenden Nachfolgeplanung ist nun auch Paul Neumann über die ihm zurechenbare Nucleus Beteiligungs GmbH dieser Stimmbindungsvereinbarung beigetreten. Immerhin gehört er direkt und indirekt zu den Ankeraktionären der UIAG. Warum die ganze Aktion? Ganz einfach: Selbst wenn Knünz seine Anteile beispielsweise an Familienangehörige weiterreichen würde, könnten die Erwerber auch künftig nicht ohne die Zustimmung von Neumann agieren. Für die All For One Group bedeutet das im Umkehrschluss eine verlässliche Aktionärsbasis – losgelöst von den Lebensplanungen einzelner Menschen.

Losgelöst davon ist es dem Vernehmen nach so, dass Neumann überhaupt kein Interesse hat, seinen indirekten gegenwärtigen Bestand an All For One-Aktien über eine Offerte an die freien Investoren zu vergrößern. Demnach wird sich das Angebot wohl definitiv nur im Rahmen des gewichteten Durchschnittskurses der vergangenen drei Monate bewegen – was zurzeit auf etwas mehr 41 Euro herauslaufen würde. Und wie wir aus Unternehmenskreisen hören, wäre es wohl sogar so, dass die eventuell dann doch angebotenen Aktien später umplatziert und so dem Streubesitz zurückgeführt werden sollen. Aus diesem Blickwinkel wäre eine möglichst niedrige Annahmequote also sogar das ideale Szenario für Investoren.

Nun: Bei einem gegenwärtigen Aktienkurs von 45,50 Euro ist ohnehin kaum zu erwarten, dass das Angebot auf großartige Nachfrage stößt. Gleichwohl hält boersengefluester.de das aktuell gedrückte Kursniveau für eine attraktive Einstiegschance. Mitte November dürfte die Gesellschaft ihre vorläufigen Zahlen für das abgelaufene Geschäftsjahr präsentieren – für den 16. Dezember ist dann die Vorlage des Geschäftsberichts angesetzt. Die Analysten von BankM haben den fairen Wert der Aktie in ihrer jüngsten Studie bei immerhin 69,20 Euro angesetzt. Da signalisiert reichlich Aufwärtspotenzial.

All for One Group

Kurs: 37,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 511000 | DE0005110001 | SE | 184,33 Mio € | 30.11.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-margin %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-margin %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Net profit1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Net-margin %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Earnings per share8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividend per share8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Ist leider so: Mit heimischen E-Commerce-Aktien aus dem Bereich Home & Living haben Anleger bislang fast immer draufgezahlt. Elumeo, Home24, SLEEPZ oder auch Westwing sind allesamt abschreckende Wertvernichter. Auf die lange Sicht sorgten lediglich Zalando und Zooplus – wenn man diese beiden Firmen hier eingruppieren mag – für eine positive Performance. Umso bemerkenswerter, was sich gerade bei The Social Chain AG tut, einem Unternehmen, das bis vor kurzem noch als Lumaland firmierte und mit den angeschlossenen Marken möbelfreunde, Ravensberger Matratzen, #DoYourSports, Lumaland oder Belsonno zum Halbjahr 2019 auf eine Gesamtleistung von gerade einmal 21,57 Mio. Euro kam – bei einem Verlust vor Steuern von 1,01 Mio. Euro. Auch wenn die Gesellschaft mit dem ehemaligen ProSieben-Chef Georg Kofler einen prominentem Großaktionär hat: Normalerweise hätte sich wohl kaum jemand um die aus dem Börsenmantel der ehemaligen Pütz Vermögensverwaltung hervorgegangene Lumaland-Aktie – jetzt The Social Chain – gekümmert, zumal der Small Cap bis zuletzt auch nur im Düsseldorfer Freiverkehr gehandelt wurde. Doch seit Anfang Oktober ist das Papier nun auch über Frankfurt beziehungsweise XETRA gelistet – und die Notiz von befindet sich auf einem strammen Nordkurs. Mit 14,20 Euro erreicht der Titel nun sogar ein Rekordhoch.

Was treibt die Anleger an? Ganz einfach: Es ist der Zusammenschluss mit der mehrheitlich ebenfalls Kofler zurechenbaren Social Chain Group, einer in Gründer- und Medienkreisen heiß diskutierten Verknüpfung von Social Media, Influencer-Marketing und E-Commerce-Aktivitäten. Und mit genau dieser Gesellschaft haben Kofler und sein Team Großes vor: Da ist der jetzt quasi durch die Hintertür vollzogene Kapitalmarktzugang nur der erste Schritt. Wie uns Wanja Oberhof, CEO von The Social Chain im Hintergrundgespräch verrät, ist für 2020 ein richtiges IPO mit klassischer Kapitalerhöhung geplant – entweder im Frankfurter Prime Standard oder möglicherweise sogar in New York an der Nasdaq. Immerhin ist Co-CEO Steven Bartlett ein Brite und das Unternehmen generiert viel Geschäft in den USA. Ein deutlich höherer Streubesitz ist für eine funktionierende Investmentstory freilich dringend nötig, denn zurzeit gibt es von den insgesamt 9.040.108 Aktien kaum frei handelbare Stücke. Nach Schätzungen von boersengefluester.de dürfte der gegenwärtige Free Float nach der Einbringung der Social Chain Group via Sacheinlage – auf Basis einer Bewertung von knapp 91 Mio. Euro – nur bei knapp sieben Prozent liegen.

Fundamental lassen sich derzeit nur grobe Überschlagsrechnungen anstellen, da noch keine Pro-forma-Abschlüsse für die zusammengefassten Unternehmen veröffentlicht wurden. Vorstandschef Wanja Oberhof rechnet für 2019 jedoch mit Erlösen von etwa 170 Mio. Euro sowie einem EBIT (Ergebnis vor Zinsen und Steuern) im niedrigen siebenstelligen Bereich. Bereits 2020 soll der Umsatz dann auf mehr als 300 Mio. Euro klettern und ein EBIT von mindestens 10 Mio. Euro ermöglichen. Zum Vergleich: Die gegenwärtige Marktkapitalisierung liegt bei 127,5 Mio. Euro. Und so ist sich Oberhof sicher, dass die künftigen Börsenkurse kilometerweit von dem entfernt sein werden, was derzeit aufgerufen wird. Als internationale Peer Group gelten dabei Firmen wie der ebenfalls gelistete britische Online-Modehändler boohoo oder das englische E-Commerce-Unternehmen The Hut Group (THG). Kurz zur Einordnung: Die Social Chain Group verfügt über mehr als 100 Social-Media-Marken mit einer Reichweite von im Mittel über zwei Milliarden Social views pro Monat sowie mehr als 80 Millionen Follower. Zum Portfolio gehören etwa Love Food, die Sport-Community SPORF oder der Beauty-Event GLOW by dm.

[sws_blue_box box_size="640"]Weitere Infos zur Social Chain Group finden Sie im Netz unter anderem hier:

OMR: Georg Koflers nächst große Wette

Horizont: Georg Kofler will noch einmal durchstarten[/sws_blue_box]

Um die Story bereits jetzt einer breiten Öffentlichkeit bekannter zu machen, dürfte das Team um Georg Kofler in den kommenden Wochen und Monaten regelmäßig auf Roadshow gehen. Das wiederum sollte sich auch positiv im Aktienkurs von The Social Chain widerspiegeln. Um es klar zu sagen: Zum gegenwärtigen Zeitpunkt sind Anleger zwar sehr früh dran und haben entsprechend hohe Kurschancen. Andererseits kaufen sie sich noch in eine Black Box ein, denn belastbares Zahlenmaterial zu den zusammengefassten Unternehmen gibt es nicht und man muss darauf hoffen, dass sich die vollmundigen Prognosen tatsächlich als valide erweisen. Das macht den Titel naturgemäß zu einem riskanten Investment. Hinzu kommet der gegenwärtig noch geringe Streubesitz. Verschweigen wollte Ihnen boersengefluester.de die gerade entstehende Investmentstory um die frühere Lumaland aber keinesfalls. Dafür ist sie einfach zu spannend.

Fundamental lassen sich derzeit nur grobe Überschlagsrechnungen anstellen, da noch keine Pro-forma-Abschlüsse für die zusammengefassten Unternehmen veröffentlicht wurden. Vorstandschef Wanja Oberhof rechnet für 2019 jedoch mit Erlösen von etwa 170 Mio. Euro sowie einem EBIT (Ergebnis vor Zinsen und Steuern) im niedrigen siebenstelligen Bereich. Bereits 2020 soll der Umsatz dann auf mehr als 300 Mio. Euro klettern und ein EBIT von mindestens 10 Mio. Euro ermöglichen. Zum Vergleich: Die gegenwärtige Marktkapitalisierung liegt bei 127,5 Mio. Euro. Und so ist sich Oberhof sicher, dass die künftigen Börsenkurse kilometerweit von dem entfernt sein werden, was derzeit aufgerufen wird. Als internationale Peer Group gelten dabei Firmen wie der ebenfalls gelistete britische Online-Modehändler boohoo oder das englische E-Commerce-Unternehmen The Hut Group (THG). Kurz zur Einordnung: Die Social Chain Group verfügt über mehr als 100 Social-Media-Marken mit einer Reichweite von im Mittel über zwei Milliarden Social views pro Monat sowie mehr als 80 Millionen Follower. Zum Portfolio gehören etwa Love Food, die Sport-Community SPORF oder der Beauty-Event GLOW by dm.

[sws_blue_box box_size="640"]Weitere Infos zur Social Chain Group finden Sie im Netz unter anderem hier:

OMR: Georg Koflers nächst große Wette

Horizont: Georg Kofler will noch einmal durchstarten[/sws_blue_box]

Um die Story bereits jetzt einer breiten Öffentlichkeit bekannter zu machen, dürfte das Team um Georg Kofler in den kommenden Wochen und Monaten regelmäßig auf Roadshow gehen. Das wiederum sollte sich auch positiv im Aktienkurs von The Social Chain widerspiegeln. Um es klar zu sagen: Zum gegenwärtigen Zeitpunkt sind Anleger zwar sehr früh dran und haben entsprechend hohe Kurschancen. Andererseits kaufen sie sich noch in eine Black Box ein, denn belastbares Zahlenmaterial zu den zusammengefassten Unternehmen gibt es nicht und man muss darauf hoffen, dass sich die vollmundigen Prognosen tatsächlich als valide erweisen. Das macht den Titel naturgemäß zu einem riskanten Investment. Hinzu kommet der gegenwärtig noch geringe Streubesitz. Verschweigen wollte Ihnen boersengefluester.de die gerade entstehende Investmentstory um die frühere Lumaland aber keinesfalls. Dafür ist sie einfach zu spannend.

The Social Chain

Kurs: 0,22

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Social Chain | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1YC99 | DE000A1YC996 | AG | 3,48 Mio € | 25.06.2018 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 130,32 | 312,67 | 367,93 | 275,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -7,96 | -22,98 | 10,73 | 9,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -6,11 | -7,35 | 2,92 | 3,27 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,46 | -76,79 | -103,25 | -15,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -18,00 | -24,56 | -28,06 | -5,46 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -25,74 | -81,55 | -127,88 | -22,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -19,75 | -26,08 | -34,76 | -8,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -24,72 | 22,92 | -24,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -2,32 | -6,91 | -8,16 | -1,42 | -0,30 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

Gemessen an der mauen Performance der Vorjahre ist das schon ein Fortschritt: 2019 zeichnet sich der Chart der German Startups Group (GSG) immerhin durch eine ausgeprägte Seitwärtstendenz aus. Wirklich glücklich kann mit dieser Entwicklung aber trotzdem niemand sein. Dabei unternimmt CEO Christoph Gerlinger jeden Versuch, die Investoren von der Vorteilhaftigkeit eines Investments in der Beteiligungsgesellschaft mit angeschlossener VC-Handelsplattform zu überzeugen – inklusive umfangreicher Aktienrückkäufe: „Wir schlagen mit unserer Aktie die Brücke zwischen der Startup-Szene und dem Kapitalmarkt, sodass alle Anleger die Chance haben, an dem unermüdlichen kreativen Wirken deutscher Gründer, Tech-Unternehmer und Software-Ingenieure zu partizipieren“, betont Gerlinger im gerade vorgelegten Halbjahresbericht. Noch immer bewegt sich der Aktienkurs mit zurzeit 1,43 Euro signifikant unterhalb des zum 30. Juni 2019 ausgewiesenen (um Anteile Dritter und die eigenen Aktien bereinigten) Eigenkapitals von 2,64 Euro pro Anteilschein. Dabei zeigen die Berliner in den ersten sechs Monaten 2019 mit knapp 445.000 Euro einen deutlich positiven Netto-Gewinn. Das Ergebnis vor Zinsen und Steuern (EBIT) bewegt sich mit rund 985.000 Euro gleichwohl noch unterhalb des entsprechenden Vorjahreswerts von 1,72 Mio. Euro.

[sws_blue_box box_size="640"]Tipp: Lesen Sie auch das Interview von boersengefluester.de mit GSG-CEO Christoph Gerlinger[/sws_blue_box]

Für das Gesamtjahr formuliert Gerlinger seine Prognose daher auch einen Tick offener. War ursprünglich von einer „mindestens leichten Steigerung des EBIT“ die Rede, sieht die Vorschau nun lediglich eine „Steigerung des EBIT“ vor. Valide prognostizieren lassen sich die Ergebnisse aber ohnehin nicht, zu viel hängt vom Verlauf der in Aussicht gestellten Exits ab. Regelmäßig diskutiert wird in Kapitalmarktkreisen insbesondere ein möglicher Verkauf der Mehrheitsbeteiligung an der Digitalagentur Exozet. Ein Update gibt der Halbjahresbericht hierzu allerdings nicht. Dafür äußert sich Gerlinger zum aktuellen Stand der im Aufbau befindlichen Handelsplattform G|S Market, mit der die GSG den Wandel vom reinen Asset Owner hin zu einem kombinierten Asset Owner, Marktplatz und Asset-Manager vorantreiben will. Demnach wurden bislang vier Beteiligungen im Wert von mehr als 3,5 über die Plattform veräußert – mit einem Kommissionsumsatz von etwa 150.000 Euro für die GSG.

Keine Frage: Die ursprünglichen Erwartungen waren hier ein gutes Stück höher. Umso gespannter ist boersengefluester.de, ob G|S Market bis zum Jahresende hin noch mehr Dynamik entfalten kann. Ansonsten bleibt es bei den Kernaussagen des Managements: Das Bestandsportfolio nur noch moderat erweitert und über die nächsten Jahre veräußert werden, um den darin gebundenen Net Asset Value (NAV) und weitere Veräußerungsgewinne zu realisieren. Solange die Aktie deutlich unter dem NAV notiert, will die Geschäftsführung Veräußerungserlöse für weitere Rückkäufe der eigenen Aktie nutzen und den dafür zulässigen Rahmen voll ausschöpfen. Per saldo sollte das die Notiz nach unten gut absichern. Nach oben besteht ohnehin eine Menge Luft. Doch mit einem Börsenwert von nur 17 Mio. Euro ist die im Freiverkehrssegment Scale gelistete Aktie eben doch ein Micro Cap – und da trauen sich viele Investoren eben nicht ran.

Für das Gesamtjahr formuliert Gerlinger seine Prognose daher auch einen Tick offener. War ursprünglich von einer „mindestens leichten Steigerung des EBIT“ die Rede, sieht die Vorschau nun lediglich eine „Steigerung des EBIT“ vor. Valide prognostizieren lassen sich die Ergebnisse aber ohnehin nicht, zu viel hängt vom Verlauf der in Aussicht gestellten Exits ab. Regelmäßig diskutiert wird in Kapitalmarktkreisen insbesondere ein möglicher Verkauf der Mehrheitsbeteiligung an der Digitalagentur Exozet. Ein Update gibt der Halbjahresbericht hierzu allerdings nicht. Dafür äußert sich Gerlinger zum aktuellen Stand der im Aufbau befindlichen Handelsplattform G|S Market, mit der die GSG den Wandel vom reinen Asset Owner hin zu einem kombinierten Asset Owner, Marktplatz und Asset-Manager vorantreiben will. Demnach wurden bislang vier Beteiligungen im Wert von mehr als 3,5 über die Plattform veräußert – mit einem Kommissionsumsatz von etwa 150.000 Euro für die GSG.

Keine Frage: Die ursprünglichen Erwartungen waren hier ein gutes Stück höher. Umso gespannter ist boersengefluester.de, ob G|S Market bis zum Jahresende hin noch mehr Dynamik entfalten kann. Ansonsten bleibt es bei den Kernaussagen des Managements: Das Bestandsportfolio nur noch moderat erweitert und über die nächsten Jahre veräußert werden, um den darin gebundenen Net Asset Value (NAV) und weitere Veräußerungsgewinne zu realisieren. Solange die Aktie deutlich unter dem NAV notiert, will die Geschäftsführung Veräußerungserlöse für weitere Rückkäufe der eigenen Aktie nutzen und den dafür zulässigen Rahmen voll ausschöpfen. Per saldo sollte das die Notiz nach unten gut absichern. Nach oben besteht ohnehin eine Menge Luft. Doch mit einem Börsenwert von nur 17 Mio. Euro ist die im Freiverkehrssegment Scale gelistete Aktie eben doch ein Micro Cap – und da trauen sich viele Investoren eben nicht ran.

The Payments Group Holding

Kurs: 0,31

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,58 Mio € | 11.11.2015 | Beobachten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-margin %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-margin %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Net profit1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Net-margin %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Earnings per share8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividend per share8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="640"]Hinweis: Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. boersengefluester.de hält keine Beteiligung an der German Startups Group. Zwischen der German Startups Group und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aktie der German Startups Group für ein geringfügiges Pauschalentgelt, die die Unabhängigkeit der Redaktion nicht einschränkt.[/sws_grey_box]

...

© boersengefluester.de | Redaktion

Mit einem Streubesitz von gerade einmal 4,8 Prozent gehört die Aktie des kommunalen Energieversorgers MVV Energie schon lange nicht mehr zu den Publikumsgesellschaften – dabei waren die Mannheimer bis 2013 sogar im SDAX vertreten. Doch spätestens seit den Anteilsaufstockungen der EnBW auf 28,76 Prozent war die Aktie aus Sicht institutioneller Investoren und Börsenbetreiber eher uninteressant. Dafür schätzen Privatanleger die seit Jahren konstante Dividende von 0,90 Euro je Aktie, die den Titel im Schnitt auf eine Rendite von etwa drei Prozent beförderte, umso mehr. Und auch sonst werden Anleger, die sich den Titel länger nicht angesehen haben, staunen, wie gut sich das Papier entwickelt hat – und zwar ohne wilde Kursschwankungen. Auf Sicht von zwei Jahren steht jedenfalls eine Performance von fast 30 Prozent zu Buche.

Zuletzt bekam die Notiz sogar zusätzlichen Schwung, weil erneut Änderungen in der Aktionärsstruktur anstehen. Dem Vernehmen nach prüfen nämlich sowohl EnBW als auch RheinEnergie (Anteil: 16,30 Prozent), ihre Anteile zu verkaufen. Zumindest was des EnBW-Part angeht, dürften die Mannheimer froh über diese Entwicklung sein, denn das Verhältnis der beiden Unternehmen war nicht unbedingt von Harmonie geprägt. Offen ist, ob die Stadt Mannheim in die Bresche springt und ihren 50,1-Anteil signifikant ausbaut. Immerhin geht es um Pakete im Gegenwert von insgesamt rund 1,11 Mrd. Euro. Die Spekulation der Börsianer geht nun dahin, dass womöglich mehrere institutionelle Investoren zum Zuge kommen und der Handel in dem Titel damit wieder deutlich liquider wird. Gedämpft wird dieses Szenario allerdings durch den Wunsch des MVV-Vorstands nach einer stabilen Aktionärsstruktur.

Für Spannung sorgt natürlich ebenfalls, zu welcher Bewertungsbasis eine eventuelle Transaktion über die Bühne geht. Wer die Aktie von MVV Energie im Depot hat, sollte nach Auffassung von boersengeflueszter.de unbedingt engagiert bleiben. Das Papier notiert zwar deutlich über dem zuletzt von den Analysten der LBBW ermittelten Kursziel von 24,70 Euro. Doch in der aktuellen Gemengelage spielen wohl andere Faktoren eine wichtigere Rolle. Und gemessen am Kurs-Buchwert-Verhältnis (KBV) von 1,4 gehört die MVV-Aktie ohnehin mit zu den günstigsten Versorgern auf dem heimischen Kurszettel.

Foto: MVV Energie AG

...

MVV Energie

Kurs: 31,70

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.432,09 | 4.233,79 | 5.923,59 | 6.619,05 | 6.330,14 | 5.792,96 | 0,00 | |

| EBITDA1,2 | 424,79 | 733,57 | 245,72 | 1.269,95 | 585,04 | 516,24 | 0,00 | |

| EBITDA-margin %3 | 12,38 | 17,33 | 4,15 | 19,19 | 9,24 | 8,91 | 0,00 | |

| EBIT1,4 | 209,49 | 529,67 | 34,45 | 400,00 | 378,24 | 290,60 | 0,00 | |

| EBIT-margin %5 | 6,10 | 12,51 | 0,58 | 6,04 | 5,98 | 5,02 | 0,00 | |

| Net profit1 | 114,19 | 345,03 | 10,63 | 753,21 | 249,80 | 186,80 | 0,00 | |

| Net-margin %6 | 3,33 | 8,15 | 0,18 | 11,38 | 3,95 | 3,23 | 0,00 | |

| Cashflow1,7 | 382,77 | 1.203,23 | 952,03 | -613,75 | 498,00 | 462,32 | 0,00 | |

| Earnings per share8 | 1,57 | 2,28 | 2,67 | 7,78 | 2,78 | 1,89 | 1,60 | |

| Dividend per share8 | 0,95 | 1,05 | 1,05 | 1,45 | 1,25 | 1,30 | 1,30 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MVV Energie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0H52F | DE000A0H52F5 | AG | 2.089,25 Mio € | 02.03.1999 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| EnBW | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522000 | DE0005220008 | AG | 21.658,55 Mio € | 30.10.1997 | Halten | |

* * *

© boersengefluester.de | Redaktion

Normalerweise ist Hans Joachim Theiß, CEO von SMT Scharf, bekannt für eher konservativ angesetzte Prognosen. Umso mehr wird es ihn wurmen, dass auch er sich in die Reihe der Unternehmen mit Gewinnwarnungen eingruppieren muss. Dabei hatte der Anbieter von Transportbahnen für den Einsatz im Bergbau noch Mitte August – mit der Vorlage des Halbjahresberichts – seine damaligen Prognosen mit einem Umsatz von 72 bis 75 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 5,5 und 6,0 Mio. Euro bestätigt. Nun die Kehrtwende: Angesichts des schlechter werdenden Marktumfelds kalkuliert Theiß für 2019 nun mit 7 bis 8 Mio. Euro Umsatz und legt die neue Messlatte für die Erlöse entsprechend zwischen 65 und 67 Mio. Euro an. Das EBIT-Ziel stutzt er auf einen Korridor von 4,50 bis 5,0 Mio. Euro. „Die globalen Handelskonflikte zeigen Wirkung. Wir sehen, dass in wichtigen Auslandsmärkten wie beispielsweise China und Russland Bergbauunternehmen sich bei Investitionen in eine moderne Infrastruktur zurückhalten“, sagt Theiß.

En passant teilt SMT darüber hinaus noch mit, dass die Anfang August kommunizierte Prüfung des Erwerbs wesentlicher Vermögenswerte aus der Insolvenzmasse des bisherigen Kooperationspartners Karl H. Mühlhäuser GmbH & Co. KG nicht weiter verfolgt wird. Das ist insofern bemerkenswert, weil SMT Scharf in der Vergangenheit bei ähnlichen Absichtserklärungen regelmäßig Vollzug meldete. Ursprüngliche Idee war es, mit den Mühlhäuser-Aktivitäten das im Aufbau befindliche Tunnelsegment von SMT zu stärken. Nun: Für die weitere operative Entwicklung der Hammer ist die Transaktion wohl ohnehin nicht von schlagender Bedeutung. Sehr viel wichtiger mit Blick auf die Aktie ist es jetzt, dass die Notiz nicht signifikant in den einstelligen Bereich rutscht. Im Sommer 2016 gab es bei rund 10 Euro jedenfalls eine valide Unterstützung für den Small Cap. Aber: Mit 10,05 Euro bewegt sich der Kurs gegenwärtig unmittelbar in der Gefahrenzone. Die nächste tragfähige Haltezone naht erst wieder bei etwa 8 Euro.

Abzuwarten bleibt, ob der Buchwert von zurzeit 12,16 Euro stabilisierend wirkt. Immerhin ist ein Discount zum Eigenkapital aus historischer Sicht bei SMT Scharf eher ungewöhnlich. Das von boersengefluester.de ermittelte Fünf-Jahres-Durchschnitts-KBV bewegt sich bei 1,18. Mit anderen Worten: Der Aktienkurs lag im Mittel um 18 Prozent oberhalb des Eigenkapitals. Mit Blick auf die wichtigsten Ertragskennzahlen kommt der Anteilschein – bezogen auf die reduzierten Prognosen für 2019 – allerdings nur eher neutral daher: So beträgt die Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2019 zu erwartenden EBITDA etwas mehr als acht. Das ist nicht fürchterlich hoch, angesichts der konjunkturellen Risiken aber auch nicht super niedrig. Und der Tunnelbau, eigentlich als stützende Säule zum volatilen Rohstoffgeschäft gedacht, steuert erst ganz geringe Beiträge zum Konzernumsatz bei. Insgesamt spricht unserer Meinung nach einiges dafür, die Aktie von SMT Scharf auf dem aktuell gedrückten Niveau nicht noch aus dem Depot zu räumen. Fakt ist aber auch, dass unsere bisherige Einschätzung für den Spezialwert zu optimistisch war.

Foto: Shutterstock

...

© boersengefluester.de | Redaktion

Da gibt es nichts zu beschönigen: Gut 80 Prozent Kursverlust seit der Emission Anfang Juni 2018 sind eine katastrophale IPO-Bilanz für die STS Group – und auch die Mutter mutares, die den Nutzfahrzeugzulieferer damals fein für den Kapitalmarkt gemacht hat. Da ist es nur ein schwacher Trost für Privatanleger, dass die Beteiligungsgesellschaft mit einem Anteil von 65,10 Prozent weiterhin der mit Abstand größte Anteilseigner ist und entsprechend selbst unter der Flop-Performance leidet. Gleiches gilt für die Tatsache, dass auch andere Titel aus dem Sektor – wie zum Beispiel SAF-Holland oder Polytec – gehörig unter die Räder gekommen sind. Hoffnung gibt es immerhin insofern, weil das komplette STS-Vorstandsteam um Andreas Becker (CEO), Ulrich Hauck (CFO) und Patrick Oschust (COO) in jüngster Zeit Aktien des eigenen Unternehmens gekauft haben. Dabei ging es im Einzelfall zwar nicht im riesige Summen, aber immerhin: Ein Zeichen sind derartige Insidertransaktionen allemal udn könnten im besten Fall auf eine Bodenbildung im Chartverlauf hindeuten.

[sws_blue_box box_size="590"]Mehr zum Thema: Lesen Sie auch das STS Group-Interview von boersengefluester.de CEO Andreas Becker und CFO Ulrich Hauck von Anfang August HIER.[/sws_blue_box]

Das Bewertungsniveau scheint – trotz aller operativen Unwägbarkeiten – durchaus interessant. Immerhin wird der Anteilschein gegenwärtig zu gerade einmal einem Drittel des Buchwerts gehandelt. Die jüngste Gewinnwarnung von Anfang August sollte mittlerweile großzügig im Aktienkurs eingepreist sein. Entsprechend gespannt ist boersengefluester.de, wie sich das Unternehmen am 22. Oktober 2019 auf dem Capital Markets Day in Frankfurt präsentieren wird. Strategie, Geschäftszahlen und Trends in der Nutzfahrzeugindustrie stehen auf der Agenda. Eingehen wird CEO Becker mit Sicherheit dabei auch auf den neuesten Auftrag aus China für die Produktion von Hybridtüren eines chinesischen Elektrofahrzeugherstellers. Konkrete Daten zum Volumen der ab dem vierten Quartal 2020 umsatzwirksamen Order teilte die STS Group bislang allerdings nicht. Daher ist die tatsächliche Kursrelevanz dieser Neuigkeit noch schwer einzuschätzen.

Nun: Für 2019 bleibt es ohnehin bei der gestutzten Prognose, wonach bei einem Erlösrückgang zwischen 4,5 und 9,5 Prozent mit einer bereinigten EBITDA-Marge in einer Spanne von 4,6 bis 5,3 Prozent. Demnach sollten die Umsätze im laufenden Jahr in der Größenordnung um 370 Mio. Euro ankommen. Für das um Sondereinflüsse wie Abfindungen oder Rechts- und Beratungskosten korrigierte Ergebnis vor Zinsen, Steuern und Abschreibungen dürfte eine Region um 18,5 Mio. Euro eine realistische Marke sein. Unterm Strich sind damit freilich deutlich rote Zahlen zu erwarten. Die großen Fragen derzeit sind damit, ob – und wenn ja, wie deutlich – die STS Group im kommenden Jahr einen Turnaround wird hinlegen können. Auf die Beobachtungsliste gehört der Titel allemal. Das nächste Update von boersengefluester.de gibt es vermutlich zum Capital Markets Day.

Nun: Für 2019 bleibt es ohnehin bei der gestutzten Prognose, wonach bei einem Erlösrückgang zwischen 4,5 und 9,5 Prozent mit einer bereinigten EBITDA-Marge in einer Spanne von 4,6 bis 5,3 Prozent. Demnach sollten die Umsätze im laufenden Jahr in der Größenordnung um 370 Mio. Euro ankommen. Für das um Sondereinflüsse wie Abfindungen oder Rechts- und Beratungskosten korrigierte Ergebnis vor Zinsen, Steuern und Abschreibungen dürfte eine Region um 18,5 Mio. Euro eine realistische Marke sein. Unterm Strich sind damit freilich deutlich rote Zahlen zu erwarten. Die großen Fragen derzeit sind damit, ob – und wenn ja, wie deutlich – die STS Group im kommenden Jahr einen Turnaround wird hinlegen können. Auf die Beobachtungsliste gehört der Titel allemal. Das nächste Update von boersengefluester.de gibt es vermutlich zum Capital Markets Day.

STS Group

Kurs: 2,98

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| STS Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNU6 | DE000A1TNU68 | AG | 19,37 Mio € | 01.06.2018 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 235,00 | 242,00 | 235,10 | 277,90 | 311,10 | 300,00 | 0,00 | |

| EBITDA1,2 | 14,70 | 19,10 | 9,60 | 20,50 | 23,00 | 22,00 | 0,00 | |

| EBITDA-margin %3 | 6,26 | 7,89 | 4,08 | 7,38 | 7,39 | 7,33 | 0,00 | |

| EBIT1,4 | -1,40 | 3,60 | -6,60 | 6,80 | 7,50 | 7,00 | 0,00 | |

| EBIT-margin %5 | -0,60 | 1,49 | -2,81 | 2,45 | 2,41 | 2,33 | 0,00 | |

| Net profit1 | -15,90 | 1,80 | -9,90 | -1,20 | -0,60 | 1,00 | 0,00 | |

| Net-margin %6 | -6,77 | 0,74 | -4,21 | -0,43 | -0,19 | 0,33 | 0,00 | |

| Cashflow1,7 | -1,60 | 36,10 | 6,50 | 30,50 | 7,10 | 14,00 | 0,00 | |

| Earnings per share8 | -2,60 | 0,30 | -1,50 | -0,20 | -0,10 | 0,15 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion