Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Hätten wir geahnt, was da auf uns zukommt, hätten wir es uns wohl anders überlegt. So aber hat boersengefluester.de Ende 2015 damit begonnen, die All-Time-Highs für sämtliche von uns regelmäßig betrachteten gut 600 Aktien manuell zu erfassen ...

© boersengefluester.de | Redaktion

Im Zuge einer Barkapitalerhöhung hat die Deutsche Industrie REIT-AG nicht nur 92,8 Mio. Euro eingenommen, sondern auch neue institutionelle Investoren aus Großbritannien und den USA gewonnen. Inklusive von 30 bis 35 Mio. Euro aus aktuellen Refinan...

© boersengefluester.de | Redaktion

Normalerweise sind Prognoseanhebungen eher gute Nachrichten für Anleger – zumindest wenn sie überraschend kommen oder über das erwartete Maß hinaus gehen. Nicht so bei IVU Traffic Technologies: Obwohl der Telematikanbieter für Anwendungen im...

© boersengefluester.de | Redaktion

Immerhin 31 Aktien aus dem Bereich Gewerbeimmobilien umfasst die Datenbank von boersengefluester.de. Die gemessen an der Marktkapitalisierung beiden größten Vertreter Aroundtown Property und TLG Immobilien schließen sich gerade zusammen und hätt...

© boersengefluester.de | Redaktion

Momentan bleibt es dabei: Abgesehen von ein paar zwischenzeitlichen Ausschlägen nach oben, schafft es der Aktienkurs von ad pepper media International im laufenden Jahr nicht, einen nachhaltigen Aufwärtstrend einzuschlagen. Dabei hat der Spezialis...

© boersengefluester.de | Redaktion

Ein wenig erinnert die aktuelle Chartsituation von Hapag-Loyd an den Kursverlauf von KUKA im Herbst 2017. Damals spekulierten die Börsianer darauf, dass der chinesische Haushaltsgerätehersteller Midea sich auch noch die letzten Stücke an dem Anbi...

© boersengefluester.de | Redaktion

Erst kürzlich hatte boersengefluester.de über die aktuellsten Geschäftszahlen und die anstehende Anleihenemission der Deutschen Rohstoff AG berichtet (HIER). Nun verrät uns CEO Dr. Thomas Gutschlag weitere Details über den aktuellen Bond 2019/2...

© boersengefluester.de | Redaktion

Die Korrektur der Jahresziele 2019 hat den Aktienkurs von SFC Energy in der vergangenen Woche spürbar unter Druck gebracht. Der bayerische Anbieter von Direktmethanol- und Wasserstoff-Brennstoffzellen leitet derzeit unter der Schwäche seines Öl- ...

© boersengefluester.de | Redaktion

Im Nachhinein sieht das natürlich super aus. Kurz nachdem boersengefluester.de Anfang August auf die charmante Kennzahlenkombination der – bis dahin beinahe wie Blei in den Regalen liegenden – Aktie von Centrotec Sustainable hinwies, begann der Anteilschein des Spezialisten für Heizungen, Klimaanlagen und Wärmepumpen seine Klettertour. Um mehr als 35 Prozent hat die Aktie seitdem an Wert gewonnen; und die Chancen stehen gut, dass die Aufwärtsbewegung nun eine Weile anhält. Jedenfalls hat der Vorstand von Centrotec Sustainable seine Jahresziele für Umsatz und Ergebnis vor Zinsen und Steuern (EBIT) insofern konkretisiert, dass nun jeweils die oberen Bereiche der bislang für Umsatz und EBIT avisierten Spannen von 620 bis 640 Mio. Euro beziehungsweise 31 bis 33 Mio. Euro als realistisch erscheinen. Dabei ist im Grunde genommen genau das eingetreten, wo vor die Gesellschaft Ende August auf dem Hamburger Investorentag (HIT) gewarnt hatte....

© boersengefluester.de | Redaktion

Ein ruhiger Chartverlauf sieht anders aus. Doch trotz der nervösen unterjährigen Kursschwankungen sieht es so aus, als ob Softing 2019 – nach zuvor zwei Jahren mit deutlich negativer Performance – mit einem schönen Kursplus aus dem laufenden ...

© boersengefluester.de | Redaktion

Sieht man einmal vom Jahresbeginn 2018 ab, als die Aktie von JDC Group mit akutem Blockchain-Fieber kurzfristig in schwindelnde Höhen schoss, hat sich die Notiz des Finanzdienstleisters in den vergangenen Jahren kaum vom Fleck bewegt. Dabei gibt es immer wieder Meldungen, die aufhorchen lassen: So haben die Wiesbadener über ihre Tochter Jung, DMS & Cie. diverse Versicherungsbestände von Maklerpools erworben und sich auf diese Weise kontinuierliche Erlösströme gesichert – aber auch als aktiver Part im laufenden Konsolidierungsprozess der Maklerbranche positioniert. Schlagzeilenträchtiger sind indes die Kooperationen mit Unternehmen wie der Deutsche Lufthansa-Tochter Albatros, der zum BMW-Konzern gehörenden Bavaria Wirtschaftsagentur, der Sparda-Bank oder zuletzt der comdirect bank. Im Kern geht es regelmäßig um die Vermittlung und digitale Abwicklung von Finanzprodukten. Deals von solchem Kaliber sind allerdings auch der Grund dafür, dass die JDC Group lange Zeit keine wirklich attraktive Renditekennzahlen vorzuweisen. ...

© boersengefluester.de | Redaktion

Der Aktienkurs von OHB hat vorsorglich schon mal abgehoben. Immerhin findet Ende November 2019 die vom Ministerrat der European Space Agency (ESA) organisierte Raumfahrtkonferenz Space 19+ statt – diesmal in Spanien. Experten rechnen mit wichtigen Weichenstellungen und Beschlüssen für die europäische Weltraumtechnologie – von der Forschung bis hin zum Missionsbetrieb. Klar, dass auch im Raumfahrt- und Technologiekonzern OHB Hochbetrieb herrscht und jede Menge Angebote rausgeschickt werden. Besonders wichtige Themenkomplexe für die Bremer: Die Trägerrakete Ariane, das Erdbeobachtungsprogramm Copernicus, das Electra-Projekt für Telekommunikationssatelliten sowie die Asteroidenmission Hera. Dementsprechend gespannt ist boersengefluester.de auf den Nachrichtenfluss der kommenden Wochen.

Die Neun-Monats-Zahlen mit Umsätzen von 641,91 Mio. Euro und einem Ergebnis vor Zinsen und Steuern (EBIT) von 36,16 Mio. Euro liegen derweil ihm Rahmen der Erwartungen. Und da sich an den guten Perspektiven nichts geändert hat, bleibt CEO Marco R. Fuchs bei seiner Prognose für das Gesamtjahr 2019, wonach bei einer um etwa fünf Prozent höheren Gesamtleistung von 1,05 Mrd. Euro mit einem EBIT von rund 50 Mio. Euro zu rechnen ist – nach 47,75 Mio. Euro im Vorjahr. Das zu erwartende EBITDA setzt Fuchs bei 80 Mio. Euro an. Zum Vergleich: Die aktuelle Marktkapitalisierung von OHB beträgt knapp 673 Mio. Euro. Hinzu kommen Netto-Finanzverbindlichkeiten (inklusive Pensionsrückstellungen) von annähernd 247 Mio. Euro, so dass sich für die im streng regulierten Prime Standard gelistete Gesellschaft ein Unternehmenswert (Enterprise Value) von gut 919 Mio. Euro ergibt.

Foto:

...

OHB

Kurs: 217,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 880,32 | 905,00 | 944,52 | 1.047,80 | 1.001,49 | 1.180,00 | 1.400,00 | |

| EBITDA1,2 | 77,02 | 83,62 | 99,28 | 162,12 | 53,19 | 108,00 | 0,00 | |

| EBITDA-margin %3 | 8,75 | 9,24 | 10,51 | 15,47 | 5,31 | 9,15 | 0,00 | |

| EBIT1,4 | 41,63 | 47,02 | 63,20 | 125,02 | 14,12 | 72,00 | 0,00 | |

| EBIT-margin %5 | 4,73 | 5,20 | 6,69 | 11,93 | 1,41 | 6,10 | 0,00 | |

| Net profit1 | 19,74 | 27,75 | 32,23 | 85,88 | 0,90 | 0,00 | 0,00 | |

| Net-margin %6 | 2,24 | 3,07 | 3,41 | 8,20 | 0,09 | 0,00 | 0,00 | |

| Cashflow1,7 | 44,12 | -17,35 | 9,12 | -61,80 | 159,77 | 0,00 | 0,00 | |

| Earnings per share8 | 1,20 | 1,58 | 1,86 | 4,10 | -0,01 | 2,68 | 2,88 | |

| Dividend per share8 | 0,43 | 0,48 | 0,60 | 0,60 | 0,60 | 0,60 | 0,60 | |

Quelle: boersengefluester.de and company details

Ein Faktor von 11,5 auf die für das laufende Jahr zu erwartende Relation von Enterprise Value zu EBITDA ist jetzt zwar nicht gerade wenig, aber wohl auch nicht zu üppig bemessen. Jedenfalls liegt das Multiple ungefähr in der Mitte der entsprechenden Bewertungskennzahlen von Airbus (9,5) und MTU Aero Engines (14,6). Mit der im Freiverkehrssegment Scale notierten Mynaric gibt es thematisch zwar ebenfalls Überschneidungen, doch die auf Produkte im Bereich Laserkommunikation fokussierte Gesellschaft befindet sich gerade erst auf der Schwelle zum Serienanbieter. Daher bringt ein Kennzahlenvergleich noch nicht viel. Keine sonderlichen Auffälligkeiten ergibt sich auch beim Blick auf die Kursziele der Analysten – sie haben eine Spannbreite von 35 bis 43 Euro. Der Mittelwert liegt bei gut 39 Euro, was ziemlich dicht am aktuellen Aktienkurs liegt.

Dennoch glaubt boersengefluester.de, dass die OHB-Aktie eine aussichtsreiche Depotbeimischung bleibt. Zudem hatte sich der Aktienkurs vor knapp zwei Jahren schon bis an die Marke von 50 Euro vorgepirscht. Damals sorgte freilich ein Schlagabtausch mit dem US-Aktionärsaktivisten Guy Wyser-Pratte für das höhere Investoreninteresse. Diese – für OHB eher untypische – Phase mit vielen Schlagzeilen in der Finanzpresse ist jedoch längst vorbei und es dreht sich wieder alles direkt ums operative Geschäft.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| OHB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 593612 | DE0005936124 | SE | 4.169,63 Mio € | 13.03.2001 | Halten | |

* * *

© boersengefluester.de | Redaktion

Augen auf beim Chart von R. Stahl. Nach mehr als fünf Monaten Kursstarre hat die Notiz des Anbieters von explosionsgeschützten Elektronikbauteilen einen Zacken nach oben gemacht. Auslöser für die Bewegung sind die – zumindest für den Geschmack von boersengefluester.de – besser als gedachten Neun-Monats-Zahlen. Zwar ist der Q3-Report weiterhin von zahlreichen Bereinigungen geprägt. Insgesamt kommt R. Stahl aber sehr ordentlich voran: Bei leicht rückläufigen Erlösen von 204,32 Mio. Euro kletterte das ausgewiesene Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 9,28 auf 19,43 Mio. Euro. Vor Sondereinflüssen – in erster Linie ist das Restrukturierungsaufwand – beträgt das EBITDA 23,50 (Vorjahr: 12,80) Mio. Euro. Das Ergebnis je Aktie drehte parallel dazu von minus 0,36 Euro auf plus 0,40 Euro. Treiber der Entwicklung sind insbesondere ein verbesserter Produktmix sowie die umgesetzten Effizienzmaßnahmen. Insgesamt schätzt CEO Mathias Hallmann die Perspektiven sogar ein Stück besser ein als bislang und setzt die 2019er-Messlatte für das EBITDA vor Sondereinflüssen von zuvor 28 bis 30 Mio. Euro auf nunmehr mehr als 30 Mio. Euro herauf – bei einem Umsatz von rund 275 Mio. Euro....

© boersengefluester.de | Redaktion

Mehr als 110 Prozent Kursgewinn in den vergangenen drei Monaten: Die Aktie von LPKF Laser & Electronics zählt zurzeit zu den absoluten Top-Performern auf dem heimischen Kurszettel. Und spätestens seit den auf dem Capital Markets Day Anfang September spürbar heraufgesetzten Prognosen für 2019 sowie die Folgejahre sind auch die institutionellen Investoren wieder auf den Spezialmaschinenbauer aufmerksam geworden. Der jüngste Kursschub geht dabei auf das Konto des Neun-Monats-Berichts, denn die Ergebniszahlen für das dritte Quartal 2019 sind mit einem EBIT von 5,19 Mio. Euro noch einen Tick besser als bereits Ende Oktober avisiert. Insgesamt kommt LPKF von Anfang Januar bis Ende September 2019 bei Erlösen von 107,51 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp15,27 Mio. Euro – entsprechend einer operativen Marge von 14,2 Prozent. „Die Auftragslage, die in den ersten beiden Quartalen deutlich schwächer war, beginnt sich wieder zu verbessern“, sagt CEO Götz M. Bendele. „Insgesamt sehen wir weiterhin eine starke Nachfrage nach unseren Lösungen.“

Foto:

...

LPKF Laser

Kurs: 7,27

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 96,24 | 93,57 | 123,70 | 124,34 | 122,89 | 119,50 | 0,00 | |

| EBITDA1,2 | 14,84 | 9,60 | 15,12 | 12,81 | 5,83 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 15,42 | 10,26 | 12,22 | 10,30 | 4,74 | 10,04 | 0,00 | |

| EBIT1,4 | 7,54 | 0,06 | 6,78 | 3,69 | -2,54 | 3,45 | 0,00 | |

| EBIT-margin %5 | 7,84 | 0,06 | 5,48 | 2,97 | -2,07 | 2,89 | 0,00 | |

| Net profit1 | 5,34 | -0,11 | 1,66 | 1,75 | -4,51 | -0,90 | 0,00 | |

| Net-margin %6 | 5,55 | -0,12 | 1,34 | 1,41 | -3,67 | -0,75 | 0,00 | |

| Cashflow1,7 | 3,97 | 7,92 | 8,50 | -3,37 | 9,43 | 11,00 | 0,00 | |

| Earnings per share8 | 0,22 | 0,00 | 0,06 | 0,07 | -0,18 | -0,04 | 0,39 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

Für das Gesamtjahr 2019 stellt Bendele Erlöse im Bereich von 135 bis 140 Mio. Euro sowie eine EBIT-Marge zwischen 12 und 14 Prozent in Aussicht. Im Idealfall wären das als etwa 19,6 Mio. Euro, wobei die Analysten im Schnitt noch mit weniger bei dem Laserspzialisten rechnen. Sollte sich der gute operative Trend im Abschlussquartal 2019 bestätigen, wird das ehemalige TecDAX-Unternehmen freilich sehr dicht an das obere Ende der Messlatte herankommen – beziehungsweise die Marke noch überschreiten. Das erkennen nun offenbar auch immer mehr Anleger. Mit Blick auf die mittlerweile nicht mehr ganz so schlanke Bewertung der Aktie, muss die in Garbsen bei Hannover ansässige Gesellschaft in den kommenden Jahren freilich noch kräftig weiter wachsen. Dabei liegt die vom Vorstand ausgegebene Mindestzielgröße für die EBIT-Marge bei 14 Prozent.

Rein charttechnisch ist die Luft zwar bis in den Bereich um 20 Euro frei. Doch fundamental muss man sich allmählich schon fragen, wie weit der Kursaufschwung noch tragen kann. Auf dem aktuellen Niveau von 14,80 Euro beträgt die Marktkapitalisierung 362,5 Mio. Euro – unter Berücksichtigung der Netto-Liquidität ergibt sich ein Unternehmenswert (Enterprise Value) von 350 Mio. Euro. Das entspricht dem knapp 12fachen des für 2020 zu erwartenden EBITDA. Eine faire Spanne für die Bewertung der LPKF-Aktie würde boersengefluester.de in einer EV/EBITDA-Spanne von 10 bis 13 ansetzen. Das wiederum würde in der günstigen Variante auf Kurse von bis zu knapp 16,50 Euro hinauslaufen. Wer mutig ist, bleibt also noch ein wenig engagiert. Neukäufe würde wir allerdings erst einmal zurückstellen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LPKF Laser | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 645000 | DE0006450000 | AG | 178,09 Mio € | 30.11.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Mit der SUMMIQ AG aus München stellt erneut ein Unternehmen die Weichen Richtung Börsengang. Die bislang vollständig zum Energie-Projektentwickler Green City gehörende Gesellschaft will sich durch den Aufbau eines Gigawatt-Portfolios mit Solar- und Windparks als Ökostromanbieter positionieren. Im Rahmen des IPO im Spezialsegment m:access strebt SUMMIQ einen Emissionserlös von brutto zwischen 75 und 100 Mio. Euro an. Nach dem Börsengang würde Green City dann vermutlich nur noch weniger als 1 Prozent an SUMMIQ halten. Neben der Wachstumsfinanzierung will das Unternehmen einen wesentlichen Teil des Überschusses für die Ausschüttung von Dividenden verwenden. Boersengefluester.de sprach mit CEO Dr. Torsten Amelung über die weitere Strategie von SUMMIQ – mit Blick auf das operative Geschäft und den geplanten Börsengang.

...

© boersengefluester.de | Redaktion

Klassische Value-Anleger haben es im laufenden Jahr nicht gerade leicht, zumindest wenn sie auf ihren gelernten Investmentregeln beharren. Um Top-Performer wie Varta, HelloFresh, Datagroup, RIB Software oder auch Hypoport hätten sie mit klassischen KGV-Ansätzen oder gar der Buchwert-Betrachtung einen weiten Bogen machen müssen. Stattdessen sahen die Aktien von etlichen Autozulieferern, Banken oder auch Maschinenbauern lange Zeit verlockend günstig aus – freilich nur auf dem Papier, wie die auf Südkurs getrimmten Charts später zeigen sollten. So gesehen kommt die Aktie der Deutsche Rohstoff AG (DRAG) im laufenden Jahr mit einer Null-Performance fast noch gut weg, auch wenn die Erwartungen an den Anteilschein sehr viel höher waren. Doch der Titel des in erster Linie in den USA tätigen Öl- und Gasförderers hängt stark am amerikanischen Sektor-Index S&P Oil & Gas Exploration & Production, und von hier kam lange Zeit alles andere als positive Schützenhilfe. Dennoch hat sich boersengefluester.de die DRAG-Aktie zuletzt intensiver angesehen, denn normalerweise müssten die Chancen auf eine signifikant bessere Performance im Jahr 2020 ziemlich ordentlich stehen.

Nach einer – mit Rücksicht auf die nicht unbegrenzte Strapazierfähigkeit der eigenen Bilanz – selbst auferlegten Zurückhaltung bei neuen Bohrprojekten, gehen die Mannheimer nämlich wieder in die Offensive. Und da die Deutsche Rohstoff bei ihren Projekten keine großen Risiken eingeht, also quasi nur in besten Lagen in die Tiefe gräbt, sollten die Umsätze und Ergebnisse des kommenden Jahres sehr viel höher liegen als die Resultate für 2019. So kalkuliert CEO Thomas Gutschlag für 2020 mit Erlösen in einer Spanne von 75 bis 85 Mio. Euro. Das daraus zu erzielende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) setzt Gutschlag zwischen 55 und 65 Mio. Euro an. Zum Vergleich: Für das laufende Jahr rechnet der Unternehmer mit Erlösen am unteren Rand der bislang kommunizierten Bandbreite von 40 bis 50 Mio. Euro. Grund für die leichte Korrektur im Zuge der Vorlage des Neun-Monats-Berichts sind die Produktionseinschränkungen im dritten Quartal sowie die zuletzt arg gedrückten Preise für Gas und Kondensat.

Zudem machte Vorstand Thomas Gutschlag bei unserem jüngsten Hintergrundgespräch den Eindruck, wonach ihm sehr viel an einer kontinuierlichen Dividende liegt. Und das wären dann auch im kommenden Jahr 0,70 Euro pro Anteilschein – entsprechend einer üppigen Rendite von fast fünf Prozent. Wer noch einen halben Prozentpunkt mehr kassieren will, sollte sich auch die ab 11. November zur Zeichnung anstehende neue Anleihe der Deutsche Rohstoff AG 2019/24 ansehen. Schließlich hat sich die Gesellschaft als Bond-Emittent bislang durchaus einen guten Namen erarbeitet. Alle wichtigen Infos zu der neuen Anleihe finden Sie HIER auf der Firmenwebseite. Den kompletten Prospekt für die Anleihe 2019/24 (WKN: A2YN3Q) haben wir auch auf unseren Server für den bequemen Download hochgeladen.

Zudem machte Vorstand Thomas Gutschlag bei unserem jüngsten Hintergrundgespräch den Eindruck, wonach ihm sehr viel an einer kontinuierlichen Dividende liegt. Und das wären dann auch im kommenden Jahr 0,70 Euro pro Anteilschein – entsprechend einer üppigen Rendite von fast fünf Prozent. Wer noch einen halben Prozentpunkt mehr kassieren will, sollte sich auch die ab 11. November zur Zeichnung anstehende neue Anleihe der Deutsche Rohstoff AG 2019/24 ansehen. Schließlich hat sich die Gesellschaft als Bond-Emittent bislang durchaus einen guten Namen erarbeitet. Alle wichtigen Infos zu der neuen Anleihe finden Sie HIER auf der Firmenwebseite. Den kompletten Prospekt für die Anleihe 2019/24 (WKN: A2YN3Q) haben wir auch auf unseren Server für den bequemen Download hochgeladen.

Foto: Clipdealer

...

Deutsche Rohstoff

Kurs: 77,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 38,68 | 73,32 | 165,44 | 196,66 | 235,43 | 185,00 | 0,00 | |

| EBITDA1,2 | 23,90 | 66,06 | 139,09 | 158,26 | 167,59 | 132,00 | 0,00 | |

| EBITDA-margin %3 | 61,79 | 90,10 | 84,07 | 80,47 | 71,19 | 71,35 | 0,00 | |

| EBIT1,4 | -16,10 | 32,59 | 91,43 | 95,00 | 79,56 | 51,00 | 0,00 | |

| EBIT-margin %5 | -41,62 | 44,45 | 55,27 | 48,31 | 33,79 | 27,57 | 0,00 | |

| Net profit1 | -16,10 | 26,36 | 66,19 | 67,48 | 52,69 | 27,90 | 0,00 | |

| Net-margin %6 | -41,62 | 35,95 | 40,01 | 34,31 | 22,38 | 15,08 | 0,00 | |

| Cashflow1,7 | 13,99 | 51,82 | 142,73 | 139,26 | 143,64 | 90,00 | 0,00 | |

| Earnings per share8 | -3,17 | 5,00 | 12,15 | 13,02 | 10,26 | 5,40 | 4,70 | |

| Dividend per share8 | 0,00 | 0,60 | 1,30 | 1,75 | 2,00 | 1,50 | 1,50 | |

Quelle: boersengefluester.de and company details

Konkret kam die Gesellschaft im dritten Quartal 2019 so nur auf Erlöse von 7,00 Mio. Euro sowie ein EBITDA von 4,02 Mio. Euro. Unterm Strich fiel sogar ein Fehlbetrag von 1,12 Mio. Euro an. Eine zusätzliche Belastung im Abschlussviertel 2019 könnte sich zudem aus der kürzlich angekündigten Platzierung einer Anleihe im Volumen von bis zu 100 Mio. Euro ergeben, so dass auch das bislang für das laufende Jahr avisierte EBITDA von 25 bis 35 Mio. Euro leicht unterschritten werden dürfte. Das sind mit Blick auf das laufende Jahr keine prickelnden Neuigkeiten. Wesentlich wichtiger für die weitere Entwicklung der im Freiverkehrssegment Scale gelisteten Deutschen Rohstoff-Aktie ist jedoch die ambitionierte Vorschau für 2020 – und die hat das Unternehmen eben nicht angepasst.

Zudem machte Vorstand Thomas Gutschlag bei unserem jüngsten Hintergrundgespräch den Eindruck, wonach ihm sehr viel an einer kontinuierlichen Dividende liegt. Und das wären dann auch im kommenden Jahr 0,70 Euro pro Anteilschein – entsprechend einer üppigen Rendite von fast fünf Prozent. Wer noch einen halben Prozentpunkt mehr kassieren will, sollte sich auch die ab 11. November zur Zeichnung anstehende neue Anleihe der Deutsche Rohstoff AG 2019/24 ansehen. Schließlich hat sich die Gesellschaft als Bond-Emittent bislang durchaus einen guten Namen erarbeitet. Alle wichtigen Infos zu der neuen Anleihe finden Sie HIER auf der Firmenwebseite. Den kompletten Prospekt für die Anleihe 2019/24 (WKN: A2YN3Q) haben wir auch auf unseren Server für den bequemen Download hochgeladen.

Zudem machte Vorstand Thomas Gutschlag bei unserem jüngsten Hintergrundgespräch den Eindruck, wonach ihm sehr viel an einer kontinuierlichen Dividende liegt. Und das wären dann auch im kommenden Jahr 0,70 Euro pro Anteilschein – entsprechend einer üppigen Rendite von fast fünf Prozent. Wer noch einen halben Prozentpunkt mehr kassieren will, sollte sich auch die ab 11. November zur Zeichnung anstehende neue Anleihe der Deutsche Rohstoff AG 2019/24 ansehen. Schließlich hat sich die Gesellschaft als Bond-Emittent bislang durchaus einen guten Namen erarbeitet. Alle wichtigen Infos zu der neuen Anleihe finden Sie HIER auf der Firmenwebseite. Den kompletten Prospekt für die Anleihe 2019/24 (WKN: A2YN3Q) haben wir auch auf unseren Server für den bequemen Download hochgeladen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Rohstoff | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XYG7 | DE000A0XYG76 | AG | 388,42 Mio € | 27.05.2010 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Am 20. November 2019 finden gleich zwei Hauptversammlungen (HV) der exceet Group im Légère Hotel Luxembourg statt – und auf beiden Veranstaltungen geht es um wichtige Weichenstellungen für Aktionäre: Zunächst einmal wird ab 11.00 Uhr über die Ausschüttung einer Sonderdividende von 3,00 Euro je Aktie entschieden, was angesichts der Mehrheitsverhältnisse nur eine Formalie sein wird. Immerhin befinden sich nicht einmal mehr 13 Prozent der Anteilscheine im Streubesitz. Mit Abstand größte Aktionärsgruppe ist der Active Ownership Fund mit knapp 69 Prozent. Zudem sind noch einige Investmentvehikel bei der auf Spezialelektronik für den Einsatz im Gesundheitsbereich fokussierten Gesellschaft im Boot. Hintergrund der Ausschüttung: Nach dem Verkauf des Berliner Unternehmens AEMtec im Herbst 2018 verfügen die Luxemburger mit Notiz im Frankfurter Prime Standard über eine üppige Netto-Liquidität von zuletzt fast 109 Mio. Euro.

Etwas mehr als 60 Mio. Euro davon werden durch die Sonderauszahlung abfließen. Beim jetzigen Aktienkurs von 6,95 Euro würde das auf eine Rendite von rund 43 Prozent hinauslaufen. Doch Vorsicht: Es handelt sich nicht um einen „Free Lunch“. Parallel zur Ausschüttung wird der Aktienkurs um den entsprechenden Ausschüttungsbetrag gekürzt! Dennoch ist es aber so, dass solche Bonuszahlungen regelmäßig Investoren anlocken und so stehen die Chancen gut, dass die Notiz der exceet-Group bis zum Dividendentermin oder kurz davor noch spürbar anziehen kann. Eher technischer Natur ist dagegen die für die zweite HV angesetzte Umwandlung der Rechtsform von einer Europäischen Aktiengesellschaft (SE) in eine Société Anonyme (SA). Aber auch das ist nur eine Vorstufe, denn geplant ist die anschließende Wechsel in eine Luxemburgische KGaA (SCA). Verfechter möglichst umfassender und gleichberechtigter Aktionärsrechte werden da zwar nicht gerade mit der Zunge schnalzen. Doch an der Entscheidung ist wohl kaum zu rütteln.

Zudem hat Active Ownership – Anlegern unter anderem bekannt durch die Engagements bei Stada Arzneimittel, NFON, Sunrise oder Schaltbau – angekündigt, dass sie mit der Gesellschaft künftig einen „opportunistischen Investmentansatz ohne festgelegte Anlagestrategie“ verfolgen will. Für Spannung ist also gesorgt, zumal es auch einen Wechsel auf Vorstandsebene geben wird: Wolf-Günter Freese, CEO und CFO in Personalunion, wird das Unternehmen zu Ende März 2020 verlassen. Derweil liefert der kürzlich vorgelegte Neun-Monats-Bericht ein insgesamt ordentliches Bild ab, nachdem die exceet Group im zweiten Quartal 2019 noch ein wenig schwächelte. Die mit Abstand wichtigste Gesellschaft aus dem Portfolio, der Leiterplattenhersteller GS Swiss PCB, scheint sich im allgemein rauen Konjunkturklima aber gut zu behaupten. Auf Konzernebene weist die exceet Group nach neuen Monaten 2019 einen um 5,2 Prozent höheren Umsatz von 32,74 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) der fortgeführten Aktivitäten von knapp 4,32 Mio. Euro aus – nach 3,56 Mio. Euro im entsprechenden Vorjahreszeitraum.

Der gesamte Börsenwert des Unternehmens beträgt zurzeit knapp 142 Mio. Euro. Mehr als drei Viertel davon ist durch Cash unterlegt. Dabei schätzen Firmenkenner den Wert des bestehenden Portfolios sehr viel höher ein, als es die Börse derzeit zum Ausdruck bringt. Nun: Nicht umsonst wird der Aktionärskreis durch Spezialisten wie Active Ownership oder die fast vollständig zur Deutschen Balaton gehörende Heidelberger Beteiligungsholding dominiert. Wichtig für Privatanleger: Die Aktie ist relativ markteng. Zudem kann es auch eine sinnvolle Strategie sein, sich kurz vor der Dividendenausschüttung von dem Wert zu trennen. Gut zu wissen ist wohl auch, dass das Listing der Exceet-Aktie im Prime Standard trotz der umfassebnden Strukturmaßnahmen dem Vernehmen nach nicht zur Debatte steht. Sprich: Ein Delisting ist wohl kein Thema.

Zudem hat Active Ownership – Anlegern unter anderem bekannt durch die Engagements bei Stada Arzneimittel, NFON, Sunrise oder Schaltbau – angekündigt, dass sie mit der Gesellschaft künftig einen „opportunistischen Investmentansatz ohne festgelegte Anlagestrategie“ verfolgen will. Für Spannung ist also gesorgt, zumal es auch einen Wechsel auf Vorstandsebene geben wird: Wolf-Günter Freese, CEO und CFO in Personalunion, wird das Unternehmen zu Ende März 2020 verlassen. Derweil liefert der kürzlich vorgelegte Neun-Monats-Bericht ein insgesamt ordentliches Bild ab, nachdem die exceet Group im zweiten Quartal 2019 noch ein wenig schwächelte. Die mit Abstand wichtigste Gesellschaft aus dem Portfolio, der Leiterplattenhersteller GS Swiss PCB, scheint sich im allgemein rauen Konjunkturklima aber gut zu behaupten. Auf Konzernebene weist die exceet Group nach neuen Monaten 2019 einen um 5,2 Prozent höheren Umsatz von 32,74 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) der fortgeführten Aktivitäten von knapp 4,32 Mio. Euro aus – nach 3,56 Mio. Euro im entsprechenden Vorjahreszeitraum.

Der gesamte Börsenwert des Unternehmens beträgt zurzeit knapp 142 Mio. Euro. Mehr als drei Viertel davon ist durch Cash unterlegt. Dabei schätzen Firmenkenner den Wert des bestehenden Portfolios sehr viel höher ein, als es die Börse derzeit zum Ausdruck bringt. Nun: Nicht umsonst wird der Aktionärskreis durch Spezialisten wie Active Ownership oder die fast vollständig zur Deutschen Balaton gehörende Heidelberger Beteiligungsholding dominiert. Wichtig für Privatanleger: Die Aktie ist relativ markteng. Zudem kann es auch eine sinnvolle Strategie sein, sich kurz vor der Dividendenausschüttung von dem Wert zu trennen. Gut zu wissen ist wohl auch, dass das Listing der Exceet-Aktie im Prime Standard trotz der umfassebnden Strukturmaßnahmen dem Vernehmen nach nicht zur Debatte steht. Sprich: Ein Delisting ist wohl kein Thema.

H2APEX Group

Kurs: 1,18

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| H2APEX Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0YF5P | LU0472835155 | SCA | 59,18 Mio € | 27.07.2011 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 45,45 | 0,62 | 3,85 | 15,30 | 29,57 | 9,50 | 20,00 | |

| EBITDA1,2 | 7,80 | 2,12 | -9,20 | -16,92 | -16,36 | -21,00 | -6,00 | |

| EBITDA-margin %3 | 17,16 | 341,94 | -238,96 | -110,59 | -55,33 | -221,05 | -30,00 | |

| EBIT1,4 | 4,35 | -1,14 | -10,50 | -22,15 | -25,56 | -25,50 | -11,00 | |

| EBIT-margin %5 | 9,57 | -183,87 | -272,73 | -144,77 | -86,44 | -268,42 | -55,00 | |

| Net profit1 | 3,11 | 87,05 | -12,95 | -24,64 | -27,82 | -30,60 | -13,00 | |

| Net-margin %6 | 6,84 | 14.040,32 | -336,36 | -161,05 | -94,08 | -322,11 | -65,00 | |

| Cashflow1,7 | 7,45 | 4,08 | -15,28 | -14,81 | -18,45 | -21,90 | 0,00 | |

| Earnings per share8 | 0,16 | 4,34 | -0,65 | -0,69 | -0,77 | -0,84 | -0,38 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Noch einen Wimpernschlag, dann hat die Notiz von secunet Security Networks das bisherige All-Time-High bei 132,00 Euro vom 28. Juni 2018 auch schon wieder erreicht. Rein operativ läuft es bei dem Anbieter von professioneller IT-Sicherheitstechnik – vorzugsweise für den Einsatz im behördlichen Bereich – weiterhin wie am Schnürchen. Nach neun Monaten 2019 kommt secunet bei Umsätzen von 163,5 Mio. Euro (Vorjahr: 98,0 Mio. Euro) auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 22,1 Mio. Euro – nach 13,7 Mio. Euro in der entsprechenden Vorjahresperiode. Interessant: Der massive Umsatzzuwachs geht zu einem signifikanten Teil auf das in diesem Jahr gestartete Geschäft mit den Gesundheitskonnektoren zur Implemtierung der Elektronischem Patientenakte in den Arztpraxen.

Detaillierte Zahlen legt secunet zwar nicht vor: Doch geht man einmal davon aus, dass das traditionelle Geschäft mit Industriekunden pro Quartal nur rund 4 Mio. Euro zu den Konzernerlösen beisteuert, so sind die „Business-Erlöse“ der ersten neun Monate 2019 mit knapp 51 Mio. Euro schon eine echte Hausnummer. Allerdings ist der Konnektor-Boom eher ein Einmaleffekt – und in dieser Kategorie auch offiziell vom Vorstand eingeordnet. Und so ist nach Schätzungen von boersengefluester.de im dritten Quartal 2019 auch kaum noch etwas vom Konrektor-Geschäft zu spüren gewesen. Jedenfalls liegen die nach neun Monaten 2019 erzielten Umsätze im „Business Sector“ mit 50,9 Mio. Euro nur noch um 7,6 Mio. Euro über den zum Halbjahr ausgewiesenen Erlösen von 43,26 Mio. Euro.

Entsprechend ist auch das Segment-EBIT im dritten Quartal 2019 mit rund 0,35 Mio. Euro in die roten Zahlen gerutscht. Nach neun Monaten steht hier aber immer noch ein Ergebnis vor Zinsen und Steuern (EBIT) von 4,8 Mio. Euro zu Buche, so dass sich das Konnektor-Engagement unterm Strich wohl doch deutlich ausgezahlt hat. Auf Konzernebene bleibt es bei der erst vor zwei Monaten abermals heraufgesetzten Prognose für 2019: Demnach ist mir Erlösen von rund 210 Mio. Euro und einem EBIT im Bereich um 32 Mio. Euro zu rechnen.

Eine Vorschau, die nach Auffassung von boersengefluester.de durchaus noch Platz für positive Überraschungen lässt. Kehrseite der Medaille bleibt die alles andere als schlanke Bewertung der secunet-Aktie. Dafür bekommen Anleger freilich auch super viel Qualität ins Depot. Ohne Grund notiert der Anteilschein schließlich nicht so hoch. Das jüngste Kursziel von Warburg Research liegt bei 138 Euro. Auf diesem Niveau würde secunet es auf einen Börsenwert von knapp 900 Mio. Euro bringen.

Entsprechend ist auch das Segment-EBIT im dritten Quartal 2019 mit rund 0,35 Mio. Euro in die roten Zahlen gerutscht. Nach neun Monaten steht hier aber immer noch ein Ergebnis vor Zinsen und Steuern (EBIT) von 4,8 Mio. Euro zu Buche, so dass sich das Konnektor-Engagement unterm Strich wohl doch deutlich ausgezahlt hat. Auf Konzernebene bleibt es bei der erst vor zwei Monaten abermals heraufgesetzten Prognose für 2019: Demnach ist mir Erlösen von rund 210 Mio. Euro und einem EBIT im Bereich um 32 Mio. Euro zu rechnen.

Eine Vorschau, die nach Auffassung von boersengefluester.de durchaus noch Platz für positive Überraschungen lässt. Kehrseite der Medaille bleibt die alles andere als schlanke Bewertung der secunet-Aktie. Dafür bekommen Anleger freilich auch super viel Qualität ins Depot. Ohne Grund notiert der Anteilschein schließlich nicht so hoch. Das jüngste Kursziel von Warburg Research liegt bei 138 Euro. Auf diesem Niveau würde secunet es auf einen Börsenwert von knapp 900 Mio. Euro bringen.

secunet Security Networks

Kurs: 190,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.235,00 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

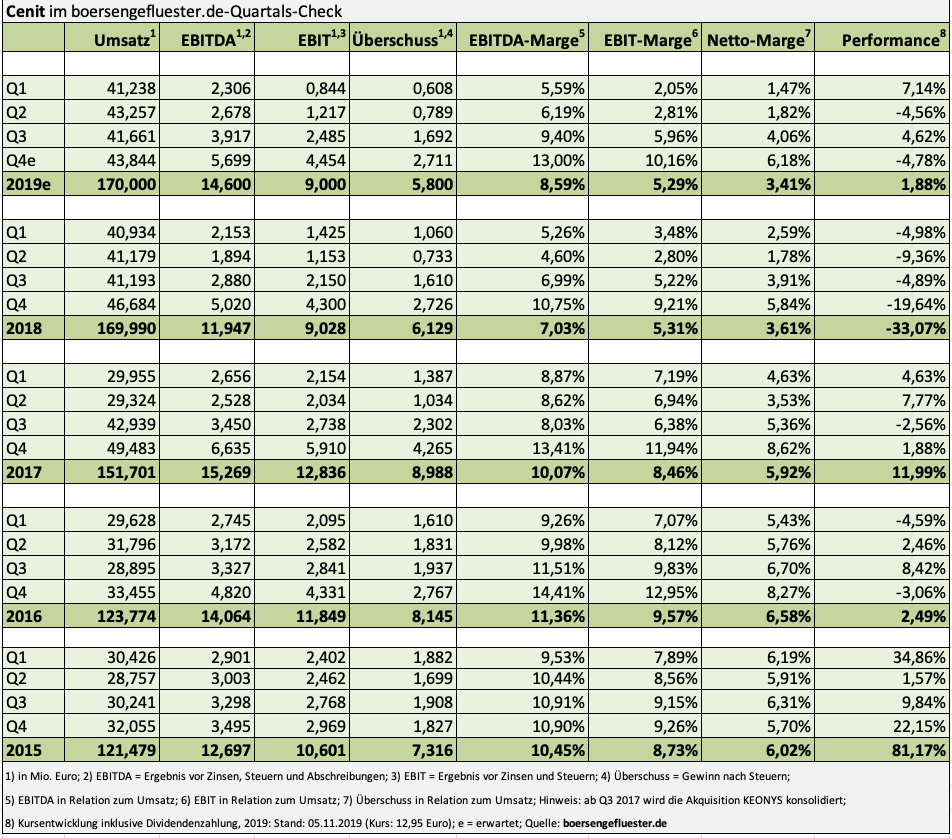

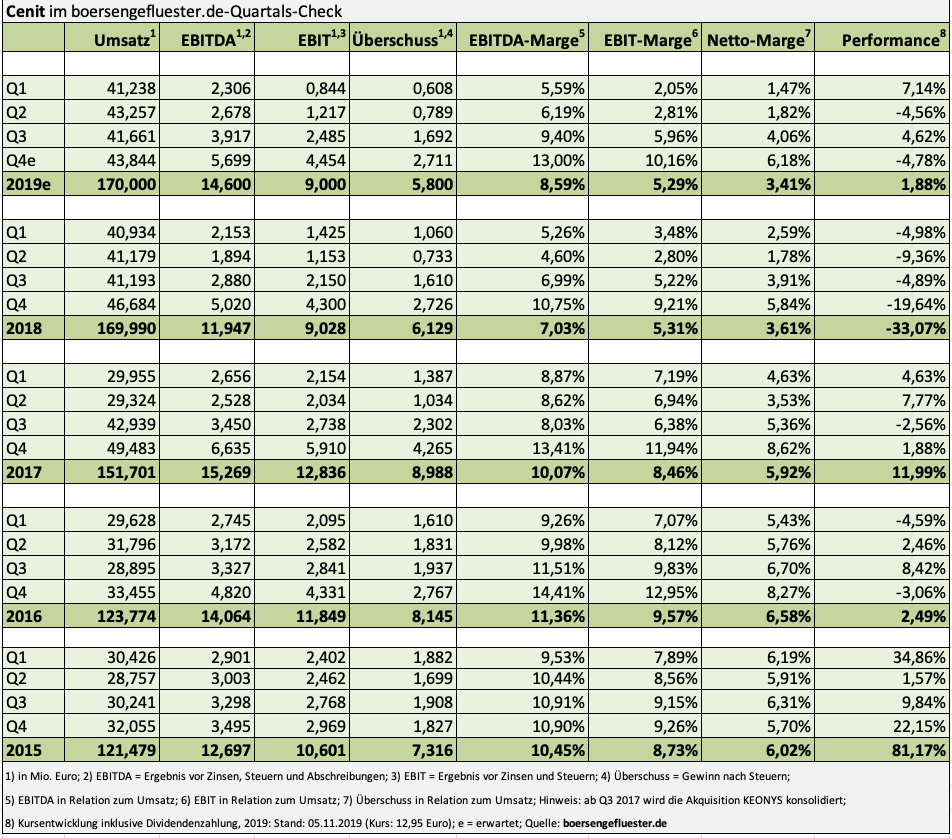

In einer schlechten Börsenphase hätte die Cenit-Aktie wohl mit einem spürbaren Kursrückgang auf den jetzt vorgelegten Neun-Monats-Bericht reagiert. Immerhin musste CEO Kurt Bengel das für 2019 ehemals mit rund 10 Mio. Euro prognostizierte Ergebnis vor Zinsen und Steuern (EBIT) auf eine Spanne von 8 bis 10 Mio. Euro neu justieren. An der Börse sorgte die geänderte Einschätzung jedoch nur für ein Achselzucken – jedenfalls bewegte sich die Notiz des Software- und Beratungshauses kaum vom Fleck. Wie ist das zu interpretieren? Zunächst einmal ist es wohl so, dass sich die meisten Investoren nach dem schwachen Jahresstart gedanklich ohnehin auf eine gestutzte Prognose eingestellt hatten. Und vor diesem Hintergrund hätte es durchaus schlimmer kommen können.

Immerhin signalisiert die jetzt gewählte Bandbreite, dass Cenit – wenn es im traditionell wichtigen Abschlussquartal einigermaßen gut läuft – noch einigermaßen dicht an die ursprüngliche Planung herankommen kann. Zudem ist es ein gutes Zeichen, dass Vorstand Bengel die Umsatzvorschau von rund 170 Mio. Euro für das Gesamtjahr nicht angetastet hat. Offenbar gibt es trotz der mitunter deutlichen Konjunkturabschwächung in für Cenit wichtigen Abnehmerbrachen noch kein ganz gravierendes Problem. Zudem ist der Absatz von Cenit-eigener Software absolut weiter gewachsen und steht – genau wie zum Halbjahr 2019 – für rund neun Prozent der Konzernerlöse. Insgesamt haben die Stuttgarter mit ihren Zahlen für das dritte Quartal (Umsatz: 41,66 Mio. Euro, EBIT: 2,49 Mio. Euro) die Erwartungen von boersengefluester.de ergebnismäßig sogar voll erfüllt, nur beim Umsatz hatten wir einen Tick mehr erhofft (sihe dazu unseren Beitrag HIER).

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Cenit

Kurs: 6,50

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Den Titel „Software-Company mit der dynamischsten Umsatzentwicklung“ wird InVision 2019 mit Sicherheit nicht mehr gewinnen. Dafür treten die Erlöse mit knapp 6,40 Mio. Euro nach neun Monaten des laufenden Jahres zu sehr auf der Stelle. Im mittlerweile arg kleinen E-Learning-Bereich muss der Anbieter von Software für die Personalplanung in Call-Centern sogar weiter kräftige Rückgänge hinnehmen. Insgesamt stellt sich die Lage damit so da, dass CEO Peter Bollenbeck die Umsatzprognose für das Gesamtjahr leicht nach unten anpassen muss. Lag die bisherige Messlatte bei mindestens dem 2018er-Umsatz von 13,07 Mio. Euro, peilt Bollenbeck nun für 2019 Erlöse in einer Bandbreite zwischen 12,50 und 13,00 Mio. Euro an. Umso erfreulicher ist, welche Fortschritte die Düsseldorfer bei der Rentabilität gemacht haben: Mit 787.000 Euro liegt das Ergebnis vor Zinsen und Steuern (EBIT) nach neun Monaten 2019 nicht nur signifikant über dem entsprechenden Vorjahreswert von 216.000 Euro, sondern auch spürbar über dem nach sechs Monaten 2019 ausgewiesenen EBIT von 365.000 Euro. Das Ergebnis je Aktie kletterte von 0,04 auf 0,26 Euro.

...

InVision

Kurs: 6,45

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 12,75 | 13,69 | 14,46 | 15,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,80 | -0,04 | -2,38 | -0,80 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 14,12 | -0,29 | -16,46 | -5,16 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 1,14 | -0,74 | -3,10 | -1,50 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 8,94 | -5,41 | -21,44 | -9,68 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,29 | -1,56 | -3,98 | -2,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 2,28 | -11,40 | -27,52 | -12,90 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,95 | -0,58 | -2,38 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,17 | -0,73 | -1,78 | -0,89 | -0,15 | 0,19 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

„Im Wesentlichen ist dieser Zuwachs auf geringere Personalkosten, hauptsächlich durch die Schließung des Standortes in Derry, Nordirland, im vierten Quartal 2018 zurückzuführen“, betont InVison. Konkret gehen allein 100.000 Euro auf das Konto einer Auflösung von Rückstellungen für potenzielle Erstattungsforderungen ehemals erhaltene Finanzhilfen in der zweitgrößten Stadt Nordirlands. Aber auch bereinigt um diesen Sondereffekt hätte boersengefluester.de kaum mit derart deutlichen Verbesserungen gerechnet – auch wenn das absolute Margen-Niveau freilich noch deutliches Potenzial nach oben besitzt. Gleichwohl passt es ins Bild, dass Vorstand Peter Bollenbeck für das Gesamtjahr nun optimistischer wird und mit einem Betriebsergebnis zwischen 0,75 und 1,10 Mio. Euro kalkuliert.

Ursprünglich wollte er auch beim EBIT den Vorjahreswert – das waren 233.000 Euro – mindestens erreichen. Eine Prognose, die allerdings schon zum Halbjahr nicht gerade ambitioniert formuliert war. Kursmäßig dümpelte die InVision-Aktie in den vergangenen Monaten zwar eher lustlos unterhalb der Marke von 20 Euro vor sich hin. Mit der Vorlage des Zwischenberichts sind wir aber zuversichtlich, dass der Titel einen neuen Schub nach oben bekommt. Bewertungstechnisch kommt InVision nämlich recht attraktiv daher, auch wennd as KGV auf 2020er-basis noch sehr hoch daherkommt. Letztlich fehlt nur, dass endlich auch die Umsatzerlöse in Schwung kommen. Dann würde die im streng regulierten Börsensegment Prime Standard gelistete InVision-Aktie ohnehin in ganz andere Regionen vordringen. Hört sich einfach an, ist aber ein mühsamer Weg.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InVision | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 585969 | DE0005859698 | AG | 14,42 Mio € | 18.06.2007 | - | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„If you can’t measure it, you can’t manage it.“

Peter F. Drucker

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL