Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Irgendwann ist dann auch mal gut mit Kursrückgang: Bei einem KGV von weniger als zehn, einer Dividendenrendite von mehr als drei Prozent und einem Aktienkurs, der sich etwa auf der Höhe des Buchwerts bewegt, können Anleger eigentlich nicht mehr viel verkehrt – insbesondere, wenn es sich um einen Titel aus dem Pharmasektor handelt. Die Rede ist von Eckert & Ziegler, einem Anbieter von Geräten und Zubehör zur Krebsbestrahlung mit Hilfe von radioaktiven Substanzen. Gleichzeitig werden die Produkte aber auch von Industriekonzernen – etwa aus der Petrochemie – zu Messzwecken eingesetzt. Zumindest der Kundenkreis aus dem Ölsektor hält sich mit Investitionen zurzeit aber freilich sehr bedeckt. Aus Kapitalmarktsicht bewegen sich die Berliner mit einem Börsenwert von zurzeit knapp 100 Mio. Euro an einer wichtigen Aufmerksamkeitsschwelle. Dem stehen eine Umsatzerwartung von gut 133 Mio. Euro für 2015 sowie ein von Vorstandschef Andreas Eckert ausgegebenes Gewinnziel von etwa 11 Mio. Euro entgegen. Positiv haben die Analysten den zum Jahreswechsel erfolgten Verkauf des US-Geschäfts mit radioaktiven Kleinimplantaten zur Behandlung von Prostatakrebs – sogenannten Seeds – kommentiert. „Mit dem Verkauf wird ein erheblicher Verlustbringer eliminiert“, sagen etwa die Experten der WGZ Bank. Künftig will sich Eckert & Ziegler in den Vereinigten Staaten auf den Vertrieb von Geräten zur Bestrahlung von Tumoren fokussieren.

Dabei ruhen die Hoffnungen auf dem neuen Afterloader SagiNova. „Die ersten Verkäufe laufen sehr gut an“, verriet CEO Eckert im November auf dem Eigenkapitalforum in Frankfurt. Dem Vernehmen soll das Gerät von Eckert & Ziegler den Konkurrenzprodukten des US-Konzerns Varian Medical Systems (WKN: 852812) oder von Elekta (WKN: 896279) aus Schweden technisch überlegen sein. Allerdings bekam das SagiNova erst im Mai 2015, und damit um einiges später als ursprünglich gedacht, die Zulassung von der US-Gesundheitsbehörde FDA. Dabei setzt Eckert auch auf Order aus Lateinamerika, die die verloren gegangenen Umsätze aus den ehemaligen GUS-Staaten kompensieren sollen. Zudem sorgen Comeback-Märkte wie der Iran für Hoffnung. Als Prognoseweltmeister hat sich die Gesellschaft in den vergangenen Jahren zwar nicht unbedingt hervorgetan, aber die ersten Wochen 2016 sind schon mal unfallfrei über die Bühne gegangen. 2015 musste Eckert & Ziegler bereits am 5. Januar die Vorschau für 2014 zusammenfalten. Fazit boersengefluester.de: Sollten die Berliner ihre Ausblicke für 2015 und 2016 tatsächlich einlösen – eine positive Überraschung wäre dabei noch nicht einmal unbedingt nötig –, wäre das aktuelle Kursniveau eine feine Einstiegsbasis. Eine derart günstige Kennzahlenkombination gibt es nicht so häufig auf dem heimischen Kurszettel. Auf Zwölf-Monats-Sicht hat der Titel inklusive der Dividende dann vermutlich locker ein Potenzial von 20 Prozent. Die Kursziele der Analysten sind sogar noch weiter von der aktuellen Notiz entfernt. Die WGZ Bank sieht den fairen Wert bei 26 Euro, Hauck & Aufhäuser nennt gar ein Ziel von 28 Euro für den Small Cap. Zudem gilt das Unternehmen als Profiteur eines gegenüber dem Euro festen Dollars.

Eckert & Ziegler

Kurs: 15,42

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eckert & Ziegler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 565970 | DE0005659700 | SE | 979,41 Mio € | 25.05.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-margin %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-margin %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Net profit1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Net-margin %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Earnings per share8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividend per share8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

So ist das manchmal an der Börse: Jahrelang interessierte sich kein Mensch für die Aktie – und auf einmal geht das Ding durch die Decke. Aktuelles Beispiel ist Ceotronics. Auf knackige 190 Prozent türmten sich die Kursgewinne seit Anfang November beim Spitzenkurs von 3,10 Euro – dann wurde es den Zockern aber wohl doch etwas zu heiß und die Notiz fiel noch am selben Tag (14. Januar 2016) auf 1,99 Euro zurück. Auf diesem Niveau bringt es der Anbieter von Produkten für Funkgeräte (Headsets, Adapter etc.), wie sie in der Industrie, auf Airports oder bei der Feuerwehr, der Polizei und dem Militär eingesetzt werden, auf eine Marktkapitalisierung von 13,1 Mio. Euro. Damit ist die Gesellschaft aus Rödermark in der Nähe des Frankfurter Flughafens ein reinrassiger Micro Cap, zumal sich auch nur etwa 45 Prozent der Ceotronics-Aktien im freien Umlauf befinden. ...

© boersengefluester.de | Redaktion

Gut drei Monate nach dem Börsenstart hat Chorus Clean Energy den Ausgabepreis von 9,75 Euro erstmals signifikant überschritten und mit 10,58 Euro ein neues Hoch markiert. Damit kommt der Betreiber von Solar- und Windparks, der auch als Dienstleister für institutionelle Investoren auftritt, auf einen Börsenwert von rund 293 Mio. Euro – bei einem Streubesitz von offiziell 85,4 Prozent. Zum Vergleich: Der im SDAX notierte Solarparkbetreiber Capital Stage bringt 590 Mio. Euro auf die Waagschale, wovon rund die Hälfte dem Streubesitz zuzurechnen sind. Die in Bayreuth ansässige 7C Solarparken kommt auf 87 Mio. Euro, bei einem Free Float von knapp 42 Prozent. Mit in die Vergleichsgruppe gehört aus heimischer Sicht auch noch Energiekontor mit Hauptsitz in Bremen. Das Unternehmen ist zwar in erster Linie ein Projektierer von Windparks, baut den eigenen Bestand jedoch kontinuierlich aus. Kapitalisiert ist Energiekontor mit 177 Mio. Euro. Allerdings befinden sich nur knapp 29 Prozent der Anteile im freien Umlauf. Zumindest gemessen an der Free-Float-MarketCap ist Chorus Clean Energy demnach gar nicht weit entfernt vom Platzhirschen Capital Stage. Mit dem Gang an den Kapitalmarkt, der erst im zweiten Anlauf klappte, hat Chorus Clean Energy brutto rund 100 Mio. Euro eingenommen, die für die weitere Expansion eingesetzt werden sollen. Und hier war das Unternehmen aus Neubiberg, südöstlich von München, in den vergangenen Wochen bereits schwer aktiv und hat diverse Anlagenparks in Deutschland und Österreich gekauft – sowohl für den Eigenbestand als auch für institutionelle Kunden.

Historisch entstanden ist die jetzige börsennotierte Gesellschaft durch die Übertragung des ursprünglich von Kommanditgesellschaften und Fonds gehaltenen Portfolios auf die AG. Aus Fondsanlegern wurden also Aktionäre. Eine ähnliche Konstruktion gab es im Immobilienbereich vor Jahren zum Beispiel bei Fair Value REIT-AG. Interessant wird, wie sich Chorus Clean Energy in Sachen Dividenden positionieren wird. Die im Oktober 2015 platzierten Aktien sind für das komplette Geschäftsjahr 2015 dividendenberechtigt. Laut Wertpapierprospekt soll die Gewinnbeteiligung „mindestens mit branchenüblichen Dividenden vergleichbar sein”. Zur Einordnung: Capital Stage bringt es derzeit auf eine Rendite von gut zwei Prozent. Um da mithalten zu können, müsste die im Prime Standard gelistete Chorus Clean Energy für 2015 also rund 20 Cent pro Aktie auskehren. Und so ist es auch – die Analysten der Berenberg Bank kalkulieren zurzeit mit 0,21 Euro und erwarten für 2016 sogar einen Sprung auf 0,49 Euro je Anteilschein. Das Kursziel siedeln die (an der Emission beteiligten und damit entsprechend zuversichtlichen) Berenberg-Experten bei immerhin 13,90 Euro an. Potenzial wäre demnach also ausreichend vorhanden. Insgesamt ist Chorus Clean Energy eine interessante Alternative zu Capital Stage und bietet einen attraktiven Mix aus Wachstum und Dividende. Für primär renditeorientierte Investoren bleibt Energiekontor dagegen unsere erste Wahl.

Historisch entstanden ist die jetzige börsennotierte Gesellschaft durch die Übertragung des ursprünglich von Kommanditgesellschaften und Fonds gehaltenen Portfolios auf die AG. Aus Fondsanlegern wurden also Aktionäre. Eine ähnliche Konstruktion gab es im Immobilienbereich vor Jahren zum Beispiel bei Fair Value REIT-AG. Interessant wird, wie sich Chorus Clean Energy in Sachen Dividenden positionieren wird. Die im Oktober 2015 platzierten Aktien sind für das komplette Geschäftsjahr 2015 dividendenberechtigt. Laut Wertpapierprospekt soll die Gewinnbeteiligung „mindestens mit branchenüblichen Dividenden vergleichbar sein”. Zur Einordnung: Capital Stage bringt es derzeit auf eine Rendite von gut zwei Prozent. Um da mithalten zu können, müsste die im Prime Standard gelistete Chorus Clean Energy für 2015 also rund 20 Cent pro Aktie auskehren. Und so ist es auch – die Analysten der Berenberg Bank kalkulieren zurzeit mit 0,21 Euro und erwarten für 2016 sogar einen Sprung auf 0,49 Euro je Anteilschein. Das Kursziel siedeln die (an der Emission beteiligten und damit entsprechend zuversichtlichen) Berenberg-Experten bei immerhin 13,90 Euro an. Potenzial wäre demnach also ausreichend vorhanden. Insgesamt ist Chorus Clean Energy eine interessante Alternative zu Capital Stage und bietet einen attraktiven Mix aus Wachstum und Dividende. Für primär renditeorientierte Investoren bleibt Energiekontor dagegen unsere erste Wahl.

Foto: Chorus Clean Energy AG...

Chorus Clean Energy

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Chorus Clean Energy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UL5 | DE000A12UL56 | 0,00 Mio € | 07.10.2015 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Encavis | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 609500 | DE0006095003 | AG | 2.846,32 Mio € | 28.07.1998 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 7C Solarparken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QW6 | DE000A11QW68 | AG | 130,84 Mio € | 14.02.2006 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Energiekontor | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 531350 | DE0005313506 | AG | 547,41 Mio € | 25.05.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

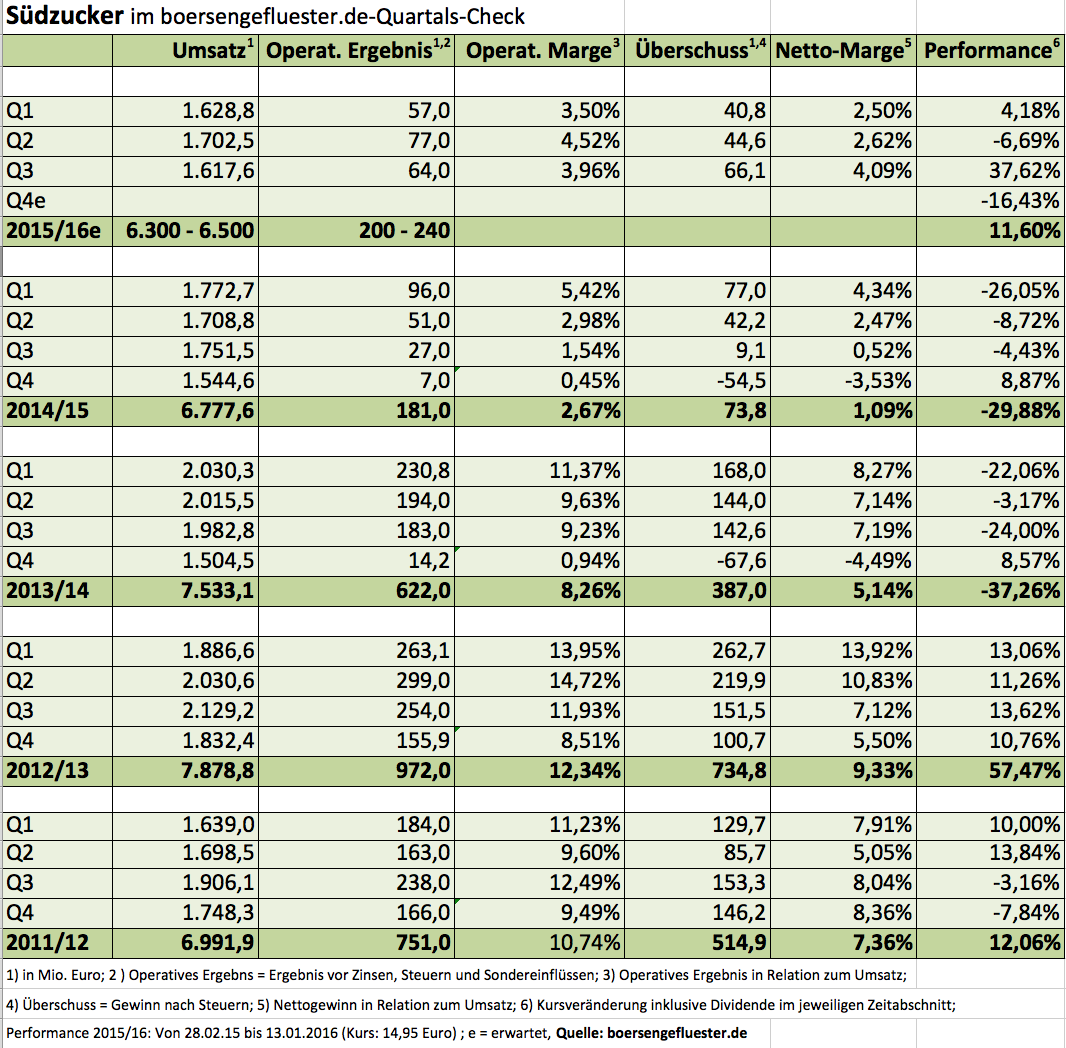

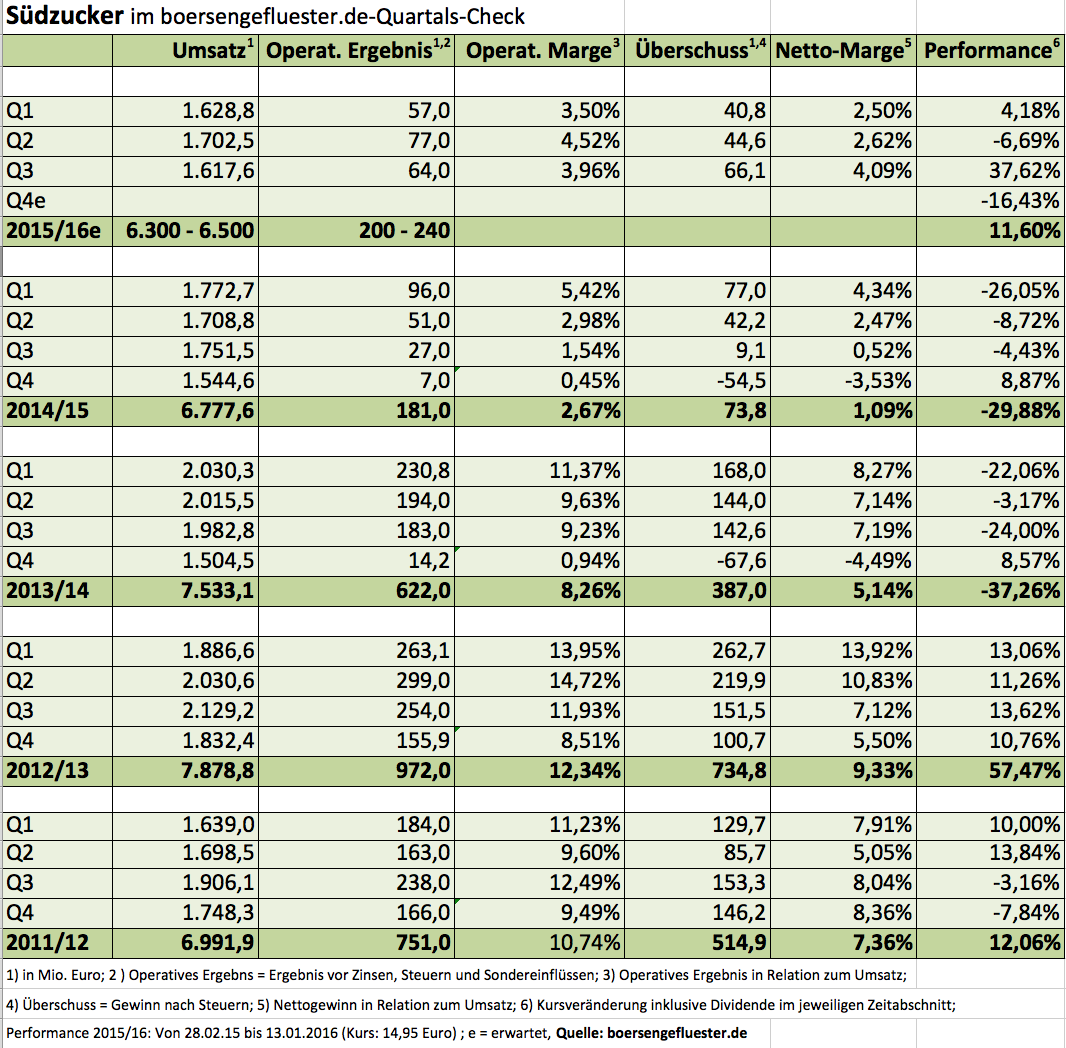

Die große Überraschung ist freilich ausgeblieben. Nach den einen Tag vorab gemeldeten Zahlen der 69-Prozent-Beteiligung CropEnergies hat auch der MDAX-Konzern Südzucker einen vergleichsweise soliden Bericht für das dritte Quartal des Geschäftsjahrs 2015/16 (per Ende Februar) vorgelegt. Zwar bewegten sich die Erlöse mit knapp 1,62 Mrd. Euro einen Tick unter den Erwartungen. Dafür aber haben die Mannheimer beim operativen Ergebnis mit 64 Mio. Euro besser abgeschnitten als gedacht – und darauf kommt es letztlich an. Die Prognosen für das Gesamtjahr hat Vorstandschef Wolfgang Heer indes nicht angetastet: Bei Erlösen zwischen 6,3 und 6,5 Mrd. Euro kalkuliert Herr weiterhin mit einem operativen Ergebnis (EBIT vor Sondereinflüssen) in einer Spanne von 200 bis 240 Mio. Euro. Die Erwartungen der Analysten liegen zurzeit bei gut 230 Mio. Euro. Diese Größenordnung sollte gut erreichbar sein. Nach drei Quartalen 2015/16 kommt Südzucker schließlich bereits auf 198 Mio. Euro. Unverändert schwierig ist die Lage im Stammgeschäft „Zucker”, wo das Unternehmen im dritten Quartal einen operativen Verlust von 28 Mio. Euro einfuhr.

Umso besser lief es dafür im Bereich „Spezialitäten” (Inhaltsstoffe für Tiernahrung und Pharma, Tiefkühlprodukte der Marke Freiberger, Portionsartikel für die Gastronomie sowie Agrana (Stärke). Hier schnellte das operative Ergebnis im dritten Quartal von 37 auf 53 Mio. Euro. Eine deutliche Ergebnisverbesserung gab es zudem bei CropEnergies (lesen Sie HIER auch den Beitrag von boersengefluester.de dazu). Im Segment Frucht (Saftkonzentrate) fiel das operative Ergebnis von 16,1 auf 14,7 Mio. Euro zurück. An der Börse kam der Zwischenbericht von Südzucker gemischt an. Nach einem starken Auftakt bröckelten die Kurse schnell wieder ab und fielen sogar unter die Marke von 15 Euro. Für Investoren von Südzucker ist das jedoch ein bekanntes Phänomen. Noch immer teilen sich die Analysten in zwei komplett unterschiedliche Fraktionen auf. Während die eine Gruppe den Titel angesichts der noch immer schwierigen Wegstrecke im Zuge der geänderten Zuckermarktverordnung für viel zu teuer hält (Hauck & Aufhäuser nennt nach den Q3-Zahlen einen fairen Wert von unverändert 12 Euro), sehen die Analysten vom Bankhaus Lampe oder Kepler Chevreux in Südzucker eine gute Gelegenheit und spendieren Kursziele von bis zu 21 Euro. Immerhin gab es bei den Investoren, die massiv auf sinkende Kurse spekulieren, zuletzt keine großen Veränderungen. Die aktuelle Shortseller-Quote können Sie unter diesem LINK kostenlos abrufen.

Boersengefluester.de bleibt bei der Südzucker-Aktie auf „Kaufen”. Die jüngste Korrektur hat den Titel beinahe bis an den (bereits um Anteile Dritter korrigierten) Buchwert zurückgeführt. Beim gegenwärtigen Kurs von 14,95 Euro kommt Südzucker inklusive der Netto-Finanzschulden von 416,5 Mio. Euro auf einen Unternehmenswert von rund 3.469 Mio. Euro. Dabei will die Gesellschaft „mittelfristig” auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 815 Mio. Euro zurückkehren. Bis dahin wird es zwar noch eine ganze Weile dauern. Doch wenn es klappt, ist das Potenzial für die Aktie enorm – ein klassisches Langfristinvestment eben. So ein Engagement kann zwischenzeitlich enorm nerven, insbesondere wenn der Gesamtmarkt steigt und die Südzucker-Aktie, wie derzeit, mal wieder kräftig den Rückwärtsgang einlegt. Abgerechnet wird jedoch in zwei bis drei Jahren.

Boersengefluester.de bleibt bei der Südzucker-Aktie auf „Kaufen”. Die jüngste Korrektur hat den Titel beinahe bis an den (bereits um Anteile Dritter korrigierten) Buchwert zurückgeführt. Beim gegenwärtigen Kurs von 14,95 Euro kommt Südzucker inklusive der Netto-Finanzschulden von 416,5 Mio. Euro auf einen Unternehmenswert von rund 3.469 Mio. Euro. Dabei will die Gesellschaft „mittelfristig” auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 815 Mio. Euro zurückkehren. Bis dahin wird es zwar noch eine ganze Weile dauern. Doch wenn es klappt, ist das Potenzial für die Aktie enorm – ein klassisches Langfristinvestment eben. So ein Engagement kann zwischenzeitlich enorm nerven, insbesondere wenn der Gesamtmarkt steigt und die Südzucker-Aktie, wie derzeit, mal wieder kräftig den Rückwärtsgang einlegt. Abgerechnet wird jedoch in zwei bis drei Jahren.

Südzucker

Kurs: 10,13

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 729700 | DE0007297004 | AG | 2.068,38 Mio € | 01.05.1948 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-margin %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-margin %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Net profit1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Net-margin %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Earnings per share8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividend per share8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: Südzucker AG...

© boersengefluester.de | Redaktion

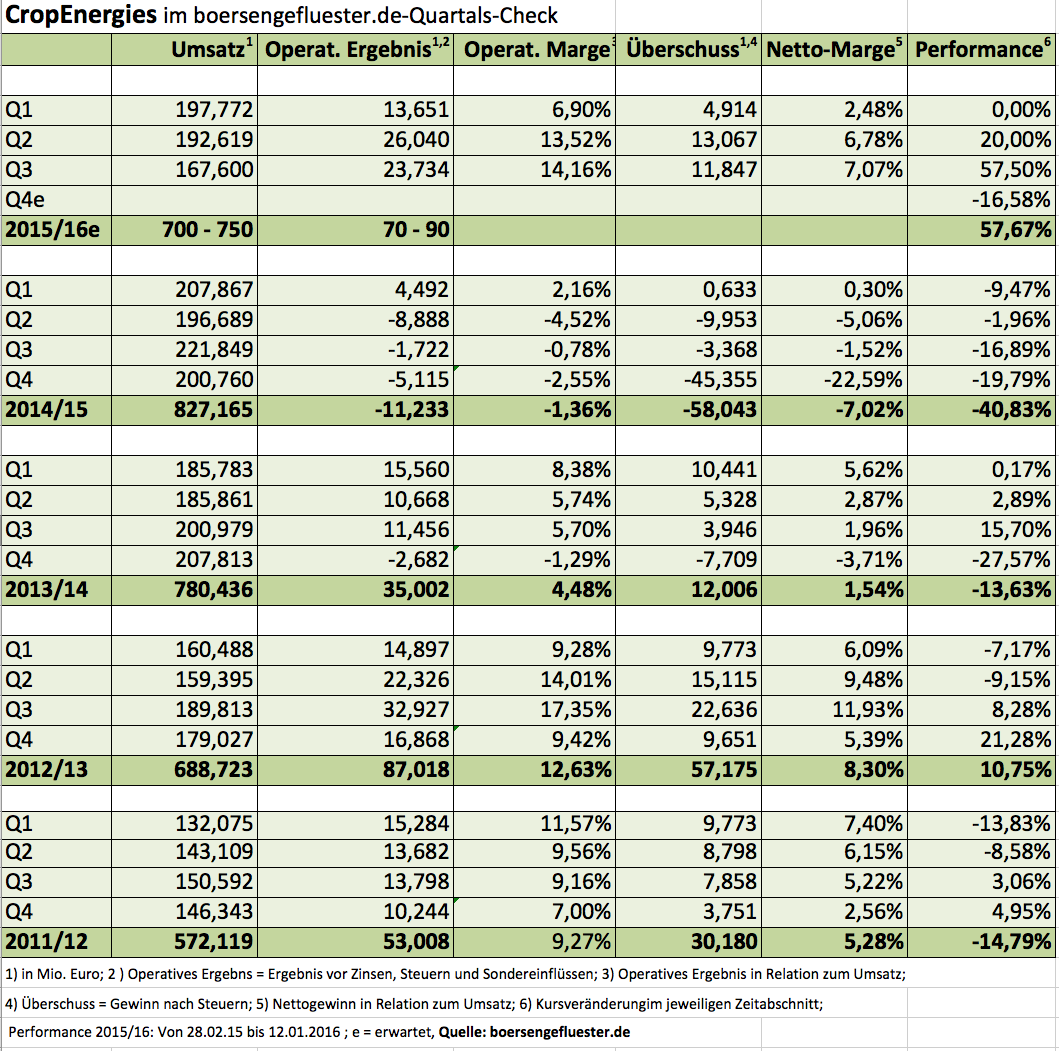

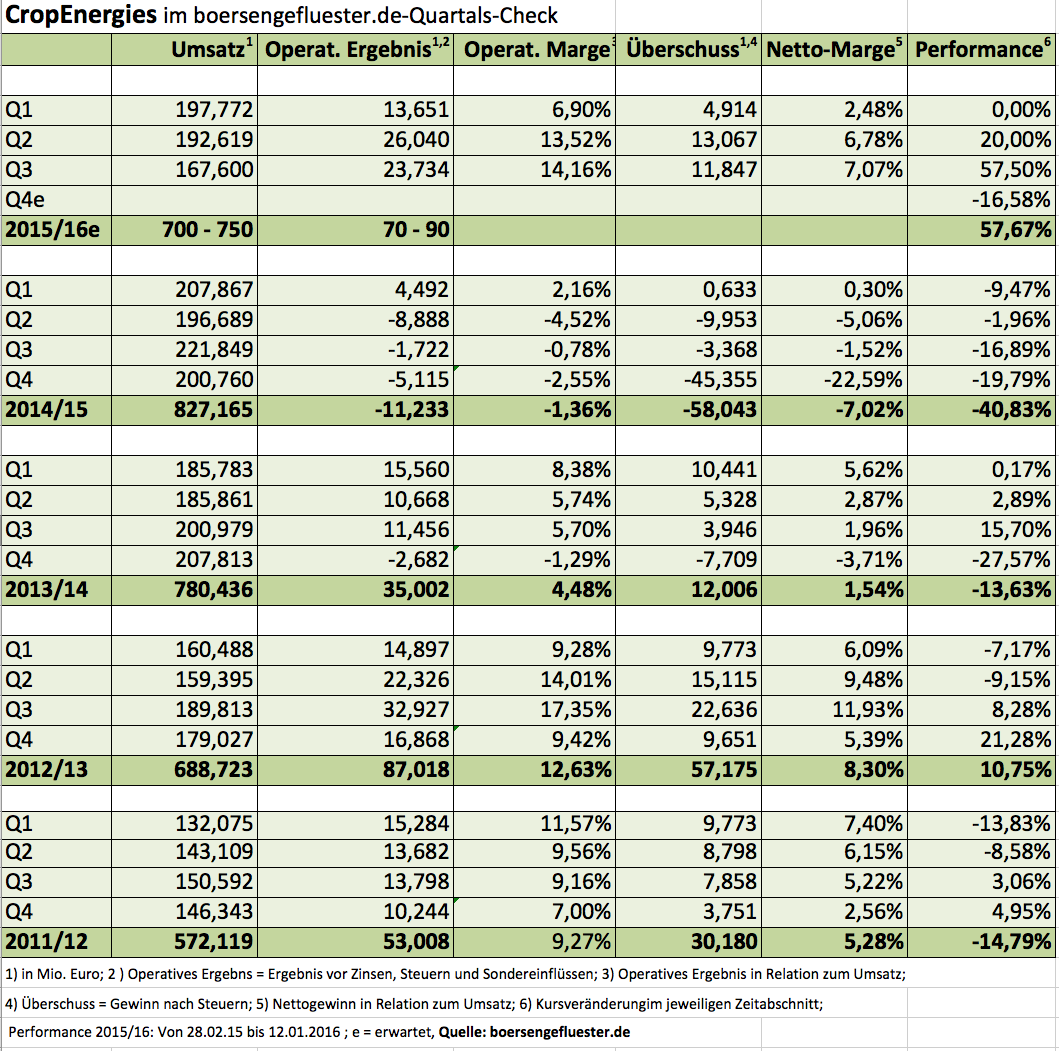

Nach der super Performance im vergangenen Jahr, haben auch die Notierungen von CropEnergies und Verbio 2016 erst einmal den Rückzug angetreten. Die Konsolidierung hält sich aber noch in Grenzen. Verbio verlor um gut zwölf Prozent an Wert, bei CropEnergies sind es rund 18 Prozent. Zumindest bei der Südzucker-Beteiligung CropEnergies haben die Investoren nun aber neues Futter in Form der Zahlen für das dritte Quartal des Geschäftsjahrs 2015/16 (endet am 29. Februar). Zunächst einmal: Anleger, die darauf spekuliert haben, dass der Biosprithersteller seine Prognosen für das Gesamtjahr neuerlich anheben wird, wurden enttäuscht. Daher ist verständlich, dass die erste Reaktion der Börsianer erst einmal leicht negativ war. Weiterhin gilt die Vorschau von Vorstandschef Joachim Lutz, wonach bei Erlösen zwischen 700 und 750 Mio. Euro mit einem um Sondereinflüsse und Restrukturierungen bereinigten Gewinn vor Zinsen und Steuern (operatives Ergebnis) in einer Bandbreite von 70 bis 90 Mio. Euro zu rechnen ist. Dabei wird die zwischenzeitliche Stilllegung der Anlage im englischen Wilton – sie gehört zu dem im Sommer 2013 übernommenen britischen Bioethanolhersteller Ensus – mit bis zu 20 Mio. Euro ins Kontor schlagen.

Per saldo liegen die Daten für Q3 aber im Rahmen der Erwartungen. Bei spürbar rückläufigen Erlösen – gegenüber dem direkten Vorgängerquartal 2015/16 als auch dem vergleichbaren Vorjahresabschnitt 2014/15 – von 167,6 Mio. Euro stand ein operatives Ergebnis von 23,73 Mio. Euro zu Buche. Damit kamen die Mannheimer auf eine operative Rendite von immerhin 14,16 Prozent, was etwa dem Niveau aus dem zweiten Quartal des wirtschaftlich sehr erfolgreichen Geschäftsjahres 2012/13 entspricht. Da sich die Nettofinanzverbindlichkeiten per 30. November 2015 gegenüber dem entsprechenden Vorjahreswert um fast 39 Prozent auf 85,76 Mio. Euro reduziert haben, hat sich auch das Zinsergebnis merklich verbessert. Folge: Erstmals seit elf Quartalen kam CropEnergies auf eine Nettoumsatzrendite von mehr als sieben Prozent. Summa summarum steht nach drei Quartalen des Geschäftsjahres 2015/16 nun ein Ergebnis je Aktie von 0,34 Euro (Vorjahreswert: minus 0,14 Euro). Die Erwartungen der Analysten für das Gesamtjahr liegen bei etwa 0,45 Euro. Diese Marke sollte also gut ereichbar sein.

Trotz der weiterhin enormen Unsicherheiten – die Terminpreise für Bioethanol zeigen deutlich nach unten – wagt die Gesellschaft erstmals eine konkrete Prognose für 2016/17. Demnach rechnet Firmenlenker Lutz mit einem operativen Ergebnis zwischen 30 und 70 Mio. Euro. Bislang hieß es lediglich, dass mit einem rückläufigen Ergebnis zu rechnen sei. Die große Spanne erklärt der Manager mit den „Erfahrungen des Geschäftsjahres 2015/16”, in dem die realisierten Tagespreise zum Teil um mehr als zehn Prozent über den vorherigen Terminpreisen für Bioethanol lagen. Also: Wenn die Tagespreise wieder so deutlich über den Terminpreisen liegen sollten, gilt das zuversichtliche Szenario – ansonsten der untere Korridor. Keine Aussage macht Lutz dazu, wann die vergleichsweise teuer arbeitende Anlage in Wilton eventuell wieder in Betrieb gehen könnte. Vorsichtige Investoren ziehen für 206/17 also besser nochmals einen erheblichen Teil an Sonderaufwendungen vom operativen Ergebnis ab. Unterm Strich dürfte die Gesellschaft im kommenden Geschäftsjahr daher weniger verdienen als 2015/16. Boersengefluester.de kalkuliert derzeit mit einem Rückgang des Überschusses von 34,5 auf 30,0 Mio. Euro. Das würde einem Ergebnis je Aktie für 2016/17 – bei CropEnergies schlagen wir dieses Wirtschaftsjahr dem Kalenderjahr 2016 zu – von 0,34 Euro entsprechen. Dem steht ein Aktienkurs von gegenwärtig 4,73 gegenüber. Da boersengefluester.de für 2017 von wieder steigenden Ergebnissen ausgeht, kommt der Titel auf ein relativ moderates Kurs-Gewinn-Verhältnis (KGV) von 11,8. Punkten kann der Small Cap außerdem noch immer unter Buchwert-Aspekten. Schließlich hat sich das Eigenkapital im jüngsten Quartal auf 4,16 Euro je Anteilschein erhöht. Wir bleiben daher bei unserer Kaufen-Einschätzung für die Aktie. Bewertungsmäßig liegen Verbio und CropEnergies momentan relativ zusammen, wobei die Marktkapitalisierung der Südzucker-Tochter den Börsenwert von Verbio um etwa 90 Mio. Euro überragt.

Trotz der weiterhin enormen Unsicherheiten – die Terminpreise für Bioethanol zeigen deutlich nach unten – wagt die Gesellschaft erstmals eine konkrete Prognose für 2016/17. Demnach rechnet Firmenlenker Lutz mit einem operativen Ergebnis zwischen 30 und 70 Mio. Euro. Bislang hieß es lediglich, dass mit einem rückläufigen Ergebnis zu rechnen sei. Die große Spanne erklärt der Manager mit den „Erfahrungen des Geschäftsjahres 2015/16”, in dem die realisierten Tagespreise zum Teil um mehr als zehn Prozent über den vorherigen Terminpreisen für Bioethanol lagen. Also: Wenn die Tagespreise wieder so deutlich über den Terminpreisen liegen sollten, gilt das zuversichtliche Szenario – ansonsten der untere Korridor. Keine Aussage macht Lutz dazu, wann die vergleichsweise teuer arbeitende Anlage in Wilton eventuell wieder in Betrieb gehen könnte. Vorsichtige Investoren ziehen für 206/17 also besser nochmals einen erheblichen Teil an Sonderaufwendungen vom operativen Ergebnis ab. Unterm Strich dürfte die Gesellschaft im kommenden Geschäftsjahr daher weniger verdienen als 2015/16. Boersengefluester.de kalkuliert derzeit mit einem Rückgang des Überschusses von 34,5 auf 30,0 Mio. Euro. Das würde einem Ergebnis je Aktie für 2016/17 – bei CropEnergies schlagen wir dieses Wirtschaftsjahr dem Kalenderjahr 2016 zu – von 0,34 Euro entsprechen. Dem steht ein Aktienkurs von gegenwärtig 4,73 gegenüber. Da boersengefluester.de für 2017 von wieder steigenden Ergebnissen ausgeht, kommt der Titel auf ein relativ moderates Kurs-Gewinn-Verhältnis (KGV) von 11,8. Punkten kann der Small Cap außerdem noch immer unter Buchwert-Aspekten. Schließlich hat sich das Eigenkapital im jüngsten Quartal auf 4,16 Euro je Anteilschein erhöht. Wir bleiben daher bei unserer Kaufen-Einschätzung für die Aktie. Bewertungsmäßig liegen Verbio und CropEnergies momentan relativ zusammen, wobei die Marktkapitalisierung der Südzucker-Tochter den Börsenwert von Verbio um etwa 90 Mio. Euro überragt.

...

CropEnergies

Kurs: 13,70

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividend per share8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio € | 29.09.2006 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio € | 16.10.2006 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

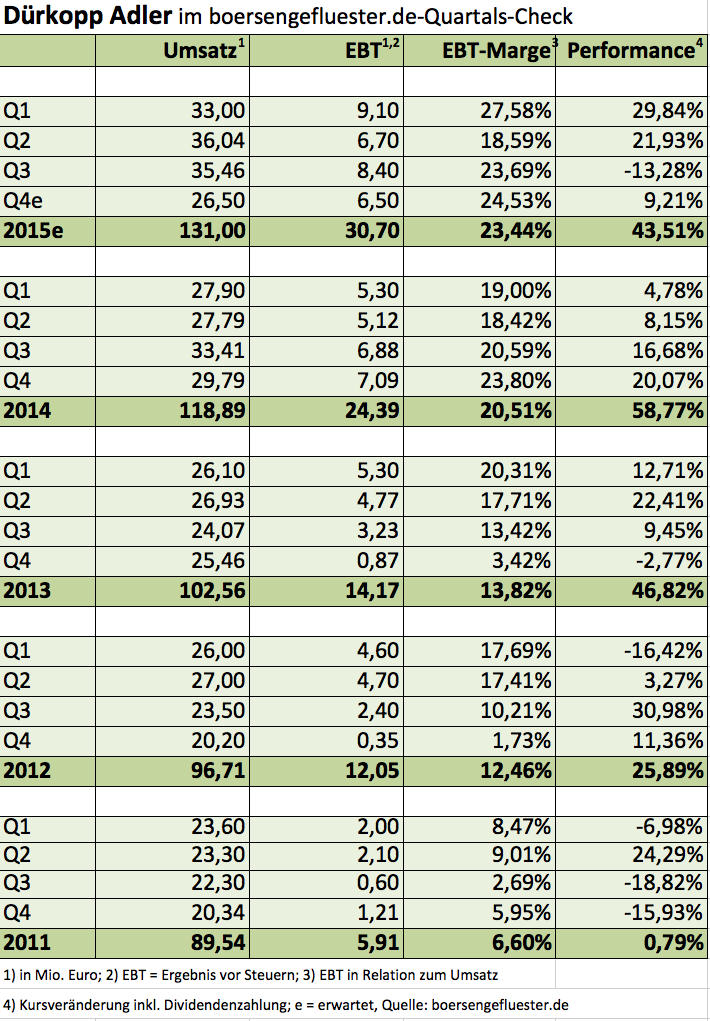

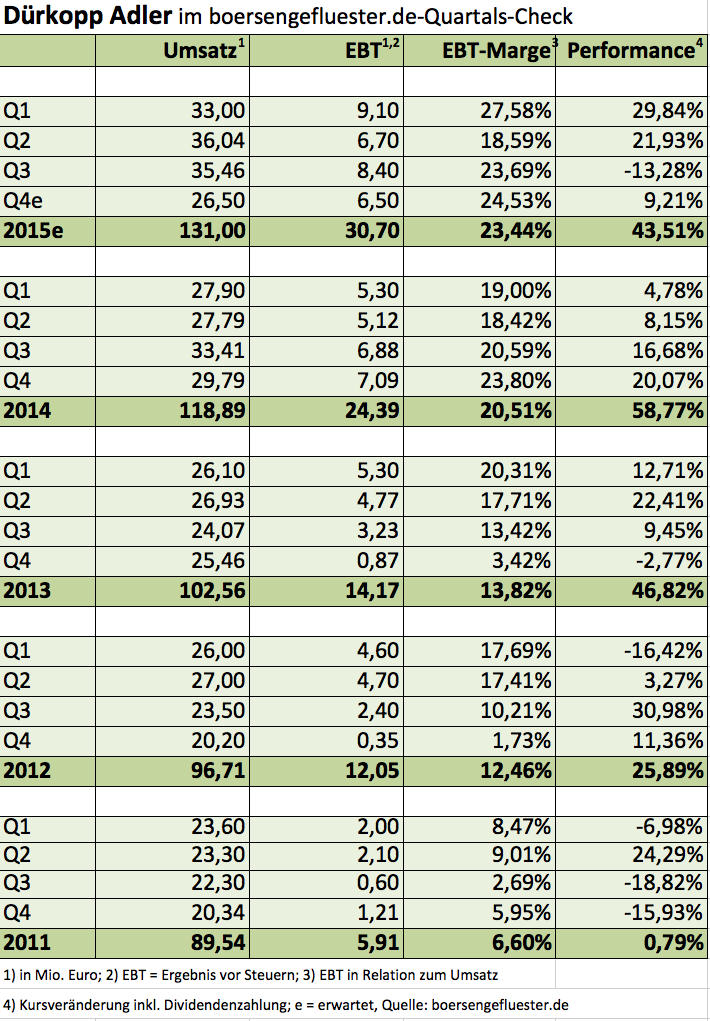

Wenn das Timing so bleibt wie im Vorjahr, wird Dürkopp Adler Mitte Februar einen ersten Zahlenüberblick für 2015 vorlegen sowie den Dividendenvorschlag bekannt geben. Das sollte die Aufmerksamkeit der Investoren nochmals verstärkt auf den Small Cap lenken – selbst wenn die Dividendenrendite nicht gerade die Paradedisziplin des Spezialwerts ist. Dafür zählt der Hersteller von Industrienähmaschinen unter KGV-Aspekten zu den attraktivsten heimischen Papieren. Nach neun Monaten 2015 hatte der Vorstand die Wortwahl für den Ausblick noch einmal optimistischer gewählt und stellte für das Gesamtjahr ein Ergebnis vor Steuern von „deutlich” über Vorjahresniveau in Aussicht. Zum Halbjahr war lediglich von einem steigenden Gewinn die Rede. Gemessen daran wird die Aktie jedenfalls spürbar zu günstig gehandelt. Ein Kurs-Gewinn-Verhältnis von rund elf ist angesichts der Ertragsstärke – die Bielefelder agieren mit einer Umsatzrendite vor Steuern nördlich von 20 Prozent – jedenfalls eine Seltenheit auf dem heimischen Kurszettel. Größter Unsicherheitsfaktor für Privatanleger bleibt die Aktionärsstruktur, denn gut 94 Prozent der Anteile liegen in den Händen des chinesischen Nähmaschinenproduzenten und Spezialisten für Büroeinrichtungen ShangGong. Immerhin: Dürkopp-Adler ist im General Standard notiert, einem kalten Delisting ohne Abfindungszahlung ist nach den neuesten gesetzlichen Regelungen somit ein Riegel vorgeschoben. Und sollte es tatsächlich irgendwann einmal zu einem Squeeze-out kommen, dürften sich wohl die Gerichte damit beschäftigen, wie eine angemessene Abfindung dotiert sein sollte.

Die gesamte Marktkapitalisierung beträgt zurzeit gut 184 Mio. Euro. Zudem verfügte die Gesellschaft zum Ende des dritten Quartals über eine Nettofinanzposition von 32,2 Mio. Euro, so dass sich ein Unternehmenswert (Enterprise Value) von rund 152 Mio. Euro ergibt. Verglichen mit dem Umsatzziel für 2015 von rund 130 Mio. Euro heißt das, dass jeder Euro Erlös mit gerade einmal 1,16 Euro bewertet wird. Angesichts der stattlichen Eigenkapitalrentabilität von vermutlich mehr als 16 Prozent für 2015 ist auch das Kurs-Buchwert-Verhältnis (KBV) von gegenwärtig 2,8 längst nicht überzogen. Gegenwärtig nicht einzuschätzen ist dagegen die Meldung von Anfang November 2015, wonach Dürkopp Adler von der chinesischen Firma CHNKI Precision Sewing Machine von einem chinesischen Gericht Schadenersatz wegen der Verletzung von Schutzrechten zugesprochen bekommen hat. „Dürkopp Adler ist als einer der Innovationsführer der Industrienähmaschinenbranche ein beliebtes Ziel weltweiter Kopisten”, räumen die Westfalen ein. Summa summarum geht boersengefluester.de dennoch davon aus, dass Dürkopp-Adler auch in den kommenden Jahren gute Ergebnisse vorlegen wird, selbst wenn das absolute Niveau von 2015 schwer zu toppen sein wird. Aber zum Ausblick für 2016 wird sich Dürkopp Adler wohl erst im März – mit der Vorlage des Geschäftsberichts – äußern.

...

...

Dürkopp Adler

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dürkopp Adler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 629900 | DE0006299001 | AG | 328,00 Mio € | 02.05.1905 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

...

© boersengefluester.de | Redaktion

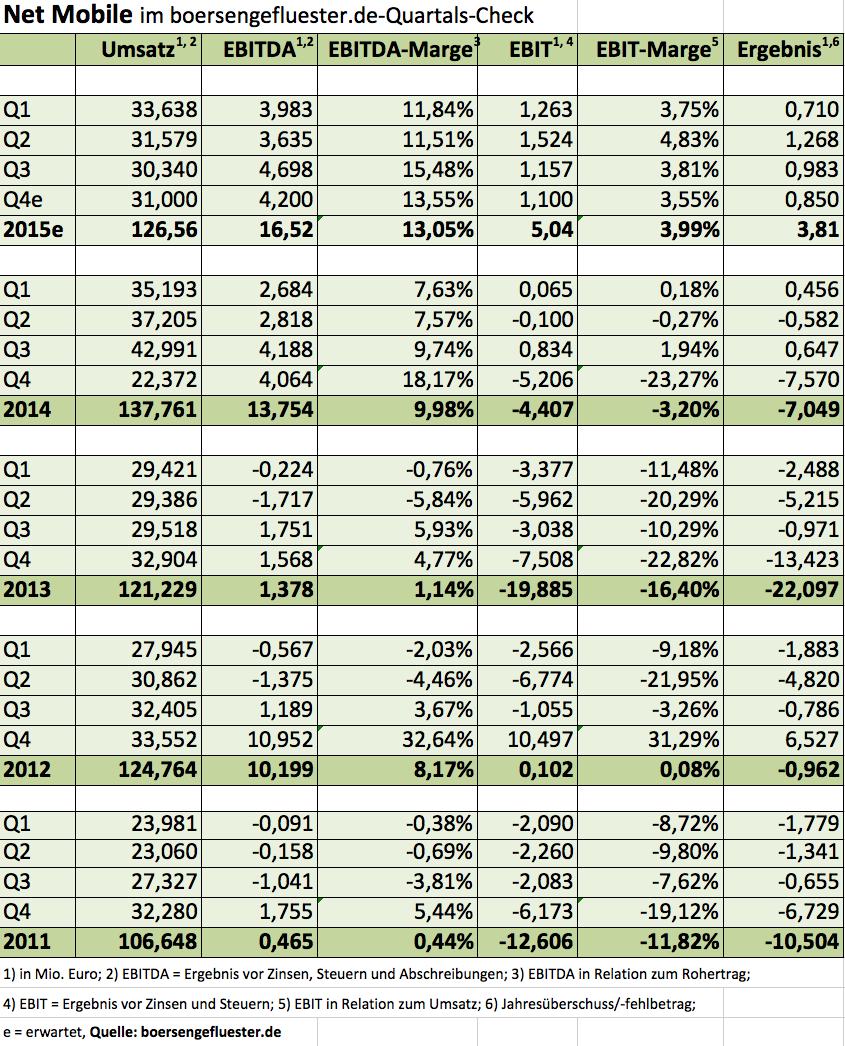

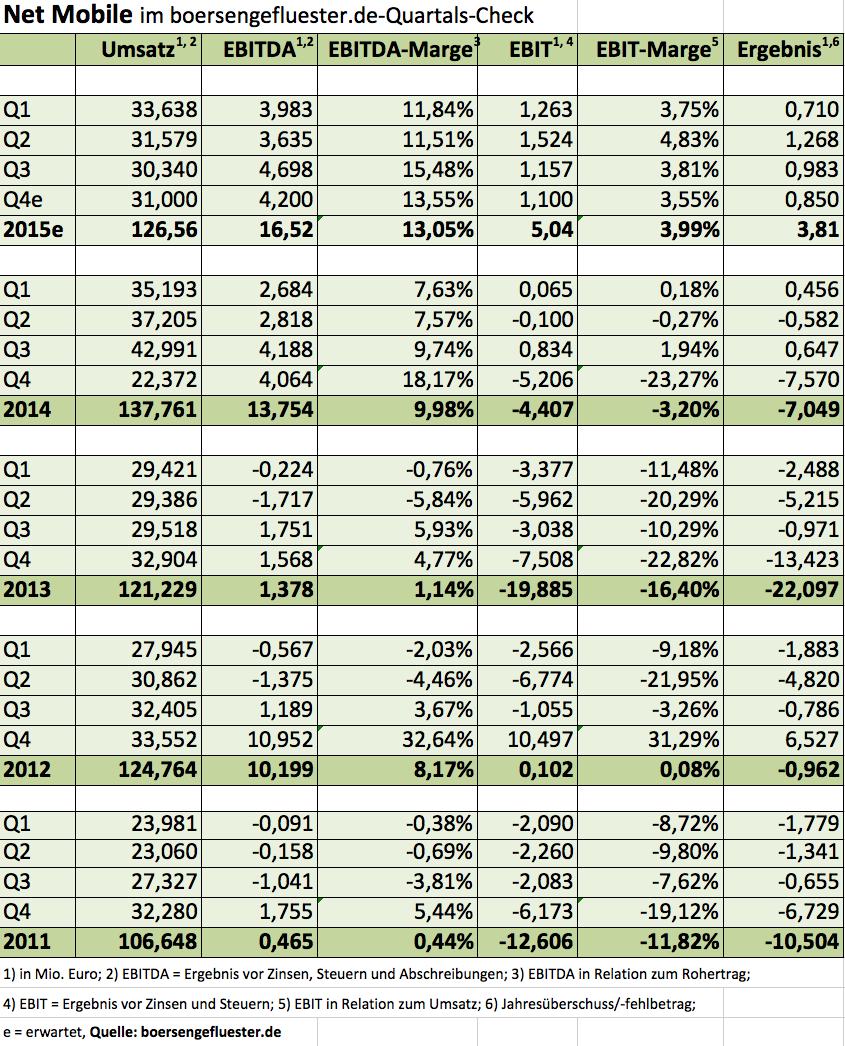

Nun also doch: Der japanische Großaktionär NTT Docomo (Anteil: 87,36 Prozent) greift nach den restlichen Aktien von Net Mobile und bietet 6,50 Euro pro Anteilschein. Investoren des Spezialisten für mobile Bezahllösungen, die gut 2,8 Prozent der Aktien halten, haben bereits ihre Zustimmung signalisiert. Damit dürfte die von den NTT Docomo gesetzte Mindestannahmeschwelle von 90 Prozent sicher erreicht werden. Spekuliert wurde über einen Börsenrückzug in der Vergangenheit immer wieder mal, letztlich zeigten sich die Japaner aber als extrem geduldig. Am Kapitalmarkt hatte den Titel – bis auf boersengefluester.de – zuletzt kaum noch jemand auf dem Radar. Lesen Sie daher auch unsere Beiträge über Net Mobile vom September 2014 (HIER) und vom November 2015 (HIER). Mit dem jetzigen Vorstoß beweist NTT Docomo – zumindest aus seiner Sicht – ein feines Näschen. Trotz guter operativer Fortschritte kam die Notiz von Net Mobile nicht wirklich voran. In den vergangenen Monaten ging es sogar deutlich bergab mit dem Small Cap. Und so liegt das Gebot von 6,50 Euro zwar um gut ein Viertel über dem Vortageskurs von 5,15 Euro. Das 52-Wochen-Hoch von 8 Euro der Düsseldorfer ist jedoch noch immer weit entfernt.

Immerhin: Net Mobile ist lediglich im Entry Standard (Freiverkehr) notiert, theoretisch hätte sich NTT Docomo sogar für ein Delisting entscheiden können – und hätte dabei noch nicht einmal eine Pflichtofferte vorlegen müssen. Von daher ist das Vorgehen der Japaner, die in den vergangenen Jahren viele Millionen in Net Mobile gebuttert haben, zunächst einmal als höflich zu bezeichnen. Trotzdem: Ein etwas größerer Aufschlag hätte es schon sein können. Immerhin haben sich die operativen Perspektiven des Unternehmens zuletzt deutlich aufgehellt. Und bei einer gesamten Aktienzahl von 12.448.207 Stück beläuft sich die Offerte an den Streubesitz auf gerade einmal 10,23 Mio. Euro. Für einen Konzern wie NTT Docomo ist das fast schon Portokasse. Zu erwarten ist nun, dass es nach der Offerte relativ schnell auf einen Squeeze-out hinauslaufen wird. Vielleicht gibt es hier ja noch einen Nachschlag. Die offiziellen Unterlagen wird NTT Docomo vermutlich am 14. Januar 2016 veröffentlichen. Bis dahin brauchen Anleger, die den Titel im Depot haben, erst einmal nichts machen.

Foto: picjumbo.com

...

...

Net Mobile

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Net Mobile | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 813785 | DE0008137852 | 0,00 Mio € | 12.07.2005 | Halten | ||

* * *

...

...

© boersengefluester.de | Redaktion

Auf boersengefluester.de ist unser HV- und Dividendenkalender beinahe schon ein Klassiker – rund 2,5 Jahre nachdem wir das Tool erstmals auf die Seite genommen haben. Rechtzeitig zum Start in die neue Dividendensaison hat boersengefluester.de nun etliche neue Zusatzinfos integriert, die den Analyser noch nutzwertiger und einzigartiger machen. Unter anderem haben wir für alle Unternehmen – soweit vorhanden – die direkten Verlinkungen zu den jeweiligen Social-Kanälen (Facebook, YouTube, Twitter, LinkedIn und XING) sowie zum Wikipedia-Eintrag und dem Newsfeed hergestellt. Eine Fleißarbeit, die sich aber gelohnt hat, wie wir finden. Außerdem lassen sich vom Dividendenkalender aus nun auch unsere Kästen „Investor Information” mit den wesentlichen fundamentalen Angaben anzeigen. Doch der Reihe nach: Für alle Anleger, die unseren Dividendenkalender noch nicht so gut kennen, haben wir hier noch einmal die wichtigsten Funktionen zusammengestellt und verraten Ihnen ein paar Tipps für die optimale Nutzung.

Wo finde ich den HV- und Dividendenkalender?

Auf der Startseite von boersengefluester.de haben wir das Tool auf der rechten Außenseite zwischen DataSelect Premium, dem Aktienfinder und der Analysebox von Edison Research platziert. Nach dem Öffnen von boersengefluester.de einfach ein wenig runterscrollen und schon sind Sie am Ziel. Manch einer wird sich das Tool aber bestimmt auch mit einem Lesezeichen versehen. Sie kommen aber auch direkt über diesen LINK zu dem von uns selbst entwickelten und mit unseren eigenen Daten gepflegten Tool.

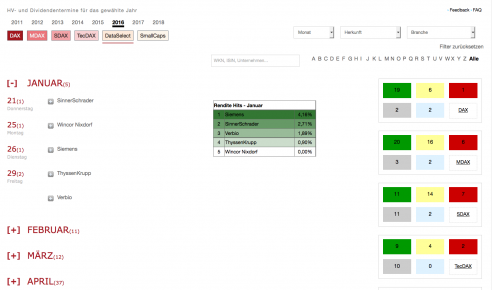

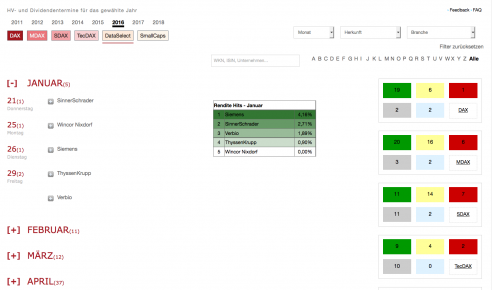

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

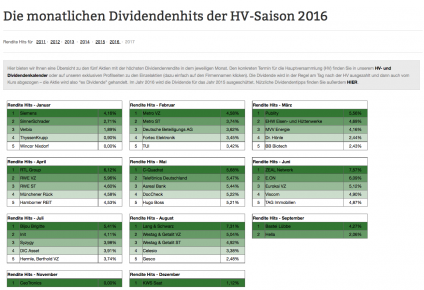

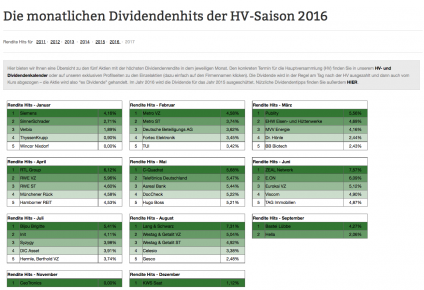

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

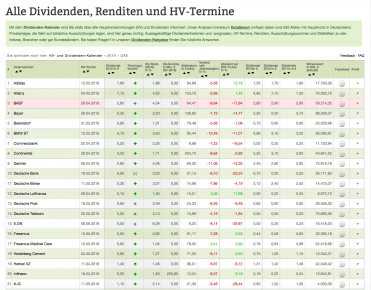

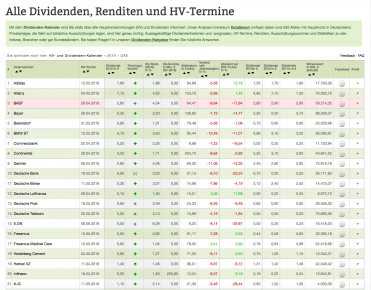

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

© boersengefluester.de | Redaktion

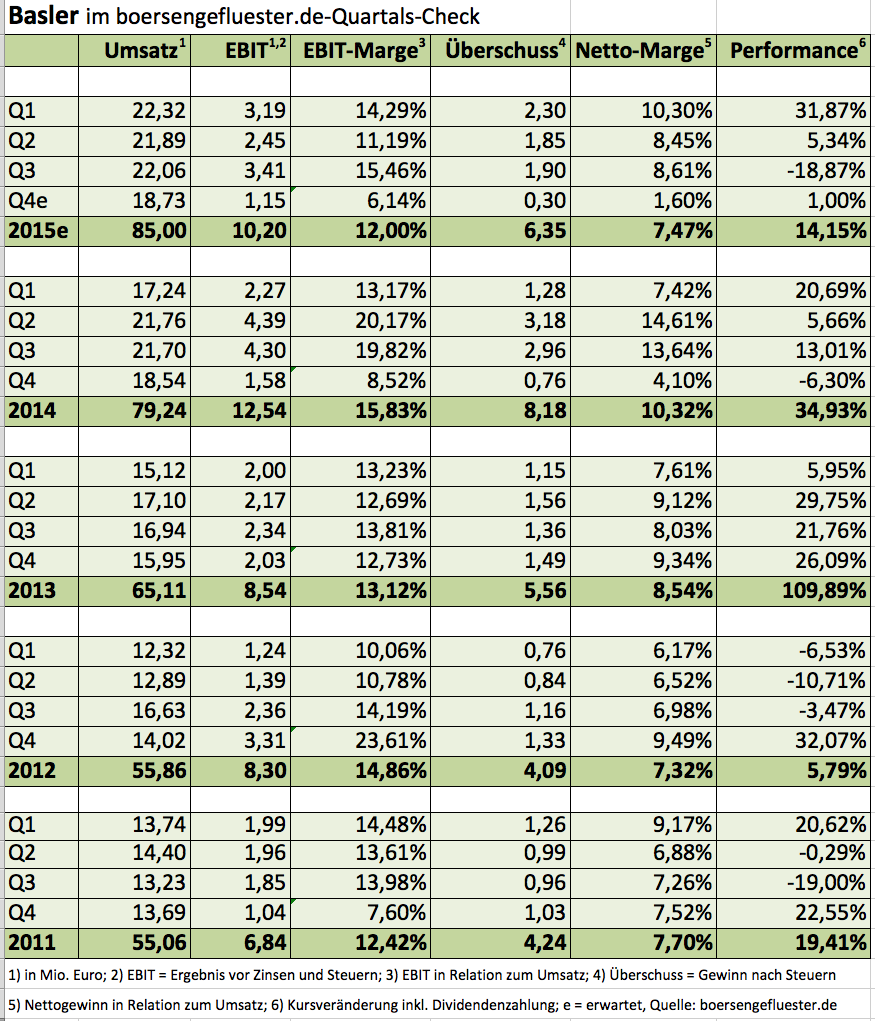

Positive Überraschung bei Basler: Nach unerwartet guten Geschäften im Dezember hat der Hersteller von Spezialkameras für den industriellen Einsatz in der Fabrikautomation sowie zu Überwachungszwecken von Innen- und Außenbereichen seine Prognosen für 2015 ein wenig zuversichtlicher als bislang formuliert. Demnach soll nun bei Erlösen von rund 85 Mio. Euro eine Rendite vor Abzug von Steuern zwischen zehn und elf Prozent herausspringen. Das würde auf ein Bruttoergebnis von 8,50 bis 9,35 Mio. Euro hinauslaufen. Bislang kalkulierte die Gesellschaft aus Ahrensburg in der Nähe von Hamburg mit einem Umsatz in einer Bandbreite von 81 bis 84 Mio. Euro sowie einer Marge von neun bis zehn Prozent. Boersengefluester.de hatte erst Mitte Dezember 2015 auf die sich aufhellende Chartformation bei Basler hingewiesen (zu dem Beitrag kommen Sie HIER). Da sich an den grundlegenden Perspektiven für Basler nichts geändert hat, bleiben wir bei unserer Kaufen-Empfehlung für den Titel. Warburg Research hatte zuletzt ein unserer Meinung nach realistisches Kursziel von 55 Euro gesetzt.

Das vergangene Jahr hatte die Basler-Aktie – inklusive der Dividende von 0,70 Euro – mit einer Performance von gut 14 Prozent beendet. Da kann man im Prinzip nicht meckern, auch wenn der Wertzuwachs längst nicht an die sehr starken Jahre 2013 und 2014 heranreicht. Solche Kursveränderungen sind aber ohnehin die Ausnahme. Auf dem gegenwärtigen Niveau von 44,90 Euro kommt der Small Cap auf eine Marktkapitalisierung von 157,2 Mio. Euro. Nun kommt es darauf an, dass die Gesellschaft ausreichend Schwung ins erste Quartal 2016 mitnimmt und so die Basis für eine weitere Ergebnissteigerung legt. Allerdings wird es vermutlich schwerfallen, den – bedingt durch einen Großauftrag – ungewöhnlich guten Vergleichswert des Auftaktquartals 2015 zu toppen. Mitte Februar will das Unternehmen die vorläufigen Zahlen für 2015 vorlegen, am 23. März steht dann der Geschäftsbericht 2015 an. Spätestens dann sollte auch ein konkreter Ausblick für das Jahr 2016 vorliegen.

...

...

Basler

Kurs: 15,68

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Basler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510200 | DE0005102008 | AG | 493,92 Mio € | 23.03.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 170,46 | 214,73 | 272,20 | 203,10 | 183,72 | 223,00 | 0,00 | |

| EBITDA1,2 | 34,57 | 44,53 | 45,77 | 1,70 | 10,01 | 31,90 | 0,00 | |

| EBITDA-margin %3 | 20,28 | 20,74 | 16,82 | 0,84 | 5,45 | 14,31 | 0,00 | |

| EBIT1,4 | 20,06 | 28,36 | 28,93 | -21,90 | -9,78 | 15,70 | 0,00 | |

| EBIT-margin %5 | 11,77 | 13,21 | 10,63 | -10,78 | -5,32 | 7,04 | 0,00 | |

| Net profit1 | 15,11 | 20,76 | 21,36 | -13,81 | -13,77 | 11,50 | 0,00 | |

| Net-margin %6 | 8,86 | 9,67 | 7,85 | -6,80 | -7,50 | 5,16 | 0,00 | |

| Cashflow1,7 | 37,32 | 25,33 | 12,40 | 4,23 | 14,64 | 27,00 | 0,00 | |

| Earnings per share8 | 0,50 | 0,69 | 0,71 | -0,45 | -0,45 | 0,37 | 0,42 | |

| Dividend per share8 | 0,19 | 0,21 | 0,14 | 0,00 | 0,00 | 0,04 | 0,06 | |

Quelle: boersengefluester.de and company details

Foto: Basler AG

...

...

© boersengefluester.de | Redaktion

Das neue Jahr hat noch gar nicht richtig angefangen – und dann so was: Verglichen mit dem DAX-Schlusstand von 2015 bei 10.743 Punkten hat der Leitindex innerhalb von vier Handelstagen rund 910 Punkte – umgerechnet etwa 8,5 Prozent – einbüßt. Dabei hat sich eine Marktkapitalisierung von gut 96,2 Mrd. Euro in Luft aufgelöst. Das entspricht mehr als dem aktuellen Börsenwert von Bayer – dem wertvollsten der 30 DAX Unternehmen. Ob solch ein Schwund gerechtfertigt durch die Verkaufswelle in China nun gerechtfertigt ist oder nicht, lässt sich kaum seriös abschätzen. Aber so funktioniert Börse: Wenn es irgendwo kracht, drücken (fast) alle erst einmal kollektiv auf den Verkaufsknopf – auch angefeuert durch die meist sehr prozyklischen Kommentare der Charttechniker. Mit Abstand am stärksten gebeutelt hat es zuletzt die Auto-Aktien Volkswagen, BMW und Daimler. Aber auch der Reifenhersteller Continental gehört zu den großen Verlierern des bisherigen Börsenjahrs. Die Logik ist klar: Schließlich gehört China für die Fahrzeughersteller zu den wichtigsten Absatzmärkten. Zudem hat Volkswagen mit der Klageandrohung durch US-Investoren noch ein weiteres – kaum kalkulierbares – Problem an der Backe.

Andererseits sagten namhafte Ökonomen in ihren Ausblicken 2016 noch vor wenigen Monaten, dass Aktien als Geldanlage nahezu „alternativlos” seien – trotz der sich abzeichnenden vorsichtigen Zinswende. Diese Einschätzungen können innerhalb von wenigen Tagen eigentlich nicht vollständig an Wahrheit eingebüßt haben. Geschenkt sei an dieser Stelle der Hinweis vieler Börsenexperten, dass es „unter Schwankungen” tendenziell nach oben gehen werde. Der Hinweis auf die Volatilität der Märkte gehört eher in die Rubrik der Phrasendrescherei. Zur besseren Orientierung hat boersengefluester.de die wichtigsten fundamentalen Rahmendaten der DAX-Unternehmen zusammengetragen: Kapitalisiert sind die 30 Gesellschaften zurzeit mit 1.046,902 Mrd. Euro. Das entspricht etwa dem Doppelten des Börsenwerts von Apple. Isoliert sagt diese Zahl natürlich noch nichts darüber aus, ob ein Markt teuer oder eher günstig ist. Einer erster Blick gilt in unruhigen Zeiten dabei meist dem Abstand zum Buchwert. Zum Ende des dritten Quartals 2015 wiesen die DAX-Konzerne nach Ermittlungen von boersengefluester.de ein (um Anteile Dritter korrigiertes) Eigenkapital von 706,303 Mrd. Euro aus. Anders ausgedrückt: Das Kurs-Buchwert-Verhältnis (KBV) des DAX beläuft sich zurzeit auf etwa 1,48. Damit bewegt sich der Index in Sichtweite zu den langfristigen Durchschnittswerten. Anlass zur Sorge bereitet dieses Kriterium also nicht. Eine Pufferfunktion hat das KBV momentan allerdings auch noch nicht. In extremen Ausverkaufssituationen wie Anfang 2003 oder 2009 lag das Markt-KBV jeweils im Bereich um eins. Analytisch lässt sich ein KBV von 1,0 als Kriterium für eine Kurswende zwar nicht hinreichend herleiten. Psychologisch scheinen hier jedoch trotzdem wichtige Begrenzungsmarken zu liegen.

[sws_green_box box_size="585"]Exklusive Kennzahlen von boersengefluester.de zu den 10-Jahres-Durchschnitten aller DAX-Titel für KGV, KBV und Dividende bekommen Sie unter diesem LINK.[/sws_green_box]

Nicht unbedingt einfacher ist derzeit der Blick auf die Entwicklung der Gewinne. So lasten erhebliche Sonderfaktoren auf Volkswagen und den Versorgern E.ON und RWE. 2014 kamen die DAX-Konzerne auf einen addierten Überschuss von 73,507 Mrd. Euro, was einem 2014er-KGV von 14,2 entspricht. Auf Basis der Ergebnisprognosen von boersengefluester.de erhöht sich das DAX-KGV für 2015 auf 18,5. Für 2016 gehen wir dann von einem Rückgang auf 13,7 aus. Für 2017 wiederum ist mit einer weiteren Ermäßigung auf 12,6 zu rechnen. Selbst wenn sich die Schätzungen für 2016 und 2017 natürlich auch als Makulatur erweisen können, zumindest aus jetziger Sicht ist der DAX unter KGV-Aspekten alles andere als zu teuer. Das gilt auch für den Blick auf die Einzelwerte. Beinahe nur die traditionell immer zu Apothekenpreisen gehandelten Aktien von Beiersdorf, Merck KGaA, Fresenius, Fresenius Medical Care und Henkel kommen auf KGVs im Bereich um 20. Die größte Gruppe der Einzeltitel liegt – auf Basis für 2017 – irgendwo zwischen 10 und 15. Das ist völlig in Ordnung. Panisch muss da niemand reagieren. Finanz- und Autoaktien bringen es zurzeit auf meist einstellige KGVs. Auch das ist nichts Ungewöhnliches , immerhin sind die Fahrzeughersteller über ihre mächtigen Finanzierungsinstitute (Leasing) beinahe selbst schon Banken mit angeschlossener Werkbank.

Andererseits sagten namhafte Ökonomen in ihren Ausblicken 2016 noch vor wenigen Monaten, dass Aktien als Geldanlage nahezu „alternativlos” seien – trotz der sich abzeichnenden vorsichtigen Zinswende. Diese Einschätzungen können innerhalb von wenigen Tagen eigentlich nicht vollständig an Wahrheit eingebüßt haben. Geschenkt sei an dieser Stelle der Hinweis vieler Börsenexperten, dass es „unter Schwankungen” tendenziell nach oben gehen werde. Der Hinweis auf die Volatilität der Märkte gehört eher in die Rubrik der Phrasendrescherei. Zur besseren Orientierung hat boersengefluester.de die wichtigsten fundamentalen Rahmendaten der DAX-Unternehmen zusammengetragen: Kapitalisiert sind die 30 Gesellschaften zurzeit mit 1.046,902 Mrd. Euro. Das entspricht etwa dem Doppelten des Börsenwerts von Apple. Isoliert sagt diese Zahl natürlich noch nichts darüber aus, ob ein Markt teuer oder eher günstig ist. Einer erster Blick gilt in unruhigen Zeiten dabei meist dem Abstand zum Buchwert. Zum Ende des dritten Quartals 2015 wiesen die DAX-Konzerne nach Ermittlungen von boersengefluester.de ein (um Anteile Dritter korrigiertes) Eigenkapital von 706,303 Mrd. Euro aus. Anders ausgedrückt: Das Kurs-Buchwert-Verhältnis (KBV) des DAX beläuft sich zurzeit auf etwa 1,48. Damit bewegt sich der Index in Sichtweite zu den langfristigen Durchschnittswerten. Anlass zur Sorge bereitet dieses Kriterium also nicht. Eine Pufferfunktion hat das KBV momentan allerdings auch noch nicht. In extremen Ausverkaufssituationen wie Anfang 2003 oder 2009 lag das Markt-KBV jeweils im Bereich um eins. Analytisch lässt sich ein KBV von 1,0 als Kriterium für eine Kurswende zwar nicht hinreichend herleiten. Psychologisch scheinen hier jedoch trotzdem wichtige Begrenzungsmarken zu liegen.

[sws_green_box box_size="585"]Exklusive Kennzahlen von boersengefluester.de zu den 10-Jahres-Durchschnitten aller DAX-Titel für KGV, KBV und Dividende bekommen Sie unter diesem LINK.[/sws_green_box]

Nicht unbedingt einfacher ist derzeit der Blick auf die Entwicklung der Gewinne. So lasten erhebliche Sonderfaktoren auf Volkswagen und den Versorgern E.ON und RWE. 2014 kamen die DAX-Konzerne auf einen addierten Überschuss von 73,507 Mrd. Euro, was einem 2014er-KGV von 14,2 entspricht. Auf Basis der Ergebnisprognosen von boersengefluester.de erhöht sich das DAX-KGV für 2015 auf 18,5. Für 2016 gehen wir dann von einem Rückgang auf 13,7 aus. Für 2017 wiederum ist mit einer weiteren Ermäßigung auf 12,6 zu rechnen. Selbst wenn sich die Schätzungen für 2016 und 2017 natürlich auch als Makulatur erweisen können, zumindest aus jetziger Sicht ist der DAX unter KGV-Aspekten alles andere als zu teuer. Das gilt auch für den Blick auf die Einzelwerte. Beinahe nur die traditionell immer zu Apothekenpreisen gehandelten Aktien von Beiersdorf, Merck KGaA, Fresenius, Fresenius Medical Care und Henkel kommen auf KGVs im Bereich um 20. Die größte Gruppe der Einzeltitel liegt – auf Basis für 2017 – irgendwo zwischen 10 und 15. Das ist völlig in Ordnung. Panisch muss da niemand reagieren. Finanz- und Autoaktien bringen es zurzeit auf meist einstellige KGVs. Auch das ist nichts Ungewöhnliches , immerhin sind die Fahrzeughersteller über ihre mächtigen Finanzierungsinstitute (Leasing) beinahe selbst schon Banken mit angeschlossener Werkbank.

Als vergleichsweise scharfes Schwert hat sich in den vergangenen Jahren die Dividendenrendite erwiesen, auch wenn sie längst nicht mehr die durchschnittliche Höhe früherer Jahre von mehr als drei Prozent hat. Aber in Zeiten von allgemeinen Minizinsen war der Annäherungsprozess – über steigende Aktienkurse – eine fast schon logische Konsequenz. Boersengefluester.de geht für 2015 von einem Rückgang der Dividendensumme von 30,1 auf rund 28,4 Mrd. Euro aus. Dabei unterstellen wir, dass VW möglicherweise eine Nullrunde bei der Ausschüttung vorschlagen wird. Aber auch dann käme der Index noch auf eine durchschnittliche Dividendenrendite von 2,7 Prozent. Das kann sich sehen lassen, zumal etwa die Hälfte der DAX-Werte derzeit eine Rendite von mehr als drei Prozent vorzuweisen haben dürfte. Der Dividendenausfall bei der Deutschen Bank ist längst bekannt. Und „Niedrigrentierer” wie SAP , Fresenius, Infineon, Beiersdorf, HeidelbergCement oder die Deutsche Lufthansa dürfte sich kaum jemand vorwiegend aus Dividendengründen zugelegt haben. Summa summarum sollten die anstehenden Dividendenbekanntmachungen also eine deutlich unterstützende Wirkung auf den Gesamtmarkt haben.

[sws_yellow_box box_size="585"] Kennen Sie schon die Public WebStation unseres Kurslieferanten Teletrader? Hier bekommen Sie jede Menge Analysetools für alle DAX-Werte - natürlich gratis. Unbeding mal testen! Einfach HIER klicken.[/sws_yellow_box]

Foto: shutterstock...

Als vergleichsweise scharfes Schwert hat sich in den vergangenen Jahren die Dividendenrendite erwiesen, auch wenn sie längst nicht mehr die durchschnittliche Höhe früherer Jahre von mehr als drei Prozent hat. Aber in Zeiten von allgemeinen Minizinsen war der Annäherungsprozess – über steigende Aktienkurse – eine fast schon logische Konsequenz. Boersengefluester.de geht für 2015 von einem Rückgang der Dividendensumme von 30,1 auf rund 28,4 Mrd. Euro aus. Dabei unterstellen wir, dass VW möglicherweise eine Nullrunde bei der Ausschüttung vorschlagen wird. Aber auch dann käme der Index noch auf eine durchschnittliche Dividendenrendite von 2,7 Prozent. Das kann sich sehen lassen, zumal etwa die Hälfte der DAX-Werte derzeit eine Rendite von mehr als drei Prozent vorzuweisen haben dürfte. Der Dividendenausfall bei der Deutschen Bank ist längst bekannt. Und „Niedrigrentierer” wie SAP , Fresenius, Infineon, Beiersdorf, HeidelbergCement oder die Deutsche Lufthansa dürfte sich kaum jemand vorwiegend aus Dividendengründen zugelegt haben. Summa summarum sollten die anstehenden Dividendenbekanntmachungen also eine deutlich unterstützende Wirkung auf den Gesamtmarkt haben.

[sws_yellow_box box_size="585"] Kennen Sie schon die Public WebStation unseres Kurslieferanten Teletrader? Hier bekommen Sie jede Menge Analysetools für alle DAX-Werte - natürlich gratis. Unbeding mal testen! Einfach HIER klicken.[/sws_yellow_box]

Foto: shutterstock...

BMW ST

Kurs: 89,46

Deutsche Lufthansa

Kurs: 9,09

© boersengefluester.de | Redaktion

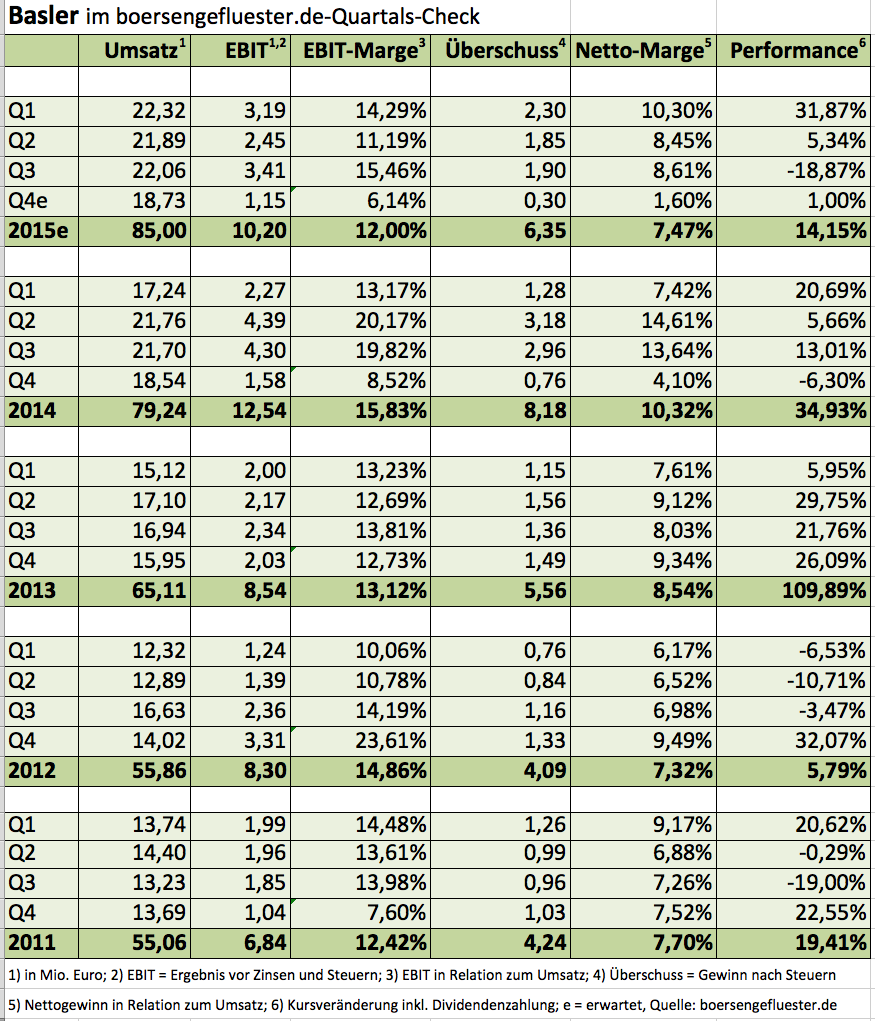

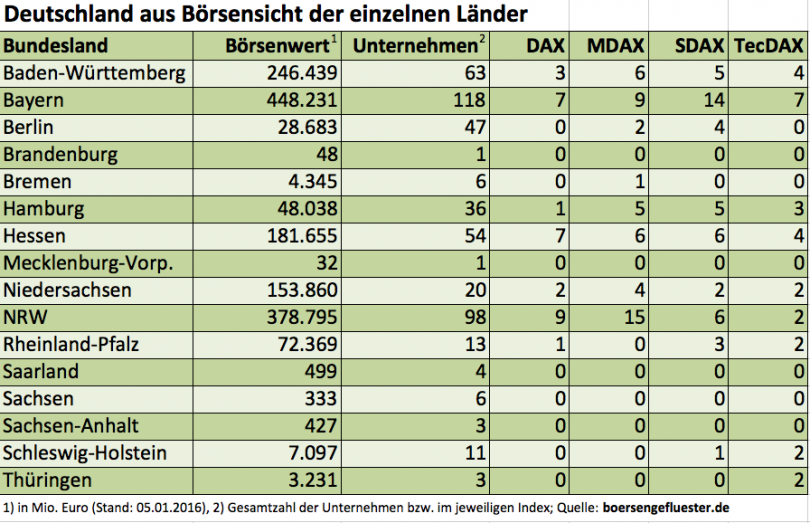

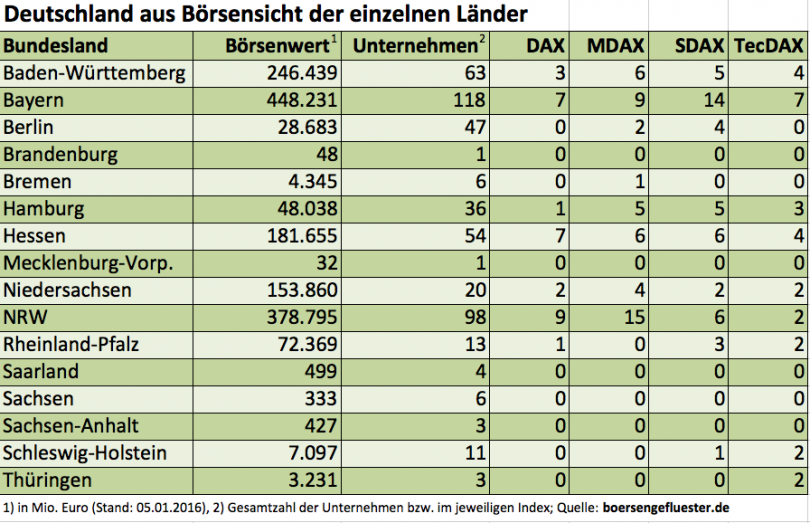

Egal ob Fußball, Mieten – oder eben auch Wirtschaftskraft: München bleibt die mit Abstand wichtigste deutsche Stadt. Immerhin sechs DAX-Werte (Allianz, BMW, Infineon, Linde, Münchener Rück und Siemens) haben ihren Hauptsitz an der Isar. Hinzu kommen noch vier MDAX-Konzerne (MTU Aero Engines, Osram Licht, ProSiebenSat.1, Wacker Chemie), sieben SDAX-Gesellschaften (BayWa, Schaltbau Holding, Scout24, Sixt, Sixt Leasing, Wacker Neuson sowie Zooplus) und fünf TecDAX (Cancom, Siltronic, Nemetschek, Telefónica Deutschland, Wirecard). Im Prinzip gehören sogar noch die in Martinsried – westlich von München – angesiedelten TecDAX-Titel Adva Optical Networking und MorphoSys mit in den Kreis. Insgesamt haben aus dem zurzeit 484 deutsche Unternehmen umfassenden Coverage-Universum von boersengefluester.de 63 ihr Headquarter in München – das ist eine Quote von immerhin rund 13 Prozent. Nicht wundern: Normalerweise umfasst unser Gesamtangebot ein paar Titel mehr, aber für diese Auswertung haben wir alle Companys mit rechtlichem Sitz im Ausland wie Airbus Group, Dialog Semiconductor, Qiagen etc. außen vorgelassen.

Die Marktkapitalisierung aller in München ansässigen Konzerne türmt sich nach Berechnungen von boersengefluester.de auf zurzeit (Stand 5.01.2016) 357,7 Mrd. Euro. Es folgen mit weitem Abstand Bonn (104,6 Mrd. Euro) und Stuttgart (103,4 Mrd. Euro). Der Viertplatzierte Leverkusen liegt mit knapp 89 Mrd. Euro schon deutlich im Bereich unterhalb der 100-Milliarden-Euro-Marke. Und Frankfurt – mit seinen immerhin drei DAX-Unternehmen (Deutsche Bank, Commerzbank und Deutsche Börse AG) – kommt „gar” nur auf rund 74 Mrd. Euro. Die Banktürme haben eben längst nicht mehr die Strahlkraft und das Börsengewicht früherer Tage. Parallelen dazu gibt es im Ruhrgebiet: In Essen beispielsweise haben immerhin sechs börsennotierte Gesellschaften ihren Sitz – mit ThyssenKrupp und RWE sind sogar zwei DAX-Mitglieder darunter. Stahl und Energie sind allerdings schwierige Themen für Investoren – und so kommt Essen in unserem exklusiven Ranking nur auf Rang zwölf. Allerdings: Die Landeshauptstadt von Nordrhein-Westfalen, Düsseldorf, schafft es hier sogar nur auf den 22. Platz – trotz Henkel, E.ON, Metro, GEA Group und Rheinmetall. Geschlagen geben muss sich NRW auch im direkten Duell mit den Bayern – sowohl was die absoluten Zahl von Firmen angeht als auch deren Börsenwert. Nach den Erhebungen von boersengefluester.de haben in Nordrhein-Westfalen 98 Publikumsgesellschaften ihren Sitz mit einer addierten Marktkapitalisierung von knapp 379 Mrd. Euro. Bayern kommt auf 118 Unternehmen mit 448,2 Mrd. Euro Börsenwert.