Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Eins ist schon mal klar: Eine Renditehit wird die Vorzugsaktie von Drägerwerk im laufenden Jahr nicht. Zur Hauptversammlung am 27. April 2016 streicht das Medizintechnikunternehmen die Dividende von 1,39 Euro auf gerade einmal 0,19 Euro zusammen. Die Dräger-Stammaktie wird mit jeweils 0,13 Euro bedacht – nach 1,33 Euro im Vorjahr. Insgesamt sinkt die Ausschüttungssumme an die Aktionäre damit von 23,38 auf übersichtliche 2,76 Mio. Euro. Die Enttäuschung der Anleger über den kräftigen Schnitt ist verständlich, denn eigentlich war Drägerwerk vor nicht all zu langer Zeit auf eine betont offensivere Ausschüttungspolitik umgeschwenkt. Angesichts des drastischen Gewinneinbruchs für 2015 und dem damit einhergehenden Stellenabbau hat sich der Vorstand nun jedoch umentschieden. „Auch die Aktionäre leisten damit ihren Beitrag zur Restrukturierung und Überwindung der angespannten wirtschaftlichen Lage des Unternehmens”, heißt es.

Wann Drägerwerk in Sachen Dividendenpolitik wieder zur Tagesordnung zurückkehrt, ist offen. Momentan knüpft der Vorstand diesen Punkt an eine „deutliche Verbesserung und Stabilisierung der Ergebnisentwicklung”. Interessant aus Anlegersicht ist allerdings der Hinweis, dass die Gesellschaft Teile des Gewinns künftig auch für Aktienrückkäufe verwenden will. Gut möglich ist jedoch, dass sich diese Aussage in erster Linie auf die mit einem Stimmrecht ausgestatteten Stammaktien bezieht. Momentan befindet sich diese Gattung zu 71,4 Prozent im Besitz der Familie Dräger. Nicht wirklich vorteilhaft ist diese Ankündigung allerdings für die Inhaber der – gerade unter Privatanlegern beliebten – Genussscheine. Grund: Der Ausschüttungssatz für diese „Zwitterpapiere” ist mit dem Faktor zehn an die Dividende der Vorzugsaktien gekoppelt. Ein stärkerer Swing von Dividende hin zu Aktienrückkauf würde die Inhaber der Genüsse entsprechend benachteiligen.

Immerhin: Die parallel zu dem Dividendenschock vorgelegten Zahlen für 2015 waren gar nicht mal so übel, wie zu befürchten war. Bei einem Umsatzanstieg um 7,2 Prozent auf 2,61 Mrd. Euro fiel das Ergebnis vor Zinsen und Steuern (EBIT) um etwa 62 Prozent auf rund 67 Mio. Euro zurück. Jedenfalls erzielte das Unternehmen im Abschlussquartal 2015 ein EBIT von rund 66 Mio. Euro, wobei ein Restrukturierungsaufwand von immerhin 30 Mio. Euro ins Abschlussviertel gebucht wurde. Ohne diese Sonderbelastung wären die Lübecker sehr dicht an den vergleichbaren Vorjahreswert von 97,3 Mio. Euro aus Q4 2014 gekommen. Einen Wermutstropfen gibt es jedoch. So hielt der Auftragseingang nicht mit der im Prinzip erfreulichen Erlösentwicklung Schritt. Daher bereitet Drägerwerk seine Anleger schon jetzt auf eine „verhaltene Umsatzentwicklung” im Auftaktviertel 2016 vor. Zudem gab das Unternehmen bekannt, dass für 2016 und 217 mit einem Restrukturierungsaufwand von jeweils rund 10 Mio. Euro zu rechnen sei. Eine konkrete Prognose für das laufende Jahr will Vorstandschef Stefan Dräger am 9. März 2016 mit Vorlage des kompletten Zahlenwerks vorlegen.

Egal, was der Manager verkünden wird: Das Vertrauen in die Prognosequalität ist nach der Vielzahl an Gewinnwarnungen komplett am Boden. Andererseits gibt es die Aktie des Medtechkonzerns momentan für weniger als die Hälfte der im Frühjahr 2015 in der Spitze aufgerufenen 122 Euro. Eine Menge schlechte Nachrichten sind also bereits eingepreist und man möchte meinen, dass es fast nur besser werden kann.

Immerhin: Die parallel zu dem Dividendenschock vorgelegten Zahlen für 2015 waren gar nicht mal so übel, wie zu befürchten war. Bei einem Umsatzanstieg um 7,2 Prozent auf 2,61 Mrd. Euro fiel das Ergebnis vor Zinsen und Steuern (EBIT) um etwa 62 Prozent auf rund 67 Mio. Euro zurück. Jedenfalls erzielte das Unternehmen im Abschlussquartal 2015 ein EBIT von rund 66 Mio. Euro, wobei ein Restrukturierungsaufwand von immerhin 30 Mio. Euro ins Abschlussviertel gebucht wurde. Ohne diese Sonderbelastung wären die Lübecker sehr dicht an den vergleichbaren Vorjahreswert von 97,3 Mio. Euro aus Q4 2014 gekommen. Einen Wermutstropfen gibt es jedoch. So hielt der Auftragseingang nicht mit der im Prinzip erfreulichen Erlösentwicklung Schritt. Daher bereitet Drägerwerk seine Anleger schon jetzt auf eine „verhaltene Umsatzentwicklung” im Auftaktviertel 2016 vor. Zudem gab das Unternehmen bekannt, dass für 2016 und 217 mit einem Restrukturierungsaufwand von jeweils rund 10 Mio. Euro zu rechnen sei. Eine konkrete Prognose für das laufende Jahr will Vorstandschef Stefan Dräger am 9. März 2016 mit Vorlage des kompletten Zahlenwerks vorlegen.

Egal, was der Manager verkünden wird: Das Vertrauen in die Prognosequalität ist nach der Vielzahl an Gewinnwarnungen komplett am Boden. Andererseits gibt es die Aktie des Medtechkonzerns momentan für weniger als die Hälfte der im Frühjahr 2015 in der Spitze aufgerufenen 122 Euro. Eine Menge schlechte Nachrichten sind also bereits eingepreist und man möchte meinen, dass es fast nur besser werden kann.

Drägerwerk VZ

Kurs: 89,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

Foto: ®Drägerwerk AG & Co. KGaA...

© boersengefluester.de | Redaktion

Fast 1,5 Jahre mussten die Aktionäre von SLM Solutions auf diese Nachricht warten. Jetzt hat der Anbieter von professionellen 3D-Druckern – die korrekte Bezeichnung lautet in diesem Fall „metallbasierte additive Fertigungstechnologie“ – Nägel mit Köpfen gemacht und meldet den bereits zum Börsengang angekündigten Einstieg ins das Geschäft mit Metallpulvern. Dazu gehen die Lübecker ein Joint Venture mit der 1994 gegründeten TLS Technik GmbH & Co. Spezialpulver KG aus Bitterfeld-Wolfen in Sachsen-Anhalt ein. „Wir investieren hierfür zusammen mit dem Hauptgesellschafter von TLS einen mittleren einstelligen Millionenbetrag", sagt Uwe Bögershausen, Finanzvorstand von SLM Solutions. Markus Rechlin, CEO von SLM Solution, nennt die technischen Details: „Insgesamt planen wir eine Produktionskapazität von über 100 Tonnen Aluminiumpulver im Jahr für Additive Manufacturing-Anwendungen. Neben Aluminium wollen wir später auch weitere Materialien anbieten.“ Gleichwohl verhallte die für SLM so wichtige Neuigkeit an der Börse. Mit gut 15,50 Euro verlor der Anteilschein des schon seit geraumer Zeit als TecDAX-Aspiranten gehandelten Unternehmens sogar um mehr als drei Prozent an Wert – freilich an einem sehr schwachen Börsentag.

Aktuell kommt SLM Solutions auf eine Marktkapitalisierung von 279 Mio. Euro. Auf der Habenseite steht zudem eine Nettofinanzposition von gut 36 Mio. Euro. Das korrespondiert mit einem Erlösziel für 2015 von mindestens 55 bis 60 Mio. Euro. Demnach kommt der Titel auf eine – isoliert betrachtet – recht sportliche Relation von Unternehmenswert zu Umsatz von rund vier. Doch die Peer Group ist teilweise noch höher eingestuft. Die schwedische Arcam (WKN: A1XCDW) etwa, die mit SLM am besten vergleichbare Gesellschaft, bringt es auf ein entsprechendes Multiple von fast 5,5. Interessant: Arcam hatte sich nach dem Börsengang ebenfalls durch einen Pulverhersteller verstärkt. Zudem liegen SLM Solution und Arcam auch in Sachen Umsatzgröße sehr dicht zusammen. Allerdings verwenden die Schweden einen anderen technischen Ansatz bei ihren Maschinen. Grundsätzlich wertet boersengefluester.de das Joint Venture mit TLS Technik sehr positiv, da es das doch sehr zyklische Geschäft mit dem Verkauf von Anlagen zu glätten vermag. „Darüber hinaus ist der Bereich Verbrauchsmaterialien für uns interessant, weil sich mit der Entwicklung und dem Verkauf von Metallpulvern attraktive Margen erzielen lassen", verrät SLM-CFO Bögershausen. Letztlich fügt sich das Puzzle bei SLM Solutions immer mehr zu einem stimmigen Gesamtbild zusammen. Trotzdem: Bei der Bewertung müssen Investoren noch immer beide Augen zudrücken und am besten einen Anlagehorizont von 18 bis 24 Monaten einkalkulieren. Dann besteht allerdings eine gute Chance, dass sich sogar der Emissionspreis von 18 Euro noch als fairer Einstiegspreis entpuppt.

Aktuell kommt SLM Solutions auf eine Marktkapitalisierung von 279 Mio. Euro. Auf der Habenseite steht zudem eine Nettofinanzposition von gut 36 Mio. Euro. Das korrespondiert mit einem Erlösziel für 2015 von mindestens 55 bis 60 Mio. Euro. Demnach kommt der Titel auf eine – isoliert betrachtet – recht sportliche Relation von Unternehmenswert zu Umsatz von rund vier. Doch die Peer Group ist teilweise noch höher eingestuft. Die schwedische Arcam (WKN: A1XCDW) etwa, die mit SLM am besten vergleichbare Gesellschaft, bringt es auf ein entsprechendes Multiple von fast 5,5. Interessant: Arcam hatte sich nach dem Börsengang ebenfalls durch einen Pulverhersteller verstärkt. Zudem liegen SLM Solution und Arcam auch in Sachen Umsatzgröße sehr dicht zusammen. Allerdings verwenden die Schweden einen anderen technischen Ansatz bei ihren Maschinen. Grundsätzlich wertet boersengefluester.de das Joint Venture mit TLS Technik sehr positiv, da es das doch sehr zyklische Geschäft mit dem Verkauf von Anlagen zu glätten vermag. „Darüber hinaus ist der Bereich Verbrauchsmaterialien für uns interessant, weil sich mit der Entwicklung und dem Verkauf von Metallpulvern attraktive Margen erzielen lassen", verrät SLM-CFO Bögershausen. Letztlich fügt sich das Puzzle bei SLM Solutions immer mehr zu einem stimmigen Gesamtbild zusammen. Trotzdem: Bei der Bewertung müssen Investoren noch immer beide Augen zudrücken und am besten einen Anlagehorizont von 18 bis 24 Monaten einkalkulieren. Dann besteht allerdings eine gute Chance, dass sich sogar der Emissionspreis von 18 Euro noch als fairer Einstiegspreis entpuppt.

SLM Solutions

Kurs: 19,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11133 | DE000A111338 | AG | 591,66 Mio € | 09.05.2014 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Pünktlich zu der von HSBC organisierten Cleantech-Konferenz in Frankfurt legt Steico die wesentlichen Eckdaten für 2015 sowie einen Ausblick auf das laufende Jahr vor – und sorgt damit für gute Stimmung bei den Investoren. So kam der Dämmstoffhersteller bei Erlösen von 188,9 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von rund 12,2 Mio. Euro. Das entspricht einem Zuwachs beim Betriebsgewinn von immerhin 22 Prozent. Die Umsätze kletterten 2015 um 8,1 Prozent gegenüber dem vergleichbaren Vorjahreswert. In Aussicht gestellt hatte die Gesellschaft aus Feldkirchen östlich von München ein Erlösplus im oberen einstelligen Prozentbereich. Beim EBIT (und dem EBITDA) war Steico gar „nur“ von Zuwächsen zwischen drei und fünf Prozent ausgegangen. Als Hauptgründe für das unerwartet kräftige Ergebnisplus nennt Vorstand Udo Schramek die „hohe Auslastung der Produktionskapazitäten und weitere Effizienzsteigerungen“. Hier spiegeln sich damit auch die positiven Effekte des milden Winters wider. Noch keinen nennenswerten Einfluss auf das Zahlenwerk hatte dagegen die im Abschlussquartal 2015 erfolgte Inbetriebnahme der neuen Produktionsanlage für Furnierschichtholz Polen – knapp 90 Kilometer von Danzig entfernt.

Bei dem Werk handelt es sich um die größte Investition in der Firmengeschichte von Steico. Entsprechend groß sind die Erwartungen an das laufende Jahr. Steico selbst kündigt eine „signifikante Margensteigerung“ an. Zur Einordnung: Auf EBITDA-Basis (Ergebnis vor Zinsen, Steuern und Abschreibungen) kam der Bauzulieferer im Schnitt der vergangenen fünf Jahre auf eine Rendite von 12,33 Prozent. Dabei pendelten die Extremwerte der EBITDA-Rendite zwischen 13,56 Prozent (2013) und 10,22 Prozent (2011). Börsianer gehen davon aus, dass Steico schon im laufenden Jahr an die Marke von 14,5 Prozent kommen könnte. Das würde dann – bei einem von uns unterstellten Erlösplus von neun Prozent – auf ein EBITDA im Bereich um 30 Mio. Euro hinauslaufen. Dem steht zurzeit eine Marktkapitalisierung von knapp 100 Mio. Euro entgegen. Raum für weitere Kurssteigerungen wäre demnach genügend vorhanden. Zudem wird der Small Cap noch immer mit einem leichten Abschlag zum Buchwert gehandelt. Bei der Dividende für 2015 gehen wir von einem unveränderten Satz von 0,12 Euro je Anteilschein aus, womit es das Papier allerdings nur auf eine Rendite von 1,5 Prozent bringt. Größter Risikofaktor bei Steico bleibt der anhaltende Preisdruck im gesamten Sektor. Unterm Strich überwiegen momentan aber klar die positiven Aspekte. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung.

Bei dem Werk handelt es sich um die größte Investition in der Firmengeschichte von Steico. Entsprechend groß sind die Erwartungen an das laufende Jahr. Steico selbst kündigt eine „signifikante Margensteigerung“ an. Zur Einordnung: Auf EBITDA-Basis (Ergebnis vor Zinsen, Steuern und Abschreibungen) kam der Bauzulieferer im Schnitt der vergangenen fünf Jahre auf eine Rendite von 12,33 Prozent. Dabei pendelten die Extremwerte der EBITDA-Rendite zwischen 13,56 Prozent (2013) und 10,22 Prozent (2011). Börsianer gehen davon aus, dass Steico schon im laufenden Jahr an die Marke von 14,5 Prozent kommen könnte. Das würde dann – bei einem von uns unterstellten Erlösplus von neun Prozent – auf ein EBITDA im Bereich um 30 Mio. Euro hinauslaufen. Dem steht zurzeit eine Marktkapitalisierung von knapp 100 Mio. Euro entgegen. Raum für weitere Kurssteigerungen wäre demnach genügend vorhanden. Zudem wird der Small Cap noch immer mit einem leichten Abschlag zum Buchwert gehandelt. Bei der Dividende für 2015 gehen wir von einem unveränderten Satz von 0,12 Euro je Anteilschein aus, womit es das Papier allerdings nur auf eine Rendite von 1,5 Prozent bringt. Größter Risikofaktor bei Steico bleibt der anhaltende Preisdruck im gesamten Sektor. Unterm Strich überwiegen momentan aber klar die positiven Aspekte. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung.

Steico

Kurs: 25,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Da können wir nur Bauklötze staunen: Vor nicht einmal 14 Tagen berichtete boersengefluester.de über die Perspektiven des Gewerbeimmobilienspezialisten DIC Asset – auch unter dem Aspekt der laufenden Konsolidierung in der Branche (zu dem Beitrag kommen Sie HIER). Auf dem traditionellen Treffen mit Frankfurter Wirtschaftsjournalisten sagte Ulrich Höller, bis Ende 2015 CEO von DIC Asset und nun Vorstand des zur Gruppe gehörenden Immobilieninvestors GEG German Estate Group, dass er froh sei, dass DIC Asset nicht in der ersten Welle des Übernahmeprozesses unter den Immobiliengesellschaften involviert gewesen sei. Ob die Gesellschaft hier künftig einen aktiven Part einnehmen wolle, ließ Höller, der bei DIC Asset nun in den Aufsichtsrat eingezogen ist, bei dem Januar-Gespräch in Frankfurt offen. Jetzt gibt es Fakten – und zwar in Form eines Engagements von 20,15 Prozent bei dem ebenfalls im SDAX gelisteten Gewerbeimmobilienentwickler WCM. Aktuell hat dieses Paket einen Wert von 71,5 Mio. Euro. Zur Einordnung: DIC Asset hat eine gesamte Kapitalisierung von 589 Mio. Euro. Bei WCM wiederum ist DIC Asset nun der mit Abstand größte Einzelaktionär. Die beiden Söhne von Investor Karl Ehlerding sind mit jeweils 5,4 Prozent beteiligt. 2,3 Prozent hält das Management um Stavros Efremidis (CEO) und Frank Roseen (CFO). Der Streubesitz lag zuvor bei 86,9 Prozent. Zwar gab es immer wieder Spekulationen, warum der Aktienkurs von WCM sich zuletzt ein einer so robusten Verfassung präsentiert habe. Letztlich stocherten die Börsianer aber im Nebel, denn es gab keine konkreten Anhaltspunkte für einen derart umfangreichen Stimmrechtsaufbau.

Offen ist gegenwärtig sogar, ob es sich um eine freundliche Annäherung handelt. Offiziell ist die Rede von einer Beteiligung an einem „attraktiven Gewerbeimmobilienportfolio“. Zudem heißt es bei DIC Asset: „Wir verfolgen auf diesem Weg auch das Ziel, weiterhin eine nachhaltige und stärkere Rolle im Gewerbeimmobiliensektor in Deutschland zu besetzen.“ In diese Aussagen lässt sich freilich alles Mögliche hereininterpretieren. Ein größer angelegter Einstieg bei WCM ist ohnehin eine knifflige Angelegenheit, die wohl überlegt sein muss. Immerhin gilt es die enormen steuerlichen Verlustvorträge nicht zu gefährden. Losgelöst davon: Der ehemalige Bilfinger-Manager Aydin Karaduman, erst seit Jahresanfang neuer Vorstandsvorsitzender von DIC Asset, setzt mit dem Deal ein unerwartet schnelles Ausrufezeichen. Da gerieten die parallel zu dem WCM-Deal gemeldeten vorläufigen Zahlen fast vollständig in den Hintergrund. Überraschungen gab es auch nicht. Der operative Cashflow (FFO = Funds From Operations) blieb 2015 mit rund 49 Mio. Euro innerhalb der avisierten Bandbreite von 48 bis 50 Mio. Euro. Boersengefluester.de bleibt damit bei der Kaufen-Einschätzung für die Aktie von DIC Asset. Insbesondere unter Dividendenaspekten hat die – allerdings immer noch mit einem recht hohen Fremdkapitalanteil agierende Gesellschaft – ihre markantesten Vorzüge. Zu einem Dividendenwert will sich auch WCM entwickeln. Vorerst dominiert jedoch die Fantasie um eine weitere Aufstockung durch DIC Asset. Aber das ist ja auch nicht die schlechteste Zutat für steigende Börsenkurse.

Offen ist gegenwärtig sogar, ob es sich um eine freundliche Annäherung handelt. Offiziell ist die Rede von einer Beteiligung an einem „attraktiven Gewerbeimmobilienportfolio“. Zudem heißt es bei DIC Asset: „Wir verfolgen auf diesem Weg auch das Ziel, weiterhin eine nachhaltige und stärkere Rolle im Gewerbeimmobiliensektor in Deutschland zu besetzen.“ In diese Aussagen lässt sich freilich alles Mögliche hereininterpretieren. Ein größer angelegter Einstieg bei WCM ist ohnehin eine knifflige Angelegenheit, die wohl überlegt sein muss. Immerhin gilt es die enormen steuerlichen Verlustvorträge nicht zu gefährden. Losgelöst davon: Der ehemalige Bilfinger-Manager Aydin Karaduman, erst seit Jahresanfang neuer Vorstandsvorsitzender von DIC Asset, setzt mit dem Deal ein unerwartet schnelles Ausrufezeichen. Da gerieten die parallel zu dem WCM-Deal gemeldeten vorläufigen Zahlen fast vollständig in den Hintergrund. Überraschungen gab es auch nicht. Der operative Cashflow (FFO = Funds From Operations) blieb 2015 mit rund 49 Mio. Euro innerhalb der avisierten Bandbreite von 48 bis 50 Mio. Euro. Boersengefluester.de bleibt damit bei der Kaufen-Einschätzung für die Aktie von DIC Asset. Insbesondere unter Dividendenaspekten hat die – allerdings immer noch mit einem recht hohen Fremdkapitalanteil agierende Gesellschaft – ihre markantesten Vorzüge. Zu einem Dividendenwert will sich auch WCM entwickeln. Vorerst dominiert jedoch die Fantasie um eine weitere Aufstockung durch DIC Asset. Aber das ist ja auch nicht die schlechteste Zutat für steigende Börsenkurse.

...

WCM

Kurs: 1,87

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| WCM | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3X3 | DE000A1X3X33 | AG | 281,40 Mio € | 01.05.1905 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

© boersengefluester.de | Redaktion

Da gibt es überhaupt kein Vertun: Der Vorstand von Dr. Hönle ist vorsichtiger geworden, was seine Einschätzung für das laufende Geschäftsjahr angeht. Statt eines Betriebsergebnisses zwischen 13,5 und 15,5 Mio. Euro, rechnet der Anbieter von UV-Technologien für 2015/16 (30. September) nun mit einem operativen Gewinn etwa auf Vorjahreshöhe. Damit liegt die Messlatte bei gut 13,5 Mio. Euro. Für den Umsatz stellt sich die Gesellschaft aus Gräfelfing bei München ebenfalls auf das zuletzt erreichte Niveau von 92,1 Mio. Euro ein – nachdem Mitte Dezember noch von einer Spanne zwischen 95 und 105 Mio. Euro die Rede war. Auslöser sind die etwas gedämpften Aussichten im Bereich Industrieklebstoffe für Smartphones, wo Dr. Hönle für einen großen US-Anbieter als Zulieferer unterwegs ist. Um wen es sich handelt, dürfte wohl klar sein. Hinzu kommt, dass sich die Umbauarbeiten bei den Schmelzöfen der 2012 übernommenen Raesch Quarz länger hingezogen haben als gedacht. Dem Vernehmen nach werden die komplexen Produktionsprozesse momentan noch einmal genau analysiert. Im Februar sollen die Schalter aber umgelegt werden. Summa summarum dürfte Dr. Hönle in den ersten Monaten des laufenden Jahres damit hinter den entsprechenden Vorjahreswerten zurückbleiben und muss auf eine Aufholjagd in der zweiten Geschäftsjahreshälfte setzen. Eine erste Indikation wird der für den 26. Februar angesetzte Bericht für das Auftaktquartal 2015/16 geben.

Wenige Tage später, am 16. März 2016, findet dann die Hauptversammlung in München statt. Auf der Agenda steht eine um 5 Cent auf 0,55 Euro je Aktie erhöhte Dividende. Nachdem der Small Cap seit dem Dezember-Hoch bei 28,50 Euro um rund 20 Prozent korrigiert hat, würde sich auf dem aktuellen Niveau eine Rendite von 2,4 Prozent ergeben. Im langfristigen Schnitt hatte Dr. Hönle hier meist mehr zu bieten. Doch nach zwei Jahren mit kräftigem Kursaufschwung – von Anfang 2014 bis Ende 2015 gewann der Titel um mehr als 100 Prozent an Wert – haben sich die Relationen spürbar verschoben. Dementsprechend anfällig geworden ist der Small Cap, wenn es um die Verarbeitung von eher schlechten Nachrichten geht. Damit steht nun eine Bewährungsprobe an. Auf Basis der aktualisierten Ergebnisschätzungen von boersengefluester.de kommt die Aktie auf ein 2016er-KGV von knapp zwölf. Mit Blick auf 2017 sollte das Kurs-Gewinn-Verhältnis auf gut elf sinken. Das sind im Normalfall attraktive Größenordnungen. Zudem können Optimisten darauf setzen, dass der Vorstand die Erwartungshaltung im Geschäftsbericht betont konservativ formuliert hat und es am Ende deutlich besser kommt. Für diese Spekulation ist es unserer Meinung nach aber noch zu früh. Neuengagements würden wir zurzeit also nicht empfehlen.

Was tun, wenn man den Titel bereits im Depot hat? Letztlich ist das eine Frage des Anlagehorizonts. Dr. Hönle ist unserer Meinung nach ein qualitativ hochwertiger Spezialwert. Aktives Trading wegen zwei vermutlich nicht so erfolgreicher Quartale ist da nicht unbedingt sinnvoll, selbst wenn das aktuelle Chartbild sich deutlich eingetrübt hat. Die 200-Tage-Durchschnittsline zeichnete sich jedenfalls nicht gerade als wirkungsvolle Auffangzone aus. Per saldo tippen wir drauf, dass sich die Notiz in den kommenden Monaten in einem Korridor zwischen 20 und 24 Euro bewegen wird, ehe es – im günstigen Fall – dann wieder mit Schwung Richtung 30 Euro gehen sollte. Daher lautet die aktuelle Empfehlung: Halten. Kurse um 20 Euro sollten Investoren für Neuengagements nutzen.

Wenige Tage später, am 16. März 2016, findet dann die Hauptversammlung in München statt. Auf der Agenda steht eine um 5 Cent auf 0,55 Euro je Aktie erhöhte Dividende. Nachdem der Small Cap seit dem Dezember-Hoch bei 28,50 Euro um rund 20 Prozent korrigiert hat, würde sich auf dem aktuellen Niveau eine Rendite von 2,4 Prozent ergeben. Im langfristigen Schnitt hatte Dr. Hönle hier meist mehr zu bieten. Doch nach zwei Jahren mit kräftigem Kursaufschwung – von Anfang 2014 bis Ende 2015 gewann der Titel um mehr als 100 Prozent an Wert – haben sich die Relationen spürbar verschoben. Dementsprechend anfällig geworden ist der Small Cap, wenn es um die Verarbeitung von eher schlechten Nachrichten geht. Damit steht nun eine Bewährungsprobe an. Auf Basis der aktualisierten Ergebnisschätzungen von boersengefluester.de kommt die Aktie auf ein 2016er-KGV von knapp zwölf. Mit Blick auf 2017 sollte das Kurs-Gewinn-Verhältnis auf gut elf sinken. Das sind im Normalfall attraktive Größenordnungen. Zudem können Optimisten darauf setzen, dass der Vorstand die Erwartungshaltung im Geschäftsbericht betont konservativ formuliert hat und es am Ende deutlich besser kommt. Für diese Spekulation ist es unserer Meinung nach aber noch zu früh. Neuengagements würden wir zurzeit also nicht empfehlen.

Was tun, wenn man den Titel bereits im Depot hat? Letztlich ist das eine Frage des Anlagehorizonts. Dr. Hönle ist unserer Meinung nach ein qualitativ hochwertiger Spezialwert. Aktives Trading wegen zwei vermutlich nicht so erfolgreicher Quartale ist da nicht unbedingt sinnvoll, selbst wenn das aktuelle Chartbild sich deutlich eingetrübt hat. Die 200-Tage-Durchschnittsline zeichnete sich jedenfalls nicht gerade als wirkungsvolle Auffangzone aus. Per saldo tippen wir drauf, dass sich die Notiz in den kommenden Monaten in einem Korridor zwischen 20 und 24 Euro bewegen wird, ehe es – im günstigen Fall – dann wieder mit Schwung Richtung 30 Euro gehen sollte. Daher lautet die aktuelle Empfehlung: Halten. Kurse um 20 Euro sollten Investoren für Neuengagements nutzen.

Dr. Hönle

Kurs: 10,05

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 515710 | DE0005157101 | AG | 60,93 Mio € | 24.01.2001 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-margin %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-margin %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Net profit1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Net-margin %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Earnings per share8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividend per share8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

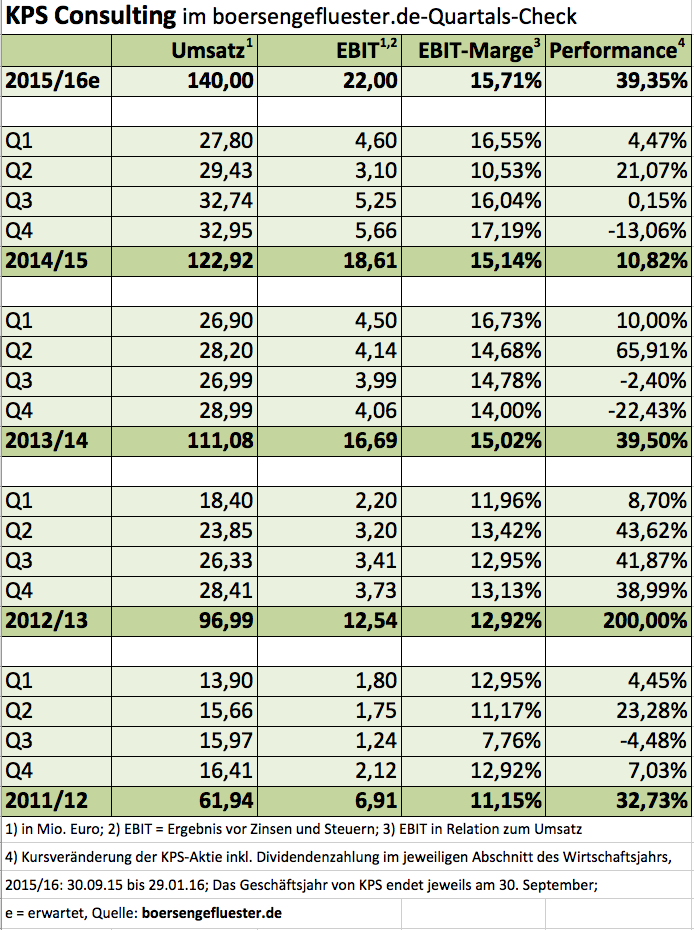

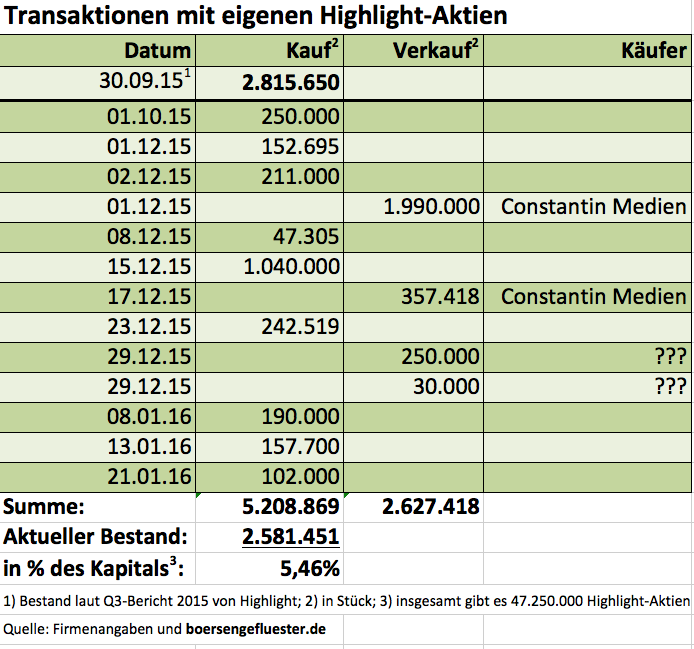

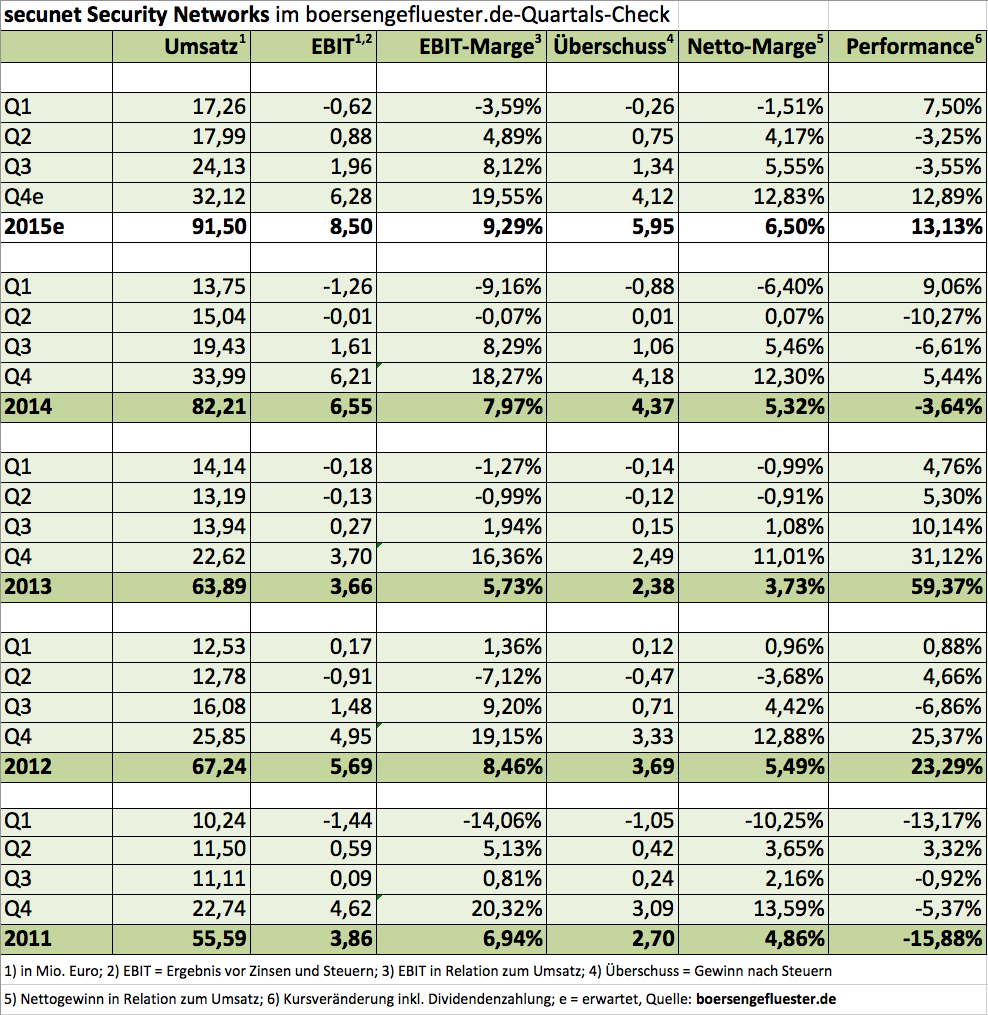

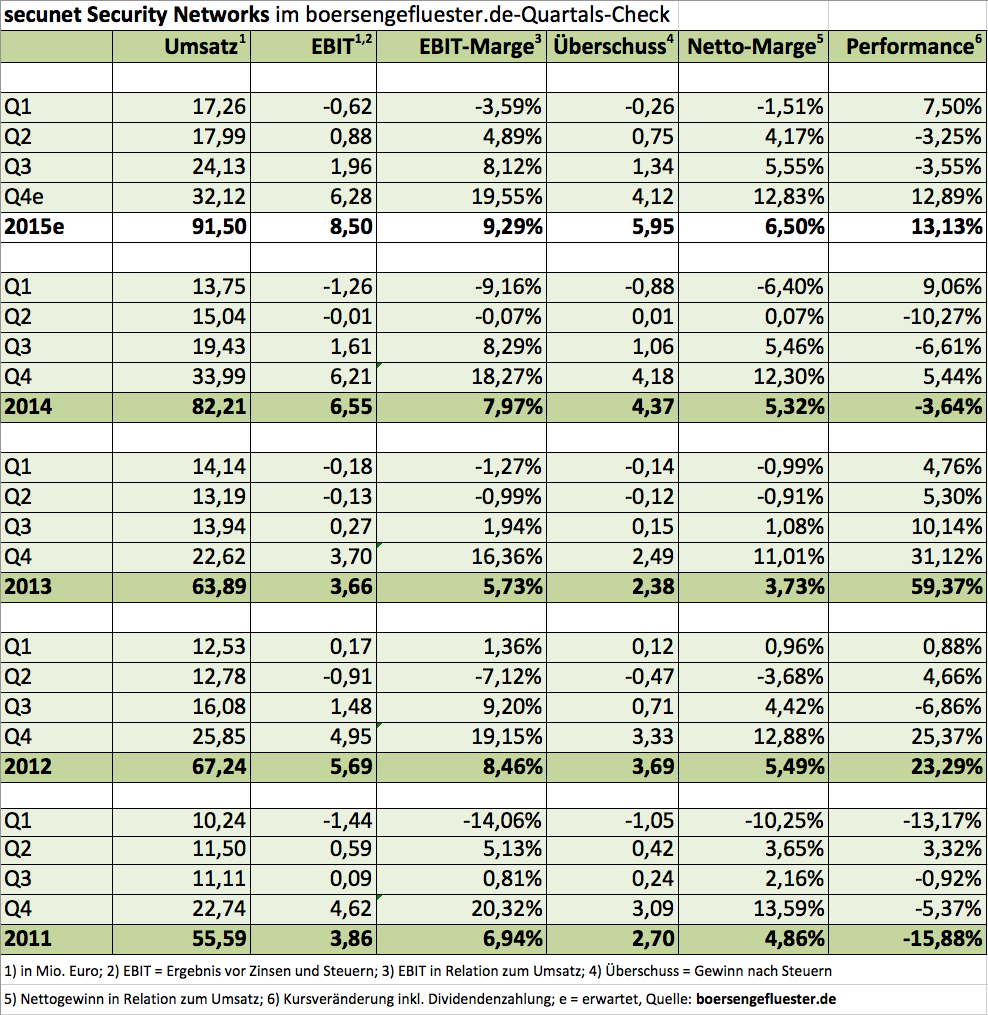

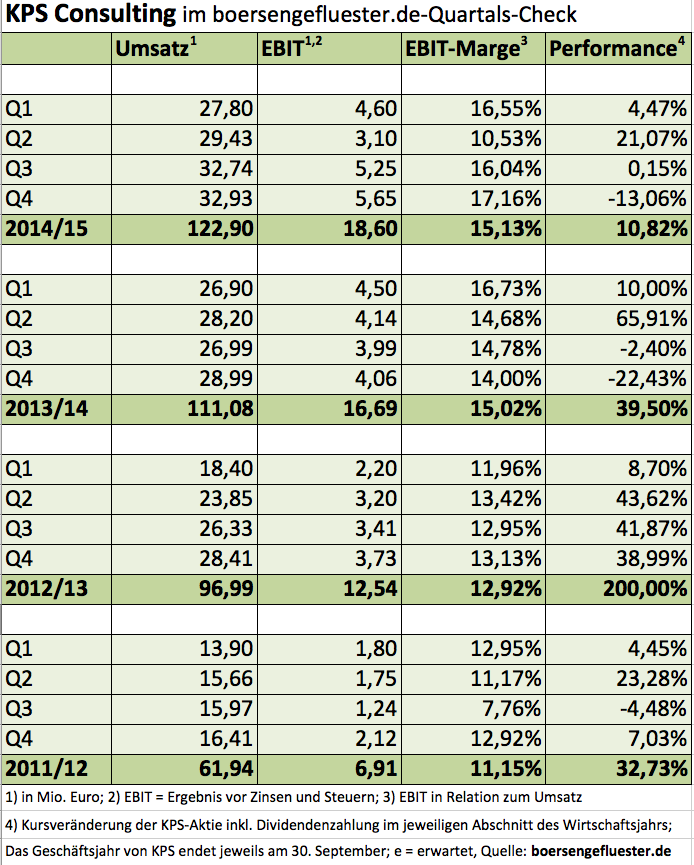

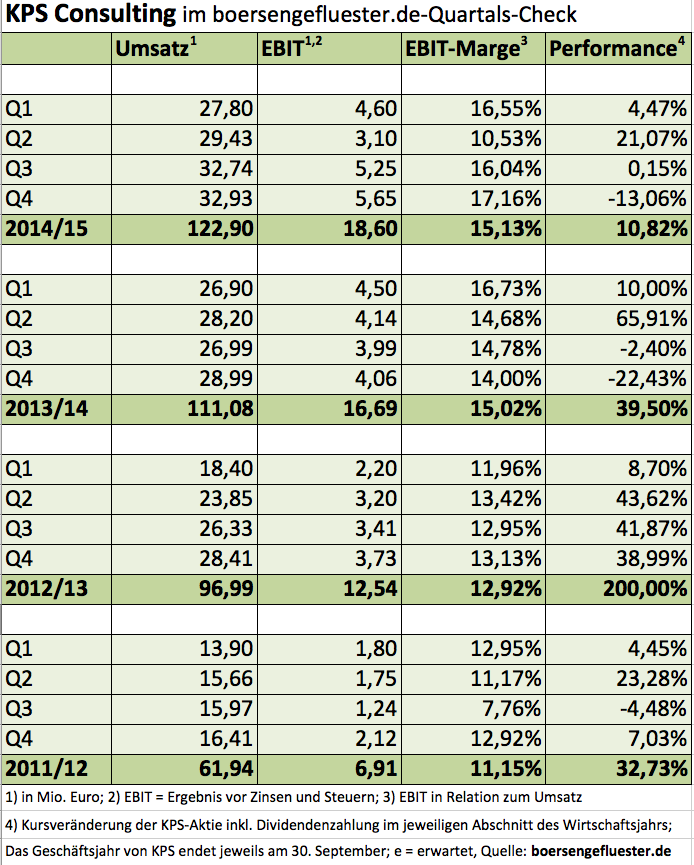

Auch für KPS Consulting ist die Digitalisierung der Wirtschaft momentan das zentrale Thema. Damit schließt sich das Beratungsunternehmen dem SAP-Dienstleister All For One Steeb an, der seinen Geschäftsbericht kürzlich ebenfalls diesem Komplex gewidmet hat. „Eine Vielzahl von Unternehmen befindet sich derzeit bei der Digitalisierung in einer Findungsphase – zum Teil mit großer Verunsicherung. Oftmals fehlen geeignete Roadmaps sowie brauchbare Strategien zur Umsetzung“, sagt Dietmar Müller, Vorstand von KPS. Dabei geht es um einschneidende Veränderungen für die Kunden – bei KPS sind das überwiegend Firmen aus den Bereichen Handel und Konsumgüter. „Digitalisierung bedeutet mehr als nur die Abbildung vorhandener Geschäftsprozesse in digitaler Form, Digitalisierung bedeutet vielmehr das Schaffen digitaler Geschäftsmodelle“, betont Müller. An der Börse sind Unternehmen, die von den Umwälzungsprozessen profitieren, schwer angesagt. Das gilt auch die KPS-Aktie: Nach einer mehrmonatigen Konsolidierung ist die Notiz zuletzt signifikant nach oben ausgebrochen und steuert mit Schwung auf die 8-Euro-Marke zu, die kein großes Hindernis mehr sein sollte.

Untermauert wird die Bewegung durch bemerkenswerte Fundamentaldaten: Nachdem die Zahlen für Umsatz und Ergebnis vor Zinsen und Steuern (EBIT) bereits vor einigen Tagen publiziert wurden, hat KPS nun den kompletten Geschäftsbericht für 2014/15 (per 30. September) vorgelegt. Demnach kam die Gesellschaft im vergangenen Geschäftsjahr unterm Strich auf ein Gewinnplus von knapp zehn Prozent auf 17,93 Mio. Euro. Das Ergebnis je Aktie stieg von 0,50 auf 0,53 Euro. Das hört sich jetzt nicht sonderlich spektakulär an. Andererseits arbeitet KPS mit einer operativen Marge von rund 15 Prozent – und das ist sehr anständig. Momentan sind KPS-Berater zu nahezu 100 Prozent ausgebucht. „Im Branchenvergleich liegt KPS mit dieser Quote im absoluten Spitzenfeld“, sagt Müller. Diesen Punkt gilt es allerdings zu beachten, denn wenn KPS für Neuaufträge verstärkt auf Freelancer zurückgreifen muss, lindert das die Rentabilität. Steuern vom Einkommen spielen bei KPS aufgrund der Verlustvorträge dagegen noch immer keine besondere Rolle. Dafür müsste die Gesellschaft langfristige Rückstellungen aufgrund der Niedrigzinsen heraufdotieren. Ohne diese Maßnahme und die aufgelaufenen Zinsen am Kreditinstitute wäre der Überschuss um spürbar höher ausgefallen.

Die Dividende für 2014/15 erhöht KPS von 0,28 auf 0,30 Euro je Aktie. Teilweise hier zwar über eine etwas großzügigere Ausschüttung spekuliert. Letztlich bietet der Small Cap aber noch immer eine weit überdurchschnittliche Verzinsung von rund 3,8 Prozent. Die Hauptversammlung findet am 15. April 2016 in München statt. Eine klar positive Überraschung ist dagegen der Ausblick. „Wir haben uns für das Geschäftsjahr 2015/2016 zum Ziel gesetzt, die Umsatzschwelle von 140 Mio. Euro zu erreichen“, sagt Müller. Das EBIT soll dabei auf etwa 22 Mio. Euro steigen – nach 18,61 Mio. Euro für 201/15. Da KPS eher für vorsichtige Prognosen bekannt ist, dürfte das Endergebnis sogar ein Stück besser ausfallen. Und dann wiederum lässt auch die aktuelle Marktkapitalisierung von gut 268 Mio. Euro noch ausreichend Luft nach oben. Boersengefluester.de bleibt jedenfalls positiv gestimmt für den Titel. KPS ist ein Qualitätswert mit belastbarer Bilanz, attraktiver Dividendenrendite und einer – gemessen am KGV – moderaten Bewertung. Punktabzüge gibt eigentlich nur für die vergleichsweise niedrige Gewinndynamik. Dennoch: Perspektivisch sehen wir den Titel in zweistelligen Kursregionen.

Die Dividende für 2014/15 erhöht KPS von 0,28 auf 0,30 Euro je Aktie. Teilweise hier zwar über eine etwas großzügigere Ausschüttung spekuliert. Letztlich bietet der Small Cap aber noch immer eine weit überdurchschnittliche Verzinsung von rund 3,8 Prozent. Die Hauptversammlung findet am 15. April 2016 in München statt. Eine klar positive Überraschung ist dagegen der Ausblick. „Wir haben uns für das Geschäftsjahr 2015/2016 zum Ziel gesetzt, die Umsatzschwelle von 140 Mio. Euro zu erreichen“, sagt Müller. Das EBIT soll dabei auf etwa 22 Mio. Euro steigen – nach 18,61 Mio. Euro für 201/15. Da KPS eher für vorsichtige Prognosen bekannt ist, dürfte das Endergebnis sogar ein Stück besser ausfallen. Und dann wiederum lässt auch die aktuelle Marktkapitalisierung von gut 268 Mio. Euro noch ausreichend Luft nach oben. Boersengefluester.de bleibt jedenfalls positiv gestimmt für den Titel. KPS ist ein Qualitätswert mit belastbarer Bilanz, attraktiver Dividendenrendite und einer – gemessen am KGV – moderaten Bewertung. Punktabzüge gibt eigentlich nur für die vergleichsweise niedrige Gewinndynamik. Dennoch: Perspektivisch sehen wir den Titel in zweistelligen Kursregionen.

KPS

Kurs: 0,39

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio € | 14.07.1999 | Beobachten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 166,45 | 157,98 | 179,53 | 177,77 | 145,42 | 121,72 | 104,00 | |

| EBITDA1,2 | 22,68 | 21,65 | 21,65 | 7,81 | 6,04 | 5,18 | 4,50 | |

| EBITDA-margin %3 | 13,63 | 13,70 | 12,06 | 4,39 | 4,15 | 4,26 | 4,33 | |

| EBIT1,4 | 14,11 | 13,41 | 14,31 | 0,03 | -17,80 | -10,97 | -6,00 | |

| EBIT-margin %5 | 8,48 | 8,49 | 7,97 | 0,02 | -12,24 | -9,01 | -5,77 | |

| Net profit1 | 8,14 | 8,73 | 9,55 | -1,25 | -23,37 | -21,84 | -8,00 | |

| Net-margin %6 | 4,89 | 5,53 | 5,32 | -0,70 | -16,07 | -17,94 | -7,69 | |

| Cashflow1,7 | 22,04 | 17,38 | 15,46 | 9,25 | 8,90 | 5,42 | 6,70 | |

| Earnings per share8 | 0,22 | 0,23 | 0,26 | -0,03 | -0,57 | -0,53 | -0,19 | |

| Dividend per share8 | 0,17 | 0,19 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

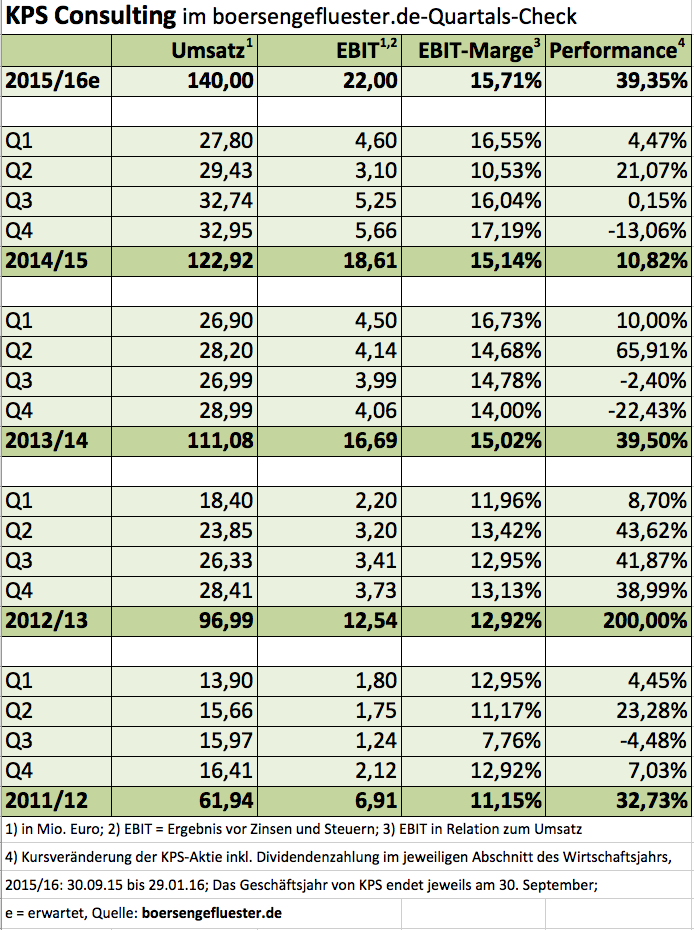

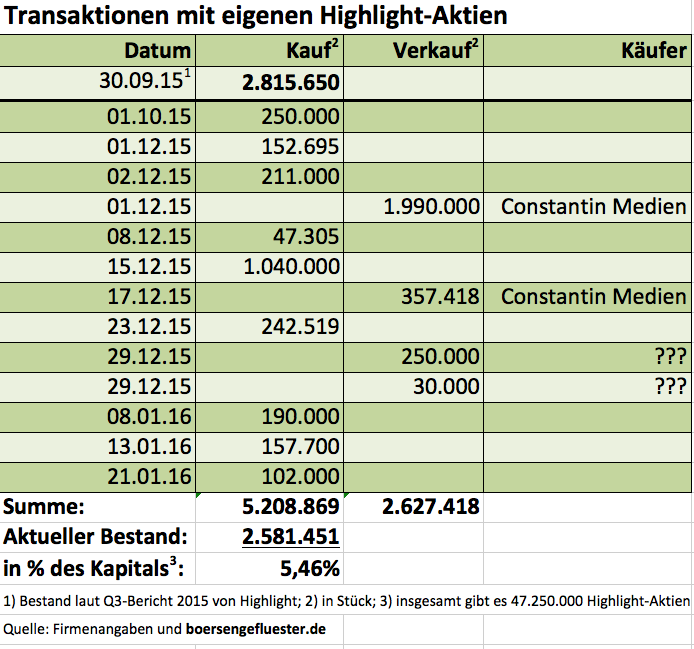

Größere Korrekturen kennt die Aktie des Medienkonzerns Highlight Communications schon seit etlichen Monaten nicht mehr. Unter teilweise beachtlichen Handelsumsätzen zieht der Anteilschein seine Bahnen Richtung Norden. Dabei blicken die Börsianer insbesondere auf die Insidertransaktionen sowie das kürzlich nochmals neu aufgelegte Aktienrückkaufprogramm. Demnach können die Schweizer – gestaffelt in verschiedenen Intervallen – vom 25. Januar bis 29. Juli 2016 bis zu 1.800.000 eigene Aktien erwerben. Der maximale Erwerbspreis wurde mit 10,00 Euro pro Stück weit weg von der aktuellen Notiz um 5,70 Euro gewählt. Nachbesserungen der Konditionen sind da wohl nicht nötig – selbst wenn sich der Aktienkurs weiterhin so vorteilhaft entwickelt. Offizieller Zweck des Programms, ist die „Finanzierung etwaiger Akquisitionen von Unternehmen oder Unternehmensteilen“. Zusätzlich heißt es aber, dass auch „eine spätere Wiederveräußerung zur Gewinnung strategischer Investoren zum Vorteil der Gesellschaft nicht ausgeschlossen ist“. Raum für Spekulationen ist also ausreichend vorhanden. Dabei geht es insbesondere um die Verflechtung mit Constantin Medien.

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

...

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

Highlight Communic.

Kurs: 1,15

Sport1 Medien

Kurs: 2,36

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Highlight Communic. | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 920299 | CH0006539198 | AG | 72,45 Mio € | 11.05.1999 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sport1 Medien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 914720 | DE0009147207 | AG | 220,90 Mio € | 27.04.2004 | - | |

* * *

© boersengefluester.de | Redaktion

Vergleichsweise wacker hat sich zuletzt die Aktie von SNP Schneider-Neureither & Partner geschlagen. Kein Wunder: Der auf die Transformation von IT-Landschaften bei veränderten Geschäftsprozessen spezialisierte Softwareanbieter hatte erst Mitte Dezember die Prognosen für 2015 deutlich heraufgesetzt. Mit ihren vorläufigen Zahlen für 2015 haben die Heidelberger nun ihre aktualisierte Vorschau bestätigt. Demnach kam SNP bei Erlösen von 56 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 4,5 Mio. Euro. Das entspricht der avisierten operativen Marge von etwa acht Prozent. Zuversichtlich hört sich auch der Ausblick an, wonach sich die „sehr positive Entwicklung der Auftragslage in den ersten Wochen des Geschäftsjahrs 2016 fortsetzt“. Aktuell kalkuliert Vorstandschef Andreas Schneider-Neureither für das laufende Jahr mit Umsätzen in einer Spanne von 72 bis 78 Mio. Euro. Mit dieser Größenordnung toppt er die Prognosen der Analysten, die bislang eher von Erlösen im unteren Bereich dieses Korridors ausgegangen waren.

Zur Margenentwicklung macht SNP noch keine Angaben. Die Experten von Edison Research aus London gehen in ihrer Studie vom Januar 2016 jedoch davon aus, dass die EBIT-Rendite im laufenden Jahr auf gut zehn Prozent klettern könnte. Hauck & Aufhäuser kalkuliert gar mit etwa zwölf Prozent. Aus heutiger Sicht sollte das Betriebsergebnis für 2016 also bei ungefähr 8 bis 9 Mio. Euro anzusiedeln sein. Dem steht eine Marktkapitalisierung von etwa 101 Mio. Euro entgegen. Da SNP über sehr belastbare Bilanzrelationen verfügt, halten wir die Relation von Börsenwert zu EBIT immer noch für sehr ansprechend. Vergleichbare Unternehmen wie KPS oder – aufgrund der Nähe zu SAP – in Teilen auch All For One Steeb kommen hier auf höhere Multiples. Boersengefluester.de bleibt daher bei der Einschätzung „Kaufen“ für den im Prime Standard gelisteten Titel. Ein wichtiges charttechnisches Signal wäre es, wenn der Aktienkurs das All-Time-High bei 29,10 Euro vom Dezember 2010 knacken würde. Im ersten Anlauf hatte das vor wenigen Wochen nicht geklappt. Nun kann eigentlich der zweite Versuch starten. Für die schwache Kursreaktion auf das Zahlenwerk gibt es jedenfalls keine handfesten Gründe.

SNP Schneider-Neureither

Kurs: 80,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SNP Schneider-Neureither | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 720370 | DE0007203705 | SE | 593,82 Mio € | 03.04.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 143,78 | 166,97 | 173,42 | 203,43 | 254,77 | 296,00 | 0,00 | |

| EBITDA1,2 | 9,23 | 16,26 | 17,61 | 21,52 | 40,04 | 54,00 | 0,00 | |

| EBITDA-margin %3 | 6,42 | 9,74 | 10,16 | 10,58 | 15,72 | 18,24 | 0,00 | |

| EBIT1,4 | 0,84 | 6,30 | 6,71 | 11,12 | 28,62 | 47,00 | 0,00 | |

| EBIT-margin %5 | 0,58 | 3,77 | 3,87 | 5,47 | 11,23 | 15,88 | 0,00 | |

| Net profit1 | -1,84 | 0,60 | 1,41 | 5,87 | 20,11 | 27,50 | 0,00 | |

| Net-margin %6 | -1,28 | 0,36 | 0,81 | 2,89 | 7,89 | 9,29 | 0,00 | |

| Cashflow1,7 | 2,00 | -1,38 | -0,53 | 12,55 | 40,81 | 33,00 | 0,00 | |

| Earnings per share8 | -0,22 | 0,14 | 0,22 | 0,80 | 2,76 | 3,72 | 4,10 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3,65 | 3,65 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Das kennen Sie bestimmt auch: Wenn die Minuszeichen an der Börse immer dicker werden, möchte man die Brocken am liebsten hinwerfen. Dabei schien die Welt vor einigen Monaten doch nahezu perfekt zu sein. Mitte März 2015 – bei einem DAX-Stand von mehr als 12.000 Punkten – gab es sogar den „Tag der Aktie“. Mit der Aktion wollten die Deutsche Börse und einige Direktbanken die Anlageklasse Aktie ins rechte Licht rücken und verzichteten beim Kauf von DAX-Aktien auf die sonst üblichen Gebühren. Letztlich ein Marketing-Gag, denn auf die langfristige Performance von Aktien haben die An- und Verkaufsgebühren nur einen marginale Einfluss. Und so kam es, wie es kommen musste: Nicht einmal vier Wochen nach dem „Tag der Aktie“ erklomm der DAX seinen bisherigen Rekordstand von 12.374 Zählern – anschließend drehte die Stimmung. Im Schnitt haben DAX-Werte seit besagtem März-Tag um rund 20 Prozent an Wert verloren. Alles richtig gemacht hat nur, wer damals zur Adidas-Aktie griff. Der Anteilschein gewann in dem Zeitraum um rund 30 Prozent an Wert. Doch das war die goldene Ausnahme: Immerhin zehn DAX-Titel knickten seit Mitte März 2015 um mehr als 30 Prozent ein. Bei Commerzbank, Deutsche Bank, K+S und RWE übersteigt das Minus die Marke von 40 Prozent. Die Vorzugsaktie von Volkswagen liegt gar um 57 Prozent hinten. Hier müssen Investoren also schon auf eine Wertsteigerung von 135 Prozent hoffen, um überhaupt wieder zurück an den Einstandskurs zu kommen. Super „Tag der Aktie“ also!

Natürlich lässt sich trefflich über den Sinn und Unsinn von Stoppkursen streiten. Ich unterstelle aber einfach mal, dass die meisten Anleger ohne solche Begrenzungen unterwegs sind. Und wer Aktien als Altersvorsorge betrachtet, ist meist sowieso schlecht beraten mit Stoppkursen. Regelmäßig verpasst man nach einem Kursabschwung nämlich den Einstieg wieder. Und auf die lange Sicht sind Schwankungen von plus minus 30 Prozent kein außergewöhnliches Ereignis. Börse kann also verdammt weh tun. Wissen Sie, was mir persönlich dann stets geholfen hat? Aufmunternd geschriebene und vor allen Dingen fundierte Analysen von Vollblutbörsianern wie Hans G. Linder, dem früheren Chefredakteur und späteren Herausgeber von BÖRSE ONLINE, oder auch die Kolumnen von Gottfried Heller, dem Gründer der Münchner Vermögensverwaltung Fiduka und langjährigen Weggefährten von Börsenlegende André Kostolany. Beiden Persönlichkeiten, also Linder und Heller, können Sie noch immer bequem folgen: Hans G. Linder bloggt regelmäßig auf der Webseite finanzjournalisten.de. Und Gottfried Heller verfügt über eine eigene Homepage www.gottfried-heller.de, wo er interessante Interviews, Kolumnen und sonstiges Börsenwissen publiziert. Schauen Sie doch mal auf seiner Webseite vorbei. Die ist nicht nur schön gemacht von der Grafikerin Tanja Kirschbaum, sondern spendet irgendwie auch Mut, dass es wieder aufwärts geht mit den Kursen. Aber vor allen Dingen wird einem dann auch mal wieder klar, dass eine Aktie mehr ist als der Zock auf Quartalszahlen oder eine charttechnische Untertassenformation. Ach ja: Am 16. März 2016 ist erneut "Tag der Aktie". Diesmal vermutlich mit deutlich weniger Tamtam von den Medien – und das wäre dann wiederum ein gutes Zeichen....

© boersengefluester.de | Redaktion

Mit einem Knallerkursziel von 100 Euro schieben die Analysten von Hauck & Aufhäuser die Aktie von Vectron Systems massiv an. Immerhin trauen die Finanzexperten in ihrer 36 Seiten umfassenden Auftaktstudie dem Hersteller von Kassensystemen damit mehr als eine Verdreifachung beim Aktienkurs zu. Zur weiteren Einordnung: Die Experten von Oddo Seydler rufen in ihrer Analyse von Ende November 2016 einen fairen Wert von gerade einmal 27 Euro für den Small Cap auf. Angetan hat es Hauck & Aufhäuser insbesondere die im Aufbau befindliche Marketingplattform bonVito, für die sie allein auf einen Wert von 56 Euro je Vectron-Akie kommen. Das Stammgeschäft um die beiden Kassenmarken Vectron und Duratec steht ihrer Meinung dagegen für ein Kursziel von 44 Euro. Umgerechnet läge der faire Wert für das Unternehmen aus Münster damit bei exakt 150 Mio. Euro. Aktuelle Marktkapitalisierung: 47,25 Mio. Euro. Boersengefluester.de hatte die Investmentstory von Vectron bereits mehrfach vorgestellt – zuletzt Anfang Dezember 2015 (den Beitrag finden Sie unter diesem LINK). Damals präsentierte Vorstand Thomas Stümmler auf der Kapitalmarktkonferenz von Egbert Prior auf dem Regionalflughafen in Frankfurt-Egelsbach.

Interessant: Parallel zur Veröffentlichung der Studie von Hauck & Aufhäuser äußerte sich Stümmler auch in einem Interview der Januar-Ausgabe von „Momentum“, dem Newsletter der BankM aus Frankfurt: „bonVito ist ein Zukunftsthema mit dem wir uns das erste Mal 2001 beschäftigt haben und das wir seit 2008 ernsthaft verfolgen. Nach außen heißt es dann schnell, "die legen die Hände in den Schoß und sind mit dem Status-quo zufrieden". Doch wir wollten eben nicht nur der Premiumpartner für Kassensysteme bleiben, eine Zeit lang die Erträge optimieren und dann irgendwann hinten runter fallen. Stattdessen haben 15 Leute an bonVito gearbeitet, ohne direkt Erträge zu erwirtschaften. Das ist nicht sehr sexy in einer Welt in der jeder die geheime Information sucht, die in kurzer Zeit eine Kursverdopplung garantiert. Doch nachdem wir lange Zeit nicht viel mehr als eine langfristige Strategie vorweisen konnten, kommen langsam messbare Ergebnisse. Und wir reden hier über einen Milliardenmarkt. Das Gebührenpotential für eine integrierte Plattform ist in der Gastronomie noch größer als im Hotelbereich wo die wichtigsten Portale wie booking.com oder HRS Provisionen von rund 15 Prozent kassieren.“

Außerdem sagte Stümmler zur BankM: „Klar ist: wir wollen bonVito 2016 groß ausrollen und dazu benötigen wir mehr finanzielle Feuerkraft. Im Februar stehen finale Marketingtests an, danach bauen wir die Technik fertig und bereiten die Skalierung vor. Ab Mitte des Jahres können wir dann aufs Gas drücken. Deshalb sind wir aktuell in umfangreichen Gesprächen sowohl mit Finanzinvestoren als auch mit Strategen. Das Interesse ist da, aber wir haben klare Vorstellungen und lassen uns nicht unter Druck setzen. Wir müssen nicht auf das erstbeste Angebot eingehen, sondern sind auch in der Lage den Weg alleine weiter zu gehen." Für ausreichend Kursfantasie ist also gesorgt, daher bleiben wir bei unserer Kaufen-Einschätzung. Allerdings liegt auch die Messlatte jetzt deutlich höher als zuvor. Hauck & Aufhäuser rechnet für 2017 mit Erlösen von 55,4 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) von 20,6 Mio. Euro. Unterm Strich würde das auf ein Ergebnis je Aktie von 9,31 Euro hinauslaufen. Zur Einordnung: Für 2015 kalkulieren die Analysten mit einem Ergebnis je Aktie von 0,71 Euro, für 2016 soll der Gewinn dann auf 1,83 Euro je Anteilschein steigen. 2017 wird also ein ganz entscheidendes Jahr werden. Dabei macht Stümmler in seinen Präsentationen stets einen komplett geerdeten Eindruck und punktet mit trockenem westfälischen Humor. Auf die nicht ganz ernst gemeinte Frage der BankM, welche Schlagzeile er gern über sich lesen möchte, antworte Stümmler: „Milliardär überschlägt sich mit 97 Jahren mit Ferrari – Supermodel auf Beifahrersitz unverletzt.“

Außerdem sagte Stümmler zur BankM: „Klar ist: wir wollen bonVito 2016 groß ausrollen und dazu benötigen wir mehr finanzielle Feuerkraft. Im Februar stehen finale Marketingtests an, danach bauen wir die Technik fertig und bereiten die Skalierung vor. Ab Mitte des Jahres können wir dann aufs Gas drücken. Deshalb sind wir aktuell in umfangreichen Gesprächen sowohl mit Finanzinvestoren als auch mit Strategen. Das Interesse ist da, aber wir haben klare Vorstellungen und lassen uns nicht unter Druck setzen. Wir müssen nicht auf das erstbeste Angebot eingehen, sondern sind auch in der Lage den Weg alleine weiter zu gehen." Für ausreichend Kursfantasie ist also gesorgt, daher bleiben wir bei unserer Kaufen-Einschätzung. Allerdings liegt auch die Messlatte jetzt deutlich höher als zuvor. Hauck & Aufhäuser rechnet für 2017 mit Erlösen von 55,4 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) von 20,6 Mio. Euro. Unterm Strich würde das auf ein Ergebnis je Aktie von 9,31 Euro hinauslaufen. Zur Einordnung: Für 2015 kalkulieren die Analysten mit einem Ergebnis je Aktie von 0,71 Euro, für 2016 soll der Gewinn dann auf 1,83 Euro je Anteilschein steigen. 2017 wird also ein ganz entscheidendes Jahr werden. Dabei macht Stümmler in seinen Präsentationen stets einen komplett geerdeten Eindruck und punktet mit trockenem westfälischen Humor. Auf die nicht ganz ernst gemeinte Frage der BankM, welche Schlagzeile er gern über sich lesen möchte, antworte Stümmler: „Milliardär überschlägt sich mit 97 Jahren mit Ferrari – Supermodel auf Beifahrersitz unverletzt.“

Foto: picjumbo.com...

Vectron Systems

Kurs: 13,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio € | 23.03.2007 | ||

* * *

© boersengefluester.de | Redaktion

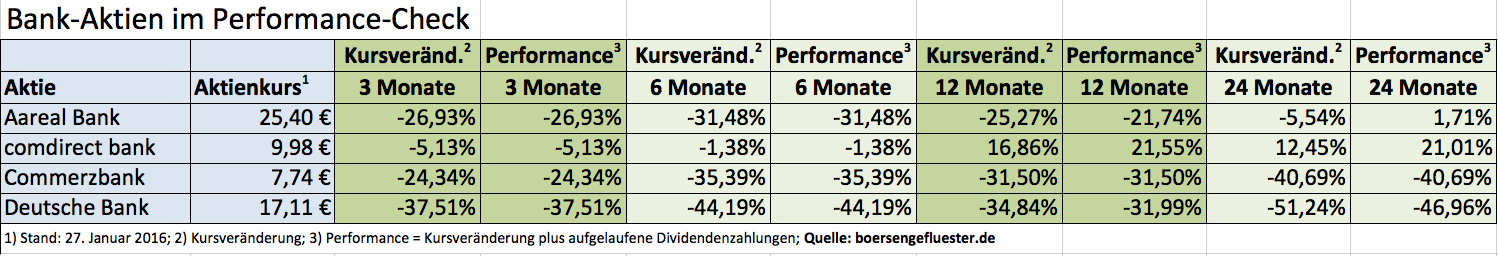

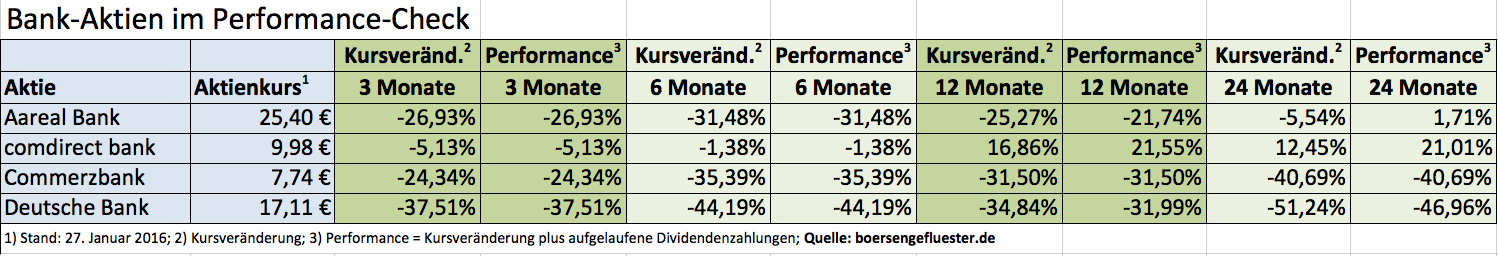

Das ist jetzt keine riesengroße Überraschung, aber die Aktionäre der comdirect bank sollen auch für das Geschäftsjahr 2015 eine Dividende von 0,40 Euro je Anteilschein bekommen. Bezogen auf den aktuellen Kurs von 9,98 Euro bringt es der SDAX-Titel damit auf eine stattliche Rendite von 4,0 Prozent. Abgesehen von der Aareal Bank können restlichen Bankwerte auf dem heimischen Kurszettel da nicht mithalten, zumal Branchenprimus Deutsche Bank für 2015 sogar eine Nullrunde angekündigt hat. Und Spezialinstitute wie die Münchner Merkur Bank hier einmal ausgeklammert sind. Die Hauptversammlung (HV) des mit 81,27 Prozent mehrheitlich im Besitz der Commerzbank befindlichen Onlinebrokers findet am 12. Mai 2016 in Hamburg statt. Bis zur Auszahlung der Dividende wird es also noch eine Weile dauern, aber erfahrungsgemäß hat das Papier der comdirect bank in den ersten Monaten eines Jahres jeweils seine beste Zeit. Das hängt vermutlich auch damit zusammen, dass sich die Investoren rechtzeitig positionieren und nach der HV mitunter wieder Kasse machen. Ein Gesetz ist das aber nicht. Insbesondere 2015 drehte der SDAX-Wert in der zweiten Jahreshälfte erst so richtig auf und die Notiz überwand zeitweise sogar die Marke von 11 Euro. Auslöser der Rally waren die Neun-Monats-Zahlen mit einer nochmals optimistischer formulierten Prognose von mehr als 85 Mio. Euro Gewinn vor Steuern für 2015 (HIER). Zudem positionierte sich das Unternehmen aus Quickborn geschickt mit in den Kreis der angesagten FinTech-Companys.

Tatsächlich hat die comdirect bank 2015 ein Ergebnis vor Steuern von 90,61 Mio. Euro erzielt – nach 82,48 Mio. Euro im Vorjahr. Unterm Strich blieben mit 65,04 Mio. Euro zwar rund 1,15 Mio. Euro weniger als Überschuss hängen. Allerdings war das Vorjahr durch einen positiven Steuereffekt von 6 Mio. Euro aus einer Betriebsprüfung verzerrt. Demnach fällt das Fazit von Vorstandschef Arno Walter auch durchweg positiv aus: „comdirect hat ein richtig gutes Geschäftsjahr hinter sich. Unsere Kunden haben 2015 mehr gehandelt als jemals zuvor – und das nach dem Rekordjahr 2014." Dabei verweist Walter auf Tools wie den AnlageAssisten, mit dem Kunden innerhalb von wenigen Klicks auf bestimmte Zertifikate und Fonds gelotst werden, und sich so ein passendes Depot zusammenstellen können – freilich auch incentiviert durch Startprämien, wie sie momentan etwa noch bis Ende Januar 2016 laufen. Vereinfachungen bietet das Institut zudem bei dem in der Vergangenheit sehr umständlichen Registrierungsprozessen. Das ist allerdings kein Alleinstellungsmerkmal mehr: Insbesondere die jungen Banken setzen konsequent auf die Möglichkeiten der digitalen Welt. Und (wohl auch) weil die Bankenszene spätestens seit der Finanzkrise fast durchweg mit negativen Schlagzeilen in Verbindung steht, geht Walter auch beim Selbstbild einen Schritt weiter und rückt die comdirect bank in den Status eines „smarten Finanzbegleiters“. Zumindest für die eigene Aktie trifft das schon mal zu, denn der Titel hat sich prima entwickelt und bietet eine smarte Kombination aus Dividenden und Kurssteigerungen. Da kann kein anderer Wert aus der Peer Group mithalten.

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.

comdirect bank

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 542800 | DE0005428007 | AG | 1.957,32 Mio € | 05.06.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,85 | 0,64 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Für die heimische Aktienszene ist es vermutlich die wichtigste Veranstaltung des Jahres. Die größte auf jeden Fall: Das Eigenkapitalforum – kurz EK-Forum oder EKF. Etwa 200 meist deutsche Unternehmen präsentieren hier im November ihre neuesten Zahlen und gewähren Investoren, Analysten, Medienvertretern und sonstigem Fachpublikum Einblicke in die Geschäftsstrategie. Hier – und auf den vielen am Rande stattfindenden Events – wurde schon so manche Aktie neu entdeckt oder auch fallen gelassen. Kaum ein Ort eignet sich besser, um Kontakte zu knüpfen und zu pflegen als das EK-Forum. Getuschelt wurde in den vergangenen Jahren aber auch viel über die von der Deutschen Börse ausgerichtete Veranstaltung selbst. Grund zu nölen gibt es natürlich immer: Mal nervten zwischenzeitlich eingeführte Abstimmungsfragen am Ende der Präsentationen die Teilnehmer. Dann wiederum war die Musik auf der abendlichen Party zu laut. Im Kern ging es aber um wichtigere Dinge: So monierten Unternehmen, Aussteller und Sponsoren zum Beispiel die gepfefferten Preise. Ein häufig gehörter Kritikpunkt war auch die Beschneidung der Zeit für Präsentation und Fragerunde auf zuletzt 30 Minuten, ehe es im fliegenden Wechsel mit dem nächsten Vorstand weiterging. Unglücklich waren manche Finanzakteure zudem mit dem immer restriktiveren Anmeldeprozess. „Das Eigenkapitalforum feiert in diesem Jahr sein 20-jähriges Bestehen. Natürlich muss auch das Konzept einer solchen Veranstaltung regelmäßig auf den Prüfstand. Uns ist es vor allem wichtig, dass ein klares Konzept, ein roter Faden erkennbar ist. Wir legen einen deutlichen Fokus auf Unternehmen und Investoren“, sagt Cord Gebhardt, Geschäftsführer der Frankfurter Wertpapierbörse und mitverantwortlich für das Eigenkapitalforum.

Dem hält Peter Sang von der BankM – jahrelang einer der Sponsoren des Eigenkapitalforums – entgegen: „Ich kann nachvollziehen, dass Unternehmensvertreter nicht von Dienstleistern belagert werden möchten, und diese ihre Zeit vor allem für Gespräche mit Aktionären und potenziellen Investoren nutzen wollen. Trotzdem: Der Austausch und das Netzwerken mit allen Kapitalmarktvertretern, Anwälten, Wirtschaftsprüfern, Bankern oder sonstigen Beratern sind in unseren Augen auch für Investoren und Unternehmer wichtig und sinnvoll.“ Außerdem betont Sang, dass es ganzjährig und deutschlandweit jede Menge 1-on-1-Veranstaltungen und Analystenkonferenzen von Banken und Dienstleistern gibt. „Wo bleibt da die Abgrenzung für die Deutsche Börse?“ Heiß diskutiert wurde im vergangenen Jahr zudem der Umzug vom zentral gelegenen Congress Center der Messe Frankfurt raus ins Sheraton Hotel am Airport. Keine Frage: Für Teilnehmer, die mit dem Flugzeug anreisten, ein Pluspunkt. Für die Mehrzahl der Finanzexperten war es aber eher von Nachteil, 2015 nicht mehr so dicht an der City zu tagen. Mit der S-Bahn dauert die Fahrt zu den Banktürmen in der Innenstadt knapp 25 Minuten. Da überlegt man sich einen Abstecher zurück ins Büro sehr genau. Gewöhnungsbedürftig war für manchen Besucher vermutlich auch, dass die Einzelgespräche in umgeräumten Hotelzimmern stattfanden. Immerhin: Diese Kuschelatmosphäre garantiert, dass die 1-on-1 mit den Vorständen tatsächlich vertraulich bleiben und niemand – und sei es auch nur unfreiwillig – mithört. Dem Vernehmen nach ein Konferenzstandard bei internationalen Investoren. Nicht wegzaubern lassen sich allerdings die fürchterlich langen – und mit unterschiedlichen Farbstreifen markierten – Gänge des Hotelgebäudes am Flughafen. Viele Börsianer hätten bestimmt gern Kilometergeld für die vielen Fußmärsche beim Wechsel der einzelnen Präsentationsräume verlangt. Aber Bewegung hält fit und letztlich ist alles eine Frage des Geldes. Hinter vorgehaltener Hand hieß es nämlich, dass die Deutsche Börse den Veranstaltungsort vor allen Dingen auch aus Kostengründen an den Airport verlagert habe.

Sei es drum: Unterm Strich lief das EKF 2015 trotzdem sehr ordentlich über die Bühne und – um beim Thema Sport zu bleiben – Altbundestrainer Sepp Herberger würde vermutlich resümieren: „Nach dem Eigenkapitalforum ist vor dem Eigenkapitalforum.“ Umso delikater der Inhalt einer Pressemitteilung von Anfang Januar, in der die Equity Forum UG auf das für den 21. bis 23. November geplante Equity Forum 2016 am Congress Center der Messe Frankfurt hinweist. Die meisten Finanzakteure dachten im ersten Augenblick wohl an eine Umbenennung des Events durch die Deutsche Börse AG – Stichwort Internationalisierung. Schließlich hieß es zu diesem Zeitpunkt auf der Homepage der Deutschen Börse noch: „Die Webseite des Deutschen Eigenkapitalforums wird zurzeit überarbeitet und steht Ihnen bald wieder zur Verfügung.“ Umso größer die Konfusion, als nach und nach durchsickerte, dass es sich beim Equity Forum sehr wohl um eine eigenständige Veranstaltung handelt, die exakt zum gleichen Zeitpunkt wie das Eigenkapitalforum der Deutschen Börse angesetzt ist – allerdings wieder am alten Veranstaltungsort. Was ist also Sache? Hinter Equity Forum steht ein in der Finanzszene gut verdrahteter Personenkreis, der bis zuletzt für die Organisation des Eigenkapitalforums verantwortlich war und nun quasi in Eigenregie ein entsprechendes Event auf die Beine stellen will. „Unsere Vision ist eine Veranstaltung, auf der sich alle relevanten Marktteilnehmer treffen können. Dafür wollen wir das Equity Forum als neutrale Plattform etablieren“, sagt Equity-Forum-Geschäftsführer Wolfram Koch im Gespräch mit boersengefluester.de. Koch war früher einmal selbst für die Deutsche Börse tätig und organisiert über seine Frankfurter Firma komments GmbH seit vielen Jahren Firmenveranstaltungen – so auch das Eigenkapitalforum. Zum Equity-Forum-Team gehören darüber hinaus Lukasz Ogonowski und Julius Kostka, die zuvor im Bereich Finanzkommunikation für die DVFA tätig waren. Allerdings trennten sich die Wege zwischen der DVFA und den beiden Konferenzprofis. Zum Hintergrund: Der Frankfurter Analystenverband koordiniert seit jeher die Einzelgespräche auf dem Eigenkapitalforum.

Zumindest auf dem Papier steuert Frankfurt damit auf eine Doppelveranstaltung im November 2016 zu. Keine besonders gute Aussicht. „Viel sinnvoller wäre es, ein erfolgreiches Event zu machen. Hier steht der Börsenplatz Deutschland zur Debatte. Andere Börsenplätze in Europa bekommen das auch hin“, sagt Sang von der BankM. Dabei hört man in den vielen Gesprächen, die boersengefluester.de bei der Recherche führte, immer wieder raus, dass es eine Menge Sympathiepunkte für das Konzept von Equity Forum gibt. „Die Jungs haben bewiesen, dass sie es können“, heißt es regelmäßig. Den meisten Kommunikationsprofis gefällt das Gesamtpaket aus Preisgestaltung (4.000 Euro für Aktienemittenten), zeitlichen Vorgaben für die Präsentation (30 Minuten Vortrag plus 10 Minuten Fragerunde) und der offenen Ausrichtung für Teilnehmer, Aussteller und Sponsoren. Laut Koch hat sich bereits eine „mittlere zweistellige“ Zahl an Unternehmen für das Equity Forum 2016 angemeldet. Für die Firmen ist die Zusage noch frei von Risiken: Bis zum 21. Mai 2016 ist eine kostenlose Stornierung möglich. Doch auch die Deutsche Börse bringt sich in Stellung und hat für ihre Jubiläumsveranstaltung einen bis zum 31. März 2016 geltenden Frühbucherrabatt von 20 Prozent eingeräumt, so dass Aktienemittenten momentan auch bei der Deutschen Börse EK-Forum-Tickets für 4.000 Euro lösen können.