| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Eckert & Ziegler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 565970 | DE0005659700 | SE | 979,41 Mio. € | 25.05.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-Marge %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-Marge %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Jahresüberschuss1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Netto-Marge %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividende je Aktie8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Chorus Clean Energy | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UL5 | DE000A12UL56 | 0,00 Mio. € | 07.10.2015 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Encavis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 609500 | DE0006095003 | AG | 2.846,32 Mio. € | 28.07.1998 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| 7C Solarparken | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QW6 | DE000A11QW68 | AG | 130,84 Mio. € | 14.02.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Energiekontor | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 531350 | DE0005313506 | AG | 547,41 Mio. € | 25.05.2000 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

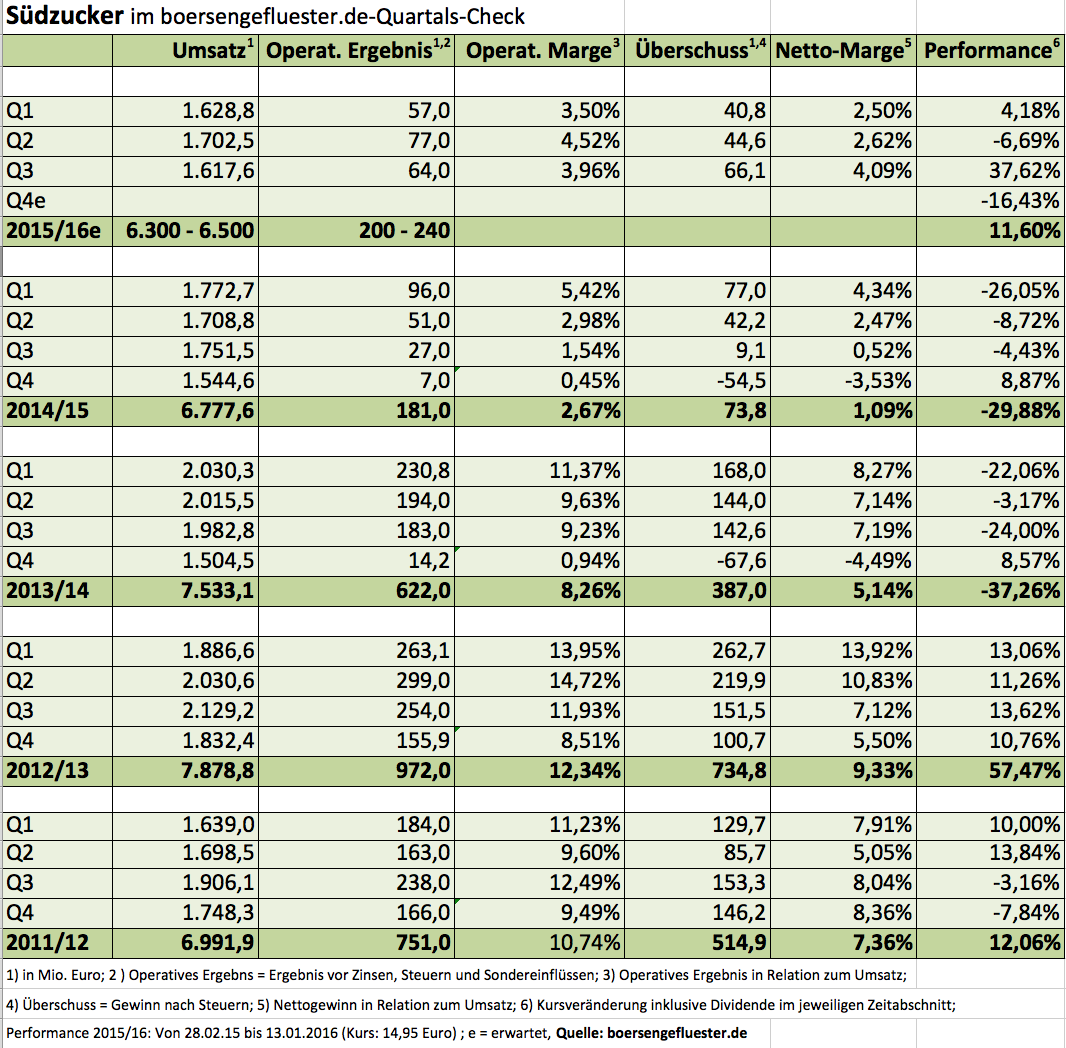

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividende je Aktie8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

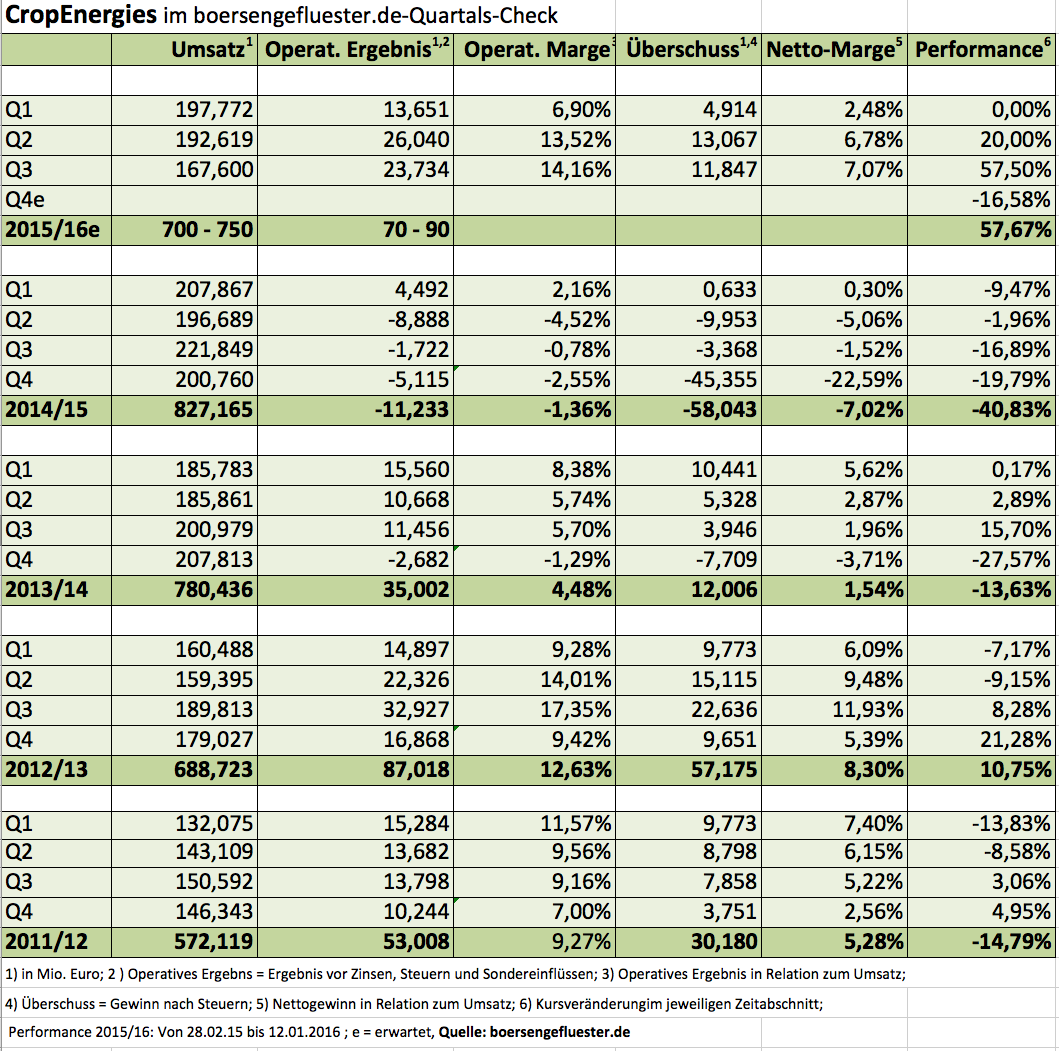

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio. € | 16.10.2006 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

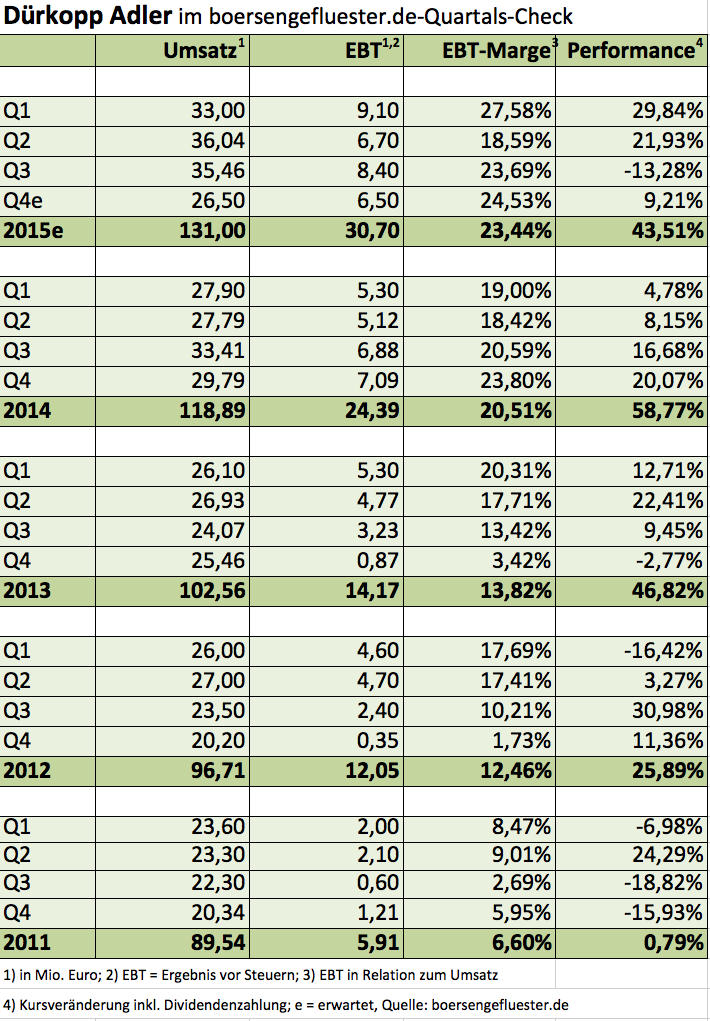

| Dürkopp Adler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 629900 | DE0006299001 | AG | 328,00 Mio. € | 02.05.1905 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

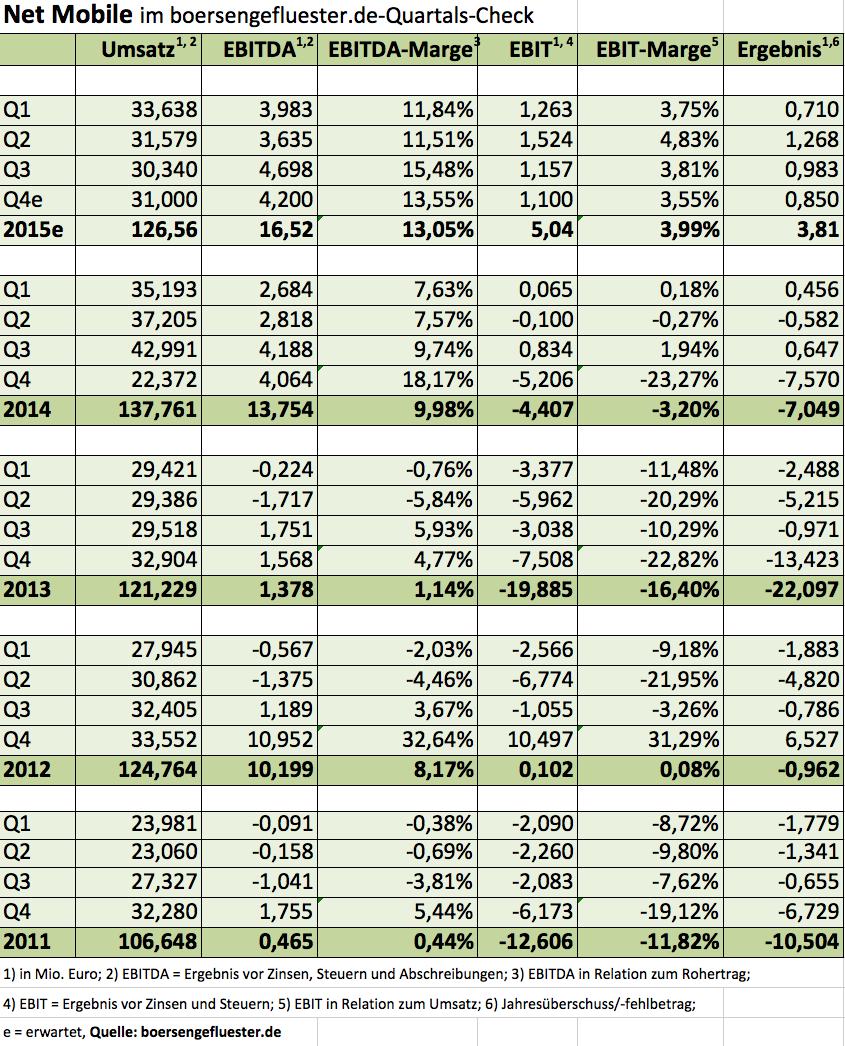

| Net Mobile | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 813785 | DE0008137852 | 0,00 Mio. € | 12.07.2005 | Halten | ||

...

...

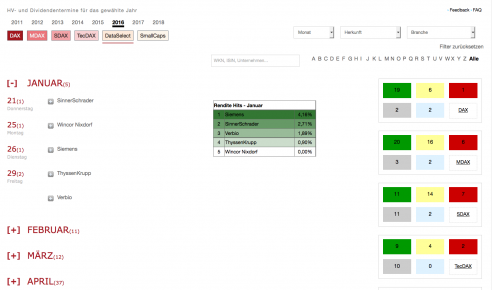

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

So ist der HV- und Dividendenkalender aufgebaut

Nach dem Öffnen des Kalenders sehen Sie auf der linken Seite die einzelnen Monate des laufenden Jahres – der jeweils aktuelle ist „aufgeklappt”. Hinter den Monaten stehen in Klammern unterschiedliche Zahlen. Diese bedeuten: Im Januar 2016 finden fünf Hauptversammlungen (HVs) statt, im Februar elf, im März zwölf usw. Diese Zahlen werden sich in den kommenden Wochen noch verändern, denn längst noch nicht alle Unternehmen haben in ihren Finanzkalendern bereits einen konkreten Termin für die HV 2016 veröffentlicht. Doch boersengefluester.de macht hier täglich Updates. Zurzeit haben wir die Termine für etwa 330 Aktien erfasst. Unser gesamtes Spektrum umfasst zurzeit 534 Titel. Beim Klick auf das „große Pluszeichen” vor den einzelnen Monatsnamen öffnet sich die Liste mit den Unternehmen, die in diesem Monat ihre Hauptversammlung abhalten. Am Tag darauf wird in der Regel die Dividende ausgeschüttet – und allerdings auch vom Kurs abgezogen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

Tipp: Wenn Sie auf das kleine „graue Pluszeichen” vor dem Unternehmensnamen – wie in dem Screenshot unten bei unserem Beispiel All For One Steeb – klicken, öffnet sich eine weitere Infoleiste mit den eben schon erwähnten Verlinkungen zu den sozialen Netzwerken. Ist mitunter wirklich interessant, wie sich die Firmen hier so präsentieren. Manche Gesellschaften – häufig die, von denen man es gar nicht vermutet hätte – sind auf Twitter, Facebook oder YouTube super aktiv. Andere Unternehmen befinden sich bei dieser Disziplin allerdings noch im Tiefschlaf. Anleger, die auf das „kleine blaue Mikrofon” klicken, kommen direkt zu den jeweiligen Investor-Relations-Seiten der AGs. Sie sehen schon jetzt: Der boersengefluester.de-Dividendenkalender ist ein wahrer Tausendsassa – auch was neue Medien und Interaktivität angehen.

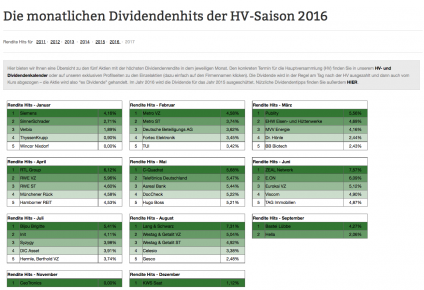

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Renditehits der einzelnen Monate

Zwischen den Monatsnamen (links) und dem „Ampelsystem” auf der rechten Seite haben wir in grünen Kästen die fünf Aktien mit der höchsten Dividendenrendite des laufenden Monats zusammengestellt. Wichtig: In dieser Liste kann ein Titel nur dann auftauchen, wenn bereits ein konkreter HV-Termin feststeht. Tipp: Wir finden diese Übersicht mit den monatlichen Dividendenhits so prima, dass wir daraus gleich ein weiteres Tool gebaut haben: Die monatlichen Dividendenhits der HV-Saison (2011 bis 2016). Wer die Übersicht noch nicht kennt, HIER geht es direkt dorthin.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

Das Ampelsystem des Dividendenkalenders

Eine wahre Fundgrube für Statistikfreaks und Datensammler ist unser Ampelsystem auf der rechten Seite unseres Dividendenkalenders. Hinter den einzelnen Farbkästen verbergen sich nämlich umfangreiche Tabellen zur Dividendenhistorie. Zunächst einmal liefern aber bereits die Ampelkästen Informationen, die Anleger in dieser Form sonst wohl kaum bekommen.

Grün = Anzahl der Unternehmen, die die Dividende erhöhen

Gelb = Anzahl der Unternehmen, die die Dividende unverändert lassen

Rot = Anzahl der Unternehmen, die die Dividende senken

Grau = Anzahl der Unternehmen, die keine Dividenden ausschütten

Hellblau = Anzahl der Unternehmen, die die Dividendenzahlung wieder aufnehmen

Wenn Sie wissen wollen, welche Mitglieder aus DAX, MDAX, SDAX, TecDAX, den Small Caps oder unserer Grundgesamtheit DataSelect nun bspw. die Dividende im laufenden Jahr erhöhen, brauchen Sie lediglich auf den jeweiligen Farbkasten klicken, dann öffnet sich die entsprechende Auflistung. Beim Klick auf den Index bekommen Sie die jeweilige Gesamtübersicht. Auch für die Historiker haben wir gesorgt, denn sämtliche Statistiken lassen sich bis für das Jahr 2011 (damals wurde die Dividende für 2010 ausgezahlt) abrufen.

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

Renditehits für das jeweilige Jahr und die Zahlmeister

Unter dem Ampelsystem finden Sie zwei Tabellen mit exklusiven Auswertungen: Die Aktien mit der höchsten Dividendenrendite für das Gesamtjahr sowie eine Auflistung der Unternehmen mit den größten Dividendensummen. Bitte nicht wundern: Vor Beginn der Dividendensaison sind die Tabellen mit den Ausschüttungsriesen noch sehr lückenhaft. Grund: Erst wenn die Dividendenhöhe – und damit das gesamte Ausschüttungsvolumen – feststeht, kommt ein Unternehmen in dieses Ranking. Die Listen werden sich in den kommenden Wochen jedoch auffüllen. Auch hier gilt: Die entsprechenden Dividendensummen (hier verwenden wir die tatsächlichen Ausschüttungsbeträge laut HV-Einladung, da auf selbst gehaltene eigene Aktien keine Dividenden gezahlt werden) können Sie bis zum Jahr 2011 zurückverfolgen.

Sortierung nach Monat, Herkunft, Branche, Indexzugehörigkeit bzw. Small Caps

Sie können auch ganz individuelle Auswertungen mit unserem HV- und Dividendenkalender durchführen: etwa nach einzelnen Börsensegmenten, Monaten, Branchen oder Bundesländern. Möglich sind auch Kombinationen. Wenn Sie etwa wissen wollen, ob es bayerische Industrieunternehmen gibt, die im Juni 2016 ihr Aktionärstreffen abhalten – kein Problem. Selbst nach Buchstabengruppen oder eben einzelnen Unternehmen können Sie suchen. Aber am besten, Sie testen das selbst einmal alles aus, damit Sie zur Hauptversammlungssaison 2016 – die heiße Phase beginnt Anfang April – optimal vorbereitet sind. Wir wünschen Ihnen erfolgreiche Investments mit Hilfe unseres selbst entwickelten HV-Kalenders.

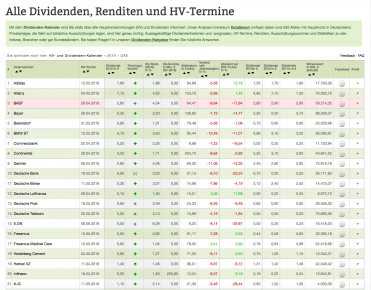

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

Dividenden-Ratgeber und lanjährige Durchschnitte

Und wenn noch Punkte zum Thema Dividenden offen sind, wir haben die wichtigsten Fragen und Antworten für Sie in unserem Dividenden-FAQ zusammengestellt. HIER geht es direkt zu diesem informativen Text.

Exklusiv und sehr nutzwertig sind außerdem die von boersengefluester.de ermittelten Zehn-Jahres-Durchschnitte für die Dividendenrendite, das Kurs-Gewinn-Verhältnis (KGV) und das Kurs-Buchwert-Verhältnis (KBV), die wir für alle Aktien in übersichtlicher Tabellenform anbieten. HIER kommen Sie direkt zu den entsprechenden Übersichten.

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

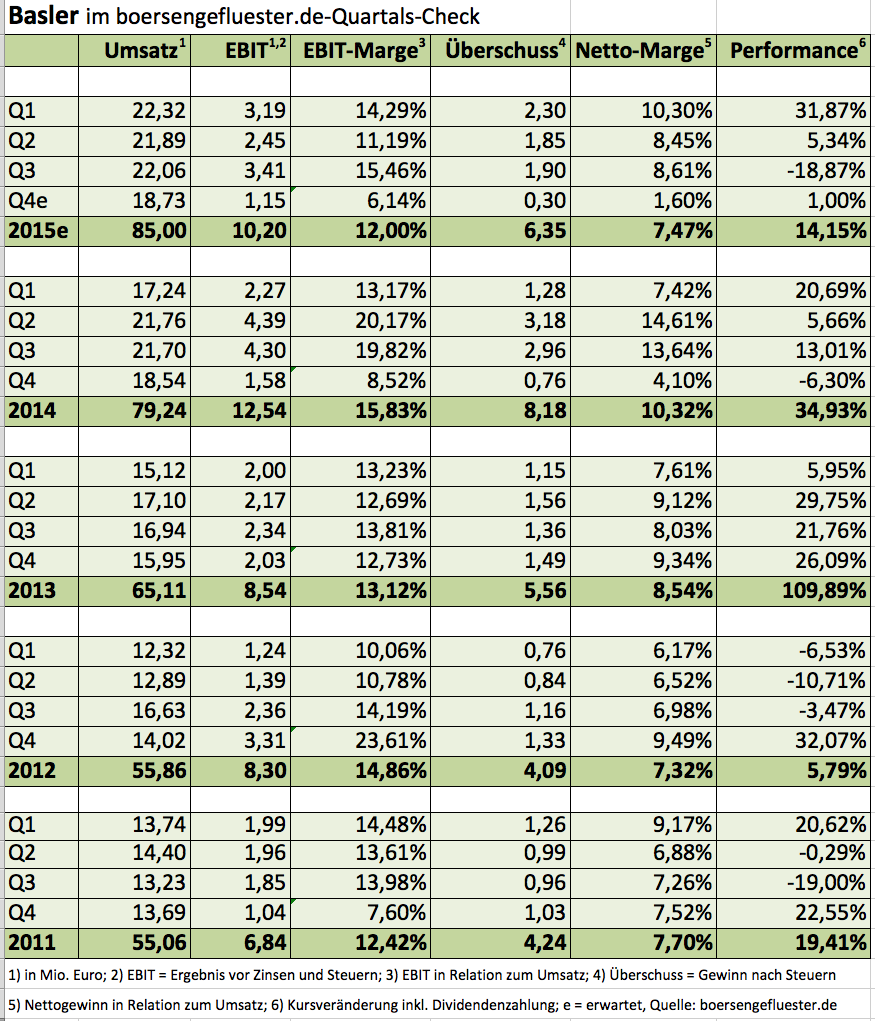

| Basler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 510200 | DE0005102008 | AG | 493,92 Mio. € | 23.03.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 170,46 | 214,73 | 272,20 | 203,10 | 183,72 | 223,00 | 0,00 | |

| EBITDA1,2 | 34,57 | 44,53 | 45,77 | 1,70 | 10,01 | 31,90 | 0,00 | |

| EBITDA-Marge %3 | 20,28 | 20,74 | 16,82 | 0,84 | 5,45 | 14,31 | 0,00 | |

| EBIT1,4 | 20,06 | 28,36 | 28,93 | -21,90 | -9,78 | 15,70 | 0,00 | |

| EBIT-Marge %5 | 11,77 | 13,21 | 10,63 | -10,78 | -5,32 | 7,04 | 0,00 | |

| Jahresüberschuss1 | 15,11 | 20,76 | 21,36 | -13,81 | -13,77 | 11,50 | 0,00 | |

| Netto-Marge %6 | 8,86 | 9,67 | 7,85 | -6,80 | -7,50 | 5,16 | 0,00 | |

| Cashflow1,7 | 37,32 | 25,33 | 12,40 | 4,23 | 14,64 | 27,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,50 | 0,69 | 0,71 | -0,45 | -0,45 | 0,37 | 0,42 | |

| Dividende je Aktie8 | 0,19 | 0,21 | 0,14 | 0,00 | 0,00 | 0,04 | 0,06 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

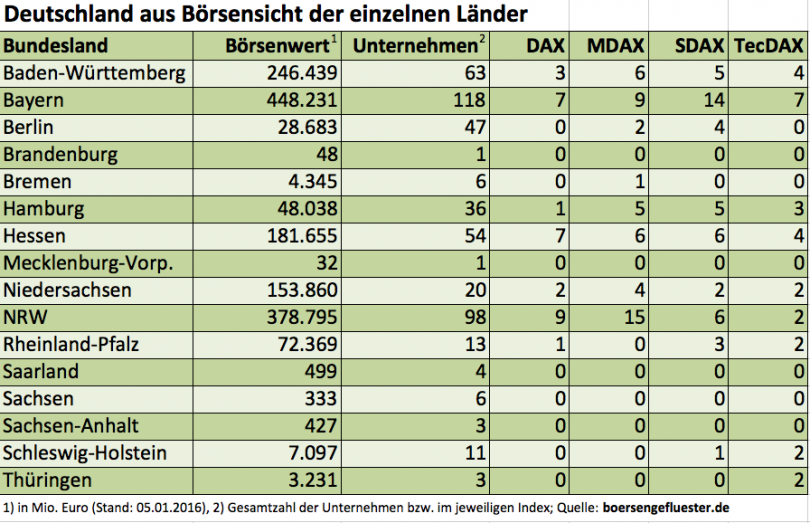

Die Marktkapitalisierung aller in München ansässigen Konzerne türmt sich nach Berechnungen von boersengefluester.de auf zurzeit (Stand 5.01.2016) 357,7 Mrd. Euro. Es folgen mit weitem Abstand Bonn (104,6 Mrd. Euro) und Stuttgart (103,4 Mrd. Euro). Der Viertplatzierte Leverkusen liegt mit knapp 89 Mrd. Euro schon deutlich im Bereich unterhalb der 100-Milliarden-Euro-Marke. Und Frankfurt – mit seinen immerhin drei DAX-Unternehmen (Deutsche Bank, Commerzbank und Deutsche Börse AG) – kommt „gar” nur auf rund 74 Mrd. Euro. Die Banktürme haben eben längst nicht mehr die Strahlkraft und das Börsengewicht früherer Tage. Parallelen dazu gibt es im Ruhrgebiet: In Essen beispielsweise haben immerhin sechs börsennotierte Gesellschaften ihren Sitz – mit ThyssenKrupp und RWE sind sogar zwei DAX-Mitglieder darunter. Stahl und Energie sind allerdings schwierige Themen für Investoren – und so kommt Essen in unserem exklusiven Ranking nur auf Rang zwölf. Allerdings: Die Landeshauptstadt von Nordrhein-Westfalen, Düsseldorf, schafft es hier sogar nur auf den 22. Platz – trotz Henkel, E.ON, Metro, GEA Group und Rheinmetall. Geschlagen geben muss sich NRW auch im direkten Duell mit den Bayern – sowohl was die absoluten Zahl von Firmen angeht als auch deren Börsenwert. Nach den Erhebungen von boersengefluester.de haben in Nordrhein-Westfalen 98 Publikumsgesellschaften ihren Sitz mit einer addierten Marktkapitalisierung von knapp 379 Mrd. Euro. Bayern kommt auf 118 Unternehmen mit 448,2 Mrd. Euro Börsenwert.

Die Marktkapitalisierung aller in München ansässigen Konzerne türmt sich nach Berechnungen von boersengefluester.de auf zurzeit (Stand 5.01.2016) 357,7 Mrd. Euro. Es folgen mit weitem Abstand Bonn (104,6 Mrd. Euro) und Stuttgart (103,4 Mrd. Euro). Der Viertplatzierte Leverkusen liegt mit knapp 89 Mrd. Euro schon deutlich im Bereich unterhalb der 100-Milliarden-Euro-Marke. Und Frankfurt – mit seinen immerhin drei DAX-Unternehmen (Deutsche Bank, Commerzbank und Deutsche Börse AG) – kommt „gar” nur auf rund 74 Mrd. Euro. Die Banktürme haben eben längst nicht mehr die Strahlkraft und das Börsengewicht früherer Tage. Parallelen dazu gibt es im Ruhrgebiet: In Essen beispielsweise haben immerhin sechs börsennotierte Gesellschaften ihren Sitz – mit ThyssenKrupp und RWE sind sogar zwei DAX-Mitglieder darunter. Stahl und Energie sind allerdings schwierige Themen für Investoren – und so kommt Essen in unserem exklusiven Ranking nur auf Rang zwölf. Allerdings: Die Landeshauptstadt von Nordrhein-Westfalen, Düsseldorf, schafft es hier sogar nur auf den 22. Platz – trotz Henkel, E.ON, Metro, GEA Group und Rheinmetall. Geschlagen geben muss sich NRW auch im direkten Duell mit den Bayern – sowohl was die absoluten Zahl von Firmen angeht als auch deren Börsenwert. Nach den Erhebungen von boersengefluester.de haben in Nordrhein-Westfalen 98 Publikumsgesellschaften ihren Sitz mit einer addierten Marktkapitalisierung von knapp 379 Mrd. Euro. Bayern kommt auf 118 Unternehmen mit 448,2 Mrd. Euro Börsenwert.

Einen Punktsieg gibt es aber auch für Nordrhein-Westfalen: Kein anderes Bundesland beherbergt mehr DAX- und MDAX-Unternehmen als NRW. Auf dem dritten Platz im Länderranking liegt – wie in den Vorjahren auch – Baden-Württemberg. Die Schwaben bringen es auf einen addierten Börsenwert von 246,4 Mrd. Euro – rund 42 Prozent davon stammen aus Stuttgart, wo Firmen wie Daimler oder die Porsche Automobil Holding (sie hält 52 Prozent der Stammaktien von Volkswagen) ihr Headquarter haben. Den größten Sprung nach vorn hat aus Börsensicht Berlin gemacht. Mittlerweile haben dort 47 Unternehmen aus der Datenbank von boersengefluester.de ihren Firmensitz – und das mit einem stattlichen Börsenwert von fast 28,7 Mrd. Euro. Positiv ausgewirkt haben sich hier insbesondere IPOs von Firmen wie Zalando, Rocket Internet, Tele Columbus, TLG Immobilien oder dem FinTech-Finanzierer German Startups Group. Hinzu kommen „Klassiker” wie das Verlagshaus Axel Springer. Berlin kann also auch Börse.

[sws_blue_box box_size="640"]Tipp I: Besuchen Sie auch unsere tägliche aktualiserte Übersicht Top-Ranking der deutschen Börsenstädte[/sws_blue_box]

Immerhin 34 notierte Unternehmen haben ihren Sitz im Hamburg, eine Stadt, die man sonst so gar nicht recht mit dem Thema Börse in Verbindung bringt. Doch neben Platzhirschen wie Beiersdorf, Fielmann oder auch Nordex haben auch bekannte und zum Teil sogar maritime Firmen wie Aurubis, Capital Stage, Eurokai, Evotec, Hawesko, HHLA, Jungheinrich, Lotto24, TAG Immobilien, VTG oder Xing ihren Heimathafen an der Elbe. Nur eine untergeordnete Rolle an den Finanzmärkten spielen dagegen – auch nach 25 Jahren Einheit – die neuen Bundesländer. Klammert man Berlin, wo sich Ost und West verwischen, einmal aus, haben Brandenburg, Mecklenburg-Vorpommern, Sachsen, Sachsen-Anhalt und Thüringen (abgesehen von Carl Zeiss Meditec und Jenoptik aus Jena) nicht übermäßig viel zu bieten. Das sah zu Zeiten des Solar-Booms schon einmal besser aus. Immerhin: Mit dem auf Gewerbeimmobilien spezialisierten Leipziger Finanzinvestor publity hat sich im April 2015 mal wieder eine Gesellschaft aus den neuen Ländern aufs Parkett gewagt.

[sws_blue_box box_size="585"]Tipp II: Kennen Sie schon unsere interaktive Börsenlandkarte DataSelect Maps? Sollten Sie sich unbedingt mal anschauen: Ein ganz feines Tool! Aktien-Analyser müssen sich ja nicht immer nur um harte Kennzahlen drehen.[/sws_blue_box]...

Einen Punktsieg gibt es aber auch für Nordrhein-Westfalen: Kein anderes Bundesland beherbergt mehr DAX- und MDAX-Unternehmen als NRW. Auf dem dritten Platz im Länderranking liegt – wie in den Vorjahren auch – Baden-Württemberg. Die Schwaben bringen es auf einen addierten Börsenwert von 246,4 Mrd. Euro – rund 42 Prozent davon stammen aus Stuttgart, wo Firmen wie Daimler oder die Porsche Automobil Holding (sie hält 52 Prozent der Stammaktien von Volkswagen) ihr Headquarter haben. Den größten Sprung nach vorn hat aus Börsensicht Berlin gemacht. Mittlerweile haben dort 47 Unternehmen aus der Datenbank von boersengefluester.de ihren Firmensitz – und das mit einem stattlichen Börsenwert von fast 28,7 Mrd. Euro. Positiv ausgewirkt haben sich hier insbesondere IPOs von Firmen wie Zalando, Rocket Internet, Tele Columbus, TLG Immobilien oder dem FinTech-Finanzierer German Startups Group. Hinzu kommen „Klassiker” wie das Verlagshaus Axel Springer. Berlin kann also auch Börse.

[sws_blue_box box_size="640"]Tipp I: Besuchen Sie auch unsere tägliche aktualiserte Übersicht Top-Ranking der deutschen Börsenstädte[/sws_blue_box]

Immerhin 34 notierte Unternehmen haben ihren Sitz im Hamburg, eine Stadt, die man sonst so gar nicht recht mit dem Thema Börse in Verbindung bringt. Doch neben Platzhirschen wie Beiersdorf, Fielmann oder auch Nordex haben auch bekannte und zum Teil sogar maritime Firmen wie Aurubis, Capital Stage, Eurokai, Evotec, Hawesko, HHLA, Jungheinrich, Lotto24, TAG Immobilien, VTG oder Xing ihren Heimathafen an der Elbe. Nur eine untergeordnete Rolle an den Finanzmärkten spielen dagegen – auch nach 25 Jahren Einheit – die neuen Bundesländer. Klammert man Berlin, wo sich Ost und West verwischen, einmal aus, haben Brandenburg, Mecklenburg-Vorpommern, Sachsen, Sachsen-Anhalt und Thüringen (abgesehen von Carl Zeiss Meditec und Jenoptik aus Jena) nicht übermäßig viel zu bieten. Das sah zu Zeiten des Solar-Booms schon einmal besser aus. Immerhin: Mit dem auf Gewerbeimmobilien spezialisierten Leipziger Finanzinvestor publity hat sich im April 2015 mal wieder eine Gesellschaft aus den neuen Ländern aufs Parkett gewagt.

[sws_blue_box box_size="585"]Tipp II: Kennen Sie schon unsere interaktive Börsenlandkarte DataSelect Maps? Sollten Sie sich unbedingt mal anschauen: Ein ganz feines Tool! Aktien-Analyser müssen sich ja nicht immer nur um harte Kennzahlen drehen.[/sws_blue_box]...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Scherzer & Co. | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 694280 | DE0006942808 | AG | 73,97 Mio. € | 12.02.2004 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Nexus | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 522090 | DE0005220909 | AG | 1.236,87 Mio. € | 24.07.2000 | Verkaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 162,94 | 188,18 | 209,13 | 241,46 | 261,46 | 0,00 | 0,00 | |

| EBITDA1,2 | 36,64 | 40,77 | 44,29 | 50,39 | 57,65 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 22,49 | 21,67 | 21,18 | 20,87 | 22,05 | 0,00 | 0,00 | |

| EBIT1,4 | 19,92 | 24,11 | 27,79 | 31,87 | 38,68 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 12,23 | 12,81 | 13,29 | 13,20 | 14,79 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 15,09 | 17,46 | 19,77 | 23,79 | 31,16 | 0,00 | 0,00 | |

| Netto-Marge %6 | 9,26 | 9,28 | 9,45 | 9,85 | 11,92 | 0,00 | 0,00 | |

| Cashflow1,7 | 30,95 | 31,37 | 33,88 | 30,41 | 51,54 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,96 | 1,09 | 1,21 | 1,39 | 1,79 | 2,04 | 2,15 | |

| Dividende je Aktie8 | 0,19 | 0,20 | 0,21 | 0,22 | 0,23 | 0,23 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

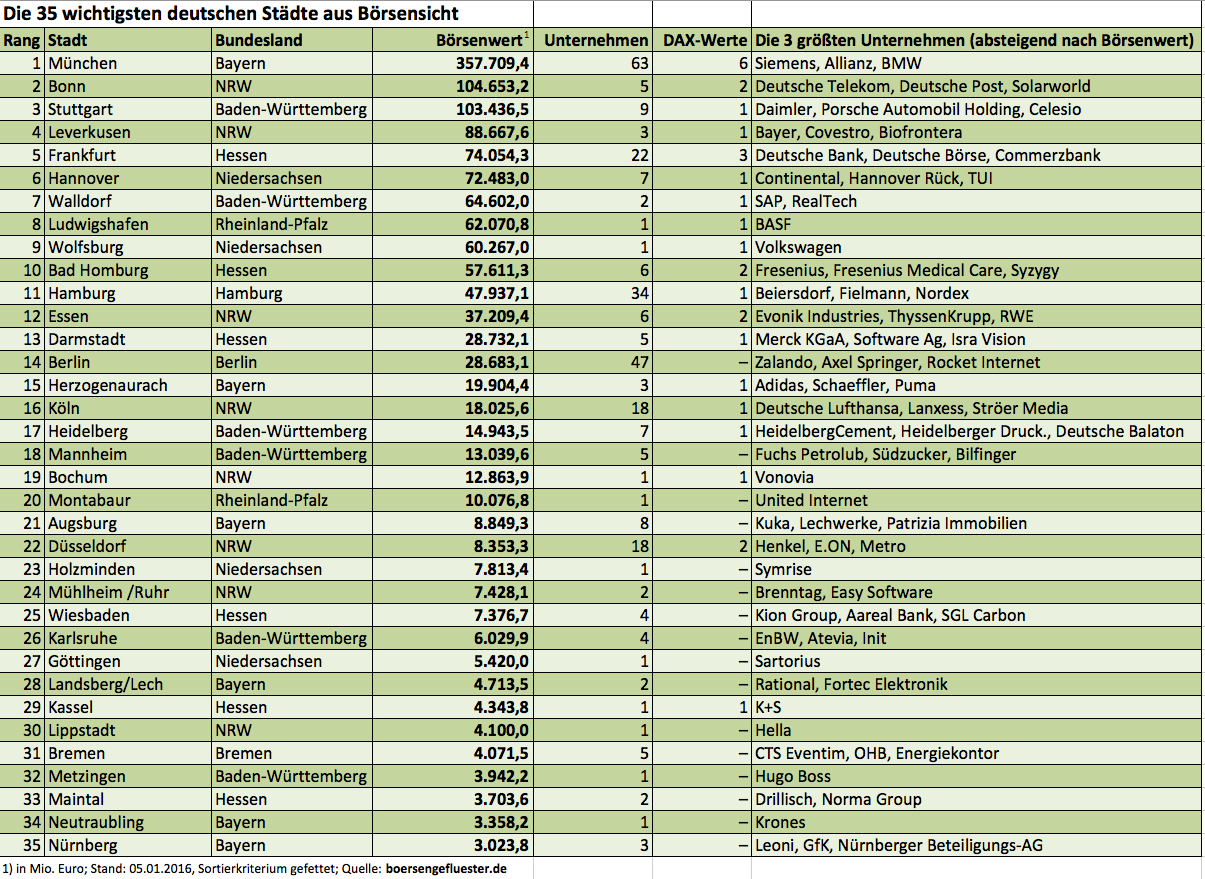

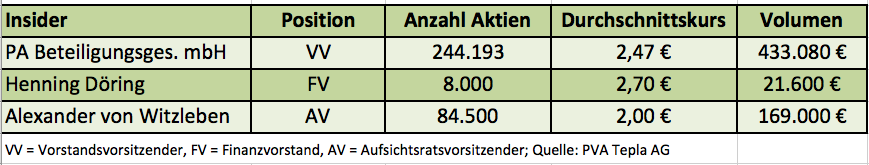

Erfreulich entwickelte sich der Auftragseingang im Laufe dieses Jahres. Zwar liegt dieser im dritten Quartal mit 14,6 Prozent unter dem Vorjahreswert von 25,2 Mio. Euro, allerdings ist dies auf einen starken Vorjahreswert zurückzuführen. Nach neun Monaten liegt der Auftragseingang kumuliert mit 77,8 Mio. Euro um 38,7 Prozent über Vorjahr und zeigt damit die gute Ausgangslage für starkes Umsatzwachstum in 2016 und 2017. Auch die Book-to-Bill-Ratio, das Verhältnis aus Auftragseingängen und Umsatz lag in allen drei Quartalen dieses Jahres deutlich über 1 und zeigt damit den positiven Trend. Insbesondere das zweite Quartal war durch einen Großauftrag im Bereich Kristallzuchtanlagen geprägt, wodurch der Auftragseingang mehr als verdoppelt wurde. Neben dem Auftragseingang entwickelte sich ebenfalls der Auftragsbestand sehr gut. Nachdem dieser zu Jahresbeginn nur geringfügig über dem Vorjahreswert lag, konnte dies in den beiden Folgequartalen deutlich verbessert werden und legt damit eine hervorragende gute Basis für weiteres Umsatzwachstum.

Für das Geschäftsjahr 2015 hat PVA TePla die Umsatzprognose, die einen Umsatz zwischen 70,0 und 80,0 Mio. Euro vorsieht, zuletzt bestätigt. In Anbetracht des Erlösrückgangs von knapp elf Prozent nach neun Monaten rechne ich daher mit dem Erreichen der unteren Umsatzprognose. Für die Jahre 2016 und 2017 gehe ich allerdings aufgrund des starken Auftragseingangs, der zum Großteil erst in den kommenden beiden Jahren Umsatz- und ergebniswirksam wird und damit bereits heute Umsätze bis 2017 sichert, von deutlichem Wachstum in Höhe von 30 Prozent bzw. 15 Prozent aus. Auch der EBIT-Ausblick, die ein ausgeglichenes Ergebnis vorsieht, wurde bestätigt. Es wurde jedoch darauf hingewiesen, dass dieses auch leicht negativ ausfallen könnte, sollten die Umsätze im Schlussquartal nicht wie geplant realisiert werden können. Daher rechne ich für dieses Jahr angesichts eines negativen EBITs in Höhe von 1,54 Mio. Euro nach neun Monaten noch mit einem leicht negativen Wert von 0,3 Mio. Euro auf Gesamtjahressicht. Allerdings sollte mit dem gestiegenen Umsatzniveau in den kommenden Jahren das Ergebnis wieder deutlich positiv ausfallen.

Erfreulich entwickelte sich der Auftragseingang im Laufe dieses Jahres. Zwar liegt dieser im dritten Quartal mit 14,6 Prozent unter dem Vorjahreswert von 25,2 Mio. Euro, allerdings ist dies auf einen starken Vorjahreswert zurückzuführen. Nach neun Monaten liegt der Auftragseingang kumuliert mit 77,8 Mio. Euro um 38,7 Prozent über Vorjahr und zeigt damit die gute Ausgangslage für starkes Umsatzwachstum in 2016 und 2017. Auch die Book-to-Bill-Ratio, das Verhältnis aus Auftragseingängen und Umsatz lag in allen drei Quartalen dieses Jahres deutlich über 1 und zeigt damit den positiven Trend. Insbesondere das zweite Quartal war durch einen Großauftrag im Bereich Kristallzuchtanlagen geprägt, wodurch der Auftragseingang mehr als verdoppelt wurde. Neben dem Auftragseingang entwickelte sich ebenfalls der Auftragsbestand sehr gut. Nachdem dieser zu Jahresbeginn nur geringfügig über dem Vorjahreswert lag, konnte dies in den beiden Folgequartalen deutlich verbessert werden und legt damit eine hervorragende gute Basis für weiteres Umsatzwachstum.

Für das Geschäftsjahr 2015 hat PVA TePla die Umsatzprognose, die einen Umsatz zwischen 70,0 und 80,0 Mio. Euro vorsieht, zuletzt bestätigt. In Anbetracht des Erlösrückgangs von knapp elf Prozent nach neun Monaten rechne ich daher mit dem Erreichen der unteren Umsatzprognose. Für die Jahre 2016 und 2017 gehe ich allerdings aufgrund des starken Auftragseingangs, der zum Großteil erst in den kommenden beiden Jahren Umsatz- und ergebniswirksam wird und damit bereits heute Umsätze bis 2017 sichert, von deutlichem Wachstum in Höhe von 30 Prozent bzw. 15 Prozent aus. Auch der EBIT-Ausblick, die ein ausgeglichenes Ergebnis vorsieht, wurde bestätigt. Es wurde jedoch darauf hingewiesen, dass dieses auch leicht negativ ausfallen könnte, sollten die Umsätze im Schlussquartal nicht wie geplant realisiert werden können. Daher rechne ich für dieses Jahr angesichts eines negativen EBITs in Höhe von 1,54 Mio. Euro nach neun Monaten noch mit einem leicht negativen Wert von 0,3 Mio. Euro auf Gesamtjahressicht. Allerdings sollte mit dem gestiegenen Umsatzniveau in den kommenden Jahren das Ergebnis wieder deutlich positiv ausfallen.

Summa Summarum bin ich für die PVA-Aktie sehr zuversichtlich gestimmt. Der Turnaround des Unternehmens ist voll intakt und sollte sich im kommenden Jahr durch deutlich positive Ergebnisse zeigen. Das Kursziel fliegt mit 3,90 Euro derzeit um 57 Prozent über der aktuellen Notiz. In der Auswahl für das Wikifolio Top Pics of the Year (siehe Text unten) hat PVA Tepla damit das zweitgrößte Wertsteigerungspotenzial.

Summa Summarum bin ich für die PVA-Aktie sehr zuversichtlich gestimmt. Der Turnaround des Unternehmens ist voll intakt und sollte sich im kommenden Jahr durch deutlich positive Ergebnisse zeigen. Das Kursziel fliegt mit 3,90 Euro derzeit um 57 Prozent über der aktuellen Notiz. In der Auswahl für das Wikifolio Top Pics of the Year (siehe Text unten) hat PVA Tepla damit das zweitgrößte Wertsteigerungspotenzial.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PVA Tepla | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 746100 | DE0007461006 | AG | 595,95 Mio. € | 21.06.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 137,04 | 155,74 | 205,23 | 263,45 | 270,12 | 244,00 | 260,00 | |

| EBITDA1,2 | 22,75 | 23,03 | 30,03 | 41,53 | 47,81 | 25,00 | 29,00 | |

| EBITDA-Marge %3 | 16,60 | 14,79 | 14,63 | 15,76 | 17,70 | 10,25 | 11,15 | |

| EBIT1,4 | 18,52 | 18,33 | 25,09 | 34,38 | 39,60 | 18,00 | 0,00 | |

| EBIT-Marge %5 | 13,51 | 11,77 | 12,23 | 13,05 | 14,66 | 7,38 | 0,00 | |

| Jahresüberschuss1 | 12,73 | 12,16 | 17,66 | 24,42 | 27,07 | 11,00 | 0,00 | |

| Netto-Marge %6 | 9,29 | 7,81 | 8,61 | 9,27 | 10,02 | 4,51 | 0,00 | |

| Cashflow1,7 | 8,06 | 58,86 | -14,07 | 2,00 | 46,18 | 31,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,59 | 0,56 | 0,81 | 1,12 | 1,25 | 0,50 | 1,08 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Wüstenrot & Württembergische | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 805100 | DE0008051004 | AG | 1.552,50 Mio. € | 09.09.1999 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividende je Aktie8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| KHD Humboldt Wedag Int. | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 657800 | DE0006578008 | AG | 91,95 Mio. € | 31.03.2010 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 151,23 | 226,26 | 210,37 | 224,68 | 218,13 | 179,00 | 0,00 | |

| EBITDA1,2 | -9,29 | -2,44 | 2,19 | 4,99 | 13,66 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | -6,14 | -1,08 | 1,04 | 2,22 | 6,26 | 2,79 | 0,00 | |

| EBIT1,4 | -13,31 | -5,18 | -2,48 | 1,90 | 10,39 | 2,80 | 0,00 | |

| EBIT-Marge %5 | -8,80 | -2,29 | -1,18 | 0,85 | 4,76 | 1,56 | 0,00 | |

| Jahresüberschuss1 | -7,96 | -1,12 | 0,29 | 4,28 | 10,59 | 3,00 | 0,00 | |

| Netto-Marge %6 | -5,26 | -0,50 | 0,14 | 1,91 | 4,86 | 1,68 | 0,00 | |

| Cashflow1,7 | -11,70 | -12,60 | -22,05 | 16,66 | 13,21 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,16 | -0,02 | 0,01 | 0,09 | 0,21 | 0,07 | 0,11 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.