Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Bei i:FAO reicht ein einfacher Blick auf den Chart um zu erkennen, dass hier etwas im Busch ist. Immerhin hat der Anteilschein des Anbieters von Software für die Buchung von Geschäftsreisen nun seit Jahresbeginn um etwa 30 Prozent zugelegt. Die Gesellschaft aus Frankfurt gilt seit jeher als fürchterlich börsenscheu und veröffentlicht ihre aktuellen Zahlen in aller Stille. Das gesetzliche vorgeschriebene Mindestprogramm halt, mehr aber auch nicht. Interesse an sonderlich viel Publizität hat allerdings auch der Großaktionär Amadeus IT Group nicht. Die Spanier kamen vor knapp zwei Jahren durch eine Übernahmeofferte über 15 Euro je i:FAO-Aktie an die Mehrheit und halten seit dem offiziell 70,26 Prozent an dem früheren Neuer-Markt-Unternehmen. Zudem ist die Shareholder Value Beteiligungen AG mit vermutlich mindestens 5,80 Prozent bei i:FAO investiert. Die Spezialwerteprofis um Frank Fischer betonten erst zuletzt, dass die Wertentwicklung der Portfoliopositionen i:FAO und Software AG Haupttreiber für das Allzeithoch des Inneren Werts der Shareholder Value Beteiligungen AG gewesen sei. Verkauft hat Fischer sein i:FAO-Paket an die Amadeus IT Group demnach also noch nicht.

Dafür gibt es momentan auch keinen Grund: Nach Informationen von boersengefluester.de, sollte sich die i:FAO-Aktie momentan mitten in einer Phase der Neubewertung befinden. Wie zu hören ist, wollen die Spanier nämlich ihr Produkt zur Optimierung von Geschäftsreiseprozessen Amadeus e-Travel Management sukzessive auf die als überlegen geltende i:FAO-Software cytric umstellen. Die Rede ist von mehr als 1000 Geschäftskunden, die so auf i:FAO migrieren könnten. Insbesondere auf den ausländischen Märkten würde dss Unternehmen seine Präsenz damit deutlich stärken. Der Prozess ist angeblich bereits seit Ende 2015 im Gang. Derweil warten die Aktionäre auf die für den 22. Februar 2016 angesetzte Veröffentlichung des Zahlenwerks für 2015. Verlässliche Prognosen lassen sich kaum treffen, der Vorstand sprach zuletzt nur von einer „weiter positiven operativen Geschäftsentwicklung”. Dabei gilt i:FAO als eine Art Schatzkiste: Die liquiden Mittel und Finanzanlagen der schuldenfreien Gesellschaft türmten sich zum Halbjahr auf mehr als 34 Mio. Euro. Die Eigenkapitalquote beträgt annähernd 86 Prozent. Dennoch setzten die Frankfurter für 2014 die Dividendenzahlung aus – offiziell, um die „erheblichen Investitionen” in die Internationalisierung des Geschäfts zu stemmen. Bleibt abzuwarten, ob diese Entscheidung ein einmaliger Schritt war. Für 2013 gab es 0,75 Euro je Aktie Dividende, was bezogen auf den heutigen Kurs einer Rendite von drei Prozent entsprechen würde. Vorsichtige Investoren kalkulieren aber besser mit einer weiteren Nullrunde bei der Dividende. Dafür sollte der Aufwärtstrend beim Aktienkurs anhalten.

Zurzeit ist die Gesellschaft mit 130 Mio. Euro kapitalisiert. Das entspricht zwar einem stattlichen Faktor von 7,4 auf das Eigenkapital. Gemessen an den erhofften Ergebnissteigerungen in den kommenden Jahren und der scheinbar laufenden Softwareumstellung bei der Amadeus IT Group könnte es aber noch ein gutes Stück weiter aufwärts gehen – zumal die i:FAO-Aktie beinahe zu Knappheitspreisen gehandelt wird. Dementsprechend vorsichtig sollten Anleger bei der Ordererteilung sein. Ohne Limit geht bei diesem Titel gar nichts.

Dafür gibt es momentan auch keinen Grund: Nach Informationen von boersengefluester.de, sollte sich die i:FAO-Aktie momentan mitten in einer Phase der Neubewertung befinden. Wie zu hören ist, wollen die Spanier nämlich ihr Produkt zur Optimierung von Geschäftsreiseprozessen Amadeus e-Travel Management sukzessive auf die als überlegen geltende i:FAO-Software cytric umstellen. Die Rede ist von mehr als 1000 Geschäftskunden, die so auf i:FAO migrieren könnten. Insbesondere auf den ausländischen Märkten würde dss Unternehmen seine Präsenz damit deutlich stärken. Der Prozess ist angeblich bereits seit Ende 2015 im Gang. Derweil warten die Aktionäre auf die für den 22. Februar 2016 angesetzte Veröffentlichung des Zahlenwerks für 2015. Verlässliche Prognosen lassen sich kaum treffen, der Vorstand sprach zuletzt nur von einer „weiter positiven operativen Geschäftsentwicklung”. Dabei gilt i:FAO als eine Art Schatzkiste: Die liquiden Mittel und Finanzanlagen der schuldenfreien Gesellschaft türmten sich zum Halbjahr auf mehr als 34 Mio. Euro. Die Eigenkapitalquote beträgt annähernd 86 Prozent. Dennoch setzten die Frankfurter für 2014 die Dividendenzahlung aus – offiziell, um die „erheblichen Investitionen” in die Internationalisierung des Geschäfts zu stemmen. Bleibt abzuwarten, ob diese Entscheidung ein einmaliger Schritt war. Für 2013 gab es 0,75 Euro je Aktie Dividende, was bezogen auf den heutigen Kurs einer Rendite von drei Prozent entsprechen würde. Vorsichtige Investoren kalkulieren aber besser mit einer weiteren Nullrunde bei der Dividende. Dafür sollte der Aufwärtstrend beim Aktienkurs anhalten.

Zurzeit ist die Gesellschaft mit 130 Mio. Euro kapitalisiert. Das entspricht zwar einem stattlichen Faktor von 7,4 auf das Eigenkapital. Gemessen an den erhofften Ergebnissteigerungen in den kommenden Jahren und der scheinbar laufenden Softwareumstellung bei der Amadeus IT Group könnte es aber noch ein gutes Stück weiter aufwärts gehen – zumal die i:FAO-Aktie beinahe zu Knappheitspreisen gehandelt wird. Dementsprechend vorsichtig sollten Anleger bei der Ordererteilung sein. Ohne Limit geht bei diesem Titel gar nichts.

i:FAO

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| i:FAO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 622452 | DE0006224520 | 0,00 Mio € | 01.03.1999 | Kaufen | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Hoffnung keimte bei den Aktionären von Intershop Communications in den vergangenen Jahren schon mehrfach auf. Meist löste sich die gute Stimmung dann allerdings genauso schnell auf, wie sie gekommen war. Vorsicht ist also angebracht. Dennoch: Momentan spricht einiges dafür, dass sich der Anbieter von E-Commerce-Software tatsächlich auf dem Weg der Besserung befindet. „Stück für Stück schaffen wir die Grundlage für einen nachhaltigen Wachstumskurs“, sagt der seit September 2015 in der Funktion des Vorstandsvorsitzenden agierende Jochen Wiechen. So kam Intershop im vergangenen Jahr bei Erlösen von 42,72 Mio. Euro auf eine Ergebnis vor Zinsen und Steuern (EBIT) von knapp 0,17 Mio. Euro und hat damit die eigenen Vorhaben eingelöst. Der Anteil der Produktumsätze an den Gesamterlösen hat sich dabei von 29,6 auf 40,7 Prozent erhöht. Unterm Strich blieb ein Minigewinn von 5.000 Euro stehen. Der Cashflow aus der laufenden Geschäftstätigkeit war mit 4,97 Mio. Euro so hoch wie schon lange nicht mehr. An liquiden Mitteln weist die Gesellschaft aus Jena mittlerweile wieder 15,23 Mio. Euro aus. Abzüglich der Finanzverbindlichkeiten von 5,95 Mio. Euro verfügt Intershop über eine Nettoliquidität von 9,28 Mio. Euro – das sind immerhin knapp 0,30 Euro je Anteilschein. Der Buchwert je Aktie erreichte zum Jahresende 0,60 Euro. Beim gegenwärtigen Kurs von 1,18 Euro wird der Small Cap also mit dem Faktor 2,0 auf das Eigenkapital gehandelt. Im langjährigen Mittel liegt diese Relation bei gut 2,5. Zumindest unter Kurs-Buchwert-Aspekten bewegt sich die Intershop-Aktie also im grünen Bereich.

Operativ fokussiert sich das Unternehmen auf den Mittelstand und verstärkt weiter den B2B-Bereich. Großartige andere Möglichkeiten hat Intershop allerdings auch kaum, zumal SAP mit seinem Milliardenzukauf Hybris das Geschäft mit den Großkunden weitgehend beherrscht. Für das laufende Jahr hat sich Intershop weitere Investitionen in die Produktentwicklung und den Vertrieb vorgenommen, so dass CEO Wiechen bei einem stabilen Umsatzniveau „nur“ eine leichte Verbesserung des EBIT in Aussicht stellt. Letztlich deckt sich diese Vorschau aber mit einer realistischen Erwartungshaltung. Die Analysten von Oddo Seydler waren zuletzt von einem EBIT von 0,26 Mio. Euro für 2016 ausgegangen. Noch immer eine Blackbox sind – zumindest was die Absichten angeht – große Teile des Aktionärskreises von Intershop. So ist immer noch nicht klar, was die Übertragung des Ebay-Pakets von 24,9 Prozent an den amerikanischen Finanzinvestor Sterling Fund Management tatsächlich für Auswirkungen haben wird. Im Streubesitz befinden sich knapp 66 Prozent der Anteile. Darüber hinaus zählen die Shareholder Value Management (SVM) sowie die der SVM nahestehende Fondsgesellschaft Axxion zu den wesentlichen Aktionären von Intershop. In Börsenkreisen gelten die Frankfurter mit ihrem notieren Ableger Shareholder Value Beteiligungen als wichtiges Gegengewicht zu Ebay bzw. Sterling. Fazit: Die neuesten Zahlen zeigen, dass sich Intershop auf dem richtigen Weg befindet – nicht mehr, aber auch nicht weniger. Der Markt für E-Commerce-Software ist hart umkämpft, was es für ein vergleichsweise kleines Unternehmen nicht gerade einfacher macht. Tendenziell sieht boersengefluester.de für die Intershop-Aktie jedoch mehr Chancen als Risiken.

...

© boersengefluester.de | Redaktion

Wenn der Kurs einer Anleihe als Gradmesser für das Risiko der Aktie des selben Unternehmens fungiert, müssten bei Eyemaxx Real Estate eigentlich die Alarmglocken läuten. Sowohl der Bond 2013/19 (WKN: A1TM2T) als auch die Anleihe 2014/2020 (WKN: A12T37) sind böse unter die Räder gekommen und notieren bei 68 Prozent beziehungsweise 74 Prozent vom Nennwert. Immerhin: Die demnächst fälligen Bonds 2011/16 (WKN: A1K0FA) und 2012/2017 (WKN: A1MLWH) des Projektentwicklers von kleineren Einkaufszentren sowie Wohnimmobilien und Pflegeeinrichtungen halten sich mit 93 bzw. 90 Prozent relativ wacker. Creditreform bestätigte zuletzt das Rating BBB- für die besicherte Anleihe von 2017. Zugegeben: Der Handel in Eyemaxx-Anleihen ist extrem eng und die Pleite von German Pellets hat das Vertrauen in das Segment der Mittelstandsanleihen nochmals demoliert. Hinzu kommt, dass Eyemaxx Ende Januar angekündigt hat, im ersten Halbjahr 2016 eine neue Schuldverschreibung – unter anderem zur Refinanzierung der beiden Bonds 2011/16 und 2012/17 – vorzubereiten. Getuschelt wird, dass die Gesellschaft womöglich schon im März aktiv wird. Letztlich hängt das aber davon ab, ob der Gesamtmarkt so eine Emission zulässt.

Klar ist jedoch auch: Die ständige Ablösung auslaufender Anleihen durch neue Bonds trägt nicht unbedingt zur Vertrauensbildung in die Ertragskraft des operativen Geschäfts bei. Andererseits haben die Österreicher genau hier ordentliche Erfolge vorzuweisen. Immerhin steigerte Eyemaxx im Geschäftsjahr 2014/15 (Per Ende Oktober) den Nettogewinn von 2,33 auf 4,03 Mio. Euro und toppte damit sogar leicht die Erwartungen von SRC Research aus Frankfurt. Vorstand und Großaktionär Michael Müller wiederum hatte zuletzt eine „deutliche Steigerung“ des Gewinns avisiert. Damit hat er also Wort gehalten. Ebenfalls positiv: Auch für 2015/16 kündigt Müller eine „deutliche“ Verbesserung des Ergebnisses nach Steuern an. Für die geplante Emission der neuen Anleihe ist das ein wichtiges Signal. Dennoch bleibt boersengefluester.de dabei: Für die Investoren wäre es beruhigend zu sehen, wenn Eyemaxx die Zahl der emittierten Anleihen verringert und das Wachstum stattdessen auch mal durch eine Stärkung der Eigenkapitalseite finanziert. Beim gegenwärtigen Marktumfeld wäre allerdings auch das ein schwieriges Unterfangen. Und so bleibt es dabei: Eyemaxx liefert im Prinzip anständige Zahlen ab, die an der Börse allerdings im Regelfall weitgehend abperlen. Immerhin scheint die Notiz im Bereich um 5 Euro eine tragfähige Unterstützung ausgebildet zu haben. Auf dem gegenwärtigen Niveau von 5,38 Euro bringt es das Unternehmen auf eine Marktkapitalisierung von 18,88 Mio. Euro. Rund 40 Prozent davon sind dem Streubesitz zuzurechnen.

Noch offen ist, ob Eyemaxx zur Hauptversammlung im Juni 2016 (einen konkreten Termin gibt es noch nicht) eine Dividende ausschütten wird. Im Vorjahr zahlte Eyemaxx 0,20 Euro pro Anteilschein aus, was den Titel zumindest unter Dividendenaspekten interessant machte. Gegenwärtig tippt boersengefluester.de auf eine unveränderte Gewinnbeteiligung für 2014/15. Wer die Aktie im Depot hat, sollte engagiert bleiben. Grundsätzlich ist die Bewertung für den Projektentwickler nicht sonderlich hoch.

Klar ist jedoch auch: Die ständige Ablösung auslaufender Anleihen durch neue Bonds trägt nicht unbedingt zur Vertrauensbildung in die Ertragskraft des operativen Geschäfts bei. Andererseits haben die Österreicher genau hier ordentliche Erfolge vorzuweisen. Immerhin steigerte Eyemaxx im Geschäftsjahr 2014/15 (Per Ende Oktober) den Nettogewinn von 2,33 auf 4,03 Mio. Euro und toppte damit sogar leicht die Erwartungen von SRC Research aus Frankfurt. Vorstand und Großaktionär Michael Müller wiederum hatte zuletzt eine „deutliche Steigerung“ des Gewinns avisiert. Damit hat er also Wort gehalten. Ebenfalls positiv: Auch für 2015/16 kündigt Müller eine „deutliche“ Verbesserung des Ergebnisses nach Steuern an. Für die geplante Emission der neuen Anleihe ist das ein wichtiges Signal. Dennoch bleibt boersengefluester.de dabei: Für die Investoren wäre es beruhigend zu sehen, wenn Eyemaxx die Zahl der emittierten Anleihen verringert und das Wachstum stattdessen auch mal durch eine Stärkung der Eigenkapitalseite finanziert. Beim gegenwärtigen Marktumfeld wäre allerdings auch das ein schwieriges Unterfangen. Und so bleibt es dabei: Eyemaxx liefert im Prinzip anständige Zahlen ab, die an der Börse allerdings im Regelfall weitgehend abperlen. Immerhin scheint die Notiz im Bereich um 5 Euro eine tragfähige Unterstützung ausgebildet zu haben. Auf dem gegenwärtigen Niveau von 5,38 Euro bringt es das Unternehmen auf eine Marktkapitalisierung von 18,88 Mio. Euro. Rund 40 Prozent davon sind dem Streubesitz zuzurechnen.

Noch offen ist, ob Eyemaxx zur Hauptversammlung im Juni 2016 (einen konkreten Termin gibt es noch nicht) eine Dividende ausschütten wird. Im Vorjahr zahlte Eyemaxx 0,20 Euro pro Anteilschein aus, was den Titel zumindest unter Dividendenaspekten interessant machte. Gegenwärtig tippt boersengefluester.de auf eine unveränderte Gewinnbeteiligung für 2014/15. Wer die Aktie im Depot hat, sollte engagiert bleiben. Grundsätzlich ist die Bewertung für den Projektentwickler nicht sonderlich hoch.

Eyemaxx Real Estate

Kurs: 0,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eyemaxx Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9L9 | DE000A0V9L94 | AG | 0,75 Mio € | 10.03.1999 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -163,64 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,30 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -187,27 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -27,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -490,91 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -8,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -5,30 | -0,20 | -0,09 | -0,04 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Bei 10 Euro war im Dezember Schicht für den Aktienkurs von Mensch und Maschine. Trotz einer ansprechenden Bewertung sackte die Notiz in den vergangenen Wochen kräftig ab und rutschte zeitweilig sogar unter die Marke von 8 Euro. Mit den jetzt vorgelegten vorläufigen Zahlen für 2015 hält der Anbieter von CAD- und CAM-Software jedoch gegen die schlechte Stimmung für den Small Cap. Insbesondere das Umsatzplus von 14 Prozent auf rund 160 Mio. Euro fiel kräftiger aus als gedacht. Avisiert hatte die Gesellschaft aus Wessling am Ammersee zuletzt ein Erlösplus auf „deutlich mehr als 150 Mio. Euro“. Beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) kam Mensch und Maschine auf eine Verbesserung von 17 Prozent – oder 1,9 Mio. Euro – auf 12,8 Mio. Euro. Hier bewegte sich die Vorschau in einem Korridor zwischen 11 und 12 Mio. Euro. „2015 war für uns ein herausragendes Geschäftsjahr, in dem wir alle Ziele übertreffen konnten“, sagt Vorstandschef Adi Drotleff. Unterm Strich blieb im vergangenen Jahr ein weitgehend konstanter Überschuss von 3,8 Mio. Euro stehen.

Ebenfalls erfreulich: Die Aktionäre können sich auf eine noch attraktivere Dividende einstellen. Laut der Präsentation zu den vorläufigen Zahlen kalkuliert Mensch und Maschine für 2015 mit einer Erhöhung der Ausschüttung auf 0,23 bis 0,25 Euro – nach 0,20 Euro je Aktie im Vorjahr. Damit toppen die Bayern ihre bisherigen Aussagen. Offiziell war bislang von „mindestens“ 20 Cent Dividende die Rede. Und auf der Kapitalmarktkonferenz von Egbert Prior sagte Drotleff vor wenigen Monaten, dass er 20 Cents „absolut garantieren“ könne. Bei dem von boersengefluester.de unterstellten Mittelwert von 0,24 Euro bringt es das Papier auf eine vorzeigbare Rendite von 2,9 Prozent. Die Hauptversammlung findet am 10 Mai. 2016 statt. Beinahe schon traditionell kehrt Mensch und Maschine „steuerfrei“ aus. Das heißt: Das Finanzamt holt sich seinen Anteil erst nachgelagert, beim Verkauf der Aktie. Den kompletten Geschäftsbericht legt Mensch und Maschine am 14. März 2016 vor. Schon jetzt hat die Gesellschaft ihren Ausblick für das laufende Jahr zuversichtlicher als bislang formuliert. Demnach ist bei Erlösen von mehr als 170 Mio. Euro mit einem EBITDA von rund 16 Mio. Euro zu rechnen. Unterm Strich könnte das auf ein Ergebnis je Aktie von 0,50 Euro hinauslaufen. Noch zum Halbjahr hieß es, dass für 2016 ein EBITDA zwischen 14 und 16 Mio. Euro möglich sei. Dementsprechend lag die Spanne für das Ergebnis je Aktie zischen 0,43 und 0,50 Euro. Keine Frage: Zurzeit läuft es also besser als gedacht bei "MuM". Sollten die Kapitalmärkte nicht dauerhaft kippen, müsste der Aktienkurs von Mensch und Maschine eigentlich wieder die Nordroute einschlagen. Die Marke von 10 Euro wäre dann die Untergrenze für das Kursziel. Rein bewertungstechnisch wären auch locker höhere Notierungen möglich.

Ebenfalls erfreulich: Die Aktionäre können sich auf eine noch attraktivere Dividende einstellen. Laut der Präsentation zu den vorläufigen Zahlen kalkuliert Mensch und Maschine für 2015 mit einer Erhöhung der Ausschüttung auf 0,23 bis 0,25 Euro – nach 0,20 Euro je Aktie im Vorjahr. Damit toppen die Bayern ihre bisherigen Aussagen. Offiziell war bislang von „mindestens“ 20 Cent Dividende die Rede. Und auf der Kapitalmarktkonferenz von Egbert Prior sagte Drotleff vor wenigen Monaten, dass er 20 Cents „absolut garantieren“ könne. Bei dem von boersengefluester.de unterstellten Mittelwert von 0,24 Euro bringt es das Papier auf eine vorzeigbare Rendite von 2,9 Prozent. Die Hauptversammlung findet am 10 Mai. 2016 statt. Beinahe schon traditionell kehrt Mensch und Maschine „steuerfrei“ aus. Das heißt: Das Finanzamt holt sich seinen Anteil erst nachgelagert, beim Verkauf der Aktie. Den kompletten Geschäftsbericht legt Mensch und Maschine am 14. März 2016 vor. Schon jetzt hat die Gesellschaft ihren Ausblick für das laufende Jahr zuversichtlicher als bislang formuliert. Demnach ist bei Erlösen von mehr als 170 Mio. Euro mit einem EBITDA von rund 16 Mio. Euro zu rechnen. Unterm Strich könnte das auf ein Ergebnis je Aktie von 0,50 Euro hinauslaufen. Noch zum Halbjahr hieß es, dass für 2016 ein EBITDA zwischen 14 und 16 Mio. Euro möglich sei. Dementsprechend lag die Spanne für das Ergebnis je Aktie zischen 0,43 und 0,50 Euro. Keine Frage: Zurzeit läuft es also besser als gedacht bei "MuM". Sollten die Kapitalmärkte nicht dauerhaft kippen, müsste der Aktienkurs von Mensch und Maschine eigentlich wieder die Nordroute einschlagen. Die Marke von 10 Euro wäre dann die Untergrenze für das Kursziel. Rein bewertungstechnisch wären auch locker höhere Notierungen möglich.

Mensch und Maschine

Kurs: 39,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 658080 | DE0006580806 | SE | 677,39 Mio € | 21.07.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-margin %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-margin %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Net profit1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Net-margin %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Earnings per share8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividend per share8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Auf diesen Deal hat Frank Niehage, Vorstandsvorsitzender der FinTech Group, lange hingearbeitet. Nun ist er perfekt: Die FinTech Group und Morgan Stanley schließen eine strategische Partnerschaft, um gemeinsam Zertifikate und Optionsscheine auf den deutschen Markt zu bringen. Das Ziel ist ambitioniert: Dem Vernehmen nach will Morgan Stanley im umkämpften Bereich der Hebelprodukte nicht weniger als die Nummer 3 hinter den Platzhirschen Commerzbank und Deutsche Bank werden und Anbieter wie BNP Paribas, HSBC oder die DZ Bank von ihren Plätzen verdrängen. Emittiert werden die Produkte unter der Marke Flatex. Profitieren sollen alle Beteiligten: Die Flatex-Kunden über teilweise günstigere Provisionen und ein noch breiteres Produktangebot. Morgan Stanley bekommt dafür Zugang zum deutschen Endkundenmarkt. Und die FinTech Group – sie ist die Muttergesellschaft von Flatex – erhofft sich einen „signifikanten“ Erlös- und Gewinnbeitrag. Schließlich erhält der Online-Broker Flatex bei der Vermarktung der Morgan-Stanley-Produkte eine spürbar höhere Abschlussbeteiligung als bei der Vermarktung von Drittprodukten. „Die Partnerschaft mit Morgan Stanley ist eine neue Dimension für Flatex“, sagt Niehage im Gespräch mit boersengefluester.de. Spätestens ab Mitte 2016 ist offizieller Start der Kooperation.

Auffällig ist die in der offiziellen Pressemitteilung gewählte Formulierung, wonach die Vermarktung der von Morgan Stanley emittierten und mit dem Flatex-Label versehenen Produkte nur als „ erster Schritt“ bezeichnet wird. Das legt die Vermutung nahe, dass zu einem späteren Zeitpunkt auch eine kapitalmäßige Unterlegung zwischen der FinTech Group und Morgan Stanley geplant sein könnte. Noch lässt sich Niehage allerdings nicht in die Karten schauen. Interessant ist jedoch, dass bei einem vergleichbaren Deal der Amerikaner im skandinavischen Raum ebenfalls eine Beteiligung von Morgan Stanley folgte. Zudem hat die FinTech Group eine solche Variante auch bei der Mitte 2015 abgeschlossenen Kooperation mit dem Bezahlspezialisten SafeCharge favorisiert. Damals kaufte sich das an der Londoner AIM gelistete Unternehmen mit fünf Prozent bei der FinTech Group ein. Es würde boersengefluester.de also nicht überraschen, wenn perspektivisch auch Morgan Stanley zum Aktionärskreis der FinTech Group gehören wird. Derweil bestätigt Niehage seine bisherigen Prognosen, wonach für 2015 mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20 Mio. Euro zu rechnen ist. Für 2016 liegt die Messlatte bei 35 Mio. Euro. Das korrespondiert – beim gegenwärtigen Kurs von 16,20 Euro – mit einer Marktkapitalisierung von 272 Mio. Euro. Die Analysten von Hauck & Aufhäuser hatten erst Anfang Februar den ihrer Meinung nach fairen Wert für den Small Cap von 21 auf 27 Euro heraufgesetzt. Auf diesem Niveau käme die FinTech Group auf einen Börsenwert von knapp 454 Mio. Euro. Potenzial ist also noch reichlich vorhanden. Und wenn es nach Niehage geht, ist selbst das erhöhte Kursziel von Hauck & Aufhäuser nur eine Zwischenstation.

Auffällig ist die in der offiziellen Pressemitteilung gewählte Formulierung, wonach die Vermarktung der von Morgan Stanley emittierten und mit dem Flatex-Label versehenen Produkte nur als „ erster Schritt“ bezeichnet wird. Das legt die Vermutung nahe, dass zu einem späteren Zeitpunkt auch eine kapitalmäßige Unterlegung zwischen der FinTech Group und Morgan Stanley geplant sein könnte. Noch lässt sich Niehage allerdings nicht in die Karten schauen. Interessant ist jedoch, dass bei einem vergleichbaren Deal der Amerikaner im skandinavischen Raum ebenfalls eine Beteiligung von Morgan Stanley folgte. Zudem hat die FinTech Group eine solche Variante auch bei der Mitte 2015 abgeschlossenen Kooperation mit dem Bezahlspezialisten SafeCharge favorisiert. Damals kaufte sich das an der Londoner AIM gelistete Unternehmen mit fünf Prozent bei der FinTech Group ein. Es würde boersengefluester.de also nicht überraschen, wenn perspektivisch auch Morgan Stanley zum Aktionärskreis der FinTech Group gehören wird. Derweil bestätigt Niehage seine bisherigen Prognosen, wonach für 2015 mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20 Mio. Euro zu rechnen ist. Für 2016 liegt die Messlatte bei 35 Mio. Euro. Das korrespondiert – beim gegenwärtigen Kurs von 16,20 Euro – mit einer Marktkapitalisierung von 272 Mio. Euro. Die Analysten von Hauck & Aufhäuser hatten erst Anfang Februar den ihrer Meinung nach fairen Wert für den Small Cap von 21 auf 27 Euro heraufgesetzt. Auf diesem Niveau käme die FinTech Group auf einen Börsenwert von knapp 454 Mio. Euro. Potenzial ist also noch reichlich vorhanden. Und wenn es nach Niehage geht, ist selbst das erhöhte Kursziel von Hauck & Aufhäuser nur eine Zwischenstation.

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com

...

© boersengefluester.de | Redaktion

Das muss auch mal gesagt werden: Am Aktienkurs von Lotto24 gehen die heftigen Stimmungsschwankungen der Börsianer momentan komplett vorbei. Der Titel kennt zurzeit nur eine Richtung: nach oben. Mit ein Grund für die starke Performance des Vermittlers von Lottospielen via Internet ist eine unscheinbar aussehende Meldung. Demnach bietet Lotto24 neuerdings auch Spielgemeinschaften für Lotto (6aus49) und EuroJackpot an. „Mit der Teilnahme an Spielgemeinschaften können Kunden viele Tipps mit geringeren Einsätzen spielen und damit die Gewinnchancen gegenüber dem Einzeltipp deutlich erhöhen“, heißt es. Das ist interessant für Lotto-Spieler, sollte aber auch für Lotto24 sehr attraktive Margen sichern. Neu im Programm ist zudem die tägliche Zahlenlotterie KENO von LOTTO. Hier können Spieler bis zu zehn Zahlen aus einer Grundgesamtheit von 70 ankreuzen. Operativ läuft es bei den Hamburger derweil richtig gut – auch wenn die Gesellschaft plangemäß noch rote Zahlen schreibt. Das Neukundenwachstum ist spürbar höher als zuletzt gedacht und erreichte im vergangenen Jahr einen Wert von 361.000. Die offizielle Messlatte lag bei mehr als 320.000 neuen Kunden. 2015 kam Lotto24 bei Erlösen von 13,5 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von minus 13,4 Mio. Euro. Im laufenden Jahr soll der operative Verlust jedoch bereits „wesentlich geringer“ sein. Mut machen auch die Signale von der Vorstandsvorsitzenden Petra von Strombeck, wonach bis zum Erreichen der Gewinnschwelle „kein oder nur ein geringer Finanzmittelbedarf“ mehr besteht. Zuletzt hatte die Gesellschaft im Sommer 2015 eine „Zehn-Prozent-Kapitalerhöhung“ zu 3,49 Euro je Aktie bei den beiden maßgeblichen Aktionären platziert. Großinvestoren bei Lotto24 sind die Günther-Gruppe mit 32,22 Prozent (sie ist unter anderem auch bei M.A.X. Automation engagiert) und Jens Schumann (6,55 Prozent), einem der beiden Gründer der heutigen Zeal Network (ehemals Tipp24 SE). Hintergrund hier: Lotto24 erblickte im Juli 2012 als Abspaltung der damaligen Tipp24 das Licht auf dem Parkett. Kapitalisiert ist Lotto24 derzeit mit rund 108 Mio. Euro. Die Analysten von OddoSeydler hatten zuletzt ein Kursziel von 5 Euro genannt. Wenn es so weiter geht, befindet sich die Notiz von Lotto24 sehr viel schneller als gedacht in eben diesen Regionen. Risikobereite Investoren setzen also weiter auf diese Trendaktie.

...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Der Bau- und Dienstleistungskonzern Bilfinger steht vor einer Zerschlagung. Vorstandschef Per Utnegaard denkt inzwischen selbst über den Verkauf des Tafelsilbers nach. Ist das der erhoffte Befreiungsschlag, oder droht bei der MDAX-Aktie der Boden herauszufallen?[/sws_blue_box]

Kleine Erleichterung bei den Aktionären von Bilfinger: Wegen des Einbruchs im Kraftwerksgeschäft hat Bilfinger Berger für 2015 zwar einen Rekordverlust von 489 Mio. Euro ausgewiesen. Das Minus war aber nicht ganz groß, wie der Konzern vorhergesagt hatte, weshalb sich das Papier nach der Vorlage der vorläufigen Ergebnisse für 2015 etwas erholt hat. Einen Ausblick auf das laufende Jahr will der Vorstandschef Per Utnegaard allerdings erst bei der Präsentation der Bilanz am 16. März abgeben. „Auch wenn wir im vergangenen Jahr bereits einige wichtige Themen voranbringen konnten, liegt ein anspruchsvolles Jahr 2016 vor uns“, erklärte Utnegaard. Er werde die strategische Neuausrichtung des Konzerns weiter vorantreiben.

Die Frage ist nur, ob Investoren die Neuausrichtung gut finden werden. Das Geschäft mit Wassertechnologie wird für rund 200 Mio. Euro an eine chinesische Firma veräußert. Das Geschäft mit Kraftwerkstechnik, das sich auf den Bau und die Sanierung von Kraftwerken und Rohrleitungen fokussiert, steht zum Verkauf. Erst im Januar hatte Utnegaard Investoren zudem mit der Ankündigung überrascht, dass der Verkauf der Sparte Bau- und Immobilienmanagement, genannt Building and Facility, „ergebnisoffen“ geprüft werde. Bei einem Verkauf wäre Utnegaard’s ursprünglicher Plan, sich auf die zwei Sparten Bau- und Immobilienmanagement, sowie Industriedienste zu fokussieren, hinfällig. Aus den ehemals vier Geschäftsbereichen bliebe damit nur einer übrig. Die Konkurrenten Strabag und Wisag dürften als potenzielle Käufer allerdings ausscheiden, weil sie nach Bilfinger die Nummer zwei und drei am Markt für Gebäudedienstleistungen in Deutschland sind. Daher könnte es kartellrechtliche Probleme geben.

Bei einem Verkauf des Bereichs Building and Facility würde sich Bilfinger aber von einer Sparte trennen, die rund die Hälfte des Konzernumsatzes ausmacht und ein wichtiger Gewinnlieferant ist. Etliche Investoren sprechen daher von einer Zerschlagung des Konzerns. Sie vermuten, dass hinter dem geplanten Deal der schwedische Finanzinvestor Cevian steckt, der 25,6 Prozent der Anteile an Bilfinger hält. Nachdem der aktuelle Wert des Bilfinger-Pakets von Cevian wesentlich niedriger ist als die Einstiegspreise der Schweden, sollen sie angeblich auf einen Verkauf der Sparte Bau- und Immobilienmanagement drängen, denn so gäbe es am Schnellsten einen Mittelzufluss. Die Geschäftsentwicklung im bei Bilfinger verbleibenden Bereich Industriedienstleistungen ist aber nicht gerade erfreulich. Die Sparte leidet vor allem unter dem schwachen Branchenumfeld im Öl- und Gassektor. Gleichzeitig ist die Investitionsbereitschaft in der chemischen Industrie um im Bereich Energie schwach. Im Jahr 2015 hatte die Sparte Industrial daher beim bereinigten Gewinn vor Zinsen, Steuern und Abschreibungen auf den Firmenwert (EBITDA) einen Einbruch auf ein Drittel auf nur mehr 128 Mio. Euro verbucht. Das entspricht einer Marge von lediglich 3,5 Prozent. Wie will man damit einen Börsenwert von 1,7 Mrd. Euro rechtfertigen? Selbst wenn der Spartengewinn auf 200 Mio. Euro nach oben schießen würde – was angesichts der obigen Faktoren äußerst unwahrscheinlich ist – wäre Bilfinger damit mit dem 8,5 fachen des operativen Gewinns bewertet. Das ist ein sehr hoher Wert.

Und wie sieht es mit Block auf das Kurs-Buchwert-Verhältnis (KBV) aus? Gemessen an einem Börsenwert von 1,7 Mrd. Euro und einem Eigenkapital von 1,44 Mrd. Euro liegt das KBV bei 1,25. Der langjährige Schnitt beträgt zwar gut 1,45. Allerdings ist eine deutlich niedrigere Bewertung als früher mehr als gerechtfertigt, waren der operative Gewinn sowie die operative Marge in der Vergangenheit bei Bilfinger spürbar höher als derzeit und als sie auf absehbare Zeit sein dürften. Bei der Profitabilität geht es bei Bilfinger seit einigen Jahren nämlich nur in eine Richtung: nach unten. Woher die Trendwende kommen sollte, ist derzeit nicht absehbar. Umso turbulenter dürfte die Hauptversammlung am 11. Mai 2016 in Mannheim werden. Die Kurserholung sollte also nur von kurzer Dauer sein. Bei der Präsentation der Bilanz am 16. März dürfte Utnegaard nur einen verhaltenen Ausblick abgeben. Ein möglicher Verkauf der Sparte Bau- und Immobilienmanagement könnte zwar kurzfristig kräftig Geld in die Kasse spülen. Wenn es an die Aktionäre ausgekehrt würde, dürften sich Investoren aber auf die schwache Profitabilität im Bereich Industriedienste fokussieren und den Verkaufsknopf drücken, nach dem Motto: Auf einem schwachen Bein kann man nicht stehen.

Bei einem Verkauf des Bereichs Building and Facility würde sich Bilfinger aber von einer Sparte trennen, die rund die Hälfte des Konzernumsatzes ausmacht und ein wichtiger Gewinnlieferant ist. Etliche Investoren sprechen daher von einer Zerschlagung des Konzerns. Sie vermuten, dass hinter dem geplanten Deal der schwedische Finanzinvestor Cevian steckt, der 25,6 Prozent der Anteile an Bilfinger hält. Nachdem der aktuelle Wert des Bilfinger-Pakets von Cevian wesentlich niedriger ist als die Einstiegspreise der Schweden, sollen sie angeblich auf einen Verkauf der Sparte Bau- und Immobilienmanagement drängen, denn so gäbe es am Schnellsten einen Mittelzufluss. Die Geschäftsentwicklung im bei Bilfinger verbleibenden Bereich Industriedienstleistungen ist aber nicht gerade erfreulich. Die Sparte leidet vor allem unter dem schwachen Branchenumfeld im Öl- und Gassektor. Gleichzeitig ist die Investitionsbereitschaft in der chemischen Industrie um im Bereich Energie schwach. Im Jahr 2015 hatte die Sparte Industrial daher beim bereinigten Gewinn vor Zinsen, Steuern und Abschreibungen auf den Firmenwert (EBITDA) einen Einbruch auf ein Drittel auf nur mehr 128 Mio. Euro verbucht. Das entspricht einer Marge von lediglich 3,5 Prozent. Wie will man damit einen Börsenwert von 1,7 Mrd. Euro rechtfertigen? Selbst wenn der Spartengewinn auf 200 Mio. Euro nach oben schießen würde – was angesichts der obigen Faktoren äußerst unwahrscheinlich ist – wäre Bilfinger damit mit dem 8,5 fachen des operativen Gewinns bewertet. Das ist ein sehr hoher Wert.

Und wie sieht es mit Block auf das Kurs-Buchwert-Verhältnis (KBV) aus? Gemessen an einem Börsenwert von 1,7 Mrd. Euro und einem Eigenkapital von 1,44 Mrd. Euro liegt das KBV bei 1,25. Der langjährige Schnitt beträgt zwar gut 1,45. Allerdings ist eine deutlich niedrigere Bewertung als früher mehr als gerechtfertigt, waren der operative Gewinn sowie die operative Marge in der Vergangenheit bei Bilfinger spürbar höher als derzeit und als sie auf absehbare Zeit sein dürften. Bei der Profitabilität geht es bei Bilfinger seit einigen Jahren nämlich nur in eine Richtung: nach unten. Woher die Trendwende kommen sollte, ist derzeit nicht absehbar. Umso turbulenter dürfte die Hauptversammlung am 11. Mai 2016 in Mannheim werden. Die Kurserholung sollte also nur von kurzer Dauer sein. Bei der Präsentation der Bilanz am 16. März dürfte Utnegaard nur einen verhaltenen Ausblick abgeben. Ein möglicher Verkauf der Sparte Bau- und Immobilienmanagement könnte zwar kurzfristig kräftig Geld in die Kasse spülen. Wenn es an die Aktionäre ausgekehrt würde, dürften sich Investoren aber auf die schwache Profitabilität im Bereich Industriedienste fokussieren und den Verkaufsknopf drücken, nach dem Motto: Auf einem schwachen Bein kann man nicht stehen.

Foto: Bilfinger SE

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]...

Bilfinger

Kurs: 119,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bilfinger | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 590900 | DE0005909006 | SE | 4.478,92 Mio € | 01.01.1970 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

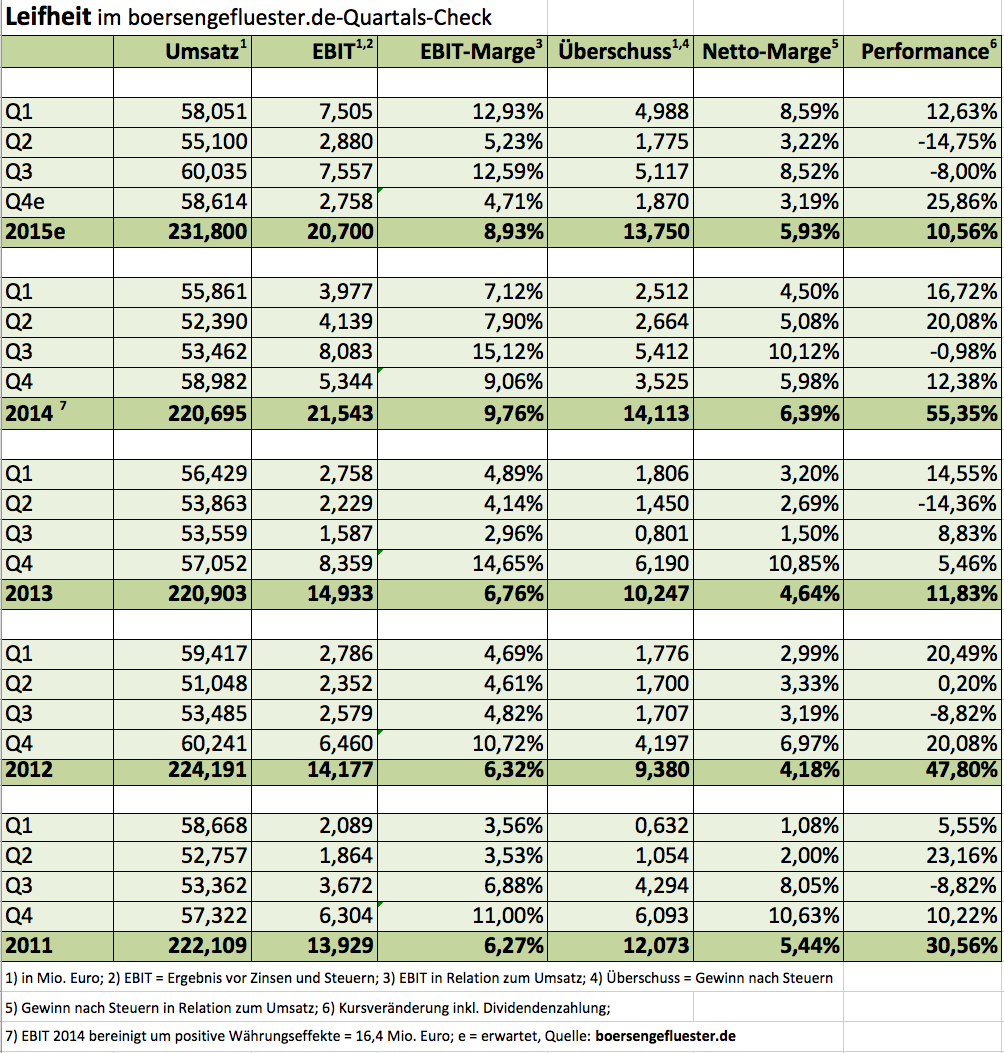

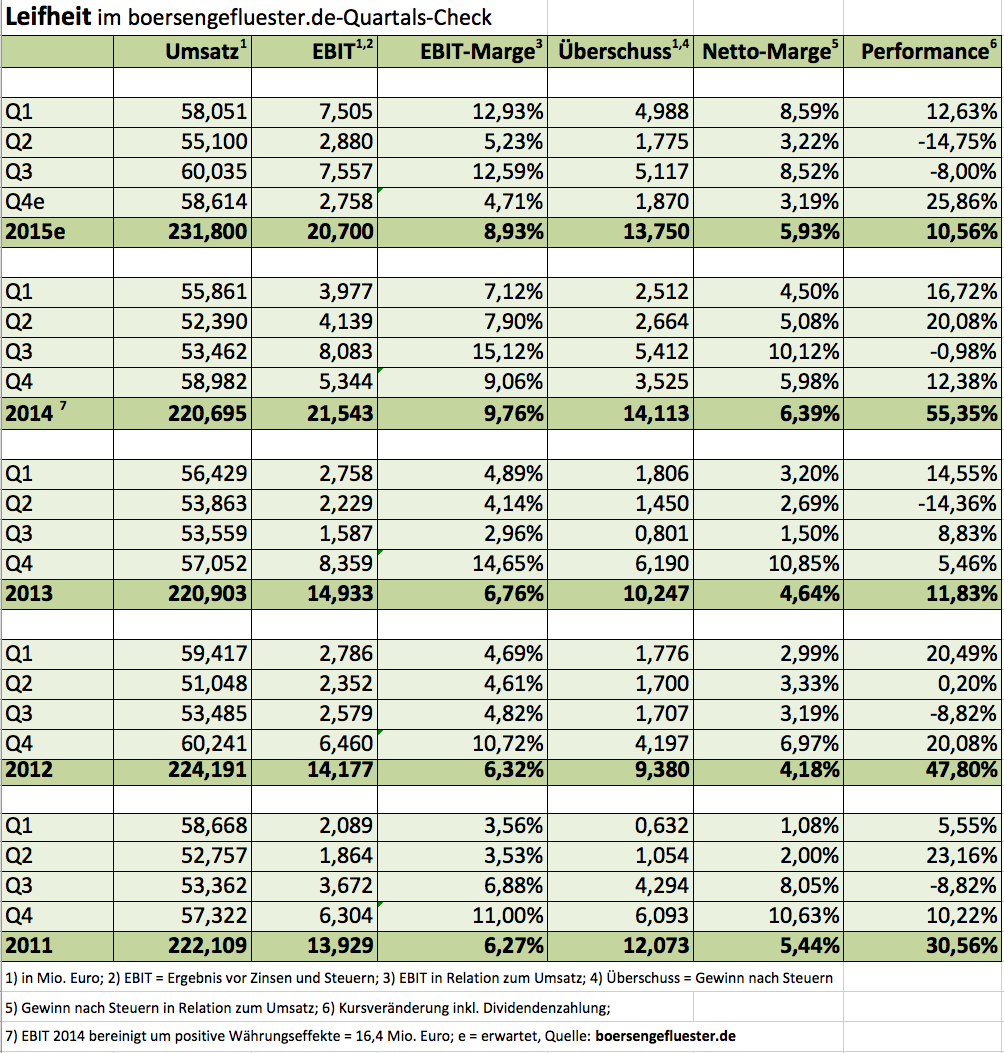

Da können Anleger die Uhr nach stellen: Wenn in den Frankfurter Messehallen die Konsumgütermesse Ambiente ihre Pforten öffnet, gibt Leifheit einen ersten Zahlenüberblick zum abgelaufenen Geschäftsjahr, präsentiert die wichtigsten neuen Produkte und gewährt einen Einblick in die strategische Ausrichtung. So auch diesmal. „Wir hatten ein wirklich gutes Geschäftsjahr 2015“, sagt der Vorstandsvorsitzende Thomas Radke. So kam der Haushaltswarenhersteller auf ein Erlösplus von rund fünf Prozent auf 231,8 Mio. Euro – avisiert hatten Radke und Finanzvorstand Claus-Otto Zacharias im November 2015 auf dem Eigenkapitalforum am Frankfurter Flughafen einen Zuwachs von „zirka vier Prozent“. Für das Ergebnis vor Zinsen und Steuern (EBIT) lag die Messlatte bei gut 20 Mio. Euro. „Da werden wir ein bisschen drüber liegen“, sagt Radke – ohne jedoch eine konkrete Zahl parat zu haben. Die wird Leifheit, wie auch das gesamte restliche Zahlenwerk, Ende März zur Bilanzpressekonferenz vorlegen. Gedulden müssen sich den Anleger bis dahin auch mit dem Dividendenvorschlag sowie dem Ausblick für 2016. Nur so viel verriet Zacharias: „Es sieht vernünftig aus.“ Ganz vernünftig hat sich auch die Aktie der Gesellschaft aus Nassau an der Lahn (Rheinland-Pfalz) entwickelt, selbst wenn 2015 mit einem Zuwachs von 10,5 Prozent kein positiver Ausreißer war und 3,9 Prozentpunkte davon auf das Konto der Dividende (vor Abzug von Steuern) gingen. Letztlich ist der Charakter des Small Caps mit SDAX-Ambitionen damit aber schon ganz gut beschrieben. „Wir sind ein hervorragender Dividendenwert“, betont auch Vorstandschef Radke.

Dabei macht der Manager – wie bereits auf dem Eigenkapitalforum – folgende Rechnung auf: Im Normalfall müssten von 10 Mio. Euro Umsatzwachstum unterm Strich rund 1,3 Mio. Euro zusätzlicher Gewinn übrig bleiben. Bei einer angepeilten Ausschüttungsquote von rund 75 Prozent sowie fünf Millionen ausstehenden Aktien würde das auf ein Dividendenplus von 20 Cent je Anteilschein hinauslaufen. Offen ist, ob Leifheit diese Vorgabe bereits für 2015 in die Tat umsetzen wird. Grund: Das 2014er-Betriebsergebnis bekam allein durch die für Leifheit günstige Entwicklung des Dollars zum Euro einen Schub von 5,1 Mio. Euro. Diesen Effekt gab es 2015 in dieser Form nicht, so dass – trotz des Umsatzzuwachses von 11,1 Mio. Euro – vermutlich mit einem leichten Rückgang des Nettoergebnisses zu rechnen ist. Trotzdem: Eine „nur“ stabile Ausschüttung von 1,80 Euro wäre für boersengefluester.de eine Enttäuschung, zumal die Gesellschaft – abgesehen von den Pensionsrückstellungen – frei von Bankschulden ist und über eine Liquidität von fast 63 Mio. Euro (Stand Q3 2015) verfügt. Das sind immerhin 12,60 Euro pro Aktie. Wir tippen auf eine Dividende für 2015 von 2,00 Euro je Aktie. Beim gegenwärtigen Kurs von 44,30 Euro käme das Papier damit auf eine Rendite von erklecklichen 4,5 Prozent. Trotzdem: Finanzvorstand Zacharias muss sich etwas einfallen lassen, was mit dem Cashpolster geschehen soll. Die Aktionäre werden ihn auf der Hauptversammlung am 25. Mai 2016 jedenfalls danach fragen. Schließlich sind auch Unternehmen zunehmend vom Phänomen der Negativzinsen betroffen. Überschüssige Liquidität wirft also keine Zinsen mehr ab, sondern kostet im Gegenteil sogar Geld. Eine Sonderausschüttung ist für Zacharias momentan dennoch kein Thema. Ein Aktienrückkauf wäre im Prinzip zwar eine elegante Variante, allerdings würde dadurch der – erst vor einigen Monaten signifikant erhöhte Streubesitzanteil – schon wieder verringert. Für eine Platzierung im SDAX ist das wiederum hinderlich.

Für boersengefluester.de sieht es damit ganz danach aus, als ob sich Leifheit insgeheim mit Thema Zukäufe beschäftigt. Interessant sind in diesem Zusammengang auch die Äußerungen von Firmenlenker Radke hinsichtlich Robotik und Elektrik: „Ist doch klar, dass wir uns das anschauen.“ Dabei galten Produkte mit einem Stecker bislang eher als Tabuthema bei Leifheit. Vermutlich werden Überraschungserfolge wie der Thermomix von Vorwerk aber auch die Überlegungen von Leifheit beeinflusst haben. Rein organisch will die Gesellschaft dagegen mit günstigeren Modellen – etwa im Bereich der Wäscheständer – die Märkte in Osteuropa verstärkt angreifen. Bislang haben die eher hochpreisigen Produkte von Leifheit hier häufig das Nachsehen gegenüber der Konkurrenz. 2016 könnte also ein interessanteres Jahr für Leifheit werden, als man es zunächst vermuten möchte. Und vielleicht spielt sogar die wacklige Börsenlage der Gesellschaft in die Karten. Immerhin gilt der Titel also super konservativ, verfügt über eine solide Bilanz und reiht sich die in die Gruppe der Dividendenhits ein. Da lässt sich auch ein Kurs-Gewinn-Verhältnis von knapp 15 verschmerzen. Boersengefluester.de bekräftigt jedenfalls die Kaufen-Einschätzung für die Aktie.

Dabei macht der Manager – wie bereits auf dem Eigenkapitalforum – folgende Rechnung auf: Im Normalfall müssten von 10 Mio. Euro Umsatzwachstum unterm Strich rund 1,3 Mio. Euro zusätzlicher Gewinn übrig bleiben. Bei einer angepeilten Ausschüttungsquote von rund 75 Prozent sowie fünf Millionen ausstehenden Aktien würde das auf ein Dividendenplus von 20 Cent je Anteilschein hinauslaufen. Offen ist, ob Leifheit diese Vorgabe bereits für 2015 in die Tat umsetzen wird. Grund: Das 2014er-Betriebsergebnis bekam allein durch die für Leifheit günstige Entwicklung des Dollars zum Euro einen Schub von 5,1 Mio. Euro. Diesen Effekt gab es 2015 in dieser Form nicht, so dass – trotz des Umsatzzuwachses von 11,1 Mio. Euro – vermutlich mit einem leichten Rückgang des Nettoergebnisses zu rechnen ist. Trotzdem: Eine „nur“ stabile Ausschüttung von 1,80 Euro wäre für boersengefluester.de eine Enttäuschung, zumal die Gesellschaft – abgesehen von den Pensionsrückstellungen – frei von Bankschulden ist und über eine Liquidität von fast 63 Mio. Euro (Stand Q3 2015) verfügt. Das sind immerhin 12,60 Euro pro Aktie. Wir tippen auf eine Dividende für 2015 von 2,00 Euro je Aktie. Beim gegenwärtigen Kurs von 44,30 Euro käme das Papier damit auf eine Rendite von erklecklichen 4,5 Prozent. Trotzdem: Finanzvorstand Zacharias muss sich etwas einfallen lassen, was mit dem Cashpolster geschehen soll. Die Aktionäre werden ihn auf der Hauptversammlung am 25. Mai 2016 jedenfalls danach fragen. Schließlich sind auch Unternehmen zunehmend vom Phänomen der Negativzinsen betroffen. Überschüssige Liquidität wirft also keine Zinsen mehr ab, sondern kostet im Gegenteil sogar Geld. Eine Sonderausschüttung ist für Zacharias momentan dennoch kein Thema. Ein Aktienrückkauf wäre im Prinzip zwar eine elegante Variante, allerdings würde dadurch der – erst vor einigen Monaten signifikant erhöhte Streubesitzanteil – schon wieder verringert. Für eine Platzierung im SDAX ist das wiederum hinderlich.

Für boersengefluester.de sieht es damit ganz danach aus, als ob sich Leifheit insgeheim mit Thema Zukäufe beschäftigt. Interessant sind in diesem Zusammengang auch die Äußerungen von Firmenlenker Radke hinsichtlich Robotik und Elektrik: „Ist doch klar, dass wir uns das anschauen.“ Dabei galten Produkte mit einem Stecker bislang eher als Tabuthema bei Leifheit. Vermutlich werden Überraschungserfolge wie der Thermomix von Vorwerk aber auch die Überlegungen von Leifheit beeinflusst haben. Rein organisch will die Gesellschaft dagegen mit günstigeren Modellen – etwa im Bereich der Wäscheständer – die Märkte in Osteuropa verstärkt angreifen. Bislang haben die eher hochpreisigen Produkte von Leifheit hier häufig das Nachsehen gegenüber der Konkurrenz. 2016 könnte also ein interessanteres Jahr für Leifheit werden, als man es zunächst vermuten möchte. Und vielleicht spielt sogar die wacklige Börsenlage der Gesellschaft in die Karten. Immerhin gilt der Titel also super konservativ, verfügt über eine solide Bilanz und reiht sich die in die Gruppe der Dividendenhits ein. Da lässt sich auch ein Kurs-Gewinn-Verhältnis von knapp 15 verschmerzen. Boersengefluester.de bekräftigt jedenfalls die Kaufen-Einschätzung für die Aktie.

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-margin %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-margin %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Net profit1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Net-margin %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Earnings per share8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividend per share8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

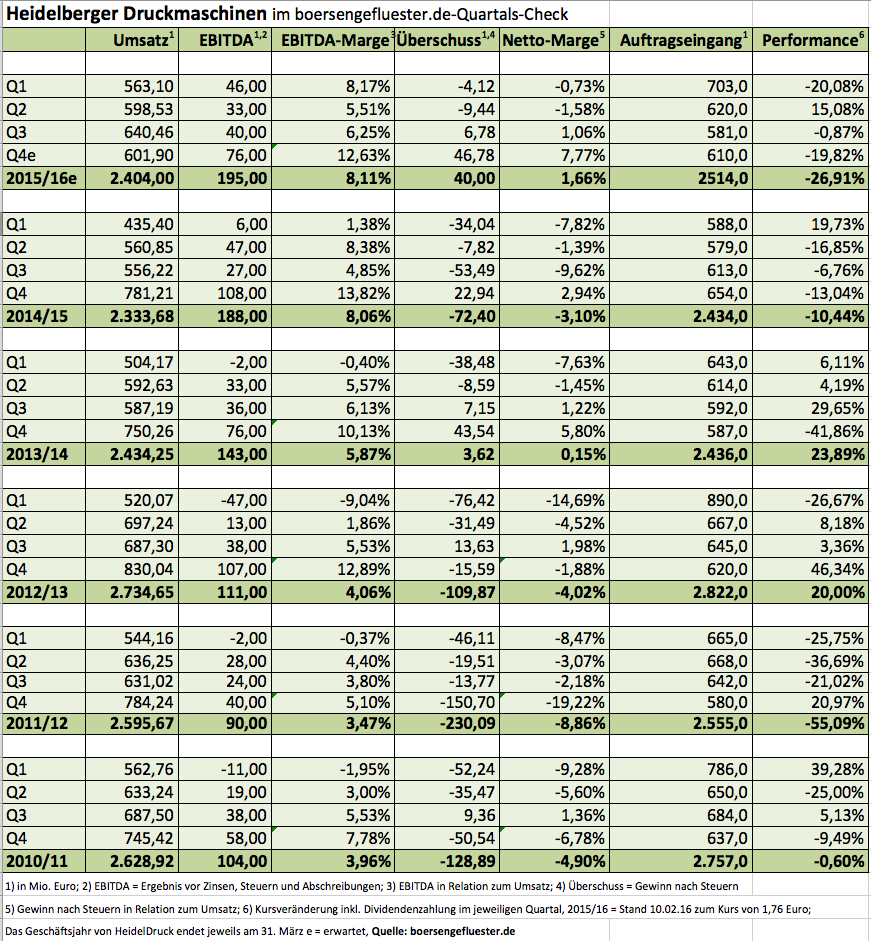

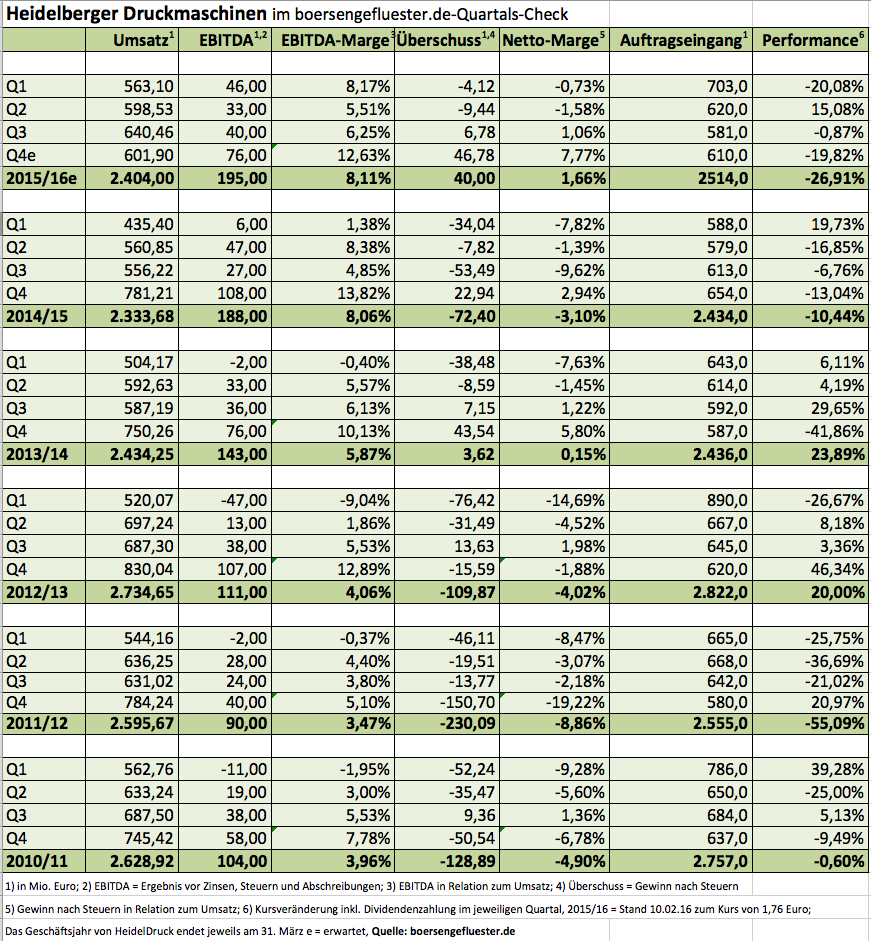

War das jetzt schon ein Befreiungsschlag? Ziemlich genau drei Monate tauchte der Aktienkurs von Heidelberger Druckmaschinen immer tiefer ab – zuletzt bis auf 1,60 Euro. Jetzt die Gegenbewegung: Zunächst bis auf 1,91 Euro – anschließend böckelte die Notiz aber auf 1,72 Euro ab. Auslöser für den per saldo immer noch deutlichen Hüpfer sind vordergründig die Zahlen für das dritte Quartal des Geschäftsjahrs 2015/16 (per Ende Mär). Demnach kam der Druckmaschinenhersteller nach neun Monaten bei Umsätzen von 1,802 Mrd. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 119 Mio. Euro. Unterm Strich blieben zwar immer noch Miese von 6,78 Mio. Euro stehen. Doch erstmals seit fünf Quartalen haben die Heidelberger in einem Jahresviertel wieder schwarze Zahlen geschrieben – und zwar 6,78 Mio. Euro. Zudem bestätigte der SDAX-Konzern seine Jahresziele. Demnach soll bei einem Umsatzplus zwischen zwei und vier Prozent am Ende eine EBITDA-Marge von „mindestens“ acht Prozent herausspringen. Das würde einem EBITDA von etwa 195 bis 200 Mio. Euro entsprechen. „Wir sind ein gutes Stück vorangekommen, Heidelberg nachhaltig profitabel aufzustellen“, sagt der Vorstandsvorsitzende Gerold Linzbach. Das Hauptaugenmerk gilt dabei der Forcierung des Digitalgeschäfts sowie einem weiten Ausbau des Servicebereichs. Allerdings gilt es genau zu beobachten, ob die drohende Abkühlung der Weltkonjunktur – insbesondere in China und den USA – nicht ausgerechnet jetzt HeidelDruck in die Parade fährt. Zudem leidet die Gesellschaft unter der schwachen Verfassung der brasilianischen Wirtschaft. Der vergleichsweise niedrige Auftragseingang von 581 Mio. Euro im dritten Quartal ist zumindest ein Warnsignal. Noch sieht Linzbach jedoch kein grundsätzliches Problem und spricht von einem „stabilen Geschäft mit lokalen Schwankungen“. Trotzdem: „China ist momentan nur halb so groß, wie wir es gewohnt sind“, sagte er auf der Telefonkonferenz zur Vorlage der Zahlen.

Der deutliche Kursanstieg am Tag der Veröffentlichung des Neun-Monats-Berichts ist daher eher vor dem Hintergrund der vorangegangenen massiven Verluste zu sehen. Motto: Es hätte ja auch schlimmer kommen können. Zudem ist die Gesellschaft nicht sonderlich ambitioniert bewertet. Die Marktkapitalisierung beträgt gut 454 Mio. Euro. Hinzu kommen Nettofinanzverbindlichkeiten vor gegenwärtig 282 Mio. Euro – macht summa summarum einen Unternehmenswert (Enterprise Value) von knapp 736 Mio. Euro. Das wäre ein Faktor von ungefähr 3,7 bezogen auf das EBITDA für 2015/16. Konkurrent Koenig & Bauer bringt es hier auf einen Wert nördlich von fünf, hat bilanziell allerdings auch deutlich mehr Substanz als Heidelberger Druckmaschinen. Dafür werden die Würzburger – trotz der 33-Prozent-Korrektur seit Mitte November 2015 – aber auch mit einem Kurs-Buchwert-Verhältnis (KBV) von 1,66 gehandelt. Im Gegensatz dazu wird Heidelberger Druckmaschinen mit einem Aufschlag von „nur“ 38,5 Prozent auf das aktuelle Eigenkapital eingestuft. Durchaus charmant sieht auch das einstellige Kurs-Gewinn-Verhältnis von 9,5 auf Basis der Ergebnisschätzungen von boersengefluester.de aus. Gemessen an den Konsensschätzungen der Analysten liegt das KGV sogar bei nur rund sieben. Von diesen Größenordnungen sollten sich Anleger aber nicht zu sehr beeindrucken lassen. Wenn sich die Weltwirtschaft deutlich abkühlt, bekommen das die Druckmaschinenhersteller mit voller Wucht zu spüren. Da helfen dann auch die zahlreichen Effizienzprogramme der vergangenen Jahre nur bedingt weiter. Zunächst einmal gilt jedoch die Aussage von Finanzvorstand Dirk Kaliebe, der für 2015/16 auch unterm Strich ein "deutlich positive Ergebnis" in Aussicht stellte. Trotz der operativen Fortschritte bleibt der Titel für uns jedoch nur eine Halten-Position. Spannung verspricht dabei die für Ende Mai anstehende weltweit größte Druckmesse Drupa in Düsseldorf. Schwerpunktthema auch für Heidelberger Druck: Die Digitalisierung.

Der deutliche Kursanstieg am Tag der Veröffentlichung des Neun-Monats-Berichts ist daher eher vor dem Hintergrund der vorangegangenen massiven Verluste zu sehen. Motto: Es hätte ja auch schlimmer kommen können. Zudem ist die Gesellschaft nicht sonderlich ambitioniert bewertet. Die Marktkapitalisierung beträgt gut 454 Mio. Euro. Hinzu kommen Nettofinanzverbindlichkeiten vor gegenwärtig 282 Mio. Euro – macht summa summarum einen Unternehmenswert (Enterprise Value) von knapp 736 Mio. Euro. Das wäre ein Faktor von ungefähr 3,7 bezogen auf das EBITDA für 2015/16. Konkurrent Koenig & Bauer bringt es hier auf einen Wert nördlich von fünf, hat bilanziell allerdings auch deutlich mehr Substanz als Heidelberger Druckmaschinen. Dafür werden die Würzburger – trotz der 33-Prozent-Korrektur seit Mitte November 2015 – aber auch mit einem Kurs-Buchwert-Verhältnis (KBV) von 1,66 gehandelt. Im Gegensatz dazu wird Heidelberger Druckmaschinen mit einem Aufschlag von „nur“ 38,5 Prozent auf das aktuelle Eigenkapital eingestuft. Durchaus charmant sieht auch das einstellige Kurs-Gewinn-Verhältnis von 9,5 auf Basis der Ergebnisschätzungen von boersengefluester.de aus. Gemessen an den Konsensschätzungen der Analysten liegt das KGV sogar bei nur rund sieben. Von diesen Größenordnungen sollten sich Anleger aber nicht zu sehr beeindrucken lassen. Wenn sich die Weltwirtschaft deutlich abkühlt, bekommen das die Druckmaschinenhersteller mit voller Wucht zu spüren. Da helfen dann auch die zahlreichen Effizienzprogramme der vergangenen Jahre nur bedingt weiter. Zunächst einmal gilt jedoch die Aussage von Finanzvorstand Dirk Kaliebe, der für 2015/16 auch unterm Strich ein "deutlich positive Ergebnis" in Aussicht stellte. Trotz der operativen Fortschritte bleibt der Titel für uns jedoch nur eine Halten-Position. Spannung verspricht dabei die für Ende Mai anstehende weltweit größte Druckmesse Drupa in Düsseldorf. Schwerpunktthema auch für Heidelberger Druck: Die Digitalisierung.

Heidelberger Druckmaschinen

Kurs: 1,43

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 731400 | DE0007314007 | AG | 436,62 Mio € | 08.12.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-margin %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-margin %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Net profit1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Net-margin %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Earnings per share8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Heidelberger Druckmaschinen AG...

© boersengefluester.de | Redaktion

Na ja: So richtig überzeugend kamen die bereits Anfang Februar gemeldeten vorläufigen Halbjahreszahlen von B+S Banksysteme nicht rüber. Schließlich fiel das Ergebnis vor Zinsen und Steuern (EBIT) von 659.000 auf 401.000 Euro zurück. Dabei wollte der Anbieter von Software für den Zahlungsverkehr, Risikomanagement und elektronischen Bankdienstleistungen im Geschäftsjahr 2015/16 (per Ende Juni) doch eigentlich das EBIT von 1,10 auf 1,85 Mio. Euro steigern. Noch ist dieses Ziel jedoch aktuell, wie Vorstand und Großaktionär Wilhelm Berger auf der Hauptversammlung am 2. Februar 2016 in München bekräftigte. Schließlich enthalten die Daten für die ersten sechs Monate in erster Linie nur Standardgeschäft, für den Umsatz- und Ergebniskick sollen weitere Lizenzneuabschlüsse in den kommenden Monaten sorgen. Vermutlich bereits mit den für Mitte Mai 2016 angekündigten Neun-Monats-Zahlen dürfte Klarheit herrschen, ob B+S Banksysteme die bislang kommunizierten Ziele erreichen wird. Losgelöst davon: Mit einem Börsenwert von 12,2 Mio. Euro ist das Unternehmen ein reinrassiger Micro Cap. Und im Streubesitz befinden sich davon gerade einmal 20,1 Prozent. Entsprechend überschaubar sind die Handelsumsätze. Neben den beiden Vorständen Wilhelm Berger (26,42 Prozent) und Peter Bauch (23,59 Prozent) ist die Bankrs Beteiligungen mit 29,87 Prozent engagiert. Diese Gesellschaft gehört zum Einflussbereich der Centralway AG aus Zürich, die vor allen Dingen durch ihre Banking-App Numbrs bekannt ist. Die Schweizer hatten den Anteil an B+S vor rund 1,5 Jahren von msg life (damals noch COR &FJA) übernommen und spendeten der Aktie von B+S Banksysteme damals eine ordentliche Portion FinTech-Fantasie.

Dem Vernehmen nach gibt es zwar auch geschäftliche Beziehungen zwischen den Schweizern und B+S. Allerdings dürften diese noch keinen signifikanten Einfluss auf die Gesamtzahlen zu haben. Interessant: SevenVentures, die auf junge Firmen ausgerichtete Beteiligungsgesellschaft des DAX-Aspiranten ProSiebenSat.1 Media ist ebenfalls bei Centralway Numbrs engagiert. Kurzfristig dürfte jedoch eher der für den 13. Februar angekündigte vollständige Halbjahresbericht von B+S Banksysteme die Aufmerksamkeit der Anleger auf sich ziehen. Summa summarum ist das Unternehmen in den vergangenen Jahren operativ ordentlich vorangekommen und konnte unter anderem auch leidige Altlasten wie die Erfüllung einer Kapitalgarantie durch einen früheren Vorstand via Vergleich lösen. Wer den Titel im Depot hat, kann engagiert bleiben. Die Bewertung ist – zumindest wenn B+S die Erwartungen erfüllt – durchaus moderat. Die ganz heiße FinTech-Wette ist der Micro Cap allerdings nicht mehr.

B+S Banksysteme

Kurs: 2,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| B+S Banksysteme | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 126215 | DE0001262152 | AG | 12,42 Mio € | 09.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 10,44 | 11,08 | 11,23 | 12,71 | 12,60 | 12,80 | 0,00 | |

| EBITDA1,2 | 1,76 | 2,04 | 1,49 | 2,92 | 2,91 | 3,00 | 0,00 | |

| EBITDA-margin %3 | 16,86 | 18,41 | 13,27 | 22,97 | 23,10 | 23,44 | 0,00 | |

| EBIT1,4 | 0,21 | 0,41 | 0,24 | 1,75 | 1,88 | 1,96 | 0,00 | |

| EBIT-margin %5 | 2,01 | 3,70 | 2,14 | 13,77 | 14,92 | 15,31 | 0,00 | |

| Net profit1 | 0,23 | 0,03 | 0,44 | 1,24 | 1,45 | 1,49 | 0,00 | |

| Net-margin %6 | 2,20 | 0,27 | 3,92 | 9,76 | 11,51 | 11,64 | 0,00 | |

| Cashflow1,7 | 0,73 | 1,48 | 0,28 | 2,83 | 3,43 | 3,00 | 0,00 | |

| Earnings per share8 | 0,04 | 0,01 | 0,07 | 0,20 | 0,23 | 0,25 | 0,24 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

All For One Steeb fällt in die Kategorie von Aktien, die irgendwie immer zu teuer – sprich zu hoch bewertet – sind. Andererseits liefert der SAP-Dienstleister mittlerweile schon seit Jahren konsequent starke Geschäftszahlen, so dass die wenigen...

© boersengefluester.de | Redaktion

Trendaktien erwischt es – wenn die Stimmung an den Börsen dreht – meist besonders hart. Der Chart von GFT Technologies zeigt das nur zu deutlich. In den vergangenen drei Jahren schoss die Notiz des TecDAX-Unternehmens von 3,50 Euro bis in der Spitze auf mehr als 32 Euro. In dieser Zeit hatte der IT-Spezialist für Digitalisierungsprozesse von Finanzdienstleiestern und Banken freilich auch eine grandiose operative Entwicklung hingelegt und ist organisch und durch Zukäufe in eine andere Größenordnung gewachsen. Für 2015 stellte Vorstandschef Ulrich Dietz zuletzt Erlöse von 368 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 44 Mio. Euro in Aussicht. Vor Abzug von Steuern kalkulieren die Stuttgarter dabei mit einem Gewinn von 31 Mio. Euro. Die Fokussierung auf den Finanzsektor gilt unter Experten beinahe als Garant für weiteres Wachstum, denn kaum ein anderer Bereich steht unter einem derart hohen Anpassungsdruck – sowohl in Sachen Digitalisierung als auch durch die Regulierungsbehörden. An dieser Konstellation hat sich wohl kaum etwas geändert. Dafür aber umso mehr beim Aktienkurs, denn mittlerweile ist der Anteilschein wieder für weniger als 21 Euro zu haben. Auf diesem Niveau kommt GFT Technologies auf eine Marktkapitalisierung von 548 Mio. Euro. Inklusive der Nettofinanzverbindlichkeiten von zuletzt knapp 77 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value = EV) von 625 Mio. Euro. Unterstellt, dass die Gesellschaft im kommenden Jahr auf ein EBITDA von knapp 60 Mio. Euro kommt, würde die Aktie also etwa mit dem Faktor elf – bezogen auf EV/EBITDA – gehandelt. Das ist zwar noch keine Relation, bei der man unbedingt schwach werden muss – aber eben doch ein anderer Schnack als noch vor drei Monaten. Damals lag das entsprechende Multiple nördlich von 15,5. Wer sich lieber auf das traditionelle Kurs-Gewinn-Verhältnis (KGV) verlassen möchte: Auf Basis der Ergebnisschätzungen von boersengefluester.de ergibt sich ein 2016er-KGV von 20 – auf 2017er-Basis liegt es bei 18. Für einen reinrassigen Wachstumstitel mit immer noch soliden Bilanzrelationen sind die Kennzahlen in Ordnung. Wer den Kursaufschwung von GFT bislang immer nur von der Seitenlinie verfolgt hat, bekommt nun also eine unverhoffte Einstiegschance. Und sollte die Stimmung an den Börsen sich wieder beruhigen, dürfte GFT als Trendaktie ohnehin zu den Gewinnern zählen.

GFT Technologies

Kurs: 15,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GFT Technologies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 580060 | DE0005800601 | SE | 416,48 Mio € | 28.06.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 444,85 | 566,19 | 730,14 | 801,74 | 870,92 | 885,00 | 0,00 | |

| EBITDA1,2 | 39,70 | 60,75 | 86,04 | 89,76 | 93,95 | 88,00 | 0,00 | |

| EBITDA-margin %3 | 8,92 | 10,73 | 11,78 | 11,20 | 10,79 | 9,94 | 0,00 | |

| EBIT1,4 | 16,33 | 40,92 | 65,55 | 68,40 | 70,99 | 65,00 | 0,00 | |

| EBIT-margin %5 | 3,67 | 7,23 | 8,98 | 8,53 | 8,15 | 7,35 | 0,00 | |

| Net profit1 | 9,94 | 29,89 | 46,25 | 48,36 | 46,48 | 40,00 | 0,00 | |

| Net-margin %6 | 2,23 | 5,28 | 6,33 | 6,03 | 5,34 | 4,52 | 0,00 | |

| Cashflow1,7 | 60,25 | 52,99 | 57,49 | 40,44 | 72,42 | 65,00 | 0,00 | |

| Earnings per share8 | 0,38 | 1,14 | 1,76 | 1,84 | 1,77 | 1,52 | 1,70 | |

| Dividend per share8 | 0,20 | 0,35 | 0,45 | 0,50 | 0,50 | 0,50 | 0,55 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Es ist die derzeit wohl am häufigsten diskutierte Frage unter Anlegern: Wie tief fällt der Aktienkurs der Deutschen Bank noch? Wann lohnt es sich, einzusteigen? Ohne viel vorweg zu nehmen – die Antwort kennt niemand. Aber was das gerade auf dem Parkett abgeht, ist schon heftig. Allein am Rosenmontag hat die Deutsche Bank um 2.358,56 Mio. Euro an Börsenwert eingebüßt. Das ist fast 30 Prozent von dem,was die ebenfalls unter heftigem Beschuss stehende Commerzbank überhaupt noch an Kapitalisierung auf die Waagschale bringt. Seit dem die Deutsche Bank am 6. Oktober 2015 einen horrenden Milliardenverlust sowie den Dividendenausfall ankündigte, hat der DAX-Titel nun krasse 16,08 Mrd. Euro an Marktkapitalisierung pulverisiert. Das entspricht einem Minus beim Aktienkurs von 46 Prozent. Die Liste der Negativaspekte ließe sich locker fortsetzen, würde aber nichts an der aktuellen Situation ändern. Wie immer, wenn sich Panik an der Börse ausbreitet – und davon kann man im Fall Deutschen Bank mit gutem Gewissen reden – haben düstere Szenarien Hochkonjunktur. Investoren sorgen sich vor allem um die Kreditwürdigkeit der Deutschen Bank, dem wichtigsten Gut der Frankfurter. Und obwohl der Aktienkurs auf das Niveau von 1992 gerutscht ist, wollen nicht einmal Übernahmegerüchte aufkochen. „Zu giftig sei die Bilanz. Das wolle sich niemand antun“, heißt es in Finanzkreisen. Hinzu kommen die nicht enden wollenden Rechtsstreitigkeiten des Konzerns. Eine teuflische Spirale, die sich da in Gang gesetzt hat.

In die Falle getappt sind insbesondere Anleger, die den Buchwert von zurzeit rund 45 Euro pro Aktie als Kriterium für ihre Investments herangezogen haben. Mittlerweile wird der Anteilschein gerade noch zu einem Drittel des für 2015 ausgewiesenen Eigenkapitals gehandelt. Zum Vergleich: Der von boersengefluester.de berechnete Zehn-Jahres-Durchschnittswert liegt momentan bei 0,60 – also etwa doppelt so hoch. Den Blick auf das KGV oder gar die Dividendenrendite können sich Investoren vorerst sparen. Nicht gerade schön ist die Vorstellung, dass die Deutsche Bank in dieser Situation auf eine größere Kapitalerhöhung angewiesen sein könnte. Und staatliche Unterstützung für die Boni-Banker ist sowieso ein Tabuthema. Keine Hilfe in Sachen Deutsche-Bank-Aktie sind auch die einschlägigen Börsenweisheiten: „Kaufen, wenn die Kanonen donnern“, duelliert sich hier mit „Greife niemals in ein fallendes Messer“. Wer den Titel im Depot hat, wird vermutlich sowieso resigniert haben und die Augen verschließen. Motto: Viel schlimmer kann es wohl nicht mehr kommen. Das stimmt so natürlich nicht. Aber andererseits ist in der Tat die Gefahr vorhanden, ausgerechnet in der Nähe des Tiefpunkts die Reißleine zu ziehen. In einer Situation wie momentan, ist quasi alles möglich: Der Aktienkurs kann weiter fallen wie ein Stein. Denkbar ist aber auch eine scharfe Erholung – ehe es erneut Richtung Süden oder aber weiter nach oben geht. Derweil kürzen die Analysten reihenweise ihre bislang zu optimistischen Ergebnisprognosen, winden sich in der Regel aber um eine klare Handlungsempfehlung.

Auffällig häufig hieß es zuletzt „Neutral“ oder „Halten“. Was bleibt den Finanzexperten auch übrig? Letztlich gleicht die aktuell richtige Handlungsempfehlung parat zu haben, einem Roulettespiel. Unsicherheit ist zwar ein Dauerzustand an der Börse. Aber bei der Aktie der Deutschen Bank ist der Risikofaktor größer als bei allen anderen DAX-Werten. Nur die Commerzbank kann da halbwegs mithalten – im negativen Sinne. Mittlerweile musste die Bank sogar via ad-hoc-Mitteilung versichern, dass sie die Zinsen auf ausstehende Anleihen bedienen können. „Vor dem Hintergrund volatiler Märkte haben wir weitere Klarheit über unsere Fähigkeit geschaffen, die Zins-Coupons für die Jahre 2016 und 2017 zu bedienen“, betont Finanzvorstand Marcus Schenck in einem offenen Brief an die Mitarbeiter. So etwas gab es wohl auch nicht bei den Frankfurtern. Selbst die Charttechnik hilft bei der Deutschen-Bank-Aktie momentan nicht weiter. Sämtliche Unterstützungszonen wurden durchbohrt, als wenn es durch weiche Butter ging. Aktuell müssen die Kurvendeuter bis zu den Anfängen der 1990er-Jahre zurückgehen, um nach Orientierungsmarken zu suchen. Kein sonderlich aussichtsreiches Unterfangen. Und so ist die Deutsche Bank derzeit eine Glaubensfrage. Wer im Frühjahr 2009, als sich die Börsen nach der Finanzkrise wieder fingen, bei dem Titel eingestiegen ist und sich nicht um die damals stets akuten Pleitegerüchte gekümmert hat, konnte relativ schnell gutes Geld verdienen. Das ist theoretisch auch jetzt möglich. Aber ganz ehrlich: Momentan ist das Glaskugel. Und so bleibt die am meisten diskutierte Frage unter Anlegern unbeantwortet. Ist nunmal so.

Auffällig häufig hieß es zuletzt „Neutral“ oder „Halten“. Was bleibt den Finanzexperten auch übrig? Letztlich gleicht die aktuell richtige Handlungsempfehlung parat zu haben, einem Roulettespiel. Unsicherheit ist zwar ein Dauerzustand an der Börse. Aber bei der Aktie der Deutschen Bank ist der Risikofaktor größer als bei allen anderen DAX-Werten. Nur die Commerzbank kann da halbwegs mithalten – im negativen Sinne. Mittlerweile musste die Bank sogar via ad-hoc-Mitteilung versichern, dass sie die Zinsen auf ausstehende Anleihen bedienen können. „Vor dem Hintergrund volatiler Märkte haben wir weitere Klarheit über unsere Fähigkeit geschaffen, die Zins-Coupons für die Jahre 2016 und 2017 zu bedienen“, betont Finanzvorstand Marcus Schenck in einem offenen Brief an die Mitarbeiter. So etwas gab es wohl auch nicht bei den Frankfurtern. Selbst die Charttechnik hilft bei der Deutschen-Bank-Aktie momentan nicht weiter. Sämtliche Unterstützungszonen wurden durchbohrt, als wenn es durch weiche Butter ging. Aktuell müssen die Kurvendeuter bis zu den Anfängen der 1990er-Jahre zurückgehen, um nach Orientierungsmarken zu suchen. Kein sonderlich aussichtsreiches Unterfangen. Und so ist die Deutsche Bank derzeit eine Glaubensfrage. Wer im Frühjahr 2009, als sich die Börsen nach der Finanzkrise wieder fingen, bei dem Titel eingestiegen ist und sich nicht um die damals stets akuten Pleitegerüchte gekümmert hat, konnte relativ schnell gutes Geld verdienen. Das ist theoretisch auch jetzt möglich. Aber ganz ehrlich: Momentan ist das Glaskugel. Und so bleibt die am meisten diskutierte Frage unter Anlegern unbeantwortet. Ist nunmal so.

...

Deutsche Bank

Kurs: 30,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 514000 | DE0005140008 | AG | 57.880,99 Mio € | 10.05.1948 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Darauf sind wir schon jetzt gespannt: Am 25. Februar 2016 legt Lang & Schwarz die vorläufigen Zahlen für 2015 vor – inklusive des Dividendenvorschlags sowie einer ersten Einschätzung zum bisherigen Verlauf des aktuellen Geschäftsjahrs. Zumindest was die Kursentwicklung der Aktie angeht, mussten die Anleger zuletzt überdurchschnittliche Verluste hinnehmen. So verlor der Anteilschein in den vergangenen drei Monaten um etwa 15 Prozent an Wert, während die hier mal als Vergleichswert herangezogene comdirect bank – im Einklang mit dem SDAX – um knapp zwölf Prozent einbüßte. Die Aktie der FinTech Group schaffte es in diesem Zeitraum sogar auf ein Plus von fast zehn Prozent – zuletzt schmolzen die Notierungen aber auch bei diesem Titel zusammen. Bei mwb fairtrade aus München tat sich per saldo fast nichts im Kurs.

Nach neun Monaten 2015 kam Lang & Schwarz unterm Strich auf einen Gewinn von 4,49 Mio. Euro, was einem Plus von 10,5 Prozent gegenüber dem Vorjahreswert entsprach. Da das Abschlussviertel 2015 vergleichsweise unspektakulär zu Ende gegangen sein dürfte, rechnet boersengefluester.de damit, dass auf Ganzjahressicht ein Überschuss zwischen 5,0 und 5,5 Mio. Euro herausgesprungen ist. Am oberen Ende des Korridors würde das auf ein Ergebnis je Aktie von etwa 1,75 Euro hinauslaufen. Da die Düsseldorfer zuletzt rund drei Viertel des Gewinns als Dividende an die Anteilseigner weiterreichten, käme das einer Dividende von 1,30 Euro gleich. Angesichts des ruppiger gewordenen Börsenumfelds könnte Lang & Schwarz aber auch von dieser Politik abrücken.

Nun: Boersengefluester.de kalkuliert derzeit mit einer Dividende von 1,20 Euro je Aktie für 2015. Zeit genug, sich auf die Dividende einzustellen bleibt ohnehin, denn die Hauptversammlung findet erst am 31. August 2016 statt. Entscheidender für die weitere Kursrichtung wird sowieso der Ausblick sein. Lang & Schwarz ist über ihre Tochter LS TradeCenter im außerbörslichen Handel aktiv und bietet darüber hinaus klassische Brokeragedienstleistungen. Als Glücksgriff hatte sich die Beteiligung am Social-Trading-Anbieter Wikifolio erwiesen, zumal Lang & Schwarz Emittent der entsprechenden Zertifikate ist. Ebenfalls wichtig: Auf der elektronischen Handelsplattform Quotrix der Börse Düsseldorf agiert die Gesellschaft als Market Maker und ist bei den meisten Sparkassen als Orderplatz voreingestellt. Schwache Börsen sind also nicht automatisch Gift für Lang & Schwarz – schon eher umsatzarme Marktphasen. Allerdings: Stark fallende Märkte münden meist in einer Austrocknung der Handelsaktivität. Gegenwärtig bleibt der Small Cap für boersengefluester.de aber haltenswert.

Foto: shutterstock...

© boersengefluester.de | Redaktion

Wie Börse so ist: Als der Aktienkurs von BB Biotech im Herbst 2014 seine volle Kraft entfaltete und beinahe täglich auf historische Höchststände kletterte, gehörte der Titel zu dem am meisten diskutierten Werten. Höhepunkt war die Mitte März 2015 erreichte Rekordmarke von 338,90 Euro. Anschließend setzte dann zwar eine Konsolidierungsphase zwischen 260 und 300 Euro ein, doch der guten Stimmung tat das zunächst noch keinen Abbruch. Mittlerweile hat sich das Blatt jedoch komplett gedreht. Amerikanische Biotechunternehmen, der Taktgeber für die Notiz der Schweizer, haben massiv an Terrain eingebüßt und liegen bewertungstechnisch nun häufig unter ihren Pendants aus dem klassischen Pharmasektor – eine Folge der engen Spezialisierung der meisten Biotechfirmen. Dabei hat sich die medizinische Welt in den vergangenen zwölf Monaten nicht grundlegend geändert. Höchste Zeit also, sich mal wieder mit dem Anteilschein von BB Biotech zu beschäftigen. Schließlich gilt das Investmentteam der Schweizer als super professionell mit einem guten Riecher für die neuesten Entwicklungen im Biotechbereich. Die fünf wichtigsten Portfoliopositionen sind Topkonzerne wie Celgene, Incyte, Ionis Pharma, Actelion und Gilead. Dazu gibt es jede Menge Hoffnungsträger, deren Namen nur Insidern etwas sagen. Meist geht es jedoch um die Bekämpfung von Krebs, seltenen Krankheiten oder Infektionen. Neu ins Portfolio kamen zuletzt Cidara Therapeutics und Sage Therapeutics.