Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Manche Zwischenberichte – so ansprechend die Zahlen auch sind – wirken irgendwie uninspirierend. Der Halbjahresabschluss von Aves One ist so ein Fall: Zwar kommen der Umsatzanstieg um knapp ein Drittel auf 32,37 Mio. Euro sowie das von 12,74 auf 21,97 Mio. Euro verbesserte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) durchaus imposant daher. Kaum verwunderlich, dass Vorstand Jürgen Bauer für das Gesamtjahr von einer weiteren Verbesserung ausgeht. Im Grunde schauen die Investoren des Bestandshalters von Logistikassets wie Güterwagen, Container und zu einem geringen Teil auch Immobilien aber längst auf das Jahr 2019. Dann nämlich werden die Effekte der teilweisen Übernahme der NACCO-Gruppe (siehe dazu den Beitrag von boersengefluester.de HIER) erstmals für ein ganzes Jahr sichtbar. Dem Vernehmen nach soll die Transaktion bei voller Entfaltung für einen zusätzlichen jährlichen Umsatzbeitrag von 37 Mio. Euro sowie einen EBITDA-Zuschuss von rund 28 Mio. Euro sorgen. Zur weiteren Einordnung: Die Analysten von GBC kalkulieren in ihrer jüngsten Studie für 2019 mit Erlösen von etwas mehr als 117 Mio. Euro und einem EBITDA von gut 85 Mio. Euro – nach 77 Mio. Euro Umsatz und 54 Mio. Euro EBITDA für 2018.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Angesichts der enormen Abschreibungen und des massiv negativen Zinsergebnisses, dürfte der daraus resultierende Überschuss zwar auf weniger als 8 Mio. Euro schrumpfen. Bezogen auf die aktuelle Marktkapitalisierung von knapp 111 Mio. Euro wäre das aber ein noch immer sehr respektabler Wert. Gespannt ist boersengefluester.de freilich, ob Aves One – so wie von Vorstand Bauer zuletzt kommuniziert – perspektivisch tatsächlich ohne Barkapitalerhöhung auskommen wird und sich voll auf das Fremdkapital verlassen kann (HIER). Immerhin bewegt sich die Eigenkapitalquote zum Halbjahr bei schmalen 4,5 Prozent. Und da ist die bilanzaufblähende NACCO-Akquisition noch gar nicht berücksichtigt. Ein zweiter Aspekt ist, dass der Streubesitz von zurzeit gerade einmal 24,01 Prozent – mit Blick auf einen möglichst liquiden Börsenhandel – durchaus ausbaufähig ist. Ein ermutigendes Zeichen ist jedoch, dass die Investmentstory von Aves One schon jetzt immer besser angenommen wird. Die zahlreichen Investorengespräche von Jürgen Bauer zeigen also Wirkung. So hält sich die Notiz auf dem deutlich erhöhten Kursniveau erstaunlich stabil im Bereich um 8,50 Euro. Das von GBC ausgegebene Kursziel von 12,10 Euro lässt derweil noch eine Menge Luft nach oben. Insgesamt bleibt der im Prime Standard gelistete Small Cap zwar eine recht spekulative, aber eben auch entsprechend chancenreiche Wahl.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

Aves One

Kurs: 14,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A16811 | DE000A168114 | AG | 187,42 Mio € | 28.11.2016 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

© boersengefluester.de | Redaktion

Für ein valides Fazit zum Ende Juli IPO der Finanzierungsplattform creditshelf ist es mit Sicherheit noch ein wenig früh. Mit 78 Euro bewegt sich die Notiz momentan zwar nur knapp unterhalb des Ausgabekurses von 80 Euro, aber wer auf schnelle Kursgewinne aus war, wird vermutlich doch ein wenig enttäuscht sein; wobei die bisherige Kursspanne mit Hoch-Tief-Punkten zwischen 84,00 und 77,60 Euro vergleichsweise eng ist. Dabei ist das Frankfurter Fintech-Unternehmen schon allein deshalb bemerkenswert, weil es erst 2014 gegründet wurde und schon jetzt mit rund 105 Mio. Euro bewertet wird – im streng regulierten Börsensegment Prime Standard wohlgemerkt. Mit den jetzt vorgelegten Halbjahreszahlen zeigt sich CEO und Mitgründer Tim Thabe zufrieden. „Wir haben ein sehr gutes Wachstum hingelegt“, sagt er im Gespräch mit boersengefluester.de. Freilich sollten Anleger die enorme Zuwachsrate von 287,5 Prozent beim Umsatz nicht überinterpretieren.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

In absoluten Zahlen stehen gerade einmal 765.515 Euro an Erlösen in den Büchern. Die wiederum speisen sich zu gut zwei Dritteln aus Provisionen aus der Kreditvermittlung, den Rest steuern die erst ab dem zweiten Quartal 2017 erhobenen Servicegebühren der Investoren bei. Das Ergebnis vor Steuern liegt mit minus 2,90 Mio. Euro tief im roten Bereich. Hier zeigen insbesondere die signifikant erhöhten Aufwendungen für Personal und Marketing Wirkungstreffer. Zudem sorgt das virtuelle Aktienoptionsprogramm für eine Netto-Belastung. Beim Thema Ausblick mauert Thabe derzeit noch und so müssen Investoren vorerst ohne eine offizielle Prognose für 2018 oder gar für 2019 navigieren. Immerhin: Zumindest auf der Umsatzseite dürfte creditshelf in der zweiten Jahreshälfte nochmals spürbar wachsen. Dem Vernehmen nach ist insbesondere das vierte Quartal besonders stark.

Den Emissionserlös von brutto 16,5 Mio. Euro will das Unternehmen in die Weiterentwicklung der creditshelf-Plattform, den Ausbau des Produktspektrums (etwa Richtung Factoring) und auch die geographische Expansion stecken. Zudem sucht das Management den Kontakt zu traditionellen Banken, da diese Kreditanfragen, wie sie bei creditshelf anzutreffen sind – häufig nicht vergeben können oder wollen. „Das ist für alle Beteiligten eine Win-win-Situation“, sagt Thabe. Die kommenden Monate werden also spannend, was es hier an Neuigkeiten geben wird.

Wichtig für den weiteren Hintergrund: creditshelf tritt in der eigenen Bilanz weder als Darlehensnehmer noch als Investor auf. Vergeben werden die Kredite am Ende von einer sogenannten Fronting Bank – bei creditshelf ist das derzeit die Frankfurter MHB Bank. Großaktionär bei creditshelf mit einem Anteil von 39 Prozent ist über die Hevella Capital der bekannte Investor Rolf Elgeti – Lesern von boersengefluester.de unter anderem durch die Vorstandsmandate bei Deutsche Konsum REIT und Deutsche Industrie REIT sowie die Engagements bei Staramba oder auch der German Startup Group bekannt. Der Streubesitz von creditshelf beläuft sich auf 23,05 Prozent, was – zumindest auf die lange Sicht – zu wenig für einen liquiden Börsenhandel ist. Potenzielle Wettbewerber der Frankfurter sind hierzulande Unternehmen wie Lendico oder die ebenfalls aus Berlin stammende Kapilendo, an der – neben Axel Springer – unter anderem auch die Investmentgesellschaft FinLab mit rund 19 Prozent beteiligt ist. Im täglichen Geschäft kommen sich die diversen Plattformanbieter aber eher nicht in die Quere, wie creditshelf-Vorstand Tim Thabe betont.

Unterm Strich eignet sich die creditshelf-Aktie nach Auffassung von boersengefluester.de trotzdem nur für sehr risikobereite Investoren. Privatanleger kamen beim IPO zwar zum Zuge, letztlich werden sie aber im Unklaren darüber gelassen, wann creditshelf den Turnaround anpeilt und welche Margen erzielbar sind. Für ein Prime Standard-Unternehmen mit einem Börsenwert von mehr als 100 Mio. Euro ist das eine eher dürftige Informationslage. Dabei setzt Thabe mit dem IPO doch sehr auf Transparenz. Unsere Einschätzung: Beobachten. Die Halbjahreszahlen senden jedenfalls noch kein eindeutiges Kaufsignal.

Wichtig für den weiteren Hintergrund: creditshelf tritt in der eigenen Bilanz weder als Darlehensnehmer noch als Investor auf. Vergeben werden die Kredite am Ende von einer sogenannten Fronting Bank – bei creditshelf ist das derzeit die Frankfurter MHB Bank. Großaktionär bei creditshelf mit einem Anteil von 39 Prozent ist über die Hevella Capital der bekannte Investor Rolf Elgeti – Lesern von boersengefluester.de unter anderem durch die Vorstandsmandate bei Deutsche Konsum REIT und Deutsche Industrie REIT sowie die Engagements bei Staramba oder auch der German Startup Group bekannt. Der Streubesitz von creditshelf beläuft sich auf 23,05 Prozent, was – zumindest auf die lange Sicht – zu wenig für einen liquiden Börsenhandel ist. Potenzielle Wettbewerber der Frankfurter sind hierzulande Unternehmen wie Lendico oder die ebenfalls aus Berlin stammende Kapilendo, an der – neben Axel Springer – unter anderem auch die Investmentgesellschaft FinLab mit rund 19 Prozent beteiligt ist. Im täglichen Geschäft kommen sich die diversen Plattformanbieter aber eher nicht in die Quere, wie creditshelf-Vorstand Tim Thabe betont.

Unterm Strich eignet sich die creditshelf-Aktie nach Auffassung von boersengefluester.de trotzdem nur für sehr risikobereite Investoren. Privatanleger kamen beim IPO zwar zum Zuge, letztlich werden sie aber im Unklaren darüber gelassen, wann creditshelf den Turnaround anpeilt und welche Margen erzielbar sind. Für ein Prime Standard-Unternehmen mit einem Börsenwert von mehr als 100 Mio. Euro ist das eine eher dürftige Informationslage. Dabei setzt Thabe mit dem IPO doch sehr auf Transparenz. Unsere Einschätzung: Beobachten. Die Halbjahreszahlen senden jedenfalls noch kein eindeutiges Kaufsignal.

Creditshelf

Kurs: 1,18

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Creditshelf | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2LQUA | DE000A2LQUA5 | AG | 1,65 Mio € | 25.07.2018 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 4,90 | 7,25 | 6,18 | 4,30 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -4,13 | -1,00 | 0,06 | -1,10 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -84,29 | -13,79 | 0,97 | -25,58 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -5,35 | -2,18 | -0,60 | -6,40 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -109,18 | -30,07 | -9,71 | -148,84 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,33 | -2,29 | -0,78 | -7,85 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -108,78 | -31,59 | -12,62 | -182,56 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,48 | -1,03 | -0,42 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,92 | -1,67 | -0,56 | -5,50 | -0,52 | -0,08 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

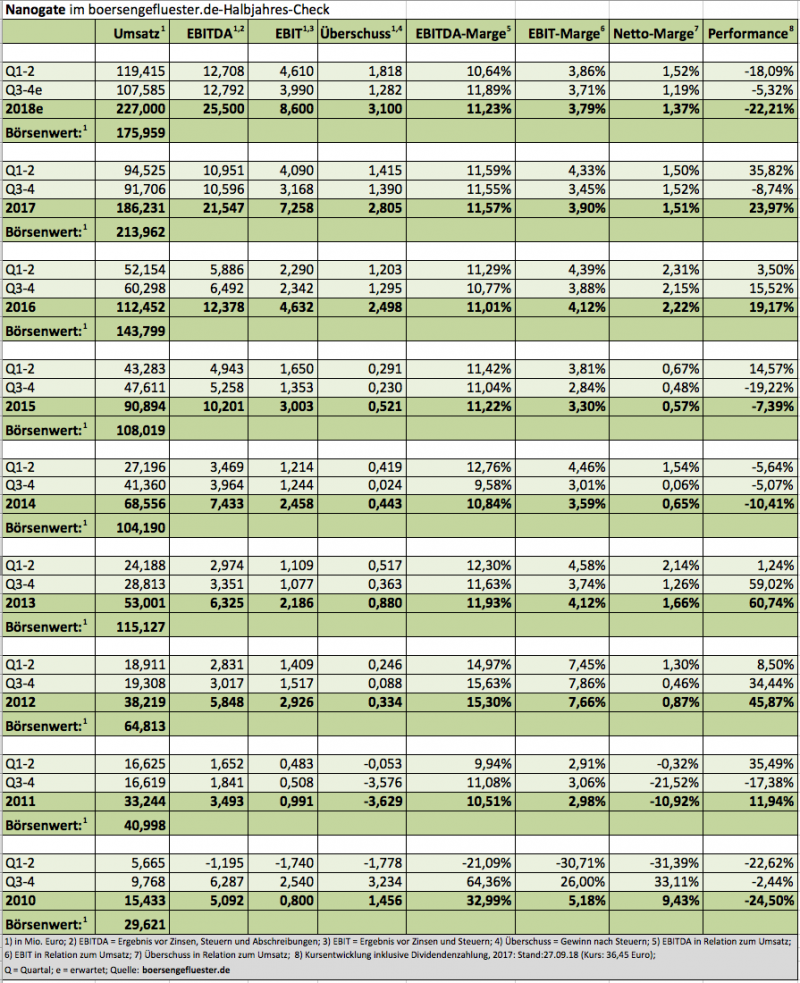

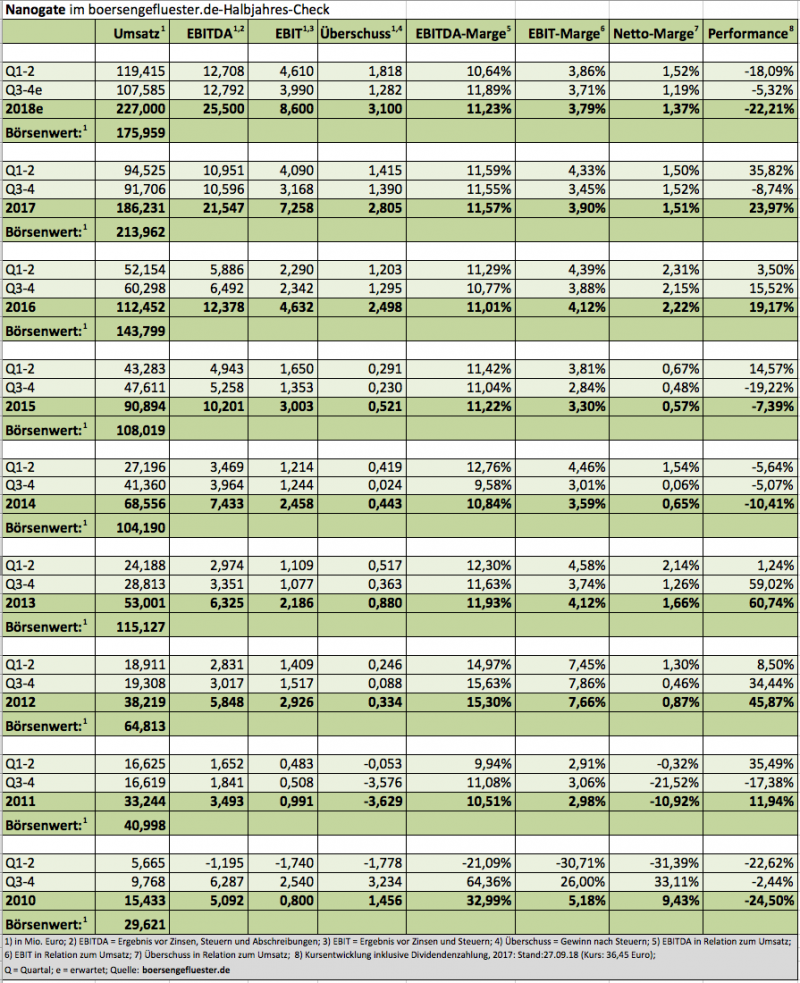

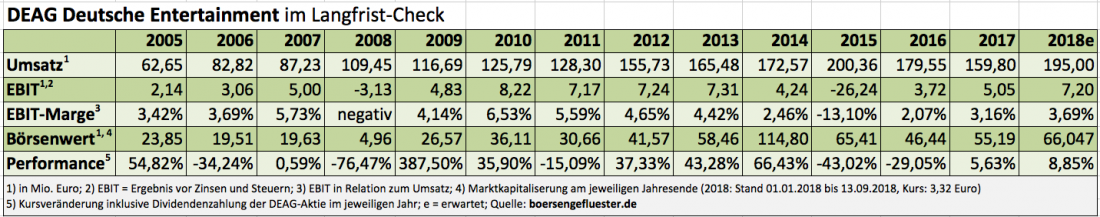

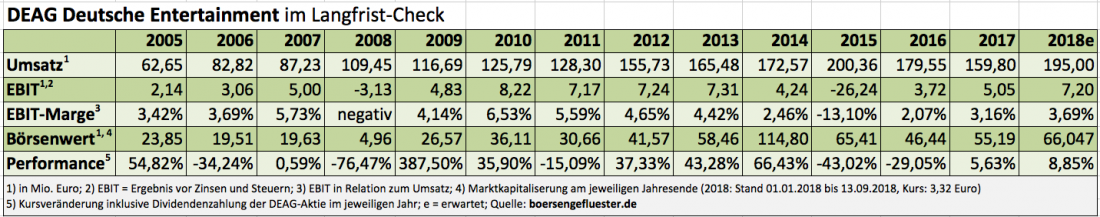

Im Grunde ist es ja nicht die vornehmste Aufgabe eines Vorstands, den eigenen Aktienkurs zu kommentieren. Doch im gerade vorgelegten Halbjahresbericht 2018 macht Nanogate-CEO Ralf Zastrau eine Ausnahme und weist darauf hin, dass die Notiz in seinen Augen momentan nicht das Potenzial des Konzerns widerspiegelt. „Wir haben in den vergangenen Monaten wesentliche Dinge erreicht. Da ist es doch normal, dass wir mit der aktuellen Entwicklung unzufrieden sind“, sagt Zastrau im Gespräch mit boersengefluester.de. Tatsächlich hat der Anteilschein des Anbieters von Hochleistungsbeschichtungen in den letzten 52 Wochen um rund 30 Prozent an Wert eingebüßt und die Marktkapitalisierung auf 176 Mio. Euro schmelzen lassen. Diese Größenordnung wirkt mit Blick auf die aktuelle Zielsetzung von Untergrenze 24 Mio. Euro für das 2018er-Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwar noch immer noch einigermaßen knackig – zumal sich die Netto-Finanzverbindlichkeiten mittlerweile auf fast 120 Mio. Euro türmen. Andererseits befindet sich Nanogate auf einem strammen Wachstumskurs und will mittelfristig auf EBITDA-Margen von rund 15 Prozent kommen.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Zur Einordnung: Zum Halbjahr 2018 kam die im Börsensegment Scale gelistete Gesellschaft auf eine EBITDA-Rendite von 10,64 Prozent, was leicht unter dem Durchschnitt von 11,29 Prozent der vergangenen fünf Jahre liegt. Die zurzeit unterdurchschnittliche Margenkraft hat im Wesentlichen drei Gründe, die allesamt aber nicht gegen Nanogate sprechen: So legen die Saarländer zurzeit ein ambitioniertes Innovationsprogramm auf, haben noch immer mit der Integration der jüngsten Beteiligungen zu tun und müssen – last but not least – auch die organisatorische Aufstellung an die künftige Aufstellung anpassen. Gerade der letzte Punkt wird klar, wenn man bedenkt, dass die Gesellschaft 2010 gerade einmal auf 15 Mio. Euro Umsatz kam. Offizielle Angaben, wie hoch die zusätzlichen Belastungsfaktoren momentan einzuschätzen sind, gibt es zwar nicht. Boersengefluester.de tippt aber, dass sie sich in Summe auf spürbar mehr als 1 Mio. Euro pro Jahr belaufen.

Dabei bohrt Nanogate immer dickere Bretter, wie der Ende Juni gemeldete Großauftrag mit einem US-Hersteller von Haushaltsgeräten mit einem Volumen von bis zu 100 Mio. Dollar und einer Laufzeit von bis zu acht Jahren zeigt. Konkret geht es um den Einsatz von Edelstahl-Ersatztechnologien an der Oberfläche von Küchengeräten. „Das ist die perfekte Referenz für uns“, sagt Zastrau. Wichtig ist der Deal auch deshalb, weil die N-Metals Design-Lösungen von Nanogate bislang vorwiegend in der Automobilbranche verbaut werden. „Wir tarieren unser Produktportfolio neu aus“, sagt denn auch Zastrau. Als die kommende Revolution in der Produktentwicklung bezeichnet der Manager gar die Integration von elektronischen Funktionen in die Produktoberfläche. Damit adressiert Nanogate unter anderem zukunftsträchtige Einsatzfelder wie Fahrerassistenzsysteme oder auch intelligente Oberflächen im Haushalt.

Dabei bohrt Nanogate immer dickere Bretter, wie der Ende Juni gemeldete Großauftrag mit einem US-Hersteller von Haushaltsgeräten mit einem Volumen von bis zu 100 Mio. Dollar und einer Laufzeit von bis zu acht Jahren zeigt. Konkret geht es um den Einsatz von Edelstahl-Ersatztechnologien an der Oberfläche von Küchengeräten. „Das ist die perfekte Referenz für uns“, sagt Zastrau. Wichtig ist der Deal auch deshalb, weil die N-Metals Design-Lösungen von Nanogate bislang vorwiegend in der Automobilbranche verbaut werden. „Wir tarieren unser Produktportfolio neu aus“, sagt denn auch Zastrau. Als die kommende Revolution in der Produktentwicklung bezeichnet der Manager gar die Integration von elektronischen Funktionen in die Produktoberfläche. Damit adressiert Nanogate unter anderem zukunftsträchtige Einsatzfelder wie Fahrerassistenzsysteme oder auch intelligente Oberflächen im Haushalt.

Foto: Nanogate SE

...

Foto: Nanogate SE

...

Nanogate

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Größere Übernahmen wie Jay Plastics in den USA oder Teile der österreichischen HTI-Gruppe sind derweil erst einmal nicht zu erwarten. Vielmehr dürften technologische Arrondierungen wie zuletzt die Beteiligung an der finnischen TactoTek oder der Kauf der Designspezialisten von Holzapfel Engineering Team (heT) den Takt vorgeben. Bleibt die Frage der Bewertung der Aktie: Die gegenwärtige Prognose für 2018 dürfte – wie gewohnt – sehr konservativ gewählt sein. Jedenfalls gehen wir davon aus, dass das Umsatzziel von mehr als 220 Mio. Euro einigermaßen deutlich übertroffen wird, auch wenn mal den Halbjahresumsatz wohl nicht einfach „mal zwei“ nehmen kann. Ähnlich sieht es beim EBITDA aus, selbst wenn die Schätzungen wegen der zusätzlichen Aufwendungen mit mehr Unsicherheit behaftet sind. Weiter nach vorn geblickt, könnte Nanogate aber bereits in drei Jahren an der Umsatzschwelle von 300 Mio. Euro stehen und beim EBITDA womöglicherweise an der Marke von 40 Mio. Euro kratzen. Gemessen daran wäre der aktuelle Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) von knapp 296 Mio. Euro dann wiederum ziemlich moderat.

Trotzdem bleibt es dabei: Wer derzeit in die Nanogate-Aktie investiert, sollte seinen Blick nicht auf das KGV für 2018 oder 2019 richten. Das mag für Value-Anleger nicht unbedingt ein ideales Tummelfeld sein, reinrassige Wachstumsfans werden das aber verschmerzen können. Die Kursziele der Analysten bewegen sich mit 58 bis 64 Euro allesamt sehr deutlich über der aktuellen Notiz. Vielleicht auch das eine Indikation dafür, dass Zastrau Recht hat und die Börse das Potenzial bei Nanogate momentan eher unterschätzt.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Nanogate

Kurs: 0,00

© boersengefluester.de | Redaktion

Einstmals ein reiner Telefoniedienstleister, hat sich 3U Holding zu einer erfolgreichen Beteiligungsgesellschaft mit den Segmenten ITK, Erneuerbare Energien und SHK weiterentwickelt. Sternchen im Portfolio der Marburger sind die Cloud-Lösung weclapp und die E-Commerce-Plattform Selfio. Im Vorstandsgespräch mit BankM erklärt Vorstandssprecher Michael Schmidt warum 3U kein Bauchladen ist, nimmt Stellung zu IPO-Plänen und gibt Auskunft zum Ausbau der Stromerzeugungskapazitäten im Bereich Erneuerbare Energien.

[sws_blue_box box_size="640"]Hinweis: Dieses Interview stammt aus dem Newsletter Momentum #3 2018 der BankM. Zur kostenlosen Anmeldung HIER klicken.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Von dem Absacker im Zuge der jüngsten Kapitalerhöhung hat sich die Notiz der Noratis-Aktie längst wieder erholt und ist zuletzt bei rund 25 Euro in die stabile Seitenlage übergegangen. Auf diesem Niveau bringt der auf Siedlungsbauten und Werkswohnungen spezialisierte Bestandsentwickler (und zu einem wachsen Teil auch Bestandshalter) knapp 91 Mio. Euro auf die Börsenwaagschale. Das entspricht etwas mehr als dem Doppelten des zum Halbjahr 2018 ausgewiesenen Eigenkapitals. Den Portfoliowert setzen die Eschborner derweil bei 114 Mio. Euro an – nach etwas mehr als 99 Mio. Euro zum Jahresende 2017. Operativ befindet sich die im Handelssegment Scale gelistete Gesellschaft auf Kurs, auch wenn Umsatz (20,78 Mio. Euro ) und Ergebnis vor Zinsen und Steuern (4,69 Mio. Euro) noch spürbar hinter den entsprechenden Vorjahreswerten von 33,06 Mio. Euro beziehungsweise 6,86 Mio. Euro zurückliegen. „Hintergrund ist, dass der Hauptteil der für dieses Jahr geplanten Objektverkäufe auf die zweite Jahreshälfte entfällt“, sagt Finanzvorstand André Speth. Dementsprechend bestätigt Speth auch seine Gesamtjahresprognose, wonach für 2018 mit einem höheren EBIT als 2017 zu rechnen ist.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Interessant für Privatanleger ist die Noratis-Aktie insbesondere unter Dividendenaspekten, zumal der Vorstand sich darauf verständigt hat, rund die Hälfte des Gewinns auszuschütten – im Vorjahr waren das immerhin 1,50 Euro je Aktie. Sollte Noratis diesen Betrag auch im kommenden Jahr auskehren, käme der Titel auf eine Dividendenrendite von zurzeit annähernd sechs Prozent. Noch immer nicht ganz schlüssig ist für boersengefluester.de jedoch, wie die vergleichsweise großzügige Dividendenpolitik in Einklang mit Kapitalerhöhungen wie zuletzt im Mai zu bringen ist. Zudem sollten Anleger beachten, dass Noratis zur Abwicklung des recht kapitalintensiven Bestandsentwicklergeschäfts mit viel Fremdkapital arbeitet – zum Halbjahr lagen die Netto-Finanzverbindlichkeiten bei gut 70 Mio. Euro. Entsprechend wichtig ist es, dass die Finanzierungseite keine Probleme bereitet. Nun: Zuzeit ist alles Ordnung, daher bleiben wir auch bei unserer positiven Einschätzung für den Titel. Die Analysten von SMC Research nennen ein Kursziel von 34 Euro. Ausreichend Potenzial ist also vorhanden.

Noratis

Kurs: 0,28

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Noratis | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2E4MK | DE000A2E4MK4 | AG | 3,75 Mio € | 30.06.2017 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 28,70 | 73,60 | 85,61 | 60,18 | 66,56 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,63 | 16,29 | 12,98 | 4,08 | 3,61 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 30,07 | 22,13 | 15,16 | 6,78 | 5,42 | 0,00 | 0,00 | |

| EBIT1,4 | 8,21 | 19,36 | 12,50 | 3,55 | -17,67 | 0,00 | 0,00 | |

| EBIT-margin %5 | 28,61 | 26,30 | 14,60 | 5,90 | -26,55 | 0,00 | 0,00 | |

| Net profit1 | 2,80 | 9,54 | 8,28 | -10,99 | -28,41 | 0,00 | 0,00 | |

| Net-margin %6 | 9,76 | 12,96 | 9,67 | -18,26 | -42,68 | 0,00 | 0,00 | |

| Cashflow1,7 | -94,05 | -70,10 | -33,03 | 22,91 | 34,68 | 0,00 | 0,00 | |

| Earnings per share8 | 0,58 | 1,97 | 1,71 | -2,21 | -2,09 | -0,35 | -0,08 | |

| Dividend per share8 | 0,50 | 0,55 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Als „Anleihenersatz plus Kurs-Chance“, bezeichneten wir Anfang März 2018 die Aktie des Solarparkbetreibers 7C Solarparken. Mit dieser Einschätzung lagen wird goldrichtig: Seit dem haben die Investoren nämlich nicht nur eine steuerfreie Dividende von 0,10 Euro je Aktie (entsprechend einer Rendite von knapp 3,7 Prozent am Tag der Hauptversammlung) kassiert, sondern liegen auch im Kurs um 12,5 Prozent vorn. Und die Chancen stehen gut, dass der Aufwärtstrend anhält. Immerhin sollte der Traumsommer 2018 den Zahlen für das dritte Quartal nochmal einen deutlichen Kick geben. Dabei wirkte sich das gute Wetter bereits positiv auf die Halbjahresdaten von 7C Solarparken aus: So kletterten die Erlöse um annähernd 13 Prozent auf 20,4 Mio. Euro, während das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) um etwas mehr als sieben Prozent auf 18,0 Mio. Euro vorankam. Lediglich ein deutlich schlechteres Finanzergebnis – bedingt durch diverse Sondereffekte – sorgte dafür, dass der Überschuss zum Halbjahr um 23,5 Prozent auf 3,9 Mio. Euro zurückfiel.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Angesichts der guten Perspektiven wird CEO Steven De Proost – bekannt für seine konservativen Prognosen – auch ein wenig forscher und schraubt die Gesamtjahresprognose für das EBITDA auf „mindestens“ 31 Mio. Euro herauf. Zum Vergleich: Bislang lag die Messlatte für das 2018er-EBITDA bei 29,6 Mio. Euro. Dem steht zurzeit eine Marktkapitalisierung von fast 139 Mio. Euro gegenüber, was auch insofern nicht übermäßig hoch ist, weil die Bayreuther nach den jüngsten Arrondierungen mittlerweile auf ein Anlagenportfolio mit einer Spitzenleistung von 153 Megawatt (MWp) kommen. Und die Faustformel sagt, dass an der Börse jedes MWp mit rund 1 Mio. Euro bewertet wird. Wer sich lieber auf traditionelle Kennzahlen stützt: Inklusive der Netto-Finanzverbindlichkeiten von 163,6 Mio. Euro beträgt der Unternehmenswert (Enterprise Value) von 7C Solarparken 302,6 Mio. Euro. Demnach wird die Aktie also mit weniger als dem Zehnfachen des für das laufende Jahr zu erwartenden EBITDA gehandelt. Bei dem im SDAX gelisteten Solar- und Windparkbetreiber Encavis (ehemals Capital Stage) beträgt das entsprechende Multiple gut 11,5. Auch das ein gutes Argument für die 7C-Aktie.

Zudem drückt Vorstandschef De Proost weiter auf die Tube: „Obwohl wir unser Wachstumsziel für 2018 bereits jetzt übertroffen haben, sehen wir weitere Chancen und bestätigen unser Ziel bis Ende nächsten Jahres zu einem Unternehmen mit einem Portfolio von 200 MWp zu werden.“ Die Kursziele der Analysten bewegten sich bislang zwischen 3,40 und 3,50 Euro, und nach den jetzt vorgelegten Halbjahreszahlen besteht eigentlich kein Grund, von diesen Vorgaben Abstriche zu machen. Außerdem geht boersengefluester.de davon aus, dass die ganz überwiegend in Bayern und Sachsen tätige Gesellschaft auch im kommenden Jahr eine Dividende von 0,10 Euro pro Anteilschein zahlen wird, was – bezogen auf das aktuelle Kurniveau – einer noch immer attraktiven Rendite von 3,7 Prozent entspricht. Wir bleiben dabei: Die gut planbaren Erträge und Dividenden machen den Titel von 7C Solarparken ein Stück weit zu einem Anleihenersatz. On top gibt es dann noch eine vorzeigbare Wachtsums- beziehungsweise Kursfantasie.

Zudem drückt Vorstandschef De Proost weiter auf die Tube: „Obwohl wir unser Wachstumsziel für 2018 bereits jetzt übertroffen haben, sehen wir weitere Chancen und bestätigen unser Ziel bis Ende nächsten Jahres zu einem Unternehmen mit einem Portfolio von 200 MWp zu werden.“ Die Kursziele der Analysten bewegten sich bislang zwischen 3,40 und 3,50 Euro, und nach den jetzt vorgelegten Halbjahreszahlen besteht eigentlich kein Grund, von diesen Vorgaben Abstriche zu machen. Außerdem geht boersengefluester.de davon aus, dass die ganz überwiegend in Bayern und Sachsen tätige Gesellschaft auch im kommenden Jahr eine Dividende von 0,10 Euro pro Anteilschein zahlen wird, was – bezogen auf das aktuelle Kurniveau – einer noch immer attraktiven Rendite von 3,7 Prozent entspricht. Wir bleiben dabei: Die gut planbaren Erträge und Dividenden machen den Titel von 7C Solarparken ein Stück weit zu einem Anleihenersatz. On top gibt es dann noch eine vorzeigbare Wachtsums- beziehungsweise Kursfantasie.

...

7C Solarparken

Kurs: 1,61

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 50,59 | 56,22 | 85,80 | 69,82 | 63,28 | 66,00 | 0,00 | |

| EBITDA1,2 | 42,93 | 48,63 | 74,72 | 61,61 | 47,22 | 51,00 | 0,00 | |

| EBITDA-margin %3 | 84,86 | 86,50 | 87,09 | 88,24 | 74,62 | 77,27 | 0,00 | |

| EBIT1,4 | 13,25 | 17,49 | 40,16 | 21,76 | 6,14 | 10,00 | 0,00 | |

| EBIT-margin %5 | 26,19 | 31,11 | 46,81 | 31,17 | 9,70 | 15,15 | 0,00 | |

| Net profit1 | 5,61 | 10,58 | 24,46 | 11,44 | 0,96 | 2,70 | 0,00 | |

| Net-margin %6 | 11,09 | 18,82 | 28,51 | 16,39 | 1,52 | 4,09 | 0,00 | |

| Cashflow1,7 | 44,65 | 46,83 | 61,78 | 45,02 | 49,24 | 52,00 | 0,00 | |

| Earnings per share8 | 0,08 | 0,14 | 0,31 | 0,12 | 0,01 | 0,03 | 0,10 | |

| Dividend per share8 | 0,11 | 0,11 | 0,12 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 7C Solarparken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QW6 | DE000A11QW68 | AG | 130,84 Mio € | 14.02.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

Auf genau diesen Deal haben einige Investoren aus der Small Cap-Szene gewartet. Nun ist er da: So hat die Beteiligungsholding exceet Group ihr Engagement an dem auf Mikroelektronikprodukte spezialisierten Berliner Unternehmen AEMtec für 86 Mio. Euro an die Private Equity-Gesellschaft capiton verkauft – was sogar noch gutes Stück mehr ist zuvor kolportiert wurde. Dem Vernehmen nach wird sich die Netto-Liquidität von exceet mit Vollzug der Transaktion auf etwa 105 Mio. Euro erhöhen. Das ist schon allein deshalb bemerkenswert, weil der gesamte Börsenwert des in Luxemburg firmierenden Unternehmens sich auf knapp 140 Mio. Euro beläuft. Dabei befindet sich – nachdem kürzlich bereits andere Aktivitäten aus dem Elektronikbereich für 30,8 Mio. Euro an den TecDAX-Konzern S&T verkauft wurden – noch immer der Schweizer Leiterplattenhersteller GS Swiss PCB im Portfolio von exceet. Der freilich soll – auch mit Hilfe – der zufließenden Mittel seine Produktionskapazitäten ausbauen. Aber auch losgelöst davon will exceet-CEO Wolf-Günter Freese in den Kauf neuer Unternehmen investieren. Treiber im Hintergrund ist die mit einem Anteil von gut 56 Prozent dominante Investorengruppe Active Ownership Fund. Indirekt – über die Heidelberger Beteiligungsholding (Anteil: 7,4 Prozent) – ist zudem die Investmentgesellschaft Deutsche Balaton mit an Bord. Dem Streubesitz sind nur 15,6 Prozent der Aktien zuzurechnen: eine spannende Aktionärsstruktur. An der Börse zeigt sich der lange Zeit dahinsiechende Aktienkurs bereits seit einiger Zeit wieder in Top-Form. Rein bewertungstechnisch wird der Small Cap aber wohl noch immer spürbar zu niedrig gehandelt. Für risikobereite Investoren ist der Titel damit noch immer eine Wette wert.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

...

H2APEX Group

Kurs: 1,21

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| H2APEX Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0YF5P | LU0472835155 | SCA | 60,68 Mio € | 27.07.2011 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wenn alles gut gelaufen wäre, würde es die Aktie von Ekotechnika vermutlich gar nicht geben. Doch 2014/15 schlitterte der damals „nur“ mit einer Anleihe am Kapitalmarkt präsente Landmaschinenhändler mit Tätigkeitsschwerpunkt Russland in eine derart schwere Krise, die nur durch eine komplexe finanzielle Restrukturierung geheilt werden konnte. So wurden die damaligen Anleihegläubiger – sofern sie sich nicht für einen finanziellen Ausgleich entschieden haben – Ende 2015 zu Aktionären von Ekotechnika. Wer damals den Mut hatte und sich für die Aktie entschied, wurde zumindest nicht enttäuscht: Seit dem Börsenstart ist die Notiz um mehr als das Vierfache geklettert und beförderte die Marktkapitalisierung auf zuletzt 45,5 Mio. Euro – knapp die Hälfte davon werden offiziell dem Streubesitz zugerechnet. Haupteigentümer ist Vorstandschef und Firmengründer Stefan Dürr. Gelistet waren die Anteilscheine des hauptsächlich auf John Deere-Fahrzeuge (Traktoren, Mähdrescher etc.) fokussierten Unternehmens lange Zeit allerdings nur im Düsseldorfer Freiverkehr.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Damit soll bald Schluss sein: Ab dem 26. September 2018 wird die Ekotechnika-Aktie auch im Frankfurter Open Market gehandelt. „Als deutsches Unternehmen mit internationaler Geschäftstätigkeit betrachten wir die Handelbarkeit an der größten deutschen Wertpapierbörse in Frankfurt als wichtigen Schritt, um die Liquidität unserer Aktien zu erhöhen und gleichzeitig mehr Aufmerksamkeit von Seiten deutscher und internationaler Investoren zu generieren“, sagt der ehemalige GEA-Manager und seit März 2017 im Ekotechnika-Vorstand tätige Bjoerne Drechsler.

Operativ hat sich die Lage nach den Umstrukturierungen und Einsparungen zwar spürbar verbessert. Aber noch immer noch immer sind die Auswirkungen des volatilen Rubels und die damit einhergehenden hohen Finanzierungskosten für die russischen Landwirte ein nicht zu unterschätzendes Risiko für Ekotechnika. Immerhin: Momentan sollen keine „faulen Kredite“ mehr aus der Absatzfinanzierung mehr in den Büchern stehen, wobei es so ist, dass Ekotechnika das Verkaufsrisiko für die bestellten Landmaschinen trägt. Nicht zu vernachlässigen sind auch die weiterhin stattlichen Netto-Finanzverbindlichkeiten von gut 17 Mio. Euro – bei einem Eigenkapital von etwas mehr als 20 Mio. Euro und einer Bilanzsumme von knapp 104 Mio. Euro. Zur Prognose: Für das Geschäftsjahr 2017/18 (30. September) stellt das Management Erlöse von rund 150 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von mehr als 7 Mio. Euro in Aussicht – ursprünglich lagen die Erwartungen ein Stück tiefer.

Die genauen Zahlen legt das in Walldorf ansässige Unternehmen Anfang 2019 vor. Boersengefluester.de geht derzeit davon aus, dass Ekotechnika einen Überschuss von rund 3,5 Mio. Euro erzielen könnte, was einem Ergebnis je Aktie von 1,11 Euro entsprechen würde. Mit Blick auf das Kurs-Gewinn-Verhältnis (KGV) wäre der Titel damit durchaus moderat bewertet. Nichts zu meckern gibt es auch unter Berücksichtigung der Netto-Finanzverbindlichkeiten: Schließlich wird der Ekotechnika derzeit mit dem knapp Siebenfachen des EBITDA für das laufende Geschäftsjahr gehandelt. Deutliche Abzüge in der B-Note gibt es freilich dafür, dass die Aktie super markteng ist und es nur sporadisch zu Handelsumsätzen kommt. Daher gibt es auch nur ein „Beobachten“ von boersengefluester.de. Um ein besseres Gefühl für die Aktie zu bekommen, wollen wir besser erst einmal abwarten, welche Effekte das Zweitlisting in Frankfurt tatsächlich nach sich ziehen wird. Da es sich grundsätzlich aber um eine spannende und auch ein wenig exotische Investmentstory handelt, wollten wir Ekotechnika schon jetzt einmal vorstellen und haben den Titel mit allen Stammdaten und Kennzahlen in unsere Datenbank eingepflegt.

Die genauen Zahlen legt das in Walldorf ansässige Unternehmen Anfang 2019 vor. Boersengefluester.de geht derzeit davon aus, dass Ekotechnika einen Überschuss von rund 3,5 Mio. Euro erzielen könnte, was einem Ergebnis je Aktie von 1,11 Euro entsprechen würde. Mit Blick auf das Kurs-Gewinn-Verhältnis (KGV) wäre der Titel damit durchaus moderat bewertet. Nichts zu meckern gibt es auch unter Berücksichtigung der Netto-Finanzverbindlichkeiten: Schließlich wird der Ekotechnika derzeit mit dem knapp Siebenfachen des EBITDA für das laufende Geschäftsjahr gehandelt. Deutliche Abzüge in der B-Note gibt es freilich dafür, dass die Aktie super markteng ist und es nur sporadisch zu Handelsumsätzen kommt. Daher gibt es auch nur ein „Beobachten“ von boersengefluester.de. Um ein besseres Gefühl für die Aktie zu bekommen, wollen wir besser erst einmal abwarten, welche Effekte das Zweitlisting in Frankfurt tatsächlich nach sich ziehen wird. Da es sich grundsätzlich aber um eine spannende und auch ein wenig exotische Investmentstory handelt, wollten wir Ekotechnika schon jetzt einmal vorstellen und haben den Titel mit allen Stammdaten und Kennzahlen in unsere Datenbank eingepflegt.

Ekotechnika

Kurs: 6,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ekotechnika | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A16123 | DE000A161234 | AG | 21,35 Mio € | 17.12.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 193,84 | 243,58 | 237,51 | 175,15 | 185,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,54 | 24,43 | 39,88 | 23,04 | 19,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 4,41 | 10,03 | 16,79 | 13,15 | 10,27 | 0,00 | 0,00 | |

| EBIT1,4 | 5,64 | 21,33 | 35,87 | 19,15 | 15,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 2,91 | 8,76 | 15,10 | 10,93 | 8,11 | 0,00 | 0,00 | |

| Net profit1 | 1,74 | 14,20 | 26,36 | 9,22 | 6,80 | 0,00 | 0,00 | |

| Net-margin %6 | 0,90 | 5,83 | 11,10 | 5,26 | 3,68 | 0,00 | 0,00 | |

| Cashflow1,7 | 14,85 | 10,74 | 5,24 | -41,52 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,71 | 5,77 | 10,70 | 3,74 | 2,15 | 1,20 | 0,80 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Ekotechnika AG

...

© boersengefluester.de | Redaktion

„Geduld ist die oberste Tugend des Investors”, lautet ein Zitat von Börsenlegende Benjamin Graham. Hört sich einfach an, hat in der Praxis aber durchaus seine Tücken. Beispiel MBB: Seit mittlerweile fast 1,5 Jahren hängt die Notiz der Beteiligungsgesellschaft – Extrempunkte einmal ausgeklammert – in einer engen Bandbreite von 90 bis 100 Euro fest. Vermutlich wird es kaum einen Anleger geben, dem diese massive Seitwärtsbewegung nicht allmählich aufs Gemüt schlägt. Trotzdem rät boersengefluester.de dazu, hier ganz cool zu bleiben und einfach mal abzuwarten. Die Story in ganz wenigen Worten: MBB sitzt insbesondere durch den Börsengang der Tochter Aumann auf einer üppigen Netto-Liquidität und Anleger hoffen darauf, dass das Team um CEO Christof Nesemeier mit seinem nächsten Zukauf einen ähnlichen Coup landet wie mit Aumann. Doch solche Deals lassen sich nicht aus dem Hut zaubern, was die Nerven eher ungeduldiger Anleger dann doch arg strapaziert.

Warum boerengefluester.de von MBB überzeugt bleibt, wird klar, wenn man etwas tiefer in die Materie einsteigt. Zunächst einmal ist die Aktie des Berliner Unternehmens so etwas wie eine kleine Rechenaufgabe: Auf der Habenseite stehen als wesentlichen Posten ein Netto-Finanzguthaben von gut 313 Mio. Euro sowie die aktuellen Portfoliowerte der börsennotierten Töchter Aumann (Anteil: 38 Prozent) und Delignit (Anteil: 76 Prozent) von addiert etwas mehr als 423 Mio. Euro. Das wiederum korrespondiert mit einem derzeitigen MBB-Börsenwert von rund 602,5 Mio. Euro. Mit anderen Worten: Allein diese drei Posten übersteigen die Marktkapitalisierung um etwa 22 Prozent! Nun sind derartige Discounts auf den fairen Wert bei Beteiligungsgesellschaften nicht unbedingt eine Weltsensation. Bei MBB sind wir aber insofern überrascht, weil die Gesellschaft mit dem (immer stärker) auf Security-Lösungen fokussierten IT-Dienstleister DTS IT darüber hinaus ein Unternehmen im Portfolio (Anteil 80 Prozent) hat, das wir weiterhin für einen klassischen IPO-Kandidaten halten (siehe dazu auch unseren Beitrag HIER).

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Sollte Nesemeier DTS IT tatsächlich ins Schaufenster stellen, so wie er es im März 2017 mit Aumann getan hat, dürfte das Kurs einen Schub nach oben verleihen – das sind wir ziemlich sicher. Der eigentliche Treiber bleibt aber die Verwendung des Cashbergs für eine neue Großakquisition. Wer CEO Nesemeier kennt, der weiß, dass er sich bei der Suche nach dem geeigneten Kandidaten nicht unter Druck setzen lässt. Wichtig ist dem Manager aber im Prinzip immer, dass es sich um ein gut etabliertes Mittelstandsunternehmen mit positivem Free-Cashflow handelt. Größentechnisch bewegt sich MBB dabei mittlerweile durchaus im Bereich um 100 Mio. Euro Umsatz. Unterm Strich bleibt die im Prime Standard gelistete MBB-Aktie eine prima Gelegenheit für Value-Anleger. Nur ein wenig Geduld sollte man eben mitbringen. Dafür bekommen Investoren dann allerdings auch eine Menge Gegenwert ins Depot – was ansehnliche Dividendenzahlungen freilich mit einschließt.

Warum boerengefluester.de von MBB überzeugt bleibt, wird klar, wenn man etwas tiefer in die Materie einsteigt. Zunächst einmal ist die Aktie des Berliner Unternehmens so etwas wie eine kleine Rechenaufgabe: Auf der Habenseite stehen als wesentlichen Posten ein Netto-Finanzguthaben von gut 313 Mio. Euro sowie die aktuellen Portfoliowerte der börsennotierten Töchter Aumann (Anteil: 38 Prozent) und Delignit (Anteil: 76 Prozent) von addiert etwas mehr als 423 Mio. Euro. Das wiederum korrespondiert mit einem derzeitigen MBB-Börsenwert von rund 602,5 Mio. Euro. Mit anderen Worten: Allein diese drei Posten übersteigen die Marktkapitalisierung um etwa 22 Prozent! Nun sind derartige Discounts auf den fairen Wert bei Beteiligungsgesellschaften nicht unbedingt eine Weltsensation. Bei MBB sind wir aber insofern überrascht, weil die Gesellschaft mit dem (immer stärker) auf Security-Lösungen fokussierten IT-Dienstleister DTS IT darüber hinaus ein Unternehmen im Portfolio (Anteil 80 Prozent) hat, das wir weiterhin für einen klassischen IPO-Kandidaten halten (siehe dazu auch unseren Beitrag HIER).

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Sollte Nesemeier DTS IT tatsächlich ins Schaufenster stellen, so wie er es im März 2017 mit Aumann getan hat, dürfte das Kurs einen Schub nach oben verleihen – das sind wir ziemlich sicher. Der eigentliche Treiber bleibt aber die Verwendung des Cashbergs für eine neue Großakquisition. Wer CEO Nesemeier kennt, der weiß, dass er sich bei der Suche nach dem geeigneten Kandidaten nicht unter Druck setzen lässt. Wichtig ist dem Manager aber im Prinzip immer, dass es sich um ein gut etabliertes Mittelstandsunternehmen mit positivem Free-Cashflow handelt. Größentechnisch bewegt sich MBB dabei mittlerweile durchaus im Bereich um 100 Mio. Euro Umsatz. Unterm Strich bleibt die im Prime Standard gelistete MBB-Aktie eine prima Gelegenheit für Value-Anleger. Nur ein wenig Geduld sollte man eben mitbringen. Dafür bekommen Investoren dann allerdings auch eine Menge Gegenwert ins Depot – was ansehnliche Dividendenzahlungen freilich mit einschließt.

...

MBB

Kurs: 204,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Bei einer Investorenpräsentation Anfang September in Bremen zeigte sich die IR-Verantwortliche von Datagroup super zuversichtlich, was die operative Stärke des IT-Dienstleisters angeht – auch wenn der Aktienkurs dies in den vergangenen Monaten so nicht unbedingt widergespiegelt hat. Nun legt Datagroup harte Fakten nach und erhöht die Prognosen für das Geschäftsjahr 2017/18 (30. September) zum Teil recht deutlich: Demnach rechnet das Management – statt wie bislang mit Erlösen von Untergrenze 265 Mio. Euro – mit einem Umsatz von mindestens 269 Mio. Euro. Beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) peilt CEO Max Schaber jetzt mehr als 34 Mio. Euro an – statt bislang über 30 Mio. Euro. Positiv ist insbesondere, dass sich die zuletzt übernommenen Unternehmen HanseCom, Almato und FIS (ikb Data) besser als gedacht entwickeln. Damit nicht genug: „Neue gewonnene Großaufträge aus dem margenstarken Outsourcing-Geschäft kommen dabei im aktuellen Geschäftsjahr noch gar nicht zum Tragen, sondern werden erst in den folgenden Geschäftsjahren umsatz- und ergebniswirksam“, sagt Schaber und verweist etwa auf den im Juli vermeldeten Großauftrag im hohen zweistelligen Millionen-Euro-Bereich mit der NRW.Bank.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Darüber hinaus läuft auch das auch das „normale“ Geschäft mit der Datagroup-Paketlösung CORBOX wie am Schnürchen. Jedenfalls stellt Schaber für die kommenden Wochen weitere Erfolgsmeldungen in Aussicht. Die vorläufigen Zahlen das laufende Wirtschaftsjahr will die im Börsensegment Scale gelistete Datagroup dann am 26. November vorlegen. De Veröffentlichung des Geschäftsberichts ist für den 22. Januar 2019 angesetzt. Bewertungstechnisch sieht die Aktie auf dem gegenwärtigen Niveau – verglichen an der hohen Qualität des Unternehmen – durchaus interessant aus. So bewegt sich das aktuelle Kurs-Gewinn-Verhältnis sogar leicht unterhalb des langfristigen Mittelwerts. Für langfristig orientierte Anleger bleibt der Titel eine gute Alternative zu IT-Klassikern wie Cancom, Bechtle oder All For One Steeb. Nicht übermäßig attraktiv ist die Aktie dagegen unter Dividenden-Gesichtspunkten, selbst wenn für 2017/18 abermals mit einer spürbar höheren Ausschüttung zu rechnen ist. Die Marktkapitalisierung beträgt knapp 300 Mio. Euro, wovon gut 45 Prozent dem Streubesitz zuzurechnen sind. Mit anderen Worten: Das Papier von Datagroup ist auch für institutionelle Investoren gut handelbar.

Datagroup

Kurs: 72,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datagroup | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JC8S | DE000A0JC8S7 | SE | 606,14 Mio € | 14.09.2006 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 358,21 | 444,71 | 501,41 | 497,79 | 527,56 | 566,08 | 571,00 | |

| EBITDA1,2 | 41,81 | 67,29 | 76,46 | 80,23 | 80,40 | 84,13 | 86,00 | |

| EBITDA-margin %3 | 11,67 | 15,13 | 15,25 | 16,12 | 15,24 | 14,86 | 15,06 | |

| EBIT1,4 | 8,99 | 29,06 | 41,45 | 45,32 | 45,81 | 47,33 | 48,00 | |

| EBIT-margin %5 | 2,51 | 6,54 | 8,27 | 9,10 | 8,68 | 8,36 | 8,41 | |

| Net profit1 | 0,25 | 21,01 | 22,03 | 28,27 | 26,11 | 21,95 | 22,50 | |

| Net-margin %6 | 0,07 | 4,72 | 4,39 | 5,68 | 4,95 | 3,88 | 3,94 | |

| Cashflow1,7 | 21,68 | 49,99 | 70,25 | 46,66 | 58,89 | 41,58 | 50,00 | |

| Earnings per share8 | 0,02 | 2,52 | 2,64 | 3,39 | 3,13 | 2,64 | 2,69 | |

| Dividend per share8 | 0,00 | 1,00 | 1,10 | 1,50 | 1,00 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Wirklich gut sah das Chartbild von Expedeon schon die ganze Zeit nicht aus. Am 18. September erlebte die Notiz des Anbieters von Reagenzien und Kits für die Proteinanalytik sowie DNA-Vermehrung jedoch einen heftigen Schwächeanfall: Ausgehend vom Eröffnungskurs bei 1,24 Euro knickte der Aktienkurs im Tief bis auf 0,70 Euro ein, was einem Minus von fast 44 Prozent glich. Normalerweise kommen solche Bewegungen nur bei harschen Gewinnwarnungen oder sonstigen schlimmen Nachrichten zustande, bei Expedeon suchten die Investoren aber vergebens nach einer solchen Meldung. Zwar wendete sich CEO Heikki Lanckriet via Pressemitteilung an die Öffentlichkeit und beteuerte, dass dem Management „keine Veränderungen in der operativen oder strategischen Position des Unternehmens bekannt sind, die die jüngste Aktienkursbewegung rechtfertigen würden“. Ganz aus der Welt geräumt, ist die Unsicherheit damit aber noch längst nicht, selbst wenn Vorstand und Aufsichtsrat – quasi als vertrauensbildende Maßnahme – noch einige Insiderkäufe in der Expedeon-Aktie tätigten. Aktuell notiert das Papier bei 1,22 Euro, was einem Börsenwert von 62,5 Mio. Euro entspricht.

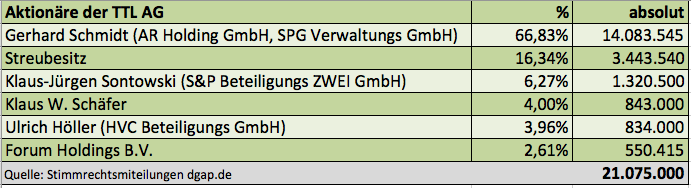

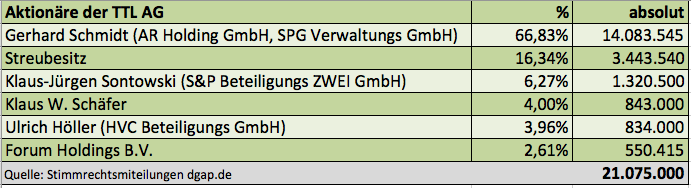

[caption id="attachment_115351" align="alignright" width="192"] Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

...

...

Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

...

...

© boersengefluester.de | Redaktion

„Kaufen und liegenlassen“, war Ende Februar unsere Einschätzung zur Aktie von Schloss Wachenheim (HIER). Seit dem hat sich der Aktienkurs nicht großartig verändert, was – verglichen mit vielen anderen Papieren auf dem heimischen Kurszettel �...

© boersengefluester.de | Redaktion

Was für eine Blitz-Telefonkonferenz zu den Halbjahreszahlen von Ringmetall: Keine Fragen zur Präsentation von Vorstandssprecher Christoph Petri; nach gerade einmal acht Minuten war die Veranstaltung schon wieder vorbei. Dabei sind die Ergebnisse der ersten sechs Monate 2018 durchaus ein wenig erklärungsbedürftig, denn die üppiger als gedachten Aufwendungen im Zusammenhang mit dem Upgrade vom Börsensegment Scale in den General Standard, negative Währungseffekte aus Dollar und Türkischer Lira sowie höhere Preise für den Einsatzstoff Stahl sorgten unterm Strich für einen Rückgang des Überschusses um knapp 22 Prozent auf 3,38 Mio. Euro. „Das operative Geschäft läuft dagegen weitgehend nach Plan“, sagt Petri. Insbesondere mit der Entwicklung in China und den Vereinigten Staaten ist er zufrieden. Das um die Sonderbelastungen aus dem Segmentwechsel und der damit einhergehenden Kapitalerhöhung bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) lag mit 7,05 Mio. Euro denn auch nahezu exakt auf Vorjahresniveau.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Für das Gesamtjahr bleibt der Hersteller von Verschlussspannringen, Deckeln, Dichtungen und Griffe für Spezialverpackungen bei seiner Vorschau, wonach mit Erlösen in einer Bandbreite von 108 bis 112 Mio. Euro zu rechnen ist. Aller Wahrscheinlichkeit nach wird Ringmetall hier sogar eher den oberen Bereich touchieren. Eine Abweichung zur bisherigen Formulierung gibt es hingegen beim erwarteten EBITDA: So soll das um die Sonderaufwände aus dem Segmentwechsel von 0,7 Mio. Euro korrigierte EBITDA zwischen 12,5 und 13,5 Mio. Euro liegen. Bislang hieß es, dass der Vorjahreswert von 12,0 Mio. Euro leicht getoppt werden sollte. Fürchterlich groß sind Abweichungen also nicht, tendenziell wird das ausgewiesene Ergebnis am Ende aber vermutlich doch einen Tick niedriger als ursprünglich gedacht ausfallen. Abzuwarten bleibt, wie sich die Situation in der Türkei entwickeln wird, angesichts eines negativen Ergebniseffekts von rund 0,1 Mio. Euro im ersten Halbjahr bleibt Petri zwar noch relativ gelassen, verfolgt die aktuelle Entwicklung aber mit „erhöhter Aufmerksamkeit“, um bei einer „weiteren Verschlechterung der wirtschaftlichen Lage im Land kurzfristig reagieren zu können“.

Das aktuelle Umfeld für weitere Zukäufe stuft der Manager dagegen als „durchweg positiv“ ein und Petri ist zuversichtlich, im laufenden Jahr noch mindestens eine Akquisition unter Dach und Fach bringen zu können. Weniger erbaulich ist dagegen die jüngste Entwicklung des Aktienkurses. Seit der Ankündigung des Segmentwechsels Ende April 2018 ist die Notiz per saldo auf der Stelle getreten. Mit der Ende Juli 2018 erfolgten Umsetzung des Upgrades in den General Standard verlor die Ringmetall-Aktie bislang sogar um fast elf Prozent an Wert. Insgesamt hält boersengefluester.de diese Entwicklung aber für übertrieben. Die aktuelle Marktkapitalisierung von 107 Mio. Euro bewegt sich leicht unterhalb des für 2018 avisierten Umsatzniveaus. Das Kurs-Gewinn-Verhältnis (KGV) von 12,5 ist ebenfalls recht moderat – verglichen mit dem Zehn-Jahres-Durchschnitt von etwas mehr als 15. Trotz des angeschlagenen Chartbilds bleiben wir daher bei unserer positiven Einschätzung für den Spezialwert.

Foto: Pixabay...

© boersengefluester.de | Redaktion

Der eigentliche Startschuss fällt vermutlich erst am 17. Oktober. Dann wird Peer Reichelt in München auf der m:access-Fachkonferenz „Finanzdienstleistungen“ die Netfonds AG erstmals vor einer breiteren Börsengruppe präsentieren. Bis dahin soll auch eine aussagekräftige Analyse des Hamburger Researchhauses Montega vorliegen. Notiert ist die Netfonds-Aktie freilich schon ein paar Tage – genau genommen seit dem 3. September 2018. Dabei handelte es sich nicht um ein klassisches IPO, bei dem auch neue Anteilscheine via Kapitalerhöhung platziert werden, sondern um eine reines Listing mit einer Erstnotierung von 29,50 Euro. „Noch sind wir weit weg von einer liquiden Aktie“, räumt Peer Reichelt, Vorstand von Netfonds, im Gespräch mit boersengefluester.de ein. Entsprechend bedingt aussagekräftig sind auch die Schwankungen des Titels in der Anfangsphase. Zwar beträgt der Streubesitz offiziell immerhin 46 Prozent, was bei einer Marktkapitalisierung von 53,5 Mio. Euro ganz ordentlich ist. De facto sind dem Free Float aber alle Stücke zugerechnet, die nicht vom Management gehalten werden. Konkret handelt es sich dabei um mehr als 100 private und institutionelle Anteilseigner – darunter auch die Deutsche Balaton –, bei denen noch völlig offen ist, wie sie sich verhalten werden. Offizielle Haltevereinbarungen seitens des Managements gibt es zwar nicht, grundsätzlich haben sich die Verantwortlichen aber dazu bekannt, nicht unter die Schwelle von 50 Prozent rutschen zu wollen.

Bekannt ist Netfonds in der Finanzszene in erster Linie durch ihre Aktivitäten als Maklerpool und Haftungsdach. Für eine knackige Börsenstory ist das freilich nicht ausreichend und so haben sich die Hamburger auch das Thema „Digitalisierung“ groß auf die Fahnen geschrieben. „Wir wandeln uns von einer vertrieblich offline arbeitenden Gesellschaft zu einer IT-Company. Das ist unsere Wachstumsstory“, sagt Reichelt. Im Zentrum steht dabei die cloudbasierte Abwicklungsplattform FinFire mit den Schwerpunkten Regulatory (Haftungsdach), Wholesale (Produkte), Technology (Software) sowie Marketing & Products (Vertrieb). In Summe wird Netfonds knapp 5 Mio. Euro in den Aufbau von FinFire – der Rollout beginnt im Herbst 2018 – investiert haben. Allein rund 3 Mio. Euro davon entfallen auf das laufende Jahr. Das bisherige Feedback in das neue Produkt könnte laut Reichelt besser kaum sein: „Da haben wir den Zahn der Zeit getroffen.“

Dementsprechend hoch sind auch die Erwartungen an den geschäftlichen Erfolg, wenngleich die Investitionen in FinFire im laufenden Jahr dafür sorgen werden, dass der Gewinn nur knapp auf dem Niveau von 2017 liegen dürfte. In der Kommunikation Richtung Börse dürfte für die Netfonds AG vermutlich die EBIT-Marge (Ergebnis vor Zinsen und Steuern in Relation zum Umsatz) die zentrale Steuerungsgröße sein. Intern schaut Reichelt dagegen eher auf die Rohertragsmarge – also das Verhältnis von Gesamtleistung minus Provisionsaufwendungen im Verhältnis zum Umsatz. Hinweis: In unserer Kennzahlentabelle zu Netfonds stellen wir derzeit auf die Brutto-Umsätze ab. Die Unterschiede sind enorm: 2017 erreichten die Brutto-Umsätze knapp 86,0 Mio. Euro, abzüglich der Provisionsaufwendungen bleibt ein Netto-Umsatz von 17,1 Mio. Euro. Hier bleibt es abzuwarten, ob sich die Brutto- oder Nettogröße für die Beurteilung des Unternehmens am Kapitalmarkt durchsetzen wird.

[caption id="attachment_115301" align="alignleft" width="144"]

Dementsprechend hoch sind auch die Erwartungen an den geschäftlichen Erfolg, wenngleich die Investitionen in FinFire im laufenden Jahr dafür sorgen werden, dass der Gewinn nur knapp auf dem Niveau von 2017 liegen dürfte. In der Kommunikation Richtung Börse dürfte für die Netfonds AG vermutlich die EBIT-Marge (Ergebnis vor Zinsen und Steuern in Relation zum Umsatz) die zentrale Steuerungsgröße sein. Intern schaut Reichelt dagegen eher auf die Rohertragsmarge – also das Verhältnis von Gesamtleistung minus Provisionsaufwendungen im Verhältnis zum Umsatz. Hinweis: In unserer Kennzahlentabelle zu Netfonds stellen wir derzeit auf die Brutto-Umsätze ab. Die Unterschiede sind enorm: 2017 erreichten die Brutto-Umsätze knapp 86,0 Mio. Euro, abzüglich der Provisionsaufwendungen bleibt ein Netto-Umsatz von 17,1 Mio. Euro. Hier bleibt es abzuwarten, ob sich die Brutto- oder Nettogröße für die Beurteilung des Unternehmens am Kapitalmarkt durchsetzen wird.

[caption id="attachment_115301" align="alignleft" width="144"] Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

Foto: Pixabay

...

Netfonds

Kurs: 44,40

Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 31,82 | 38,64 | 33,62 | 36,60 | 45,63 | 53,60 | 0,00 | |

| EBITDA1,2 | 4,17 | 15,65 | 6,47 | 4,91 | 8,06 | 13,20 | 0,00 | |

| EBITDA-margin %3 | 13,11 | 40,50 | 19,24 | 13,42 | 17,66 | 24,63 | 0,00 | |