| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A16811 | DE000A168114 | AG | 187,42 Mio. € | 28.11.2016 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Creditshelf | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2LQUA | DE000A2LQUA5 | AG | 1,65 Mio. € | 25.07.2018 | Verkaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 4,90 | 7,25 | 6,18 | 4,30 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -4,13 | -1,00 | 0,06 | -1,10 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -84,29 | -13,79 | 0,97 | -25,58 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -5,35 | -2,18 | -0,60 | -6,40 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -109,18 | -30,07 | -9,71 | -148,84 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -5,33 | -2,29 | -0,78 | -7,85 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -108,78 | -31,59 | -12,62 | -182,56 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,48 | -1,03 | -0,42 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -3,92 | -1,67 | -0,56 | -5,50 | -0,52 | -0,08 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

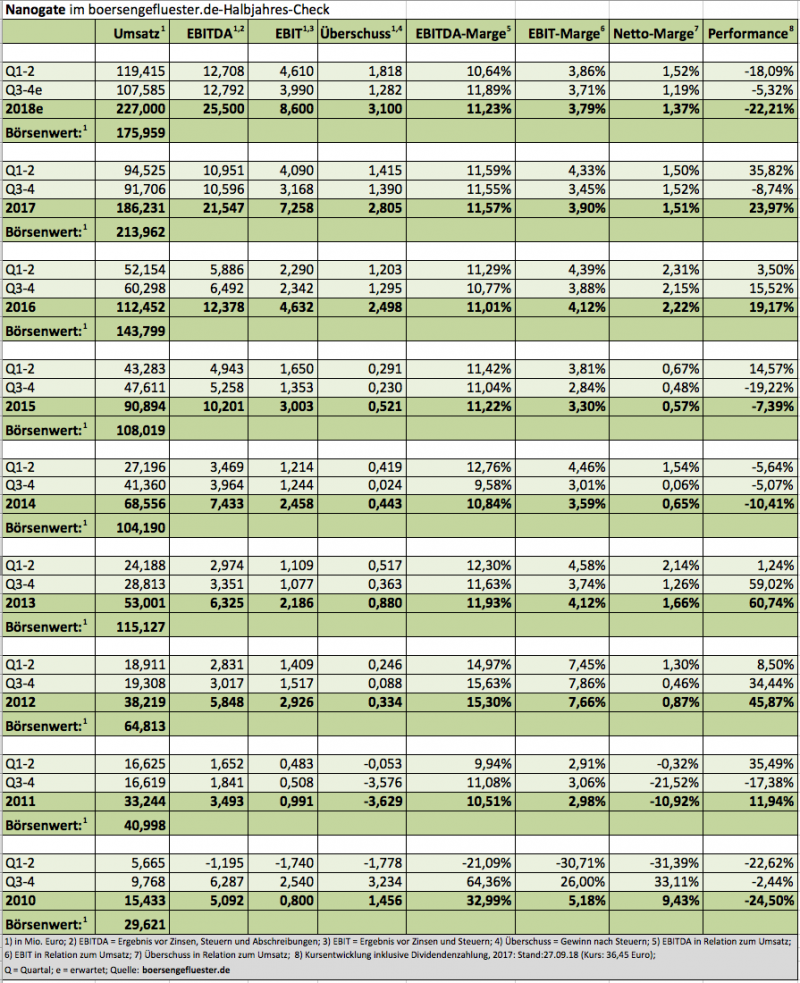

| Nanogate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio. € | 18.10.2006 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Noratis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4MK | DE000A2E4MK4 | AG | 3,75 Mio. € | 30.06.2017 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 28,70 | 73,60 | 85,61 | 60,18 | 66,56 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,63 | 16,29 | 12,98 | 4,08 | 3,61 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 30,07 | 22,13 | 15,16 | 6,78 | 5,42 | 0,00 | 0,00 | |

| EBIT1,4 | 8,21 | 19,36 | 12,50 | 3,55 | -17,67 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 28,61 | 26,30 | 14,60 | 5,90 | -26,55 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,80 | 9,54 | 8,28 | -10,99 | -28,41 | 0,00 | 0,00 | |

| Netto-Marge %6 | 9,76 | 12,96 | 9,67 | -18,26 | -42,68 | 0,00 | 0,00 | |

| Cashflow1,7 | -94,05 | -70,10 | -33,03 | 22,91 | 34,68 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,58 | 1,97 | 1,71 | -2,21 | -2,09 | -0,35 | -0,08 | |

| Dividende je Aktie8 | 0,50 | 0,55 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 50,59 | 56,22 | 85,80 | 69,82 | 63,28 | 66,00 | 0,00 | |

| EBITDA1,2 | 42,93 | 48,63 | 74,72 | 61,61 | 47,22 | 51,00 | 0,00 | |

| EBITDA-Marge %3 | 84,86 | 86,50 | 87,09 | 88,24 | 74,62 | 77,27 | 0,00 | |

| EBIT1,4 | 13,25 | 17,49 | 40,16 | 21,76 | 6,14 | 10,00 | 0,00 | |

| EBIT-Marge %5 | 26,19 | 31,11 | 46,81 | 31,17 | 9,70 | 15,15 | 0,00 | |

| Jahresüberschuss1 | 5,61 | 10,58 | 24,46 | 11,44 | 0,96 | 2,70 | 0,00 | |

| Netto-Marge %6 | 11,09 | 18,82 | 28,51 | 16,39 | 1,52 | 4,09 | 0,00 | |

| Cashflow1,7 | 44,65 | 46,83 | 61,78 | 45,02 | 49,24 | 52,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,08 | 0,14 | 0,31 | 0,12 | 0,01 | 0,03 | 0,10 | |

| Dividende je Aktie8 | 0,11 | 0,11 | 0,12 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| 7C Solarparken | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QW6 | DE000A11QW68 | AG | 130,84 Mio. € | 14.02.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| H2APEX Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0YF5P | LU0472835155 | SCA | 60,68 Mio. € | 27.07.2011 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Ekotechnika | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A16123 | DE000A161234 | AG | 21,35 Mio. € | 17.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 193,84 | 243,58 | 237,51 | 175,15 | 185,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,54 | 24,43 | 39,88 | 23,04 | 19,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 4,41 | 10,03 | 16,79 | 13,15 | 10,27 | 0,00 | 0,00 | |

| EBIT1,4 | 5,64 | 21,33 | 35,87 | 19,15 | 15,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 2,91 | 8,76 | 15,10 | 10,93 | 8,11 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 1,74 | 14,20 | 26,36 | 9,22 | 6,80 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,90 | 5,83 | 11,10 | 5,26 | 3,68 | 0,00 | 0,00 | |

| Cashflow1,7 | 14,85 | 10,74 | 5,24 | -41,52 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,71 | 5,77 | 10,70 | 3,74 | 2,15 | 1,20 | 0,80 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Datagroup | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JC8S | DE000A0JC8S7 | SE | 606,14 Mio. € | 14.09.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 358,21 | 444,71 | 501,41 | 497,79 | 527,56 | 566,08 | 571,00 | |

| EBITDA1,2 | 41,81 | 67,29 | 76,46 | 80,23 | 80,40 | 84,13 | 86,00 | |

| EBITDA-Marge %3 | 11,67 | 15,13 | 15,25 | 16,12 | 15,24 | 14,86 | 15,06 | |

| EBIT1,4 | 8,99 | 29,06 | 41,45 | 45,32 | 45,81 | 47,33 | 48,00 | |

| EBIT-Marge %5 | 2,51 | 6,54 | 8,27 | 9,10 | 8,68 | 8,36 | 8,41 | |

| Jahresüberschuss1 | 0,25 | 21,01 | 22,03 | 28,27 | 26,11 | 21,95 | 22,50 | |

| Netto-Marge %6 | 0,07 | 4,72 | 4,39 | 5,68 | 4,95 | 3,88 | 3,94 | |

| Cashflow1,7 | 21,68 | 49,99 | 70,25 | 46,66 | 58,89 | 41,58 | 50,00 | |

| Ergebnis je Aktie8 | 0,02 | 2,52 | 2,64 | 3,39 | 3,13 | 2,64 | 2,69 | |

| Dividende je Aktie8 | 0,00 | 1,00 | 1,10 | 1,50 | 1,00 | 0,04 | 0,04 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

Aktionärsstruktur Expedeon[/caption]

Dabei sahen die jüngsten operativen Resultate der Heidelberger durchaus ansprechend aus: Zum Halbjahr erreichte das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) 23.000 Euro, was – mit Blick auf die Historie der ehemaligen Sygnis – schon eine Art Erfolg ist. Für das Gesamtjahr bekräftigte Vorstandschef Lanckriet seine Prognose, wonach bei Erlösen zwischen 13 und 14 Mio. Euro mit einem positiven EBITDA zu rechnen sei. Eine sinnvolle Einschätzung der Expedeon-Aktie lässt sich auf Basis der 2018er-Daten freilich noch nicht abgeben. Und so blicken die Analysten von First Berlin und GBC in ihren Studien bis zum Jahr 2020, wo sie für Expedeon ein EBITDA zwischen 4,20 Mio. Euro (First Berlin) und 4,72 Mio. Euro (GBC) als möglich erachten. Am Ende kommen dann Kursziele zwischen 2,65 und 3,30 Euro heraus, die mit der momentanen Realität allerdings nicht sonderlich viel gemein haben.

Letztlich stellt sich die Frage, wer zuletzt mit so viel Wucht aus der Aktie heraus wollte, dass es zu so einem solchen Flash-Crash gekommen ist? Offiziell befinden sich 81,4 Prozent der Anteile im Streubesitz, über ein meldepflichtiges Paket verfügt – neben dem Management – sonst nur die Beteiligungsgesellschaft Deutsche Balaton (6,34 Prozent). Allerdings würde es boersengfluester.de schon sehr wundern, wenn die ebenfalls in Heidelberg angesiedelten Nebenwerteprofis ihr Depot derart rabiat räumen würden. Losgelöst davon: Die jahrelang verfolgte Strategie aus organischem Wachstum und immer neuen (via Kapitalerhöhungen finanzierten) Firmenkäufen ist offenbar nicht die Story, die bei den Investoren fruchtet. Letztlich kann Expedeon nur durch kontinuierlich gute Zahlen – auch unterm Strich – Vertrauen am Kapitalmarkt aufbauen. Das klingt zwar wie eine Binse, ist aber nunmal so.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Immerhin: Zumindest was das Thema Finanzmittelbeschaffung angeht, gab es Ende August bei Expedeon bereits eine Kehrtwende, indem die Gesellschaft umgerechnet rund 5,6 Mio. Euro bei einem britischen Risikokapitalgeber einwarb. Finanzvorstand David Roth bezeichnet den Deal als „spannenden Schritt für Expedeon“. Und CEO Lanckriet sieht ergänzt: „Da sich Expedeon in Richtung Profitabilität und Cash-Generierung entwickelt, werden andere Quellen zur Wachstumsfinanzierung relevant.“ Per saldo ist die Expedeon-Aktie für boersengefluester.de gegenwärtig trotzdem nur eine Halten-Position. Für Neuengagements scheint es uns noch zu früh. Für eher konservative Anleger kommt der Titel ohnehin nicht in Betracht.

...

...

Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

Netfonds-Vorstand Peer Reichelt[/caption]

Alle Optionen offen lässt sich Netfonds-Vorstand Reichelt, was künftige Kapitalerhöhungen angeht. Auf der jüngsten Hauptversammlung schaffte die Gesellschaft einen Rahmen zur Ausgabe von bis zu 422.170 neuen Aktien. „Konkrete Pläne für die Nutzung haben wir nicht“, sagt Reichelt. Im gleichen Atemzug verweist er aber darauf, dass sich die Netfonds AG in der Rolle des aktiven Konsolidierers sieht und Übernahmen regelmäßig ein Thema sind. Als Blaupause für künftige Arrondierungen nennt er etwa den im Mai 2018 erfolgten mehrheitlichen Einstieg bei der V-D-V GmbH aus Hamburg – einem Anbieter cloudbasierter Software für Makler und Versicherer. Letztlich geht es Reichelt also darum, die Voraussetzungen dafür zu schaffen, möglichst viele Verträge über die eigene Plattform laufen zu lassen.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 31,82 | 38,64 | 33,62 | 36,60 | 45,63 | 53,60 | 0,00 | |

| EBITDA1,2 | 4,17 | 15,65 | 6,47 | 4,91 | 8,06 | 13,20 | 0,00 | |

| EBITDA-Marge %3 | 13,11 | 40,50 | 19,24 | 13,42 | 17,66 | 24,63 | 0,00 | |

| EBIT1,4 | 1,81 | 11,67 | 2,96 | 1,34 | 3,33 | 8,40 | 0,00 | |

| EBIT-Marge %5 | 5,69 | 30,20 | 8,80 | 3,66 | 7,30 | 15,67 | 0,00 | |

| Jahresüberschuss1 | 0,03 | 8,74 | 0,88 | -0,28 | 2,60 | 5,00 | 0,00 | |

| Netto-Marge %6 | 0,09 | 22,62 | 2,62 | -0,77 | 5,70 | 9,33 | 0,00 | |

| Cashflow1,7 | 5,22 | -17,77 | 3,07 | 1,50 | -4,16 | 2,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,01 | 3,79 | 0,38 | -0,12 | 1,12 | 2,15 | 3,60 | |

| Dividende je Aktie8 | 0,16 | 0,25 | 0,25 | 0,25 | 0,35 | 0,40 | 0,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Netfonds | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MME7 | DE000A1MME74 | AG | 103,42 Mio. € | 03.09.2018 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio. € | 02.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

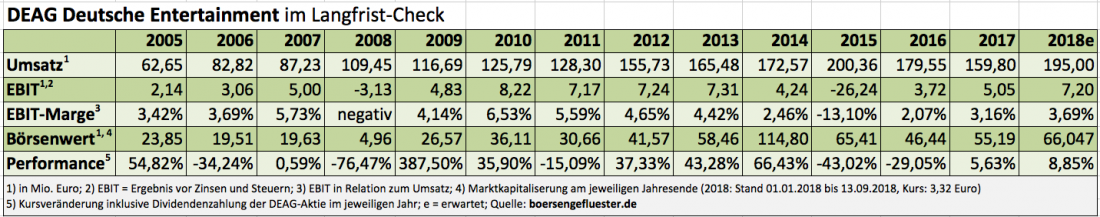

Nicht in die Karten schauen ließ sich der Manager auch, was mögliche Details um die angekündigte Prüfung einer Anleihenemission angeht. Mandatiert für das Bond-Vorhaben ist die IKB Deutsche Industriebank. Bei aller gebotenen Vorsicht: Hier hat der CFO eine Chance vertan, schließlich begeben sich Investoren, Analysten und Finanzjournalisten insbesondere auch deswegen auf Veranstaltungen wie die Herbstkonferenz, um ein paar mehr Detailinformationen aus den Unternehmen herauszukitzeln. Losgelöst davon: Die Hoffnung der Investoren ist, dass DEAG nach den turbulenten Festivalerfahrungen wieder ein vernünftig planbares Unternehmen wird – auch wenn der ganz große Ertragskicker vielleicht so nicht mehr vorhanden ist. Hoffnungsträger bleibt freilich die Ticketplattform myticket, an der DEAG nach dem Rückkauf der ehemals von ProSiebenSat.1 gehaltenen Anteile nun 75,1 Prozent hält – die restlichen Stücke liegen bei Axel Springer. „MyTicket ermöglicht eine verstärkte Monetarisierung des eigenen Contents, und das wiederum führt zu einer hohen Skalierbarkeit unseres Geschäftsmodells“, sagt Quellmalz.

Als Joker bleibt bei DEAG der mögliche Sonderertrag aus der 2015 geschlossenen Joint Venture zur Vermarktung der Teilgrundstücke rund um die Frankfurter Jahrhunderthalle. Mittlerweile haben sich die Stadt Frankfurt und die Industrieparkbetreiber insofern geeinigt, wonach der Bau von bis zu 3.000 Wohnungen sowie Einzelhandelsobjekten auf die Schiene gesetzt wurde. DEAG besitzt auf dem Areal Grundstücke mit einem Buchwert von 5,3 Mio. Euro, die bei erfolgreicher Vermarktung deutlich mehr einbringen sollten. Per saldo hält boersengefluester.de die DEAG-Aktie auf dem aktuellen Niveau von 3,32 Euro für zu niedrig bewertet. Das von Hauck & Aufhäuser aufgerufene Kursziel von 5 Euro klingt zwar ein wenig forsch, ist andererseits aber auch nicht zu hoch gegriffen. Vor 20 Jahren – zum IPO am Neuen Markt – kostete die DEAG-Aktie übrigens (bereinigt um wesentliche Strukturmaßnahmen) rund 23,50 Euro. Im Hoch notierte das Papier im Sommer 1999 bei umgerechnet rund 107 Euro. Ein durchweg positives Börsenjubiläum feiert DEAG also nicht. Eher steht auf dem Revers: „Survivor of the Neuer Markt.“ Zumindest aber hat es den Anschein, dass sich DEAG nach vier Nullrunden bei der Dividende wieder mal einer Ausschüttung nähert.

Nicht in die Karten schauen ließ sich der Manager auch, was mögliche Details um die angekündigte Prüfung einer Anleihenemission angeht. Mandatiert für das Bond-Vorhaben ist die IKB Deutsche Industriebank. Bei aller gebotenen Vorsicht: Hier hat der CFO eine Chance vertan, schließlich begeben sich Investoren, Analysten und Finanzjournalisten insbesondere auch deswegen auf Veranstaltungen wie die Herbstkonferenz, um ein paar mehr Detailinformationen aus den Unternehmen herauszukitzeln. Losgelöst davon: Die Hoffnung der Investoren ist, dass DEAG nach den turbulenten Festivalerfahrungen wieder ein vernünftig planbares Unternehmen wird – auch wenn der ganz große Ertragskicker vielleicht so nicht mehr vorhanden ist. Hoffnungsträger bleibt freilich die Ticketplattform myticket, an der DEAG nach dem Rückkauf der ehemals von ProSiebenSat.1 gehaltenen Anteile nun 75,1 Prozent hält – die restlichen Stücke liegen bei Axel Springer. „MyTicket ermöglicht eine verstärkte Monetarisierung des eigenen Contents, und das wiederum führt zu einer hohen Skalierbarkeit unseres Geschäftsmodells“, sagt Quellmalz.

Als Joker bleibt bei DEAG der mögliche Sonderertrag aus der 2015 geschlossenen Joint Venture zur Vermarktung der Teilgrundstücke rund um die Frankfurter Jahrhunderthalle. Mittlerweile haben sich die Stadt Frankfurt und die Industrieparkbetreiber insofern geeinigt, wonach der Bau von bis zu 3.000 Wohnungen sowie Einzelhandelsobjekten auf die Schiene gesetzt wurde. DEAG besitzt auf dem Areal Grundstücke mit einem Buchwert von 5,3 Mio. Euro, die bei erfolgreicher Vermarktung deutlich mehr einbringen sollten. Per saldo hält boersengefluester.de die DEAG-Aktie auf dem aktuellen Niveau von 3,32 Euro für zu niedrig bewertet. Das von Hauck & Aufhäuser aufgerufene Kursziel von 5 Euro klingt zwar ein wenig forsch, ist andererseits aber auch nicht zu hoch gegriffen. Vor 20 Jahren – zum IPO am Neuen Markt – kostete die DEAG-Aktie übrigens (bereinigt um wesentliche Strukturmaßnahmen) rund 23,50 Euro. Im Hoch notierte das Papier im Sommer 1999 bei umgerechnet rund 107 Euro. Ein durchweg positives Börsenjubiläum feiert DEAG also nicht. Eher steht auf dem Revers: „Survivor of the Neuer Markt.“ Zumindest aber hat es den Anschein, dass sich DEAG nach vier Nullrunden bei der Dividende wieder mal einer Ausschüttung nähert.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEAG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A3E5DA | DE000A3E5DA0 | AG | 69,08 Mio. € | 14.09.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 49,95 | 90,68 | 324,80 | 313,48 | 369,75 | 377,00 | 0,00 | |

| EBITDA1,2 | 9,04 | 22,12 | 30,88 | 26,37 | 14,45 | 21,00 | 0,00 | |

| EBITDA-Marge %3 | 18,10 | 24,39 | 9,51 | 8,41 | 3,91 | 5,57 | 0,00 | |

| EBIT1,4 | 1,01 | 13,23 | 19,93 | 13,28 | -2,35 | 6,50 | 0,00 | |

| EBIT-Marge %5 | 2,02 | 14,59 | 6,14 | 4,24 | -0,64 | 1,72 | 0,00 | |

| Jahresüberschuss1 | -2,91 | 3,60 | 9,90 | 1,45 | -12,96 | -2,00 | 0,00 | |

| Netto-Marge %6 | -5,83 | 3,97 | 3,05 | 0,46 | -3,51 | -0,53 | 0,00 | |

| Cashflow1,7 | 2,40 | 94,44 | -30,82 | 31,05 | 47,50 | 34,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,06 | 0,11 | 0,24 | -0,10 | -0,64 | -0,06 | 0,21 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

GARDEN Tower in Frankfurt[/caption]

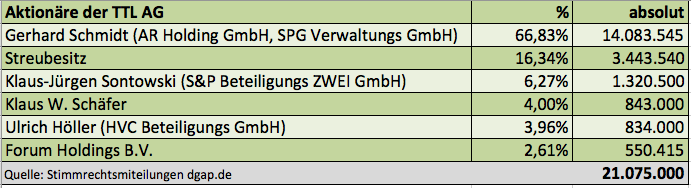

Bestimmt gibt es charmantere deutsche Wörter als den Begriff „Transaktionsmaschine“. Aber am Ende ist es doch sehr wertschätzend gemeint, wenn Gerhard Schmidt, der Aufsichtsratsvorsitzender der TTL Beteiligungs- und Grundbesitz-AG, sagt: „Es ist beeindruckend, mit welcher Effizienz, Nachhaltigkeit und Ertragskraft die GEG als Transaktionsmaschine funktioniert.“ GEG – German Estate Group – das ist eine von Ulrich Höller geführte Investment- und Asset-Management-Plattform mit Fokus auf gewerblich genutzte Immobilien. Sie kauft zum für internationale Investoren: vom Bankenhochhaus bis zum Luxus-Hotelkomplex. Zum anderen steigt die Gesellschaft bei Objekten mit hohem Wertsteigerungspotenzial ein. Darüber hinaus ist GEG auch als Projektentwickler aktiv. Regelmäßige Leser von boersengefluester.de wissen ohnehin Bescheid: GEG selbst ist nicht börsennotiert, sondern gehört zu 75 Prozent der Deutschen Immobilien Chancen Real Estate GmbH, den Rest hält der Finanzinvestor KKR. Dennoch ist GEG – zumindest indirekt für außenstehende Aktionäre – investierbar, und zwar über die TTL Beteiligungs- und Grundbesitz-AG, die sich über diverse Anteilskäufe immer stärker bei der Deutschen Immobilien Chancen Real Estate GmbH engagierte.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Zuletzt kündigten die Münchner sogar an, im Zuge einer Barkapitalerhöhung von 1,6 Mio. Euro künftig die Marke von 50 Prozent zu touchieren. „Mit diesem Schritt hat die TTL AG ein wichtiges Ziel im Rahmen ihrer Wachstumsstrategie erreicht“, sagt Theo Reichert, CEO der TTL Beteiligungs- und Grundbesitz-AG. Höchste Zeit also, um das Namensgeflecht zumindest ein wenig zu entwirren: Aus der Deutsche Immobilien Chancen Real Estate GmbH wird die TTL Real Estate GmbH. An der Aktie der TTL ändert sich formal dadurch zunächst nichts – außer, dass sich die Perspektiven noch Stück verbessert haben, perspektivisch größter Gesellschafter bei der GEG German Estate Group zu werden. Derweil meldet die GEG neue Deals wie am Fließband. Wer CEO Höller kennt, weiß allerdings, dass Immobilientransaktionen von der Größe eines Banktowers eine enorme Vorlaufzeit haben und er eben nicht gerader mit großen Taschen durch Frankfurt läuft und sich – wie zuletzt den GARDEN Tower – ein Filetstück nach dem anderem im Central-Business-District der Mainmetropole aufsaugt.

Summa summarum geht boersengefluester.de davon aus, dass die Serie von Kapitalmaßnahmen bei der TTL AG noch um ein paar Folgen ergänzt wird, was sich bislang aber nicht als schädlich für den Aktienkurs erwiesen hat. Aktueller Börsenwert: 85,5 Mio. Euro. Zur Einordnung: Den Wert des Portfolios beziffert der TTL-Vorstandsvorsitzende Theo Reichert zum Halbjahr auf fast genau 75 Mio. Euro. Aber seit dem ist ja schon wieder einiges passiert...

GARDEN Tower in Frankfurt[/caption]

Bestimmt gibt es charmantere deutsche Wörter als den Begriff „Transaktionsmaschine“. Aber am Ende ist es doch sehr wertschätzend gemeint, wenn Gerhard Schmidt, der Aufsichtsratsvorsitzender der TTL Beteiligungs- und Grundbesitz-AG, sagt: „Es ist beeindruckend, mit welcher Effizienz, Nachhaltigkeit und Ertragskraft die GEG als Transaktionsmaschine funktioniert.“ GEG – German Estate Group – das ist eine von Ulrich Höller geführte Investment- und Asset-Management-Plattform mit Fokus auf gewerblich genutzte Immobilien. Sie kauft zum für internationale Investoren: vom Bankenhochhaus bis zum Luxus-Hotelkomplex. Zum anderen steigt die Gesellschaft bei Objekten mit hohem Wertsteigerungspotenzial ein. Darüber hinaus ist GEG auch als Projektentwickler aktiv. Regelmäßige Leser von boersengefluester.de wissen ohnehin Bescheid: GEG selbst ist nicht börsennotiert, sondern gehört zu 75 Prozent der Deutschen Immobilien Chancen Real Estate GmbH, den Rest hält der Finanzinvestor KKR. Dennoch ist GEG – zumindest indirekt für außenstehende Aktionäre – investierbar, und zwar über die TTL Beteiligungs- und Grundbesitz-AG, die sich über diverse Anteilskäufe immer stärker bei der Deutschen Immobilien Chancen Real Estate GmbH engagierte.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Zuletzt kündigten die Münchner sogar an, im Zuge einer Barkapitalerhöhung von 1,6 Mio. Euro künftig die Marke von 50 Prozent zu touchieren. „Mit diesem Schritt hat die TTL AG ein wichtiges Ziel im Rahmen ihrer Wachstumsstrategie erreicht“, sagt Theo Reichert, CEO der TTL Beteiligungs- und Grundbesitz-AG. Höchste Zeit also, um das Namensgeflecht zumindest ein wenig zu entwirren: Aus der Deutsche Immobilien Chancen Real Estate GmbH wird die TTL Real Estate GmbH. An der Aktie der TTL ändert sich formal dadurch zunächst nichts – außer, dass sich die Perspektiven noch Stück verbessert haben, perspektivisch größter Gesellschafter bei der GEG German Estate Group zu werden. Derweil meldet die GEG neue Deals wie am Fließband. Wer CEO Höller kennt, weiß allerdings, dass Immobilientransaktionen von der Größe eines Banktowers eine enorme Vorlaufzeit haben und er eben nicht gerader mit großen Taschen durch Frankfurt läuft und sich – wie zuletzt den GARDEN Tower – ein Filetstück nach dem anderem im Central-Business-District der Mainmetropole aufsaugt.

Summa summarum geht boersengefluester.de davon aus, dass die Serie von Kapitalmaßnahmen bei der TTL AG noch um ein paar Folgen ergänzt wird, was sich bislang aber nicht als schädlich für den Aktienkurs erwiesen hat. Aktueller Börsenwert: 85,5 Mio. Euro. Zur Einordnung: Den Wert des Portfolios beziffert der TTL-Vorstandsvorsitzende Theo Reichert zum Halbjahr auf fast genau 75 Mio. Euro. Aber seit dem ist ja schon wieder einiges passiert...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750100 | DE0007501009 | AG | 4,18 Mio. € | 12.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Netto-Marge %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

Das wichtigste Produkt von Dermapharm sind die von der Tochter mibe Arzneimittel vertriebenen Vitamin D-Präparate Dekristolvit. Am populärsten aus dem Konzernregal ist dagegen wohl die Sonnencreme Tiroler Nussöl. Die ebenfalls zum Konsolidierungskreis gehörende Hübner Naturarzneimittel gilt in Apotheken als Marktführer im Bereich Kieselsäureprodukte. Die Beteiligung acis Arzneimittel hat sich auf Generika – also Nachahmerprodukte – spezialisiert. Zudem vertreibt Dermapharm auch die aus dem Portfolio von Riemser übernommenen Hilfsmittel gegen Insektenstiche (bite away) und Herspes (Herpotherm). Insgesamt ein gut gemischtes Portfolio, jedoch ohne wirklichen Abräumer – was freilich nicht schlecht sein muss.

Bewertungstechnisch bewegt sich die Aktie der Dermapharm Holding noch einigermaßen im grünen Bereich. Bei einer Netto-Verschuldung von 148,9 Mio. Euro und einer Marktkapitalisierung von 1.523,7 Mio. Euro kommt die Gesellschaft auf einen Unternehmenswert (Enterprise Value) von 1.675,6 Mio. Euro. Das entspricht etwa dem Zwölffachen des von boersengefluester.de für 2018 avisierten EBITDA. Zur Vergleichsgruppe zählen aus heimischer Börsensicht Unternehmen (so unterschiedliche Firmen) wie Stada Arzneimittel, Haemato oder auch Medios. Noch nicht berücksichtigt wurde Dermapharm in dem auf 70 Titel aufgestockten SDAX, was – neben dem überschaubaren Handelsumsatz – an dem geringen Streubesitz von 23,87 Prozent liegt. Die restlichen Stücke hält die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht.

Ab dem kommenden Jahr will das Familienunternehmen eine Dividende ausschütten, boersengefluester.de geht davon aus, dass die Gewinnbeteiligung für 2018 bei 0,70 Euro liegen könnte, was auf eine Rendite von rund 2,5 Prozent hinauslaufen würde. Nicht so gut gefällt uns dagegen das hohe Kurs-Buchwert-Verhältnis rund sieben. Per saldo könnte sich Dermapharm aber zu einem passablen Langfristinvestment entwickeln.

Das wichtigste Produkt von Dermapharm sind die von der Tochter mibe Arzneimittel vertriebenen Vitamin D-Präparate Dekristolvit. Am populärsten aus dem Konzernregal ist dagegen wohl die Sonnencreme Tiroler Nussöl. Die ebenfalls zum Konsolidierungskreis gehörende Hübner Naturarzneimittel gilt in Apotheken als Marktführer im Bereich Kieselsäureprodukte. Die Beteiligung acis Arzneimittel hat sich auf Generika – also Nachahmerprodukte – spezialisiert. Zudem vertreibt Dermapharm auch die aus dem Portfolio von Riemser übernommenen Hilfsmittel gegen Insektenstiche (bite away) und Herspes (Herpotherm). Insgesamt ein gut gemischtes Portfolio, jedoch ohne wirklichen Abräumer – was freilich nicht schlecht sein muss.

Bewertungstechnisch bewegt sich die Aktie der Dermapharm Holding noch einigermaßen im grünen Bereich. Bei einer Netto-Verschuldung von 148,9 Mio. Euro und einer Marktkapitalisierung von 1.523,7 Mio. Euro kommt die Gesellschaft auf einen Unternehmenswert (Enterprise Value) von 1.675,6 Mio. Euro. Das entspricht etwa dem Zwölffachen des von boersengefluester.de für 2018 avisierten EBITDA. Zur Vergleichsgruppe zählen aus heimischer Börsensicht Unternehmen (so unterschiedliche Firmen) wie Stada Arzneimittel, Haemato oder auch Medios. Noch nicht berücksichtigt wurde Dermapharm in dem auf 70 Titel aufgestockten SDAX, was – neben dem überschaubaren Handelsumsatz – an dem geringen Streubesitz von 23,87 Prozent liegt. Die restlichen Stücke hält die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht.

Ab dem kommenden Jahr will das Familienunternehmen eine Dividende ausschütten, boersengefluester.de geht davon aus, dass die Gewinnbeteiligung für 2018 bei 0,70 Euro liegen könnte, was auf eine Rendite von rund 2,5 Prozent hinauslaufen würde. Nicht so gut gefällt uns dagegen das hohe Kurs-Buchwert-Verhältnis rund sieben. Per saldo könnte sich Dermapharm aber zu einem passablen Langfristinvestment entwickeln.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 793,83 | 942,91 | 1.024,78 | 1.135,35 | 1.180,77 | 1.192,00 | 0,00 | |

| EBITDA1,2 | 184,52 | 354,07 | 344,87 | 287,48 | 307,43 | 320,00 | 0,00 | |

| EBITDA-Marge %3 | 23,24 | 37,55 | 33,65 | 25,32 | 26,04 | 26,85 | 0,00 | |

| EBIT1,4 | 136,85 | 298,47 | 243,69 | 182,89 | 216,93 | 217,00 | 0,00 | |

| EBIT-Marge %5 | 17,24 | 31,65 | 23,78 | 16,11 | 18,37 | 18,21 | 0,00 | |

| Jahresüberschuss1 | 85,93 | 208,90 | 132,62 | 60,53 | 111,74 | 118,00 | 0,00 | |

| Netto-Marge %6 | 10,83 | 22,16 | 12,94 | 5,33 | 9,46 | 9,90 | 0,00 | |

| Cashflow1,7 | 131,10 | 250,37 | 288,53 | 219,42 | 201,38 | 257,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,59 | 3,89 | 2,49 | 1,16 | 2,11 | 2,20 | 2,51 | |

| Dividende je Aktie8 | 0,88 | 2,17 | 1,05 | 0,88 | 0,90 | 0,95 | 1,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Dermapharm Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2GS5D | DE000A2GS5D8 | SE | 2.158,98 Mio. € | 09.02.2018 | Kaufen | |

Frank Niehage, CEO (links) Muhamad Chahrour, CFO[/caption]

Eingebettet werden die Aktivitäten in ein Joint Venture, an dem die Österreichische Post und die FinTech Group jeweils 50 Prozent halten. Das Team um Frank Niehage bringt den österreichischen Ableger der FinTech Group inklusive der österreichischen flatex-Kunden ein und wird exklusiver Service Provider für die Österreichische Post. Die wiederum zeichnet im Gegenzug für rund 35 Mio. Euro 1.225.761 neue Aktien der FinTech Group (das entspricht einer Bewertung von rund 28,55 Euro je Anteilschein) und hält damit künftig rund sieben Prozent an der im Frankfurter Börsensegment Scale gelisteten Gesellschaft. Gleichzeitig garantiert das Abkommen über die kommenden zehn Jahre IT-Umsätze von mehr als 100 Mio. Euro. Gut planbares Geschäft, was von den Investoren an der Börse regelmäßig sehr geschätzt wird.

Frank Niehage, CEO (links) Muhamad Chahrour, CFO[/caption]

Eingebettet werden die Aktivitäten in ein Joint Venture, an dem die Österreichische Post und die FinTech Group jeweils 50 Prozent halten. Das Team um Frank Niehage bringt den österreichischen Ableger der FinTech Group inklusive der österreichischen flatex-Kunden ein und wird exklusiver Service Provider für die Österreichische Post. Die wiederum zeichnet im Gegenzug für rund 35 Mio. Euro 1.225.761 neue Aktien der FinTech Group (das entspricht einer Bewertung von rund 28,55 Euro je Anteilschein) und hält damit künftig rund sieben Prozent an der im Frankfurter Börsensegment Scale gelisteten Gesellschaft. Gleichzeitig garantiert das Abkommen über die kommenden zehn Jahre IT-Umsätze von mehr als 100 Mio. Euro. Gut planbares Geschäft, was von den Investoren an der Börse regelmäßig sehr geschätzt wird.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-Marge %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-Marge %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Jahresüberschuss1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Netto-Marge %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Artnet | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1K037 | DE000A1K0375 | AG | 64,48 Mio. € | 17.05.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 18,94 | 20,89 | 25,03 | 23,35 | 22,24 | 22,50 | 0,00 | |

| EBITDA1,2 | 1,55 | 0,63 | -0,14 | -0,20 | 0,57 | 0,63 | 0,00 | |

| EBITDA-Marge %3 | 8,18 | 3,02 | -0,56 | -0,86 | 2,56 | 9,80 | 0,00 | |

| EBIT1,4 | 0,19 | -0,75 | -1,63 | -1,90 | -1,14 | -1,30 | 0,00 | |

| EBIT-Marge %5 | 1,00 | -3,59 | -6,51 | -8,14 | -5,13 | 3,00 | 0,00 | |

| Jahresüberschuss1 | 1,92 | -0,80 | 0,12 | -1,00 | -1,40 | -1,45 | 0,00 | |

| Netto-Marge %6 | 10,14 | -3,83 | 0,48 | -4,28 | -6,30 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,71 | 0,56 | 2,66 | 0,98 | 1,29 | 2,15 | 0,00 | |

| Ergebnis je Aktie8 | 0,35 | -0,09 | 0,02 | -0,18 | -0,24 | -0,25 | 0,13 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.