Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A2G8X3

© boersengefluester.de | Redaktion

Das musste jetzt einfach raus. Bei seiner Präsentation der Eckdaten für das Geschäftsjahr 2024/25 (30. November) von Serviceware verwendet CFO Harald Popp viel Zeit für seine Sichtweise zur aktuellen Börsendiskussion, wonach Künstliche Intelligenz (KI) zur größten Gefahr für Software-Unternehmen wird. „Viel von dem, was geschrieben wird, ist faktisch falsch“, sagt Popp. Im Kern der aktuellen Verwerfungen bei den Aktienkursen von Softwareanbietern geht es nämlich gar nicht um das vermeintliche Duell „KI vs. Software“. Eigentlich relevant ist vielmehr die Gegenüberstellung von „traditioneller Software“ zu „KI-nativer Software“ – also Anwendungen, die von Grund auf mit künstlicher Intelligenz als Kernkomponente entwickelt wurden, anstatt KI lediglich als nachträgliche Erweiterung in bestehende Software zu integrieren. ...

© boersengefluester.de | Redaktion

Dirk Martin, CEO und Mitgründer von Serviceware, ist die Begeisterung bei seiner Präsentation auf dem Deutschen Eigenkapitalforum in Frankfurt förmlich anzusehen. „Wir sind der festen Überzeugung, dass dieses Unternehmen ein riesiges Potenzial hat“, sagt Martin mit Blick auf die komplett neu aufgesetzte Softwareplattform für die Digitalisierung von Serviceprozessen sowie das Kostencontrolling von Unternehmen. Dabei hat Serviceware das Thema Künstliche Intelligenz (KI bzw. AI) nicht – wie es bei vielen Firmen noch üblich ist – irgendwie in die Plattform integriert, sondern den Bauplan radikal auf KI ausgerichtet. „Das Feedback der Kunden ist grandios“, sagt Martin. „Wir können jetzt Dinge automatisieren, die wir uns früher nicht hätten vorstellen können.“ ...

© boersengefluester.de | Redaktion

Absolut erfrischend, wie Harald Popp, CFO von Serviceware, auf der Spezialkonferenz „mwb inspired“ im Frankfurter Westend – mit am Start waren am 23. Oktober 2025 auch das Hotelunternehmen Tin Inn sowie Planethic (ehemals Veganz) – präsentierte. Immerhin hat Popp ziemlich offen darüber gesprochen, welche Klimmzüge auch für ein Softwareunternehmen nötig sind, um das Thema KI (Künstliche Intelligenz) wirklich in den Produktmittelpunkt zu stellen. Damit nicht genug: Daneben gilt es auch noch, die Transformation vom Lizenzverkauf zu einem cloudbasierten Geschäftsmodell hinzubekommen – und die internationale Ausrichtung voranzutreiben. ...

© boersengefluester.de | Redaktion

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Das Ergebnis vor Zinsen und Steuern (EBIT) drehte in den ersten sechs Monaten 2024/25 von minus 137.000 Euro auf plus 23.000 Euro. In absoluten Zahlen ist das EBIT damit zwar immer noch kaum messbar. Allerdings gilt es ...

© boersengefluester.de | Redaktion

Ziemlich genau sieben Jahre ist die Serviceware SE nun an der Börse. Keine Frage: Vom damaligen IPO-Kurs von 24 Euro ist die Notiz des auf Softwarelösungen für das Service-Management spezialisierten Unternehmens noch immer weit entfernt. Fakt ist aber auch, dass die Aktie allmählich ihren Weg nach oben findet und nachhaltig über der steigenden 200-Tage-Durchschnittslinie notiert. Und auch vom jüngsten Trump-Zoll-Rücksetzer an den Börsen hat sich die Notiz schnell wieder erholt. Ganz offensichtlich finden doch zunehmend mehr Investoren Gefallen an der SaaS- und KI-Story von Serviceware. „Wir ernten nun die Früchte unserer Aufbauarbeit, und unsere operativen Erfolge zeigen sich zunehmend auch in unseren Zahlen“, sagt CEO Dirk K. Martin. ...

© boersengefluester.de | Redaktion

„Angelsächsische Investoren lachen über unsere Bewertung“, sagt Harald Popp, CFO und Mitgründer von Serviceware bei seiner Präsentation der vorläufigen Zahlen für das am 30. November beendete Geschäftsjahr 2023/24 auf der Airtime-Plattform von Montega. Das gilt umso mehr, weil das auf Service-Management spezialisierte Unternehmen nicht nur frühzeitig auf wichtige Themen wie KI gesetzt hat, sondern auch bei der Umsetzung der SaaS-Strategie immer besser vorankommt. Mittlerweile entfallen bereits knapp 68 Prozent der Erlöse auf SaaS-Modelle – also wiederkehrende Umsatzstrukturen. Inkludiert in dieser Zahl sind derzeit allerdings auch die Serviceumsätze. Mit Vorlage des Geschäftsberichts am 21. März 2025 will das in Idstein im Taunus ansässige Unternehmen erstmals aber diese beiden Quellen genau aufschlüsseln. ...

© boersengefluester.de | Redaktion

Wenn es um die Aktie von Serviceware geht, denken viele Investoren beinahe unweigerlich an USU Software. Zwar stehen beide Unternehmen de facto nur partiell im Wettbewerb zueinander, doch börsentechnisch gehörten die Gesellschaften mit ihrer Ausrichtung auf Servicethemen dann doch in eine Schublade. Kein Wunder, dass auch Dirk Martin, CEO von Serviceware, den Delisting-Masterplan von USU interessiert verfolgt hat. Aber keine Sorge: Beim Hintergrundgespräch auf dem Deutschen Eigenkapitalforum 2024 in Frankfurt macht uns Dirk Martin sehr deutlich, dass er von dem im Frühjahr 2018 eingeschlagenen Börsenweg weiterhin voll überzeugt ist. Immerhin hat das Unternehmen aus Idstein im Taunus mit dem Listing nicht nur die nötigen finanziellen Mittel für die Erweiterung des Produktportfolios sowie den Ausbau der Internationalisierung bekommen, sondern auch die Basis für eine Professionalisierung des Managements geschaffen. ...

© boersengefluester.de | Redaktion

Der Chart ist leider ernüchternd. Um fast 44 Prozent verlor die Serviceware-Aktie im laufenden Jahr an Wert. Von den insgesamt 32 Unternehmen aus der Datenbank von boersengefluester.de (BGFL), die wir dem Software-Bereich zugeschlüsselt haben, zei...

© boersengefluester.de | Redaktion

Bis auf etwas mehr als 12 Euro war die Notiz von Serviceware im Oktober abgerutscht. Keine Frage: Eine so schlechte Performance hatten wir für den auf Serviceanwendungen spezialisierten Software-Unternehmen bei unserer jüngsten Besprechung Ende Ju...

© boersengefluester.de | Redaktion

So häufig wir den “Brief an die Aktionäre“ im Halbjahresbericht von Serviceware auch lesen. Ein richtig gutes Gefühl dafür, wie es nun tatsächlich bei dem auf Serviceanwendungen spezialisierten Unternehmen läuft, bekommen wir einfach nicht...

© boersengefluester.de | Redaktion

Im allgemeinen Trubel ist diese Meldung leider untergegangen: Anfang März hat Serviceware den 500. Mitarbeiter eingestellt. Damit beschäftigt das Softwareunternehmen mittlerweile um rund 70 Prozent mehr Mitarbeiter als zum Börsengang im Frühjahr...

© boersengefluester.de | Redaktion

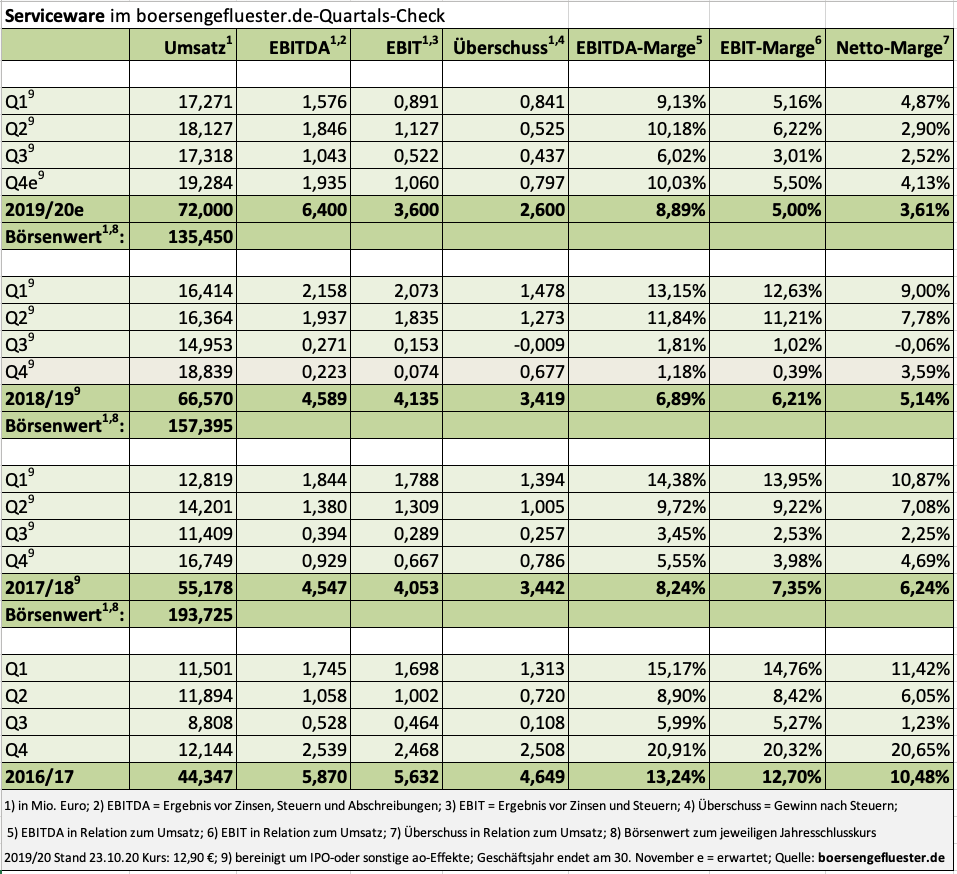

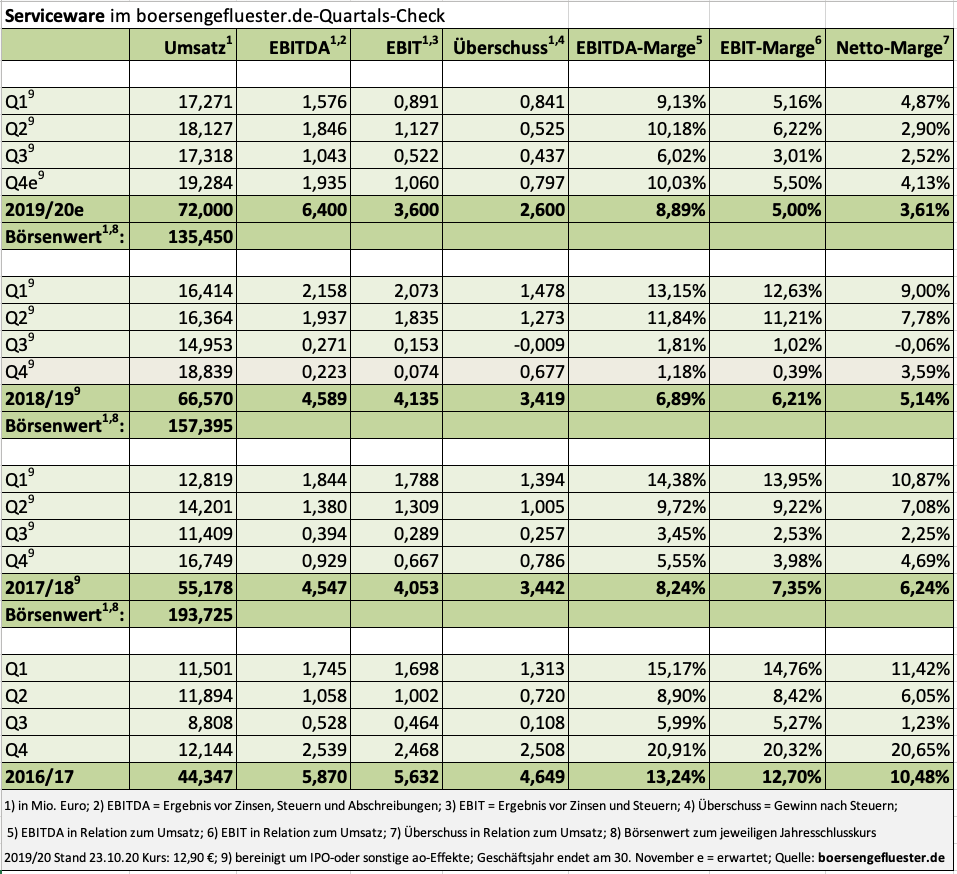

Ein Ruhmesblatt für die Neuemissionsstatistik ist Serviceware noch längst nicht: Ziemlich genau 2,5 Jahre nach dem IPO zu 24 Euro liegt der Softwaretitel um rund 45 Prozent unter Ausgabekurs. Doch wir bleiben dabei, dass sich die Gesellschaft besser entwickelt, als es der Aktienchart vermuten lässt. Die umfangreichen Investitionen in die europäische Expansion, das anorganische Wachstum und die stärkere Ausrichtung auf Großkunden zeigen jedenfalls nach und nach Wirkung. Zudem sollten Servicethemen gerade in der sich durch Corona ändernden Wirtschaftswelt noch schneller an Bedeutung gewinnen. In der Umsatzentwicklung von Serviceware lässt sich das auf den ersten Blick freilich nicht zwangsläufig erkennen, da auch die Bad Camberger konsequent auf Cloudmodelle setzen.

Werbung:

[sws_blue_box box_size="640"]Doppelt hält besser: Dauerhafte Vorteile + 1,00 % Zinsen p.a. bei Depotwechsel.[/sws_blue_box]

Mittlerweile entfallen rund 42,5 Prozent der für die ersten neun Monate des Geschäftsjahrs 2019/20 ausgewiesenen Erlöse von 52,72 Mio. Euro auf monatlich wiederkehrende Mietbeträge. Entsprechend sollten Investoren stärker auf die Entwicklung der SaaS/Service-Erlöse schauen, als rein auf den Konzernumsatz. Dann fallen die um etwas mehr als 40 Prozent auf 22,41 Mio. Euro gestiegenen SaaS/Service-Umsätze auch direkt ins Auge und relativieren den um gut sechs Prozent rückläufigen Lizenzumsatz von 14,10 Mio. Euro. Ergebnistechnisch fährt Serviceware weiter zweigleisig: Das berichtete Ergebnis vor Zinsen und Steuern (EBIT) ist aufgrund der höheren Personalaufwendungen sowie den Abschreibungen auf die im Sommer 2019 übernommene cubus AG – die Gesellschaft konzentriert sich auf Steuerungssoftware für wichtige Leistungsindikatoren – von minus 0,55 Mio. auf minus 1,25 Mio. Euro zurückgefallen.

Demgegenüber steht ein um die im Zusammenhang mit der Expansionsstrategie angefallenen Aufwendungen adjustiertes EBIT von plus 2,54 Mio. Euro – nach plus 4,06 Mio. Euro in der vergleichbaren Vorjahresperiode. Das sieht jetzt von den Veränderungsraten her auch nicht unbedingt super aus, zeigt aber zumindest, dass Serviceware normalerweise profitabel arbeiten würde. Auf der Habenseite steht zudem die – dem Börsengang im Prime Standard sei Dank – immer noch robuste Bilanz mit einer Netto-Liquidität von vermutlich rund 30 Mio. Euro sowie einem Eigenkapital von 56,50 Mio. Euro. Zur Einordnung: Der aktuelle Börsenwert beträgt rund 135 Mio. Euro. Eine konkrete Prognose für das am 30. November endende Geschäftsjahr 2019/20 bleibt Dirk K. Martin zwar weiterhin schuldig. Er betont jedoch, dass Serviceware „operativ mit hervorragenden Leistungen und auch bei den Finanzkennzahlen überzeugen kann“. Überhaupt hat boersengefluester.de den Eindruck, dass das Vorstandsteam einen guten – weil auch ziemlich unaufgeregten – Job macht.

Trotzdem: Die IPO-Scharte gilt es schon noch auszuwetzen. Dafür muss die Gesellschaft dann allerdings auch bei den berichteten Zahlen den Ergebnisswing schaffen. Je schneller, desto besser. Nach unten bietet derweil die 200-Tage-Durchschnittslinie eine tragfähige Unterstützung.

Demgegenüber steht ein um die im Zusammenhang mit der Expansionsstrategie angefallenen Aufwendungen adjustiertes EBIT von plus 2,54 Mio. Euro – nach plus 4,06 Mio. Euro in der vergleichbaren Vorjahresperiode. Das sieht jetzt von den Veränderungsraten her auch nicht unbedingt super aus, zeigt aber zumindest, dass Serviceware normalerweise profitabel arbeiten würde. Auf der Habenseite steht zudem die – dem Börsengang im Prime Standard sei Dank – immer noch robuste Bilanz mit einer Netto-Liquidität von vermutlich rund 30 Mio. Euro sowie einem Eigenkapital von 56,50 Mio. Euro. Zur Einordnung: Der aktuelle Börsenwert beträgt rund 135 Mio. Euro. Eine konkrete Prognose für das am 30. November endende Geschäftsjahr 2019/20 bleibt Dirk K. Martin zwar weiterhin schuldig. Er betont jedoch, dass Serviceware „operativ mit hervorragenden Leistungen und auch bei den Finanzkennzahlen überzeugen kann“. Überhaupt hat boersengefluester.de den Eindruck, dass das Vorstandsteam einen guten – weil auch ziemlich unaufgeregten – Job macht.

Trotzdem: Die IPO-Scharte gilt es schon noch auszuwetzen. Dafür muss die Gesellschaft dann allerdings auch bei den berichteten Zahlen den Ergebnisswing schaffen. Je schneller, desto besser. Nach unten bietet derweil die 200-Tage-Durchschnittslinie eine tragfähige Unterstützung.

Serviceware

Kurs: 14,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

ThisisEngineering RAEng auf Unsplash

...

© boersengefluester.de | Redaktion

Treppenförmig geht es seit Mitte März mit dem Aktienkurs von Serviceware nach oben. Mittlerweile steht die Notiz des Softwareunternehmens beinahe schon wieder auf dem Niveau vom Jahresanfang 2020 – dabei hatte der Titel im Tief um deutlich mehr als 40 Prozent eingebüßt. Aktuell summiert sich der Börsenwert von Serviceware auf knapp 135 Mio. Euro – verglichen mit rund 149 Mio. Euro, was die Analysten der Commerzbank zurzeit für ein faires Niveau erachten. Übermäßig viel Platz nach oben hätte die Aktie somit also nicht. Und trotzdem hält boersengefluester.de Serviceware für ein aussichtsreiches Investment. Zwar verhageln die enormen Investitionen in die weitere Expansion vorerst weiter das Zahlenwerk des Unternehmens aus Bad Camberg, doch wir haben den Eindruck, dass sich Serviceware selbst in der zurzeit allgemein schwierigen konjunkturellen Lage nicht aus dem Konzept bringen lässt und weiter seinen angekündigten Weg verfolgt.

Der Lohn dafür sind unter anderen eine Reihe von guten Nachrichten, was die Gewinnung von Großkunden angeht. Produkttechnisch sollte bei Serviceware also alles in Ordnung sein. „Inzwischen nutzen bereits zwölf der DAX 30-Unternehmen Softwarelösungen von Serviceware“, betont der Vorstand im kürzlich veröffentlichten Halbjahresbericht für das Geschäftsjahr 2019/20 (30. November). Insgesamt berichtet die Gesellschaft von 34 Neukunden zum Halbjahr – darunter auch eine US-Investmentbank. Insgesamt liegen die Umsatzerlöse zum Halbjahr mit knapp 35,40 Mio. Euro leicht über unseren Erwartungen. Beim Ertrag ergibt sich das übliche zweigeteilte Bild: Während das um die strategischen Investments bereinigte Ergebnis vor Zinsen und Steuern (EBIT) mit nahezu minus 670.000 Euro tief im roten Terrain bewegt, sieht das bereinigte EBIT von 2,02 Mio. Euro zum Halbjahr deutlich entspannter aus – selbst wenn sich auch hier gegenüber dem entsprechenden Vergleichswert des Vorjahrs von 3,91 Mio. Euro ein markanter Rückfall zeigt.

...

Serviceware

Kurs: 14,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

An eine Prognose für das Gesamtjahr wagt sich Finanzvorstand Harald Popp allerdings noch immer nicht. Einerseits nachvollziehbar, aber eine Bandbreitenvorschau wäre aus Investorensicht natürlich schon wünschenswert gewesen. Immerhin trauen sich allmählich immer mehr Unternehmen aus der Deckung, was den Ausblick angeht. Und so bleibt es momentan bei einer ziemlich allgemeinen Aussage des Vorstands, was die weiteren Perspektiven angeht: „Langfristig sehen wir unverändert die Chance des wachsenden Bedürfnisses innerhalb der Unternehmen nach Digitalisierung und Kostentransparenz.“ Auf der Habenseite stehen weiterhin die robuste Bilanz mit einer Eigenkapitalquote von über 50 Prozent sowie eine Netto-Liquidität von noch immer rund 29 Mio. Euro. Gar nicht weiter eingehen wollen an dieser Stelle auf die krassen Bewertungsunterschiede zu US-Giganten wie etwa dem US-Wettbewerber ServiceNow werfen, was von dem ehemaligen SAP-CEO Bill McDermott geführt wird. Hierzulande gehört USU Software am ehesten zur Vergleichsgruppe. Mit eine wenig Rückenwind vom Gesamtmarkt sollte sich die Aufwärtsbewegung des Aktienkurses von Serviceware also noch eine Weile fortsetzen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| USU Ventures | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU2 | DE000A0BVU28 | AG | 94,71 Mio € | 21.03.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

Das war ein deutlicher Schnitt. Die Experten der Commerzbank haben das Kursziel für die Aktie von Serviceware zuletzt auf 13,40 Euro halbiert und die Einschätzung von Kaufen auf Halten rasiert. Zu groß war wohl der Leidensdruck geworden, immerhin war die Notiz des erst vor gut zwei Jahren zu 24 Euro an die Börse gekommenen Unternehmens zwischenzeitlich sogar in den einstelligen Bereich getaucht. Da sieht man als Analyst mit einem Kursziel von 26 Euro natürlich blöd aus. Und tatsächlich kommen auch die kürzlich veröffentlichten Q1-Zahlen der auf Servicethemen spezialisierten Gesellschaft nicht gerade berauschend daher, auch unter Berücksichtigung der mal wieder zahlreichen Bereinigungen im Zusammenhang mit dem Internationalisierungskurs von Serviceware. So knickte das um solche Sondereffekte korrigierte Ergebnis vor Zinsen und Steuern (EBIT) um 57 Prozent auf 891.000 Euro ein. In der harten EBIT-Variante blieb sogar ein Verlust von 618.000 Euro stehen – nach plus 918.000 Euro in der entsprechenden Vorjahresperiode. Das gilt es erst einmal zu verdauen.

Immerhin zeigt ein tieferer Blick in den Zwischenbericht, dass Serviceware weiter seinen Weg geht und konsequent investiert– auch wenn die Zahlen aus Aktionärssicht entsprechend ernüchternd bleiben. „Es ist gelungen, wichtige strategische Weichenstellungen vorzunehmen und die Grundlage für bedeutende Großaufträge zu legen, die wir unmittelbar nach Ende des Berichtszeitraums finalisieren konnten“, betont das Unternehmen. So haben die Bad Camberger einen Deal mit einem großen US-Konzern an Land gezogen, und mit einem DAX-Unternehmen gelang gar einer der „größten Lizenzdeals“ der Firmengeschichte. Insgesamt nutzen nun zwölf DAX-Gesellschaften die Produkte von Serviceware.

Gleichwohl ist es auch für CFO Harald Popp kum möglich, eine valide Prognose für das laufende Geschäftsjahr zu stellen. Jedenfalls ist die angepeilte Verbesserung der Ertragslage im aktuellen Umfeld eher schwieriger geworden. Gut gefällt boersengefluester.de jedoch, dass Serviceware weiterhin über eine starke Bilanz mit einer Eigenkapitalquote von fast 51 Prozent verfügt. Zudem macht die Netto-Liquidität rund ein Viertel des Börsenwerts aus. Nur eins sollten Serviceware-Aktionäre besser nicht tun: einen Blick auf den steil nach oben schießenden Chart des milliardenschweren US-Wettbewerbers ServiceNow werfen, bei dem der ehemalige SAP-CEO Bill McDermott das Zepter schwingt. So wird ServiceNow – unter Berücksichtigung der Netto-Finanzverbindlichkeiten – mittlerweile mit mehr als dem 40fachen des für 2021zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) bewertet. Bezogen auf Serviceware würde das einem Kursziel von mindestens 20 Euro entsprechen.

Gleichwohl ist es auch für CFO Harald Popp kum möglich, eine valide Prognose für das laufende Geschäftsjahr zu stellen. Jedenfalls ist die angepeilte Verbesserung der Ertragslage im aktuellen Umfeld eher schwieriger geworden. Gut gefällt boersengefluester.de jedoch, dass Serviceware weiterhin über eine starke Bilanz mit einer Eigenkapitalquote von fast 51 Prozent verfügt. Zudem macht die Netto-Liquidität rund ein Viertel des Börsenwerts aus. Nur eins sollten Serviceware-Aktionäre besser nicht tun: einen Blick auf den steil nach oben schießenden Chart des milliardenschweren US-Wettbewerbers ServiceNow werfen, bei dem der ehemalige SAP-CEO Bill McDermott das Zepter schwingt. So wird ServiceNow – unter Berücksichtigung der Netto-Finanzverbindlichkeiten – mittlerweile mit mehr als dem 40fachen des für 2021zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) bewertet. Bezogen auf Serviceware würde das einem Kursziel von mindestens 20 Euro entsprechen.

Foto: Clipdealer

...

Foto: Clipdealer

...

Serviceware

Kurs: 14,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Clipdealer

...

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

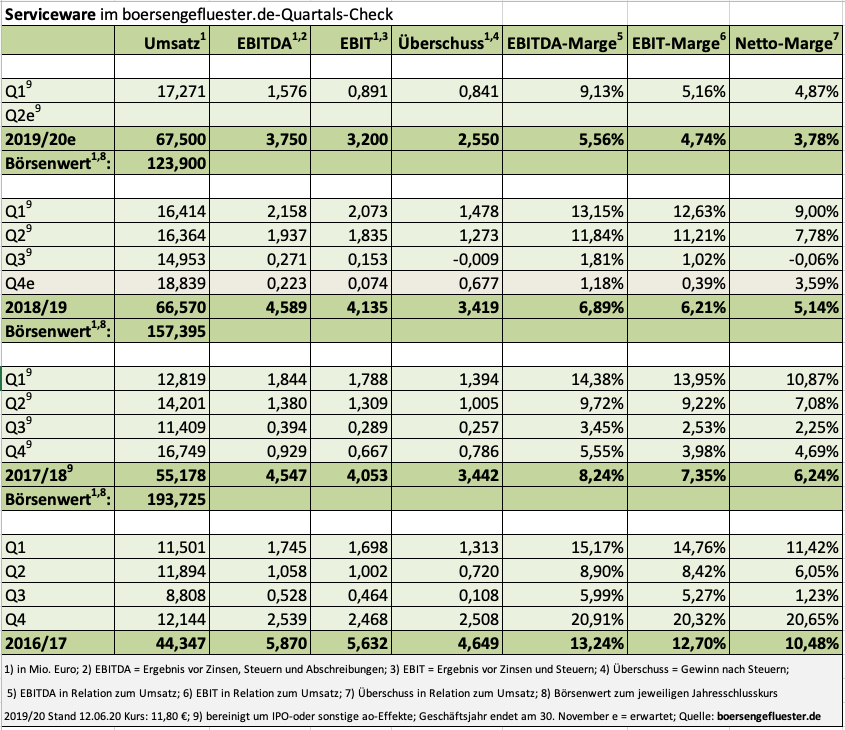

Ganz so wild wie Hello Fresh oder Westwing treibt es Serviceware zwar nicht. Doch was das Thema Bereinigungen angeht, zeigt sich der Softwareanbieter durchaus ambitioniert. So klammert die seit April 2018 börsennotierte Serviceware SE kurzerhand sämtliche „strategiekonformen Aufwände“ aus, um eine möglichst große Transparenz bei der Interpretation des Zahlenwerks zu erzeugen. So zumindest der eigene Anspruch. Konkret führt das dazu, dass Serviceware nach neun Monaten des Geschäftsjahrs 2018/19 (30. November) zwar ein EBIT (Ergebnis vor Zinsen und Steuern) von minus 549.000 Euro sowie einen Verlust nach Steuern von 1,10 Mio. Euro verkraften musste. Im Überblick mit den „wesentlichen Konzernkennzahlen“ des neuesten Zwischenberichts stellen die Bad Camberger aber ausschließlich auf adjustierte Kennzahlen wie das auf das bereinigte EBIT von plus 4,06 Mio. Euro sowie den bereinigten Netto-Gewinn von plus 2,74 Mio. Euro ab. Natürlich machen sich dicke Pluszeichen besser in der Außendarstellung.

Aber die Frage ist durchaus erlaubt, ob Aufwendungen für die Internationalisierung oder auch die die Integration sowie bilanzielle Erfassung von zugekauften Unternehmen tatsächlich so ungewöhnlich für eine Wachstumscompany sind, dass sie mit Blick auf wesentliche Renditekennzahlen herausgerechnet werden sollten. Dabei schätzt boersengefluester.de Serviceware als prima Unternehmen ein, auch wenn momentan – im Gegensatz zu der Zeit vor dem IPO – rote Zahlen anfallen. Jedenfalls halten wir es für gut nachvollziehbar, dass das Team um CEO Dirk K. Martin momentan viel Geld in die Hand nimmt, um die sich bietenden Chancen zu nutzen. Dafür war der Börsengang schließlich gedacht. Für das Gesamtjahr 201/19 kalkuliert Serviceware mit einem Umsatzzuwachs von mindestens 15 bis 30 Prozent auf dann wohl knapp 70 Mio. Euro. Das unbereinigte Ergebnis soll dabei „moderat“ steigen.

An der Börse stößt das aktuelle Entwicklung nicht unbedingt auf große Begeisterung, vom Ausgabekurs bei 24 Euro hat der Anteilschein um deutlich mehr als ein Drittel eingebüßt. Dabei türmt sich die Marktkapitalisierung von Serviceware noch immer auf gut 157 Mio. Euro. Interessant ist der globale Sektor, in dem sich Serviceware bewegt, aber allemal. Ansonsten wäre der bisherige SAP-Vorstand Bill McDermott wohl kaum zum milliardenschweren Marktführer ServiceNow gewechselt, und die Investmentfirma Vista Equity Partners hätte sich vor knapp einem Jahr kaum den Anbieter Apptio mit einem derart hohen Aufschlag einverleibt. Langfristig orientierte Anleger lassen die im streng regulierten Prime Standard notierte Aktie von Serviceware unserer Meinung nach also im Depot.

An der Börse stößt das aktuelle Entwicklung nicht unbedingt auf große Begeisterung, vom Ausgabekurs bei 24 Euro hat der Anteilschein um deutlich mehr als ein Drittel eingebüßt. Dabei türmt sich die Marktkapitalisierung von Serviceware noch immer auf gut 157 Mio. Euro. Interessant ist der globale Sektor, in dem sich Serviceware bewegt, aber allemal. Ansonsten wäre der bisherige SAP-Vorstand Bill McDermott wohl kaum zum milliardenschweren Marktführer ServiceNow gewechselt, und die Investmentfirma Vista Equity Partners hätte sich vor knapp einem Jahr kaum den Anbieter Apptio mit einem derart hohen Aufschlag einverleibt. Langfristig orientierte Anleger lassen die im streng regulierten Prime Standard notierte Aktie von Serviceware unserer Meinung nach also im Depot.

...

Serviceware

Kurs: 14,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Hinweis: Geschäftszahlen für Serviceware liegen erst ab dem Geschäftsjahr 2014/15 (30. November) vor

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Serviceware ist bestimmt ein erstklassiges Unternehmen und somit auch eine Bereicherung für den Kurszettel. Aber rund 1 ¼ Jahre nach dem Börsengang sollte nach Auffassung von boersengefluester.de allmählich mal gut sein mit den vielen Bereinigung...

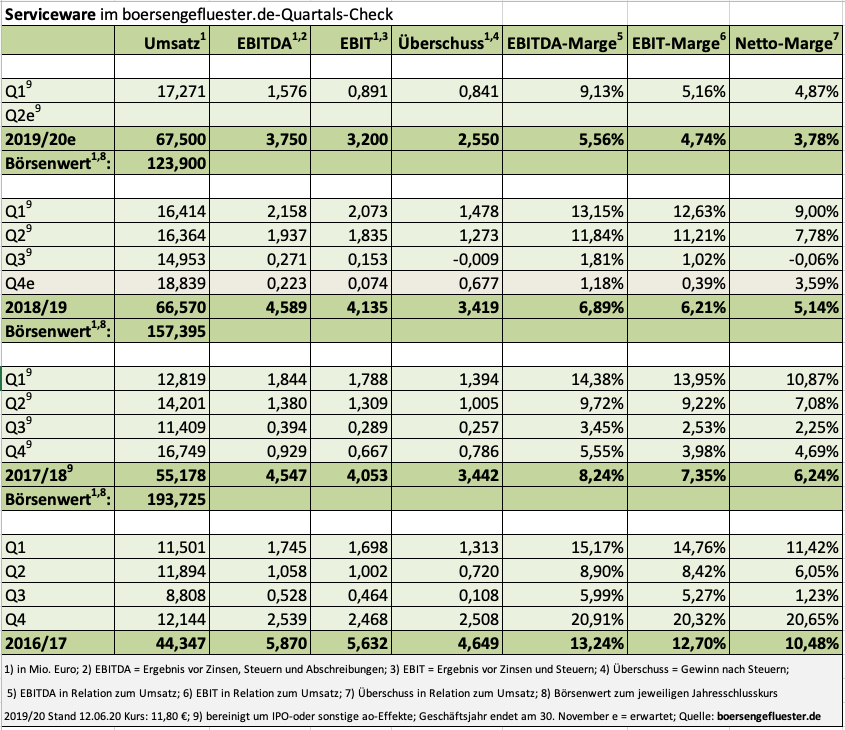

© boersengefluester.de | Redaktion

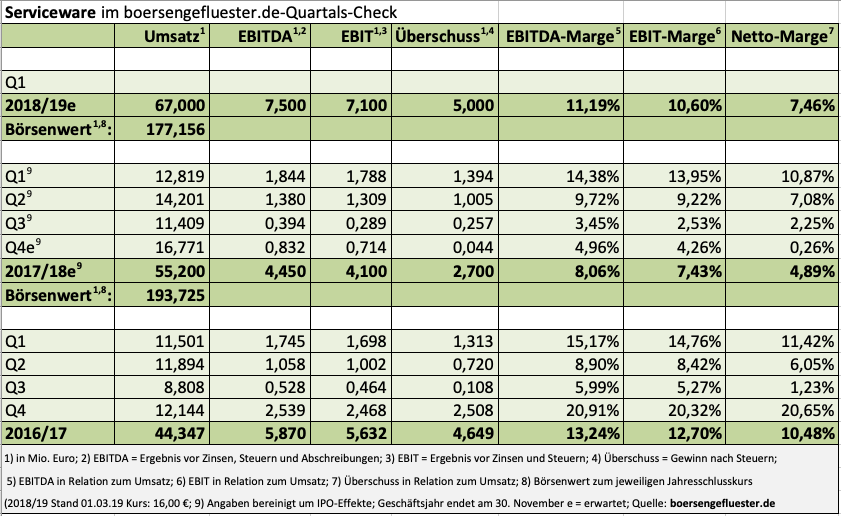

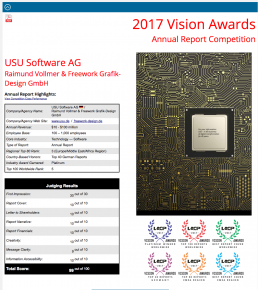

Das haben sich wohl alle Investoren anders vorgestellt: Gut zehn Monate nach dem IPO liegt die Notiz von Serviceware um ein Drittel unter dem Ausgabepreis von 24 Euro. Dabei hat der Softwareanbieter zur Digitalisierung und Automatisierung von Serviceprozessen in Unternehmen seine Wachstumsversprechen eingelöst und international kräftig expandiert. Die jetzt kommunizierten Erlöse von 55,2 Mio. Euro für das Geschäftsjahr 2017/18 (30. November) decken sich komplett mit der Erwartungshaltung zum Börsengang im Prime Standard. Zu optimistisch haben wir hingegen die damit einhergehende Ertragskraft der Bad Camberger eingestuft: Jedenfalls liegt das um die Aufwendungen für den Börsengang von rund 1,3 Mio. Euro bereinigte Ergebnis vor Zinsen und Steuern (EBIT) von 4,1 Mio. Euro ein gutes Stück niedriger als von uns vermutet. Das am Ende berichtete Ergebnis dürfte sogar noch deutlich niedriger ausfallen, denn Serviceware weist auf zusätzliche Steuerbelastungen im Zuge des IPOs von rund 3,2 Mio. Euro hin. Spätestens am 21. März werden die Anleger mehr wissen, dann steht die Veröffentlichung des Geschäftsberichts an.

[sws_yellow_box box_size="610"]Kennen Sie schon unsere neue 3-Säulen-Strategie? Das exklusive Scoringmodell von BGFL.[/sws_yellow_box]

Die für ein Software-Unternehmen zurzeit eher karge operative Marge von 7,4 Prozent sollten Investoren indes nicht überbewerten, weil die Gesellschaft erheblich in die Stärkung des Vertriebs investiert hat – was sich zwar unmittelbar in höheren Personalaufwendungen, aber erst nachgelagert in steigenden Erträgen spiegelt. So gesehen ist CEO Dirk K. Martin zufrieden mit der aktuellen Entwicklung: „Wir haben im vergangenen Geschäftsjahr eine hervorragende Ausgangsbasis für die weitere positive Entwicklung der Serviceware geschaffen. Unser Ziel ist, die sich im Markt bietenden Wachstumschancen optimal zu nutzen.“ Einen konkreten Ausblick nennt Martin allerdings noch nicht und stellt lediglich Zuwächse für Umsatz und Gewinn in Aussicht. Zur Tempobeschleunigung bleiben auch Zukäufe ein Thema. Immerhin weist das Unternehmen in der Bilanz liquide Mittel von etwa 53,7 Mio. Euro aus. Zur Einordnung: Zum IPO flossen brutto rund 60 Mio. Euro in die Kassen – noch ist also reichlich „Firepower“ vorhanden.

Bemerkenswert sind indes die Bewertungsrelationen, insbesondere die des großen US-Konkurrenten ServiceNow: Nach der stürmischen Kursrally wird ServiceNow mittlerweile mit dem 33fachen der Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) zu dem für 2019 erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) an der Börse gehandelt. Bei Serviceware beträgt das EV/EBITDA-Multiple „gerade einmal“ knapp 16. Das ist isoliert gesehen zwar auch noch ganz schön hoch – im Branchenvergleich aber dann doch relativ niedrig. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung, selbst wenn uns die vielen Bereinigungen im Zahlenwerk von Serviceware nicht ganz so gut gefallen. Eine Rückkehr zum Emissionspreis ist das mindeste Ziel. Und langfristig müsste eigentlich sogar deutlich mehr drin sein. Das zuletzt wieder gedrückte Kursniveau scheint jedenfalls eine attraktive Einstiegsbasis.

Bemerkenswert sind indes die Bewertungsrelationen, insbesondere die des großen US-Konkurrenten ServiceNow: Nach der stürmischen Kursrally wird ServiceNow mittlerweile mit dem 33fachen der Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) zu dem für 2019 erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) an der Börse gehandelt. Bei Serviceware beträgt das EV/EBITDA-Multiple „gerade einmal“ knapp 16. Das ist isoliert gesehen zwar auch noch ganz schön hoch – im Branchenvergleich aber dann doch relativ niedrig. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung, selbst wenn uns die vielen Bereinigungen im Zahlenwerk von Serviceware nicht ganz so gut gefallen. Eine Rückkehr zum Emissionspreis ist das mindeste Ziel. Und langfristig müsste eigentlich sogar deutlich mehr drin sein. Das zuletzt wieder gedrückte Kursniveau scheint jedenfalls eine attraktive Einstiegsbasis.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

...

...

Serviceware

Kurs: 14,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Hinweis: Geschäftszahlen für Serviceware liegen erst ab dem Geschäftsjahr 2014/15 (30. November) vor

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

...

...

© boersengefluester.de | Redaktion

Das gibt es auch selten, aber beim Börsengang von Serviceware Ende April passte irgendwie alles: Knackige Wachstumsstory, solide Geschäftszahlen und ein mit dem Unternehmen verwurzeltes Management. Umso überraschender ist es, dass die Notiz des Anbieters von Softwarelösungen für die Verbesserung der Servicequalität von Unternehmen (Enterprise Service Management) – nach einer guten Anfangsphase – zuletzt wieder auf den Emissionskurs von 24 Euro zurückgefallen ist. Allerdings, und das ist ein nicht ganz unerheblicher Punkt: Auf diesem Niveau beträgt die Marktkapitalisierung bereits 252 Mio. Euro. Für ein Unternehmen, das im vergangenen Geschäftsjahr gut 44 Mio. Euro umgesetzt hat und dabei auf einen Überschuss von 4,6 Mio. Euro kam, ist das eine Menge Holz. Andererseits hat CEO Dirk K. Martin vor der Notizaufnahme im Prime Standard einen strammen Wachstumskurs versprochen. Umso gespannter war boersengefluester.de auf die jetzt vorgelegten Zahlen zum Halbjahr des Geschäftsjahrs 2017/18, das am 30. November endet.

Demnach kam Serviceware auf ein Umsatzplus von 15,5 Prozent auf 27,02 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) fiel dabei von 2,70 auf 2,22 Mio. Euro zurück. Das hört sich zunächst einmal nicht besonders sexy an, allerdings ist das Betriebsergebnis im ersten Halbjahr allein durch 875.000 Euro an Aufwendungen für den Börsengang belastet. Bereinigt um diesen Posten wäre das EBIT um 14,7 Prozent auf knapp 3,10 Mio. Euro vorangekommen. Erwähnenswert ist außerdem, dass die Personalaufwendungen um annähernd 22 Prozent auf 9,48 Mio. Euro gestiegen sind und entsprechend am Ergebnis nagen. Das wiederum sollten Anleger nicht negativ interpretieren. „Der Personalaufbau erfolgte besonders mit Hinblick auf die dynamische Entwicklung im Bereich Service/SaaS“, heißt es dazu im Zwischenbericht. Offenbar zahlen sich die Investitionen auch aus, denn die „Software as a Service-Umsätze“ zogen um 33,5 Prozent auf 7,40 Mio. Euro an und ragten damit bereits knapp an die klassischen Lizenzumsätze heran, die sich zum Halbjahr auf 10,36 Mio. Euro türmten (+ 11,26 Prozent). „Wir sind mit den Zahlen des 1. Halbjahres 2017/2018 sehr zufrieden und haben besonders im zweiten Quartal die Wachstumsdynamik noch einmal deutlich gesteigert und unseren Gewinn überproportional erhöht“, sagt denn auch CFO Harald Popp.

Schade findet boersengefluester.de, dass sich der Finanzvorstand noch nicht zu einer Bandbreitenprognose zu Umsatz und EBIT für das Gesamtjahr 2017/18 entschieden hat und lediglich eine „Fortführung des profitablen Wachstums“ in Aussicht stellt. Demnach bleiben wir bei unserer Vorschau, wonach die aus dem hessischen Bad Camberg kommende Gesellschaft auf Erlöse von knapp 55 Mio. Euro sowie ein Betriebsergebnis von 7,3 Mio. Euro zusteuert. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) siedeln wir bei 7,6 Mio. Euro an. Im kommenden Jahr sollte das EBITDA dann die Marke von 11 Mio. Euro touchieren. Unter Berücksichtigung der Netto-Liquidität von zuletzt 58,5 Mio. Euro steht dem ein Unternehmenswert (Enterprise Value) von knapp 197 Mio. Euro gegenüber. Mit anderen Worten: Der Börsenneuling wird mit dem knapp 17,5fachen des für 2019 zu erwartenden EBITDA gehandelt. Ob das nun viel oder wenig ist, darüber lässt sich trefflich streiten. So wird der milliardenschwere US-Konzern ServiceNow mit einem Faktor von fast 33 bei der Relation von Enterprise Value zu dem EBITDA für 2019 gehandelt. USU Software, in Teilen ebenfalls mit Serviceware vergleichbar (siehe dazu den jüngsten Beitrag von boersengefluester.de zu USU HIER), kommt auf ein entsprechendes Multiple von knapp 15. Und so ist es ein wenig auch eine Glaubensfrage: Wer sich an einem wachstumsstarken heimischen Softwareunternehmen mit solider Bilanz und internationalem Anspruch beteiligen will, sollte mit Serviceware auf die lange Sicht gut fahren. Die Halbjahreszahlen zeigen jedenfalls in die richtige Richtung. Unser Tipp: Einfach mal ein paar Stücke ins Depot legen und dort liegen lassen.

Schade findet boersengefluester.de, dass sich der Finanzvorstand noch nicht zu einer Bandbreitenprognose zu Umsatz und EBIT für das Gesamtjahr 2017/18 entschieden hat und lediglich eine „Fortführung des profitablen Wachstums“ in Aussicht stellt. Demnach bleiben wir bei unserer Vorschau, wonach die aus dem hessischen Bad Camberg kommende Gesellschaft auf Erlöse von knapp 55 Mio. Euro sowie ein Betriebsergebnis von 7,3 Mio. Euro zusteuert. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) siedeln wir bei 7,6 Mio. Euro an. Im kommenden Jahr sollte das EBITDA dann die Marke von 11 Mio. Euro touchieren. Unter Berücksichtigung der Netto-Liquidität von zuletzt 58,5 Mio. Euro steht dem ein Unternehmenswert (Enterprise Value) von knapp 197 Mio. Euro gegenüber. Mit anderen Worten: Der Börsenneuling wird mit dem knapp 17,5fachen des für 2019 zu erwartenden EBITDA gehandelt. Ob das nun viel oder wenig ist, darüber lässt sich trefflich streiten. So wird der milliardenschwere US-Konzern ServiceNow mit einem Faktor von fast 33 bei der Relation von Enterprise Value zu dem EBITDA für 2019 gehandelt. USU Software, in Teilen ebenfalls mit Serviceware vergleichbar (siehe dazu den jüngsten Beitrag von boersengefluester.de zu USU HIER), kommt auf ein entsprechendes Multiple von knapp 15. Und so ist es ein wenig auch eine Glaubensfrage: Wer sich an einem wachstumsstarken heimischen Softwareunternehmen mit solider Bilanz und internationalem Anspruch beteiligen will, sollte mit Serviceware auf die lange Sicht gut fahren. Die Halbjahreszahlen zeigen jedenfalls in die richtige Richtung. Unser Tipp: Einfach mal ein paar Stücke ins Depot legen und dort liegen lassen.

Serviceware

Kurs: 14,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio € | 20.04.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-margin %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-margin %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Net profit1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Net-margin %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Earnings per share8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Hinweis: Geschäftszahlen für Serviceware liegen erst ab dem Geschäftsjahr 2014/15 (30. November) vor

...

© boersengefluester.de | Redaktion

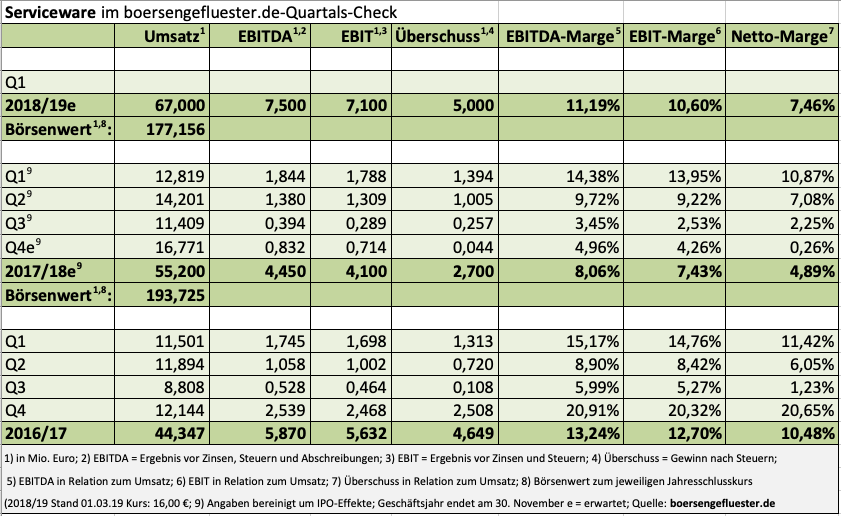

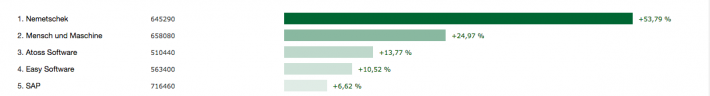

Es ist ja nicht so, dass die Anleger deutsche Software-Aktien im laufenden Jahr konsequent meiden. Immerhin weisen Nemetschek, Mensch & Maschine, Atoss Software, Easy Software und der DAX-Konzern SAP zum Teil sehr deutliche Zuwachsraten beim Kurs auf. So gesehen ist die Performance von USU Software mit einem Minus von elf Prozent schon irgendwie eine Enttäuschung, zumal es dem auf Wissensdatenbanken und Lizenzmanagement spezialisierten Unternehmen im Prinzip besser geht, als es die jüngsten Zahlen für 2017 und dem – wenn auch besser als erwartet ausgefallenen – Auftaktviertel 2018 zunächst vermuten lassen. „Wir sind in der Mitte einer Investitionsphase“, sagt CEO Bernhard Oberschmidt im Gespräch mit boersengefluester.de. Dabei geht es in erster Linie um die Forcierung des Auslandsgeschäfts in Frankreich und Großbritannien. Aber auch das mittlerweile etablierte US-Geschäft spielt hier mit rein. On top kommen die Aufwendungen für die 2017 zugekaufte Berliner Digitalagentur unitB technology sowie die französische Easytrust – ein vorwiegend auf Oracle-Lizenzmanagement spezialisiertes Unternehmen.

Der für den 30. August 2018 angesetzte Sechs-Monats-Bericht von USU Software dürfte die überdurchschnittlich hohe Investitionstätigkeit vermutlich noch einmal unterstreichen, ab dem zweiten Halbjahr 2018 sollten sich dann allerdings auch entsprechende Rückflüsse zeigen. Die offizielle Prognose für das laufende Jahr sieht Erlöse in einer Spanne von 93 bis 98 Mio. Euro sowie ein um Sondereffekte aus Übernahmen bereinigtes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 7,50 und 10,00 Mio. Euro vor. „Die Guidance passt für uns sehr gut“, sagt Oberschmidt. Zur Einordnung: 2017 kam USU bei Erlösen von 84,36 Mio. Euro auf ein bereinigtes EBIT von 6,13 Mio. Euro. Das ausgewiesene Betriebsergebnis lag bei 3,22 Mio. Euro. Bis zum Jahr 2021 wollen die Möglinger dann auf Umsätze von rund 140 Mio. Euro sowie ein bereinigtes EBIT von 20 Mio. Euro vorstoßen. Das klingt nach einer guten Wachstumsstory, allerdings steht dem eine stattliche Marktkapitalisierung von gut 244 Mio. Euro gegenüber – Mitte Juni waren es sogar 288 Mio. Euro.

Der für den 30. August 2018 angesetzte Sechs-Monats-Bericht von USU Software dürfte die überdurchschnittlich hohe Investitionstätigkeit vermutlich noch einmal unterstreichen, ab dem zweiten Halbjahr 2018 sollten sich dann allerdings auch entsprechende Rückflüsse zeigen. Die offizielle Prognose für das laufende Jahr sieht Erlöse in einer Spanne von 93 bis 98 Mio. Euro sowie ein um Sondereffekte aus Übernahmen bereinigtes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 7,50 und 10,00 Mio. Euro vor. „Die Guidance passt für uns sehr gut“, sagt Oberschmidt. Zur Einordnung: 2017 kam USU bei Erlösen von 84,36 Mio. Euro auf ein bereinigtes EBIT von 6,13 Mio. Euro. Das ausgewiesene Betriebsergebnis lag bei 3,22 Mio. Euro. Bis zum Jahr 2021 wollen die Möglinger dann auf Umsätze von rund 140 Mio. Euro sowie ein bereinigtes EBIT von 20 Mio. Euro vorstoßen. Das klingt nach einer guten Wachstumsstory, allerdings steht dem eine stattliche Marktkapitalisierung von gut 244 Mio. Euro gegenüber – Mitte Juni waren es sogar 288 Mio. Euro.

Einigermaßen charmant sieht diese Größenordnung wohl erst mit Ausrichtung auf die für 2020/21 zu erwartenden Zahlen aus. Doch soweit blickt der Kapitalmarkt bei den meisten Spezialwerten noch nicht nach vorn. Freilich gibt es auch Ausnahmen, wie die im April 2018 an den Frankfurter Prime Standard gegangene Serviceware SE zeigt, einem in Teilen mit USU durchaus vergleichbaren Unternehmen. Immerhin kommt Serviceware schon jetzt auf einen Börsenwert von 250 Mio. Euro – bei für 2018 erwarteten Erlösen von knapp 55 Mio. Euro und einem von uns prognostizierten EBIT von 7,3 Mio. Euro. Weitere Wettbewerber von USU Software wären im Bereich Service-Monitoring etwa der US-Konzern ServiceNow oder die (nicht notierte) Flexera im Bereich Lizenzmanagement. Wer sich unbedingt noch einen heimischen Micro Cap aus dem Bereich IT-Management ansehen möchte, kann auch Softline als Vergleich heranziehen. Allerdings spielt USU Software in einer ganz anderen Liga.

Einigermaßen charmant sieht diese Größenordnung wohl erst mit Ausrichtung auf die für 2020/21 zu erwartenden Zahlen aus. Doch soweit blickt der Kapitalmarkt bei den meisten Spezialwerten noch nicht nach vorn. Freilich gibt es auch Ausnahmen, wie die im April 2018 an den Frankfurter Prime Standard gegangene Serviceware SE zeigt, einem in Teilen mit USU durchaus vergleichbaren Unternehmen. Immerhin kommt Serviceware schon jetzt auf einen Börsenwert von 250 Mio. Euro – bei für 2018 erwarteten Erlösen von knapp 55 Mio. Euro und einem von uns prognostizierten EBIT von 7,3 Mio. Euro. Weitere Wettbewerber von USU Software wären im Bereich Service-Monitoring etwa der US-Konzern ServiceNow oder die (nicht notierte) Flexera im Bereich Lizenzmanagement. Wer sich unbedingt noch einen heimischen Micro Cap aus dem Bereich IT-Management ansehen möchte, kann auch Softline als Vergleich heranziehen. Allerdings spielt USU Software in einer ganz anderen Liga.

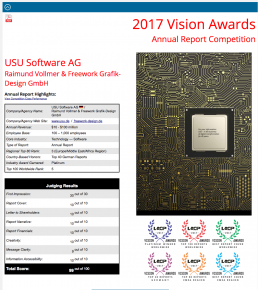

Eine Klasse für sich ist USU Software seit Jahren in einer komplett anderen Disziplin: Nämlich in Sachen außergewöhnlich guter Geschäftsbericht. Und so wundert es boersengefluester.de überhaupt nicht, dass auch der 2017er-Geschäftsbericht von der LACP mit Platin- und Gold Awards bedacht wurde und 99 von 100 möglichen Punkten einfuhr. Eine Anerkennung, über die sich CEO Oberschmidt ganz besonders freut, denn schließlich ist der Jahresabschluss wie eine Visitenkarte für das Unternehmen: „Unser Geschäftsbericht ist ein sehr persönliches Qualitätsstatement – Richtung Kunden und Kapitalmarkt.“ Nun ist boersengefluester.de auch klar, dass man eine Aktie nicht wegen eines besonders liebevoll gestalteten Geschäftsberichts kaufen muss. Andererseits passt es ins Bild, dass USU großen Wert auf eine langfristig erfolgreiche Investmentstory legt, selbst wenn es in einzelnen Quartalen zu Belastungen kommt. Insgesamt stehen die Chancen gut, dass die USU-Aktie in den kommenden Quartalen wieder spürbar an Höhe gewinnt – selbst wenn der aktuelle Performancekünstler Nemetschek mit Sicherheit nicht mehr eingeholt wird.

Eine Klasse für sich ist USU Software seit Jahren in einer komplett anderen Disziplin: Nämlich in Sachen außergewöhnlich guter Geschäftsbericht. Und so wundert es boersengefluester.de überhaupt nicht, dass auch der 2017er-Geschäftsbericht von der LACP mit Platin- und Gold Awards bedacht wurde und 99 von 100 möglichen Punkten einfuhr. Eine Anerkennung, über die sich CEO Oberschmidt ganz besonders freut, denn schließlich ist der Jahresabschluss wie eine Visitenkarte für das Unternehmen: „Unser Geschäftsbericht ist ein sehr persönliches Qualitätsstatement – Richtung Kunden und Kapitalmarkt.“ Nun ist boersengefluester.de auch klar, dass man eine Aktie nicht wegen eines besonders liebevoll gestalteten Geschäftsberichts kaufen muss. Andererseits passt es ins Bild, dass USU großen Wert auf eine langfristig erfolgreiche Investmentstory legt, selbst wenn es in einzelnen Quartalen zu Belastungen kommt. Insgesamt stehen die Chancen gut, dass die USU-Aktie in den kommenden Quartalen wieder spürbar an Höhe gewinnt – selbst wenn der aktuelle Performancekünstler Nemetschek mit Sicherheit nicht mehr eingeholt wird.

Der für den 30. August 2018 angesetzte Sechs-Monats-Bericht von USU Software dürfte die überdurchschnittlich hohe Investitionstätigkeit vermutlich noch einmal unterstreichen, ab dem zweiten Halbjahr 2018 sollten sich dann allerdings auch entsprechende Rückflüsse zeigen. Die offizielle Prognose für das laufende Jahr sieht Erlöse in einer Spanne von 93 bis 98 Mio. Euro sowie ein um Sondereffekte aus Übernahmen bereinigtes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 7,50 und 10,00 Mio. Euro vor. „Die Guidance passt für uns sehr gut“, sagt Oberschmidt. Zur Einordnung: 2017 kam USU bei Erlösen von 84,36 Mio. Euro auf ein bereinigtes EBIT von 6,13 Mio. Euro. Das ausgewiesene Betriebsergebnis lag bei 3,22 Mio. Euro. Bis zum Jahr 2021 wollen die Möglinger dann auf Umsätze von rund 140 Mio. Euro sowie ein bereinigtes EBIT von 20 Mio. Euro vorstoßen. Das klingt nach einer guten Wachstumsstory, allerdings steht dem eine stattliche Marktkapitalisierung von gut 244 Mio. Euro gegenüber – Mitte Juni waren es sogar 288 Mio. Euro.

Der für den 30. August 2018 angesetzte Sechs-Monats-Bericht von USU Software dürfte die überdurchschnittlich hohe Investitionstätigkeit vermutlich noch einmal unterstreichen, ab dem zweiten Halbjahr 2018 sollten sich dann allerdings auch entsprechende Rückflüsse zeigen. Die offizielle Prognose für das laufende Jahr sieht Erlöse in einer Spanne von 93 bis 98 Mio. Euro sowie ein um Sondereffekte aus Übernahmen bereinigtes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 7,50 und 10,00 Mio. Euro vor. „Die Guidance passt für uns sehr gut“, sagt Oberschmidt. Zur Einordnung: 2017 kam USU bei Erlösen von 84,36 Mio. Euro auf ein bereinigtes EBIT von 6,13 Mio. Euro. Das ausgewiesene Betriebsergebnis lag bei 3,22 Mio. Euro. Bis zum Jahr 2021 wollen die Möglinger dann auf Umsätze von rund 140 Mio. Euro sowie ein bereinigtes EBIT von 20 Mio. Euro vorstoßen. Das klingt nach einer guten Wachstumsstory, allerdings steht dem eine stattliche Marktkapitalisierung von gut 244 Mio. Euro gegenüber – Mitte Juni waren es sogar 288 Mio. Euro.

USU Ventures

Kurs: 9,00

Eine Klasse für sich ist USU Software seit Jahren in einer komplett anderen Disziplin: Nämlich in Sachen außergewöhnlich guter Geschäftsbericht. Und so wundert es boersengefluester.de überhaupt nicht, dass auch der 2017er-Geschäftsbericht von der LACP mit Platin- und Gold Awards bedacht wurde und 99 von 100 möglichen Punkten einfuhr. Eine Anerkennung, über die sich CEO Oberschmidt ganz besonders freut, denn schließlich ist der Jahresabschluss wie eine Visitenkarte für das Unternehmen: „Unser Geschäftsbericht ist ein sehr persönliches Qualitätsstatement – Richtung Kunden und Kapitalmarkt.“ Nun ist boersengefluester.de auch klar, dass man eine Aktie nicht wegen eines besonders liebevoll gestalteten Geschäftsberichts kaufen muss. Andererseits passt es ins Bild, dass USU großen Wert auf eine langfristig erfolgreiche Investmentstory legt, selbst wenn es in einzelnen Quartalen zu Belastungen kommt. Insgesamt stehen die Chancen gut, dass die USU-Aktie in den kommenden Quartalen wieder spürbar an Höhe gewinnt – selbst wenn der aktuelle Performancekünstler Nemetschek mit Sicherheit nicht mehr eingeholt wird.

Eine Klasse für sich ist USU Software seit Jahren in einer komplett anderen Disziplin: Nämlich in Sachen außergewöhnlich guter Geschäftsbericht. Und so wundert es boersengefluester.de überhaupt nicht, dass auch der 2017er-Geschäftsbericht von der LACP mit Platin- und Gold Awards bedacht wurde und 99 von 100 möglichen Punkten einfuhr. Eine Anerkennung, über die sich CEO Oberschmidt ganz besonders freut, denn schließlich ist der Jahresabschluss wie eine Visitenkarte für das Unternehmen: „Unser Geschäftsbericht ist ein sehr persönliches Qualitätsstatement – Richtung Kunden und Kapitalmarkt.“ Nun ist boersengefluester.de auch klar, dass man eine Aktie nicht wegen eines besonders liebevoll gestalteten Geschäftsberichts kaufen muss. Andererseits passt es ins Bild, dass USU großen Wert auf eine langfristig erfolgreiche Investmentstory legt, selbst wenn es in einzelnen Quartalen zu Belastungen kommt. Insgesamt stehen die Chancen gut, dass die USU-Aktie in den kommenden Quartalen wieder spürbar an Höhe gewinnt – selbst wenn der aktuelle Performancekünstler Nemetschek mit Sicherheit nicht mehr eingeholt wird.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| USU Ventures | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU2 | DE000A0BVU28 | AG | 94,71 Mio € | 21.03.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 107,33 | 111,90 | 126,52 | 132,08 | 145,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 13,38 | 14,39 | 16,84 | 12,43 | 14,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 12,47 | 12,86 | 13,31 | 9,41 | 9,66 | 0,00 | 0,00 | |

| EBIT1,4 | 7,02 | 9,67 | 11,80 | 7,62 | 9,80 | 0,00 | 0,00 | |

| EBIT-margin %5 | 6,54 | 8,64 | 9,33 | 5,77 | 6,76 | 0,00 | 0,00 | |

| Net profit1 | 5,48 | 6,76 | 7,58 | 5,28 | 7,00 | 0,00 | 0,00 | |

| Net-margin %6 | 5,11 | 6,04 | 5,99 | 4,00 | 4,83 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,74 | 13,35 | 10,37 | 7,88 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,52 | 0,64 | 0,72 | 0,50 | 0,69 | 0,50 | 0,42 | |

| Dividend per share8 | 0,40 | 0,50 | 0,55 | 1,70 | 14,50 | 0,30 | 0,30 | |

Quelle: boersengefluester.de and company details

...

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Never piss against the wind.“

Unbekannt

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL