Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Es ist frustrierend: Alle im Prime Standard gelisteten China-Aktien präsentieren schlechter als erwartete Geschäftszahlen für das vergangene Jahr. Die Anleger werten es inzwischen schon als positive Nachricht, wenn ein Unternehmen überhaupt von sich hören lässt und Zahlen veröffentlicht. So machte die Aktie von Powerland am 29. April gleich einen Freudensprung von rund 20 Prozent. Dabei war der erste – untestierte – Überblick des Taschenherstellers über das Geschäft alles andere als erfreulich. Der Umsatz legte 2014 zwar um fast 5 Prozent auf 175 Mio. Euro zu, doch der Überschuss brach um fast die Hälfte auf 3,8 Mio. Euro weg. Hauptursache waren die Verwaltungskosten. Sie legten um gut 40 Prozent auf 21,0 Mio. Euro zu. Was genau dahinter steckt, verrät die kurze Pressemitteilung nicht, obwohl das Management noch im November 2014 von einer Ergebnisverbesserung ausgegangen war. Auch ist vom Unternehmen niemand zu erreichen. Die deutsche Presseagentur darf oder kann dazu nichts sagen und der IR-Mann stellt sich tot. Das ist bei den Red Stocks leider kein Einzelfall. Offensichtlich haben die Chinesen inzwischen das Interesse am Kapitalmarkt verloren.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

Bild: Karl-Heinz Geiger

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Bei Powerland sind undurchsichtige Geschäfte allerdings eher die Regel als die Ausnahme. Bereits 2012 wurde ihnen das Testat vom Wirtschaftsprüfer versagt. Ende 2014 schmiss dann der neue Finanzvorstand hin. Vier Monate später ist immer noch kein Nachfolger gefunden. Der vollständige, von den Wirtschaftsprüfern testierte Jahresabschluss wird auch nicht – wie gefordert – Ende April fertig. Die Begründung ist haarsträubend: „Aufgrund des späten Termins des Chinesischen Neujahrsfestes und der noch differenzierteren Erhebungen bezüglich des Jahresabschlusses 2014 nimmt die Fertigstellung der Auditierung jedoch mehr Zeit in Anspruch als angenommen."

Für die ersten neun Monate hatte Powerland noch recht ordentliche Zahlen veröffentlicht. Da lag der Umsatz noch fast 13 Prozent und der Gewinn 25 Prozent über den entsprechenden Vorjahreswerten. Die Prognose des Vorstands lautete: „Insgesamt bleibt Powerland für das Gesamtjahr 2014 weiterhin vorsichtig optimistisch und geht davon aus, dass die Ergebnisse des Jahres 2014 über denen des Jahres 2013 liegen werden." Im vierten Quartal 2014 brach dann aber der Umsatz um 17 Prozent ein. Unterm Strich blieb ein Verlust von mehr als 5 Mio. Euro. Auch die Bilanz ist katastrophal. Die Forderungen belaufen sich auf fast 110 Mio Euro. Das sind satte zwei Drittel des Jahresumsatzes.

Langfristig orientierte Anleger sollten die Powerland-Aktie weiterhin meiden. Eine seriöse Einschätzung ist aber erst möglich, wenn die testierten Jahreszahlen vorliegen und Hintergründe zur miserablen Entwicklung im vierten Quartal veröffentlicht werden.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Powerland | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PLD555 | DE000PLD5558 | 0,00 Mio € | 11.04.2011 | |||

* * *

© boersengefluester.de | Redaktion

Aktionäre von Heliocentris Energy Solutions müssen sich mal wieder entscheiden, ob sie dem Anbieter von Stromversorgungsaggregaten für den Betrieb von Mobilfunkmasten in schwierigem Terrain frisches Geld zuschießen wollen. Kapitalerhöhungen finden bei dem Unternehmen in schöner Regelmäßigkeit statt – doch jetzt geht Heliocentris in die Vollen. Bis zu 3,25 Millionen Anteile wollen die Berliner zu einem Preis von je 5,75 Euro platzieren. Das würde auf einen Nettoemissionserlös von bis zu 16,84 Mio. Euro hinauslaufen. Altaktionäre bekommen diesmal ein Bezugsrecht: Für je sieben alte Anteile können sie zwei junge beziehen. Sogar ein Bezugsrechtshandel wurde organisiert. Vom 28. April bis 8. Mai 2015 werden die Bezugsrechte im Entry Standard unter der WKN A14KDC gehandelt. Die Kapitalerhöhung an sich läuft vom 28. April bis 12. Mai 2015.

Soweit die technischen Details. Interessanter ist freilich die Frage, ob Privatanleger an der Kapitalmaßnahme teilnehmen sollten. Nach einer ewig langen Seitwärtsphase hat die Notiz des Small Caps im laufenden Jahr rasant Fahrt aufgenommen. 2015 steht momentan ein Kursplus von knapp 40 Prozent zu Buche – in der Spitze waren es sogar über 60 Prozent. Auslöser der Rally waren zuversichtliche Analystenstudien mit Kurszielen im Bereich um 10 Euro sowie die eingelösten Wachstumsversprechen von Vorstandschef Ayad Abul-Ella, denn nach vielen Jahren Aufbauarbeit zogen die Erlöse 2014 von 4,3 auf 18,9 Mio. Euro an. Allerdings agiert das Unternehmen mit einem Fehlbetrag von 9,8 Mio. Euro noch tief in der Verlustzone. Dabei wollen die Berliner jetzt erst richtig durchstarten. Die Analysten der Berenberg Bank rechnen für 2015 mit einem Umsatz von 44 Mio. Euro. 2017 sollen es bereits 150 Mio. Euro sein. „Dieses Wachstum weiter zu finanzieren, ist ein wesentliches Ziel dieser Kapitalerhöhung", sagt Firmenlenker Abul-Ella. Konkret sollen 2,6 Mio. Euro des Emissionserlöses zur Rückzahlung einer Zwischenfinanzierung vom März 2015 verwendet werden. Eine Spanne von 7,4 bis 11,4 Mio. Euro ist zur Finanzierung des Kapitalbedarfs vorgesehen – der Rest für allgemeine Unternehmenszwecke.

Für Heliocentris geht es um die Wurst. Einerseits befindet sich die Gesellschaft auf dem Sprung in eine neue Erlösdimension. Aber ohne finanzielle Unterstützung droht das Licht auszugehen. Im aktuellen Geschäftsbericht heißt es: „Falls die Akquisition von weiterem Kapital im 2. Quartal 2015 nicht gelingt, ist der Fortbestand der Heliocentris Gruppe nicht sichergestellt." Beinahe noch deutlicher ist der Warnhinweis im Wertpapierprospekt zur Kapitalerhöhung. Hier heißt es: „Der Konzern verfügt nicht über ausreichendes Geschäftskapital, um seinen kurzfristigen Liquiditätsbedarf während der nächsten 12 Monate zu decken und ist möglicherweise nicht in der Lage, ausreichende Mittel zur Aufrechterhaltung seines Geschäftsbetriebs aufzubringen; in diesem Fall muss der Konzern unter Umständen Insolvenz anmelden." Zwar haben Wertpapierprospekte – ähnlich wie Beipackzettel von Medikamenten – stets eine Furcht einflößende Wirkung. Doch auf die leichte Schulter sollten Anleger diese Passagen besser nicht nehmen.

Investoren, die noch nicht so lange dabei sind, müssen sich also überlegen, ob sie ihren durch das Kursplus ohnehin gewachsenen Depotbestand noch weiter aufstocken wollen. Wer beispielsweise vor fünf Monaten 500 Anteile zu je 5,00 Euro gekauft hat, hat nun Heliocentris-Aktien im Gegenwert von 3.500 Euro im Depot. Spitzenbeträge ausgeschlossen, könnte dieser Investor nun 142 neue Aktien zu je 5,75 Euro kaufen. Dafür müsste er (ohne Spesen) knapp 817 Euro ausgeben. Hinterher hätte dieser Anleger 642 Heliocentris-Aktien im Depot. Aktueller Gegenwert: Rund 4.490 Euro. Manch Privater wird so eine Größenordnung womöglich doch als etwas zu üppig empfinden – zumindest für ein Risikopapier wie Heliocentris – und sich daher verwässern lassen. Letztlich muss das aber jeder selbst für sich entscheiden. Wer 100 Prozent an die Investmentstory glaubt, kann sogar einen Überbezug anmelden. Maßgeblich für das Gelingen der Maßnahme wird aber ohnehin, wie sich die Großaktionäre entscheiden werden. Finanzinvestoren wie Ruffer, Alcazar oder Conduit sowie diverse Family Offices und Privatinvestoren kontrollieren mehr als 68 Prozent der Stimmen. Bislang konnte sich Heliocentris auf seine Investoren verlassen.

Andererseits ist der relativ geringe Streubesitz von 31,96 Prozent auch ein Hemmnis für viele Profibörsianer gewesen. Ein höherer Free Float wäre also nicht verkehrt – zumal Heliocentris den Wechsel vom Entry Standard in den streng regulierten Prime Standard für Mitte Mai 2015 in Aussicht gestellt hat. Die im Umbruch befindliche Beteiligungsgesellschaft bmp dürfte kaum mitziehen. Schließlich ist der Exit das erklärte Ziel. Im ersten Quartal hatte bmp sich von weiteren 170.000 Aktien außerbörslich getrennt. Dem Vernehmen nach halten die Berliner jetzt noch 333.846 Helciocentris-Papiere – was einem Anteil von 3,04 Prozent entspricht. Die kommenden Wochen werden demnach richtungsweisend. Boersengefluester.de bleibt Heliocentris positiv gegenübergestellt. Die Marktkapitalisierung auf Basis der alten Aktienstückzahl erreicht aber bereits fast 75 Mio. Euro. Sollten alle Stücke platziert werden, würde sich bei einem Kurs von 6,80 Euro ein Börsenwert von fast 97 Mio. Euro ergeben. Raum für Enttäuschungen gibt es da gar keinen.

Für Heliocentris geht es um die Wurst. Einerseits befindet sich die Gesellschaft auf dem Sprung in eine neue Erlösdimension. Aber ohne finanzielle Unterstützung droht das Licht auszugehen. Im aktuellen Geschäftsbericht heißt es: „Falls die Akquisition von weiterem Kapital im 2. Quartal 2015 nicht gelingt, ist der Fortbestand der Heliocentris Gruppe nicht sichergestellt." Beinahe noch deutlicher ist der Warnhinweis im Wertpapierprospekt zur Kapitalerhöhung. Hier heißt es: „Der Konzern verfügt nicht über ausreichendes Geschäftskapital, um seinen kurzfristigen Liquiditätsbedarf während der nächsten 12 Monate zu decken und ist möglicherweise nicht in der Lage, ausreichende Mittel zur Aufrechterhaltung seines Geschäftsbetriebs aufzubringen; in diesem Fall muss der Konzern unter Umständen Insolvenz anmelden." Zwar haben Wertpapierprospekte – ähnlich wie Beipackzettel von Medikamenten – stets eine Furcht einflößende Wirkung. Doch auf die leichte Schulter sollten Anleger diese Passagen besser nicht nehmen.

Investoren, die noch nicht so lange dabei sind, müssen sich also überlegen, ob sie ihren durch das Kursplus ohnehin gewachsenen Depotbestand noch weiter aufstocken wollen. Wer beispielsweise vor fünf Monaten 500 Anteile zu je 5,00 Euro gekauft hat, hat nun Heliocentris-Aktien im Gegenwert von 3.500 Euro im Depot. Spitzenbeträge ausgeschlossen, könnte dieser Investor nun 142 neue Aktien zu je 5,75 Euro kaufen. Dafür müsste er (ohne Spesen) knapp 817 Euro ausgeben. Hinterher hätte dieser Anleger 642 Heliocentris-Aktien im Depot. Aktueller Gegenwert: Rund 4.490 Euro. Manch Privater wird so eine Größenordnung womöglich doch als etwas zu üppig empfinden – zumindest für ein Risikopapier wie Heliocentris – und sich daher verwässern lassen. Letztlich muss das aber jeder selbst für sich entscheiden. Wer 100 Prozent an die Investmentstory glaubt, kann sogar einen Überbezug anmelden. Maßgeblich für das Gelingen der Maßnahme wird aber ohnehin, wie sich die Großaktionäre entscheiden werden. Finanzinvestoren wie Ruffer, Alcazar oder Conduit sowie diverse Family Offices und Privatinvestoren kontrollieren mehr als 68 Prozent der Stimmen. Bislang konnte sich Heliocentris auf seine Investoren verlassen.

Andererseits ist der relativ geringe Streubesitz von 31,96 Prozent auch ein Hemmnis für viele Profibörsianer gewesen. Ein höherer Free Float wäre also nicht verkehrt – zumal Heliocentris den Wechsel vom Entry Standard in den streng regulierten Prime Standard für Mitte Mai 2015 in Aussicht gestellt hat. Die im Umbruch befindliche Beteiligungsgesellschaft bmp dürfte kaum mitziehen. Schließlich ist der Exit das erklärte Ziel. Im ersten Quartal hatte bmp sich von weiteren 170.000 Aktien außerbörslich getrennt. Dem Vernehmen nach halten die Berliner jetzt noch 333.846 Helciocentris-Papiere – was einem Anteil von 3,04 Prozent entspricht. Die kommenden Wochen werden demnach richtungsweisend. Boersengefluester.de bleibt Heliocentris positiv gegenübergestellt. Die Marktkapitalisierung auf Basis der alten Aktienstückzahl erreicht aber bereits fast 75 Mio. Euro. Sollten alle Stücke platziert werden, würde sich bei einem Kurs von 6,80 Euro ein Börsenwert von fast 97 Mio. Euro ergeben. Raum für Enttäuschungen gibt es da gar keinen.

Heliocentris Energy Solutions

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliocentris Energy Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMHE | DE000A1MMHE3 | 0,00 Mio € | 26.06.2006 | Verkaufen (Insolvenz) | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Mit einem Schock beginnt die neue Woche für die verbliebenen Beobachter hierzulande gelisteter chinesischer Unternehmen. Wieder gibt es Unregelmäßigkeiten. Dieses Mal bei Joyou. Den Badausstatter hatte boersengefluester.de bisher immer als Musterknaben unter den Red Stocks bezeichnet. Umso größer sind die Enttäuschung und der Schaden für das gesamte Börsensegment. Welcher China-Firma kann man denn überhaupt noch trauen?

Die Meldung, die für einen Kurssturz sorgt, wirft mehr Fragen auf, als sie beantwortet. „Aufgrund jüngster Informationen zu Geschäftsvorfällen bei Tochtergesellschaften der Joyou AG (die „Gesellschaft”) hat sich die Notwendigkeit zur Überprüfung dieser Geschäftsvorfälle ergeben. Der Aufsichtsrat der Gesellschaft hat daher beschlossen, eine Sonderuntersuchung durch Wirtschaftsprüfer und Rechtsanwälte durchzuführen, um prüfen zu lassen, ob die Vermögens-, Finanz- und Ertragslage in der Vergangenheit zutreffend dargestellt worden ist und die entsprechenden Sachverhalte vollumfänglich aufzuklären. Der Aufsichtsrat hat mit den Mitgliedern des Vorstandes der Joyou AG, Jianshe Cai und Jilin Cai, vereinbart, dass diese während der Sonderuntersuchung ihre Ämter als Mitglieder des Vorstands bei der Gesellschaft mit sofortiger Wirkung ruhen lassen. Der Aufsichtsrat hat das Vorstandsmitglied Herrn Gerald Mulvin zum Interims-Vorsitzenden des Vorstands der Joyou AG ernannt."

Die spannenden Fragen werden hier leider nicht angesprochen: Um was für Geschäftsvorfälle handelt es sich und welches Ausmaß haben sie? Geht es – wie bei Ultrasonic – um die Barmittel von knapp 200 Mio. Euro? Wurden – wie bei Youbisheng – Maschinen, Anlagen oder vielleicht ganze Betriebsteile verpfändet? Oder gibt es lediglich ein paar Unstimmigkeiten bei alten Vertriebsabrechnungen? Für die letzte Spekulation spricht, dass der Unternehmensgründer Jianshe Cai und sein Sohn Jilin Cai als Vorstände der in Deutschland notierten AG beurlaubt wurden. Sie haben sich in der Vergangenheit hauptsächlich um den Vertrieb gekümmert. Ob sie das nach wie vor tun, beantwortet die aktuelle Mitteilung nicht. Die deutsche AG hat keinen Einfluss auf die operativen Geschäfte in China. Das mussten die Aktionäre von Youbisheng und Ultrasonic leidvoll erfahren. Obwohl die Manager ihre Vorstandsposten verloren hatten, konnten sie in China schalten und walten wie zuvor. Auf Nachfrage beim Unternehmen teilte man uns mit, dass Gerald Mulvin inzwischen nicht nur Interimsvorsitzender der AG ist, sondern auch die operativen Geschäfte in China leitet. Wer aber zurzeit die Siegel und damit die einzige Legitimation für Bankgeschäfte besitzt, konnte uns die Presseagentur von Joyou nicht mitteilen.

Joyou galt bisher auch bei institutionellen Anlegern als vertrauenswürdiges, transparentes Unternehmen. Schon vor dem Börsengang hatte sich der deutsche Wettbewerber Grohe an der Firma beteiligt und ein Jahr nach dem IPO die Mehrheit übernommen. Inzwischen wurde Grohe selbst von dem japanischen Wohnungsbaukonzern Lixil geschluckt. Erst Ende vergangenen Jahres hatte Lixil von der Familie Cai die restlichen Grohe-Anteile für rund 250 Mio. Euro übernommen, die die Gründer als Gegenleistung für den Verkauf ihrer Joyou-Anteile erhalten hatten. Seit dem Einstieg von Grohe war die Zusammenarbeit sehr eng. Auch im Vorstand von Joyou sitzen seit Jahren Grohe-Manager. Das schaffte Vertrauen. Für erste Irritationen sorgte dann der 2014er Geschäftsbericht von Joyou. Hier wurde öffentlich, dass die Familie Cai – obwohl sie keine Aktien mehr besitzt – bis zum Jahr 2023 weitreichendes Mitspracherecht bei der Besetzung der Führungsgremien, der Ausschüttung und bei börsenrelevanten Transaktionen eingeräumt bekommen hat. Nun fragen sich die Investoren, ob damit dunkle Machenschaften der Familie Cai in der Vergangenheit verschleiert werden sollten. Hat Jianping Wu, die seit September 2014 neu im Amt des Finanzvorstands ist und die Vollkonsolidierung in Lixil-Konzern vorbereitet, die Unregelmäßigkeiten entdeckt?

Es bleiben noch viele Fragen offen und es ist zu wünschen, dass Joyou hierauf so schnell wie möglich Antworten gibt. Die Anleger sind sehr verunsichert. Böse Erinnerungen an die vielen Betrügereien bei chinesischen Unternehmen mit Erstnotiz hier in Deutschland werden wach. Einen Vorteil haben Joyou-Aktionäre aber gegenüber ihren Leidensgenossen von Youbisheng oder Ultrasonic. Lixil als Großaktionär, der Joyou nun in sein eigenes Zahlenwerk voll einbeziehen will, ist darauf angewiesen, dass die deutsche AG nicht insolvent geht. Zudem kommen die Japaner nur durch Ausschüttungen der Joyou AG an ihr Geld, das in China liegt. Die Lixil-Aktie reagierte auf die Unregelmäßigkeiten bei Joyou kaum. Auch Joyou-Aktionäre sollten erst einmal abwarten, bis es Informationen gibt, was genau bei ihrer Gesellschaft passiert ist. Ein Totalverlust ist wohl eher unwahrscheinlich.

Die spannenden Fragen werden hier leider nicht angesprochen: Um was für Geschäftsvorfälle handelt es sich und welches Ausmaß haben sie? Geht es – wie bei Ultrasonic – um die Barmittel von knapp 200 Mio. Euro? Wurden – wie bei Youbisheng – Maschinen, Anlagen oder vielleicht ganze Betriebsteile verpfändet? Oder gibt es lediglich ein paar Unstimmigkeiten bei alten Vertriebsabrechnungen? Für die letzte Spekulation spricht, dass der Unternehmensgründer Jianshe Cai und sein Sohn Jilin Cai als Vorstände der in Deutschland notierten AG beurlaubt wurden. Sie haben sich in der Vergangenheit hauptsächlich um den Vertrieb gekümmert. Ob sie das nach wie vor tun, beantwortet die aktuelle Mitteilung nicht. Die deutsche AG hat keinen Einfluss auf die operativen Geschäfte in China. Das mussten die Aktionäre von Youbisheng und Ultrasonic leidvoll erfahren. Obwohl die Manager ihre Vorstandsposten verloren hatten, konnten sie in China schalten und walten wie zuvor. Auf Nachfrage beim Unternehmen teilte man uns mit, dass Gerald Mulvin inzwischen nicht nur Interimsvorsitzender der AG ist, sondern auch die operativen Geschäfte in China leitet. Wer aber zurzeit die Siegel und damit die einzige Legitimation für Bankgeschäfte besitzt, konnte uns die Presseagentur von Joyou nicht mitteilen.

Joyou galt bisher auch bei institutionellen Anlegern als vertrauenswürdiges, transparentes Unternehmen. Schon vor dem Börsengang hatte sich der deutsche Wettbewerber Grohe an der Firma beteiligt und ein Jahr nach dem IPO die Mehrheit übernommen. Inzwischen wurde Grohe selbst von dem japanischen Wohnungsbaukonzern Lixil geschluckt. Erst Ende vergangenen Jahres hatte Lixil von der Familie Cai die restlichen Grohe-Anteile für rund 250 Mio. Euro übernommen, die die Gründer als Gegenleistung für den Verkauf ihrer Joyou-Anteile erhalten hatten. Seit dem Einstieg von Grohe war die Zusammenarbeit sehr eng. Auch im Vorstand von Joyou sitzen seit Jahren Grohe-Manager. Das schaffte Vertrauen. Für erste Irritationen sorgte dann der 2014er Geschäftsbericht von Joyou. Hier wurde öffentlich, dass die Familie Cai – obwohl sie keine Aktien mehr besitzt – bis zum Jahr 2023 weitreichendes Mitspracherecht bei der Besetzung der Führungsgremien, der Ausschüttung und bei börsenrelevanten Transaktionen eingeräumt bekommen hat. Nun fragen sich die Investoren, ob damit dunkle Machenschaften der Familie Cai in der Vergangenheit verschleiert werden sollten. Hat Jianping Wu, die seit September 2014 neu im Amt des Finanzvorstands ist und die Vollkonsolidierung in Lixil-Konzern vorbereitet, die Unregelmäßigkeiten entdeckt?

Es bleiben noch viele Fragen offen und es ist zu wünschen, dass Joyou hierauf so schnell wie möglich Antworten gibt. Die Anleger sind sehr verunsichert. Böse Erinnerungen an die vielen Betrügereien bei chinesischen Unternehmen mit Erstnotiz hier in Deutschland werden wach. Einen Vorteil haben Joyou-Aktionäre aber gegenüber ihren Leidensgenossen von Youbisheng oder Ultrasonic. Lixil als Großaktionär, der Joyou nun in sein eigenes Zahlenwerk voll einbeziehen will, ist darauf angewiesen, dass die deutsche AG nicht insolvent geht. Zudem kommen die Japaner nur durch Ausschüttungen der Joyou AG an ihr Geld, das in China liegt. Die Lixil-Aktie reagierte auf die Unregelmäßigkeiten bei Joyou kaum. Auch Joyou-Aktionäre sollten erst einmal abwarten, bis es Informationen gibt, was genau bei ihrer Gesellschaft passiert ist. Ein Totalverlust ist wohl eher unwahrscheinlich.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

Bild: Karl-Heinz Geiger...

Joyou

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Joyou | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0WMLD | DE000A0WMLD8 | 0,00 Mio € | 30.03.2010 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

Beinahe 142 Mio. Euro Marktkapitalisierung für ein Unternehmen mit einem 2014er-Ergebnis vor Zinsen und Steuern (EBIT) von nicht einmal 2,5 Mio. Euro sind normalerweise ein gefundenes Fressen für Schwarzmaler. Die Aktionäre von Nanogate sehen die Bewertung ihres Unternehmens aber relativ gelassen. Grund: Der Spezialist für Hochleistungsbeschichtungen auf Metall- und Kunststoffbasis wächst extrem rasant. Innerhalb von zehn Jahren kletterten die Erlöse von 4,7 Mio. Euro auf 68,6 Mio. Euro – im laufenden Jahr sollen es deutlich mehr als 80 Mio. Euro werden. Mittelfristig steht die Marke von 100 Mio. Euro als Ziel in sämtlichen Präsentationen der Gesellschaft aus der Nähe von Saarbrücken. Die Hauptkunden kommen aus den Branchen Automobil, Maschinen- und Anlagenbau sowie Gebäude/Interieur. Letztlich geht es dabei stets um zwei Themen: Design und Energieeffizienz. Das Wachstumspotenzial ist hier enorm. „Unser Fokus liegt gegenwärtig auf dem Ausbau der Marktposition: Denn in der aktuellen Phase, in der sich der Markt für Hochleistungsoberflächen erst entwickelt, möchten wir als einer der international führenden Anbieter unseren Vorsprung nutzen und unsere Stellung im Wettbewerb ausbauen", sagt Vorstandschef Ralf Zastrau.

Doch irgendwann wird auch Zastrau den Hebel umlegen müssen und stärker auf die Profitabilität achten – womöglich bereits wenn die 100-Millionen-Euro-Umsatz-Glocke klingelt. Die Kursziele der Analysten reichen momentan bis 53,50 Euro. Gemessen daran hätte der Titel noch ein Potenzial von rund einem Viertel. Risikobereite Investoren setzen also weiter auf die Nanogate-Aktie, haben die hohe Bewertung aber jederzeit im Blick. Ein gewisses Manko – zumindest bei dem mittlerweile erreichten Börsenwert – ist für boersengefluester.de, dass der Titel noch immer im nur schwach regulierten Segment Entry Standard gelistet ist. Die Aufnahme in den TecDAX bliebe für Nanogate damit schon aus einem formalen Grund verwehrt. Sensibilisiert ist der Aufsichtsrat jedoch für das Thema: „Die Notiz in diesem Marktsegment erscheint mit Blick auf die Unternehmensgröße und den Aufwand angemessen. Die Gesellschaft prüft kontinuierlich, ob und wann ein Segmentwechsel sinnvoll sein könnte", heißt es dazu im Geschäftsbericht. Allerdings: Bei einem Streubesitz von derzeit 53 Prozent müsste die Nanogate-Aktie schon auf Kurshöhen von 120 bis 130 Euro klettern, um überhaupt in den Kreis der Indexanwärter zu kommen. Und um auf diesem Niveau auf ein Kurs-Gewinn-Verhältnis von beispielsweise 25 zu gelangen, müsste Nanogate (bei der gegenwärtigen Aktienzahl) dann einen Jahresgewinn von rund 16,5 Mio. Euro erzielen. Das erscheint uns doch ziemlich verrückt. Boersengefluester.de wäre schon sehr zufrieden, wenn für 2016 ein Nettogewinn von 2 Mio. Euro herausspringt.

Doch irgendwann wird auch Zastrau den Hebel umlegen müssen und stärker auf die Profitabilität achten – womöglich bereits wenn die 100-Millionen-Euro-Umsatz-Glocke klingelt. Die Kursziele der Analysten reichen momentan bis 53,50 Euro. Gemessen daran hätte der Titel noch ein Potenzial von rund einem Viertel. Risikobereite Investoren setzen also weiter auf die Nanogate-Aktie, haben die hohe Bewertung aber jederzeit im Blick. Ein gewisses Manko – zumindest bei dem mittlerweile erreichten Börsenwert – ist für boersengefluester.de, dass der Titel noch immer im nur schwach regulierten Segment Entry Standard gelistet ist. Die Aufnahme in den TecDAX bliebe für Nanogate damit schon aus einem formalen Grund verwehrt. Sensibilisiert ist der Aufsichtsrat jedoch für das Thema: „Die Notiz in diesem Marktsegment erscheint mit Blick auf die Unternehmensgröße und den Aufwand angemessen. Die Gesellschaft prüft kontinuierlich, ob und wann ein Segmentwechsel sinnvoll sein könnte", heißt es dazu im Geschäftsbericht. Allerdings: Bei einem Streubesitz von derzeit 53 Prozent müsste die Nanogate-Aktie schon auf Kurshöhen von 120 bis 130 Euro klettern, um überhaupt in den Kreis der Indexanwärter zu kommen. Und um auf diesem Niveau auf ein Kurs-Gewinn-Verhältnis von beispielsweise 25 zu gelangen, müsste Nanogate (bei der gegenwärtigen Aktienzahl) dann einen Jahresgewinn von rund 16,5 Mio. Euro erzielen. Das erscheint uns doch ziemlich verrückt. Boersengefluester.de wäre schon sehr zufrieden, wenn für 2016 ein Nettogewinn von 2 Mio. Euro herausspringt.

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Nanogate AG

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Schneller als gedacht stockt der amerikanische Investor Charlie seine Beteiligung an der Halloren Schokoladenfabrik auf – von knapp neun Prozent auf künftig rund 19 Prozent. Die 636.492 neuen Aktien begleicht Charlie allerdings nicht in bar, sondern bringt seine Beteiligung von 50 Prozent minus 1 Aktie an dem belgischen Pralinenhersteller Bouchard/Daskalidès als Sacheinlage ein. Bewertet wird jede Halloren-Aktie bei diesem Deal mit 7,07 Euro. Dementsprechend wird das Bouchard/Daskalidès-Paket mit 4,5 Mio. Euro angesetzt. Das entspricht den ursprünglichen Abmachungen beim Einstieg von Halloren. Hintergrund: Halloren hatte mit Wirkung zum 1. September 2013 zunächst 50 Prozent plus 1 Aktie an Bouchard erworben. Der Preis dafür lag bei 4,76 Mio. Euro – abzüglich miterworbener liquider Mittel von 0,54 Mio. Euro. Für die zweite Hälfte der Anteile gab es eine Kaufoption über 4,5 Mio. Euro, die 2014 auch so eingelöst wurde. Schließlich hat die internationale Expansion hohe Priorität für Halloren. Ende Oktober 2014 folgte dann der nächste Paukenschlag: Halloren schloss sich mit Charlie Investors zusammen und übertrug den US-Partnern 50 Prozent minus 1 Aktie an Bouchard/Daskalides. Im Gegenzug beteiligte sich Halloren zu 25 Prozent an der amerikanischen Vertriebsgesellschaft Charlie Distribution Company. Ziel der Kooperation ist es, die Präsenz im amerikanischen Markt und in Asien massiv voranzubringen. Dem Vernehmen nach haben die Eigentümer von Charlie – sie verstehen sich als aktive Investoren – gute Kontakte zu den dortigen Einzelhändlern und gelten als Profis in Sachen Regaloptimierung in Supermärkten.

Anfang Dezember folgte eine Barkapitalerhöhung, bei der Charlie 460.000 Halloren-Anteile zu 7,20 Euro zeichnete. Damit flossen den Hallensern brutto rund 3,3 Mio. Euro zu. Bis dahin sah die Investmentstory für den Spezialwert gar nicht mal so schlecht aus. Spätestens zur Bilanzvorlage Mitte April kam dann jedoch die ernüchternde Nachricht: Bouchard/Daskalidès entwickelte sich – zusätzlich zu den ungünstigen Rohstoffpreisen – viel schlechter als gedacht und hat das Konzernergebnis von Halloren 2014 bis nahe an die Nulllinie gedrückt. „Dort haben wir im Herbst einen Großkunden und damit massiv an Umsatz und Ertrag verloren", erklärte Vorstandschef Klaus Lellé die schlechte Performance der Belgier. Offenbar war Charlie mit seinem direktem Engagement bei Bouchard auch nicht mehr wunschlos glücklich. Schließlich tauschten sie ihren Anteil jetzt gegen Aktien von Halloren ein. Durch diese Transaktion wird der Anteil von Aufsichtsratchef Paul Morzynski – einem bekannten Investor aus Hannover – von 37,5 auf 33,4 Prozent verwässert. Der Streubesitz verringert sich auf 47,6 Prozent. Rein optisch sieht diese Quote relativ hoch aus, die Handelsumsätze in dem Small Cap sind trotzdem überschaubar. Angesichts der schlechten Zahlen für 2014 und dem nicht gerade zuversichtlichen Ausblick auf das laufende Jahr ist die Abstinenz der Anleger allerdings auch verständlich. Gegenwärtig fehlt es an Kursfantasie. Schnelle Erfolge in den USA sind kaum zu erwarten. Zudem lässt sich schwer einschätzen, wie werthaltig der Anteil an der Charlie Distribution Company wirklich ist. Vieles ist derzeit Geheimniskrämerei. Für eine börsennotierte Gesellschaft täte etwas mehr Transparenz – selbst wenn Halloren nur im schwach regulierten Entry Standard gelistet ist – gut. Schließlich wollen auch heimische Privatanleger wissen, welche Absichten die Großaktionäre verfolgen. Das Geschiebe von Sachkapitaleinlagen trägt jedenfalls nicht unbedingt dazu bei, dass auch außenstehende Investoren Geschmack an der Aktie finden.

Foto: picumbo.com

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Knapp einen Monat vor der Hauptversammlung am 21. Mai 2015 hat sich die Aktionärsstruktur von Leifheit signifikant geändert. Die der Familie Schuler-Voith zurechenbare HOME Beteiligungen GmbH hat sich von ihrem 50,49 Prozent-Paket getrennt und es an mehrere institutionelle Investoren verkauft. Der Platzierungspreis lag dem Vernehmen nach bei 49 Euro. Bereits 2012 gab es Spekulationen, wonach sich der Familienclan von seinem Engagement trennen wolle. Doch der Deal platzte. Damals befand sich Leifheit in einer veritablen Führungskrise, an deren Ende der erst Ende 2009 zu Leifheit gewechselte frühere Fissler-Manager Georg Thaller seinen Hut nehmen musste. Interimsweise wurde die Gesellschaft aus Nassau (Rheinland-Pfalz) von Finanzvorstand Claus-Otto Zacharias allein geführt. Seit Anfang 2014 ist mit dem ehemaligen Herlitz-Vorstand Thomas Radke als neuem CEO der Vorstand wieder komplett.

An der Börse zählt die Leifheit-Aktie längst wieder zu den Favoriten aus dem Small-Cap-Bereich. 2014 gewann das Papier inklusive Dividendenzahlung um rund 55 Prozent an Wert. Im laufenden Jahr lag der Spitzenkurs Anfang April bei 60 Euro – was einem Kursplus von 29 Prozent seit Jahresbeginn entsprach. Auf diesem Niveau erreichte die Marktkapitalisierung des Herstellers von Haushaltswaren exakt 300 Mio. Euro. Gemessen an dem um Währungseffekte bereinigten Ergebnis vor Zinsen und Steuern (EBIT) von 16,4 Mio. Euro ist das eine knackige Relation. Allerdings: Leifheit ist frei von Bankschulden, hat knapp 63 Mio. Euro in der Kasse und hat den Investoren für die kommenden Jahre ein signifikantes Wachstum signalisiert – „Leifheit 2020" heißt das Leitmotiv. Trotz möglicher Zukäufe sollen die Anleger rund 75 Prozent des frei verfügbaren Cashflows als Dividende erhalten. Für 2014 schüttet die Gesellschaft eine von 1,65 auf 1,80 Euro erhöhte Dividende aus. Damit kommt das Papier auf eine Rendite von immerhin 3,4 Prozent.

Keine Frage: Aus Anlegersicht hat es stets einen faden Beigeschmack, wenn sich Großaktionäre von einem Investment verabschieden. Und so ist es auch verständlich, dass die Börsianer bei Leifheit keine Ausnahme gemacht haben. Um mehr als zehn Prozent auf 52,50 Euro verlor das Papier an Wert. Super günstig ist die Aktie damit natürlich noch immer nicht. Wer den Titel zu seinen Depotpositionen zählt – boersengefluester.de hatte den Anteilschein mit Blick auf die attraktive Dividende und das Wachstumspotenzial zum Kauf empfohlen –, sollte jedoch gelassen bleiben. Leifheit ist ein klassisches Langfristinvestment. Mit Blick auf den bislang überschaubaren Streubesitz von 26,25 Prozent ergeben sich sogar positive Abstrahleffekte auf das durchschnittliche Handelsvolumen. Perspektivisch könnte sogar der SDAX ein Thema werden. Dafür müssten dann allerdings die Handelsumsätze in der Aktie merklich größer werden. Zuversichtlich ist auch Leifheit-Vorstand Radke: „Eine breitere Streuung erhöht die Attraktivität jeder börsennotierten Aktie. Ich halte es daher für gut möglich, dass das Interesse an unserer Aktie jetzt zusätzlichen Aufwind erhält." Wir bleiben daher bei unserer positiven Einschätzung. Ein gutes Zeichen ist auch, dass der Verkauf der HOME-Anteile diesmal so schnell über die Bühne ging.

Keine Frage: Aus Anlegersicht hat es stets einen faden Beigeschmack, wenn sich Großaktionäre von einem Investment verabschieden. Und so ist es auch verständlich, dass die Börsianer bei Leifheit keine Ausnahme gemacht haben. Um mehr als zehn Prozent auf 52,50 Euro verlor das Papier an Wert. Super günstig ist die Aktie damit natürlich noch immer nicht. Wer den Titel zu seinen Depotpositionen zählt – boersengefluester.de hatte den Anteilschein mit Blick auf die attraktive Dividende und das Wachstumspotenzial zum Kauf empfohlen –, sollte jedoch gelassen bleiben. Leifheit ist ein klassisches Langfristinvestment. Mit Blick auf den bislang überschaubaren Streubesitz von 26,25 Prozent ergeben sich sogar positive Abstrahleffekte auf das durchschnittliche Handelsvolumen. Perspektivisch könnte sogar der SDAX ein Thema werden. Dafür müssten dann allerdings die Handelsumsätze in der Aktie merklich größer werden. Zuversichtlich ist auch Leifheit-Vorstand Radke: „Eine breitere Streuung erhöht die Attraktivität jeder börsennotierten Aktie. Ich halte es daher für gut möglich, dass das Interesse an unserer Aktie jetzt zusätzlichen Aufwind erhält." Wir bleiben daher bei unserer positiven Einschätzung. Ein gutes Zeichen ist auch, dass der Verkauf der HOME-Anteile diesmal so schnell über die Bühne ging.

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-margin %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-margin %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Net profit1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Net-margin %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Earnings per share8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividend per share8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Gemessen an der Marktkapitalisierung ist die Hackordnung der großen deutschen börsennotierten IT-Systemhäuser eigentlich klar: Bechtle rangiert mit einem Börsenwert von 1,44 Mrd. Euro klar vor der Münchner Cancom, die auf 590 Mio. Euro kommt. Dahinter folgt mit gebührendem Abstand Allgeier. Die ebenfalls in München angesiedelte Gesellschaft bringt rund 162 Mio. Euro auf die Waagschale. Mit Blick auf die Kursdynamik verschieben sich die Platzierungen dann allerdings ebenso deutlich – zumindest an der Spitze: Die Cancom-Aktie gewann in den vergangenen fünf Jahren um bemerkenswerte 595 Prozent an Wert, bei Bechtle beläuft sich das Plus auf 175 Prozent. Allgeier-Aktionäre mussten sich dagegen mit einem Kurszuwachs von „nur" 94 Prozent begnügen. Nun ist Allgeier gewiss kein schlechtes Unternehmen. Doch für die meisten Börsianer ist der Titel extrem schwer zu greifen. Kaum ein Jahr ohne Sonderfaktoren. Vermutlich nur Insider behalten in dem Wust aus Divisionen, Segmenten, fortzuführenden Geschäften und aufgegebenen Bereichen den Überblick. Zudem umfasst das Geschäft so unterschiedliche Bereiche wie Standard-IT-Lösungen, Personaldienstleistungen und individuelle Softwareentwicklungen.

Um der vergleichsweise schwachen Aktienperformance auf die Sprünge zu helfen, geht das Management von Allgeier nun in die Offensive. Dem Vernehmen nach haben in den vergangen Monaten „verschiedene Interessenten gegenüber der Gesellschaft ein grundsätzliches Interesse am Erwerb verschiedener einzelner Beteiligungen oder einzelner Geschäftssegmente des Portfolios geäußert". Das klingt zwar noch etwas hölzern. Doch für Allgeier ist es Anlass genug, die ihrer Meinung nach fairen Preise für die einzelnen Segmente nun auch dem Kapitalmarkt mitzuteilen – und so auf die Differenz zum gegenwärtigen Börsenwert aufmerksam zu machen. Insgesamt kommen die Münchner auf Basis von EBITDA-Analysen (Ergebnis vor Zinsen, Steuern und Abschreibungen) für 2015 zu einem Gesamtwert der einzelnen Segmente von 330 bis 400 Mio. Euro. Die Softwareentwicklung (Projects) trägt dazu 150 bis 185 Mio. Euro bei, der klassische IT-Sektor (Solutions) wird mit 50 bis 65 Mio. Euro angesetzt. Die Vermittlung von IT-Fachkräften (Experts) fließt mit 130 bis 150 Mio. Euro in die Kalkulation ein. Zudem berücksichtigt Allgeier die Nettoverschuldung auf Konzernebene von zurzeit knapp 30 Mio. Euro sowie die Preise für geplante Firmenkäufe in Höhe von 5 Mio. Euro. Summa summarum würde sich daraus ein Enterprise Value in einer Range von 365 bis 435 Mio. Euro ergeben. Das wäre die Bandbreite, die nach Auffassung des Allgeier-Managements ein Investor theoretisch auf den Tisch legen müsste, wollte er alle drei Segmente frei von Schulden erwerben. Tatsächlich beträgt der Enterprise Value (Börsenwert plus Nettofinanzschulden) des Allgeier-Konzerns an der Börse aber nur knapp 200 Mio. Euro.

Was also tun, um die Börsianer für die Unterbewertung zu sensibilisieren? „Neben der laufenden Akquisitionstätigkeit prüft die Gesellschaft auch den Verkauf oder die Verselbständigung von Teilen des Portfolios am Kapitalmarkt", heißt es offiziell. Entsprechende Gespräche mit Investmentbanken laufen offenbar bereits. Für boersengefluester.de scheint beispielsweise ein Spin-off des Bereichs „Experts" eine interessante Option zu sein. Mit Amadeus Fire gibt es ein auf dem Börsenparkett bereits seit vielen Jahren sehr geschätztes Vorbild. Dabei hat sich der SDAX-Konzern als Personaldienstleister auf die kaufmännischen Berufe sowie den IT-Sektor fokussiert. Zurzeit werden die Frankfurter auf Basis Enterprise Value zu EBITDA für 2014 etwa mit dem Faktor 13 gehandelt. Zur Einordnung: Der Bereich „Experts" von Allgeier kam 2014 auf ein EBITDA von 10,3 Mio. Euro (Vorjahr: 15,3 Mio. Euro) und wird in der eigenen Analyse mit einem Wert zwischen 130 und 150 Mio. Euro angesetzt. Damit bewegt sich „Experts" auf dem knackigen Amadeus-Fire-Niveau.

Summa summarum sehen wir den Vorstoß von Allgeier sehr positiv und gehen davon aus, dass er nachhaltige Wirkung am Finanzmarkt entfaltet. Die erste Reaktion war bereits ermutigend. Risikobereite Investoren wagen also ein Engagement. Nicht sonderlich überraschend, aber trotzdem erwähnenswert ist, dass Allgeier auch für 2014 eine Dividende von 0,50 Euro ausschütten wird. Die Hauptversammlung findet am 23. Juni 2015 in München statt. Auf dem gegenwärtigen Niveau entspricht das einer Rendite von immerhin 2,7 Prozent. Das ist auch nicht ganz verkehrt, zumal Bechtle (1,8 Prozent) und Cancom (1,3 Prozent) hier deutlich weniger zu bieten haben.

[jwl-utmce-widget id=87961]...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bechtle | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 515870 | DE0005158703 | AG | 4.309,20 Mio € | 30.03.2000 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cancom | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 541910 | DE0005419105 | SE | 751,64 Mio € | 16.09.1999 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Amadeus Fire | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 509310 | DE0005093108 | AG | 158,35 Mio € | 04.03.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Von dieser Neuemission haben sich viele Anleger wohl deutlich mehr Pep erwartet. Immerhin handelte es sich um die erste heimische 3D-Druck-Aktie auf dem Frankfurter Parkett – das Nasdaq-IPO von Voxeljet einmal ausgeklammert. Doch knapp ein Jahr nach dem Börsenstart am 9. Mai 2014 notiert die Aktie von SLM Solutions gerade einmal auf Höhe des Ausgabepreises von 18 Euro. Der allgemeine Börsenaufschwung seit Jahresbeginn fand also unter Ausschluss des Lübecker Spezialmaschinenbauers statt. Zugegeben: Die Notierungen der großen amerikanischen 3D-Druck-Konzerne 3D Systems und Stratasys hatten zuletzt auch nicht gerade einen Lauf. Trotzdem überrascht die schwache Performance von SLM Solutions schon ein wenig. Einen gehörigen Respekt haben die Investoren in erster Linie vor der Marktkapitalisierung von rund 320 Mio. Euro. Schließlich weist der Hersteller von 3D-Druckanlagen für die industrielle Fertigung von Metallteilen für 2014 einen Umsatz von nur 33,6 Mio. Euro aus. Das Ergebnis vor Steuern ist mit minus 7,56 Mio. Euro tiefrot. Massiv belastet wurde das Zahlenwerk jedoch durch Sonderfaktoren von 8,45 Mio. Euro im Rahmen des Börsengangs. So gab es für alle Mitarbeiter einen IPO-Bonus, der zwar vollständig von den Altgesellschaftern erstattet wurde, nach den internationalen Bilanzierungsregeln aber als Personalaufwand über die GuV verbucht wurde. Das um alle Sonderfaktoren bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) erreichte hingegen positive 4,49 Mio. Euro – was auf eine operative Rendite von knapp 13,4 Prozent hinausläuft.

Für das laufende Jahr stellt SLM-Finanzvorstand Uwe Bögershausen Erlöse zwischen 55 und 60 Mio. Euro sowie eine bereinigte EBITDA-Marge von 12 bis 13 Prozent in Aussicht. Das würde auf ein EBITDA zwischen 6,6 und 7,8 Mio. Euro hinauslaufen. Offen ist, ob SLM Solutions damit auch unterm Strich ein positives Ergebnis auszuweisen vermag. Im Hintergrundgespräch mit boersengefluester.de wollte sich Bögershausen jedenfalls nicht darauf festlegen. Noch immer wirken sich einige Extraposten bei der Bilanzierung belastend aus. Mit den 75 Mio. Euro Emissionserlös aus dem Börsengang sind die Lübecker bislang recht zurückhaltend umgegangen. Zwar wurde massiv in Vertrieb und Service investiert, doch die liquiden Mittel erreichen ansehnliche 63,5 Mio. Euro. Ein nicht unerheblicher Teil davon ist Manövriermasse für die Umsetzung des Wachstums. Schließlich kosten die Anlagen von SLM Solutions locker zwischen 0,5 und 1,5 Mio. Euro und müssen in der Produktion entsprechend vorfinanziert werden. Rund ein Drittel der Mittel aus dem Börsengang sind hingegen für die Erweiterung des Geschäfts mit Metallpulvern reserviert. Denkbar ist eine strategische Partnerschaft mit einem großen Pulverhersteller. Aber auch eine Übernahme bleibt eine Option. Hier lässt sich Bögershausen allerdings nicht in die Karten schauen. Nur soviel: „Wir werden 2015 dazu etwas melden."

Für die Bewertung der SLM-Aktie bietet sich in erster Linie die schwedische Gesellschaft Arcam (WKN: A1XCDW) an – und zwar nicht nur unter regionalen Gesichtspunkten. Die beiden Nordlichter sind gemessen am Umsatz etwa gleich groß und liegen auch bei ihren Planungen eng zusammen. Zudem hat sich auch Arcam nach dem Börsengang durch einen Pulverhersteller verstärkt. In direkter Konkurrenz zueinander stehen SLM und Arcam dabei nicht einmal, da sie unterschiedliche Technologien verwenden. Vereinfacht ausgedrückt arbeiten die Geräte von Arcam etwas schneller, sind dafür aber auch nicht so präzise wie die Laseranlagen von SLM Solutions. Für 2015 rechnen die Analysten für Arcam im Schnitt mit Erlösen von knapp 58 Mio. Euro. Dem steht ein Börsenwert von 315 Mio. Euro entgegen. Inklusive Berücksichtigung der Nettofinanzposition wird der Titel mit einem Multiple von rund 4,2 auf die 2015 Erlöse bewertet. Bei SLM Solutions liegt die Relation von Enterprise Value (Börsenwert + Finanzschulden – Finanzguthaben) zum 2015er-Umsatz bei etwa 4,3. Losgelöst von der Bewertung vergleichbarer Gesellschaften ist der TecDAX-Aspirant also nicht.

Ein Manko ist allerdings, dass direkte Wettbewerber wie Concept Laser aus dem bayerischen Lichtenfels oder EOS aus München nicht gelistet sind. Investoren, die sich in Aktien von 3D-Druck-Anbietern tummeln, sollten aber ohnehin einen längeren Anlagehorizont mitbringen. SLM-Finanzvorstand Bögershausen bleibt trotz der Null-Performance seit dem IPO überzeugt von dem Papier: „Ich finde die SLM-Aktie nach wie vor sehr sexy." Abgerechnet wird seiner Meinung nach sowieso erst nach zwei bis vier Jahren. „Wir haben eine gewaltige Zukunft vor uns", gibt sich der frühere Finanzchef von Derby Cycle und Aleo Solar enorm zuversichtlich. Boersengefluester.de verfolgt die Entwicklung von SLM Solutions sehr genau. Bislang hat die Gesellschaft alle Versprechen eingelöst. Klar: Die Bewertung ist sportlich. Dafür bekommen Anleger aber auch eine reinrassige Wachstumsstory „Made in Germany”.

Für das laufende Jahr stellt SLM-Finanzvorstand Uwe Bögershausen Erlöse zwischen 55 und 60 Mio. Euro sowie eine bereinigte EBITDA-Marge von 12 bis 13 Prozent in Aussicht. Das würde auf ein EBITDA zwischen 6,6 und 7,8 Mio. Euro hinauslaufen. Offen ist, ob SLM Solutions damit auch unterm Strich ein positives Ergebnis auszuweisen vermag. Im Hintergrundgespräch mit boersengefluester.de wollte sich Bögershausen jedenfalls nicht darauf festlegen. Noch immer wirken sich einige Extraposten bei der Bilanzierung belastend aus. Mit den 75 Mio. Euro Emissionserlös aus dem Börsengang sind die Lübecker bislang recht zurückhaltend umgegangen. Zwar wurde massiv in Vertrieb und Service investiert, doch die liquiden Mittel erreichen ansehnliche 63,5 Mio. Euro. Ein nicht unerheblicher Teil davon ist Manövriermasse für die Umsetzung des Wachstums. Schließlich kosten die Anlagen von SLM Solutions locker zwischen 0,5 und 1,5 Mio. Euro und müssen in der Produktion entsprechend vorfinanziert werden. Rund ein Drittel der Mittel aus dem Börsengang sind hingegen für die Erweiterung des Geschäfts mit Metallpulvern reserviert. Denkbar ist eine strategische Partnerschaft mit einem großen Pulverhersteller. Aber auch eine Übernahme bleibt eine Option. Hier lässt sich Bögershausen allerdings nicht in die Karten schauen. Nur soviel: „Wir werden 2015 dazu etwas melden."

Für die Bewertung der SLM-Aktie bietet sich in erster Linie die schwedische Gesellschaft Arcam (WKN: A1XCDW) an – und zwar nicht nur unter regionalen Gesichtspunkten. Die beiden Nordlichter sind gemessen am Umsatz etwa gleich groß und liegen auch bei ihren Planungen eng zusammen. Zudem hat sich auch Arcam nach dem Börsengang durch einen Pulverhersteller verstärkt. In direkter Konkurrenz zueinander stehen SLM und Arcam dabei nicht einmal, da sie unterschiedliche Technologien verwenden. Vereinfacht ausgedrückt arbeiten die Geräte von Arcam etwas schneller, sind dafür aber auch nicht so präzise wie die Laseranlagen von SLM Solutions. Für 2015 rechnen die Analysten für Arcam im Schnitt mit Erlösen von knapp 58 Mio. Euro. Dem steht ein Börsenwert von 315 Mio. Euro entgegen. Inklusive Berücksichtigung der Nettofinanzposition wird der Titel mit einem Multiple von rund 4,2 auf die 2015 Erlöse bewertet. Bei SLM Solutions liegt die Relation von Enterprise Value (Börsenwert + Finanzschulden – Finanzguthaben) zum 2015er-Umsatz bei etwa 4,3. Losgelöst von der Bewertung vergleichbarer Gesellschaften ist der TecDAX-Aspirant also nicht.

Ein Manko ist allerdings, dass direkte Wettbewerber wie Concept Laser aus dem bayerischen Lichtenfels oder EOS aus München nicht gelistet sind. Investoren, die sich in Aktien von 3D-Druck-Anbietern tummeln, sollten aber ohnehin einen längeren Anlagehorizont mitbringen. SLM-Finanzvorstand Bögershausen bleibt trotz der Null-Performance seit dem IPO überzeugt von dem Papier: „Ich finde die SLM-Aktie nach wie vor sehr sexy." Abgerechnet wird seiner Meinung nach sowieso erst nach zwei bis vier Jahren. „Wir haben eine gewaltige Zukunft vor uns", gibt sich der frühere Finanzchef von Derby Cycle und Aleo Solar enorm zuversichtlich. Boersengefluester.de verfolgt die Entwicklung von SLM Solutions sehr genau. Bislang hat die Gesellschaft alle Versprechen eingelöst. Klar: Die Bewertung ist sportlich. Dafür bekommen Anleger aber auch eine reinrassige Wachstumsstory „Made in Germany”.

SLM Solutions

Kurs: 19,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11133 | DE000A111338 | AG | 591,66 Mio € | 09.05.2014 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Mit guten Nachrichten wurden die freien Aktionäre von Update Software zuletzt wahrlich nicht bedacht. Ende Oktober kündigten die Österreicher an, dass aufgrund von Restrukturierungsmaßnahmen für 2014 mit einer negativen EBIT-Marge von 20 bis 25 Prozent zu rechnen sei. Ursprünglich stellte der Anbieter von CRM-Software ein Ergebnis vor Zinsen und Steuern in Höhe von ein bis drei Prozent des Umsatzes in Aussicht. Im März 2015 folgte dann der nächste Wirkungstreffer: Die Aktie von Update Software soll noch im zweiten oder dritten Quartal 2015 via Delisting von der Börse genommen werden – die Rechtsform der AG in eine GmbH gewandelt werden. Die entsprechenden Beschlüsse sollen auf der Hauptversammlung (HV) am 10. Juni 2015 in Wien getroffen werden. Treibende Kraft hinter den Delistingplänen ist der amerikanische Großaktionär Aurea Software, der nach offiziellen Angaben rund 81,5 Prozent der Stimmen hält. Über ein offizielles Abfindungsangebot zu 3,44 Euro je Update-Aktie hatte Aurea im Sommer 2014 die entsprechenden Stücke eingesammelt. Damit nicht genug der Folterkammer: Für das erste Quartal 2015 – den Abschluss für 2014 hat Update noch gar nicht veröffentlicht – stellt der Vorstand nun ebenfalls tiefrote Zahlen in Aussicht. Dabei soll der Umsatz im Auftaktquartal 2015 bei nur noch 6,2 Mio. Euro gelegen haben. Das entspricht etwa dem Niveau vom zweiten Quartal 2010. Verglichen mit dem ersten Jahresviertel 2014 ergibt sich ein Erlösminus von annähernd 29 Prozent. „Grund für die Ergebnisentwicklung ist eine Belastung der Kostenquote, ausgelöst durch unerwartet hohe, einmalige Aufwendungen im Zusammenhang mit dem außerplanmäßigen Ausscheiden von Mitarbeitern. Folglich mussten vermehrt Leistungen von Dritten zugekauft werden, was sich ebenfalls negativ auf das Ergebnis auswirkt", heißt es offiziell. Was der Grund für den massiven Umsatzeinbruch ist, bleibt hingegen offen.

Normalerweise müssten die noch verbliebenen Streubesitzaktionäre spätestens jetzt die Reißleine ziehen – so vermutlich die Hoffnung von Aurea Software. Keine Frage: Die Aussicht auf wenig fungible GmbH-Anteile an einer momentan eher lahmen Gesellschaft hat mit Wiener Charme nichts zu tun. Dennoch hält sich die Notiz von Update Software wacker im Bereich um die Marke von 3 Euro. Grund ist folgende Spekulation: Bei einem Rechtsformwechsel muss auch in Österreich – sofern ein Widerspruch auf der HV zu Protokoll gegeben wird – eine angemessene Barabfindung gezahlt werden. Und hier schließt sich der Kreis: Nach Auffassung mancher Nebenwerteexperten sollte diese Abfindung nicht unterhalb der im Sommer 2014 gebotenen 3,44 Euro je Aktie liegen. Dabei kassierten die Anleger für 2014 sogar noch eine Dividende von brutto 0,07 Euro je Anteilschein – die ursprüngliche Offerte lag sogar bei 3,51 Euro. Ob es am Ende tatsächlich wieder so kommen wird, lässt sich allerdings schwer beurteilen. Die Amerikaner geben sich momentan alle Mühe, um die Update Software weniger werthaltig als vor einem Jahr erscheinen zu lassen. Andererseits kann dem Unternehmen auch nicht an langwierigen Prozessen gelegen sein. Der gesamte Wert des Streubesitzes beträgt ohnehin nur noch 5,9 Mio. Euro. Investoren, die derzeit in Update Software investiert sind, sollten sich nach Auffassung von boersengefluester.de jedenfalls nicht vorschnell verjagen lassen. Mit ein wenig Glück und Nervenstärke springt am Ende tatsächlich noch eine akzeptable Schlussprämie heraus.

Normalerweise müssten die noch verbliebenen Streubesitzaktionäre spätestens jetzt die Reißleine ziehen – so vermutlich die Hoffnung von Aurea Software. Keine Frage: Die Aussicht auf wenig fungible GmbH-Anteile an einer momentan eher lahmen Gesellschaft hat mit Wiener Charme nichts zu tun. Dennoch hält sich die Notiz von Update Software wacker im Bereich um die Marke von 3 Euro. Grund ist folgende Spekulation: Bei einem Rechtsformwechsel muss auch in Österreich – sofern ein Widerspruch auf der HV zu Protokoll gegeben wird – eine angemessene Barabfindung gezahlt werden. Und hier schließt sich der Kreis: Nach Auffassung mancher Nebenwerteexperten sollte diese Abfindung nicht unterhalb der im Sommer 2014 gebotenen 3,44 Euro je Aktie liegen. Dabei kassierten die Anleger für 2014 sogar noch eine Dividende von brutto 0,07 Euro je Anteilschein – die ursprüngliche Offerte lag sogar bei 3,51 Euro. Ob es am Ende tatsächlich wieder so kommen wird, lässt sich allerdings schwer beurteilen. Die Amerikaner geben sich momentan alle Mühe, um die Update Software weniger werthaltig als vor einem Jahr erscheinen zu lassen. Andererseits kann dem Unternehmen auch nicht an langwierigen Prozessen gelegen sein. Der gesamte Wert des Streubesitzes beträgt ohnehin nur noch 5,9 Mio. Euro. Investoren, die derzeit in Update Software investiert sind, sollten sich nach Auffassung von boersengefluester.de jedenfalls nicht vorschnell verjagen lassen. Mit ein wenig Glück und Nervenstärke springt am Ende tatsächlich noch eine akzeptable Schlussprämie heraus.

[jwl-utmce-widget id=87961]...

Update Software

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Update Software | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 934523 | AT0000747555 | 0,00 Mio € | 11.04.2000 | Halten | ||

* * *

© boersengefluester.de | Redaktion

Schwer angesagt war in den vergangenen Monaten die Logistik-Aktie Logwin. Seit Jahresbeginn schoss die Notiz in der Spitze um rund zwei Drittel auf 1,95 Euro in die Höhe. Gemessen daran kam der Anteilschein von Müller – Die lila Logistik mit einem Kursplus von 25 Prozent vergleichsweise gemächlich daher. Boersengefluester.de hat sich das Papier daher einmal näher angesehen. Womöglich ergibt sich hier ja eine gute Investmentchance. Bewertungstechnisch liefert der Small Cap auf jeden Fall eine überzeugende Vorstellung. Bei einem deutlichen Erlösplus von 19 Prozent auf 118,90 Mio. Euro kam das Ergebnis vor Zinsen und Steuern (EBIT) von 4,40 auf 4,83 Mio. Euro voran. Angesichts der Investitionen in die Logistikstandorte fiel die EBIT-Marge zwar von 4,4 auf 4,1 Prozent zurück. Per saldo hat das Unternehmen aus Besigheim in der Nähe von Heilbronn die eigene EBIT-Prognose von 4,6 bis 4,8 Mio. Euro aber gut eingelöst – selbst wenn der ursprüngliche Ausblick ein Betriebsergebnis von bis zu 5,1 Mio. Euro vorsah. Zum Vergleich: Logwin kommt nach dem Turnaround momentan auf eine operative Rendite von 2,2 Prozent.

Für das laufende Jahr stellt Vorstandschef Michael Müller Erlöse zwischen 125 und 130 Mio. Euro sowie ein EBIT in einer Bandbreite von 4,8 bis 5,6 Mio. Euro in Aussicht. Im Mittelwert würde das auf eine EBIT-Marge von erneut 4,1 Prozent hinauslaufen. Boersengefluester.de geht aber davon aus, dass dieser Wert eher die Untergrenze markiert. Ebenfalls positiv: Zur Hauptversammlung am 16. Juni 2015 will die Gesellschaft erneut eine Dividende von 0,15 Euro auf die Tagesordnung setzen, was auf eine Dividendenrendite von immerhin knapp 2,5 Prozent hinausläuft. Die Eigenkapitalquote erreicht derweil anständige 45,4 Prozent. Die eigene Zielgröße von Müller – Die lila Logistik sieht eine Quote zwischen 50 und 55 Prozent vor. Da eine Kapitalerhöhung derzeit kaum ein Thema sein dürfte, muss sich das Unternehmen über höhere Gewinne dem Zielkorridor annähern. Eine deutliche Verschlankung der Bilanzsumme dürfte angesichts der Expansionsbestrebungen schwierig sein.

Für Anleger, die sich an der relativ geringen Marktkapitalisierung von gut 45 Mio. Euro nicht stören, bietet der Titel derzeit einen guten Kennzahlenmix. Kurzfristig räumen wir der „Lila-Aktie" sogar ein höheres Potenzial als dem Anteilschein von Logwin ein. Charttechnisch steht bei 6 Euro allerdings eine runde Marke an, die es erst einmal signifikant zu überwinden gilt. Bei einem von boersengefluester.de als fair unterstellten KGV von 15 sollte das Potenzial für Müller – Die lila Logistik zunächst bis in Kursregionen um knapp 7 Euro reichen. Ein absoluter Geheimtipp ist die Aktie allerdings nicht. Die Analysten der BankM hatten Müller – Die lila Logistik bereits Ende 2014 in den Kreis ihrer Small-Cap-Favoriten für 2015 aufgenommen. Ihre Begründung damals: „Nachdem in den vergangenen zwei Jahren mit entsprechender Ergebnisbelastung insgesamt fünf neue Standorte in Betrieb genommen worden sind, dürfte ab 2015, bei reduziertem Investitionstempo, die Erntephase dieser hohen Vorleistungen beginnen." An dieser Einschätzung hat sich wohl nichts geändert.

Für das laufende Jahr stellt Vorstandschef Michael Müller Erlöse zwischen 125 und 130 Mio. Euro sowie ein EBIT in einer Bandbreite von 4,8 bis 5,6 Mio. Euro in Aussicht. Im Mittelwert würde das auf eine EBIT-Marge von erneut 4,1 Prozent hinauslaufen. Boersengefluester.de geht aber davon aus, dass dieser Wert eher die Untergrenze markiert. Ebenfalls positiv: Zur Hauptversammlung am 16. Juni 2015 will die Gesellschaft erneut eine Dividende von 0,15 Euro auf die Tagesordnung setzen, was auf eine Dividendenrendite von immerhin knapp 2,5 Prozent hinausläuft. Die Eigenkapitalquote erreicht derweil anständige 45,4 Prozent. Die eigene Zielgröße von Müller – Die lila Logistik sieht eine Quote zwischen 50 und 55 Prozent vor. Da eine Kapitalerhöhung derzeit kaum ein Thema sein dürfte, muss sich das Unternehmen über höhere Gewinne dem Zielkorridor annähern. Eine deutliche Verschlankung der Bilanzsumme dürfte angesichts der Expansionsbestrebungen schwierig sein.

Für Anleger, die sich an der relativ geringen Marktkapitalisierung von gut 45 Mio. Euro nicht stören, bietet der Titel derzeit einen guten Kennzahlenmix. Kurzfristig räumen wir der „Lila-Aktie" sogar ein höheres Potenzial als dem Anteilschein von Logwin ein. Charttechnisch steht bei 6 Euro allerdings eine runde Marke an, die es erst einmal signifikant zu überwinden gilt. Bei einem von boersengefluester.de als fair unterstellten KGV von 15 sollte das Potenzial für Müller – Die lila Logistik zunächst bis in Kursregionen um knapp 7 Euro reichen. Ein absoluter Geheimtipp ist die Aktie allerdings nicht. Die Analysten der BankM hatten Müller – Die lila Logistik bereits Ende 2014 in den Kreis ihrer Small-Cap-Favoriten für 2015 aufgenommen. Ihre Begründung damals: „Nachdem in den vergangenen zwei Jahren mit entsprechender Ergebnisbelastung insgesamt fünf neue Standorte in Betrieb genommen worden sind, dürfte ab 2015, bei reduziertem Investitionstempo, die Erntephase dieser hohen Vorleistungen beginnen." An dieser Einschätzung hat sich wohl nichts geändert.

Foto: Müller – Die lila Logistik AG

[jwl-utmce-widget id=87961]...

Müller – Die lila Logistik

Kurs: 4,78

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 133,02 | 135,08 | 162,20 | 260,02 | 248,74 | 250,00 | 0,00 | |

| EBITDA1,2 | 23,41 | 35,23 | 34,75 | 36,72 | 40,78 | 43,10 | 0,00 | |

| EBITDA-margin %3 | 17,60 | 26,08 | 21,42 | 14,12 | 16,40 | 17,24 | 0,00 | |

| EBIT1,4 | 3,85 | 15,74 | 12,79 | 6,88 | 9,24 | 11,00 | 0,00 | |

| EBIT-margin %5 | 2,89 | 11,65 | 7,89 | 2,65 | 3,72 | 4,40 | 0,00 | |

| Net profit1 | 1,31 | 10,06 | 3,76 | 1,79 | 3,83 | 4,30 | 0,00 | |

| Net-margin %6 | 0,99 | 7,45 | 2,32 | 0,69 | 1,54 | 1,72 | 0,00 | |

| Cashflow1,7 | 21,12 | 24,99 | 15,31 | 35,10 | 40,56 | 37,00 | 0,00 | |

| Earnings per share8 | 0,16 | 1,27 | 0,57 | 0,23 | 0,48 | 0,53 | 0,42 | |

| Dividend per share8 | 0,20 | 1,20 | 0,00 | 0,00 | 0,10 | 0,07 | 0,12 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Müller – Die lila Logistik | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 621468 | DE0006214687 | SE | 38,03 Mio € | 30.05.2001 | Halten | |

* * *

© boersengefluester.de | Redaktion

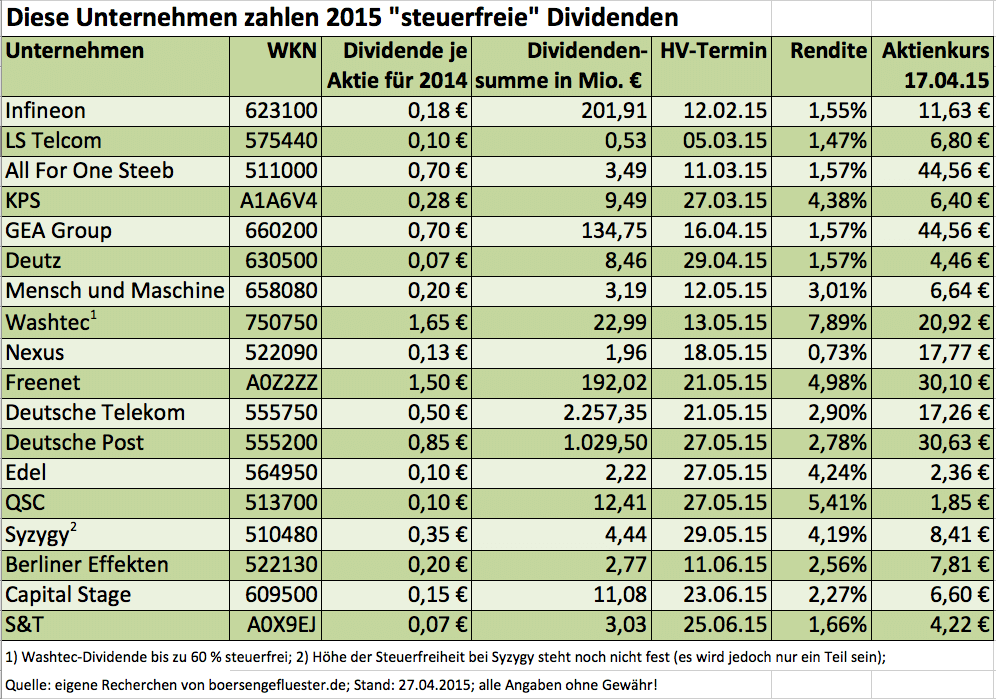

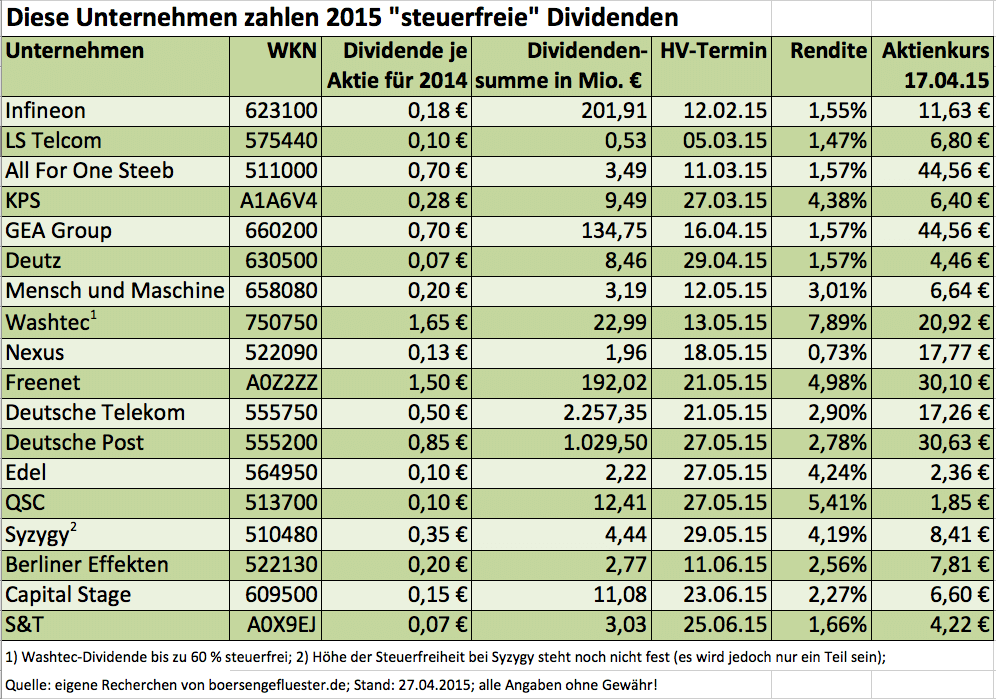

Wenn bei Dividendenankündigungen von Unternehmen etwas von § 27 des Körperschaftsteuergesetzes oder dem Steuerlichen Einlagekonto zu lesen ist, fällt bei vielen Börsianern gleich der Groschen. Richtig: Hier gibt es steuerfreie Dividenden zu holen. Dementsprechend groß ist die Anziehungskraft dieser Ausschüttungen. Dabei ist das Etikett „steuerfrei" eigentlich eine Mogelpackung und gilt nur für Anleger, die die Papiere bereits vor Ende 2008, also vor Einführung der Abgeltungssteuer, erworben haben. Bei allen anderen Anlegern greift der Fiskus ganz normal zu. Allerdings mit zeitlicher Verzögerung – und zwar bei der Veräußerung der Aktie.

In der Praxis funktioniert das so, dass die Depotbank den Einstandskurs der Aktie um die Höhe der ausgezahlten Dividenden kürzt. Beim Verkauf der Papiere fällt der abgeltungsteuerpflichtige Kursgewinn dann entsprechend höher aus. Beispiel: Wer eine Aktie zu 20 Euro gekauft, eine steuerfreie Dividende von 0,50 Euro kassiert und den Titel dann zu 25 Euro verkauft hat, bekommt seine Steuerlast auf einen Kursgewinn von 5,50 Euro berechnet. Bei 25 Prozent Kapitalertragsteuer plus Soli (5,5 Prozent der Kapitalertragsteuer) sind das Abzüge von 1,45 Euro (Kirchensteuer ausgeklammert). Hätte es sich in dem Beispiel um eine gewöhnliche Dividende gehandelt, hätte der Investor zunächst 0,13 Euro an Steuern bei der Dividendenausschüttung zahlen müssen. Beim Verkauf wären dann auf den Spekulationsgewinn von 5 Euro nochmals 1,32 Euro an den Fiskus gegangen. Summa summarum ergibt sich aber auch hier eine Gesamtbelastung von 1,45 Euro. Als Vorteil bleibt also lediglich der Steuerstundungseffekt. Eine steuerfreie Dividende ist demnach mit einem Kredit des Finanzamts bis zum Zeitpunkt des Verkaufs der Aktie zu vergleichen.

Das heißt aber auch: Anleger, die nicht darauf geachtet haben, dass die Dividenden, die sie in den vergangenen Jahren kassiert haben möglicherweise „steuerfrei" waren, können beim Verkauf ihrer Aktie unangenehm überrascht werden. In diesem Fall fällt der Kursgewinn nach Steuern – so denn einer erzielt wurde – nämlich deutlich niedriger aus als gedacht. Ein regelmäßiger Blick auf die Dividendenabrechnung kann also nicht schaden. Dies gilt vor allem für die Aktionäre der Deutschen Telekom und der Deutschen Post – von beiden gibt es reichlich. Gänzlich uninteressant sind „steuerfreie" Dividenden trotzdem nicht. Der Stundungseffekt ist besonders dann vorteilhaft, wenn der Steuerpauschbetrag von 801 Euro für Alleinstehende 1602 Euro bei verheirateten Paaren für das Steuerjahr bereits ausgeschöpft ist. Boersengefluester.de hat aus diesem Grund die bislang bekannten Dividendenankündigungen für 2014 und HV-Einladungen speziell unter dem Aspekt der Steuerfreiheit durchforstet. Vermutlich werden in den kommenden Wochen noch einige Unternehmen dazu kommen. Wir werden die Übersichtstabelle dann entsprechend ergänzen. Und wenn Ihnen noch Aktien mit steuerfreien Dividenden bekannt sind: Bitte schreiben Sie uns eine Mail an [email protected].

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

© boersengefluester.de | Redaktion

Der Chart von LPKF Laser & Electronics lässt sich aus mindestens drei Blickwinkeln betrachten: Anleger, die Anfang 2014 bei Höchstkursen im Bereich um 20 Euro eingestiegen sind, werden das Investment vermutlich verfluchen. Immerhin türmt sich ihr Kursminus für den TecDAX-Wert auf fast 50 Prozent. Entspannter dürften Investoren sein, die sich bereits Anfang 2012 für ein Engagement in den Spezialmaschinenbauer entschieden haben – damals kostete der Anteilschein noch rund 5 Euro. Ihr Kursgewinn ist zwar von in der Spitze 300 Prozent auf gegenwärtig „nur" noch 120 Prozent geschmolzen. Doch es gab bestimmt schlechtere Investments in der Zeit. Und dann gibt es die Gruppe der Börsianer, die gegenwärtig nicht in LPKF Laser investiert ist, sich den Chart aber sehr genau anschauen. Schließlich existieren nicht mehr so viele Aktien, deren Kurse nicht unter der Decke sind. Zudem hat sich die Marke um 10 Euro in den vergangenen Monaten schon mehrfach als tragfähige Unterstützung bei LPKF erwiesen. Lohnt sich also jetzt ein Investment?...

© boersengefluester.de | Redaktion

Zweistellige Kursregionen hat die Aktie von Geratherm Medical zuletzt im Oktober 2000 gesehen – das war kurz nach dem Börsengang im Juli 2000 zum Ausgabepreis von damals 9,50 Euro. Immerhin: Dieses Niveau hat der Small Cap nun endlich zurückerobert. Doch die Aufwärtsbewegung sollte noch ein gutes Stück weitergehen. Auf dem von der Solventis Wertpapierhandelsbank organisierten „Aktienforum 2015" in Frankfurt zeigte Geratherm-Vorstandschef Gert Frank den Investoren jedenfalls, wie weit die Transformation des Spezialisten für Fieberthermometer zu einem Anbieter höherwertiger Medizintechnik bereits vorangeschritten ist. Zwar stellen die traditionellen Produkte noch immer den größten Teil des Umsatzes. Doch die neuen Bereiche Medizinische Wärmesysteme, Lungenfunktionsdiagnostik und „Schlaganfall” nehmen zunehmend Tempo auf. Hinzu kommt, dass das mit Infrarot-Technologie funktionierende berührungslose Fieberthermometer eine Sonderkonjunktur durch die Ebola-Seuche hat. Aber auch die speziellen Heizdecken für die Patientenversorgung bei Operationen sind ein attraktive Nische. Hier gab es zuletzt einen Großauftrag aus Brasilien für die Ausstattung von rund 100 Kliniken. Momentan nimmt Geratherm die Zulassung der Systeme für China in Angriff. Eingesetzt werden die Decken aber auch im Bereich der Flug- und Seerettung. Selbst die amerikanischen Spezialmilitärs US-Seals setzen auf die Geratherm-Technik – mit immer neuen Anwendungen. Im laufenden Jahr liegt der Entwicklungsschwerpunkt auf Kühlsystemen, etwa bei Verletzungen im Gehirnbereich.

Ein glückliches Händchen scheint Firmenlenker Frank auch bei der Mitte 2014 eingegangenen Beteiligung an LMT Medical aus Lübeck gehabt zu haben. Die bereits 2001 von dem ehemaligen Drägerwerk-Mitarbeiter Torsten Lönneker-Lammers gegründete Gesellschaft stellt spezielle Inkubatoren für Frühgeborene her, mit denen sich gleichzeitig MRT-Untersuchungen durchführen lassen. Im laufenden Jahr soll LMT bereits rund 3 Mio. Euro zum Konzernumsatz beisteuern – bei „sehr guten Ergebnissen". Das am stärksten skalierbare Geschäftsmodell bietet jedoch die apoplex-Technologie, mit deren Hilfe sich Vorhofflimmern diagnostizieren lässt. Bei dieser Herz-Rhythmusstörung, die das Risiko eines Schlaganfalls merklich erhöht, wird das Blut nicht mehr vollständig in die Herzkammern gepumpt und kann so gerinnen. Bislang werden die apoplex-Messsysteme bereits in 59 Kliniken eingesetzt. Operativ bewegt sich die apoplex – „nach Jahren mit einigen Wirrungen", wie Frank gesteht – nun nahezu an der Gewinnschwelle. Firmenkenner warten hier gespannt auf die weitere Entwicklung.

Bei vielen Produkten hat Geratherm Alleinstellungsmerkmale – selbst wenn der aktuelle Konzernumsatz von 18,7 Mio. Euro nicht unbedingt darauf schließen lässt. „Wir sind noch früh am Start", sagt Frank. Mit einem Augenzwinkern lässt er jedoch durchblicken, was möglich ist: „Ich kann mir gut vorstellen, dass wir in zwei Jahren 40 Mio. Euro Umsatz machen." Gemessen daran wäre der aktuelle Börsenwert von 46,5 Mio. Euro ungewöhnlich niedrig. Immerhin ist Geratherm quasi ein Garant für schwarze Zahlen. In den vergangenen 23 Jahren gab es noch nie ein Jahr mit einem operativ negativen Ergebnis. Und für 2014 hat das Unternehmen aus Geschwenda in Thüringen die Dividende von 0,24 auf 0,25 Euro je Aktie erhöht. Das ergibt immerhin eine Rendite von 2,7 Prozent. Ebenfalls ein Trostpflaster für Anleger, die den Titel damals zeichneten und bis heute im Depot halten: Selbst wenn sich kursmäßig von 2000 bis 2015 per saldo nichts getan hat. Seit dem IPO gab es Dividendenzahlungen von (brutto) 3,28 Euro. In die Kategorie Emissionsflop gehört Geratherm also nicht. Und vielleicht geht die beste Zeit des Nebenwerts ja nun erst los.