Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0HNG5

© boersengefluester.de | Redaktion

Bei manchen Firmenmeldungen muss man den Neuigkeitsgehalt schon mit der Lupe suchen – und wird dann immer noch nicht wirklich fündig. KTG Energie ist so ein Beispiel. Anfang Februar meldete der Betreiber von Biogasanlagen die vorläufigen Zahlen zum Geschäftsjahr 2014/15 (per Ende Oktober). Demnach kamen die Hamburger bei einer Gesamtleistung von 92,7 Mio. Euro auf ein um 14 Prozent gestiegenes Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 25,05 Mio. Euro. Das EBIT zog um knapp zwölf Prozent auf 13,3 Mio. Euro an. Der Jahresüberschuss stieg von 1,80 auf 2,05 Mio. Euro. Zudem machte die mehrheitlich zu KTG Agrar gehörende Gesellschaft noch Angaben zur Höhe des Eigenkapitals und gab einen Ausblick für 2015/16: Demnach sollte bei Erlösen von mehr als 90 Mio. Euro ein EBITDA von bis zu 28 Mio. Euro herausspringen. Sowohl die Analysten der WGZ Bank also die Experten von GBC bestätigten daraufhin ihre Kaufen-Einschätzung. Die testierten Angaben zum abgelaufenen Geschäftsjahr wollte KTG Energie Ende Februar vorlegen.

Nun – am 7. März 2016 – erreicht Investoren endlich die nächste Nachricht. Demnach kam die Gesellschaft bei einem EBITDA von 25,05 Mio. Euro auf ein EBIT von 13,3 Mio. Euro. Außerdem gab es erneut den Hinweis zur Entwicklung des Eigenkapitals sowie den bereits bekannten Ausblick für 2015/16. Wer die Meldungen aufmerksam vergleicht, dem fällt womöglich noch die bis lang nicht genannte Info auf, dass KTG Energie 2014/15 auf einen Umsatz von 89 Mio. Euro kam und einen positiven Free Cashflow von 5,0 Mio. Euro erzielte. Zuden nannte die Gesellschaft die Höhe des AG-Überschusses. Der Rest ist Schnee von gestern. Ach ja: Den vollständigen Geschäftsbericht will der Vorstand Ende März publizieren. Dann erfahren Anleger wohl auch endlich, mit welcher Dividende sie für das vergangene Jahr rechnen dürfen.

Eigentlich hätte diese wesentliche Information schon jetzt vorliegen sollen. Jedenfalls ist der Dividendenvorschlag im aktuellen Finanzkalender zeitgleich mit der Vorlage der Geschäftsergebnisse 2015 angesetzt. Stattdessen bekommen bekommen die Investoren längst bekannte Zahlen zum zweiten Mal serviert. Das ist ärgerlich, denn die Gesellschaft hat sich von Anfang an als attraktiver Dividendenwert positioniert. Zur Info: Im vergangenen Jahr gab es eine Ausschüttung von 0,45 Euro pro Aktie. Für 2014/15 pendeln die Erwartungen zwischen 0,50 und 0,60 Euro je Anteilschein. Erklärte Absicht des Managements ist es, den "wesentlichen Teil" der Gewinne auszukehren. Maßgeblich für die Ausschüttung ist dabei der AG-Gewinn von 3,3 Mio. Euro. Demnach müsste die Dividende in der Tat bei mindestens 0,50 Euro je Aktie liegen. Die Hauptversammlung wird im Juni 2016 stattfinden. Einen konkreten Termin gibt es aber noch nicht. Derweil sind die Investoren nervös. Im Februar sackte die Notiz sogar unter die psychologisch wichtige Marke von 10 Euro und vermag sich seit dem nur zögerlich zu erholen. Der Langfristchart sieht ohnehin mau aus. Und mit der aktuellsten Meldung hat KTG Energie keine neue Argumente geliefert, warum sich an der übergeordneten Kursrichtung etwas ändern sollte. Momentan ist das Papier für boersengefluester.de maximal eine Halten-Position.

Eigentlich hätte diese wesentliche Information schon jetzt vorliegen sollen. Jedenfalls ist der Dividendenvorschlag im aktuellen Finanzkalender zeitgleich mit der Vorlage der Geschäftsergebnisse 2015 angesetzt. Stattdessen bekommen bekommen die Investoren längst bekannte Zahlen zum zweiten Mal serviert. Das ist ärgerlich, denn die Gesellschaft hat sich von Anfang an als attraktiver Dividendenwert positioniert. Zur Info: Im vergangenen Jahr gab es eine Ausschüttung von 0,45 Euro pro Aktie. Für 2014/15 pendeln die Erwartungen zwischen 0,50 und 0,60 Euro je Anteilschein. Erklärte Absicht des Managements ist es, den "wesentlichen Teil" der Gewinne auszukehren. Maßgeblich für die Ausschüttung ist dabei der AG-Gewinn von 3,3 Mio. Euro. Demnach müsste die Dividende in der Tat bei mindestens 0,50 Euro je Aktie liegen. Die Hauptversammlung wird im Juni 2016 stattfinden. Einen konkreten Termin gibt es aber noch nicht. Derweil sind die Investoren nervös. Im Februar sackte die Notiz sogar unter die psychologisch wichtige Marke von 10 Euro und vermag sich seit dem nur zögerlich zu erholen. Der Langfristchart sieht ohnehin mau aus. Und mit der aktuellsten Meldung hat KTG Energie keine neue Argumente geliefert, warum sich an der übergeordneten Kursrichtung etwas ändern sollte. Momentan ist das Papier für boersengefluester.de maximal eine Halten-Position.

KTG Energie

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KTG Energie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HNG5 | DE000A0HNG53 | 0,00 Mio € | 29.06.2012 | Verkaufen (Insolvenz) | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Für Charttechniker gibt es zweifellos reizvollere Papiere als KTG Agrar. Der mit einem Börsenwert von rund 90 Mio. Euro bewertete Small Cap dümpelt bereits seit dem Jahr 2010 in einer Spanne zwischen 13 bis 17 Euro. Es wäre allerdings falsch, nur auf die Kurvenbewegung zu achten. Fundamental sieht die Lage nämlich anders aus. Gerade für spekulative Anleger bietet der Wert viel Futter.[/sws_blue_box]

KTG Agrar zählt zu den führenden Produzenten von Agrarrohstoffen in Europa. Getreide, Mais und Raps zählen zur Kernkompetenz der Hamburger. Ähnlich wie andere Unternehmen im Agrarbereich profitiert KTG vom steigenden Nahrungsmittelkonsum der weltweit zunehmenden Bevölkerung. Vor allem die steigende Nachfrage nach Fleisch, Fisch und Geflügel in den asiatischen Schwellenländern hat einen erhöhten Verbrauch an Futtermitteln zur Folge. Zugleich nimmt die globale Anbaufläche für Agrargüter kontinuierlich ab. Dieser Trend wird sich aufgrund der demografischen Entwicklung sowie der Klimaveränderung in Zukunft fortsetzen. KTG hat daher in den vergangenen Jahren eine stramme Expansion hingelegt. Im Zeitraum von 2007 bis 2013 kletterte die Ackerfläche um 135 Prozent auf 42.200 Hektar, während der Umsatz von 6 Mio. auf 48,5 Mio. Euro um den Faktor acht zulegte. Aufgrund der Größe profitiert KTG gegenüber deutlich kleineren Wettbewerbern von Skaleneffekten des großflächigen Anbaus, der die Vermarktungschancen verbessert und höhere Margen bietet.

Die guten Aussichten in der Nahrungsmittelproduktion sind aber nur ein Faktor, den es zu beachten gilt. Gerade aus Sicht der Aktionäre ist auch die Bewertung der Ackerflächen von Interesse. Inzwischen liegen die zu Anschaffungskosten bilanzierten Werte der genutzten Flächen deutlich unter dem Verkehrswert. Auf Basis heutiger Verkaufspreise schlummern daher erhebliche stille Reserven in der Bilanz, die allmählich erst gehoben werden. So verkaufte das Unternehmen im Sommer 2014 den größten Teil seiner im Besitz befindlichen Flächen in Litauen und erzielte einen Veräußerungserlös von 20 Mio. Euro. Dabei nahm KTG einen nahezu steuerfreien Buchgewinn von 6,2 Mio. Euro ein. Die verkaufte Fläche wurde über lang laufende Verträge zurückgepachtet, um weiterhin Skaleneffekte nutzen zu können. Rund 5500 Hektar sind noch im Besitz des Unternehmens und liegen nahezu ausschließlich in Ostdeutschland. Berechnungen von Warburg Research zufolge könnte der Agrarproduzent daraus einen Veräußerungsgewinn nach Steuern von knapp 62 Mio. Euro erzielen.

Die KTG-Aktie bietet aber noch wesentlich mehr Fantasie. Vor allem die Symbiose zwischen den einzelnen Geschäftsbereichen dürfte in Zukunft viel Freude bereiten. Über die Nahrungsmittelproduktion profitiert KTG von der Nachfrage nach Lebensmitteln und ist zugleich mit der Einspeisung von Strom und Gas in einem weiteren Megatrend aktiv. Das ebenfalls börsennotierte Tochterunternehmen KTG Energie betreibt seit 2006 Biogasanlagen in Deutschland und deckt die gesamte Wertschöpfungskette von der Planung und der Errichtung bis zum Betrieb der Anlagen ab. Das Geschäft brummt vor allem aufgrund der Verbindung zwischen KTG Agrar und KTG Energie. Innerhalb von zwei Jahren haben sich Umsatz, EBITDA und EBIT weit mehr als verdoppelt. Für das Geschäftsjahr 2014/15 wurde die Prognose für das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) auf rund 25 Mio. Euro angehoben. Fest kalkulierbare Preise erleichtern die Kalkulation und garantieren einen profitablen Betrieb bei zuverlässiger Versorgung der Biogasanlagen. Im Gegenzug besteht ein sicherer Absatz zu vorher festgelegten Preisen, die Agrarprodukte unterliegen daher nicht den volatilen Preisentwicklungen auf den Rohstoffmärkten. Dies gilt besonders für die Abnahme von Zwischenfrüchten wie Ölrettich, Senf, Futterkohl und Futterraps. Unterm Strich profitiert KTG sogar überdurchschnittlich von der deutschen Energiewende, da Biogas im Gegensatz zu anderen erneuerbaren Energien gespeichert werden kann, nicht witterungsabhängig ist und rund um die Uhr zur Verfügung steht.

Nachdem die Vorteile des integrierten Ansatzes im Energiebereich bereits länger genutzt werden, erweiterte KTG seine Wertschöpfungskette vor rund vier Jahren auch in der Lebensmittelproduktion. Anfang 2011 beteiligten sich die Hamburger mit 65 Prozent an der im Insolvenzverfahren befindlichen Frenzel Tiefkühlkost. Inzwischen hält KTG 100 Prozent an dem Anbieter von Tiefkühlgemüse. Das Standbein wurde seitdem kontinuierlich mit weiteren Übernahmen wie der Ölmühle Anklam, der Marke "Die Landwirte" oder den Tiefkühlwerken Manschnow ausgebaut. Die Entwicklung von KTG Foods stimmt zuversichtlich, nachdem sich der Umsatz im vergangenen Jahr auf rund 100 Mio. Euro nahezu verdoppelte. Mehr als 50 neue Produkte, ein frischer Markenauftritt und konsequente Internationalisierung dürften auch weiterhin für Dynamik sorgen. Flankiert werden die Maßnahmen von einer stärkeren Positionierung im Premiumpreissegment. Mit Bio-Produkten sowie dem Slogan "Lebensmittel aus der Region" können höhere Preise durchgesetzt werden. Am 11. November öffnet mit der BIOFACH in Nürnberg die Weltleitmesse der Bio-Branche ihre Pforten, ein Heimspiel für KTG Foods. Hier dürften die Hamburger mit ihrem Alleinstellungsmerkmal, Produkte vom Feld bis ins Supermarktregal aus einer Hand anbieten zu können, verstärkt punkten.

Die KTG-Aktie bietet aber noch wesentlich mehr Fantasie. Vor allem die Symbiose zwischen den einzelnen Geschäftsbereichen dürfte in Zukunft viel Freude bereiten. Über die Nahrungsmittelproduktion profitiert KTG von der Nachfrage nach Lebensmitteln und ist zugleich mit der Einspeisung von Strom und Gas in einem weiteren Megatrend aktiv. Das ebenfalls börsennotierte Tochterunternehmen KTG Energie betreibt seit 2006 Biogasanlagen in Deutschland und deckt die gesamte Wertschöpfungskette von der Planung und der Errichtung bis zum Betrieb der Anlagen ab. Das Geschäft brummt vor allem aufgrund der Verbindung zwischen KTG Agrar und KTG Energie. Innerhalb von zwei Jahren haben sich Umsatz, EBITDA und EBIT weit mehr als verdoppelt. Für das Geschäftsjahr 2014/15 wurde die Prognose für das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) auf rund 25 Mio. Euro angehoben. Fest kalkulierbare Preise erleichtern die Kalkulation und garantieren einen profitablen Betrieb bei zuverlässiger Versorgung der Biogasanlagen. Im Gegenzug besteht ein sicherer Absatz zu vorher festgelegten Preisen, die Agrarprodukte unterliegen daher nicht den volatilen Preisentwicklungen auf den Rohstoffmärkten. Dies gilt besonders für die Abnahme von Zwischenfrüchten wie Ölrettich, Senf, Futterkohl und Futterraps. Unterm Strich profitiert KTG sogar überdurchschnittlich von der deutschen Energiewende, da Biogas im Gegensatz zu anderen erneuerbaren Energien gespeichert werden kann, nicht witterungsabhängig ist und rund um die Uhr zur Verfügung steht.

Nachdem die Vorteile des integrierten Ansatzes im Energiebereich bereits länger genutzt werden, erweiterte KTG seine Wertschöpfungskette vor rund vier Jahren auch in der Lebensmittelproduktion. Anfang 2011 beteiligten sich die Hamburger mit 65 Prozent an der im Insolvenzverfahren befindlichen Frenzel Tiefkühlkost. Inzwischen hält KTG 100 Prozent an dem Anbieter von Tiefkühlgemüse. Das Standbein wurde seitdem kontinuierlich mit weiteren Übernahmen wie der Ölmühle Anklam, der Marke "Die Landwirte" oder den Tiefkühlwerken Manschnow ausgebaut. Die Entwicklung von KTG Foods stimmt zuversichtlich, nachdem sich der Umsatz im vergangenen Jahr auf rund 100 Mio. Euro nahezu verdoppelte. Mehr als 50 neue Produkte, ein frischer Markenauftritt und konsequente Internationalisierung dürften auch weiterhin für Dynamik sorgen. Flankiert werden die Maßnahmen von einer stärkeren Positionierung im Premiumpreissegment. Mit Bio-Produkten sowie dem Slogan "Lebensmittel aus der Region" können höhere Preise durchgesetzt werden. Am 11. November öffnet mit der BIOFACH in Nürnberg die Weltleitmesse der Bio-Branche ihre Pforten, ein Heimspiel für KTG Foods. Hier dürften die Hamburger mit ihrem Alleinstellungsmerkmal, Produkte vom Feld bis ins Supermarktregal aus einer Hand anbieten zu können, verstärkt punkten.

Foto: kaboompics

[sws_blue_box box_size="585"]Dieser Beitrag stammt von Franz-Georg Wenner, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_blue_box]

...

KTG Agrar

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Angesichts dieser strategischen Ausrichtung ist es auf den ersten Blick verwunderlich, dass der Kurs seit Jahren auf der Stelle steht. Allerdings hat die durchaus knackige Investmentstory einen entscheidenden Haken: KTG ist aufgrund der Expansionsstrategie der vergangenen Jahre massiv verschuldet. Die Nettoverschuldung kletterte ausgehend von 87 Mio. Euro in 2010 auf 324 Mio. Euro in 2013. In den vergangenen rund fünf Jahren emittierte die Gruppe vier Anleihen, hinzu kamen seit 2008 vier Kapitalerhöhungen bei KTG Agrar, bei denen das Bezugsrecht ausgeschlossen war. Im Geschäftsbericht 2013 wird ein Eigenkapital von 88,5 Mio. Euro ausgewiesen, dem steht eine Bilanzsumme von 581,6 Mio. Euro gegenüber. Die Eigenkapitalquote liegt somit bei schwachen 15 Prozent, stolze 80 Prozent des EBIT müssen für den Schuldendienst verwendet werden. Nach Einschätzung von Warburg Research dürften sich beide Quoten aufgrund stabiler Cashflows und durch das Heben stiller Reserven in den kommenden beiden Jahren deutlich verbessern.

Fazit: Derzeit fordern Investoren aufgrund der schlechten Bilanzstruktur eine hohe Risikoprämie. Nach der Wachstumsphase muss das Team um Vorstandschef Siegfried Hofreiter nun bei der Verschuldung ansetzen und die Eigenkapitalquote verbessern sowie die Zinsbelastung reduzieren. Die stabilen Einnahmen aus dem Energiebereich bieten eine gute Voraussetzung – neben der Veräußerung von Flächen an Investoren. Anleger mit Weitsicht können auf dieses Szenario setzen und eine erste Position aufbauen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KTG Agrar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DN1J | DE000A0DN1J4 | 0,00 Mio € | 15.11.2007 | Verkaufen (Insolvenz) | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KTG Energie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HNG5 | DE000A0HNG53 | 0,00 Mio € | 29.06.2012 | Verkaufen (Insolvenz) | ||

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Mächtiger könnten die Gegensätze nicht sein: Eine Woche bevor die größte deutsche Kapitalmarktkonferenz, das Eigenkapital Forum in Frankfurt, ihre Pforten öffnet und mehr als 200 Unternehmen sich in nur zwei Tagen etwa 3.000 Teilnehmern präsentieren, veranstaltet die kleine Süddeutsche-Aktienbank ihr 3. Stuttgarter Small-Cap-Forum. In Frankfurt herrscht Gewimmel, Hektik, Stress – in Stuttgart die entspannte Atmosphäre des Hotels Graf Zeppelin. 60 Teilnehmer sind gekommen, um sich in Ruhe intensiv über sieben Unternehmen zu informieren.[/sws_green_box]

„Stellen Sie sich vor, Sie schauen morgens in den Spiegel und der sagt Ihnen, wie spät es ist, welche Temperaturen draußen herrschen, ob es regnet oder die Sonne scheint, welche Termine Sie heute haben, wie die Verkehrssituation ist, wann Sie losfahren sollten, ob Standheizung oder Klimaanlage eingeschaltet werden sollen." Mit diesem Ausblick in die nahe Zukunft eröffnete Thomas Hoffmann, Vorstand von Euromicron, den Reigen der Unternehmenspräsentationen. Er wollte damit aufzeigen, wie stark einzelne Information heute schon miteinander verknüpfbar sind und welche Entscheidungen sich daraus ergeben. Das Unternehmen baut Datenautobahnen zur Vernetzung von Computern Maschinen und Leitständen. Ein Drittel der Umsätze werden dabei als Hersteller von Komponenten und zwei Drittel als Systemintegrator erzielt. Die Profitabilität der beiden Bereiche ist genau umgekehrt zu den Umsatzanteilen. So verdient Euromicron zwei Drittel mit Produkten und ein Drittel mit Dienstleistungen. Durch Akquisitionen ist das Unternehmen schnell gewachsen. Doch mit dem Kauf von Telent 2011 haben sich die Frankfurter verhoben. Der Gewinn brach ein, weil sich das Produktspektrum sehr stark Richtung Systemintegration verschob, die Integrationskosten höher als erwartet waren und auch die falschen Mitarbeiter verpflichtet wurden.

In diesem Jahr sollen die Integration abgeschlossen und alle Kosten verdaut sein. Ab 2015 soll der Gewinn wieder kräftig zulegen und sich die EBIT-Marge (Gewinn vor Zinsen und Steuern zu Umsatz) deutlich über acht Prozent etablieren. Derzeit liegt sie bei gut drei Prozent. Für den Gewinnschub bedarf es jedoch eines weiteren Zukaufs. Hoffmann spekuliert auf ein Unternehmen aus dem Hersteller-Geschäft. Das könnte klappen – muss aber nicht. Ein Teilnehmer der Konferenz zog launig die Parallele zum Fußball: „Nach der Akquisition ist vor der Akquisition." Derzeit befindet sich die Euromicron-Aktie auf einem Fünf-Jahres-Tief. Die aktuelle Osteuropa-Krise macht dem Unternehmen zu schaffen. Das wird sich auch in den Jahreszahlen 2014 niederschlagen. Die Prognose lautet unverändert ein Umsatz zwischen 340 und 360 Mio. Euro. Die EBITDA-Marge (Ergebnis vor Zinsen, Steuern und Abschreibungen zu Umsatz) soll sechs bis acht Prozent erreichen. Doch Hoffman gibt zu, dass es wohl das untere Ende der Vorhersage werden wird. Das kann ein günstiger Einstieg für risikobewusste Anleger sein. Investoren mit höherem Sicherheitsbedürfnis warten den Turnaround ab.

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Euromicron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1K030 | DE000A1K0300 | AG | 0,25 Mio € | 29.06.1998 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

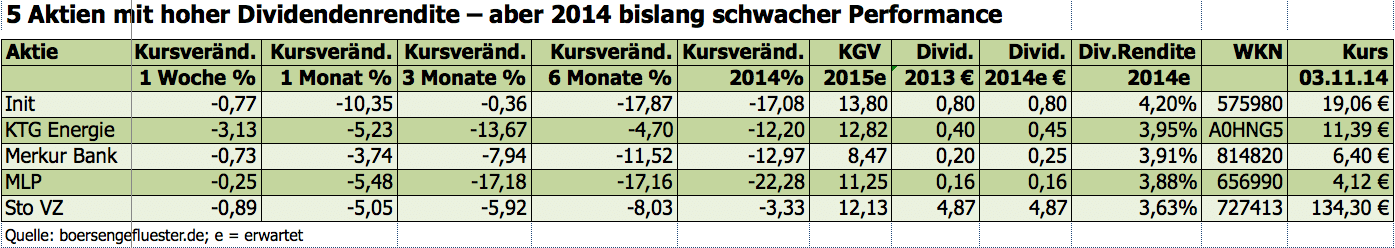

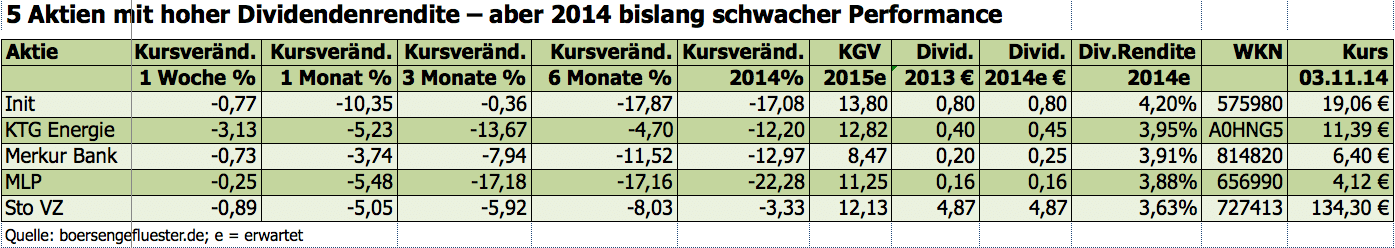

Rein auf dem Papier sieht 2014 nach einem eher müden Börsenjahr aus. Der DAX liegt zurzeit um knapp drei Prozent gegenüber dem Stand von Anfang Januar hinten. Nur geringfügig besser hielten sich die Auswahlbarometer MDAX und SDAX aus den klassischen Branchen. Einzig die Techwerte aus dem TecDAX sehen mit einem Plus von sieben Prozent deutlich besser aus. Das darf aber nicht darüber hinwegtäuschen, dass etliche Papiere auf dem heimischen Kurszettel seit Monaten in einem stabilen Abwärtstrend festhängen. Möglicherweise lauern aber gerade bei dieser Gruppe von „Looser-Aktien“ in den kommenden Wochen überdurchschnittliche Chancen. Boersengefluester.de hat daher ein Screening unter allen von uns regelmäßig analysierten Titeln durchgeführt – und das sind zurzeit immerhin 591 Aktien.

Normalerweise tun wir in unserem Permanent-Aktien-Screening eher das Gegenteil, aber diesmal haben wir nur Papiere zugelassen, die momentan auf allen Zeitebenen eine negative Kursentwicklung haben: eine Woche, ein Monat, drei Monate, sechs Monate, zwölf Monate und die Veränderung seit Jahresanfang 2014. Böse Überraschung: Auf immerhin 72 Titel trifft diese – wahrlich nicht ruhmreiche – Bedingung zu. Dabei sind die einzelnen Cluster noch deutlich voller besetzt. Beispiel: Seit Jahresbeginn liegen zurzeit 308 Titel kursmäßig hinten – das sind immerhin 52 Prozent aller Papiere aus unserem Universum. Das durchschnittliche Minus beträgt dabei mehr als ein Viertel. Mit Blick auf einen Monat bescherten gar 350 Aktien ihren Besitzern Kursverluste.

Aus der Gruppe der 72 Verlierer-Titel haben wir dann ausschließlich diejenigen eine Runde weiter kommen lassen, die – auf Basis der Schätzungen von boersengefluester.de für 2014 – auf eine Dividendenrendite von mehr als drei Prozent kommen. Hintergrund: Hohe Dividenden sollten letztlich als Pufferzone wirken und im Idealfall für einen baldigen Kursumschwung sorgen. Mit dieser Begrenzung hat sich das Feld der Hoffnungswerte auf einen Schlag massiv verkleinert – und zwar auf lediglich zehn Titel. Dividendenkürzungen kommen in der Regel nicht so gut an. Daher haben wir uns auf Unternehmen fokussiert, bei denen wir derzeit für 2014 von einer mindestens konstanten Ausschüttung ausgehen. Zwei Papiere fielen dieser Einschränkung zum Opfer. Die letzte Prüfung dieses Screenings hatte das Thema Kurs-Gewinn-Verhältnis (KGV). Hier wollten wir nicht übermäßig streng sein und haben als Mindestanforderung ein KGV von weniger als 15 angelegt.

Übrig blieben gerade einmal fünf Aktien, die in dieser Konstellation wohl auch noch nicht zusammen gestanden haben: der Telematikspezialist Init, der Biogasanlagebetreiber KTG Energie, der Bauzulieferer Sto, der Finanzdienstleistungskonzern MLP und die Münchner Merkur Bank. Am besten aus dem Quintett gefallen uns derzeit Init und Sto. Die anderen Papiere sind für boersengefluester.de zumindest Halte-Positionen. Auf jeden Fall ist in all diesen Werten sehr viel Pessimismus eingepreist. Die Chancen stehen damit gar nicht mal so schlecht, dass diese Gruppe von Aktien bei unserem nächsten Looser-Screening nicht mehr so zusammenfindet.

[sws_blue_box box_size="550"]Ihnen gefallen derartige Aktien-Screenings? Mit unserem Produkt DataSelect auf Excel-Basis haben Sie alle Kennzahlen für die eigene Aktien-Analyse. Klicken Sie hier.[/sws_blue_box]...

Init

Kurs: 44,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Init | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 575980 | DE0005759807 | SE | 446,78 Mio € | 24.07.2001 | Kaufen | |

* * *

KTG Energie

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KTG Energie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HNG5 | DE000A0HNG53 | 0,00 Mio € | 29.06.2012 | Verkaufen (Insolvenz) | ||

* * *

Merkur Privatbank

Kurs: 18,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Merkur Privatbank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 814820 | DE0008148206 | KGaA | 143,91 Mio € | 23.03.1999 | Kaufen | |

* * *

MLP

Kurs: 7,29

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MLP | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 656990 | DE0006569908 | SE | 797,05 Mio € | 18.07.1990 | Kaufen | |

* * *

Sto VZ

Kurs: 123,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sto VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727413 | DE0007274136 | SE & Co. KGaA | 846,28 Mio € | 30.07.1999 | Halten | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„You can't make a good deal with a bad person.“

Warren Buffett

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL