Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Das kommt jetzt doch überraschend: Mit einer Performance von knapp 32 Prozent hat sich die Aktie von 2G Energy bis auf Platz 5 der Kursgewinner 2018 aus dem Börsensegment Scale vorgeschoben. Damit bestätigt sich unser zuletzt wieder positiver gewordene Eindruck für den Anteilschein des Herstellers von Kraft-Wärme-Kopplungs-(KWK)-Anlagen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Kurse oberhalb von 23 Euro hatte die Aktie von 2G Energy zuletzt jedenfalls im April 2017 gesehen. Entsprechend zuversichtlich zeigte sich der Vorstandsvorsitzende Christian Grotholt kürzlich auf der Hauptversammlung des Unternehmens: „Mit den 2017 eingeleiteten Effizienzmaßnahmen und einem dynamischen Ausbau des Servicegeschäfts wollen wir nachhaltig unsere Margensituation verbessern.“ Zur Einordnung: In den vergangenen drei Jahren stand bei den Münsterländern in Sachen EBIT-Marge (Ergebnis vor Zinsen und Steuern in Relation zum Umsatz) jeweils eine „3“ vor dem Komma. Der Mittelwert mit Sicht auf die vergangenen acht Jahre liegt dagegen bei 6,5 Prozent und rührt aus den starken Jahren 2010 bis 2012.

[sws_blue_box box_size="640"]Kennen Sie schon unsere Übersicht für alle im Scale gelisteten Akien?[/sws_blue_box]

Geht es nach den Analysten von First Berlin, könnte 2G Energy bis zum Jahr 2020 das Rendite-Niveau auf besagte 6,5 Prozent hieven – nach erwarteten 4,6 Prozent für 2018 und 5,5 Prozent für 2019. Zur Einordnung: 2G selbst kalkuliert für 2018 mit einer operativen Rendite zwischen 3,5 und 5,5 Prozent. Finanzvorstand Friedrich Pehle zeigt sich ohnehin super zuversichtlich, was die weiteren Perspektiven angeht: „Langfristig gehen wir weiter davon aus, dass wir in der Lage sind, 10 Prozent des heute relevanten Weltmarkts für KWK Anlagen zu erschließen, was einem Umsatz von 300 Mio. Euro entsprechen würde.“ Konkret heißt das, dass 2G auf das für 2018 zu erwartende Erlösniveau von 180 bis 210 Mio. Euro noch einmal rund 100 Mio. Euro draufpacken will.

Entscheidend aus Anlegersicht ist freilich, dass die Gesellschaft nun tatsächlich ihre Prognosen nachhaltig einlöst und das zwischenzeitlich doch arg strapazierte Vertrauen der Investoren wieder zurückgewinnt. Immerhin hat sich der Small Cap beim Börsenwert mit 103 Mio. Euro in dreistellige Regionen zurückgemeldet und könnte so für zusätzliche Aufmerksamkeit in institutionellen Investorenkreisen sorgen. Die Kursziele der Analysten bewegen sich momentan zwischen 23,50 (equinet bank) und 29,00 (SMC Research) Euro. Somit hätte der Titel in der optimistischen Variante noch ein Potenzial von einem knappen Viertel.

Entscheidend aus Anlegersicht ist freilich, dass die Gesellschaft nun tatsächlich ihre Prognosen nachhaltig einlöst und das zwischenzeitlich doch arg strapazierte Vertrauen der Investoren wieder zurückgewinnt. Immerhin hat sich der Small Cap beim Börsenwert mit 103 Mio. Euro in dreistellige Regionen zurückgemeldet und könnte so für zusätzliche Aufmerksamkeit in institutionellen Investorenkreisen sorgen. Die Kursziele der Analysten bewegen sich momentan zwischen 23,50 (equinet bank) und 29,00 (SMC Research) Euro. Somit hätte der Titel in der optimistischen Variante noch ein Potenzial von einem knappen Viertel.

2G Energy

Kurs: 38,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 2G Energy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HL8N | DE000A0HL8N9 | AG | 687,10 Mio € | 31.07.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 246,73 | 266,35 | 312,63 | 365,07 | 375,61 | 390,00 | 465,00 | |

| EBITDA1,2 | 20,11 | 21,87 | 26,63 | 34,30 | 41,11 | 40,00 | 54,70 | |

| EBITDA-margin %3 | 8,15 | 8,21 | 8,52 | 9,40 | 10,95 | 10,26 | 11,76 | |

| EBIT1,4 | 16,45 | 17,93 | 21,96 | 27,64 | 33,35 | 29,50 | 46,50 | |

| EBIT-margin %5 | 6,67 | 6,73 | 7,02 | 7,57 | 8,88 | 7,56 | 10,00 | |

| Net profit1 | 11,96 | 12,64 | 16,37 | 17,99 | 23,67 | 22,50 | 31,80 | |

| Net-margin %6 | 4,85 | 4,75 | 5,24 | 4,93 | 6,30 | 5,77 | 6,84 | |

| Cashflow1,7 | 9,79 | 8,86 | 4,98 | 11,72 | 53,35 | 36,00 | 41,00 | |

| Earnings per share8 | 0,68 | 0,71 | 0,91 | 1,00 | 1,32 | 1,25 | 1,77 | |

| Dividend per share8 | 0,11 | 0,12 | 0,14 | 0,17 | 0,20 | 0,22 | 0,25 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Das ist schon verrückt. Nicht einmal vier Monate nach dem Debüt an der Börse Singapur, liegt der Anteilschein des Social Trading-Anbieters und CFD-Brokers ayondo um rund zwei Drittel unter Ausgabekurs. Im Tief betrug der Abstand sogar schon einmal 72 Prozent. Woher der Abgabedruck kommt, ist kaum nachvollziehbar, schließlich haben sich die wesentlichen Aktionärsgruppen Lock-up-Fristen von bis zu zwölf Monaten unterworfen und auch die zuletzt vorgelegten Zahlen für das erste Quartal rechtfertigen einen solchen Kursrutsch nicht. Zwar lag der Fehlbetrag von gut 6,3 Mio. Schweizer Franken (CHF) signifikant über dem vergleichbaren Vorjahreswert von minus 2,80 Mio. CHF. Doch ging mit 1,88 Mio. CHF ein wesentlicher Teil der Differenz auf das Konto der Aufwendungen für das IPO – ist also einmaliger Natur. Und auch die deutlich erhöhten Finanzierungskosten von fast 3 Mio. CHF werden so nicht weiter zu sehen sein, da der überwiegende Teil der Belastungen aus Wandelanleihen oder Darlehen an verbundene Parteien in Aktien gedreht wurde. Bereinigt um diese Effekte wäre der Verlust vor Steuern im ersten Quartal 2018 mit 1,21 Mio. CHF sogar um gut 1 Mio. CHF – das entspricht rund 850.000 Euro – niedriger als im Vorjahr gewesen.

Entsprechend gespannt ist boersengefluester.de, wie die Zahlen sich zum Halbjahr darstellen werden. Einen offiziellen Termin für die Veröffentlichung des nächsten Zwischenberichts – geschweige denn einen Ausblick für das Gesamtjahr – gibt es allerdings noch nicht. Fakt ist aber, dass die Marktkapitalisierung von ayondo mittlerweile auf rund 26 Mio. Euro gesackt ist. Zum Vergleich: Das zum Ende des ersten Quartals ausgewiesene Eigenkapital beläuft sich auf umgerechnet fast 31 Mio. Euro. So gesehen wird der Fintech-Titel derzeit mit einem Abschlag von rund 15 Prozent auf den Buchwert gehandelt – eine eher ungewöhnliche Relation, auch wenn das Eigenkapital in den kommenden Quartalen noch schmelzen dürfte. Bemerkenswert finden wir auch, dass die Naga Group – ein aus heimischer Börsensicht in Teilen durchaus vergleichbares Unternehmen – mit einer Marktkapitalisierung von rund 82 Mio. Euro daherkommt.

Schade ist weiterhin, dass ayondo hierzulande bislang keine Investor Relations-Aktivitäten entfaltet und sich scheinbar voll auf den Börsenplatz Singapur fokussiert. Ein paar vorsichtige Insiderkäufe in Singapur reichen jedenfalls kaum aus, um Vertrauen zu schaffen. Dabei wäre die Anfang September in Frankfurt stattfindende Herbstkonferenz von Equity Forum eine gute Gelegenheit, um auch die ayondo-Aktie in deutschen Small Cap-Kreisen bekannter zu machen. Schließlich gehört die Gesellschaft – wenn es ums operative Geschäft geht – schon längst zu den Vorzeigefirmen aus dem Social Trading- und CFD-Bereich.

Entsprechend gespannt ist boersengefluester.de, wie die Zahlen sich zum Halbjahr darstellen werden. Einen offiziellen Termin für die Veröffentlichung des nächsten Zwischenberichts – geschweige denn einen Ausblick für das Gesamtjahr – gibt es allerdings noch nicht. Fakt ist aber, dass die Marktkapitalisierung von ayondo mittlerweile auf rund 26 Mio. Euro gesackt ist. Zum Vergleich: Das zum Ende des ersten Quartals ausgewiesene Eigenkapital beläuft sich auf umgerechnet fast 31 Mio. Euro. So gesehen wird der Fintech-Titel derzeit mit einem Abschlag von rund 15 Prozent auf den Buchwert gehandelt – eine eher ungewöhnliche Relation, auch wenn das Eigenkapital in den kommenden Quartalen noch schmelzen dürfte. Bemerkenswert finden wir auch, dass die Naga Group – ein aus heimischer Börsensicht in Teilen durchaus vergleichbares Unternehmen – mit einer Marktkapitalisierung von rund 82 Mio. Euro daherkommt.

Schade ist weiterhin, dass ayondo hierzulande bislang keine Investor Relations-Aktivitäten entfaltet und sich scheinbar voll auf den Börsenplatz Singapur fokussiert. Ein paar vorsichtige Insiderkäufe in Singapur reichen jedenfalls kaum aus, um Vertrauen zu schaffen. Dabei wäre die Anfang September in Frankfurt stattfindende Herbstkonferenz von Equity Forum eine gute Gelegenheit, um auch die ayondo-Aktie in deutschen Small Cap-Kreisen bekannter zu machen. Schließlich gehört die Gesellschaft – wenn es ums operative Geschäft geht – schon längst zu den Vorzeigefirmen aus dem Social Trading- und CFD-Bereich.

ayondo

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ayondo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2JG3A | SG1ED1000001 | 20,39 Mio € | 27.03.2018 | |||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,01 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Clipdealer...

© boersengefluester.de | Redaktion

Dramatische Wendung bei Vectron Systems: So hat der Kassenhersteller den erst zum 1. Februar 2018 als neuen Vorstandschef geholten Oliver Kaltner schon wieder vor die Tür gesetzt. Die Quittung an der Börse folgte prompt – und zwar in Form eines Kurssturzes von 20 Prozent auf 15,90 Euro. Damit hat die im Scale notierte Gesellschaft innerhalb weniger Stunden knapp 27,4 Mio. Euro ihres Börsenwerts eingebüßt. Das Ausmaß der Quittung überrascht insofern nicht, weil Kaltner auf den einschlägigen Kapitalmarktkonferenzen und in Hintergrundgesprächen mit seiner Vision, aus dem Kassenhersteller einen „Fullsize-Systemlösungsanbieter“ zu formen, die Investoren zu verzücken wusste. Insofern muss der Aufsichtsrat um Mitgründer und Großaktionär (27,95 Prozent) Thomas Stümmler schon triftige Gründe gehabt haben, um die Demission von Kaltner voranzutreiben. Nach außen erinnert die Entscheidung zunächst einmal an das berühmte Zitat „Die Geister, die ich rief…“ aus Goethes Zauberlehrling. Immerhin wollte frühere Leica-Manager Kaltner Vectron am Ende komplett umkrempeln und so auf 100 Prozent Digitalisierungskurs bringen.

Angefangen hatte die neue Börsenstory des münsterländischen Unternehmens derweil vor knapp vier Jahren deutlich softer, als Vectron zwei Weichenstellungen präsentierte: Zum einen wurde die günstigere Zweit-Kassenmarke Duratec aus der Taufe gehoben, zum anderen präsentierte Stümmler die Marketingplattform bonvito, die auf den ohnehin erfassten Daten der Kassensysteme aufbaute. Insbesondere bonvito sorgte in den folgenden Quartalen dann für eine komplette Neubewertung der Vectron-Aktie und ließ die Notiz vor etwas mehr als einem Jahr auf dem Top beinahe die Marke von 40 Euro (splitbereinigt) touchieren. Dabei ging es zu diesem Zeitpunkt schon längst nicht mehr um ein digitales Gutscheinheft für Bäckereien oder Gastrobetriebe. Eigentlicher Kurstreiber war eine Kooperation mit Coca-Cola, die ihre – zuvor wenig erfolgreiche – App GetHappy mit Hilfe der Vectron-Technologie und der ihrer Marktakzeptanz – mächtig vorantreiben wollte. Der Deal in seinen Grundzügen: Coca-Cola sollte alle Daten abgreifen und damit wiederum ihre eigene Logistik optimieren. Bei Vectron hingegen sollten die Kassen via Provisionen klingeln. Weitergedacht ging es um eine umfassende Plattform nach dem Vorbild von booking.com oder auch DeliveryHero.

Allerdings wurden die Anleger bei GetHappy auf eine harte Geduldsprobe gestellt. Immer wieder gab es Verzögerungen und so wissen die Anleger im Prinzip bis heute nicht genau, wie der tatsächliche Stand und das geschäftliche Potenzial daraus sind. Getuschelt wurde in der Spezialwerteszene freilich schon länger, dass Neuvorstand Kaltner gar nicht mehr so sehr auf Coca-Cola fixiert war, sondern in ganz anderen Dimensionen – der Vectron-Cloud – dachte. Demnach sollten die Münsterländer ins Zentrum des Datenmanagements ihrer Kunden aus dem Gastrobereich rücken. Die Rede war von B2B-Partnerschaften mit sämtlichen Playern der Wertschöpfungskette. Auf der jüngsten Hauptversammlung ließen sich die Aktionäre noch auf den Deal ein. „Die Wurst, die man vorgehalten bekommt, wird größer. Zugleich wird allerdings auch die Angelschnur, an der diese hängt, länger“, hieß es aus Investorenkreisen. Wenig später sickerte dann auch noch eine andere Entscheidung durch, wonach Vectron seine neu entwickelte Zweitmarke Duratec mit der Premiummarke Vectron verschmelzen will.

Irgendwo an dieser Stelle muss es dann zwischen den Offiziellen mächtig gekracht haben. Nun das vorläufige Finale. Offen sind gleichwohl eine ganze Menge Punkte: Angefangen, ob der zurück in den Vorstand gekehrte Thomas Stümmler in der Bütt bleibt, oder das Amt nur interimsweise bekleidet. Entscheidender ist aber die Frage, welchen Weg Vectron nun strategisch einschlagen wird. Bis es hier keine klare Ansage gibt, ist die Aktie maximal eine Halten-Position.

Allerdings wurden die Anleger bei GetHappy auf eine harte Geduldsprobe gestellt. Immer wieder gab es Verzögerungen und so wissen die Anleger im Prinzip bis heute nicht genau, wie der tatsächliche Stand und das geschäftliche Potenzial daraus sind. Getuschelt wurde in der Spezialwerteszene freilich schon länger, dass Neuvorstand Kaltner gar nicht mehr so sehr auf Coca-Cola fixiert war, sondern in ganz anderen Dimensionen – der Vectron-Cloud – dachte. Demnach sollten die Münsterländer ins Zentrum des Datenmanagements ihrer Kunden aus dem Gastrobereich rücken. Die Rede war von B2B-Partnerschaften mit sämtlichen Playern der Wertschöpfungskette. Auf der jüngsten Hauptversammlung ließen sich die Aktionäre noch auf den Deal ein. „Die Wurst, die man vorgehalten bekommt, wird größer. Zugleich wird allerdings auch die Angelschnur, an der diese hängt, länger“, hieß es aus Investorenkreisen. Wenig später sickerte dann auch noch eine andere Entscheidung durch, wonach Vectron seine neu entwickelte Zweitmarke Duratec mit der Premiummarke Vectron verschmelzen will.

Irgendwo an dieser Stelle muss es dann zwischen den Offiziellen mächtig gekracht haben. Nun das vorläufige Finale. Offen sind gleichwohl eine ganze Menge Punkte: Angefangen, ob der zurück in den Vorstand gekehrte Thomas Stümmler in der Bütt bleibt, oder das Amt nur interimsweise bekleidet. Entscheidender ist aber die Frage, welchen Weg Vectron nun strategisch einschlagen wird. Bis es hier keine klare Ansage gibt, ist die Aktie maximal eine Halten-Position.

Vectron Systems

Kurs: 13,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio € | 23.03.2007 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-margin %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Net profit1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Net-margin %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Earnings per share8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Knapp 19 Jahre nach der Notizaufnahme – damals am Neuen Markt – soll LPKF Laser & Electronics wieder „mehr in Richtung eines Technologie-Startups“ geformt werden. Damit meint der neue Vorstandschef Götz M. Bendele freilich nicht, dass der Hersteller von laserbasierten Maschinen für die Mikrobearbeitung beim Umsatz zurück zum Ursprung kehren will. Vielmehr geht es darum, dass LPKF Laser noch mehr Agilität freisetzen soll, wenn es um die Umsetzung der Kundenbedürfnisse gehen soll. Für ein Unternehmen, das von 2012 bis 2016 im TecDAX notiert war, klingt das zwar nach einer Binse. Allerdings hört boersengefluester.de es in Gesprächen mit Vorständen von erfolgreichen Unternehmen immer wieder, welchen Wert sie auf einen intakten „Start-up-Spirit“ in ihrer Firma legen. „Bloß nicht träge und unbeweglich werden“, heißt die Devise der Manager.

Allerdings ist das auch nur die eine Seite der Medaille. Gerade im kapitalintensiven Bereich des Spezialmaschinenbaus haben es mittelgroße Unternehmen immer schwieriger, ihre technologische Position gegen die mächtige Konkurrenz aus Fernost zu verteidigen oder gar auszubauen. Aktionäre von Singulus, Aixtron oder Süss Microtec können ein Lied davon singen. Und so ist auch LPKF aus Sicht der Investoren zurzeit mehr eine Turnaroundstory – auch wenn die eigentliche Rückkehr in die schwarzen Zahlen bereits im vergangenen Jahr vollzogen wurde. Allerdings ist das Ergebnisniveau noch zu niedrig und womöglich auch nicht nachhaltig genug, so dass die Investoren immer noch auf einigermaßen Distanz zu LPKF sind. Insbesondere im laufenden Jahr dominiert im Aktienchart die Südrichtung und der Titel kostet um rund ein Viertel weniger, als noch zu Jahresbeginn. Ein Teil der Unsicherheit hängt dabei auch an möglicherweise noch kommenden Bilanzmaßnahmen. Immerhin ist mit Götz M. Bendele nicht nur ein neuer CEO an Bord, sondern der bisherige CFO und Interims-Vorstand Kai Bentz zum Jahresende auf dem Sprung weg von LPKF.

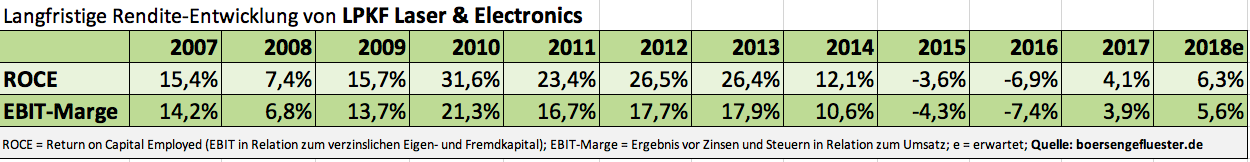

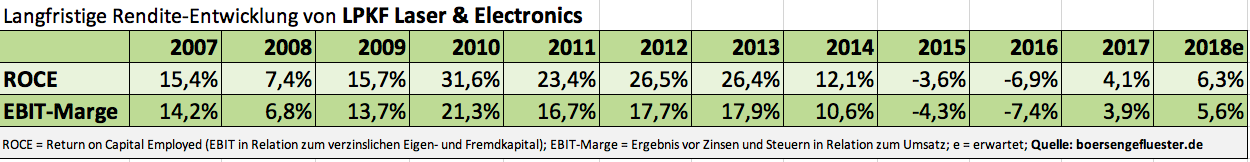

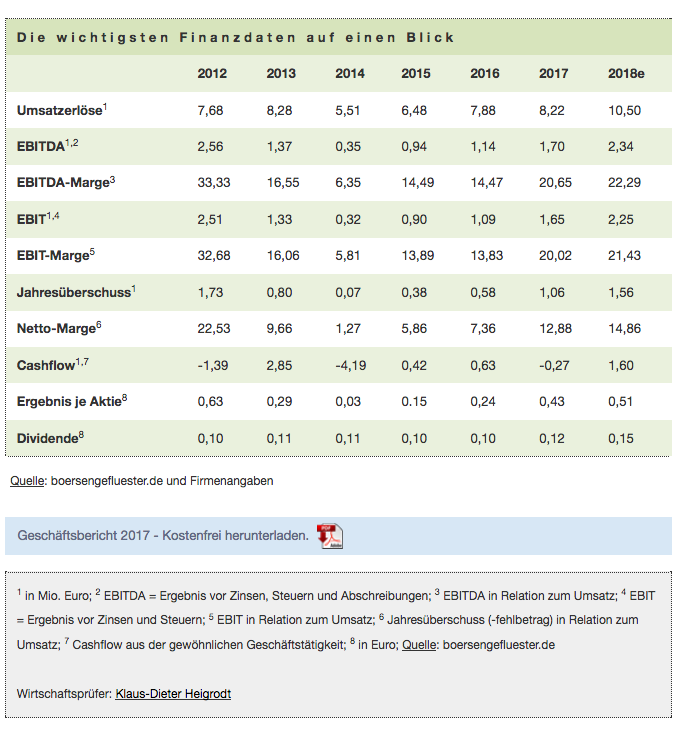

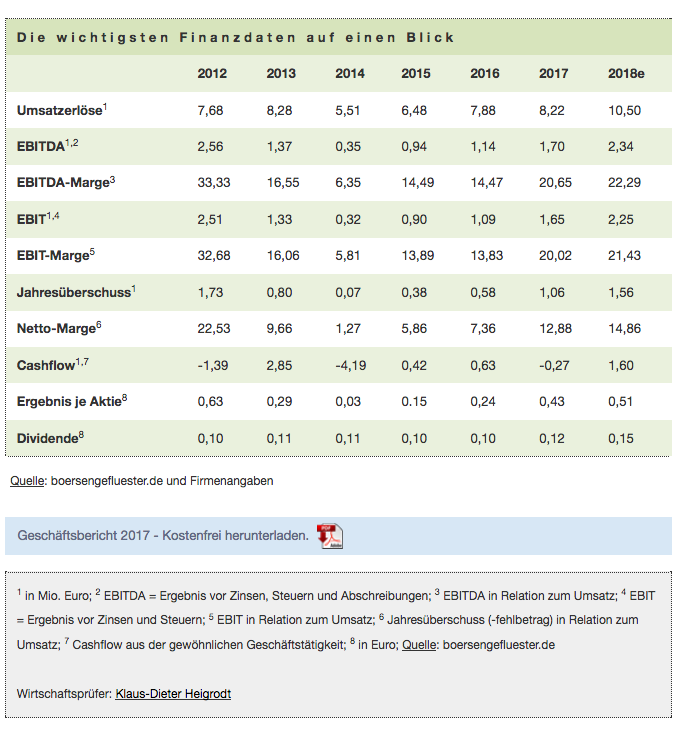

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Das korrespondiert zurzeit mit einer Marktkapitalisierung von 158 Mio. Euro – bei für LPKF-Verhältnisse recht hohen Netto-Finanzverbindlichkeiten von rund 42 Mio. Euro. Insgesamt türmt sich der Unternehmenswert (Enterprise Value) damit auf etwa 200 Mio. Euro. So gesehen wird der Small Cap zurzeit mit dem 10fachen des für 2020 zu erwartenden EBITDA gehandelt. Das ist jetzt nicht unbedingt wenig, andererseits hält boersengefluester.de es für gut möglich, dass LPKF in den kommenden Jahren eher positiv überraschen wird. Für risikobereite Investoren bleibt die Aktie damit eine Wette wert. Nach oben scheint derzeit bei 10,00 Euro der Deckel drauf zu sein. Auf der Unterseite sollte zwischen 5,50 und 6,00 ein gute Unterstützung bestehen. Aktuell kostet das Papier 7,25 Euro – bewegt sich also eher in der unteren Hälfte der Spanne und dicht am Warburg-Kursziel von 7,60 Euro.

Das korrespondiert zurzeit mit einer Marktkapitalisierung von 158 Mio. Euro – bei für LPKF-Verhältnisse recht hohen Netto-Finanzverbindlichkeiten von rund 42 Mio. Euro. Insgesamt türmt sich der Unternehmenswert (Enterprise Value) damit auf etwa 200 Mio. Euro. So gesehen wird der Small Cap zurzeit mit dem 10fachen des für 2020 zu erwartenden EBITDA gehandelt. Das ist jetzt nicht unbedingt wenig, andererseits hält boersengefluester.de es für gut möglich, dass LPKF in den kommenden Jahren eher positiv überraschen wird. Für risikobereite Investoren bleibt die Aktie damit eine Wette wert. Nach oben scheint derzeit bei 10,00 Euro der Deckel drauf zu sein. Auf der Unterseite sollte zwischen 5,50 und 6,00 ein gute Unterstützung bestehen. Aktuell kostet das Papier 7,25 Euro – bewegt sich also eher in der unteren Hälfte der Spanne und dicht am Warburg-Kursziel von 7,60 Euro.

Foto: LPKF Laser & Electronics AG, Kaboompics

...

LPKF Laser

Kurs: 7,40

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Das korrespondiert zurzeit mit einer Marktkapitalisierung von 158 Mio. Euro – bei für LPKF-Verhältnisse recht hohen Netto-Finanzverbindlichkeiten von rund 42 Mio. Euro. Insgesamt türmt sich der Unternehmenswert (Enterprise Value) damit auf etwa 200 Mio. Euro. So gesehen wird der Small Cap zurzeit mit dem 10fachen des für 2020 zu erwartenden EBITDA gehandelt. Das ist jetzt nicht unbedingt wenig, andererseits hält boersengefluester.de es für gut möglich, dass LPKF in den kommenden Jahren eher positiv überraschen wird. Für risikobereite Investoren bleibt die Aktie damit eine Wette wert. Nach oben scheint derzeit bei 10,00 Euro der Deckel drauf zu sein. Auf der Unterseite sollte zwischen 5,50 und 6,00 ein gute Unterstützung bestehen. Aktuell kostet das Papier 7,25 Euro – bewegt sich also eher in der unteren Hälfte der Spanne und dicht am Warburg-Kursziel von 7,60 Euro.

Das korrespondiert zurzeit mit einer Marktkapitalisierung von 158 Mio. Euro – bei für LPKF-Verhältnisse recht hohen Netto-Finanzverbindlichkeiten von rund 42 Mio. Euro. Insgesamt türmt sich der Unternehmenswert (Enterprise Value) damit auf etwa 200 Mio. Euro. So gesehen wird der Small Cap zurzeit mit dem 10fachen des für 2020 zu erwartenden EBITDA gehandelt. Das ist jetzt nicht unbedingt wenig, andererseits hält boersengefluester.de es für gut möglich, dass LPKF in den kommenden Jahren eher positiv überraschen wird. Für risikobereite Investoren bleibt die Aktie damit eine Wette wert. Nach oben scheint derzeit bei 10,00 Euro der Deckel drauf zu sein. Auf der Unterseite sollte zwischen 5,50 und 6,00 ein gute Unterstützung bestehen. Aktuell kostet das Papier 7,25 Euro – bewegt sich also eher in der unteren Hälfte der Spanne und dicht am Warburg-Kursziel von 7,60 Euro.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 96,24 | 93,57 | 123,70 | 124,34 | 122,89 | 119,50 | 0,00 | |

| EBITDA1,2 | 14,84 | 9,60 | 15,12 | 12,81 | 5,83 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 15,42 | 10,26 | 12,22 | 10,30 | 4,74 | 10,04 | 0,00 | |

| EBIT1,4 | 7,54 | 0,06 | 6,78 | 3,69 | -2,54 | 3,45 | 0,00 | |

| EBIT-margin %5 | 7,84 | 0,06 | 5,48 | 2,97 | -2,07 | 2,89 | 0,00 | |

| Net profit1 | 5,34 | -0,11 | 1,66 | 1,75 | -4,51 | -0,90 | 0,00 | |

| Net-margin %6 | 5,55 | -0,12 | 1,34 | 1,41 | -3,67 | -0,75 | 0,00 | |

| Cashflow1,7 | 3,97 | 7,92 | 8,50 | -3,37 | 9,43 | 11,00 | 0,00 | |

| Earnings per share8 | 0,22 | 0,00 | 0,06 | 0,07 | -0,18 | -0,04 | 0,39 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LPKF Laser | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 645000 | DE0006450000 | AG | 181,27 Mio € | 30.11.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Das in erster Linie für seine Diskussionsforen bekannte Börsenportal wallstreet:online (w:o) erfindet sich gerade neu und lotet einen ganze Palette von Neuerungen aus – oder hat sie teilweise bereits umgesetzt. Die operativen Zahlen könnten derweil kaum besser sein. Kein Wunder, dass an der Börse eine komplette Umbewertung der Aktie stattgefunden hat. Dabei werden die vielen Aktivitäten der Berliner in der Szene – wie nicht anders zu vermuten ist – durchaus kontrovers diskutiert. Im Interview mit boersengefluester.de verrät Michael Bulgrin – seit November 2017 Vorstand für die Bereiche Redaktion, Kommunikation und Compliance – wo w:o zurzeit steht und was das Unternehmen noch alles vorhat: von Kryptowährungen, über Social Trading, Crowdfunding und Brokerage-Angebote bis hin zu weiteren Übernahmen.

...

© boersengefluester.de | Redaktion

Der Abgasnachbehandlungsspezialist Baumot bleibt aus Anlegersicht ein schwieriges Thema. Trotz einer enormen Fülle an Meldungen zum aktuellen Geschäftsumfeld: Wenn es um die harten Fakten geht, kann Baumot schöner Regelmäßigkeit nicht überzeugen. Diese Einschätzung untermauern auch die jetzt vorgelegten Zahlen des Geschäftsberichts für 2017 sowie die deutlich gestutzte Prognose für das laufende Jahr. Demnach rechnet CEO Marcus Hausser für 2018 nur noch mit Erlösen von 15 bis 20 Mio. Euro – das sind an beiden Enden der Spanne immerhin 15 Mio. Euro weniger als bislang gedacht. Und selbst da müssen die Investoren ganz stark auf das zweite Halbjahr vertrauen, denn für die ersten sechs Monate 2018 kalkuliert Hausser gerade einmal mit Umsätzen im niedrigen einstelligen Millionenbereich. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) wird im Gesamtjahr 2018 wegen der „steigenden Kosten für Markt- und Produktentwicklung“ vermutlich zwischen minus 3,5 und minus 4,5 Mio. Euro liegen. Eine herbe Enttäuschung, eigentlich wollte das Unternehmen im laufenden Jahr nämlich bereits mit einer EBITDA-Marge im „mittleren einstelligen Prozentbereich“ agieren, was bei der ursprünglichen Erlösplanung auf ein EBITDA von mindestens 1,5 Mio. Euro hinausgelaufen wäre.

Nur ein schwacher Mutmacher ist für boersengefluester.de die Aussage von Vorstand Marcus Hausser, wonach in die Prognose „keinerlei Erwartungen“ bezüglich der Hardware-Nachrüstung von Pkw mit dem BNOx System enthalten sind. „Sollte sich dieser Markt auch noch öffnen, können wir in ganz andere Umsatz- und Ertragsregionen vorstoßen, vergleichbar denen zu Zeiten der Euro-4-Nachrüstung vor etwa 10 Jahren“, sagt Hausser. Letztlich bleibt bei Baumot zu viel im Schwebezustand und man muss auch als Aktionär frustriert erkennen, dass längst nicht alles, was technisch machbar wäre, in der Realität entsprechend umgesetzt wird. Letztlich dauern alle Prozesse aufgrund der komplizierten Gemengelage aus Politik, Recht und Wirtschaft sehr viel länger als gedacht – und die Zeit ist in diesem Fall eher nicht der Verbündete von Baumot. Das Eigenkapital zum 31. Dezember 2017 war wegen des Fehlbetrags von 8,5 Mio. Euro mit minus 554.000 Euro in den negativen Bereich gedriftet. Noch nicht berücksichtig sind hier allerdings die beiden zuletzt durchgeführten Kapitalerhöhungen, die brutto rund 4,8 Mio. Euro in die Kassen des Unternehmens aus Königswinter spülten. Heißer Zock hin oder her: Insgesamt erscheint uns der aktuelle Börsenwert von 44,3 Mio. Euro für Baumot noch reichlich ambitioniert zu sein.

Nur ein schwacher Mutmacher ist für boersengefluester.de die Aussage von Vorstand Marcus Hausser, wonach in die Prognose „keinerlei Erwartungen“ bezüglich der Hardware-Nachrüstung von Pkw mit dem BNOx System enthalten sind. „Sollte sich dieser Markt auch noch öffnen, können wir in ganz andere Umsatz- und Ertragsregionen vorstoßen, vergleichbar denen zu Zeiten der Euro-4-Nachrüstung vor etwa 10 Jahren“, sagt Hausser. Letztlich bleibt bei Baumot zu viel im Schwebezustand und man muss auch als Aktionär frustriert erkennen, dass längst nicht alles, was technisch machbar wäre, in der Realität entsprechend umgesetzt wird. Letztlich dauern alle Prozesse aufgrund der komplizierten Gemengelage aus Politik, Recht und Wirtschaft sehr viel länger als gedacht – und die Zeit ist in diesem Fall eher nicht der Verbündete von Baumot. Das Eigenkapital zum 31. Dezember 2017 war wegen des Fehlbetrags von 8,5 Mio. Euro mit minus 554.000 Euro in den negativen Bereich gedriftet. Noch nicht berücksichtig sind hier allerdings die beiden zuletzt durchgeführten Kapitalerhöhungen, die brutto rund 4,8 Mio. Euro in die Kassen des Unternehmens aus Königswinter spülten. Heißer Zock hin oder her: Insgesamt erscheint uns der aktuelle Börsenwert von 44,3 Mio. Euro für Baumot noch reichlich ambitioniert zu sein.

Foto: Pixabay...

Baumot Group

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 6,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -0,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -12,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -0,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -14,06 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -0,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,04 | -0,06 | -0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Baumot Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G8Y8 | DE000A2G8Y89 | AG | 3,95 Mio € | 22.03.2007 | - | |

* * *

© boersengefluester.de | Redaktion

Zu den klickstärksten Beiträgen auf boersengefluester.de gehörten zuletzt unsere Artikel über Steuerfreie Dividenden und Garantiedividenden. Was die zweite Gruppe angeht, gab es kürzlich eine bemerkenswerte Entwicklung, denn das Oberlandesgericht München hat eine rechtskräftige Entscheidung im Spruchverfahren zu dem Ende April 2013 geschlossenen Beherrschungs- und Gewinnabführungsvertrag (BuG) zwischen MAN und der Volkswagen Truck & Bus AG verkündet. Demnach wird die Barabfindung – wie bereits erstinstanzlich beschlossen – auf 90,29 Euro je Stamm- und Vorzugsaktie von MAN erhöht. Die Höhe der Garantiedividende haben die Juristen des Oberlandesgerichts darüber hinaus auf brutto 5,50 Euro je MAN-Aktie festgesetzt. Zur Einordnung: Ursprünglich wurde auf der entsprechenden HV von MAN im Juni 2013 eine Barabfindung von 80,89 Euro sowie ein jährlicher Ausgleich von brutto 3,30 Euro (netto: 3,07 Euro) verabschiedet.

[sws_blue_box box_size="640"]Exklusiv von boersengefluester.de: Gesamtübersicht mit allen Garantiedividenden 2018[/sws_blue_box]

Für Privatanleger sind das zunächst einmal prima Nachrichten. Doch wie geht es nun weiter? Im Normalfall ist es so, dass MAN-Aktionäre nichts tun müssen. Ihnen wird die nachträglich erhöhte Dividende automatisch von Ihrer Bank gutgeschrieben – freilich in Abhängigkeit von der Depotzugehörigkeit an den entsprechenden Tagen nach der Hauptversammlung von MAN. Umgekehrt muss VW netto vermutlich gut 354 Mio. Euro nachträglich an die Anteilseigner von MAN überweisen – und zwar jeweils 2,20 Euro für die Jahre 2014 bis 2017. Diese Rechnung basiert auf den derzeit rund 34,2 Millionen MAN-Stammaktien plus den knapp 6,1 Millionen MAN-Vorzugsaktien, die offiziell nicht VW zuzurechnen sind. Diese Summe könnte sich sogar ein wenig erhöhen, wenn man den gesetzlichen Anspruch auf die entgangenen Zinsen noch inkludiert. Um es noch einmal deutlich zu sagen: Wer sich heute eine MAN-Aktie neu ins Depot legt, profitiert für die Vergangenheit natürlich nicht von der erhöhten Barabfindung. Er würde „lediglich“ das Recht haben, seine Aktie für 90,29 Euro VW anzudienen. Beim aktuellen Kursniveau von 97,35 Euro für die Stamm- und 97,60 Euro für die Vorzugsaktie wäre das gegenwärtig zwar kein gutes Geschäft, sichert die Notiz aber doch recht eng nach unten ab – was in unruhigen Börsenzeiten ja auch schon mal was wert ist.

Die große Frage ist, wie lange es den BuG zwischen VW und MAN überhaupt noch geben wird. Immerhin haben die Wolfsburger den Börsengang ihrer Nutzfahrzeugtochter Volkswagen Truck & Bus – die demnächst in Traton umfirmieren soll – in Aussicht gestellt. Zusammengefasst unter der Traton Group sind die Konzerntöchter MAN, Scania, Volkswagen Caminhões e Ônibus und RIO. Um eine saubere Übergangslösung zu finden, müsste VW die Börsennotiz von MAN also irgendwie überführen. Der BuG zwischen VW und MAN (Download BuG: HIER) wurde auf unbestimmte Zeit geschlossen, kann aber erstmals fünf Jahre nach Inkrafttreten mit einer halbjährlichen Frist ordentlich gekündigt werden. Demnach hätte der Vertrag noch eine Laufzeit bis mindestens Ende 2019. Allerdings beinhaltet der BuG auch Sonderkündigungsklauseln aus „wichtigem Grund“. Dazu zählen etwa steuerliche und gesellschaftsrechtliche Änderungen. Boersengefluester.de geht davon aus, dass der VW-Konzern eine solche Option ziehen wird, um den BuG vorzeitig zu beenden – zumindest für den Fall, dass die Kapitalmarktambitionen für Traton vorangetrieben werden. Ob es dann auf einen Squeeze-out bei MAN hinauslaufen wird oder der Konzern eine andere Lösung findet, ist derweil offen.

Noch keine offizielle Angabe gibt es auch zur Netto-Höhe der auf 5,50 Euro heraufgesetzten Garantiedividende. Hintergrund: Von dem bisherigen Ausgleichsbetrag von 3,30 Euro wurde nur der mit deutscher Körperschaftsteuer belastete Gewinnanteil – das waren 1,43 Euro je Aktie mit 15 Prozent Körperschaftsteuer zuzüglich 5,5 Prozent Solidaritätszuschlag belastet. Draus ergab sich der Netto-Betrag von gerundet 3,07 Euro.

[sws_grey_box box_size="640"]Brutto/Nettoberechnung MAN-Dividende:

Gesamter Ausgleichsbetrag: 3,30 Euro je Aktie

Davon mit deutscher Steuer belegt: 1,43 Euro je Aktie

1,43 Euro x 15% Körperschaftsteuer= 0,2145 Euro,

0,2145 Euro x 5,5% Soli = 0,01180 Euro,

0,2145 Euro + 0,01180 Euro = 0,2263 Euro

3,30 Euro minus 0,2263 Euro = 3,0737 Euro[/sws_grey_box]

Bei analoger Berechnungsmethode müssten aus den brutto 5,50 Euro 5,27 Euro (netto) werden. Bezogen auf den gegenwärtigen Aktienkurs würde sich daraus – sofern es noch dazu kommt – eine attraktive Dividendenrendite von rund 5,4 Prozent errechnen. Insgesamt scheint uns die MAN-Aktie damit ein interessantes Investment mit guter Chance-Risiko-Kombination zu sein.

Die große Frage ist, wie lange es den BuG zwischen VW und MAN überhaupt noch geben wird. Immerhin haben die Wolfsburger den Börsengang ihrer Nutzfahrzeugtochter Volkswagen Truck & Bus – die demnächst in Traton umfirmieren soll – in Aussicht gestellt. Zusammengefasst unter der Traton Group sind die Konzerntöchter MAN, Scania, Volkswagen Caminhões e Ônibus und RIO. Um eine saubere Übergangslösung zu finden, müsste VW die Börsennotiz von MAN also irgendwie überführen. Der BuG zwischen VW und MAN (Download BuG: HIER) wurde auf unbestimmte Zeit geschlossen, kann aber erstmals fünf Jahre nach Inkrafttreten mit einer halbjährlichen Frist ordentlich gekündigt werden. Demnach hätte der Vertrag noch eine Laufzeit bis mindestens Ende 2019. Allerdings beinhaltet der BuG auch Sonderkündigungsklauseln aus „wichtigem Grund“. Dazu zählen etwa steuerliche und gesellschaftsrechtliche Änderungen. Boersengefluester.de geht davon aus, dass der VW-Konzern eine solche Option ziehen wird, um den BuG vorzeitig zu beenden – zumindest für den Fall, dass die Kapitalmarktambitionen für Traton vorangetrieben werden. Ob es dann auf einen Squeeze-out bei MAN hinauslaufen wird oder der Konzern eine andere Lösung findet, ist derweil offen.

Noch keine offizielle Angabe gibt es auch zur Netto-Höhe der auf 5,50 Euro heraufgesetzten Garantiedividende. Hintergrund: Von dem bisherigen Ausgleichsbetrag von 3,30 Euro wurde nur der mit deutscher Körperschaftsteuer belastete Gewinnanteil – das waren 1,43 Euro je Aktie mit 15 Prozent Körperschaftsteuer zuzüglich 5,5 Prozent Solidaritätszuschlag belastet. Draus ergab sich der Netto-Betrag von gerundet 3,07 Euro.

[sws_grey_box box_size="640"]Brutto/Nettoberechnung MAN-Dividende:

Gesamter Ausgleichsbetrag: 3,30 Euro je Aktie

Davon mit deutscher Steuer belegt: 1,43 Euro je Aktie

1,43 Euro x 15% Körperschaftsteuer= 0,2145 Euro,

0,2145 Euro x 5,5% Soli = 0,01180 Euro,

0,2145 Euro + 0,01180 Euro = 0,2263 Euro

3,30 Euro minus 0,2263 Euro = 3,0737 Euro[/sws_grey_box]

Bei analoger Berechnungsmethode müssten aus den brutto 5,50 Euro 5,27 Euro (netto) werden. Bezogen auf den gegenwärtigen Aktienkurs würde sich daraus – sofern es noch dazu kommt – eine attraktive Dividendenrendite von rund 5,4 Prozent errechnen. Insgesamt scheint uns die MAN-Aktie damit ein interessantes Investment mit guter Chance-Risiko-Kombination zu sein.

Foto: MAN SE

...

MAN ST

Kurs: 0,00

MAN VZ

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MAN ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 593700 | DE0005937007 | SE | 10.895,06 Mio € | 01.05.1905 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MAN VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 593703 | DE0005937031 | SE | 10.895,06 Mio € | 18.04.1975 | Halten | |

* * *

© boersengefluester.de | Redaktion

Gute Nachrichten hat Funkwerk auf der Hauptversammlung (HV) am 26. Juni 2018 in Erfurt parat: Dabei geht es gar nicht mal so sehr um die erste Dividendenzahlung (0,25 Euro je Aktie) nach zuvor neun Nullrunden in Folge. Aufhorchen lassen vielmehr die auf der HV präsentierten Zahlen für die ersten fünf Monate 2018. Demnach kam der Umsatz um 25,8 Prozent auf 27,3 Mio. Euro voran. Das Ergebnis vor Zinsen und Steuern (EBIT) des auf Funksysteme für den Bahnverkehr, Infoanzeigen in Bahnhöfen oder auch Videoüberwachungsanlagen spezialisierten Unternehmens drehte von minus 0,7 auf plus 2,2 Mio. Euro. So gesehen müsste im – eigentlich stets stärkeren – zweiten Halbjahr schon sehr viel gegen Funkwerk laufen, damit die Gesellschaft ihre bisherigen Planungen nicht signifikant übertrifft.

Zur Einordnung: Bislang hatte Vorstand Kerstin Schreiber, die das Unternehmen künftig mit dem ehemaligen Schaltbau-Manager Andreas J. Schmid gemeinsam führt, für 2018 einen Erlösanstieg um gut vier Prozent auf rund 81 Mio. Euro in Aussicht gestellt. Das EBIT sollte dabei aufgrund höherer Transformationskosten freilich „nur“ auf dem Niveau von 2017 verharren. Damals kamen die Thüringer auf ein Betriebsergebnis von knapp 7,2 Mio. Euro. Bereinigt um die nochmalige „Algerien-Abschreibung“ (siehe dazu auch den Beitrag von boersengefluester.de HIER) wäre das EBIT sogar um rund 1 Mio. Euro höher ausgefallen. Firmenkenner halten nach den bislang vorgelegten Resultaten allerdings für möglich, dass Funkwerk beim Betriebsergebnis im laufenden Jahr sogar im oberen Bereich einer Spanne von 11 bis 13 Mio. Euro ankommen könnte. Entsprechend gespannt ist boersengefluester.de schon jetzt auf die für Ende August zu erwartende Veröffentlichung des Halbjahresberichts. Stand jetzt wäre alles andere als eine Aktualisierung des Ausblicks eine Enttäuschung.

Diese Einschätzung birgt freilich auch ein gewisses Risikopotenzial, da das Team um Kerstin Schreiber nicht unbedingt für eine forsche Kommunikationspolitik bekannt ist. Die angelsächsische Phrase „Underpromise and overdeliver“ (weniger versprechen, mehr liefern) trifft es wohl ganz gut. Andererseits steht die zu fast 78 Prozent Hörmann Industries zurechenbare Gesellschaft nun wirklich nicht im Rampenlicht des Kapitalmarkts, so dass es keine ausgeprägte Erwartungshaltung durch Analysten oder Fondsmanager gibt. Eine Konstellation, die so auch auf eine Reihe von anderen Spezialwerte zutrifft. Entsprechend wichtig ist es, dass sich engagierte Anleger ihre eigenen Gedanken machen. Fakt ist jedoch, dass der gegenwärtige Börsenwert von rund 100 Mio. Euro bei der unterstellten Ertragsentwicklung noch sehr viel Raum nach oben lässt, zumal Funkwerk (unter Berücksichtigung der Pensionsrückstellungen) über eine Netto-Liquidität von etwa 10 Mio. Euro verfügt. Eine Ebene höher aufgehängt bleibt zudem die Spekulation, dass Hörmann die im Münchner Spezialsegment m:access gelistete Gesellschaft eines Tages vielleicht doch vom Kurszettel nimmt und im Zuge dessen der „wahre Wert“ von Funkwerk auf den Tisch kommt. Wir bleiben als positiv für den Small Cap gestimmt, der momentan übrigens auch zu den Titeln aus der Endauswahl unseres Permanent Aktien-Screenings zählt.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Ein entspanntes Marktumfeld sieht definitiv anders aus: Mobotix, ein Anbieter von netzwerkbasierten Video-Sicherheitssystemen, muss sich mit preislich aggressiv auftretenden Wettbewerbern auseinandersetzen, die zu allem Überfluss technologisch auch noch immer besser werden. Kein Wunder, dass Mobotix in der jüngeren Vergangenheit regelmäßig enttäuschende Zahlen vorlegte, was sich lange Zeit auch im Aktienkurs widerspiegelte. Allerdings hatten viele Investoren gedanklich wohl ohnehin einen Haken hinter dem Anteilschein gemacht. Immerhin haben die Pfälzer mit Konica Minolta – die Japaner halten 65,5 Prozent der Anteilscheine – einen dominanten Großaktionär. Der verbliebene Streubesitz schien keine große Rolle mehr zu spielen. Die Aktie schien eine Art Endspielwette auf eine ansprechende Barabfindung. Umso positiv überraschter war boersengefluester.de von der jüngsten Präsentation des Mobotix-Vorstands Mitte Mai auf der Frühjahrskonferenz in Frankfurt (zu dem Beitrag kommen Sie HIER). Nun hat die Gesellschaft ihren Halbjahresbericht vorgelegt – das Geschäftsjahr von Mobotix endet jeweils am 30. September.

Insgesamt bewegt sich das Unternehmen mit einem Ergebnis vor Zinsen und Steuern (EBIT) von minus 0,7 Mio. Euro zwar noch immer im roten Terrain. Allerdings hat sich das Minus gegenüber dem vergleichbaren Vorjahreswert von minus 2,9 Mio. Euro doch spürbar reduziert. Dabei blieben die Erlöse mit 31,7 Mio. Euro weitgehend unverändert. „Im ersten Halbjahr des Geschäftsjahrs 2017/18 hat sich Mobotix konsequent auf die Portfolioerweiterung und Verfügbarkeit neuer innovativer Produkte und Lösungen fokussiert“, betont der Vorstand. Frei übersetzt heißt das ungefähr so viel wie: Mobotix wird so etwas wie eine Edelschmiede von Konica Minolta und versucht sich auf diesem Weg von der gnadenlosen Konkurrenz abzugrenzen. Für die zweite Jahreshälfte rechnet CEO Thomas Lausten mit einer weiteren Verbesserung der Zahlen – schränkt die bisherige Prognose aber trotzdem ein. So werden die Erlöse wohl „leicht unter Plan“ liegen, die bisherige Vorschau von rund 65 Mio. Euro scheint jedenfalls etwas zu ambitioniert.

Noch deutlicher sind die Auswirkungen beim EBIT. Hieß es bislang, dass mit einem Betriebsergebnis von etwa 0,7 Mio. Euro zu rechnen ist, hält Finanzvorstand Klaus Kiener nun einen Korridor von 0,3 bis 0,7 Mio. Euro für realistisch. So gesehen liefert der Halbjahresbericht also keine besonders guten Nachrichten. Andererseits ist Mobotix für boersengefluester.de eine Story, die man nicht an einzelnen Quartalszahlen festmachen sollte. Zudem hat Konica Minolta für das kommende Geschäftsjahr den Kauf von Mobotix-Produkten im Wert von mindestens 3 Mio. Euro angekündigt und will darüber hinaus 1,5 Mio. Euro in die weitere Technologieentwicklung investieren. Perspektivisch sollte die Gesellschaft damit auf deutlich bessere Zahlen zusteuern. Der Aktienkurs hängt seit etlichen Monaten in der stabilen Seitenlage fest. Das wiederum deuten wir auch nicht unbedingt negativ, sondern sehen darin eher ein Zeichen dafür, dass bei Mobotix überwiegend erfahrene Small Cap-Anleger engagiert sind, die – nach den vielen schwierigen Jahren – doch noch auf ein Happy End setzen.

Noch deutlicher sind die Auswirkungen beim EBIT. Hieß es bislang, dass mit einem Betriebsergebnis von etwa 0,7 Mio. Euro zu rechnen ist, hält Finanzvorstand Klaus Kiener nun einen Korridor von 0,3 bis 0,7 Mio. Euro für realistisch. So gesehen liefert der Halbjahresbericht also keine besonders guten Nachrichten. Andererseits ist Mobotix für boersengefluester.de eine Story, die man nicht an einzelnen Quartalszahlen festmachen sollte. Zudem hat Konica Minolta für das kommende Geschäftsjahr den Kauf von Mobotix-Produkten im Wert von mindestens 3 Mio. Euro angekündigt und will darüber hinaus 1,5 Mio. Euro in die weitere Technologieentwicklung investieren. Perspektivisch sollte die Gesellschaft damit auf deutlich bessere Zahlen zusteuern. Der Aktienkurs hängt seit etlichen Monaten in der stabilen Seitenlage fest. Das wiederum deuten wir auch nicht unbedingt negativ, sondern sehen darin eher ein Zeichen dafür, dass bei Mobotix überwiegend erfahrene Small Cap-Anleger engagiert sind, die – nach den vielen schwierigen Jahren – doch noch auf ein Happy End setzen.

Mobotix

Kurs: 1,72

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mobotix | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 521830 | DE0005218309 | AG | 22,83 Mio € | 31.03.2008 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 70,35 | 62,42 | 56,04 | 63,17 | 50,00 | 52,70 | 0,00 | |

| EBITDA1,2 | 8,76 | 3,08 | -3,87 | 0,38 | 1,48 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 12,45 | 4,93 | -6,91 | 0,60 | 2,96 | 4,93 | 0,00 | |

| EBIT1,4 | 6,17 | 0,23 | -7,52 | -3,84 | -3,07 | 8,30 | 0,00 | |

| EBIT-margin %5 | 8,77 | 0,37 | -13,42 | -6,08 | -6,14 | 15,75 | 0,00 | |

| Net profit1 | 4,68 | -0,06 | -6,31 | -5,41 | -5,50 | 2,80 | 0,00 | |

| Net-margin %6 | 6,65 | -0,10 | -11,26 | -8,56 | -11,00 | 5,31 | 0,00 | |

| Cashflow1,7 | -0,53 | 3,07 | -4,43 | 2,72 | 6,00 | 4,20 | 0,00 | |

| Earnings per share8 | 0,35 | -0,01 | -0,48 | -0,41 | -0,42 | 0,21 | 0,03 | |

| Dividend per share8 | 0,04 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo

...

© boersengefluester.de | Redaktion

Womöglich ist es nur eine vage Spekulation: Aber ein wenig überrascht war boersengefluester.de durchaus, dass MBB-CEO Christof Nesemeier zu jüngsten Hauptversammlung von Aumann – MBB hält 38 Prozent der Anteile an dem Hersteller von Spezialmaschinen zur Spulenwicklung von Elektromotoren – in den Aufsichtsrat von Aumann einzog und dort an die Stelle von Klaus Seidel, ebenfalls einer der geschäftsführenden Direktoren von MBB, trat. Dabei ist gar nicht mal so sehr die Tatsache bemerkenswert, dass Nesemeier den Posten von Seidel übernahm. Nesemeier gilt seit jeher als großer Fan und Kenner von Aumann. Interessanter finden wir vielmehr die Tatsache, dass Seidel nun – zumindest auf dem Papier ein wenig mehr Zeit für seinen anderen Aufsichtsposten hat: IT-Experte Seidel gehört nämlich auch dem Kontrollgremium der DTS IT AG an. Der IT-Dienstleister (Rechenzentren, Infrastruktur und IT-Sicherheit) zählt bereits seit rund zehn Jahren zum MBB-Portfolio (Anteil: 80 Prozent) – steht aber längst nicht so unter Beobachtung wie Aumann oder die ebenfalls zum Portfolio gehörende Delignit. Aus Börsensicht würden vermutlich Unternehmen wie Allgeier, All For One Steeb, Datagroup oder auch Cancom und Bechtle zur Vergleichsgruppe von DTS zählen.

Nun lassen sich IPOs von der Machart Aumann auch für Kapitalmarktprofis wie MBB nicht am Fließband herstellen. Dennoch gilt DTS IT – Umsatz 2017: 45,5 Mio. Euro – in Finanzkreisen durchaus als nächster Exit-Kandidat aus dem MBB-Umfeld. Für die seit vielen Monaten in einer Seitwärtsspanne festhängende Notiz der MBB-Aktie wären entsprechende IPO-Ambitionen definitiv ein positiver Impulsgeber. Aber auch losgelöst davon sieht boersengefluester.de in MBB ein attraktives Langfristinvestment: Immerhin weisen die Berliner bei einer Marktkapitalisierung von zurzeit 619 Mio. Euro eine Netto-Finanzposition von 308 Mio. Euro in ihrer Bilanz aus, die – zusammen mit dem Aumann-Paket im Wert von etwa 307 Mio. Euro – bereits den gesamten Börsenwert von MBB abdeckt. Hinzu kommen die Anteile an dem Fahrzeugzulieferer Delignit mit einem Gegenwert von etwa 50 Mio. Euro – und eben noch DTS. Die restlichen MBB-Portfoliomitglieder sind hier noch gar nicht berücksichtigt.

Wo liegt der Haken? Vermutlich trauen es eine Reihe von Investoren dem Team um Nesemeier momentan nicht zu, mit dem vielen Geld eine Art „zweite Aumann“ als nächsten Zukauf zu finden. Wirklich schlagend findet boersengefluester.de dieses Argument freilich nicht, denn genau dieselbe Ungeduld gab es in den Monaten vor der Akquisition von Aumann. Auch hier hat sich MBB nicht vom Markt treiben lassen und lag am Ende genau richtig mit dieser Vorgehensweise. Jedenfalls sind wir überzeugt davon, dass die kommenden Monate extrem spannend werden bei MBB. Charttechnisch würde vermutlich bereits ein beherzter Eintritt in dreistellige Kursregionen neue Zuversicht entfachen.

Nun lassen sich IPOs von der Machart Aumann auch für Kapitalmarktprofis wie MBB nicht am Fließband herstellen. Dennoch gilt DTS IT – Umsatz 2017: 45,5 Mio. Euro – in Finanzkreisen durchaus als nächster Exit-Kandidat aus dem MBB-Umfeld. Für die seit vielen Monaten in einer Seitwärtsspanne festhängende Notiz der MBB-Aktie wären entsprechende IPO-Ambitionen definitiv ein positiver Impulsgeber. Aber auch losgelöst davon sieht boersengefluester.de in MBB ein attraktives Langfristinvestment: Immerhin weisen die Berliner bei einer Marktkapitalisierung von zurzeit 619 Mio. Euro eine Netto-Finanzposition von 308 Mio. Euro in ihrer Bilanz aus, die – zusammen mit dem Aumann-Paket im Wert von etwa 307 Mio. Euro – bereits den gesamten Börsenwert von MBB abdeckt. Hinzu kommen die Anteile an dem Fahrzeugzulieferer Delignit mit einem Gegenwert von etwa 50 Mio. Euro – und eben noch DTS. Die restlichen MBB-Portfoliomitglieder sind hier noch gar nicht berücksichtigt.

Wo liegt der Haken? Vermutlich trauen es eine Reihe von Investoren dem Team um Nesemeier momentan nicht zu, mit dem vielen Geld eine Art „zweite Aumann“ als nächsten Zukauf zu finden. Wirklich schlagend findet boersengefluester.de dieses Argument freilich nicht, denn genau dieselbe Ungeduld gab es in den Monaten vor der Akquisition von Aumann. Auch hier hat sich MBB nicht vom Markt treiben lassen und lag am Ende genau richtig mit dieser Vorgehensweise. Jedenfalls sind wir überzeugt davon, dass die kommenden Monate extrem spannend werden bei MBB. Charttechnisch würde vermutlich bereits ein beherzter Eintritt in dreistellige Kursregionen neue Zuversicht entfachen.

...

MBB

Kurs: 204,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Überraschende Wendung bei DEAG Deutsche Entertainment. So verkaufen die Berliner ihre vor fast genau zehn Jahren erworbene Beteiligung an dem britischen Veranstalter von Klassikkonzerten, Opern und Ballettveranstaltungen Raymond Gubbay an Sony Music. Im Gegenzug übernimmt DEAG die bislang von Sony gehaltenen Anteile an der DEAG Classic AG zurück und wird damit wieder zum Alleingesellschafter. Zur Einordnung: Anfang April 2008 kaufte DEAG 75,1 Prozent an Raymond Gubbay und sprach damals von einem „Meilenstein beim Ausbau des europäischen Klassikgeschäfts“. In einem zweiten Schritt brachte DEAG die Raymond Gubbay Ltd. Dann via Sacheinlage in die DEAG Classics AG ein und nahm Sony mit Wirkung zum 7. Juli 2009 für einen zweistelligen Millionen-Euro-Betrag als 49-Prozent-Gesellschafter mit an Bord. Die Beteiligung am Klassikgeschäft von DEAG sorgte damals für einen zwischenzeitlichen Höhenflug der DEAG-Aktie. Wichtig: Dem Vernehmen nach sollen die gemeinsamen Projekte von Raymond Gubbay und anderen Unternehmen aus dem DEAG-Verbund – insbesondere mit dem 2014 mehrheitlich erworbenen britischen Konzertveranstalter Kilimanjaro Live – fortgeführt werden.

„Die Transaktion ermöglicht es uns, zwei strategische Ziele weiter umzusetzen: Mit der vollständigen Übernahme von 100 Prozent der Aktien der DEAG Classics AG steigern wir das Ergebnis pro Aktie innerhalb der nächsten Jahre. Und wir sind mit dem erzielten Mittelzufluss in Höhe von 10,6 Mio. Euro in der Lage, schneller unsere Stellung am britischen Markt auszubauen. Darüber hinaus dient der Erlös weiterhin dem Ziel, Minderheitsbeteiligungen sukzessive zu reduzieren, um zu einer attraktiven Dividendenpolitik zurückzukehren“, sagt Vorstandschef Peter L.H. Schwenkow. Dabei fackelt "Mr. DEAG" nicht lange, wie der jetzt nur wenige Tage später gemeldete Zukauf des schottischen Indie-Rockfestivals Belladrum zeigt. „Belladrum hat in den vergangenen Jahren ein durchweg positives operatives Ergebnis erwirtschaftet – für uns ein ganz zentrales Kriterium. Zudem erwarten wir durch diesen Zukauf positive Impulse auf unsere Ticketplattform myticket.co.uk", betont Schwenkow.

Die Aktionäre werden indes insbesondere den Dividendenaspekt gern hören, schließlich gibt es bei DEAG seit 2014 kontinuierlich Nullrunden bei der Dividende. Damit nicht genug: Die Notiz war im Zuge des verlustreichen Einstiegs in den Festivalmarkt für Rock-Konzerte massiv eingebrochen und ließ die Marktkapitalisierung im Tief auf knapp 40 Mio. Euro schmelzen – nachdem sie sich gut 1,5 Jahre noch bei 147 Mio. Euro türmte. Aktueller Börsenwert: Rund 64 Mio. Euro. Zeitlich passt der jüngste Sony-Deal perfekt, immerhin deckt sich die Veröffentlichung mit der DEAG-Hauptversammlung am 27. Juni in Berlin. Die Analysten von Hauck & Aufhäuser hatten zur Vorlage der Zahlen für das Auftaktquartal 2018 ihre Kaufen-Einschätzung mit Kursziel 5 Euro bestätigt. Potenzial hat der im Prime Standard gelistete Small Cap also noch eine ganze Menge. Charttechnisch naht im Bereich um 4 Euro zwar ein knackiger Widerstand. Doch solche Marken müssen bei Nebenwerten längst nicht so relevant sein wie im Blue Chip-Bereich. Letztlich ist wichtig, dass bei DEAG wieder was voran geht – und das sollte sich perspektivisch auch in nachhaltig besseren Aktienkursen widerspiegeln. Für boersengefluester.de überwiegen – trotz des labilen Gesamtmarkts – zurzeit die Chancen, auch wenn ein Investment in die DEAG-Aktie grundsätzlich eine eher riskante Sache bleibt.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Die beiden unerfreulichen Dinge vorweg: Verglichen mit dem Termin, der ursprünglich im Finanzkalender auf der Homepage avisiert wurde, mussten die Anleger nun 10 Tage länger auf den Geschäftsbericht 2017 der FinTech Group warten. Dabei nannten die Frankfurter keinen Grund für die Verzögerung – passten in der Zwischenzeit lediglich das Veröffentlichungsdatum im Finanzkalender vom 15. auf den 25. Juni 2018 an. Bitter ist auch, dass die Aktie der FinTech Group seit dem im Mai erreichten Rekordhoch bei 36 Euro nun um rund 22 Prozent an Wert verloren hat. Nur ein schwacher Trost ist, dass andere Anteilscheine aus dem Fintech-Umfeld – etwa Ferratum, MyBucks oder die Naga Group – zuletzt noch kräftiger an Wert eingebüßt haben. Zum Vergleich: Das Papier der comdirect bank – dem aus heimischer Börsensicht wohl am ehesten vergleichbaren Unternehmen – verlor im selben Zeitraum nur um knapp 4,5 Prozent an Wert. Für die eigentliche Frage, warum die Aktie der FinTech Group zuletzt überhaupt so schwächelte, gibt es indes keine plausible Antwort.

Die Zahlen im jetzt veröffentlichten Geschäftsbericht decken sich mit den bereits Ende April publizierten Eckdaten für 2017 und auch beim Ausblick macht CEO Frank Niehage keine Abstriche zu den bisherigen Aussagen. Demnach stehen für 2018 weiterhin Erlöse von 120 Mio. Euro sowie ein Überschuss von 24 Mio. Euro auf der Agenda. An der Bewertung der im Börsensegment Scale gelisteten FinTech Group-Aktie kann es eigentlich auch nicht liegen, denn die Marktkapitalisierung von 492 Mio. Euro ist – gemessen an dem für das laufende Jahr in Aussicht gestellten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) – vergleichsweise moderat. Die jüngsten Kursziele der Analysten bewegen sich jedenfalls zwischen 38 und 40 Euro – also deutlich oberhalb der aktuellen Notiz.

Und auch mit Blick auf das volkswirtschaftliche Umfeld gibt sich Vorstandschef Niehage eher gelassen: „Auf eine Zinswende sind wir im Branchenvergleich bestens vorbereitet – unser Exposure hat seinen Schwerpunkt am kurzfristigen Ende der Zinskurve. So können wir von steigenden Zinsen schneller profitieren, indem wir insbesondere in unserem Treasury schnell und ertragswirksam umschichten. Zusätzlich haben wir 2017 Schritte eingeleitet, innovative und vollbesicherte Kredite wie den flatex flex-Kredit auszubauen.“

Gespannt bleibt boersengefluester.de, wie sich die weitere Auslandsexpansion im B2C-Geschäft gestalten wird. Neben Deutschland ist die Fintech Group über den zu ihr gehörenden Online-Broker flatex insbesondere in Österreich – dort mit einem Marktanteil von mehr als 50 Prozent – unterwegs. Auf der Frühjahrskonferenz vor einigen Wochen nannte Finanzvorstand Muhamad Chahrour Frankreich als mögliche regionale Erweiterung. In einem Atemzug machte er klar, dass die FinTech Group keinesfalls im Alleingang eine entsprechende Marketingkampagne etc. stemmen würde und eher auf ein partnerschaftliches Konzept setzt. Das ist schon allein insofern interessant, weil die Frankfurter erst kürzlich mit Goldman Sachs eine Produktepartnerschaft für flatex-Kunden ins Leben rief – und mit Morgan Stanley verbindet die FinTech Group zusätzlich sogar noch eine gesellschaftsrechtliche Verbindung. Das US-Institut hält rund vier Prozent der Anteile. Eher positiv für die Aktie der FinTech Group sollte auch die höhere Beweglichkeit der Aktienmärkte sein, da sie die Handelsaktivitäten der Kunden spürbar ansteigen lasst. Chahrour spricht in diesem Zusammenhang stets von einer „stillen Reserve“. Insgesamt sieht boersengefluester.de den jüngsten Kursrücksetzer als überzogene Reaktion an und setzt darauf, dass die Notiz wieder zurück in den Aufwärtsmodus wechselt.

Gespannt bleibt boersengefluester.de, wie sich die weitere Auslandsexpansion im B2C-Geschäft gestalten wird. Neben Deutschland ist die Fintech Group über den zu ihr gehörenden Online-Broker flatex insbesondere in Österreich – dort mit einem Marktanteil von mehr als 50 Prozent – unterwegs. Auf der Frühjahrskonferenz vor einigen Wochen nannte Finanzvorstand Muhamad Chahrour Frankreich als mögliche regionale Erweiterung. In einem Atemzug machte er klar, dass die FinTech Group keinesfalls im Alleingang eine entsprechende Marketingkampagne etc. stemmen würde und eher auf ein partnerschaftliches Konzept setzt. Das ist schon allein insofern interessant, weil die Frankfurter erst kürzlich mit Goldman Sachs eine Produktepartnerschaft für flatex-Kunden ins Leben rief – und mit Morgan Stanley verbindet die FinTech Group zusätzlich sogar noch eine gesellschaftsrechtliche Verbindung. Das US-Institut hält rund vier Prozent der Anteile. Eher positiv für die Aktie der FinTech Group sollte auch die höhere Beweglichkeit der Aktienmärkte sein, da sie die Handelsaktivitäten der Kunden spürbar ansteigen lasst. Chahrour spricht in diesem Zusammenhang stets von einer „stillen Reserve“. Insgesamt sieht boersengefluester.de den jüngsten Kursrücksetzer als überzogene Reaktion an und setzt darauf, dass die Notiz wieder zurück in den Aufwärtsmodus wechselt.

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Bestimmt kennen die meisten Leser von boersengefluester.de unser Permanent Aktien-Screening, bei dem wir an sämtliche von uns gecoverten Aktien täglich die identischen fundamentalen und charttechnischen Kriterien anlegen. Nur wer sämtliche Hürden meistert, schafft es in die Endauswahl. Neu in unserer zurzeit 551 Titel umfassenden Grundgesamtheit ist seit wenigen Tagen der Anteilschein von Alexanderwerk. Nicht, dass das auf Pressen und Granuliermaschinen ausgerichtete Unternehmen ein Börsenneuling ist oder wir den Titel vorher nicht kannten: Wir haben bereits vor einigen Jahren Gespräche mit dem Vorstand geführt und die Firma auf Roadshows getroffen. Doch die Geschäfte von Alexanderwerk liefen in der Folge sehr viel schlechter als gedacht und zwischenzeitlich standen die Remscheider sogar mit dem Rücken zur Wand. Zugegeben: In dieser Zeit haben wir das Unternehmen ein wenig aus den Augen verloren und wurden jetzt – unmittelbar vor der Hauptversammlung am 22. Juni 2018 – erst wieder durch Zufall auf Alexanderwerk aufmerksam.

Ein Blick auf den Chart zeigt bereits, dass hier in den vergangenen Quartalen sehr viel richtig gelaufen sein muss. Das belegen freilich auch die Zahlen für 2017 mit Erlösen von mehr als 30 Mio. Euro und einem Überschuss von 5,4 Mio. Euro – was einem Ergebnis je Aktie von 3,01 Euro entspricht. Bei einem Aktienkurs von 20 Euro wird schnell klar, dass der Micro Cap in unserem Permanent-Screening wohl keine Probleme damit hat, unser KGV-Kriterium von höchstes 20 zu erfüllen. Aber auch sonst marschiert der Titel ziemlich locker durch unseren Kennzahlenparcours, so dass es die BGFL-Neuaufnahme gleich bis in die Auswahltabelle geschafft hat. Für eine gewisse Unsicherheit sorgt freilich der – allerdings stets konservativ formulierte – Ausblick für das laufende Jahr. Demnach würde Alexanderwerk 2018 auf einen etwas geringeren Umsatz sowie einen leicht niedrigeren Überschuss zusteuern. Kapitalisiert ist die Gesellschaft zurzeit mit 36 Mio. Euro, entsprechend überschaubar sind die Handelsumsätze.

Und auch auf eine Dividende müssen die Anleger momentan noch verzichten, dafür hat die Sicherung der Liquidität eine zu hohe Bedeutung für Alexanderwerk – auch wenn sich die Bilanzrelationen im Konzern bereits signifikant verbessert haben. Nun: Momentan wäre es vermutlich schon gut, wenn die Notiz den Bereich um 20 Euro verteidigt und es – nach der Konsolidierungsphase – weiter Richtung Norden geht.

...

© boersengefluester.de | Redaktion

Als erste Neuemission aus dem damals neuen Börsensegment Scale stand IBU-tec advanced materials ohnehin unter besonderer Beobachtung. Und so schmerzte es noch ein Stück mehr, dass das Spezialchemie-Unternehmen die zur Emission gemachten Prognosen nicht halten konnte. Nun nutzt die Gesellschaft aus Weimar aber ihre zweite Chance am Kapitalmarkt. Immerhin hat IBU-tec mit dem Erwerb der BNT Chemicals endlich den seit vielen Monaten erwarteten großen Zukauf gelandet. Verkäufer ist die TIB Chemicals AG, deren Wurzeln auf die früher einmal selbst börsennotierte Theo Goldschmidt AG gehen. Für Historiker: Goldschmidt wurde 1997 von VIAG übernommen und wanderte später – begleitet von weiteren Abspaltungen – über Degussa zu Evonik. Für Ulrich Weitz, CEO von IBU-tec, ist die Übernahme „einer der wichtigsten Meilensteine“ in der bisherigen Unternehmensgeschichte: „Wir werden mit einem Schlag zu einem Unternehmen, das in der Nasschemie und bei thermischen Verfahren gleichermaßen zu Hause ist und das künftig neben bewährten und gegebenenfalls erweiterten Dienstleistungen auch am Markt eingeführte eigene Produkte anbieten kann.“

Finanziert wird der Deal aus den Erlösen des Börsengangs sowie Bankkrediten. Wie sehr sich das Erscheinungsbild von IBU-tec ändern wird, zeigt schon ein Blick auf die geänderte Prognose für das laufende Jahr: Statt mit Erlösen in einer Bandbreite von 18,5 und 20,0 Mio. Euro, kalkuliert Vorstandschef und Großaktionär Weitz nun mit aufs Gesamtjahr hochgerechneten Umsätzen zwischen 45 und 50 Mio. Euro. Konsolidiert wird BNT Chemicals 2018 freilich nur für die zweite Jahreshälfte, so dass die ausgewiesenen Erlöse vermutlich eher im Bereich um 34 Mio. Euro anzusiedeln sind. Für das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) stellt das Management einen annualisierten und um einmalige Effekte aus der Übernahme bereinigten Wert von 5,5 bis 7,5 Mio. Euro in Aussicht. Valide Prognosen für das am Jahresende 2018 tatsächlich berichtete EBITDA lassen sich so kaum treffen.

Denkbar allerdings, dass es – trotz des grundsätzlich zwar sehr positiven Deals – doch noch zu Enttäuschungen bei der Zahlenvorlage kommen wird. Es kann aber auch anders laufen, immerhin hat IBU-tec die Option angedeutet, Teile von BNT Chemicals, die nicht zum Kerngeschäft gehören, – mit entsprechend positiven Einmaleffekten – zu verkaufen. Für Spannung ist also gesorgt. Charmant an der gesamten Transaktion ist außerdem, dass IBU-tec zusätzlich eine strategische Partnerschaft mit TIB Chemicals geschlossen hat. Zudem passt die Akquisition – auch räumlich – perfekt zu dem erst vor rund zwei Monaten gemeldeten Kauf des neuen Produktionsstandorts im Chemiepark Bitterfeld. Immerhin liegen beide Werke nur wenige 100 Meter voneinander entfernt. Auch wenn sich die exakten Effekte auf das Zahlenwerk von IBU-tec nur schwer beziffern lassen und es mit Sicherheit noch zu einigen Integrationsaufwendungen kommen wird: Für Firmenkenner steht die IBU-tec-Aktie nun am Beginn einer Neubewertung an der Börse. Der bisherige Höchstkurs aus dem Oktober 2017 lag bei 21,50 Euro