Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Mit dem Sprung über die Marke von 60 Euro hat der Aktienkurs von Carl Zeiss Meditec nun auch die optimistischen Varianten der Analysten-Kursziele erreicht. Dabei konnten sich die Finanzexperten zuletzt ohnehin kaum noch zu einer Kaufen-Einschätzung durchringen. Das Standard-Votum heißt „Halten“. Und in der Tat braucht es schon einige Fantasie, um dem TecDAX-Titel auf dem jetzigen All-Time-High weiteres Kurspotenzial zuzusprechen. Immerhin beträgt die Marktkapitalisierung des auf Produkte zur Diagnose und Behandlung von Augenkrankheiten sowie Visualisierungslösungen für chirurgische Behandlungen spezialisierten Unternehmens nun schon 5.389 Mio. Euro – bei einem für das laufende Geschäftsjahr in Aussicht gestellten Umsatz von 1.230 bis 1.280 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen gut 172 und knapp 205 Mio. Euro. Das entspricht einer EBIT-Marge von 14 bis 16 Prozent. Immerhin: Die durchschnittlichen Schätzungen der Analysten für das Betriebsergebnis bewegen sich zurzeit eher im mittleren Bereich der Unternehmensprognosen, so dass Raum für positive Überraschungen besteht.

Abzuwarten bleibt, ob sich Carl Zeiss Meditec nicht durch eine Akquisition nochmals verstärken wird. Im Ausblick zum kürzlich vorgelegten Halbjahresbericht – Carl Zeiss Meditec bilanziert zum 30. September – heißt es jedenfalls: „Nach Ansicht des Unternehmens bestehen angesichts der aktuell sehr hohen Dynamik und Konsolidierungstrends in den relevanten Märkten kurz- bis mittelfristig große Chancen, das Wachstum durch gezielte Zukäufe zu beschleunigen.“ Im August 2017 hatte Carl Zeiss zuletzt das auf Planungssoftware für die Operation des „Grauen Stars“ spezialisierte US-Unternehmen Veracity Innovations gekauft. Finanziell ist die in Jena ansässige Gesellschaft super aufgestellt. Inklusive der Konzernverrechnungen mit der Mutter Carl Zeiss AG verfügt der börsennotierte Medizintechnikbereich über eine Netto-Liquidität von fast 590 Mio. Euro – was etwa 6,60 Euro pro Aktie entspricht.

Für zusätzliche Aufmerksamkeit an der Börse dürfte freilich auch die erfolgreiche Abspaltung von Siemens Healthineers Mitte März gesorgt haben. Zur Einordnung: Siemens Healthineers bringt zurzeit 33,40 Mrd. Euro auf die Waagschale und dürfte auf Erlöse von rund 14,20 Mrd. Euro zusteuern – womit die Siemens Healthineers-Aktie spürbar günstiger wäre, als der Anteilschein von Carl Zeiss Meditec. Per saldo scheint für boersengefluester.de zurzeit „Halten“ eine sinnvolle Einschätzung zu sein. Das hört sich jetzt nicht unbedingt spektakulär an, doch nach der 75 Prozent-Kursrally innerhalb der vergangenen zwei Jahre wird die Luft naturgemäß dünner. Das signalisiert schon allein das KGV von deutlich über 35. Zum Vergleich: Der von boersengefluester.de (BGFL) ermittelte Zehn-Jahres-Durchschnittswert des KGV liegt bei knapp 27. Das ergibt eine Relation von KGV 2019 zum langjährigen Mittelwert von rund 1,4. Mit anderen Worten: Das aktuelle KGV liegt um rund 40 Prozent über dem historischen Durchschnitt – ein eher knackiges Multiple.

[sws_blue_box box_size="640"]Hinweis: Auf vielfachen Wunsch unserer Leser präsentiert boersengefluester.de ab sofort das Verhältnis von aktuellem KGV 2019 zum Zehn-Jahres-KGV in den Kennzahlenboxen mit den Investor-Informationen an. Getauft haben wir diese exklusive Kennzahl: BGFL-Ratio.[/sws_blue_box]

Langfristig orientierte Anleger werden sich am hohen KGV vermutlich nur bedingt stören. Immerhin ist Carl Zeiss Meditec technologisch 1a aufgestellt und bekommt allein durch den demographischen Wandel immer mehr Geschäft. Das macht die Zahlen gut planbar, und so etwas mögen Börsianer im Normalfall.

Für zusätzliche Aufmerksamkeit an der Börse dürfte freilich auch die erfolgreiche Abspaltung von Siemens Healthineers Mitte März gesorgt haben. Zur Einordnung: Siemens Healthineers bringt zurzeit 33,40 Mrd. Euro auf die Waagschale und dürfte auf Erlöse von rund 14,20 Mrd. Euro zusteuern – womit die Siemens Healthineers-Aktie spürbar günstiger wäre, als der Anteilschein von Carl Zeiss Meditec. Per saldo scheint für boersengefluester.de zurzeit „Halten“ eine sinnvolle Einschätzung zu sein. Das hört sich jetzt nicht unbedingt spektakulär an, doch nach der 75 Prozent-Kursrally innerhalb der vergangenen zwei Jahre wird die Luft naturgemäß dünner. Das signalisiert schon allein das KGV von deutlich über 35. Zum Vergleich: Der von boersengefluester.de (BGFL) ermittelte Zehn-Jahres-Durchschnittswert des KGV liegt bei knapp 27. Das ergibt eine Relation von KGV 2019 zum langjährigen Mittelwert von rund 1,4. Mit anderen Worten: Das aktuelle KGV liegt um rund 40 Prozent über dem historischen Durchschnitt – ein eher knackiges Multiple.

[sws_blue_box box_size="640"]Hinweis: Auf vielfachen Wunsch unserer Leser präsentiert boersengefluester.de ab sofort das Verhältnis von aktuellem KGV 2019 zum Zehn-Jahres-KGV in den Kennzahlenboxen mit den Investor-Informationen an. Getauft haben wir diese exklusive Kennzahl: BGFL-Ratio.[/sws_blue_box]

Langfristig orientierte Anleger werden sich am hohen KGV vermutlich nur bedingt stören. Immerhin ist Carl Zeiss Meditec technologisch 1a aufgestellt und bekommt allein durch den demographischen Wandel immer mehr Geschäft. Das macht die Zahlen gut planbar, und so etwas mögen Börsianer im Normalfall.

Carl Zeiss Meditec

Kurs: 27,12

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Carl Zeiss Meditec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 531370 | DE0005313704 | AG | 2.425,63 Mio € | 22.03.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.335,45 | 1.646,79 | 1.902,84 | 2.089,30 | 2.066,13 | 2.227,65 | 2.100,00 | |

| EBITDA1,2 | 237,98 | 435,20 | 466,65 | 422,19 | 327,22 | 349,70 | 252,00 | |

| EBITDA-margin %3 | 17,82 | 26,43 | 24,52 | 20,21 | 15,84 | 15,70 | 12,00 | |

| EBIT1,4 | 177,55 | 373,61 | 396,88 | 348,12 | 194,45 | 223,32 | 160,00 | |

| EBIT-margin %5 | 13,30 | 22,69 | 20,86 | 16,66 | 9,41 | 10,03 | 7,62 | |

| Net profit1 | 123,42 | 237,52 | 295,91 | 292,01 | 180,15 | 142,35 | 70,00 | |

| Net-margin %6 | 9,24 | 14,42 | 15,55 | 13,98 | 8,72 | 6,39 | 3,33 | |

| Cashflow1,7 | 178,53 | 362,66 | 188,20 | 250,86 | 247,32 | 209,86 | 245,00 | |

| Earnings per share8 | 1,37 | 2,64 | 3,29 | 3,25 | 2,01 | 1,61 | 0,78 | |

| Dividend per share8 | 0,50 | 0,90 | 1,10 | 1,10 | 0,60 | 0,55 | 0,45 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

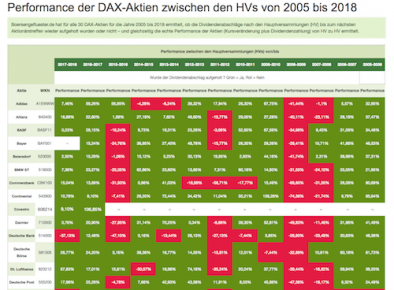

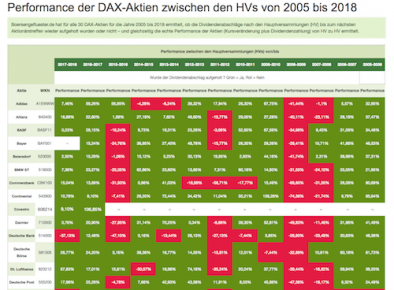

So schnell geht das: Mit der Hauptversammlung (HV) von Bayer am 25. Mai ist die DAX-Dividendensaison 2018 schon wieder vorbei. Ein perfekter Zeitpunkt für boersengefluester.de, um ein etwas anderes Dividendenfazit zu ziehen. Uns geht es nicht so sehr um die Rekordausschüttung von 36.824,92 Mio. Euro. Die ist für den einzelnen Anleger eine ohnehin eher abstrakte Größe, die höchstens insofern Bedeutung hat, weil sie zeigt, welche Mittel theoretisch zurück an die Börse fließen könnten. Wesentlich relevanter für Investoren ist dagegen die Frage, ob sich sein Dividenden-Investment am Ende überhaupt gelohnt hat? Schließlich wird die Dividende nach der HV vom Kurs abgezogen, womit es sich zunächst einmal um eine Art Null-Summen-Spiel handelt. Erst wenn der Aktienkurs den Dividendenabschlag wieder aufholt, kommt der Anleger in die Gewinnzone. Üblicherweise wird die Kursentwicklung von Aktien dabei auf die zurückliegenden zwölf Monate oder die Veränderung seit Jahresbeginn berechnet.

[sws_blue_box box_size="640"]Tipp: Nutzen Sie für Ihre Investments den HV- und Dividendenkalender von boersengefluester.de.[/sws_blue_box]

Für diesen DAX-Dividenden-Rückblick haben wir uns jedoch für eine andere Variante entschieden: Startzeitpunkt ist der jeweilige HV-Termin des Jahres 2017. Endpunkt für die Performance-Berechnung dagegen der Tag des Aktionärstreffens 2018. Und da einzelne Jahre häufig ein unscharfes Bild über nachhaltige Dividenden-Stars liefern, haben wir den gesamten Prozess nicht nur für die Zeitspanne 2017 bis 2018 durchgerechnet, sondern für alle Dividenden-Jahre seit 2005. Herausgekommen ist eine nicht alltägliche Form von „Dividenden-Heatmap“, die – trotz etlicher roter Kacheln – glücklicherweise doch ziemlich grün daherkommt.

Um die Rechnung am Beispiel Allianz zu verdeutlichen: Ein Investor, der sich am 3. Mai 2017, dem Tag der Hauptversammlung, eine Allianz-Aktie gekauft hat, musste dafür 176,35 Euro berappen. Am 8. Mai 2017 wurde ihm dann die Dividende für 2016 – das waren 7,60 Euro pro Anteilschein – gutgeschrieben. Steuern und Spesen lassen wir bei der Rechnung der Einfachheit halber außen vor. Zuvor (am 4. Mai 2017) wurde die Allianz-Aktie allerdings erst einmal mit Dividendenabschlag (exD) gehandelt und kostete zur Eröffnung 169,60 Euro. In diesem Fall war der Abschlag mit 6,75 Euro sogar niedriger als die Dividende. Per saldo hat das Papier also an Wert gewonnen. Im zweiten Schritt nehmen wir an, dass unser Investor am Tag der Hauptversammlung 2018 – das war bei der Allianz der 9. Mai 2018 – zum Schlusskurs Bilanz für sein Investment zieht: Demnach kostete die Allianz-Aktie am Ende des Börsentags der 2018er-Allianz-HV198,54 Euro. Inklusive der 7,60 Euro Dividende hat der Investor zwischen den beiden Hauptversammlungs-Terminen eine Performance von 16,89 Prozent erzielt. Berechnung: (198,54 Euro + 7,60 Euro)/176,35 Euro = 16,89 Prozent.

Demnach haben von den 30 DAX-Aktien im Betrachtungszeitraum HV 2017 bis HV 2018 immerhin 22 Titel für eine positive Performance gesorgt. Am besten lief es dabei für die Anteilseigner der Deutschen Lufthansa, die – inklusive der 0,50 Euro Dividende für 2016 – auf eine Gesamtperformance von 57,83 Prozent gekommen sind. Auf Platz 2 folgt die Stammaktie von RWE, obwohl sich die Investoren hier im vergangenen Jahr mit einer Nullrunde bei der Ausschüttung begnügen mussten. Auf dem dritten Rang rangiert mit Infineon ein Wert, bei dem die Dividende (0,22 Euro für 2016) ebenfalls nicht übermäßig viel zur Gesamtperformance beigesteuert hat. Überhaupt gehörten klassische Dividendenwerte wie BASF, Daimler, Deutsche Telekom oder Münchener Rück zuletzt nicht gerade zu den Top-Titeln auf dem Parkett. Wer sich etwa zur 2017er-Hauptversammlung aufgrund der damals vermeintlich attraktiven Dividendenrendite von 3,4 Prozent T-Aktien ins Depot nahm, lag zwölf Monate später um rund 15,6 Prozent hinten. Noch schlimmer hat es nur die Investoren von Deutsche Bank und Merck KGaA erwischt. Insgesamt dominiert auf unserer großen Performance-Übersicht jedoch die Farbe grün. Den besten Eindruck für langfristig ausgerichtete Dividenden-Fans machen dabei die Aktien der Deutschen Börse AG, Allianz, Münchener Rück und Siemens. Super geschlagen hat sich bislang auch der Anteilschein des Immobilienkonzerns Vonovia. Beiersdorf sieht auf dem Papier zwar sehr stabil aus, allerdings beträgt die eigentliche Dividendenrendite nach acht Jahren mit konstanter Ausschüttung zurzeit gerade einmal 0,7 Prozent.

[sws_blue_box box_size="640"]Hier geht es zu unserer Übersicht Performance der DAX-Aktien zwischen den HVs von 2005 bis 2018[/sws_blue_box]

Demnach haben von den 30 DAX-Aktien im Betrachtungszeitraum HV 2017 bis HV 2018 immerhin 22 Titel für eine positive Performance gesorgt. Am besten lief es dabei für die Anteilseigner der Deutschen Lufthansa, die – inklusive der 0,50 Euro Dividende für 2016 – auf eine Gesamtperformance von 57,83 Prozent gekommen sind. Auf Platz 2 folgt die Stammaktie von RWE, obwohl sich die Investoren hier im vergangenen Jahr mit einer Nullrunde bei der Ausschüttung begnügen mussten. Auf dem dritten Rang rangiert mit Infineon ein Wert, bei dem die Dividende (0,22 Euro für 2016) ebenfalls nicht übermäßig viel zur Gesamtperformance beigesteuert hat. Überhaupt gehörten klassische Dividendenwerte wie BASF, Daimler, Deutsche Telekom oder Münchener Rück zuletzt nicht gerade zu den Top-Titeln auf dem Parkett. Wer sich etwa zur 2017er-Hauptversammlung aufgrund der damals vermeintlich attraktiven Dividendenrendite von 3,4 Prozent T-Aktien ins Depot nahm, lag zwölf Monate später um rund 15,6 Prozent hinten. Noch schlimmer hat es nur die Investoren von Deutsche Bank und Merck KGaA erwischt. Insgesamt dominiert auf unserer großen Performance-Übersicht jedoch die Farbe grün. Den besten Eindruck für langfristig ausgerichtete Dividenden-Fans machen dabei die Aktien der Deutschen Börse AG, Allianz, Münchener Rück und Siemens. Super geschlagen hat sich bislang auch der Anteilschein des Immobilienkonzerns Vonovia. Beiersdorf sieht auf dem Papier zwar sehr stabil aus, allerdings beträgt die eigentliche Dividendenrendite nach acht Jahren mit konstanter Ausschüttung zurzeit gerade einmal 0,7 Prozent.

[sws_blue_box box_size="640"]Hier geht es zu unserer Übersicht Performance der DAX-Aktien zwischen den HVs von 2005 bis 2018[/sws_blue_box]

Foto: Clipdealer

...

Foto: Clipdealer

...

Allianz

Kurs: 382,20

Foto: Clipdealer

...

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

In den ersten Wochen nach dem Börsengang im Februar 2018 zu 28 Euro lag die Aktie der Dermapharm Holding noch wie Blei in den Regalen. Im Tief rutschte der Kurs sogar bis auf 23,30 Euro ab. Mittlerweile hat sich die Stimmung für den Titel aber spürbar gebessert und seit ein paar Tagen notiert die Dermapharm-Aktie sogar über Ausgabekurs. Ein Grund zum Jubeln ist das freilich noch nicht, doch die operativen Zahlen deuten darauf hin, dass es bei dem Anbieter von patentfreien Arzneimitteln, Vitaminpräparaten und Kosmetika in die richtige Richtung läuft. Dabei ist das in Grünwald bei München ansässige Unternehmen größer, als man vielleicht denken mag: Für das laufende Jahr peilt CEO Hans-Georg Feldmeier ein Umsatzplus von 20 bis 25 Prozent auf dann bis zu 584 Mio. Euro an. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) soll in einer Bandbreite zwischen 22 und 27 Prozent vorankommen. Demnach strebt Dermapharm für 2018 ein EBITDA von in der Spitze 138 Mio. Euro an. Zur Einordnung: Im ersten Quartal 2018 kam die Gesellschaft auf Erlöse von 137,5 Mio. Euro und ein (um die Aufwendungen für den Börsengang bereinigtes) EBITDA von 36,2 Mio. Euro an.

[caption id="attachment_112421" align="alignleft" width="217"]

[caption id="attachment_112421" align="alignleft" width="217"] Logistikhalle in Brehna (Sachsen-Anhalt)[/caption]

Markant verändert haben sich durch das IPO derweil die Bilanzrelationen: Mittlerweile weist Dermapharm ein Eigenkapital von rund 200 Mio. Euro aus, was auf einen Buchwert je Aktie von 3,73 Euro hinausläuft. Ein Fall für Kurs-Buchwert-Fans ist der Anteilschein damit zwar nun gar nicht, dafür sieht es bei anderen Kennzahlen vorteilhafter aus: Inklusive der Netto-Verschuldung von gut 191 Mio. Euro türmt sich der Unternehmenswert auf rund 1,71 Mrd. Euro, was etwas mehr als dem Zwölffachen des für 2018 zu erwartenden EBITDA entspricht. Das ist jetzt auch nicht unbedingt bestechend niedrig. Bei Stada Arzneimittel beträgt diese Relation allerdings fast 16. Zudem stehen die Chancen passabel, dass Dermapharm perspektivisch in den SDAX aufrückt, auch wenn der Streubesitzanteil mit 23,87 Prozent nicht sonderlich hoch ist. Die restlichen Stücke hält allesamt die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht (siehe dazu auch den Beitrag von boersengefluester.de HIER). Abzuwarten bleibt, wie sich die Anteile auf die lange Sicht verschieben. Vorerst gilt eine Lock-up-Frist von zwölf Monaten ab Notizaufnahme. Grundsätzlich scheint die Gesellschaft mit ihren zahlreichen Produkten gut positioniert, auch wenn jetzt kein Blockbuster zum Portfolio gehört.

Zur Hauptversammlung am 26. Juni 2018 in München wird es noch keinen Dividendenvorschlag geben. Künftig will die Gesellschaft jedoch rund die Hälfte des Gewinns an die Aktionäre ausschütten. Bezogen auf den jetzigen Kurs könnte das auf eine Rendite von rund 2,5 Prozent hinauslaufen. Insgesamt scheint die Aktie der Dermapharm Holding sich vor allen Dingen für langfristig orientierte Anleger zu eignen. Positiv ist dabei mit Sicherheit, dass das Gros der institutionellen Anleger den Titel noch gar nicht auf dem Radar hat.

Logistikhalle in Brehna (Sachsen-Anhalt)[/caption]

Markant verändert haben sich durch das IPO derweil die Bilanzrelationen: Mittlerweile weist Dermapharm ein Eigenkapital von rund 200 Mio. Euro aus, was auf einen Buchwert je Aktie von 3,73 Euro hinausläuft. Ein Fall für Kurs-Buchwert-Fans ist der Anteilschein damit zwar nun gar nicht, dafür sieht es bei anderen Kennzahlen vorteilhafter aus: Inklusive der Netto-Verschuldung von gut 191 Mio. Euro türmt sich der Unternehmenswert auf rund 1,71 Mrd. Euro, was etwas mehr als dem Zwölffachen des für 2018 zu erwartenden EBITDA entspricht. Das ist jetzt auch nicht unbedingt bestechend niedrig. Bei Stada Arzneimittel beträgt diese Relation allerdings fast 16. Zudem stehen die Chancen passabel, dass Dermapharm perspektivisch in den SDAX aufrückt, auch wenn der Streubesitzanteil mit 23,87 Prozent nicht sonderlich hoch ist. Die restlichen Stücke hält allesamt die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht (siehe dazu auch den Beitrag von boersengefluester.de HIER). Abzuwarten bleibt, wie sich die Anteile auf die lange Sicht verschieben. Vorerst gilt eine Lock-up-Frist von zwölf Monaten ab Notizaufnahme. Grundsätzlich scheint die Gesellschaft mit ihren zahlreichen Produkten gut positioniert, auch wenn jetzt kein Blockbuster zum Portfolio gehört.

Zur Hauptversammlung am 26. Juni 2018 in München wird es noch keinen Dividendenvorschlag geben. Künftig will die Gesellschaft jedoch rund die Hälfte des Gewinns an die Aktionäre ausschütten. Bezogen auf den jetzigen Kurs könnte das auf eine Rendite von rund 2,5 Prozent hinauslaufen. Insgesamt scheint die Aktie der Dermapharm Holding sich vor allen Dingen für langfristig orientierte Anleger zu eignen. Positiv ist dabei mit Sicherheit, dass das Gros der institutionellen Anleger den Titel noch gar nicht auf dem Radar hat.

Dermapharm Holding

Kurs: 40,10

Logistikhalle in Brehna (Sachsen-Anhalt)[/caption]

Markant verändert haben sich durch das IPO derweil die Bilanzrelationen: Mittlerweile weist Dermapharm ein Eigenkapital von rund 200 Mio. Euro aus, was auf einen Buchwert je Aktie von 3,73 Euro hinausläuft. Ein Fall für Kurs-Buchwert-Fans ist der Anteilschein damit zwar nun gar nicht, dafür sieht es bei anderen Kennzahlen vorteilhafter aus: Inklusive der Netto-Verschuldung von gut 191 Mio. Euro türmt sich der Unternehmenswert auf rund 1,71 Mrd. Euro, was etwas mehr als dem Zwölffachen des für 2018 zu erwartenden EBITDA entspricht. Das ist jetzt auch nicht unbedingt bestechend niedrig. Bei Stada Arzneimittel beträgt diese Relation allerdings fast 16. Zudem stehen die Chancen passabel, dass Dermapharm perspektivisch in den SDAX aufrückt, auch wenn der Streubesitzanteil mit 23,87 Prozent nicht sonderlich hoch ist. Die restlichen Stücke hält allesamt die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht (siehe dazu auch den Beitrag von boersengefluester.de HIER). Abzuwarten bleibt, wie sich die Anteile auf die lange Sicht verschieben. Vorerst gilt eine Lock-up-Frist von zwölf Monaten ab Notizaufnahme. Grundsätzlich scheint die Gesellschaft mit ihren zahlreichen Produkten gut positioniert, auch wenn jetzt kein Blockbuster zum Portfolio gehört.

Zur Hauptversammlung am 26. Juni 2018 in München wird es noch keinen Dividendenvorschlag geben. Künftig will die Gesellschaft jedoch rund die Hälfte des Gewinns an die Aktionäre ausschütten. Bezogen auf den jetzigen Kurs könnte das auf eine Rendite von rund 2,5 Prozent hinauslaufen. Insgesamt scheint die Aktie der Dermapharm Holding sich vor allen Dingen für langfristig orientierte Anleger zu eignen. Positiv ist dabei mit Sicherheit, dass das Gros der institutionellen Anleger den Titel noch gar nicht auf dem Radar hat.

Logistikhalle in Brehna (Sachsen-Anhalt)[/caption]

Markant verändert haben sich durch das IPO derweil die Bilanzrelationen: Mittlerweile weist Dermapharm ein Eigenkapital von rund 200 Mio. Euro aus, was auf einen Buchwert je Aktie von 3,73 Euro hinausläuft. Ein Fall für Kurs-Buchwert-Fans ist der Anteilschein damit zwar nun gar nicht, dafür sieht es bei anderen Kennzahlen vorteilhafter aus: Inklusive der Netto-Verschuldung von gut 191 Mio. Euro türmt sich der Unternehmenswert auf rund 1,71 Mrd. Euro, was etwas mehr als dem Zwölffachen des für 2018 zu erwartenden EBITDA entspricht. Das ist jetzt auch nicht unbedingt bestechend niedrig. Bei Stada Arzneimittel beträgt diese Relation allerdings fast 16. Zudem stehen die Chancen passabel, dass Dermapharm perspektivisch in den SDAX aufrückt, auch wenn der Streubesitzanteil mit 23,87 Prozent nicht sonderlich hoch ist. Die restlichen Stücke hält allesamt die Themis Beteiligungs-AG, hinter der die Familie des Pharma-Unternehmers Wilhelm Beier steht (siehe dazu auch den Beitrag von boersengefluester.de HIER). Abzuwarten bleibt, wie sich die Anteile auf die lange Sicht verschieben. Vorerst gilt eine Lock-up-Frist von zwölf Monaten ab Notizaufnahme. Grundsätzlich scheint die Gesellschaft mit ihren zahlreichen Produkten gut positioniert, auch wenn jetzt kein Blockbuster zum Portfolio gehört.

Zur Hauptversammlung am 26. Juni 2018 in München wird es noch keinen Dividendenvorschlag geben. Künftig will die Gesellschaft jedoch rund die Hälfte des Gewinns an die Aktionäre ausschütten. Bezogen auf den jetzigen Kurs könnte das auf eine Rendite von rund 2,5 Prozent hinauslaufen. Insgesamt scheint die Aktie der Dermapharm Holding sich vor allen Dingen für langfristig orientierte Anleger zu eignen. Positiv ist dabei mit Sicherheit, dass das Gros der institutionellen Anleger den Titel noch gar nicht auf dem Radar hat.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dermapharm Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2GS5D | DE000A2GS5D8 | SE | 2.158,98 Mio € | 09.02.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 793,83 | 942,91 | 1.024,78 | 1.135,35 | 1.180,77 | 1.192,00 | 0,00 | |

| EBITDA1,2 | 184,52 | 354,07 | 344,87 | 287,48 | 307,43 | 320,00 | 0,00 | |

| EBITDA-margin %3 | 23,24 | 37,55 | 33,65 | 25,32 | 26,04 | 26,85 | 0,00 | |

| EBIT1,4 | 136,85 | 298,47 | 243,69 | 182,89 | 216,93 | 217,00 | 0,00 | |

| EBIT-margin %5 | 17,24 | 31,65 | 23,78 | 16,11 | 18,37 | 18,21 | 0,00 | |

| Net profit1 | 85,93 | 208,90 | 132,62 | 60,53 | 111,74 | 118,00 | 0,00 | |

| Net-margin %6 | 10,83 | 22,16 | 12,94 | 5,33 | 9,46 | 9,90 | 0,00 | |

| Cashflow1,7 | 131,10 | 250,37 | 288,53 | 219,42 | 201,38 | 257,00 | 0,00 | |

| Earnings per share8 | 1,59 | 3,89 | 2,49 | 1,16 | 2,11 | 2,20 | 2,51 | |

| Dividend per share8 | 0,88 | 2,17 | 1,05 | 0,88 | 0,90 | 0,95 | 1,05 | |

Quelle: boersengefluester.de and company details

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

Was für eine Veränderung: Als wir Coreo-Vorstand Marin N. Marinov im Juni 2017 auf der Prior-Kapitalmarktkonferenz zum ersten Mal haben präsentieren gesehen, hörte sich alles noch mehr nach einer Konzeptstudie als nach einem operativ tätigen börsennotierten Immobilienunternehmen an. Außer einer Handvoll Häuser in Bad Köstritz, hatte die aus der Beteiligungsgesellschaft Nanostart hervorgegangene Coreo noch nicht viel zu bieten. Entsprechend zurückhaltend äußerten sich auch viele Nebenwerteprofis auf der Prior-Konferenz. Auf der von Edison und BankM unterstützten Frühjahrskonferenz im Mai 2018 zeigte sich dagegen ein ganz anderer Marinov. Kein Wunder, schließlich hatten die Frankfurter erst wenige Tage zuvor eine Ausschreibung der Commerzbank über insgesamt zwölf Wohn- und Geschäftshäuser – in der Regel ehemalige Bankfilialen – gewonnen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Firmenkenner bezeichneten den Zuschlag für Coreo als Megadeal. Soweit ging Marinov zwar nicht auf der Frühjahrskonferenz.

[sws_blue_box box_size="640"]Extra-Tipp: Wertvolle Informationen liefert unsere Investor-Übersicht für alle Scale-Aktien.[/sws_blue_box]

Gleichwohl konnte er seine Freude kaum verbergen: „Unser Eintritt in die Top 7-Standorte. Das Portfolio wird sich super positiv entwickeln.“ In einem ersten Schritt geht es nun darum, das Gesamtpaket aus der „Hydra-Ausschreibung“ zu separieren. Nicht alle Objekte sollen zwangsläufig dauerhaft bei Coreo bleiben. So ist von einem Sale- und einem Hold-Portfolio die Rede. Aus dem Sale-Portfolio will Marinov bis Ende des Jahres einen hohen einstelligen Millionen-Euro-Betrag herausholen. Zu den Sahnestücken des insgesamt rund 22,5 Mio. Euro schweren Investments zählen dagegen Immobilien in Frankfurt, Darmstadt, Hanau, Gießen, Wetzlar und Trier. Um das volle Potenzial zu heben, wird Coreo zunächst sogar rund 5,5 Mio. Euro in die Sanierung und die Neuvermietung stecken. Erst ganz am Ende will das Unternehmen dann entscheiden, ob die Hold-Objekte langfristig im Bestand bleiben sollen oder ebenfalls veräußert werden sollen. Schon sehr viel früher will Marinov dagegen die Finanzierungsstruktur verbessern. Konkret geht es um die vorzeitige Ablösung einer Ende 2017 begebenen Optionsanleihe im Volumen von 20 Mio. Euro, an die ein üppiger Zins-Kupon von 10 Prozent geheftet ist. Zeichner der Blindpool-Anleihe waren damals Investoren der amerikanischen Serengeti Asset Management. Einer Gesellschaft, mit denen Coreo bislang keine Geschäfte gemacht hatte oder die in Verbindung zu bisherigen Aktionären steht, wie Marino versichert.

Nicht in die Karten schauen lässt sich der Manager derweil mit Blick auf die rund 2 Millionen – noch aus der Zeit als Nanostart – im Depot befindlichen Magforce-Aktien. „Mittelfristig werden wir den Beteiligung abbauen“, räumt Marinov zwar ein. Zum Timing macht der Immobilienprofi jedoch keine Angaben. In der Tat will dieser Abschmelzprozess sehr gut überlegt werden. Immerhin hat das auf die Behandlung von Gehirnturmoren spezialisierte Unternehmen erst kürzlich eine wichtige Zulassungshürde in den USA genommen. „Die FDA-Zulassung war ein viel größerer Erfolg, als der Kapitalmarkt bisher realisiert hat. Wichtig ist zu verstehen, dass wir von der FDA bereits vor einiger Zeit als Medizintechnikprodukt eingestuft worden sind. Die Anforderungen der FDA für ein medizinisches Gerät sind deutlich weniger belastend und riskant. Wenn wir nun in der kommenden Studie, die sich auf die Behandlung von Prostatakrebs bezieht, unsere prognostizierten Ergebnisse liefern können, werden wir schnell die kommerzielle Zulassung erhalten. Ich bin zuversichtlich, dass wir spätestens 2019 die Zulassung in den USA erhalten werden“, sagte Magforce-Vorstand Ben Lipps kürzlich im Interview mit dem Wirtschaftsmagazin Bilanz (das komplette Interview finden Sie HIER auf welt.de).

Damit nicht genug: Die Analysten der MainFirst Bank haben sich in einer 39 Seiten umfassenden Studie die Aktie von Magforce ebenfalls genau angesehen und nennen in ihrer Erststudie jetzt ein Kursziel von 15,60 Euro. Aktuelle Notiz für die im Scale gelistete Magforce-Aktie: 5,80 Euro. Für den Fall, dass sämtliche Erwartungen zu 100 Prozent erfüllt werden, hält MainFirst in einem „Bull-Case-Scenario“ sogar ein ungewöhnliches Kursziel von bis zu 46 Euro für möglich. Demnach soll die bislang nahezu umsatzfreie Magforce bis zum Jahr 2022 auf Erlöse von 84,5 und ein Betriebsergebnis von 20,6 Mio. Euro kommen. Zurück zu Coreo: Es wird also unglaublich schwierig für Marinow, den richtigen Exit-Zeitpunkt zu finden. Immerhin geht es – wenn alles gut läuft – um einen stattlichen zweistelligen Millionen-Euro-Betrag. Ein Joker im Ärmel ist die eigentlich gar nicht zu einem Immobilienunternehmen passende Magforce-Beteiligung damit allemal.

Damit nicht genug: Die Analysten der MainFirst Bank haben sich in einer 39 Seiten umfassenden Studie die Aktie von Magforce ebenfalls genau angesehen und nennen in ihrer Erststudie jetzt ein Kursziel von 15,60 Euro. Aktuelle Notiz für die im Scale gelistete Magforce-Aktie: 5,80 Euro. Für den Fall, dass sämtliche Erwartungen zu 100 Prozent erfüllt werden, hält MainFirst in einem „Bull-Case-Scenario“ sogar ein ungewöhnliches Kursziel von bis zu 46 Euro für möglich. Demnach soll die bislang nahezu umsatzfreie Magforce bis zum Jahr 2022 auf Erlöse von 84,5 und ein Betriebsergebnis von 20,6 Mio. Euro kommen. Zurück zu Coreo: Es wird also unglaublich schwierig für Marinow, den richtigen Exit-Zeitpunkt zu finden. Immerhin geht es – wenn alles gut läuft – um einen stattlichen zweistelligen Millionen-Euro-Betrag. Ein Joker im Ärmel ist die eigentlich gar nicht zu einem Immobilienunternehmen passende Magforce-Beteiligung damit allemal.

Foto: Pixabay

...

MagForce

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MagForce | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HGQF | DE000A0HGQF5 | AG | 0,10 Mio € | 20.09.2007 | - | |

* * *

© boersengefluester.de | Redaktion

Sonderlich glücklich lief das IPO der STS Group bislang nun wahrlich nicht: Weder für die Beteiligungsgesellschaft mutares als abgebenden Aktionär, noch für den Lkw-Zulieferer selbst. Immerhin werden die Stücke im vorbörslichen Handel auf Tradegate gerade einmal am unteren Ende der bislang kommunizierten Spanne von 26 bis 32 Euro gehandelt. Insbesondere für mutares-Aktionäre ist das insofern enttäuschend, weil es in Finanzkreisen zuvor die Hoffnung gab, dass die STS Group zu einer Bewertung im Bereich um 300 Mio. Euro an die Börse geführt werden könne. In der Mitte der gegenwärtig gewählten Bandbreite käme die Gesellschaft aus Hallbergmoos in der Nähe des Münchner Flughafens aber gerade einmal auf eine Kapitalisierung von 174 Mio. Euro, was sogar deutlich unter dem zuletzt genannten Net Asset Value (NAV) von rund 220 Mio. Euro liegt. Für potenzielle Zeichner der STS-Aktie mag das auf den ersten Blick eine Chance sein, immerhin kommt der Titel nun deutlich günstiger an die Börse als gedacht. Andererseits drängt sich die Frage auf, warum die – sonst nicht als gerade als zimperlich geltende – Emissionsbank Hauck & Aufhäuser auf einen entsprechenden Discount gedrängt hat.

Auf der Frühjahrskonferenz in Frankfurt begründete mutares-CFO Mark Friedrich das Pricing in erster Linie mit dem gegenwärtigen Börsenumfeld. Unserer Meinung nach keine schlagende Argumentation – wie übrigens auch schon bei dem zuvor abgesagten Börsengang von Springer Nature. Immerhin kennt der DAX seit Wochen fast nur noch die Aufwärtsbewegung und man mag fragen, wie gut das Börsenumfeld denn eigentlich noch werden soll? Freilich räumte Friedrich ganz unumwunden ein: „Wir hätten uns eine höhere Spanne gewünscht.“ Zudem drängt sich natürlich die Frage auf, wie belastbar die NAV-Berechnungen von mutares für die einzelnen Töchter tatsächlich ist, wenn es beim ersten Stresstest gleich zu derartigen Diskrepanzen kommt. Die Quittung gab es an der Börse prompt: Immerhin knickte der Aktienkurs von mutares um ein rundes Viertel nach unten ein und bemüht sich gegenwärtig um Stabilisierung im Bereich 12,50 Euro. Im Wertpapierprospekt zum IPO der STS-Aktie wird indes schnell deutlich, dass die Zahlen des Experten für Spritzgussteile wie Stoßfänger und Innenverkleidungen durch erhebliche Sondereffekte geprägt sind, weil die heutige STS Group in den vergangenen Jahren erst durch verschiedene Zukäufe zur jetzigen Gestalt geformt worden ist.

Den Startpunkt bildete im Jahr 2013 der Erwerb des italienischen Nutzwagen-und Leichtfahrzeuggeschäfts der schweizerischen Autoneum-Gruppe. Die anschließend in STS Acoustics S.p.A. umfirmierte Gruppe war damals mit Erlösen von 112 Mio. Euro und einem Betriebsergebnis von minus 13 Mio. Euro jedoch alles andere als eine gesunde Gesellschaft. Im Sommer 2016 folgte die Expansion nach Brasilien – abermals durch einen Werkskauf von Autoneum. Ende 2016 leitete mutares dann die Übernahme der zwei französischen Werke (rund 70 Mio. Euro Umsatz) der mittlerweile in Novares umfirmierten Mecplast-Gruppe ein. Im Sommer 2017 besiegelte mutares schließlich die Übernahme des Nutzfahrzeug-Zuliefergeschäfts von Plastic Omnium – wodurch knapp 200 Mio. Euro Umsatz zusätzlich zur STS Group kamen. Unter der Annahme, dass die jüngsten Verstärkungen allesamt bereits komplett in die Zahlen für das vergangene Jahr eingeflossen wären, käme die STS Group 2017 auf Erlöse von 425,23 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 65,81 Mio. Euro.

Den Startpunkt bildete im Jahr 2013 der Erwerb des italienischen Nutzwagen-und Leichtfahrzeuggeschäfts der schweizerischen Autoneum-Gruppe. Die anschließend in STS Acoustics S.p.A. umfirmierte Gruppe war damals mit Erlösen von 112 Mio. Euro und einem Betriebsergebnis von minus 13 Mio. Euro jedoch alles andere als eine gesunde Gesellschaft. Im Sommer 2016 folgte die Expansion nach Brasilien – abermals durch einen Werkskauf von Autoneum. Ende 2016 leitete mutares dann die Übernahme der zwei französischen Werke (rund 70 Mio. Euro Umsatz) der mittlerweile in Novares umfirmierten Mecplast-Gruppe ein. Im Sommer 2017 besiegelte mutares schließlich die Übernahme des Nutzfahrzeug-Zuliefergeschäfts von Plastic Omnium – wodurch knapp 200 Mio. Euro Umsatz zusätzlich zur STS Group kamen. Unter der Annahme, dass die jüngsten Verstärkungen allesamt bereits komplett in die Zahlen für das vergangene Jahr eingeflossen wären, käme die STS Group 2017 auf Erlöse von 425,23 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 65,81 Mio. Euro.

...

Mutares

Kurs: 31,25

STS Group

Kurs: 3,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 235,00 | 242,00 | 235,10 | 277,90 | 311,10 | 300,00 | 0,00 | |

| EBITDA1,2 | 14,70 | 19,10 | 9,60 | 20,50 | 23,00 | 22,00 | 0,00 | |

| EBITDA-margin %3 | 6,26 | 7,89 | 4,08 | 7,38 | 7,39 | 7,33 | 0,00 | |

| EBIT1,4 | -1,40 | 3,60 | -6,60 | 6,80 | 7,50 | 7,00 | 0,00 | |

| EBIT-margin %5 | -0,60 | 1,49 | -2,81 | 2,45 | 2,41 | 2,33 | 0,00 | |

| Net profit1 | -15,90 | 1,80 | -9,90 | -1,20 | -0,60 | 1,00 | 0,00 | |

| Net-margin %6 | -6,77 | 0,74 | -4,21 | -0,43 | -0,19 | 0,33 | 0,00 | |

| Cashflow1,7 | -1,60 | 36,10 | 6,50 | 30,50 | 7,10 | 14,00 | 0,00 | |

| Earnings per share8 | -2,60 | 0,30 | -1,50 | -0,20 | -0,10 | 0,15 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

So weist der Börsenaspirant dagegen Umsätze von 309,99 Mio. Euro sowie ein EBITDA von 55,04 Mio. Euro aus. Bereinigt um Sondereffekte aus den Übernahmen und Transferleistungen aus der früheren Konzernstruktur bliebe davon allerdings „nur“ ein EBITDA von knapp 14,17 Mio. Euro übrig – nach (bereinigt) 7,33 Mio. Euro im Jahr zuvor. Das wiederum entspricht einer nicht unbedingt üppigen EBITDA-Marge von annähernd 4,6 Prozent. Hier agieren andere börsennotierte Lkw-Zulieferer wie SAF-Holland oder Jost Werke in deutlich höheren Regionen. Auf die Manager der STS Group wartet also noch einiges an Arbeit. Immerhin betonte STS-Chief Operating Officer Patrick Oschust auf der von Edison und BankM gesponserten Frühjahrskonferenz: „Die klassische Integration ist abgeschlossen. Wir gehen jetzt ins Tagesgeschäft über.“ Mit den Mitteln aus dem Börsengang – es geht um vermutlich knapp 30 Mio. Euro – will STS insbesondere die weitere Expansion Richtung China und Nordamerika sowie die Ausdehnung der Produktion nach Osteuropa vorantreiben. Um der Börsenstory mehr Pepp zu verleihen, fehlen aber auch die Schlagworte Autonomes Fahren und E-Mobility nicht.

Per saldo wird sich in den kommenden Tagen aber erst einmal zeigen müssen, ob der Sprung in den Prime Standard überhaupt gelingt. Die erste Enttäuschung bei der "nur" im Börsensegment Scale gelisteten mutares-Aktie scheint indes verdaut. Trotzdem werden die kommenden Tage extrem spannend. Die Aktie von mutares scheint indes schon allein wegen der sehr hohen Dividendenrendite von fast acht Prozent haltenswert. Die Hauptversammlung findet allerdings erst am 20. Juli 2018 statt – bis zur Ausschüttung dauert es also noch eine Weile. Bei STS sehen wir kurzfristig keinen Handlungsbedarf.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| STS Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNU6 | DE000A1TNU68 | AG | 19,50 Mio € | 01.06.2018 | - | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mutares | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2NB65 | DE000A2NB650 | SE & Co. KGaA | 667,13 Mio € | 10.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Damit erst gar keine Missverständnisse entstehen. Sartorius ist ein erstklassiges Unternehmen mit einer beeindruckenden Entwicklung von Umsatz und Gewinn. Allein in den vergangenen fünf Jahren kletterte das um Sondereffekte aus Übernahmen oder Sicherungsgeschäfte bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen – bei Sartorius heißt diese Kennzahl „Underlying EBITDA“ – von 172,6 auf 353,2 Mio. Euro. Für das laufende Jahr stellt Sartorius-Vorstand Joachim Kreuzburg ein Umsatzplus zwischen neun und zwölf Prozent sowie eine Anstieg der bereinigten EBITDA-Marge um etwa 0,5 Punkte auf 25,6 Prozent in Aussicht. Demnach könnte das Underlying EBITDA für 2018 auf eine Größenordnung zwischen 392 und 403 Mio. Euro zusteuern. Dem steht mittlerweile allerdings eine Marktkapitalisierung von 10.513 Mio. Euro entgegen. Inklusive der Netto-Verbindlichkeiten von 895,5 Mio. Euro türmt sich Unternehmenswert (Enterprise Value) des Zulieferers für medizinische Labore und die biopharmazeutische Branche sogar auf 11.408 Mio. Euro. Das entspricht mehr als dem 28,3fachen des – in der günstigen Annahme – für 2018 erwarteten Underlying EBITDA. Eine mehr als stolze Bewertung, die sich, wenn man den Börsenwert um die im Bestand befindlichen eigenen Aktien korrigiert, auch nur auf ein Multiple von 24,9 ermäßigt.

Das Kurs-Buchwert-Verhältnis (KBV) der im TecDAX gelisteten Vorzüge hat sich nach der fast 80-Prozent-Rally seit Jahresbeginn auf nun 17,7 erhöht. Zum Vergleich: Der langfristige Mittelwert des KBV liegt bei rund 6,5. Auch das nicht gerade vorteilhaft. Hinzu kommt, dass der Goodwill (Firmenwert) in der Bilanz mit 646,6 Mio. Euro höher ist als das den Aktionären zurechenbare Eigenkapital von 634,7 Mio. Euro. Keine ganz alltägliche Relation, die – sofern es einmal Abschreibungsbedarf heben sollte – zu einem Bumerang werden würde. Unter Dividendenanspekten war die Sartorius-Aktie zwar nie sonderlich attraktiv, aber auch hier zeigen sich die Auswirkungen des rasanten Kursanstiegs. Wer am Tag der Hauptversammlung 2018 eingestiegen ist, kommt gerade mal auf eine Rendite von 0,4 Prozent. Nun: Anlegern wird das bislang egal sein, schließlich performt die Aktie zurzeit einfach nur gut.

Trotzdem ist es unserer Meinung nach sinnvoll, dass boersengefluester.de einmal auf die mittlerweile doch recht monströsen Bewertungsrelationen hinweist. Normalweise dürfte sich niemand beschweren, wenn die Sartorius-Aktie um ein gutes Drittel niedriger notieren sollte. Auch dann käme der Titel schließlich noch immer auf ein KGV von 35. Und auf All-Time-High auszusteigen muss ja keine schlechte Idee sein. Die jünsten Kursziele der Analysten bewegen sich zwischen 78 Euro (Kepler Cheuvreux) und 141 Euro (Deutsche Bank bzw. M.M. Warburg).

Foto: Sartorius AG

...

Sartorius ST

Kurs: 191,40

Sartorius VZ

Kurs: 240,30

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2.335,66 | 3.449,22 | 4.174,70 | 3.395,70 | 3.380,70 | 3.538,10 | 3.805,00 | |

| EBITDA1,2 | 636,70 | 1.134,26 | 1.410,40 | 962,70 | 945,30 | 1.051,60 | 1.165,00 | |

| EBITDA-margin %3 | 27,26 | 32,89 | 33,78 | 28,35 | 27,96 | 29,72 | 30,62 | |

| EBIT1,4 | 456,11 | 903,16 | 1.064,80 | 503,90 | 530,00 | 542,60 | 565,00 | |

| EBIT-margin %5 | 19,53 | 26,18 | 25,51 | 14,84 | 15,68 | 15,34 | 14,85 | |

| Net profit1 | 299,56 | 426,98 | 913,10 | 290,60 | 137,40 | 230,40 | 250,00 | |

| Net-margin %6 | 12,83 | 12,38 | 21,87 | 8,56 | 4,06 | 6,51 | 6,57 | |

| Cashflow1,7 | 511,53 | 865,81 | 734,20 | 853,60 | 976,00 | 837,00 | 860,00 | |

| Earnings per share8 | 4,38 | 8,09 | 9,58 | 4,95 | 5,30 | 4,79 | 5,30 | |

| Dividend per share8 | 0,71 | 1,26 | 1,44 | 0,74 | 0,74 | 0,74 | 1,44 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716563 | DE0007165631 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716560 | DE0007165607 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

© boersengefluester.de | Redaktion

Das Thema Aktie kommt im Geschäftsbericht von Mühlbauer schon seit vielen Jahren nicht mehr vor. Ganz so, als hätte der von Josef Mühlbauer geführte Familienkonzern die Börse abgehakt. Dabei kaufen sowohl Firmengründer Mühlbauer als auch die Gesellschaft seit Jahren fleißig eigene Aktien. Mittlerweile dürfte der Streubesitz des nur im unregulierten Basic Board gehandelten Titels vermutlich nur bei rund 11 Prozent liegen. Kein Wunder, dass die Mühlbauer-Aktie regelmäßig als gefährdete Gattung – spricht von einem Delisting bedroht – angesehen wird. Tatsächlich passt Mühlbauer perfekt ins Raster für einen Börsenrückzug: Angesichts einer grundsoliden Bilanz ohne Bankverbindlichkeiten, dafür aber mit fast 70 Mio. Euro an liquiden Mitteln, sind Kapitalmaßnahmen zur Finanzierung des weiteren Wachstums eher kein Thema. Dabei agiert der Spezialmaschinenbauer zur Produktion von Reisepässen, ID-Karten, Halbleiterprodukten oder auch RFID-Anwendungen grundsätzlich in einem forschungsintensiven Umfeld. Knapp 15 Prozent der insgesamt 3.078 Mitarbeiter sind dem F&E-Bereich zuzuordnen.

Operativ muss die Gesellschaft nach den starken Jahren 2015 und 2016 deutlich kleinere Brötchen backen. Zum Teil hängen die rückläufigen Zahlen an den üblichen Schwankungen im Projektgeschäft, allerdings herrscht im klassischen Maschinenbereich ein gnadenloser Wettbewerb, weswegen sich die in Roding – rund 50 km von Regensburg entfernt – ansässige Gesellschaft zunehmend als Lösungsanbieter rund um Sicherheitsprodukte (Software, Hardware, Services) positioniert. Trotzdem: 2017 fiel der Umsatz um 9,2 Prozent auf 266,40 Mio. Euro zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) gab um 11,8 Prozent auf 42,38 Mio. Euro ab. Beinahe selbstverständlich für ein so sehr auf Vertrauen und Verlässlichkeit pochendes Unternehmen wie Mühlbauer ist dagegen, dass die Dividende nicht angetastet wird und für 2017 erneut 1,50 Euro pro Anteilschein ausgekehrt werden. Damit bringt es der Titel auf eine Rendite von immerhin fast 3,9 Prozent. Allein das hält boersengefluester.de für ein gewichtiges Argument zugunsten der Mühlbauer-Aktie.

Abzuwarten bleibt derweil, wie sich die Geschäfte im laufenden Jahr entwickeln werden. Momentan stellt Mühlbauer für 2018 zwar Umsatzerlöse auf Vorjahresniveau in Aussicht. Für das operative Ergebnis kalkuliert das Management jedoch mit einem neuerlichen Rückgang – ohne dabei eine Bandbreite zu nennen. Das ist zunächst mal eine enttäuschende Prognose. Unterstellt, dass das EBITDA im laufenden Jahr von 57,5 auf 52,0 Mio. Euro schmelzen würde, käme die Gesellschaft freilich noch immer auf eine attraktive Bewertung. Immerhin türmt sich der Unternehmenswert (Enterprise Value = Marktkapitalisierung minus Netto-Finanzguthaben) gegenwärtig nur auf knapp 500 Mio. Euro, was auf ein EV/EBITDA-Multiple für 2018 von rund 9,6 hinauslaufen würde. Prognostizieren lassen sich die Zahlen freilich nur sehr ungenau. Gut möglich, dass die Gewinne deutlich stärker einknicken – oder aber Mühlbauer zu Jahresbeginn eher tiefstapelt. So gesehen würde boersengefluester.de zurzeit auch nicht unbedingt zu Neuengagements raten. Eine Halten-Position ist das Papier aber vermutlich schon. Von Analysten wird die Mühlbauer-Aktie leider schon seit geraumer Zeit verfolgt. Auch sonst hält sich die Gesellschaft mit Investorenmeldungen zurück. Der nächste offizielle Termin sind die Halbjahreszahlen am 8. August 2018. Einen Tag später findet dann die Hauptversammlung statt.

Abzuwarten bleibt derweil, wie sich die Geschäfte im laufenden Jahr entwickeln werden. Momentan stellt Mühlbauer für 2018 zwar Umsatzerlöse auf Vorjahresniveau in Aussicht. Für das operative Ergebnis kalkuliert das Management jedoch mit einem neuerlichen Rückgang – ohne dabei eine Bandbreite zu nennen. Das ist zunächst mal eine enttäuschende Prognose. Unterstellt, dass das EBITDA im laufenden Jahr von 57,5 auf 52,0 Mio. Euro schmelzen würde, käme die Gesellschaft freilich noch immer auf eine attraktive Bewertung. Immerhin türmt sich der Unternehmenswert (Enterprise Value = Marktkapitalisierung minus Netto-Finanzguthaben) gegenwärtig nur auf knapp 500 Mio. Euro, was auf ein EV/EBITDA-Multiple für 2018 von rund 9,6 hinauslaufen würde. Prognostizieren lassen sich die Zahlen freilich nur sehr ungenau. Gut möglich, dass die Gewinne deutlich stärker einknicken – oder aber Mühlbauer zu Jahresbeginn eher tiefstapelt. So gesehen würde boersengefluester.de zurzeit auch nicht unbedingt zu Neuengagements raten. Eine Halten-Position ist das Papier aber vermutlich schon. Von Analysten wird die Mühlbauer-Aktie leider schon seit geraumer Zeit verfolgt. Auch sonst hält sich die Gesellschaft mit Investorenmeldungen zurück. Der nächste offizielle Termin sind die Halbjahreszahlen am 8. August 2018. Einen Tag später findet dann die Hauptversammlung statt.

Foto: Mühlbauer Holding AG (Inlaybestückung)

...

Mühlbauer Holding

Kurs: 36,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 283,06 | 343,01 | 324,47 | 464,41 | 522,46 | 515,00 | 0,00 | |

| EBITDA1,2 | 58,16 | 92,98 | 33,41 | 94,63 | 46,38 | 52,00 | 0,00 | |

| EBITDA-margin %3 | 20,55 | 27,11 | 10,30 | 20,38 | 8,88 | 10,10 | 0,00 | |

| EBIT1,4 | 43,67 | 76,73 | 8,08 | 66,32 | 15,11 | 40,00 | 0,00 | |

| EBIT-margin %5 | 15,43 | 22,37 | 2,49 | 14,28 | 2,89 | 7,77 | 0,00 | |

| Net profit1 | 34,66 | 58,93 | -3,02 | 48,41 | 11,54 | 29,50 | 0,00 | |

| Net-margin %6 | 12,25 | 17,18 | -0,93 | 10,42 | 2,21 | 5,73 | 0,00 | |

| Cashflow1,7 | 67,95 | 59,18 | 39,68 | 38,76 | 55,69 | 44,00 | 0,00 | |

| Earnings per share8 | 2,43 | 4,13 | -0,21 | 3,35 | 0,80 | 2,00 | 2,70 | |

| Dividend per share8 | 1,50 | 1,50 | 1,00 | 1,00 | 1,50 | 1,50 | 1,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mühlbauer Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 662720 | DE0006627201 | AG | 529,06 Mio € | 10.07.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

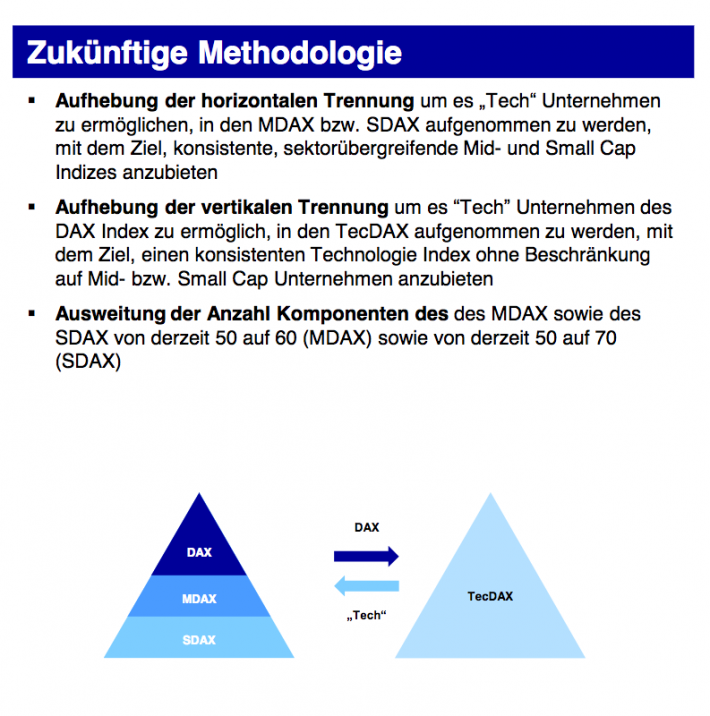

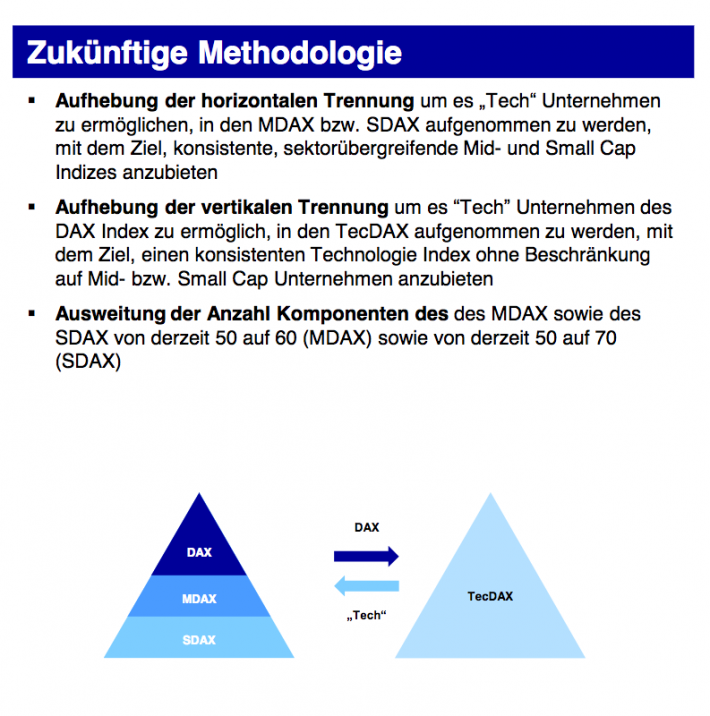

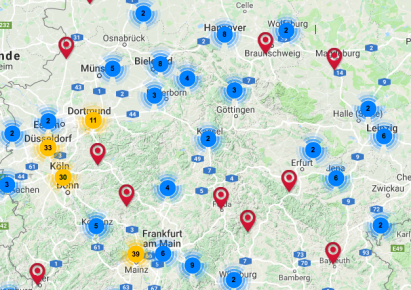

Mit dieser Anpassung sollten jetzt wohl alle gut leben können. Entgegen der ursprünglich kommunizierten Variante passt die Deutsche Börse bei der Neugestaltung der Indexwelt nun nämlich die Zahl der Mitglieder von MDAX und SDAX an und vermeidet so eine – in den Augen vieler Investoren – nicht gerade wünschenswerte strukturelle Verschiebung der Größenordnungen in SDAX und MDAX. Boersengefluester.de hatte Anfang März 2018 (zu dem Artikel kommen Sie HIER) ausführlich über die drohenden Konsequenzen der Indexneuordnung berichtet und zu einem entsprechenden Feedback an die Deutsche Börse aufgerufen. Zu diesem Beitrag erreichte uns ungewöhnlich viel positive Resonanz – insbesondere von der Unternehmensseite. Umso erfreuter sind wir nun, dass die Frankfurter tatsächlich eingelenkt haben. Die Eckpunkte der ab 24. September 2018 geltenden Indexreform: Die scharfe Trennung zwischen Technologie und traditionellen Branchen (Classic) wird aufgehoben. Eine sinnvolle Entscheidung. Technologiewerte können künftig damit – neben dem DAX – auch in den MDAX und SDAX einziehen.

Damit die jetzigen Mitglieder aus MDAX und SDAX nicht über Gebühr von größeren Techtiteln aus ihren angestammten Indizes verdrängt werden, erhöht die Deutsche Börse AG die Zahl der MDAX-Plätze von 50 auf 60. Im SDAX haben künftig sogar 70 Titel Platz – statt bislang 50. „Mit diesen Anpassungen trägt die Deutsche Börse den vielfältigen Rückmeldungen zur vorangegangenen Marktkonsultation Rechnung“, heißt es offiziell. Zudem betont die Deutsche Börse, dass mit den nachträglichen Änderungen die „Repräsentativität der Indizes sowie die hohe Liquidität und Handelbarkeit“ sichergestellt bleiben. Um die exakten Auswirkungen der Neuordnung frühzeitig abschätzen zu können, präsentiert die Börse ab dem 18. Juni 2018 Schattenindizes, die das künftige Reglement bereits jetzt abbilden.

Gewinner der Nachjustierung sind insbesondere „kleinere“ SDAX-Werte wie Borussia Dortmund, bet-at-home.com, Vossloh oder Jost Werke. Möglicherweise darf sishc auch sogar BayWa Hoffnungen auf eine Rückkehr in den Small Cap-Index machen. Gewöhnen müssen sich Anleger künftig aber auch daran, dass Aktien wie SAP oder Infineon nicht nur im DAX, sondern auch im TecDAX notieren. Das Tech-Barometer wiederum bleibt auf 30 Teilnehmer limitiert.

Quelle: Deutsche Börse AG

Foto: Shutterstock

...

Quelle: Deutsche Börse AG

Foto: Shutterstock

...

Quelle: Deutsche Börse AG

Foto: Shutterstock

...

Quelle: Deutsche Börse AG

Foto: Shutterstock

...

© boersengefluester.de | Redaktion

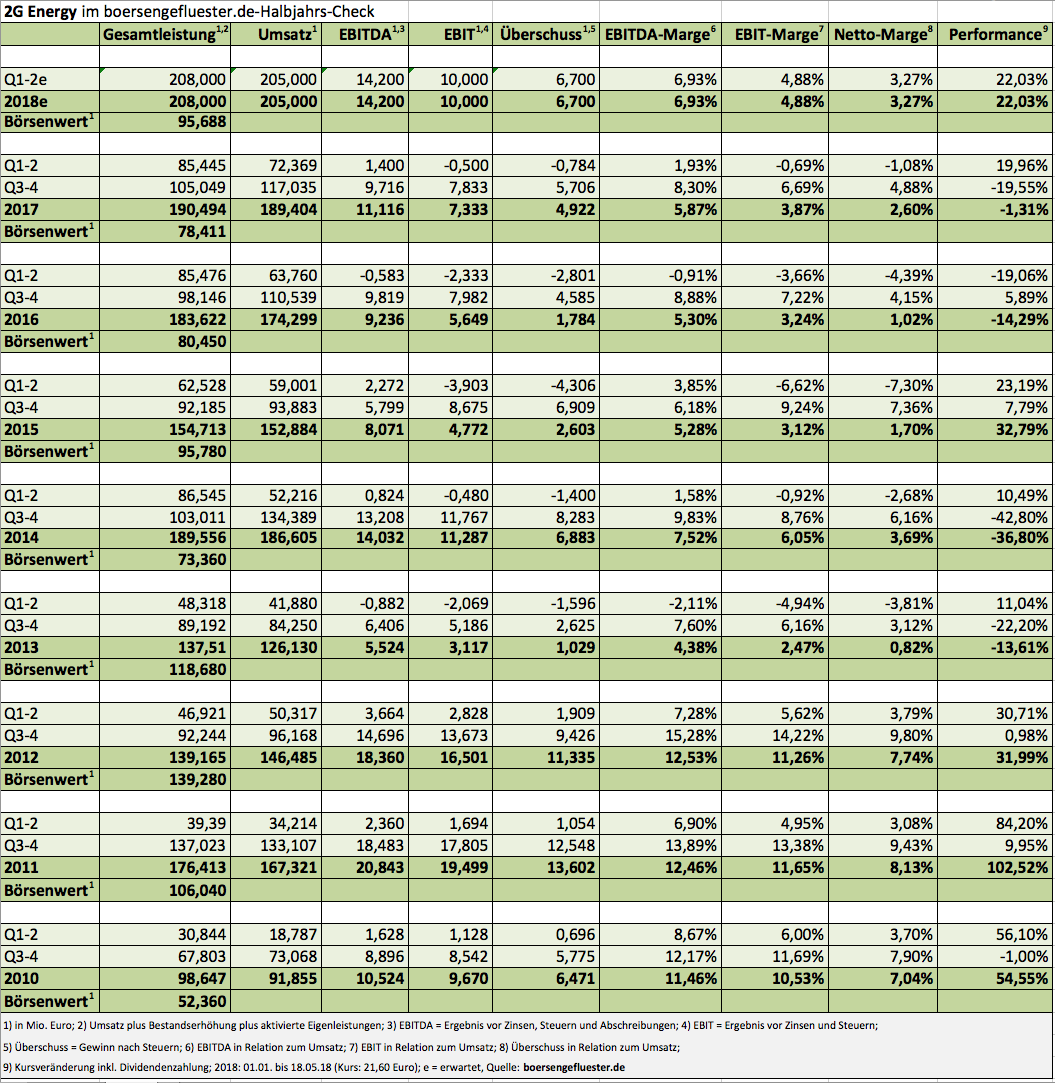

Scheinbar ist bei 2G Energy doch einiges in Gang gekommen: Dabei hatten wir nach unserem letzten Gespräch im November 2017 auf dem Eigenkapitalforum in Frankfurt mit – dem damals noch ganz neuen – Finanzvorstand Friedrich Pehle noch den Eindruck, dass bei dem Anbieter von Kraft-Wärme-Kopplungs-(KWK)-Anlagen in der Vergangenheit längst nicht alles so optimal lief, wie man vielleicht gedacht haben mag. Technisch waren die Anlagen der aus dem münsterländischen Heek stammenden Gesellschaft zwar immer tadellos, und die – zu einem wesentlichen Teil politisch induzierten – enormen Nachfrageschwankungen kann man 2G Energy kaum in die Schuhe schieben. Doch was die Verbesserung der internen Geschäftsprozesse und Kennzahlen angeht, gab es lange Zeit kaum Fortschritte. Jedenfalls hörte sich die Bestandsaufnahme von Pehle für unseren Geschmack vergleichsweise ernüchternd an. Mittlerweile hat der Vorstand den Geschäftsbericht für 2017 vorgelegt, der die bislang genannten Eckdaten bestätigt – und auch an dem Ausblick für 2018 hat sich nichts geändert.

Die eigentliche Überraschung war vermutlich ohnehin schon vorher, wonach die 2017er-Erlöse mit 189,40 Mio. Euro doch ein gutes Stück über den noch Ende Februar kommunizierten „rund 180 Mio. Euro“ lagen. Aber auch der Netto-Gewinn von 4,92 Mio. Euro – entsprechend 1,11 Euro je Aktie – toppte am Ende die Erwartungen von boersengefluester.de. Das Vorstandsteam von 2G Energy bezeichnet den Überschuss derweil als „ordentlich“. Jedenfalls ist er die Basis für die um 2 Cent auf 0,42 Euro erhöhte Dividende je Aktie. Bezogen auf den aktuellen Kurs kommt der im Börsensegment Scale gelistete Anteilschein damit auf eine Rendite von knapp zwei Prozent. Das ist jetzt nicht übermäßig hoch, aber auch nicht ganz verkehrt. Die Hauptversammlung findet am 4. Juli 2018 im nahegelegenen Ahaus statt.

Überhaupt scheint sich an der Börse momentan die Einschätzung durchzusetzen, wonach 2G Energy auf einem guten Weg ist. Immerhin hat der Anteilschein seit Jahresbeginn um deutlich mehr als 20 Prozent an Wert gewonnen und ist mit Schwung über die Marke von 20 Euro gesprungen. Der nächste größere Widerstand lauert nun bei etwa 25 Euro. An dieser Hürde war der Titel vor knapp einem Jahr noch mehrmals gescheitert. Die kommenden Wochen werden also richtungsweisend sein. „Wir haben wichtige Schritte zur Effizienzsteigerung in Produktion, Einkauf, Service, Vertrieb und Verwaltung sowie zur Glättung der Saisonalität eingeleitet und viel Energie in unsere drei Leitprojekte Partnerkonzept (Internationalisierung), Digitalisierung und „Lead to Lean“ investiert“, heißt es offiziell. Am Ende sollen die Anstrengungen für eine „wieder dynamischere Entwicklung unseres Unternehmens“ sorgen. Für 2018 kalkuliert CFO Pehle mit Erlösen zwischen 180 und 210 Mio. Euro sowie einer EBIT-Marge in einer Spanne von 3,5 bis 5,5 Prozent (bezogen auf den Umsatz). Demnach sollte 2G Energy für 2018 beim Ergebnis vor Zinsen und Steuern in einem Korridor von 6,3 bis 10,5 Mio. Euro landen.

[sws_blue_box box_size="640"]Tipp: Kennen Sie schon unsere neue Gesamtübersicht für alle Scale-Aktien? Einfach HIER klicken.[/sws_blue_box]

Zur Einordnung: Die Analysten von First Berlin kalkulieren für das laufende Jahr zurzeit mit einem EBIT von 9,3 Mio. Euro. Die Erwartungshaltung des Kapitalmarkts bewegt sich also durchaus am oberen Ende der Spanne – lässt andererseits aber noch immer Luft für positive Überraschungen. Das Kursziel setzt First Berlin in ihrer jüngsten Studie bei 27,30 Euro an. In dieser Größenordnung bewegt sich auch der nach Auffassung von SMC Research faire Wert der 2G-Aktie. Die Marktkapitalisierung beträgt zurzeit knapp 96 Mio. Euro, was ebenfalls eine interessante Größenordnung ist. Immerhin gilt die Schwelle zu einem dreistelligen Millionen-Euro-Börsenwert vor allem für institutionelle Investoren als wichtig, um überhaupt erst einmal auf dem Radar aufzutauchen.

Überhaupt scheint sich an der Börse momentan die Einschätzung durchzusetzen, wonach 2G Energy auf einem guten Weg ist. Immerhin hat der Anteilschein seit Jahresbeginn um deutlich mehr als 20 Prozent an Wert gewonnen und ist mit Schwung über die Marke von 20 Euro gesprungen. Der nächste größere Widerstand lauert nun bei etwa 25 Euro. An dieser Hürde war der Titel vor knapp einem Jahr noch mehrmals gescheitert. Die kommenden Wochen werden also richtungsweisend sein. „Wir haben wichtige Schritte zur Effizienzsteigerung in Produktion, Einkauf, Service, Vertrieb und Verwaltung sowie zur Glättung der Saisonalität eingeleitet und viel Energie in unsere drei Leitprojekte Partnerkonzept (Internationalisierung), Digitalisierung und „Lead to Lean“ investiert“, heißt es offiziell. Am Ende sollen die Anstrengungen für eine „wieder dynamischere Entwicklung unseres Unternehmens“ sorgen. Für 2018 kalkuliert CFO Pehle mit Erlösen zwischen 180 und 210 Mio. Euro sowie einer EBIT-Marge in einer Spanne von 3,5 bis 5,5 Prozent (bezogen auf den Umsatz). Demnach sollte 2G Energy für 2018 beim Ergebnis vor Zinsen und Steuern in einem Korridor von 6,3 bis 10,5 Mio. Euro landen.

[sws_blue_box box_size="640"]Tipp: Kennen Sie schon unsere neue Gesamtübersicht für alle Scale-Aktien? Einfach HIER klicken.[/sws_blue_box]

Zur Einordnung: Die Analysten von First Berlin kalkulieren für das laufende Jahr zurzeit mit einem EBIT von 9,3 Mio. Euro. Die Erwartungshaltung des Kapitalmarkts bewegt sich also durchaus am oberen Ende der Spanne – lässt andererseits aber noch immer Luft für positive Überraschungen. Das Kursziel setzt First Berlin in ihrer jüngsten Studie bei 27,30 Euro an. In dieser Größenordnung bewegt sich auch der nach Auffassung von SMC Research faire Wert der 2G-Aktie. Die Marktkapitalisierung beträgt zurzeit knapp 96 Mio. Euro, was ebenfalls eine interessante Größenordnung ist. Immerhin gilt die Schwelle zu einem dreistelligen Millionen-Euro-Börsenwert vor allem für institutionelle Investoren als wichtig, um überhaupt erst einmal auf dem Radar aufzutauchen.

Foto: 2G Energy AG...

Foto: 2G Energy AG...

2G Energy

Kurs: 38,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 2G Energy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HL8N | DE000A0HL8N9 | AG | 687,10 Mio € | 31.07.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 246,73 | 266,35 | 312,63 | 365,07 | 375,61 | 390,00 | 465,00 | |

| EBITDA1,2 | 20,11 | 21,87 | 26,63 | 34,30 | 41,11 | 40,00 | 54,70 | |

| EBITDA-margin %3 | 8,15 | 8,21 | 8,52 | 9,40 | 10,95 | 10,26 | 11,76 | |

| EBIT1,4 | 16,45 | 17,93 | 21,96 | 27,64 | 33,35 | 29,50 | 46,50 | |

| EBIT-margin %5 | 6,67 | 6,73 | 7,02 | 7,57 | 8,88 | 7,56 | 10,00 | |

| Net profit1 | 11,96 | 12,64 | 16,37 | 17,99 | 23,67 | 22,50 | 31,80 | |

| Net-margin %6 | 4,85 | 4,75 | 5,24 | 4,93 | 6,30 | 5,77 | 6,84 | |

| Cashflow1,7 | 9,79 | 8,86 | 4,98 | 11,72 | 53,35 | 36,00 | 41,00 | |

| Earnings per share8 | 0,68 | 0,71 | 0,91 | 1,00 | 1,32 | 1,25 | 1,77 | |

| Dividend per share8 | 0,11 | 0,12 | 0,14 | 0,17 | 0,20 | 0,22 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: 2G Energy AG...

Foto: 2G Energy AG...

© boersengefluester.de | Redaktion

Bei der Präsentation von Mobotix auf der Frühjahrskonferenz 2018 im Raum Megabyte des Frankfurter Marriott Hotels hatten wir uns eigentlich auf etwas ganz anderes eingestellt: Angesichts einer Reihe von schwierigen Jahren und der durch Konica Minolta geprägten Aktionärsstruktur – die Japaner halten 65,5 Prozent der Anteilscheine –, galt der Titel des Entwicklers von Videokamerasystemen für boersengefluester.de in erster Linie nur noch als Kandidat für einen Beherrschungsvertrag mit hoffentlich ansprechender Garantiedividende. Offenbar haben wir uns da getäuscht. Jedenfalls lieferte der seit Juni 2017 amtierende dänische Vorstandschef Thomas Lausten einen ungeahnt schwungvollen Vortrag: Eine neue Vertriebsstrategie, die sich auch stärker direkt an Endkunden richtet, intelligente Kamerasysteme sowie eine engere Zusammenarbeit mit Konica Minolta sind nur einige Eckpunkte der neuen Stoßrichtung. Für Fantasie sorgen auch Partnerschaften wie die mit Genetec, einem kanadischen Anbieter von Video-Managementsystemen. „Das ist ein fantastischer Türöffner für uns“, sagt Lausten.

Kapitalmarktorientierte Strukturmaßnahmen, wie einen Gewinnabführungsvertrag oder gar einen Börsenrückzug, passen für Finanzvorstand Klaus Kiener da nicht ins Bild: „Momentan hat Konica Minolta keine derartigen Absichten.“ Vielmehr will CEO Lausten den Shareholder Value dahin zurückbringen, wo er schon einmal war. Das freilich ist ein ambitioniertes Unterfangen: Der bisherige Höchstkurs von 26,98 Euro liegt schon mehr als sechs Jahre zurück. Damals – am 27. Februar 2012 – brachten die Pfälzer rund 358 Mio. Euro an Börsenwert auf die Waagschale. Zurzeit beträgt die Marktkapitalisierung gerade einmal 129 Mio. Euro. Perspektivisch will Lausten sogar nicht ausschließen, dass Mobotix über Zukäufe wachsen will – und dafür kann eine Börsennotiz mit den sich bietenden Möglichkeiten an Kapitalmaßnahmen schließlich nie schaden. Vorerst gilt es jedoch, den erhofften Turnaround umzusetzen. So soll das Netto-Ergebnis im Geschäftsjahr 2017/18 (30. September) auf plus 0,7 Mio. Euro drehen – nach einem Fehlbetrag von 7,6 Mio. Euro im Jahr zuvor. Bei den Umsätzen peilt CFO Kiener eine mehr oder weniger konstante Größenordnung von rund 65 Mio. Euro an.

Nächster Börsentermin ist der 28. Mai 2018 – dann findet in den Geschäftsräumen in Winnweiler-Langmeil die Hauptversammlung (HV) statt. Interessant: Trotz des dicken Verlusts will Mobotix eine Mini-Dividende von 0,04 Euro pro Anteilschein zahlen. Den Liquiditätsabfluss von knapp 531.000 Euro kann die Gesellschaft angesichts der immer noch vorzeigbaren Bilanz zwar locker verkraften. Überrascht ist boersengefluester.de trotzdem von der als Mindestdividende titulierten Ausschüttung. Letztlich ist sie wohl vor dem Hintergrund der Anfechtungsklagen gegen den Nullrunden-Beschluss auf der 2017er-HV zu sehen. Man muss wohl keine sonderlich prophetische Gabe haben, um vorherzusagen, dass dieser Punkt auch auf der nächsten HV für Diskussionsstoff sorgen wird. Per saldo hat uns die Vorstellung von Mobotix auf der Frühjahrskonferenz aber gut gefallen. Offenbar ist die Rollenverteilung zwischen Mobotix und Konica Minolta nun gefunden. Für das kommende Geschäftsjahr haben die Japaner jedenfalls den Kauf von Mobotix-Produkten im Wert von mindestens 3 Mio. Euro angekündigt und wollen darüber hinaus 1,5 Mio. Euro in die weitere Technologieentwicklung investieren.

Explizit adressiert sind Themen wie Smart Cities, Healthcare und auch Prozessoptimierung. „Weitere Investitionen werden getätigt, sobald es notwendig ist, das Wachstum von Mobotix über einen größeren, geografischen Raum und für neue Märkte zu beschleunigen“, sagt Konica Minolta-Manager Yoshiki Fukai. Alles deutet also darauf hin, dass die Pfälzer zunehmend eine Art Hightech-Schmiede für Konica werden. Im Prinzip kann das dem momentan seitwärts gerichteteten Aktienkurs nur helfen. Losgelöst davon bleiben einige Punkte, die den Titel zu einer Sondersituation für eher erfahrene Anleger machen: So ist der Titel nur im weitgehend unregulierten Basic Board gelistet – mit zudem relativ überschaubaren Handelsumsätzen.

Nächster Börsentermin ist der 28. Mai 2018 – dann findet in den Geschäftsräumen in Winnweiler-Langmeil die Hauptversammlung (HV) statt. Interessant: Trotz des dicken Verlusts will Mobotix eine Mini-Dividende von 0,04 Euro pro Anteilschein zahlen. Den Liquiditätsabfluss von knapp 531.000 Euro kann die Gesellschaft angesichts der immer noch vorzeigbaren Bilanz zwar locker verkraften. Überrascht ist boersengefluester.de trotzdem von der als Mindestdividende titulierten Ausschüttung. Letztlich ist sie wohl vor dem Hintergrund der Anfechtungsklagen gegen den Nullrunden-Beschluss auf der 2017er-HV zu sehen. Man muss wohl keine sonderlich prophetische Gabe haben, um vorherzusagen, dass dieser Punkt auch auf der nächsten HV für Diskussionsstoff sorgen wird. Per saldo hat uns die Vorstellung von Mobotix auf der Frühjahrskonferenz aber gut gefallen. Offenbar ist die Rollenverteilung zwischen Mobotix und Konica Minolta nun gefunden. Für das kommende Geschäftsjahr haben die Japaner jedenfalls den Kauf von Mobotix-Produkten im Wert von mindestens 3 Mio. Euro angekündigt und wollen darüber hinaus 1,5 Mio. Euro in die weitere Technologieentwicklung investieren.

Explizit adressiert sind Themen wie Smart Cities, Healthcare und auch Prozessoptimierung. „Weitere Investitionen werden getätigt, sobald es notwendig ist, das Wachstum von Mobotix über einen größeren, geografischen Raum und für neue Märkte zu beschleunigen“, sagt Konica Minolta-Manager Yoshiki Fukai. Alles deutet also darauf hin, dass die Pfälzer zunehmend eine Art Hightech-Schmiede für Konica werden. Im Prinzip kann das dem momentan seitwärts gerichteteten Aktienkurs nur helfen. Losgelöst davon bleiben einige Punkte, die den Titel zu einer Sondersituation für eher erfahrene Anleger machen: So ist der Titel nur im weitgehend unregulierten Basic Board gelistet – mit zudem relativ überschaubaren Handelsumsätzen.

Foto: Mobotix AG

...

Mobotix

Kurs: 1,72

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 70,35 | 62,42 | 56,04 | 63,17 | 50,00 | 52,70 | 0,00 | |

| EBITDA1,2 | 8,76 | 3,08 | -3,87 | 0,38 | 1,48 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 12,45 | 4,93 | -6,91 | 0,60 | 2,96 | 4,93 | 0,00 | |

| EBIT1,4 | 6,17 | 0,23 | -7,52 | -3,84 | -3,07 | 8,30 | 0,00 | |

| EBIT-margin %5 | 8,77 | 0,37 | -13,42 | -6,08 | -6,14 | 15,75 | 0,00 | |

| Net profit1 | 4,68 | -0,06 | -6,31 | -5,41 | -5,50 | 2,80 | 0,00 | |

| Net-margin %6 | 6,65 | -0,10 | -11,26 | -8,56 | -11,00 | 5,31 | 0,00 | |

| Cashflow1,7 | -0,53 | 3,07 | -4,43 | 2,72 | 6,00 | 4,20 | 0,00 | |

| Earnings per share8 | 0,35 | -0,01 | -0,48 | -0,41 | -0,42 | 0,21 | 0,03 | |

| Dividend per share8 | 0,04 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mobotix | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 521830 | DE0005218309 | AG | 22,83 Mio € | 31.03.2008 | ||

* * *

© boersengefluester.de | Redaktion

In der Finanzszene wird die Cyan-Aktie regelmäßig als attraktiver Tipp gehandelt. Und so wundert es auch nicht, dass sich die Marktkapitalisierung seit dem Börsenstart Ende März 2018 von rund 193 Mio. Euro auf mittlerweile fast 206 Mio. Euro erhöht hat – ausgehend von einem Emissionspreis bei 23 Euro pro Anteilschein. Bemerkenswert ist Entwicklung des Anbieters von IT-Sicherheitslösungen für den Einsatz im Mobilfunkbereich aber auch deshalb, weil die Unternehmensbewertung vor dem Start im Börsensegment Scale noch sehr viel niedriger war – wie die Erklärungen im Börsenprospekt (Download HIER) zu einem wichtigen Optionsvertrag zeigen, der die heutige Unternehmsstruktur überhaupt erst eingeleitet hat. Demnach hat die Cyan AG kürzlich für 49 Prozent an der CYAN Security Group GmbH rund 25,75 Mio. Euro (zuzüglich einer kleinen variablen Komponente) bezahlt, was auf eine Unternehmensbewertung von Pi mal Daumen gerade einmal 50 Mio. Euro hinausläuft. Kein Wunder, dass sich einzelne Investoren fragen, wie der plötzliche Wertzuwachs zu erklären ist?

...

© boersengefluester.de | Redaktion

Viele Bilder – wenig Zahlen: Präsentationen wie die von Staramba, muss man als ehr konservativer Investor schon mögen. Zurzeit sind jedoch alle super happy mit der Entwicklung des Spezialisten für Scan-Technologien mit Fokus auf Virtueller Realität (VR). Der Aktienkurs bewegt sich mit knapp 61 Euro in unmittelbarer Nähe zum All-Time-High. Allein seit Jahresbeginn hat der Anteilschein um gut 43 Prozent an Wert gewonnen und die Marktkapitalisierung auf über 145 Mio. Euro gehievt. „Wenn unsere Pläne aufgehen, ist die Bewertung trotzdem viel zu niedrig“, sagt CEO Christian Daudert auf der von Equity Forum veranstalteten Frühjahrskonferenz in Frankfurt. Große Wachstumsschübe verspricht sich Daudert insbesondere durch die zunehmende Verbreitung von 3D-Headsets wie der hierzulande für 219 Euro angebotenen Oculus Go – einem vor einigen Jahren von Facebook übernommen Hersteller von VR-Equipment. Staramba profitiert von der immer leistungsfähigeren und günstigeren Hardware insofern, weil die Gesellschaft die größte 3D-Datenbank – gespickt mit Stars aus Sport und Musik – besitzt und ein funktionierendes Abrechnungsmodell für die Lizenzpartner aufgesetzt hat.

Ansonsten besitzt Staramba jede Menge weitere Zutaten für eine knackige Aktienstory: Das Aktionariat ist mit Investoren wie Rolf Elgeti (Hevella Capital) oder Fredi Bobic sowie dem Netzwerk der 11 Champions AG prominent besetzt. Und auch in der Frankfurter Aktienszene hat die Gesellschaft einflussreiche Fans. Für Kurspower sorgt zudem die Lancierung der eigenen Kryptowährung ROYALTI, zu der es schon bald Neuigkeiten heben soll. Mit dem Erlös aus der Token-Ausgabe (ITO) will Daudert insbesondere das VR-Netzwerk STARAMBA.spaces vorantreiben – noch mehr Stars, mehr Umgebungen und eine noch intensivere Erlebniswelt. Die Erwartungen sind enorm: Nach dem für September 2018 avisierten Start soll die Zahl der Nutzer in den kommenden fünf Jahren auf mehr als 20 Millionen klettern. Die Analysten von SMC Research gehen davon aus, dass Staramba bis 2023 auf einen Netto-Gewinn von gut 15 Mio. Euro kommen kann. Noch sind die Berliner von solchen Größenordnungen jedoch meilenweit entfernt.

Mit konkreten Zahlen müssen sich die Investoren aber noch ein wenig gedulden. Den Geschäftsbericht 2017 wird Staramba nun erst am 29. Mai veröffentlichen – ursprünglich war das Zahlenwerk für den 30. April angesetzt. Bekannt ist bislang nur, dass der Umsatz 16,1 Mio. Euro erreicht hat. Sonderlich viel Aussagekraft misst CEO Daudert der aktuellen Berichterstattung aber ohnehin nicht bei. „Auf die Zahlen würde ich nicht viel geben. Wesentliche wichtiger ist es, die strategische Ausrichtung von Staramba zu begreifen.“ Dazu gehören freilich auch immer wieder aufkommende Spekulationen, wonach Staramba perspektivisch mit US-Größen wie Facebook oder Microsoft anbandeln könnte. Und so bleibt der Titel zu einem wesentlichen Teil eine Art Glaubensfrage. Für Value-Anleger ist das Papier sicher nichts. Wer dagegen auf den Siegeszug von Virtueller Realität – als nächstes großes Zukunftsding – setzt, liegt mit Staramba vermutlich auch jetzt noch richtig. Börsenprofi Elegti hat seinen Anteil erst kürzlich auf annähernd 30 Prozent aufgestockt. Und auch auf der Frühjahrskonferenz war die Präsentation von Dauert super gut besucht – getoppt wurde der Andrang eigentlich nur durch den Vortrag von Bitcoin Group-Vorstand Oliver Flaskämper. Hier gab es nicht einmal mehr Stehplätze im Vortragsraum Kilobyte des Frankfurter Marriott Hotels.

Mit konkreten Zahlen müssen sich die Investoren aber noch ein wenig gedulden. Den Geschäftsbericht 2017 wird Staramba nun erst am 29. Mai veröffentlichen – ursprünglich war das Zahlenwerk für den 30. April angesetzt. Bekannt ist bislang nur, dass der Umsatz 16,1 Mio. Euro erreicht hat. Sonderlich viel Aussagekraft misst CEO Daudert der aktuellen Berichterstattung aber ohnehin nicht bei. „Auf die Zahlen würde ich nicht viel geben. Wesentliche wichtiger ist es, die strategische Ausrichtung von Staramba zu begreifen.“ Dazu gehören freilich auch immer wieder aufkommende Spekulationen, wonach Staramba perspektivisch mit US-Größen wie Facebook oder Microsoft anbandeln könnte. Und so bleibt der Titel zu einem wesentlichen Teil eine Art Glaubensfrage. Für Value-Anleger ist das Papier sicher nichts. Wer dagegen auf den Siegeszug von Virtueller Realität – als nächstes großes Zukunftsding – setzt, liegt mit Staramba vermutlich auch jetzt noch richtig. Börsenprofi Elegti hat seinen Anteil erst kürzlich auf annähernd 30 Prozent aufgestockt. Und auch auf der Frühjahrskonferenz war die Präsentation von Dauert super gut besucht – getoppt wurde der Andrang eigentlich nur durch den Vortrag von Bitcoin Group-Vorstand Oliver Flaskämper. Hier gab es nicht einmal mehr Stehplätze im Vortragsraum Kilobyte des Frankfurter Marriott Hotels.

NeXR Technologies

Kurs: 0,04

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| NeXR Technologies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1K03W | DE000A1K03W5 | SE | 0,27 Mio € | 15.05.2015 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,26 | 0,41 | 0,87 | 0,80 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -8,82 | -9,12 | -8,95 | -9,20 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -3.392,31 | -2.224,39 | -1.028,74 | -1.150,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -11,50 | -11,63 | -6,40 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -4.423,08 | -2.836,59 | -735,63 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -11,71 | -14,72 | -15,14 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -4.503,85 | -3.590,24 | -1.740,23 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -7,46 | -9,31 | -8,73 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -2,84 | -2,38 | -2,45 | -0,65 | -0,18 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

Seine Präsentation auf der von Equity Forum organisierten Frühjahrskonferenz wird CEO Wolfgang Boyé zwar erst am Mittwoch, 14. Mai 2018, halten. Vorab veröffentlichte die – vor allem durch ihren Schmuckverkaufssender Juwelo bekannte – Elumeo AG aber schon einmal ihr Zahlenwerk für das Auftaktquartal 2018. Wie zu erwarten war, ist das Betriebsergebnis mit minus 1,85 Mio. Euro noch im roten Bereich – hat sich gegenüber der entsprechenden Vorjahresperiode aber um 521.000 Euro verbessert. Ein gutes Zeichen ist auch, dass die Erlöse mit knapp 16,61 Mio. Euro um fast 13 Prozent über dem vergleichbaren Niveau von 2017 liegen. Bemerkenswert: Während das TV-Geschäft um 1,7 Prozent rückläufig war, zogen die Erlöse aus dem E-Commerce um 27,5 Prozent auf 6,2 Mio. Euro an. Insgesamt bestätigt Vorstandschef Boyé die bisherigen Prognosen aus dem Geschäftsbericht und rechnet für das Gesamtjahr mit einem leichten Umsatzwachstum und einer verbesserten Rohertrags-Marge. „Wir gehen davon aus, dass sich die Quartalsergebnisse im Jahresverlauf stetig verbessern und wir in 2018 insgesamt eine positive Summe der Segment-EBITDA erreichen.“