[sws_blue_box box_size="640"]Im Gegensatz zur Hausse beim MDAX tendiert die

Metro-Aktie seit Jahren in Summe nur seitwärts. Vorstandschef Olaf Koch will das Geschäft durch eine Aufspaltung des Konzerns in Schwung bringen. Kann das gelingen, und wie geht es mit der Aktie weiter?[/sws_blue_box]

Mit einem kräftigen Rückschlag reagierte der Kurs der

Metro-Aktie auf die Quartalszahlen: Im dritten Viertel der Berichtsperiode 2015/16, das im Juni endete, war der Umsatz des Konzerns um 2,7 Prozent auf 13,59 Mrd. Euro gesunken. Verantwortlich hierfür waren allerdings ausschließlich Währungseffekte – vor allem der Rückgang des russischen Rubel. Währungsbereinigt war der Erlös leicht gestiegen um 0,4 Prozent. Wenig begeistert zeigten sich Investoren hingegen von der Profitabilität. „Vor Sonderfaktoren“ war der Gewinn vor Zinsen und Steuern (EBIT) um 56 Mio. Euro auf 154 Mio. Euro gesunken. 25 Mio. davon waren auf Währungseffekte zurückzuführen. Weitere Belastungsfaktoren Restrukturierungsaufwendungen bei der Großhandelstochter

Metro Cash & Carry, dem mit weitem Abstand größten Umsatz- und Gewinnlieferanten von Metro, sowie die gestiegenen Verluste bei der Elektronik-Tochter

Media-Saturn. Sie litt zuletzt unter den sinkenden Preisen für TV-Geräte, höheren Technikkosten für den Internetauftritt und Aufwendungen für die Eröffnung eines Kunden-Clubs. Immerhin steigen ihre Internetumsätze kräftig. Warum die Restrukturierung bei Metro Cash & Carry allerdings offiziell als „Sonderfaktor“ bezeichnet wird, bleibt das Geheimnis von Vorstandschef Olaf Koch, gibt es doch ähnliche Restrukturierungen ständig. Sie gehören ebenso zum Tagesgeschäft von Metro, wie das Öffnen der Läden an Werktagen. Inklusive der „Sonderfaktoren“ stand ein operativer Verlust von 36 Mio. Euro zu Buche.

Angesichts des kaum vorhandenen Wachstums setzt Koch umso mehr auf die Aufspaltung des Konzerns, die bis Mitte 2017 vollzogen werden soll. Den Plänen nach sollen dann zwei, unabhängige börsennotierte Firmen entstehen – mit

Metro Cash & Carry und der Einzelhandelstochter

Real auf der einen, sowie

Media-Saturn auf der anderen Seite. Koch setzt darauf, dass die Töchter getrennt ihr Potenzial besser ausschöpfen können. Das ist dringend notwendig, ist das Wachstum doch mehr als überschaubar. Der Konzernlenker will dabei den Lebensmittelspezialisten führen, während Media-Saturn-Chef Pieter Haas die Unterhaltungselektronik leiten wird. Der Aufspaltung muss die Hauptversammlung am 17. Februar 2017 zustimmen. Nähere Details zur Aufspaltung wird Koch am 8. und 9. September 2016 präsentieren. Koch geht davon aus, dass beide Töchter künftig einen Platz im

MDAX haben werden – genau wie die Metro-Aktie heute. Er bekräftigte zudem die Prognose für das laufende Geschäftsjahr. Dabei sollen Umsatz und das bereinigte EBIT (Vorjahr 1,15 Mrd. Euro) auf währungsbereinigter Basis leicht steigen.

Derweil baut Koch den Konzern weiter um und durch Übernahmen aus, gerade das Geschäft mit der Belieferung von Restaurants und Hotels. Zuletzt hat der Manager es mit dem Kauf des französischen Lebensmittellieferanten

Pro à Pro gestärkt. Der Deal soll im ersten Quartal 2016/17 abgeschlossen werden. Die Franzosen beliefern vor allem Großkunden in der Betriebsgastronomie, sowie Kantinen von Schulen oder Krankenhäusern und erwirtschaften einen Jahresumsatz von 670 Mio. Euro. Koch setzt große Hoffnungen auf Kunden aus der Gastronomie oder dem Hotelgewerbe und hatte bereits die Lieferanten

Classic Fine Foods und

Rungis Express gekauft. Classic Fine Foods ist ein Premium-Lebensmittel-Lieferant mit Sitz in Singapur und einem Jahresumsatz von umgerechnet rund 190 Mio. Euro. Rungis ist ein Premium-Lebensmittel-Lieferant aus Deutschland mit einem Erlös von rund 140 Mio. Euro. Durch die drei Transaktionen hat Metro einen Umsatz von rund 1 Mrd. Euro hinzugekauft.

Angesichts eines Neun-Monats-Umsatzes im Bereich Metro Cash & Carry, zu dem auch das Belieferungsgeschäft gehört, von 21,6 Mrd. Euro sind die Zukäufe allerdings überschaubar. Die Tochter Media-Saturn wurde zuletzt durch den Kauf des Reparaturdienstleisters

RTS gestärkt. Koch glaubt, dass durch zunehmend komplexere Technologien Beratung zunehmend wichtiger werde für Kunden. Positiv ist die von 5,1 Mrd. auf 3,1 Mrd. Euro gesunkene Nettoverschuldung, nachdem Metro im vergangenen Jahr die Warenhauskette

Kaufhof an den kanadischen Wettbewerber

Hudson’s Bay verkauft hatte und im ersten Quartal 2015/16

Metro Cash & Carry Vietnam veräußert hat. Durch die deutlich niedrigeren Nettoschulden sinkt die Zinsbelastung spürbar.

Analysten prognostizieren für das laufende Fiskaljahr eine operative Gewinnmarge von 2,5 Prozent und für das nächste von 2,6 Prozent. Auf dieser Basis scheint die Aktie mit einem 2017er-KGV von 13 nicht gerade niedrig bewertet, zumal die Unternehmen aus dem HDAX im Schnitt eine operative Marge von 9,2 Prozent haben. Der HDAX umfasst die 110 Unternehmen aus

DAX,

MDAX und

TecDAX. Hingegen kommt der deutlich größere französische Einzelhandelsriese

Carrefour auf eine operative Marge von rund 3,3 Prozent, wobei das KGV mit zwölf niedriger als bei Metro ist. Vor dem Hintergrund dürfte das Papier erst einmal seitwärts laufen. Die nächsten Kursimpulse dürfte Koch am 8. September liefern.

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

20.831,00

|

21.361,00

|

21.768,00

|

22.242,00

|

22.442,00

|

23.072,00

|

23.650,00

|

|

EBITDA1,2

|

991,00

|

947,00

|

866,00

|

814,00

|

916,00

|

942,00

|

0,00

|

|

EBITDA-Marge %3

|

4,76

|

4,43

|

3,98

|

3,66

|

4,08

|

4,08

|

0,00

|

|

EBIT1,4

|

-80,00

|

326,00

|

105,00

|

-21,00

|

254,00

|

241,00

|

500,00

|

|

EBIT-Marge %5

|

-0,38

|

1,53

|

0,48

|

-0,09

|

1,13

|

1,05

|

2,11

|

|

Jahresüberschuss1

|

-211,00

|

256,00

|

130,00

|

-37,00

|

77,00

|

-34,00

|

0,00

|

|

Netto-Marge %6

|

-1,01

|

1,20

|

0,60

|

-0,17

|

0,34

|

-0,15

|

0,00

|

|

Cashflow1,7

|

1.166,00

|

450,00

|

450,00

|

1.004,00

|

838,00

|

1.050,00

|

0,00

|

|

Ergebnis je Aktie8

|

-0,66

|

0,65

|

0,31

|

-0,08

|

0,16

|

-0,07

|

0,25

|

|

Dividende je Aktie8

|

0,00

|

0,17

|

0,00

|

0,00

|

0,00

|

0,00

|

0,07

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

PricewaterhouseCoopers

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Metro (Alt ST) |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

METRO1

|

DE0007257503

|

|

0,00 Mio. €

|

25.07.1996

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

0,00

|

10,56

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

06.02.2017

|

03.02.2018

|

15.05.2018

|

02.08.2018

|

13.12.2017

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-100,00%

|

-100,00%

|

-7,60%

|

+0,99%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€78,50

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Metro VZ (Alt) |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

METRO2

|

DE0007257537

|

|

0,00 Mio. €

|

25.07.1996

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

0,00

|

17,21

|

0,00

|

18,62

|

1,85

|

0,00

|

0,00

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

06.02.2017

|

03.02.2017

|

31.05.2017

|

31.08.2017

|

14.12.2016

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+2,58%

|

+5,34%

|

+5,20%

|

+18,07%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€62,97

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der regelmäßig auch für das Investmentportal

Feingold Research schreibt.

[/sws_grey_box]

Foto: Metro Group AG...

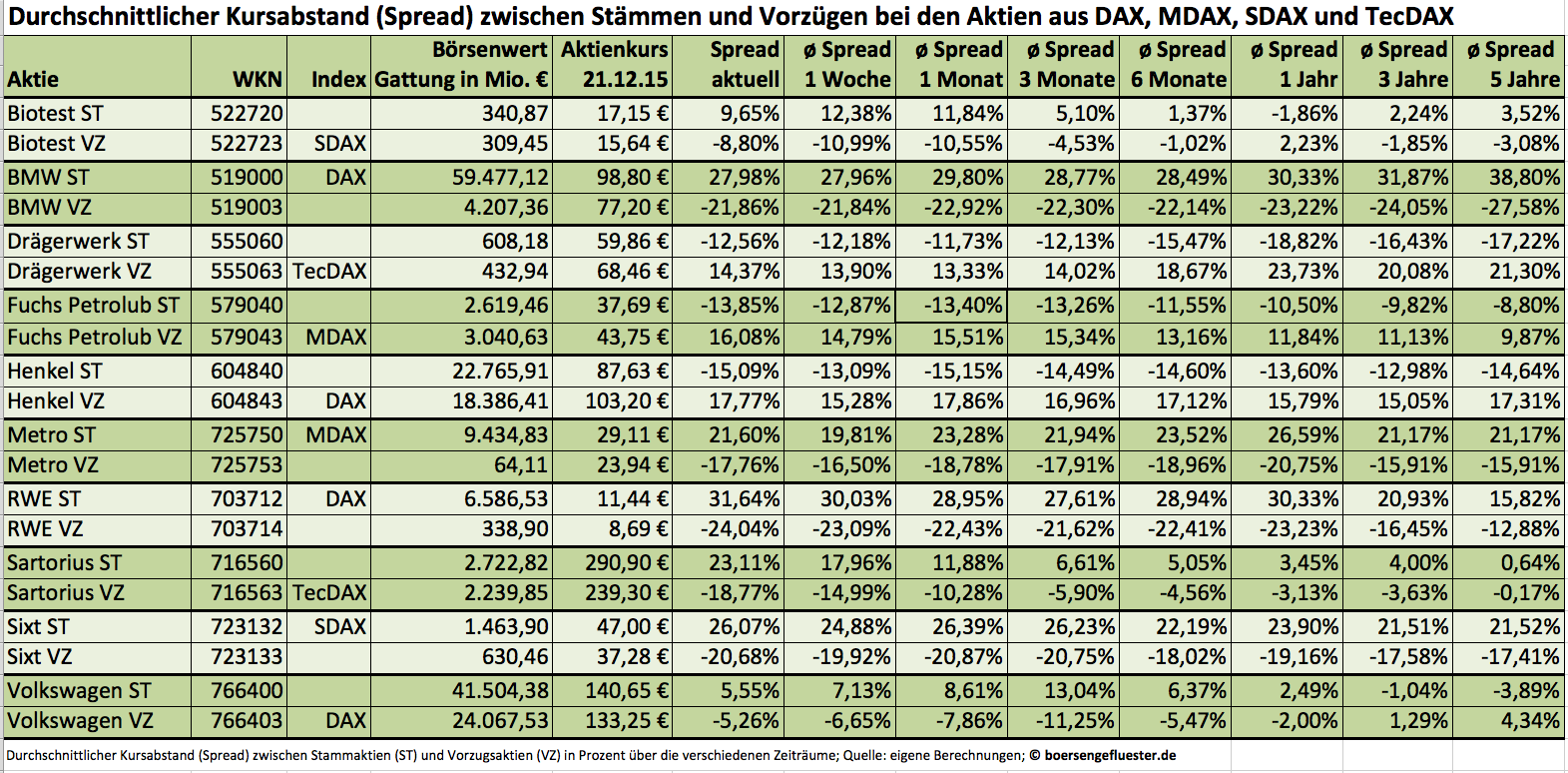

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

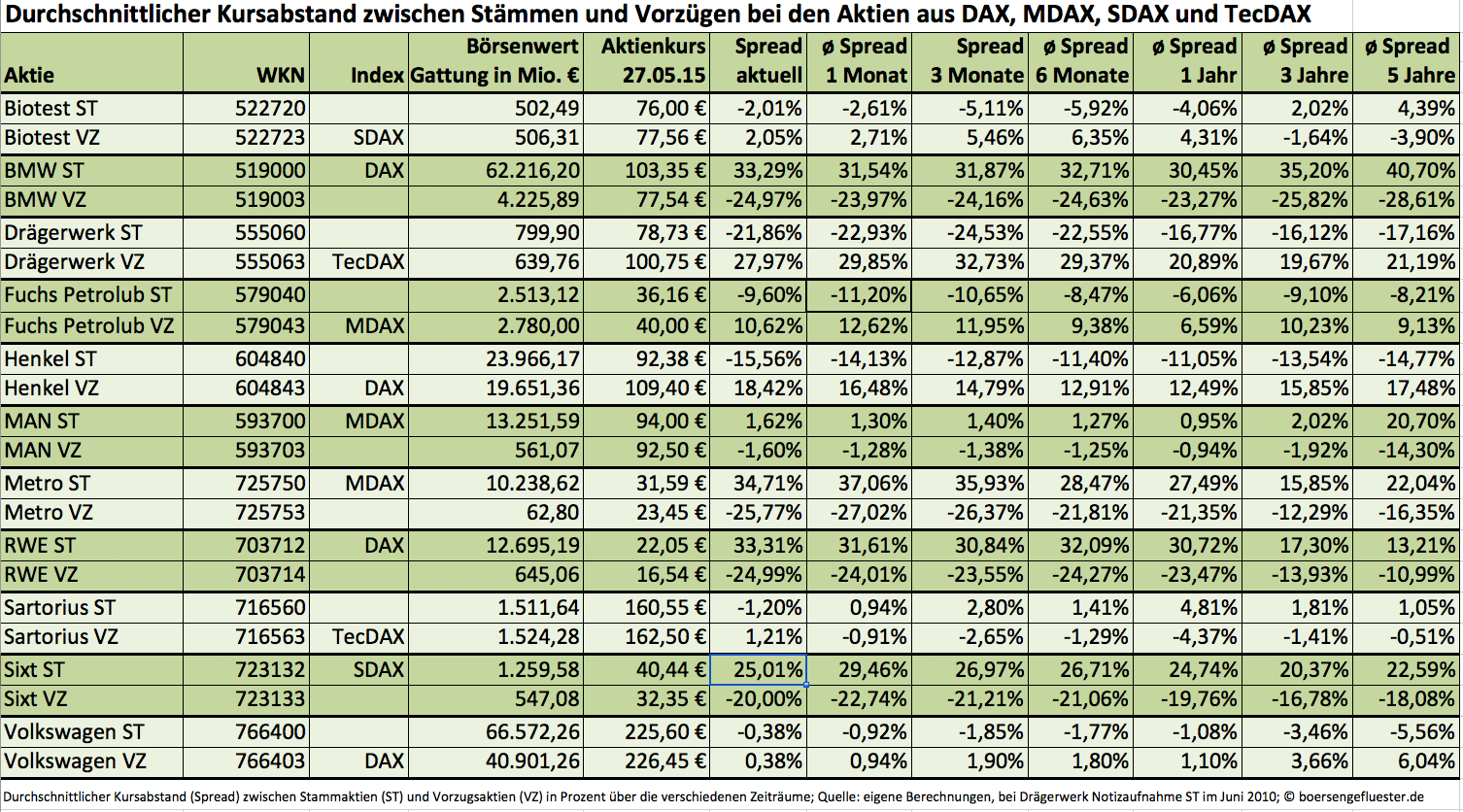

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

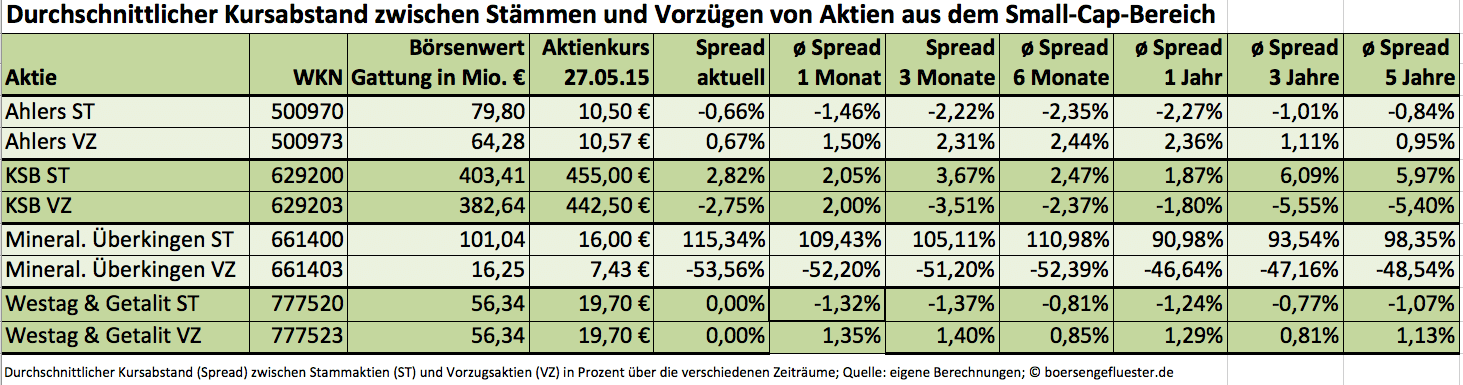

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...