Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Seit Jahren enttäuscht Singulus Technologies die Anleger. Der Kurs des Spezialmaschinenbauers kennt ausschließlich eine Richtung – gen Süden. Inzwischen ist das Eigenkapital nicht nur aufgebraucht, sondern mit mehr als 20 Mio. Euro kräftig negativ. Einzig das kürzlich von Anleihegläubigern und Aktionären verabschiedete Restrukturierungsprogramm bewahrt das Management vor dem Gang zum Konkursrichter. Doch Stefan Rick, Vorstandschef bei Singulus bleibt – wie immer – optimistisch. Im kommenden Jahr will er endlich ein positives operatives Ergebnis (EBIT = Ergebnis vor Zinsen und Steuern) erzielen. Bis dahin sind noch einige Klippen zu umschiffen.

Einst war Singulus ein Star am Neuen Markt. Selbst hart gesottene „Old-Economy- Fans” kamen ins Schwärmen. Das Unternehmen aus Kahl am Main feierte mit Industrie-Maschinen zum „Bespielen“ von optischen Speichern wie CDs, DVDs und Blue Rays große Erfolge und etablierte sich zusammen mit dem japanischen Elektronik-Giganten Sony als Weltmarktführer. Doch das Ende dieser Speichertechnologie kam schneller, als sich die Unterfranken umstellen konnten. Zwar nutzten sie ihr Know-how im Bereich der Vakuumbeschichtung und thermischen Behandlung von Substraten und Oberflächen, um Maschinen zur Herstellung von Solarzellen und Halbleitern zu entwickeln. Doch auch in diesen Branchen brach die Nachfrage weg beziehungsweise kam gar nicht erst in Schwung.

Das Unternehmen verfehlte regelmäßig die viel zu ambitionierten Geschäftsprognosen des Managements. So wurden in den vergangenen vier Jahren insgesamt mehr als 150 Mio. Euro versenkt. Das Ergebnis ist ein negatives Eigenkapital zum 31.Dezember 2015 von 21,5 Mio. Euro bei einem Umsatz von gerade einmal 84 Mio. Euro. Zwar legten die Erlöse um ein Viertel im Vergleich zum – noch desaströseren – Jahr 2014 zu, doch das reichte bei weitem nicht um die Fixkosten des innovativen Maschinenbauers mit weltweiten Vertrieb und Service zu decken. Auch die satten Vorstandsgehälter reißen ein tiefes Loch. Zwar sind die Bezüge um 20 Prozent verringert worden, betrugen aber immer noch stattliche 1,3 Mio. Euro für zwei Mann. Ob das angemessen ist, müssen die Anteilseigner, die fast alles verloren haben, selbst entscheiden.

Die Gewinnschwelle erreicht Singulus erst bei einem Umsatz von 120 bis 130 Mio. Euro, erklärt Markus Ehret, Finanzvorstand von Singulus. Kein Wunder also, dass er für das laufende Jahr Umsätze zwischen 115 und 130 Mio. Euro, ein ausgeglichenes EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) und ein EBIT im Bereich zwischen minus 2 bis minus 6 Mio. Euro erwartet. Einen höheren zweistelligen Mio. Euro Betrag sollen, nach Auskunft von Rinck, umfangreiche Aufträge für Produktionsanlagen für Dünnschicht-Solarmodule bringen, die bereits Ende 2015 angekündigt wurden. Kunde ist ein nicht genanntes chinesisches Unternehmen, das bereits acht dieser Maschinen im Einsatz hat und das Singulus im Dezember einen Konstruktionsauftrag für diese Maschinen erteilt hat. Rinck ist zuversichtlich, dass der Kunde den Auftrag in den kommenden zwei bis drei Monaten unterschreibt. Das Fundament für die neue Fabrik soll in China schon gelegt sein. Alternativen hat der Kunde nicht. Rinck sagt, dass Singulus bei dieser Technologie Marktführer sei. Zu hoffen bleibt, dass der Preis auskömmlich sein wird. Sicherlich weiß der Kunde auch, wie es um Singulus steht. Mit diesem Auftrag steht oder fällt das Unternehmen. Darauf weist der Wirtschaftsprüfer KPMG in seinem Bestätigungsvermerk für den Jahresabschluss 2015 explizit hin.

Neben dem Großauftrag ist noch die Umsetzung von Kapitalmaßnahmen existenziell wichtig. Die Gläubigerversammlung der Anleihebesitzer und die Hauptversammlung haben sie in den vergangenen Wochen durchgewinkt. Natürlich sind hiergegen Widersprüche eingegangen. Die müssen erst einmal gerichtlich abgearbeitet werden, bis die Maßnahmen durchgeführt werden können. Im Einzelnen handelt es sich um eine Herabsetzung des gezeichneten Kapitals 160 zu 1. Das bedeutet die derzeit knapp 50 Mio. Euro Grundkapital verringern sich auf nur noch gut 300.000 Euro. Aus 160 alten wird also eine neue Aktie. Dann erhalten die Besitzer der Unternehmensanleihe im Gesamtvolumen von 60 Mio. Euro für je 1000 Euro Anleihebetrag 96 neue Aktien. Damit erhöht sich das gezeichnete Kapital um 5,76 Mio. auf 6,06 Mio. Euro, und der Anteil der Altaktionäre verringert sich von 100 auf 5 Prozent. Die Anleihegläubiger verfügen über 95 Prozent der Singulus-Aktien. Zudem erhalten sie zwei neue Bonds im Nominalwert von jeweils 100 Euro. Eine Bar-Kapitalerhöhung um gut 2 Mio. Aktien soll frisches Geld in die Kasse bringen. Der Emissionskurs liegt noch nicht fest. Ehret kann sich Preise zwischen 6 und 7 Euro vorstellen. Zu diesem Ergebnis kommt ein Gutachten, das er in Auftrag gegeben hat und nach dem sich die Umtauschverhältnisse der Anleihe in Aktien richten.

Derzeit liegt der Kurs der Singulus-Aktie weit über diesem Wert. Knapp 0,20 Euro kostet das Papier. Man muss aber schon 160 Stück kaufen um nach der Kapitalherabsetzung über eine Aktie zu verfügen. Macht also schlappe 32 Euro oder das Fünffache des Gutachterpreises. Extrem viel billiger kommt man an die Singulus-Aktie, wenn man die Anleihe kauft. Sie kostet aktuell 37 Prozent also 370 Euro (1000 Euro Nominalwert je Anleihe). Dafür bekommt man 96 neue Aktien plus zwei neue Anleihen über zusammen 200 Euro Nominalwert. Rechnet man nun auch hier mit einer Rückzahlungswahrscheinlichkeit von 37 Prozent, dann wären die Anleihen 74 Euro wert. Bleibt ein Preis für die 96 neuen Aktien von je 3,08 Euro (370 – 74 = 296; 296 : 96 = 3,08). Das könnte ein Schnäppchen sein, wenn die Beschlüsse für die Kapitalmaßnahmen rechtskräftig werden und der avisierte Großauftrag aus China kommt. Fragt man den Vorstand, dann ist es nur eine Frage der Zeit, bis beides realisiert ist. Ob das wieder einmal viel zu optimistisch ist, können wir als Außenstehende nicht beurteilen. Es lockt ein Kursverdoppler. Der Totalverlust ist aber ebenso wahrscheinlich. Eine faire Chance für Zocker: Double or nothing.

[sws_grey_box box_size="640"]Dieser Beitrag stammt von Stefan Otto, einem ausgewiesenen Experten für deutsche Spezialwerte. Otto gehörte zur Gründungsredaktion von BÖRSE ONLINE und schreibt als freier Autor für boersengefluester.de.[/sws_grey_box]

Foto: Singulus Technologies AG...

© boersengefluester.de | Redaktion

Gut ein Drittel Wertverlust für 2015 sind kein gutes Aushängeschild für eine Aktie. Und so wundert es auch nicht, dass Stefan Müller-Arends, der Vorstandsvorsitzende von Muehlhan, dem Jahr 2015 das Prädikat „schwierig“ verleiht. Die Gesellschaft aus Hamburg kommt traditionell aus dem Bereich Oberflächenbeschichtungen für maritime Anwendungen – also insbesondere Korrosionsschutz für Schiffe. Doch das Geschäft ist mühsam und von harten Preiskämpfen gekennzeichnet. Also hat sich Muehlhan – zumindest wo es erforderlich war – hier punktuell zurückgezogen und verstärkt auf andere Einsatzgebiete fokussiert. Als Hoffnungsträger galt insbesondere der Öl- und Gassektor. Doch es braucht keine prophetische Gabe um zu erkennen, dass die Kunden aus diesem Sektor zuletzt an allen Ecken und Ende sparen mussten. Das blieb nicht ohne Folgen für Muehlhan. Zwar sorgten einige Großaufträge im Schiffsbereich und der Einsatz eigener Mitarbeiter als Leiharbeiter für Dritte dafür, dass die Erlöse 2015 um 12,2 Prozent auf 238,99 Mio. Euro zulegten. Doch mit Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) musste Muehlhan einen Rückgang um 30,7 Prozent auf knapp 5,22 Mio. Euro hinnehmen. Immerhin: Dieses Resultat fällt nicht ganz so schlecht aus wie zu befürchten war, schließlich sprach CEO Müller-Arends zuletzt davon, vermutlich nur den unteren Bereich der avisierten EBIT-Spanne von 4 bis 6 Mio. Euro zu touchieren. Andererseits lassen Vorstand und Aufsichtsrat keinen Zweifel daran, dass die EBIT-Ausbeute „enttäuschend“ ist und „deutlich unter den intern gesetzten Zielen“ liegt.

Für das laufende Jahr sind die Aussichten gemischt. Das Geschäftsfeld Schiff – es stand 2015 für immerhin fast 35 Prozent der Erlöse – wird vermutlich an Bedeutung verlieren. Grund: Bei neuen Projekten will Muehlhan selektiv vorgehen und auf Projekte mit „dünner“ Marge verzichten. Im Öl- und Gassektor erhofft sich Müller-Arends trotz der labilen Lage dagegen leicht steigende Umsätze und Ergebnisse. Zur Einordnung: 2015 kam Muehlhan hier bei Erlösen von 52,96 Mio. Euro auf ein Segment-EBIT von 4,17 Mio. Euro. Weiteres Wachstum sollen die Bereiche „Erneuerbare Energien“ (Fundamente für Offshore-Anlagen oder Türme für Windkraftanlagen) und auch der Industriesektor beisteuern. Per saldo kalkuliert Müller-Arends für 2016 mit konstanten Erlösen sowie einem EBIT zwischen 5 und 7 Mio. Euro. Ein fürchterlich optimistischer Ausblick ist das nicht. Um die bisherigen Erwartungen der Investoren zu erfüllen, sollte Muehlhan schon den oberen Bereich des Korridors erreichen. Abzüglich der Finanzierungsaufwendungen von vermutlich rund 2 Mio. Euro und einer vergleichbaren Steuerquote, könnten die Nordlichter 2016 bei einem Überschuss von 2,85 Mio. Euro landen, was auf ein Ergebnis je Aktie von fast 15 Cent hinauslaufen würde – müsste Muehlhan das Ergebnis nicht mit den Minderheitsgesellschaftern bei diversen Beteiligungen teilen. So kalkuliert boersengefluester.de für 2016 „nur“ mit einem Gewinn pro Anteilschein von 0,10 Euro. Für eine Platzierung in der KGV-Hitliste reicht das nicht.

Für das laufende Jahr sind die Aussichten gemischt. Das Geschäftsfeld Schiff – es stand 2015 für immerhin fast 35 Prozent der Erlöse – wird vermutlich an Bedeutung verlieren. Grund: Bei neuen Projekten will Muehlhan selektiv vorgehen und auf Projekte mit „dünner“ Marge verzichten. Im Öl- und Gassektor erhofft sich Müller-Arends trotz der labilen Lage dagegen leicht steigende Umsätze und Ergebnisse. Zur Einordnung: 2015 kam Muehlhan hier bei Erlösen von 52,96 Mio. Euro auf ein Segment-EBIT von 4,17 Mio. Euro. Weiteres Wachstum sollen die Bereiche „Erneuerbare Energien“ (Fundamente für Offshore-Anlagen oder Türme für Windkraftanlagen) und auch der Industriesektor beisteuern. Per saldo kalkuliert Müller-Arends für 2016 mit konstanten Erlösen sowie einem EBIT zwischen 5 und 7 Mio. Euro. Ein fürchterlich optimistischer Ausblick ist das nicht. Um die bisherigen Erwartungen der Investoren zu erfüllen, sollte Muehlhan schon den oberen Bereich des Korridors erreichen. Abzüglich der Finanzierungsaufwendungen von vermutlich rund 2 Mio. Euro und einer vergleichbaren Steuerquote, könnten die Nordlichter 2016 bei einem Überschuss von 2,85 Mio. Euro landen, was auf ein Ergebnis je Aktie von fast 15 Cent hinauslaufen würde – müsste Muehlhan das Ergebnis nicht mit den Minderheitsgesellschaftern bei diversen Beteiligungen teilen. So kalkuliert boersengefluester.de für 2016 „nur“ mit einem Gewinn pro Anteilschein von 0,10 Euro. Für eine Platzierung in der KGV-Hitliste reicht das nicht.

...

Give

Kurs: 1,34

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 260,38 | 298,52 | 288,28 | 14,13 | 10,50 | 2,00 | 0,00 | |

| EBITDA1,2 | 14,40 | 27,21 | 17,86 | -4,16 | -6,92 | 0,20 | 0,00 | |

| EBITDA-margin %3 | 5,53 | 9,12 | 6,20 | -29,44 | -65,91 | 10,00 | 0,00 | |

| EBIT1,4 | 3,04 | 16,74 | 12,74 | -4,28 | -4,49 | -0,20 | 0,00 | |

| EBIT-margin %5 | 1,17 | 5,61 | 4,42 | -30,29 | -42,76 | -10,00 | 0,00 | |

| Net profit1 | 1,27 | 9,79 | 6,37 | -3,79 | -4,17 | -0,30 | 0,00 | |

| Net-margin %6 | 0,49 | 3,28 | 2,21 | -26,82 | -39,71 | -15,00 | 0,00 | |

| Cashflow1,7 | 11,76 | -5,02 | 5,20 | 2,44 | -4,40 | -0,25 | 0,00 | |

| Earnings per share8 | 0,02 | 0,43 | 0,18 | -0,21 | -0,31 | -0,02 | -0,01 | |

| Dividend per share8 | 0,12 | 0,75 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Dafür zählt der Small Cap – fast schon seit Jahren – zu den Titeln mit dem niedrigsten Kurs-Buchwert-Verhältnis (KBV). Zurzeit wird das Papier mit einem Abschlag von mehr als 45 Prozent auf den Buchwert von 3,19 Euro je Anteilschein gehandelt. Warum der enorme Discount? Zum einen agiert das Unternehmen momentan gerade einmal mit einer Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital) von 3,2 Prozent. Zum anderen stehen Firmenwerte von 19,76 Mio. Euro in der Bilanz. Das sind immerhin mehr als 14 Prozent der Bilanzsumme. Wie werthaltig diese Werte langfristig tatsächlich sind, lässt sich schwer einschätzen. Die Furcht vor einer möglichen Goodwillabschreibung, die dann entsprechend am Eigenkapital zehren würde, spielt sich in dem niedrigen KBV auf jeden Fall wider. Zur Einordnung: Gut zwei Drittel des bilanzierten Firmenwert entfällt auf die Bereiche Muehlhan Deutschland und Muehlhan Polen. Interessant: Klammert man den Goodwill komplett aus dem Eigenkapital aus, ergäbe sich ein Buchwert je Aktie von gut 2,15 Euro. Selbst unter diesem Blickwinkel wird der Anteilschein also mit einem Abschlag zum Eigenkapital gehandelt. Das sollte die Notiz zumindest nach unten gut absichern. Eine gewisse Strahlkraft hat auch die für 2015 vorgeschlagene Dividende von 0,04 Euro je Aktie, schließlich errechnet sich daraus eine Rendite von fast 2,3 Prozent. Zwar gibt es etliche Papiere, die hier mehr zu bieten haben. Doch nach fünf Nullrunden in Folge, ist der Dividendenvorschlag definitiv eine positive Überraschung für boersengefluester.de. Wer den Titel im Depot hat, sollte also investiert bleiben. Wenn die Börsenstimmung sich nicht nachhaltig verschlechtert, müsste der Titel auf Sicht von zwölf Monaten eigentlich eine solide 25 Prozent-Chance bieten. Das wäre auf jeden Fall ein schönes Aushängeschild für die im Entry Standard gelistete Muehlhan-Aktie.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Give | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KD0F | DE000A0KD0F7 | AG | 18,63 Mio € | 26.10.2006 | ||

* * *

© boersengefluester.de | Redaktion

In die stabile Seitenlage ist der Aktienkurs von Pantaleon Entertainment gewechselt. Nach dem rasanten Anstieg vom vergangenen November ist diese Entwicklung nicht unbedingt ungewöhnlich, zumal die Veröffentlichung der vorläufigen Jahreszahlen für 2015 noch bis Ende April dauern wird. Immerhin: Auf der Kapitalmarktkonferenz von Egbert Prior Anfang März ließ Pantaleon-Vorstand Dan Maag bereits durchblicken, dass die Mediengesellschaft ihr Umsatzziel von 15 Mio. Euro „solide“ erreicht habe und das dazugehörige Ergebnis „leicht negativ“ sein wird. Die Analysten von SMC Research – die Münsteraner haben die Coverage der Pantaleon-Aktie Mitte März aufgenommen – rechnen für 2015 mit einem Fehlbetrag von rund 200.00 Euro, der sich ihrer Meinung nach im laufenden Jahr allerdings auf gut 4 Mio. Euro vergrößern dürfte. Derweil verstärkt die bislang auf Kinoproduktionen fokussierte Pantaleon Entertainment ihre Expertise in der Entwicklung neuer Werbeformate für TV-Sender sowie Video-on-Demand-Anbieter – und zwar in Form der gemeinsam mit dem ProSieben-Moderator Joko Winterscheidt, dem PR-Manager Peter Olsson und dem früheren Sat.1-Geschäftsführer Nicolas Paalzow gegründeten Gesellschaft Creative Cosmos 15 GmbH. „Ziel der gemeinsamen Aktivitäten ist die Verbindung von Werbung und Entertainment“, heißt es offiziell. Pantaleon wird 40,5 Prozent an CC15 halten. Geführt werden die Geschäfte von Nicolas Paalzow. Pantaleon-CEO Maag lobt die Kombination wie zu besten Neuer-Markt-Zeiten: „Eine hochwertigere Partnerschaft gibt es wohl in dieser Form nicht.“

Trotzdem: An der Börse verhallte die Gründung des neuen Gemeinschaftsunternehmens bislang, was in gewisser Weise auch verständlich ist, denn die möglichen Umsatz- und Ergebniseffekte von CC15 lassen sich gegenwärtig kaum einschätzen. Außerdem wirkt womöglich ein kritischer Artikel der WirtschaftsWoche noch immer ein wenig nach. Darüber hinaus sind die Investoren natürlich gespannt auf die weitere Entwicklung von Pantaflix. Die Vorstellung der Streamingplattform war schließlich der Auslöser der Kursrally von Ende 2015. Ein ungelöster Punkt ist für boersengefluester.de allerdings noch immer die Öffnung der Gesellschaft für einen größeren Aktionärskreis. Momentan befinden sich gerade einmal rund 20 Prozent der Anteile im freien Umlauf. Die restlichen Stücke sind bei BlackMars Capital GmbH gebündelt, die wiederum zu gleichen Anteilen Dan Maag, dem früheren Nanostart-CEO Marco Beckmann sowie dem Schauspieler Matthias Schweighöfer zuzurechnen ist. „Wir lieben unsere Idee und unsere Firma sehr“, betonte Maag auf der Prior-Konferenz. Damit bleibt es bei der kniffligen Ausgangslage: 20 Prozent von gerade einmal 1,1 Millionen Aktien sind für einen liquiden Börsenhandel und eine Entwicklung hin zu Publikumsgesellschaft auf Dauer einfach zu wenig.

Eine Variante – über die auch immer wieder spekuliert wird – wäre eine größere Kapitalerhöhung, bei der BlackMars sich verwässern lässt. Zusätzliche finanzielle Feuerkraft für das Projekt Pantaflix könnte mit Sicherheit nicht schaden. Andererseits wäre eine solche Maßnahme wohl nur mit ordentlichen Abschlag auf den gegenwärtigen Kurs machbar. Dabei müssen die potenziellen Investoren ohnehin eine Menge Risikobereitschaft mitbringen. Schon bei der aktuellen Notiz von 61,50 Euro kommt Pantaleon Entertainment auf eine Marktkapitalisierung von fast 68 Mio. Euro. Dabei liegen die Ergebnisschätzungen der Analysten ungewöhnlich weit auseinander: Hauck & Aufhäuser kalkuliert für 2018 mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 10,9 Mio. Euro, während SMC Research mit 5,5 Mio. Euro rechnet. Dichter zusammen liegen die Experten bei ihren Kurszielen: Hauck & Aufhäuser hält Kurse von bis zu 106 Euro für darstellbar, SMC nennt eine Marke von 94,50 Euro als fair. Genügend Raum nach oben lassen beide Vorgaben. Nun: Um tatsächlich in diese Regionen vorzustoßen, muss Pantaleon noch eine Menge liefern – und zwar in Form von harten Zahlen. Dabei hat uns Firmenlenker Maag mit der strategischen Ausrichtung von Pantaleon bislang durchaus überzeugt. Wir bleiben also bei unserer Einschätzung: Halten.

Eine Variante – über die auch immer wieder spekuliert wird – wäre eine größere Kapitalerhöhung, bei der BlackMars sich verwässern lässt. Zusätzliche finanzielle Feuerkraft für das Projekt Pantaflix könnte mit Sicherheit nicht schaden. Andererseits wäre eine solche Maßnahme wohl nur mit ordentlichen Abschlag auf den gegenwärtigen Kurs machbar. Dabei müssen die potenziellen Investoren ohnehin eine Menge Risikobereitschaft mitbringen. Schon bei der aktuellen Notiz von 61,50 Euro kommt Pantaleon Entertainment auf eine Marktkapitalisierung von fast 68 Mio. Euro. Dabei liegen die Ergebnisschätzungen der Analysten ungewöhnlich weit auseinander: Hauck & Aufhäuser kalkuliert für 2018 mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 10,9 Mio. Euro, während SMC Research mit 5,5 Mio. Euro rechnet. Dichter zusammen liegen die Experten bei ihren Kurszielen: Hauck & Aufhäuser hält Kurse von bis zu 106 Euro für darstellbar, SMC nennt eine Marke von 94,50 Euro als fair. Genügend Raum nach oben lassen beide Vorgaben. Nun: Um tatsächlich in diese Regionen vorzustoßen, muss Pantaleon noch eine Menge liefern – und zwar in Form von harten Zahlen. Dabei hat uns Firmenlenker Maag mit der strategischen Ausrichtung von Pantaleon bislang durchaus überzeugt. Wir bleiben also bei unserer Einschätzung: Halten.

Foto: picjumbo.com

...

PAL Next

Kurs: 0,97

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PAL Next | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UPJ | DE000A12UPJ7 | AG | 25,40 Mio € | 04.03.2015 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="640"] Nach der jahrelangen Kursschwäche ist das Papier des Motorenherstellers Deutz seit dem Februar-Tief um mehr als 50 Prozent nach oben geschossen. Dabei hat Vorstandschef Helmut Leube einen verhaltenen Ausblick auf 2016 gegeben. Kann die Erholung der SDAX-Aktie dennoch weitergehen?[/sws_blue_box]

Im Gegensatz zum Aktienkurs dreht das Geschäft von Deutz nur im unteren Bereich: 2015 hat der Hersteller von Dieselmotoren einen Absatzeinbruch um 30 Prozent verbucht. Auslöser waren das stark schrumpfende Geschäft für Mobile Arbeitsmaschinen (unter anderem Bagger und Dampfwalzen) sowie der Bereich Landtechnik. Das konnte durch das etwas gestiegene Service-Geschäft und Umsätze im Automotive-Bereich auch nicht annähernd wettgemacht werden. Entsprechend sank der Konzernumsatz um 18,5 Prozent auf 1,25 Mrd. Euro. Das lag einerseits daran, dass im Vorjahr viele europäische Kunden vor der Einführung einer neuen Abgasnorm in der EU zum 1. Oktober 2014 kräftig geordert hatten, und sich 2015 mit Aufträgen stark zurückgehalten haben. „Zum anderen ist Deutz seit der zweiten Jahreshälfte 2015 von einer ausgeprägten Investitionszurückhaltung in den Endmärkten betroffen“, sagt Vorstandschef Helmut Leube. Der Gewinn vor Zinsen und Steuern (EBIT) kollabierte 2015 auf nur mehr 4,9 Mio. Euro. Das entsprach einer Marge von lediglich 0,4 Prozent, gegenüber 0,8 Prozent für 2014. Bereits im September 2015 hatte der Konzern Anleger mit einer Gewinnwarnung auf die schwachen Zahlen vorbereitet. Die unveränderte Dividende je Aktie von 0,07 Euro für 2015 ist da nur ein schwacher Trost, zumal die Dividendenrendite bei lediglich 1,7 Prozent liegt.

Eine deutliche Besserung des Geschäfts ist momentan nicht in Sicht. „Für das Geschäftsjahr 2016 stellen wir uns auf ein weiterhin schwieriges Geschäftsumfeld ein, zumal Anzeichen für eine Markterholung bis dato noch nicht erkennbar sind“, betont der Firmenlenker. „Insgesamt gehen wir von einem stagnierenden bzw. allenfalls leicht wachsenden Umsatz aus. Dabei sollte die EBIT-Marge moderat ansteigen.“ Die Skepsis von Leube ist mehr als verständlich, wenn man sich die anhaltende Abschwächung des Wachstums der Weltwirtschaft und die entsprechenden Zahlen und Prognosen des weltgrößten Baumaschinenherstellers Caterpillar anschaut. Zudem dürften die sinkenden Preise für Agrarrohstoffe – und die in der Folge sinkenden Einkommen der Landwirte – dafür sorgen, dass sich die meisten Bauern mit dem Kauf von Landmaschinen weiter zurückhalten.

Die geplant Ergebnisverbesserung bei Deutz sei vor allem auf weitere Kostensenkungen und den „ersten positiven Effekten aus der Standortoptimierung“ zurückzuführen. Der Konzern räumt den Standort Köln-Deutz und baut am größten Standort Köln-Porz ein neues Wellenzentrum zur Fertigung von Nocken- und Kurbelwellen. Es soll Mitte 2016 den Betrieb aufnehmen. Zum anderen wird das Werk für Austauschmotoren in Übersee am Chiemsee bis 2017 in das Werk in Ulm integriert und anschließend geschlossen. Wegen der schwachen Nachfrage in China hat der Konzern seine Anteile an einem Joint-Venture verkauft. „Unsere chinesische Produktion konsolidieren wir aufgrund der reduzierten Wachstumserwartungen in unserem Joint Venture Deutz Dalian“, sagt Leube. Das Joint Venture betreibt Deutz seit 2007 gemeinsam mit dem chinesischen Autohersteller First Automotive Works (FAW). Immerhin sieht es bilanziell ganz gut aus bei Deutz. Die Eigenkapitalquote liegt bei beachtlichen 45,5 Prozent und die Nettofinanzposition bei 39 Mio. Euro. Damit ist der Konzern gut gerüstet, um dem herausfordernden Umfeld zu trotzen.

Die mittel- und langfristigen Perspektiven von Deutz erscheinen gut, könnten doch die Märkte für Mobile Arbeitsmaschinen und Landmaschinen in den nächsten Jahren wachsen, wodurch die Nachfrage nach Dieselmotoren von Deutz angekurbelt würde. Für Zuversicht sorgt auch die langfristige Kooperation mit der im MDAX gelisteten KION Group. So sollen die großen Gabelstapler der KION-Premiummarke Linde ab dem Jahr 2019 sukzessive mit neuentwickelten 2,2-Liter-Motoren von Deutz ausgerüstet werden. Das ist aber Zukunftsmusik, während das Umfeld auf absehbare Zeit schwierig bleiben dürfte.

Wie geht es mit der Deutz-Aktie weiter? Die Analysten sind geradezu euphorisch und prognostizieren für 2016 ein EBIT von 20 Mio. Euro und für 2017 sogar von rund 40 Mio. Euro. Woher der Optimismus der Analysten stammt, angesichts der Tatsache, dass der Gewinn von Deutz seit Jahren in einer Abwärtsspirale ist, bleibt das Geheimnis der Finanzprofis. Angenommen der Konzern würde es tatsächlich schaffen, im nächsten Jahr das EBIT auf 40 Mio. zu verdoppeln, – was äußerst unwahrscheinlich erscheint –, wäre Deutz bei einem Börsenwert von 500 Mio. Euro mit dem 12,5fachen des 2017er-EBITs bewertet. Das ist ein extrem hoher Wert. Selbst wenn man den Netto-Cash von 39 Mio. Euro berücksichtigt, wäre der Konzern immer noch mit dem 11,5fachen bewertet. Und das bei einer erwarteten EBIT-Marge von nur knapp drei Prozent für 2017. Für diejenigen Anleger, die lieber auf das KGV schauen: Das 2016er-KGV liegt bei horrenden 43 und für 2017 bei 18. Die Zahlen sprechen eine klare Sprache. Vor dem Hintergrund und angesichts der trüben Geschäftsperspektiven könnte die Rally schon bald auslaufen und die Aktie eher den Rückwärtsgang einlegen.

Die geplant Ergebnisverbesserung bei Deutz sei vor allem auf weitere Kostensenkungen und den „ersten positiven Effekten aus der Standortoptimierung“ zurückzuführen. Der Konzern räumt den Standort Köln-Deutz und baut am größten Standort Köln-Porz ein neues Wellenzentrum zur Fertigung von Nocken- und Kurbelwellen. Es soll Mitte 2016 den Betrieb aufnehmen. Zum anderen wird das Werk für Austauschmotoren in Übersee am Chiemsee bis 2017 in das Werk in Ulm integriert und anschließend geschlossen. Wegen der schwachen Nachfrage in China hat der Konzern seine Anteile an einem Joint-Venture verkauft. „Unsere chinesische Produktion konsolidieren wir aufgrund der reduzierten Wachstumserwartungen in unserem Joint Venture Deutz Dalian“, sagt Leube. Das Joint Venture betreibt Deutz seit 2007 gemeinsam mit dem chinesischen Autohersteller First Automotive Works (FAW). Immerhin sieht es bilanziell ganz gut aus bei Deutz. Die Eigenkapitalquote liegt bei beachtlichen 45,5 Prozent und die Nettofinanzposition bei 39 Mio. Euro. Damit ist der Konzern gut gerüstet, um dem herausfordernden Umfeld zu trotzen.

Die mittel- und langfristigen Perspektiven von Deutz erscheinen gut, könnten doch die Märkte für Mobile Arbeitsmaschinen und Landmaschinen in den nächsten Jahren wachsen, wodurch die Nachfrage nach Dieselmotoren von Deutz angekurbelt würde. Für Zuversicht sorgt auch die langfristige Kooperation mit der im MDAX gelisteten KION Group. So sollen die großen Gabelstapler der KION-Premiummarke Linde ab dem Jahr 2019 sukzessive mit neuentwickelten 2,2-Liter-Motoren von Deutz ausgerüstet werden. Das ist aber Zukunftsmusik, während das Umfeld auf absehbare Zeit schwierig bleiben dürfte.

Wie geht es mit der Deutz-Aktie weiter? Die Analysten sind geradezu euphorisch und prognostizieren für 2016 ein EBIT von 20 Mio. Euro und für 2017 sogar von rund 40 Mio. Euro. Woher der Optimismus der Analysten stammt, angesichts der Tatsache, dass der Gewinn von Deutz seit Jahren in einer Abwärtsspirale ist, bleibt das Geheimnis der Finanzprofis. Angenommen der Konzern würde es tatsächlich schaffen, im nächsten Jahr das EBIT auf 40 Mio. zu verdoppeln, – was äußerst unwahrscheinlich erscheint –, wäre Deutz bei einem Börsenwert von 500 Mio. Euro mit dem 12,5fachen des 2017er-EBITs bewertet. Das ist ein extrem hoher Wert. Selbst wenn man den Netto-Cash von 39 Mio. Euro berücksichtigt, wäre der Konzern immer noch mit dem 11,5fachen bewertet. Und das bei einer erwarteten EBIT-Marge von nur knapp drei Prozent für 2017. Für diejenigen Anleger, die lieber auf das KGV schauen: Das 2016er-KGV liegt bei horrenden 43 und für 2017 bei 18. Die Zahlen sprechen eine klare Sprache. Vor dem Hintergrund und angesichts der trüben Geschäftsperspektiven könnte die Rally schon bald auslaufen und die Aktie eher den Rückwärtsgang einlegen.

Deutz

Kurs: 12,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 630500 | DE0006305006 | AG | 1.907,98 Mio € | 06.05.1905 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.295,60 | 1.617,30 | 1.953,40 | 2.063,20 | 1.813,70 | 2.130,00 | 2.360,00 | |

| EBITDA1,2 | -0,20 | 123,10 | 176,20 | 180,00 | 135,40 | 183,00 | 260,00 | |

| EBITDA-margin %3 | -0,02 | 7,61 | 9,02 | 8,72 | 7,47 | 8,59 | 11,02 | |

| EBIT1,4 | -106,60 | 34,10 | 82,60 | 81,00 | 41,90 | 90,00 | 175,00 | |

| EBIT-margin %5 | -8,23 | 2,11 | 4,23 | 3,93 | 2,31 | 4,23 | 7,42 | |

| Net profit1 | -107,60 | 38,20 | 80,20 | 81,90 | 51,80 | 56,00 | 106,00 | |

| Net-margin %6 | -8,31 | 2,36 | 4,11 | 3,97 | 2,86 | 2,63 | 4,49 | |

| Cashflow1,7 | 44,90 | 93,30 | 57,70 | 138,80 | 101,70 | 80,00 | 150,00 | |

| Earnings per share8 | -0,89 | 0,32 | 0,66 | 0,66 | 0,39 | 0,42 | 0,62 | |

| Dividend per share8 | 0,00 | 0,15 | 0,15 | 0,17 | 0,17 | 0,18 | 0,20 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]...

© boersengefluester.de | Redaktion

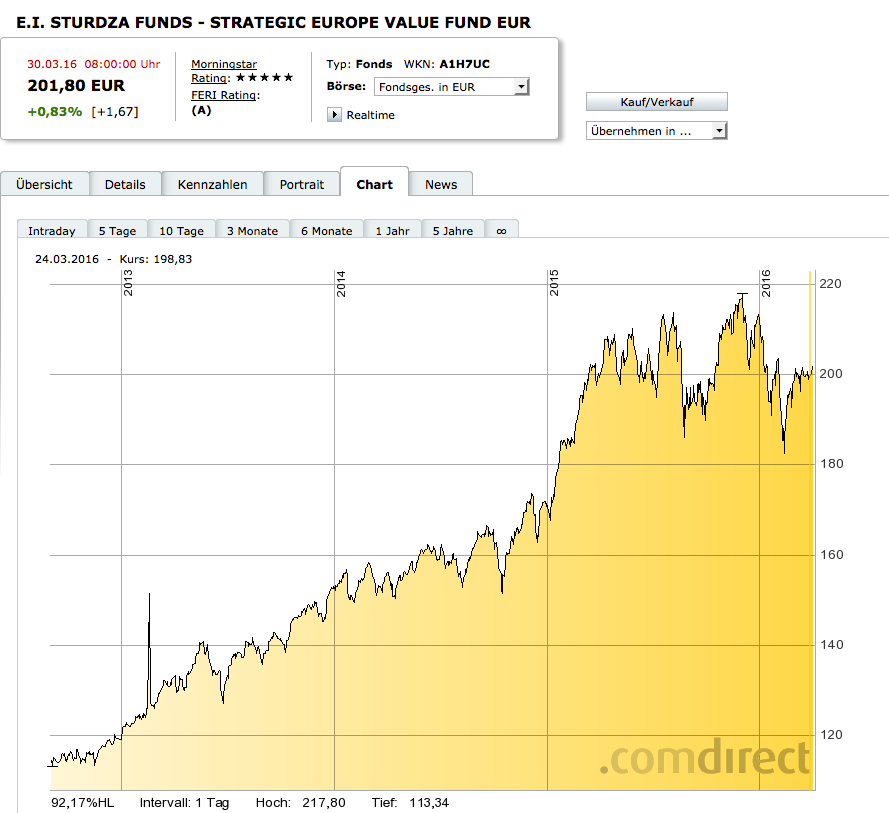

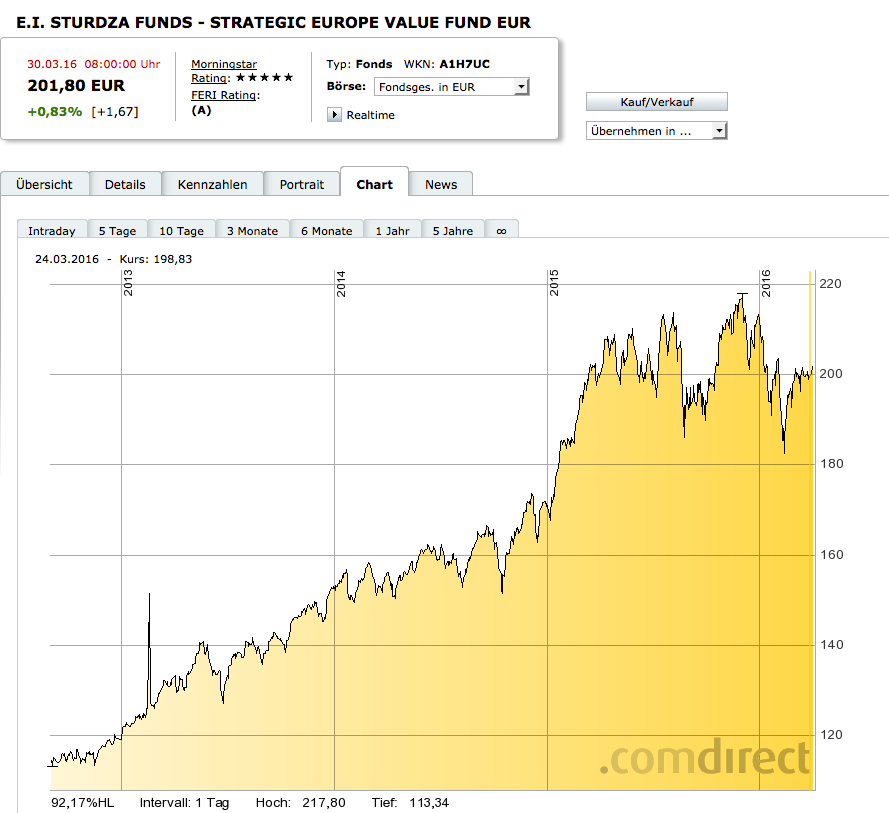

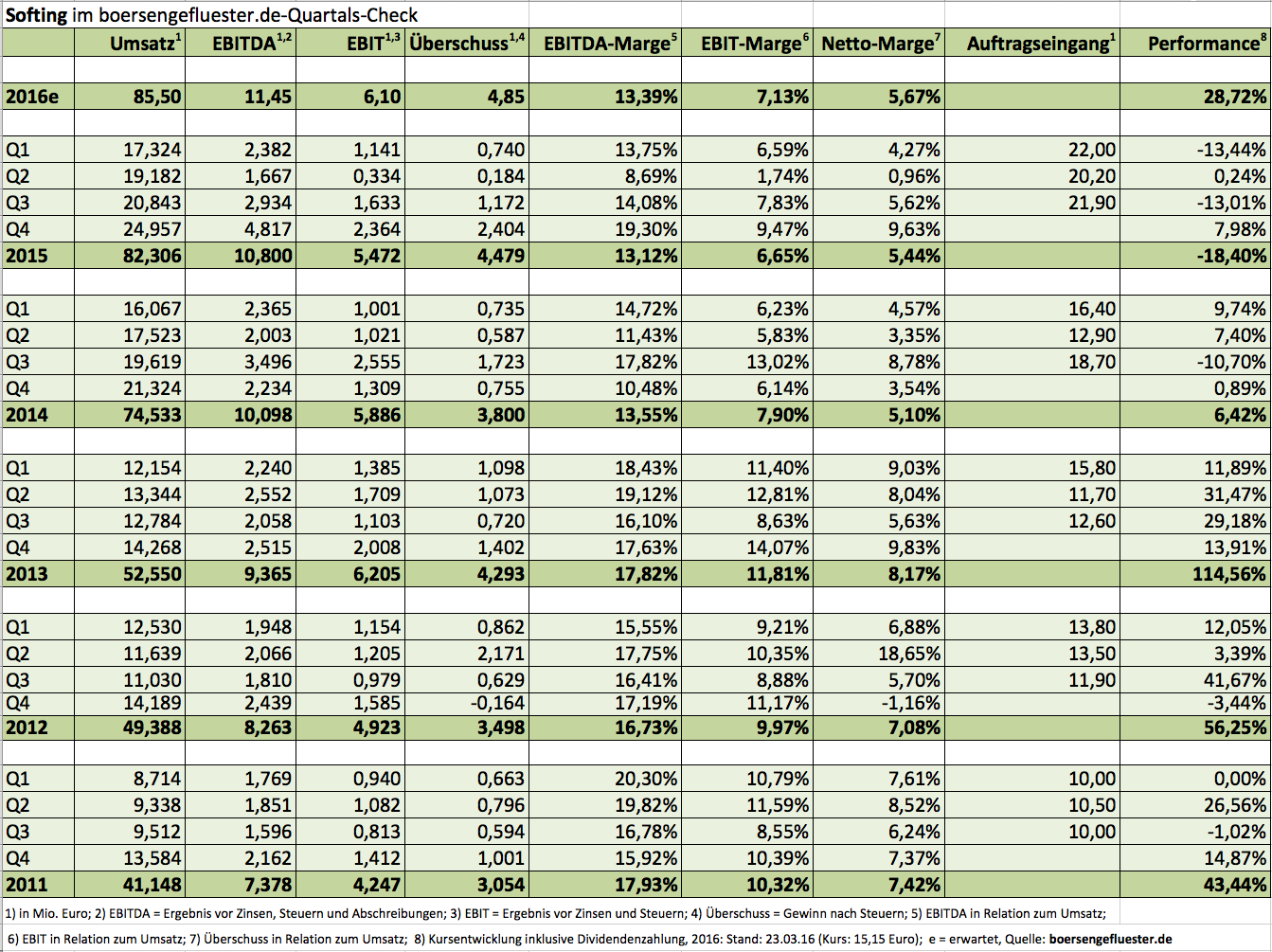

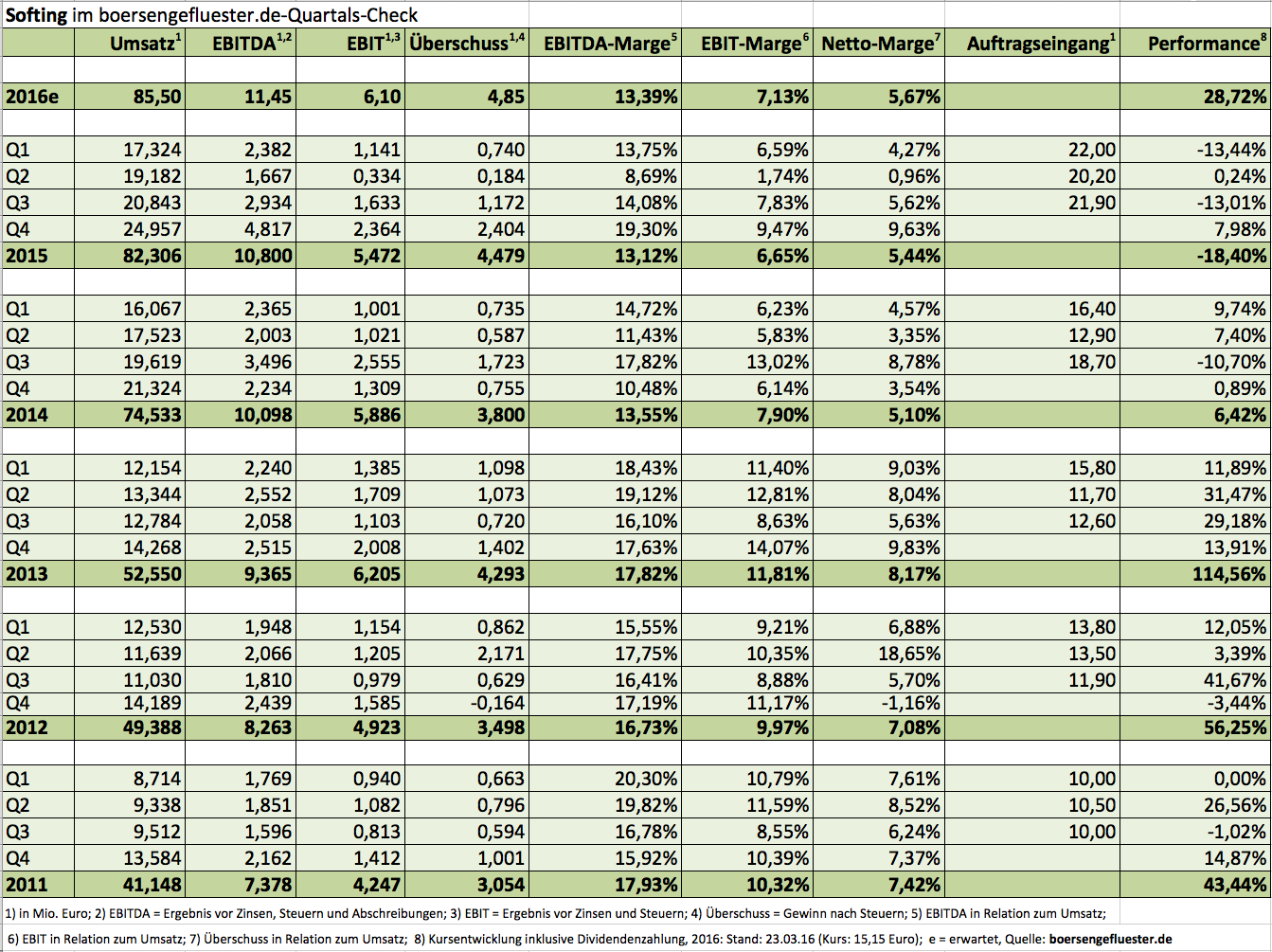

[sws_blue_box box_size="640"]Mit EI Sturdza Investment Funds hat kürzlich im Steigenberger Frankfurter Hof eine Fondsgesellschaft präsentiert, die bisher in Deutschland noch kaum jemand kennt, die aber mit dem Strategic Europe Value Fund einen Top-Fonds mit überzeugender Performance im Angebot hat. Boersengefluester.de war bei der Veranstaltung in Frankfurt vor Ort.[/sws_blue_box]

Die unabhängige und schnell wachsende Fondsgesellschaft, die mehrheitlich zur Schweizer EI Sturdza Private Banking Group gehört, verwaltet per Ende Februar 2016 rund 2,3 Mrd. Euro. Davon entfallen inzwischen allein rund eine Milliarde Euro auf den Strategic Europe Value Fund. „Für unsere Fonds wählen wir besonders erfolgreiche Anlageexperten als Advisor aus“, erläutert Georges Gutmans, Managing Director von EI Sturdza Investment Funds, im Gespräch mit boersengefluester.de. „Unsere Partner können sich auf die erfolgreiche Selektion von Anlagechancen konzentrieren, während wir als Fondsgesellschaft uns um den Rest wie die ganzen administrativen Dinge kümmern.“ In Deutschland möchte EI Sturdza Investment Funds weiter wachsen, die Vertriebskapazitäten ausbauen und die Wahrnehmung der Fondsgesellschaft deutlich erhöhen. In den kommenden drei Jahren sollen die Assets under Management um rund weitere 500 Mio. Euro klettern.

Doch nun zu dem Top-Fonds EI Sturdza Strategic Europe Value Fund, der gerade bei den Deutschen Morningstar Fund Awards 2016 als bester europäischer Aktienfonds für seine risikobereinigte Outperformance über fünf Jahre gekürt wurde – und damit mehr als 1.000 ähnlich ausgerichtete Fonds geschlagen hat. Seit Auflegung im Jahr 2010 bis Ende Februar 2016 beträgt der Wertzuwachs des Top-Fonds satte 98,8 Prozent. Damit hat das Produkt klar besser abgeschnitten als seine Benchmark, der MSCI Europe Total Return, der nur auf ein Plus von 42,2 Prozent kommt. Die durchschnittliche jährliche Performance des 5-Sterne-Fonds beträgt 13,8 Prozent und liegt damit deutliche 6,8 Prozentpunkte p.a. höher als die der Benchmark. Dabei hat der Fonds sowohl in Aufwärts- als auch vor allem in Abwärtsphasen an der Börse besser als die Benchmark abgeschnitten.

Advisor ist der erfahrene Fondsmanager Willem Vinke. Im Fokus stehen europäische Big Caps mit einem Börsenwert von mehr als 500 Mio. Euro. Angestrebt wird ein konzentriertes Portfolio von 25 bis 35 Titel. Vinke und sein Team analysieren die einzelnen Aktien anhand klarer Auswahlkriterien und sprechen auch jeweils mit dem Management einer Gesellschaft. Für den Fonds selektiert werden europäische Qualitätstitel, die Marktführer sind, und hohe Markteintrittsbarrieren sowie hohe Gewinnmargen aufweisen. Darüber hinaus sind hohe Free-Cashflows, eine geringe Kapitalintensität, ein hohes strukturelles Wachstum sowie eine Ausrichtung auf Shareholder Value maßgebliche Kriterien. Gekauft werden nur Aktien, die einen deutlichen Abschlag von 40 Prozent und mehr gegenüber ihrem von Willem Vinke und Team errechneten „fairen Wert“ aufweisen.

Insgesamt lautet das Erfolgsrezept des Fonds: Kauf von europäischen Qualitätstiteln zu einem günstigen Preis. Die größten Branchen im Fonds sind nichtzyklische Konsumwerte mit einem Anteil von 38,5 Prozent des Fondsvermögens, zyklische Konsumwerte mit 21,0 Prozent Anteil, Gesundheitswerte mit 20,8 Prozent Anteil und IT-Titel mit einem Anteil von 10,8 Prozent (jeweils per Ende Februar 2016). Im Vergleich zur Benchmark des Produkts, dem MSCI Europe Total Return, ergibt sich damit vor allem eine deutliche Übergewichtung von nichtzyklische Konsumwerte um 22,9 Prozentpunkte. Dafür investiert der Fonds meist nicht in Banken oder Auto-Aktien, weil solche Titel in der Regel eine zu hohe Kapitalbildung aufweisen.

In Deutschland kann der EI Sturdza Strategic Europe Value Fund von Privatanlegern unter der WKN: A1H7UC (ISIN: IE00B5VJPM77) ab einer Mindestanlagesumme von 5.000 Euro erworben werden. Der Ausgabeaufschlag beträgt bis zu 3 Prozent. Für institutionelle Investoren wird der Fonds in einer speziellen Tranche ab einer Mindestanlagesumme von 3 Mio. Euro angeboten (WKN: A1KCE8 / ISIN: IE00B7TRTL43). Warum ist der Fonds aber so ausgesprochen erfolgreich? Vielleicht liegt es gerade an der Freiheit, einen eigenen Investmentansatz umzusetzen, die das partnerschaftliche Modell von EI Sturdza einem erfahrenen Advisor wie Willem Vinke bietet. Außerdem sagt EI Sturdza-Manager Gutmans: „Wir wollen Nischenprodukte bieten, die herausragen.“

Quelle: comdirect.de...

Quelle: comdirect.de...

Quelle: comdirect.de...

Quelle: comdirect.de...

© boersengefluester.de | Redaktion

Wer hätte das gedacht? Mit einem Kursplus von knapp 35 Prozent im ersten Quartal 2016 schiebt sich der Anteilschein des 3D-Druckerherstellers Voxeljet unter die Top-20 der von boersengefluester.de regelmäßig analysierten Aktien – zurzeit sind das immerhin 535 Stück. Mittlerweile kommt das Unternehmen aus dem bayerischen Friedberg bei der Marktkapitalisierung sogar wieder auf Regionen nördlich von 100 Mio. Euro. Auf dem Tief im Januar 2016 landete die Gesellschaft mit Nasdaq-Notiz in Sachen Börsenwert gerade einmal bei knapp 64 Mio. Euro. Für die Statistiker: Das All-Time-High der MarketCap vom November 2013 – genau einen Monat nach dem Emission – lag bei atemberaubenden 809 Mio. Euro. Das entspricht einem Kurs von 51,86 Euro. Den jüngsten Anschub bekam die Voxeljet-Aktie in erster Linie von der ebenfalls wieder erstarkten Konkurrenz in Form der großen US-Anbieter 3D Systems und Stratasys. Ein weiterer Profiteur auf dem heimischen Kurszettel ist SLM Solutions. Die Lübecker wussten zuletzt aber auch mit ihrem 2015er-Abschluss zu gefallen. Immerhin agiert der TecDAX-Neuling überraschend deutlich in den schwarzen Zahlen. Davon ist Voxeljet noch ein gutes Stück entfernt, doch auch die Bayern haben ihre Prognosen eingelöst und schafften 2015 ein Erlösplus von knapp 49 Prozent auf 24,06 Mio. Euro.

„Wir machen signifikante Fortschritte bei unseren Wachstumsinitiativen“, sagt der Vorstandsvorsitzende Ingo Ederer und verweist unter anderem auf die veränderte Strategie in Großbritannien sowie die neuen Aktivitäten in China und Indien. Für das laufende Jahr bestätigt Ederer seine bisherigen Vorgaben, wonach das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) „neutral“ bis „positiv“ sein soll. Zur Einordnung: 2015 kam Voxeljet noch auf einen EBITDA-Verlust von 6,43 Mio. Euro. Angesichts von zu erwartenden Abschreibungen zwischen 3 und 4 Mio. Euro wird das allerdings noch nicht reichen, um unterm Strich Gewinne zu erzielen. Doch spätestens ab 2018 sollten die Friedberger Geld verdienen. Eine Trumpfkarte bleiben die soliden Bilanzrelationen: Die Eigenkapitalquote beträgt fast 88 Prozent – bei einem Nettofinanzguthaben von 31,6 Mio. Euro. Der Buchwert je Aktie beträgt immerhin 3,30 Euro. Das macht die Voxeljet-Aktie zwar noch längst nicht zum Sonderangebot, sogt aber zumindest für ein gewisses Airbag-Feeling. Der Auftragsbestand umfasst momentan neun 3D-Drucker im Gegenwert von insgesamt 5,61 Mio. Euro. Damit dürfte klar sein, dass Voxeljet keine Geräte für den Heimgebrauch herstellt, sondern sich auf den professionellen Einsatz fokussiert. Ebenfalls interessant: Rund die Hälfte der Erlöse stammen mittlerweile aus dem Dienstleistungsgeschäft, wo Voxeljet – in Deutschland, Großbritannien und den USA – Prototypen und Kleinserien auf eigenen Druckanlagen im Kundenauftrag herstellt. Für sehr risikobereite Anleger ist der Titel eine Wette wert.

...

© boersengefluester.de | Redaktion

Wenn boersengefluester.de einen Preis für die originellsten Geschäftsberichte verleihen würde, wäre USU Software bestimmt ein Dauergast oben auf dem Treppchen. Nachdem das Unternehmen aus Möglingen in der Nähe von Stuttgart im Vorjahr sein Zahlenwerk in einen aufwändigen Comic-Strip verpackte, setzt USU für 2015 auf die Märchenwelt. Nicht etwa, weil Vorstandschef Bernhard Oberschmidt als Geschichtenerzähler bekannt ist, sondern weil es thematisch passt. „Software ist die Verbindung von Wunsch und Wirklichkeit. Es ist wie in der Welt der Märchen. Hier die grausame Realität, dort der Zauber, das Wunder, die Geisteskraft, die alles schafft“, heißt es im frisch vorgelegten Jahresabschluss. Und noch eine Leseprobe: „Software ist eine niemals endende Geschichte. Wir, die USU Software AG, stecken mittendrin in dieser unendlichen Geschichte, aus der wir genau so wenig entfliehen können wie Hänsel und Gretel, Schneewittchen oder Dornröschen aus dem Märchenbuch der Brüder Grimm. Die USU Software AG ist sicherlich nur ein Zwerg in diesem Geschäft, aber es ist ein Riesengeschäft, das sich 2015 für uns alle glänzend gelohnt hat.“

Nun: Ganz so winzig ist USU Software gar nicht. Die Marktkapitalisierung des auf IT-Lösungen für Wissensdatenbanken in Firmen (etwa für Serviceabteilungen) sowie die Optimierung von Softwarelizenzen spezialisierten Unternehmens beträgt zurzeit knapp 179 Mio. Euro. Damit bewegt sich die Gesellschaft ungefähr auf einer Höhe mit Titeln wie PSI, i:FAO oder Mensch und Maschine. Gemessen am Umsatz von zuletzt gut 66 Mio. Euro ist es aber in der Tat so, dass die eben genannten IT-Gesellschaften – abgesehen von i:FAO – deutlich größer sind. Hierin spiegelt sich allerdings auch die hohe Wertschätzung in die Ergebnisqualität sowie die Bilanzausstattung von USU Software wider. Zudem legt USU ein strammes Wachstumstempo vor: Für das laufende Jahr plant CEO Oberschmidt bereits mit Erlösen zwischen 71 und 75 Mio. Euro – bei einem Ergebnis vor Zinsen und Steuern zwischen 9,0 und 10,5 Mio. Euro. Zum Vergleich: 2015 kam USU auf ein Betriebsergebnis von 7,6 Mio. Euro. Ende 2017 wollen die Schwaben – auch durch Unterstützung von Zukäufen – die Erlösschwelle von 100 Mio. Euro überschreiten. Dann soll die um akquisitionsbedingte Sondereffekte bereinigte operative Marge 15 Prozent erreichen – zurzeit sind es 13,3 Prozent.

Positiv für Anleger ist, dass USU die Dividende für 2015 um 5 Cent auf 0,35 Euro pro Anteilschein anhebt. Damit bringt es der Small Cap auf eine Rendite von rund zwei Prozent – für einen Softwaretitel ist das zumindest beachtlich. Die Hauptversammlung findet allerdings erst am 17. Juni 2016 statt. Die Analysten von Hauck & Aufhäuser setzen das Kursziel für die USU-Aktie derzeit bei 18,50 Euro an und geben eine Halten-Empfehlung aus. Gemessen an den einschlägigen Bewertungskriterien ist das sicher in Ordnung. Ein Schnäppchen ist das Papier nunmal nicht, war es aber auch noch nie. Wer sich hier engagiert, bekommt ials Gegenleistung eine Menge Wachstumspotenzial. Zwar befindet sich die Notiz seit einigen Monaten auf Konsolidierungskurs, doch der Langfristchart zeigt deutlich, dass USU Software ein ideales Basisinvestment aus dem Spezialwertesegment ist.

[sws_blue_box box_size="640"] Und weil es so gut passt, weist boersengefluester.de an dieser Stelle auf unseren neuen Service hin. Zurzeit erfassen wir alle neu hereinkommenden 2015er-Geschäftsberichte in unserem System, damit Sie sie bequem von unserer Seite aus als pdf-Dokument herunterladen können – selbstverständlich gratis. Sie finden die entsprechend Links auf den Profilseiten zu den Einzelaktien (öffnen sich beim Anklicken der gefetteten Unternehmensnamen) und unterhalb der Kennzahlentabellen "Die wichtigsten Finanzdaten auf einen Blick". Ein Tipp: Bei USU Software lohnt sich der Download garantiert..[/sws_blue_box]

Nun: Ganz so winzig ist USU Software gar nicht. Die Marktkapitalisierung des auf IT-Lösungen für Wissensdatenbanken in Firmen (etwa für Serviceabteilungen) sowie die Optimierung von Softwarelizenzen spezialisierten Unternehmens beträgt zurzeit knapp 179 Mio. Euro. Damit bewegt sich die Gesellschaft ungefähr auf einer Höhe mit Titeln wie PSI, i:FAO oder Mensch und Maschine. Gemessen am Umsatz von zuletzt gut 66 Mio. Euro ist es aber in der Tat so, dass die eben genannten IT-Gesellschaften – abgesehen von i:FAO – deutlich größer sind. Hierin spiegelt sich allerdings auch die hohe Wertschätzung in die Ergebnisqualität sowie die Bilanzausstattung von USU Software wider. Zudem legt USU ein strammes Wachstumstempo vor: Für das laufende Jahr plant CEO Oberschmidt bereits mit Erlösen zwischen 71 und 75 Mio. Euro – bei einem Ergebnis vor Zinsen und Steuern zwischen 9,0 und 10,5 Mio. Euro. Zum Vergleich: 2015 kam USU auf ein Betriebsergebnis von 7,6 Mio. Euro. Ende 2017 wollen die Schwaben – auch durch Unterstützung von Zukäufen – die Erlösschwelle von 100 Mio. Euro überschreiten. Dann soll die um akquisitionsbedingte Sondereffekte bereinigte operative Marge 15 Prozent erreichen – zurzeit sind es 13,3 Prozent.

Positiv für Anleger ist, dass USU die Dividende für 2015 um 5 Cent auf 0,35 Euro pro Anteilschein anhebt. Damit bringt es der Small Cap auf eine Rendite von rund zwei Prozent – für einen Softwaretitel ist das zumindest beachtlich. Die Hauptversammlung findet allerdings erst am 17. Juni 2016 statt. Die Analysten von Hauck & Aufhäuser setzen das Kursziel für die USU-Aktie derzeit bei 18,50 Euro an und geben eine Halten-Empfehlung aus. Gemessen an den einschlägigen Bewertungskriterien ist das sicher in Ordnung. Ein Schnäppchen ist das Papier nunmal nicht, war es aber auch noch nie. Wer sich hier engagiert, bekommt ials Gegenleistung eine Menge Wachstumspotenzial. Zwar befindet sich die Notiz seit einigen Monaten auf Konsolidierungskurs, doch der Langfristchart zeigt deutlich, dass USU Software ein ideales Basisinvestment aus dem Spezialwertesegment ist.

[sws_blue_box box_size="640"] Und weil es so gut passt, weist boersengefluester.de an dieser Stelle auf unseren neuen Service hin. Zurzeit erfassen wir alle neu hereinkommenden 2015er-Geschäftsberichte in unserem System, damit Sie sie bequem von unserer Seite aus als pdf-Dokument herunterladen können – selbstverständlich gratis. Sie finden die entsprechend Links auf den Profilseiten zu den Einzelaktien (öffnen sich beim Anklicken der gefetteten Unternehmensnamen) und unterhalb der Kennzahlentabellen "Die wichtigsten Finanzdaten auf einen Blick". Ein Tipp: Bei USU Software lohnt sich der Download garantiert..[/sws_blue_box]

Foto: USU Software AG...

USU Ventures

Kurs: 9,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 107,33 | 111,90 | 126,52 | 132,08 | 145,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 13,38 | 14,39 | 16,84 | 12,43 | 14,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 12,47 | 12,86 | 13,31 | 9,41 | 9,66 | 0,00 | 0,00 | |

| EBIT1,4 | 7,02 | 9,67 | 11,80 | 7,62 | 9,80 | 0,00 | 0,00 | |

| EBIT-margin %5 | 6,54 | 8,64 | 9,33 | 5,77 | 6,76 | 0,00 | 0,00 | |

| Net profit1 | 5,48 | 6,76 | 7,58 | 5,28 | 7,00 | 0,00 | 0,00 | |

| Net-margin %6 | 5,11 | 6,04 | 5,99 | 4,00 | 4,83 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,74 | 13,35 | 10,37 | 7,88 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,52 | 0,64 | 0,72 | 0,50 | 0,69 | 0,50 | 0,42 | |

| Dividend per share8 | 0,40 | 0,50 | 0,55 | 1,70 | 14,50 | 0,30 | 0,30 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| USU Ventures | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU2 | DE000A0BVU28 | AG | 94,71 Mio € | 21.03.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

Zur Hauptversammlung am 18. Mai 2016 am Frankfurter Flughafen zieht bet-at-home.com alle Register. Neben der überraschend deutlichen Dividendenerhöhung von 1,20 auf 4,50 Euro je Anteilschein hat der Online-Wettspezialist nun auch noch die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 auf die Agenda gesetzt. Dadurch wird die Zahl der umlaufenden Aktien von 3.509.000 auf das Doppelte steigen. Parallel dazu müsste sich der Aktienkurs von gegenwärtig 122,80 Euro auf rechnerisch 61,40 Euro verringern. An der Vermögenssituation des Investors ändert sich freilich nichts, da er künftig eben die zweifache Menge an bet-at-home.com-Aktien im Depot hat. Letztlich ist diese Maßnahme vergleichbar mit dem Tausch eines 100-Euro-Scheins in zwei 50-Euro-Noten. Da Börse aber super viel mit Psychologie zu tun hat, könnte die Maßnahme das Papier der Österreicher günstiger erscheinen lassen und so neue Anleger anlocken, den der Small Cap bislang zu „teuer“ war. Wichtig: Die 2015er-Dividende bleibt bei dieser Kurskosmetik außen vor, dass die Gewinnbeteiligung bereits am 19. Mai 2016 ausgezahlt wird. Die Umstellung des Kapitals erfolgt dagegen zu einem späteren Zeitpunkt. Trotz des enormen Kursanstiegs kommt die Aktie von bet-at-home.com noch immer auf eine attraktive Dividendenrendite von fast 3,7 Prozent.

Quasi in einem Abwasch erneuert bet-at-home.com auch die Ermächtigung zum Rückkauf von bis zu 10 Prozent der eigenen Aktien – künftig wären das also 701.800 Anteilscheine. Und last but not least sichert sich Finanzvorstand Michael Quatember einen bis Mai 2021 geltender Ermächtigungsrahmen zur Ausgabe von (nach Ausgabe der „Gratisaktien“) bis zu 3.509.000 neuen Aktien. Konkrete Pläne für eine Kapitalerhöhung bestehen derzeit aber nicht, versichert die Gesellschaft. Es handelt sich also um einen reinen Vorratsbeschluss. Boersengefluester.de sieht das Paket aus kräftig erhöhter Dividende und der Ausgabe von Berichtigungsaktien sehr positiv. Wir bleiben auch auf dem jetzigen Niveau bei unserer Kaufen-Einschätzung. Für das laufende Jahr kalkuliert CFO Quatember mit einem Anstieg des Brutto-Wett- und Gamingertrags – hierbei handelt es sich um die Wett- und Spielumsätze abzüglich der Auszahlungen für Kundengewinne – um zehn Prozent auf dann 134 Mio. Euro. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) soll – trotz des für ein EM-Jahr typisch höheren Marketingbudgets – nur um rund fünf Prozent auf dann 30 Mio. Euro sinken. Dem steht ein Börsenwert von gegenwärtig 431 Mio. Euro gegenüber. Gleichzeitig verfügt die schuldenfreie Gesellschaft aber noch über liquide Mittel sowie einen Kredit an den französischen Großaktionär von insgesamt 150 Mio. Euro.

Quasi in einem Abwasch erneuert bet-at-home.com auch die Ermächtigung zum Rückkauf von bis zu 10 Prozent der eigenen Aktien – künftig wären das also 701.800 Anteilscheine. Und last but not least sichert sich Finanzvorstand Michael Quatember einen bis Mai 2021 geltender Ermächtigungsrahmen zur Ausgabe von (nach Ausgabe der „Gratisaktien“) bis zu 3.509.000 neuen Aktien. Konkrete Pläne für eine Kapitalerhöhung bestehen derzeit aber nicht, versichert die Gesellschaft. Es handelt sich also um einen reinen Vorratsbeschluss. Boersengefluester.de sieht das Paket aus kräftig erhöhter Dividende und der Ausgabe von Berichtigungsaktien sehr positiv. Wir bleiben auch auf dem jetzigen Niveau bei unserer Kaufen-Einschätzung. Für das laufende Jahr kalkuliert CFO Quatember mit einem Anstieg des Brutto-Wett- und Gamingertrags – hierbei handelt es sich um die Wett- und Spielumsätze abzüglich der Auszahlungen für Kundengewinne – um zehn Prozent auf dann 134 Mio. Euro. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) soll – trotz des für ein EM-Jahr typisch höheren Marketingbudgets – nur um rund fünf Prozent auf dann 30 Mio. Euro sinken. Dem steht ein Börsenwert von gegenwärtig 431 Mio. Euro gegenüber. Gleichzeitig verfügt die schuldenfreie Gesellschaft aber noch über liquide Mittel sowie einen Kredit an den französischen Großaktionär von insgesamt 150 Mio. Euro.

Foto: bet-at-home.com

...

bet-at-home.com

Kurs: 2,76

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-margin %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Net profit1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Net-margin %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Earnings per share8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividend per share8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

© boersengefluester.de | Redaktion

Viel besser hätte das vergangene halbe Jahr für die Aktionäre von SNP Scheider-Neureither gar nicht laufen können. Mit einem Kurszuwachs von 127 Prozent auf 32 Euro hat der Anteilschein des auf Veränderungen von IT-Systemen spezialisierten Unternehmens alle anderen heimischen Softwaretitel in den Schatten gestellt und sich mittlerweile sogar wieder über das frühere Mehr-Jahres-Hoch von Ende 2010 geschoben. Die Analysten von Hauck & Aufhäuser sehen noch keinen Grund, bei dem Titel Gewinne mitzunehmen. Im Gegenteil: Ihrer Meinung befindet sich die Wachstumsgeschichte der Heidelberger erst am Anfang – fast genau 16 Jahre nach dem Börsengang wohlgemerkt. Das Kursziel siedeln die Experten bei 40,50 Euro an. „Die Weiterentwicklung der SNP Gruppe schreitet mit rasantem Tempo voran und wir arbeiten daran, die hohe Wachstumsdynamik in den kommenden Monaten erneut zu bestätigen“, sagt Vorstandsvorsitzende und Großaktionär Andreas Schneider-Neureither. So lag der Auftragsbestand zum Jahresende 2015 mit gut 20 Mio. Euro um rund 80 Prozent über dem entsprechenden Vorjahreswert.

Die wesentlichen Eckdaten für 2015 hatte die Gesellschaft bereits Ende Januar vorgelegt. Nun folgt das komplette Zahlenwerk in Form des Geschäftsberichts. Große Überraschungen gab es in dem Abschluss allerdings nicht. Bei Erlösen von 56,24 Mio. Euro steigerte SNP den Überschuss von 1,03 auf 2,55 Mio. Euro. Das Ergebnis je Aktie zog dementsprechend um 155 Prozent auf 0,69 Euro an. Die Anteilseigner sollen zur Hauptversammlung am 12. Mai 2016 eine Dividende von 0,34 Euro je Aktie bekommen. Das ist etwas mehr als gedacht – steht auf dem gegenwärtigen Kursniveau allerdings nur für eine überschaubare Dividendenrendite von 1,06 Prozent. Da gibt es auch im Softwaredekor wesentlich interessantere Papiere. Dementsprechend müssen sich Investoren auf andere Kennzahlen konzentrieren, um die im Prime Standard gelistete Aktie zu greifen. Der Ausblick für 2016 sieht mit einem Erlösziel von 72 bis 78 Mio. Euro auf den ersten Blick sehr gut aus.

Dagegen hinkt die in einer Bandbreite von acht bis zehn Prozent prognostizierte EBIT-Marge den Erwartungen ein wenig hinterher. Zur Einordnung: 2015 kam SNP auf eine operative Rendite von 8,1 Prozent. In absoluten Zahlen würde die jetzige Vorschau des Managements auf ein EBIT zwischen 5,75 und 7,80 Mio. Euro hinauslaufen. Um die Erwartungen der Börsianer nicht zu enttäuschen, müssten die Heidelberger im Jahresverlauf allerdings noch nachlegen. Edison aus London kalkuliert derzeit mit einem EBIT für 2016 von 7,7 Mio. Euro (die Studie können Sie HIER kostenlos Downloaden). Hauck & Aufhäuser hatte zuletzt gar mit 8,8 Mio. Euro gerechnet. Bleibt also abzuwarten, wie sich hier die Erwartungen und die tatsächlichen Zahlen in den kommenden Quartalen annähern werden. Kapitalisiert ist der Small Cap derzeit mit gut 119 Mio. Euro, was nach Auffassung von boersengefluester.de schon eine Menge an positiven Veränderungen berücksichtigt. Andererseits tun sich durch die Digitalisierungsprozesse in der Wirtschaft für SNP ganz neue Chancen auf. Zudem arbeitet die Gesellschaft eng mit SAP zusammen – eine enorme Chance für die Schwaben. Aus dem heimischen Spezialwertebereich kommen als Vergleichsgruppe in erster Linie Unternehmen wie KPS Consulting, All For One Steeb oder – mit Abstrichen – auch Cenit in Betracht. Keine schlechte Gesellschaft, in der sich SNP Scheider-Neureither da befindet. Trotz der bereits recht sportlichen Bewertung von SNP bleiben wir vorerst bei unserer Einschätzung: Kaufen.

Dagegen hinkt die in einer Bandbreite von acht bis zehn Prozent prognostizierte EBIT-Marge den Erwartungen ein wenig hinterher. Zur Einordnung: 2015 kam SNP auf eine operative Rendite von 8,1 Prozent. In absoluten Zahlen würde die jetzige Vorschau des Managements auf ein EBIT zwischen 5,75 und 7,80 Mio. Euro hinauslaufen. Um die Erwartungen der Börsianer nicht zu enttäuschen, müssten die Heidelberger im Jahresverlauf allerdings noch nachlegen. Edison aus London kalkuliert derzeit mit einem EBIT für 2016 von 7,7 Mio. Euro (die Studie können Sie HIER kostenlos Downloaden). Hauck & Aufhäuser hatte zuletzt gar mit 8,8 Mio. Euro gerechnet. Bleibt also abzuwarten, wie sich hier die Erwartungen und die tatsächlichen Zahlen in den kommenden Quartalen annähern werden. Kapitalisiert ist der Small Cap derzeit mit gut 119 Mio. Euro, was nach Auffassung von boersengefluester.de schon eine Menge an positiven Veränderungen berücksichtigt. Andererseits tun sich durch die Digitalisierungsprozesse in der Wirtschaft für SNP ganz neue Chancen auf. Zudem arbeitet die Gesellschaft eng mit SAP zusammen – eine enorme Chance für die Schwaben. Aus dem heimischen Spezialwertebereich kommen als Vergleichsgruppe in erster Linie Unternehmen wie KPS Consulting, All For One Steeb oder – mit Abstrichen – auch Cenit in Betracht. Keine schlechte Gesellschaft, in der sich SNP Scheider-Neureither da befindet. Trotz der bereits recht sportlichen Bewertung von SNP bleiben wir vorerst bei unserer Einschätzung: Kaufen.

...

SNP Schneider-Neureither

Kurs: 80,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SNP Schneider-Neureither | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 720370 | DE0007203705 | SE | 593,82 Mio € | 03.04.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 143,78 | 166,97 | 173,42 | 203,43 | 254,77 | 296,00 | 0,00 | |

| EBITDA1,2 | 9,23 | 16,26 | 17,61 | 21,52 | 40,04 | 54,00 | 0,00 | |

| EBITDA-margin %3 | 6,42 | 9,74 | 10,16 | 10,58 | 15,72 | 18,24 | 0,00 | |

| EBIT1,4 | 0,84 | 6,30 | 6,71 | 11,12 | 28,62 | 47,00 | 0,00 | |

| EBIT-margin %5 | 0,58 | 3,77 | 3,87 | 5,47 | 11,23 | 15,88 | 0,00 | |

| Net profit1 | -1,84 | 0,60 | 1,41 | 5,87 | 20,11 | 27,50 | 0,00 | |

| Net-margin %6 | -1,28 | 0,36 | 0,81 | 2,89 | 7,89 | 9,29 | 0,00 | |

| Cashflow1,7 | 2,00 | -1,38 | -0,53 | 12,55 | 40,81 | 33,00 | 0,00 | |

| Earnings per share8 | -0,22 | 0,14 | 0,22 | 0,80 | 2,76 | 3,72 | 4,10 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3,65 | 3,65 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio € | 14.07.1999 | Beobachten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 511000 | DE0005110001 | SE | 186,83 Mio € | 30.11.1998 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Bei der Aktie von SLM Solutions musste man lange Zeit schon beide Augen zudrücken, um zum Einstig zu raten. Zum Börsengang vor knapp zwei Jahren für 18 Euro mussten Investoren für jeden Euro Umsatz, den der Hersteller von professionellen 3D-Druckern 2014 erzielen sollte, fast 10 Euro auf den Tisch legen. Insgesamt kam die Gesellschaft aus Lübeck am Tag des IPO so auf eine Kapitalisierung von fast 324 Mio. Euro. Eine schwere Bürde, auch wenn die metallbasierte additive Fertigungstechnologie von SLM Solutions in der Fachwelt einen prima Ruf genießt. Mittlerweile beweist die Gesellschaft auch börsentechnisch, dass der Vertrauensvorschuss gerechtfertigt war. Alle wesentlichen Kennzahlen zeigen nach oben und auch die – bereits zum Börsenstart angekündigte – Verstärkung durch den Einstieg ins das Geschäft mit Metallpulvern hat SLM Solutions mittlerweile umgesetzt. Seit 21. März 2016 ist der Titel zudem im TecDAX enthalten. Mit fast 90 Prozent entfällt der Löwenanteil des Konzernumsatzes von derzeit 66,14 Mio. Euro noch auf den Verkauf von Laserschmelzanlagen (drei verschiedene Typen hat SLM im Programm). Doch die Gewichte werden sich künftig verschieben. Service, Ersatzteile und der Handel mit Verbrauchsmaterialien wie Pulver werden zunehmend an Bedeutung gewinnen. Für die Rentabilität kann das nur förderlich sein, auch wenn die Ergebnisse für 2015 mit einem Überschuss von 2,16 Mio. Euro bereits besser ausgefallen sind als zu erwarten war. „Unterm Strich arbeiten wir profitabel, das ist bei unserem derzeitigen Entwicklungstempo nicht selbstverständlich und zeigt, dass wir auf dem richtigen Weg sind“, sagt Finanzvorstand Uwe Bögershausen.

Das um Bonuszahlungen bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) errichte 2015 rund 8,05 Mio. Euro, was – bezogen auf den Umsatz – einer Rendite von knapp 12,2 Prozent entspricht. Avisiert hatte Bögershausen für diese Kennzahl einen Korridor zwischen 12 und 13 Prozent. Zum Vergleich: Das „normale“ EBITDA drehte im vergangenen Jahr auf 6,86 Mio. Euro, was auf eine Marge von annähernd 10,4 Prozent hinausläuft. Auf EBIT-Basis kommen die Lübecker momentan auf eine Rendite 5,46 Prozent. Potenzial nach oben sollte da noch vorhanden sein, denn das am besten mit SLM Solutions vergleichbare Unternehmen, die schwedische Arcam (WKN: A1XCDW), kam 2015 bereits auf eine EBIT-Marge von 8,72 Prozent. Dabei liegen beide Unternehmen von der Umsatzgröße her sehr eng zusammen. Für 2016 prognostiziert SLM-CFO-Bögershausen Erlöse zwischen 85 und 90 Mio. Euro – bei einer sich weiter verbessernden EBITDA-Rendite. Diese Vorschau deckt sich im Wesentlichen mit den Schätzungen der Analysten – teilweise kalkulieren die Banker aber sogar mit höheren Umsatz- und Ergebniszahlen.

Solche Diskrepanzen sind zum gegenwärtigen Zeitpunkt aber keine großartige Überraschung, denn kaum eine Vorstand will sich bereits mit der Vorlage des Geschäftsberichts unnötig weit aus dem Fenster lehnen. Ein wenig Spielraum für eine mögliche Prognoseerhöhung im Jahresverlauf kann nie schaden. „Als Technologieführer wollen wir in den nächsten Jahren weiterhin schneller als der Markt wachsen und dazu beitragen, dass sich die additive Fertigung noch schneller verbreitet", sagt SLM-Vorstandschef Markus Rechlin. Für boersengefluester.de nimmt die Investmentstory des TecDAX-Aufsteigers zunehmend Konturen an. Bewertungsmäßig spielt SLM Solutions zwar immer noch in der Premiere League. Doch wir setzen darauf, dass sich die Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV) oder Enterprise Value zu EBITDA in den kommenden Quartalen weiterhin deutlich verbessern werden – und zwar nicht über sinkende Aktienkurse.

Solche Diskrepanzen sind zum gegenwärtigen Zeitpunkt aber keine großartige Überraschung, denn kaum eine Vorstand will sich bereits mit der Vorlage des Geschäftsberichts unnötig weit aus dem Fenster lehnen. Ein wenig Spielraum für eine mögliche Prognoseerhöhung im Jahresverlauf kann nie schaden. „Als Technologieführer wollen wir in den nächsten Jahren weiterhin schneller als der Markt wachsen und dazu beitragen, dass sich die additive Fertigung noch schneller verbreitet", sagt SLM-Vorstandschef Markus Rechlin. Für boersengefluester.de nimmt die Investmentstory des TecDAX-Aufsteigers zunehmend Konturen an. Bewertungsmäßig spielt SLM Solutions zwar immer noch in der Premiere League. Doch wir setzen darauf, dass sich die Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV) oder Enterprise Value zu EBITDA in den kommenden Quartalen weiterhin deutlich verbessern werden – und zwar nicht über sinkende Aktienkurse.

SLM Solutions

Kurs: 19,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11133 | DE000A111338 | AG | 591,66 Mio € | 09.05.2014 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: shutterstock...

© boersengefluester.de | Redaktion

Auf Cenit bleibt Verlass. Für 2015 will das IT-Unternehmen eine um 10 Cent auf 1,00 Euro erhöhte Dividende je Aktie ausschütten. Bezogen auf den aktuellen Kurs von 19 Euro entspricht das einer Rendite von immerhin 5,3 Prozent. Die Hauptversammlung findet am 6. Mai 2016 statt. Boersengefluester.de geht davon aus, dass dieser nicht alltägliche Größenordnung in den kommenden Wochen verstärkt Investoren auf den Titel aufmerksam machen wird. Rein fundamental zählen die Stuttgarter ohnehin zur Oberklasse aus dem heimischen Small-Cap-Sektor. Hauptgeschäft von Cenit sind Softwarelösungen für die digitale Produktentwicklung oder die Simulation von Fertigungsprozessen. Dabei arbeitet das Unternehmen eng mit dem französischen Visualisierungskonzern Dassault Systèmes zusammen, aber auch IBM und SAP sind Partner. Zunehmend wichtiger für Cenit wird dabei die eigene Software. Das spiegelt sich jedenfalls in den besser als gedacht ausgefallenen Ergebniskennzahlen wider. So kam Cenit 2015 trotz eines Erlösrückgangs von 1,55 Prozent auf 121,48 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 10,60 Mio. Euro – nach 9,33 Mio. Euro im Jahr zuvor.

Für das laufende Jahr kündigte die frei von Bankschulden agierende Gesellschaft ein Umsatzplus von bis zu fünf Prozent sowie einen Zuwachs beim EBIT im „hohen einstelligen Bereich“ an. Demnach sollte ein Betriebsergebnis im Bereich um 11,5 Mio. Euro möglich sein. Das korrespondiert mit einer auf den ersten Blick recht hohen Marktkapitalisierung von zurzeit 159 Mio. Euro. Allerdings verfügen die Schwaben über eine Nettoliquidität von fast 34 Mio. Euro, so dass die Relation von Enterprise Value (Börsenwert minus Finanzguthaben) zum 2016er-EBIT mit einem Faktor von knapp elf schon wesentlich attraktiver daherkommt. Cenit ist ein klarer Profiteur des Digitalisierungsprozesses, da die Hauptkunden aus den Bereichen Automobil, Fertigungsindustrie und Finanzdienstleistungen kommen. Kurse bis in den Bereich von 22 Euro – wie es sie Ende November 2015 bereits gab – halten wir für eine realistische Annahme bis zur nächsten Hauptversammlung.

Cenit

Kurs: 6,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Häufig fragen mich Leser von boersengefluester.de: „Nach welchem System suchen Sie eigentlich interessante Aktien aus, Herr Kruse?“ Gute Frage, eine Patentlösung habe ich nämlich nicht – gibt es wohl auch nicht. Aber fast immer verwende ich eine Vielzahl von Filtern, um am Ende auf eine überschaubare Gruppe von Einzelwerten zu kommen, die es lohnt, sich mal wieder näher anzuschauen. Dabei macht es selbstverständlich einen gewaltigen Unterschied, ob man auf der Suche nach Turnaroundwerten, KGV-Wundern, Penny Stocks oder sonst welchen Spezialgruppen ist. In der Regel suche ich jedoch nach eher soliden Unternehmen, deren Aktienkurse noch nicht davon gelaufen sind. Die fundamentalen Kriterien lege ich im Einzelfall dabei gar nicht mal oder so eng an. Muss man meiner Meinung nach auch nicht unbedingt: Durch die Vielzahl von Anforderungen, die die Aktien erfüllen sollen, ergibt sich eine strenge Selektion meist von ganz allein. Basis aller Analysen ist dabei stets die zurzeit 543 Aktien umfassende Kennzahlendatenbank DataSelect auf Excel-Basis von boersengefluester.de.

Ein typisches Screening könnte momentan etwa so laufen: Um eine Grundordnung zu schaffen, sortiere ich alle Aktien mit einem Börsenwert von weniger als 10 Mio. Euro aus. Außerdem schneide ich sämtliche Werte mit einer Kapitalisierung von mehr als 1 Mrd. Euro ab. Nicht weil ich etwas gegen DAX-Werte oder Micro Caps habe, sondern um das Ergebnis ein wenig überraschender zu halten. BASF, Linde oder Allianz sind tolle Unternehmen und super Aktien, stehen aber nicht im Fokus von boersengefluester.de. Hier geht es eher um Small- und Mid Caps. Sehr schwierig in der Investmentumsetzung sind Miniwerte. Daher auch hier der Schnitt.

Sehr frühzeitig „trenne“ ich mich beim Screening meistens auch von momentan super angesagten Aktien – um erst gar nicht in die Versuchung zu kommen, noch auf einen längst mit hoher Geschwindigkeit fahrenden Zug aufspringen zu müssen. Umsetzen lässt sich das etwa dadurch, indem man alle Titel mit einem Abstand von mehr als 20 Prozent zur 200-Tage-Linie im Chart ausklinkt. Auch eine 52-Wochen-Performance von mehr als 50 Prozent deutet nicht gerade auf einen Titel mit Nachholpotenzial. Aber bitte nicht pauschalisieren: Die Prozentangaben sind eine Momentaufnahme. Viel hängt von der Börsenphase ab. Für die aktuelle Situation scheinen sie mir aber zielführend. Anschließend geht es dann „endlich“ ran an die fundamentalen Kriterien.

[sws_blue_box box_size="640"]Tipp von boersengefluester.de: Kennen Sie schon unser Permanent-Aktien-Screening? Hier legen wir jeden Tag die selben fundamentalen und charttechnischen Kriterien an alle von uns gecoverten Aktien an. Ein täglicher Blick auf diese Liste lohnt auf jeden Fall.[/sws_blue_box]

Trotz der aktuellen Minizinsen und entsprechend großen Verlockungen für die Finanzvorstände, den Gewinn durch Fremdkapitaleinsatz zu hebeln: An dieser Stelle oute ich mich gern als Fan von Unternehmen, die mehr Geld und Wertpapiere auf der hohen Kante haben als sie an Bank- und Anleihenverbindlichkeiten besitzen. Super groß ist die Anzahl der Unternehmen allerdings nicht, die über ein Nettofinanzguthaben verfügen – sie liegt bei nur etwa einem Drittel der von mir betrachteten Werte. Entsprechend viele Aktien müssen an dieser Stelle den Saal verlassen. Zum Standardrepertoire gehört anschließend der Blick auf den Buchwert – beziehungsweise das Kurs-Buchwert-Verhältnis (KBV). Natürlich gibt es großartige Unternehmen mit einem zweistelligen KBV – echte Allroundtalente sind das meistens jedoch nicht. Daher setze ich die Obergrenze für das KBV bei rund drei an. Ein Tipp: Die weit verbreitete Meinung, dass eine Aktie erst dann für Value-Anleger interessant wird, wenn sie unter Buchwert notiert, lässt sich kaum halten. Letztlich hängt die faire Höhe des KBVs mit anderen Parametern wie zum Beispiel der Eigenkapitalrendite zusammen. Es gilt: Je größer die Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital), desto höher darf auch das KBV sein.

Auf den Klassiker Kurs-Gewinn-Verhältnis (KGV) verzichte auch ich beim Screening nicht. Allerdings in einer eher laschen Ausprägung. Meist schneide ich nur die oberen und unteren Höchstwerte ab. Ein KGV von mehr als 20 birgt in der aktuell doch fortgeschrittenen Börsenhausse vermutlich eine überdurchschnittliche Anfälligkeit für Kurskorrekturen. Andererseits traue ich den KGV-Billigheimern auch nicht immer über den Weg. Häufig erweisen sich die Gewinnschätzungen doch als zu ambitioniert. Konsequenz: Für Aktien, die mit weniger als dem Fünffachen des Jahresgewinns bewertet sind, läuten jetzt die Schlussglocken.

Von überragender Bedeutung ist für die meisten Privatanleger die Dividendenrendite – auch für die Leser von boersengefluester.de. Das hat eine Umfrage des Marktforschungsinstituts Investment Trends kürzlich erst wieder bestätigt. Zugegeben: So ganz kann ich diesen hohen Stellenwert nicht immer nachvollziehen. Mir gefallen Aktienrückkäufe eigentlich viel besser. Aber darum geht es an dieser Stelle nicht. Hohe und vor allen Dingen nachhaltige Dividendenausschüttungen sind in der Regel nämlich auch ein Spiegelbild des wirtschaftlichen Erfolgs. Als Kriterium für ein Screening-Verfahren eignet sich die Dividende damit ganz vorzüglich. Dabei kombiniere ich verschiedene Aspekte: Zunächst einmal soll die Dividendenrendite – momentan auf boersengefluester.de noch auf Basis der Ausschüttungen für 2015 berechnet – bei mindestens 2,5 Prozent liegen. Das klingt nicht super ambitioniert. Gemessen an den Zinssätzen für Anleihen oder Festgeldern aber auch nicht verkehrt. Tradition kann nicht schaden: Daher kommen nur Unternehmen in Betracht, die bereits seit fünf Jahren kontinuierlich Dividende zahlen. Außerdem soll die Hauptversammlung noch im laufenden Jahr stattfinden, schließlich soll die anstehende Ausschüttung dem Kurs im Idealfall noch ein wenig Zusatzantrieb verschaffen.

Nun wird es spannend. Wie viele Aktien erfüllen momentan eigentlich diese Vielzahl an Anforderungen? Ich habe die Berechnung anhand der Excel-Datenbank DataSelect durchgeführt und war selbst überrascht vom Ergebnis. Immerhin sechs Titel meistern sämtliche Hürden. Der Modeschmuckfilialist Bijou Brigitte, der Displayspezialist Data Modul, der Dortmunder Chipanbieter Elmos Semiconductur, das auf Strahlenmedizin fokussierte Unternehmen Eckert & Ziegler, die Werbeagentur Syzygy und der Prüftechnikspezialist Viscom. Nicht alle Titel stehen derzeit bei boersengefluester.de auf Kaufen – aber das ist auch viel Geschmackssache. Letztlich handelt es sich aber um eine Gruppe von Unternehmen der Oberklasse.

...

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Data Modul

Kurs: 28,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Data Modul | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549890 | DE0005498901 | AG | 101,55 Mio € | 30.11.2007 | Kaufen | |

* * *

Eckert & Ziegler

Kurs: 15,42