Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#KGV

© boersengefluester.de | Redaktion

Es ist eine eher ruhige Arbeit im Hintergrund. Jetzt ist das vor gut neun Monaten gestartete Großprojekt aber abgeschlossen – und zwar pünktlich zum Jahreswechsel 2025/26. So hat boersengefluester.de für alle Unternehmen aus unserer Datenbank eigene Gewinn- und Dividendenschätzungen für das Jahr 2027 erstellt. Ein Aufwand, den so sonst keine andere Finanzwebseite betreibt. Wir fühlen uns damit aber durchweg gut und führen diese Tradition Jahr für Jahr fort. Insbesondere, weil es für viele kleinere Unternehmen aus dem Börsenumfeld sonst keine verlässlichen Aktienstammdaten gibt. ...

© boersengefluester.de | Redaktion

Grundsätzlich setzt das KGV den Aktienkurs einer Firma in Relation zum Ergebnis je Aktie und beantwortet damit die Frage: Mit dem Wievielfachen des Jahresgewinns wird ein Unternehmen an der Börse bewertet? Bei einem KGV von beispielsweise 10,0 mü...

© boersengefluester.de | Redaktion

Was für eine irre Geschichte. Da sitzen wir mehr als vier Monate an unserem Großprojekt „Gewinn- und Dividendenschätzungen 2025“, wälzen hunderte von Zwischenberichten, nehmen an massig Earnings-Calls und Kapitalmarktkonferenzen teil, um uns...

© boersengefluester.de | Redaktion

Kurz und kompakt fiel das Feedback des Users FunDaMenthol auf Twitter zu dem kürzlich auf boersengefluester.de veröffentlichten Beitrag über die Aktie des Getränkeherstellers Berentzen (HIER) aus: „Guter Artikel! Was bedeutet ein BGFL-Ratio vo...

© boersengefluester.de | Redaktion

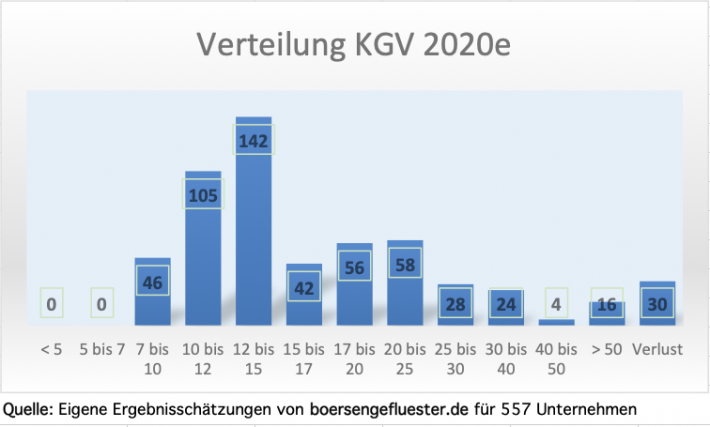

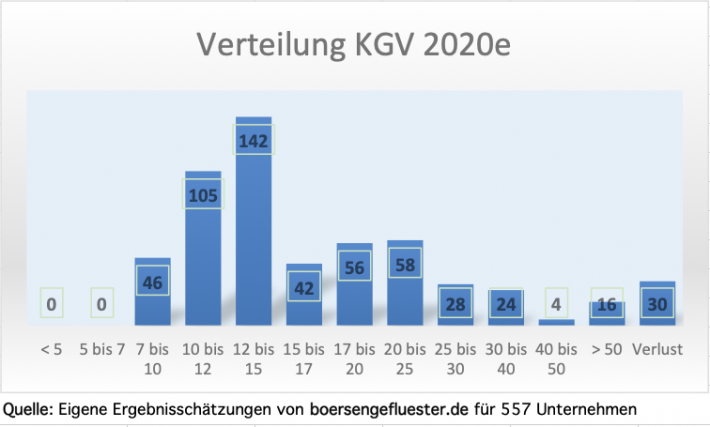

So früh waren wir noch nie dran. Nach wochenlanger Recherche sind wir nun aber durch und haben für alle Aktien aus unserem Beobachtungsuniversum DataSelect Gewinnschätzungen für 2020 gemacht. Dementsprechend stellen wir ab sofort auch die Berechnung des Kurs-Gewinn-Verhältnisses (KGV) in unseren redaktionellen Beiträgen und Profilseiten der einzelnen Unternehmen von 2019 auf 2020 um. Was sich nach einem technischen Hinweis in eigener Sache anhört, ist in Wahrheit ein ziemlicher Kraftakt und essentiell für das Selbstverständnis von boersengefluester.de. Im Gegensatz zu den herkömmlichen Finanzportalen, die ihre KGV-Angaben aus den Konsensschätzungen der Analysten ableiten, erstellt boersengefluester.de eigene Gewinn- und Dividendenschätzungen. Das mag bei DAX-Konzernen, die von einer Heerschar von Finanzprofis gecovert werden, kein schlagender Vorteil sein. Im Spezialwertebereich sieht die Sache aber schon wieder komplett anders aus. Für etliche Unternehmen gibt es sonst gar keine regelmäßig aktualisierten Schätzungen. Hier schließt boersengefluester.de also eine wichtige Lücke. Zudem gibt es uns ein gutes Gefühl, wenn man sich bei den Einschätzungen zu einzelnen Aktien auf seine eigene Recherche stützen kann. Zurzeit umfasst unsere Coverage 557 Aktien – ganz überwiegend Titel mit Hauptbörsennotiz in Deutschland. Hinzu kommen einige Ergänzungen aus Österreich, Luxemburg oder der Schweiz.

[sws_blue_box box_size="640"]Nützliche Tipps zur richtigen Interpretation des KGV finden Sie HIER[/sws_blue_box]

Insgesamt bietet boersengefluester.de damit die wohl größte eigene Gewinnprognose in Deutschland. An dieser Stelle betonen wir gern, dass – abgesehen von den Kurs- und Performanceangaben, die wir von Teletrader beziehen – wirklich alle Stammdaten von uns erfasst werden: HV-Termin, Bilanz- sowie GuV-Kennzahlen, Aktienstückzahl, Social-Media-Präsenz, Branchenzugehörigkeit, Wirtschaftsprüfer, Streubesitz und und und. Dementsprechend viel Zeit investiert boersengefluester.de in die Pflege dieser Angaben, schließlich fußen nahezu alle unsere journalistischen Beiträge sowie sämtliche Analyse-Tools, die wir entwickelt haben, auf eben dieser Datenbasis. Nun lässt sich natürlich wunderbar darüber streiten, wie treffsicher die Prognosen sind. Immerhin scheint es derzeit so, als ob die Weltwirtschaft in deutlich ruppigeres Terrain abdriftet. Einfach mal 10 oder 15 Prozent auf den Vorjahresgewinn drauflegen – damit ist es nicht mehr getan. Das zeigen bereits die vielen Gewinnwarnungen der vergangenen Wochen.

Entsprechend vorsichtig sind wir bei unseren Schätzungen vorgegangen. Eine Konsequenz ist, dass aus unserem Coverage-Universum zurzeit keine einzige Aktie auf ein 2020er-KGV von weniger als sieben kommt. Der massive Teil der Titel bewegt sich im Bereich zwischen 10 und 15. Auf der anderen Seite ist die auch Gruppe mit KGVs nördlich von 30 relativ überschaubar. Ebenfalls gut zu wissen: Parallel zur KGV-Umstellung haben wir die Berechnung der Dividendenrendite auf boersengefluester.de einheitlich auf die Dividende für das Jahr 2018 – zahlbar nach der Hauptversammlung (HV) 2019 – umgestellt.

Foto: Pixabay...

Foto: Pixabay...

Foto: Pixabay...

Foto: Pixabay...

© boersengefluester.de | Redaktion

[sws_grey_box box_size="640"]Kaum eine Aktien-Empfehlung kommt bei der Begründung ohne das Kurs-Gewinn-Verhältnis (KGV) aus. Doch was sagt die Kennzahl eigentlich aus, und worauf muss man als Anleger achten? Boersengefluester.de erklärt die wichtigsten Aspekte.[/sws_grey_box]

Grundsätzlich setzt das KGV den Aktienkurs einer Firma in Relation zum Ergebnis je Aktie und beantwortet damit die Frage: Mit dem Wievielfachen des Jahresgewinns wird ein Unternehmen an der Börse bewertet? Bei einem KGV von beispielsweise 10,0 müsste ein Investor zehn Jahre warten bis er seinen Einsatz wieder zurück hat. Vorausgesetzt: Die Gesellschaft schüttet den Jahresgewinn jeweils komplett an die Anteilseigner aus und die Firma erzielt zehn Jahre lang den gleichen Überschuss. Allein diese kurzen Überlegungen zeigen, dass das KGV ein Gradmesser für nicht gerade realistische Annahmen ist. Dennoch hat es sich als die mit Abstand populärste Kennziffer etabliert. Die Interpretation ist dabei ganz einfach: Je niedriger das KGV, desto günstiger ist die Aktie.

Trotz der simplen Rechenmethode gibt es eine ganze Menge Dinge, die Sie als Privatanleger wissen sollten: Dreh- und Angelpunkt ist dabei stets das "G", also der verwendete Gewinn. In der Regel basiert das KGV auf dem Jahresüberschuss, es handelt sich also um einen Gewinn nach Steuern. Eine Variante ist, den aktuellen Aktienkurs durch das im jüngsten Geschäftsbericht ausgewiesene Ergebnis je Aktie zu teilen. Dies hat den Vorteil, dass es sich um eine testierte Größe handelt und unliebsame Überraschungen durch falsch geschätzte Zukunftserträge ausgeklammert sind. In der Praxis sind solche historischen KGVs (im angelsächsischen „Current P/E“ genannt) jedoch eher selten anzutreffen. Börsianer schauen nun mal gern in die Zukunft. Und der Blick in den Rückspiegel hilft bei der Bewertung von ganz vielen Unternehmen nur bedingt weiter.

Eine andere Möglichkeit ist, nicht die Gewinne des Vorjahrs, derzeit also für 2023, zu nehmen, sondern sich auf die vergangenen vier Quartale zu berufen. Dies hat den Vorteil, dass die Zahlen tendenziell aktueller sind. Börsianer verwenden für diese Art von KGV mitunter den englischen Begriff „Trailing P/E“. Dabei steht „P/E“ für Price-Earnings-Ratio – also die englische Übersetzung von Kurs-Gewinn-Verhältnis. Weitere Anglizismen, die in diesem Zusammenhang immer wieder auftauchen, sind die Begriffspaare „reported“ und „adjusted“ sowie „basic“ und „diluted“. Beim „reported“ Gewinn handelt es sich um das von der Firma offiziell ausgewiesene Ergebnis. Sie finden den Wert im Geschäftsbericht in der Gewinn- und Verlustrechnung. Auch boersengefluester.de verwendet diese Zahl in der Datenbank. Beim „adjusted“ Gewinn sind dagegen außergewöhnliche Belastungen, wie zum Beispiel die Kosten eines Börsengangs oder Erträge – etwa durch Verkäufe von Firmenteilen – herausgerechnet. Solche Bereinigungen haben durchaus ihre Berechtigung. Häufig kann man aber darüber streiten, was denn nun tatsächlich als einmalige Belastung zu verstehen ist.

Die Begriffe „basic“ und „diluted“ beziehen sich hingegen auf die Aktienzahl, die man für die Ermittlung des Ergebnisses je Anteilschein heranzieht. „Basic“ meint dabei die aktuelle Aktienzahl. Gebräuchlicher ist jedoch die Einbeziehung von Aktienoptionen oder Stücken aus Wandelanleihen in die Berechnung. In heimischen Geschäftsberichten wird in diesem Zusammengang vom „verwässerten“ Ergebnis je Aktie gesprochen. Das „verwässerte“ Ergebnis je Aktie ist stets kleiner als die „normale“ Angabe. Das ist wie beim Konditor: Durch je mehr Stücke der Kuchen geteilt wird, desto kleiner werden die einzelnen Portionen.

Am gebräuchlichsten ist es aber, dass KGV auf die Gewinne des kommenden Jahres – oder gar für eine noch weiter in der Zukunft liegende Abrechnungsperiode – zu berechnen. Die einschlägigen Finanzseiten im Internet und auch die meisten Anlegermagazine beziehen sich dabei auf die Durchschnittswerte der Analystenschätzungen. Dies ist wichtig zu wissen, denn der „Konsens“ liegt nicht zwangsläufig richtig – und ist obendrein relativ träge. Wenn eine Aktie etwa von 20 Analysten gecovert wird, kann es dauern, bis die neuesten Entwicklungen vollständig in den Schätzungen eingeflossen sind. Sinnvoller kann es daher sein, das erwartete Ergebnis je Aktie nur auf die aktuellsten Schätzungen zu beziehen. Für Außenstehende ist es aber kaum nachvollziehbar, ob einzelne Datenanbieter diesen eleganten Weg gewählt haben.

[sws_blue_box box_size="640"]Wichtig für Sie als Privatanleger: Die Höhe des ausgewiesenen KGVs einer Aktie hängt in erster Linie von der Aktualität der Gewinnschätzung ab. Diese kann zu optimistisch, zu pessimistisch oder im schlechtesten Fall völlig veraltet sein. Zur Beruhigung: Bei bekannten Indexwerten ist die Qualität der Gewinnprognosen meistens sehr ordentlich. Je kleiner die Firmen sind, desto mehr Obacht ist allerdings angebracht. Vermeintliche „KGV-Wunder“ entpuppen sich da schnell als das genaue Gegenteil.[/sws_blue_box]

Bei der Interpretation des Kurs-Gewinn-Verhältnisses gibt es ebenfalls einige Dinge zu beachten: So gibt es keine einheitliche Richtskala von günstig bis teuer. Das KGV muss stets vor dem Hintergrund weiterer Unternehmenszahlen betrachtet werden. Wichtige Fragen sind: Wie rentabel arbeitet die Firma? Hochprofitablen Unternehmen wird auch ein höheres KGV zugestanden. Wie stark ist das Wachstum? Eine Daumenregel sagt, dass das KGV etwa der durchschnittlichen Wachstumsrate der Profite entsprechen darf. Eine Firma, die im Mittel um 20 Prozent expandiert, hätte demnach ein KGV von 20 verdient. Die Gegenüberstellung von KGV und Wachstum wird in der Praxis PEG genannt (Price-Earnings-Growth-Ratio). Wichtige Tipps zu dieser Kennzahl finden Sie hier. Wie gut sind die Erträge vorhersehbar? Börsianer mögen keine Ungewissheit. Extrem schwankende Geschäftsverläufe, wie sie Stahlhersteller, Luftfahrtgesellschaften oder Investmentbanken aufweisen, werden regelmäßig mit KGV-Abschlägen bestraft. Bei Firmen aus stark zyklischen Branchen bietet es sich an, ein durchschnittliches Ergebnis je Aktie zu bilden. Dieser Mittelwert sollte auf einen typischen wirtschaftlichen Zyklus aufsetzen. Sonst läuft man Gefahr, bei seinen Investmententscheidungen stets zum falschen Zeitpunkt ein- und auszusteigen.

[caption id="attachment_105035" align="alignleft" width="387"]

Am gebräuchlichsten ist es aber, dass KGV auf die Gewinne des kommenden Jahres – oder gar für eine noch weiter in der Zukunft liegende Abrechnungsperiode – zu berechnen. Die einschlägigen Finanzseiten im Internet und auch die meisten Anlegermagazine beziehen sich dabei auf die Durchschnittswerte der Analystenschätzungen. Dies ist wichtig zu wissen, denn der „Konsens“ liegt nicht zwangsläufig richtig – und ist obendrein relativ träge. Wenn eine Aktie etwa von 20 Analysten gecovert wird, kann es dauern, bis die neuesten Entwicklungen vollständig in den Schätzungen eingeflossen sind. Sinnvoller kann es daher sein, das erwartete Ergebnis je Aktie nur auf die aktuellsten Schätzungen zu beziehen. Für Außenstehende ist es aber kaum nachvollziehbar, ob einzelne Datenanbieter diesen eleganten Weg gewählt haben.

[sws_blue_box box_size="640"]Wichtig für Sie als Privatanleger: Die Höhe des ausgewiesenen KGVs einer Aktie hängt in erster Linie von der Aktualität der Gewinnschätzung ab. Diese kann zu optimistisch, zu pessimistisch oder im schlechtesten Fall völlig veraltet sein. Zur Beruhigung: Bei bekannten Indexwerten ist die Qualität der Gewinnprognosen meistens sehr ordentlich. Je kleiner die Firmen sind, desto mehr Obacht ist allerdings angebracht. Vermeintliche „KGV-Wunder“ entpuppen sich da schnell als das genaue Gegenteil.[/sws_blue_box]

Bei der Interpretation des Kurs-Gewinn-Verhältnisses gibt es ebenfalls einige Dinge zu beachten: So gibt es keine einheitliche Richtskala von günstig bis teuer. Das KGV muss stets vor dem Hintergrund weiterer Unternehmenszahlen betrachtet werden. Wichtige Fragen sind: Wie rentabel arbeitet die Firma? Hochprofitablen Unternehmen wird auch ein höheres KGV zugestanden. Wie stark ist das Wachstum? Eine Daumenregel sagt, dass das KGV etwa der durchschnittlichen Wachstumsrate der Profite entsprechen darf. Eine Firma, die im Mittel um 20 Prozent expandiert, hätte demnach ein KGV von 20 verdient. Die Gegenüberstellung von KGV und Wachstum wird in der Praxis PEG genannt (Price-Earnings-Growth-Ratio). Wichtige Tipps zu dieser Kennzahl finden Sie hier. Wie gut sind die Erträge vorhersehbar? Börsianer mögen keine Ungewissheit. Extrem schwankende Geschäftsverläufe, wie sie Stahlhersteller, Luftfahrtgesellschaften oder Investmentbanken aufweisen, werden regelmäßig mit KGV-Abschlägen bestraft. Bei Firmen aus stark zyklischen Branchen bietet es sich an, ein durchschnittliches Ergebnis je Aktie zu bilden. Dieser Mittelwert sollte auf einen typischen wirtschaftlichen Zyklus aufsetzen. Sonst läuft man Gefahr, bei seinen Investmententscheidungen stets zum falschen Zeitpunkt ein- und auszusteigen.

[caption id="attachment_105035" align="alignleft" width="387"] pixabay[/caption]

Wie ist die Gesellschaft finanziert? Grundregel: Je niedriger der Verschuldungsgrad, desto höher darf das KGV gegenüber einem sonst vergleichbaren Unternehmen sein. Einen maßgeblichen Einfluss hat auch die Höhe der Investitionen. Gesellschaften, die im Branchenvergleich viel investieren – was zunächst aber die Gewinne schmälert – sollten beim KGV gegenüber Wettbewerbern nicht benachteiligt werden. Daher ist ein Blick in den Geschäftsbericht stets zu empfehlen. Kurzfristige Gewinnmaximierung sollte nicht höher bewertet werden als eine sinnvolle, auf langfristigen Erfolg ausgerichtete, Investitionspolitik. Ein anderer wichtiger Punkt: Wie ist die Dividendenpolitik? Gerade bei „reifen“ Gesellschaften, die nicht mehr stark wachsen oder sogar schrumpfen, ist die Ausschüttung ein maßgeblicher Aspekt für Investoren. Wohl kaum jemand würde bei einer Traditionsfirma, die aber nur noch um ein bis zwei Prozent pro Jahr wächst, ein KGV von lediglich eins bis zwei als fair erachten. Neben dem Ertragswachstum müssen also auch Substanzaspekte in die Überlegungen einbezogen werden.

Nächster Punkt: Wie ist die steuerliche Situation? Unternehmen, die in voller Höhe Steuern zahlen, sollten nicht gegenüber Firmen benachteiligt sein, die aufgrund von Verlustvorträgen kaum Abgaben an den Fiskus leisten. Etwa bei Branchenvergleichen können sich sonst irreführende Ergebnisse ergeben. Aber auch bei Vergleichen auf internationaler Ebene führen unterschiedliche Steuersätze mitunter zu enormen Verzerrungen. Ein Blick auf die jeweiligen Steuerbelastungen kann also nicht schaden.

[sws_blue_box box_size="640"]Hilfreiche Tools von boersengefluester.de rund um das Thema KGV:

Heatmap KGV 2024: HIER Klicken

Heatmap 10-Jahres-Durchschnitts-KGV: HIER Klicken

Heatmap Shiller-KGV: HIER Klicken

Premium-Heatmap Enterprise Value/EBITDA: HIER Klicken

pixabay[/caption]

Wie ist die Gesellschaft finanziert? Grundregel: Je niedriger der Verschuldungsgrad, desto höher darf das KGV gegenüber einem sonst vergleichbaren Unternehmen sein. Einen maßgeblichen Einfluss hat auch die Höhe der Investitionen. Gesellschaften, die im Branchenvergleich viel investieren – was zunächst aber die Gewinne schmälert – sollten beim KGV gegenüber Wettbewerbern nicht benachteiligt werden. Daher ist ein Blick in den Geschäftsbericht stets zu empfehlen. Kurzfristige Gewinnmaximierung sollte nicht höher bewertet werden als eine sinnvolle, auf langfristigen Erfolg ausgerichtete, Investitionspolitik. Ein anderer wichtiger Punkt: Wie ist die Dividendenpolitik? Gerade bei „reifen“ Gesellschaften, die nicht mehr stark wachsen oder sogar schrumpfen, ist die Ausschüttung ein maßgeblicher Aspekt für Investoren. Wohl kaum jemand würde bei einer Traditionsfirma, die aber nur noch um ein bis zwei Prozent pro Jahr wächst, ein KGV von lediglich eins bis zwei als fair erachten. Neben dem Ertragswachstum müssen also auch Substanzaspekte in die Überlegungen einbezogen werden.

Nächster Punkt: Wie ist die steuerliche Situation? Unternehmen, die in voller Höhe Steuern zahlen, sollten nicht gegenüber Firmen benachteiligt sein, die aufgrund von Verlustvorträgen kaum Abgaben an den Fiskus leisten. Etwa bei Branchenvergleichen können sich sonst irreführende Ergebnisse ergeben. Aber auch bei Vergleichen auf internationaler Ebene führen unterschiedliche Steuersätze mitunter zu enormen Verzerrungen. Ein Blick auf die jeweiligen Steuerbelastungen kann also nicht schaden.

[sws_blue_box box_size="640"]Hilfreiche Tools von boersengefluester.de rund um das Thema KGV:

Heatmap KGV 2024: HIER Klicken

Heatmap 10-Jahres-Durchschnitts-KGV: HIER Klicken

Heatmap Shiller-KGV: HIER Klicken

Premium-Heatmap Enterprise Value/EBITDA: HIER Klicken

[/sws_blue_box]

Darüber hinaus sollten Anleger auch makroökonomische Faktoren nicht vernachlässigen. So weisen die Anteilscheine von Firmen aus Schwellenländern häufig deutlich niedrigere KGVs auf als die Papiere aus etablierten Ländern. Faustformel: Je höher die realen Zinsen in einem Land, desto niedriger sind die KGVs. Auch politisch instabile Rahmenbedingungen wirken sich in Form eines KGV-Abschlags aus. Komplett unbrauchbar ist das KGV bei Unternehmen, die gar keine Gewinne erzielen. So lassen sich defizitäre Biotechgesellschaften oder etliche junge Techhoffnungen überhaupt nicht mit dem KGV bewerten. Hier müssen andere Verfahren, wie beispielsweise das Kurs-Umsatz-Verhältnis oder langfristige Discounted-Cashflow-Modelle greifen.

[/sws_blue_box]

Darüber hinaus sollten Anleger auch makroökonomische Faktoren nicht vernachlässigen. So weisen die Anteilscheine von Firmen aus Schwellenländern häufig deutlich niedrigere KGVs auf als die Papiere aus etablierten Ländern. Faustformel: Je höher die realen Zinsen in einem Land, desto niedriger sind die KGVs. Auch politisch instabile Rahmenbedingungen wirken sich in Form eines KGV-Abschlags aus. Komplett unbrauchbar ist das KGV bei Unternehmen, die gar keine Gewinne erzielen. So lassen sich defizitäre Biotechgesellschaften oder etliche junge Techhoffnungen überhaupt nicht mit dem KGV bewerten. Hier müssen andere Verfahren, wie beispielsweise das Kurs-Umsatz-Verhältnis oder langfristige Discounted-Cashflow-Modelle greifen.

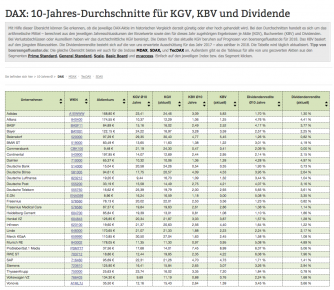

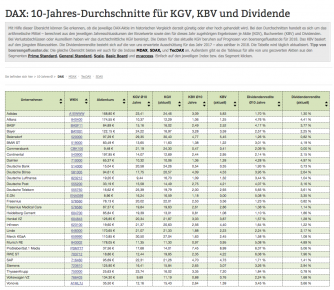

Eine beliebte Methode zur Einschätzung, ob eine Aktie gerade günstig oder teuer ist, ist der Vergleich mit langfristigen Durchschnitts-KGVs – etwa mit Sicht auf zehn Jahre. Solche Betrachtungen bieten oftmals gute Erkenntnisse. Anleger sollten sich aber stets fragen, ob sich die wirtschaftlichen Rahmenbedingungen für das Unternehmen womöglich radikal geändert haben und somit auch eine fundamentale Neueinschätzung nötig ist. Beispiele sind etwa die Bereiche konventionelle Stromversorger und Alternative Energien. Aber auch im Finanzsektor und in etlichen Techsektoren hat sich den vergangenen Jahren viel verändert. Eine Zehn-Jahres-Übersicht für die DAX-Werte bietet Ihnen boersengefluester.de.

Fazit: Das Kurs-Gewinn-Verhältnis (KGV) ist zwar ganz einfach zu ermitteln, aber die Interpretation erfordert viel Fingerspitzengefühl. Es lässt sich nicht sagen, dass ein KGV von unter zehn günstig ist und ab einem Wert von mehr als 20 die Alarmglocken läuten sollten. Beim Vergleich von KGVs von verschiedenen Aktien gilt es, auf die jeweiligen Besonderheiten der Unternehmen zu achten. Sich ein wenig näher mit der Materie zu beschäftigen, lohnt sich beim KGV ganz besonders. Schließlich ist es die mit Abstand populärste Kennzahl – und da sollte man Bescheid wissen.

[sws_blue_box box_size="640"]Nutzwertige Tipps zum richtigen Umgang mit dem Kurs-Buchwert-Verhältnis (KBV). Klicken Sie hier!

Zusatzinfos: Eine Checkliste für die Analyse von Geschäftsberichten. Klicken Sie hier![/sws_blue_box]...

Eine beliebte Methode zur Einschätzung, ob eine Aktie gerade günstig oder teuer ist, ist der Vergleich mit langfristigen Durchschnitts-KGVs – etwa mit Sicht auf zehn Jahre. Solche Betrachtungen bieten oftmals gute Erkenntnisse. Anleger sollten sich aber stets fragen, ob sich die wirtschaftlichen Rahmenbedingungen für das Unternehmen womöglich radikal geändert haben und somit auch eine fundamentale Neueinschätzung nötig ist. Beispiele sind etwa die Bereiche konventionelle Stromversorger und Alternative Energien. Aber auch im Finanzsektor und in etlichen Techsektoren hat sich den vergangenen Jahren viel verändert. Eine Zehn-Jahres-Übersicht für die DAX-Werte bietet Ihnen boersengefluester.de.

Fazit: Das Kurs-Gewinn-Verhältnis (KGV) ist zwar ganz einfach zu ermitteln, aber die Interpretation erfordert viel Fingerspitzengefühl. Es lässt sich nicht sagen, dass ein KGV von unter zehn günstig ist und ab einem Wert von mehr als 20 die Alarmglocken läuten sollten. Beim Vergleich von KGVs von verschiedenen Aktien gilt es, auf die jeweiligen Besonderheiten der Unternehmen zu achten. Sich ein wenig näher mit der Materie zu beschäftigen, lohnt sich beim KGV ganz besonders. Schließlich ist es die mit Abstand populärste Kennzahl – und da sollte man Bescheid wissen.

[sws_blue_box box_size="640"]Nutzwertige Tipps zum richtigen Umgang mit dem Kurs-Buchwert-Verhältnis (KBV). Klicken Sie hier!

Zusatzinfos: Eine Checkliste für die Analyse von Geschäftsberichten. Klicken Sie hier![/sws_blue_box]...

Am gebräuchlichsten ist es aber, dass KGV auf die Gewinne des kommenden Jahres – oder gar für eine noch weiter in der Zukunft liegende Abrechnungsperiode – zu berechnen. Die einschlägigen Finanzseiten im Internet und auch die meisten Anlegermagazine beziehen sich dabei auf die Durchschnittswerte der Analystenschätzungen. Dies ist wichtig zu wissen, denn der „Konsens“ liegt nicht zwangsläufig richtig – und ist obendrein relativ träge. Wenn eine Aktie etwa von 20 Analysten gecovert wird, kann es dauern, bis die neuesten Entwicklungen vollständig in den Schätzungen eingeflossen sind. Sinnvoller kann es daher sein, das erwartete Ergebnis je Aktie nur auf die aktuellsten Schätzungen zu beziehen. Für Außenstehende ist es aber kaum nachvollziehbar, ob einzelne Datenanbieter diesen eleganten Weg gewählt haben.

[sws_blue_box box_size="640"]Wichtig für Sie als Privatanleger: Die Höhe des ausgewiesenen KGVs einer Aktie hängt in erster Linie von der Aktualität der Gewinnschätzung ab. Diese kann zu optimistisch, zu pessimistisch oder im schlechtesten Fall völlig veraltet sein. Zur Beruhigung: Bei bekannten Indexwerten ist die Qualität der Gewinnprognosen meistens sehr ordentlich. Je kleiner die Firmen sind, desto mehr Obacht ist allerdings angebracht. Vermeintliche „KGV-Wunder“ entpuppen sich da schnell als das genaue Gegenteil.[/sws_blue_box]

Bei der Interpretation des Kurs-Gewinn-Verhältnisses gibt es ebenfalls einige Dinge zu beachten: So gibt es keine einheitliche Richtskala von günstig bis teuer. Das KGV muss stets vor dem Hintergrund weiterer Unternehmenszahlen betrachtet werden. Wichtige Fragen sind: Wie rentabel arbeitet die Firma? Hochprofitablen Unternehmen wird auch ein höheres KGV zugestanden. Wie stark ist das Wachstum? Eine Daumenregel sagt, dass das KGV etwa der durchschnittlichen Wachstumsrate der Profite entsprechen darf. Eine Firma, die im Mittel um 20 Prozent expandiert, hätte demnach ein KGV von 20 verdient. Die Gegenüberstellung von KGV und Wachstum wird in der Praxis PEG genannt (Price-Earnings-Growth-Ratio). Wichtige Tipps zu dieser Kennzahl finden Sie hier. Wie gut sind die Erträge vorhersehbar? Börsianer mögen keine Ungewissheit. Extrem schwankende Geschäftsverläufe, wie sie Stahlhersteller, Luftfahrtgesellschaften oder Investmentbanken aufweisen, werden regelmäßig mit KGV-Abschlägen bestraft. Bei Firmen aus stark zyklischen Branchen bietet es sich an, ein durchschnittliches Ergebnis je Aktie zu bilden. Dieser Mittelwert sollte auf einen typischen wirtschaftlichen Zyklus aufsetzen. Sonst läuft man Gefahr, bei seinen Investmententscheidungen stets zum falschen Zeitpunkt ein- und auszusteigen.

[caption id="attachment_105035" align="alignleft" width="387"]

Am gebräuchlichsten ist es aber, dass KGV auf die Gewinne des kommenden Jahres – oder gar für eine noch weiter in der Zukunft liegende Abrechnungsperiode – zu berechnen. Die einschlägigen Finanzseiten im Internet und auch die meisten Anlegermagazine beziehen sich dabei auf die Durchschnittswerte der Analystenschätzungen. Dies ist wichtig zu wissen, denn der „Konsens“ liegt nicht zwangsläufig richtig – und ist obendrein relativ träge. Wenn eine Aktie etwa von 20 Analysten gecovert wird, kann es dauern, bis die neuesten Entwicklungen vollständig in den Schätzungen eingeflossen sind. Sinnvoller kann es daher sein, das erwartete Ergebnis je Aktie nur auf die aktuellsten Schätzungen zu beziehen. Für Außenstehende ist es aber kaum nachvollziehbar, ob einzelne Datenanbieter diesen eleganten Weg gewählt haben.

[sws_blue_box box_size="640"]Wichtig für Sie als Privatanleger: Die Höhe des ausgewiesenen KGVs einer Aktie hängt in erster Linie von der Aktualität der Gewinnschätzung ab. Diese kann zu optimistisch, zu pessimistisch oder im schlechtesten Fall völlig veraltet sein. Zur Beruhigung: Bei bekannten Indexwerten ist die Qualität der Gewinnprognosen meistens sehr ordentlich. Je kleiner die Firmen sind, desto mehr Obacht ist allerdings angebracht. Vermeintliche „KGV-Wunder“ entpuppen sich da schnell als das genaue Gegenteil.[/sws_blue_box]

Bei der Interpretation des Kurs-Gewinn-Verhältnisses gibt es ebenfalls einige Dinge zu beachten: So gibt es keine einheitliche Richtskala von günstig bis teuer. Das KGV muss stets vor dem Hintergrund weiterer Unternehmenszahlen betrachtet werden. Wichtige Fragen sind: Wie rentabel arbeitet die Firma? Hochprofitablen Unternehmen wird auch ein höheres KGV zugestanden. Wie stark ist das Wachstum? Eine Daumenregel sagt, dass das KGV etwa der durchschnittlichen Wachstumsrate der Profite entsprechen darf. Eine Firma, die im Mittel um 20 Prozent expandiert, hätte demnach ein KGV von 20 verdient. Die Gegenüberstellung von KGV und Wachstum wird in der Praxis PEG genannt (Price-Earnings-Growth-Ratio). Wichtige Tipps zu dieser Kennzahl finden Sie hier. Wie gut sind die Erträge vorhersehbar? Börsianer mögen keine Ungewissheit. Extrem schwankende Geschäftsverläufe, wie sie Stahlhersteller, Luftfahrtgesellschaften oder Investmentbanken aufweisen, werden regelmäßig mit KGV-Abschlägen bestraft. Bei Firmen aus stark zyklischen Branchen bietet es sich an, ein durchschnittliches Ergebnis je Aktie zu bilden. Dieser Mittelwert sollte auf einen typischen wirtschaftlichen Zyklus aufsetzen. Sonst läuft man Gefahr, bei seinen Investmententscheidungen stets zum falschen Zeitpunkt ein- und auszusteigen.

[caption id="attachment_105035" align="alignleft" width="387"] pixabay[/caption]

Wie ist die Gesellschaft finanziert? Grundregel: Je niedriger der Verschuldungsgrad, desto höher darf das KGV gegenüber einem sonst vergleichbaren Unternehmen sein. Einen maßgeblichen Einfluss hat auch die Höhe der Investitionen. Gesellschaften, die im Branchenvergleich viel investieren – was zunächst aber die Gewinne schmälert – sollten beim KGV gegenüber Wettbewerbern nicht benachteiligt werden. Daher ist ein Blick in den Geschäftsbericht stets zu empfehlen. Kurzfristige Gewinnmaximierung sollte nicht höher bewertet werden als eine sinnvolle, auf langfristigen Erfolg ausgerichtete, Investitionspolitik. Ein anderer wichtiger Punkt: Wie ist die Dividendenpolitik? Gerade bei „reifen“ Gesellschaften, die nicht mehr stark wachsen oder sogar schrumpfen, ist die Ausschüttung ein maßgeblicher Aspekt für Investoren. Wohl kaum jemand würde bei einer Traditionsfirma, die aber nur noch um ein bis zwei Prozent pro Jahr wächst, ein KGV von lediglich eins bis zwei als fair erachten. Neben dem Ertragswachstum müssen also auch Substanzaspekte in die Überlegungen einbezogen werden.

Nächster Punkt: Wie ist die steuerliche Situation? Unternehmen, die in voller Höhe Steuern zahlen, sollten nicht gegenüber Firmen benachteiligt sein, die aufgrund von Verlustvorträgen kaum Abgaben an den Fiskus leisten. Etwa bei Branchenvergleichen können sich sonst irreführende Ergebnisse ergeben. Aber auch bei Vergleichen auf internationaler Ebene führen unterschiedliche Steuersätze mitunter zu enormen Verzerrungen. Ein Blick auf die jeweiligen Steuerbelastungen kann also nicht schaden.

[sws_blue_box box_size="640"]Hilfreiche Tools von boersengefluester.de rund um das Thema KGV:

Heatmap KGV 2024: HIER Klicken

Heatmap 10-Jahres-Durchschnitts-KGV: HIER Klicken

Heatmap Shiller-KGV: HIER Klicken

Premium-Heatmap Enterprise Value/EBITDA: HIER Klicken

pixabay[/caption]

Wie ist die Gesellschaft finanziert? Grundregel: Je niedriger der Verschuldungsgrad, desto höher darf das KGV gegenüber einem sonst vergleichbaren Unternehmen sein. Einen maßgeblichen Einfluss hat auch die Höhe der Investitionen. Gesellschaften, die im Branchenvergleich viel investieren – was zunächst aber die Gewinne schmälert – sollten beim KGV gegenüber Wettbewerbern nicht benachteiligt werden. Daher ist ein Blick in den Geschäftsbericht stets zu empfehlen. Kurzfristige Gewinnmaximierung sollte nicht höher bewertet werden als eine sinnvolle, auf langfristigen Erfolg ausgerichtete, Investitionspolitik. Ein anderer wichtiger Punkt: Wie ist die Dividendenpolitik? Gerade bei „reifen“ Gesellschaften, die nicht mehr stark wachsen oder sogar schrumpfen, ist die Ausschüttung ein maßgeblicher Aspekt für Investoren. Wohl kaum jemand würde bei einer Traditionsfirma, die aber nur noch um ein bis zwei Prozent pro Jahr wächst, ein KGV von lediglich eins bis zwei als fair erachten. Neben dem Ertragswachstum müssen also auch Substanzaspekte in die Überlegungen einbezogen werden.

Nächster Punkt: Wie ist die steuerliche Situation? Unternehmen, die in voller Höhe Steuern zahlen, sollten nicht gegenüber Firmen benachteiligt sein, die aufgrund von Verlustvorträgen kaum Abgaben an den Fiskus leisten. Etwa bei Branchenvergleichen können sich sonst irreführende Ergebnisse ergeben. Aber auch bei Vergleichen auf internationaler Ebene führen unterschiedliche Steuersätze mitunter zu enormen Verzerrungen. Ein Blick auf die jeweiligen Steuerbelastungen kann also nicht schaden.

[sws_blue_box box_size="640"]Hilfreiche Tools von boersengefluester.de rund um das Thema KGV:

Heatmap KGV 2024: HIER Klicken

Heatmap 10-Jahres-Durchschnitts-KGV: HIER Klicken

Heatmap Shiller-KGV: HIER Klicken

Premium-Heatmap Enterprise Value/EBITDA: HIER Klicken

[/sws_blue_box]

Darüber hinaus sollten Anleger auch makroökonomische Faktoren nicht vernachlässigen. So weisen die Anteilscheine von Firmen aus Schwellenländern häufig deutlich niedrigere KGVs auf als die Papiere aus etablierten Ländern. Faustformel: Je höher die realen Zinsen in einem Land, desto niedriger sind die KGVs. Auch politisch instabile Rahmenbedingungen wirken sich in Form eines KGV-Abschlags aus. Komplett unbrauchbar ist das KGV bei Unternehmen, die gar keine Gewinne erzielen. So lassen sich defizitäre Biotechgesellschaften oder etliche junge Techhoffnungen überhaupt nicht mit dem KGV bewerten. Hier müssen andere Verfahren, wie beispielsweise das Kurs-Umsatz-Verhältnis oder langfristige Discounted-Cashflow-Modelle greifen.

[/sws_blue_box]

Darüber hinaus sollten Anleger auch makroökonomische Faktoren nicht vernachlässigen. So weisen die Anteilscheine von Firmen aus Schwellenländern häufig deutlich niedrigere KGVs auf als die Papiere aus etablierten Ländern. Faustformel: Je höher die realen Zinsen in einem Land, desto niedriger sind die KGVs. Auch politisch instabile Rahmenbedingungen wirken sich in Form eines KGV-Abschlags aus. Komplett unbrauchbar ist das KGV bei Unternehmen, die gar keine Gewinne erzielen. So lassen sich defizitäre Biotechgesellschaften oder etliche junge Techhoffnungen überhaupt nicht mit dem KGV bewerten. Hier müssen andere Verfahren, wie beispielsweise das Kurs-Umsatz-Verhältnis oder langfristige Discounted-Cashflow-Modelle greifen.

Eine beliebte Methode zur Einschätzung, ob eine Aktie gerade günstig oder teuer ist, ist der Vergleich mit langfristigen Durchschnitts-KGVs – etwa mit Sicht auf zehn Jahre. Solche Betrachtungen bieten oftmals gute Erkenntnisse. Anleger sollten sich aber stets fragen, ob sich die wirtschaftlichen Rahmenbedingungen für das Unternehmen womöglich radikal geändert haben und somit auch eine fundamentale Neueinschätzung nötig ist. Beispiele sind etwa die Bereiche konventionelle Stromversorger und Alternative Energien. Aber auch im Finanzsektor und in etlichen Techsektoren hat sich den vergangenen Jahren viel verändert. Eine Zehn-Jahres-Übersicht für die DAX-Werte bietet Ihnen boersengefluester.de.

Fazit: Das Kurs-Gewinn-Verhältnis (KGV) ist zwar ganz einfach zu ermitteln, aber die Interpretation erfordert viel Fingerspitzengefühl. Es lässt sich nicht sagen, dass ein KGV von unter zehn günstig ist und ab einem Wert von mehr als 20 die Alarmglocken läuten sollten. Beim Vergleich von KGVs von verschiedenen Aktien gilt es, auf die jeweiligen Besonderheiten der Unternehmen zu achten. Sich ein wenig näher mit der Materie zu beschäftigen, lohnt sich beim KGV ganz besonders. Schließlich ist es die mit Abstand populärste Kennzahl – und da sollte man Bescheid wissen.

[sws_blue_box box_size="640"]Nutzwertige Tipps zum richtigen Umgang mit dem Kurs-Buchwert-Verhältnis (KBV). Klicken Sie hier!

Zusatzinfos: Eine Checkliste für die Analyse von Geschäftsberichten. Klicken Sie hier![/sws_blue_box]...

Eine beliebte Methode zur Einschätzung, ob eine Aktie gerade günstig oder teuer ist, ist der Vergleich mit langfristigen Durchschnitts-KGVs – etwa mit Sicht auf zehn Jahre. Solche Betrachtungen bieten oftmals gute Erkenntnisse. Anleger sollten sich aber stets fragen, ob sich die wirtschaftlichen Rahmenbedingungen für das Unternehmen womöglich radikal geändert haben und somit auch eine fundamentale Neueinschätzung nötig ist. Beispiele sind etwa die Bereiche konventionelle Stromversorger und Alternative Energien. Aber auch im Finanzsektor und in etlichen Techsektoren hat sich den vergangenen Jahren viel verändert. Eine Zehn-Jahres-Übersicht für die DAX-Werte bietet Ihnen boersengefluester.de.

Fazit: Das Kurs-Gewinn-Verhältnis (KGV) ist zwar ganz einfach zu ermitteln, aber die Interpretation erfordert viel Fingerspitzengefühl. Es lässt sich nicht sagen, dass ein KGV von unter zehn günstig ist und ab einem Wert von mehr als 20 die Alarmglocken läuten sollten. Beim Vergleich von KGVs von verschiedenen Aktien gilt es, auf die jeweiligen Besonderheiten der Unternehmen zu achten. Sich ein wenig näher mit der Materie zu beschäftigen, lohnt sich beim KGV ganz besonders. Schließlich ist es die mit Abstand populärste Kennzahl – und da sollte man Bescheid wissen.

[sws_blue_box box_size="640"]Nutzwertige Tipps zum richtigen Umgang mit dem Kurs-Buchwert-Verhältnis (KBV). Klicken Sie hier!

Zusatzinfos: Eine Checkliste für die Analyse von Geschäftsberichten. Klicken Sie hier![/sws_blue_box]...

© boersengefluester.de | Redaktion

Bestimmt kennen Sie diesen Satz – immerhin endet so oder ähnlich vermutlich jede dritte Empfehlung in der einschlägigen Finanzpresse (boersengefluester.de nimmt sich da gar nicht aus): „Mit einem KGV von xx,x ist die Aktie nicht zu teuer und hat daher weiteres Potenzial.“ Doch was heißt das eigentlich genau mit dem KGV (Kurs-Gewinn-Verhältnis), und warum ist ausgerechnet diese Kennzahl so populär? Zumindest der zweite Teil der Frage ist relativ einfach zu beantworten. Beliebt ist das KGV insbesondere deswegen, weil es so simpel zu berechnen ist. Man teilt einfach den Aktienkurs durch den Gewinn je Aktie und weiß sofort, was los ist: Je kleiner das Ergebnis, desto vorteilhafter. Tatsächlich gibt es jedoch etliche Spielarten des KGV und Privatanleger tun gut daran, sich ein wenig mit den Hintergründen und der Interpretation der jeweiligen Ergebnisse zu beschäftigen. Und damit nicht alles graue Theorie ist und die Analyse so viel Spaß wie möglich macht, hat boersengefleuster.de sein Repertoire an KGV-Heatmaps jetzt deutlich aufgestockt. Neu hinzugekommen sind die Heatmaps Shiller-KGV, 10-Jahres-Duchschnitts-KGV und die Relation EV/EBITDA (Enterprise Value / Ergebnis vor Zinsen, Steuern und Abschreibungen).

[sws_blue_box box_size="640"]Tipp: Besuchen Sie unsere neue Seite Alle Heatmaps im Überblick – Börseninfos perfekt visualisiert. Auf dieser Landingpage haben wir alle 10 Heatmaps von boersengefluester.de kompakt zusammengefasst.[/sws_blue_box]

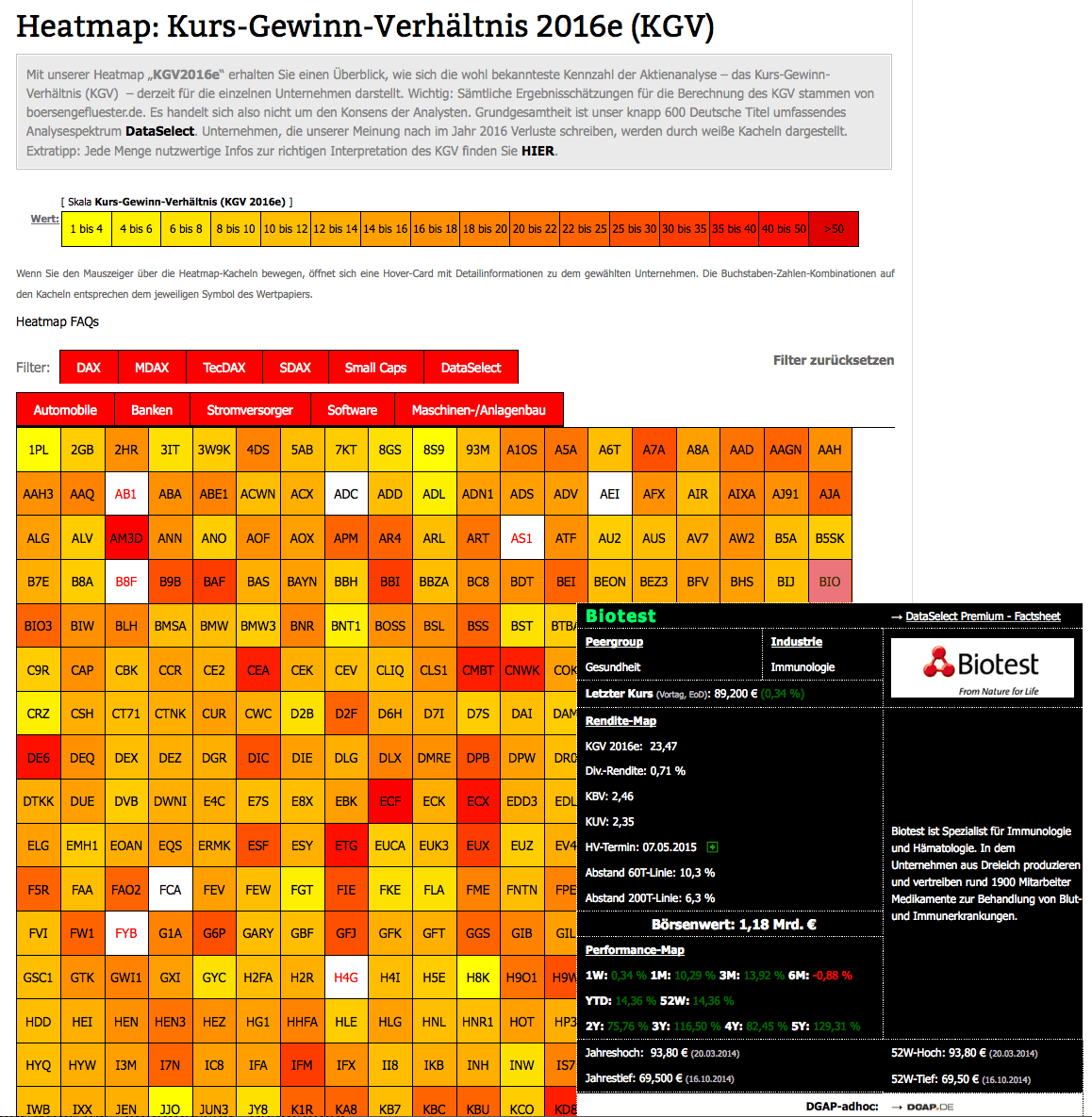

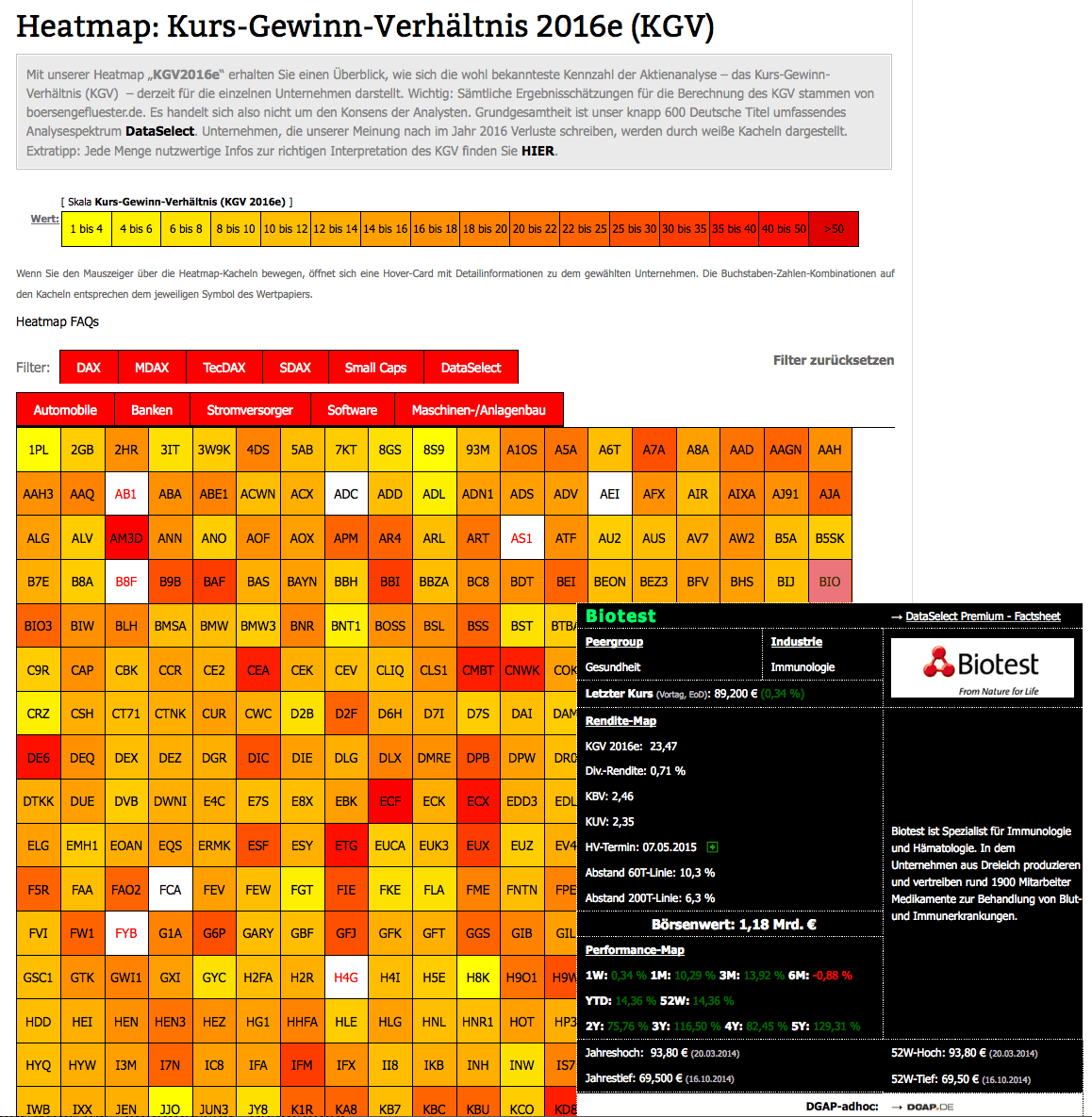

Wer den Begriff „Heatmap“ noch nie gehört hat: Es handelt sich um die optische Darstellung von bestimmten Merkmalen über unterschiedliche Farbgebungen. Die bekannteste Heatmap ist wohl die Wetterkarte im Fernsehen mit dem roten und blauen Feldern, die die jeweilige Temperatur anzeigen. Nach dem selben Prinzip lassen sich auch Aktienkennzahlen visualisieren. Boersengefluester.de setzt seit jeher auf diese innovative Technik, die wir auch zur Darstellung von All-Time-Highs, Dividendenrenditen, Marktkapitalisierungen und den Abständen zur 200/60-Tage-Linie sowie der 52-Wochen-Performance der von uns gecoverten Aktien verwenden. Doch zurück zum KGV. Der Klassiker ist das „normale“ KGV – in diesem Fall berechnet auf Basis der von boersengefluester.de selbst durchgeführten Gewinnschätzungen für das Jahr 2017.

...

© boersengefluester.de | Redaktion

Das tat dann auch mal gut – die große positive Resonanz auf die Erweiterung unserer 10-Jahres-Übersichten zu KGV, Dividende und Buchwert für alle Aktien aus dem Prime Standard. Versprochen hatte boersengefluester.de Ihnen (HIER) vor wenigen Wochen aber auch, dass wir diesen exklusiven Service auch auf die anderen Börsensegmente ausdehnen werden. Und so haben wir zuletzt jede Menge Extra-Schichten geschoben und die noch fehlenden Bilanzkennzahlen aus früheren Geschäftsberichten sowie historische Schlusskurse erfasst. Nun sind wir am Ziel: Ab sofort bietet boersengefluester.de die nutzwertigen Kennzahlentabellen für sämtliche Aktien aus unserem Analyse-Universum DataSelect an. Unterteilt sind die Tableaus nach DAX, MDAX, SDAX und TecDAX, sowie in Prime Standard, General Standard, Entry Standard und Freiverkehr. Zurzeit sind das insgesamt rund 535 Aktien. „Waren das nicht mal knapp 600 Titel?”, mag sich manch Anleger jetzt fragen. Und es stimmt, allerdings nagen die zahlreichen Delistings an unserem Grundbestand, zumal von der IPO-Seite nicht im gleichen Maß Nachschub kommt.

Sei es drum: Auch mit der jetzigen Zahl an Aktien sind wohl für jeden Anleger ausreichend interessante Papiere dabei. Zudem stehen ja auch noch einige Neuemissionen an. Für die Einordnung der Bewertung aus Zehn-Jahres-Sicht fehlt bei dieser Gruppe von Aktien allerdings ohnehin die Datenbasis. Lücken ergeben sich zum Beispiel aber auch dann, wenn Unternehmen über Jahre ein negatives Eigenkapital oder Verluste ausweisen. Mit negativen KBVs oder KGVs lässt sich nicht so recht argumentieren. Aber das betrifft sowieso nur eine kleine Gruppe von Firmen. Bei den meisten Aktien gibt es eine ausreichende Datenbasis, damit Sie Ihre eigenen Aktien bzw. potenzielle Investments noch besser analysieren können. Mit Hilfe der Kennzahlen-Tableaus von boersengefluester.de lässt sich jedenfalls sehr einfach abschätzen, ob das aktuelle KGV, das Kurs-Buchwert-Verhältnis oder die Dividendenrendite momentan eher hoch sind – oder aus historischer Perspektive möglicherweise sogar eher günstig. Mitunter gibt es triftige Gründe für Verschiebungen bei den Bewertungsparametern. Den Nutzwert von historischen Betrachtungsweisen schmälert das jedoch nur geringfügig. Zu einem umfassenden Aktien-Check gehört eben auch der Blick in den Rückspiegel.

Und hier kommen direkt Sie zu den einzelnen Übersichten:

[sws_blue_box box_size="585"]Prime Standard-Übersicht „Zehn-Jahres-Durchschnitte”: HIER klicken.

General Standard-Übersicht „Zehn-Jahres-Durchschnitte”: HIER klicken.

Entry Standard-Übersicht „Zehn-Jahres-Durchschnitte”: HIER klicken.

Freiverkehr-Übersicht „Zehn-Jahres-Durchschnitte”: HIER klicken.[/sws_blue_box]

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Stimmt schon: So richtig Zeit zum Durchatmen, liefern momentan auch die Sommermonate nicht. Dennoch hat boersengefluester.de in seiner Datenbank gekramt und ein paar Auswertungen abseits des Mainstreams gemacht. Daraus ergeben sich nicht zwangsläufig neue Investmentideen. Aber schaden kann es auch nicht, sich ein paar Dinge vor Augen zu führen. An DAX-Stände nördlich von 10.000 Punkten haben sich die Anleger längst gewöhnt. Kein Wunder: Von den bislang 143 Handelstagen notierte der DAX (auf Schlusskursbasis) an 134 Tagen oberhalb der Psychomarke. Den bislang höchsten Ausflug innerhalb eines Handelstages machte der DAX am 10. April 2015, als er zwischenzeitlich bis auf 12.390,75 Zähler in die Höhe schoss. An diesem Tag brachten es die 30 DAX-Unternehmen auf einen Gesamtwert von 1.326,85 Mrd. Euro. Zum Vergleich: Das weltweit teuerste Unternehmen, Apple, hat derzeit eine Marktkapitalisierung von knapp 651 Mrd. Euro. Mit anderen Worten: Apple ist ungefähr halb so viel wert, wie der gesamte DAX auf seinem Jahreshoch 2015.

Kurioserweise haben im laufenden Jahr bislang nur zwölf DAX-Titel ein All-Time-High erreicht. Von sieben Gesellschaften datiert die Rekordmarke sogar noch aus dem Jahr 2000: Allianz, Commerzbank, Deutsche Telekom, Infineon, Münchener Rück, SAP und Siemens. Selbst inklusive der in der Zwischenzeit aufgelaufenen Dividendenzahlungen verkleinert sich diese Aufstellung nur um SAP. Siemens befindet sich knapp an der Schwelle. Das heißt: Hätte der Technologiekonzern seine Gewinne seit 2000 thesauriert und nicht zum teil ausgeschüttet, wäre die Notiz – zumindest theoretisch – 2015 in die Nähe des 2000er-Niveaus gekommen. Tipp: Tagesaktuelle Auswertungen über die Abstände der Aktien aus DAX, MDAX, SDAX und TecDAX zu den Rekordständen (inklusive Datum) und ihrem 52-Wochen-Hoch bekommen Sie bei uns.

[sws_grey_box box_size="585"] DAX-Übersicht „Abstand zum Rekordhoch“: HIER klicken.

MDAX-Übersicht „Abstand zum Rekordhoch“: HIER klicken.

SDAX-Übersicht „Abstand zum Rekordhoch": HIER klicken.

TecDAX-Übersicht „Abstand zum Rekordhoch“: HIER klicken. [/sws_grey_box]

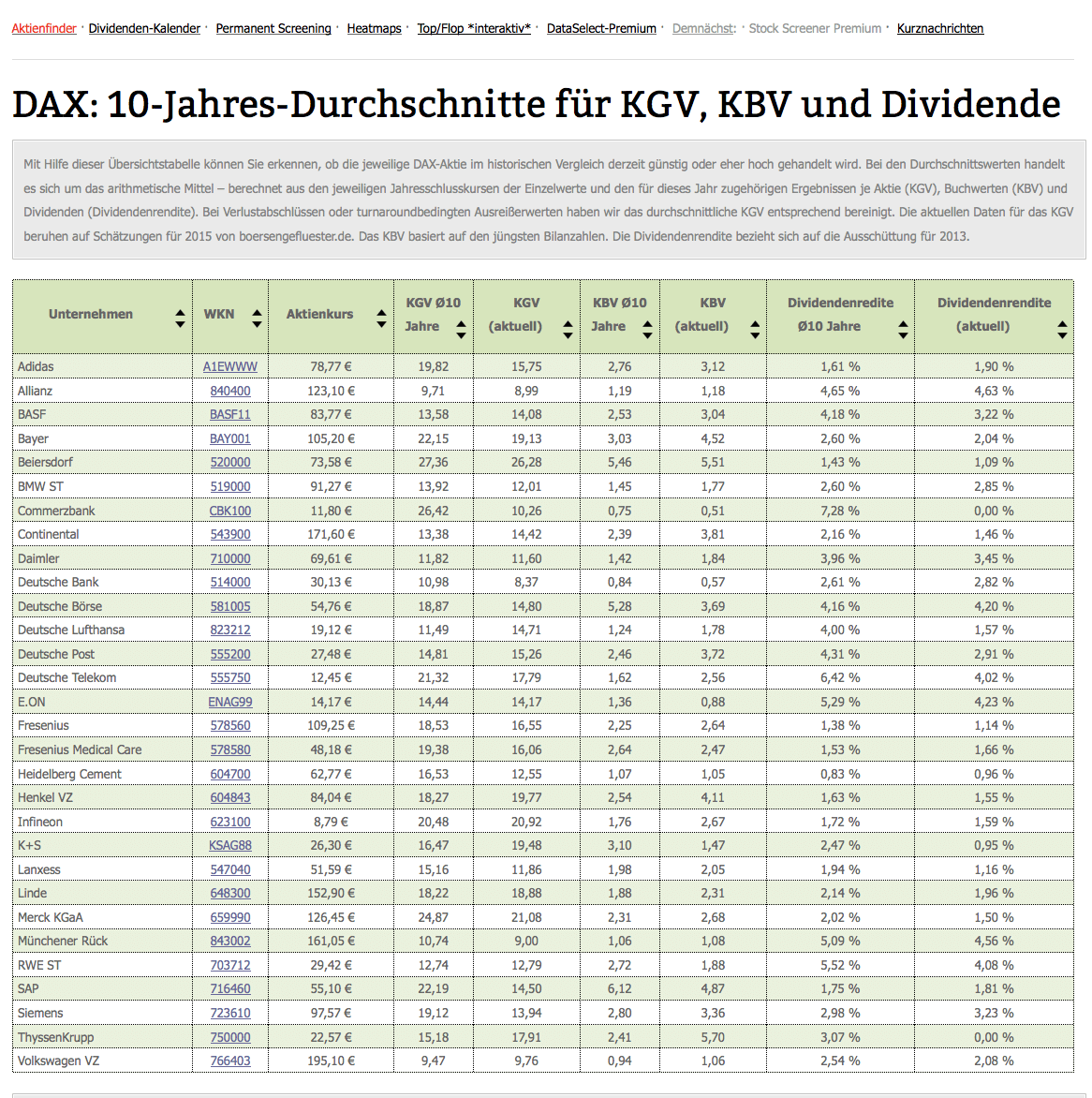

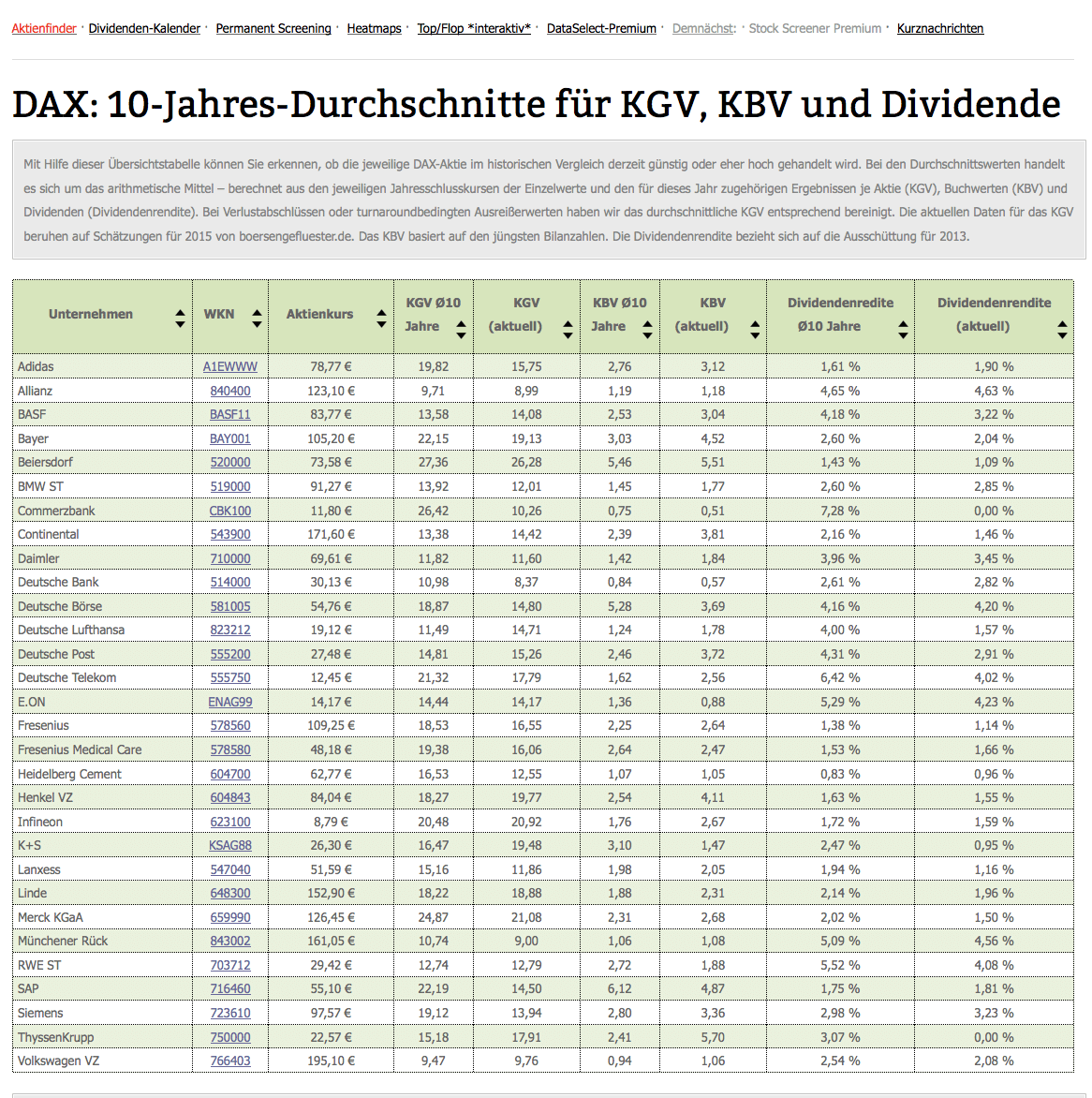

Die Kursentwicklungen der Aktien sind die eine Sache. Für Anleger, die sich derzeit einen Überblick zur Bewertung der Einzeltitel aus den vier heimischen Auswahlindizes machen wollen, empfehlen wir unsere Tabellen mit den 10-Jahres-Durchschnittwerten plus den aktuellen Kennzahlen zu Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV) und Dividendenrendite. Sämtliche Angaben werden exklusiv aus unserer Datenbank berechnet und ebenfalls täglich aktualisiert. Anlass zur Sorge geben – zumindest für den DAX – diese Kennzahlen nicht. Innerhalb des DAX liegt das KGV für 2016 bei der Hälfte der Unternehmen unter dem Mittelwert der vergangenen zehn Jahre. Und bei den anderen Aktien halten sich die Abweichungen in der Regel im Rahmen.

[sws_grey_box box_size="585"] DAX-Übersicht „Zehn-Jahres-Durchschnitte“: HIER klicken.

MDAX-Übersicht „Zehn-Jahres-Durchschnitte“: HIER klicken.

SDAX-Übersicht „Zehn-Jahres-Durchschnitte“: HIER klicken.

TecDAX-Übersicht „Zehn-Jahres-Durchschnitte“: HIER klicken. [/sws_grey_box]

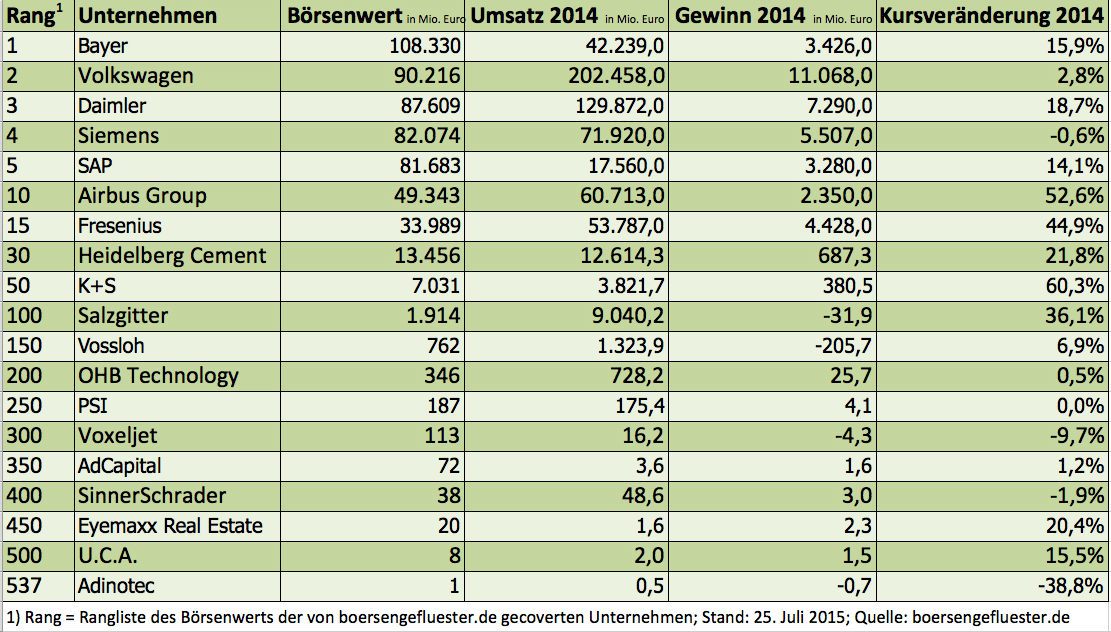

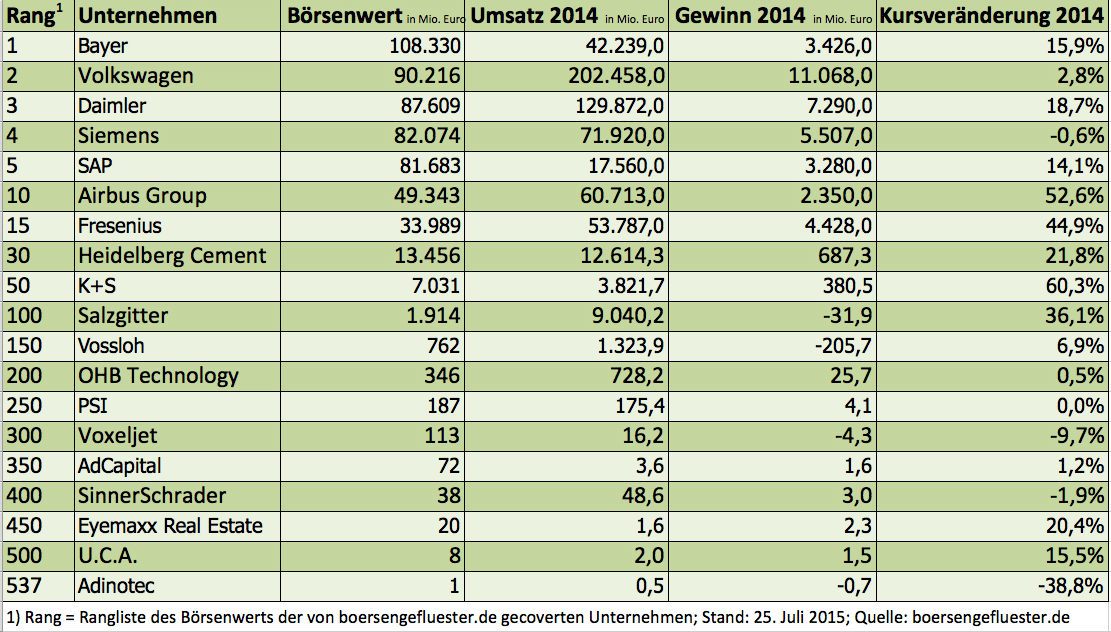

Zwar fokussiert sich das Interesse der meisten Anleger auf die DAX-Aktien. Die interessanteren Investmentstorys liefern aber häufig die mittleren und kleineren Gesellschaften. Und verglichen mit den USA rutschen die Marktkapitalisierungen hierzulande ohnehin sehr schnell ab. Mit Abstand das wertvollste börsennotierte Unternehmen aus Deutschland ist zurzeit Bayer mit einer Kapitalisierung von 108 Mrd. Euro. Direkt dahinter folgen Volkswagen, Daimler, Siemens und SAP. Doch bereits K+S, das in Sachen Börsenwert der von boersengefluester.de gecoverten Gesellschaften zurzeit auf Rang 50 liegt, kommt schon „nur“ noch auf eine Kapitalisierung von gut 7 Mrd. Euro. Für Platz 100 reichen Salzgitter bereits 1,9 Mrd. Euro. Der 3D-Druckerhersteller Voxeljet kommt mit 113 Mio. Euro immerhin auf Rang 300. Das zurzeit kleinste Unternehmen aus unserer Researchgesamtheit DataSelect ist Adinotec mit einer Kapitalisierung von sehr überschaubaren 970.000 Euro. Manch einer kennt die Firma vielleicht noch unter ihrem früheren Name Neosino. Damals suchte der Vorstand den Erfolg mit Nahrungsergänzungsmittel und warb unter anderem mit dem Bayern-Profi Roy Makaay. Jetzt sollen die Nanoteilchen beim Straßenbau helfen.

Zwar fokussiert sich das Interesse der meisten Anleger auf die DAX-Aktien. Die interessanteren Investmentstorys liefern aber häufig die mittleren und kleineren Gesellschaften. Und verglichen mit den USA rutschen die Marktkapitalisierungen hierzulande ohnehin sehr schnell ab. Mit Abstand das wertvollste börsennotierte Unternehmen aus Deutschland ist zurzeit Bayer mit einer Kapitalisierung von 108 Mrd. Euro. Direkt dahinter folgen Volkswagen, Daimler, Siemens und SAP. Doch bereits K+S, das in Sachen Börsenwert der von boersengefluester.de gecoverten Gesellschaften zurzeit auf Rang 50 liegt, kommt schon „nur“ noch auf eine Kapitalisierung von gut 7 Mrd. Euro. Für Platz 100 reichen Salzgitter bereits 1,9 Mrd. Euro. Der 3D-Druckerhersteller Voxeljet kommt mit 113 Mio. Euro immerhin auf Rang 300. Das zurzeit kleinste Unternehmen aus unserer Researchgesamtheit DataSelect ist Adinotec mit einer Kapitalisierung von sehr überschaubaren 970.000 Euro. Manch einer kennt die Firma vielleicht noch unter ihrem früheren Name Neosino. Damals suchte der Vorstand den Erfolg mit Nahrungsergänzungsmittel und warb unter anderem mit dem Bayern-Profi Roy Makaay. Jetzt sollen die Nanoteilchen beim Straßenbau helfen.

Tipp von boersengefluester.de: Einen ungewöhnlichen optischen Eindruck, etwa von der Verteilung der Marktkapitalisierung oder der 52-Wochen-Performanceder Ajtien auf dem heimischen Kurszettel, bieten Ihnen die von uns selbst entwickelten Heatmaps. Hier haben wir das Thema Börse einmal ganz anders aufbereitet:

[sws_grey_box box_size="585"] Heatmap KGV 2016: HIER Klicken.

Heatmap Dividendenrendite : HIER klicken.

Heatmap Marktkapitalisierung: HIER klicken.

Heatmap Performance 52-Wochen: HIER klicken.

Heatmap: Abstand zur 200/60-Tage-Linie: HIER klicken. [/sws_grey_box]

Tipp von boersengefluester.de: Einen ungewöhnlichen optischen Eindruck, etwa von der Verteilung der Marktkapitalisierung oder der 52-Wochen-Performanceder Ajtien auf dem heimischen Kurszettel, bieten Ihnen die von uns selbst entwickelten Heatmaps. Hier haben wir das Thema Börse einmal ganz anders aufbereitet:

[sws_grey_box box_size="585"] Heatmap KGV 2016: HIER Klicken.

Heatmap Dividendenrendite : HIER klicken.

Heatmap Marktkapitalisierung: HIER klicken.

Heatmap Performance 52-Wochen: HIER klicken.

Heatmap: Abstand zur 200/60-Tage-Linie: HIER klicken. [/sws_grey_box]

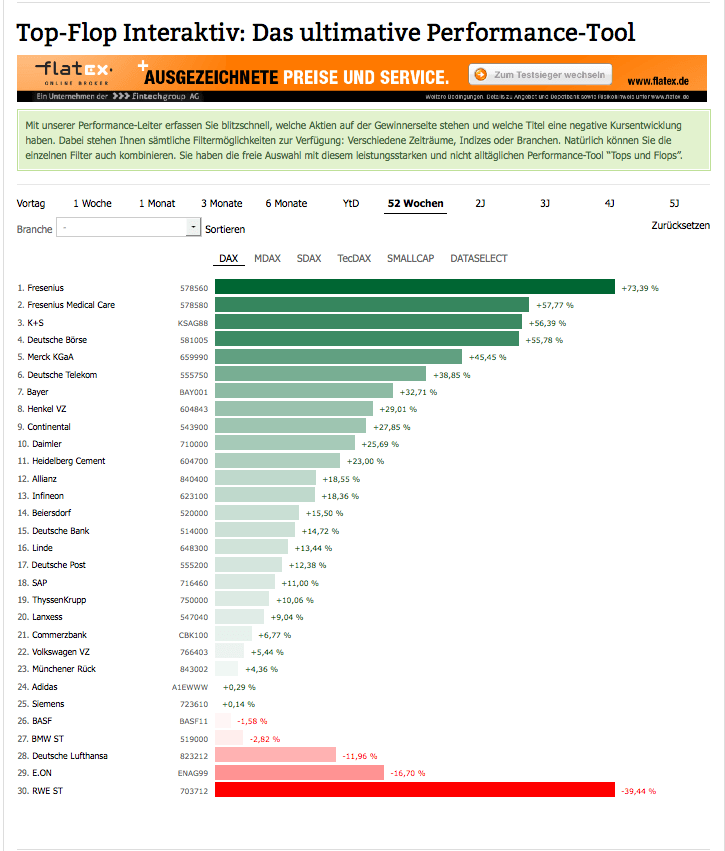

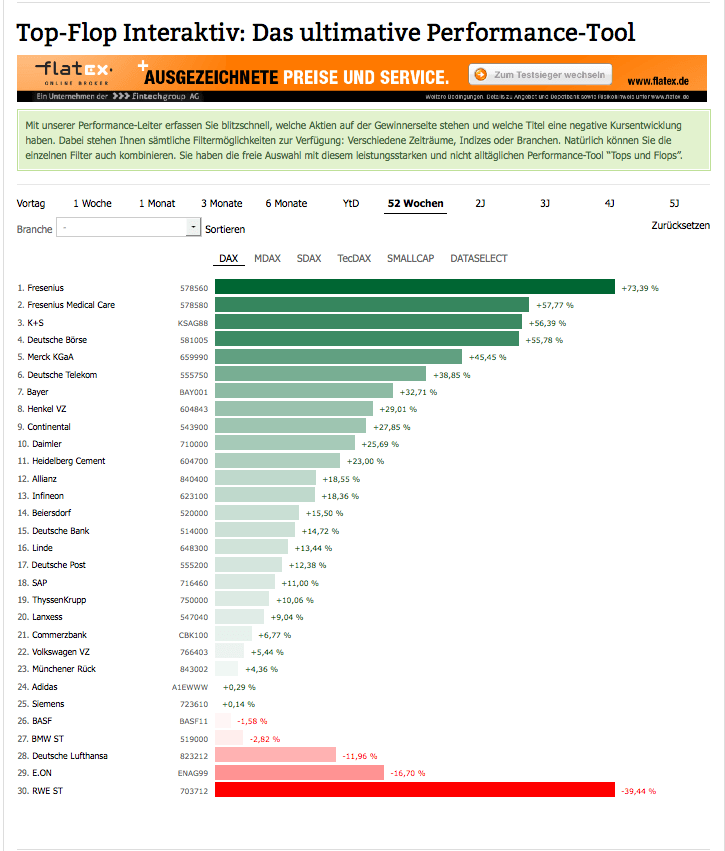

Im Schnitt gewannen die von boersengefluester.de analysierten Aktien im laufenden Jahr um beachtliche 20 Prozent. Dabei haben wir den fast 1200-Prozent-Highflyer des laufenden Jahres – die Mantelspekulation um Softmatic – sogar schon außen vor gelassen. Zum Vergleich: Der DAX liegt seit Jahresbeginn rund 15 Prozent vorn, der MDAX um 21 Prozent und der SDAX um 26 Prozent. Spitzenreiter ist der TecDAX mit einem Anstieg von mehr als 31 Prozent seit Anfang Januar 2015. Nicht unbedingt alltäglich ist, dass zum gegenwärtigen Zeitpunkt 18 Aktien aus unserem Universum auf ein Kursplus von mehr als 100 Prozent seit Jahresbeginn kommen. Mit Abstand die besten Performer aus der Indexwelt sind dabei TecDAX-Rückkehrer Adva Optical, der SDAX-Aufsteiger Koenig & Bauer sowie SMA Solar und Zooplus mit knapp unter 100 Prozent. All diese Informationen können Sie übrigens kostenlos und täglich aktuelle mit unserer „Performanceleiter“ Top-Flop Interaktiv abrufen.

Im Schnitt gewannen die von boersengefluester.de analysierten Aktien im laufenden Jahr um beachtliche 20 Prozent. Dabei haben wir den fast 1200-Prozent-Highflyer des laufenden Jahres – die Mantelspekulation um Softmatic – sogar schon außen vor gelassen. Zum Vergleich: Der DAX liegt seit Jahresbeginn rund 15 Prozent vorn, der MDAX um 21 Prozent und der SDAX um 26 Prozent. Spitzenreiter ist der TecDAX mit einem Anstieg von mehr als 31 Prozent seit Anfang Januar 2015. Nicht unbedingt alltäglich ist, dass zum gegenwärtigen Zeitpunkt 18 Aktien aus unserem Universum auf ein Kursplus von mehr als 100 Prozent seit Jahresbeginn kommen. Mit Abstand die besten Performer aus der Indexwelt sind dabei TecDAX-Rückkehrer Adva Optical, der SDAX-Aufsteiger Koenig & Bauer sowie SMA Solar und Zooplus mit knapp unter 100 Prozent. All diese Informationen können Sie übrigens kostenlos und täglich aktuelle mit unserer „Performanceleiter“ Top-Flop Interaktiv abrufen.

[sws_grey_box box_size="585"] Performance-Tool Top-Flop-Interaktiv: HIER klicken. [/sws_grey_box]

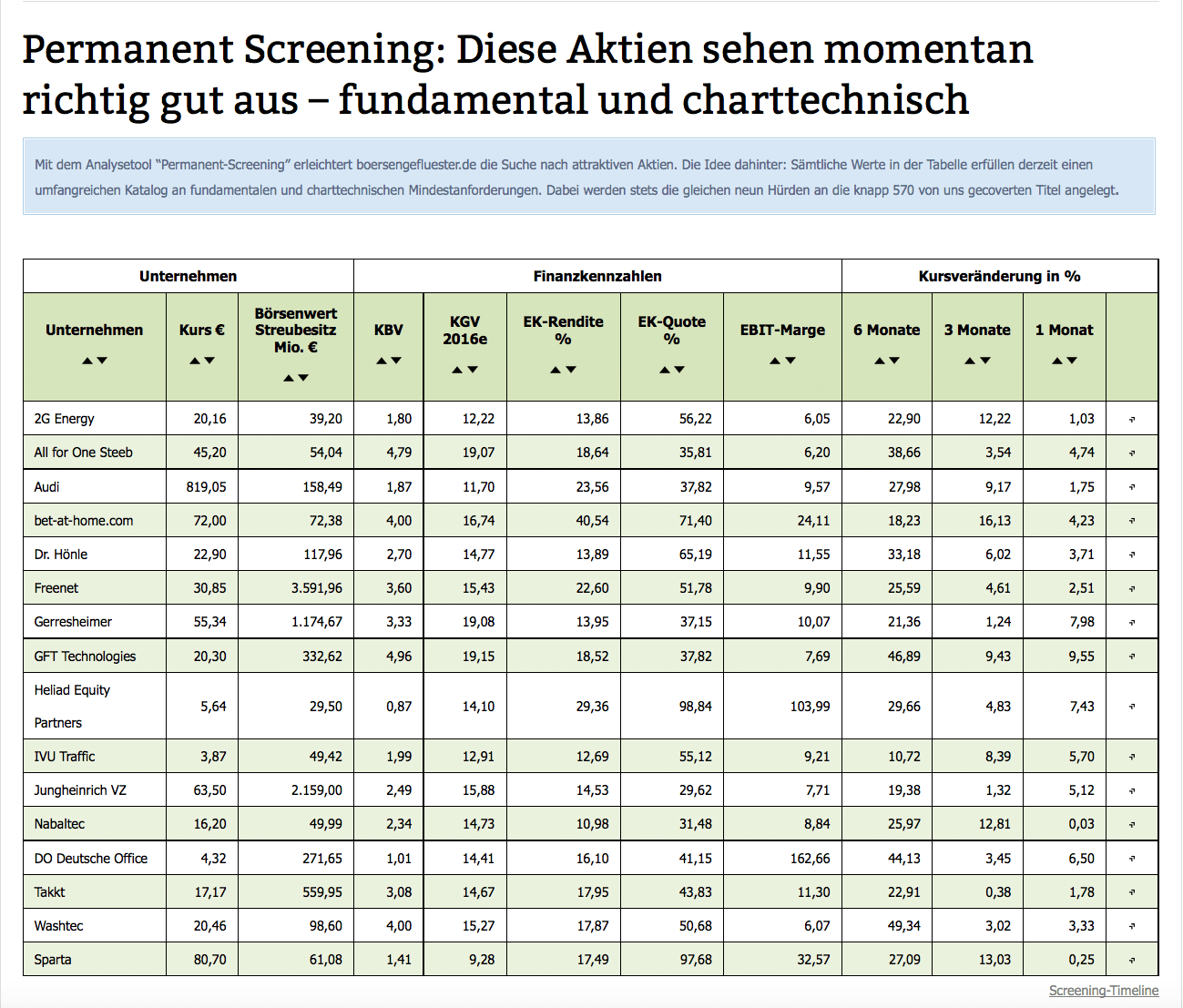

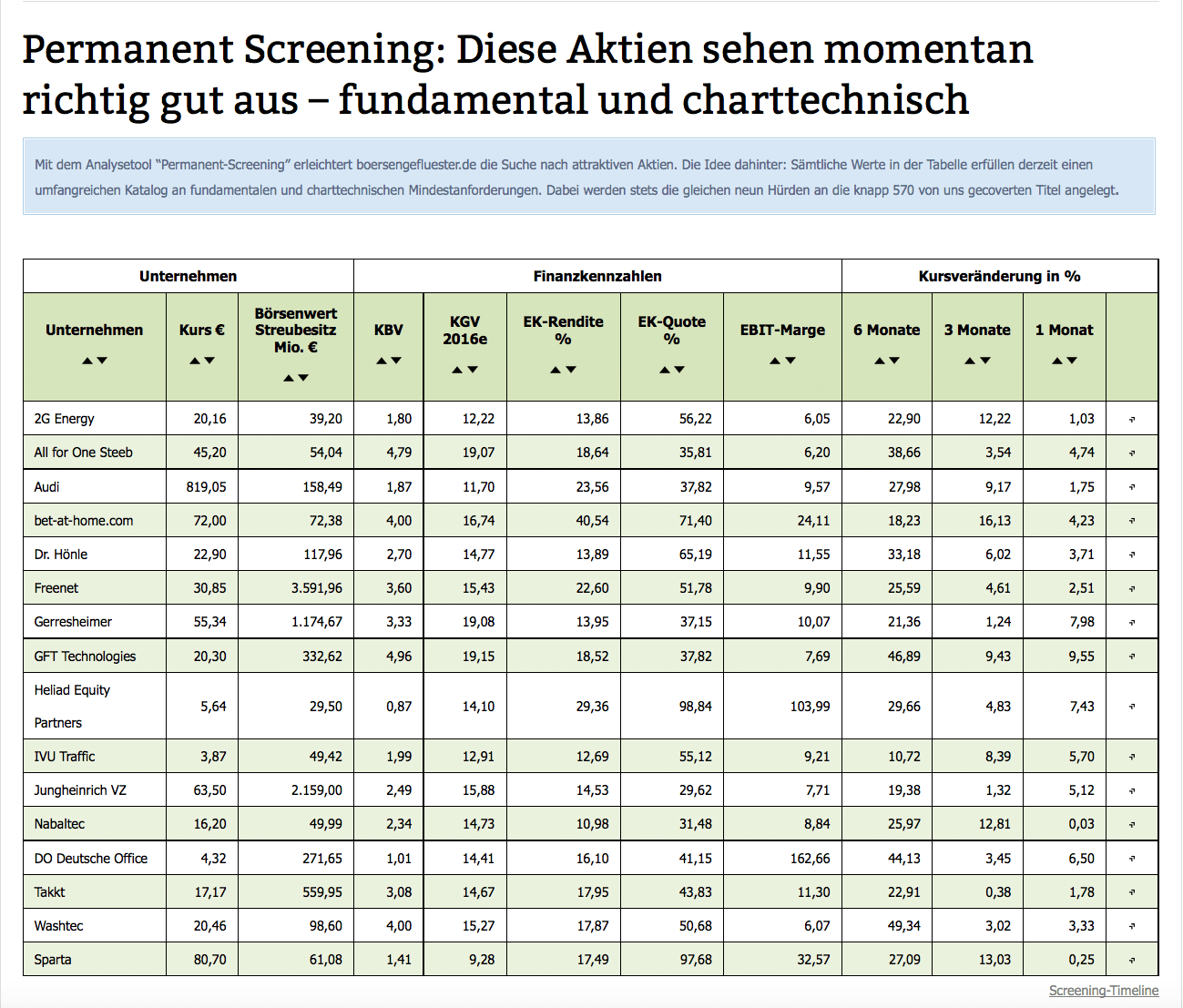

Ans Herz legen möchten wir Ihnen an dieser Stelle auch unser „Permanent Aktien Screening“. Bei diesem Tool werden sämtliche von uns analysierten Aktien täglich durch die selben fundamentalen und charttechnischen Kriterien gefiltert. Übrig bleibt eine überschaubare Grundgesamtheit an Aktien, die es sich lohn, einmal näher anzuschauen. Dabei handelt es sich nicht um ein Musterdepot, wer auf der Suche nach Orientierung im täglichen Empfehlungswahnsinn der Finanzmedien ist, befindet sich hier an dem richtigen Ort – nicht nur in den heißen Sommermonaten.

[sws_grey_box box_size="585"] Aktien-Übersicht Permanent Screening: HIER klicken. [/sws_grey_box]...

[sws_grey_box box_size="585"] Performance-Tool Top-Flop-Interaktiv: HIER klicken. [/sws_grey_box]

Ans Herz legen möchten wir Ihnen an dieser Stelle auch unser „Permanent Aktien Screening“. Bei diesem Tool werden sämtliche von uns analysierten Aktien täglich durch die selben fundamentalen und charttechnischen Kriterien gefiltert. Übrig bleibt eine überschaubare Grundgesamtheit an Aktien, die es sich lohn, einmal näher anzuschauen. Dabei handelt es sich nicht um ein Musterdepot, wer auf der Suche nach Orientierung im täglichen Empfehlungswahnsinn der Finanzmedien ist, befindet sich hier an dem richtigen Ort – nicht nur in den heißen Sommermonaten.

[sws_grey_box box_size="585"] Aktien-Übersicht Permanent Screening: HIER klicken. [/sws_grey_box]...

Bayer

Kurs: 42,01

Tipp von boersengefluester.de: Einen ungewöhnlichen optischen Eindruck, etwa von der Verteilung der Marktkapitalisierung oder der 52-Wochen-Performanceder Ajtien auf dem heimischen Kurszettel, bieten Ihnen die von uns selbst entwickelten Heatmaps. Hier haben wir das Thema Börse einmal ganz anders aufbereitet:

[sws_grey_box box_size="585"] Heatmap KGV 2016: HIER Klicken.

Heatmap Dividendenrendite : HIER klicken.

Heatmap Marktkapitalisierung: HIER klicken.

Heatmap Performance 52-Wochen: HIER klicken.

Heatmap: Abstand zur 200/60-Tage-Linie: HIER klicken. [/sws_grey_box]

Tipp von boersengefluester.de: Einen ungewöhnlichen optischen Eindruck, etwa von der Verteilung der Marktkapitalisierung oder der 52-Wochen-Performanceder Ajtien auf dem heimischen Kurszettel, bieten Ihnen die von uns selbst entwickelten Heatmaps. Hier haben wir das Thema Börse einmal ganz anders aufbereitet:

[sws_grey_box box_size="585"] Heatmap KGV 2016: HIER Klicken.

Heatmap Dividendenrendite : HIER klicken.

Heatmap Marktkapitalisierung: HIER klicken.

Heatmap Performance 52-Wochen: HIER klicken.

Heatmap: Abstand zur 200/60-Tage-Linie: HIER klicken. [/sws_grey_box]

Im Schnitt gewannen die von boersengefluester.de analysierten Aktien im laufenden Jahr um beachtliche 20 Prozent. Dabei haben wir den fast 1200-Prozent-Highflyer des laufenden Jahres – die Mantelspekulation um Softmatic – sogar schon außen vor gelassen. Zum Vergleich: Der DAX liegt seit Jahresbeginn rund 15 Prozent vorn, der MDAX um 21 Prozent und der SDAX um 26 Prozent. Spitzenreiter ist der TecDAX mit einem Anstieg von mehr als 31 Prozent seit Anfang Januar 2015. Nicht unbedingt alltäglich ist, dass zum gegenwärtigen Zeitpunkt 18 Aktien aus unserem Universum auf ein Kursplus von mehr als 100 Prozent seit Jahresbeginn kommen. Mit Abstand die besten Performer aus der Indexwelt sind dabei TecDAX-Rückkehrer Adva Optical, der SDAX-Aufsteiger Koenig & Bauer sowie SMA Solar und Zooplus mit knapp unter 100 Prozent. All diese Informationen können Sie übrigens kostenlos und täglich aktuelle mit unserer „Performanceleiter“ Top-Flop Interaktiv abrufen.

Im Schnitt gewannen die von boersengefluester.de analysierten Aktien im laufenden Jahr um beachtliche 20 Prozent. Dabei haben wir den fast 1200-Prozent-Highflyer des laufenden Jahres – die Mantelspekulation um Softmatic – sogar schon außen vor gelassen. Zum Vergleich: Der DAX liegt seit Jahresbeginn rund 15 Prozent vorn, der MDAX um 21 Prozent und der SDAX um 26 Prozent. Spitzenreiter ist der TecDAX mit einem Anstieg von mehr als 31 Prozent seit Anfang Januar 2015. Nicht unbedingt alltäglich ist, dass zum gegenwärtigen Zeitpunkt 18 Aktien aus unserem Universum auf ein Kursplus von mehr als 100 Prozent seit Jahresbeginn kommen. Mit Abstand die besten Performer aus der Indexwelt sind dabei TecDAX-Rückkehrer Adva Optical, der SDAX-Aufsteiger Koenig & Bauer sowie SMA Solar und Zooplus mit knapp unter 100 Prozent. All diese Informationen können Sie übrigens kostenlos und täglich aktuelle mit unserer „Performanceleiter“ Top-Flop Interaktiv abrufen.

Adtran Networks

Kurs: 22,50

[sws_grey_box box_size="585"] Performance-Tool Top-Flop-Interaktiv: HIER klicken. [/sws_grey_box]

Ans Herz legen möchten wir Ihnen an dieser Stelle auch unser „Permanent Aktien Screening“. Bei diesem Tool werden sämtliche von uns analysierten Aktien täglich durch die selben fundamentalen und charttechnischen Kriterien gefiltert. Übrig bleibt eine überschaubare Grundgesamtheit an Aktien, die es sich lohn, einmal näher anzuschauen. Dabei handelt es sich nicht um ein Musterdepot, wer auf der Suche nach Orientierung im täglichen Empfehlungswahnsinn der Finanzmedien ist, befindet sich hier an dem richtigen Ort – nicht nur in den heißen Sommermonaten.

[sws_grey_box box_size="585"] Aktien-Übersicht Permanent Screening: HIER klicken. [/sws_grey_box]...

[sws_grey_box box_size="585"] Performance-Tool Top-Flop-Interaktiv: HIER klicken. [/sws_grey_box]

Ans Herz legen möchten wir Ihnen an dieser Stelle auch unser „Permanent Aktien Screening“. Bei diesem Tool werden sämtliche von uns analysierten Aktien täglich durch die selben fundamentalen und charttechnischen Kriterien gefiltert. Übrig bleibt eine überschaubare Grundgesamtheit an Aktien, die es sich lohn, einmal näher anzuschauen. Dabei handelt es sich nicht um ein Musterdepot, wer auf der Suche nach Orientierung im täglichen Empfehlungswahnsinn der Finanzmedien ist, befindet sich hier an dem richtigen Ort – nicht nur in den heißen Sommermonaten.

[sws_grey_box box_size="585"] Aktien-Übersicht Permanent Screening: HIER klicken. [/sws_grey_box]...

© boersengefluester.de | Redaktion

Neulich fragte ein Leser, der zwei bis drei Mal pro Woche auf boersengefluester.de vorbeischaut, wie er die Seite denn am sinnvollsten nutzen soll. Schließlich will niemand alle Aktien kaufen, die im Laufe eines Monats von uns besprochen werden. Orientierung in der Masse an Empfehlungen und Tipps ist also gefragt. Genau für diesen Zweck hatten wir im März 2014 den Permanent-Aktien-Screener entwickelt. Der Grundgedanke hinter diesem Tool: Sämtliche von uns gecoverten Aktien – zurzeit sind das immerhin 565 – werden täglich nach immer dem selben Raster gefiltert. Dabei handelt es sich um eine Kombination aus Bewertungskennzahlen, Bilanzrelationen und Anforderungen zur Kursperformance. Die Idee war gut, allerdings haben wir das Korsett offenbar etwas zu eng geschnürt. In den vergangenen Wochen und Monaten erfüllten meist nämlich nur zwei oder drei Unternehmen alle Kriterien gleichzeitig. Häufig war auch keine Aktie auf der Permanent-Screening-Liste vertreten. Dass diese Gefahr besteht, war uns bei der Konzeption zwar bewusst. Wirklich zufrieden waren wir mit dem Zustand zuletzt allerdings auch nicht mehr. Daher haben wir nun den Anforderungskatalog ein wenig gelockert.

Die wichtigsten Änderungen: Das maximal zulässige Kurs-Gewinn-Verhältnis (KGV) für 2016 haben wir von 15 auf 20 erhöht. Beim Kurs-Buchwert-Verhältnis (KBV) liegt die Obergrenze nun bei 5,0 statt 3,0. Die Eigenkapitalrendite (Jahresüberschuss des Vorjahrs in Relation zum Eigenkapital) muss mindestens 10,0 Prozent betragen – nach zuvor 15,0 Prozent. Bei der EBIT-Marge (Gewinn vor Zinsen und Steuern des Vorjahrs im Verhältnis zum entsprechenden Umsatz) haben wir die Messlatte von mindestens 10 Prozent auf mindestens 6,0 Prozent gesenkt. Nicht angetastet haben wir die Kriterien, wonach der dem Streubesitz zurechenbaren Börsenwert nicht unter 10 Mio. Euro liegen darf und die Eigenkapitalquote mindestens 25 Prozent erreichen muss. Außerdem soll die Aktie mit Sicht auf sechs, drei und einem Monat(e) eine positive Performance aufweisen. Ziel bei dem Screening bleibt es also, renditestarke Unternehmen mit solider Bilanz ausfindig zu machen, deren Aktien nicht abgehoben bewertet sind und die sich gleichzeitig im Kurs Richtung Norden bewegen. Trotz der Lockerung bei einigen Anforderungen bleiben allesamt interessante Werte übrig – da dürfte für jeden Geschmack was dabei sein.

Konzipiert haben wir dieses Tool in erster Linie als Ideengeber im Sinne einer Vorschlagliste mit interessanten Aktien. Uns ist klar, dass die Festlegung der Kriterien nach persönlichen Maßstäben erfolgte. In der Finanzliteratur gibt es viele Scoring-Modelle, die andere Schwerpunkte setzen. Am besten, Sie schauen sich das aktuelle Screening selbst an. Wichtig: Die Zusammensetzung wird täglich überprüft, dementsprechend können Unternehmen aus dem Liste fliegen oder neu dazu kommen. Daher lohnt sich ein regelmäßiger Blick auf das Tool. Da es sich um ein rein mechanischen Verfahren handelt, kann es auch sein, dass einzelne Titel bei uns nicht auf „Kaufen“ stehen, vielleicht sogar nur mit einem „Verkaufen“ versehen sind. Dennoch sind wir zuversichtlich: Für Anleger, die auf der Suche nach Orientierung sind, ist dieses Screening jetzt noch wertvoller geworden.

[sws_yellow_box box_size="585"]Direkt zu dem täglich aktualisierten Screening kommen Sie über diesen LINK. Ansonsten erscheint die Hinweisbox zum Permanent-Aktien-Screening immer dann, wenn Sie einen beliebigen Artikel von unserer Startseite anklicken.[/sws_yellow_box]

Foto:

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

© boersengefluester.de | Redaktion

Boersengefluester.de baut seine Tool-Familie weiter aus. Ab sofort bieten wir auch für die insgesamt 100 Aktien aus MDAX und SDAX die Kennzahlenübersicht mit den Zehn-Jahres-Durchschnittswerten zu Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV) und Dividendenrendite an. Damit ist die Indexfamilie nun komplett: Die entsprechenden Tableaus für DAX und TecDAX haben wir ja schon seit einiger Zeit auf unserer Webseite. Sie gehören übrigens zu den meist besuchten Unterseiten von boersengefluester.de. Gerade in der jetzigen Börsenphase sind die Daten eine wichtige Hilfe für Investmententscheidungen in die Aktien aus DAX, MDAX, SDAX und TecDAX. Wichtig zu wissen: Die Tabelle wird täglich von uns aktualisiert. Für die Ermittlung der historischen Daten haben wir die entsprechenden Zahlen aus vielen hunderten Geschäftsberichten zusammengetragen. Darüber hinaus fließen aber auch neue Daten in die Berechnung ein. Die aktuellen Angaben zum KGV basieren auf den selbst erstellten Ergebnisprognosen von boersengefluester.de. Abweichungen zu den sonst auf Finanzwebseiten verwendeten Konsensschätzungen der Analysten sind also jederzeit möglich.

Welchen konkreten Nutzwert bieten historische Kennzahlen? Ganz einfach: Die Börse neigt zu Übertreibungen – egal in welche Richtung. Im Normalfall ist es jedoch so, dass sich die Bewertungen tendenziell ihren langfristigen Mittelwerten aus einem kompletten Konjunkturzyklus wieder annähern. Zwar müssen Anleger eine Aktie, deren gegenwärtiges KGV um beispielsweise 25 Prozent über dem Zehn-Jahres-Mittel liegt, nicht zwingend sofort verkaufen. Einen Grund zum Überprüfen der Einschätzung zu dem betreffenden Titel liefert so eine Diskrepanz aber allemal. Umgekehrt gilt das natürlich auch bei Abweichungen nach unten. Gerade in extremen Baissephasen, bei denen Anlegern der Mut zum Einstieg fehlt, liefern langfristige Betrachtungsweisen hilfreiche Erkenntnisse. So hat sich beispielsweise bei der Finanzkrise im Frühjahr 2009 ein KBV von annäherungsweise 1 als treffsicherer Signalgeber für einen Einstieg beim DAX erwiesen.

Mitunter gibt es allerdings auch gute Gründe für deutliche Verschiebungen bei den wichtigsten Kennzahlen. Markantes Beispiel sind die veränderten Rahmenbedingungen für Stromversorger oder Ökotitel. Umgekehrt sehen die Börsianer in Immobiliengesellschaften klare Gewinner des komplett gedrehten Zinsumfelds. Und auch die Möglichkeiten des Internets werden heute wieder deutlich positiver eingeschätzt als nach dem Platzen der New-Economy-Blase. Mitunter ist es aber auch einfach so, dass Unternehmen durch größere Übernahmen oder wichtige Produkteinführungen ihr Gesicht verändern. Anleger sollten sich also stets fragen, ob es gute Gründe für die Differenz zwischen der langfristigen Durchschnittsbewertung und den momentan aktuellen Kennzahlen gibt. Mit unseren einzigartigen Tabellen für die vier heimischen Auswahlindizes haben Sie großartige Hilfsmittel zur Unterstützung Ihrer ganz persönlichen Anlagestrategie.

Genug der Theorie, hier kommen Sie direkt zu den Tabellen: Zehn-Jahres-KGV-KBV-Dividendenrendite für alle Aktien aus den Indizes

[sws_grey_box box_size="585"] DAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken.

MDAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken.

SDAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken.

TecDAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken. [/sws_grey_box]

Foto: picjumbo.com

[sws_green_box box_size="585"]Extratipp: Kennen Sie schon unsere Gesamtübersicht mit den wichtigsten Tools und Tabellen von boersengefluester.de? HIER klicken[/sws_green_box]

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Ist das eigentlich normal? Momentan kommen immerhin zwei Drittel aller TecDAX-Aktien auf ein KGV von rund 20 oder auch deutlich mehr. Manchen Investor beschleicht da längst ein ungutes Gefühl. Damit Sie auf einen Blick erkennen können, welche Aktien sich von ihren historischen Durchschnittsbewertungen entfernt haben oder eventuell sogar noch darunter liegen, hat boersengefluester.de kräftig alte Geschäftsberichte gewälzt und historische Daten ausgewertet. Das Ergebnis kann sich sehen lassen: Ab sofort bieten wir auch für den TecDAX eine täglich aktualisierte Zehn-Jahres-Übersicht für das Kurs-Gewinn-Verhältnis (KGV), die Dividendenrendite und das Kurs-Buchwert-Verhältnis (KBV). Die korrespondierende Tabelle für den DAX zählt seit vielen Monaten zu den bestbesuchten Unterseiten von boersengefluester.de. Kein Wunder: Als Privatanleger ist es sonst schwer, an ähnlich aufbereitetes Zahlenmaterial zu kommen.

Wichtiger Tipp für die richtige Interpretation der Kennzahlen: Wenn das aktuelle KGV, das KBV oder die Dividendenrendite spürbar von dem Zehn-Jahres-Durchschnitt abweichen, muss das noch nicht zwangsläufig auf eine Über- oder Untertreibung hindeuten. Mitunter haben sich auch die wirtschaftlichen Rahmenbedingungen für einzelne Branchen oder Unternehmen geändert. Bestes Beispiel sind die Versorger, die einfach nicht mehr in der Lage sind, ähnlich üppige Dividenden auszuschütten wie vor der Energiewende. Aber auch makroökonomische Faktoren wie die Inflationsraten oder das Zinsumfeld spielen eine wichtige Rolle. Angesichts fehlender Anlagealternativen räumen die Investoren der Asset-Klasse-Aktie zurzeit eine überdurchschnittlich hohe Bewertung zu. Das spiegelt sich dann entsprechend in den KGVs wider.

[sws_green_box box_size="585"]Kennen Sie eigentlich unsere Gesamtübersicht mit allen wichtigen Tools? Sie werden überrascht sein, was borsengefluester.de alles bietet. HIER klicken.[/sws_green_box]

Dennoch lohnt ein Blick in den Bewertungsrückspiegel mehr denn je. Schließlich ist eine vernünftige Orientierung von zentraler Bedeutung für den Anlageerfolg. Gibt es wirklich gute Gründe, warum beispielsweise IT-Dienstleister wie Bechtle oder Cancom mittlerweile mit dem Dreifachen des Buchwerts gehandelt werden und auf KGVs zwischen 15 und 16 kommen? Natürlich haben sich die Perspektiven im Zuge von Übernahmen und neuen Geschäftsfeldern wie der Cloud verändert. Vielleicht sind die Kurse in den vergangenen Quartalen aber auch einfach ein wenig weit davongeeilt. Immerhin fließen in die historischen Mittelwerte ja auch jüngere Daten von 2014 mit ein. Andererseits gibt es ein halbwegs beruhigendes Gefühl, dass sich viele Titel derzeit gar nicht mal so weit abgekoppelt haben von ihren Durchschnittswerten.

Am besten Sie schauen sich die entsprechenden Tabellen für TecDAX und DAX selbst an und bilden sich ihr eigenes Urteil. Welche Titel gehören auf die Beobachtungsliste, wo besteht noch Kurspotenzial und wo sind die Kurse eher abgehoben? Mit den Kennzahlenübersichten von boersengefluester.de haben Sie stets das passende Rüstzeug. Und um die vermutlich auftauchende Frage gleich hier zu beantworten: Ja, wir arbeiten zurzeit daran, entsprechende Tableaus auch für den MDAX und den SDAX zu erstellen. Vorher müssen wir dafür aber noch ein paar Hundert Bilanzen auswerten.

[sws_grey_box box_size="585"] DAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken.

TecDAX-Übersicht „Zehn-Jahres-Durchschnitte": HIER klicken. [/sws_grey_box]

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Ja, ist schon klar. Mit ziemlicher Sicherheit bekommen wir wieder jede Menge E-Mails und Postings von Lesern, die sich fragen, wie man bereits jetzt die Gewinne von Unternehmen für das Jahr 2016 vorhersagen kann. Logisch: Die von uns selbst erstellten Schätzungen für 2016 und auch 2015 (ja selbst für 2014 ) sind noch mit einer gehörigen Portion Unsicherheit behaftet. Doch den Börsianern ist ein verschwommener Weitblick in der Regel wesentlich wichtiger als ein glasklarer Rückspiegel. Zudem gibt es eine Reihe von Unternehmen, die ihre Investoren mit Bandbreiten-Prognosen auf die langfristigen Perspektiven einstellen. Und letztlich stellt sich der Ausblick auf 2016 auch in zwei bis drei Monaten nicht sonderlich anders dar als momentan. Daher wählt boersengefluester.de konsequent die frühe Variante und stellt die Berechnung des Kurs-Gewinn-Verhältnisses (KGV) für sämtliche von uns analysierten Aktien schon jetzt auf das folgende Jahr – in diesem Fall auf 2016 – um.

Zu diesem Zweck hat boersengefluester.de in den vergangenen Wochen jede Menge Bilanzen gewälzt, Analystenstudien gelesen und eigene Berechnungen angestellt. Herausgekommen ist Deutschlands schnellste und vermutlich auch größte Gewinnprognose für insgesamt 562 Unternehmen und 580 Aktien. Die Differenz hängt mit den Gesellschaften zusammen, die sowohl Stämme als auch Vorzüge im Umlauf haben. Hier werten wir die Gewinnschätzungen nicht doppelt. Lediglich die Dividendenzahlungen unterscheiden sich in der Regel. Interessant: Von den 562 Aktiengesellschaften dürften nach unseren Prognosen 442 im vergangenen Jahr schwarze Zahlen geschrieben haben. Für 2015 gehen wir davon aus, dass sich diese Größenordnung auf 512 erhöhen wird. Für 2016 rechnen wir dann mit einem Anstieg auf 542 Firmen, die in der Gewinnzone agieren. Damit lassen sich für 96 Prozent aller von uns betrachteten Anteilscheine Bewertungsaussagen anhand des KGV treffen. Wer sich – auch einen optischen Eindruck – von der Verteilung der einzelnen KGVs nach Größenklassen verschaffen will, sollte einen Blick auf unsere Heatmap KGV 2016 werfen. Einfach nur HIER klicken und Sie gelangen direkt zu dieser mit vielen nützlichen Sonderfunktionen ausgestatteten Visualisierungstechnik.

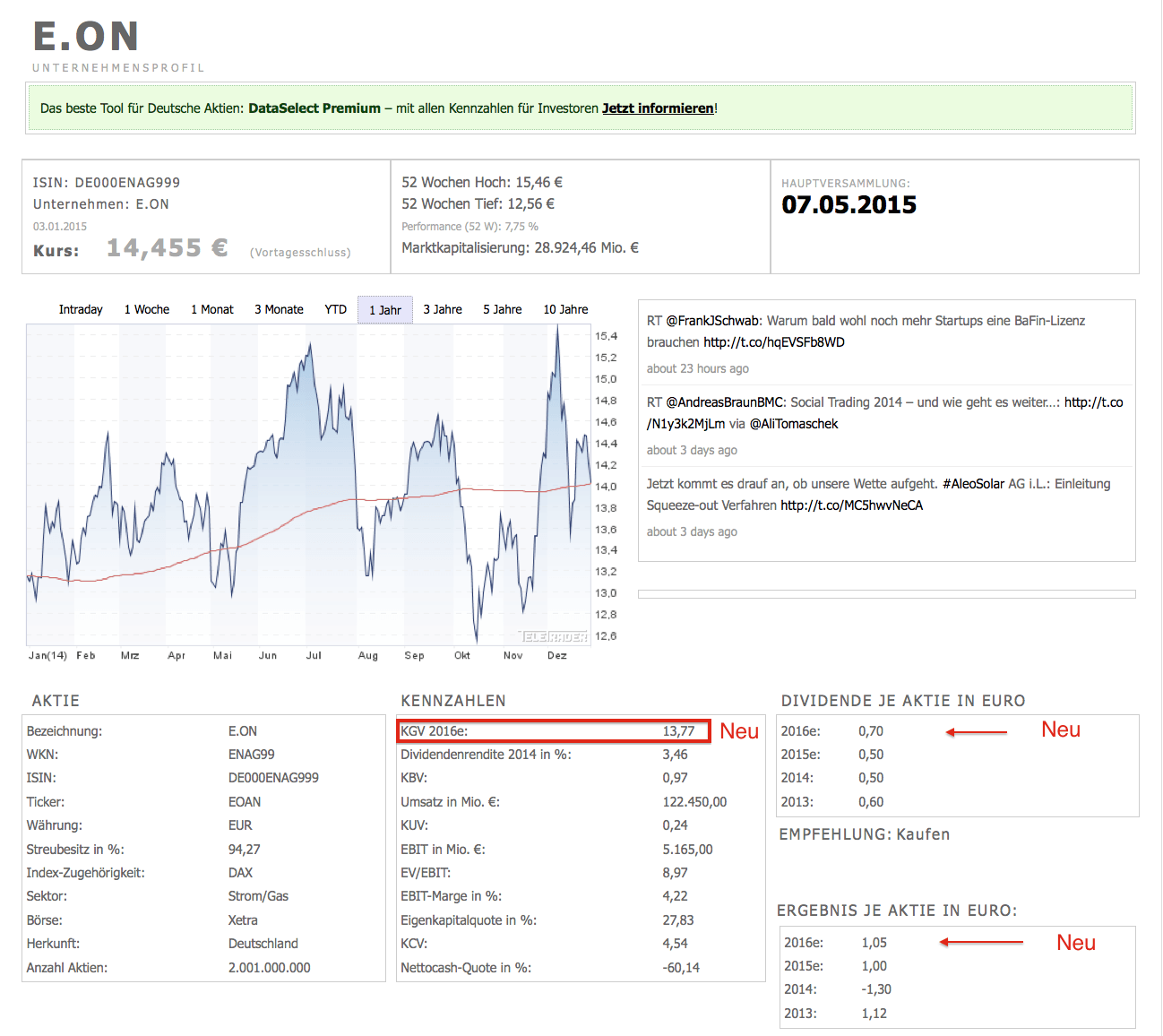

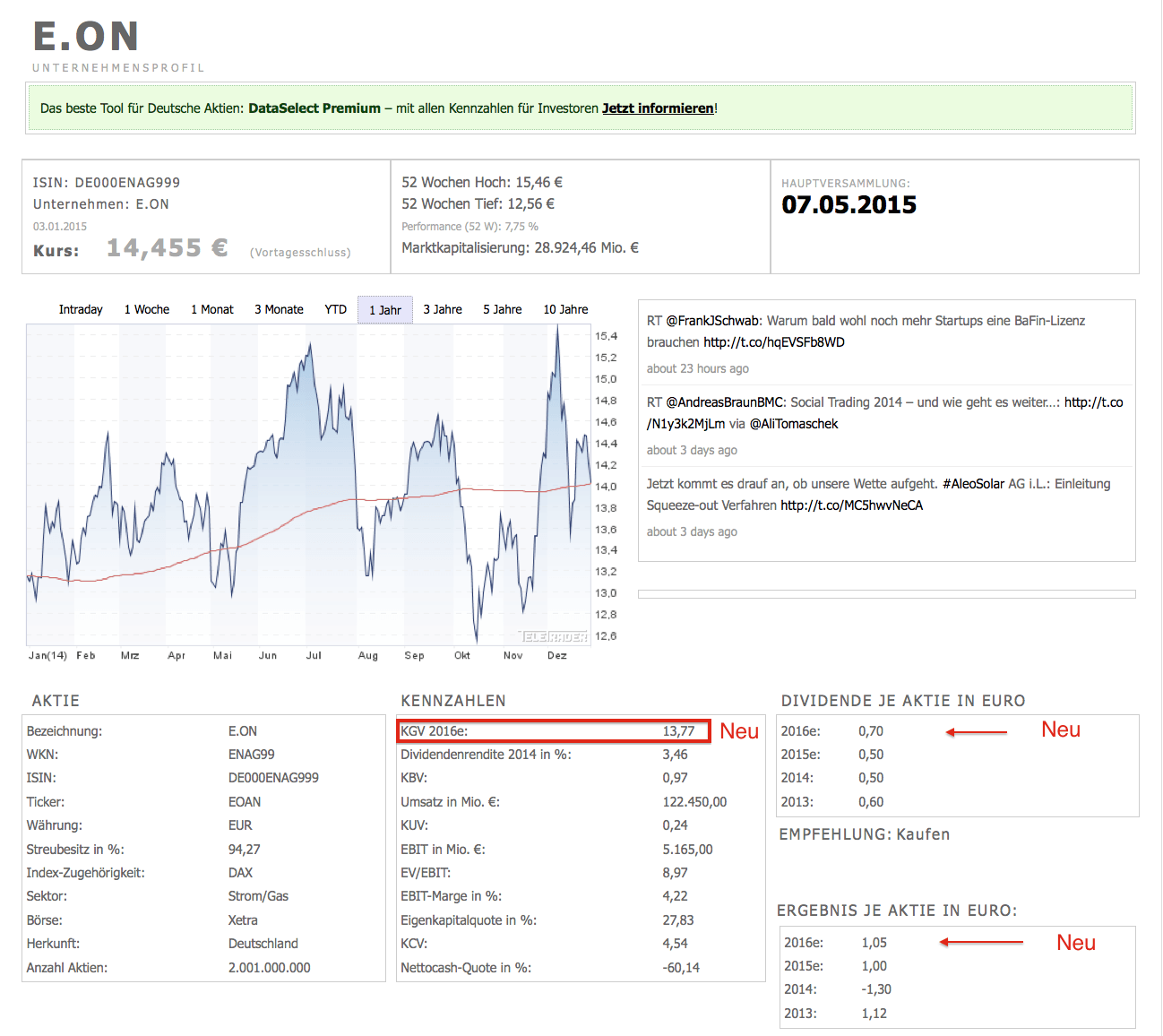

Ansonsten finden Sie die wichtigsten Informationen zur Entwicklung der Ergebnisse je Aktie sowie das jeweilige 2016er-KGV auf Basis der von uns selbst durchgeführten Gewinnprognosen ab sofort auch auf den jeweiligen Profilseiten zu den Einzelaktien. Zu diesen Seiten kommen Sie über unseren AKTIENFINDER oben rechts auf der Startseite von boersengefluester.de oder aber, wenn Sie die von uns gefetteten und klickbaren Firmennamen – wie zum Beispiel BASF oder Nordex – innerhalb der Berichterstattung von boersengefluester.de anwählen. Darüber hinaus finden Sie ab sofort das „KGV 2016e" (das „e" steht für erwartet) in den kleinen Fazitkästen „Investor-Informationen" unter den Einzelgeschichten von boersengefluester.de.

Ansonsten finden Sie die wichtigsten Informationen zur Entwicklung der Ergebnisse je Aktie sowie das jeweilige 2016er-KGV auf Basis der von uns selbst durchgeführten Gewinnprognosen ab sofort auch auf den jeweiligen Profilseiten zu den Einzelaktien. Zu diesen Seiten kommen Sie über unseren AKTIENFINDER oben rechts auf der Startseite von boersengefluester.de oder aber, wenn Sie die von uns gefetteten und klickbaren Firmennamen – wie zum Beispiel BASF oder Nordex – innerhalb der Berichterstattung von boersengefluester.de anwählen. Darüber hinaus finden Sie ab sofort das „KGV 2016e" (das „e" steht für erwartet) in den kleinen Fazitkästen „Investor-Informationen" unter den Einzelgeschichten von boersengefluester.de.

Für Anleger, die sich in erster Linie für DAX-Aktien interessieren, bietet boersengefluester.de eine besonders nutzwertige Kennzahlenübersicht, die in dieser Form wohl keine andere Webseite bietet – zumindest kennen wir keine: „DAX: 10-Jahres-Durchschnitte für KGV, KBV und Dividende". Auch hier gilt, dass das aktuelle KGV ab sofort auf 2016er-Basis ermittelt wird. Der 10-Jahres-Wert entspricht jetzt dem arithmetischen Mittel der Jahre 2006 bis 2015. Einfach auf den gefetteten Namen klicken, und Sie gelangen direkt zu der Übersicht.

Für Anleger, die sich in erster Linie für DAX-Aktien interessieren, bietet boersengefluester.de eine besonders nutzwertige Kennzahlenübersicht, die in dieser Form wohl keine andere Webseite bietet – zumindest kennen wir keine: „DAX: 10-Jahres-Durchschnitte für KGV, KBV und Dividende". Auch hier gilt, dass das aktuelle KGV ab sofort auf 2016er-Basis ermittelt wird. Der 10-Jahres-Wert entspricht jetzt dem arithmetischen Mittel der Jahre 2006 bis 2015. Einfach auf den gefetteten Namen klicken, und Sie gelangen direkt zu der Übersicht.

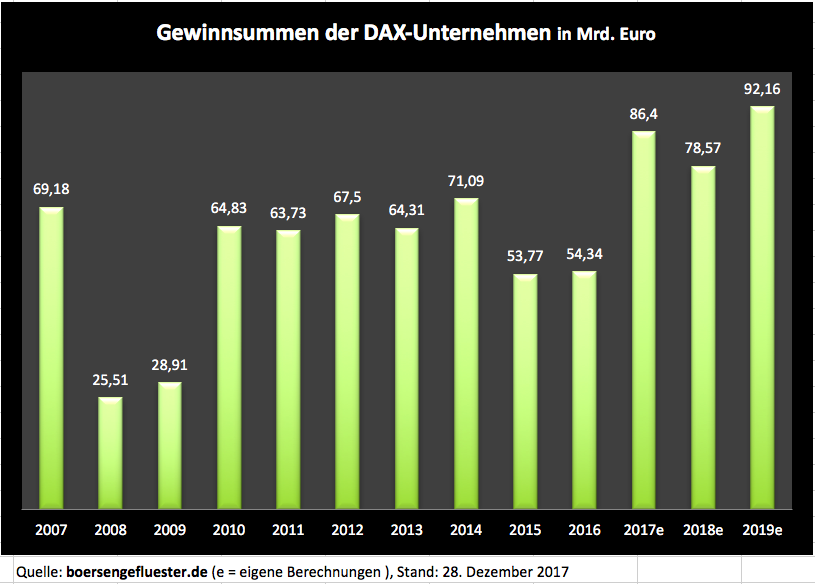

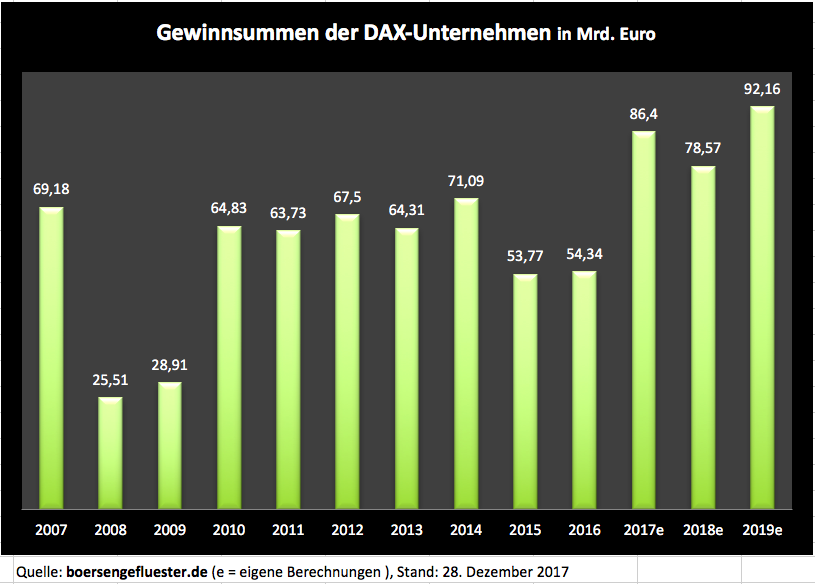

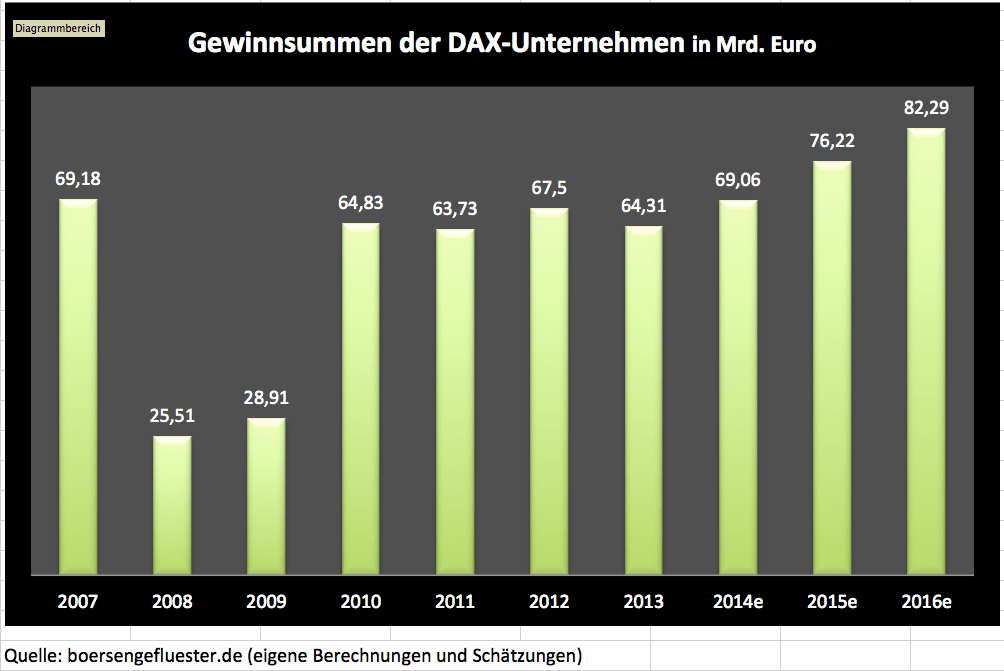

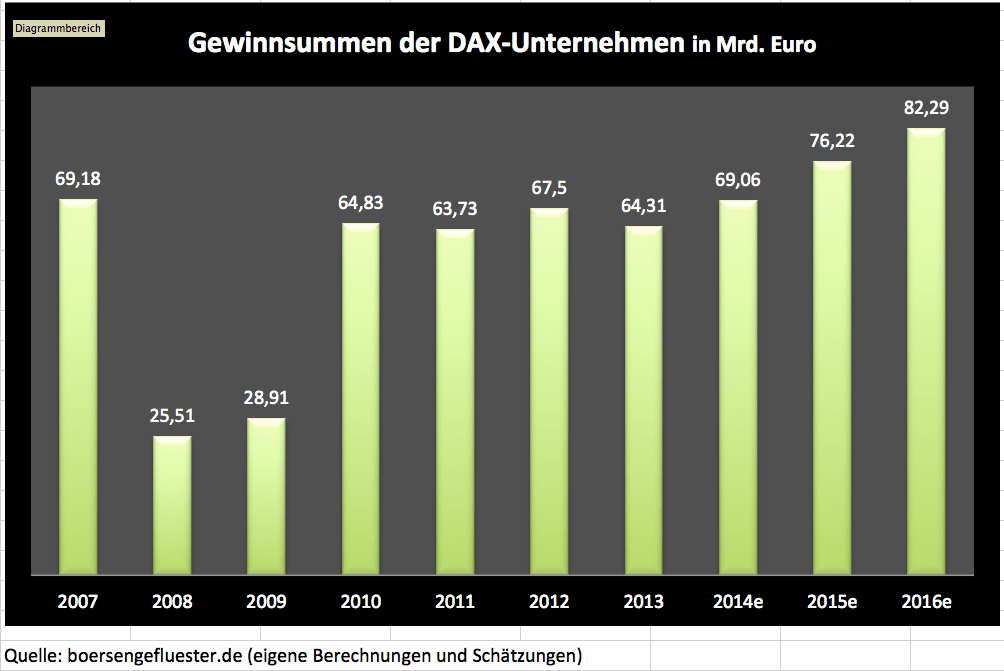

Bewertungstechnisch ist bei den meisten Blue Chips alles im Lot. Das zeigt auch ein Blick auf den Gesamtindex. Auf Basis der Gewinnschätzungen von boersengefluester.de dürfte die addierte Gewinnsumme der 30 DAX-Unternehmen von 69,06 Mrd. Euro für 2014 im laufenden Jahr auf 76,22 Mrd. Euro klettern. Für 2016 rechnen wir derzeit mit einem weiteren Plus von knapp acht Prozent auf 82,29 Mrd. Euro. Angesichts eines Börsenwerts von 1.065,544 Mrd. Euro von allen DAX-Gesellschaften ergibt sich daraus ein 2016er-Index-KGV von zurzeit 12,95. Auf 2015er-Basis ergibt sich ein Wert von fast genau 13,0. Zumindest unter diesem Aspekt scheinen die Börsenkurse also nicht unbedingt heißgelaufen zu sein. Eine Garantie für steigende Notierungen lässt sich allein daraus aber nicht schließen, schließlich ist das KGV nur ein Bewertungsaspekt unter vielen anderen. Zudem ist längst nicht sicher, dass die Unternehmen die Erwartungshaltungen auch tatsächlich erfüllen können. Sicher ist schon jetzt: In den kommenden Jahren wird es jede Menge Updates von uns geben. Und: Über E-Mails und Postings von Ihnen freuen wir uns natürlich trotzdem jederzeit.

[sws_green_box box_size="585"] Wichtig auch für die Nutzer unserer besonders umfangreichen Excel-Tabelle für unser Analyse-Universum DataSelect. Ab sofort finden Sie hier für alle Titel die entsprechenden Spalten zu Dividende und Ergebnis je Aktie für 2016 integriert. Damit bilden wir in dieser Datenbank – sofern verfügbar – die Ergebnis- und Dividendenreihen für die Jahre 1997 bis 2016 ab. Weitere Informationen zu unserem kostenpflichtigen Angebot finden Sie unter diesem LINK. [/sws_green_box]

[sws_red_box box_size="585"] Extratipp von boersengefluester.de: Sie wollen wissen, wie das Kurs-Gewinn-Verhältnis (KGV) genau berechnet wird und welche Aspekte bei der richtigen Interpretation dieser Kennzahl wichtig sind? Dann sollten Sie unser Wissensstück „KGV: Was Sie über diese Kennzahl wissen müssen" lesen.[/sws_red_box]

Foto: picjumbo...

Bewertungstechnisch ist bei den meisten Blue Chips alles im Lot. Das zeigt auch ein Blick auf den Gesamtindex. Auf Basis der Gewinnschätzungen von boersengefluester.de dürfte die addierte Gewinnsumme der 30 DAX-Unternehmen von 69,06 Mrd. Euro für 2014 im laufenden Jahr auf 76,22 Mrd. Euro klettern. Für 2016 rechnen wir derzeit mit einem weiteren Plus von knapp acht Prozent auf 82,29 Mrd. Euro. Angesichts eines Börsenwerts von 1.065,544 Mrd. Euro von allen DAX-Gesellschaften ergibt sich daraus ein 2016er-Index-KGV von zurzeit 12,95. Auf 2015er-Basis ergibt sich ein Wert von fast genau 13,0. Zumindest unter diesem Aspekt scheinen die Börsenkurse also nicht unbedingt heißgelaufen zu sein. Eine Garantie für steigende Notierungen lässt sich allein daraus aber nicht schließen, schließlich ist das KGV nur ein Bewertungsaspekt unter vielen anderen. Zudem ist längst nicht sicher, dass die Unternehmen die Erwartungshaltungen auch tatsächlich erfüllen können. Sicher ist schon jetzt: In den kommenden Jahren wird es jede Menge Updates von uns geben. Und: Über E-Mails und Postings von Ihnen freuen wir uns natürlich trotzdem jederzeit.

[sws_green_box box_size="585"] Wichtig auch für die Nutzer unserer besonders umfangreichen Excel-Tabelle für unser Analyse-Universum DataSelect. Ab sofort finden Sie hier für alle Titel die entsprechenden Spalten zu Dividende und Ergebnis je Aktie für 2016 integriert. Damit bilden wir in dieser Datenbank – sofern verfügbar – die Ergebnis- und Dividendenreihen für die Jahre 1997 bis 2016 ab. Weitere Informationen zu unserem kostenpflichtigen Angebot finden Sie unter diesem LINK. [/sws_green_box]

[sws_red_box box_size="585"] Extratipp von boersengefluester.de: Sie wollen wissen, wie das Kurs-Gewinn-Verhältnis (KGV) genau berechnet wird und welche Aspekte bei der richtigen Interpretation dieser Kennzahl wichtig sind? Dann sollten Sie unser Wissensstück „KGV: Was Sie über diese Kennzahl wissen müssen" lesen.[/sws_red_box]

Foto: picjumbo...

Ansonsten finden Sie die wichtigsten Informationen zur Entwicklung der Ergebnisse je Aktie sowie das jeweilige 2016er-KGV auf Basis der von uns selbst durchgeführten Gewinnprognosen ab sofort auch auf den jeweiligen Profilseiten zu den Einzelaktien. Zu diesen Seiten kommen Sie über unseren AKTIENFINDER oben rechts auf der Startseite von boersengefluester.de oder aber, wenn Sie die von uns gefetteten und klickbaren Firmennamen – wie zum Beispiel BASF oder Nordex – innerhalb der Berichterstattung von boersengefluester.de anwählen. Darüber hinaus finden Sie ab sofort das „KGV 2016e" (das „e" steht für erwartet) in den kleinen Fazitkästen „Investor-Informationen" unter den Einzelgeschichten von boersengefluester.de.