Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Egal, ob groß oder klein: Venture Capital (VC) und Börse sind nicht gerade eine klassische Liebesbeziehung – zumindest nicht auf dem heimischen Kurszettel. Die Aktie von Rocket Internet büßte in den knapp 2,5 Jahren seit dem IPO um rund 55 Prozent an Wert ein. German Startups Group hat unter der Pleite eines ihrer Portfoliounternehmen zu leiden und kostet zurzeit um rund ein Viertel weniger als beim Börsenstart Ende November 2015. Immerhin stabilisiert sich der Small Cap momentan. Die Berliner bmp hat gleich mehrfach ihren Beteiligungsfokus geändert, aber auch die jetzige Ausrichtung auf Matratzen und Bettzubehör kommt bei den Investoren nur zögerlich an, zumal der Verkauf der ehemaligen Hoffnungsträger aus dem Mediensektor viel mehr Zeit in Anspruch nimmt, als ursprünglich vermutet – von den erzielten Preisen ganz zu schweigen. Ein Trauerspiel ist auc die langfristige Entwicklung der mic-Aktie. Besser – zumindest eine Zeit lang – entwickelte sich immerhin die auf FinTech-Investments spezialisierte FinLab mit Sitz in Frankfurt. Aber auch hier scheint gegenwärtig die Luft ein wenig heraus zu sein.

Umso erstaunlicher war über viele Monate die Performance der Auden-Aktie. Nach der Einbringung des neuen Geschäfts in den Börsenmantel der am Kapitalmarkt gescheiterten Kilian Kerner AG gewann das Papier 2016 um 670 Prozent an Wert und befördert die Gesellschaft auf eine Marktkapitalisierung von knapp 42 Mio. Euro. Für Furore sorgte Auden-Vorstand Christofer Radic dabei mit der Ende 2016 in Eigenregie durchgeführten Kapitalerhöhung zu 7 Euro – das war deutlich über dem damaligen Aktienkurs von rund 5 Euro –, die für einen Mittelzufluss von brutto immerhin 15,6 Mio. Euro sorgte. „Wir hatten in den vergangenen Monaten rund 200 Investorentermine“, sagt Radic im Hintergrundgespräch mit boersengefluester.de. Punkten konnte Radic insbesondere bei Family Offices, denen er mit Auden einen Zugang zum VC-Markt öffnete. Anders als damals bmp oder jetzt immer noch German Startups Group setzt Radic nicht auf ein breites Portfolio an Miniinvestments, sondern strebt – nach Möglichkeit – eine Beteiligungshöhe von Untergrenze zehn Prozent an. „Wir wollen die Unternehmen ganz aktiv begleiten“, sagt Radic. Sieben bis neun Unternehmen sind die Zielgröße, die die Berliner an der Untergrenze freilich bereits erreicht haben.

Wichtigstes Investment ist optiopay, eine Plattform, die es Zahlungsempfängern ermöglicht, höherwertige Gutscheine als Auszahlungsmethode zu wählen und so den tatsächlichen Wert Ihrer Zahlung zu erhöhen. Statt einer Rückzahlung vom Energieversorger über bspw. 100 Euro, bietet optiopay etwa den Tausch gegen einen Amazon-Gutschein im Wert von 120 Euro an. Zurzeit läuft eine Finanzierungsrunde über 20 Mio. Euro, die das Berliner FinTech-Unternehmen mit 85 Mio. Euro bewertet. Dem Vernehmen nach sind 15 Mio. Euro davon bereits platziert. Auden hält direkt und mittelbar über Optionen mehr als 20 Prozent an optiopay. Ein großes Thema für Auden ist aber auch die schon vor einigen Monaten in die Wege geleitete Beteiligung an Curated Shopping Group (CSG) – insbesondere bekannt für die Shoppingplattform Modomoto, die Männern eine Stilberatung beim Onlinekauf von Bekleidungsstücken bietet. In der Fashionszene sind solche Curated-Shopping-Plattformen eine ganz heiße Sache. Wettbewerber von Modomoto sind Unternehmen wie Outfittery oder die Zalando-Tochter Zalon. Auden hält 10,2 Prozent an CSG, die bei der jüngsten Finanzierungsrunde mit 51 Mio. Euro bewertet wurden. Perspektivisch gehört Modomoto sicher zu den Unternehmen, die selbst für einen Börsengang in Frage kommen – oder von einem Branchenriesen wie zum Beispiel P&C geschluckt werden könnten.

[caption id="attachment_102223" align="alignnone" width="435"]

Wichtigstes Investment ist optiopay, eine Plattform, die es Zahlungsempfängern ermöglicht, höherwertige Gutscheine als Auszahlungsmethode zu wählen und so den tatsächlichen Wert Ihrer Zahlung zu erhöhen. Statt einer Rückzahlung vom Energieversorger über bspw. 100 Euro, bietet optiopay etwa den Tausch gegen einen Amazon-Gutschein im Wert von 120 Euro an. Zurzeit läuft eine Finanzierungsrunde über 20 Mio. Euro, die das Berliner FinTech-Unternehmen mit 85 Mio. Euro bewertet. Dem Vernehmen nach sind 15 Mio. Euro davon bereits platziert. Auden hält direkt und mittelbar über Optionen mehr als 20 Prozent an optiopay. Ein großes Thema für Auden ist aber auch die schon vor einigen Monaten in die Wege geleitete Beteiligung an Curated Shopping Group (CSG) – insbesondere bekannt für die Shoppingplattform Modomoto, die Männern eine Stilberatung beim Onlinekauf von Bekleidungsstücken bietet. In der Fashionszene sind solche Curated-Shopping-Plattformen eine ganz heiße Sache. Wettbewerber von Modomoto sind Unternehmen wie Outfittery oder die Zalando-Tochter Zalon. Auden hält 10,2 Prozent an CSG, die bei der jüngsten Finanzierungsrunde mit 51 Mio. Euro bewertet wurden. Perspektivisch gehört Modomoto sicher zu den Unternehmen, die selbst für einen Börsengang in Frage kommen – oder von einem Branchenriesen wie zum Beispiel P&C geschluckt werden könnten.

[caption id="attachment_102223" align="alignnone" width="435"] Modomoto-Geschäftsführer Mathias Fiedler, Andreas Fischer und Corinna Powalla[/caption]

Bereits kommuniziert sind die IPO-Absichten bei der Auden-Beteiligung ViaLight Communications aus Gilching bei München. Das Spin-off des Deutschen Luft- und Raumfahrtzentrums (DLR) hat eine Lasertechnik zur Internetversorgung an abgelegenen Orten via Drohnen oder Satelliten entwickelt. Ähnliche Projekte testen bereits US-Konzerne wie Facebook oder das Raumfahrtunternehmen SpaceX – aber auch Google ist aktiv. Für Auden ist das 2,4- Millionen-Euro-Investment zwar nicht gerade typisch, angesichts des nahenden Börsengangs aber eine gute Chance. Deutlich bekannter in der breiten Öffentlichkeit dürfte das Engagement bei dem Automobilclub JimDrive sein – quasi eine Art digitaler ADAC. Auden hält gegenwärtig zehn Prozent an dem zuletzt auf 7 Mio. Euro taxierten Unternehmen. „JimDrive passt perfekt in unser Portfolio an Unternehmen aus dem Digitalbereich“, sagt Christofer Radic.

Hört sich alles prima an, doch ein Selbstläufer ist auch die Auden-Aktie längst nicht mehr. Zuletzt rutschte der Kurs unter großen Handelsumsätzen zwischenzeitlich sogar unter die Marke von 4 Euro. Dabei wird der Titel – wie nicht anders zu vermuten – in Finanzkreisen kontrovers diskutiert. Von Blackbox bis Top-Chance reichen die Einschätzungen. Kein Wunder: Das erste, wirklich aussagekräftige Zahlenwerk wird wohl der Halbjahresbericht für 2017 werden. Zudem gibt es noch immer kein Research von Analysten-Seite. Mitunter hat Auden auch selbst Öl ins Feuer gegossen, etwa in Form von regelmäßig sehr forsch formulierten Pressemitteilungen. Dazu gehört auch die für 2017 avisierte Marktkapitalisierung von über 100 Mio. Euro. Bei der aktuellen Aktienstückzahl entspricht das einem strammen Kursziel von Untergrenze 11 Euro. Normalerweise halten sich die Vorstände börsennotierter Aktiengesellschaften vornehm zurück, wenn es um die Einschätzung des eigenen Papiers geht. „Für uns sind die 100 Mio. Euro eine wichtige Marke, da wir glauben, dass sich die Zahl der Investoren, die sich für unsere Aktie interessiert, an diesem Punkt nochmals steigen wird. Das haben wir in Gesprächen immer wieder gemerkt“, sagt Radic.

Ohnehin ist es seine Absicht, im laufenden Jahr deutlich mehr institutionelle Investoren an Bord holen. Um dem höheren Anspruch gerecht zu werden, ist zudem im laufenden Jahr der Wechsel in den Prime Standard geplant. Ein Zwischen-Upgrade in den gegründeten Entry-Standard-Nachfolger Scale steht dagegen nicht wirklich zur Debatte. Zudem wird es unter normalen Umständen im laufenden Jahr auch keine Kapitalerhöhung geben. Am 14. März 2017 hat Radic die nächste Gelegenheit, die Entwicklung bei Auden einem größeren Publikum vorzustellen – dann präsentiert er bei der 20. Kapitalmarktkonferenz von Egbert Prior. Boersengefluester.de wird ebenfalls vor Ort sein und ein Update geben.

Modomoto-Geschäftsführer Mathias Fiedler, Andreas Fischer und Corinna Powalla[/caption]

Bereits kommuniziert sind die IPO-Absichten bei der Auden-Beteiligung ViaLight Communications aus Gilching bei München. Das Spin-off des Deutschen Luft- und Raumfahrtzentrums (DLR) hat eine Lasertechnik zur Internetversorgung an abgelegenen Orten via Drohnen oder Satelliten entwickelt. Ähnliche Projekte testen bereits US-Konzerne wie Facebook oder das Raumfahrtunternehmen SpaceX – aber auch Google ist aktiv. Für Auden ist das 2,4- Millionen-Euro-Investment zwar nicht gerade typisch, angesichts des nahenden Börsengangs aber eine gute Chance. Deutlich bekannter in der breiten Öffentlichkeit dürfte das Engagement bei dem Automobilclub JimDrive sein – quasi eine Art digitaler ADAC. Auden hält gegenwärtig zehn Prozent an dem zuletzt auf 7 Mio. Euro taxierten Unternehmen. „JimDrive passt perfekt in unser Portfolio an Unternehmen aus dem Digitalbereich“, sagt Christofer Radic.

Hört sich alles prima an, doch ein Selbstläufer ist auch die Auden-Aktie längst nicht mehr. Zuletzt rutschte der Kurs unter großen Handelsumsätzen zwischenzeitlich sogar unter die Marke von 4 Euro. Dabei wird der Titel – wie nicht anders zu vermuten – in Finanzkreisen kontrovers diskutiert. Von Blackbox bis Top-Chance reichen die Einschätzungen. Kein Wunder: Das erste, wirklich aussagekräftige Zahlenwerk wird wohl der Halbjahresbericht für 2017 werden. Zudem gibt es noch immer kein Research von Analysten-Seite. Mitunter hat Auden auch selbst Öl ins Feuer gegossen, etwa in Form von regelmäßig sehr forsch formulierten Pressemitteilungen. Dazu gehört auch die für 2017 avisierte Marktkapitalisierung von über 100 Mio. Euro. Bei der aktuellen Aktienstückzahl entspricht das einem strammen Kursziel von Untergrenze 11 Euro. Normalerweise halten sich die Vorstände börsennotierter Aktiengesellschaften vornehm zurück, wenn es um die Einschätzung des eigenen Papiers geht. „Für uns sind die 100 Mio. Euro eine wichtige Marke, da wir glauben, dass sich die Zahl der Investoren, die sich für unsere Aktie interessiert, an diesem Punkt nochmals steigen wird. Das haben wir in Gesprächen immer wieder gemerkt“, sagt Radic.

Ohnehin ist es seine Absicht, im laufenden Jahr deutlich mehr institutionelle Investoren an Bord holen. Um dem höheren Anspruch gerecht zu werden, ist zudem im laufenden Jahr der Wechsel in den Prime Standard geplant. Ein Zwischen-Upgrade in den gegründeten Entry-Standard-Nachfolger Scale steht dagegen nicht wirklich zur Debatte. Zudem wird es unter normalen Umständen im laufenden Jahr auch keine Kapitalerhöhung geben. Am 14. März 2017 hat Radic die nächste Gelegenheit, die Entwicklung bei Auden einem größeren Publikum vorzustellen – dann präsentiert er bei der 20. Kapitalmarktkonferenz von Egbert Prior. Boersengefluester.de wird ebenfalls vor Ort sein und ein Update geben.

Fotos: Curated Shopping GmbH

...

Auden

Kurs: 0,00

Modomoto-Geschäftsführer Mathias Fiedler, Andreas Fischer und Corinna Powalla[/caption]

Bereits kommuniziert sind die IPO-Absichten bei der Auden-Beteiligung ViaLight Communications aus Gilching bei München. Das Spin-off des Deutschen Luft- und Raumfahrtzentrums (DLR) hat eine Lasertechnik zur Internetversorgung an abgelegenen Orten via Drohnen oder Satelliten entwickelt. Ähnliche Projekte testen bereits US-Konzerne wie Facebook oder das Raumfahrtunternehmen SpaceX – aber auch Google ist aktiv. Für Auden ist das 2,4- Millionen-Euro-Investment zwar nicht gerade typisch, angesichts des nahenden Börsengangs aber eine gute Chance. Deutlich bekannter in der breiten Öffentlichkeit dürfte das Engagement bei dem Automobilclub JimDrive sein – quasi eine Art digitaler ADAC. Auden hält gegenwärtig zehn Prozent an dem zuletzt auf 7 Mio. Euro taxierten Unternehmen. „JimDrive passt perfekt in unser Portfolio an Unternehmen aus dem Digitalbereich“, sagt Christofer Radic.

Hört sich alles prima an, doch ein Selbstläufer ist auch die Auden-Aktie längst nicht mehr. Zuletzt rutschte der Kurs unter großen Handelsumsätzen zwischenzeitlich sogar unter die Marke von 4 Euro. Dabei wird der Titel – wie nicht anders zu vermuten – in Finanzkreisen kontrovers diskutiert. Von Blackbox bis Top-Chance reichen die Einschätzungen. Kein Wunder: Das erste, wirklich aussagekräftige Zahlenwerk wird wohl der Halbjahresbericht für 2017 werden. Zudem gibt es noch immer kein Research von Analysten-Seite. Mitunter hat Auden auch selbst Öl ins Feuer gegossen, etwa in Form von regelmäßig sehr forsch formulierten Pressemitteilungen. Dazu gehört auch die für 2017 avisierte Marktkapitalisierung von über 100 Mio. Euro. Bei der aktuellen Aktienstückzahl entspricht das einem strammen Kursziel von Untergrenze 11 Euro. Normalerweise halten sich die Vorstände börsennotierter Aktiengesellschaften vornehm zurück, wenn es um die Einschätzung des eigenen Papiers geht. „Für uns sind die 100 Mio. Euro eine wichtige Marke, da wir glauben, dass sich die Zahl der Investoren, die sich für unsere Aktie interessiert, an diesem Punkt nochmals steigen wird. Das haben wir in Gesprächen immer wieder gemerkt“, sagt Radic.

Ohnehin ist es seine Absicht, im laufenden Jahr deutlich mehr institutionelle Investoren an Bord holen. Um dem höheren Anspruch gerecht zu werden, ist zudem im laufenden Jahr der Wechsel in den Prime Standard geplant. Ein Zwischen-Upgrade in den gegründeten Entry-Standard-Nachfolger Scale steht dagegen nicht wirklich zur Debatte. Zudem wird es unter normalen Umständen im laufenden Jahr auch keine Kapitalerhöhung geben. Am 14. März 2017 hat Radic die nächste Gelegenheit, die Entwicklung bei Auden einem größeren Publikum vorzustellen – dann präsentiert er bei der 20. Kapitalmarktkonferenz von Egbert Prior. Boersengefluester.de wird ebenfalls vor Ort sein und ein Update geben.

Modomoto-Geschäftsführer Mathias Fiedler, Andreas Fischer und Corinna Powalla[/caption]

Bereits kommuniziert sind die IPO-Absichten bei der Auden-Beteiligung ViaLight Communications aus Gilching bei München. Das Spin-off des Deutschen Luft- und Raumfahrtzentrums (DLR) hat eine Lasertechnik zur Internetversorgung an abgelegenen Orten via Drohnen oder Satelliten entwickelt. Ähnliche Projekte testen bereits US-Konzerne wie Facebook oder das Raumfahrtunternehmen SpaceX – aber auch Google ist aktiv. Für Auden ist das 2,4- Millionen-Euro-Investment zwar nicht gerade typisch, angesichts des nahenden Börsengangs aber eine gute Chance. Deutlich bekannter in der breiten Öffentlichkeit dürfte das Engagement bei dem Automobilclub JimDrive sein – quasi eine Art digitaler ADAC. Auden hält gegenwärtig zehn Prozent an dem zuletzt auf 7 Mio. Euro taxierten Unternehmen. „JimDrive passt perfekt in unser Portfolio an Unternehmen aus dem Digitalbereich“, sagt Christofer Radic.

Hört sich alles prima an, doch ein Selbstläufer ist auch die Auden-Aktie längst nicht mehr. Zuletzt rutschte der Kurs unter großen Handelsumsätzen zwischenzeitlich sogar unter die Marke von 4 Euro. Dabei wird der Titel – wie nicht anders zu vermuten – in Finanzkreisen kontrovers diskutiert. Von Blackbox bis Top-Chance reichen die Einschätzungen. Kein Wunder: Das erste, wirklich aussagekräftige Zahlenwerk wird wohl der Halbjahresbericht für 2017 werden. Zudem gibt es noch immer kein Research von Analysten-Seite. Mitunter hat Auden auch selbst Öl ins Feuer gegossen, etwa in Form von regelmäßig sehr forsch formulierten Pressemitteilungen. Dazu gehört auch die für 2017 avisierte Marktkapitalisierung von über 100 Mio. Euro. Bei der aktuellen Aktienstückzahl entspricht das einem strammen Kursziel von Untergrenze 11 Euro. Normalerweise halten sich die Vorstände börsennotierter Aktiengesellschaften vornehm zurück, wenn es um die Einschätzung des eigenen Papiers geht. „Für uns sind die 100 Mio. Euro eine wichtige Marke, da wir glauben, dass sich die Zahl der Investoren, die sich für unsere Aktie interessiert, an diesem Punkt nochmals steigen wird. Das haben wir in Gesprächen immer wieder gemerkt“, sagt Radic.

Ohnehin ist es seine Absicht, im laufenden Jahr deutlich mehr institutionelle Investoren an Bord holen. Um dem höheren Anspruch gerecht zu werden, ist zudem im laufenden Jahr der Wechsel in den Prime Standard geplant. Ein Zwischen-Upgrade in den gegründeten Entry-Standard-Nachfolger Scale steht dagegen nicht wirklich zur Debatte. Zudem wird es unter normalen Umständen im laufenden Jahr auch keine Kapitalerhöhung geben. Am 14. März 2017 hat Radic die nächste Gelegenheit, die Entwicklung bei Auden einem größeren Publikum vorzustellen – dann präsentiert er bei der 20. Kapitalmarktkonferenz von Egbert Prior. Boersengefluester.de wird ebenfalls vor Ort sein und ein Update geben.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Auden | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A16144 | DE000A161440 | AG | 1,34 Mio € | 29.06.2012 | ||

* * *

© boersengefluester.de | Redaktion

Auf den einschlägigen Small-Cap-Konferenzen war DocCheck bislang nie vertreten. Heiße Empfehlungen für den Titel sind Fehlanzeige. Und auch sonst dominieren bei dem eHealthcare-Unternehmen eher ruhige Töne. Dabei gehört DocCheck zur Beletage aus dem heimischen Spezialwertebereich. Die Bilanz könnte solider kaum sein, das Eigenkapital machte zum Halbjahr mehr als drei Viertel der Bilanzsumme aus. Auf der Aktivseite dominieren Cash, Wertpapiere und Edelmetalle. So gesehen ist ein stattlicher Teil des Börsenwerts von zurzeit knapp 44 Mio. Euro durch liquide Anlagen unterlegt. Doch auch operativ lief es zuletzt besser als gedacht. Die ursprüngliche Umsatzprognose von rund 24 Mio. Euro haben die Kölner jedenfalls getoppt. Nach vorläufigen Berechnungen erreichten die Erlöse 2016 rund 25,9 Mio. Euro – bei einem Ergebnis vor Zinsen und Steuern (EBIT) von 4,0 Mio. Euro. Damit hätte DocCheck das sehr hohe Vorjahresergebnis wiederholt und keinen – wie ursprünglich vermutet – Rücksetzer beim EBIT einfahren müssen.

Angesichts dieser Vorgaben geht boersengefluester.de davon aus, dass zur Hauptversammlung am 24. Mai 2017 erneut eine Dividende von 0,40 Euro je Aktie zur Ausschüttung vorgeschlagen wird. Damit käme der Titel trotz der zuletzt sehr starken Performance noch immer auf eine weit überdurchschnittliche Rendite von rund 4,5 Prozent. Die Bekanntgabe der Dividende dürfte mit der Vorlage des Geschäftsberichts am 17. April 2017 erfolgen. Die Geschäfte von DocCheck teilen sich auf in den Agenturbereich (antwerpes AG), eine Community für medizinische Berufe sowie eine Onlineplattform für alle möglichen medizinischen Produkte – vom Stethoskop bis zum Skelettmodell für schulische Zwecke.

Wichtig: Die Aktie ist nichts für den schnellen Zock, eignet sich aber gut als langfristige Geldanlage. Zu beachten ist, dass nur knapp 19 Prozent der Anteilscheine dem Streubesitz zuzurechnen sind. Mehr als die Hälfte der Papiere hält der CEO Frank Antwerpes. Mit von der Partie ist aber auch die Investmentgesellschaft für langfristige Investoren TGV um den Verleger und Investor Norman Rentrop. "Langfrist" hält darüber hinaus 70,46 Prozent an Kromi Logistik, 5,43 Prozent an dem SDAX-Unternehmen WashTec, rund 13,9 Prozent an der Mittelstandsholding Gesco und ist zudem bei Atoss Software und R. Stahl engagiert. Keine schlechte Visitenkarte für DocCheck also. Mindestens genauso bemerkenswert ist aber, dass DocCheck auf auf der Frühjahrskonferenz der DVFA vom 8. bis 10. Mai 2017 in Frankfurt präsentieren wird. Offenbar startet die Gesellschaft so etwas wie eine kleine IR-Offensive.

Wichtig: Die Aktie ist nichts für den schnellen Zock, eignet sich aber gut als langfristige Geldanlage. Zu beachten ist, dass nur knapp 19 Prozent der Anteilscheine dem Streubesitz zuzurechnen sind. Mehr als die Hälfte der Papiere hält der CEO Frank Antwerpes. Mit von der Partie ist aber auch die Investmentgesellschaft für langfristige Investoren TGV um den Verleger und Investor Norman Rentrop. "Langfrist" hält darüber hinaus 70,46 Prozent an Kromi Logistik, 5,43 Prozent an dem SDAX-Unternehmen WashTec, rund 13,9 Prozent an der Mittelstandsholding Gesco und ist zudem bei Atoss Software und R. Stahl engagiert. Keine schlechte Visitenkarte für DocCheck also. Mindestens genauso bemerkenswert ist aber, dass DocCheck auf auf der Frühjahrskonferenz der DVFA vom 8. bis 10. Mai 2017 in Frankfurt präsentieren wird. Offenbar startet die Gesellschaft so etwas wie eine kleine IR-Offensive.

DocCheck

Kurs: 12,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DocCheck | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6WE | DE000A1A6WE6 | AG | 65,45 Mio € | 17.04.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 63,10 | 85,92 | 60,90 | 53,42 | 53,79 | 55,30 | 0,00 | |

| EBITDA1,2 | 15,60 | 19,20 | 13,10 | 8,62 | 9,08 | 8,60 | 0,00 | |

| EBITDA-margin %3 | 24,72 | 22,35 | 21,51 | 16,14 | 16,88 | 15,55 | 0,00 | |

| EBIT1,4 | 13,76 | 16,64 | 10,40 | 3,54 | 6,61 | 8,00 | 0,00 | |

| EBIT-margin %5 | 21,81 | 19,37 | 17,08 | 6,63 | 12,29 | 14,47 | 0,00 | |

| Net profit1 | 9,61 | 11,82 | 6,00 | 2,13 | 5,28 | 5,00 | 0,00 | |

| Net-margin %6 | 15,23 | 13,76 | 9,85 | 3,99 | 9,82 | 9,04 | 0,00 | |

| Cashflow1,7 | 11,54 | 10,93 | 5,95 | 7,51 | 7,64 | 7,20 | 0,00 | |

| Earnings per share8 | 1,82 | 2,25 | 1,25 | 0,45 | 1,04 | 0,99 | 1,01 | |

| Dividend per share8 | 1,00 | 1,00 | 0,75 | 0,50 | 0,75 | 0,75 | 0,80 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

© boersengefluester.de | Redaktion

Die Aktie von Helma Eigenheimbau gehört seit vielen Jahren zu den Favoriten in der Small-Cap-Szene. Doch seit ein paar Monaten kommt der Anteilschein des Bauträgers und Dienstleisters nicht mehr recht vom Fleck – wie freilich viele andere Papiere aus dem Immobiliensektor auch. Bei Helma hat sich die Situation jetzt aber zugespitzt: Zunächst einmal drückten die Insiderverkäufe von Vorstandschef Karl-Heinz Maerzke bzw. seiner Frau im Dezember 2016 im Volumen von knapp 2 Mio. Euro auf die Stimmung. Zwar hält Maerzke noch immer rund 40 Prozent an dem Unternehmen aus Lehrte, aber die Signalwirkung solcher Deals – aus welchen Gründen sie auch immer erfolgen – ist meist nicht so gut. Wesentlich heftiger reagierte die Notiz allerdings auf die jüngste Meldung, wonach die bislang in Aussicht gestellten langfristigen Erlös- und EBIT-Ziele so nicht eingehalten werden können. Die Quittung: Im Tief verlor die Gesellschaft um 20 Prozent bzw. 41 Mio. Euro an Börsenwert.

Demnach kalkuliert Helma Eigenheimbau für 2017 nun mit Umsätzen von 290 bis 300 Mio. Euro – statt bislang 340 Mio. Euro. Für 2018 wurde die Messlatte von 420 Mio. Euro auf 325 bis 340 Mio. Euro tiefer gelegt. Im Jahr darauf sollen dann 370 bis 400 Mio. Euro erlöst werden. „Die Gesellschaft hat bei der Aufstellung der aktualisierten Planungen zum Teil Umsatzverschiebungen in Folgejahre bewusst in Kauf genommen, um weiterhin eine hohe Ausführungsqualität sowie einen hohen Grad an Kostensicherheit zu gewährleisten“, lautet die offizielle Erklärung. Zudem weist Helma auf „erheblich längere Bearbeitungszeiten im Bauträgergeschäft für Wohnimmobilien und die Überlastung bzw. eingeschränkte Verfügbarkeit der beteiligten Marktteilnehmer (einschließlich staatlicher Einrichtungen)“ hin. Schwer einzuschätzen, ob sich diese Entwicklung erst jetzt abgezeichnet hat oder ob das Management von Helma Eigenheimbau einfach zu offensiv geplant hat.

Genau diese Fragen werden die Investoren aber stellen und dann wird es seine Zeit dauern, bis das Vertrauen wieder hergestellt ist. Angesichts der aktualisierten Planungen gerieten die vorläufigen Zahlen in den Hintergrund. Dabei lagen immerhin die Erlöse von 263,8 Mio. Euro sowie das Ergebnis vor Zinsen und Steuern von 21,6 Mio. Euro im Rahmen der Erwartungen. Weitere Informationen zu den 2016er-Zahlen wird das Unternehmen am 9. März veröffentlichen. Was tun als Anleger? Kurzfristig sieht boersengefluester.de hier keine zwingende Einstiegschance. Wer das Papier im Depot hat und eher langfristig orientiert ist, kann jedoch engagiert bleiben.

Genau diese Fragen werden die Investoren aber stellen und dann wird es seine Zeit dauern, bis das Vertrauen wieder hergestellt ist. Angesichts der aktualisierten Planungen gerieten die vorläufigen Zahlen in den Hintergrund. Dabei lagen immerhin die Erlöse von 263,8 Mio. Euro sowie das Ergebnis vor Zinsen und Steuern von 21,6 Mio. Euro im Rahmen der Erwartungen. Weitere Informationen zu den 2016er-Zahlen wird das Unternehmen am 9. März veröffentlichen. Was tun als Anleger? Kurzfristig sieht boersengefluester.de hier keine zwingende Einstiegschance. Wer das Papier im Depot hat und eher langfristig orientiert ist, kann jedoch engagiert bleiben.

Helma Eigenheimbau

Kurs: 0,33

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Helma Eigenheimbau | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0EQ57 | DE000A0EQ578 | AG | 1,32 Mio € | 19.09.2006 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 273,99 | 331,49 | 302,45 | 245,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 24,76 | 30,65 | 9,13 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 9,04 | 9,25 | 3,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 22,17 | 27,90 | 6,25 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 8,09 | 8,42 | 2,07 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 15,40 | 18,81 | 2,14 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 5,62 | 5,67 | 0,71 | -1,22 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -9,30 | 0,55 | 15,52 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 3,84 | 4,69 | 0,53 | -0,81 | -0,30 | -0,03 | 0,00 | |

| Dividend per share8 | 1,54 | 1,72 | 0,00 | 0,00 | 0,30 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: HELMA Eigenheimbau AG...

© boersengefluester.de | Redaktion

Ralf Weber, der Vorstandsvorsitzende von Gerry Weber, gibt sich keinen Illusionen hin: „Die Situation wird in absehbarer Zeit nicht einfacher. Wir haben es nicht mit einer kleinen Delle, sondern mit einem fundamentalen Wandel auf dem Modemarkt zu tun.“ Die Quittung bekam der Anbieter von Damenmode schon Mitte 2015, als der frühere Börsenliebling eine knackige Gewinnwarnung aussprechen musste. Immerhin: Das Management hat ein umfassendes Restrukturierungsprogramm in die Wege geleitet und ist quasi an allen Fronten aktiv: Das eigene Filialnetz wird optimiert, die Arbeitsabläufe stehen auf dem Prüfstand, die Marke wird modernisiert – und schließlich soll auch der Großhandel gestärkt werden. Derartige Veränderungsprozesse kommen an der Börse meist gut an, doch bei Gerry Weber warten die Investoren noch ab. In den vergangenen zwölf Monaten dümpelte die Notiz in einer Seitwärtsrange von 10 bis 13 Euro herum.

In gewisser Weise ist das verständlich, denn die Nachrichtenlage des im westfälischen Halle angesiedelten Unternehmens ist noch immer sehr durchwachsen. Das zeigen auch die jetzt vorgelegten Zahlen für das Geschäftsjahr 2015/16 (31. Oktober): Die Umsätze gingen um knapp 2,2 Prozent auf 900,79 Mio. Euro zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) knickte von 79,29 auf 13,82 Mio. Euro ein. Und hätte Gerry Weber nicht einen dicken Sonderertrag aus dem Verkauf der Immobilie „Halle 30“ in Düsseldorf eingefahren, wäre das Unternehmen tief in die roten Zahlen gerutscht. So blieb am Ende ein Miniüberschuss von 511.800 Euro stehen, was einem Ergebnis je Aktie von 0,01 Euro entspricht. Dennoch – und damit hatte boersengefluester.de gar nicht gerechnet – will Gerry Weber zur Hauptversammlung am 27. April 2017 eine Dividende von 0,25 Euro je Aktie auskehren. Dazu hat sich der Vorstand „unter Abwägung des Wohl der Gesellschaft und der Aktionärsinteressen“ entschlossen, wie es offiziell heißt. Zum Vergleich: Im Vorjahr zahlte das Unternehmen noch 0,40 Euro pro Anteilschein. Auf dem gedrückten Kursniveau würde der jetzige Dividendenvorschlag für eine Rendite von immerhin 2,4 Prozent stehen.

Bestätigt hat CEO Ralf Weber derweil die erst Ende Januar getätigte Prognose für das laufende Jahr, wonach mit einem EBIT zwischen 10 und 20 Mio. Euro zu rechnen ist, bei nochmals rückläufigen Umsatzerlösen. Hier wirken sich insbesondere nochmals Belastungen aus der Restrukturierung negativ aus. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) soll zwischen 60 und 70 Mio. Euro liegen. 2015/16 erreichte das um alle Sondereffekte bereinigte EBITDA 71,6 Mio. Euro. Summa summarum tritt Gerry Weber damit mehr oder weniger auf der Stelle. Eine sinnvolle Bewertung der SDAX-Aktie ist wohl erst wieder ab 2018 möglich. Hier rechnet boersengefluester.de mit einem EBIT von rund 37 Mio. Euro – verglichen mit einer Marktkapitalisierung von gegenwärtig 474,4 Mio. Euro. Demnach würde der Titel also etwa mit dem 13fachen des für 2018 zu erwartenden EBIT gehandelt. Das ist jetzt nicht unbedingt super niedrig, allerdings könnte das Betriebsergebnis auch kräftiger, als momentan zu vermuten, an Terrain gewinnen.

Punkten kann die Gerry Weber-Aktie schon jetzt unter Kurs-Buchwert-Aspekten. Immerhin beträgt das (bereits um die anstehende Dividendenzahlung bereinigte) Eigenkapital 9,48 Euro je Aktie – liegt also recht nah beim aktuellen Aktienkurs. Anleger, die jetzt einsteigen, tun dies sicherlich zu einem recht attraktiven Preis. Allerdings wird die Nachrichtenlage vorerst angespannt bleiben, was gegen eine rasche Trendwende Richtung Norden spricht. So gesehen ist es wohl ganz klug, sich die Entwicklung noch eine Weile von der Außenlinie anzusehen.

Foto: pixabay

...

© boersengefluester.de | Redaktion

Schlag auf Schlag geht es bei Dr. Hönle: Kaum ist der Geschäftsbericht für 2015/16 (30. September) veröffentlicht, präsentiert der Anbieter von industriellen UV-Technologien bereits die Zahlen für das Auftaktquartal der laufenden Abrechnungsperiode – und die sind zumindest erklärungsbedürftig. Bei einem Erlösrückgang von rund zwei Prozent auf 22,18 Mio. Euro fiel das Ergebnis vor Zinsen und Steuern (EBIT) nämlich um 20 Prozent auf 2,23 Mio. Euro. Die Rückgänge hängen allerdings mit der Verlagerung eines Fertigungsstandorts der schon seit vielen Jahren zur Hönle-Gruppe gehörenden eltosch grafix GmbH mit Sitz in Pinneberg hin zur Konzernmutter nach Gräfelfing im Münchner Westen zusammen. Das wirkte sich beim Segment Geräte & Anlagen in Form eines Umsatzrückgangs von knapp 16 Prozent auf 11,05 Mio. Euro sowie einer roten Null beim Betriebsergebnis aus – nach positiven 1,85 Mio. Euro im entsprechenden Vorjahresquartal. In den Bereichen Glas & Strahler sowie Klebstoffe kam Dr. Hönle jedoch gut voran. Das gilt auch für die stets unter besonderer Beobachtung stehende Tochter Raesch Quarz (Germany), die lange Zeit Probleme bereitete. „Die Gesellschaft produziert zuverlässig hochwertige Quarzglasprodukte mit niedrigen Ausschussquoten“, betont das Management im aktuellen Zwischenbericht.

Für das Gesamtjahr bekräftigt Dr. Hönle demnach die bisherigen Prognose, wonach bei Erlösen zwischen 95 und 105 Mio. Euro mit einem Betriebsergebnis in einem Korridor von 14 bis 16 Mio. Euro zu rechnen ist. Nächster wichtiger Termin für Dr. Hönle-Aktionäre ist die Hauptversammlung am 28. März 2017 in München. Auf der Agenda steht eine unveränderte Dividende von 0,55 Euro pro Anteilschein, was den Small Cap – beim gegenwärtigen Kurs von 31,11 Euro – auf eine Rendite von knapp 1,8 Prozent befördert. Warburg Research hatte zuletzt ein Kursziel von 34 Euro genannt. Dabei gehen die Analysten davon aus, dass Dr. Hönle im laufenden Jahr auf Erlöse von 100,8 Mio. Euro sowie ein EBIT von 15,4 Mio. Euro kommt. Keine Frage: Nach der super Performance wird die Luft auch für die Aktie von Dr. Hönle dünner. Großartiger Raum für Enttäuschungen ist nicht vorhanden. Nun kommt es also darauf an, dass die Gesellschaft den Rückstand zugig wieder aufholt, wobei der Halbjahresbericht vermutlich noch nicht der große Kracher wird. Schließlich geht das Management insbesondere erst für das dritte und vierte Quartal von einer „deutlich besseren Geschäftsentwicklung“ aus. Sei es drum: Für Langfristinvestoren, die sich nicht so sehr an dem Gezacke einzelner Quartale aufreiben, bleibt der Titel auf jeden Fall eine attraktive Anlage.

Dr. Hönle

Kurs: 10,05

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 515710 | DE0005157101 | AG | 60,93 Mio € | 24.01.2001 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-margin %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-margin %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Net profit1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Net-margin %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Earnings per share8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividend per share8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Ein goldenes Händchen hat die Beteiligungsgesellschaft Scherzer & Co. bislang mit ihrem Investment bei Data Modul. Die Kölner waren kurz nach der Übernahmeofferte von Arrow Electronics zu 27,50 Euro im Januar 2015 mit einem Anteil von etwas mehr als einem Prozent eingestiegen. Damals hatten die Spezialwerteprofis im Kalkül, dass der US-Konzern seine Offerte – schon aus Währungsgründen – locker aufstocken würde, um bei dem Displayspezialisten ans Ziel zu kommen. Tatsächlich senkte Arrow damals aber nur die Mindestannahmeschwelle von 75 auf 50 Prozent und verhielt sich – insbesondere, wenn es um die Ausschüttung von Dividenden ging – in der Folgezeit wenig freundlich gegenüber dem Streubesitz. Dem Kursverlauf konnte das allerdings nichts anhaben, zumal auch die operativen Ergebnisse der Münchner in ungeahnte Höhen stiegen.

Nach einer kleineren Seitwärtsphase ist die Notiz nun auf ein All-Time-High von 60 Euro geschossen. Auslöser des Hüpfers: Scherzer & Co. hat für das immer noch im Prime Standard gelistete Unternehmen nun einen Stimmrechtsanteil von 6,07 Prozent gemeldet. Die 214.077 Scherzer zurechenbaren Aktien haben einen Gegenwert von rund 12,4 Mio. Euro. Das sind immerhin rund 19 Prozent des gesamten Börsenwerts von Scherzer. Gut möglich, dass die Kölner die Erlöse ihrer Verkäufe bei Lotto24 genutzt haben, um das Engagement bei Data Modul aufzustocken. Schwer abzuschätzen ist dabei, welche Strategie Großaktionär Arrow fährt: Offiziell sind dem selbst börsengelisteten Elektronikdistributor (Umsatz 2016: 23,8 Mrd. Dollar) 53,66 Prozent der Data Modul-Anteile zuzurechnen.

De facto dürfte der gesamte Anteil aber wohl längst höher liegen. Die nächste Meldeschwelle liegt jedoch erst bei 75 Prozent. Und so bleibt es vorerst reine Spekulation, ob Arrow einen Beherrschungsvertrag anstrebt oder Data Modul perspektivisch ganz von der Börse nehmen wird – freilich gegen eine entsprechend angemessene Abfindung. Unabhängig davon: Für die noch engagierten Privatanleger ist es ein gutes Signal, dass Spezialwerteprofis wie Scherzer mit an Bord sind. Und auch die Amerikaner werden wissen, mit wem sie es zu tun haben. Die nächste Hauptversammlung am 11. Mai 2017 wird also spannend.

Nach einer kleineren Seitwärtsphase ist die Notiz nun auf ein All-Time-High von 60 Euro geschossen. Auslöser des Hüpfers: Scherzer & Co. hat für das immer noch im Prime Standard gelistete Unternehmen nun einen Stimmrechtsanteil von 6,07 Prozent gemeldet. Die 214.077 Scherzer zurechenbaren Aktien haben einen Gegenwert von rund 12,4 Mio. Euro. Das sind immerhin rund 19 Prozent des gesamten Börsenwerts von Scherzer. Gut möglich, dass die Kölner die Erlöse ihrer Verkäufe bei Lotto24 genutzt haben, um das Engagement bei Data Modul aufzustocken. Schwer abzuschätzen ist dabei, welche Strategie Großaktionär Arrow fährt: Offiziell sind dem selbst börsengelisteten Elektronikdistributor (Umsatz 2016: 23,8 Mrd. Dollar) 53,66 Prozent der Data Modul-Anteile zuzurechnen.

De facto dürfte der gesamte Anteil aber wohl längst höher liegen. Die nächste Meldeschwelle liegt jedoch erst bei 75 Prozent. Und so bleibt es vorerst reine Spekulation, ob Arrow einen Beherrschungsvertrag anstrebt oder Data Modul perspektivisch ganz von der Börse nehmen wird – freilich gegen eine entsprechend angemessene Abfindung. Unabhängig davon: Für die noch engagierten Privatanleger ist es ein gutes Signal, dass Spezialwerteprofis wie Scherzer mit an Bord sind. Und auch die Amerikaner werden wissen, mit wem sie es zu tun haben. Die nächste Hauptversammlung am 11. Mai 2017 wird also spannend.

...

Data Modul

Kurs: 28,80

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 192,19 | 194,77 | 276,05 | 283,24 | 226,21 | 214,00 | 0,00 | |

| EBITDA1,2 | 17,75 | 18,58 | 32,97 | 28,43 | 16,59 | 5,15 | 0,00 | |

| EBITDA-margin %3 | 9,24 | 9,54 | 11,94 | 10,04 | 7,33 | 2,41 | 0,00 | |

| EBIT1,4 | 11,83 | 12,70 | 27,15 | 22,30 | 9,32 | -2,80 | 0,00 | |

| EBIT-margin %5 | 6,16 | 6,52 | 9,84 | 7,87 | 4,12 | -1,31 | 0,00 | |

| Net profit1 | 7,56 | 7,90 | 18,37 | 14,49 | 5,58 | -2,80 | 0,00 | |

| Net-margin %6 | 3,93 | 4,06 | 6,66 | 5,12 | 2,47 | -1,31 | 0,00 | |

| Cashflow1,7 | 10,78 | -15,72 | -2,83 | 23,85 | 21,73 | 10,90 | 0,00 | |

| Earnings per share8 | 2,14 | 2,24 | 5,21 | 4,11 | 1,58 | -0,79 | 0,90 | |

| Dividend per share8 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Data Modul | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549890 | DE0005498901 | AG | 101,55 Mio € | 30.11.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Mittelstandsanleihen sind bei Anlegern eigentlich komplett aus der Mode – zu viele negative Schlagzeilen gab es in der Vergangenheit. Umso bemerkenswerter, dass sich mit dem Hemdenhersteller Eterna aus Passau zurzeit erneut ein Emittent aus der Deckung wagt und – in erster Linie zur Refinanzierung der bestehenden 55-Millionen-Euro-Anleihe (WKN: A1REXA) – einen neuen Bond ausgibt. Das Angebot läuft noch bis zum 1. März 2017 und hat ein Volumen von bis zu 25 Mio. Euro. Versehen ist die Anleihe 2017/22 mit einem Kupon von 7,75 Prozent – bei einer Laufzeit von fünf Jahren. Inhaber des Bonds 2012/17 haben die Möglichkeit, ihre Anteile gegen den neuen Bond einzutauschen. Dafür bekommen sie – neben den Zinsen von 31,73 Euro für die laufende Zinsperiode bis zum 3. März 2017 – einen Zusatzbetrag von 25 Euro je Anleihe im Nennwert von 1.000 Euro. Boersengefluester.de sprach mit ETERNA-CEO Henning Gerbaulet über die Hintergründe der Emission, die wirtschaftliche Lage von ETERNA, einen möglichen Exit des Mehrheitseigentümers Quadriga Capital und die Transparenz für Anleger. Und natürlich geht es auch darum, wie ein Anbieter von Hemden und Blusen mit dem großen Thema Digitalisierung umgeht.

...

© boersengefluester.de | Redaktion

Das kommt richtig gut an: Nach fünf Nullrunden in Folge will Koenig & Bauer für 2016 die Dividendenzahlung wieder aufnehmen – und zwar mit einem Satz von 0,50 Euro pro Anteilschein. Bei Kursen leicht unterhalb des All-Time-Highs von 51,73 Euro bedeutet das zwar „nur“ eine Dividendenrendite von 1,0 Prozent. Doch die Signalwirkung ist nicht zu unterschätzen, zumal die Würzburger für die kommenden Jahre jeweils zwischen 15 und 35 Prozent des Konzerngewinns an die Aktionäre ausschütten wollen. Das sollte den SDAX-Titel mittelfristig auch in deutlich höhere Renditeregionen führen. Mit den vorläufigen Zahlen für 2016 hat der Druckmaschinenhersteller, der sich längst auf den Verpackungs- und Industriedruck fokussiert, derweil die eigenen Prognosen voll erfüllt. So kam Koenig & Bauer bei Erlösen von 1.167 Mio. Euro auf einen Gewinn vor Steuern von 57 Mio. Euro, was einer Marge vor Steuern von immerhin knapp 4,9 Prozent entspricht. Avisiert hatte CEO Claus Bolza-Schünemann einen Umsatz zwischen 1,1 und 1,2 Mrd. Euro sowie eine Rendite vor Steuern von bis zu 5,0 Prozent.

On top können freilich noch erhebliche Sondereinflüsse kommen: So prüft das Unternehmen eine Ausfinanzierung der Pensionsrückstellungen (etwa 65 Mio. Euro verteilt über fünf Jahre), eine Neubewertung von rechtlichen Auseinandersetzungen (rund 39 Mio. Euro), die Zuschreibung von abgewerteten Gegenständen aus dem Anlagevermögen (circa 22 Mio. Euro) sowie den Ansatz aktiver latenter Steuern (rund 33 Mio. Euro). Neue Töne schlägt das Unternehmen auch in Sachen künftiges Wachstum an. So peilt Bolza-Schünemann ein organisches Erlösplus von jährlich rund vier Prozent an. Die EBIT-Marge – als neue Steuerungsgröße – soll Werte zwischen 4,0 und 9,0 Prozent erreichen. Für boersengefluester.de bleibt Koenig & Bauer erste Wahl aus dem Drucksektor. Das von Hauck & Aufhäuser von 60 auf 72 Euro erhöhte Kursziel gibt jedenfalls die Richtung vor. Das komplette Zahlenwerk präsentiert das Unternehmen am 22. März. Die Hauptversammlung findet am 23. Mai 2017 statt.

Koenig & Bauer

Kurs: 9,09

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Koenig & Bauer | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 719350 | DE0007193500 | AG | 150,21 Mio € | 06.08.1985 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.028,60 | 1.115,80 | 1.185,70 | 1.326,80 | 1.274,40 | 1.302,40 | 1.370,00 | |

| EBITDA1,2 | -33,40 | 67,80 | 62,80 | 75,60 | 11,60 | 79,60 | 80,00 | |

| EBITDA-margin %3 | -3,25 | 6,08 | 5,30 | 5,70 | 0,91 | 6,11 | 5,84 | |

| EBIT1,4 | -67,90 | 28,50 | 22,00 | 29,90 | -35,10 | 31,30 | 34,00 | |

| EBIT-margin %5 | -6,60 | 2,55 | 1,86 | 2,25 | -2,75 | 2,40 | 2,48 | |

| Net profit1 | -103,10 | 14,50 | 11,10 | 2,80 | -69,80 | 5,75 | 8,00 | |

| Net-margin %6 | -10,02 | 1,30 | 0,94 | 0,21 | -5,48 | 0,44 | 0,58 | |

| Cashflow1,7 | 12,20 | 95,00 | 5,40 | -31,80 | 73,40 | 18,00 | 35,00 | |

| Earnings per share8 | -6,27 | 0,83 | 0,63 | 0,16 | -4,24 | 0,35 | 0,48 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Koenig & Bauer Aktiengesellschaft...

© boersengefluester.de | Redaktion

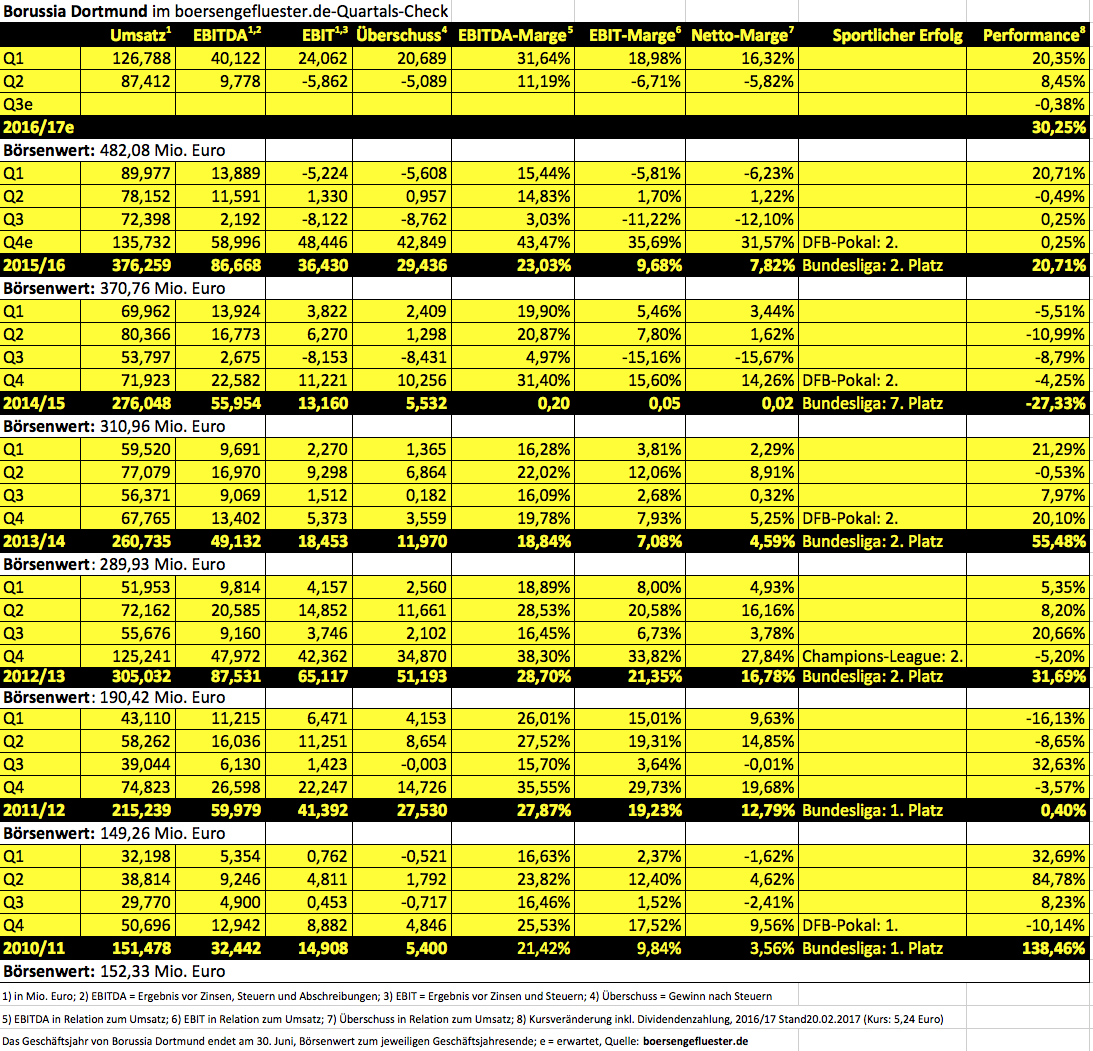

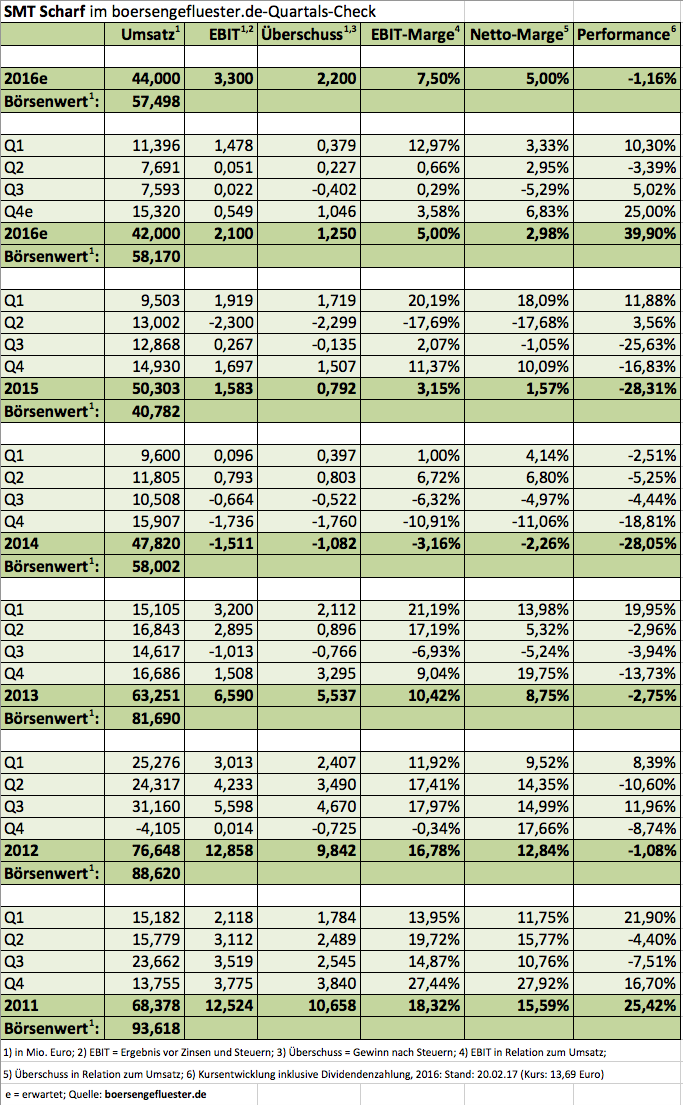

Seitwärtsphasen sind für die Aktionäre von Borussia Dortmund alles andere als eine neue Erfahrung – zwischen August 2015 und Juli 2016 kam die Notiz sogar zwölf Monate nicht vom Fleck. Und so sollte auch der Kursstillstand seit Jahresbeginn nicht für größere Unruhe sorgen, selbst wenn der SDAX in diesem Zeitraum um mehr als fünf Prozent Richtung Norden zog. Die jetzt vorgelegten Zahlen für das erste Halbjahr des Geschäftsjahrs 2016/17 (30. Juni) untermauern einmal mehr die hohe Schwankungsbreite von Umsatz und Ergebnis zwischen den einzelnen Quartalen. Nachdem das Auftaktviertel noch stark durch die Transfererlöse für Spieler wie Henrikh Mkhitaryan oder Jakub Blaszczykowski geprägt war, kam der BVB im zweiten Quartal auf Erlöse von rund 87,4 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von minus 5,8 Mio. Euro. Damit ähneln die Daten des zweiten Quartals 2016/17 denen des ersten Quartals aus der Abrechnungsperiode 2015/16. Insgesamt bleiben nach sechs Monaten 2016/17 Erlöse von 169,0 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von 18,2 Mio. Euro für die Borussen stehen. Das Eigenkapital verringerte sich gegenüber dem direkten Vorquartal von 330,15 auf 319,60 Mio. Euro – das entspricht einem Buchwert je Aktie von rund 3,47 Euro. Das komplette Zahlenwerk legt der Verein am 24. Februar 2017 vor. Unterm Strich befindet sich Borussia Dortmund auf Kurs und wird die Schätzungen der Analysten wohl abermals toppen. Die eigene Prognose des Vorstands sieht ohnehin „nur“ Erlöse von rund 340 Mio. Euro sowie ein EBIT im „niedrigen einstelligen Millionenbereich“ vor – bei Abschreibungen von circa 61 Mio. Euro. Entscheidend für die Gesamtjahreszahlen werden (einmal mehr) die Resultate für das Abschlussquartal. Langfristig orientierte Anleger können in der BVB-Aktie investiert bleiben – beziehungsweise auch Neuengagements eingehen. Neue Impulse könten schon bald von der Anfang März stattfindenden Roadshow in New York mit Edison ausgehen.

Foto: pixabay...

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

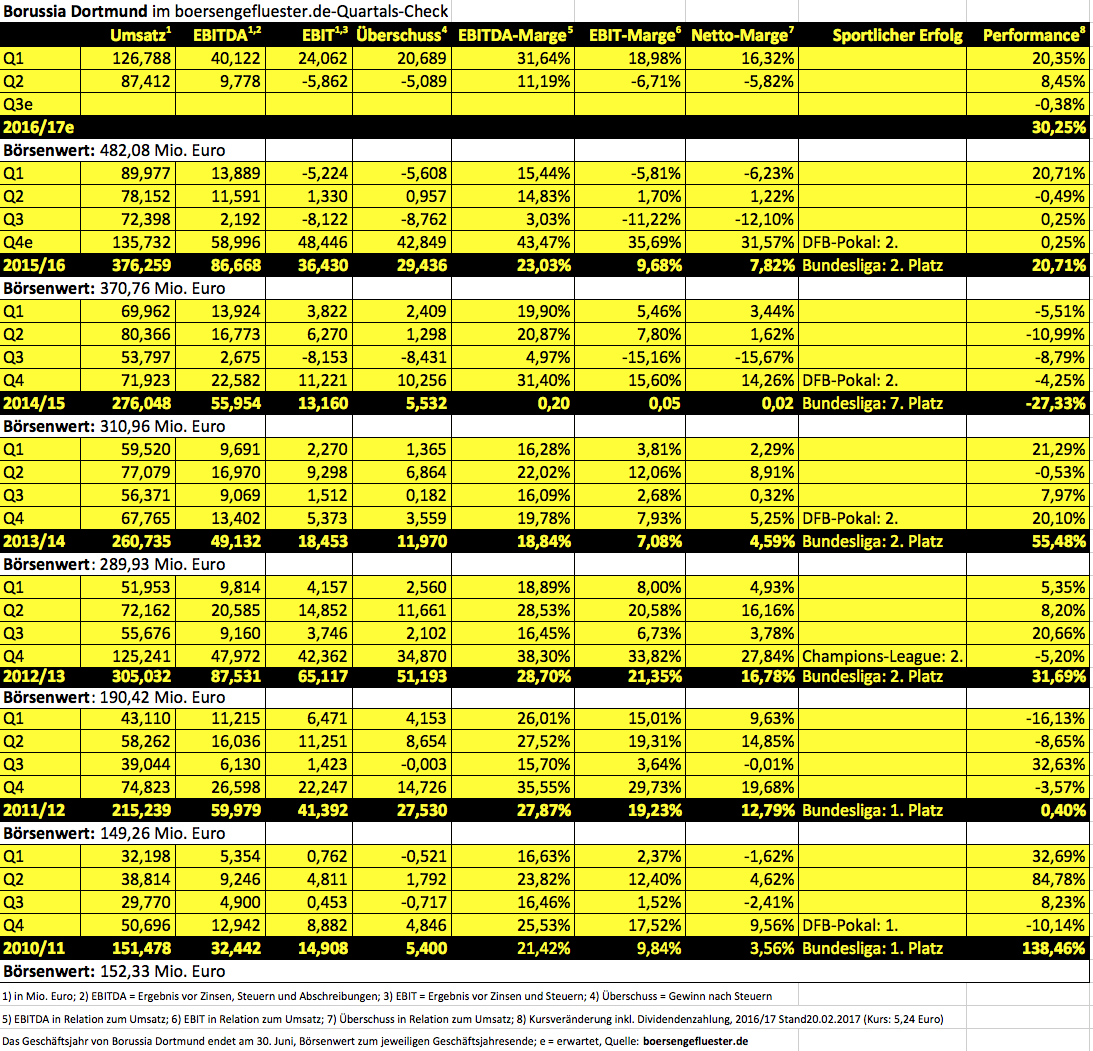

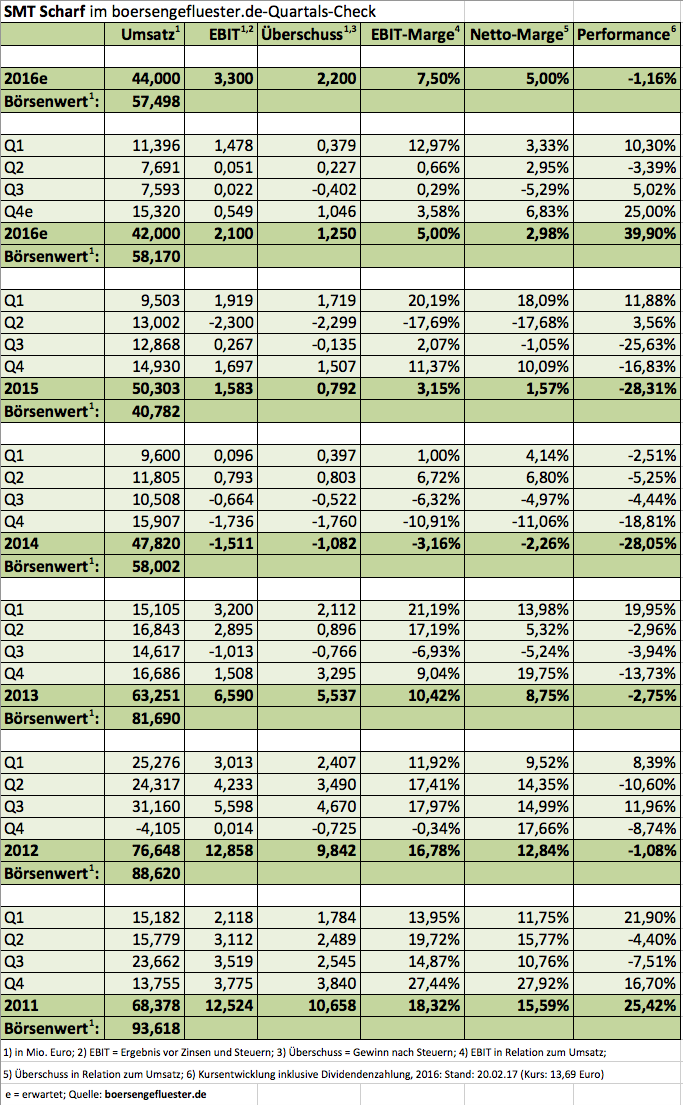

Dank einer ganz starken Kursentwicklung im Schlussquartal schaffte die Aktie von SMT Scharf 2016 mit einem Plus von fast 40 Prozent erstmals seit 2011 wieder eine positive Jahresperformance. Antreiber waren zuletzt etwa der Großauftrag vom schwedischen Sandvik-Konzern, die Übernahme des Antriebstechnikherstellers Nowilan aus Dinslaken oder die Kooperation mit dem Schweizer Tunnelspezialisten Mühlhäuser. Nun legt das auf Transportsysteme für Bergbauunternehmen fokussierte Unternehmen mit ordentlichen Vorabzahlen für 2016 nach: Demnach kam SMT Scharf bei Erlösen von 42 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von mehr als 2,0 Mio. Euro, was auf eine EBIT-Marge von mindestens 4,8 Prozent hinausläuft. Avisiert hatte CEO Hans Joachim Theiß zuletzt eine operative Rendite von 4,1 Prozent. „Wir sehen, dass unsere Maßnahmen Wirkung zeigen und sich in unserem Ergebnis niederschlagen. Lässt man weitere Vorsichtsmaßnahmen im Rahmen der Bilanzierungspolitik – zum Beispiel im Bereich Forschung und Entwicklung – zum Ende des Geschäftsjahrs 2016 unberücksichtigt, wäre der Anstieg des EBIT im letzten Jahr noch höher ausgefallen“, sagt Theiß. Zudem weist der Manager darauf hin, dass das insgesamt noch „verhaltene“ Bestellverhalten für Neuanlagen zum Jahresende wieder Fahrt aufnahm. Für Ertragsfantasie ist also gesorgt. Das komplette Zahlenwerk legen die Hammer am 8. März 2017 vor. Spannend für Privatanleger wird unter anderem, ob SMT Scharf nach den zwei Nullrunden bei der Dividende für 2016 bereits wieder die Ausschüttung aufnimmt. Die Hauptversammlung findet am 26. April 2017 statt. Bewertungstechnisch gefällt boersengefluester.de der Small Cap noch immer recht gut, auch wenn der Titel kein super Schnapper mehr ist. Der Aufschlag zum Buchwert beträgt akzeptable 53 Prozent. Zu den wesentlichen Aktionären von SMT Scharf gehören Spezialwerteprofis wie Shareholder Value Beteiligungen und diverse anderen Fonds. Gut zwei Drittel der Aktien sind dem Streubesitz zuzuordnen. Kapitalisiert ist der ehemalige SDAX-Wert mit 57,5 Mio. Euro.

Foto: pixabay...

Foto: pixabay...

Foto: pixabay...

Foto: pixabay...

© boersengefluester.de | Redaktion

Für die Aktionäre von Eyemaxx Real Estate hätten die vergangenen zwölf Monate besser kaum laufen können. Nach einer gefühlten Ewigkeit mit tendenziell eher fallenden Notierungen hat der Anteilschein des Immobilienprojektierers seit Mitte Februar 2016 um rund 115 Prozent an Wert gewonnen. Keine Frage: Den Investoren gefällt die Verbreiterung der geschäftlichen Aktivitäten hin zu mehr – und vor allen Dingen größeren – Wohnprojekten wie das Postquadrat in Mannheim oder dem 27-Millionen-Euro-Vorhaben in Wien. Dafür waren sie auch bereit, eine Barkapitalerhöhung, eine klassische Unternehmensanleihe sowie einen Wandler zu zeichnen. Wie es immer so ist: Mit steigenden Aktienkursen lässt sich alles viel leichter erklären.

Liefern müssen die Österreicher freilich trotzdem – und das haben Sie nun auch: Die vorläufigen Zahlen für das Geschäftsjahr 2015/16 (31. Oktober) haben die hochgesteckten Erwartungen gut erfüllt. So kam Eyemaxx beim Ergebnis vor Zinsen und Steuern (EBIT) auf ein Plus von 6,6 Prozent auf 10,24 Mio. Euro. Der Jahresüberschuss von 5,85 Mio. Euro toppte den entsprechenden Vorjahreswert sogar um gut 45 Prozent. Hier spiegeln sich die Projektgewinne bei Tochtergesellschaften wider, die in das Finanzergebnis einfließen. „Positiv wirkte sich auch die Erweiterung des Immobilienbestands aus. Im Geschäftsjahr 2015/2016 wurden fünf vollständig vermietete Gewerbeimmobilien in Deutschland erworben und die jährlichen Mieteinnahmen im Bestand damit auf 3,9 Mio. Euro verdoppelt“, betont Eyemaxx. Den vollständigen Geschäftsbericht legt das Unternehmen am 28. Februar vor.

Einen konkreten Termin für die nächste Hauptversammlung gibt es zwar noch nicht, die Analysten von SRC Research aus Frankfurt rechneten zuletzt aber mit einer Anhebung der Dividende für 2015/16 von 0,20 auf 0,30 Euro je Aktie. Damit wäre der Small Cap auch unter Renditeaspekten noch immer interessant, selbst wenn keine „Drei“ mehr vor dem Komma steht. Für Spannung ist also gesorgt: Bei den Schätzungen zu Umsatz und Ergebnis haben die SRC-Experten jedenfalls eine hohe Treffgenauigkeit bewiesen. Das Kursziel setzt SRC bei 14 Euro an. Damit hätte die Eyemaxx-Aktie immer noch ein erkleckliches Aufwärtspotenzial. Die ersten Aussagen des Managements zum Ausblick hören sich jedenfalls vielversprechend an. „Für das laufende Geschäftsjahr erwartet Eyemaxx eine weitere deutliche Steigerung des Gewinns. Die Gesellschaft sieht sehr gute Marktopportunitäten, um die Projektpipeline weiter auszubauen und befindet sich in fortgeschrittenen Verhandlungen für neue Projekte.“ Die Marktkapitalisierung beträgt gegenwärtig 47,5 Mio. Euro, davon sind etwas mehr als die Hälfte Firmengründer und CEO Michael Müller zuzurechnen.

Einen konkreten Termin für die nächste Hauptversammlung gibt es zwar noch nicht, die Analysten von SRC Research aus Frankfurt rechneten zuletzt aber mit einer Anhebung der Dividende für 2015/16 von 0,20 auf 0,30 Euro je Aktie. Damit wäre der Small Cap auch unter Renditeaspekten noch immer interessant, selbst wenn keine „Drei“ mehr vor dem Komma steht. Für Spannung ist also gesorgt: Bei den Schätzungen zu Umsatz und Ergebnis haben die SRC-Experten jedenfalls eine hohe Treffgenauigkeit bewiesen. Das Kursziel setzt SRC bei 14 Euro an. Damit hätte die Eyemaxx-Aktie immer noch ein erkleckliches Aufwärtspotenzial. Die ersten Aussagen des Managements zum Ausblick hören sich jedenfalls vielversprechend an. „Für das laufende Geschäftsjahr erwartet Eyemaxx eine weitere deutliche Steigerung des Gewinns. Die Gesellschaft sieht sehr gute Marktopportunitäten, um die Projektpipeline weiter auszubauen und befindet sich in fortgeschrittenen Verhandlungen für neue Projekte.“ Die Marktkapitalisierung beträgt gegenwärtig 47,5 Mio. Euro, davon sind etwas mehr als die Hälfte Firmengründer und CEO Michael Müller zuzurechnen.

Eyemaxx Real Estate

Kurs: 0,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eyemaxx Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9L9 | DE000A0V9L94 | AG | 0,75 Mio € | 10.03.1999 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -163,64 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,30 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -187,27 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -27,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -490,91 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -8,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -5,30 | -0,20 | -0,09 | -0,04 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Von Rekord zu Rekord jagt zurzeit der Aktienkurs der Tradegate AG Wertpapierhandelsbank. Dabei lenkte bereits im Dezember 2016 die Mitteilung der Deutschen Börse AG, dass sie ihre jahrelange Option ziehen wird und gut 1,2 Millionen Tradegate-Aktien von der Berliner Effektengesellschaft übernimmt und ihren Anteil auf diesem Weg von 14,86 auf 19,82 Prozent hieven wird, das Interesse auf den Spezialwert. Aber auch davon losgelöst musste man kein Hellseher sein, um zu erkennen, dass der Market-Maker prima Zahlen für das abgelaufene Jahr vorlegen wird. Und so kam es Mitte Februar dann auch: Die Berliner steigerten den Gewinn vor Steuern um fast 20 Prozent auf 21,87 Mio. Euro. Unterm Strich zog der Überschuss um rund ein Viertel auf 12,64 Mio. Euro an. Das entspricht einem Ergebnis je Aktie von 0,52 Euro. Inklusive der Zuführungen zum Fonds für allgemeine Bankrisiken von 2,65 Mio. Euro ergibt sich sogar ein Ergebnis je Anteilschein von 0,63 Euro – nach 0,52 Euro im Jahr zuvor.

Gut angekommen in der Spezialwerteszene ist aber insbesondere, dass Tradegate zur Hauptversammlung am 15. Juni 2017 einen Dividendenvorschlag von 0,52 Euro je Aktie (Vorjahr: 0,41 Euro) auf die Tagesordnung setzen will. Damit käme der Titel selbst auf dem gegenwärtigen Niveau von 10,70 Euro noch immer auf eine attraktive Rendite von 4,85 Prozent. Zu beachten ist freilich, dass von der gesamten Marktkapitalisierung von rund 261 Mio. Euro gerade einmal 4,5 Prozent dem Streubesitz zuzurechnen sind. Größter Aktionär bleibt – auch nach der Transaktion mit der Deutschen Börse – die Berliner Effektengesellschaft (BEG), die künftig auf eine Quote von 56,06 Prozent kommen wird. Demnach hätte das Tradegate-Paket der BEG zurzeit einen Wert von 146,4 Mio. Euro. Addiert man noch die Anteile an der auf Honorarberatung spezialisierten quirin bank im Wert von 13,75 Mio. Euro sowie die ebenfalls der BEG zurechenbaren Papiere an der Mitte 2013 von der Börse genommenen Beteiligungsgesellschaft Ventegis Capital (bewertet mit dem damaligen Squeeze-out-Preis) hinzu, ergibt sich hieraus eine Summe von 170 Mio. Euro.

Gut angekommen in der Spezialwerteszene ist aber insbesondere, dass Tradegate zur Hauptversammlung am 15. Juni 2017 einen Dividendenvorschlag von 0,52 Euro je Aktie (Vorjahr: 0,41 Euro) auf die Tagesordnung setzen will. Damit käme der Titel selbst auf dem gegenwärtigen Niveau von 10,70 Euro noch immer auf eine attraktive Rendite von 4,85 Prozent. Zu beachten ist freilich, dass von der gesamten Marktkapitalisierung von rund 261 Mio. Euro gerade einmal 4,5 Prozent dem Streubesitz zuzurechnen sind. Größter Aktionär bleibt – auch nach der Transaktion mit der Deutschen Börse – die Berliner Effektengesellschaft (BEG), die künftig auf eine Quote von 56,06 Prozent kommen wird. Demnach hätte das Tradegate-Paket der BEG zurzeit einen Wert von 146,4 Mio. Euro. Addiert man noch die Anteile an der auf Honorarberatung spezialisierten quirin bank im Wert von 13,75 Mio. Euro sowie die ebenfalls der BEG zurechenbaren Papiere an der Mitte 2013 von der Börse genommenen Beteiligungsgesellschaft Ventegis Capital (bewertet mit dem damaligen Squeeze-out-Preis) hinzu, ergibt sich hieraus eine Summe von 170 Mio. Euro.

Interessant ist diese Rechenoperation deshalb, weil die gesamte Marktkapitalisierung der Berliner Effektengesellschaft zurzeit nur rund 124 Mio. Euro beträgt. Mit anderen Worten: Allein der Wert der börsennotierten Beteiligungen der BEG übersteigt die Marktkapitalisierung der Finanzholding um deutlich mehr als ein Drittel. Gänzlich neu ist dieser Discount zwar nicht, aber einen zwingenden Grund für einen derart großen Abstand gibt es nicht. Und so ist es auch nicht verwunderlich, dass der Aktienkurs der BEG ebenfalls kräftig Fahrt aufgenommen hat. Immerhin ist es eine clevere Variante, um indirekt und mit Airbag bei Tradegate einzusteigen. Aber Achtung! Auch von der BEG-Aktie befinden sich nur knapp 18 Prozent im Streubesitz. Der Titel eignet sich also nur für erfahrene Anleger und sollte entsprechend dosiert im Depot gewichtet werden. Tipp für Anleger: Auf der Homepage der Berliner Effektengesellschaft werden die aktuellen Bewertungsrelationen im Bereich Investor Relations täglich zusammengestellt.

Interessant ist diese Rechenoperation deshalb, weil die gesamte Marktkapitalisierung der Berliner Effektengesellschaft zurzeit nur rund 124 Mio. Euro beträgt. Mit anderen Worten: Allein der Wert der börsennotierten Beteiligungen der BEG übersteigt die Marktkapitalisierung der Finanzholding um deutlich mehr als ein Drittel. Gänzlich neu ist dieser Discount zwar nicht, aber einen zwingenden Grund für einen derart großen Abstand gibt es nicht. Und so ist es auch nicht verwunderlich, dass der Aktienkurs der BEG ebenfalls kräftig Fahrt aufgenommen hat. Immerhin ist es eine clevere Variante, um indirekt und mit Airbag bei Tradegate einzusteigen. Aber Achtung! Auch von der BEG-Aktie befinden sich nur knapp 18 Prozent im Streubesitz. Der Titel eignet sich also nur für erfahrene Anleger und sollte entsprechend dosiert im Depot gewichtet werden. Tipp für Anleger: Auf der Homepage der Berliner Effektengesellschaft werden die aktuellen Bewertungsrelationen im Bereich Investor Relations täglich zusammengestellt.

...

Tradegate

Kurs: 85,00

Berliner Effektengesellschaft

Kurs: 67,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 268,90 | 254,92 | 149,08 | 109,81 | 141,91 | 0,00 | 0,00 | |

| EBITDA1,2 | 182,85 | 177,73 | 78,60 | 38,24 | 54,62 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 68,00 | 69,72 | 52,72 | 34,82 | 38,49 | 0,00 | 0,00 | |

| EBIT1,4 | 182,19 | 176,98 | 77,42 | 38,24 | 49,99 | 0,00 | 0,00 | |

| EBIT-margin %5 | 67,75 | 69,43 | 51,93 | 34,82 | 35,23 | 0,00 | 0,00 | |

| Net profit1 | 105,27 | 104,16 | 45,77 | 23,45 | 29,39 | 0,00 | 0,00 | |

| Net-margin %6 | 39,15 | 40,86 | 30,70 | 21,36 | 20,71 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,93 | 104,16 | 27,67 | 52,44 | 70,71 | 0,00 | 0,00 | |

| Earnings per share8 | 5,20 | 5,06 | 2,20 | 0,96 | 1,46 | 3,25 | 2,40 | |

| Dividend per share8 | 1,80 | 4,00 | 1,70 | 0,90 | 1,20 | 1,40 | 1,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Tradegate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 521690 | DE0005216907 | AG | 2.074,24 Mio € | 12.10.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

So wie in den vergangenen Wochen kann es für die – lange Zeit leidgeprüften – Aktionäre von mutares gern weitergehen. Immerhin gewann das Papier der Beteiligungsgesellschaft seit Jahresbeginn um rund 35 Prozent an Wert und nimmt nun sogar die Marke von 15,50 Euro in Angriff. Ähnlich hoch notierte der Titel zuletzt im Sommer 2016, damals befand sich der Kurs freilich im Rückwärtsgang. Maßgeblich zur damals schlechten Stimmung beigetragen, hatte die Schlappe des Portfoliounternehmens EUPEC Pipecoatings. Die auf Beschichtungen von Öl- und Gaspipelines spezialisierte Gesellschaft musste – neben den allgemeinen Folgen des Ölpreisrutsches – einen empfindlichen Rückschlag einstecken, denn der malaysische Wettbewerber Wasco Coatings hatte EUPEC den Zuschlag für die Betonummantelung der Rohre für die Nord Stream 2-Pipeline weggeschnappt. Allerdings gab es schon damals die vage Hoffnung, dass EUPEC PipelineServices mit ihrem Standort am Mukran Port in Sassnitz auf Rügen womöglich doch noch ins Spiel kommen könnte. Immerhin sollten auf dem Hafengelände an der Nordostseite Rügens – verkehrstechnisch günstig für den Pipelinebau – bis zu 90.000 Rohre ummantelt und gelagert werden.

Und tatsächlich hat das Management nun eine elegante Lösung gefunden: So hat mutares EUPEC Deutschland für 19,5 Mio. Euro an die Wasco-Gruppe verkauft, die wiederum das Werk für den Pipelinebau verwenden werden. Im Idealfall kann der Verkaufspreis bis zum Jahr 2019 sogar auf 32 Mio. Euro steigen. „Wir sind froh, nach einer langen Verhandlung ein gutes Ergebnis für beide Seiten erzielt zu haben“, sagt Robin Laik, CEO von mutares. Wichtig: Das operative Geschäft von EUPEC Frankreich bleibt Teil der mutares-Gruppe. Zudem soll mutares die Erlöse aus der Transaktion weitgehend steuerfrei vereinnahmen, wie Hauck & Aufhäuser-Analyst Torben Teichler in seinem neuesten Update schreibt. Die Experten von Baader Helvea Equity Research wiederum halten es für denkbar, dass mutares 50 bis 80 Prozent der Einnahmen aus dem EUPEC-Deal in Form einer Sonderdividende auskehren wird. Bezogen auf die insgesamt knapp 15,5 Millionen ausstehenden Aktien würde sich daraus ein Korridor von 0,60 bis 1,00 Euro je Anteilschein ergeben. Baader tippt auf eine Dividende von 0,80 Euro für 2017. Damit würde es der Small Cap auf eine Rendite von immerhin sieben Prozent bringen. Zur Ausschüttung käme der Betrag freilich erst nach der Hauptversammlung im Jahr 2018.

Aber auch losgelöst von dem jetzt gefundenen Lösung für EUPEC hat mutares in den vergangenen Monaten jede Menge Akquisitionen auf die Schiene gebracht – vorzugsweise in den Bereichen Automotive und Maschinenbau sowie zuletzt im Stahlrohrbereich (siehe dazu auch den Beitrag von boersengefluster.de HIER). Die starke Kursentwicklung wird also von entsprechenden Fortschritten im operativen Geschäft unterfüttert. Die Analysten von Baader sowie Hauck & Aufhäuser geben unisono ein Kursziel von 20 Euro aus. SMC Research sieht das faire Niveau gar erst bei 22 Euro erreicht. Ausreichend Potenzial ist also vorhanden. Die Veröffentlichung des Geschäftsberichts 2016 mit dem – vermutlich deutlich niedrigeren Dividendenvorschlag für 2016 – ist für den 12. April angesetzt.

Foto: Nord Stream AG (EUPEC-Werksgelände in Mukran)...

© boersengefluester.de | Redaktion

Eine solide Variante aus dem SDAX bleibt die Aktie von Takkt – einem Versandhändler für Waren aus dem Bereich Geschäftsausstattung. Für 2016 wird das Unternehmen die Dividende von 0,50 auf 0,55 Euro erhöhen, was im Rahmen der Erwartungen liegt. Die Hauptversammlung findet am 10. Mai 2017 in Ludwigsburg statt. Auf Basis des gegenwärtigen Aktienkurses von 20,70 Euro ergibt sich eine ansprechende Dividendenrendite von 2,65 Prozent. Punkten kann die Gesellschaft auch mit den jetzt vorgelegten anderen wirtschaftlichen Rahmendaten: Bei einem Erlösplus von 5,8 Prozent auf 1.125,0 Mio. Euro kam das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) um 8,9 Prozent auf 171,3 Mio. Euro voran. Das entspricht einer operativen Marge von gut 15,2 Prozent, wobei hier – wie im Vorjahr, als der Verkauf der nordamerikanischen Plant Equipment Group (PEG) für Zusatzerträge sorgte – erneut Einmaleffekte zu berücksichtigen sind. Bereinigt um Sonderfaktoren hätten die Stuttgarter erneut eine EBITDA-Rendite von 14,5 Prozent eingefahren.

Zur Einordnung: Als Zielgröße hatte der Vorstandsvorsitzende Felix Zimmermann einen Wert im oberen Drittel des Bereichs von 12 bis 15 Prozent genannt – Punktlandung also. Der Cashflow zog derweil von 87,3 auf 116,7 Mio. Euro an. „Vor dem Hintergrund der insgesamt gestiegenen wirtschaftlichen Unsicherheit sind wir mit den Kennzahlen zufrieden“, sagt Zimmermann. Für das laufende Jahr gibt sich der Finanzvorstand Claude Tomaszewski allerdings ein wenig zurückhaltender und stellt eine EBITDA-Marge in der Mitte des langfristigen Korridors von 12 bis 15 Prozent in Aussicht. Neben den allgemeinen politischen Unsicherheiten spielen hier insbesondere die massiven Investitionen für die Umsetzung der Digitalstrategie eine Rolle. Bis 2020 will Takkt 50 Mio. Euro investieren und das E-Commerce-Geschäft bis dahin auf die doppelte Größe hieven. Gegenwärtig liegt der Anteil am Gesamtumsatz bei rund 40 Prozent. Auch wenn die Ausgaben kurzfristig auf den Gewinn drücken, letztlich ist die Digitalisierung für boersengefluester.de einer der wesentlichen Kurstreiber für die Aktie.

Im Prinzip muss Takkt schließlich den gleichen Weg gehen, wie alle anderen Handelsunternehmen – egal, aus welcher Branche. Verglichen mit schon jetzt reinrassigen E-Commerce-Anbietern wie Zalando, Zooplus, Delticom, Shop Apotheke Europe oder windeln.de ist die Takkt-Aktie jedoch noch sehr geerdet bewertet. Auf Basis der boersengefluester.de-Ergebnisschätzung von 1,38 Euro für 2018 beträgt das Kurs-Gewinn-Verhältnis (KGV) nur 15. Inklusive der Netto-Finanzverbindlichkeiten von 177,5 Mio. Euro erreicht der Unternehmenswert rund 1.532 Mio. Euro, was weniger als dem Zehnfachen des von uns für 2017 erwarteten EBITDA entspricht. Klassische E-Commerce-Titel kommen hier in der Regel auf Multiples weit nördlich von 20. Die gesamten Jahreszahlen für 2016 wird Takkt am 22. März 2017 veröffentlichen.

Zur Einordnung: Als Zielgröße hatte der Vorstandsvorsitzende Felix Zimmermann einen Wert im oberen Drittel des Bereichs von 12 bis 15 Prozent genannt – Punktlandung also. Der Cashflow zog derweil von 87,3 auf 116,7 Mio. Euro an. „Vor dem Hintergrund der insgesamt gestiegenen wirtschaftlichen Unsicherheit sind wir mit den Kennzahlen zufrieden“, sagt Zimmermann. Für das laufende Jahr gibt sich der Finanzvorstand Claude Tomaszewski allerdings ein wenig zurückhaltender und stellt eine EBITDA-Marge in der Mitte des langfristigen Korridors von 12 bis 15 Prozent in Aussicht. Neben den allgemeinen politischen Unsicherheiten spielen hier insbesondere die massiven Investitionen für die Umsetzung der Digitalstrategie eine Rolle. Bis 2020 will Takkt 50 Mio. Euro investieren und das E-Commerce-Geschäft bis dahin auf die doppelte Größe hieven. Gegenwärtig liegt der Anteil am Gesamtumsatz bei rund 40 Prozent. Auch wenn die Ausgaben kurzfristig auf den Gewinn drücken, letztlich ist die Digitalisierung für boersengefluester.de einer der wesentlichen Kurstreiber für die Aktie.

Im Prinzip muss Takkt schließlich den gleichen Weg gehen, wie alle anderen Handelsunternehmen – egal, aus welcher Branche. Verglichen mit schon jetzt reinrassigen E-Commerce-Anbietern wie Zalando, Zooplus, Delticom, Shop Apotheke Europe oder windeln.de ist die Takkt-Aktie jedoch noch sehr geerdet bewertet. Auf Basis der boersengefluester.de-Ergebnisschätzung von 1,38 Euro für 2018 beträgt das Kurs-Gewinn-Verhältnis (KGV) nur 15. Inklusive der Netto-Finanzverbindlichkeiten von 177,5 Mio. Euro erreicht der Unternehmenswert rund 1.532 Mio. Euro, was weniger als dem Zehnfachen des von uns für 2017 erwarteten EBITDA entspricht. Klassische E-Commerce-Titel kommen hier in der Regel auf Multiples weit nördlich von 20. Die gesamten Jahreszahlen für 2016 wird Takkt am 22. März 2017 veröffentlichen.

Takkt

Kurs: 3,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Takkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 744600 | DE0007446007 | AG | 213,23 Mio € | 15.09.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.067,43 | 1.177,97 | 1.336,78 | 1.240,02 | 1.052,89 | 964,30 | 0,00 | |

| EBITDA1,2 | 92,58 | 112,64 | 132,12 | 111,86 | 55,69 | 19,80 | 0,00 | |

| EBITDA-margin %3 | 8,67 | 9,56 | 9,88 | 9,02 | 5,29 | 2,05 | 0,00 | |

| EBIT1,4 | 52,38 | 73,92 | 80,79 | 38,87 | -40,50 | -138,90 | 0,00 | |

| EBIT-margin %5 | 4,91 | 6,28 | 6,04 | 3,14 | -3,85 | -14,40 | 0,00 | |

| Net profit1 | 37,23 | 57,03 | 59,29 | 24,55 | -41,29 | -123,35 | 0,00 | |

| Net-margin %6 | 3,49 | 4,84 | 4,44 | 1,98 | -3,92 | -12,79 | 0,00 | |

| Cashflow1,7 | 120,52 | 56,32 | 84,42 | 106,44 | 93,86 | 96,00 | 0,00 | |

| Earnings per share8 | 0,57 | 0,87 | 0,90 | 0,38 | -0,64 | -1,50 | 0,28 | |

| Dividend per share8 | 1,10 | 1,10 | 1,00 | 1,00 | 0,60 | 0,00 | 0,20 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Pünktlich zur Small & Mid Cap-Konferenz von Oddo Seydler in Frankfurt präsentiert Cliq Digital einen ersten Zahlenüberblick für 2016 – und der kann sich wahrlich sehen lassen: Bei einem Erlösplus von gut 17 Prozent auf 65,3 Mio. Euro kam das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,0 auf 26,1 Mio. Euro voran. Zum Vergleich: Warburg Research war zuletzt von einem EBITDA von 23,1 Mio. Euro ausgegangen. Letztlich lieferte das wichtige Abschlussviertel des auf die Vermarktung und Abrechnung von Mobilprodukten wie Spiele, Apps oder auch Software spezialisierten Unternehmens aber nochmals bessere Resultate als ohnehin zu erwarten war. Die Vorschusslorbeeren der Börsianer waren also gerechtfertigt, immerhin gehört der Small Cap seit vielen Monaten zu den Überfliegern auf dem Kurszettel. Allein in den vergangenen sechs Monaten gewann der Anteilschein um fast 145 Prozent an Wert und beförderte die Marktkapitalisierung auf nunmehr 50 Mio. Euro.

[sws_blue_box box_size="640"]Kennen Sie schon unser super nützliches Performance-Tool "Top-Flop Interaktiv"?[/sws_blue_box]

Bei einem Jahresüberschuss nach Anteilen Dritter von rund 2,7 Mio. Euro läuft das auf 2016er-Kurs-Gewinn-Verhältnis (KGV) von 18,5 hinaus. Das hört sich zunächst einmal nicht mehr übermäßig günstig an, doch die Experten von Warburg Research kalkulieren für 2017 und 2017 mit Überschüssen von 3,4 bzw. 4,4 Mio. Euro. Demnach könnte das KGV bis 2018 auf weniger als 11,5 fallen. Eine Größenordnung, die ausreichend Raum nach oben lässt, zumal Cliq Digital die Verschuldung weiter reduziert. Zum Jahresende sanken die Bankverbindlichkeiten auf 10,7 Mio. Euro – verglichen mit 14,9 Mio. Euro zwölf Monate zuvor.

Eine gute Indikation für die zu erwartenden Nettoeinnahmen des vorhandenen Kundenstamms liefert der von Cliq so bezeichnete „Kundenbasiswert“, der 2016 von 19,2 auf 20,9 Mio. Euro kletterte. 2014 erreichte diese Kennziffer gerade einmal 15,0 Mio. Euro. Die erhebliche Ausweitung der Marketingaktivitäten hat sich für die ehemalige Bob Mobile also definitiv ausgezahlt – dabei war die Entscheidung damals nicht frei von Risiken und bedurfte Ende 2014 unter anderem einer Kapitalerhöhung. Im selben Jahr wurde übrigens auch die neue Finanzierungsvereinbarung mit der Commerzbank, die damals an die Stelle von ABN Amro trat, abgeschlossen. Zu der Zeit wäre der Small Cap beinahe ins Penny-Stock-Terrain gedriftet und kaum jemand wollte einen Pfifferling auf Cliq Digital wetten. So gesehen hat Cliq Digital seitdem alles richtig gemacht. Das komplette Zahlenwerk veröffentlicht die Gesellschaft am 11. April 2017. Für boersengefluester.de bleibt der Titel überdurchschnittlich interessant. Er eignet sich aber nur für risikobereite Anleger. Das Kursziel setzte Warburg zuletzt bei 9,30 Euro. Für den Fall eines Updates dürfte es wohl kaum reduziert werden.

Foto: pixabay...

© boersengefluester.de | Redaktion

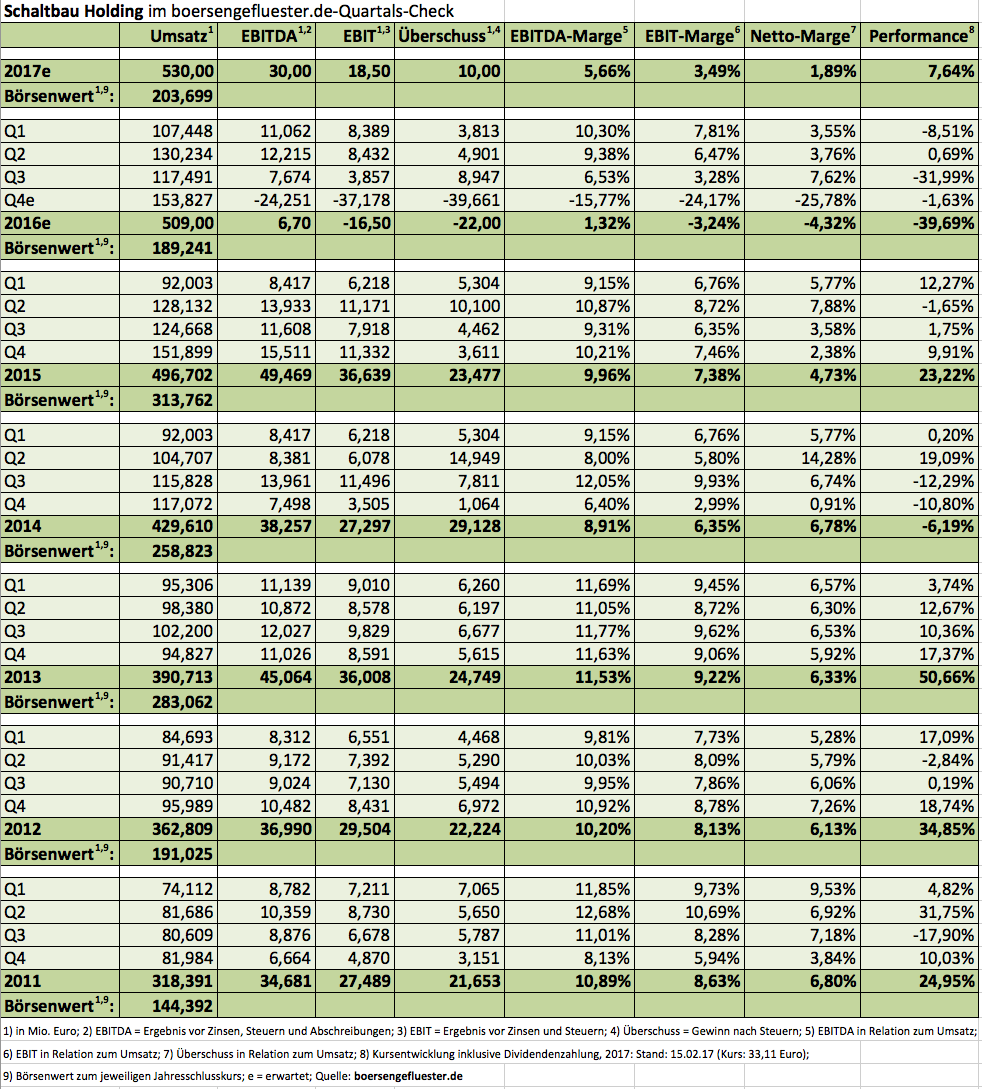

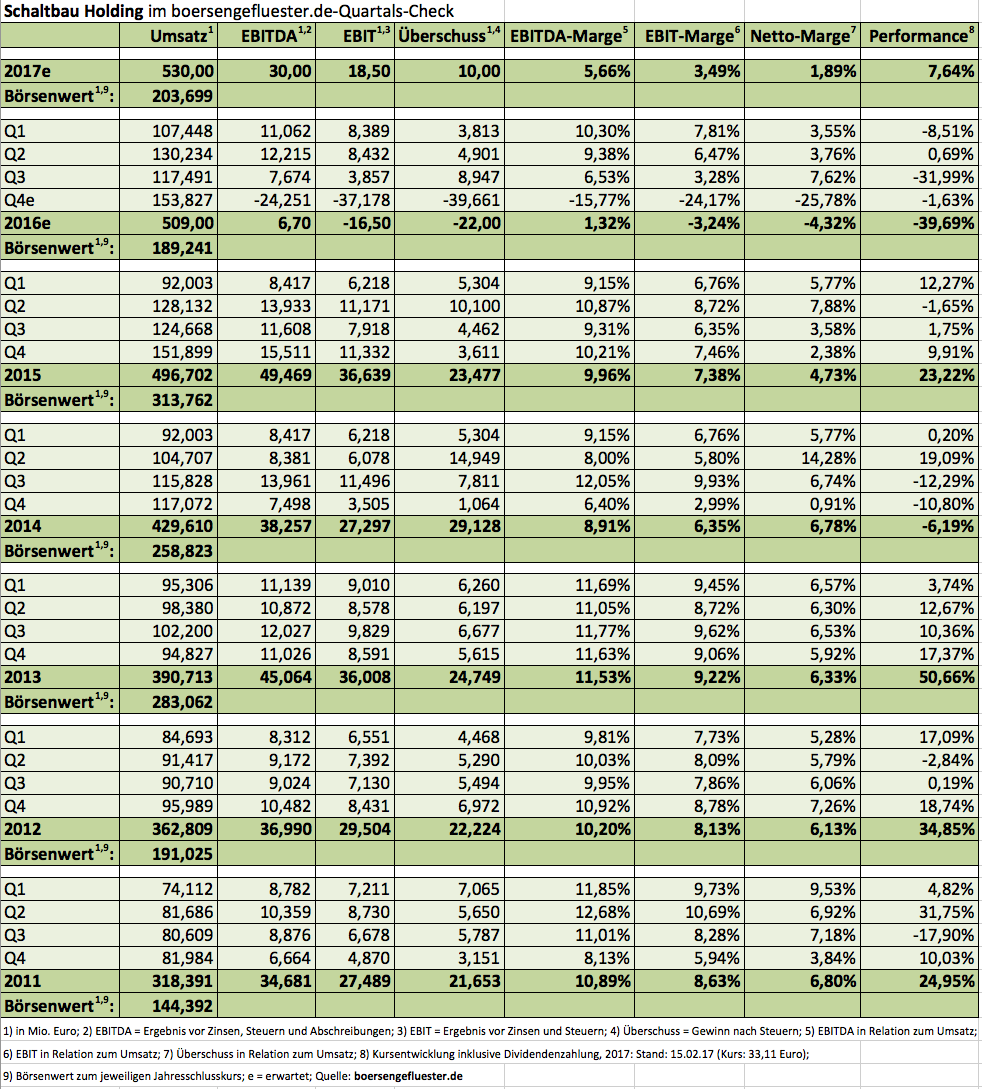

Das war nicht unbedingt so zu erwarten. Aber nach dem denkwürdigen Abgang des damaligen Vorstandssprechers Jürgen Cammann während des Eigenkapitalforums Ende November 2016 in Frankfurt (siehe dazu der Bericht von boersengefluester.de HIER), hatte sich die Notiz der Schaltbau Holding überraschend gut gehalten. Außerdem war relative Ruhe eingekehrt, jedenfalls gab es – abgesehen von der am 24. November erfolgten Bestellung von Helmut Meyer zum Sprecher des Vorstands (für die Dauer von sechs Monaten) – keine neuen Hiobsbotschaften aus München. Dabei durfte jedem Investor klar gewesen sein, dass Meyer reinen Tisch machen würde und es noch zu einem Batzen an Sonderabschreibungen kommen würde, die das 2016er-Ergebnis verhageln würden. Nun hat Schaltbau Fakten geschaffen und stellt für das abgelaufene Jahr einen operativen Verlust von 15 bis 17 Mio. Euro in Aussicht. Damit fällt das Minus wohl noch größer aus, als zu befürchten war.

Der Löwenanteil der Wertberichtigungen von insgesamt rund 26 Mio. Euro entfällt auf die Bahnsteigtürenaktivitäten in Brasilien. Hinzu kommen Vorsichtsmaßnahmen für zwei Bahnübergangsprojekte in Ägypten und Dänemark des seit 1987 zu Schaltbau gehörenden Unternehmens Pintsch Bamag sowie Belastungen aus der Erstkonsolidierung von Tochtergesellschaften. Zwar geht der bilanzielle Kehraus nicht direkt zu Lasten der Liquidität, allerdings wird das Minus mit dem Eigenkapital verrechnet, so dass Anleger die Bewertung der Schaltbau-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) derzeit mit Vorsicht genießen sollten – zumindest, bis der für Ende April terminierte testierte Abschluss für 2016 vorliegt. Abstriche macht das ehemalige SDAX-Unternehmen auch beim Ausblick für 2017: Demnach kalkuliert Firmenlenker Meyer nun mit Erlösen zwischen 520 und 540 Mio. Euro – bei einer EBIT-Marge von drei bis vier Prozent. In absoluten Zahlen würde das auf ein Ergebnis vor Zinsen und Steuern in einem Korridor von 15,6 bis 21,6 Mio. Euro hinauslaufen. Zum Vergleich: Ursprünglich wollte Schaltbau für 2017 bereits wieder auf ein Betriebsergebnis von 27,5 Mio. Euro kommen – bei Erlösen von 550 Mio. Euro.