Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Einmal mehr stellt der Spezialkamerahersteller Basler seine Extraklasse unter Beweis und setzt die eigenen Erwartungen an das laufende Geschäftsjahr deutlich herauf. So rechnet die Gesellschaft aus Ahrensburg für 2017 mittlerweile mit Erlösen zwischen 140 und 150 Mio. Euro (zuvor: 120 bis 130 Mio. Euro) und einer rekordverdächtigen Marge vor Steuern von 15 bis 18 Prozent (bislang: 13 bis 15 Prozent). Demnach sollte der Gewinn vor Steuern für 2017 in einer Bandbreite von 21 bis 27 Mio. Euro anzusiedeln sein. Unterm Strich kalkuliert boersengefluester.de mit einem Jahresüberschuss von knapp 18,5 Mio. Euro. Das ist ein stattlicher Wert und toppt auch die bisherigen Konsensschätzungen der Analysten. Allerdings – und das ist die Kehrseite der Medaille – hatte der Markt ohnehin auf eine markante Prognoseanhebung spekuliert und einzelne Prognosen – etwa die von Warburg Research – sehen für 2017 schon jetzt noch höhere Gewinnregionen. Anders sind Kursregionen von in der Spitze 140 Euro, die eine Marktkapitalisierung von bis zu 490 Mio. Euro bedeuten, nicht zu erklären. Bewertungstechnisch bewegt sich der Anteilschein von Basler also auch nach dem verbesserten Ausblick in sehr sportlichen Kreisen. Ein Kurs-Gewinn-Verhältnis (KGV) von fast 24 (auf 2019er-Basis) muss man jedenfalls mögen.

Und selbst unter Berücksichtigung des Netto-Finanzguthabens von mehr als 9 Mio. Euro und mit Blick auf das für 2019 zu erwartende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) kommt der Small Cap auf ein Multiple von knapp zwölf. Keine Frage: Die Wachstumsstory von Basler ist komplett intakt, aber wir bleiben dabei: Der Kurs nimmt zurzeit zu viele gute Nachrichten vorweg. In den Himmel wachsen die Bäume schließlich auch bei Basler nicht. So werden die Auftragseingänge nach dem Katapultstart in den kommenden beiden Quartalen vermutlich eher rückläufig sein. Angesichts des starken Kurstrends Richtung Norden bleibt der Titel für uns grundsätzlich eine Halten-Position. Aber auch Gewinnmitnahmen können vermutlich nicht schaden.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Basler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510200 | DE0005102008 | AG | 493,92 Mio € | 23.03.1999 | Kaufen | |

* * *

Basler

Kurs: 15,68

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 170,46 | 214,73 | 272,20 | 203,10 | 183,72 | 223,00 | 0,00 | |

| EBITDA1,2 | 34,57 | 44,53 | 45,77 | 1,70 | 10,01 | 31,90 | 0,00 | |

| EBITDA-margin %3 | 20,28 | 20,74 | 16,82 | 0,84 | 5,45 | 14,31 | 0,00 | |

| EBIT1,4 | 20,06 | 28,36 | 28,93 | -21,90 | -9,78 | 15,70 | 0,00 | |

| EBIT-margin %5 | 11,77 | 13,21 | 10,63 | -10,78 | -5,32 | 7,04 | 0,00 | |

| Net profit1 | 15,11 | 20,76 | 21,36 | -13,81 | -13,77 | 11,50 | 0,00 | |

| Net-margin %6 | 8,86 | 9,67 | 7,85 | -6,80 | -7,50 | 5,16 | 0,00 | |

| Cashflow1,7 | 37,32 | 25,33 | 12,40 | 4,23 | 14,64 | 27,00 | 0,00 | |

| Earnings per share8 | 0,50 | 0,69 | 0,71 | -0,45 | -0,45 | 0,37 | 0,42 | |

| Dividend per share8 | 0,19 | 0,21 | 0,14 | 0,00 | 0,00 | 0,04 | 0,06 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

© boersengefluester.de | Redaktion

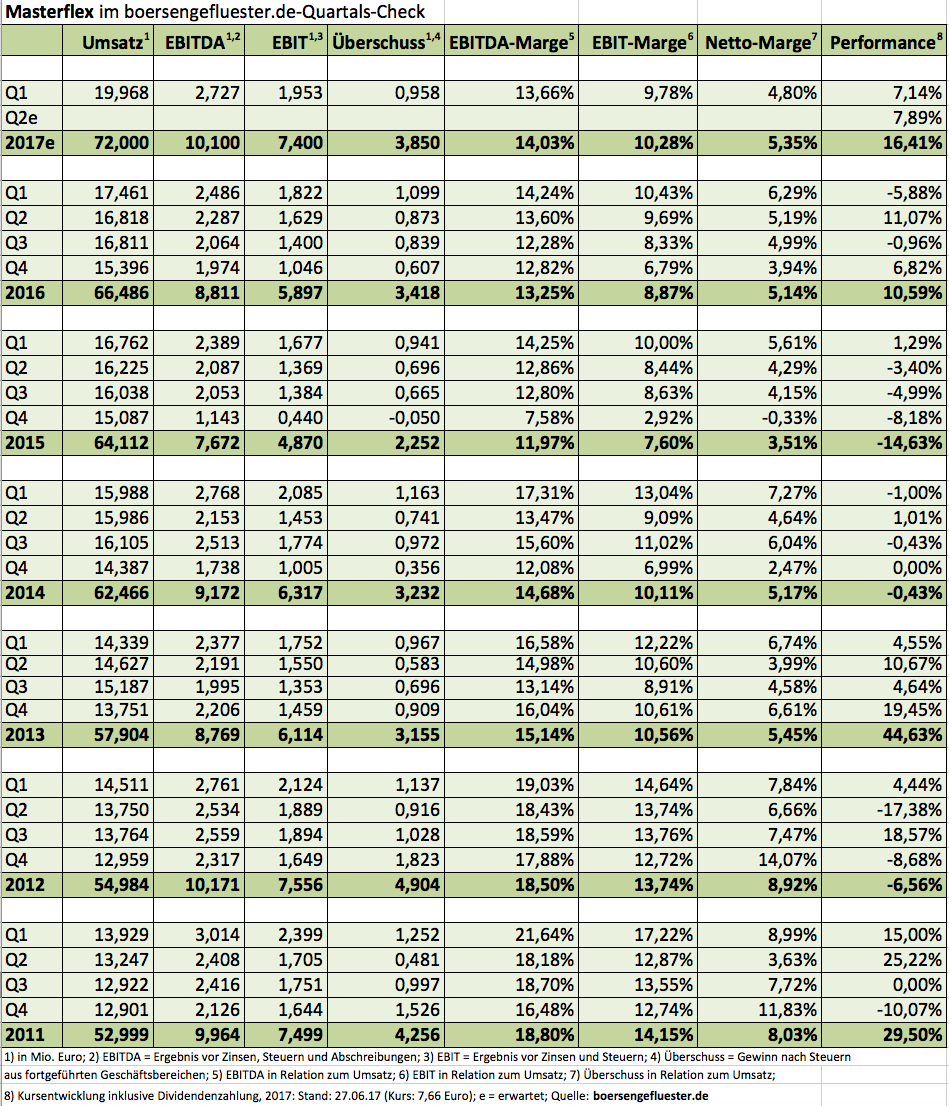

In 99 Prozent der Fälle gehen die offiziellen Dividendenvorschläge von Vorstand und Aufsichtsrat auf der Hauptversammlung (HV) ohne Änderung durch. Umso bemerkenswerter die Entwicklung bei Masterflex: Zuletzt hatte der Spezialschlauchhersteller für 2007 eine Dividende ausgekehrt. Nun haben die Investoren lange Zeit auch keine Dividende von Masterflex erwartet, dafür waren die Bilanzen zunächst nicht tragfähig genug – zudem stand die Finanzierung des Wachstums an erster Stelle. Doch spätestens seit der HV 2015 – mit zunehmend besserer operativer Entwicklung – wurde das Dividenden-Thema regelmäßig diskutiert. Grundsätzlich stand das Management einer Ausschüttung auch nicht komplett ablehnend gegenüber – aber eben noch nicht zum jetzigen Moment. Und so sah die Einladung zur Hauptversammlung am 27. Juni 2017 im Schloss Horst in Gelsenkirchen nochmals eine Nullrunde vor.

Damit wiederum wollte sich Großaktionär Monolith – die Investmentgesellschaft hält gut 13 Prozent an Masterflex – nicht abfinden und drängte zur HV 2017 auf eine Anfangsdividende von 0,05 Euro je Aktie. Vor diesem Eindruck richtete sich Masterflex am Tag des Aktionärstreffens an die Öffentlichkeit und bekannte sich zu einer „traditionell aktionärsfreundlichen Dividendenpolitik“. Weiter hieß es: „Im Interesse einer künftigen Ausschüttungskontinuität streben wir ab jetzt eine Dividende je Aktie an, deren Höhe zumindest der des Vorjahres entspricht.“ Für Außenstehende las sich diese Aussage zunächst ein wenig schräg, denn offiziell war ja noch eine Null bei der Dividende für 2016 vorgesehen. Letztlich bewiesen die Gelsenkirchner aber doch eine feine Nase, denn auf der Hauptversammlung setzte sich Monolith mit seinem Gegenantrag durch und bekam eine Mehrheit von 77,43 Prozent des anwesenden Kapitals. Das zeigt: Das Thema wurde kontrovers diskutiert, schließlich gibt es auch gute Gründe, das Geld in der Firma zu lassen.

Losgelöst davon gefällt boersengefluester.de die jüngste Entwicklung bei Masterflex richtig gut. Das Unternehmen ist auf Kurs für zweistellige EBIT-Margen, hat in eine neue Produktionshalle investiert und war zudem auch an der Akquisitionsfront aktiv. On top hat die Gesellschaft Mitte März noch eine kleine Kapitalerhöhung platziert. Die Kursziele der Analysten bewegen sich zwischen 7,50 (Bankhaus Lampe) und 8,90 Euro (SRC Research). Das ist – bei einem Aktienkurs von gegenwärtig 7,66 Euro – jetzt nicht gerade spektakulär. Dafür ist der Small Cap mit einem Kurs-Buchwert-Verhältnis von gut zwei aber relativ geerdet bewertet und sollte langfristig auch in Kursregionen bis 10 Euro vordringen können. Zudem gehen wir davon aus, dass Masterflex spürbar höhere Dividenden auf die Tagesordnung setzen kann. Nun: Ein Anfang ist gemacht. Und nach acht Nullrunden ist auch eine Dividende von 0,05 Euro je Aktie ein schönes Signal.

Losgelöst davon gefällt boersengefluester.de die jüngste Entwicklung bei Masterflex richtig gut. Das Unternehmen ist auf Kurs für zweistellige EBIT-Margen, hat in eine neue Produktionshalle investiert und war zudem auch an der Akquisitionsfront aktiv. On top hat die Gesellschaft Mitte März noch eine kleine Kapitalerhöhung platziert. Die Kursziele der Analysten bewegen sich zwischen 7,50 (Bankhaus Lampe) und 8,90 Euro (SRC Research). Das ist – bei einem Aktienkurs von gegenwärtig 7,66 Euro – jetzt nicht gerade spektakulär. Dafür ist der Small Cap mit einem Kurs-Buchwert-Verhältnis von gut zwei aber relativ geerdet bewertet und sollte langfristig auch in Kursregionen bis 10 Euro vordringen können. Zudem gehen wir davon aus, dass Masterflex spürbar höhere Dividenden auf die Tagesordnung setzen kann. Nun: Ein Anfang ist gemacht. Und nach acht Nullrunden ist auch eine Dividende von 0,05 Euro je Aktie ein schönes Signal.

...

...

Masterflex

Kurs: 13,85

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549293 | DE0005492938 | SE | 135,07 Mio € | 16.06.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-margin %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-margin %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Net profit1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Net-margin %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Earnings per share8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividend per share8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

...

© boersengefluester.de | Redaktion

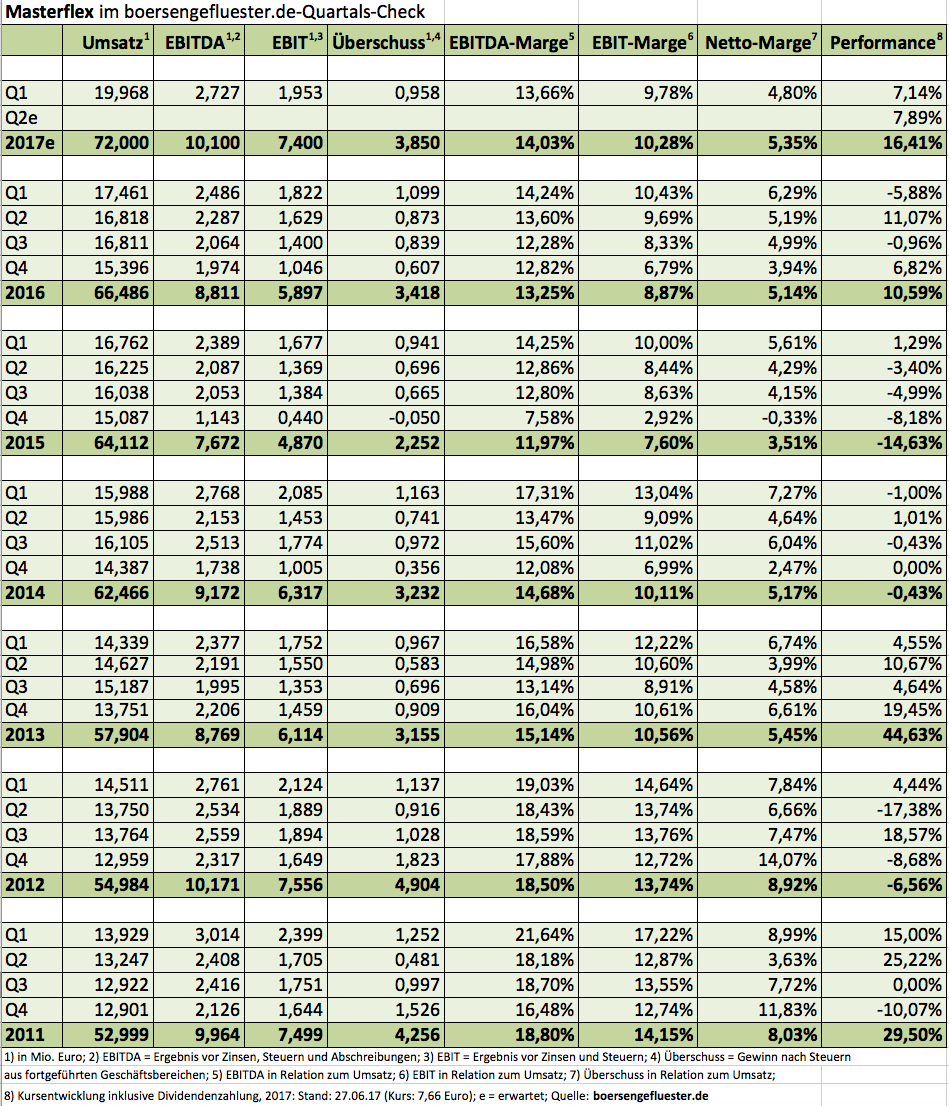

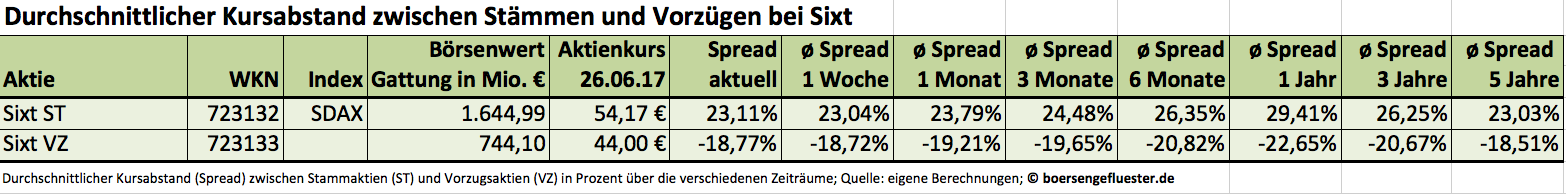

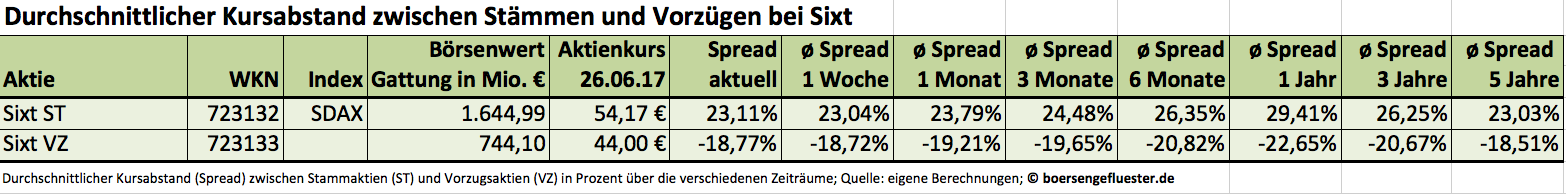

Kurz vor der Hauptversammlung (HV) am 30. Juni 2017 lohnt sich ein genauer Blick auf die Aktien des Autovermieters Sixt – immerhin gibt es zwei Gattungen davon: Die im SDAX enthaltenen Stammaktien und die etwas weniger liquiden Vorzüge. Formal trennt beide Papiere das fehlende Stimmrecht der Vorzugsaktien, wofür es zum Ausgleich eine um 2 Cent höhere Dividende gibt. Normalerweise macht diese Differenz nicht viel aus. Doch bei den bei den für gewöhnlich zu beobachtenden Kursabständen zwischen Sixt-Stämmen und Sixt-Vorzügen ergeben sich zum Teil bemerkenswerte Unterschiede bei der Dividendenrendite. Auffällig ist nun, dass die Vorzüge in den vergangenen Wochen eine spürbar bessere Performance hingelegt haben als die Stämme und mit 44,175 Euro sogar ein neues All-Time-High erreicht haben. Die logische Erklärung dafür ist, dass Anleger im Zuge der nahenden HV stärker auf die Vorzüge eingeschwenkt sind. Eine Umtauschfantasie von Vorzügen in Stämme gibt es – zumindest wenn die früheren Aussagen von CEO Erich Sixt diesbezüglich noch gelten – nämlich nicht. Was heißt das nun für Anleger? Beim gegenwärtigen Kurs bringen es die Stammaktien auf eine Rendite von 3,05 Prozent, die Vorzüge erreichen 3,80 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Eine gute Variante für dividendenaffine Anleger sind freilich auch die Aktien der ebenfalls börsennotierten Sixt Leasing AG. Die HV der Leasing-Tochter findet am 29. Juni 2017 statt – auf der Agenda steht eine Ausschüttung von 0,48 Euro für 2016, was beim gegenwärtigen Kurs von knapp 19 Euro auf eine Rendite von 2,5 Prozent hinausläuft. Das sieht zunächst einmal weniger sexy aus als die Muttergesellschaft. Doch Sixt Leasing will künftig 30 bis 60 Prozent – der bisherige Korridor erstreckte sich von 30 bis 40 Prozent – des Überschusses an die Aktionäre ausgekehrt werden. Und bezogen auf die zu erwartende Geschäftsentwicklung für 2017 müsste die Aktie von Sixt Leasing künftig auch in den Bereich nördlich von drei Prozent Dividendenrendite (bei als konstant angenommenen Aktienkursen) vorstoßen – dabei ist der Small Cap wesentlich moderater bewertet als die Anteilscheine von Sixt – egal ob Stämme oder Vorzüge.

Eine gute Variante für dividendenaffine Anleger sind freilich auch die Aktien der ebenfalls börsennotierten Sixt Leasing AG. Die HV der Leasing-Tochter findet am 29. Juni 2017 statt – auf der Agenda steht eine Ausschüttung von 0,48 Euro für 2016, was beim gegenwärtigen Kurs von knapp 19 Euro auf eine Rendite von 2,5 Prozent hinausläuft. Das sieht zunächst einmal weniger sexy aus als die Muttergesellschaft. Doch Sixt Leasing will künftig 30 bis 60 Prozent – der bisherige Korridor erstreckte sich von 30 bis 40 Prozent – des Überschusses an die Aktionäre ausgekehrt werden. Und bezogen auf die zu erwartende Geschäftsentwicklung für 2017 müsste die Aktie von Sixt Leasing künftig auch in den Bereich nördlich von drei Prozent Dividendenrendite (bei als konstant angenommenen Aktienkursen) vorstoßen – dabei ist der Small Cap wesentlich moderater bewertet als die Anteilscheine von Sixt – egal ob Stämme oder Vorzüge.

...

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Sixt ST

Kurs: 65,80

Allane

Kurs: 10,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allane | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DPRE | DE000A0DPRE6 | SE | 210,24 Mio € | 07.05.2015 | - | |

* * *

© boersengefluester.de | Redaktion

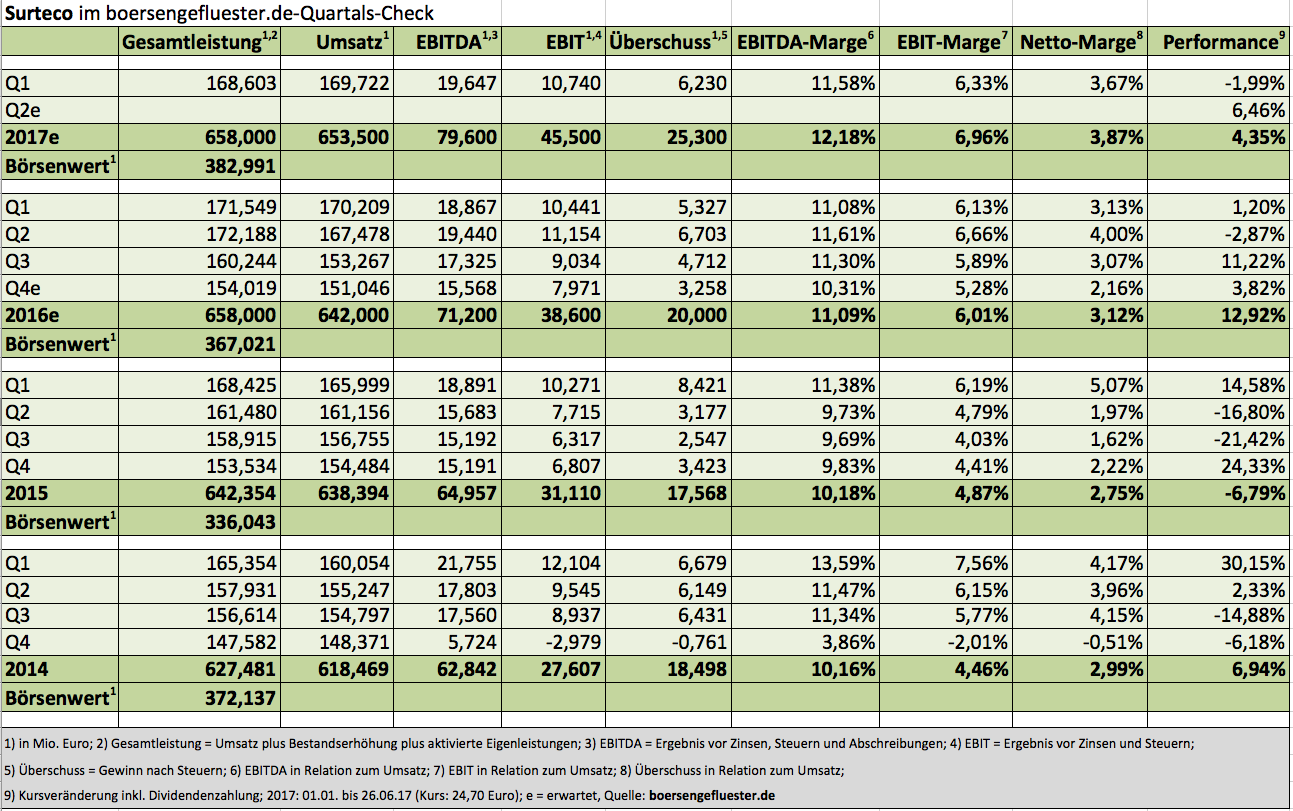

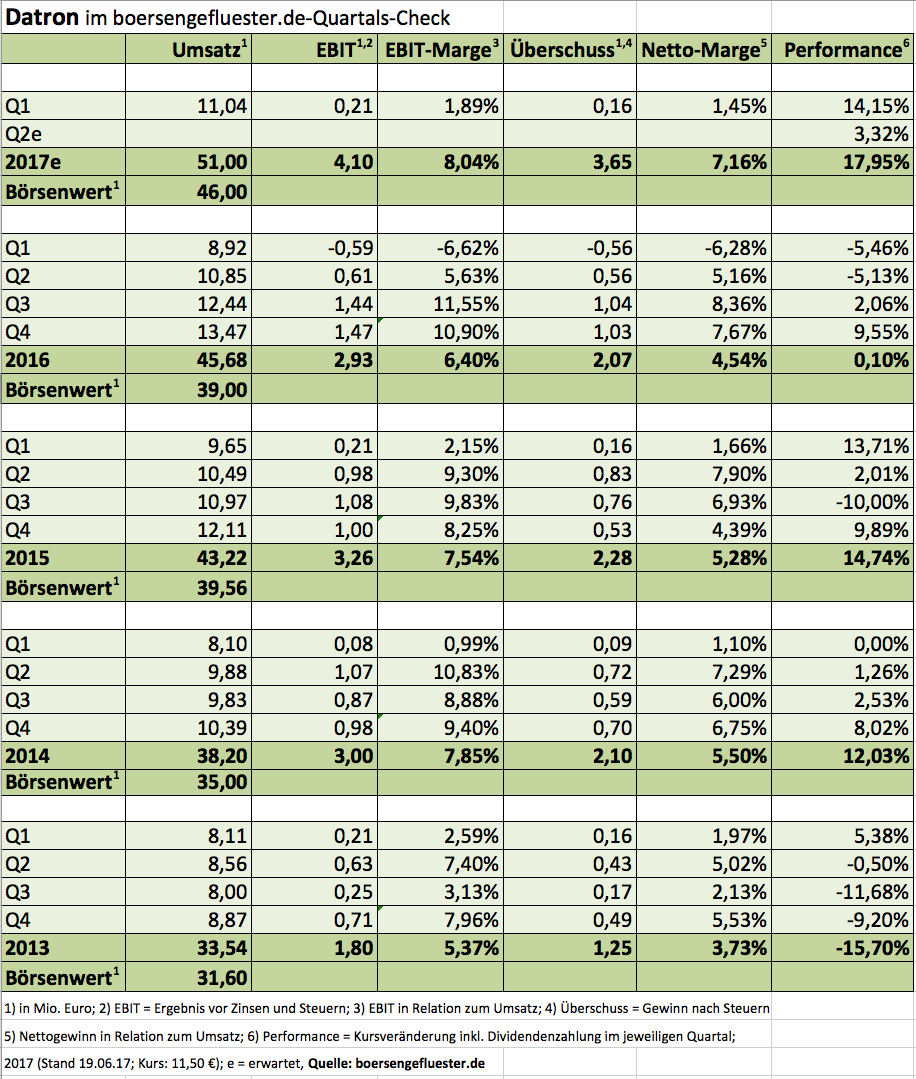

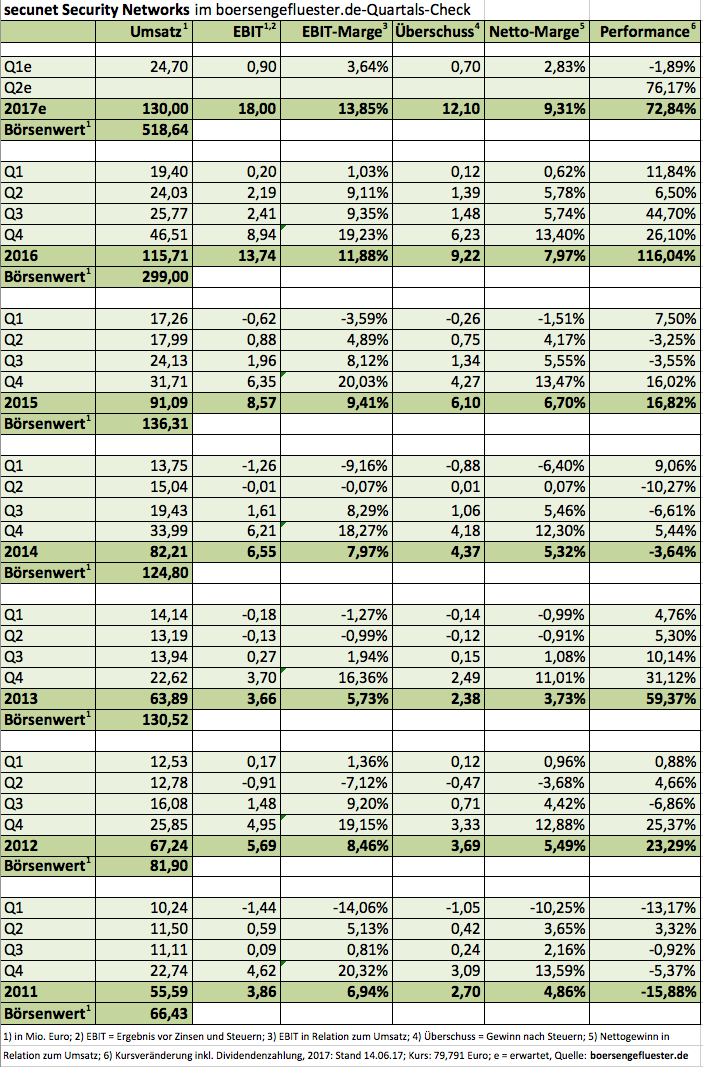

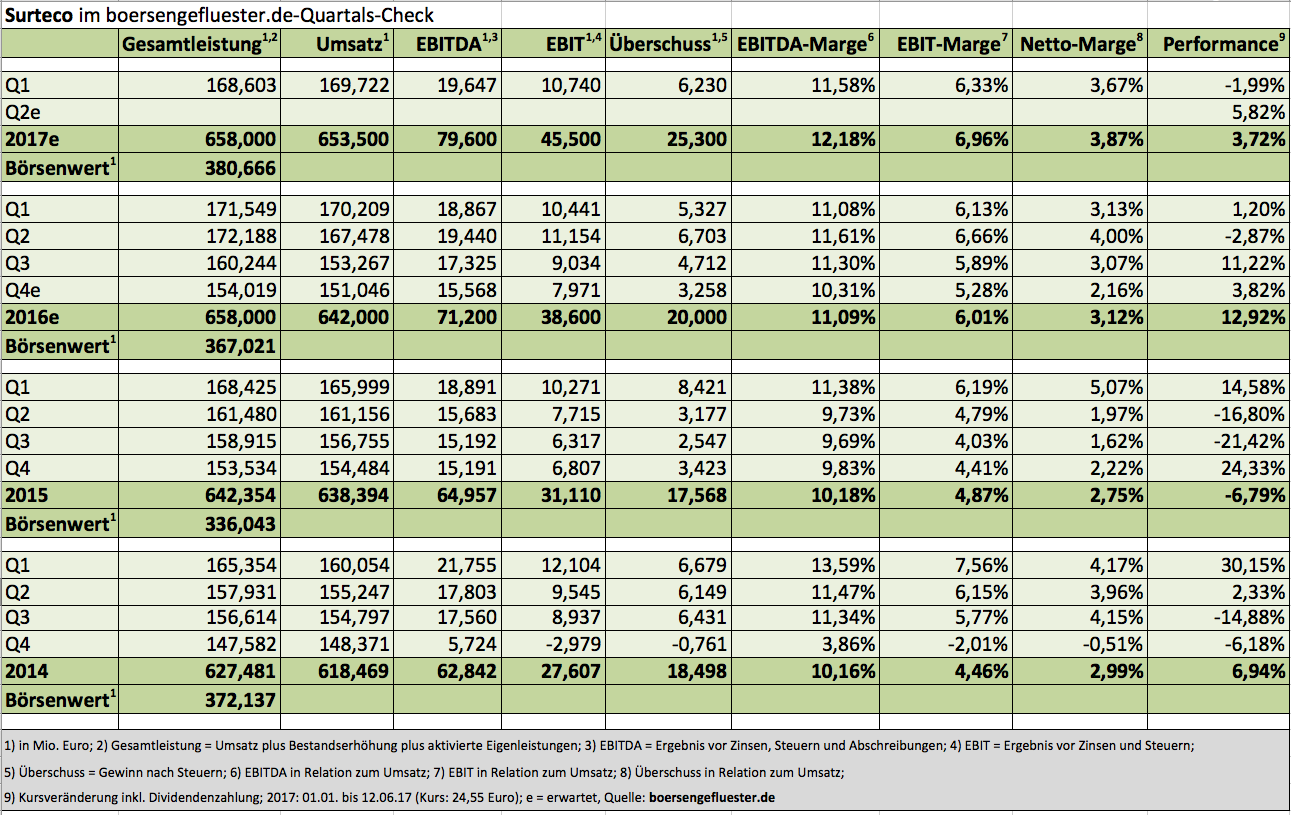

Mit der zweiten Akquisition innerhalb von sechs Monaten setzt Surteco ein Ausrufezeichen. Nachdem der Zulieferer für die Möbel- und Holzwerkstoffindustrie sich bereits Ende 2016 durch die mehrheitliche Übernahme der britischen Nenplas verstärkte, übernimmt Surteco nun die portugiesische Probos-Gruppe – einen Hersteller von Kunststoffkantenbändern. Innerhalb des Surteco-Konzerns ist der Kunststoffbereich mit einem Umsatzanteil von zuletzt rund 40 Prozent etwas kleiner als der Papiersektor, dafür besitzt er jedoch mehr Wachstumsdynamik und ist auch renditestärker. Der Kaufpreis für Probos beträgt 99 Mio. Euro – und ist damit mehr als vier Mal so hoch wie der für Nenplas. Allerdings sind die Südeuropäer mit Erlösen von 66,5 Mio. Euro auch ungleich größer als die Briten. Finanziert wird der Deal über Fremdmittel, eine Kapitalerhöhung ist demnach nicht geplant. „Der Erwerb von Probos ist für uns ein weiterer Meilenstein. Das Unternehmen ist nicht nur hochprofitabel und wachstumsstark, sondern öffnet uns mit seiner etablierten Marktpräsenz in Süd- und Mittelamerika große Potenziale in Märkten, in denen wir bislang kaum präsent waren“, sagt Herbert Müller, der Vorstandsvorsitzende von Surteco.

Weitere Infos dürfte der Manager bereits auf der Hauptversammlung am 29. Juni 2017 in München nachlegen. Interessant dürften insbesondere die Ausführungen zur Höhe des Kaufpreises werden, immerhin legt Surteco für Probos – ein „kerngesundes Unternehmen“, wie es heißt – das Neunfache des im vergangenen Jahr erzielten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) auf den Tisch. Zum Vergleich: Surteco selbst wird an der Börse bei dieser Kennzahl nur mit dem Faktor 5,0 bewertet. Gewisse Abweichung können zwar aus der Rechnungslegung resultieren, Surteco bilanziert nach den internationalen Vorschriften IFRS, bei Probos wird nach portugiesischen Vorschriften abgerechnet. Grundsätzlich spiegelt sich nach Auffassung von boersengefluester.de hier aber auch die zu niedrigere Bewertung der Surteco-Aktie wider. Immerhin haben wir nicht den Eindruck, dass CEO Müller – der bei Surteco für die strategische Geschäftseinheit Kunststoff verantwortlich ist – für unangemessen teure Einkaufstouren zu haben ist. Gleichwohl machte der Manager beim jüngsten Gespräch mit boersengefluester.de (HIER) unmissverständlich deutlich, dass Surteco nach der erfolgreichen Integration von Süddekor wieder auf Expansionsmodus umgeschaltet hat.

An der Börse war das bislang nur zaghaft rübergekommen. Letztlich hat es der ehemalige SDAX-Titel im laufenden Jahr noch nicht geschafft, den Seitwärtstrend gegen eine nachhaltige Aufwärtsbewegung zu tauschen. Dabei liefert die Aktie viele gute Argumente auf der Bewertungsseite und ist auch für dividendenorientierte Anleger überdurchschnittlich interessant. Auf jeden Fall müssen demnächst die offiziellen Prognosen für 2017 – sie sehen ein leichtes Umsatzwachstum sowie ein EBIT zwischen 42 und 46 Mio. Euro – überarbeitet werden. Boersengefluester.de bestätigt jedenfalls die Kaufen-Einschätzung für den Spezialwert.

An der Börse war das bislang nur zaghaft rübergekommen. Letztlich hat es der ehemalige SDAX-Titel im laufenden Jahr noch nicht geschafft, den Seitwärtstrend gegen eine nachhaltige Aufwärtsbewegung zu tauschen. Dabei liefert die Aktie viele gute Argumente auf der Bewertungsseite und ist auch für dividendenorientierte Anleger überdurchschnittlich interessant. Auf jeden Fall müssen demnächst die offiziellen Prognosen für 2017 – sie sehen ein leichtes Umsatzwachstum sowie ein EBIT zwischen 42 und 46 Mio. Euro – überarbeitet werden. Boersengefluester.de bestätigt jedenfalls die Kaufen-Einschätzung für den Spezialwert.

...

...

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

...

© boersengefluester.de | Redaktion

Was für eine Geschichte: Ende April 2017 gab Vita 34, eine Nabelschnurblutbank aus Leipzig bekannt, dass sie den nächstgrößten Wettbewerber, die Seracell Pharma AG aus Rostock, für bis zu 14 Mio. Euro übernehmen wolle. Finanziert werden sollte der Deal über eine Mischung aus Bankkredit sowie die Ausgabe neuer Aktien. Wenige Tage später heißt es dann plötzlich, dass der seit 2015 amtierende Finanzvorstand von Vita 34, Falk Neukirch, um die Aufhebung seines Vertrags gebeten habe – um sich „neuen Herausforderungen zu widmen“. Am 12. Juni dann der eigentliche Hammer: Der verdutzten Finanzgemeinde teilten die Leipziger nicht nur mit, dass sie einen strategischen Investor gefunden habe, der sich an der geplanten Kapitalmaßnahme beteiligen wird, sondern gaben in knappen Worten auch noch bekannt, dass der Aufsichtsrat den langjährigen Vorstandsvorsitzenden Dr. André Gerth von seinem Amt abberufen hat und Dr. Wolfgang Knirsch – bislang Chief Operating Officer – zum neuen CEO bestimmt hat. Gründe für die Demission von Gerth: Fehlanzeige. Wenig später lüftete das Unternehmen dann wenigstens das Geheimnis um den neuen Investor. Es handelt sich um Michael Köhler, den CEO der seit Oktober 2016 ebenfalls auf dem deutschen Kurszettel gelisteten Shop Apotheke Europe.

Engagiert hat sich Köhler bei Vita 34 über sein (für Nicht-Holländer kaum aussprechbares) Investmentvehikel MK Beleggingsmaatschappij Venlo B.V.. Demnach hat der ehemalige Aventis-Manager in einem ersten Schritt rund 2 Mio. Euro via Kapitalerhöhung in Vita 34 gesteckt und gleichzeitig weitere knapp 3 Mio. Euro für Kapitalerhöhung Nummer 2, bei der dann alle Aktionäre teilnehmen können, signalisiert. Diese Signale von Vita 34 werfen Fragen auf – dabei hat die Gesellschaft ein gutes Jahr hinter sich und steht mit der Seracell-Übernahme vor einem weiteren Wachstumssprung. Erstaunlich cool ist dabei die Börse geblieben, denn am Kurs der Vita 34-Aktie ist das ganze Hickhack mehr oder weniger spurlos abgeperlt. Dennoch bleiben viele offene Punkte, zumal Vita 34 am 28. Juni 2017 zur Hauptversammlung ins Fraunhofer-Institut nach Leipzig einlädt. Boersengefluester.de sprach exklusiv mit dem neuen CEO, Dr. Wolfgang Knirsch, über die Personalrochaden, die Gründe für den Kauf von Seracell, den neuen Finanzinvestor und wie er das Vertrauen der Aktionäre weiter stärken will.

...

...

FamiCord

Kurs: 5,20

© boersengefluester.de | Redaktion

Es gibt Aktien, die legt man sich einfach ins Depot und lässt sie dort – und zwar für viele Jahre. In diese Kategorie gehört der Anteilschein von der Hawesko Holding, dem vor allen Dingen für seine Einzelhandelskette Jacques’ Wein-Depot bekannten Weinhändler. Damit man aber an einer Aktie viele Jahre lang festhalten kann, muss sich das Unternehmen laufend verändern. Und das schafft Hawesko: „Die Firma hat die Fähigkeit zur Transformation“, sagt IR-Manager Thomas Hutchinson, der selbst schon eine halbe Ewigkeit bei den Hamburgern aktiv ist. Tatsächlich ist durch die 2015 unter dem neuen Großaktionär eingeleitete strategische Neuausrichtung eine Menge passiert. Die Holding hält sich nicht mehr ganz so stark zurück wie früher und ist darauf erpicht, Synergien zwischen den einzelnen Tochtergesellschaften zu haben. Zudem steht das Thema Digitalisierung weit oben auf der Agenda – ein Beispiel dafür ist die im Oktober 2016 erfolgte Mehrheitsbeteiligung an der Plattform wirwinzer.de.

Kräftiger aufs Pedal treten will das Management aber auch bei der Expansion im stationären Geschäft. So soll die Anzahl der Jacques’-Läden in den kommenden drei Jahren von derzeit rund 300 um 50 erhöht werden. „Wir haben uns Wachstum auf die Fahnen geschrieben und wollen die bestehenden Marken ausbauen“, sagt Hutchinson. Um ausreichend Mittel für die Expansion zu reservieren, hat sich Hawesko auch von der früher üblichen Beinahe-Vollausschüttung des Gewinns verabschiedet und sich eine Dividendenquote von rund 50 Prozent als Leitlinie gesetzt. Zur Einordnung: Nach der Hauptversammlung am 19. Juni 2017 wurde erneut eine Dividende von 1,30 Euro je Aktie ausgekehrt – bei einem Ergebnis je Aktie von 2,06 Euro. Derweil befindet sich der früher etwas angestaubte Weinhandel mitten in einer stürmischen Veränderungsphase. Onlineshops gibt es wie Sand am Meer: Quasi jeder Winzer hat seinen eigenen Internetverkauf. Zudem kommen Weinkunden im Netz kaum an Anbietern wie belvini, ebrosia oder vicampo vorbei. Das Angebot ist gewaltig, kaum ein Tag ohne Rabattaktionen und Probierpakete. Mit von der Partie ist hier auch die zum Online-Reifenhändler Delticom gehörende Webseite Gourmondo – die freilich auch ein enormes Angebot an Lebensmitteln im Programm hat. On top buhlen die Supermärkte um Weinkundschaft. Das freilich muss kein Schaden für Hawesko sein. Häufig sind die Discounter eine Art Rampe für den Kauf von höhenwertigeren Weinen.

Für 2017 hat sich Hawesko-CEO Thorsten Hermelink auf Konzernebene ein Ergebnis vor Zinsen und Steuern (EBIT) von etwas mehr als 30 Mio. Euro vorgenommen, was einer operativen Marge von rund sechs Prozent entspricht. Bis 2019 soll die EBIT-Rendite dann in den Bereich um sieben Prozent vorstoßen. Dem steht eine Marktkapitalisierung von zurzeit 478 Mio. Euro entgegen. „Die Bilanz ist blitzeblank“, wie Hawesko-IR-Manager Hutchinson es auf der jüngsten Kapitalmarktkonferenz von Egbert Prior ausdrückt. Die Netto-Finanzverbindlichkeiten belaufen sich auf etwa 16,7 Mio. Euro. Knapp 41 Prozent der Bilanzsumme von 231 Mio. Euro entfallen auf das Eigenkapital. Qualität hat eben ihren Preis – auch an der Börse. Und so verwundert es auch nicht, dass die zwischen 44 Euro (Bankhaus Lampe) und 50 Euro (Commerzbank) liegenden Kursziele der Analysten nach der jüngsten Rally auf ein neues All-Time-High von 55,24 Euro schon wieder alle übertroffen sind.

Für 2017 hat sich Hawesko-CEO Thorsten Hermelink auf Konzernebene ein Ergebnis vor Zinsen und Steuern (EBIT) von etwas mehr als 30 Mio. Euro vorgenommen, was einer operativen Marge von rund sechs Prozent entspricht. Bis 2019 soll die EBIT-Rendite dann in den Bereich um sieben Prozent vorstoßen. Dem steht eine Marktkapitalisierung von zurzeit 478 Mio. Euro entgegen. „Die Bilanz ist blitzeblank“, wie Hawesko-IR-Manager Hutchinson es auf der jüngsten Kapitalmarktkonferenz von Egbert Prior ausdrückt. Die Netto-Finanzverbindlichkeiten belaufen sich auf etwa 16,7 Mio. Euro. Knapp 41 Prozent der Bilanzsumme von 231 Mio. Euro entfallen auf das Eigenkapital. Qualität hat eben ihren Preis – auch an der Börse. Und so verwundert es auch nicht, dass die zwischen 44 Euro (Bankhaus Lampe) und 50 Euro (Commerzbank) liegenden Kursziele der Analysten nach der jüngsten Rally auf ein neues All-Time-High von 55,24 Euro schon wieder alle übertroffen sind.

Hawesko Holding

Kurs: 20,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hawesko Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604270 | DE0006042708 | SE | 185,06 Mio € | 28.05.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 620,27 | 680,53 | 671,48 | 660,28 | 639,49 | 622,00 | 0,00 | |

| EBITDA1,2 | 65,57 | 75,21 | 61,82 | 56,07 | 56,38 | 51,00 | 0,00 | |

| EBITDA-margin %3 | 10,57 | 11,05 | 9,21 | 8,49 | 8,82 | 8,20 | 0,00 | |

| EBIT1,4 | 42,15 | 53,08 | 39,08 | 24,17 | 30,51 | 26,00 | 0,00 | |

| EBIT-margin %5 | 6,80 | 7,80 | 5,82 | 3,66 | 4,77 | 4,18 | 0,00 | |

| Net profit1 | 24,19 | 34,25 | 26,16 | 8,76 | 12,89 | 12,20 | 0,00 | |

| Net-margin %6 | 3,90 | 5,03 | 3,90 | 1,33 | 2,02 | 1,96 | 0,00 | |

| Cashflow1,7 | 81,03 | 49,00 | 36,76 | 27,00 | 60,21 | 40,00 | 0,00 | |

| Earnings per share8 | 2,65 | 3,74 | 2,85 | 0,90 | 1,38 | 1,33 | 1,80 | |

| Dividend per share8 | 2,00 | 2,50 | 1,90 | 1,30 | 1,30 | 1,30 | 1,40 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Knapp drei Monate nach dem Börsengang – immerhin die IPO-Premiere im damals neuen Börsensegment Scale – droht der Aktienkurs von IBU-tec advanced materials zurück auf den Ausgabepreis von 16,50 Euro zu fallen. Unverständlich für boersengefluester.de, denn das Spezialchemie-Unternehmen macht einen richtig guten Eindruck. Ein erfahrenes Management mit sehr langfristigen Haltevereinbarungen für die eigene Aktie sowie ein erkleckliches Umsatzwachstum, gepaart mit EBIT-Margen von mehr als 20 Prozent, sind normalerweise gute Visitenkarten. Hinzu kommt, dass die Gesellschaft aus Weimar als Zulieferer für Batterien mit Einsatz in der Elektromobilität schon seit Jahren ein Thema besetzt, bei dem die Investoren normalerweise beherzt zugreifen. Und so kann Vorstand und Großaktionär Ulrich Weitz mit Fug und Recht sagen: „Wir haben uns die Elektromobilität nicht als Schlitten für den Börsengang ausgesucht.“ Dem Vernehmen nach entfallen gut 60 Prozent der Konzernerlöse von zuletzt knapp 18 Mio. Euro auf die Bereiche Katalysatoren und E-Mobility – den Löwenanteil davon macht freilich noch die Pulverherstellung für Abgassysteme aus.

Ein wichtiges Kapitel der Börsenstory ist aber auch die Verwendung des Emissionserlöses von rund 16 Mio. Euro. Im Stammwerk in Weimar stößt IBU-tec allmählich an die Kapazitätsgrenzen. Daher sucht die Gesellschaft nach Möglichkeiten zur Expansion – und zwar auch für Tätigkeiten, die in einer Kulturstadt wie Weimar nicht unbedingt opportun sind. Mit anderen Worten: IBU-tec zieht es an einen klassischen Chemiestandort. In Frage kommt – schon allein aus Entfernungsgründen zum Stammwerk – vor allen Dingen das ehemalige DDR-Chemiedreieck zwischen Merseburg, Halle und Bitterfeld. Doch entsprechende Targets sind rar, so dass IBU-tec die Suche wohl auch auf andere Regionen ausdehnt. Zur Not könnte es freilich auch einen Neubau auf der grünen Wiese geben. Entscheidend bleibt, dass die Gesellschaft ihr Angebotsspektrum ausweiten kann. Dabei hat IBU-tec streng genommen gar kein eigenes Produkt im Angebot, sondern ist als Dienstleister für andere Unternehmen aktiv.

„Wir behandeln im Jahr Materialien im Wert von rund 200 Mio. Euro“, sagt Weitz im Hintergrundgespräch mit boersengefluester.de. Für das laufende Jahr bestätigte der Manager die bisherigen Prognosen, wonach bei Erlösen von rund 18,5 Mio. Euro mit einem Ergebnis vor Zinsen und Steuern (EBIT) – bereinigt um die IPO-Kosten – von 3,7 Mio. Euro zu rechnen ist. Dem steht ein Unternehmenswert von gut 53 Mio. Euro entgegen. Gegenwärtig wird der Scale-Titel also etwa mit dem Faktor 14,5 auf das EBIT für 2017 gehandelt. Kein Schnäppchen, aber eben auch keine übertrieben hohe Bewertung. Da gibt es ganz andere Kandidaten mit weniger Substanz. Wir bleiben dabei: Langfristig orientierte Anleger sollten mit dem Titel eine solide Performance erzielen. Der jüngste Kursrücksetzter könnte also eine zweite Chance sein. Positiv sehen wir dabei, dass sich CEO Weitz aktiv aum das Thema Investor Relations kümmert und auf den einschlägigen Kapitalmarktkonferenzen regelmäßig Präsenz zeigt.

„Wir behandeln im Jahr Materialien im Wert von rund 200 Mio. Euro“, sagt Weitz im Hintergrundgespräch mit boersengefluester.de. Für das laufende Jahr bestätigte der Manager die bisherigen Prognosen, wonach bei Erlösen von rund 18,5 Mio. Euro mit einem Ergebnis vor Zinsen und Steuern (EBIT) – bereinigt um die IPO-Kosten – von 3,7 Mio. Euro zu rechnen ist. Dem steht ein Unternehmenswert von gut 53 Mio. Euro entgegen. Gegenwärtig wird der Scale-Titel also etwa mit dem Faktor 14,5 auf das EBIT für 2017 gehandelt. Kein Schnäppchen, aber eben auch keine übertrieben hohe Bewertung. Da gibt es ganz andere Kandidaten mit weniger Substanz. Wir bleiben dabei: Langfristig orientierte Anleger sollten mit dem Titel eine solide Performance erzielen. Der jüngste Kursrücksetzter könnte also eine zweite Chance sein. Positiv sehen wir dabei, dass sich CEO Weitz aktiv aum das Thema Investor Relations kümmert und auf den einschlägigen Kapitalmarktkonferenzen regelmäßig Präsenz zeigt.

IBU-tec advanced materials

Kurs: 17,75

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| IBU-tec advanced materials | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XYHT | DE000A0XYHT5 | AG | 84,31 Mio € | 30.03.2017 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 32,96 | 44,09 | 53,94 | 48,23 | 50,61 | 44,70 | 0,00 | |

| EBITDA1,2 | 6,98 | 5,53 | 6,69 | 2,96 | 1,02 | 4,85 | 0,00 | |

| EBITDA-margin %3 | 21,18 | 12,54 | 12,40 | 6,14 | 2,02 | 10,85 | 0,00 | |

| EBIT1,4 | 2,08 | 0,94 | 1,94 | -1,79 | -3,75 | 0,40 | 0,00 | |

| EBIT-margin %5 | 6,31 | 2,13 | 3,60 | -3,71 | -7,41 | 0,90 | 0,00 | |

| Net profit1 | 1,00 | -0,24 | 1,29 | -2,49 | -5,31 | -0,28 | 0,00 | |

| Net-margin %6 | 3,03 | -0,54 | 2,39 | -5,16 | -10,49 | -0,63 | 0,00 | |

| Cashflow1,7 | 4,47 | -1,13 | -3,27 | 2,41 | 9,32 | 2,50 | 0,00 | |

| Earnings per share8 | 0,25 | -0,05 | 0,27 | -0,52 | -1,12 | -0,06 | 0,15 | |

| Dividend per share8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: IBU-tec advanced materials AG

...

© boersengefluester.de | Redaktion

Die durchschnittliche jährliche Rendite des S&P500 seit 1928 beträgt 9,8 Prozent, welche der Index in 2017 nun bereits im Juni kurzzeitig überschritten hat. Ein Blick auf den US-Markt zeigt, dass die Kurse der Blue Chips deutlich stärker steigen als die der Nebenwerte. Der Russel 2000 Index als Benchmark für Small Caps schneidet mit einem Plus von nur 3,9 Prozent viel schwächer ab als S&P500 oder Dow Jones mit einem Zuwachs von 8,8 Prozent seit Jahresbeginn.

Das Gegenteil in Deutschland: Dort lassen die Indizes MDAX (+13,7 Prozent) und SDAX (+17,3 Prozent) den DAX mit einem Anstieg von „nur“ 11 Prozent seit Jahresbeginn klar hinter sich. Ist dies nun ein Indikator hierfür, dass die deutsche Wirtschaft gesünder als die US-Wirtschaft wächst? Zumindest zeigt es die Abhängigkeit der US-Wirtschaft von wenigen sehr großen Unternehmen, wie zum Beispiel, den FAANG-Werten (Facebook, Apple, Amazon, Netflix und Google). Im Durchschnitt gewannen diese Werte seit Jahresbeginn um 25,7 Prozent an Wert, was der Dreifachen Rendite des Dow Jones entspricht. Das ist auch ein markanter Aufschlag zum Nasdaq100, der bislang um 17,7 Prozent zulegen konnte. Wie viel Einfluss diese Aktien haben, zeigt ein Vergleich mit dem deutschen Aktienmarkt: Die Marktkapitalisierung der FAANG Aktien von 1,83 Billionen Euro übertrifft die Marktkapitalisierung der gesamten DAX Familie (DAX, TecDAX, MDAX, SDAX) mit 1,71 Billionen Euro um mehr als 100 Milliarden Euro.

Das Wachstum für Unternehmen dieser Größe ist beinahe beängstigend. Amazons Aktienkurs allein verdreifachte sich seit Anfang 2015 und notiert momentan am Allzeithoch bei rund 1.000 Dollar. Amazons Zukauf von Wholefoods in der vergangenen Woche schreckte den kompletten Sektor – inklusive Hauptkonkurrent Wal-Mart – auf. Wal-Mart ist mit 2,3 Millionen Mitarbeitern der größte private Arbeitgeber weltweit und auch das global umsatzstärkste Unternehmen. Der Aktienkurs von Wal-Mart sackte, als die Nachricht publik wurde, um 6 Prozent ab und zeigt, wie heikel die Offerte für Walt-Mart. Die Befürchtung der Investoren: Amazon wird Wholefoods hochpreisige Produkte vielleicht günstiger anbieten, um Wal-Mart Kunden abzugreifen.

Zusätzlich greifen die Discounter Aldi und Lidl den Branchenführer Wal-Mart am unteren Ende der Preisskala an. Lidl versucht erst seit kurzem den Einstieg in den US-Markt zu schaffen. Für Aldi werden die Vereinigten Staaten in zwei Jahren vermutlich bereits der wichtigste Standort werden und den Heimatmarkt Deutschland überholen. Damit nicht genug: Amazons strategischer Zukauf könnte sogar noch größere Auswirkungen haben. Die Konkurrenz könnte mit Preissenkungen oder einem Strategiewechsel reagieren. Angesichts der Tatsache, dass Lebensmittel einen signifikanten Anteil am Warenkorb zur Ermittlung der Inflationsrate stellen, würde dies deflationäre Tendenzen mit sich ziehen. Die Lebensmittelindustrie kann dabei einen ähnlichen Weg gehen, wie wir es momentan im Elektroniksektor wiederfinden, in welchem Media Markt und Co. im harten Wettbewerb mit Onlinehändlern stehen.

Eine mögliche Abwärtsspirale der Inflation durch dauerhaft niedrige Preise und technologischen Fortschritt kann sogar zukünftige Leitzinsentscheidungen beeinflussen. In einer Welt mit stetig steigenden Schulden, will die FED vor allem verhindern, dass es nicht zu deflationären Tendenzen kommt, wie es in Japan in den vergangenen 30 Jahren zu sehen war.

[sws_blue_box box_size="640"] Alle oben genannten Aktien wie Amazon oder Wal-Mart können Sie bei DEGIRO and der US-Börse für 0,50€ + 0,004$/Aktie handeln. Mehr Informationen finden Sie auf degiro.de.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Noch vor wenigen Tagen wurde in der Small-Cap-Szene spekuliert, von welcher wesentlichen Beteiligung sich die German Startups Group (GSG) mit einem Erlös von 3,3 Mio. Euro wohl getrennt habe. Nun ist die Katze aus dem Sack: Es handelt sich um das FinTech-Unternehmen Scalable Capital, bei dem sich jetzt wiederum der US-Finanzinvestor BlackRock im Zuge einer Finanzierungsrunde im Volumen von 30 Mio. Euro eingebracht hat. Dem Vernehmen nach hält BlackRock nun einen „signifikanten Minderheitsanteil“ an dem Robo-Advisor aus München. Für die GSG bleibt am Ende ein Gewinn von 2,4 Mio. Euro aus dem Engagement. Damit aber nicht genug: Die Partnerschaft von Scalable und BlackRock ist für die gesamte FinTech-Szene ein immens wichtiges Signal. Profitieren könnte beispielsweise auch das Zinsportal Savedo. Die Berliner führen zurzeit ebenfalls eine Finanzierungsrunde durch und gehen dafür auf Roadshow. Auf der Prior-Kapitalmarktkonferenz ließ Savedo-COO Björn Jüngerkes vorsichtig durchblicken, dass er sich für Savedo Ende 2018/Anfang 2019 sogar einen Börsengang vorstellen könne.

Das ist an dieser Stelle insofern interessant, weil die German Startups Group mit einem Anteil von 1 Prozent ebenfalls zu den Gesellschaftern von Savedo gehört. Kurzfristig kursrelevanter ist aber natürlich das bevorstehende IPO von DeliveryHero zu einer noch höher als ohnehin gedachten Bewertung in einem Korridor von 3,78 bis 4,38 Mrd. Euro. Zur Einordnung: Die German Startups Group hält 0,06 Prozent an DeliveryHero (vor IPO-Kapitalerhöhung) und könnte demnach zwischen 2,0 und 2,3 Mio. Euro für die eigenen Stücke erlösen. Schließlich hat GSG-CEO Christoph Gerlinger bereits durchblicken lassen, dass die Gesellschaft den Börsengang von DeliveryHero als Exit nutzen wird. Zudem weist das Management darauf hin, dass der Substanzwert der Aktie „mindestens auf demselben Niveau liegt, wie vor der vorübergehenden Häufung von negativen Nachrichten rund um den Jahreswechsel, die zu einem bis heute nicht wieder aufgeholten Kursrückgang geführt hatte“.

Um das Update zu komplettieren, gab die German Startups Group außerdem noch bekannt, dass es sich bei dem am 7. April 2017 (unter aufschiebender Bedingung) gemeldeten Verkauf einer wesentlichen Beteiligung um CRX Markets aus München – einer Plattform für Betriebsmittelfinanzierungen – gehandelt habe. Allerdings hat die GSG nun doch nicht alle Anteile an CRX veräußert, sondern nur die Hälfte. Die restlichen Stücke sollen vorerst im Bestand bleiben. Bei dem am 12. Mai 2017 – zeitgleich mit einem ersten Überblick zu Q1 – veröffentlichten Portfolioverkauf wiederum ging es um die Online-Flugbuchungsplattform eWings.com aus Berlin. Summa summarum läuft es für die German Startups Group also endlich in die gewünschte Richtung – bei einem DAX-Stand von 12.700 Punkten ist das allerdings auch dringend notwendig. Wenn nicht jetzt, wann dann? Für boersengefluester.de ist die Aktie jedenfalls eine aussichtsreiche Option auf die spürbare Belebung des Venture Capital-Sektors.

Um das Update zu komplettieren, gab die German Startups Group außerdem noch bekannt, dass es sich bei dem am 7. April 2017 (unter aufschiebender Bedingung) gemeldeten Verkauf einer wesentlichen Beteiligung um CRX Markets aus München – einer Plattform für Betriebsmittelfinanzierungen – gehandelt habe. Allerdings hat die GSG nun doch nicht alle Anteile an CRX veräußert, sondern nur die Hälfte. Die restlichen Stücke sollen vorerst im Bestand bleiben. Bei dem am 12. Mai 2017 – zeitgleich mit einem ersten Überblick zu Q1 – veröffentlichten Portfolioverkauf wiederum ging es um die Online-Flugbuchungsplattform eWings.com aus Berlin. Summa summarum läuft es für die German Startups Group also endlich in die gewünschte Richtung – bei einem DAX-Stand von 12.700 Punkten ist das allerdings auch dringend notwendig. Wenn nicht jetzt, wann dann? Für boersengefluester.de ist die Aktie jedenfalls eine aussichtsreiche Option auf die spürbare Belebung des Venture Capital-Sektors.

Foto: pixabay

...

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

© boersengefluester.de | Redaktion

Um Missverständnissen vorzubeugen: Die Aktie von Biofrontera ist noch immer ein hoch riskantes Investment. Auf der anderen Seite ist es bemerkenswert, welche Fortschritte das Biotechunternehmen bei der Verbreitung von Ameluz gemacht hat. In den USA haben die Leverkusener von der FDA vor einigen Monaten grünes Licht für den Vertrieb ihres Gels gegen aktinische Keratosen bekommen – einem oberflächlichen Hautkrebs, der durch Sonneneinstrahlung entsteht. Zurzeit investiert Biofrontera in den Aufbau eigener Vertriebsstrukturen, verlässt sich also nicht auf den Außendienst Dritter. „Die Eigenvermarktung in den USA war die absolut richtige Entscheidung“, sagt Thomas Schaffer, Finanzvorstand von Biofrontera auf der 21. Kapitalmarktkonferenz von Egbert Prior. Die 1,3 Mio. Euro US-Umsatz im ersten Quartal sind freilich erst ein zarter Beginn. Zudem läuft die Erstattung in den Staaten noch über eine für die Ärzte umständliche und damit unbeliebte Zwischenlösung. Ab Anfang 2018 wird Ameluz – die Anwendung erfolgt in Kombination mit einer speziellen Rotlichtlampe von Biofrontera – dann aber ganz normal abgerechnet.

In Europa ist die Gesellschaft schon ein gutes Stück weiter, allerdings bremsen hier die Abrechnungsmodalitäten der Hautärzte bei Kassenpatienten den Vermarktungserfolg. Zudem hatte das Konkurrenzprodukt Metvix lange Zeit den Vorteil, auch gegen Basalzellkarzinome (BCC) – eine tiefergehende und damit weit gefährlichere Form des Hautkrebses – verschrieben werden zu können. Doch das ist nun auch passé: Ende Januar 2017 haben die Gesundheitsbehörden in Europa (EMA) die Zulassungserweiterung von Ameluz für das BCC erteilt. Für Biofrontera ist das ein wichtiger Erfolg, zumal Ameluz signifikant wirksamer als Metvix ist. Aus ökonomischer Sicht kann Metvix für die Ärzte jedoch auch aus dem Grund punkten, weil die Behandlung von aktinischer Keratose seit einiger Zeit auch mit Unterstützung von Tageslicht, statt der offiziell empfohlenen Blaulichtlampe, möglich ist. Das spart teure Behandlungskosten. Der Handelsname von Metvix ist in diesem Fall Luxerm. Ende Mai 2017 hat Biofrontera nun ebenfalls den Antrag auf eine Zulassungserweiterung von Ameluz zur Behandlung von aktinischer Keratose bei Tageslicht eingereicht. Ende 2017 bis Anfang 2018 ist mit einem Bescheid der EMA zu rechnen.

Eine für den Aktienkurs von Biofrontera noch wichtigere Entscheidung steht freilich ebenfalls aus: So bereiten die Leverkusener zurzeit Gespräche mit der US-Gesundheitsbehörde FDA vor, um eine Zulassungserweiterung von Ameluz auf die Indikation BCC auch in den USA zu erwirken. „Das wäre ein immenser Wettbewerbsvorteil für uns“, sagt CFO Schaffer. Medizinisch spricht im Prinzip nichts dagegen, Ameluz auch in Amerika zur Behandlung von Basalzellkarzinomen zuzulassen Doch der Teufel steckt im Detail: Bei den entsprechenden Tests in Europa wurde Ameluz mit Metvix verglichen, was in den USA allerdings gar nicht zugelassen ist. Im ungünstigsten Fall könnten die US-Hüter eine teure Vergleichsstudie mit dem dortigen Platzhirschen Levulan von Dusa Pharmaceuticals verlangen. Deutlich günstiger wäre eine Gegenüberstellung mit einem Placebo – oder natürlich die Anerkennung der Metvix-Daten. Nun: Für Biofrontera ist das kein Wunschkonzert – und Anleger blenden bei FDA-Entscheidungen im Zweifel das Worst-Case-Szenario nie ganz aus. Dafür gab es in der Vergangenheit schon zu viele Enttäuschungen für die Vertreter der heimischen Biotechs. Hoffnung macht jedoch, dass Ameluz bislang alle Hürden mit Bravour genommen hat.

Bilanziell steht Biofrontera nach den jüngsten Finanzierungszusagen und der Platzierung von Wandelanleihen vergleichsweise solide da. Und auch das für 2017 genannte Umsatzziel von 14 bis 18 Mio. Euro zeigt, dass die Gesellschaft bereits auf einer anderen Stufe steht. Mittelfristig ist mit noch deutlich höheren Erlösen zu rechnen. Die Analysten von Shore Capital kalkulieren für 2019 mit Umsätzen von mehr als 50 Mio. Euro und dann erstmals schwarzen Zahlen in Form eines Nettogewinns von gut 6 Mio. Euro. Zum Vergleich: Die aktuelle Marktkapitalisierung liegt bereits bei 155 Mio. Euro. Wer hier einsteigt, muss also eine Menge Fantasie und Risikobereitschaft mitbringen. Andererseits ist Biofrontera der erste deutsche Biotech-Small-Cap, der mit einem eigenen Medikament eine europäische und eine US-Zulassung erhalten hat. Für boersengefluester.de gehörte die Präsentation von CFO Thomas Schaffer jedenfalls zu den Highlights der jüngsten Prior-Konferenz.

Foto: pixabay...

© boersengefluester.de | Redaktion

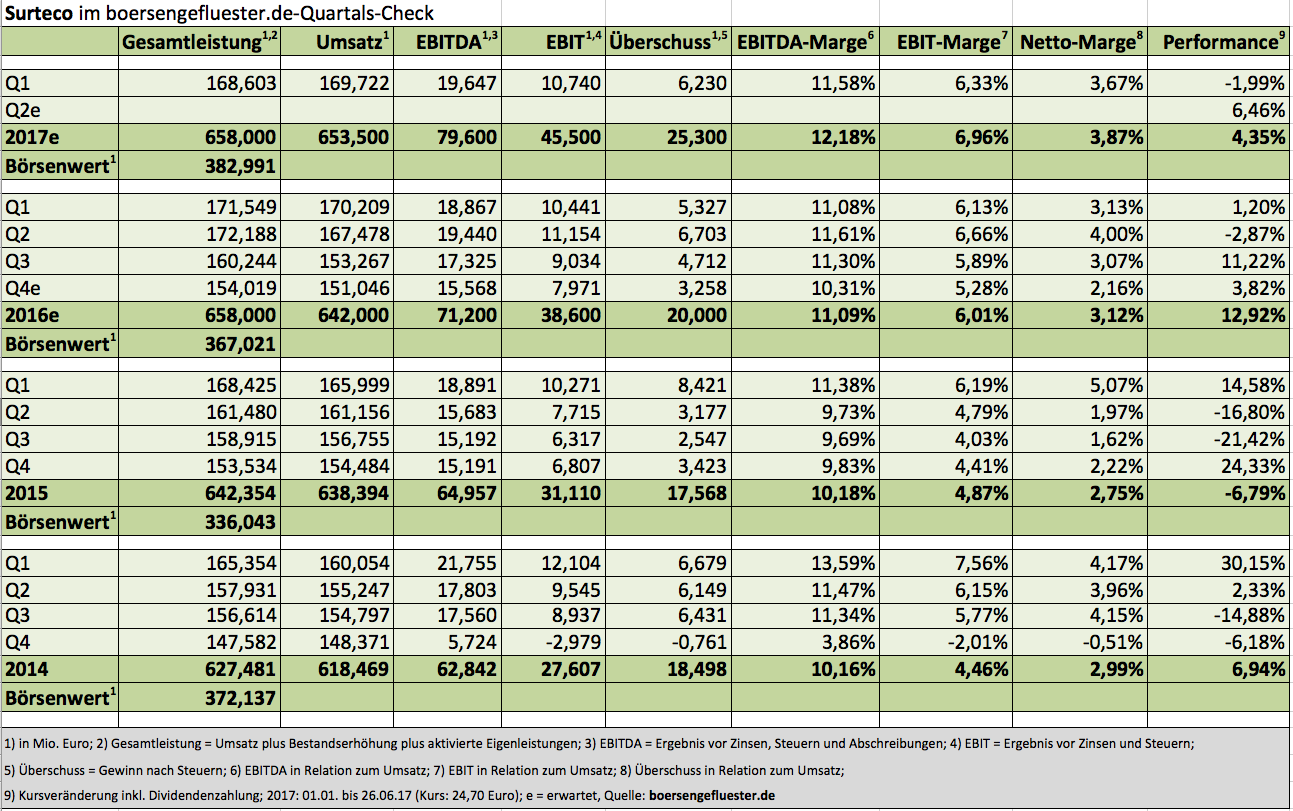

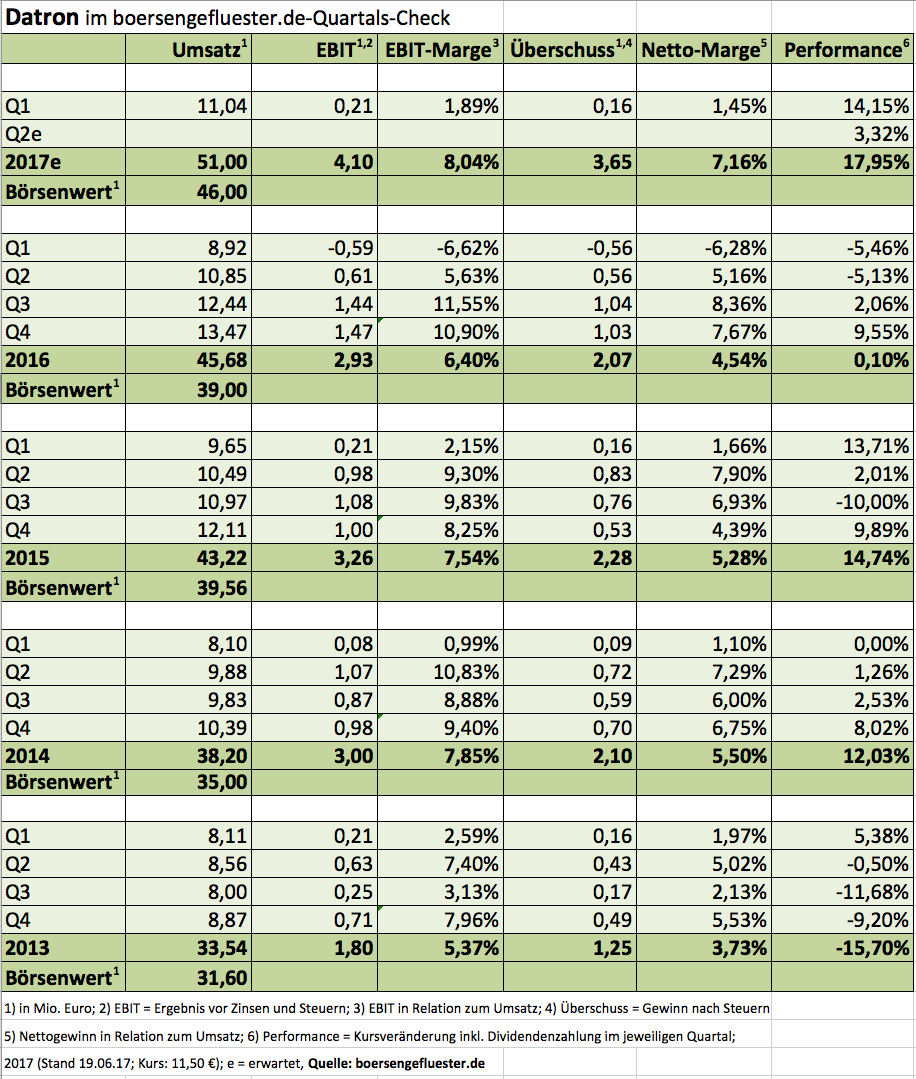

Ein großes Thema war die Beteiligung an der britischen Datron Technology Ltd. in den Geschäftsberichten des Fräsmaschinenanbieters Datron eigentlich nie. Umso überraschender, dass Datron seine Anteile von 31,06 Prozent nun verkauft – und zwar an das Unternehmen selbst. „Die gesellschaftsrechtliche Trennung ist maßgeblich durch die Brexit-Entwicklung und den daraus resultierenden rechtlichen wie steuerlichen Unwägbarkeiten motiviert“, sagt Arne Brüsch, CEO der Datron AG aus Mühltal in der Nähe von Darmstadt. Dabei betont er in einem Atemzug, dass Datron Technolgy exklusiver Vertriebspartner für Datron-Produkte auf der Insel bleiben wird. Insgesamt sorgt die Transaktion für einen Ertrag nach Steuern von rund 850.000 Euro – oder 0,21 Euro je Aktie. Das sieht nach einem guten Deal aus.

Gemäß der zuletzt verfügbaren Zahlen (per Ende März 2016) kam Datron Technology bei Erlösen von 4,11 Mio. Euro auf einen Überschuss von knapp 1,01 Mio. Euro – umgerechnet mit dem damaligen Pfund-Kurs. Wichtig für Anleger: Auf die Planungen für Umsatz sowie Ergebnis vor Zinsen und Steuern (EBIT) hat der Verkauf zwar keine direkten Auswirkungen, dafür wird der Gewinn nach Steuern durch den Sonderertrag entsprechend aufgewertet. So rechnet Datron für 2017 nun mit einem Ergebnis je Aktie von 0,91 Euro – statt bislang 0,70 Euro, wie es offiziell heißt. Das ist für boersengefluester.de schon allein deshalb bemerkenswert, weil uns gar keine Planungen für das Ergebnis je Aktie bekannt waren. Bislang hat Datron nur Umsatz („mindestens 50 Mio. Euro“) und EBIT („rund 4 Mio. Euro“) als Prognosegrößen kommuniziert.

Gleichzeitig deutet das Management – wenige Tage vor der Hauptversammlung (HV) für 2016 – bereits möglichen Dividendenspielraum für 2017 nach oben an. Zur Einordnung: Auf der Agenda der kommenden HV am 30. Juni 2017 steht eine Dividende von 0,15 Euro je Aktie – genau wie für 2014 und 2015. Geht man davon aus, dass bei Datron rund ein Viertel der Gewinne an die Anteilseigner – Großaktionär mit knapp 65 Prozent ist die Familie um CEO Arne Brüsch – fließen, könnte die Dividende für 2017 (zahlbar 2018) also nördlich von 0,20 Euro liegen. Eine klassische Renditeaktie wird der Small Cap dadurch noch immer nicht, trotzdem hält boersengefluester.de Datron für ein prima Langfristinvestment. Das Unternehmen hat keine Bankschulden, expandiert vergleichsweise zügig und will ab 2019 in Erlösregionen vordringen, die zweistellige operative Renditen zulassen. Dabei hat sich Datron organisches Wachstum von im Mittel zehn Prozent auf die Fahnen geschrieben. So gesehen liegt das EBIT-Ziel für 2019 bei mindestens 6 Mio. Euro – bei einem Börsenwert von zurzeit etwa 46 Mio. Euro. Da gibt es nichts zu meckern. Christoph Schlienkamp, Spezialwertekenner vom Bankhaus Lampe, hat das Kursziel zuletzt bei 14 Euro angesiedelt. Das wäre dann noch eine gute 20-Prozent-Chance.

Gleichzeitig deutet das Management – wenige Tage vor der Hauptversammlung (HV) für 2016 – bereits möglichen Dividendenspielraum für 2017 nach oben an. Zur Einordnung: Auf der Agenda der kommenden HV am 30. Juni 2017 steht eine Dividende von 0,15 Euro je Aktie – genau wie für 2014 und 2015. Geht man davon aus, dass bei Datron rund ein Viertel der Gewinne an die Anteilseigner – Großaktionär mit knapp 65 Prozent ist die Familie um CEO Arne Brüsch – fließen, könnte die Dividende für 2017 (zahlbar 2018) also nördlich von 0,20 Euro liegen. Eine klassische Renditeaktie wird der Small Cap dadurch noch immer nicht, trotzdem hält boersengefluester.de Datron für ein prima Langfristinvestment. Das Unternehmen hat keine Bankschulden, expandiert vergleichsweise zügig und will ab 2019 in Erlösregionen vordringen, die zweistellige operative Renditen zulassen. Dabei hat sich Datron organisches Wachstum von im Mittel zehn Prozent auf die Fahnen geschrieben. So gesehen liegt das EBIT-Ziel für 2019 bei mindestens 6 Mio. Euro – bei einem Börsenwert von zurzeit etwa 46 Mio. Euro. Da gibt es nichts zu meckern. Christoph Schlienkamp, Spezialwertekenner vom Bankhaus Lampe, hat das Kursziel zuletzt bei 14 Euro angesiedelt. Das wäre dann noch eine gute 20-Prozent-Chance.

Foto: pixabay

...

...

Datron

Kurs: 7,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 42,13 | 54,16 | 59,90 | 63,82 | 60,59 | 60,20 | 66,00 | |

| EBITDA1,2 | 3,34 | 6,68 | 7,36 | 7,21 | 4,56 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 7,93 | 12,33 | 12,29 | 11,30 | 7,53 | 4,32 | 0,00 | |

| EBIT1,4 | 2,15 | 5,45 | 6,11 | 6,03 | 3,45 | 1,45 | 4,60 | |

| EBIT-margin %5 | 5,10 | 10,06 | 10,20 | 9,45 | 5,69 | 2,41 | 6,97 | |

| Net profit1 | 1,48 | 3,86 | 4,32 | 4,55 | 2,41 | 0,60 | 2,40 | |

| Net-margin %6 | 3,51 | 7,13 | 7,21 | 7,13 | 3,98 | 1,00 | 3,64 | |

| Cashflow1,7 | 6,17 | 2,95 | 2,06 | 3,21 | 4,38 | 1,50 | 0,00 | |

| Earnings per share8 | 0,37 | 0,96 | 1,08 | 1,14 | 0,60 | 0,15 | 0,62 | |

| Dividend per share8 | 0,05 | 0,20 | 0,20 | 0,20 | 0,12 | 0,12 | 0,17 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9LA | DE000A0V9LA7 | AG | 30,00 Mio € | 13.04.2011 | Kaufen | |

* * *

...

...

© boersengefluester.de | Redaktion

Vielleicht täuscht der Eindruck, aber noch scheint der Scale-Funke bei den meisten Privatanlegern nicht übergesprungen. Knapp vier Monate nach dem Start des neuen Börsensegments ist es sogar ziemlich ruhig geworden um den Entry-Standard-Nachfolger. Zwar stehen mit dem Wohnimmobilienentwickler Noratis und der Naga Group die zweite und dritte echte Neuemission nach IBU-tec advanced materials an. Doch insbesondere bei dem FinTech-Unternehmen Naga Group handelt es sich um einen reinen Hoffnungswert, der wohl nur für wenige Investoren in Frage kommt. Dementsprechend lang ist auch die Zeichnungsdauer von drei Wochen. Immerhin: Seit dem offiziellen Scale-Start am 1. März 2017 hat sich die Zahl der Vertreter aus dem Aktiensegment von anfänglich 37 auf künftig 45 (inklusive der noch nicht gelisteten Naga Group und Noratis) erhöht. Der Zuwachs resultiert aus Upgrades von Firmen wie Ökoworld, Blue Cap oder FinTech Group. Auffällig bleibt die bunte Mischung an Unternehmen, bei der nur ein roter Faden, nämlich die Scale-Zugehörigkeit, zu erkennen ist.

Ansonsten geht es querbeet zu – von Autozulieferer über Immobilien und Finanzen bis hin zu Medien. Die „Max Mustermann-Scale AG“ hat dabei zurzeit eine Marktkapitalisierung von knapp 145 Mio. Euro, kommt auf Umsatzerlöse von 170 Mio. Euro und zog 2016 daraus einen Überschuss von 4,4 Mio. Euro. Wie immer – die Realität sieht deutlich vielschichtiger aus und reicht von gestandenen Unternehmen, wie der Nürnberger Beteiligungs-AG, Mensch und Maschine, Helma Eigenheimbau oder Vectron Systems bis hin zu Micro Caps wie die MIC AG, Artec Technologies oder Tonkens Agrar. Die meisten Scale-Companys dürften regelmäßigen Lesern von boersengefluester.de gut bekannt sein, doch es gibt auch einige Gesellschaften, über die selbst wir bislang kaum berichtet haben.

Bestes Beispiel ist die britische Williams Grand Prix Holdings, dabei ist der Formel 1-Stall und High-tech-Automobilzulieferer bereits seit mehr als sechs Jahren auf dem Frankfurter Parkett notiert. Die börsenmäßige Performance der Rennschmiede war lange Zeit allerdings auch wenig berauschend, genauso wie die extrem volatile Entwicklung der Ergebniszahlen. Der Geschäftsbericht 2016 zeigte mit einem Gewinn von umgerechnet fast 7 Mio. Euro jedoch einen deutlichen Turnaround. Ende September gibt es das nächste Update in Form des Halbjahresberichts. Die Marktkapitalisierung beträgt immerhin 182 Mio. Euro, allerdings sind die Handelsumsätze hierzulande eher überschaubar. Die meisten Stücke dürften sich in festen Händen befinden.

...

Williams Grand Prix Holdings

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,45 | 0,70 | 0,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Williams Grand Prix Holdings | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1H6VM | DE000A1H6VM4 | Ltd | 103,00 Mio € | 02.03.2011 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

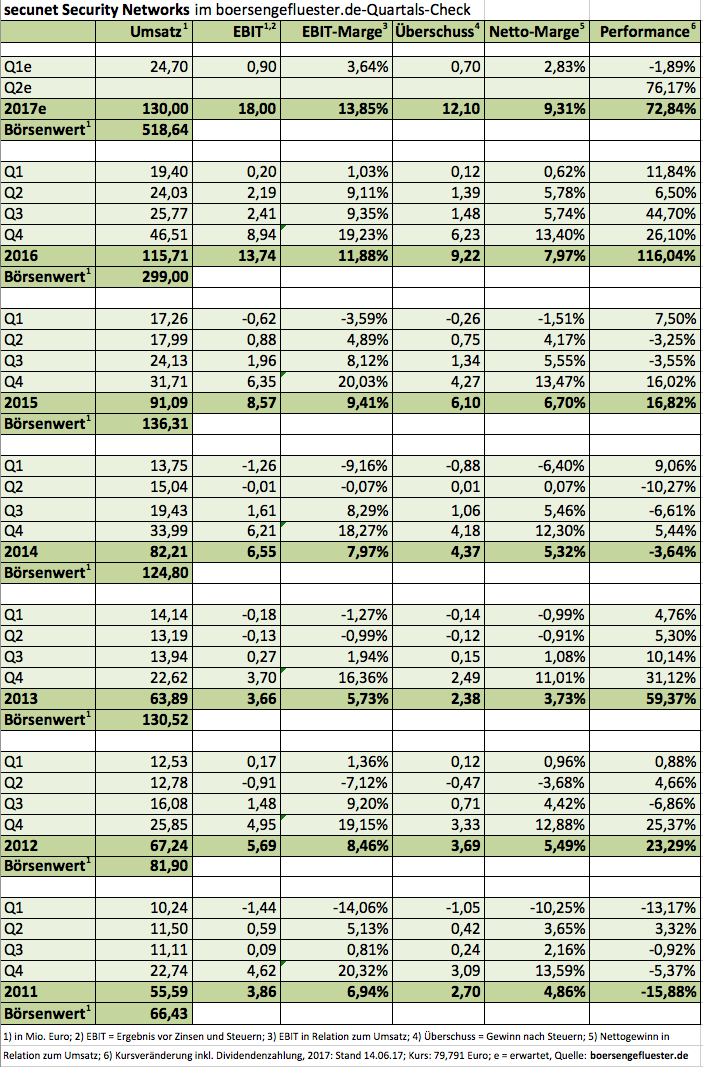

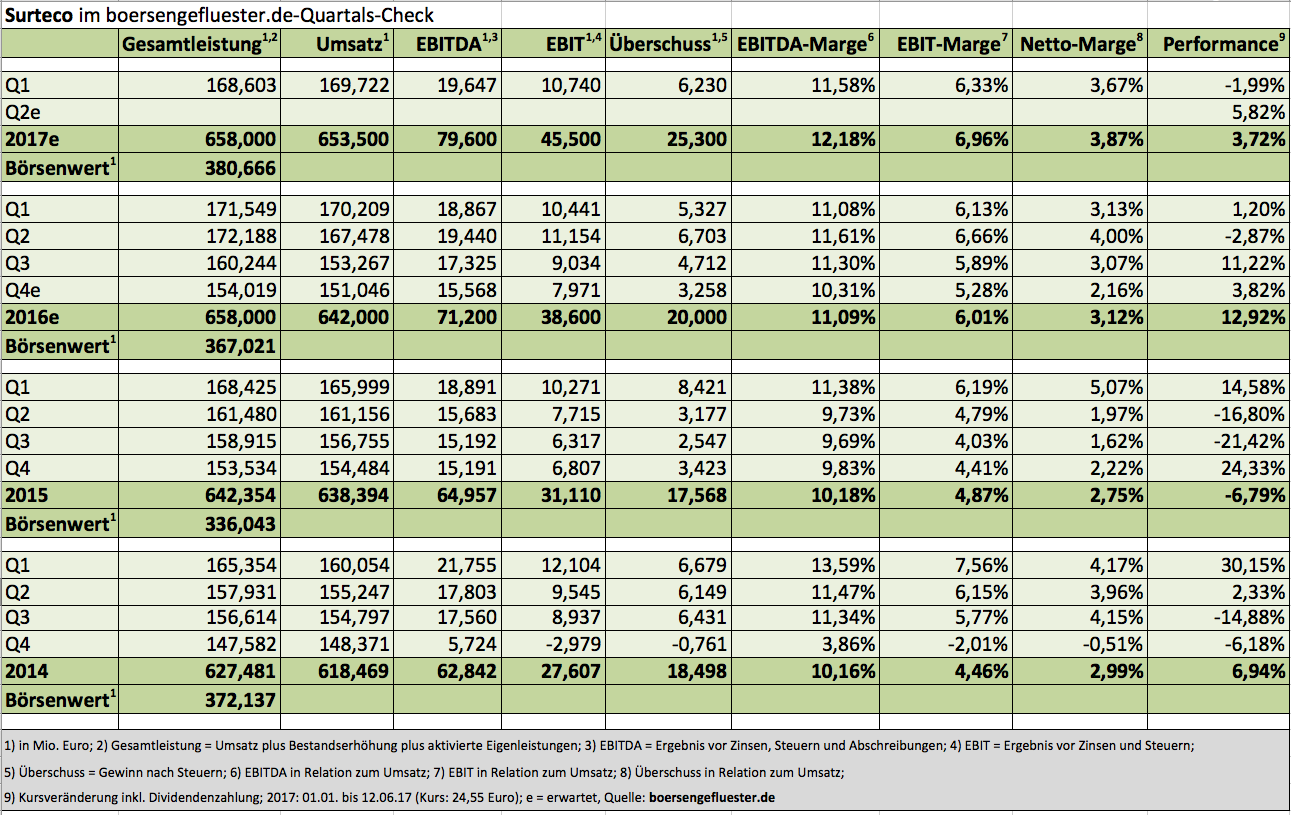

Das ist mal ne Ansage: Statt des in Aussicht gestellten Ergebnisses vor Zinsen und Steuern (EBIT) leicht unterhalb des Vorjahresniveaus von 13,7 Mio. Euro, rechnet der Vorstand von secunet Security Networks für 2017 nun mit einem EBIT von rund 18 Mio. Euro – bei einem um etwa 15 Mio. Euro heraufgesetzten Umsatzziel von circa 130 Mio. Euro. Hauptgrund sind die guten Geschäfte mit der Bundeswehr. Bereits Anfang des Jahres hatte der Spezialist für leistungsfähige und sensible IT-Sicherheitslösungen über den größten Einzelauftrag in der Firmengeschichte – es handelt sich um einen zweistelligen Millionen-Euro-Betrag – berichtet. Konkret geht es um die IT-Ausstattung des Multinationalen Kommandos Operative Führung in Ulm. Am Kapitalmarkt verfehlte die deutliche Prognoseanhebung ihre Wirkung nicht. Die secunet-Aktie – ein Dauerfavorit von boersengefluester.de – gewann in der Spitze um fast zehn Prozent auf 80 Euro an Wert. Erstmals seit einer halben Ewigkeit türmt sich die Marktkapitalisierung der Essener damit wieder auf mehr als 500 Mio. Euro – konkret sind es 529,75 Mio. Euro.

Verglichen mit den jetzt in Aussicht gestellten Gewinnen ist das zwar eine überaus sportliche Relation, andererseits verfügt secunet im behördlichen Bereich über eine herausragende Marktstellung. Wäre der Streubesitz mit 10,38 Prozent nicht so gering – Großaktionär Giesecke & Devrient hält 78,96 Prozent – dürfte die Gesellschaft längst ein Anwärter für den TecDAX sein. So bleibt die Aktie ein Spezialwert, für den sich freilich immer mehr Investoren und auch Finanzmedien interessieren. Bemerkenswert für boersengefluester.de war die in diesem Jahr – für secunet-Verhältnisse – super gut besuchte Analystenkonferenz in Frankfurt (siehe unseren Artikel dazu HIER). Damals hatte das Management mit Blick auf die Etat-Unsicherheiten im Zuge der nahenden Bundestagswahl allerdings noch relativ tief gestapelt. Schließlich ist das Unternehmen in der Vergangenheit meist schubweise gewachsen, es gab also immer wieder Konsolidierungen. Seit 2014 laufen die Geschäfte allerdings wie entfesselt.

Momentan darf man von dieser Aktie wohl immer noch kein Stück aus der Hand geben – auch wenn die Volatilität in dem Papier zuletzt signifikant zugenommen hat. Zur Erinnerung: Das bisherige All-Time-High erreichte die Aktie (Kürzel: YSN) mit 124 Euro am 23. Februar 2000, also zu besten Neuer-Markt-Zeiten. Nie im Leben hätte boersengefluester.de gedacht, dass sich der Titel dieser Marke jemals wieder annähern würde. Schließlich waren noch vor drei Jahren Kurse um 20 Euro an der Tagesordnung. Aber momentan läuft es einfach rund für secunet. Dennoch sollten Anleger auf dem Boden bleiben und nicht jedem Kurs nachrennen. Es werden auch wieder Konsolidierungen kommen, die dann wohl bessere Einstiegsniveaus ermöglichen.

Verglichen mit den jetzt in Aussicht gestellten Gewinnen ist das zwar eine überaus sportliche Relation, andererseits verfügt secunet im behördlichen Bereich über eine herausragende Marktstellung. Wäre der Streubesitz mit 10,38 Prozent nicht so gering – Großaktionär Giesecke & Devrient hält 78,96 Prozent – dürfte die Gesellschaft längst ein Anwärter für den TecDAX sein. So bleibt die Aktie ein Spezialwert, für den sich freilich immer mehr Investoren und auch Finanzmedien interessieren. Bemerkenswert für boersengefluester.de war die in diesem Jahr – für secunet-Verhältnisse – super gut besuchte Analystenkonferenz in Frankfurt (siehe unseren Artikel dazu HIER). Damals hatte das Management mit Blick auf die Etat-Unsicherheiten im Zuge der nahenden Bundestagswahl allerdings noch relativ tief gestapelt. Schließlich ist das Unternehmen in der Vergangenheit meist schubweise gewachsen, es gab also immer wieder Konsolidierungen. Seit 2014 laufen die Geschäfte allerdings wie entfesselt.

Momentan darf man von dieser Aktie wohl immer noch kein Stück aus der Hand geben – auch wenn die Volatilität in dem Papier zuletzt signifikant zugenommen hat. Zur Erinnerung: Das bisherige All-Time-High erreichte die Aktie (Kürzel: YSN) mit 124 Euro am 23. Februar 2000, also zu besten Neuer-Markt-Zeiten. Nie im Leben hätte boersengefluester.de gedacht, dass sich der Titel dieser Marke jemals wieder annähern würde. Schließlich waren noch vor drei Jahren Kurse um 20 Euro an der Tagesordnung. Aber momentan läuft es einfach rund für secunet. Dennoch sollten Anleger auf dem Boden bleiben und nicht jedem Kurs nachrennen. Es werden auch wieder Konsolidierungen kommen, die dann wohl bessere Einstiegsniveaus ermöglichen.

Foto: pixabay...

Foto: pixabay...

secunet Security Networks

Kurs: 189,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

Foto: pixabay...

© boersengefluester.de | Redaktion

An Aktien, deren Charts nach oben zeigen, herrscht zurzeit nun wirklich kein Mangel. Deutlich kleiner wird die Auswahl schon, wenn als Schnittmenge auch noch eine ansprechende fundamentale Bewertung gefragt ist. Einen prima Eindruck in beiden Disziplinen macht Centrotec Sustainable. Das Unternehmen hat sich auf Haustechnik wie Heizungen, Lüftungs- und Klimaanlagen oder auch Abgassysteme spezialisiert. Daneben ist die Gesellschaft aus Brilon auch noch in den Bereichen Spezialkunststoffe und Medizintechnik aktiv. Insgesamt kam Centrotec Sustainable im vergangenen Jahr auf Erlöse von 575 Mio. Euro und ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 35 Mio. Euro. Für das laufende Jahr stellt Vorstand Thomas Kneip Umsätze zwischen 575 und 600 Mio. Euro sowie ein EBIT in einer Bandbreite von 33 bis 35 Mio. Euro in Aussicht. Das sieht nicht gerade nach unbändiger Dynamik aus, andererseits wächst Centrotec aber zumindest kontinuierlich.

Kapitalisiert ist das Unternehmen momentan mit rund 350 Mio. Euro – bei Netto-Finanzschulden (inklusive Pensionsrückstellungen) von knapp 58 Mio. Euro. Der Start ins laufende Jahr lief sehr robust, wenngleich die guten Ergebnisse zum Teil auch an den Feiertagen lagen. So fiel Ostern 2017 ins zweite Quartal, und nicht – wie 2016 – ins Auftaktviertel. Dementsprechend wird das zweite Quartal bei Centrotec ein wenig gedämpfter ausfallen, die grundsätzlichen Trends sind jedoch intakt. Die Analysten von Hauck & Aufhäuser haben jedenfalls ihr Kursziel von 25 Euro bestätigt und empfehlen den Titel weiterhin zum Kauf. Auf die Dividendenrendite brauchen Neueinsteiger erst einmal nicht zu schauen, die Hauptversammlung fand bereits statt – am 31. Mai 2017. Mit einer Rendite von rund 1,5 Prozent gehört das Papier aber ohnehin nicht zu den Stürmern. Dafür bekommen Anleger den Titel für ein 2018er-KGV von gerade einmal rund 14. Der von boersengefluester.de berechnete Buchwert beträgt 13,27 Euro je Anteilschein – bei einem Aktienkurs von 19,56 Euro. Auch das eine faire Relation, die noch ausreichend Luft nach oben lässt. Also: Wer noch auf der Suche nach einem moderat bewerteten Small Cap ist: Bei Centrotec überwiegen derzeit ganz klar die Argumente für weiter steigende Kurse.

Centrotec

Kurs: 64,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Centrotec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540750 | DE0005407506 | SE | 784,10 Mio € | 08.12.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 718,98 | 290,76 | 323,28 | 323,74 | 270,59 | 315,00 | 0,00 | |

| EBITDA1,2 | 87,71 | 40,58 | 34,27 | 29,87 | 8,70 | 32,00 | 0,00 | |

| EBITDA-margin %3 | 12,20 | 13,96 | 10,60 | 9,23 | 3,22 | 10,16 | 0,00 | |

| EBIT1,4 | 48,80 | 23,59 | 12,77 | 8,68 | -14,07 | 9,00 | 0,00 | |

| EBIT-margin %5 | 6,79 | 8,11 | 3,95 | 2,68 | -5,20 | 2,86 | 0,00 | |

| Net profit1 | 29,03 | 58,03 | 36,39 | 701,42 | -96,04 | 6,00 | 0,00 | |

| Net-margin %6 | 4,04 | 19,96 | 11,26 | 216,66 | -35,49 | 1,91 | 0,00 | |

| Cashflow1,7 | 81,51 | 75,79 | 58,13 | 6,30 | 16,13 | 29,00 | 0,00 | |

| Earnings per share8 | 2,08 | 4,39 | 2,66 | 55,08 | -7,76 | 0,47 | 0,90 | |

| Dividend per share8 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Charttechnisch motivierte Anleger könnten bei der Bauer-Aktie allmählich nervös werden. Mit knapp 22 Euro ist der Anteilschein des Spezialisten für Tiefbauaktivitäten nun nämlich in genau die Regionen zurückgekehrt, die Anfang 2013 das obere Ende des vorangegangenen Kursaufschwungs markierten. Dabei ist es zunächst einmal überhaupt bemerkenswert, in welcher Geschwindigkeit die Notiz zuletzt überhaupt gen Norden geschossen ist. Seit Jahresbeginn türmt sich das Kursplus auf immerhin knapp 90 Prozent. Kein anderer Titel aus dem Sektor hat eine ähnlich gute Performance vorzuweisen. Ihre Antennen ausfahren sollten allerdings auch Investoren, die bei ihrer Einschätzung eher auf fundamentale Faktoren setzen. Immerhin kommen nahezu alle aktuellen Analysen zu dem Schluss, dass der faire Wert des Titels zurzeit im Bereich um 22 Euro anzusiedeln ist.

Demnach wäre es der beste Rat, die Gewinne noch ein wenig laufen zu lassen – und den Stoppkurs entsprechend nachzuziehen. Freilich hat die Bauer-Aktie vor Ausbruch der Finanzkrise gezeigt, dass sie sogar in Regionen von mehr als 60 Euro vorstoßen kann. 2008 erzielte das in Schrobenhausen ansässige Unternehmen allerdings auch Rekordgewinne von fast 108 Mio. Euro, während die Vorstandsprognosen für 2017 einen Überschuss zwischen 23 und 28 Mio. Euro vorsehen. Nach den vielen Verfehlungen der vergangenen Jahre wäre es aber freilich schon ein ermutigendes Signal, wenn Bauer diesmal Wort hält. Jedenfalls liegen die Schätzungen der Analysten eher im Bereich der offiziellen Prognosen. Mit anderen Worten: Die Erwartungshaltung ist vergleichsweise moderat. Das Auftaktviertel 2017 brachte zwar einen kleinen Fehlbetrag von knapp 4 Mio. Euro, was allerdings typisch für den saisonalen Verlauf bei Bauer ist. Letztlich hat boersengefluester.de sogar mit einem etwas höheren Verlust gerechnet. Positiv ist außerdem, dass Bauer bei einem Teil der Finanzverbindlichkeiten wieder von kurzfristig auf langfristig wechseln konnte. 2016 hatte Bauer bei der gegenüber den Banken zugesicherten Relation von Nettoschulden zu EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) noch kurzfristig gepatzt und musste daher zuvor als langfristig eingestufte Finanzverbindlichkeiten als kurzfristig fällige Darlehen umbuchen.

Losgelöst davon bleibt die enorm hohe Verschuldung der größte Haken an der Bauer-Aktie. So gesehen hat die Stärkung des Eigenkapitals Priorität bei Bauer. Langfristig soll die Quote zurück über die Marke von 30 Prozent gehen – verglichen mit zurzeit gut 24 Prozent. Vorerst stuft boersengefluester.de den Titel jedoch von „Kaufen“ auf „Halten“ zurück. Immerhin hatten wir Anfang Dezember 2016 einen perfekten Einstiegszeitpunkt (siehe den Beitrag HIER). Wenn aus charttechnischer und fundamentaler Sicht markante Hürden auftauchen, ist ein Zusatzmaß an Vorsicht sicher kein schlechter Ratgeber. Nächster wichtiger Termin ist die Hauptversammlung Ende Juni am Firmensitz in Schrobenhausen. Zwar gibt es eine kleine Dividende von 0,10 Euro je Aktie (Vorjahr: 0,15 Euro). Ein klassischer Renditewert ist Bauer aber so oder so nicht.

...

© boersengefluester.de | Redaktion

Überraschende Wendungen kennen die Aktionäre von Clere nur zu gut. Schließlich lief bereits der Verkauf des operativen Geschäfts vor rund 1,5 Jahren alles andere als stromlinienförmig. Den vorläufigen Höhepunkt liefert jedoch der Vorstoß von Großaktionär Thomas van Aubel (Elector GmbH), ein Delisting für die mittlerweile als Beteiligungsgesellschaft im Bereich Alternative Energien tätige Gesellschaft durchzuziehen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Dabei zieht die Bieterin den Ärger der Streubesitzaktionäre gleich mehrfach auf sich: Zunächst einmal ist ein Delisting sowieso so eine Art natürlicher Feind der Anleger, da es den Wert des Investments massiv beeinträchtigt. Hinzu kommt, dass Elector gerade einmal den gesetzlichen Mindestpreis in Form des Sechs-Monats-Durchschnittskurses als Abfindung zahlen will. Bei Clere sind das 16,33 Euro pro Aktie. Dabei steht ein Netto-Cash von rund 22,70 Euro in der Bilanz. Und als Krönung strebt der Großaktionär auf der nächsten Hauptversammlung eine Dividende in der Höhe an, die für ihn ausreicht, um die angedienten Aktien aus der Firmenkasse bezahlen zu können.

Kein Wunder, dass die Anleger bislang sehr zögerlich auf die noch bis zum 22. Juni 2017 (24.00 Uhr) laufende Offerte eingegangen sind. Bis zum 7. Juni wurden gerade einmal 93.451 Anteile – das sind knapp 1,59 Prozent aller ausstehenden Aktien – angedient. Selbst wenn man die 2.086.556 von Elector gehaltenen Aktien vom Gesamtkuchen trennt, erhöht sich die Quote auf magere 2,46 Prozent. Zwar ist es völlig normal, dass die meisten Anleger sich erst kurz vor Schluss entscheiden. Doch in diesem Fall dürfte es eher unwahrscheinlich sein, dass Elector am Ende auf signifikante Mehrheiten kommt. Immerhin kommt selbst der Vorstand von Clere in seiner Stellungnahme (Download HIER) zu dem Schluss, dass der faire Wert je Clere-Aktie – abgestellt auf den Substanz- beziehungsweise Liquidationswert – über dem Angebotspreis liegt. Dabei nennt Clere 18,83 Euro je Aktie als mögliche Hausnummer, windet sich gleichzeitig aber wie ein Aal und hält den Delisting-Plan grundsätzlich für eine gute Sache.

Welche Szenarien sind also möglich? Zum einen kann Elector bis zum 21. Juni 2017 die Angebotsbedingungen verändern – sprich den Preis höher setzen. Das wiederum würde eine Verlängerung der Annahmefrist bis zum 6. Juli 2017 auslösen. Je nach Preis könnte das ein Motivationsschub für so manchen Privatanleger sein und die Quote hochtreiben. Noch ist das aber reine Spekulation. Der aktuelle Aktienkurs von 16,31 Euro deutet jedenfalls nicht auf eine Nachbesserung hin. Aber wer weiß: Bei Clere gab es schon so manche Kehrtwende. Theoretisch kann Thomas van Aubel, der mit Blick auf die durchschnittlichen HV-Präsenzen eine faktische Mehrheit besitzt, das Verhalten der Kleinanleger zwar relativ egal sein. Ein für ihn optimales Delisting-Kommando wäre aber wohl mit mehr Zustimmung der Anleger verbunden. Viel hängt auch davon ab, ob beispielsweise die Börse Hamburg die Clere-Aktie im Freiverkehr auf eigenes Geheiß weiterführt. In diesem Fall besteht durchaus die reelle Chance, dass sich der Aktienkurs – ein vernünftiges operatives Geschäft vorausgesetzt – dem fairen Wert sukzessive annähert. Denkbar ist, dass Elector hier als Käufer auftritt – auch zu höheren Kursen.

Was also tun? Zumindest bis kurz vor Ablauf der offiziellen Annahmefrist ist es wohl am besten, seine Stücke im Depot zu behalten und nichts zu unternehmen – außer, die zunächst wöchentlichen und zum Schluss täglichen Wasserstandsmeldungen regelmäßig zu verfolgen. Erfahrene Spezialwertekenner werden sich wohl auch von dem drohenden Delisting nicht abschrecken lassen. Dafür ist die Lücke zwischen Angebotspreis udn fairem Wert einfach zu groß. Aber letztlich muss das jeder Clere-Anleger für sich entscheiden.

Foto: pixabay...

© boersengefluester.de | Redaktion

Um es gleich vorweg zu sagen: Surteco hat nichts mit Elektromobilität, Lieferdiensten, BigData oder FinTech zu. Das Unternehmen stellt Kantenbänder, Folien, Dekordrucke und Trennpapiere her – allesamt Produkte, wie sie vorzugsweise in der Möbelindustrie eingesetzt werden. So steht Surteco seit 2001 für SURface TEchnology COrporation (Oberflächentechnolgie). Das ist kein Geschäft mit riesigen Wachstumsraten, zudem herrscht im Markt ein nicht zu unterschätzender Preisdruck, gepaart mit einer hohen Abhängigkeit von den Kosten für die eingesetzten Rohstoffe. Kein Wunder, dass die Surteco-Aktie nicht zu den Highflyern auf dem heimischen Kurszettel wie MBB, Vectron Systems oder NorCom Information technology gehört. Dafür hat der ehemalige SDAX-Titel allerdings auch andere Qualitäten, die den meisten Werten aus den angesagten Branchen vielfach abhanden gekommen sind: Bei Surteco bekommen die Anleger nämlich einen solide bewerteten Small Cap mit ansehnlicher Dividendenrendite von etwas mehr als drei Prozent und einem nicht heißgelaufenen Chart.