Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Wenn sich die Aktionäre von Funkwerk am 20. Juni 2017 im Erfurter Dorint Hotel am Dom zur Hauptversammlung treffen, steht das Standardprogramm auf der Tagesordnung: Vorlage des Jahresabschlusses, Entlastung von Vorstand und Aufsichtsrat und so weiter. Grund für außergewöhnliche Maßnahmen gibt es auch nicht, denn der Spezialist für Zugfunktechnik, Infodisplays und Videoüberwachungssystemen hat sich operativ prima entwickelt. Das spiegelt sich im Aktienkurs wider, der allein in den vergangenen zwölf Monaten um rund 70 Prozent auf zurzeit 6,20 Euro zugelegt hat. Damit kommt die Gesellschaft aus dem gut 30 Kilometer nördlich von Erfurt gelegenen Kölleda auf eine Marktkapitalisierung von 50 Mio. Euro. „Die Aktie ist eine zunehmend stabile Komponente am Kapitalmarkt“, erklärt die Vorstandsvorsitzende Kerstin Schreiber den ihrer Meinung nach wichtigsten Grund für den Kurszuwachs. Allerdings: Gerade einmal 22,16 Prozent der Aktien befinden sich im Streubesitz, den Rest hält die Hörmann Finance GmbH. Und im Prinzip schienen die Tage von Funkwerk auf dem Parkett sogar schon einmal gezählt. Mitte 2014 hatte Hörmann, ein Mischkonzern aus der Nähe von München, ein Übernahmeangebot zu 2,55 Euro je Anteilschein an die Aktionäre von Funkwerk gerichtet und sich ein Delisting als Option offen gelassen – oder besser gesagt „angedroht“.

Bislang ist es jedoch nicht dazu gekommen und schon aus steuerlichen Gründen sieht es nicht unbedingt danach aus, dass Hörmann kurzfristig auf einen Abschied vom Kurszettel drängt. Ein Investor-Relations-Feuerwerk dürfen Anleger trotzdem nicht erwarten. Umso bemerkenswerter, wie groß das Interesse in der Spezialwerteszene an der Funkwerk-Aktie ist. Auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz Ende April war die Präsentation von Kerstin Schreiber jedenfalls ausnehmend gut besucht. Dabei gehört die seit gut drei Jahren als Alleinvorstand agierende Schreiber sicher nicht in die Kategorie Börsenprofi. Dafür glänzt sie, wenn es um Branchenthemen und aktuelle Entwicklungen von Funkwerk geht. Kein Wunder: Kerstin Schreiber arbeitet seit mittlerweile gut 20 Jahren in dem Unternehmen. Derart viel Sachverstand, Bescheidenheit und Kompetenz kommt bei den Investoren auf der MKK gut an. Und da sich die Vorstandsvorsitzende mit forschen Prognosen nicht aus der Reserve locken lässt („Wir planen vorsichtig und freuen uns, wenn es mehr wird.“), lohnt es sich umso mehr, tiefer in das Zahlenwerk einzusteigen.

Von Analysten gecovert wird die Aktie von Funkwerk allerdings schon lange nicht mehr. Edmund Meyer, ein langjähriger Firmenkenner, hat sich die Bilanz vorgenommen. Fazit seiner Analyse: „Funkwerk hat alle Register gezogen, um einen höheren Gewinnausweis zu vermeiden. Das Unternehmen tut momentan alles, um nach einer mehrjährigen heftigen Durststrecke den Wiederaufstieg klein zu reden.“ Nur zwei Kostproben: Aus einem früheren Projekt in Algerien, bei dem Funkwerk gemeinsam mit mehreren Partnern engagiert war, kam es vor vielen Jahren angeblich zu Unregelmäßigkeiten, im Zuge dessen mehrere Bankkonten mit einer Funkwerk zustehenden Gesamthöhe von 3,3 Mio. Euro gesperrt wurden. „Eine interne Untersuchung der Funkwerk AG hat keine Anhaltspunkte für die Richtigkeit der Korruptionsvorwürfe ergeben“, betont das Unternehmen. Dennoch erging im Februar 2016 in Algier ein mündliches Gerichtsurteil, wonach Funkwerk für schuldig befunden und mit einer Strafzahlung von 40.000 Euro belegt wurde. Anschließend wären die Bankkonten jedoch wieder frei gewesen. Damit wollte sich Funkwerk aber nicht abfinden und hat gegen das mündliche Urteil Rechtsmittel eingelegt, was wiederum zur Folge hatte, dass die 3,3 Mio. Euro weiterhin auf Eis liegen.

Im aktuellen Geschäftsbericht wurde diese Entwicklung mit einer weiteren Abschreibung der Algerien-Forderung von 800.000 Euro auf nun 1.000.000 Euro bedacht. Unter dem ganz strengen Vorsichtsprinzip mag das nachvollziehbar sein, andererseits ist es zumindest erklärungsbedürftig, warum Funkwerk hier kurz vor dem Ziel nochmals eine Wertberichtigung vornimmt. Auffällig ist zudem, dass bei der gesetzlich vorgeschriebenen Auffüllung der Pensionsverpflichtungen der schnelle Weg gegangen wurde und die Lücke von gut 734.000 Euro auf einen Schlag zu den entsprechenden Rückstellungen zugeführt wurde. Alternativ hätte Funkwerk diese Summe auch strecken können. Unter Berücksichtigung dieser Sonderfaktoren scheint die Prognose des Vorstands, die für 2017 einen Umsatz von 77 Mio. Euro (Vorjahr: 77,4 Mio. Euro) sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von rund 4 Mio. Euro (Vorjahr: 5,45 Mio. Euro) vorsieht, doch sehr tiefgestapelt – selbst wenn sich Effekte aus Großaufträgen nicht wiederholen lassen und es im Projektgeschäft regelmäßig zu Verzögerungen kommen kann.

Boersengefluester.de hat die eigenen Schätzungen jedenfalls kräftig überarbeitet und kalkuliert nun mit einem Betriebsergebnis von 5,6 Mio. Euro für 2017. Verglichen damit sieht die Marktkapitalisierung sehr geerdet aus. Eins ändert sich jedoch nicht: Die Funkwerk-Aktie ist ein extrem marktenges Papier. Dementsprechend sollten sich hier nur langfristig orientierte Anleger engagieren. Zudem hat die Vergangenheit gezeigt, dass die wirtschaftliche Entwicklung enormen Schwankungen unterworfen ist. Eine gute Portion Risikobereitschaft ist also ebenfalls vonnöten. Dafür bietet Funkwerk aber auch eine kernige Investmentstory rund um die Themen Bahninfrastruktur und Sicherheitstechnik. Ebenfalls positiv: Ab dem kommenden Jahr hat Firmenlenkerin Schreiber die vorsichtige Wiederaufnahme der Dividendenzahlung in Aussicht gestellt.

Foto: pixabay

...

© boersengefluester.de | Redaktion

Wer hätte das gedacht? Nachdem der Aktienkurs von Südzucker zu Jahresbeginn noch mit Schwung auf die Marke von 25 Euro düste, wird der MDAX-Titel mittlerweile wieder für weniger als 20 Euro gehandelt. Dabei hat der Zuckerproduzent zuletzt regelmäßig besser als erwartete Zahlen vorgelegt und mit einer Anhebung der Dividende von 0,30 auf 0,45 Euro die Schätzungen ebenfalls getoppt. Sorgen bereitet den Analysten jedoch die abwärts gerichtete Entwicklung des Zuckerpreises, zumal das eigentlich einschneidende Ereignis erst noch bevorsteht: Ende September 2017 laufen die europäischen Verordnungen aus, die eine halbe Ewigkeit lang die Mindestpreise für Rüben sowie die Produktionsquoten geregelt haben. „Der Wegfall der Produktionsquoten bietet die Chance, deutlich mehr Zucker zu produzieren und damit die Produktionskapazitäten zukünftig besser auszulasten. Wir werden damit unsere europäische Marktposition festigen und die neu eröffneten Exportmöglichkeiten gezielt nutzen“, gibt sich Südzucker-CEO Wolfgang Heer kämpferisch. An Bedeutung gewinnen sollen insbesondere Regionen wie der Mittlere und Nahe Osten, Afrika sowie Südostasien.

Zwar haben die Mannheimer im Geschäftsjahr 2016/17 (28. Februar) im Zuckergeschäft den Trend gedreht und ein positives operatives Ergebnis von 72 Mio. Euro erzielt. Super überzeugend ist diese Ausbeute freilich nicht, schließlich sollte das operative Ergebnis des Segments in einer Bandbreite von 90 bis 120 Mio. Euro ankommen. Die Gesellschaft selbst spricht noch immer von einer Übergangsphase und betont, dass die langfristigen Ergebniserwartungen oberhalb der aktuellen Größenordnung liegen. Auf Konzernebene – also inklusive des Geschäfts mit Tiefkühlprodukten, Spezialstärke, Portionsartikel, Fruchtsäften und auch Biokraftstoff (CropEnergies) – rechnet die Gesellschaft für 2017/18 mit einem Umsatzplus von zuletzt 6.476 Mio. Euro auf eine Spanne von 6.700 bis 7.000 Mio. Euro. Das operative Ergebnis (Gewinn vor Zinsen, Steuern und Sondereinflüssen) soll eine Größenordnung von 425 bis 500 Mio. Euro erklimmen – nach zuletzt 426 Mio. Euro. Mit diesen Zahlen bewegt sich Südzucker im Rahmen der Erwartungen des Kapitalmarkts, wenngleich die einzelnen Schätzungen recht weit auseinanderklaffen.

Unter Berücksichtigung der Netto-Finanzschulden von 413 Mio. Euro kommt der MDAX-Konzern zurzeit auf einen Unternehmenswert von rund 4.424 Mio. Euro. Das entspricht als etwa dem Zehnfachen des für 2017/18 in Aussicht gestellten operativen Ergebnisses. Für boersengefluester.de ist das eine eher bodenständige Bewertung. Punkten kann der Titel auch durch den vergleichsweise geringen Abstand zum Buchwert von momentan 15,94 Euro je Aktie (dabei sind die Anteile Dritter, das Hybrid-Eigenkapital sowie die anstehende Dividendenausschüttung bereits von boersengefluster.de aus dem gesamten Eigenkapital herausgerechnet). Insgesamt überwiegen auf dem aktuell gedrückten Niveau für uns wieder die Chancen, so dass wir unsere Einschätzung für die Südzucker-Aktie von Halten auf Kaufen heraufsetzen. Oder um es anders auszudrücken: Das Glas ist eher halbvoll als halbleer.

Unter Berücksichtigung der Netto-Finanzschulden von 413 Mio. Euro kommt der MDAX-Konzern zurzeit auf einen Unternehmenswert von rund 4.424 Mio. Euro. Das entspricht als etwa dem Zehnfachen des für 2017/18 in Aussicht gestellten operativen Ergebnisses. Für boersengefluester.de ist das eine eher bodenständige Bewertung. Punkten kann der Titel auch durch den vergleichsweise geringen Abstand zum Buchwert von momentan 15,94 Euro je Aktie (dabei sind die Anteile Dritter, das Hybrid-Eigenkapital sowie die anstehende Dividendenausschüttung bereits von boersengefluster.de aus dem gesamten Eigenkapital herausgerechnet). Insgesamt überwiegen auf dem aktuell gedrückten Niveau für uns wieder die Chancen, so dass wir unsere Einschätzung für die Südzucker-Aktie von Halten auf Kaufen heraufsetzen. Oder um es anders auszudrücken: Das Glas ist eher halbvoll als halbleer.

Foto: pixabay

...

Südzucker

Kurs: 10,13

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-margin %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-margin %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Net profit1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Net-margin %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Earnings per share8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividend per share8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 729700 | DE0007297004 | AG | 2.068,38 Mio € | 01.05.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio € | 29.09.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

Small Caps, deren Kurse auf All-Time-High notieren, gibt es mittlerweile jede Menge. In den erlauchten Kreis dieser Gruppe ist zuletzt auch der Anteilschein von pferdewetten.de vorgestoßen – und zwar mit Wucht. Immerhin schoss der Aktienkurs innerhalb weniger Tage von 9 auf 12 Euro. Operativ sind die Düsseldorfer bereits seit vielen Quartalen erfolgreich unterwegs. Mit einem Börsenwert von lange Zeit weniger als 50 Mio. Euro, wovon sich wiederum nur knapp 31 Prozent im Streubesitz befinden, hatten aber nur relativ wenige Spezialwertefans und Branchenexperten den Titel auf dem Radar. Das scheint sich nun allmählich zu ändern. Vor allen Dingen der noch für das laufende Jahr angekündigte Eintritt in den Markt für Sportwetten elektrisiert die Anleger. Dafür hat das Unternehmen die Ende November 2013 für die Dauer von 36 Monate an den damaligen Großaktionär Mybet Holding übertragene Domain www.sportwetten.de zurück an den Rhein geholt. Auszahlungen waren mit dem Deal nicht verbunden, im Prinzip wurden sie mit bestehenden Darlehensforderungen von 691.000 Euro an Mybet verrechnet. Der historische Hintergrund: Die heutige pferdewetten.de AG firmierte bis 2008 unter dem Namen sportwetten.de AG. Ein Jahr zuvor stieg die Mybet Holding – damals noch unter dem Namen FLUXX AG – bei pferdewetten.de bzw. damals sportwetten.de ein.

Es folgte eine ganz schwierige Zeit für das Akquisitionsziel. Im Zuge der Unklarheiten mit dem damaligen Glücksspielstaatsvertrag änderte sportwetten.de schließlich den Namen und fokussierte das Geschäft auf den weniger verfänglichen Bereich Pferdewetten. Die Restrukturierung unter dem Mitte Juli 2010 als Vorstand zu pferdewetten.de gekommenen Pierre Hofer – ein gebürtiger Österreicher – zeigte anschließend ungeahnte Erfolge, während umgekehrt die Mutter Mybet Holding – ursprünglich der Rettungsanker für pferdewetten.de – mit immer stärkeren Problemen zu kämpfen hatte. 2013 erfolgte schließlich das besagte Sale-and-lease-back-Geschäft mit den Domains sportwetten.de und sportwetten.com. Der an Mybet gezahlte Kaufpreis wurde bilanziell entsprechend als gewährtes Darlehen eingestuft. Mitte 2016 musste die Mybet Holding schließlich ihren Anteil an pferdewetten.de ganz veräußern, was für die Düsseldorfer wiederum einem Befreiungsschlag glich – auch weil die neuen Aktionäre aus verschiedensten Sektoren – von der Wettbranche bis zum Finanzinvestor – kamen und neue Spielräume eröffneten. Mit 5,33 Prozent hat sich zum Beispiel auch der bet-at-home.com Co-Gründer Jochen Dickinger engagiert.

Freilich liegt die Option mit dem Thema Sportwetten schon etwas länger auf dem Tisch. Nun geht CEO Pierre Hofer jedoch in die Offensive: „Wir haben mit dem Rückkauf der Domain www.sportwetten.de eine Perle und ein echtes Asset erstanden und uns lange überlegt, wie wir dessen Potential bestmöglich entfalten können. Wir sind überzeugt, dass wir als Wettprofis zusammen mit den richtigen Partnern auch in der Sportwette erfolgreich am Markt agieren können und neben dem Umsatz- und Ergebniswachstum der Pferdewette eine zweite Wachstumsrakete zünden können.“ In welchen Dimensionen sich die Investitionen für die Erweiterungen der geschäftlichen Aktivitäten bewegen werden, lässt sich gegenwärtig noch nicht valide abschätzen. Aus diesem Grund bleibt Hofer auch beiseiner bisherigen Prognose für 2017, die ein Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite von 1,8 bis 2,2 Mio. Euro vorsieht. Die kommenden Monate bleiben also interessant für die schon mehrfach von boersengefluester.de empfohlene Aktie der pferdewetten.de AG.

Bemerkenswert am Rande: Die Börsenhistorie von sportwetten.de geht auf die 1997 von Matthias Gärtner gegründete und 2000 an den Neuen Markt geführte e.multi Digitale Dienste AG zurück. Gärtner wiederum ist heute Finanzvorstand des Spezialpharmadienstleisters Medios und machte in dieser Funktion – gemeinsam mit Medios-CEO Manfred Schneider – kürzlich eine ziemliche gute Figur auf der Frühjahrskonferenz der DVFA.

Freilich liegt die Option mit dem Thema Sportwetten schon etwas länger auf dem Tisch. Nun geht CEO Pierre Hofer jedoch in die Offensive: „Wir haben mit dem Rückkauf der Domain www.sportwetten.de eine Perle und ein echtes Asset erstanden und uns lange überlegt, wie wir dessen Potential bestmöglich entfalten können. Wir sind überzeugt, dass wir als Wettprofis zusammen mit den richtigen Partnern auch in der Sportwette erfolgreich am Markt agieren können und neben dem Umsatz- und Ergebniswachstum der Pferdewette eine zweite Wachstumsrakete zünden können.“ In welchen Dimensionen sich die Investitionen für die Erweiterungen der geschäftlichen Aktivitäten bewegen werden, lässt sich gegenwärtig noch nicht valide abschätzen. Aus diesem Grund bleibt Hofer auch beiseiner bisherigen Prognose für 2017, die ein Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite von 1,8 bis 2,2 Mio. Euro vorsieht. Die kommenden Monate bleiben also interessant für die schon mehrfach von boersengefluester.de empfohlene Aktie der pferdewetten.de AG.

Bemerkenswert am Rande: Die Börsenhistorie von sportwetten.de geht auf die 1997 von Matthias Gärtner gegründete und 2000 an den Neuen Markt geführte e.multi Digitale Dienste AG zurück. Gärtner wiederum ist heute Finanzvorstand des Spezialpharmadienstleisters Medios und machte in dieser Funktion – gemeinsam mit Medios-CEO Manfred Schneider – kürzlich eine ziemliche gute Figur auf der Frühjahrskonferenz der DVFA.

Foto: pixabay

[sws_blue_box box_size="640"]Sie interessieren sich für Umfirmierungen und Börsenhistorie? Dann klicken Sie doch mal auf unser exklusives Tool Umfirmierungen[/sws_blue_box]

...

pferdewetten.de

Kurs: 2,69

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,17 | 12,73 | 12,48 | 25,40 | 46,30 | 56,00 | 78,00 | |

| EBITDA1,2 | 3,03 | -0,01 | -2,53 | -11,00 | -18,80 | 1,00 | 7,00 | |

| EBITDA-margin %3 | 21,38 | -0,08 | -20,27 | -43,31 | -40,61 | 1,79 | 8,97 | |

| EBIT1,4 | 2,54 | -0,59 | -3,55 | -7,30 | -8,50 | 0,00 | 0,00 | |

| EBIT-margin %5 | 17,93 | -4,64 | -28,45 | -28,74 | -18,36 | 0,00 | 0,00 | |

| Net profit1 | 1,46 | -0,16 | -2,49 | -8,50 | -11,00 | 0,00 | 0,00 | |

| Net-margin %6 | 10,30 | -1,26 | -19,95 | -33,47 | -23,76 | 0,00 | 0,00 | |

| Cashflow1,7 | 1,87 | 2,35 | -2,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,34 | -0,04 | -0,32 | -1,75 | -2,25 | -0,35 | -0,06 | |

| Dividend per share8 | 0,26 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| pferdewetten.de | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2YN77 | DE000A2YN777 | AG | 24,96 Mio € | 19.07.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

Typisch Börse: Erst liegt die Aktie der FinTech Group über Monate beinahe wie Blei in den Regalen – und plötzlich geht der Titel ab in den Norden. Als Auslöser wird vordergründig meist ein positiver Presseartikel (Europas aussichtsreichste Fintech-Aktie) auf welt.de genannt. Für noch mehr Aufmerksamkeit – zumindest in Investorenkreisen – dürfte freilich die Präsentation von Finanzvorstand Muhamad Chahrour auf der DFVA-Frühjahrskonferenz gesorgt haben. Es gab nicht viele Vorstände auf der Veranstaltung, die derart forsch vorgetragen haben. Nicht auszudenken, wenn der ebenfalls wortgewaltige CEO Frank Niehage und Chahrour als Duo im Frankfurter Marriott Hotel präsent gewesen wären. Dass einige Investoren zuletzt eher abwartend reagierten, hat für CFO Chahrour einen klaren Grund: „Wir befinden uns in der Transformation vom Small Cap zum Mid Cap.“

Zudem gab und gibt es bei dem Finanzdienstleister mit den beiden Flaggschiffen flatex und XCOM jede Menge Veränderungen: Regelmäßige Leser von boersengefluester.de wissen etwa um die Neuordnung der Organisationsstruktur in eine Tech- und eine Bankeinheit. Zudem sorgte flatex mit der Belastung von Negativzinsen für Schlagzeilen. „Strategisch haben wir alles getan, um die Gruppe einfach und sauber zu positionieren“, sagt Chahrour. Die Kernbotschaft an die Investoren ist jedoch, dass der Erfolg der FinTech Group auf einem hybriden Geschäftsmodell fußt – also B2B und B2C. Im jetzt vorgelegten Geschäftsbericht 2016 lässt sich das alles dezidiert nachlesen, etwa in dem Vorstandsinterview auf den Seiten 12 bis 15. Die bisherigen Prognosen zum Umsatz und Gewinn hat die FinTech Group in dem Zahlenwerk ebenfalls bestätigt, was allerdings auch so zu erwarten war. Zudem weisen die Frankfurter darauf hin, dass sie auch weitere Zukäufe nicht ausschließen. Boersengefluester.de ist entsprechend gespannt, es muss ja nicht gleich eine Akquisition vom Kaliber XCOM sein, für die die FinTech Group immerhin 43,56 Mio. Euro auf den Tisch legte.

[sws_blue_box box_size="640"]Den Geschäftsbericht der FinTech Group können Sie sich direkt auf boersengefluester.de – unter der Tabelle "Die wichtigsten Finanzdaten auf einen Blick" – herunterladen.[/sws_blue_box]

Die Umsetzung des Upgrades vom Scale in den Prime Standard erwartet das Management für das vierte Quartal 2017. Zumindest dieser Prozess dauert also etwas länger als ursprünglich erwartet. Ansonsten rechnet die Gruppe für 2017 mit 25.000 Brokerage-Neukunden und Unterkante 1 Million Trades in Produkten von Morgan Stanley. „Zusätzlich werden weitere Services wie beispielsweise „RoBo-Advice“ und „Social Trading“ in die Produktpaletten der Online-Broker integriert, um vorhandenes Potenzial bestmöglich auszuschöpfen und Multiplikatoren zu nutzen.“ Bemerkenswert ist auch eine – für die meisten Beobachter vermutlich in der allgemeinen Betriebsamkeit untergegangene – Personalie: Demnach hat Bernd Förtsch, der Unternehmer gehört über die GfBk Gesellschaft für Börsenkommunikation zu den wesentlichen Aktionären der Fintech Group, seinen Posten im Aufsichtsrat zum 30. Januar 2017 niedergelegt. Seine Patronatserklärung gegenüber der FinTech Group hatte er bereits vorher gekündigt. Zudem wird die flatex & friends GmbH (Internetdienstleitungen plus ex CeFDex) als aufgegebener Geschäftsbereich auf die FinTech Group übertragen.

Damit nicht genug: Demnächst wird auch die XCOM AG via Squeeze-out auf die FinTech Group AG verschmolzen. Interessant dabei: Der Abfindungspreis von 218,86 Euro je Aktie entspricht einer XCOM-Bewertung von 124,23 Mio. Euro, was gut 41 Prozent der Marktkapitalisierung der FinTech Group entspricht. All dies zeigt, dass sich die FinTech Group – mit zunehmender Größe – auch organisatorisch neu aufstellt. Die Analysten der Commerzbank sehen die aktuelle Entwicklung jedenfalls positiv und räumen der Aktie ein Kurspotenzial bis 22 Euro ein. Andere Finanzexperten sind sogar noch deutlich zuversichtlicher und gehen bis in den Bereich um 28 Euro. Die gute Kurslaune dürfte vermutlich anhalten, denn zurzeit tourt das Duo Niehage/Chahrour auf Roadshow durch die USA und Kanada.

Zudem gab und gibt es bei dem Finanzdienstleister mit den beiden Flaggschiffen flatex und XCOM jede Menge Veränderungen: Regelmäßige Leser von boersengefluester.de wissen etwa um die Neuordnung der Organisationsstruktur in eine Tech- und eine Bankeinheit. Zudem sorgte flatex mit der Belastung von Negativzinsen für Schlagzeilen. „Strategisch haben wir alles getan, um die Gruppe einfach und sauber zu positionieren“, sagt Chahrour. Die Kernbotschaft an die Investoren ist jedoch, dass der Erfolg der FinTech Group auf einem hybriden Geschäftsmodell fußt – also B2B und B2C. Im jetzt vorgelegten Geschäftsbericht 2016 lässt sich das alles dezidiert nachlesen, etwa in dem Vorstandsinterview auf den Seiten 12 bis 15. Die bisherigen Prognosen zum Umsatz und Gewinn hat die FinTech Group in dem Zahlenwerk ebenfalls bestätigt, was allerdings auch so zu erwarten war. Zudem weisen die Frankfurter darauf hin, dass sie auch weitere Zukäufe nicht ausschließen. Boersengefluester.de ist entsprechend gespannt, es muss ja nicht gleich eine Akquisition vom Kaliber XCOM sein, für die die FinTech Group immerhin 43,56 Mio. Euro auf den Tisch legte.

[sws_blue_box box_size="640"]Den Geschäftsbericht der FinTech Group können Sie sich direkt auf boersengefluester.de – unter der Tabelle "Die wichtigsten Finanzdaten auf einen Blick" – herunterladen.[/sws_blue_box]

Die Umsetzung des Upgrades vom Scale in den Prime Standard erwartet das Management für das vierte Quartal 2017. Zumindest dieser Prozess dauert also etwas länger als ursprünglich erwartet. Ansonsten rechnet die Gruppe für 2017 mit 25.000 Brokerage-Neukunden und Unterkante 1 Million Trades in Produkten von Morgan Stanley. „Zusätzlich werden weitere Services wie beispielsweise „RoBo-Advice“ und „Social Trading“ in die Produktpaletten der Online-Broker integriert, um vorhandenes Potenzial bestmöglich auszuschöpfen und Multiplikatoren zu nutzen.“ Bemerkenswert ist auch eine – für die meisten Beobachter vermutlich in der allgemeinen Betriebsamkeit untergegangene – Personalie: Demnach hat Bernd Förtsch, der Unternehmer gehört über die GfBk Gesellschaft für Börsenkommunikation zu den wesentlichen Aktionären der Fintech Group, seinen Posten im Aufsichtsrat zum 30. Januar 2017 niedergelegt. Seine Patronatserklärung gegenüber der FinTech Group hatte er bereits vorher gekündigt. Zudem wird die flatex & friends GmbH (Internetdienstleitungen plus ex CeFDex) als aufgegebener Geschäftsbereich auf die FinTech Group übertragen.

Damit nicht genug: Demnächst wird auch die XCOM AG via Squeeze-out auf die FinTech Group AG verschmolzen. Interessant dabei: Der Abfindungspreis von 218,86 Euro je Aktie entspricht einer XCOM-Bewertung von 124,23 Mio. Euro, was gut 41 Prozent der Marktkapitalisierung der FinTech Group entspricht. All dies zeigt, dass sich die FinTech Group – mit zunehmender Größe – auch organisatorisch neu aufstellt. Die Analysten der Commerzbank sehen die aktuelle Entwicklung jedenfalls positiv und räumen der Aktie ein Kurspotenzial bis 22 Euro ein. Andere Finanzexperten sind sogar noch deutlich zuversichtlicher und gehen bis in den Bereich um 28 Euro. Die gute Kurslaune dürfte vermutlich anhalten, denn zurzeit tourt das Duo Niehage/Chahrour auf Roadshow durch die USA und Kanada.

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar.

Zwischen der FinTech Group AG und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie der FinTech Group.

boersengefluester.de hält keine Beteiligung an der FinTech Group AG.

boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

...

© boersengefluester.de | Redaktion

Aus heutiger Sicht war der Börsengang von windeln.de vor etwas mehr als zwei Jahren natürlich ein Wahnsinn. Den im Mai 2015 gewählten Ausgabepreis von 18,50 Euro hat der Anteilschein des Onlinehändlers für Baby- und Kleinkinderbedarf nie wieder gesehen. Eigentlich galt die 2010 gegründete Gesellschaft als coole Börsenstory – wenn die hohe Bewertung zum IPO nicht gewesen wäre. Immerhin brachten die Münchner zum Börsenstart mehr als 460 Mio. Euro auf die Waagschale – bei 2015er-Erlösen von 161 Mio. Euro und einem Betriebsverlust von gut 22 Mio. Euro. Dabei hatten Titel wie Zooplus und später auch Zalando E-Commerce-Anbieter auf dem heimischen Börsenparkett eigentlich salonfähig gemacht. Doch bei windeln.de kamen Sonderthemen hinzu: Insbesondere die geänderten regulatorischen Bestimmungen für Warenlieferungen nach China sowie die Einführung eines neuen ERP-Softwaresystems sorgten für erhebliche Belastungen im Zahlenwerk. „Das hat uns zurückgeworfen“, sagt Finanzvorstand Nikolaus Weinberger im Gespräch mit boersengefluester.de.

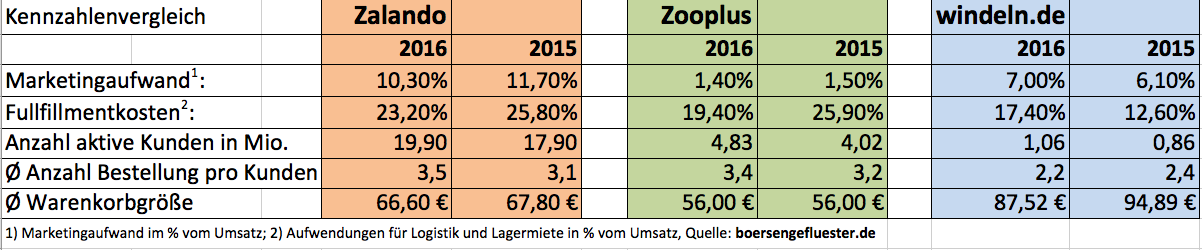

Um wieder in die Spur zu kommen, setzte windeln.de das Fitnessprogramm STAR auf. Wesentliche Teile davon sind bereits umgesetzt, etwa in den Bereichen Logistik, Einkauf und Produktangebot. Zudem wurde der Geschäftsbereich Shopping Clubs eingestellt und die internationalen Aktivitäten rund um die Zukäufe Feedo (Osteuropa) und Bebitus (Südeuropa) integriert. Und auch China hat sich wieder spürbar erholt. Noch bleiben die meisten Investoren aber auf Distanz zu windeln.de, schließlich werden die Zahlen auf absehbare Zeit tiefrot bleiben – trotz des avisierten Wachstums von durchschnittlich etwa 15 Prozent. Erst ab 2019 will die Gesellschaft auf bereinigter EBIT-Basis die Gewinnschwelle überschreiten. Auf die lange Sicht hält Weinberger dann EBIT-Margen von fünf Prozent für möglich. Das entspricht etwa dem Niveau, mit dem Analysten auch bei Zalando rechnen. Derweil hat sich das Wettbewerbsumfeld seit dem IPO nicht signifikant verschoben: Im Onlinebereich bleiben Amazon sowie die Onlineableger von Drogerieketten wie Rossmann oder dm wesentliche Konkurrenten. Freilich steckt windeln.de vor dem grundsätzlichen Problem, dass die durchschnittliche Geschäftsbeziehung zu den Kunden naturgemäß nicht so lang ausgelegt ist, wie das zum Beispiel bei Zooplus oder Zalando der Fall ist. Das Interesse an Produkten wie Windeln, Babynahrung oder Kinderwagen ist nun einmal zeitlich begrenzt. Vor diesem Hintergrund muss die Gesellschaft – zumindest in der jetzigen Phase – auch deutlich mehr ins Marketing investieren als beispielsweise Zooplus.

Andererseits: Derart großspurig wie Zalando, wo der Marketingaufwand mehr als zehn Prozent der Erlöse ausmacht, wirbt windeln.de auch wieder nicht. Vergleichsweise gut steht das Unternehmen bei der Betrachtung der Fulfillmentkosten (Porto, Lager, Logistik) im Vergleich zu den Erlösen da. Das ist gut nachvollziehbar, da Verbrauchsgüter wie Windeln eine niedrige Stornoquote haben. Zuletzt hat das Unternehmen außerdem einen weiteren Transportdienstleister für Lieferungen Richtung China unter Vertrag genommen – auch das sollte sich positiv auf die Vertriebskosten auswirken. Bilanziell sieht es bei windeln.de aufgrund der Mittel aus dem Börsengang noch immer recht kommod aus: Das Nettofinanzguthaben erreichte zum Ende des ersten Quartals knapp 41,5 Mio. Euro. Das Eigenkapital von 73,25 Mio. Euro – entsprechend 2,79 Euro je Anteilschein – beläuft sich auf knapp 65 Prozent der Bilanzsumme. Wenn alles glatt läuft, könnte windeln.de also ohne Kapitalerhöhung bis zum Break-even auskommen. Fest steht das jedoch nicht, zumal das Unternehmen sich auch via Übernahmen weiter verstärken könnte. Trotzdem: Gemessen an den – unserer Meinung nach – überzogenen Bewertungen für Aktien wie Zooplus oder auch Zalando bietet windeln.de zurzeit eine ordentliche Chance-Risiko-Relation. Die Analysten von Montega empfehlen den Titel derzeit mit Kursziel 4,00 Euro zum Kauf. Riskant bleibt ein Investment aber allemal.

Foto: pixabay

...

Andererseits: Derart großspurig wie Zalando, wo der Marketingaufwand mehr als zehn Prozent der Erlöse ausmacht, wirbt windeln.de auch wieder nicht. Vergleichsweise gut steht das Unternehmen bei der Betrachtung der Fulfillmentkosten (Porto, Lager, Logistik) im Vergleich zu den Erlösen da. Das ist gut nachvollziehbar, da Verbrauchsgüter wie Windeln eine niedrige Stornoquote haben. Zuletzt hat das Unternehmen außerdem einen weiteren Transportdienstleister für Lieferungen Richtung China unter Vertrag genommen – auch das sollte sich positiv auf die Vertriebskosten auswirken. Bilanziell sieht es bei windeln.de aufgrund der Mittel aus dem Börsengang noch immer recht kommod aus: Das Nettofinanzguthaben erreichte zum Ende des ersten Quartals knapp 41,5 Mio. Euro. Das Eigenkapital von 73,25 Mio. Euro – entsprechend 2,79 Euro je Anteilschein – beläuft sich auf knapp 65 Prozent der Bilanzsumme. Wenn alles glatt läuft, könnte windeln.de also ohne Kapitalerhöhung bis zum Break-even auskommen. Fest steht das jedoch nicht, zumal das Unternehmen sich auch via Übernahmen weiter verstärken könnte. Trotzdem: Gemessen an den – unserer Meinung nach – überzogenen Bewertungen für Aktien wie Zooplus oder auch Zalando bietet windeln.de zurzeit eine ordentliche Chance-Risiko-Relation. Die Analysten von Montega empfehlen den Titel derzeit mit Kursziel 4,00 Euro zum Kauf. Riskant bleibt ein Investment aber allemal.

Foto: pixabay

...

Andererseits: Derart großspurig wie Zalando, wo der Marketingaufwand mehr als zehn Prozent der Erlöse ausmacht, wirbt windeln.de auch wieder nicht. Vergleichsweise gut steht das Unternehmen bei der Betrachtung der Fulfillmentkosten (Porto, Lager, Logistik) im Vergleich zu den Erlösen da. Das ist gut nachvollziehbar, da Verbrauchsgüter wie Windeln eine niedrige Stornoquote haben. Zuletzt hat das Unternehmen außerdem einen weiteren Transportdienstleister für Lieferungen Richtung China unter Vertrag genommen – auch das sollte sich positiv auf die Vertriebskosten auswirken. Bilanziell sieht es bei windeln.de aufgrund der Mittel aus dem Börsengang noch immer recht kommod aus: Das Nettofinanzguthaben erreichte zum Ende des ersten Quartals knapp 41,5 Mio. Euro. Das Eigenkapital von 73,25 Mio. Euro – entsprechend 2,79 Euro je Anteilschein – beläuft sich auf knapp 65 Prozent der Bilanzsumme. Wenn alles glatt läuft, könnte windeln.de also ohne Kapitalerhöhung bis zum Break-even auskommen. Fest steht das jedoch nicht, zumal das Unternehmen sich auch via Übernahmen weiter verstärken könnte. Trotzdem: Gemessen an den – unserer Meinung nach – überzogenen Bewertungen für Aktien wie Zooplus oder auch Zalando bietet windeln.de zurzeit eine ordentliche Chance-Risiko-Relation. Die Analysten von Montega empfehlen den Titel derzeit mit Kursziel 4,00 Euro zum Kauf. Riskant bleibt ein Investment aber allemal.

Foto: pixabay

...

Andererseits: Derart großspurig wie Zalando, wo der Marketingaufwand mehr als zehn Prozent der Erlöse ausmacht, wirbt windeln.de auch wieder nicht. Vergleichsweise gut steht das Unternehmen bei der Betrachtung der Fulfillmentkosten (Porto, Lager, Logistik) im Vergleich zu den Erlösen da. Das ist gut nachvollziehbar, da Verbrauchsgüter wie Windeln eine niedrige Stornoquote haben. Zuletzt hat das Unternehmen außerdem einen weiteren Transportdienstleister für Lieferungen Richtung China unter Vertrag genommen – auch das sollte sich positiv auf die Vertriebskosten auswirken. Bilanziell sieht es bei windeln.de aufgrund der Mittel aus dem Börsengang noch immer recht kommod aus: Das Nettofinanzguthaben erreichte zum Ende des ersten Quartals knapp 41,5 Mio. Euro. Das Eigenkapital von 73,25 Mio. Euro – entsprechend 2,79 Euro je Anteilschein – beläuft sich auf knapp 65 Prozent der Bilanzsumme. Wenn alles glatt läuft, könnte windeln.de also ohne Kapitalerhöhung bis zum Break-even auskommen. Fest steht das jedoch nicht, zumal das Unternehmen sich auch via Übernahmen weiter verstärken könnte. Trotzdem: Gemessen an den – unserer Meinung nach – überzogenen Bewertungen für Aktien wie Zooplus oder auch Zalando bietet windeln.de zurzeit eine ordentliche Chance-Risiko-Relation. Die Analysten von Montega empfehlen den Titel derzeit mit Kursziel 4,00 Euro zum Kauf. Riskant bleibt ein Investment aber allemal.

Foto: pixabay

...

© boersengefluester.de | Redaktion

„Schneller als erwartet, ist wieder ein Geschäftsjahr zu Ende gegangen.“ Mit dieser überraschenden Erkenntnis begrüßt Gert Frank, der Vorstandsvorsitzende von Geratherm Medical seine Aktionäre im Geschäftsbericht für 2016. Nun: Hätte das Jahr für den Anbieter von medizintechnischen Geräten 13 oder 14 Monate gehabt, wären am Ende wohl auch überzeugendere Zahlen herausgekommen. Aber es gelten für alle die selben Regeln: Das Jahr endet am 31. Dezember und umfasst zwölf Monate. Dabei hat sich der Aktienkurs von dem nur konstant gebliebenen Ergebnis vor Zinsen und Steuern (EBIT) von 2,54 Mio. Euro ohnehin nicht sonderlich beeindrucken lassen und mit 14,25 Euro zwischenzeitlich sogar einen neuen historischen Rekordstand erklommen. Keine Frage: Die Anleger setzen darauf, dass 2017 wieder deutlich mehr Schwung in die Zahlen kommt. Dabei ist der offizielle Ausblick von CEO und Großaktionär Frank ziemlich vage formuliert: „Für das Geschäftsjahr 2017 gehen wir umsatz- und ertragsseitig von einem besseren Leistungsausweis aus. Auf konsolidierter Basis besteht die Zielsetzung, eine EBIT-Marge von 10 Prozent auf Konzernebene zu erwirtschaften.“

Immerhin hatte der Geratherm-Vorstand vor einem Jahr an gleicher Stelle Erlöse von rund 30 Mio. Euro, bei einer operativen Rendite von 15 Prozent, für gut vorstellbar gehalten. Was treibt die Anleger also an? Zunächst einmal bleibt Geratherm unter Dividendenaspekten ein attraktiver Small Cap. Die bei 0,50 Euro je Aktie belassene Ausschüttung steht für eine Rendite von immerhin 3,6 Prozent. Bis zur Hauptversammlung am 6. Juni 2017 – erneut in Frankfurt – ist es allerdings noch eine Weile hin. Dafür werfen andere wichtige Ereignisse ihre Schatten voraus, etwa das weltweite Quecksilberverbot ab 2018. Hiervon erhofft sich Geratherm (wichtigstes Produkt sind mit einem Umsatzanteil von rund 50 Prozent immer noch Fieberthermometer) „deutliche Impulse“. Folgerichtig investiert das Unternehmen am thüringischen Stammsitz in Geschwenda in die Kapillarproduktion. Durchweg positiv hören sich aber auch die Vorschauen für die anderen Bereiche Lungenfunktionsdiagnostik, Medizinische Wärmesysteme sowie den Hoffnungsträger Cardio/Stroke (Vorhofflimmern) an.

„Die drei Tiger werden das Umsatzwachstum und die Margenentwicklung von Geratherm in den kommenden Jahren maßgeblich nach vorn bringen“, sind die Analysten von Solventis überzeugt. Einen ersten Eindruck liefern womöglich schon die für den 23. Mai 2017 angesetzten Zahlen zum Auftaktviertel 2017. Unter Berücksichtigung des Netto-Finanzguthabens von rund 10 Mio. Euro kommt Geratherm zurzeit auf einen Unternehmenswert von 58,2 Mio. Euro. Das entspricht immerhin dem Faktor 20 auf das von boersengefluester.de für 2017 erwartete EBIT. So richtig günstig ist das nicht mehr, und da uns das Dividendenargument allein nicht überzeugt, stufen wir die Geratherm Medical-Aktie vorerst von „Kaufen" auf „Halten“ herunter.

Immerhin hatte der Geratherm-Vorstand vor einem Jahr an gleicher Stelle Erlöse von rund 30 Mio. Euro, bei einer operativen Rendite von 15 Prozent, für gut vorstellbar gehalten. Was treibt die Anleger also an? Zunächst einmal bleibt Geratherm unter Dividendenaspekten ein attraktiver Small Cap. Die bei 0,50 Euro je Aktie belassene Ausschüttung steht für eine Rendite von immerhin 3,6 Prozent. Bis zur Hauptversammlung am 6. Juni 2017 – erneut in Frankfurt – ist es allerdings noch eine Weile hin. Dafür werfen andere wichtige Ereignisse ihre Schatten voraus, etwa das weltweite Quecksilberverbot ab 2018. Hiervon erhofft sich Geratherm (wichtigstes Produkt sind mit einem Umsatzanteil von rund 50 Prozent immer noch Fieberthermometer) „deutliche Impulse“. Folgerichtig investiert das Unternehmen am thüringischen Stammsitz in Geschwenda in die Kapillarproduktion. Durchweg positiv hören sich aber auch die Vorschauen für die anderen Bereiche Lungenfunktionsdiagnostik, Medizinische Wärmesysteme sowie den Hoffnungsträger Cardio/Stroke (Vorhofflimmern) an.

„Die drei Tiger werden das Umsatzwachstum und die Margenentwicklung von Geratherm in den kommenden Jahren maßgeblich nach vorn bringen“, sind die Analysten von Solventis überzeugt. Einen ersten Eindruck liefern womöglich schon die für den 23. Mai 2017 angesetzten Zahlen zum Auftaktviertel 2017. Unter Berücksichtigung des Netto-Finanzguthabens von rund 10 Mio. Euro kommt Geratherm zurzeit auf einen Unternehmenswert von 58,2 Mio. Euro. Das entspricht immerhin dem Faktor 20 auf das von boersengefluester.de für 2017 erwartete EBIT. So richtig günstig ist das nicht mehr, und da uns das Dividendenargument allein nicht überzeugt, stufen wir die Geratherm Medical-Aktie vorerst von „Kaufen" auf „Halten“ herunter.

Foto: pixabay

...

Geratherm Medical

Kurs: 2,73

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,47 | 23,94 | 25,85 | 20,96 | 13,98 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,35 | 2,31 | 3,55 | 4,27 | 3,33 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 15,84 | 9,65 | 13,73 | 20,37 | 23,82 | 0,00 | 0,00 | |

| EBIT1,4 | 3,04 | 0,59 | 2,07 | 2,55 | 1,47 | 0,00 | 0,00 | |

| EBIT-margin %5 | 11,07 | 2,46 | 8,01 | 12,17 | 10,52 | 0,00 | 0,00 | |

| Net profit1 | 1,90 | 0,33 | 1,08 | 1,67 | 0,65 | 0,00 | 0,00 | |

| Net-margin %6 | 6,92 | 1,38 | 4,18 | 7,97 | 4,65 | 0,00 | 0,00 | |

| Cashflow1,7 | 3,92 | 0,92 | 2,79 | 1,47 | 1,87 | 0,00 | 0,00 | |

| Earnings per share8 | 0,41 | 0,02 | 0,19 | 0,21 | 0,12 | 0,18 | 0,21 | |

| Dividend per share8 | 0,40 | 0,12 | 0,15 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Geratherm Medical | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549562 | DE0005495626 | AG | 14,78 Mio € | 03.07.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

Zu erwarten war es nicht unbedingt, dass die Deutsche Real Estate auch rund zehn Jahre nach dem Einstieg von Summit Real Estate noch immer ganz normal notiert ist, die israelische Immobilienholding also keine Strukturmaßnahmen im Sinne eines Beherrschungsvertrags, Squeeze-outs oder gar Delistings durchgeführt hat. Ein konkreter Anlass dafür besteht freilich auch nicht. Mit Blick auf die herausfordernde Sanierung der Jahre 2003/04 steht das auf Gewerbeimmobilien spezialisierte Unternehmen längst wieder gefestigt da, was sich auch im Aktienkurs widerspiegelt. Bei Notierungen knapp oberhalb von 2 Euro bringt die früher einmal zum Einflussbereich der AGIV Real Estate gehörende Gesellschaft rund 42,5 Mio. Euro auf die Waagschale. Dafür bekommen Anleger zunächst einmal eine Menge Gegenwert: Der Net Asset Value (NAV) hat sich in den vergangenen fünf Jahren von 1,17 auf 2,67 Euro je Aktie erhöht. Immobilientitel, die mit einem dermaßen großen Abschlag auf den NAV gehandelt werden, müssen Investoren sonst mit der Lupe suchen.

Dafür zahlen die Berliner allerdings auch keine Dividenden und ein Streubesitz von gerade einmal 9,52 Prozent ist auch nicht jedermanns Sache. Das Eigenkapital erreichte zum Ende des ersten Quartals 2017 fast 92 Mio. Euro, das sind 24,2 Prozent der Bilanzsumme. Die Relation von Finanzschulden zum Verkehrswert der Immobilien – auch LTV (Loan To Value) genannt – lag zum Jahresende bei 70,3 Prozent. Im Jahr zuvor betrug die Quote sogar 75,7 Prozent. Gleichwohl agieren die Berliner hier noch in einem extrem hohen Bereich. In Börsenkreisen gilt normalerweise ein LTV von weniger als 50 Prozent als ansprechende Größe. Vor diesem Hintergrund relativiert sich also zunächst einmal die ansonsten super günstig anmutende Bewertung der Aktie. Zugunsten der Deutschen Real Estate lässt sich allerdings sagen, dass von den 266 Mio. Euro Finanzschulden „nur“ gut 185 Mio. Euro Kreditverbindlichkeiten gegenüber Banken (mit Schwerpunkt auf Deutsche Genossenschafts-Hypothekenbank und HSH Nordbank) sind. Mit dem restlichen Betrag steht die Deutsche Real Estate gegenüber nahestehenden Unternehmen – also der Summit-Gruppe – in der Kreide.

Das ist insofern wichtig, weil ein Teil dieser Kredite nachrangig zu bedienen ist. Rein bezogen auf die Bankschulden beträgt der LTV zurzeit 48,3 Prozent und soll mittelfristig auf eine Größenordnung von 40 Prozent steuern. Insgesamt ist die am Kapitalmarkt ansonsten relativ wenig beachtete Aktie eine interessante Alternative zu den bekannten Aktien. Daher nehmen wir das im General Standard gelistete Papier auch in unser Beobachtungsuniversum DataSelect auf. Mit Blick auf die Marktkapitalisierung spielt die Deutsche Real Estate etwa in einer Größenklasse mit GxP German Properties.

Das ist insofern wichtig, weil ein Teil dieser Kredite nachrangig zu bedienen ist. Rein bezogen auf die Bankschulden beträgt der LTV zurzeit 48,3 Prozent und soll mittelfristig auf eine Größenordnung von 40 Prozent steuern. Insgesamt ist die am Kapitalmarkt ansonsten relativ wenig beachtete Aktie eine interessante Alternative zu den bekannten Aktien. Daher nehmen wir das im General Standard gelistete Papier auch in unser Beobachtungsuniversum DataSelect auf. Mit Blick auf die Marktkapitalisierung spielt die Deutsche Real Estate etwa in einer Größenklasse mit GxP German Properties.

Deutsche Real Estate

Kurs: 8,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 805502 | DE0008055021 | AG | 172,89 Mio € | 1948 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 24,01 | 21,46 | 22,41 | 25,60 | 26,08 | 28,60 | 0,00 | |

| EBITDA1,2 | 16,87 | 14,07 | 13,27 | 14,11 | 15,17 | 15,00 | 0,00 | |

| EBITDA-margin %3 | 70,26 | 65,56 | 59,22 | 55,12 | 58,17 | 52,45 | 0,00 | |

| EBIT1,4 | 36,03 | 24,98 | -17,42 | -51,80 | 3,19 | 3,30 | 0,00 | |

| EBIT-margin %5 | 150,06 | 116,40 | -77,73 | -202,34 | 12,23 | 11,54 | 0,00 | |

| Net profit1 | 30,33 | 21,27 | -14,77 | -43,33 | 3,26 | 3,50 | 0,00 | |

| Net-margin %6 | 126,32 | 99,12 | -65,91 | -169,26 | 12,50 | 12,24 | 0,00 | |

| Cashflow1,7 | 12,68 | 8,86 | 3,47 | 4,60 | 19,55 | 0,00 | 0,00 | |

| Earnings per share8 | 1,47 | 1,03 | -0,72 | -2,11 | 0,16 | 0,17 | 0,35 | |

| Dividend per share8 | 0,04 | 0,04 | 0,00 | 0,04 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Ungewöhnlich häufig wurde zuletzt über Heliad Equity Partners getuschelt. Zunächst tauchte der Name der Beteiligungsgesellschaft im Zusammenhang mit der jüngsten Kapitalerhöhung von Auden auf. Wenig später sorgten die Frankfurter mit ihrem Engagement bei dem auf Matratzen und anderem Schlafzimmerequipment spezialisierten E-Commerce-Anbieter bmp für Schlagzeilen. „Wir sehen bmp als ideales Vehikel, um Marktentwicklungen aktiv mitzugestalten“, sagte Heliad-CEO Thomas Hanke bei seiner Präsentation auf der DVFA-Frühjahrskonferenz. Trotz aller Vorbehalte, die es in der Spezialwerteszene gegen bmp gibt: Die Partnerschaft klingt zunächst einmal sinnvoll, zumal Heliad mit bettenriese – die Gesellschaft steht mit rund 3 Mio. Euro in den Büchern – bereits in dem Bereich aktiv ist. Nun die nächste Überraschung: Nur zwei Tage nach seinem Vortrag gibt das Unternehmen eine kleine Kapitalerhöhung um 363.500 Aktien zu je 5,50 Euro unter Ausschluss des Bezugsrechts bekannt.

Den Mittelzufluss von brutto knapp 2 Mio. Euro will Heliad in die „Ausweitung der Beteiligungsaktivitäten investieren“, wie es offiziell heißt. Gezeichnet werden die Aktien ausschließlich von der dem Unternehmer Bernd Förtsch zurechenbaren BF Holding GmbH. Indirekt hat Förtsch bei Heliad ohnehin maßgeblichen Einfluss. So hält die auf Investments aus dem FinTech-Sektor spezialisierte FinLab rund 47 Prozent an Heliad. Die FinLab AG wiederum dürfte zu knapp 50 Prozent der BF Holding gehören. Soweit ist das bekannt, die Kapitalerhöhung kommt für boersengefluester.de dennoch überraschend, zumal Heliad bei der Ausweitung des Portfolios ansonsten eher zurückhaltend agiert. „Vermutlich werden es 2017 eher zwei neue Investments als vier bis sechs“, sagt Hanke. Derweil haben insbesondere Abschreibungen auf den Wert der Engagements bei der FinTech Group sowie dem Konzertveranstalter DEAG den 2016er-Abschluss nach IFRS verhagelt und die Gesellschaft in die roten Zahlen gedrückt.

Eine Dividende gibt es dennoch, wenngleich sie von 0,20 auf 0,15 Euro je Aktie reduziert wird. Die Rendite erreicht rund 2,5 Prozent. Die Hauptversammlung findet am 22. Juni 2017 statt. Ziel von Heliad bleibt es, den Discount zum Substanzwert von gegenwärtig 8,92 Euro je Anteilschein auf etwa 20 Prozent zu reduzieren. Zurzeit macht die Lücke zwischen Kurs und NAV rund ein Drittel aus. Mutige Anleger setzen darauf, dass dieses Vorhaben gelingt. Zumindest der Aktienkurs der FinTech Group – Heliad sind 16,87 Prozent zuzurechnen – hat sich schon einmal deutlich nach oben bewegt. Mit ein Auslöser dürfte die rasante Präsentation von FinTech Group-CFO Muhamad Chahrour auf der DVFA-Frühjahrskonferenz gewesen ein. Zudem gab es einen ausführlichen Beitrag zur Aktie der Fintech Group in der WELT.

Den Mittelzufluss von brutto knapp 2 Mio. Euro will Heliad in die „Ausweitung der Beteiligungsaktivitäten investieren“, wie es offiziell heißt. Gezeichnet werden die Aktien ausschließlich von der dem Unternehmer Bernd Förtsch zurechenbaren BF Holding GmbH. Indirekt hat Förtsch bei Heliad ohnehin maßgeblichen Einfluss. So hält die auf Investments aus dem FinTech-Sektor spezialisierte FinLab rund 47 Prozent an Heliad. Die FinLab AG wiederum dürfte zu knapp 50 Prozent der BF Holding gehören. Soweit ist das bekannt, die Kapitalerhöhung kommt für boersengefluester.de dennoch überraschend, zumal Heliad bei der Ausweitung des Portfolios ansonsten eher zurückhaltend agiert. „Vermutlich werden es 2017 eher zwei neue Investments als vier bis sechs“, sagt Hanke. Derweil haben insbesondere Abschreibungen auf den Wert der Engagements bei der FinTech Group sowie dem Konzertveranstalter DEAG den 2016er-Abschluss nach IFRS verhagelt und die Gesellschaft in die roten Zahlen gedrückt.

Eine Dividende gibt es dennoch, wenngleich sie von 0,20 auf 0,15 Euro je Aktie reduziert wird. Die Rendite erreicht rund 2,5 Prozent. Die Hauptversammlung findet am 22. Juni 2017 statt. Ziel von Heliad bleibt es, den Discount zum Substanzwert von gegenwärtig 8,92 Euro je Anteilschein auf etwa 20 Prozent zu reduzieren. Zurzeit macht die Lücke zwischen Kurs und NAV rund ein Drittel aus. Mutige Anleger setzen darauf, dass dieses Vorhaben gelingt. Zumindest der Aktienkurs der FinTech Group – Heliad sind 16,87 Prozent zuzurechnen – hat sich schon einmal deutlich nach oben bewegt. Mit ein Auslöser dürfte die rasante Präsentation von FinTech Group-CFO Muhamad Chahrour auf der DVFA-Frühjahrskonferenz gewesen ein. Zudem gab es einen ausführlichen Beitrag zur Aktie der Fintech Group in der WELT.

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Ein klein wenig sentimental wurde es am Ende der Präsentation von Berentzen-CEO Frank Schübel am 10. Mai auf der Frühjahrskonferenz der DVFA dann doch. Das lag freilich nicht an den Quartalszahlen zum Auftaktviertel, die lagen mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 1,6 Mio. Euro voll im Rahmen der Erwartungen. Zudem ist Q1 sowieso das saisonal schwächste Quartal für den Getränkehersteller, die Kursrelevanz hält sich also in Grenzen. Bewegender waren die Abschiedsworte von Schübel, der seinen Vorstandsvertrag aus persönlichen Gründen nicht verlängert hat (siehe dazu den Beitrag von boersengefluester.de HIER) und den es nach der Hauptversammlung am 19. Mai 2017 in den Aufsichtsrat zieht. Nun sind Wechsel auf Vorstandsebene nicht zwangsläufig außergewöhnlich, aber Schübel ist ein charismatischer Typ, der Berentzen durch eine geänderte und vor allen Dingen bodenständigere Strategie zurück auf die Spur gebracht hat. Zudem ist Schübel in Investorenkreisen das Gesicht der Berentzen-Aktie gewesen.

Er selbst würde sich die Erfolge der vergangenen Jahre allerdings nie allein ans Revers heften und verweist regelmäßig auf die Teamarbeit mit Finanzvorstand Ralf Brühöfner: „Ich bin der Außenminister, er der Innenminister. Einen Kanzler haben wir nicht.“ Künftig wird Brühöfner, der bereits seit 2011 bei Berentzen ist, stärker den IR-Part übernehmen. Neuer Vorstand wird der frühere L'Oréal-Manager Oliver Schwegmann. Größere strategische Änderungen sind eher nicht zu erwarten. Letztlich übernimmt Schwegmann ein gut bestelltes Haus. Gemessen an den Fundamentaldaten sieht die Berentzen-Aktie beim aktuellen Kurs von knapp 11 Euro noch immer vergleichsweise moderat bewertet aus. Die Analysten von ODDO Seydler siedeln das Kursziel gegenwärtig bei 12,50 Euro an. Die Marktkapitalisierung der Berentzen-Gruppe beträgt knapp 104 Mio. Euro – bei einem für das laufende Jahr vom Vorstand prognostizierten EBIT zwischen 11,2 und 12,4 Mio. Euro. Wichtig: Durch die Ablösung der teuren Anleihe von 2012 (Zinssatz: 6,5 Prozent) wird sich ab 2018 allein das Finanzergebnis von zuletzt gut minus 4 Mio. Euro um mindestens 2 Mio. Euro verbessern.

Stattliches Wachstumspotenzial verspricht weiterhin das Geschäft mit den Apfelsinenpressen der Linzer Vorzeigetochter Citrocasa. Vermutlich noch wichtiger für den Konzern ist jedoch, dass sich das Standing von Berentzen gegenüber dem Handel mit dem Turnaround markant verbessert hat. „Wir sind wieder ein respektierter Lieferant“, sagt Schübel. Das gilt auch für die Position am Kapitalmarkt, zumal das Unternehmen aus Haselünne aufgrund der dreistelligen Marktkapitalisierung auch für immer mehr institutionelle Investoren interessant wird. Boersengefluester.de bleibt bei der Kaufen-Einschätzung für den Titel.

Stattliches Wachstumspotenzial verspricht weiterhin das Geschäft mit den Apfelsinenpressen der Linzer Vorzeigetochter Citrocasa. Vermutlich noch wichtiger für den Konzern ist jedoch, dass sich das Standing von Berentzen gegenüber dem Handel mit dem Turnaround markant verbessert hat. „Wir sind wieder ein respektierter Lieferant“, sagt Schübel. Das gilt auch für die Position am Kapitalmarkt, zumal das Unternehmen aus Haselünne aufgrund der dreistelligen Marktkapitalisierung auch für immer mehr institutionelle Investoren interessant wird. Boersengefluester.de bleibt bei der Kaufen-Einschätzung für den Titel.

Berentzen-Gruppe

Kurs: 3,57

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Berentzen-Gruppe | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 520160 | DE0005201602 | AG | 34,27 Mio € | 14.07.1994 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 154,59 | 146,11 | 174,22 | 185,65 | 181,94 | 162,90 | 0,00 | |

| EBITDA1,2 | 14,13 | 15,30 | 16,70 | 16,00 | 19,31 | 17,10 | 0,00 | |

| EBITDA-margin %3 | 9,14 | 10,47 | 9,59 | 8,62 | 10,61 | 10,50 | 0,00 | |

| EBIT1,4 | 5,21 | 6,65 | 8,30 | 7,71 | 10,55 | 8,50 | 0,00 | |

| EBIT-margin %5 | 3,37 | 4,55 | 4,76 | 4,15 | 5,80 | 5,22 | 0,00 | |

| Net profit1 | 1,23 | 3,66 | 2,10 | 0,87 | -1,25 | 1,20 | 0,00 | |

| Net-margin %6 | 0,80 | 2,51 | 1,21 | 0,47 | -0,69 | 0,74 | 0,00 | |

| Cashflow1,7 | 13,63 | 11,62 | 4,91 | -3,06 | 7,17 | 9,30 | 0,00 | |

| Earnings per share8 | 0,13 | 0,39 | 0,22 | 0,09 | -0,13 | 0,13 | 0,26 | |

| Dividend per share8 | 0,13 | 0,22 | 0,22 | 0,09 | 0,11 | 0,11 | 0,13 | |

Quelle: boersengefluester.de and company details

Fotos: pixabay, Berentzen-Gruppe AG

...

© boersengefluester.de | Redaktion

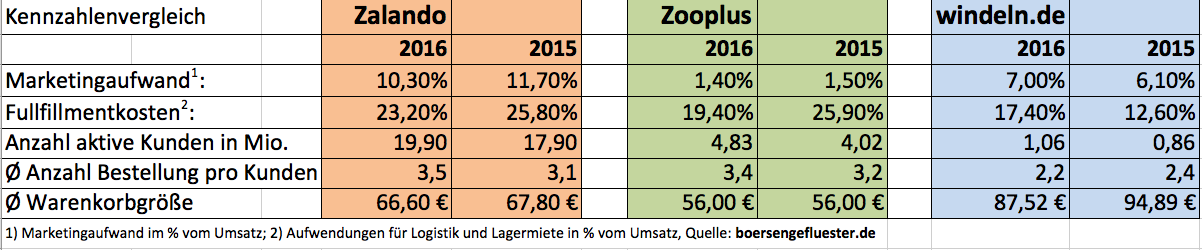

Richtig rund läuft es bei Turbon schon seit einiger Zeit nicht mehr. Insbesondere der US-Markt entwickelt sich enttäuschend, zudem befindet sich der Markt für Tonerkartuschen generell im Umbruch: Überkapazitäten, rückläufige Druckvolumen und ein damit einhergehender Verdrängungswettbewerb sind nicht gerade ein perfektes Umfeld. Zudem gewinnen neue Geschäftsmodelle wie Managed Print Services, bei denen der Kunde auch das Druckverbrauchsmaterial als Komplettservice bezahlt, an Bedeutung. Obwohl Turbon bislang über ein hartes Kostenmanagement ordentlich gegen halten konnte, fallen die Zahlen insgesamt enttäuschend aus. Bei Erlösen von 96,62 Mio. Euro kam das Unternehmen auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 6,48 Mio. Euro. Der Gewinn vor Steuern fiel 2016 von 8,10 auf 5,69 Mio. Euro zurück. Die Dividende will Turbon von 1,50 Euro je Aktie (0,80 Euro Basisdividende plus 0,70 Euro Bonus) im Vorjahr auf 0,60 Euro pro Anteilschein kürzen. Offenbar haben Vorstand und Aufsichtsrat lange um die Dividende gerungen. In der Pressemitteilung und im Bericht des Aufsichtsrats innerhalb des Geschäftsberichts ist nämlich von besagten 0,60 Euro Dividende je Aktie die Rede. Auf Seite 62 des Geschäftsberichts wird die offizielle Gewinnverwendung dagegen noch mit 0,80 Euro pro Anteilschein angegeben.

Und fast wie um zusätzliche Verwirrung zu stiften, steht auch der Dividendenvorschlag von 0,60 Euro zur Hauptversammlung am 22. Juni 2017 unter dem Vorbehalt der Zustimmung des Großaktionärs HBT Holdings. Zur Einordnung: Holger Brückmann-Turbon hält über das HBT-Vehikel 70,97 Prozent der Aktien. Der Unternehmer will seine Entscheidung von den „bis dahin erreichten Erfolgen hinsichtlich Kostenreduktion und Reduzierung der Kapitalbindung“ abhängig machen. Einen Tick vorsichtiger als bislang klingt auch die Vorschau für das laufende Jahr, wonach Turbon nun mit Erlösen zwischen 115 und 120 Mio. Euro sowie einem Gewinn vor Steuern von 6,5 Mio. Euro rechnet. Die entscheidenden Impulse wird jedoch erst das zweite Halbjahr liefern. Bislang lautete der Ausblick auf Erlöse von mehr als 120 Mio. Euro sowie „zumindest einer Wiederholung der Ergebniszahlen“ von 2016.

Was heißt das nun alles für die Aktie? Sollte der Dividendenvorschlag von 0,60 Euro durchgehen, käme der Titel auf dem aktuellen Niveau von 16 Euro auf eine Rendite von 3,75 Prozent. Das liegt zwar unterhalb des langjährigen Mittelwerts von Turbon, gehört im aktuellen Marktumfeld aber fast schon in die Kategorie Renditehit. Zumindest die Dividende – so sie denn in der Höhe gezahlt wird – sollte also tendenziell für eine Stabilisierung der Notiz sorgen. Eher attraktiv ist auch das Kurs-Gewinn-Verhältnis (KGV) von nur etwas über zehn. Das gilt auch für die Relation der Marktkapitalisierung von zurzeit 52,7 Mio. Euro zu den Umsatzplanungen. Immerhin agiert Turbon noch immer mit einer Marge vor Steuern von rund 5,5 Prozent.

Auch wenn der Chart nach dem jüngsten Knick eher gruselig aussieht, rein fundamental ist die Aktie auf dem aktuellen Niveau mindestens eine Halten-Position. Eine Belastung könnte jedoch sein, dass die nächsten beiden Zwischenberichte vermutlich noch keine operative Trendwende zeigen werden. Eine gewisse Weitsicht und das nötige Durchhaltevermögen sollten Turbon-Anleger also mitbringen. Vorerst kommt es aber wohl auf die Höhe der Dividende an.

Und fast wie um zusätzliche Verwirrung zu stiften, steht auch der Dividendenvorschlag von 0,60 Euro zur Hauptversammlung am 22. Juni 2017 unter dem Vorbehalt der Zustimmung des Großaktionärs HBT Holdings. Zur Einordnung: Holger Brückmann-Turbon hält über das HBT-Vehikel 70,97 Prozent der Aktien. Der Unternehmer will seine Entscheidung von den „bis dahin erreichten Erfolgen hinsichtlich Kostenreduktion und Reduzierung der Kapitalbindung“ abhängig machen. Einen Tick vorsichtiger als bislang klingt auch die Vorschau für das laufende Jahr, wonach Turbon nun mit Erlösen zwischen 115 und 120 Mio. Euro sowie einem Gewinn vor Steuern von 6,5 Mio. Euro rechnet. Die entscheidenden Impulse wird jedoch erst das zweite Halbjahr liefern. Bislang lautete der Ausblick auf Erlöse von mehr als 120 Mio. Euro sowie „zumindest einer Wiederholung der Ergebniszahlen“ von 2016.

Was heißt das nun alles für die Aktie? Sollte der Dividendenvorschlag von 0,60 Euro durchgehen, käme der Titel auf dem aktuellen Niveau von 16 Euro auf eine Rendite von 3,75 Prozent. Das liegt zwar unterhalb des langjährigen Mittelwerts von Turbon, gehört im aktuellen Marktumfeld aber fast schon in die Kategorie Renditehit. Zumindest die Dividende – so sie denn in der Höhe gezahlt wird – sollte also tendenziell für eine Stabilisierung der Notiz sorgen. Eher attraktiv ist auch das Kurs-Gewinn-Verhältnis (KGV) von nur etwas über zehn. Das gilt auch für die Relation der Marktkapitalisierung von zurzeit 52,7 Mio. Euro zu den Umsatzplanungen. Immerhin agiert Turbon noch immer mit einer Marge vor Steuern von rund 5,5 Prozent.

Auch wenn der Chart nach dem jüngsten Knick eher gruselig aussieht, rein fundamental ist die Aktie auf dem aktuellen Niveau mindestens eine Halten-Position. Eine Belastung könnte jedoch sein, dass die nächsten beiden Zwischenberichte vermutlich noch keine operative Trendwende zeigen werden. Eine gewisse Weitsicht und das nötige Durchhaltevermögen sollten Turbon-Anleger also mitbringen. Vorerst kommt es aber wohl auf die Höhe der Dividende an.

Foto: pixabay...

Foto: pixabay...

Turbon

Kurs: 2,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 41,90 | 48,24 | 55,40 | 57,55 | 56,21 | 51,50 | 0,00 | |

| EBITDA1,2 | 1,90 | 6,66 | 12,22 | 4,99 | 4,43 | 5,75 | 0,00 | |

| EBITDA-margin %3 | 4,54 | 13,81 | 22,06 | 8,67 | 7,88 | 11,17 | 0,00 | |

| EBIT1,4 | -0,46 | 3,82 | 9,60 | 2,03 | 1,55 | 2,85 | 0,00 | |

| EBIT-margin %5 | -1,10 | 7,92 | 17,33 | 3,53 | 2,76 | 5,53 | 0,00 | |

| Net profit1 | -1,74 | 2,36 | 9,19 | 0,80 | 0,55 | -0,90 | 0,00 | |

| Net-margin %6 | -4,15 | 4,89 | 16,59 | 1,39 | 0,98 | -1,75 | 0,00 | |

| Cashflow1,7 | 1,35 | 1,62 | -0,27 | 4,41 | 3,58 | 4,60 | 0,00 | |

| Earnings per share8 | -0,61 | 0,38 | 2,35 | -0,07 | -0,04 | -0,27 | 0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Turbon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750450 | DE0007504508 | AG | 8,57 Mio € | 25.10.1991 | Halten | |

* * *

Foto: pixabay...

Foto: pixabay...

© boersengefluester.de | Redaktion

Da macht auch die von Edison und BankM unterstützte Frühjahrskonferenz der DVFA keine Ausnahme: Die mit Sicherheit am häufigsten gestellte Frage zwischen den mehr als 50 Unternehmenspräsentationen ist die nach den persönlichen Favoriten. Definitiv zu den positiven Überraschungen zählt für boersengefluester.de – neben Wige Media – der Vortrag von DocCheck-CEO und Großaktionär Frank Antwerpes. Ganz locker und vor allen Dingen super authentisch überzeugend, wie Frank Antwerpes die verschiedenen Geschäftsmodelle des auf digitale Dienstleistungen rund um den Bereich Healthcare spezialisierten Unternehmens rüberbringt. Konkret gibt es den Agenturbereich (antwerpes AG), die DockCheck-Community für medizinische Berufe sowie eine Onlineplattform für alle möglichen medizinischen Produkte – vom Stethoskop bis zum Skelettmodell für schulische Zwecke. On top kommt ein Venture Capital-Ableger (Guano) für Start-ups aus dem Medizinbereich.

Dabei ist DocCheck sonst eigentlich nie auf den einschlägigen Small- und MidCap-Treffen präsent. Umso größer war das Interesse der Investoren am 9. Mai 2017 in Frankfurt – immerhin rund 45 Investoren und Analysten wollten sich einen Eindruck aus erster Hand verschaffen. Die Zahlen für 2016 hatten die Kölner bereits Mitte April veröffentlicht, sie standen diesmal also nicht so sehr im Fokus. Bei leicht rückläufigen Erlösen von 25,92 Mio. Euro kam DocCheck auf ein nahezu unverändertes Ergebnis vor Zinsen und Steuern (EBIT) von 4,03 Mio. Euro – was allerdings deutlich mehr ist als ursprünglich vorhergesagt. „Wir prognostizieren immer sehr konservativ“, sagt denn auch Frank Antwerpes.

Für das laufende Jahr stellt DocCheck einen Umsatz von 28 Mio. Euro sowie ein EBIT von rund 3,5 Mio. Euro in Aussicht. Eine der wesentlichen Ursachen für den zu erwartenden Ergebnisrückgang sind die höheren Investitionen ins Marketing. So soll die Healthcare Community DocCheck zu einer Art „Facebook für Ärzte“ werden. Bemerkenswert: Auch die Entwicklung des Goldpreises schlägt sich bei DocCheck regelmäßig in den Zahlen nieder. Neben liquiden Mitteln von 9,02 Mio. Euro finden sich auf der Aktivseite der Bilanz nämlich auch Edelmetalle, Anleihen und Aktien – insgesamt summieren sich diese Posten zum Ende des Auftaktquartals 2017 auf 16,83 Mio. Euro oder 3,37 Euro pro DocCheck-Aktie.

Beinahe überflüssig zu erwähnen, dass die Gesellschaft quasi frei von Finanzverbindlichkeiten agiert. Die Eigenkapitalquote lag Ende 2016 bei mehr als 78 Prozent. Der Buchwert je Aktie beträgt – auch nach Abzug der unverändert gelassenen Dividendenzahlung – immerhin 3,61 Euro. Die Hauptversammlung findet am 24. Mai 2017 statt. Die Ausschüttung von 0,40 Euro steht für eine Dividendenrendite von immerhin fast 4,4 Prozent. Der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert liegt sogar bei 5,2 Prozent. Viele Titel gibt es nicht, die da mithalten können. Ein Malus für Anleger ist freilich der geringe Streubesitz von nur rund 20 Prozent. Beinahe 56 Prozent der Papiere hält der CEO Frank Antwerpes. Mit 7,83 Prozent ist aber auch die Investmentgesellschaft für langfristige Investoren TGV um den Verleger und Investor Norman Rentrop an Bord.

Normalerweise werden Small-Cap-Kenner bei so einer Konstellation hellhörig und müssen einen Squeeze-out oder gar ein Delisting in ihre Überlegungen einbeziehen. Umso erfreulicher, dass CEO Frank Antwerpes auf der DVFA-Konferenz ein lupenreines Bekenntnis zur Börsennotiz abgegeben hat: „Ein Delisting schließe ich aus.“ Unterm Strich eignet sich die Aktie für substanzorientierte Anleger mit einem langfristigen Anlagehorizont. Und auch wenn lautes Investor-Relations-Getöse sicher nicht das Ding von DocCheck ist: Es wäre großartig, wenn die Kölner hier etwas mehr aus der Deckung kommen würden. In Frankfurt kam der Vortrag von Frank Antwerpes jedenfalls super an.

Für das laufende Jahr stellt DocCheck einen Umsatz von 28 Mio. Euro sowie ein EBIT von rund 3,5 Mio. Euro in Aussicht. Eine der wesentlichen Ursachen für den zu erwartenden Ergebnisrückgang sind die höheren Investitionen ins Marketing. So soll die Healthcare Community DocCheck zu einer Art „Facebook für Ärzte“ werden. Bemerkenswert: Auch die Entwicklung des Goldpreises schlägt sich bei DocCheck regelmäßig in den Zahlen nieder. Neben liquiden Mitteln von 9,02 Mio. Euro finden sich auf der Aktivseite der Bilanz nämlich auch Edelmetalle, Anleihen und Aktien – insgesamt summieren sich diese Posten zum Ende des Auftaktquartals 2017 auf 16,83 Mio. Euro oder 3,37 Euro pro DocCheck-Aktie.

Beinahe überflüssig zu erwähnen, dass die Gesellschaft quasi frei von Finanzverbindlichkeiten agiert. Die Eigenkapitalquote lag Ende 2016 bei mehr als 78 Prozent. Der Buchwert je Aktie beträgt – auch nach Abzug der unverändert gelassenen Dividendenzahlung – immerhin 3,61 Euro. Die Hauptversammlung findet am 24. Mai 2017 statt. Die Ausschüttung von 0,40 Euro steht für eine Dividendenrendite von immerhin fast 4,4 Prozent. Der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert liegt sogar bei 5,2 Prozent. Viele Titel gibt es nicht, die da mithalten können. Ein Malus für Anleger ist freilich der geringe Streubesitz von nur rund 20 Prozent. Beinahe 56 Prozent der Papiere hält der CEO Frank Antwerpes. Mit 7,83 Prozent ist aber auch die Investmentgesellschaft für langfristige Investoren TGV um den Verleger und Investor Norman Rentrop an Bord.

Normalerweise werden Small-Cap-Kenner bei so einer Konstellation hellhörig und müssen einen Squeeze-out oder gar ein Delisting in ihre Überlegungen einbeziehen. Umso erfreulicher, dass CEO Frank Antwerpes auf der DVFA-Konferenz ein lupenreines Bekenntnis zur Börsennotiz abgegeben hat: „Ein Delisting schließe ich aus.“ Unterm Strich eignet sich die Aktie für substanzorientierte Anleger mit einem langfristigen Anlagehorizont. Und auch wenn lautes Investor-Relations-Getöse sicher nicht das Ding von DocCheck ist: Es wäre großartig, wenn die Kölner hier etwas mehr aus der Deckung kommen würden. In Frankfurt kam der Vortrag von Frank Antwerpes jedenfalls super an.

Foto: pixabay

...

DocCheck

Kurs: 12,90

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 63,10 | 85,92 | 60,90 | 53,42 | 53,79 | 55,30 | 0,00 | |

| EBITDA1,2 | 15,60 | 19,20 | 13,10 | 8,62 | 9,08 | 8,60 | 0,00 | |

| EBITDA-margin %3 | 24,72 | 22,35 | 21,51 | 16,14 | 16,88 | 15,55 | 0,00 | |

| EBIT1,4 | 13,76 | 16,64 | 10,40 | 3,54 | 6,61 | 8,00 | 0,00 | |

| EBIT-margin %5 | 21,81 | 19,37 | 17,08 | 6,63 | 12,29 | 14,47 | 0,00 | |

| Net profit1 | 9,61 | 11,82 | 6,00 | 2,13 | 5,28 | 5,00 | 0,00 | |

| Net-margin %6 | 15,23 | 13,76 | 9,85 | 3,99 | 9,82 | 9,04 | 0,00 | |

| Cashflow1,7 | 11,54 | 10,93 | 5,95 | 7,51 | 7,64 | 7,20 | 0,00 | |

| Earnings per share8 | 1,82 | 2,25 | 1,25 | 0,45 | 1,04 | 0,99 | 1,01 | |

| Dividend per share8 | 1,00 | 1,00 | 0,75 | 0,50 | 0,75 | 0,75 | 0,80 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DocCheck | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6WE | DE000A1A6WE6 | AG | 65,45 Mio € | 17.04.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Sicher wäre der ein oder andere Investor auf der DVFA-Frühjahrskonferenz im Normalfall am Montag früh zur Präsentation von der Beteiligungsgesellschaft Auden gegangen, doch der Vortrag von Auden-CEO-Christofer Radic wurde auf Mittwoch verschoben. Gewinner war in diesem Fall ganz klar Logwin, denn der Logistikexperte sollte eigentlich zeitgleich mit Auden vortragen. So strömten bestimmt 50 Zuhörer in die Präsentation von Logwin-Finanzvorstand Sebastian Esser. Aber auch losgelöst von terminlichen Überschneidungen, aus Anlegersicht ist Logwin vermutlich sowieso die interessantere Geschichte. Boersengefluester.de hatte zuletzt mehrfach über die aktuelle Entwicklung bei der in Luxemburg ansässigen Gesellschaft berichtet (etwa HIER). Die Investmentstory in Kurzform: Trotz des weiterhin hart umkämpften Markts hat Logwin einen nachhaltigen Turnaround hingelegt, die Dividendenzahlung aufgenommen und auch für das laufende Jahr moderate Ergebnisverbesserungen in Aussicht gestellt, wobei die Margen sicher nicht in den Himmel wachsen. „In der Logistik muss man immer einen sehr scharfen Blick auf die Kosten haben“, sagt auch CFO Esser.

Beinahe noch mehr Aufmerksamkeit als die operativen Fortschritte genießen in Börsenkreisen jedoch die Beschlüsse der jüngsten Hauptversammlung im Novotel Luxembourg Kirchberg: Hier wurden nämlich auch die Umwandlung der Aktien in Namensaktien sowie eine Zusammenlegung der Anteile im Verhältnis 50:1 beschlossen. Das heißt: Anleger, die bislang etwa 1.500 Logwin-Aktien zum aktuellen Kurs von 2,95 Euro im Depot haben, würden nach der Umsetzung 30 Anteilscheine zu jeweils 147,50 Euro eingebucht bekommen. Da sich nach offiziellen Angaben rund 86 Prozent der Aktie im Besitz der Delton AG befinden – die Gesellschaft ist dem Industriellen Stefan Quandt zuzurechnen – zählen Börsianer 1 und 1 zusammen und werten die Aktienmaßnahmen als mögliche Vorboten eines Rückzugs vom Kapitalmarkt. Grund: Mit der Umstellung auf Namensaktien würde Delton Einblick bekommen, wer sich sonst noch im Aktionariat befindet. Und da zudem die wenigsten Depotbestände glatt durch 50 teilbar sind, könnte Delton die Gelegenheit nutzen und mögliche Überhänge aufsaugen. Im Normalfall dürfte es für Delton nämlich schwierig genug werden, den Anteil auf 95 Prozent zu hieven und damit den Weg frei für einen Squeeze-out zu machen.