| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

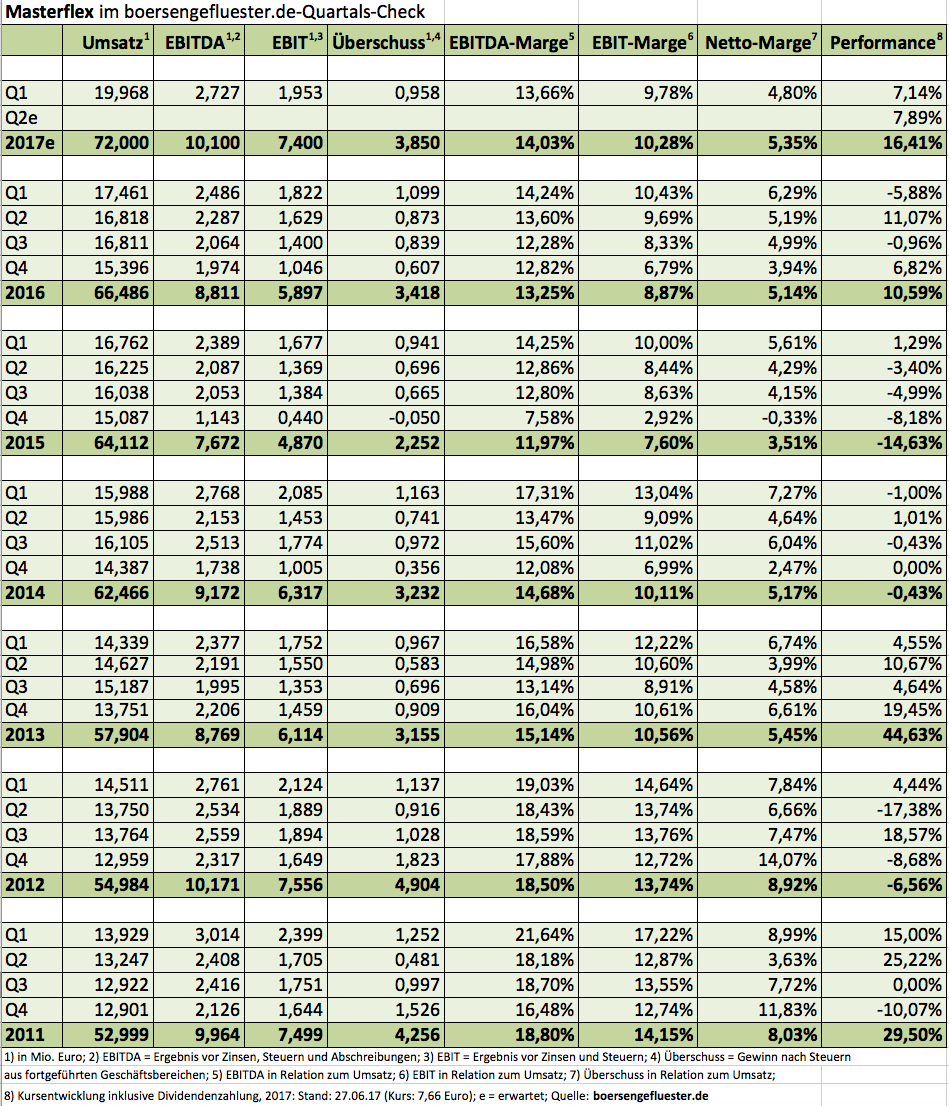

| Masterflex | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549293 | DE0005492938 | SE | 135,07 Mio. € | 16.06.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-Marge %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-Marge %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Jahresüberschuss1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Netto-Marge %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Ergebnis je Aktie8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividende je Aktie8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

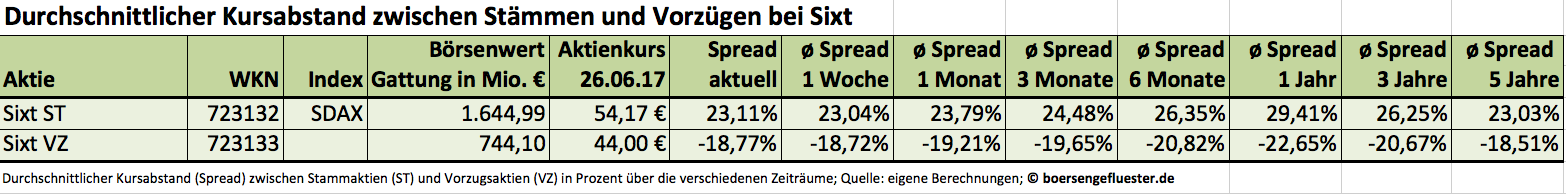

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 723132 | DE0007231326 | SE | 2.906,53 Mio. € | 07.08.1986 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 723133 | DE0007231334 | SE | 2.906,53 Mio. € | 16.07.1997 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Allane | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DPRE | DE000A0DPRE6 | SE | 210,24 Mio. € | 07.05.2015 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

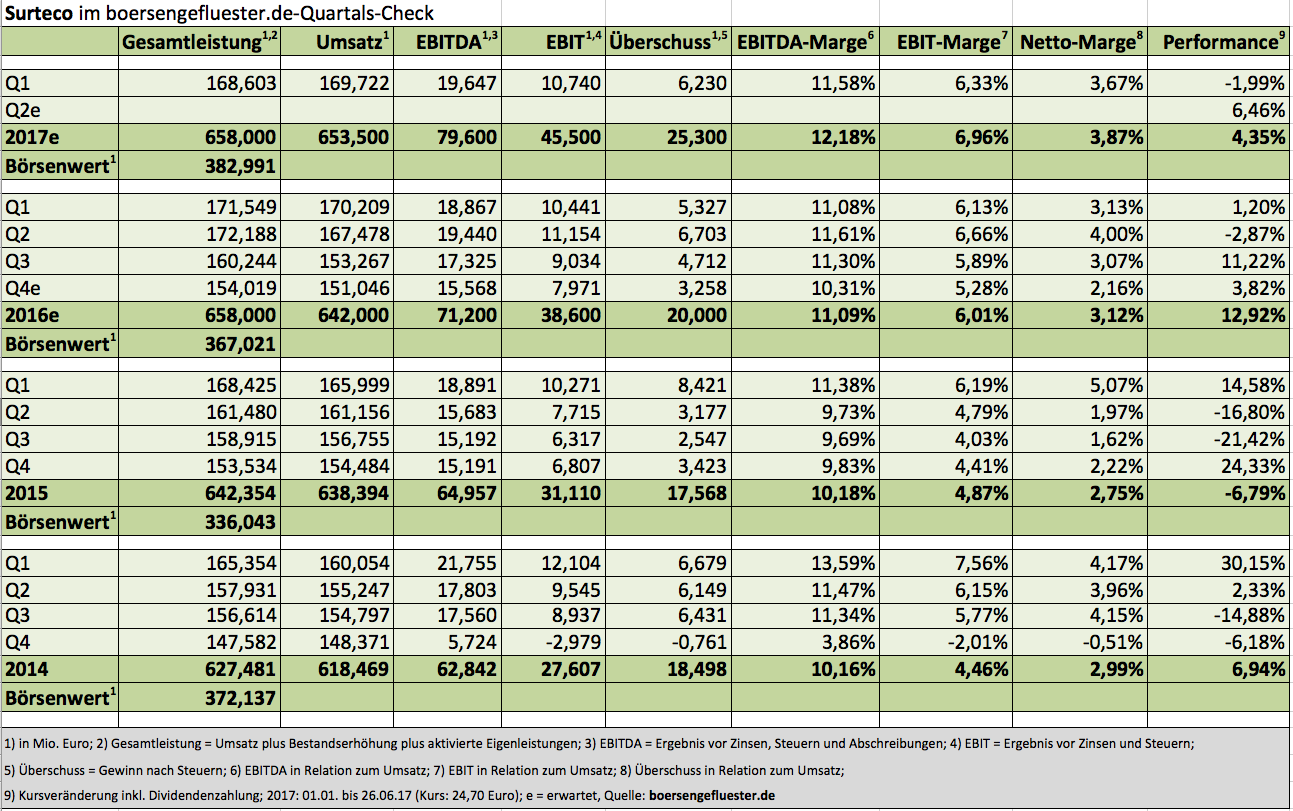

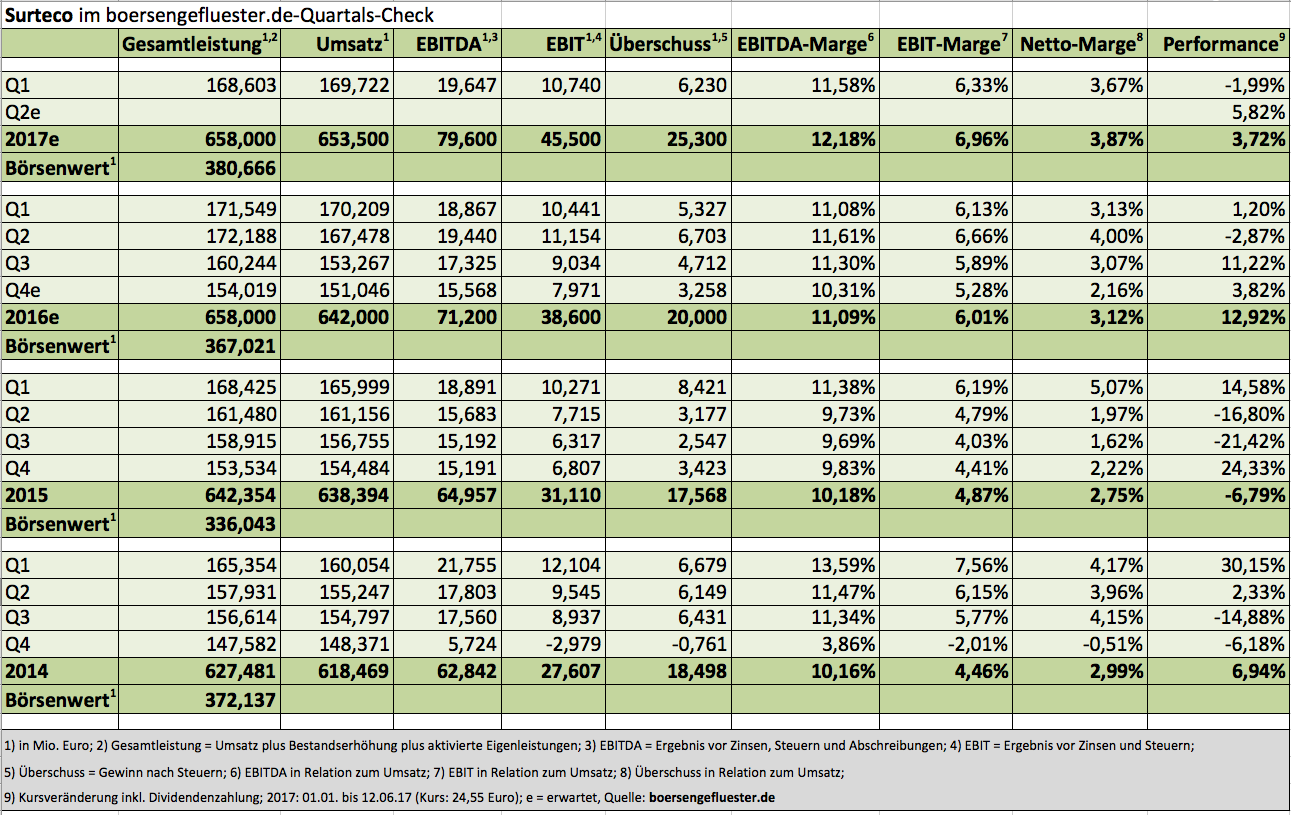

| Surteco Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517690 | DE0005176903 | SE | 193,05 Mio. € | 02.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-Marge %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Jahresüberschuss1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Netto-Marge %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividende je Aktie8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Hawesko Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 604270 | DE0006042708 | SE | 185,06 Mio. € | 28.05.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 620,27 | 680,53 | 671,48 | 660,28 | 639,49 | 622,00 | 0,00 | |

| EBITDA1,2 | 65,57 | 75,21 | 61,82 | 56,07 | 56,38 | 51,00 | 0,00 | |

| EBITDA-Marge %3 | 10,57 | 11,05 | 9,21 | 8,49 | 8,82 | 8,20 | 0,00 | |

| EBIT1,4 | 42,15 | 53,08 | 39,08 | 24,17 | 30,51 | 26,00 | 0,00 | |

| EBIT-Marge %5 | 6,80 | 7,80 | 5,82 | 3,66 | 4,77 | 4,18 | 0,00 | |

| Jahresüberschuss1 | 24,19 | 34,25 | 26,16 | 8,76 | 12,89 | 12,20 | 0,00 | |

| Netto-Marge %6 | 3,90 | 5,03 | 3,90 | 1,33 | 2,02 | 1,96 | 0,00 | |

| Cashflow1,7 | 81,03 | 49,00 | 36,76 | 27,00 | 60,21 | 40,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,65 | 3,74 | 2,85 | 0,90 | 1,38 | 1,33 | 1,80 | |

| Dividende je Aktie8 | 2,00 | 2,50 | 1,90 | 1,30 | 1,30 | 1,30 | 1,40 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| IBU-tec advanced materials | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0XYHT | DE000A0XYHT5 | AG | 84,31 Mio. € | 30.03.2017 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 32,96 | 44,09 | 53,94 | 48,23 | 50,61 | 44,70 | 0,00 | |

| EBITDA1,2 | 6,98 | 5,53 | 6,69 | 2,96 | 1,02 | 4,85 | 0,00 | |

| EBITDA-Marge %3 | 21,18 | 12,54 | 12,40 | 6,14 | 2,02 | 10,85 | 0,00 | |

| EBIT1,4 | 2,08 | 0,94 | 1,94 | -1,79 | -3,75 | 0,40 | 0,00 | |

| EBIT-Marge %5 | 6,31 | 2,13 | 3,60 | -3,71 | -7,41 | 0,90 | 0,00 | |

| Jahresüberschuss1 | 1,00 | -0,24 | 1,29 | -2,49 | -5,31 | -0,28 | 0,00 | |

| Netto-Marge %6 | 3,03 | -0,54 | 2,39 | -5,16 | -10,49 | -0,63 | 0,00 | |

| Cashflow1,7 | 4,47 | -1,13 | -3,27 | 2,41 | 9,32 | 2,50 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | -0,05 | 0,27 | -0,52 | -1,12 | -0,06 | 0,15 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 42,13 | 54,16 | 59,90 | 63,82 | 60,59 | 60,20 | 66,00 | |

| EBITDA1,2 | 3,34 | 6,68 | 7,36 | 7,21 | 4,56 | 2,60 | 0,00 | |

| EBITDA-Marge %3 | 7,93 | 12,33 | 12,29 | 11,30 | 7,53 | 4,32 | 0,00 | |

| EBIT1,4 | 2,15 | 5,45 | 6,11 | 6,03 | 3,45 | 1,45 | 4,60 | |

| EBIT-Marge %5 | 5,10 | 10,06 | 10,20 | 9,45 | 5,69 | 2,41 | 6,97 | |

| Jahresüberschuss1 | 1,48 | 3,86 | 4,32 | 4,55 | 2,41 | 0,60 | 2,40 | |

| Netto-Marge %6 | 3,51 | 7,13 | 7,21 | 7,13 | 3,98 | 1,00 | 3,64 | |

| Cashflow1,7 | 6,17 | 2,95 | 2,06 | 3,21 | 4,38 | 1,50 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,96 | 1,08 | 1,14 | 0,60 | 0,15 | 0,62 | |

| Dividende je Aktie8 | 0,05 | 0,20 | 0,20 | 0,20 | 0,12 | 0,12 | 0,17 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

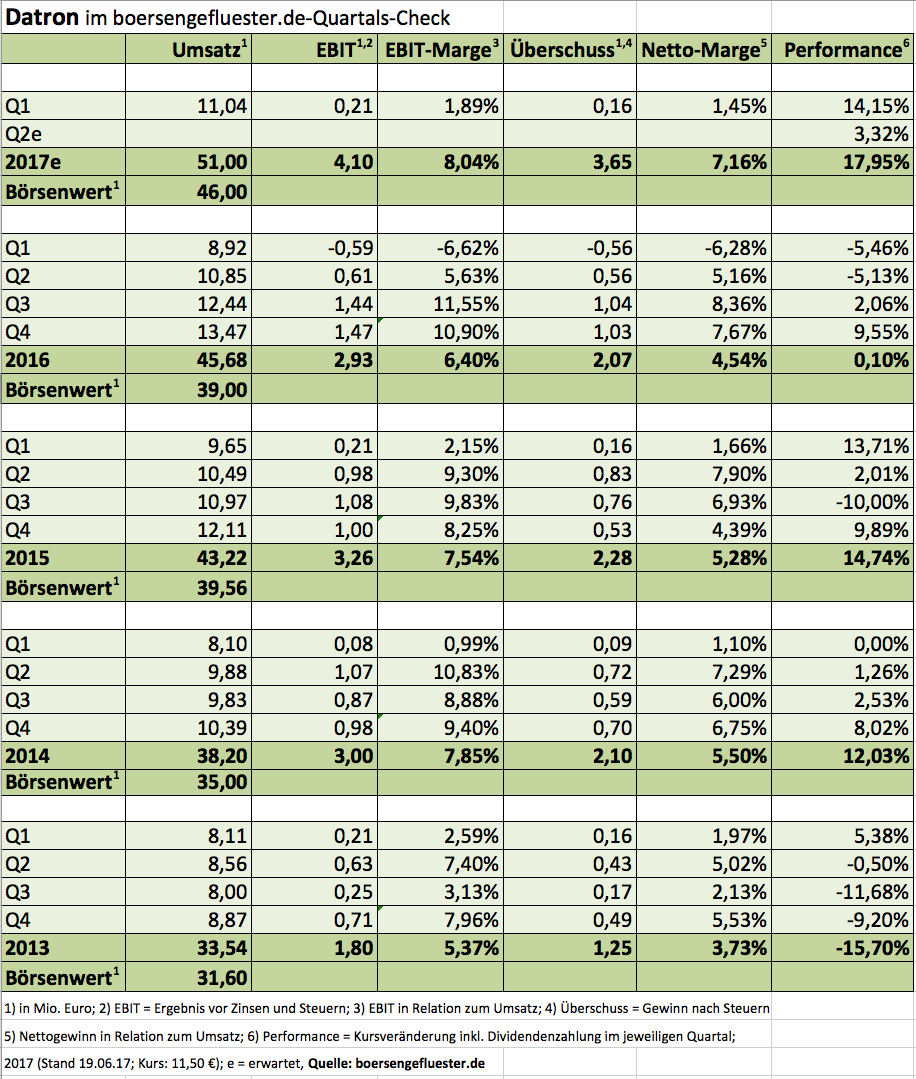

| Datron | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0V9LA | DE000A0V9LA7 | AG | 30,00 Mio. € | 13.04.2011 | Kaufen | |

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,45 | 0,70 | 0,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Williams Grand Prix Holdings | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1H6VM | DE000A1H6VM4 | Ltd | 103,00 Mio. € | 02.03.2011 | Verkaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

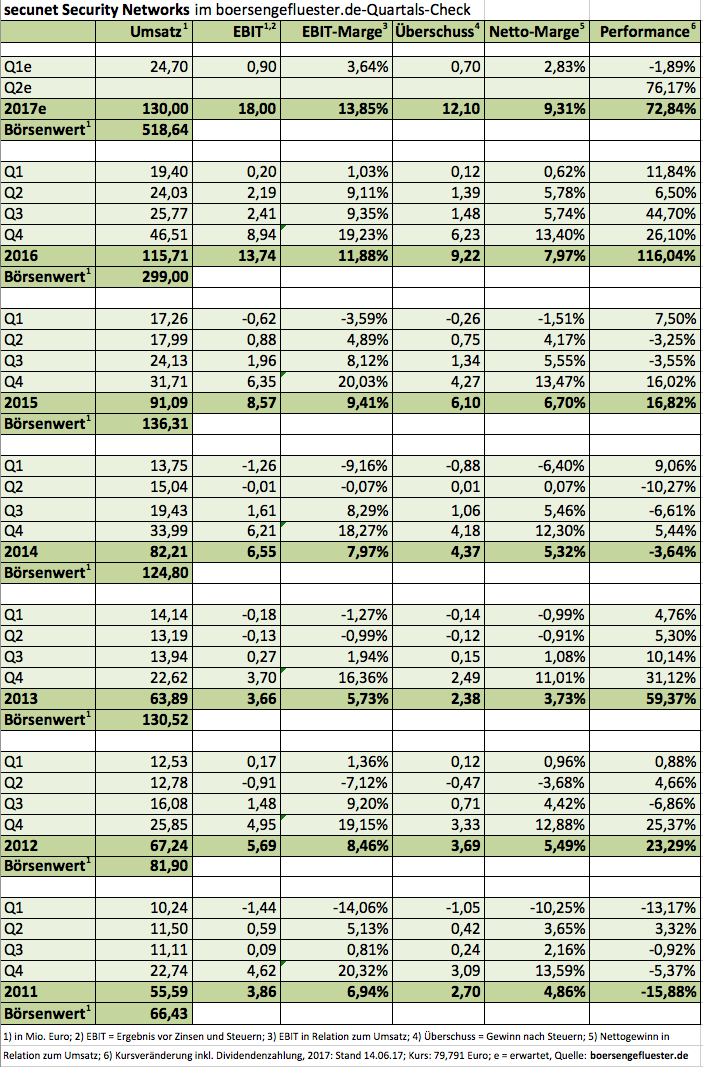

| secunet Security Networks | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 727650 | DE0007276503 | AG | 1.233,70 Mio. € | 09.11.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-Marge %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-Marge %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Jahresüberschuss1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Netto-Marge %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Ergebnis je Aktie8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividende je Aktie8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: pixabay...

Foto: pixabay...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Centrotec | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 540750 | DE0005407506 | SE | 784,10 Mio. € | 08.12.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 718,98 | 290,76 | 323,28 | 323,74 | 270,59 | 315,00 | 0,00 | |

| EBITDA1,2 | 87,71 | 40,58 | 34,27 | 29,87 | 8,70 | 32,00 | 0,00 | |

| EBITDA-Marge %3 | 12,20 | 13,96 | 10,60 | 9,23 | 3,22 | 10,16 | 0,00 | |

| EBIT1,4 | 48,80 | 23,59 | 12,77 | 8,68 | -14,07 | 9,00 | 0,00 | |

| EBIT-Marge %5 | 6,79 | 8,11 | 3,95 | 2,68 | -5,20 | 2,86 | 0,00 | |

| Jahresüberschuss1 | 29,03 | 58,03 | 36,39 | 701,42 | -96,04 | 6,00 | 0,00 | |

| Netto-Marge %6 | 4,04 | 19,96 | 11,26 | 216,66 | -35,49 | 1,91 | 0,00 | |

| Cashflow1,7 | 81,51 | 75,79 | 58,13 | 6,30 | 16,13 | 29,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,08 | 4,39 | 2,66 | 55,08 | -7,76 | 0,47 | 0,90 | |

| Dividende je Aktie8 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517690 | DE0005176903 | SE | 193,05 Mio. € | 02.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-Marge %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Jahresüberschuss1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Netto-Marge %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividende je Aktie8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-Marge %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-Marge %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Jahresüberschuss1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Netto-Marge %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividende je Aktie8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

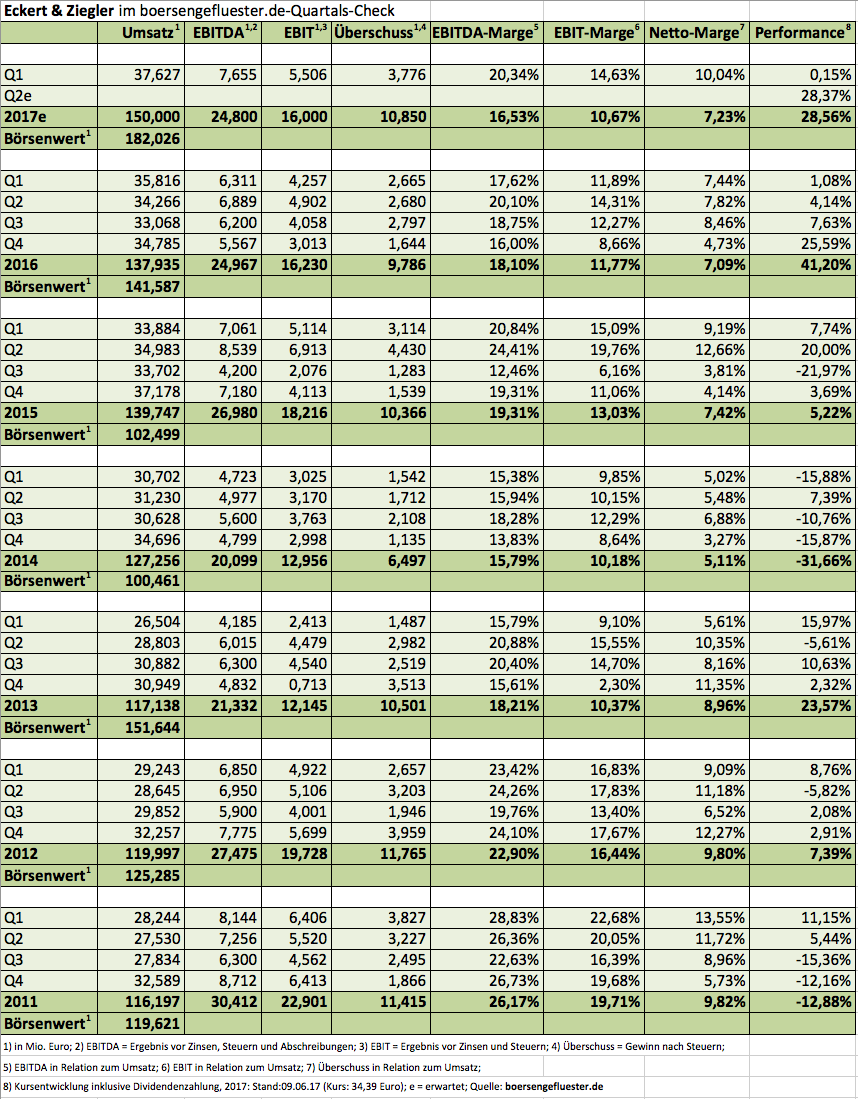

| Eckert & Ziegler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 565970 | DE0005659700 | SE | 979,41 Mio. € | 25.05.1999 | Kaufen | |

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 653,46 | 687,62 | 795,05 | 844,78 | 821,91 | 711,00 | 0,00 | |

| EBITDA1,2 | 24,39 | 67,78 | 90,55 | 95,31 | 43,86 | 21,00 | 0,00 | |

| EBITDA-Marge %3 | 3,73 | 9,86 | 11,39 | 11,28 | 5,34 | 2,95 | 0,00 | |

| EBIT1,4 | -20,46 | 26,03 | 51,07 | 53,94 | -3,43 | -20,00 | 0,00 | |

| EBIT-Marge %5 | -3,13 | 3,79 | 6,42 | 6,39 | -0,42 | -2,81 | 0,00 | |

| Jahresüberschuss1 | -23,40 | 11,42 | 28,86 | 28,90 | -14,41 | -26,00 | 0,00 | |

| Netto-Marge %6 | -3,58 | 1,66 | 3,63 | 3,42 | -1,75 | -3,66 | 0,00 | |

| Cashflow1,7 | 150,11 | 23,59 | 34,00 | 40,74 | 94,08 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,94 | 0,46 | 1,15 | 1,16 | -0,57 | -1,41 | 0,36 | |

| Dividende je Aktie8 | 0,00 | 0,20 | 0,55 | 0,55 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| EDAG Engineering Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A143NB | CH0303692047 | AG | 94,00 Mio. € | 02.12.2015 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-Marge %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-Marge %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Jahresüberschuss1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Netto-Marge %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 731400 | DE0007314007 | AG | 436,62 Mio. € | 08.12.1997 | Kaufen | |

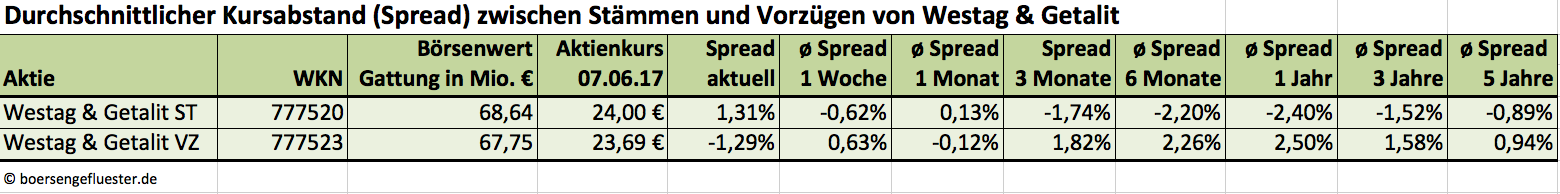

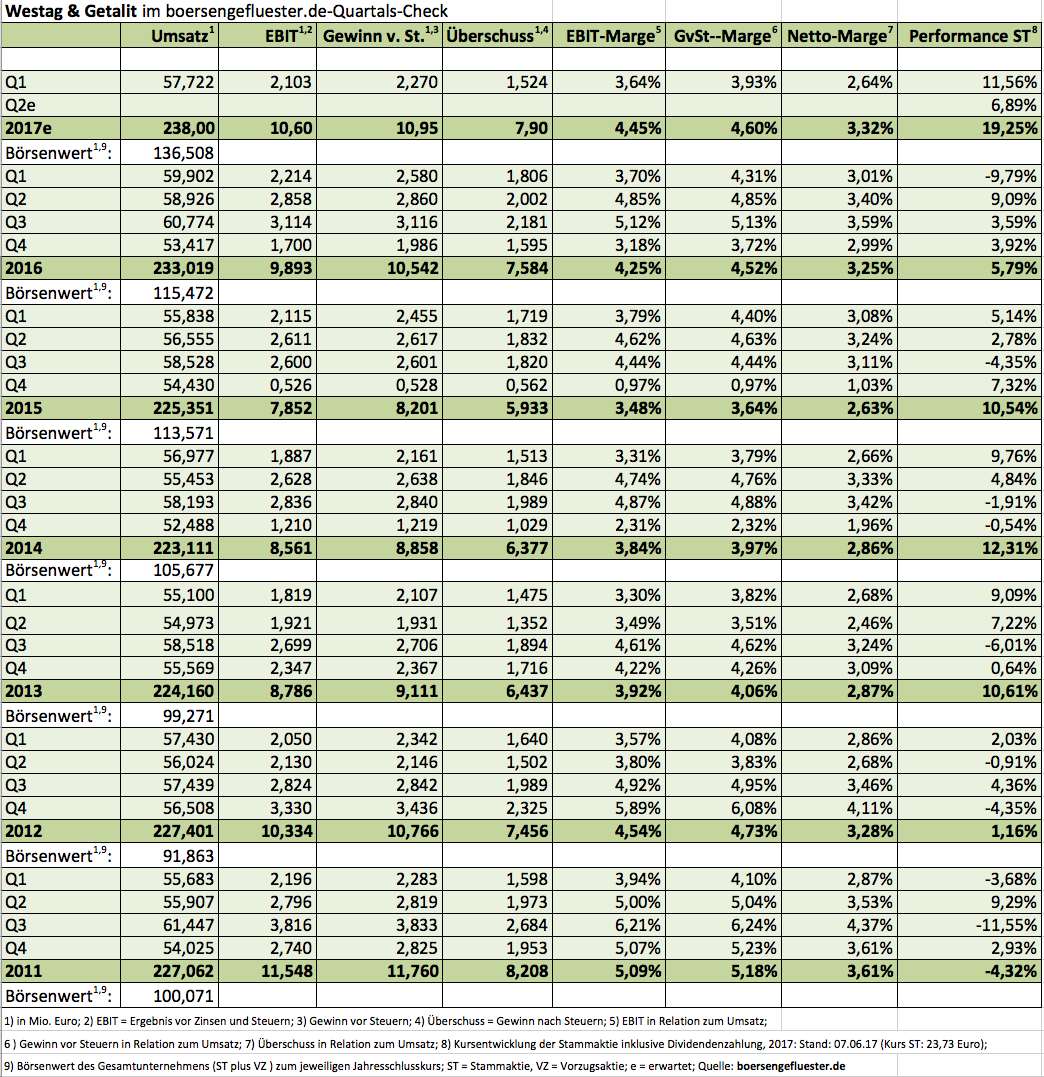

Fakt ist: Beide Aktien bieten eine weit überdurchschnittliche Dividendenrendite von rund vier Prozent und notieren nicht übermäßig weit vom Buchwert entfernt. Bei boersengefluester.de gehört Westag & Getalit bereits seit längerer Zeit zum Favoritenkreis – zumindest, wenn es darum geht, Substanz, Rendite und einen vernünftigen Preis unter einen Hut zu bringen. Stramme Wachstumsanhänger kommen bei dem Bauzulieferer dagegen nicht unbedingt auf ihre Kosten, dafür treten Umsatz und Gewinn einfach zu sehr auf der Stelle. Für das laufende Jahr kalkuliert der Vorstand bei leicht steigenden Erlösen mit einem Ergebnis auf Vorjahresniveau. Das hört sich zunächst einmal nicht sonderlich prickelnd an, allerdings befindet sich der Gewinn zurzeit eher auf Hochplateau. Fürchterlich viel Spielraum nach oben dürfte da nicht sein. Darauf deuten auch die Q1-Zahlen hin. Bemerkenswert ist dennoch, wie gut sich die Aktien des Unternehmens aus Rheda-Wiedenbrück zurzeit entwickeln. Immerhin steht für beide Papiere ein Kursplus von fast 20 Prozent seit Jahresbeginn zu Buche. Und die Chancen stehen gut, dass die Aufwärtsbewegung noch eine Weile anhält. Die Hauptversammlung findet am 27. Juni 2017 statt – noch ist also genügend Zeit, sich hier zu positionieren. Dabei gehört Westag & Getalit ohnehin in die Kategorie Langfristinvestment.

Fakt ist: Beide Aktien bieten eine weit überdurchschnittliche Dividendenrendite von rund vier Prozent und notieren nicht übermäßig weit vom Buchwert entfernt. Bei boersengefluester.de gehört Westag & Getalit bereits seit längerer Zeit zum Favoritenkreis – zumindest, wenn es darum geht, Substanz, Rendite und einen vernünftigen Preis unter einen Hut zu bringen. Stramme Wachstumsanhänger kommen bei dem Bauzulieferer dagegen nicht unbedingt auf ihre Kosten, dafür treten Umsatz und Gewinn einfach zu sehr auf der Stelle. Für das laufende Jahr kalkuliert der Vorstand bei leicht steigenden Erlösen mit einem Ergebnis auf Vorjahresniveau. Das hört sich zunächst einmal nicht sonderlich prickelnd an, allerdings befindet sich der Gewinn zurzeit eher auf Hochplateau. Fürchterlich viel Spielraum nach oben dürfte da nicht sein. Darauf deuten auch die Q1-Zahlen hin. Bemerkenswert ist dennoch, wie gut sich die Aktien des Unternehmens aus Rheda-Wiedenbrück zurzeit entwickeln. Immerhin steht für beide Papiere ein Kursplus von fast 20 Prozent seit Jahresbeginn zu Buche. Und die Chancen stehen gut, dass die Aufwärtsbewegung noch eine Weile anhält. Die Hauptversammlung findet am 27. Juni 2017 statt – noch ist also genügend Zeit, sich hier zu positionieren. Dabei gehört Westag & Getalit ohnehin in die Kategorie Langfristinvestment.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 229,13 | 224,33 | 236,61 | 213,69 | 186,27 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,49 | 10,28 | 10,39 | 15,60 | 13,12 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,63 | 4,58 | 4,39 | 7,30 | 7,04 | 0,00 | 0,00 | |

| EBIT1,4 | 3,93 | -2,01 | 1,03 | 4,42 | 5,01 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 1,72 | -0,90 | 0,44 | 2,07 | 2,69 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,05 | -3,27 | -0,46 | 2,72 | 4,13 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,90 | -1,46 | -0,19 | 1,27 | 2,22 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,91 | 13,02 | 10,34 | 15,67 | 4,82 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,38 | -0,68 | -0,12 | 0,60 | 0,93 | 0,80 | 0,96 | |

| Dividende je Aktie8 | 0,34 | 0,00 | 0,90 | 0,90 | 0,90 | 0,90 | 0,90 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Westag ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 777520 | DE0007775207 | AG | 139,40 Mio. € | 26.06.1961 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Westag VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 777523 | DE0007775231 | AG | 139,40 Mio. € | 17.10.1989 | Halten | |

Foto: Westag & Getalit AG ...

Foto: Westag & Getalit AG ...

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.