Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

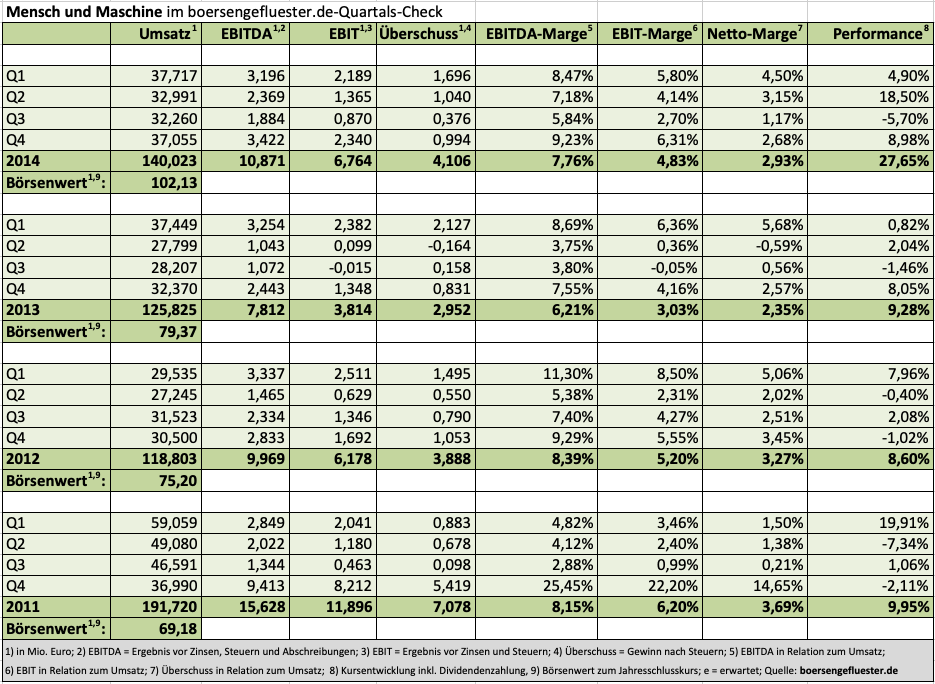

Value-Anleger aufgepasst: Mit diesem Tool für die Vorauswahl von Aktien geht boersengefluester.de schon allein deshalb neue Wege, weil es sich nicht – wie sonst üblich – um einen klassischen Eigenbau von uns handelt, sondern wir die von der Börsenrunde Leinetal um Rolf Grotjahn konzipierte „3-Säulen-Strategie“ weiterentwickelt haben. So gesehen handelt es sich um das erste User-Generated-Tool auf boersengefluester.de, worauf wir ganz besonders stolz sind. Von Anfang an waren wir nämlich Feuer und Flamme für dieses im Original auf Excel-Basis programmierte Tool. Die Grundidee dahinter: Mit Hilfe des 3-Säulen-Scoring-Modells lassen sich Unternehmen bzw. Aktien lokalisieren, deren Kurse, Gewinne und Dividenden über einen frei wählbaren Zeitraum (kurz-, mittel- oder langfristig) kontinuierlich gestiegen sind. „Von diesen Firmen verspreche ich mir solidere und dauerhaftere Erträge als von sogenannten Kursraketen“, sagt Rolf Grotjahn.

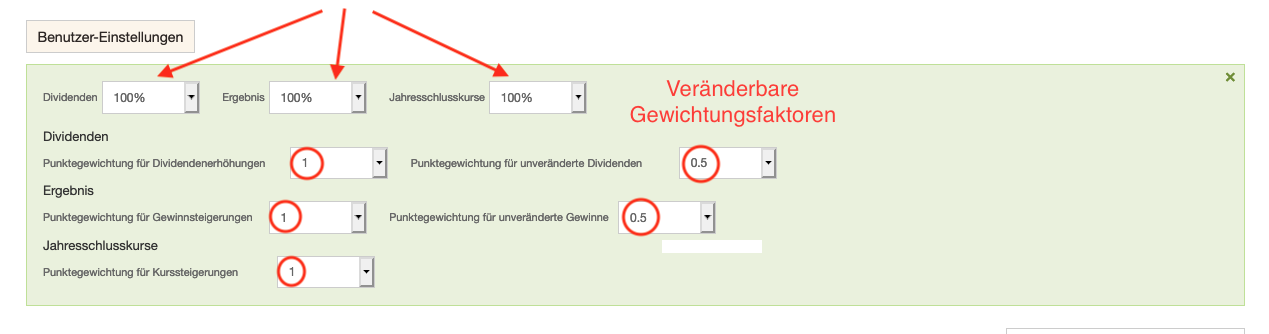

Zusätzlich inspiriert wurde die Börsenrunde Leinetal aus Niedersachsen bei der Konzeption des Tools durch die amerikanische Value-Investor-Legende Benjamin Graham, der der Entwicklung von Dividendenrenditen, Gewinnen und Börsenkursen in seinen Werken (etwa in seinem Klassiker „Intelligent investieren“) seit jeher eine zentrale Bedeutung zugemessen hat. So funktioniert das Tool: In der Grundeinstellung beziehen sich sämtliche vergebenen Punkte auf den Zeitraum der vergangenen zehn Jahre. Für jedes Jahr mit steigenden Aktienkursen (bezogen auf die jeweilige Veränderung von Jahresschlusskurs zu Jahresschlusskurs), verbessertem Ergebnis je Aktie sowie angehobener Dividende gibt es jeweils einen Punkt. Dabei ist der Grad der Erhöhung unerheblich, wichtig ist nur die Richtung.

Im Idealfall kommen so auf Sicht von zehn Jahren 30 Punkte zusammen. Für ein Jahr mit unveränderter Dividende oder konstantem Gewinn gibt es jeweils einen halben Punkt. Wenn ein Unternehmen also fünf Jahre die Dividende konstant hält, gibt es dafür standardmäßig 2,5 Punkte.

[caption id="attachment_118050" align="alignright" width="151"]

[caption id="attachment_118050" align="alignright" width="151"] Individuelle Profilseiten unter "Mehr Infos"[/caption]

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

Individuelle Profilseiten unter "Mehr Infos"[/caption]

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

[caption id="attachment_118050" align="alignright" width="151"]

[caption id="attachment_118050" align="alignright" width="151"] Individuelle Profilseiten unter "Mehr Infos"[/caption]

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

Individuelle Profilseiten unter "Mehr Infos"[/caption]

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

© boersengefluester.de | Redaktion

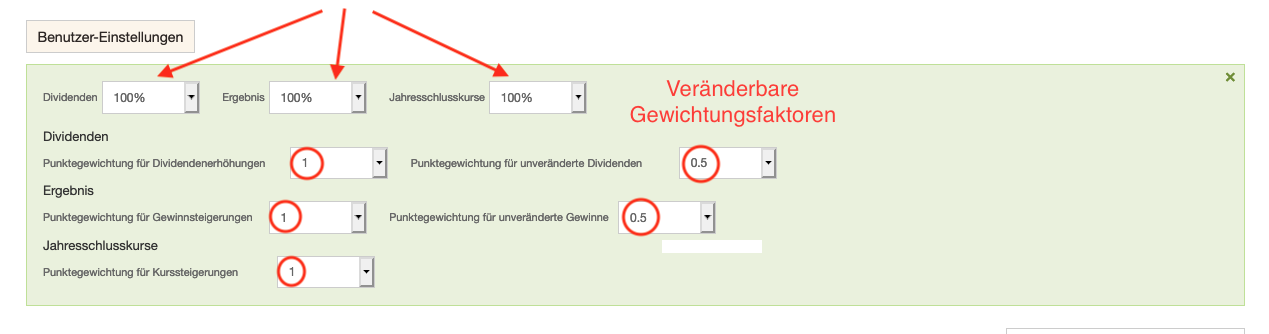

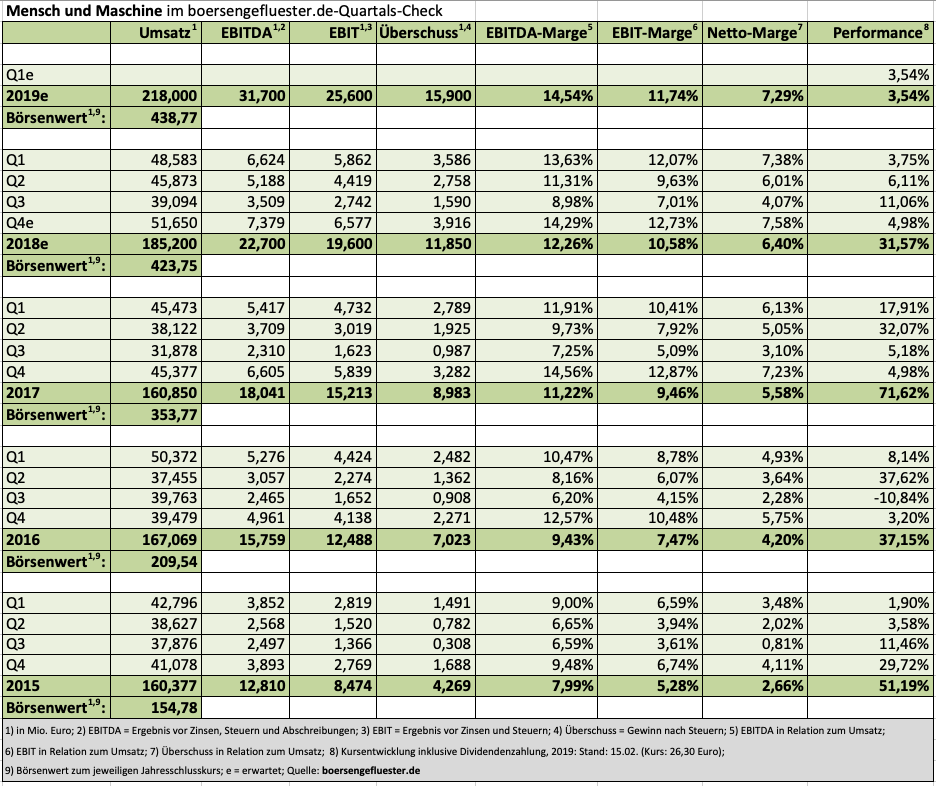

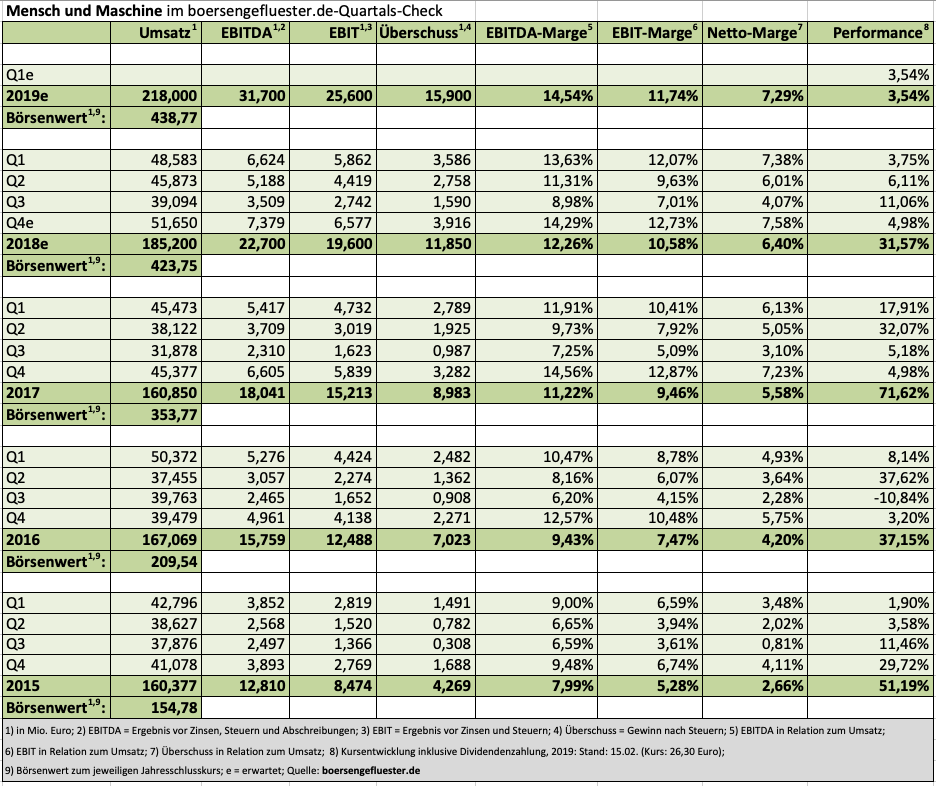

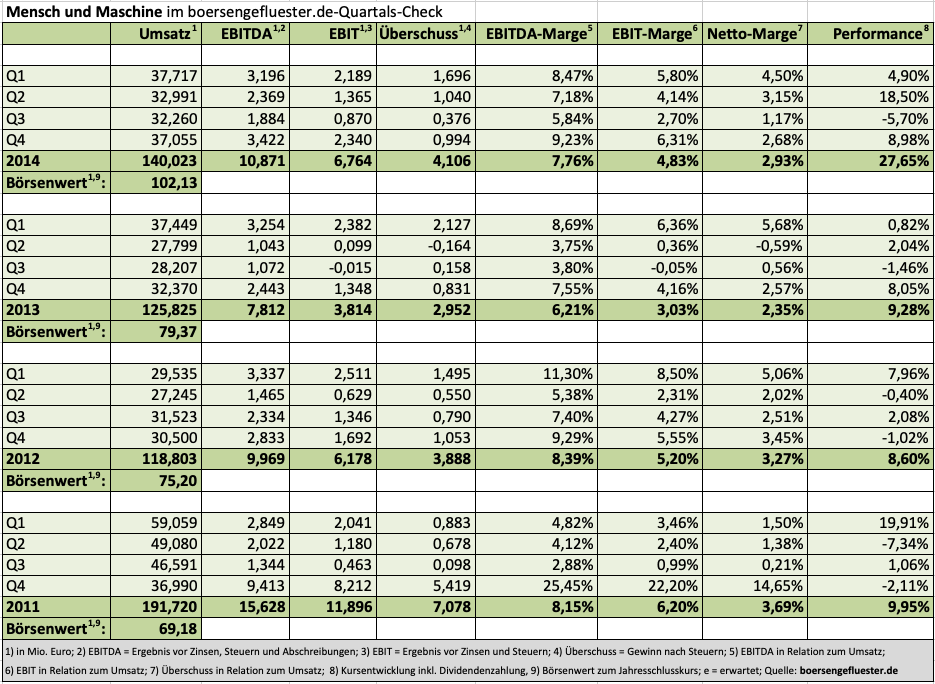

Das ist mit Sicherheit ein gutes Zeichen für Investoren: In unserem neuen Tool „3-Säulen-Strategie“ bekommt die Aktie von Mensch und Maschine (MuM) so viele Punkte, wie kein anderes Unternehmen aus dem Börsensegment Scale. Kaum ein Jahr, in dem der Anbieter von Konstruktionssoftware seine Ergebnisse und Dividenden nicht gesteigert oder zumindest konstant gehalten hat. Das spiegelt sich entsprechend auch im langfristigen Chartbild wider. Spätestens seit 2015 geht es rasant aufwärts, da fällt die Seitwärtsbewegung der vergangenen Monate kaum ins Gewicht. Aber natürlich muss sich der Titel auch an den jetzt vorgelegten Zahlen für 2019 sowie dem Ausblick für das laufende Jahr messen lassen. Und da hat Mensch und Maschine sehr ordentlich vorgelegt. Bei einem Erlösplus von etwas mehr als 15 Prozent auf 185,2 Mio. Euro kam das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) um beinahe 26 Prozent auf den Rekordwert von 22,7 Mio. Euro voran. Das EBIT, die für MuM neue Zielgröße, kletterte prozentual noch etwas stärker auf 19,6 Mio. Euro, was auf eine operative Rendite von 10,6 Prozent hinausläuft.

[sws_yellow_box box_size="590"]HIER geht es direkt zur 3-Säulen-Strategie, unserem exklusivem Tool für Value-Anleger.[/sws_yellow_box]

Foto: Clipdealer

...

Foto: Clipdealer

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-margin %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-margin %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Net profit1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Net-margin %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Earnings per share8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividend per share8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de and company details

Ebenfalls voll im Zielterrain landete das Ergebnis je Aktie von 0,71 Euro. Dem Vernehmen nach will Mensch und Maschine nach der nächsten Hauptversammlung am 8. Mai 2019 eine Dividende von 0,65 Euro pro Anteilschein zahlen, jedenfalls nennt Drotleff diesen Ausschüttungsbetrag als „sehr wahrscheinlich“. Bezogen auf den aktuellen Kurs von 26,40 Euro käme der Titel damit auf eine Rendite von knapp 2,5 Prozent. Bemerkenswert: Schon jetzt stellt Drotleff für das kommende Jahr eine Dividende von „um die 80 Cent“ je Aktie in Aussicht. Das fußt auf auch ansonsten robusten Zuwachsraten für Umsatz und Ergebnis. So sollen die Erlöse auf eine Bandbreite zwischen 215 und 220 Mio. Euro zulegen – rund 12 Mio. Euro davon dürften von der kürzlich kommunizierten mehrheitlichen Übernahme des Softwarehauses SOFiSTiK stammen. Beim EBIT rechnet Drotleff mit einer Verbesserung auf 24 bis 26 Mio. Euro – entsprechend einer operativen Rendite zwischen 11,2 und 11,8 Prozent.

Allzu sportlich wirkt diese Prognose freilich noch nicht und lässt Raum für mindestens eine weitere Erhöhung im Jahresverlauf. Und auch Drotleff räumt ein: „Sehen Sie diese Guidance mal als ersten Schuss.“ Viel spricht also dafür, dass der Nachrichtenfluss auch in den kommenden Quartalen positiv bleiben wird. Das wiederum müsste sich im Normalfall in steigenden Aktienkursen niederschlagen. Demnach stehen die Chancen gut, dass Mensch und Maschine auch im kommenden Jahr wieder die volle Punktzahl in unserem Scoringmodell 3-Säulen-Strategie zugeschrieben bekommt.

Mensch und Maschine

Kurs: 38,85

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 658080 | DE0006580806 | SE | 677,39 Mio € | 21.07.1997 | Kaufen | |

* * *

Foto: Clipdealer

...

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

Als Experte rund um digitales Marketing sollte ad pepper media International eigentlich auch die Investor-Relations-Klaviatur beherrschen. Doch scheinbar hat die indirekt von dem Unternehmer Gunther Oschmann (Müller Medien Gruppe) kontrollierte Gesellschaft keine ausgeprägte Lust, transparent zu kommunizieren. Anders können wir es uns nicht erklären, dass mit der Vorlage der Eckdaten für 2018 eine erneut veränderte Umsatzdefinition herangezogen wird – ohne exlizite Erläuterung. Jedenfalls passt der jetzt gemäß IFRS 15 präsentierte Netto-Umsatz von 20,27 Mio. Euro nicht zu den in den ersten drei Quartalen ausgewiesenen Netto-Erlösen von insgesamt 27,64 Mio. Euro.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Vielleicht checkt es boersengefluester.de auch einfach nicht. Aber ein paar Sätze der Erläuterung hätten sicher nicht geschadet, was der genaue Unterschied zwischen der aktuellen und der zuvor gewählten Definition von Netto-Umsatz ist. So bleibt ein Hauch von Überraschungsei. Losgelöst davon kann die Gesellschaft auch nicht mit dem Hinweis punkten, dass das 2018er-EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) von 1,35 Mio. Euro „eines der besten Ergebnisse in der 20-jährigen Geschichte der Gesellschaft“ ist. Der Grund ist simpel: Zwar hatte der Vorstand die Investoren bereits Mitte Oktober darauf eingestimmt, wonach es „nicht mehr wahrscheinlich“ sei, dass ad pepper 2018 ein EBITDA mindestens auf dem 2017er-Niveau von 2,21 Mio. Euro erzielen würde. Einen derart deutlichen Spannungsabfall von annähernd 39 Prozent hatte jedoch niemand jemand auf der Agenda.

Die Nürnberger selbst verweisen auf die schwächere Entwicklung der Segmente ad agents (Performance-Marketing-Agentur) und Webgains (Affiliate-Marketing), während ad pepper media (Lead Generierung) kräftige Zuwächse zeigt. Zudem führen sie „weitere Investitionen in Sales, Marketing und Technologie, sowie Einmaleffekte durch Sonderaufwendungen“ für die Gewinnschmelze an. Valide isolieren lassen sich die Effekte für uns gegenwärtig nicht, so dass wir vorerst bei unserer Einschätzung bleiben, dass es in erster Linie operativ längst nicht so gut lief, wie ursprünglich erhofft. Das wiederum ist angesichts diverser Hiobsbotschaften aus der Werbebranche nicht komplett überraschend. Andererseits wurde in der Szene immer wieder getuschelt, dass ad pepper eben doch ein ganz anständiges Schlussquartal gehabt haben müsste. Nun: Messen lassen muss sich eine Aktie immer am Preis – und der sieht bei ad pepper media International zurzeit sehr attraktiv aus.

Immerhin verfügt die schuldenfreie Gesellschaft – bei einem Börsenwert von derzeit knapp 52 Mio. Euro – allein über liquide Mittel von 20,5 Mio. Euro. Sollte das Unternehmen, wie mitunter kolportiert, sich möglicherweise von einer der drei Töchter – etwa ad agents – trennen, könnte der Cash-Bestand schnell auf 40 Mio. Euro klettern. Bei einer solchen Konstellation müsste der Vorstand über ein kräftiges Aktienrückkaufprogramm normalerweise zumindest intensiv nachdenken. Wir sind also gespannt, was sich bei ad pepper in den kommenden Quartalen tun wird. Für frischen Wind könnte zudem ein möglicher Börsengang der von Axel Springer und United Internet fusionierten Online-Marketing-Tochter Awin sorgen. Hier dürften jedenfalls ganz andere Preise aufgerufen werden.

Die Nürnberger selbst verweisen auf die schwächere Entwicklung der Segmente ad agents (Performance-Marketing-Agentur) und Webgains (Affiliate-Marketing), während ad pepper media (Lead Generierung) kräftige Zuwächse zeigt. Zudem führen sie „weitere Investitionen in Sales, Marketing und Technologie, sowie Einmaleffekte durch Sonderaufwendungen“ für die Gewinnschmelze an. Valide isolieren lassen sich die Effekte für uns gegenwärtig nicht, so dass wir vorerst bei unserer Einschätzung bleiben, dass es in erster Linie operativ längst nicht so gut lief, wie ursprünglich erhofft. Das wiederum ist angesichts diverser Hiobsbotschaften aus der Werbebranche nicht komplett überraschend. Andererseits wurde in der Szene immer wieder getuschelt, dass ad pepper eben doch ein ganz anständiges Schlussquartal gehabt haben müsste. Nun: Messen lassen muss sich eine Aktie immer am Preis – und der sieht bei ad pepper media International zurzeit sehr attraktiv aus.

Immerhin verfügt die schuldenfreie Gesellschaft – bei einem Börsenwert von derzeit knapp 52 Mio. Euro – allein über liquide Mittel von 20,5 Mio. Euro. Sollte das Unternehmen, wie mitunter kolportiert, sich möglicherweise von einer der drei Töchter – etwa ad agents – trennen, könnte der Cash-Bestand schnell auf 40 Mio. Euro klettern. Bei einer solchen Konstellation müsste der Vorstand über ein kräftiges Aktienrückkaufprogramm normalerweise zumindest intensiv nachdenken. Wir sind also gespannt, was sich bei ad pepper in den kommenden Quartalen tun wird. Für frischen Wind könnte zudem ein möglicher Börsengang der von Axel Springer und United Internet fusionierten Online-Marketing-Tochter Awin sorgen. Hier dürften jedenfalls ganz andere Preise aufgerufen werden.

Foto: Pixabay

...

ad pepper media

Kurs: 2,72

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-margin %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-margin %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Net profit1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Net-margin %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Earnings per share8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 940883 | NL0000238145 | N.V. | 70,38 Mio € | 09.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Die Aktie der IT Competence Group haben vermutlich nur die wenigsten Investoren auf dem Schirm. Verständlich: Der mittlerweile auch formal in Ludwigsburg ansässige IT-Dienstleister bringt es auf eine Marktkapitalisierung von gerade einmal 9,5 Mio. Euro, wovon sich auch noch knapp 75 Prozent im Besitz der Beteiligungsgesellschaft Navigator Equity Solutions befinden. Ein reinrassiger Micro Cap also, der in der Vergangenheit zudem auch noch durch häufig eher durchwachsene Ergebnisse aufgefallen ist. Kurzum: Nichts für defensiv ausgerichtete Value-Investoren. Umso positiver, dass Vorstand Wolfgang Wagner nun mit überraschend guten Zahlen für 2018 aufwartet und sich im Hintergrundgespräch mit boersengefluester.de zuversichtlich für die weitere Entwicklung zeigt. „Wir hatten 2016 zu viele Dinge gleichzeitig gemacht und wurden dabei ausgebremst“, sagt Wagner bei unserem Treffen in der Frankfurter City.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Mittlerweile positioniert sich die IT Competence Group als Partner der Digitalen Transformation und setzt auf nachhaltiges Geschäft mit wiederkehrenden, skalierbaren Umsätzen. Das sind jetzt zwar mindestens vier Buzz-Wörter in einem Satz, doch die Zahlen geben Wagner recht. Demnach kam das im Münchner Segment m:access gelistete Unternehmen 2018 bei Erlösen von 24,3 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwa 1,5 Mio. Euro. Das entspricht einer EBITDA-Marge von annähernd 6,2 Prozent. Bezogen auf den Umsatz ist der IT Competence Group damit eine Punktlandung geglückt, mit Blick aufs Ergebnis sind die Resultate sogar klar besser als die in Aussicht gestellten rund 1 Mio. Euro EBITDA. Die bislang gültige Vorschau für 2019 – Umsatz von mehr als 26 Mio. Euro, EBITDA von mindestens 1,5 Mio. Euro – hat Wagner zwar noch nicht heraufgesetzt. Boersengefluester.de gegenüber macht er jedoch deutlich jedoch, dass es keinen Ergebnisstillstand geben wird und die Betonung in der Prognose auf dem Wort „mindestens“ liegt. „Wir lassen es lieber konservativ angehen. Aber die EBITDA-Marge soll 2019 definitiv größer als sechs Prozent sein“, sagt Wagner.

Beachten sollten Anleger freilich, dass die Gesellschaft im laufenden Jahr wohl mit einer spürbar höheren Steuerquote konfrontiert sein wird. Dennoch: Wenn die IT Competence Group wie erhofft liefert, rangiert der Micro Cap weit oben in der Liste der KGV-Hits. So gesehen spricht als nicht gegen eine Neubewertung. Als Peer Group kommen theoretisch IT-Unternehmen wie Cancom, Bechtle oder auch die Datagroup in Frage. Allerdings spielen diese Firmen – was Umsatz und Börsenwert angeht – in einer komplett anderen Liga. Wagner selbst hält die im Scale notierte mVISE daher für einen sinnvolleren Vergleichswert, schon allein weil die Düsseldorfer mit der Ende 2017 erfolgten Übernahme von Teilen des Geschäfts der SHS Viveon in sehr ähnliche Bereiche vorgedrungen sind. Gecovert wird die Aktie der IT Competence Group von SMC Research: Zuletzt gab es eine Kaufen-Einschätzung mit einem auf 8,90 Euro erhöhten Kursziel. Demnach wäre der Titel mehr als eine 60-Prozent-Chance. Aber Achtung: Geeignet ist das Papier nur für sehr erfahrene Anleger, die den Depotanteil entsprechend moderat wählen. Indirekter Profiteur eines nachhaltigen Kursaufschwungs ist naturgmäß der ebenfalls im m:access beheimatete Großaktionär Navigator Equity Solutions.

...

© boersengefluester.de | Redaktion

Nachdem bei den Investitionen von Aves One zuletzt klar der Bereich „Rail“ (Güter- und Kesselwagen) im Vordergrund stand, stärkt der Logistikexperte nun den Container-Bestand. Dazu haben die Hamburger in den vergangenen Wochen kumuliert etwa 2.000 Wechselbrücken im Volumen etwa 17 Mio. Euro – das entspricht rund 8.500 Euro pro Wechselbrücke – gekauft. Den Löwenanteil machen 1.200 fabrikneue Wechselbrücken aus, die an Hermes vermietet sind. „Angesichts der hohen Auslastung der Hersteller von Wechselbrücken und des anhaltenden Wachstums des Kurier-, Express- und Paketmarktes rechnen wir mit einer weiter stark steigenden Nachfrage“, sagt Aves One-Vorstand Jürgen Bauer und betont in einem Atemzug, dass er einer Ausweitung der Geschäftsbeziehungen zu renommierten Marktteilnehmern wie Hermes „aufgeschlossen gegenüber steht“. Die Bedeutung der neuesten Transaktionen ist nicht zu unterschätzen, weil es sich bei den Wechselbrücken um ein sehr profitables Geschäft handelt und das Volumen ebenfalls beachtlich scheint.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Mit Blick auf den Aktienkurs war Aves One zuletzt in eine Seitwärtsrange zwischen 7,00 und 8,50 Euro zurückgefallen – verglichen mit einem Anfang Oktober 2018 erreichten Rekordstand von 9,95 Euro. Die Analysten der Quirin Privatbank haben das Kursziel für Aves One Ende November auf 12 Euro taxiert und sich damit der Einschätzung von GBC angeschlossen. Die Zahlen für 2018 wird das Unternehmen voraussichtlich im April vorlegen, einen Finanzkalender mit konkreten Terminen gibt es noch nicht. Boersengefluester.de geht jedoch davon aus, dass es – möglicherweise noch im März – die wichtigsten Eckdaten vorab gibt. Zur Einordnung: GBC kalkuliert für 2018 mit Erlösen von 77,0 Mio. Euro, einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwas mehr als 54,0 Mio. Euro sowie einem Überschuss von 3,8 Mio. Euro. Das korrespondiert mit einem Börsenwert von zurzeit 108 Mio. Euro – bei allerdings üppigen Finanzschulden von mehr als 530 Mio. Euro.

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

Foto: Hermes Germany GmbH

...

Aves One

Kurs: 14,40

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A16811 | DE000A168114 | AG | 187,42 Mio € | 28.11.2016 | - | |

* * *

© boersengefluester.de | Redaktion

Eine Art Doppelleben führt die Aktie des Werkzeugmaschinenbauers DMG Mori. Als SDAX-Titel steht DMG Mori formal zwar ganz normal im täglichen Rampenlicht an der Börse und wird an der aktuellen Ertragsentwicklung und auch Substanzgesichtspunkten bewertet. Angesichts der Mehrheitsverhältnisse – die japanische DMG Mori Company hält etwas mehr als 75 Prozent und hat dementsprechend einen Beherrschungsvertrag mit der früheren Gildemeister abgeschlossen – gilt die normale Aktieneinordnung aber eben nur noch bedingt. Sensibler reagieren die Anleger beinahe auf Stimmrechtsveränderungen oder sonstiges Getuschel um weitere Maßnahmen bezüglich der Börsennotiz. Anfang Januar 2019 sorgte etwa der streitlustige Investor Paul E. Singer aufgrund einer internen Umstrukturierung für Schlagzeilen, weil dadurch sein Anteil formal von 5,07 auf 8,11 Prozent geklettert war. Ansonsten herrscht allerdings vergleichsweise Ruhe an der Aktionärsfront.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Für „normale“ Privatanleger ist der Anteilschein von DMG Mori insbesondere wegen der Garantiedividende von 1,03 Euro je Aktie: Bezogen auf den gegenwärtigen Kurs von 43,60 Euro kommt das Papier so auf eine Rendite von knapp 2,4 Prozent. Freilich gibt es beherrschte Unternehmen mit einer höheren Garantiedividende (siehe dazu unsere Übersicht HIER), dafür bekommen Anleger in DMG aber eine immer noch recht liquide Aktie. So gesehen ist der Titel eine Art Anleihenersatz. Gänzlich loslösen kann sich aber auch DMG Mori nicht von den fundamentalen Rahmendaten – und hier zeigt sich gegenwärtig ein ebenfalls zweigeteiltes Bild: Die Vorabdaten für 2018 waren mit Erlösen von 2.655,1 Mio. Euro und einem Überschuss von 149,5 Mio. Euro ein gutes Stück besser, als von boersengefluester.de erwartet. „Wir haben viel bewegt und Neues geschaffen. Unsere Rekordwerte bei Auftragseingang, Umsatz, EBIT und Free Cashflow bestätigen unseren Kurs“, sagt CEO Christian Thönes.

Für „normale“ Privatanleger ist der Anteilschein von DMG Mori insbesondere wegen der Garantiedividende von 1,03 Euro je Aktie: Bezogen auf den gegenwärtigen Kurs von 43,60 Euro kommt das Papier so auf eine Rendite von knapp 2,4 Prozent. Freilich gibt es beherrschte Unternehmen mit einer höheren Garantiedividende (siehe dazu unsere Übersicht HIER), dafür bekommen Anleger in DMG aber eine immer noch recht liquide Aktie. So gesehen ist der Titel eine Art Anleihenersatz. Gänzlich loslösen kann sich aber auch DMG Mori nicht von den fundamentalen Rahmendaten – und hier zeigt sich gegenwärtig ein ebenfalls zweigeteiltes Bild: Die Vorabdaten für 2018 waren mit Erlösen von 2.655,1 Mio. Euro und einem Überschuss von 149,5 Mio. Euro ein gutes Stück besser, als von boersengefluester.de erwartet. „Wir haben viel bewegt und Neues geschaffen. Unsere Rekordwerte bei Auftragseingang, Umsatz, EBIT und Free Cashflow bestätigen unseren Kurs“, sagt CEO Christian Thönes.

Foto: Pixabay

...

DMG Mori

Kurs: 48,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-margin %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-margin %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Net profit1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Net-margin %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Earnings per share8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividend per share8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de and company details

Doch was den Ausblick angeht, dominieren Molltöne: So ist von „globalen Unsicherheiten“ und einer abnehmenden Dynamik des weltweiten Werkzeugmaschinen-Verbrauchs die Rede. Was das genau für DMG bedeutet, lässt Thönes allerdings noch offen und verweist auf die Bilanz-Konferenz am 12. März 2019. Dann wird sich zeigen, in welchem Umfang es den Bielefeldern gelingen soll, sich gegen den Markttrend zu stemmen. Eine geringe Ergebnissteigerung für 2019 wäre vermutlich schon ein Erfolg, würde der Aktie allerdings nicht wirklich von dem optisch hohen KGV befreien. Per saldo bleibt der Titel für uns zurzeit eine Halten-Position. Im SDAX kann DMG Mori – sofern die Kriterien Free-Float-Marktkapitalisierung und Handelsumsatz ausreichen – formal übrigens bleiben, so lange der Streubesitz oberhalb von 10 Prozent liegt. Ob sich die Deutsche Börse jedoch einen Gefallen damit tut, überhaupt Unternehmen mit einem Beherrschungsvertrag in ihren Indizes gelistet zu lassen, ist eine sehr streitbare Frage. Schließlich haben Aktien mit limitiertem Eigenleben wie MAN in der Vergangenheit viel zu lange einen der begehrten Indexplätze belegt.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.814,79 Mio € | 1950 | Halten | |

* * *

© boersengefluester.de | Redaktion

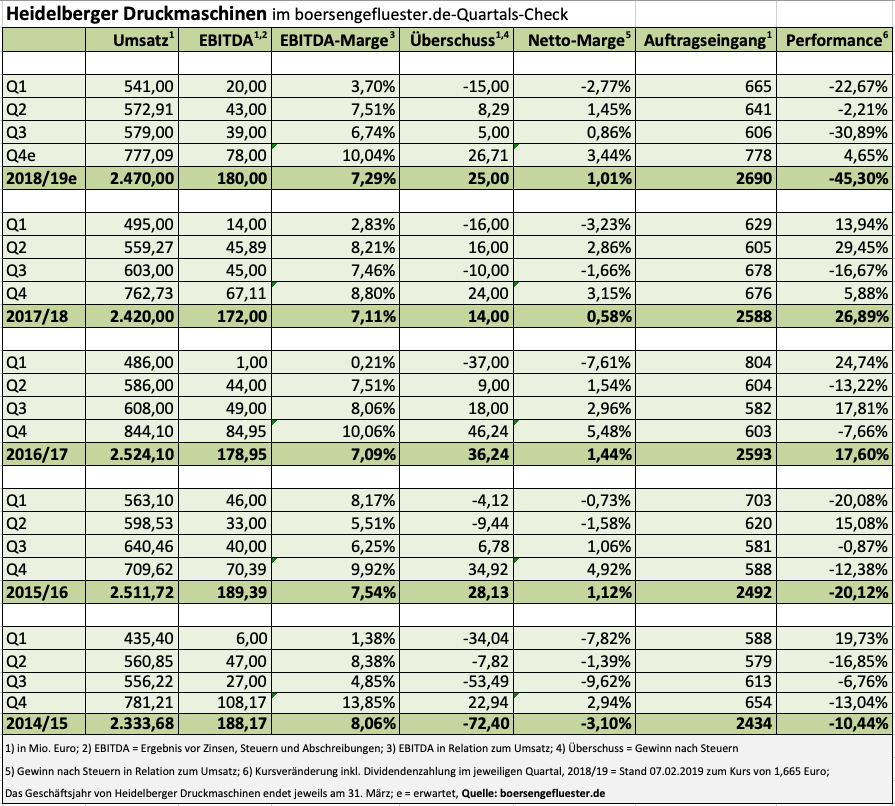

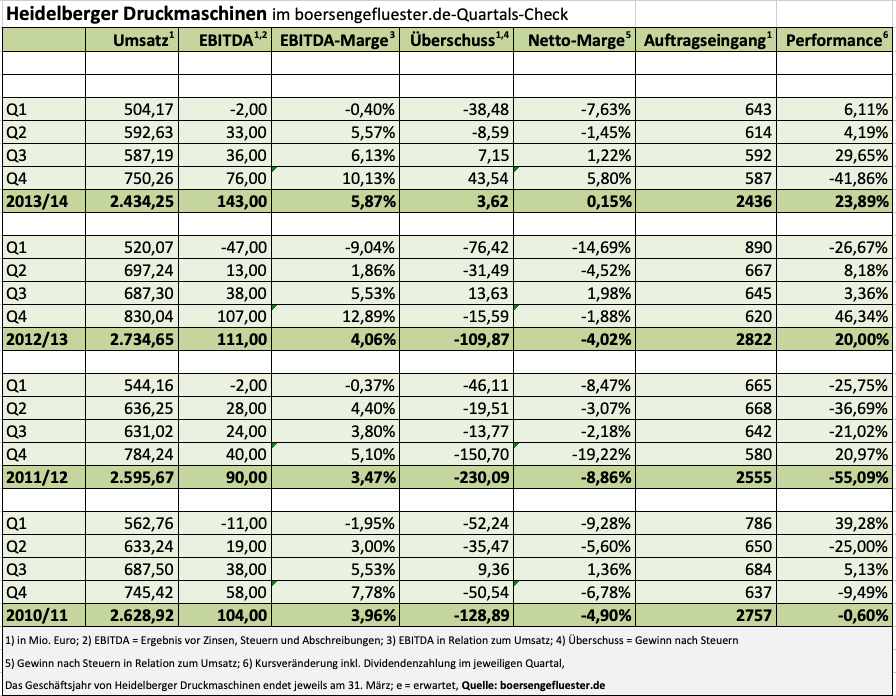

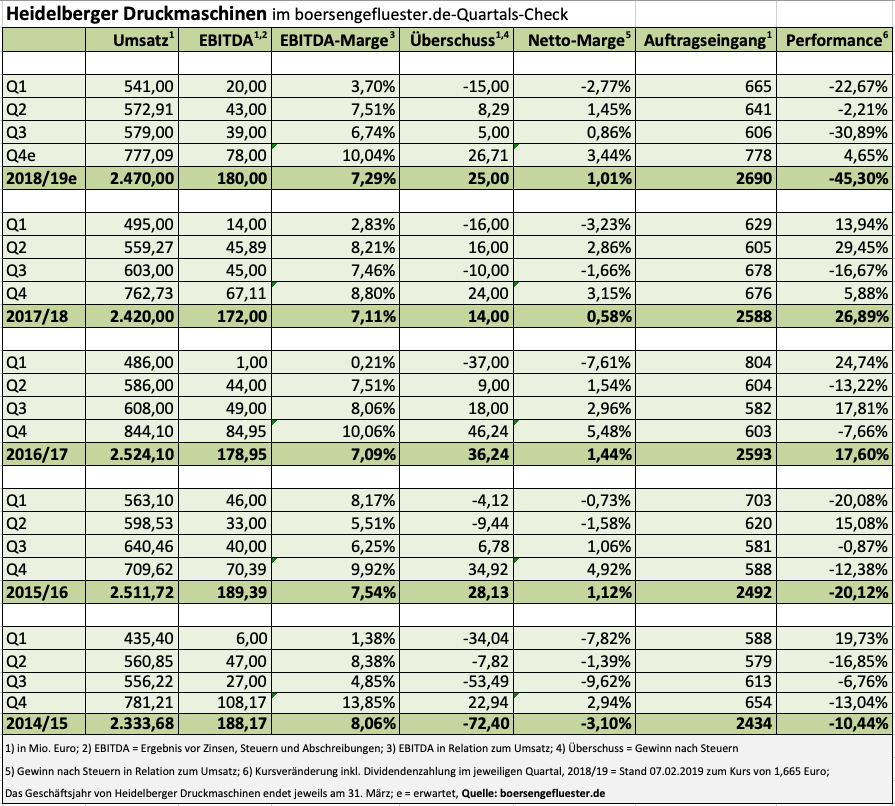

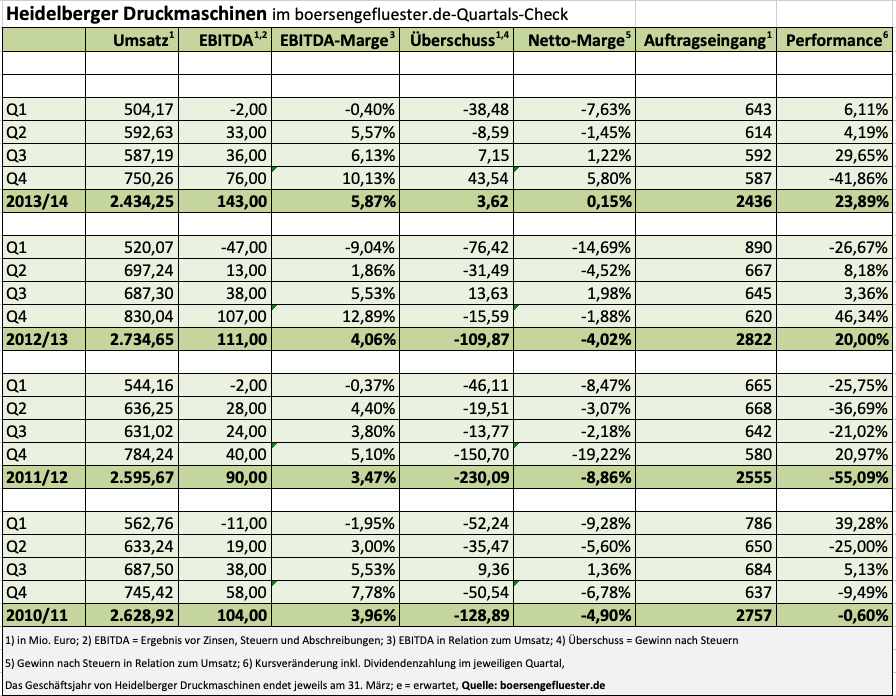

Schneller als gedacht gewinnt die harte Realität wieder Oberhand beim Aktienkurs von Heidelberger Druckmaschinen – und zwar in Form wenig inspirierender Zahlen für das dritte Quartal des Geschäftsjahrs 2018/19 (30. März). So kam der Druckmaschinenhersteller bei um vier Prozent rückläufigen Umsätzen von 579 Mio. Euro auf einen Überschuss von gerade einmal 5 Mio. Euro. Das entspricht zwar einer Verbesserung von 15 Mio. Euro gegenüber dem direkt vergleichbaren Quartal von 2017/18. Allerdings sind die Heidelberger damit immer noch ein ganzes Stück entfernt von einem wirklich ansehnlichen Turnaround, auch wenn die Jahreszahlen wegen steuerlichen Sondereffekte nur bedingt miteinander vergleichbar sind und das Unternehmen beherzt investiert hat – etwa in das neue Entwicklungszentrum. Nach neun Monaten 2018/19 steht jedenfalls noch ein Fehlbetrag von 2 Mio. Euro.

[sws_yellow_box box_size="590"] Top & Flop-Auswertungen für 563 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Als Belastungsfaktoren führt der SDAX-Konzern die „aus dem letzten Tarifabschluss resultierenden Mehrkosten beim Personalaufwand, ein ungünstigerer Produktmix sowie höhere Entwicklungsaufwendungen aufgrund geringerer Aktivierung“ an. Per saldo hält Finanzvorstand Dirk Kaliebe zwar an seinen Prognosen für 2018/19 (moderates Umsatzwachstum bei einer EBITDA-Marge von 7,0 bis 7,5 Prozent) fest. Beim Blick auf den Aktienkurs muss man jedoch feststellen, dass die Investoren zunehmend daran zweifeln, ob die Digitalisierungsstory mit dem vermehrten Einsatz von Subskriptionsmodellen bis 2022 tatsächlich für Erlöse von rund 3 Mrd. Euro, ein EBITDA von 250 bis 300 Mio. Euro sowie einen Gewinn nach Steuern von mehr als 100 Mio. Euro gut ist.

Das zeigt sich auch daran, dass Heidelberger Druck (8,15 Prozent) hinter Aixtron (14,40 Prozent) und Leoni (8,17 Prozent) der Titel mit dem höchsten Anteil an Shortsellern ist. Zum Vergleich: Bei Wirecard betrug diese Quote zuletzt zwischenzeitlich 6,20 Prozent. Ein wichtiger Punkt bleibt freilich die Absicht des chinesischen Druckmaschienenspezialisten Masterwork Group, sich via Kapitalerhöhung mit rund 8,5 Prozent an Heidelberger Druckmaschinen zu einem Ausgabepreis von 2,68 Euro je Aktien zu beteiligen. Dadurch würden dem Unternehmen brutto rund 63,5 Mio. Euro zufließen. Ob der Deal im ersten Kalenderquartal 2019 aber tatsächlich so über die Bühne geht, bleibt abzuwarten. Immerhin ist die Notiz von HeidelDruck zuletzt auf 1,65 Euro geschmolzen. Keine Frage: Gemessen am Buchwert und dem Kurs-Umsatz-Verhältnis ist die Aktie super ansprechend bewertet. Und sollte die Gesellschaft ihre Mittelfristziele einlösen, käme sie auf ein KGV von deutlich weniger als 5. Doch die Zweifel wachsen, ob sich tatsächlich ein derartiger Rendite-Umschwung bewerkstelligen lässt. Die Quartale ziehen schließlich schnell ins Land und gefühlt kommt Heidelberger Druckmaschinen ergebnismäßig kaum von der Stelle.

Das zeigt sich auch daran, dass Heidelberger Druck (8,15 Prozent) hinter Aixtron (14,40 Prozent) und Leoni (8,17 Prozent) der Titel mit dem höchsten Anteil an Shortsellern ist. Zum Vergleich: Bei Wirecard betrug diese Quote zuletzt zwischenzeitlich 6,20 Prozent. Ein wichtiger Punkt bleibt freilich die Absicht des chinesischen Druckmaschienenspezialisten Masterwork Group, sich via Kapitalerhöhung mit rund 8,5 Prozent an Heidelberger Druckmaschinen zu einem Ausgabepreis von 2,68 Euro je Aktien zu beteiligen. Dadurch würden dem Unternehmen brutto rund 63,5 Mio. Euro zufließen. Ob der Deal im ersten Kalenderquartal 2019 aber tatsächlich so über die Bühne geht, bleibt abzuwarten. Immerhin ist die Notiz von HeidelDruck zuletzt auf 1,65 Euro geschmolzen. Keine Frage: Gemessen am Buchwert und dem Kurs-Umsatz-Verhältnis ist die Aktie super ansprechend bewertet. Und sollte die Gesellschaft ihre Mittelfristziele einlösen, käme sie auf ein KGV von deutlich weniger als 5. Doch die Zweifel wachsen, ob sich tatsächlich ein derartiger Rendite-Umschwung bewerkstelligen lässt. Die Quartale ziehen schließlich schnell ins Land und gefühlt kommt Heidelberger Druckmaschinen ergebnismäßig kaum von der Stelle.

Foto: Heidelberger Druckmaschinen AG

...

Foto: Heidelberger Druckmaschinen AG

...

Heidelberger Druckmaschinen

Kurs: 1,39

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 731400 | DE0007314007 | AG | 436,62 Mio € | 08.12.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-margin %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-margin %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Net profit1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Net-margin %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Earnings per share8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Heidelberger Druckmaschinen AG

...

Foto: Heidelberger Druckmaschinen AG

...

© boersengefluester.de | Redaktion

Wenn Insider – also etwa Vorstände oder Aufsichtsräte – Aktien des eigenen Unternehmens handeln, liefern diese Transaktionen in der Regel auch wertvolle Signale für Privatanleger. Das Augsburger Researchhaus GBC analysiert seit dem Jahr 2007 die meldepflichtigen Directors’ Dealings (DD) aller notierten Gesellschaften mit Sitz im deutschsprachigen Raum und hat seit September 2016 einen entsprechenden Index kreiert: den GBC Insider Focus Index. Im Interview mit boersengefluester.de verrät GBC-Chefanalyst Manuel Hölzle, was Insidertransaktionen auszeichnet, worauf Anleger achten müssen und wie die aktuelle Entwicklung bei den Insiderdeals ist. Zudem erklärt Hölzle die Funktionsweise des 2017 initiierten Zertifikats auf den UBS GBC Directors Dealings Value Strategy Basket. Als besonderen Bonus liefert boersengefluester.de ab sofort aussagekräftige Übersichtstabellen zum GBC Insider Focus Index sowie dem GBC Insider Zertifikat. Gut zu wissen: Sämtliche Tabellen werden täglich von uns aktualisiert und sind mit exklusiven Kennzahlen aus der Datenbank von boersengefluester.de angereichert. 100 Prozent Nutzwert also!

...

© boersengefluester.de | Redaktion

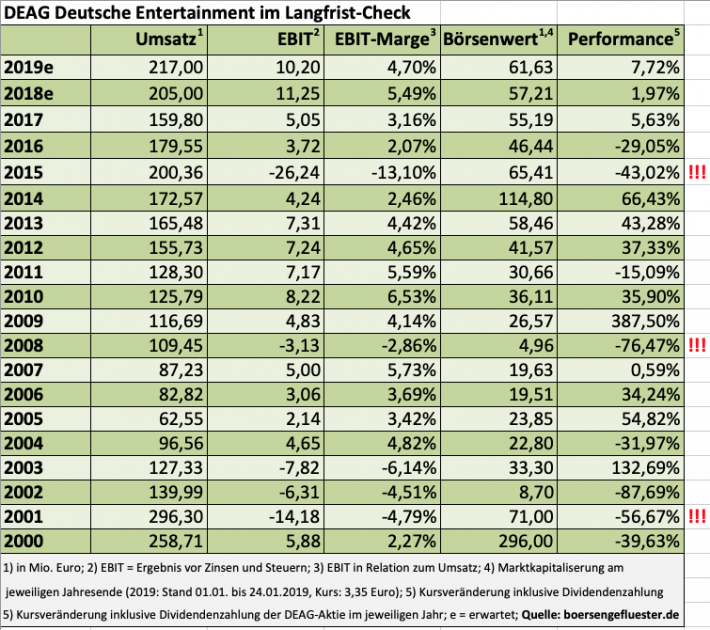

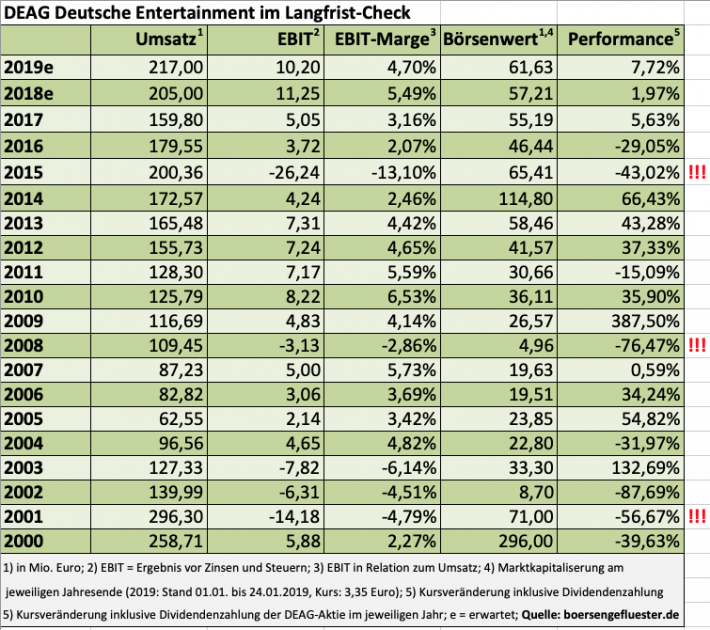

Als wir Michael Novogratz Mitte Oktober 2018 auf einer Fintech & Krypto Konferenz in Frankfurt als CEO für Galaxy Digital haben präsentieren gesehen, waren wir durchaus beeindruckt. Im Gegensatz zu den – auf derartigen Veranstaltungen üblichen Power Point-Präsentationen – redete der amerikanische Blockchain-Experte mindestens eine Stunde frei. Sehr erfrischend und mit super vielen Hintergrundinfos gespickt! Dass der ehemalige Hedgefonds-Manager in der Szene eine große Nummer ist, zeigen wohl allein seine rund 113.000 Follower auf Twitter. Umso überraschender ist es vordergründig, dass sich Novogratz nun mit etwas mehr als 3,00 Prozent – entsprechend 552.000 Aktien – an dem Konzertveranstalter DEAG Deutsche Entertainment beteiligt hat.

Allerdings ist nicht unbedingt davon auszugehen, dass der frühere Goldman Sachs-Partner Novogratz von allein auf die Unterbewertung des Anteilscheins von DEAG aufmerksam geworden ist. Dafür ist er schließlich in ein interessantes Netzwerk eingebunden: So hat sich die Frankfurter Beteiligungsgesellschaft FinLab vor rund einem Jahr vorbörslich mit rund 2 Mio. Dollar bei Galaxy Digital engagiert und hat darüber hinaus eine strategische Partnerschaft mit Galaxy auf die Schiene gesetzt. Die wesentlichen Aktionäre von FinLab wiederum sind die dem Unternehmer Bernd Förtsch zurechenbare BF Holding sowie die Apeiron Investment Group um Christian Angermayer. Und da schließt sich bereits der Kreis, denn zu den Aktionären von DEAG gehört sein längerer Zeit auch Apeiron. Zuletzt hat das Team um Angermayer seinen Anteil an dem im Prime Standard gelisteten Unterhaltungsdienstleister sogar wieder aufgestockt – von 11,41 auf 15,65 Prozent.

Die Motivation ist klar: Obwohl die jüngsten Zahlen der Berliner bereits besser ausgefallen sind als vermutet und auch die Perspektiven nach dem gefloppten Einstieg ins Festival-Geschäft wieder sehr vielversprechend sind (siehe dazu auch unseren Beitrag HIER), bewegt sich der Aktienkurs von DEAG noch immer auf vergleichsweise niedriger Höher in einer Bandbreite zwischen 3 und 4 Euro. Die Experten von Hauck & Aufhäuser sprechen derweil von einer wenig anspruchsvollen Bewertung haben ihr Kursziel daher erst vor wenigen Tagen deutlich von 4,90 auf 6,00 Euro aufgestockt. Fazit der Analysten: „Wir sind überzeugt davon, dass die Aktionärsgruppe um Apeiron die Fokussierung von DEAG auf ihre Kernkompetenzen stark unterstützen wird, so dass sich die Fehler der Vergangenheit nicht wiederholen werden.“

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Auch boersengefluester.de wertet die jüngsten Bewegungen im Investorenkreis positiv. Gepaart mit Investor Relations-Terminen wie der Präsentation auf dem Hamburger Investoren Tag (HIT) am 6. Februar sowie den im Mai anstehenden Veranstaltungen MKK Münchner Kapitalmarkt sowie der Frühjahrskonferenz in Frankfurt sollten auch hierzulande die Investoren wieder stärker auf DEAG aufmerksam werden. So gesehen ist das Engagement von Michael Novogratz nicht nur eine Art Ritterschlag für DEAG, sondern könnte gleichzeitig auch der Weckruf für heimische Investoren sein.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Börsennotierte Fintech-Unternehmen – und dann auch noch aus Frankfurt – gibt es nicht gerade übermäßig viele. Umso gespannter war boersengefluester.de im Sommer 2018 auf das IPO von creditshelf. Immerhin ging es zum Start um eine Marktkapitalisierung von mehr als 100 Mio. Euro. Zwar hat sich die Notiz der Plattform für Mittelstandsfinanzierungen bislang noch nicht so entwickelt wie erhofft. Losgelöst davon hat sich creditshelf in den vergangenen Monaten eine Menge getan. Im Interview mit boersengefluester.de sagen CEO Tim Thabe und CFO Fabian Brügmann, was die wichtigsten jüngsten Meilensteine waren und worauf sich Anleger in den kommenden Monaten einstellen können.

...

© boersengefluester.de | Redaktion

Ulrich R. J. Kubak, Vorstandschef und Großaktionär von Klassik Radio, sprüht nur so vor Tatendrang und Zuversicht. Kein Wunder: Nach vielen Jahren mit abwärts gerichteten Notierungen, steht die Aktie von Klassik Radio an der Börse wieder hoch im Kurs. Auf immerhin knapp 39 Mio. Euro türmt sich die Marktkapitalisierung. Vor drei Jahren waren es nicht einmal 15 Mio. Euro, die der auf klassische Musik fokussierte Radiosender auf die Waagschale brachte. „Wir haben die Digitalisierung super beherzt angenommen. Sie ist perfekt für uns“, sagt Kubak. Empfang über UKW ist nur noch in einigen Ballungszentren möglich, der Schwerpunkt liegt auf Internet-Radio, Satellit, Kabel und DAB+. Das spart einerseits Kosten, und eröffnet andererseits ganz neue Möglichkeiten.

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

Selbst Kubak spricht daher in einem Atemzug von einem „Game Changer“ und einer „kompletten Neubewertung“ des Unternehmens. Um die Zahl der Konvertierungen zu steigern, setzen die Augsburger an mehreren Stellen an: Von einer Intensivierung der Kundenansprache über eigene Mitarbeiter bis hin zu Anzeigen in anderen Medien. In der Regel handelt es sich dabei aber um Austauschgeschäfte ohne millionenschwere Marketingbudgets. Nun: Angesichts von derzeit mehr als sechs Millionen Klassik Radio-Hörern allein Deutschland scheinen die Planzahlen nicht übertrieben hoch – auch wenn es naturgemäß kein Spaziergang ist, die Kunden für die Bezahlschiene zu motivieren. Die Aufwendungen für Aufbau und Betriebs von Klassik Radio Select beziffert das Unternehmen allein für 2018 auf mehr als 0,8 Mio. Euro – komplett verarbeitet im aktuellen Zahlenwerk. Damit ist es freilich nicht getan. „Die Investitionsphase geht weiter. So ein Produkt wie der Streamingdienst muss ständig weiterentwickelt werden“, sagt Kubak. Allerdings betont der Manager: „Wir brauchen keine Kapitalerhöhung, auch nicht absehbar. Die Finanzierung erfolgt komplett aus Bordmitteln. Unser organisches Wachstum gibt das mehr als her.“

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Interessant aus Kapitalmarktsicht ist zudem, dass der zur ARD-Guppe gehörende öffentlich rechtliche Vermarkter AS&S Radio sein Portfolio mit Wirkung zum Jahresanfang 2019 um Klassik Radio ergänz hat. „Ich bin sehr zuversichtlich, dass das für beide Seiten eine gewinnbringende Partnerschaft wird“, sagt AS&S Radio-Geschäftsführer Oliver Adrian. Nach Auffassung von boersengefluester.de sollte die Kooperation für einen siebenstelligen Einnahmenstrom gut sein. Die Analysten von SMC Research haben das Kursziel für den Small Cap in ihrer jüngsten Studie vom Dezember 2018 bei stattlichen 18,50 Euro angesetzt. Das wäre ein Potenzial von immerhin 130 Prozent. Und selbst wenn man das Kursziel in einem ersten Schritt weniger sportlich kalkuliert: Eine knackige Story bietet der Small Cap allemal. Zudem hat CEO Ulrich Kubak einen prima Eindruck im Gespräch mit boersengefluester.de hinterlassen. Schade eigentlich, dass Klassik Radio nicht auch auf den einschlägigen Investorenkonferenzen präsentiert.

Selbst Kubak spricht daher in einem Atemzug von einem „Game Changer“ und einer „kompletten Neubewertung“ des Unternehmens. Um die Zahl der Konvertierungen zu steigern, setzen die Augsburger an mehreren Stellen an: Von einer Intensivierung der Kundenansprache über eigene Mitarbeiter bis hin zu Anzeigen in anderen Medien. In der Regel handelt es sich dabei aber um Austauschgeschäfte ohne millionenschwere Marketingbudgets. Nun: Angesichts von derzeit mehr als sechs Millionen Klassik Radio-Hörern allein Deutschland scheinen die Planzahlen nicht übertrieben hoch – auch wenn es naturgemäß kein Spaziergang ist, die Kunden für die Bezahlschiene zu motivieren. Die Aufwendungen für Aufbau und Betriebs von Klassik Radio Select beziffert das Unternehmen allein für 2018 auf mehr als 0,8 Mio. Euro – komplett verarbeitet im aktuellen Zahlenwerk. Damit ist es freilich nicht getan. „Die Investitionsphase geht weiter. So ein Produkt wie der Streamingdienst muss ständig weiterentwickelt werden“, sagt Kubak. Allerdings betont der Manager: „Wir brauchen keine Kapitalerhöhung, auch nicht absehbar. Die Finanzierung erfolgt komplett aus Bordmitteln. Unser organisches Wachstum gibt das mehr als her.“

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Interessant aus Kapitalmarktsicht ist zudem, dass der zur ARD-Guppe gehörende öffentlich rechtliche Vermarkter AS&S Radio sein Portfolio mit Wirkung zum Jahresanfang 2019 um Klassik Radio ergänz hat. „Ich bin sehr zuversichtlich, dass das für beide Seiten eine gewinnbringende Partnerschaft wird“, sagt AS&S Radio-Geschäftsführer Oliver Adrian. Nach Auffassung von boersengefluester.de sollte die Kooperation für einen siebenstelligen Einnahmenstrom gut sein. Die Analysten von SMC Research haben das Kursziel für den Small Cap in ihrer jüngsten Studie vom Dezember 2018 bei stattlichen 18,50 Euro angesetzt. Das wäre ein Potenzial von immerhin 130 Prozent. Und selbst wenn man das Kursziel in einem ersten Schritt weniger sportlich kalkuliert: Eine knackige Story bietet der Small Cap allemal. Zudem hat CEO Ulrich Kubak einen prima Eindruck im Gespräch mit boersengefluester.de hinterlassen. Schade eigentlich, dass Klassik Radio nicht auch auf den einschlägigen Investorenkonferenzen präsentiert.

Foto: Pixabay

...

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

Klassik Radio

Kurs: 3,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,69 | 15,01 | 17,26 | 19,83 | 19,42 | 21,50 | 22,90 | |

| EBITDA1,2 | 1,63 | 2,43 | 1,85 | 2,34 | 1,93 | 2,35 | 2,65 | |

| EBITDA-margin %3 | 11,10 | 16,19 | 10,72 | 11,80 | 9,94 | 10,93 | 11,57 | |

| EBIT1,4 | 1,00 | 1,75 | 0,89 | 1,38 | 1,26 | 1,63 | 1,86 | |

| EBIT-margin %5 | 6,81 | 11,66 | 5,16 | 6,96 | 6,49 | 7,58 | 8,12 | |

| Net profit1 | 0,09 | 1,36 | 0,54 | 0,64 | 0,59 | 1,05 | 1,15 | |

| Net-margin %6 | 0,61 | 9,06 | 3,13 | 3,23 | 3,04 | 4,88 | 5,02 | |

| Cashflow1,7 | 1,49 | 0,11 | 0,57 | 1,64 | 2,96 | 3,20 | 2,60 | |

| Earnings per share8 | 0,02 | 0,28 | 0,11 | 0,13 | 0,12 | 0,22 | 0,32 | |

| Dividend per share8 | 0,21 | 0,21 | 0,15 | 0,15 | 0,15 | 0,17 | 0,17 | |

Quelle: boersengefluester.de and company details

Die Handelsumsätze in dem Titel haben sich in den vergangenen Quartalen positiv entwickelt. Kubak hält etwas mehr als zwei Drittel der Aktien, der Rest befindet sich dem Vernehmen nach im Streubesitz. Die Veröffentlichung der Jahreszahlen 2018 ist für Ende April angesetzt. Eine Dividende hat Klassik Radio zuletzt für 2013 ausgekehrt. Borsengefluester.de geht davon aus, dass es auch zur Hauptversammlung im laufenden Jahr eine Nullrunde geben wird. Angesichts der aktuellen Investitionen sowie der guten Kursentwicklung halten wir das jedoch für die richtige Entscheidung. Fazit: Aus dem ansonsten eher schwierigen Mediensektor ist Klassik Radio eine attraktive Wahl. Geeignet ist der Titel allerdings schon allein wegen des geringen Börsenwerts – Kubak spricht fast schon liebevoll von "unserem schönen kleinen Unternehmen" – nur für risikobereite Investoren, die zudem das Depotgewicht entsprechend moderat ansetzen. Limit sind ohnhin Pflicht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Klassik Radio | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 785747 | DE0007857476 | AG | 14,77 Mio € | 15.12.2004 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="610"]Normalweise geben wir keine Pressemitteilungen oder dergleichen 1:1 auf boersengefluester.de wider. Bei der niiio finance group machen wir jedoch eine Ausnahme und präsentieren den neuesten Brief von Vorstand Johann Horch an die Aktionäre des Fintech-Unternehmens aus Görlitz in einer von uns leicht gekürzten Version. Grund: Wir haben die Gesellschaft erst kürzlich (HIER) vorgestellt und halten den Brief des CEO für eine wichtige Informationsquelle. Und so fürchterlich viele Researchberichte über den Softwarespezialisten mit Fokus auf Tools für das Vermögensmanagement gibt es schließlich auch nicht.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Für ein Unternehmen aus der Medienbranche präsentiert Edel in diesem Jahr einen erstaunlich unkommunikativen Geschäftsbericht, der sogar noch ohne begleitende Pressemeldung auf die Homepage der Gesellschaft gestellt wurde. Das in den Vorjahren obligatorische „CEO Statement“ wurde jedenfalls ersatzlos gestrichen. Dabei hatte Firmengründer Michael Haentjes dieses Format im Vorjahr noch genutzt, um – in vergleichsweise emotionalen Worten – die Übergabe der Leitung des Gesamtunternehmens an seinen Sohn Jonas Haentjes kundzutun. Entsprechend hilfreich wäre eine persönliche Einschätzung zur aktuellen Lage bei Edel gewesen. So müssen sich die Investoren mit den knappen offiziellen Zitaten („Das abgelaufene Geschäftsjahr hat uns insbesondere in der zweiten Jahreshälfte vor einige Herausforderungen gestellt. Für das kommende Jahr sind wir vorsichtig optimistisch.“) anlässlich der Anfang Dezember erfolgten Vorlage der Rahmendaten für das Geschäftsjahr 2017/18 (30. September) zufriedengeben.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

[caption id="attachment_117843" align="alignleft" width="92"] Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

Ebenfalls keine Veränderung gibt es auch hinsichtlich des zuletzt kommunizierten Ausblicks für 2018/19: Demnach ist bei leicht rückläufigen Erlösen von knapp 207,5 Mio. Euro mit einem um rund 18 Prozent verbesserten Überschuss von rund 4,7 Mio. Euro zu rechnen. Zum Vergleich: Die aktuelle Marktkapitalisierung von Edel beträgt annähernd 57 Mio. Euro – besonders sportlich ist der Titel also nicht bewertet. Dabei hat die Gesellschaft mit Kontor New Media eine Gesellschaft zu 100 Prozent im Portfolio, die eine starke Position im Geschäft mit Downloads und Streaming innehat. Von Zeit zu Zeit kursieren immer wieder Gerüchte um einen möglichen Börsengang von Kontor, konkretisiert haben sich solche Überlegungen bislang aber nicht. Per saldo bleibt die Edel-Aktie für boersengefluester.de mindestens eine gute Halten-Position. Die einzelnen Tochtergesellschaften genießen in der Branche allesamt einen guten Ruf und sorgen für insgesamt vergleichsweise stabile Zahlen. Natürlich gibt es sehr viele Spezialwerte mit einer deutlich dynamischeren operativen Entwicklung. Für Dividendenfans hat der Small Cap aber weiter seinen Charme, insbesondere auf dem aktuellen Kursniveau. Losgelöst davon bleiben wir dabei: In Sachen Kommunikation zu den Streubesitz-Aktionären könnte Edel sehr viel mehr Offensivgeist zeigen.

Ebenfalls keine Veränderung gibt es auch hinsichtlich des zuletzt kommunizierten Ausblicks für 2018/19: Demnach ist bei leicht rückläufigen Erlösen von knapp 207,5 Mio. Euro mit einem um rund 18 Prozent verbesserten Überschuss von rund 4,7 Mio. Euro zu rechnen. Zum Vergleich: Die aktuelle Marktkapitalisierung von Edel beträgt annähernd 57 Mio. Euro – besonders sportlich ist der Titel also nicht bewertet. Dabei hat die Gesellschaft mit Kontor New Media eine Gesellschaft zu 100 Prozent im Portfolio, die eine starke Position im Geschäft mit Downloads und Streaming innehat. Von Zeit zu Zeit kursieren immer wieder Gerüchte um einen möglichen Börsengang von Kontor, konkretisiert haben sich solche Überlegungen bislang aber nicht. Per saldo bleibt die Edel-Aktie für boersengefluester.de mindestens eine gute Halten-Position. Die einzelnen Tochtergesellschaften genießen in der Branche allesamt einen guten Ruf und sorgen für insgesamt vergleichsweise stabile Zahlen. Natürlich gibt es sehr viele Spezialwerte mit einer deutlich dynamischeren operativen Entwicklung. Für Dividendenfans hat der Small Cap aber weiter seinen Charme, insbesondere auf dem aktuellen Kursniveau. Losgelöst davon bleiben wir dabei: In Sachen Kommunikation zu den Streubesitz-Aktionären könnte Edel sehr viel mehr Offensivgeist zeigen.

Foto: Pixabay

...

Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

Edel

Kurs: 5,55

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 214,10 | 251,33 | 277,02 | 280,22 | 258,57 | 267,82 | 278,00 | |

| EBITDA1,2 | 18,75 | 25,94 | 30,96 | 31,30 | 32,32 | 34,80 | 35,95 | |

| EBITDA-margin %3 | 8,76 | 10,32 | 11,18 | 11,17 | 12,50 | 12,99 | 12,93 | |

| EBIT1,4 | 9,28 | 16,93 | 21,52 | 22,20 | 20,93 | 23,46 | 24,90 | |

| EBIT-margin %5 | 4,33 | 6,74 | 7,77 | 7,92 | 8,10 | 8,76 | 8,96 | |

| Net profit1 | 2,71 | 7,35 | 12,38 | 12,70 | 11,47 | 12,99 | 13,70 | |

| Net-margin %6 | 1,27 | 2,92 | 4,47 | 4,53 | 4,44 | 4,85 | 4,93 | |

| Cashflow1,7 | 23,69 | 23,77 | 16,59 | 32,10 | 12,59 | 20,24 | 22,50 | |

| Earnings per share8 | 0,12 | 0,31 | 0,54 | 0,57 | 0,52 | 0,60 | 0,65 | |

| Dividend per share8 | 0,10 | 0,20 | 0,30 | 0,30 | 0,30 | 0,30 | 0,30 | |

Quelle: boersengefluester.de and company details