[caption id="attachment_118050" align="alignright" width="151"]

[caption id="attachment_118050" align="alignright" width="151"] Individuelle Profilseiten unter "Mehr Infos"[/caption]

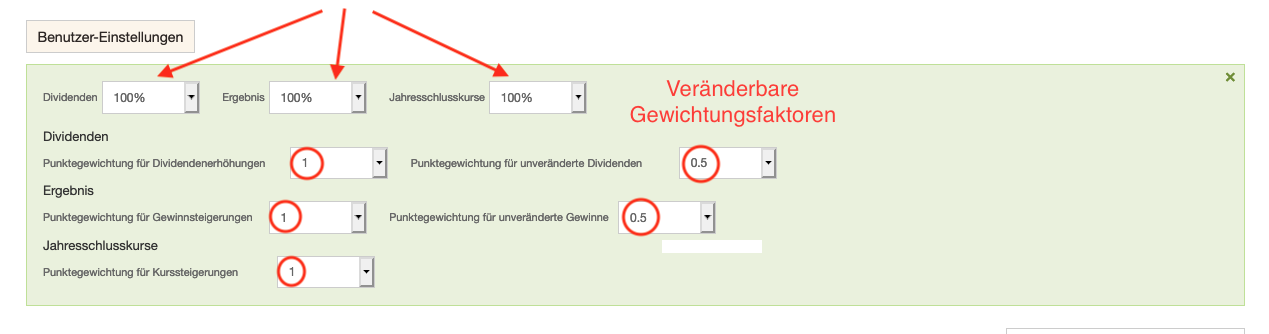

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

Individuelle Profilseiten unter "Mehr Infos"[/caption]

Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt. Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte.

Was das Tool auf jeden Fall leistet: Es ist das perfekte Instrument zur Vorauswahl von Einzelaktien und vermittelt ein sicheres Gespür für die Qualität von Aktien – und zwar ohne komplizierte Bilanzanalysen oder sonstige Prognosemodelle. Dabei werden – wie bei den anderen Analystools üblich – eben keine KGV-Hits, Buchwert-Wunder oder Dividendenstars mit Renditen von sieben oder mehr Prozent herausgefiltert, sondern eben jene Papiere, die kontinuierlich Leistung zeigen auf dem Parkett. Sprich: Titel wie Rational, Fresenius, Sartorius, Nemetschek, Symrise oder Fielmann. Jedenfalls ist boersengefluester.de sehr stolz, dass sich die Börsenrunde Leinetal als langjährige Nutzer unserer Datenbank für diese Form der Kooperation mit uns entschlossen hat. Immerhin steckt in der Entwicklung einer derart komplexen Excel-Tabelle sehr viel Herzblut. Da ist es nicht unbedingt selbstverständlich, das Resultat der vielen Mühen mit einem größeren Leserkreis wie dem von boersengefluester.de frei zu teilen. Vielen Dank an die Börsenrunde Leinetal!

Unser Aufruf: Wer sich für die Börsenrunde Leinetal interessiert und vielleicht sogar dort mitmachen will, kann sehr gern Kontakt aufnehmen. Die Börsenrunde ist ein Zusammenschluss von aktiven Aktionären mit dem Ziel, durch intensiven Austausch von Meinungen und Erfahrungen ein besseres Ergebnis der eigenen Geldanlage zu erzielen. Es handelt sich um eine private Gruppe ohne kommerzielle Ziele. Einfach eine E-Mail an hallo@börsenrunde.de schreiben.

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-Marge %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-Marge %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Jahresüberschuss1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Netto-Marge %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Ergebnis je Aktie8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividende je Aktie8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 658080 | DE0006580806 | SE | 677,39 Mio. € | 21.07.1997 | Kaufen | |

Foto: Clipdealer

...

Foto: Clipdealer

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-Marge %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-Marge %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Jahresüberschuss1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Netto-Marge %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Ergebnis je Aktie8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 940883 | NL0000238145 | N.V. | 70,38 Mio. € | 09.10.2000 | Kaufen | |

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

Demnach würde Aves One gegenwärtig also mit der knapp Zwölffachen Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem 2018er-EBITDA gehandelt werden. Bezogen auf 2019 sollte sich dieser Faktor – insbesondere weil dann die NACCO-Transaktion mit VTG dann auch auf Jahressicht ihre volle Wirkung entfaltet – auf etwa 7,5 verringern. „Unser Geschäftsmodell ist relativ Old-Economy, hat aber hohes Wachstumspotenzial“, sagte Vorstand Bauer auf der MKK Münchner Kapitalmarkt Konferenz im Dezember 2018. Messen lassen muss sich Bauer an der Aussage, dass er noch im laufenden Jahr die Schwelle von 1 Mrd. Euro beim Assetvolumen touchieren will. Das wird kaum ohne weitere Übernahmen gehen. Im Fokus dürfte hier aber freilich wieder der für Aves One deutlich größere Rail-Bereich stehen. So gesehen stufen wir die jetzigen Container-Verstärkungen eher als günstige Gelegenheit ein.

Ein Kritikpunkt bleibt für viele Börsianer – auch wenn Bauer stets auf den funktionierenden Fremdkapital-Finanzierungsmix verweist – die spärliche Eigenkapitalquote von zuletzt nur rund 4,3 Prozent. Boersengefluester.de ist überzeugt: Perspektivisch wird Aves One wohl nicht um eine Barkapitalerhöhung herumkommen, auch wenn Bauer so eine Maßnahme beim jetzigen Kurs nicht für opportun hält. Insgesamt bleibt die im Prime Standard notierte Aktie eine zwar recht spekulative, dafür aber auch entsprechend chancenreiche Anlage. Beinahe überflüssig zu erwähnen, dass Dividenden vorerst kein Thema sind.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A16811 | DE000A168114 | AG | 187,42 Mio. € | 28.11.2016 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-Marge %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-Marge %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Jahresüberschuss1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Netto-Marge %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividende je Aktie8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 587800 | DE0005878003 | AG | 3.814,79 Mio. € | 1950 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

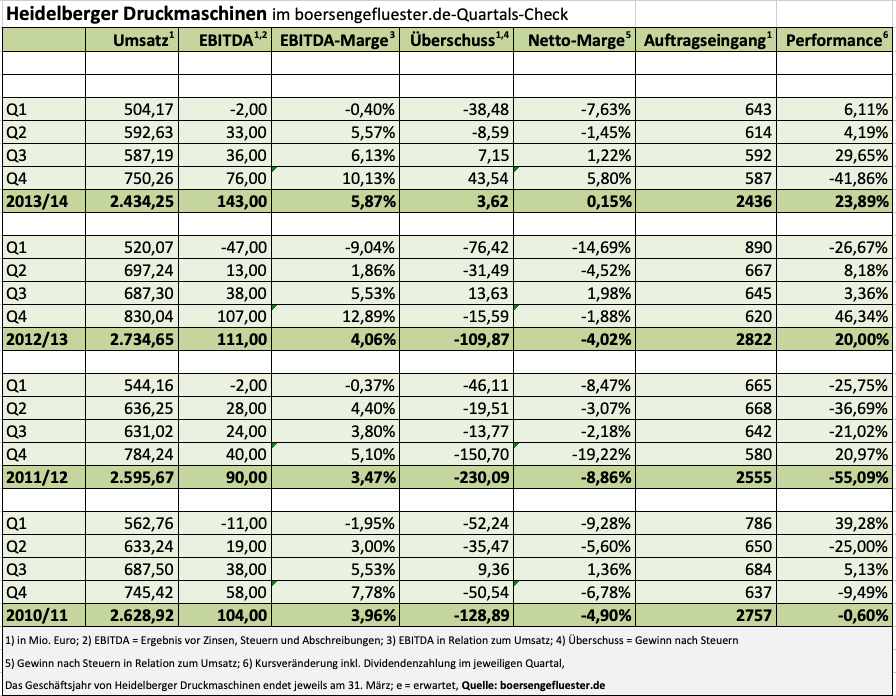

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 731400 | DE0007314007 | AG | 436,62 Mio. € | 08.12.1997 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-Marge %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-Marge %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Jahresüberschuss1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Netto-Marge %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Heidelberger Druckmaschinen AG

...

Foto: Heidelberger Druckmaschinen AG

...

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

Lieblingsthema an der Börse ist zurzeit der Aufbau des Streamingdienstes Klassik Radio Select (KRS). Gut ein Jahr nach dem Markteinstieg, gibt es mittlerweile rund 120.000 aktive Installationen via App für iOS und Android, den Webplayer oder weitere Dienste wie die Soundsysteme von Sonos. Wie viele dieser Nutzer bislang auf ein werbefreies, dafür aber zahlungspflichtiges Abo für 5,99 Euro pro Monat, umgestellt haben, will Kubak zwar noch nicht im Detail verraten. Er spricht jedoch von einer „ordentlichen vierstelligen Kundenzahl“. Um KRS mit seinem durch Stars klassischer Musik kuratiertem Programm an den Break even zu führen, benötigt Klassik Radio dem Vernehmen nach eine „niedrige fünfstellige Zahl“ an Bezahlkunden. Die Ansprüche sind freilich ambitionierter. „Wir wollen einen deutlich sechsstelligen Abonnentenstamm“, sagt Kubak im Hintergrundgespräch mit boersengefluester.de. Kein Wunder, dass die Investoren am Kapitalmarkt hellhörig geworden sind. Immerhin würden allein 100.000 zahlende Klassik Radio Select-Kunden für einen Jahresumsatz von brutto fast 7,2 Mio. Euro stehen – verglichen mit für 2018 avisierten Konzernerlösen von mehr als 15 Mio. Euro.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,69 | 15,01 | 17,26 | 19,83 | 19,42 | 21,50 | 22,90 | |

| EBITDA1,2 | 1,63 | 2,43 | 1,85 | 2,34 | 1,93 | 2,35 | 2,65 | |

| EBITDA-Marge %3 | 11,10 | 16,19 | 10,72 | 11,80 | 9,94 | 10,93 | 11,57 | |

| EBIT1,4 | 1,00 | 1,75 | 0,89 | 1,38 | 1,26 | 1,63 | 1,86 | |

| EBIT-Marge %5 | 6,81 | 11,66 | 5,16 | 6,96 | 6,49 | 7,58 | 8,12 | |

| Jahresüberschuss1 | 0,09 | 1,36 | 0,54 | 0,64 | 0,59 | 1,05 | 1,15 | |

| Netto-Marge %6 | 0,61 | 9,06 | 3,13 | 3,23 | 3,04 | 4,88 | 5,02 | |

| Cashflow1,7 | 1,49 | 0,11 | 0,57 | 1,64 | 2,96 | 3,20 | 2,60 | |

| Ergebnis je Aktie8 | 0,02 | 0,28 | 0,11 | 0,13 | 0,12 | 0,22 | 0,32 | |

| Dividende je Aktie8 | 0,21 | 0,21 | 0,15 | 0,15 | 0,15 | 0,17 | 0,17 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Klassik Radio | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 785747 | DE0007857476 | AG | 14,77 Mio. € | 15.12.2004 | Kaufen | |

Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

Download: Edel GB 2018[/caption]

Dabei könnte eine frische Einordnung zu den wichtigsten Wachstumstreibern dem im Börsensegment Scale gelisteten Small Cap eigentlich nur helfen. Das gilt insbesondere auch vor dem Hintergrund, dass der langjährige Vertrag mit dem ebenfalls in Hamburg ansässigen Researchaus Montega per Ende 2018 offenbar gekündigt wurde. Jedenfalls wurde die Coverage durch Montega am 19. Dezember 2018 eingestellt. Damit bleibt die für Scale-Unternehmen obligatorische Begleitung durch die Analysten von EDISON als einzige Sekundärquelle – neben der Berichterstattung etwa durch boersengefluester.de. Kursmäßig ist die Edel-Aktie nach einem ganzen starken Jahr 2017 mit Notierungen von in der Spitze 3,75 Euro mittlerweile wieder auf das Ausgangsniveau zurückgekommen. Außer Spesen also nichts gewesen. Stichwort Spesen: Das sind in diesem Fall „steuerfreie Dividenden“ von jeweils 0,10 Euro pro Anteilschein, die dem Titel zumindest auf eine vorzeigbare Dividendenrendite hieven. Auch zur kommenden Hauptversammlung im Mai 2019 steht wieder ein entsprechender Ausschüttungsvorschlag auf der Agenda.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 214,10 | 251,33 | 277,02 | 280,22 | 258,57 | 267,82 | 278,00 | |

| EBITDA1,2 | 18,75 | 25,94 | 30,96 | 31,30 | 32,32 | 34,80 | 35,95 | |

| EBITDA-Marge %3 | 8,76 | 10,32 | 11,18 | 11,17 | 12,50 | 12,99 | 12,93 | |

| EBIT1,4 | 9,28 | 16,93 | 21,52 | 22,20 | 20,93 | 23,46 | 24,90 | |

| EBIT-Marge %5 | 4,33 | 6,74 | 7,77 | 7,92 | 8,10 | 8,76 | 8,96 | |

| Jahresüberschuss1 | 2,71 | 7,35 | 12,38 | 12,70 | 11,47 | 12,99 | 13,70 | |

| Netto-Marge %6 | 1,27 | 2,92 | 4,47 | 4,53 | 4,44 | 4,85 | 4,93 | |

| Cashflow1,7 | 23,69 | 23,77 | 16,59 | 32,10 | 12,59 | 20,24 | 22,50 | |

| Ergebnis je Aktie8 | 0,12 | 0,31 | 0,54 | 0,57 | 0,52 | 0,60 | 0,65 | |

| Dividende je Aktie8 | 0,10 | 0,20 | 0,30 | 0,30 | 0,30 | 0,30 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Edel | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 564950 | DE0005649503 | SE & Co. KGaA | 125,04 Mio. € | 31.08.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio. € | 02.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,85 | 0,64 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 542800 | DE0005428007 | AG | 1.957,32 Mio. € | 05.06.2000 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio. € | 14.07.1999 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 166,45 | 157,98 | 179,53 | 177,77 | 145,42 | 121,72 | 104,00 | |

| EBITDA1,2 | 22,68 | 21,65 | 21,65 | 7,81 | 6,04 | 5,18 | 4,50 | |

| EBITDA-Marge %3 | 13,63 | 13,70 | 12,06 | 4,39 | 4,15 | 4,26 | 4,33 | |

| EBIT1,4 | 14,11 | 13,41 | 14,31 | 0,03 | -17,80 | -10,97 | -6,00 | |

| EBIT-Marge %5 | 8,48 | 8,49 | 7,97 | 0,02 | -12,24 | -9,01 | -5,77 | |

| Jahresüberschuss1 | 8,14 | 8,73 | 9,55 | -1,25 | -23,37 | -21,84 | -8,00 | |

| Netto-Marge %6 | 4,89 | 5,53 | 5,32 | -0,70 | -16,07 | -17,94 | -7,69 | |

| Cashflow1,7 | 22,04 | 17,38 | 15,46 | 9,25 | 8,90 | 5,42 | 6,70 | |

| Ergebnis je Aktie8 | 0,22 | 0,23 | 0,26 | -0,03 | -0,57 | -0,53 | -0,19 | |

| Dividende je Aktie8 | 0,17 | 0,19 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-Marge %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Jahresüberschuss1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Netto-Marge %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividende je Aktie8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A13SUL | DE000A13SUL5 | AG | 132,48 Mio. € | 13.07.2016 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| GK Software | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 757142 | DE0007571424 | SE | 647,81 Mio. € | 19.06.2008 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 117,56 | 130,85 | 152,05 | 172,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 26,79 | 24,76 | 2,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 16,23 | 20,47 | 16,28 | 1,60 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 10,54 | 17,31 | 16,78 | -5,08 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 8,97 | 13,23 | 11,04 | -2,95 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 6,27 | 13,30 | 11,36 | -5,17 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 5,33 | 10,16 | 7,47 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,71 | 23,22 | 26,21 | -10,26 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,00 | 5,66 | 4,84 | -2,30 | 9,40 | 10,00 | 11,60 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Pixabay

...

Foto: Pixabay

...

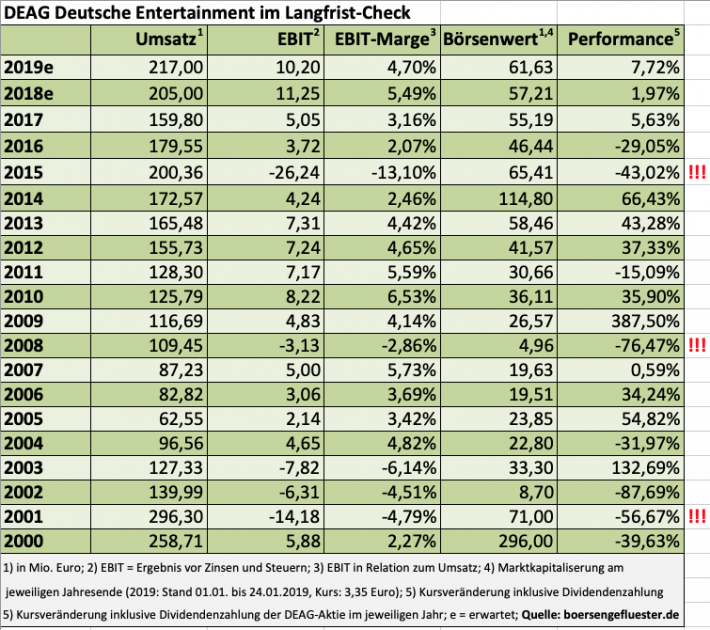

Aber auch von diesem Rückschlag hat sich DEAG erholt und kämpft sich seit geraumer Zeit zurück. Weniger glamourös als früher, dafür aber besser planbar. Das muss man Vorstandschef Peter Schwenkow also lassen: Nehmerqualitäten hat er. Und momentan spricht einiges dafür, dass auch die DEAG-Aktie wieder deutlich an Höhe gewinnt, nachdem der Titel 2017 und 2018 per saldo kaum vorankam. Die jüngsten Zahlen, die strategischen Arrondierungen im Klassikbereich sowie die kürzlich gemeldete Übernahme des restlichen knappen Viertels an myticket – die Stücke kommen von dem Verlagshaus Axel Springer – sehen jedenfalls allesamt positiv aus. „Wir werden das Ticketing-Geschäft der DEAG weiter ausbauen und wollen weiter international expandieren", sagt Schwenkow.

Aber auch von diesem Rückschlag hat sich DEAG erholt und kämpft sich seit geraumer Zeit zurück. Weniger glamourös als früher, dafür aber besser planbar. Das muss man Vorstandschef Peter Schwenkow also lassen: Nehmerqualitäten hat er. Und momentan spricht einiges dafür, dass auch die DEAG-Aktie wieder deutlich an Höhe gewinnt, nachdem der Titel 2017 und 2018 per saldo kaum vorankam. Die jüngsten Zahlen, die strategischen Arrondierungen im Klassikbereich sowie die kürzlich gemeldete Übernahme des restlichen knappen Viertels an myticket – die Stücke kommen von dem Verlagshaus Axel Springer – sehen jedenfalls allesamt positiv aus. „Wir werden das Ticketing-Geschäft der DEAG weiter ausbauen und wollen weiter international expandieren", sagt Schwenkow.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEAG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A3E5DA | DE000A3E5DA0 | AG | 69,08 Mio. € | 14.09.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 49,95 | 90,68 | 324,80 | 313,48 | 369,75 | 377,00 | 0,00 | |

| EBITDA1,2 | 9,04 | 22,12 | 30,88 | 26,37 | 14,45 | 21,00 | 0,00 | |

| EBITDA-Marge %3 | 18,10 | 24,39 | 9,51 | 8,41 | 3,91 | 5,57 | 0,00 | |

| EBIT1,4 | 1,01 | 13,23 | 19,93 | 13,28 | -2,35 | 6,50 | 0,00 | |

| EBIT-Marge %5 | 2,02 | 14,59 | 6,14 | 4,24 | -0,64 | 1,72 | 0,00 | |

| Jahresüberschuss1 | -2,91 | 3,60 | 9,90 | 1,45 | -12,96 | -2,00 | 0,00 | |

| Netto-Marge %6 | -5,83 | 3,97 | 3,05 | 0,46 | -3,51 | -0,53 | 0,00 | |

| Cashflow1,7 | 2,40 | 94,44 | -30,82 | 31,05 | 47,50 | 34,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,06 | 0,11 | 0,24 | -0,10 | -0,64 | -0,06 | 0,21 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.