Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Anfang November hat BankM die Einführung der FCR Immobilien AG in das Marktsegment Scale der Frankfurter Wertpapierbörse als Capital Market Partner begleitet. Im aktuellen Vorstandsgespräch zeigt sich CEO Falk Raudies zufrieden mit dem ersten Börsenmonat und sieht für die Zukunft weiteres Potenzial.

[sws_blue_box box_size="640"]Hinweis: Dieses Interview mit Falk Raudies stammt aus dem Newsletter Momentum #4 2018 der BankM. Zur kostenlosen Anmeldung HIER klicken.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Auf das Ergebnis dieser Kapitalerhöhung waren wir wirklich gespannt. Nun steht das Resultat fest – und es kann sich sehen lassen: So hat die Immobiliengesellschaft Coreo von den bis zu 10 Millionen neuen Aktien immerhin 6.585.880 Anteilscheine zu einem Preis von jeweils 1,60 Euro platziert und kommt so auf einen Mittelzufluss von brutto rund 10,5 Mio. Euro. Interessant war der Ausgang der bereits auf der Hauptversammlung am 19. Juni 2018 initiierten Maßnahme insbesondere deshalb, weil die Kapitalerhöhung – zumindest für Coreo-Verhältnisse – sehr üppig dimensioniert war (siehe dazu auch unseren Beitrag HIER), sie außerdem in ein sehr schwaches Börsenumfeld fiel, es gleichzeitig aber eine Absichtserklärung von Großaktionär Apeiron Investment gab, sich zumindest nicht verwässern zu lassen.

Zur Einordnung: Laut Wertpapierprospekt hielt die dem Investor Christian Angermayer zurechenbare Apeiron vor der Kapitalerhöhung 31,24 Prozent – entsprechend 2.924.281 Aktien – an der in Frankfurt sitzenden Coreo AG. Demnach hätte Apeiron seinen Bestand aus den Bezugsrechten auf knapp 6.200.000 Stück aufstocken können. Dazu gab es die Option auf einen Überbezug – also dem Erwerb zusätzlicher Papiere von Coreo. Zweiter wesentlicher Aktionär mit einem Anteil von bislang immerhin 35,97 Prozent sind die BF Holding beziehungsweise die GfBk Gesellschaft für Börsenkommunikation – beide Vehikel sind dem Kulmbacher Unternehmer Bernd Förtsch zuzurechnen. Allerdings gab es von Förtsch keine explizite Absichtserklärung. Im Emissionsprospekt hieß es lediglich, dass die Förtsch-Gesellschaften nach Kenntnis von Coreo von ihrem Bezugsrecht teilweise Gebrauch machen werden.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Um so spannender, wie sich die neue Aktionärsstruktur darstellt: Wie zu hören ist, hat Apeiron seine Ziele umgesetzt und hält nach Abschluss der Kapitalerhöhung nun – wohl auch steuerlich bedingt – rund 49 Prozent der jetzt 15.945.880 im Umlauf befindlichen Anteilscheine. Mit anderen Worten: Das Team um Christian Angermayer hat seine Bezugsrechte voll eingelöst und darüber hinaus noch rund 1.640.000 weitere Coreo-Aktien erworben. Das wiederum würde bedeuten, dass BF Holding/GfBk sich – wie im Prospekt beschrieben – hat verwässern lassen.

Da das Coreo-Management mit Vorstand Marin Marinov zudem sehr engagiert auf dem Eigenkapitalforum in Frankfurt und der von GBC organisierten MKK Münchner Kapitalmarktkonferenz auf Roadshow gewesen ist, geht boersengefluester.de davon aus, dass es auch hier eine Reihe von Zeichnungen durch Small Cap-Profis gegeben hat. Schließlich hat Coreo eine schlüssige Expansionsstrategie für das aus Wohn- und Gewerbeimmobilien bestehende Portfolio präsentiert. „Mit dem erfolgreichen Abschluss der Kapitalerhöhung werden wir die dynamische Entwicklung der Coreo planmäßig fortschreiben. Ich bin zuversichtlich, bereits im ersten Quartal 2019 weitere Investments tätigen zu können“, sagt Marinov. Flankierend zu der jüngsten Eigenkapitalzufuhr dürfte Coreo dabei in den kommenden Monaten noch mit einem Bond an den Markt gehen. Jedenfalls ist in der offiziellen Meldung zum Abschluss der Kapitalerhöhung von einer „geplanten Aufnahme von zusätzlichem Fremdkapital“ die Rede.

Insgesamt sieht boersengefluester.de den Abschluss der Kapitalerhöhung positiv. Der erzielte Mittelzufluss liegt eher im oberen Bereich unserer Erwartungen und sollte Coreo ausreichend Spielraum geben. Umgekehrt hält sich die Verwässerung der Investoren – der Ausgabekurs von 1,60 Euro lag schließlich spürbar unter dem Niveau vor Bekanntgabe der Transaktion – in Grenzen. Für risikobereite Anleger bleibt der Small Cap somit ein Investment wert. Die Analysten von GBC sehen in ihrer jüngsten Studie (Download: HIER) ein stattliches Kurspotenzial bis 3,10 Euro. Das scheint aus heutiger Sicht zwar sehr hoch gegriffen. Es zeigt aber, wohin die Reise bei Coreo gehen könnte.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

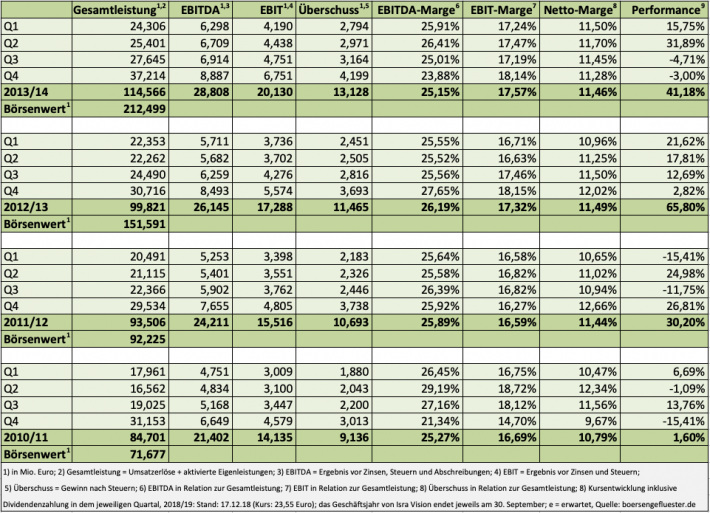

Anfang September knallte noch die Sonne auf den Aktienkurs von Isra Vision. Zwischenzeitlich kletterte der Notiz sogar über die Marke von 60 Euro und stellte mit 61,30 Euro ein historische Bestmarke auf. Auf diesem Niveau türmte sich die Marktkapitalisierung des Automatisierungsspezialisten auf 1,32 Mrd. Euro. Ein beachtliches Niveau für ein Unternehmen, das auf Erlöse von etwas mehr als 150 Mio. Euro zusteuerte. Ein irgendwie komisches Gefühl war die die beinahe logische Konsequenz (siehe unseren Beitrag dazu HIER). Letztlich hat aber auch boersengefluester.de nicht genügend Mumm besessen, um auf diesem Niveau zum Ausstieg zu blasen. Zu stark war der Aufwärtstrend und zu häufig hatte es sich in der Vergangenheit als falsch erwiesen, die Aktie von Isra Vision auf Verkaufen zu setzen. Nun hat sich alles entladen: Innerhalb von weniger als vier Monaten ist der Anteilschein des im SDAX und TecDAX gelisteten Unternehmens um rund 60 Prozent im Wert eingeknickt und hat die Marktkapitalisierung auf knapp 516 Mio. Euro gedrückt. So gesehen haben sich also rund 800 Mio. Euro in Luft aufgelöst.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Dabei lagen die kürzlich präsentierten Jahreszahlen für das Geschäftsjahr 2017/18 (30. September) mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 33,22 Mio. Euro eigentlich sogar einen Tick über den Erwartungen. Dafür blieb das Erlösplus von 6,7 Prozent auf 152,53 Mio. Euro hinter der Vorgabe von CEO Enis Ersü zurück, wonach mit einem Plus im niedrigen zweistelligen Bereich zu rechnen sei. Nervös macht die Anleger insbesondere die Entwicklung im so wichtigen vierten Quartal, da die Darmstädter hier mit Erlösen von 49,71 Mio. Euro diesmal lediglich den Vorjahreswert erreicht haben. Und auch der vorläufige Ausblick für 2018/19 hört sich mit einer Wiederholung der bisherigen Aussagen für 2017/18 – Wachstum im niedrigen zweistelligen Prozentbereich – nicht übermäßig knackig an. Gleichwohl ist es natürlich verwunderlich, warum die Isra Vision-Aktie die jüngsten Quartale auf eben einen solchen Ausblick regelmäßig mit einem Kursfeuerwerk reagiert hat. Schließlich war die Bewertung schon damals sehr ambitioniert. Nun: Fonds wie BlackRock oder Fidelity haben das Auseinanderklaffen der Schere von Bewertung und Wachstumstempo nicht nur erkannt, sondern ihre Bestände auch deutlich abgebaut. Auch das hat zuletzt für den Abwärtssog gesorgt.

Nonsens sind derweil Erklärungen für den Aktiencrash von der Lesart, dass Isra Vison zur nächsten Hauptversammlung nur eine Dividende in „ähnlicher Höhe“ wie für das Vorjahr ausschütten will. Schließlich war das Unternehmen schon immer auf Thesaurierung ausgerichtet, die Dividendenrendite zum Zeitpunkt der jüngsten Hauptversammlung lag bei bescheidenen 0,33 Prozent. Für Anleger, die bislang nicht investiert waren, eröffnet das jetzige Kursniveau freilich eine veritable Einstiegschance. Immerhin wird die Gesellschaft mittlerweile „nur“ noch mit einem KGV von knapp 18 gehandelt, was nahezu exakt dem Durchschnittswert der vergangenen zehn Jahre entspricht. Zudem bleibt auch das Thema Übernahmen akut. „Es sind fünf Projekte in der Prüfungsphase, die insbesondere zum Ausbau der Technologiebasis beitragen sowie Synergien im Bereich Smart Factory Automation, Embedded Systems und Production Analytics bieten“, heißt es offiziell. Zudem bleibt unserer Meinung nach auch der Wandel von einer Company zu einer Daten-Company, die mit ihren Kamera- und Softwareprodukten aktiv in die Produktionsprozesse der Kunden eingebunden ist, intakt. Summa summarum wird Isra Vision derzeit wohl eher zu Kauf- als zu Verkaufskursen gehandelt – jedenfalls für Anleger mit Weitblick. Charttechnisch motivierte Investoren mögen vermutlich trotzdem erst einmal abwarten wollen, ob die Haltezone im Bereich um 20 Euro noch einmal getestet wird.

Nonsens sind derweil Erklärungen für den Aktiencrash von der Lesart, dass Isra Vison zur nächsten Hauptversammlung nur eine Dividende in „ähnlicher Höhe“ wie für das Vorjahr ausschütten will. Schließlich war das Unternehmen schon immer auf Thesaurierung ausgerichtet, die Dividendenrendite zum Zeitpunkt der jüngsten Hauptversammlung lag bei bescheidenen 0,33 Prozent. Für Anleger, die bislang nicht investiert waren, eröffnet das jetzige Kursniveau freilich eine veritable Einstiegschance. Immerhin wird die Gesellschaft mittlerweile „nur“ noch mit einem KGV von knapp 18 gehandelt, was nahezu exakt dem Durchschnittswert der vergangenen zehn Jahre entspricht. Zudem bleibt auch das Thema Übernahmen akut. „Es sind fünf Projekte in der Prüfungsphase, die insbesondere zum Ausbau der Technologiebasis beitragen sowie Synergien im Bereich Smart Factory Automation, Embedded Systems und Production Analytics bieten“, heißt es offiziell. Zudem bleibt unserer Meinung nach auch der Wandel von einer Company zu einer Daten-Company, die mit ihren Kamera- und Softwareprodukten aktiv in die Produktionsprozesse der Kunden eingebunden ist, intakt. Summa summarum wird Isra Vision derzeit wohl eher zu Kauf- als zu Verkaufskursen gehandelt – jedenfalls für Anleger mit Weitblick. Charttechnisch motivierte Investoren mögen vermutlich trotzdem erst einmal abwarten wollen, ob die Haltezone im Bereich um 20 Euro noch einmal getestet wird.

Foto: Pixabay

...

Foto: Pixabay

...

Isra Vision

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Isra Vision | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 548810 | DE0005488100 | AG | 1.034,36 Mio € | 20.04.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 129,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 38,59 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 29,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 17,75 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 13,73 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 9,45 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 7,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 37,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,43 | 0,86 | 1,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

Foto: Pixabay

...

© boersengefluester.de | Redaktion

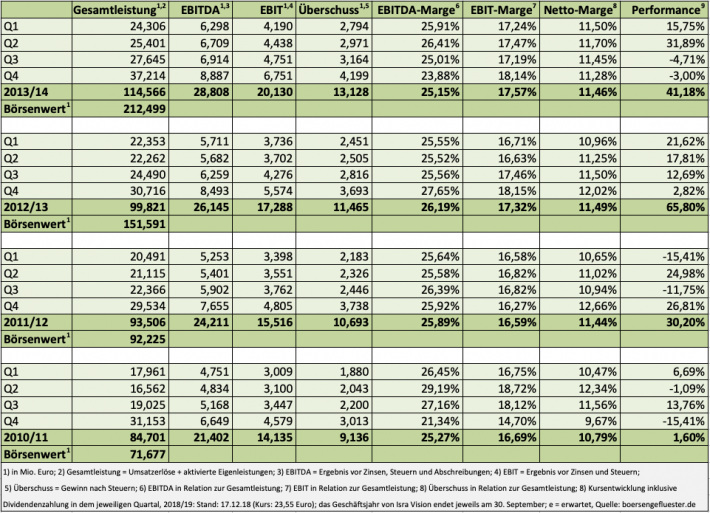

„Wir gehen abermals von einem recht erfolgreichen Jahr aus“, sagte Rainer Baumgart bei seiner Präsentation auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz. Drei Tage später konkretisierte der Vorstandsvorsitzende von secunet Security Networks seine Einschätzung und legte eine erneut aktualisierte Prognose für 2018 vor. Demnach rechnet der Anbieter professioneller IT-Sicherheitstechnik nun mit Erlösen von 166 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) im Bereich um 27 Mio. Euro. Die bisherige Vorschau sah Umsatz und EBIT etwa auf dem 2017er-Niveau von 158,3 bzw. 23,5 Mio. Euro (siehe dazu auch den Beitrag von boersengefluester.de HIER). „Grund für die Anhebung sind kurzfristige Beschaffungen von öffentlichen Bedarfsträgern, deren Realisierung im laufenden Geschäftsjahr zum Zeitpunkt der Veröffentlichung der letzten Prognose (9. November 2018) noch unsicher war“, heißt es offiziell. Bemerkenswert ist der Ausblick schon allein deshalb, weil secunet damit im Abschlussquartal 2018 auf ein Betriebsergebnis von mehr als 13 Mio. Euro zusteuert. Das wiederum entspricht annähernd der Größenordnung des – damals bereits als außerordentlich gut geltenden – Gesamtjahrs 2016.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Freilich ist den Börsianern die Wachstumsstory der Essener nicht gänzlich verborgen geblieben, so ist die aktuelle Marktkapitalisierung von knapp 605 Mio. Euro ungefähr doppelt so hoch wie die vor zwei Jahren. Bewertungstechnisch hat sich im Prinzip also gar nicht viel getan. Und im aktuellen politischen Umfeld verspricht das Geschäft mit Sicherheits- und Verschlüsselungstechnik für Behörden, Bundeswehr oder Flughäfen eine mindestens stabile Nachfrage. Ein „ziemlich großes Potenzial“ sieht Baumgart weiterhin in den – gemeinsam mit der Bertelsmann-Tochter arvato angegangenen – Aktivitäten rund um die elektronische Gesundheitskarte. Nachdem alle Zertifizierungen nun vorhanden sind, geht der Rollout des secunet konnektors in den Arztpraxen nun los. Und da Baumgart keine vollmundigen Versprechungen macht, bestätigte er auf der MKK in München jetzt auch sein auf der Bilanzkonferenz im März (HIER) kommuniziertes Absatzziel: „Alles unter 30.000 verkauften Konnektoren wäre eine Enttäuschung.“ Insgesamt bleibt die secunet-Aktie für boersengefluester.de ein sehr feiner Spezialwert – allerdings auch mit einer Premiumbewertung. Ein KGV von annähernd 30 ist sicher nicht jedermanns Sache.

Trotzdem: Die Resonanz der anwesenden Investoren auf die Präsentation von secunet war extrem gut. Kein Wunder: Eine Menge Leute dürften secunet das erste Mal live gesehen haben, schließlich hält sich die Gesellschaft auf Kapitalmarktkonferenzen sonst eher zurück. Und die jährliche Bilanzkonferenz in Frankfurt ist eher so etwas wie eine Familienrunde, auch wenn sich die Zahl der Teilnehmer in den vergangenen Jahren kontinuierlich erhöht hat

Foto: Pixabay

...

Foto: Pixabay

...

secunet Security Networks

Kurs: 190,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Interviews gehören auf boersengefluester.de zur guten Tradition und haben seit jeher eine eigene Rubrik auf unserer Webseite. In der Regel sprechen wir dabei mit Vorständen aus dem Small- und Midcap-Sektor. Umso bemerkenswerter, dass in unserem Ranking der am besten jemals geklickten Interviews ausgerechnet ein Gespräch mit dem Gründer einer nicht notierten Gesellschaft mit Abstand an der Spitze liegt (zu dem Interview kommen Sie HIER). Freilich hatte Nick Bortot damals auch eine ziemliche coole Trading-App auf den Markt gebracht, die so gar nichts gemein hat mit der üblicherweise doch eher nüchternen Herangehensweise an das Thema Börse: BUX. Höchste Zeit für ein Update, zumal Nick Bortot kürzlich die Entwicklung der neuen Börsen-App BUX STOCKS bekannt gab, die sich ebenfalls an eher junge Leute richtet und die unter anderem durch einen provisionsfreien Aktienhandel für Aufmerksamkeit sorgt.

...

© boersengefluester.de | Redaktion

Kurz vor Weihnachten fliegen noch ordentlich die Fetzen: Die zur Jahresmitte bei Blue Cap eingestiegene Beteiligungsgesellschaft PartnerFonds strebt eine außerordentliche Hauptversammlung der Blue Cap AG an, bei der es einzig und allein darum geht, den kompletten Aufsichtsrat abzuberufen und auch dem Vorstand Hannspeter Schubert das Vertrauen zu entziehen. An der Börse schlägt die Nachricht ein wie eine Bombe und sorgt für einen Kursrutsch von im Tief 16 Prozent auf 14 Euro. Kein Wunder: Schubert gilt in Spezialwertekreisen gemeinhin als Beteiligungsexperte mit einer glücklichen Hand, der Blue Cap über die Jahre zu einer veritablen Größe geführt hat. Die PartnerFonds AG hingegen steht im Ruf einer eher schwierigen Historie und ist immer noch damit beschäftigt, zur Ruhe zu kommen. Die Rollenverteilung in den einschlägigen Diskussionsforen war damit ein Stück weit gesetzt, was es für PartnerFonds-Vorstand Oliver Kolbe nicht unbedingt einfacher machte.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Jetzt war der Bogen aber offenbar überspannt. „Wir haben mit dem Kauf unseres 44-prozentigen Aktienpakets an der Blue Cap AG von Dr. Schubert weitreichende Zusagen hinsichtlich der kooperativen Übergabe der Geschäfte erhalten, die allesamt nicht erfüllt wurden – siehe hierzu als Beispiel die Ad-hoc Meldung der Blue Cap AG vom 13. Juni 2018. Aus diesen und weiteren sich in der Zwischenzeit ergebenen Gründen sind der Aufsichtsrat und Vorstand der PartnerFonds AG einvernehmlich übereingekommen, ein Verlangen nach Einberufung einer außerordentlichen Hauptversammlung bei der Blue Cap AG auf den Weg zu bringen, um den Aktionären die Möglichkeit zu geben, über die Weiterentwicklung der Blue Cap AG abzustimmen“, sagt Kolbe gegenüber boersengefluester.de. Dass die Chemie zwischen beiden Parteien nicht wirklich stimmte und Schubert eher auf Alleingänge setzte, hatte boersengefluester.de bereits mehrfach angedeutet (zuletzt etwa HIER). Gleichwohl sind auch wir von der jetzigen Eskalationsstufe überrascht, immerhin hatten wir mit Kolbe noch Ende November auf dem Eigenkapitalforum in Frankfurt gesprochen. Damals präsentierte Kolbe die PartnerFonds AG auf der Venture Stage für nicht gelistete Companys und schien zwar nicht unbedingt happy mit der Entwicklung, aber doch vergleichsweise zuversichtlich, eine weniger konfrontative Lösung hinzubekommen.

Dabei hörte sich anfangs alles nach einer runden Story an: Die Aktionäre der nicht gelisteten PartnerFonds sollten über das geplante Zusammengehen mit der im Handelssegment Scale notierten Blue Cap einerseits fungible Anteile bekommen. Darüber hinaus war es das Ziel von Kolbe, mit Hilfe von Blue Cap eine knackige neue Investmentstory zu formen. Blue Cap-Boss Schubert hingegen wollte die Aktionärsstruktur unabhängiger von seiner Person machen und verkaufte seinen kompletten – in der Southern Blue Beteiligungsgesellschaft gebündelten Anteil von 44 Prozent – für annähernd 33,5 Mio. Euro an PartnerFonds. Herunter gebrochen auf die einzelne Aktie entsprach das einem Niveau von rund 19,15 Euro je Aktie. Eigentlich kein schlechter Deal, auf den sich der frühere Wirtschaftsprüfer da eingelassen hatte. Umso verwunderlicher, warum die Situation nun derart aus dem Ruder gelaufen ist.

Ursprünglicher Plan war es schließlich, dass Schubert weiterhin als Vorstand der Blue Cap tätig sein wird und mittelfristig aus dem Vorstand in den Aufsichtsrat wechselt (HIER). „Business as usual“, möchte man meinen. Offenbar schien sich Schubert mit dieser Rollenverteilung aber dann doch nicht abfinden zu wollen – auch wenn er seine Stücke längst alle verkauft hatte. Das letzte Kapitel des Stücks ist aber mit Sicherheit noch nicht geschrieben. Zudem wird sich der ursprüngliche Zeitplan für die geplante Börsenzusammenführung beider Gesellschaften kaum halten lassen. Bereits eingetreten ist hingegen der Schaden in Form des kräftigen Kursrutsches.

So wird Blue Cap an der Börse zurzeit mit nur knapp 62 Mio. Euro bewertet – bei einem Substanzwert (NAV) von 112 Mio. Euro. Mit anderen Worten: Aktuelle Notiz: 15,50 Euro, NAV: 28,20 Euro. Nun ist ein gewisser Abschlag auf den Substanzwert momentan sicher gerechtfertigt, aber ein Discount von 45 Prozent scheint uns dann doch arg heftig. Das spricht eher für die Aktie. Und vielleicht gibt es ja doch noch ein gütliche Einigung, zumindest liegen die Karten jetzt auf dem Tisch. Das ist definitiv ein Fortschritt. „Unser Ziel ist die Zusammenlegung der Beteiligungen beider Gesellschaften unter dem Dach der Blue Cap AG. Dabei wollen wir uns auf die Wachstumschancen des gemeinsamen Portfolios konzentrieren, die Renditen verbessern um die Blue Cap AG als Industrieholding zu einem nachhaltigen Dividendentitel entwickeln“, sagt Kolbe.

Dabei hörte sich anfangs alles nach einer runden Story an: Die Aktionäre der nicht gelisteten PartnerFonds sollten über das geplante Zusammengehen mit der im Handelssegment Scale notierten Blue Cap einerseits fungible Anteile bekommen. Darüber hinaus war es das Ziel von Kolbe, mit Hilfe von Blue Cap eine knackige neue Investmentstory zu formen. Blue Cap-Boss Schubert hingegen wollte die Aktionärsstruktur unabhängiger von seiner Person machen und verkaufte seinen kompletten – in der Southern Blue Beteiligungsgesellschaft gebündelten Anteil von 44 Prozent – für annähernd 33,5 Mio. Euro an PartnerFonds. Herunter gebrochen auf die einzelne Aktie entsprach das einem Niveau von rund 19,15 Euro je Aktie. Eigentlich kein schlechter Deal, auf den sich der frühere Wirtschaftsprüfer da eingelassen hatte. Umso verwunderlicher, warum die Situation nun derart aus dem Ruder gelaufen ist.

Ursprünglicher Plan war es schließlich, dass Schubert weiterhin als Vorstand der Blue Cap tätig sein wird und mittelfristig aus dem Vorstand in den Aufsichtsrat wechselt (HIER). „Business as usual“, möchte man meinen. Offenbar schien sich Schubert mit dieser Rollenverteilung aber dann doch nicht abfinden zu wollen – auch wenn er seine Stücke längst alle verkauft hatte. Das letzte Kapitel des Stücks ist aber mit Sicherheit noch nicht geschrieben. Zudem wird sich der ursprüngliche Zeitplan für die geplante Börsenzusammenführung beider Gesellschaften kaum halten lassen. Bereits eingetreten ist hingegen der Schaden in Form des kräftigen Kursrutsches.

So wird Blue Cap an der Börse zurzeit mit nur knapp 62 Mio. Euro bewertet – bei einem Substanzwert (NAV) von 112 Mio. Euro. Mit anderen Worten: Aktuelle Notiz: 15,50 Euro, NAV: 28,20 Euro. Nun ist ein gewisser Abschlag auf den Substanzwert momentan sicher gerechtfertigt, aber ein Discount von 45 Prozent scheint uns dann doch arg heftig. Das spricht eher für die Aktie. Und vielleicht gibt es ja doch noch ein gütliche Einigung, zumindest liegen die Karten jetzt auf dem Tisch. Das ist definitiv ein Fortschritt. „Unser Ziel ist die Zusammenlegung der Beteiligungen beider Gesellschaften unter dem Dach der Blue Cap AG. Dabei wollen wir uns auf die Wachstumschancen des gemeinsamen Portfolios konzentrieren, die Renditen verbessern um die Blue Cap AG als Industrieholding zu einem nachhaltigen Dividendentitel entwickeln“, sagt Kolbe.

Blue Cap

Kurs: 17,70

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Blue Cap | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JM2M | DE000A0JM2M1 | AG | 80,30 Mio € | 10.10.2006 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 232,00 | 267,35 | 347,51 | 273,32 | 205,90 | 131,00 | 0,00 | |

| EBITDA1,2 | 34,47 | 25,41 | 30,30 | 15,18 | 17,95 | 38,00 | 0,00 | |

| EBITDA-margin %3 | 14,86 | 9,50 | 8,72 | 5,55 | 8,72 | 29,01 | 0,00 | |

| EBIT1,4 | 21,37 | 7,82 | 16,96 | -13,51 | 0,98 | 23,00 | 0,00 | |

| EBIT-margin %5 | 9,21 | 2,93 | 4,88 | -4,94 | 0,48 | 17,56 | 0,00 | |

| Net profit1 | 16,49 | 4,72 | 10,44 | -20,28 | 12,23 | 19,00 | 0,00 | |

| Net-margin %6 | 7,11 | 1,77 | 3,00 | -7,42 | 5,94 | 14,50 | 0,00 | |

| Cashflow1,7 | 12,60 | 12,44 | 16,99 | 19,60 | 13,00 | 18,00 | 0,00 | |

| Earnings per share8 | 4,15 | 1,24 | 2,78 | -4,02 | 2,96 | 4,20 | 1,30 | |

| Dividend per share8 | 1,00 | 0,85 | 0,90 | 0,65 | 1,10 | 1,25 | 0,65 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics

...

© boersengefluester.de | Redaktion

Leopold Bauernfeind, Vorstand des österreichischen Softwareanbieters Fabasoft, kann auch witzig. Seinen Vortrag auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz begann er mit einer ganz speziellen Art von Disclaimer. Sinngemäß hieß es dort: „Achtung: Die Präsentation könnte Buzz-Words wie Künstliche Intelligenz, Cloud oder Big Data enthalten!“ Dabei war dieser – für möglicherweise von Schlagwörtern solcher Bauart bereits genervten Investoren – Hinweis eigentlich überflüssig, denn Fabasoft hat es gar nicht nötig, einen auf dicke Hose zu machen. Dafür steht die Gesellschaft mit ihren Produkten und dem daraus resultierenden Zahlenwerk viel zu gut da. Freilich blieb auch der Aktienkurs von Fabasoft in den vergangenen knapp drei Monaten nicht von den allgemeinen Verwerfungen verschont und knickte von 16 auf 12 Euro ein. Dieses Niveau hält boersengefluester.de für eine gute Gelegenheit, schließlich haben die Linzer mit Notiz im Frankfurter Prime Standard gleich mehrere Eisen im Feuer.

Basisgeschäft ist die Digitalisierung von Geschäftsprozessen – vorzugsweise im behördlichen Sektor. Hier bietet das Unternehmen mit der Fabasoft eGov-Suite etwa eine Lösung für die elektronische Aktenführung an. Fabasoft Folio wiederum setzt im Bereich Dokumenten-Management an. Das hierzulande vermutlich bekannteste Projekt ist die Einführung der E-Akte in der Bundesverwaltung, wo Fabasoft bereits mehrere Zuschläge bei den Ausschreibungen bekommen hat. „2019 beginnt der Roll-out, 2020 wollen wir dann zügig in die Fläche gehen“, sagt Bauernfeind. Im Endausbau sind gut 250.000 Arbeitsplätze geplant. Noch ausbaufähig ist derweil der Cloud-Bereich von Fabasoft. Andererseits belegt das Unternehmen hier – beispielsweise mit Anwendungen wie der Steuerung von Zugriffsrechten auf sensible Firmendaten – eine attraktive Nische.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Aus Sicht der Börsianer vermutlich am interessantesten bleibt derweil die Mehrheitsbeteiligung an Mindbreeze, einer Google-ähnlichen Suche für unternehmensinterne Daten (siehe dazu auch unseren Beitrag HIER). Bekannte Nutzer sind etwa Deutsche Lufthansa, Deutsche Telekom, Rhön-Klinikum oder auch Bosch. Dem Vernehmen nach setzen aber auch die US-Gesundheitsbehörde FDA und eine Reihe anderer Konzerne auf die Technologie von Mindbreeze. Gemessen an der aktuellen Größe – Mindbreeze erzielte im Geschäftsjahr 2017/18 (31. März) Erlöse von gerade einmal 4,79 Mio. Euro – wedelt hier zwar noch der Schwanz mit dem Hund. Andererseits legt die Gesellschaft mit Wachstumsraten von mehr als 50 Prozent ein stürmisches Tempo hin und gilt perspektivisch sogar als Kandidat für ein IPO. Neue Zahlen in Form des Neun-Monats-Berichts wird Fabasoft Ende Februar 2019 vorlegen.

Ein KGV von derzeit rund 20 ist zwar noch immer keine ausgesprochen günstige Bewertung, dafür kaufen sich Anleger aber eine Menge Qualität ins Depot – inklusive einer Netto-Cashposition von zuletzt mehr als 25 Mio. Euro, die Vorstand Leopold Bauernfeind wiederum als eine Art „Visitenkarte“ für große Projekte bezeichnet.

Basisgeschäft ist die Digitalisierung von Geschäftsprozessen – vorzugsweise im behördlichen Sektor. Hier bietet das Unternehmen mit der Fabasoft eGov-Suite etwa eine Lösung für die elektronische Aktenführung an. Fabasoft Folio wiederum setzt im Bereich Dokumenten-Management an. Das hierzulande vermutlich bekannteste Projekt ist die Einführung der E-Akte in der Bundesverwaltung, wo Fabasoft bereits mehrere Zuschläge bei den Ausschreibungen bekommen hat. „2019 beginnt der Roll-out, 2020 wollen wir dann zügig in die Fläche gehen“, sagt Bauernfeind. Im Endausbau sind gut 250.000 Arbeitsplätze geplant. Noch ausbaufähig ist derweil der Cloud-Bereich von Fabasoft. Andererseits belegt das Unternehmen hier – beispielsweise mit Anwendungen wie der Steuerung von Zugriffsrechten auf sensible Firmendaten – eine attraktive Nische.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Aus Sicht der Börsianer vermutlich am interessantesten bleibt derweil die Mehrheitsbeteiligung an Mindbreeze, einer Google-ähnlichen Suche für unternehmensinterne Daten (siehe dazu auch unseren Beitrag HIER). Bekannte Nutzer sind etwa Deutsche Lufthansa, Deutsche Telekom, Rhön-Klinikum oder auch Bosch. Dem Vernehmen nach setzen aber auch die US-Gesundheitsbehörde FDA und eine Reihe anderer Konzerne auf die Technologie von Mindbreeze. Gemessen an der aktuellen Größe – Mindbreeze erzielte im Geschäftsjahr 2017/18 (31. März) Erlöse von gerade einmal 4,79 Mio. Euro – wedelt hier zwar noch der Schwanz mit dem Hund. Andererseits legt die Gesellschaft mit Wachstumsraten von mehr als 50 Prozent ein stürmisches Tempo hin und gilt perspektivisch sogar als Kandidat für ein IPO. Neue Zahlen in Form des Neun-Monats-Berichts wird Fabasoft Ende Februar 2019 vorlegen.

Ein KGV von derzeit rund 20 ist zwar noch immer keine ausgesprochen günstige Bewertung, dafür kaufen sich Anleger aber eine Menge Qualität ins Depot – inklusive einer Netto-Cashposition von zuletzt mehr als 25 Mio. Euro, die Vorstand Leopold Bauernfeind wiederum als eine Art „Visitenkarte“ für große Projekte bezeichnet.

Fabasoft

Kurs: 11,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fabasoft | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 922985 | AT0000785407 | AG | 135,30 Mio € | 01.10.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 55,09 | 58,27 | 69,23 | 80,95 | 86,85 | 92,00 | 0,00 | |

| EBITDA1,2 | 19,55 | 17,65 | 16,76 | 21,60 | 23,15 | 24,00 | 0,00 | |

| EBITDA-margin %3 | 35,49 | 30,29 | 24,21 | 26,68 | 26,66 | 26,09 | 0,00 | |

| EBIT1,4 | 13,89 | 11,53 | 9,99 | 13,39 | 13,30 | 13,90 | 0,00 | |

| EBIT-margin %5 | 25,21 | 19,79 | 14,43 | 16,54 | 15,31 | 15,11 | 0,00 | |

| Net profit1 | 9,73 | 7,88 | 6,83 | 9,63 | 9,12 | 10,00 | 0,00 | |

| Net-margin %6 | 17,66 | 13,52 | 9,87 | 11,90 | 10,50 | 10,87 | 0,00 | |

| Cashflow1,7 | 21,01 | 16,65 | 7,03 | 19,48 | 23,09 | 24,00 | 0,00 | |

| Earnings per share8 | 0,80 | 0,68 | 0,57 | 0,83 | 0,80 | 0,88 | 0,94 | |

| Dividend per share8 | 0,85 | 0,75 | 0,30 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: Shutterstock

...

© boersengefluester.de | Redaktion

Natürlich gibt es mit Unternehmen wie Vonovia oder Deutsche Wohnen auch ein paar echte Immobilien-Schwergewichte auf dem heimischen Kurszettel. Insgesamt türmt sich die Marktkapitalisierung aller 45 von boersengefluester.de beobachteten Immobiliengesellschaften jedoch „nur“ auf rund 83,5 Mrd. Euro, was etwa dem Börsenwert des DAX-Konzerns Siemens entspricht. Rund drei Viertel des Börsenwerts der Immobilientitel geht dabei auf das Konto der hauptsächlich im Bereich Wohnimmobilien tätigen Gesellschaften. Und auch hier gibt es wieder jede Menge unterschiedlicher Ausprägungen: Am wesentlichsten ist dabei die Unterscheidung in Bestandshalter wie Vonovia, Deutsche Wohnen, Adler Real Estate oder TAG Immobilien sowie Immobilienentwickler wie Consus Real Estate oder Eyemaxx Real Estate. Eine Zwitterrolle zwischen diesen beiden Ausprägungen nehmen Privatisierungsgesellschaften wie Accentro Real Estate oder Noratis ein. „Schon beim Ankauf haben wir regelmäßig den Exit vor Augen“, sagt Noratis-Finanzvorstand André Speth auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz. Ähnlich äußert sich Jacopo Mingazzini, Vorstand von Accentro Real Estate, der ebenfalls auf der MKK präsentierte und mit dem wir kürzlich zudem ein Einzelgespräch auf dem Eigenkapitalforum hatten: „Wir haben uns zu einem reinen Handelsunternehmen transformiert.“

Kein Wunder, dass die Chartbilder beider Aktien in der jüngsten Zeit eine ziemliche Ähnlichkeit aufweisen. Das gilt übrigens auch für die Art der Bilanzierung: Im Gegensatz zu den meisten anderen Branchenvertretern, bei denen das Ergebnis zu einem maßgeblichen Teil durch die Aufwertung der Immobilienbestände beeinflusst wird, macht bei Accentro und Noratis die Differenz zwischen An- und Verkaufspreis die Musik aus. Dabei ist die in Berlin ansässige Accentro mit einer Marktkapitalisierung von rund 320 Mio. Euro knapp vier Mal so groß wie die im Handelssegment Scale gelistete Noratis. Diese Relation verschiebt sich freilich spürbar, wenn es nur um den im Streubesitz befindlichen Börsenwert geht. Immerhin sind von der ehemals zu Adler Real Estate gehörenden Accentro auch nach der jüngsten Kapitalerhöhung nur 12,1 Prozent der Aktien im freien Umlauf – entsprechend einer Freefloat-MarketCap von etwas weniger als 39 Mio. Euro. Zum Vergleich: Noratis kommt hier mit einem Streubesitzfaktor von annähernd 45 Prozent auf eine Größenordnung von 36,5 Mio. Euro.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Um die Handelsliquidität der Accentro-Aktie zu erhöhen, dürfte der neue Großaktionär Brookline Real Estate Sà.r.l. – bei der in Luxemburg angesiedelten Company handelt es sich um internationale Investoren mit Immobilienbackground – bei künftigen Kapitalmaßnahmen kaum mitziehen. „Am Thema Streubesitz müssen wir Stück für Stück arbeiten“, räumt CEO Mingazzini ein. Auf dem Eigenkapitalforum hatte uns der Manager ein langfristiges Freefloat-Ziel von 50 Prozent verraten. Noch wichtiger für Privatanleger dürfte indes die Dividendenrendite sein – und hier hat Noratis die Nase vorn. Die Eschborner haben es sich auf die Fahnen geschrieben, rund die Hälfte ihres Gewinns auszuschütten. Mit Blick auf die aktuelle Ergebnisvorschau und die knapp 20prozentige Verwässerung durch die jüngste Kapitalerhöhung von Ende Mai 2018 rechnet boersengefluester.de zurzeit zwar mit einer leichten Kürzung der Vorjahresdividende von 1,50 Euro. Gleichwohl sollte der Titel noch immer auf eine sehr attraktive Rendite von rund sechs Prozent kommen. Accentro setzt ebenfalls auf eine nachhaltige Dividendenpolitik, allerdings ist die Rendite hier spürbar geringer.

Kein Wunder, dass die Chartbilder beider Aktien in der jüngsten Zeit eine ziemliche Ähnlichkeit aufweisen. Das gilt übrigens auch für die Art der Bilanzierung: Im Gegensatz zu den meisten anderen Branchenvertretern, bei denen das Ergebnis zu einem maßgeblichen Teil durch die Aufwertung der Immobilienbestände beeinflusst wird, macht bei Accentro und Noratis die Differenz zwischen An- und Verkaufspreis die Musik aus. Dabei ist die in Berlin ansässige Accentro mit einer Marktkapitalisierung von rund 320 Mio. Euro knapp vier Mal so groß wie die im Handelssegment Scale gelistete Noratis. Diese Relation verschiebt sich freilich spürbar, wenn es nur um den im Streubesitz befindlichen Börsenwert geht. Immerhin sind von der ehemals zu Adler Real Estate gehörenden Accentro auch nach der jüngsten Kapitalerhöhung nur 12,1 Prozent der Aktien im freien Umlauf – entsprechend einer Freefloat-MarketCap von etwas weniger als 39 Mio. Euro. Zum Vergleich: Noratis kommt hier mit einem Streubesitzfaktor von annähernd 45 Prozent auf eine Größenordnung von 36,5 Mio. Euro.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Um die Handelsliquidität der Accentro-Aktie zu erhöhen, dürfte der neue Großaktionär Brookline Real Estate Sà.r.l. – bei der in Luxemburg angesiedelten Company handelt es sich um internationale Investoren mit Immobilienbackground – bei künftigen Kapitalmaßnahmen kaum mitziehen. „Am Thema Streubesitz müssen wir Stück für Stück arbeiten“, räumt CEO Mingazzini ein. Auf dem Eigenkapitalforum hatte uns der Manager ein langfristiges Freefloat-Ziel von 50 Prozent verraten. Noch wichtiger für Privatanleger dürfte indes die Dividendenrendite sein – und hier hat Noratis die Nase vorn. Die Eschborner haben es sich auf die Fahnen geschrieben, rund die Hälfte ihres Gewinns auszuschütten. Mit Blick auf die aktuelle Ergebnisvorschau und die knapp 20prozentige Verwässerung durch die jüngste Kapitalerhöhung von Ende Mai 2018 rechnet boersengefluester.de zurzeit zwar mit einer leichten Kürzung der Vorjahresdividende von 1,50 Euro. Gleichwohl sollte der Titel noch immer auf eine sehr attraktive Rendite von rund sechs Prozent kommen. Accentro setzt ebenfalls auf eine nachhaltige Dividendenpolitik, allerdings ist die Rendite hier spürbar geringer.

Sehr vergleichbar sind beide Aktien dann wieder bezogen auf das Kurs-Gewinn-Verhältnis (KGV). Auf die bei Immobilienaktien sonst üblichen Substanzwertbetrachtungen verzichten wir an dieser Stelle bewusst, da der NAV (Net Asset Value) bei beiden Unternehmen nicht unbedingt eine schlagende Rolle spielt. Bilanziell gefällt uns die im Prime Standard zugehörige Accentro derweil eine Spur besser als Noratis. Insgesamt haben aber beide Unternehmen einen guten Eindruck auf der MKK hinterlassen. Und auch das Interesse der Investoren war bei beiden Gesellschaften ähnlich hoch. Die Kursziele der Analysten bewegen sich bei Accentro zwischen 10,70 und 13,40 Euro – bei einer aktuellen Notiz von knapp 10 Euro. Zumindest in der optimistischen Variante besteht also noch ausreichend Potenzial nach oben. Der Noratis-Aktie trauen die Experten gar ein Niveau von bis zu 34 Euro zu. Bezogen auf den gegenwärtigen Kurs von knapp 23 Euro entspricht das einer möglichen Steigerung von fast 48 Prozent. Unser Tipp: Risikoscheuere Investoren setzen eher auf die aus der früheren Estavis hervorgegangene Accentro. Bei Noratis könnte dagegen insbesondere im nächsten Frühjahr – in den Wochen vor der Hauptversammlung – eine Dividendenrally einsetzen.

Sehr vergleichbar sind beide Aktien dann wieder bezogen auf das Kurs-Gewinn-Verhältnis (KGV). Auf die bei Immobilienaktien sonst üblichen Substanzwertbetrachtungen verzichten wir an dieser Stelle bewusst, da der NAV (Net Asset Value) bei beiden Unternehmen nicht unbedingt eine schlagende Rolle spielt. Bilanziell gefällt uns die im Prime Standard zugehörige Accentro derweil eine Spur besser als Noratis. Insgesamt haben aber beide Unternehmen einen guten Eindruck auf der MKK hinterlassen. Und auch das Interesse der Investoren war bei beiden Gesellschaften ähnlich hoch. Die Kursziele der Analysten bewegen sich bei Accentro zwischen 10,70 und 13,40 Euro – bei einer aktuellen Notiz von knapp 10 Euro. Zumindest in der optimistischen Variante besteht also noch ausreichend Potenzial nach oben. Der Noratis-Aktie trauen die Experten gar ein Niveau von bis zu 34 Euro zu. Bezogen auf den gegenwärtigen Kurs von knapp 23 Euro entspricht das einer möglichen Steigerung von fast 48 Prozent. Unser Tipp: Risikoscheuere Investoren setzen eher auf die aus der früheren Estavis hervorgegangene Accentro. Bei Noratis könnte dagegen insbesondere im nächsten Frühjahr – in den Wochen vor der Hauptversammlung – eine Dividendenrally einsetzen.

Accentro Real Estate

Kurs: 50,00

Noratis

Kurs: 0,28

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Accentro Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KFKB | DE000A0KFKB3 | AG | 4,25 Mio € | 02.04.2007 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 125,18 | 192,75 | 165,23 | 112,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 35,63 | 46,60 | 11,26 | 4,70 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 28,46 | 24,18 | 6,82 | 4,20 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 34,77 | 45,16 | 8,54 | 1,70 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 27,78 | 23,43 | 5,17 | 1,52 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 18,06 | 13,13 | -14,24 | -20,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 14,43 | 6,81 | -8,62 | -17,86 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -32,66 | 99,55 | 67,55 | -5,50 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,51 | 0,37 | -0,45 | -3,50 | -0,85 | -0,19 | -0,02 | |

| Dividend per share8 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Top-Infos für deutsche Aktien – so lautet seit jeher der Slogan von boersengefluester.de. Doch wieviel Titel gibt es eigentlich, die den Namen „Deutsche“ in irgendeiner Form auch im Firmennamen tragen? Wir haben unsere Datenbank durchforstet und sind allein aus dieser 560 Aktien umfassenden Grundgesamtheit auf 25 Gesellschaften mit einem addierten Börsenwert von 186,5 Mrd. Euro gekommen. Davon entfallen freilich allein knapp 157 Mrd. Euro auf die fünf Schwergewichte Deutsche Telekom, Deutsche Post, Deutsche Börse, Deutsche Bank und Deutsche Wohnen. Die drei kleinsten Vertreter sind der Absatzfinanzierer DF Deutsche Forfait, die Private Equity-Firma Deutsche Cannabis und die DEWB (Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft). Ebenfalls bemerkenswert: Von den zehn „Deutschland-Aktien“ mit der besten Performance im laufenden Jahr sind immerhin sechs dem Immobiliensektor zuzurechnen.

Konkret sind das Deutsche Real Estate, Deutsche Industrie REIT, Deutsche Wohnen, DEFAMA Deutsche Fachmarkt, DEMIRE (Deutsche Mittelstand Real Estate) sowie Deutsche Konsum REIT. Bitter: Zu der Gruppe der fünf Titel mit der schlechtesten Kursentwicklung seit Jahresbeginn 2018 gehören die drei DAX-Aktien Deutsche Bank, Deutsche Lufthansa und Deutsche Post. Dabei sind die Abschläge mit minus 50 Prozent bei der Deutschen Bank und minus 38 Prozent bei der Lufthansa sogar ziemlich happig.

[sws_yellow_box box_size="610"]Exklusiv von boersengefluester.de: Das Top-Ranking der deutschen Börsenstädte[/sws_yellow_box]

Regional gesehen ist Bonn die Börsenhauptstadt der Deutschland-Aktien, immerhin haben die Schwergewichte Deutsche Telekom und die Deutsche Post hier ihren Hauptsitz. Auf Rang zwei folgt Frankfurt mit Deutsche Börse, Deutsche Bank, DWS Group (Deutsche Gesellschaft für Wertpapiersparen), der Deutschen Beteiligungs AG (DBAG) sowie dem Börsenneuling DFV Deutsche Familienversicherung.

Natürlich gehört nicht überall, wo Deutschland im Namen auftaucht, der Bund auch zum Aktionärskreis. Gleichwohl ist der öffentliche Einfluss nicht zu unterschätzen. So hält der Staat 14,5 Prozent an der Deutschen Telekom, bei der Deutschen Post ist der Bund mittelbar über die KfW Bankengruppe mit 20,6 Prozent engagiert. Und losgelöst von dieser Auswertung hält die Bundesrepublik Deutschland noch immer mehr als 15 Prozent der Aktien der Commerzbank. Ebenfalls aus der Zeit der Finanzkrise datiert die Beteiligung von 20 Prozent der Bundes an der Deutsche Pfandbriefbank – ausgeübt über den Finanzmarktstabilisierungsfonds FMS.

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Deutsche Pfandbriefbank

Kurs: 3,47

© boersengefluester.de | Redaktion

Wem das Eigenkapitalforum in Frankfurt zu wuselig ist, liegt bei der MKK Münchner Kapitalmarkt Konferenz genau richtig. Vom 11. bis 12. Dezember präsentieren sich auf der von dem Analysehaus GBC organisierten Veranstaltung 53 börsennotierte Unternehmen mit einer addierten Marktkapitalisierung von immerhin rund 6,5 Mrd. Euro. Deutlich mehr als ein Drittel davon entfallen freilich auf die fünf Schwergewichte Consus Real Estate, secunet Security Networks, bet-at-home.com, Accentro Real Estate und Dr. Hönle. Der Mittelwert aller präsentierenden Gesellschaften liegt bei rund 130 Mio. Euro Börsenwert. Ebenfalls interessant: Der Klebstoff- und UV-Spezialist Dr. Hönle ist als SDAX-Titel der einzige Indexwert. Dafür sind mit Delignit, Edel, Formycon,Nynomic, Vectron Systems, IBU-tec, Naga Group, Noratis und Consus Real Estate immerhin neun Titel aus dem Börsensegment Scale im eleganten The Charles Hotel in der Münchner Innenstadt zugegen.

Bei so viel Spezialwerte-Power darf auch boersengefluester.de nicht fehlen, immerhin zählen von den 53 präsentierenden Firmen 41 zu unserem Analyse-Universum DataSelect. Und wer weiß: Vielleicht finden wir auf der MKK ja noch die ein oder andere Gesellschaft, die wir in unseren Datenpool aufnehmen – zumindest, sofern eine Notiz auf XETRA beziehungsweise Frankfurt vorliegt. Fest steht aber schon jetzt, dass es auf der MKK wieder jede Menge bekannte Gesichter aus der Spezialwerteszene zu sehen gibt. Getuschel über die heißesten Storys, die besten Präsentationen und die neuesten Gerüchte inklusive. Boersengefluester.de sprach vorab mit Jörg Grunwald, Vorstand der Augsburger GBC AG über seine Erwartungen an die MKK und den besonderen Charme dieser Veranstaltung.

...

© boersengefluester.de | Redaktion

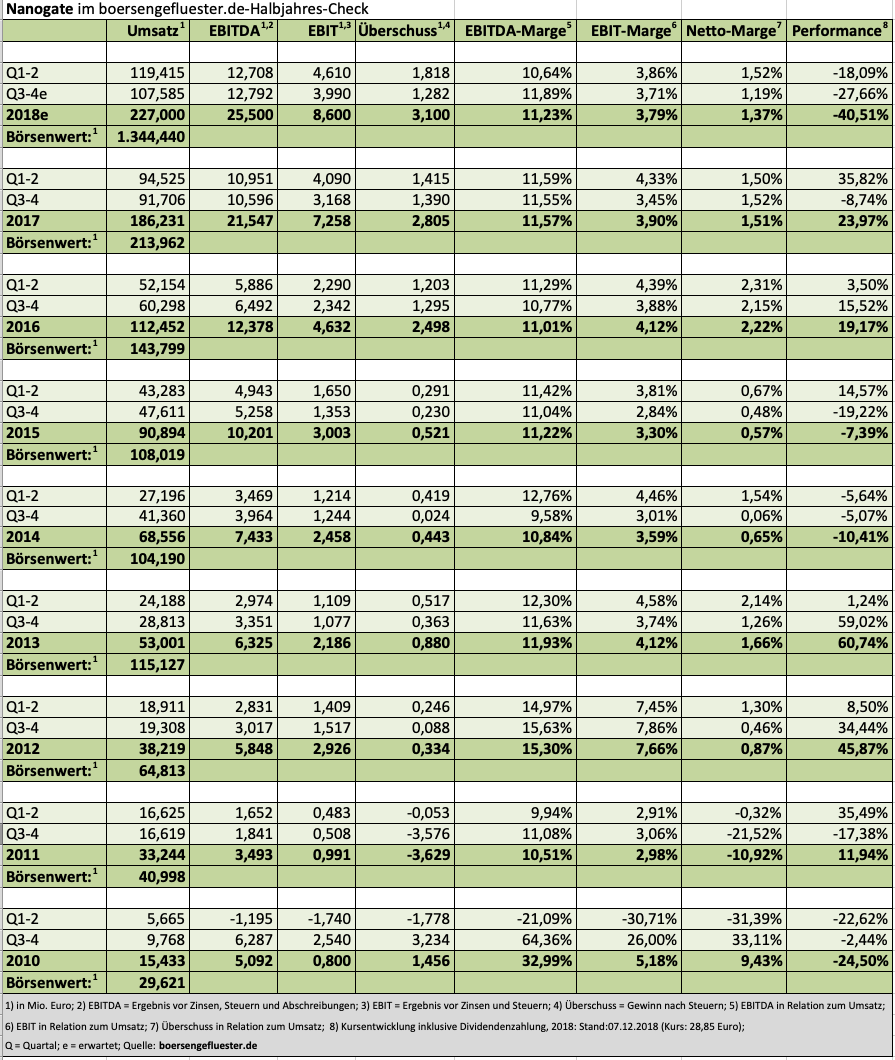

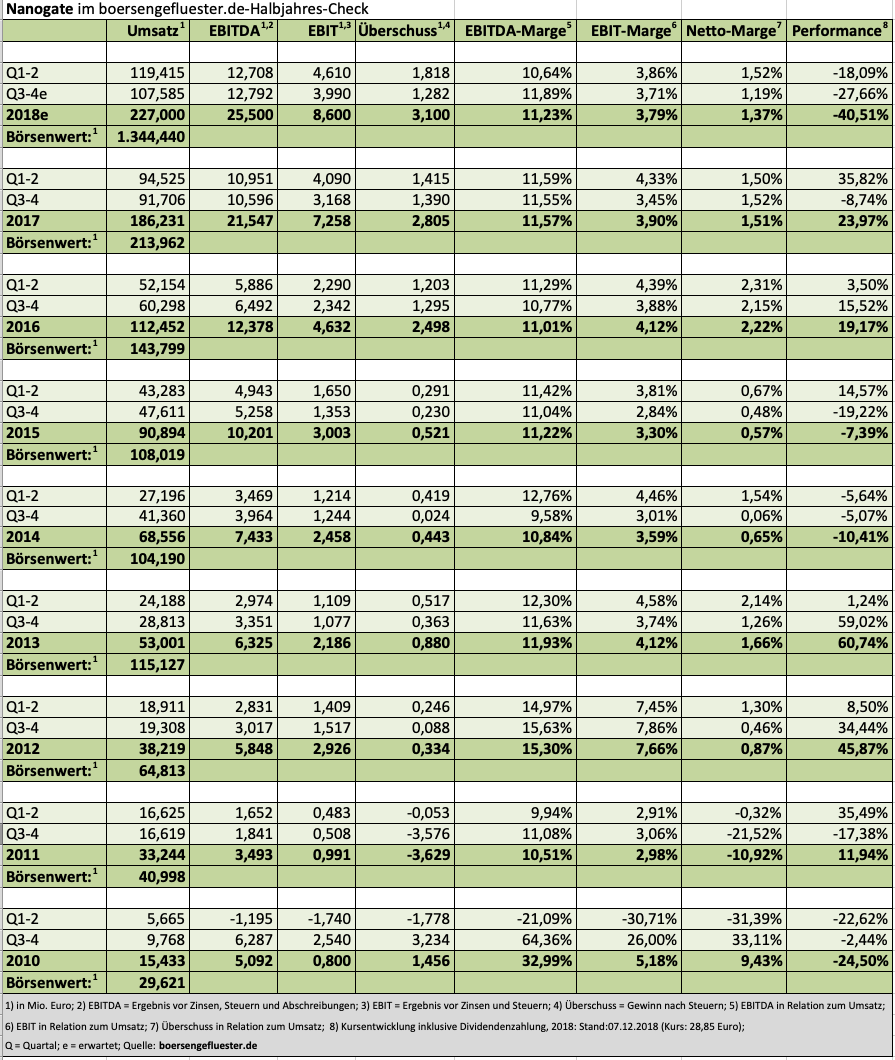

Auf dem Eigenkapitalforum (EKF) Ende November in Frankfurt war Ralf Zastrau komplett durchgebucht mit Einzelgesprächen. Lediglich während eines kurzen Videodrehs im improvisierten TV-Studio von Edison Research haben wir den Nanogate-Vorstand kurz gesehen. Schließlich waren boersengefluester.de und Edison Nachbarn in der von MC Services organisierten Presselounge des EKF. Da es bei Nanogate aber so viele wichtige Neuigkeiten gibt, hat sich Zastrau jetzt noch einmal Zeit für ein ausführliches Hintergrundgespräch mit uns genommen. Im Kern geht es bei dem Spezialisten für Hochleistungsbeschichtungen derzeit um das auf dem Eigenkapitalforum erstmals vorgestellte Zukunftsprogramm Nanogate Excellence International – kurz NXI. Wesentlich für die Aktionäre von Nanogate sind dabei die Punkte, dass die Saarländer in den kommenden Jahren primär aus eigener Kraft wachsen wollen, es vorerst also keine größeren Übernahmen mehr geben wird. Zudem hat Nanogate als Zielgröße bis zum Jahr 2025 Umsatzerlöse von mehr als 500 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 75 Mio. Euro ausgegeben, was wiederum auf eine EBITDA-Marge von rund 15 Prozent hinauslaufen würde.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Zur Einordnung: Für 2018 kalkuliert Zastrau mit Umsätzen von mehr als 220 Mio. Euro sowie einem EBITDA von mindestens 24 Mio. Euro – entsprechend einer EBITDA-Rendite von ungefähr elf Prozent. Intern wird NXI durch jede Menge Veränderungen auf organisatorischer Ebene und im Markenauftritt umgesetzt. „Das ist ein Umbruch“, sagt Zastrau. „Ohne Veränderungen würden wir organisatorisch an unsere Grenzen stoßen." Dabei hat der Manager keine Bedenken, dass sich die im Börsensegment Scale gelistete Gesellschaft in der Umsetzungszeit womöglich selbst lahmlegt: „Nanogate hat sich schon immer transformiert.“ Das glauben wir unbesehen, schließlich kam das Unternehmen beim IPO vor etwas mehr als zwölf Jahren gerade einmal auf einen Umsatz von knapp 8 Mio. Euro. Fakt ist aber auch, dass der rasante Wachstumskurs – auf Kosten der Rentabilität – schon immer ein kontrovers diskutiertes Thema an der Börse war. Zudem hat Nanogate die eigene Aktie regelmäßig auch als Akquisitionswährung eingesetzt, so dass sich die Zahl der umlaufenden Anteilscheine allein in den vergangenen fünf Jahren – inklusive der Effekte aus Barkapitalerhöhungen – um mehr als 60 Prozent erhöht hat. Das führte in der Konsequenz dazu, dass die gegenwärtige Marktkapitalisierung von 133 Mio. Euro zwar noch immer um rund 15 Prozent über dem Niveau von Ende 2013 liegt, der Aktienkurs sich in diesem Zeitraum jedoch um fast 30 Prozent gen Süden bewegte.

Die Fokussierung auf das organische Wachstum ist damit einerseits ein Zeichen, dass Nanogate mittlerweile die erforderlichen Kompetenzen für die Umsetzung der Expansionspläne besitzt. Andererseits sind sie auch ein Hinweis darauf , dass die Verwässerung durch zusätzliche Aktien künftig sehr viel geringer sein dürfte. Eine wichtige Botschaft Richtung Börse. „Die Resonanz auf dem Eigenkapitalforum war sehr positiv“, sagt denn auch Zastrau. Nicht zu unterschätzen in ihrer Bedeutung ist freilich auch die Ankündigung, dass Nanogate den Umsatz des Industriegeschäfts bis 2025 auf 200 Mio. Euro hieven will, was dann einem Anteil an den Gesamterlösen von etwa 40 Prozent entsprechen würde. Zwar hatte Nanogate den Ausbau des Industriegeschäfts – vereinfacht ausgedrückt handelt es sich hierbei um die Kunden außerhalb des Automobilsektors – bereits in den jüngsten Präsentationen regelmäßig thematisiert. Die erstmalige Nennung einer konkreten Zahl ist aus Kapitalmarktsicht aber insofern wichtig, weil die maue Performance der Nanogate-Aktie ein Stück weit auch damit zusammenhängt, dass viele Investoren das Unternehmen in den Autozulieferer-Topf geworfen haben – und dieser Sektor zurzeit nunmal alles andere als en vogue ist an der Börse.

Die Fokussierung auf das organische Wachstum ist damit einerseits ein Zeichen, dass Nanogate mittlerweile die erforderlichen Kompetenzen für die Umsetzung der Expansionspläne besitzt. Andererseits sind sie auch ein Hinweis darauf , dass die Verwässerung durch zusätzliche Aktien künftig sehr viel geringer sein dürfte. Eine wichtige Botschaft Richtung Börse. „Die Resonanz auf dem Eigenkapitalforum war sehr positiv“, sagt denn auch Zastrau. Nicht zu unterschätzen in ihrer Bedeutung ist freilich auch die Ankündigung, dass Nanogate den Umsatz des Industriegeschäfts bis 2025 auf 200 Mio. Euro hieven will, was dann einem Anteil an den Gesamterlösen von etwa 40 Prozent entsprechen würde. Zwar hatte Nanogate den Ausbau des Industriegeschäfts – vereinfacht ausgedrückt handelt es sich hierbei um die Kunden außerhalb des Automobilsektors – bereits in den jüngsten Präsentationen regelmäßig thematisiert. Die erstmalige Nennung einer konkreten Zahl ist aus Kapitalmarktsicht aber insofern wichtig, weil die maue Performance der Nanogate-Aktie ein Stück weit auch damit zusammenhängt, dass viele Investoren das Unternehmen in den Autozulieferer-Topf geworfen haben – und dieser Sektor zurzeit nunmal alles andere als en vogue ist an der Börse.

Für Nanogate ist das ein wichtiger Spagat: Einerseits sind die Saarländer für quasi alle wichtigen Hersteller aktiv und positionieren sich gerade erfolgreich im Bereich Elektromobilität. Andererseits sorgen Großaufträge, wie zum Beispiel die Mitte des Jahres gemeldete 100 Millionen-Dollar-Order (verteilt auf acht Jahre) eines amerikanischen Herstellers von Haushaltsgeräten für eine deutlich bessere Streuung der Risiken. Summa summarum adressiert Nanogate mit dem NXI-Programm etliche Punkte, die vom Kapitalmarkt moniert wurden. Dahin gestellt sei jetzt einmal, ob die Ziel-Rendite von 15 Prozent nicht ein wenig mager gewählt ist. Wer Zastrau kennt, weiß jedoch, dass sich der Manager gern ein paar Reserven lässt. Unsicherheit herrscht freilich noch darüber, mit welchen NXI-bedingten Sonderbelastungen in den kommenden Quartalen zu rechnen ist.

Dafür gibt es die Nanogate-Aktie nach rund 40 Prozent Kursrückgang im laufenden Jahr zurzeit aber auch zu einem attraktiven Bewertungsniveau. Schließlich wird der Titel gerade einmal mit einem Aufschlag von 20 Prozent auf den Buchwert gehandelt. Das Kurs-Umsatz-Verhältnis (KUV) bewegt sich sogar signifikant unter eins. Konkret: Derzeit wird jeder für 2018 erwartete Euro Umsatz an der Börse mit lediglich 60 Cent bewertet – dabei ist Nanogate wohlgemerkt profitabel. Kein Wunder, dass die Analysten den Titel eher im Bereich um 60 Euro als fair bewertet ansehen und nicht beim aktuellen Kurs von knapp 28 Euro.

...

...

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

...

© boersengefluester.de | Redaktion

Kapitalerhöhungen sind in den seltensten Fällen gut für den Aktienkurs. Selbst bei kleineren Maßnahmen, die die Zahl der umlaufenden Papiere um höchstens zehn Prozent vergrößern, gibt es kurzfristig Irritationen. Schließlich verlangen die Investoren als Zeichnungsanreiz regelmäßig einen Discount auf den vorherigen Aktienkurs. Umso erstaunlicher, was Coreo in der aktuellen Börsenphase vorhat: So läuft zurzeit eine Kapitalerhöhung, durch die sich die Zahl der Aktien des in den Bereichen Gewerbe- und Wohnimmobilien tätigen Unternehmens von derzeit 9.360.000 auf bis zu 19.360.000 Stück erhöhen würde. Kapitalmarkttechnisch ist in diesem Fall von einem Bezugsverhältnis 9:10 die Rede. Sprich: Jeweils neun alte Aktien berechtigen zum Bezug von zehn neuen Anteilscheinen. Als Ausgabekurs haben die Frankfurter einen Preis von 1,60 Euro festgesetzt. Abzüglich der für die Maßnahme veranschlagten Aufwendungen von rund 875.000 Euro würden demnach etwas mehr als 15 Mio. Euro in die Kassen von Coreo fließen. Zum Vergleich: Die gegenwärtige Marktkapitalisierung beträgt 16,2 Mio. Euro.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Es geht also darum, Coreo auf einen Schlag etwa doppelt so groß wie bislang zu machen. Kein Wunder, dass Coreo-Vorstand Marin Marinov und sein Head of Finance, Felix Krekel, das Eigenkapitalforum in Frankfurt kürzlich als Plattform genutzt haben, um für die Finanzmaßnahme zu werben. Dabei war boersengefluester.de positiv überrascht, wie locker – der in offiziellen Präsentationen immer sehr ruhig wirkende – Marinov in kleiner Runde rüberkommt und mit welcher Leidenschaft er von den Fortschritten bei den bislang getätigten Investments schwärmt. Schwerpunktmäßig geht es dabei um den sogenannten Hydra-Deal aus dem Umfeld der Commerzbank (siehe dazu auch unseren Bericht HIER). Doch so wichtig die Transaktion für Coreo auch ist, als Abgrenzung zu den vielen anderen börsennotierten Immobiliengesellschaften reicht das Portfolio aus ehemaligen Liegenschaften der Commerzbank freilich nicht. Und auch die sonst erworbenen Immobilien in Bad Köstritz, Göttingen, Mannheim oder Bruchsal sind aus Investorensicht eher „Business as usual“.

Irgendwie besonders ist die Story von Coreo aber dann doch: Immerhin liegen die Wurzeln der Gesellschaft in der früheren Beteiligungsgesellschaft Nanostart. Aus dieser Zeit stammt auch eine Beteiligung von zurzeit 6,72 Prozent an der in der Behandlung von Prostatakrebs und Gehirntumoren tätigen MagForce AG. Aktueller Gegenwert: Rund 10 Mio. Euro. Auf Dauer werden die MagForce-Aktien sicher nicht im Depot von Coreo bleiben, zumal Marinov den Bestand in der Vergangenheit bereits sukzessive abgebaut hat. Doch ein derartiger Prozess will behutsam gesteuert werden. Zum einen wegen der überschaubaren Handelsliquidität des Papiers, zum anderen aber auch aufgrund der speziellen Situation bei MagForce. Immerhin steht die Gesellschaft vor der Bekanntgabe wichtiger Daten im Rahmen ihres Zulassungsprozesses in den USA. Klappt alles wie geplant, dürfte sich der Wert der MagForce-Aktie rasant erhöhen. Bei einem Scheitern droht ein massiver Wertverlust. Letztlich ist also auch Pokerspiel angesagt. Mit den Mitteln aus der Kapitalerhöhung will Coreo freilich nicht in Biotech investieren, sondern den Bestand an Immobilien weiter ausbauen. „Dabei adressiert Coreo insbesondere Mittelzentren in Deutschland, die noch nicht von den starken Preisanstiegen betroffen waren und/oder nicht so stark im Fokus anderer Investoren standen und daher noch attraktive Mietrenditen ermöglichen“, schreiben die Analysten von GBC in ihrer kürzlich veröffentlichten Studie (HIER).

[caption id="attachment_116848" align="alignleft" width="95"]

[caption id="attachment_116848" align="alignleft" width="95"] GBC-Studie: Coreo[/caption]

Ein Teil des Erlöses aus der Kapitalerhöhung dürfte zudem in die vorzeitige Ablösung eines Teils der mit einem Kupon von immerhin zehn Prozent versehenen Optionsanleihe im Volumen von 20 Mio. Euro fließen, die Ende 2017 von der amerikanischen Serengeti Asset Management gezeichnet wurde. Vermutlich bis 2020 will sich Coreo dann ganz von dieser – damals auf den Commerzbank-Deal zugeschnittenen – Finanzierung gelöst haben. Maßgeblich für den Erfolg der Kapitalerhöhung wird indes, wie sich die Großaktionäre verhalten werden. Knapp 36 Prozent der Aktien sind dem Kulmbacher Unternehmer Bernd Förtsch zuzurechnen. Gut 31 Prozent hält die unter anderem auch bei Cyan, MagForce, SLEEPZ oder DEAG engagierte Apeiron Investment Group, hinter der Christian Angermayer steht. Zumindest Apeiron hat signalisiert, ihre Bezugsrechte auszuüben und gegebenenfalls sogar einen Überbezug anzumelden. Demnach würde Apeiron für einen Mittelzufluss von brutto mindestens 5,2 Mio. Euro stehen. Von Bernd Förtsch besteht keine solche explizite Absichtserklärung. Im Emissionsprospekt (Seite 54) heißt es jedoch, dass die Förtsch-Gesellschaften nach Kenntnis von Coreo von ihrem Bezugsrecht teilweise Gebrauch machen werden. Es wird also extrem spannend, wie groß der Mittelzufluss am Ende sein wird. Dem Streubesitz sind knapp ein Drittel der Aktien zuzurechnen.

Die Analysten von GBC sehen ein hohes Kurspotenzial bis 3,10 Euro und raten zum Kauf der Aktie. Dieser Einschätzung können wir uns grundsätzlich anschließen, allerdings versehen mit einem klaren Risikohinweis. Coreo ist eine im Sektorvergleich sehr kleine Immobiliengesellschaft und würde das sogar bei einem großen Sprung in der Kapitalerhöhung bleiben. Zudem ist der Titel nur im Basic Board (Freiverkehr) gelistet. Viel hängt für die Coreo-Aktie einfach davon ab, wie die Kapitalerhöhung am Ende über die Bühne gegangen ist. Die Zeichnungsfrist läuft noch bis zum 13. Dezember 2018.

Foto: Pixabay

...

GBC-Studie: Coreo[/caption]

Ein Teil des Erlöses aus der Kapitalerhöhung dürfte zudem in die vorzeitige Ablösung eines Teils der mit einem Kupon von immerhin zehn Prozent versehenen Optionsanleihe im Volumen von 20 Mio. Euro fließen, die Ende 2017 von der amerikanischen Serengeti Asset Management gezeichnet wurde. Vermutlich bis 2020 will sich Coreo dann ganz von dieser – damals auf den Commerzbank-Deal zugeschnittenen – Finanzierung gelöst haben. Maßgeblich für den Erfolg der Kapitalerhöhung wird indes, wie sich die Großaktionäre verhalten werden. Knapp 36 Prozent der Aktien sind dem Kulmbacher Unternehmer Bernd Förtsch zuzurechnen. Gut 31 Prozent hält die unter anderem auch bei Cyan, MagForce, SLEEPZ oder DEAG engagierte Apeiron Investment Group, hinter der Christian Angermayer steht. Zumindest Apeiron hat signalisiert, ihre Bezugsrechte auszuüben und gegebenenfalls sogar einen Überbezug anzumelden. Demnach würde Apeiron für einen Mittelzufluss von brutto mindestens 5,2 Mio. Euro stehen. Von Bernd Förtsch besteht keine solche explizite Absichtserklärung. Im Emissionsprospekt (Seite 54) heißt es jedoch, dass die Förtsch-Gesellschaften nach Kenntnis von Coreo von ihrem Bezugsrecht teilweise Gebrauch machen werden. Es wird also extrem spannend, wie groß der Mittelzufluss am Ende sein wird. Dem Streubesitz sind knapp ein Drittel der Aktien zuzurechnen.

Die Analysten von GBC sehen ein hohes Kurspotenzial bis 3,10 Euro und raten zum Kauf der Aktie. Dieser Einschätzung können wir uns grundsätzlich anschließen, allerdings versehen mit einem klaren Risikohinweis. Coreo ist eine im Sektorvergleich sehr kleine Immobiliengesellschaft und würde das sogar bei einem großen Sprung in der Kapitalerhöhung bleiben. Zudem ist der Titel nur im Basic Board (Freiverkehr) gelistet. Viel hängt für die Coreo-Aktie einfach davon ab, wie die Kapitalerhöhung am Ende über die Bühne gegangen ist. Die Zeichnungsfrist läuft noch bis zum 13. Dezember 2018.

Foto: Pixabay

...

MagForce

Kurs: 0,00

GBC-Studie: Coreo[/caption]

Ein Teil des Erlöses aus der Kapitalerhöhung dürfte zudem in die vorzeitige Ablösung eines Teils der mit einem Kupon von immerhin zehn Prozent versehenen Optionsanleihe im Volumen von 20 Mio. Euro fließen, die Ende 2017 von der amerikanischen Serengeti Asset Management gezeichnet wurde. Vermutlich bis 2020 will sich Coreo dann ganz von dieser – damals auf den Commerzbank-Deal zugeschnittenen – Finanzierung gelöst haben. Maßgeblich für den Erfolg der Kapitalerhöhung wird indes, wie sich die Großaktionäre verhalten werden. Knapp 36 Prozent der Aktien sind dem Kulmbacher Unternehmer Bernd Förtsch zuzurechnen. Gut 31 Prozent hält die unter anderem auch bei Cyan, MagForce, SLEEPZ oder DEAG engagierte Apeiron Investment Group, hinter der Christian Angermayer steht. Zumindest Apeiron hat signalisiert, ihre Bezugsrechte auszuüben und gegebenenfalls sogar einen Überbezug anzumelden. Demnach würde Apeiron für einen Mittelzufluss von brutto mindestens 5,2 Mio. Euro stehen. Von Bernd Förtsch besteht keine solche explizite Absichtserklärung. Im Emissionsprospekt (Seite 54) heißt es jedoch, dass die Förtsch-Gesellschaften nach Kenntnis von Coreo von ihrem Bezugsrecht teilweise Gebrauch machen werden. Es wird also extrem spannend, wie groß der Mittelzufluss am Ende sein wird. Dem Streubesitz sind knapp ein Drittel der Aktien zuzurechnen.

Die Analysten von GBC sehen ein hohes Kurspotenzial bis 3,10 Euro und raten zum Kauf der Aktie. Dieser Einschätzung können wir uns grundsätzlich anschließen, allerdings versehen mit einem klaren Risikohinweis. Coreo ist eine im Sektorvergleich sehr kleine Immobiliengesellschaft und würde das sogar bei einem großen Sprung in der Kapitalerhöhung bleiben. Zudem ist der Titel nur im Basic Board (Freiverkehr) gelistet. Viel hängt für die Coreo-Aktie einfach davon ab, wie die Kapitalerhöhung am Ende über die Bühne gegangen ist. Die Zeichnungsfrist läuft noch bis zum 13. Dezember 2018.

Foto: Pixabay

...

GBC-Studie: Coreo[/caption]

Ein Teil des Erlöses aus der Kapitalerhöhung dürfte zudem in die vorzeitige Ablösung eines Teils der mit einem Kupon von immerhin zehn Prozent versehenen Optionsanleihe im Volumen von 20 Mio. Euro fließen, die Ende 2017 von der amerikanischen Serengeti Asset Management gezeichnet wurde. Vermutlich bis 2020 will sich Coreo dann ganz von dieser – damals auf den Commerzbank-Deal zugeschnittenen – Finanzierung gelöst haben. Maßgeblich für den Erfolg der Kapitalerhöhung wird indes, wie sich die Großaktionäre verhalten werden. Knapp 36 Prozent der Aktien sind dem Kulmbacher Unternehmer Bernd Förtsch zuzurechnen. Gut 31 Prozent hält die unter anderem auch bei Cyan, MagForce, SLEEPZ oder DEAG engagierte Apeiron Investment Group, hinter der Christian Angermayer steht. Zumindest Apeiron hat signalisiert, ihre Bezugsrechte auszuüben und gegebenenfalls sogar einen Überbezug anzumelden. Demnach würde Apeiron für einen Mittelzufluss von brutto mindestens 5,2 Mio. Euro stehen. Von Bernd Förtsch besteht keine solche explizite Absichtserklärung. Im Emissionsprospekt (Seite 54) heißt es jedoch, dass die Förtsch-Gesellschaften nach Kenntnis von Coreo von ihrem Bezugsrecht teilweise Gebrauch machen werden. Es wird also extrem spannend, wie groß der Mittelzufluss am Ende sein wird. Dem Streubesitz sind knapp ein Drittel der Aktien zuzurechnen.

Die Analysten von GBC sehen ein hohes Kurspotenzial bis 3,10 Euro und raten zum Kauf der Aktie. Dieser Einschätzung können wir uns grundsätzlich anschließen, allerdings versehen mit einem klaren Risikohinweis. Coreo ist eine im Sektorvergleich sehr kleine Immobiliengesellschaft und würde das sogar bei einem großen Sprung in der Kapitalerhöhung bleiben. Zudem ist der Titel nur im Basic Board (Freiverkehr) gelistet. Viel hängt für die Coreo-Aktie einfach davon ab, wie die Kapitalerhöhung am Ende über die Bühne gegangen ist. Die Zeichnungsfrist läuft noch bis zum 13. Dezember 2018.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Karsten Dümmler ist cool geblieben. Dabei wäre es für die meisten Vorstände auf dem Eigenkapitalforum wohl eine kleine Katastrophe gewesen, wenn sie ihren Vortrag ohne Power Point-Präsentation hätten halten müssen. Dem CEO von Netfonds machte es jedoch herzlich wenig aus, dass der Beamer im Konferenzraum London am Frankfurter Airport schwarz blieb. Ein wenig Improvisation passte ohnehin ins Bild, denn Dümmler und sein Vorstandskollege Peer Reichelt – vom Moderator versehentlich auch noch als IR-Chef Ingo Middelmenne vorgestellt – tauschten Oberhemd und Krawatte kurzerhand durch schwarze Rollkragenpullover mit der Aufschrift „we are on finfire. Der Slogan ist mit Bedacht gewählt, denn die gerade in der Vorstellungsphase befindliche Technologieplattform FinFire soll das Geschäft mit Vermögensverwaltern, Versicherungsberatern, Fondsgesellschaften oder auch Versicherungen auf eine neue Ebene hieven. „Mit FinFire können wir allein aus dem bestehenden Kundenkreis ein erhebliches Wachstum erzielen“, sagt Dümmler.

[sws_yellow_box box_size="640"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Die Analysten von Montega Research attestieren der Plattform in ihrer kürzlich veröffentlichten Netfonds-Basisstudie sogar das Potenzial eines „Game Changers“. Der vorherige Aufwand hierfür ist freilich enorm. Kurz nach der Notizaufnahme der Netfonds-Aktie Anfang September bezifferte Vorstand Peer Reichelt im Hintergrundgespräch mit boersengefluester.de das Investitionsvolumen auf in Summe knapp 5 Mio. Euro (HIER). Zum Vergleich: Die gesamte Marktkapitalisierung der in erster Linie durch ihrer Aktivitäten als Maklerpool und Haftungsdach bekannten Netfonds-Gruppe beträgt zurzeit rund 43,5 Mio. Euro. Kein Wunder, dass sich FinFire wie ein roter Faden durch dieAusführungen von CEO Dümmler auf dem Eigenkapitalforum zog. Derweil gehen die Montega-Analysten davon aus, dass Netfonds bis 2020 auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 2,6 Mio. Euro zusteuern sollte – nach erwarteten 0,6 Mio. Euro für 2018. Vorsichtshalber weist Dümmler darauf hin, dass neue Optionen – etwa im Bereich der Digitalisierung der betrieblichen Altersvorsorge – in den Szenariorechnungen noch gar nicht enthalten sind.

Das Potenzial hieraus ist nicht zu unterschätzen. Immerhin handelt es sich häufig um sehr volumenstarke Vereinbarungen, wie etwa die kürzlich zwischen dem DAX-Konzern Henkel und der Industriegewerkschaft Bergbau, Chemie, Energie geschlossene Vereinbarung zur betrieblichen Pflegevorsorge zeigt. Umso erstaunlicher, dass die Netfonds-Aktie in der Kapitalmarktszene – sieht man einmal von der Coverage durch Montega und unserer Berichterstattung ab – noch weitgehend unbeachtet geblieben ist. Am ehesten vergleichbar ist die Netfonds-Aktie wohl mit dem Anteilschein der JDC Group. Das Thema Insurtech – also die Verquickung von Versicherung (Insurance) und Technologie – hat sich zudem der Börsenneuling DFV Deutsche Familienversicherung auf die Fahnen geschrieben. Mit zur Peer Group zählt boersengefluester.de außerdem das Asset-Management-Haus PEH Wertpapier beziehungsweise deren Tochtergesellschaft capsensixx.

Per saldo hat boersengefluester.de bislang einen guten Eindruck von Netfonds gewonnen. Die bisherige Zurückhaltung der Investoren dürfte – neben dem geringen Handelsvolumen – auch daran liegen, dass sich schwer einschätzen lässt, wie sehr die Hamburger unter einer längeren Börsenflaute leiden würden. Klar: Schadlos würde Netfonds nicht davonkommen. Doch längst nicht alle Produkte der angeschlossenen Finanzberater hängen unmittelbar am Verlauf der DAX-Kurve. Und so betont Vorstand Dümmler am Ende seines Vortrags auf dem Eigenkapitalforum noch einmal: „Wir haben ein recht stabiles Geschäft.“ So gesehen wird es Zeit, dass sich der Kurs der Netfonds-Aktie nicht nur stabilisiert, sondern auch an Stärke gewinnt.

Montega siedelt das Kursziel bei 26 Euro an – bei einem aktuellen Kurs von knapp 21 Euro. Demnach hätte die Notiz der Hamburger ein Potenzial von einem knappen Viertel. Geeignet ist der Titel trotzdem nur für risikobereite Anleger, auch wenn CEO Karsten Dümmler offenbar nichts so schnell aus der Fassung bringt.

Das Potenzial hieraus ist nicht zu unterschätzen. Immerhin handelt es sich häufig um sehr volumenstarke Vereinbarungen, wie etwa die kürzlich zwischen dem DAX-Konzern Henkel und der Industriegewerkschaft Bergbau, Chemie, Energie geschlossene Vereinbarung zur betrieblichen Pflegevorsorge zeigt. Umso erstaunlicher, dass die Netfonds-Aktie in der Kapitalmarktszene – sieht man einmal von der Coverage durch Montega und unserer Berichterstattung ab – noch weitgehend unbeachtet geblieben ist. Am ehesten vergleichbar ist die Netfonds-Aktie wohl mit dem Anteilschein der JDC Group. Das Thema Insurtech – also die Verquickung von Versicherung (Insurance) und Technologie – hat sich zudem der Börsenneuling DFV Deutsche Familienversicherung auf die Fahnen geschrieben. Mit zur Peer Group zählt boersengefluester.de außerdem das Asset-Management-Haus PEH Wertpapier beziehungsweise deren Tochtergesellschaft capsensixx.

Per saldo hat boersengefluester.de bislang einen guten Eindruck von Netfonds gewonnen. Die bisherige Zurückhaltung der Investoren dürfte – neben dem geringen Handelsvolumen – auch daran liegen, dass sich schwer einschätzen lässt, wie sehr die Hamburger unter einer längeren Börsenflaute leiden würden. Klar: Schadlos würde Netfonds nicht davonkommen. Doch längst nicht alle Produkte der angeschlossenen Finanzberater hängen unmittelbar am Verlauf der DAX-Kurve. Und so betont Vorstand Dümmler am Ende seines Vortrags auf dem Eigenkapitalforum noch einmal: „Wir haben ein recht stabiles Geschäft.“ So gesehen wird es Zeit, dass sich der Kurs der Netfonds-Aktie nicht nur stabilisiert, sondern auch an Stärke gewinnt.

Montega siedelt das Kursziel bei 26 Euro an – bei einem aktuellen Kurs von knapp 21 Euro. Demnach hätte die Notiz der Hamburger ein Potenzial von einem knappen Viertel. Geeignet ist der Titel trotzdem nur für risikobereite Anleger, auch wenn CEO Karsten Dümmler offenbar nichts so schnell aus der Fassung bringt.

Foto: Netfonds AG

...

Netfonds

Kurs: 43,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||