Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Eigentlich erstaunlich: Da zieht die – im Rahmen der jüngsten Finanzierungsrunde – bekannt gewordene Bewertung von 2,3 Mrd. Euro für N26 so große Kreise, dass die Mobile-Bank beinahe zum Dauerthema in der Finanzbranche geworden ist. Und trotzdem gibt es bislang so gut wie keine Abstrahleffekte auf andere – börsennotierte – Unternehmen aus dem Fintech- oder Insurtech-Sektor. Natürlich mag das darauf hindeuten, dass N26 in der Tat eine Sonderrolle spielt. Andererseits ist es für gewöhnlich schon so, das die Investorenszene nach indirekten Profiteuren auf dem Kurszettel sucht. Ein Kandidat für solche eine Spekulation ist nach Auffassung boersengefluester.de die JDC Group. Der Finanzdienstleistleister rund um das Thema Versicherungen befindet sich auf stattlichem Wachstumskurs – wusste bislang aber bei den harten Renditezahlen eher selten zu überzeugen. Ende November musste die im Börsensegment Scale gelistete Gesellschaft sogar ihre Ergebnisprognosen für 2018 deutlich herunterschrauben (siehe dazu auch unseren Beitrag HIER).

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Doch das ist nur die eine Seite der Medaille: Gleichzeitig kündigte die JDC Group den Erwerb eines direkten Mitbewerbers mit zweistelligem Millionenumsatz an und erklärte die Marktführerschaft zum Ziel. CEO Sebastian Grabmaier sprach in diesem Zusammenhang von der „größten Transaktion in der Unternehmensgeschichte“. Bis zum Ende des ersten Quartals 2019 sollte der Deal abgeschlossen sein. Dementsprechend dürfte es in den kommenden Wochen zu wichtigen Nachrichten bei den Wiesbadenern kommen. Die Finanzierung soll aus den Mitteln der im Spätsommer 2018 erfolgten Kapitalerhöhung von rund 10 Mio. Euro und via Fremdkapital gestemmt werden. Neuigkeiten erhoffen wir uns in Kürze auch hinsichtlich der Zusammenarbeit mit der ins Versicherungsgeschäft strebenden comdirect bank. Am 30. Januar 2019 wird comdirect-CEO Arno Walter im Frankfurter Ruderclub Germania die wesentlichen Bilanzdaten für 2018 vorlegen. Möglicherweise wird sich Walter dort auch zu der Kooperation mit JDC äußern. Ansonsten wird boersengefluester.de ihn auf der Veranstaltung danach fragen.

Risikobereite Investoren setzen darauf, dass die JDC Group in den kommenden Wochen interessante Neuigkeiten parat hat. Die Bewertung der Aktie ist auf dem aktuellen Niveau von knapp 7 Euro – entsprechend einem Börsenwert von 89,3 Mio. Euro – vergleichsweise moderat. Dabei rechnen die Analysten von Montega für 2020 zurzeit mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 7 Mio. Euro. Von so einer Größenordnung dürfte N26 noch meilenweit entfernt sein, auch wenn das deutsche Vorzeige-Fintech keine genauen Zahlen veröffentlicht. Losgelöst davon: Das aktuelle Montega-Kursziel von 7,50 Euro für die JDC-Aktie halten wir für eher konservativ angesetzt. Viel hängt aber einfach auch davon ab, mit was für einem Deal der JDC-Vorstand demnächst an die Öffentlichkeit geht.

Risikobereite Investoren setzen darauf, dass die JDC Group in den kommenden Wochen interessante Neuigkeiten parat hat. Die Bewertung der Aktie ist auf dem aktuellen Niveau von knapp 7 Euro – entsprechend einem Börsenwert von 89,3 Mio. Euro – vergleichsweise moderat. Dabei rechnen die Analysten von Montega für 2020 zurzeit mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 7 Mio. Euro. Von so einer Größenordnung dürfte N26 noch meilenweit entfernt sein, auch wenn das deutsche Vorzeige-Fintech keine genauen Zahlen veröffentlicht. Losgelöst davon: Das aktuelle Montega-Kursziel von 7,50 Euro für die JDC-Aktie halten wir für eher konservativ angesetzt. Viel hängt aber einfach auch davon ab, mit was für einem Deal der JDC-Vorstand demnächst an die Öffentlichkeit geht.

JDC Group

Kurs: 25,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| JDC Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0B9N3 | DE000A0B9N37 | AG | 329,41 Mio € | 28.11.2005 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 122,83 | 146,81 | 156,08 | 171,71 | 220,88 | 270,00 | 0,00 | |

| EBITDA1,2 | 5,13 | 8,31 | 8,97 | 11,73 | 15,10 | 21,00 | 36,00 | |

| EBITDA-margin %3 | 4,18 | 5,66 | 5,75 | 6,83 | 6,84 | 7,78 | 0,00 | |

| EBIT1,4 | 0,50 | 2,91 | 2,91 | 5,84 | 8,72 | 12,40 | 0,00 | |

| EBIT-margin %5 | 0,41 | 1,98 | 1,86 | 3,40 | 3,95 | 4,59 | 0,00 | |

| Net profit1 | -1,16 | 0,90 | 0,94 | 3,83 | 6,04 | 9,00 | 0,00 | |

| Net-margin %6 | -0,94 | 0,61 | 0,60 | 2,23 | 2,74 | 3,33 | 0,00 | |

| Cashflow1,7 | 8,87 | 14,86 | 7,67 | 18,03 | 15,06 | 17,50 | 0,00 | |

| Earnings per share8 | -0,09 | 0,07 | 0,07 | 0,28 | 0,43 | 0,65 | 0,96 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Erklärungsbedürftige AG-Strukturen aus der Übernahme eines Börsenmantels heraus und für Außenstehende nicht immer ganz leicht einzuschätzende Sachkapitalerhöhungen können – gerade für Micro Caps – eine enorme Bürde sein. Insbesondere wenn es darum geht, Investoren für das Unternehmen zu gewinnen. So gesehen befindet sich die niiio finance group mit der kurz bevorstehenden Einbringung des operativen Geschäfts der Deutschen Software Engineering & Research GmbH (DSER) an einer wichtigen Marke. „Durch die Transaktion gewinnt unsere Notiz erheblich an Substanz“, sagt CEO Johann Horch im Hintergrundgespräch mit boersengefluester.de. Konkret wird niiio dann eine Mischung aus Fintech und Software – was normalerweise gut ankommen müsste an der Börse, auch wenn damit verbundene Buzzwords wie Robo-Advisor oder Blockchain längst nicht mehr die Strahlkraft wie vor einigen Quartalen haben. „Wir wollen einer der führenden Anbieter für digitales Vermögensmanagement werden“, sagt Horch. Interessant die Story für uns aber schon deshalb, weil niiio sich – etwa im Bereich Robo-Advisor – nicht mit einer eigenen Lösung zur digitalen Vermögensverwaltung an den Endkunden richtet, sondern die Robos als White-Label-Lösung für Dritte anbietet.

[sws_blue_box box_size="610"]Extratipp von boersengefluester.de: Besuchen Sie doch einmal unsere neue Übersicht mit den wichtigsten Digitalen Vermögensverwaltern und Robo-Advisors aus der DACH-Region![/sws_blue_box]

Mit Kundennamen hält sich Horch zwar bedeckt. Bekannt ist aber beispielsweise, dass der Ende 2018 von FiNet gelaunchte RoboAdvisor vividam mit Fokus auf nachhaltige Geldanlage von niiio stammt. Zudem gibt es eine Zusammenarbeit mit der früher zur comdirect bank gehörenden B2B-Direktbank ebase. Als eine Art Showcase für potenzielle Interessenten aus der Banken- und Vermögensverwalterszene hat die Gesellschaft schon vor geraumer Zeit die bewusst frech gehaltene Landingpage nii.io aufgesetzt. Unbedingt mal anschauen (HIER)! Ein Ausrufezeichen ist aber auch die kürzlich vereinbarte Kooperation mit der Mönchengladbacher Asset-Management-Boutique GET Capital. Ein erstes gemeinsames Kundenprojekt soll bereits in den kommenden Wochen live gehen. Abstriche müssen Anleger derweil noch machen, wenn es um belastbare Konzernzahlen geht. Die in dem Wertpapierprospekt zur jüngsten Kapitalerhöhung im Frühjahr 2018 publizierten Abschlussdaten sehen allesamt übersichtlich aus.

Die Analysten von GSC Research sprechen in ihrer jüngsten Studie von einem gegenwärtig noch „relativ unspektakulären Zahlenwerk“. Schwarze Zahlen auf Konzernebene sind wohl frühestens ab 2020 zu erwarten. Dem steht gegenwärtig eine Marktkapitalisierung von rund 15 Mio. Euro gegenüber. Entsprechend niedrig sind auch die Handelsvolumina in dem Titel. Trotzdem: Boersengefluester.de findet die Story vielversprechend. Wir werden die weitere Entwicklung daher eng verfolgen. Momentan setzten wir die noch knapp unter Marke von 1 Euro notierende niiio-Aktie auf unsere Beobachtungsliste.

Die Analysten von GSC Research sprechen in ihrer jüngsten Studie von einem gegenwärtig noch „relativ unspektakulären Zahlenwerk“. Schwarze Zahlen auf Konzernebene sind wohl frühestens ab 2020 zu erwarten. Dem steht gegenwärtig eine Marktkapitalisierung von rund 15 Mio. Euro gegenüber. Entsprechend niedrig sind auch die Handelsvolumina in dem Titel. Trotzdem: Boersengefluester.de findet die Story vielversprechend. Wir werden die weitere Entwicklung daher eng verfolgen. Momentan setzten wir die noch knapp unter Marke von 1 Euro notierende niiio-Aktie auf unsere Beobachtungsliste.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Foto: Pixabay

...

niiio finance group

Kurs: 0,65

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| niiio finance group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G833 | DE000A2G8332 | AG | 23,02 Mio € | 09.10.2007 | - | |

* * *

© boersengefluester.de | Redaktion

Normalerweise ist ein Börsenwert von 210 Mio. Euro für einen profitabel arbeitenden Automobilzulieferer mit einem Umsatz von 637 Mio. Euro ziemlich niedrig. Und wenn der Titel dann auch noch unter Buchwert gerutscht ist, sollte man sich die Aktie auf jeden Fall näher ansehen. Es geht um die Polytec Group aus Österreich, einem Anbieter von Spritzgusskomponenten für den Motor-, Innen- und Außenbereich von Pkws und Nutzfahrzeugen. Am ehesten vergleichbar aus Kapitalmarktsicht ist Polytec mit den Anteilscheinen der STS Group oder auch PWO. Und spätestens beim Blick auf die Peer Group wird klar, dass der gesamte Sektor in den vergangenen Quartalen ordentlich unter Druck geraten ist. Zu recht sogar, wie die jüngsten Zahlen der meisten Autozulieferer zeigen. Da machen die jetzt veröffentlichten 2018er-Eckdaten von Polytec keine Ausnahme. Bei einem Erlösminus von rund sechs Prozent knickte das Ergebnis vor Zinsen und Steuern (EBIT) um mehr als 27 Prozent auf etwa 40 Mio. Euro ein.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

„Wesentliche Gründe für den Rückgang waren Abrufkürzungen und Umsatzeinbußen auf Basis der reduzierten Produktion von Diesel-PKW sowie der Umstellung auf den in der EU seit September 2018 anzuwendenden Abgas- und Verbrauchsstandard WLTP. Zudem belasteten Preissteigerungen bei Rohmaterial und Energie das Ergebnis“, betont Polytec. Keine Frage: Die Resultate liegen noch ein Stück unter den ohnehin mehrfach gestutzten Erwartungen der Investoren. Andererseits hätte es wohl auch noch schlimmer kommen können. Zudem entscheidet sich die weitere Kursrichtung wohl auch erst mit dem für Ende März angekündigten Ausblick für das Gesamtjahr 2019 an. Andererseits ist in dem aktuellen Aktienkurs schon extrem viel Pessimismus eingepreist, so dass die Polytec-Aktie nach Auffassung von boersengefluester.de mindestens auf die Beobachtungsliste gehört.

Besonders interessant wird, wie sich das Unternehmen bei der Dividende entscheiden wird. Während wir zurzeit von einer spürbaren Senkung von 0,45 auf 0,20 Euro pro Anteilschein ausgehen, sehen die Analysten im Schnitt nur einen Rückgang auf 0,40 Euro kommen. Sollten die Finanzexperten Recht behalten, käme die Polytec-Aktie auf eine Dividendenrendite von immerhin mehr als vier Prozent. Nur auf den Chart des SmallCaps dürfen Investoren derzeit nicht schauen, der sieht wirklich gruselig aus.

„Wesentliche Gründe für den Rückgang waren Abrufkürzungen und Umsatzeinbußen auf Basis der reduzierten Produktion von Diesel-PKW sowie der Umstellung auf den in der EU seit September 2018 anzuwendenden Abgas- und Verbrauchsstandard WLTP. Zudem belasteten Preissteigerungen bei Rohmaterial und Energie das Ergebnis“, betont Polytec. Keine Frage: Die Resultate liegen noch ein Stück unter den ohnehin mehrfach gestutzten Erwartungen der Investoren. Andererseits hätte es wohl auch noch schlimmer kommen können. Zudem entscheidet sich die weitere Kursrichtung wohl auch erst mit dem für Ende März angekündigten Ausblick für das Gesamtjahr 2019 an. Andererseits ist in dem aktuellen Aktienkurs schon extrem viel Pessimismus eingepreist, so dass die Polytec-Aktie nach Auffassung von boersengefluester.de mindestens auf die Beobachtungsliste gehört.

Besonders interessant wird, wie sich das Unternehmen bei der Dividende entscheiden wird. Während wir zurzeit von einer spürbaren Senkung von 0,45 auf 0,20 Euro pro Anteilschein ausgehen, sehen die Analysten im Schnitt nur einen Rückgang auf 0,40 Euro kommen. Sollten die Finanzexperten Recht behalten, käme die Polytec-Aktie auf eine Dividendenrendite von immerhin mehr als vier Prozent. Nur auf den Chart des SmallCaps dürfen Investoren derzeit nicht schauen, der sieht wirklich gruselig aus.

Polytec Holding

Kurs: 3,59

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Polytec Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JL31 | AT0000A00XX9 | AG | 82,62 Mio € | 28.04.2006 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 521,98 | 555,87 | 601,39 | 635,99 | 677,83 | 660,00 | 0,00 | |

| EBITDA1,2 | 48,29 | 44,84 | 33,20 | 26,64 | 35,67 | 48,00 | 0,00 | |

| EBITDA-margin %3 | 9,25 | 8,07 | 5,52 | 4,19 | 5,26 | 7,27 | 0,00 | |

| EBIT1,4 | 12,96 | 12,30 | 0,70 | -6,72 | 3,85 | 16,00 | 0,00 | |

| EBIT-margin %5 | 2,48 | 2,21 | 0,12 | -1,06 | 0,57 | 2,42 | 0,00 | |

| Net profit1 | 9,48 | 7,05 | -2,24 | -14,06 | -6,90 | 3,00 | 0,00 | |

| Net-margin %6 | 1,82 | 1,27 | -0,37 | -2,21 | -1,02 | 0,46 | 0,00 | |

| Cashflow1,7 | 45,78 | 22,68 | 33,67 | 33,39 | 68,30 | 35,00 | 0,00 | |

| Earnings per share8 | 0,29 | 0,19 | -0,10 | -0,64 | -0,29 | 0,13 | 0,16 | |

| Dividend per share8 | 0,30 | 0,10 | 0,10 | 0,00 | 0,00 | 0,00 | 0,06 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Fangen wir mit der Variante „halbvolles Glas“ an: Im vergangenen Jahr kam der Einkaufs- und Logistikdienstleister Nordwest Handel auf ein Geschäftsvolumen – diese Zahl entspricht der Summe aller regulierten Rechnungsbeträge) – von 3.041,1 Mio. Euro. Damit touchierten die Dortmunder nicht nur erstmals die Marke von 3 Mrd. Euro, sondern lagen mit einem Anstieg von gut 21 Prozent gegenüber dem entsprechenden Vorjahreswert auch noch ein Stück weit über der zuletzt kräftig heraufgesetzten Prognose von 10 bis 20 Prozent Zuwachs. So gesehen spiegelt sich hier die robuste Nachfrage von Handwerkern und Industriekunden wider. Gleichwohl hat sich boersengefluester.de insgeheim erhofft, dass das Geschäftsvolumen sich noch ein wenig besser darstellt. Fakt ist nämlich auch, dass das im Abschlussquartal 2018 regulierte Volumen von rund 766 Mio. Euro erstmals seit elf Quartalen niedriger ist als im direkt vorangegangenen Jahresviertel. Das ist auch insofern bemerkenswert, weil Q4 in den beiden Jahren zuvor jeweils sehr starke Zeitabschnitte waren. Dementsprechend gespannt sind wir, welchen Ausblick das Management am 22. März 2019 mit der Vorlage der Eckdaten für 2018 geben wird.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Nun: Die Zahlen zu Umsatz und Ergebnis für 2018 werden wohl nochmals super gut werden, auch wenn sich aus dem jetzt veröffentlichtem Geschäftsvolumen keine unmittelbaren Rückschlüsse auf die Gewinnqualität ziehen lassen. Mit unserer Schätzung für das Ergebnis je Aktie von 1,80 Euro fühlen wir uns aber kommod unterwegs, zumal nach neun Monaten 2018 bereits 1,44 Euro pro Anteilschein zu Buche standen. Insofern sollte auch Raum für eine neuerliche Dividendenerhöhung sein. Boersengefluester.de kalkuliert mit 0,60 Euro je Aktie, womit der Spezialwert auf eine Rendite von knapp 2,6 Prozent kommen würde. Möglicherweise gibt es aber sogar einen kleinen Bonus zu nächsten Hauptversammlung, zumal die Gesellschaft im laufenden Jahr ihren immerhin 100. Geburtstag feiert.

Ein Knackpunkt aus Investorensicht ist allerdings eine ganz andere Entwicklung: Nachdem Investor Roland Oetker Mitte November seinen Anteil von 10,45 auf 0,28 Prozent reduzierte, entwich der Aktie eine Menge Kursfantasie, weil Small Cap-Experten eigentlich auf einen Bieterkampf mit dem anderen Großaktionär, der Helmut Rothenberger Holding, gehofft hatten. Per saldo bleiben wir aber dennoch bei unserer positiven Einschätzung für die Aktie von Nordwest Handel. Schließlich sind die wichtigen fundamentalen Bewertungskennzahlen allesamt sehr moderat, selbst wenn der Ausblick für 2019 nicht super dynamisch ausfallen sollte. Und der negative Aspekt der geänderten Aktionärsstruktur dürfte ausreichend im Kurs der im General Standard gelisteten Gesellschaft berücksichtigt sein. Am Ende ist das Glas für uns damit dann doch halbvoll.

Ein Knackpunkt aus Investorensicht ist allerdings eine ganz andere Entwicklung: Nachdem Investor Roland Oetker Mitte November seinen Anteil von 10,45 auf 0,28 Prozent reduzierte, entwich der Aktie eine Menge Kursfantasie, weil Small Cap-Experten eigentlich auf einen Bieterkampf mit dem anderen Großaktionär, der Helmut Rothenberger Holding, gehofft hatten. Per saldo bleiben wir aber dennoch bei unserer positiven Einschätzung für die Aktie von Nordwest Handel. Schließlich sind die wichtigen fundamentalen Bewertungskennzahlen allesamt sehr moderat, selbst wenn der Ausblick für 2019 nicht super dynamisch ausfallen sollte. Und der negative Aspekt der geänderten Aktionärsstruktur dürfte ausreichend im Kurs der im General Standard gelisteten Gesellschaft berücksichtigt sein. Am Ende ist das Glas für uns damit dann doch halbvoll.

Nordwest Handel

Kurs: 18,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nordwest Handel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 677550 | DE0006775505 | AG | 60,90 Mio € | 19.08.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 510,86 | 758,69 | 894,52 | 264,52 | 277,04 | 265,00 | 0,00 | |

| EBITDA1,2 | 14,44 | 17,50 | 22,46 | 21,79 | 19,60 | 16,40 | 0,00 | |

| EBITDA-margin %3 | 2,83 | 2,31 | 2,51 | 8,24 | 7,08 | 6,19 | 0,00 | |

| EBIT1,4 | 11,23 | 14,44 | 19,47 | 18,85 | 16,42 | 11,00 | 0,00 | |

| EBIT-margin %5 | 2,20 | 1,90 | 2,18 | 7,13 | 5,93 | 4,15 | 0,00 | |

| Net profit1 | 6,82 | 8,92 | 12,41 | 12,58 | 11,45 | 8,40 | 0,00 | |

| Net-margin %6 | 1,34 | 1,18 | 1,39 | 4,76 | 4,13 | 3,17 | 0,00 | |

| Cashflow1,7 | 15,47 | -14,05 | -11,71 | 28,37 | -19,97 | 0,00 | 0,00 | |

| Earnings per share8 | 2,13 | 2,78 | 3,87 | 3,93 | 3,57 | 2,60 | 2,74 | |

| Dividend per share8 | 0,21 | 0,40 | 0,80 | 1,00 | 1,00 | 0,80 | 0,80 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Endlich: Das leidige Thema Kapitalerhöhung bei IFA Hotel & Touristik ist durch – und zwar mit bemerkenswerten Ergebnissen. So hat der spanische Großaktionär Lopesan Touristik nicht nur voll mitgezogen, sondern auch alle neuen Aktien abgeräumt, für die das Bezugsrecht nicht ausgeübt wurde. Demnach kommt Lopesan mittlerweile auf einen Stimmanteil von 76,26 Prozent – nach zuvor offiziell 52,16 Prozent (Download Wertpapierprospket: HIER). Ankeraktionär Newinvest um Victor Garrido Montes de Oca hat dagegen bei der Transaktion nicht mitgezogen und sich auf einen Anteil von 13,52 Prozent verwässern lassen. In absoluten Zahlen hält Lopesan nun knapp 37,75 Millionen IFA Hotel-Aktien. Zur Einordnung: Hätte Lopesan lediglich die eigenen Bezugsrechte voll ausgeübt, wäre die Touristikgruppe nach der Kapitalerhöhung auf „nur“ annähernd 25,82 Millionen Anteile gekommen. Das Delta von rund 11,93 Millionen Aktien speist sich vermutlich zu knapp 85 Prozent aus den von Newinvest übernommenen Bezugsrechten, der Rest kommt aus dem Streubesitz.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Der Brutto-Emissionserlös von fast 200 Mio. Euro ist derweil Teil eines Finanzierungsmixes zur Umsetzung von Investitionsvorhaben von in Summe fast 530 Mio. Euro. Der mit Abstand größte Brocken ist dabei eine neue Hotelanlage in der Dominikanischen Republik mit einem Volumen von 342,5 Mio. Euro. Ansonsten geht es um ein weiteres Hotel auf den Kanaren für 90 Mio. Euro sowie Renovierungsmaßnahmen auf Gran Canaria und an der Ostsee. Ist also ein gewaltiges Pensum, was IFA Hotel sich da vorgenommen hat. Aber: Nach allem was zu hören ist, müssen die Geschäfte unverändert brummen. Jedenfalls scheint Lopesan ein goldenes Händchen zu haben, auch wenn die Aktivitäten für Außenstehende mitunter recht intransparent daherkommen.

Extrem spannend wird die Investmentstory für die verbleibenden Aktionäre aber schon allein deshalb, weil Lopesan nun theoretisch die erforderliche Mehrheit hat, um einen Beherrschungsvertrag in die Wege zu leiten. Der wiederum wäre dann verbunden mit einer (hoffentlich) ansprechenden Garantiedividende. Aber wie gesagt: Die Spanier sind schwer auszurechnen. Bewertungstechnisch ist die IFA-Aktie nach Auffassung von boersengefluester.de weiterhin viel zu günstig. Das Mindestziel sollte dabei der Buchwert sein, und der sollte nach unseren Berechnungen zurzeit bei knapp 9,60 Euro je Aktie liegen.

...

LS Invest

Kurs: 6,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LS Invest | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 613120 | DE0006131204 | AG | 326,70 Mio € | 12.07.1995 | Halten | |

* * *

© boersengefluester.de | Redaktion

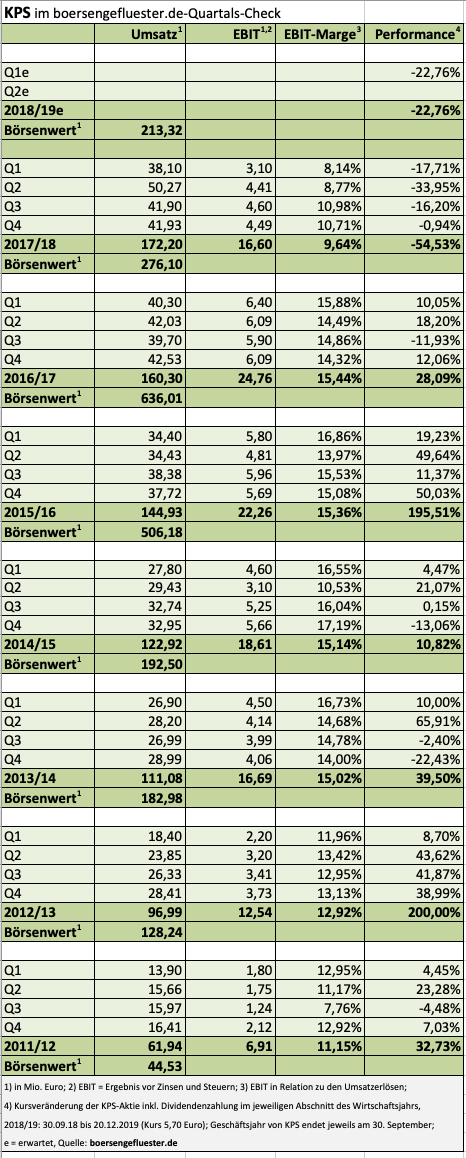

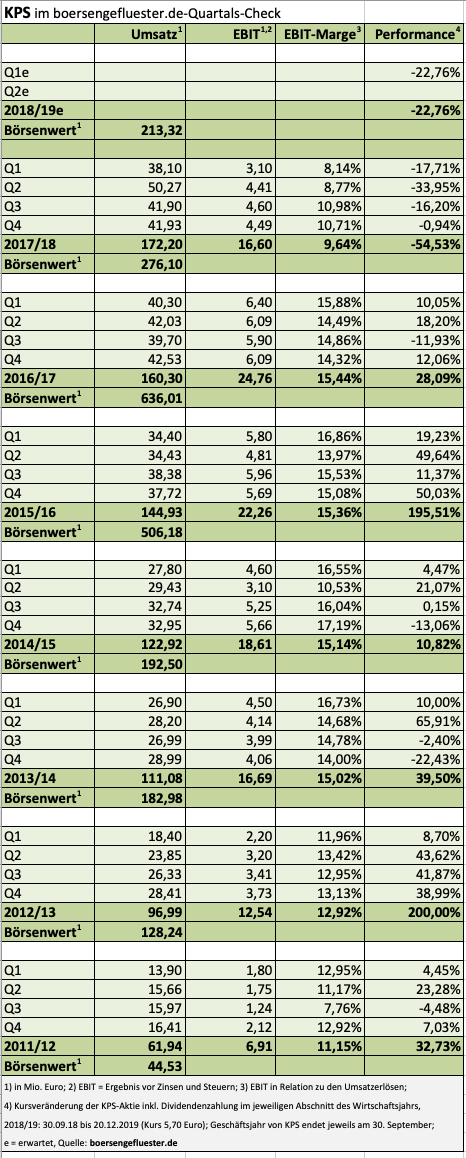

Als normaler Hersteller von Überwachungskameras hätte Mobotix wohl keine Chance. Zu übermächtig ist die Konkurrenz aus Asien, zu groß der Preiskampf in der Branche. Kein Wunder, dass die Gesellschaft aus Langmeil in der Nähe von Kaiserslautern mehr denn je ihr Heil in intelligenten Videolösungen und Cybersicherheit sucht. So gesehen ist Mobotix mehr Softwarespezialist als Hardwareanbieter. Nichtsdestotrotz hat das Unternehmen schwere Jahre hinter sich, was sich auch im Aktienkurs widerspiegelt. Doch gemeinsam mit Großaktionär Konica Minolta – die Japaner halten offiziell 65,5 Prozent – scheint Mobotix allmählich den Dreh hinzubekommen. Die Eckdaten für 2017/18 (30. September) hatte das Management bereits vor einiger Zeit kommuniziert, so dass das Zahlenwerk aus dem neuen Geschäftsbericht mit einem Überschuss von 419.000 Euro keine großen Überraschungen mehr parat hat. Das Ergebnis vor Zinsen und Steuern (EBIT) erreichte knapp 1,03 Mio. Euro – bei einem Umsatz von 66,38 Mio. Euro. Nun ist eine operative Marge von 1,55 Prozent nicht unbedingt eine Größenordnung, die Investoren ins Schwärmen geraten lässt. Doch ein Anfang ist gemacht und der langfristige Ausblick sowie die Daten für das Auftaktviertel 2018/19 können sich durchaus sehen lassen.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Immerhin hatte CEO Thomas Lausten bereits im vergangenen November ein Erlösziel von Untergrenze 100 Mio. Euro für 2022/23 sowie eine EBIT-Rendite im Bereich um zwölf Prozent als Marschroute ausgegeben. Mit anderen Worten: In fünf Jahren wollen die Pfälzer auf ein Betriebsergebnis von mindestens 12 Mio. Euro kommen. Etwa 70 Prozent will Mobotix davon als Dividende auskehren, jedenfalls steht ein Dividendenziel von 0,64 Euro je Anteilschein auf der Agenda, was bei der gegenwärtigen Aktienstückzahl auf eine Ausschüttungssumme von etwa 8,5 Mio. Euro hinauslaufen würde. Zum Vergleich: Die aktuelle Marktkapitalisierung liegt bei annähernd 119,5 Mio. Euro. So gesehen würde der Small Cap perspektivisch zumindest zum Renditehit reifen, wenn schon das Kurs-Gewinn-Verhältnis (KGV) vorerst eher sportlich bleibt.

Für 2018/19 liegt die offizielle Messlatte für das EBIT bei 1,4 Mio. Euro, was wir allerdings als sehr konservative Einschätzung ansehen. Immerhin steht nach den ersten drei Monaten des neuen Geschäftsjahrs bereits ein Betriebsergebnis von 1,0 Mio. Euro zu Buche. „Neue Partnerschaften mit Unternehmen im Bereich Videomanagement-Systeme, Analytics, Deep Learning und zahlreichen weiteren aufstrebenden Märkten verbessern das Wachstumspotenzial von Mobotix“, sagt der aus Dänemark stammende Vorstandschef Lausten.

Das Thema Dividende bleibt zur nächsten Hauptversammlung am 24. Januar 2019 mit dem Mindestbetrag von 0,04 Euro je Aktie derweil noch auf Sparflamme. Insgesamt bleibt boersengefluester.de aber dabei, dass das Papier von Mobotix eine gute Chance-Risiko-Kombination bietet. Mit Konica-Minolta hat das Unternehmen einen starken Partner für das operative Geschäft. Ein – früher in Spezialwertekreisen immer wieder diskutierter Börsenrückzug – scheint derweil kein Thema zu sein. Darauf deutet schon allein das langfristige Dividendenziel hin. Ein zusätzlicher Treiber für höhere Aktienkurse bleiben Akquisitionen, die sich Mobotix ausdrücklich auf die Fahnen geschrieben hat.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Immerhin hatte CEO Thomas Lausten bereits im vergangenen November ein Erlösziel von Untergrenze 100 Mio. Euro für 2022/23 sowie eine EBIT-Rendite im Bereich um zwölf Prozent als Marschroute ausgegeben. Mit anderen Worten: In fünf Jahren wollen die Pfälzer auf ein Betriebsergebnis von mindestens 12 Mio. Euro kommen. Etwa 70 Prozent will Mobotix davon als Dividende auskehren, jedenfalls steht ein Dividendenziel von 0,64 Euro je Anteilschein auf der Agenda, was bei der gegenwärtigen Aktienstückzahl auf eine Ausschüttungssumme von etwa 8,5 Mio. Euro hinauslaufen würde. Zum Vergleich: Die aktuelle Marktkapitalisierung liegt bei annähernd 119,5 Mio. Euro. So gesehen würde der Small Cap perspektivisch zumindest zum Renditehit reifen, wenn schon das Kurs-Gewinn-Verhältnis (KGV) vorerst eher sportlich bleibt.

Für 2018/19 liegt die offizielle Messlatte für das EBIT bei 1,4 Mio. Euro, was wir allerdings als sehr konservative Einschätzung ansehen. Immerhin steht nach den ersten drei Monaten des neuen Geschäftsjahrs bereits ein Betriebsergebnis von 1,0 Mio. Euro zu Buche. „Neue Partnerschaften mit Unternehmen im Bereich Videomanagement-Systeme, Analytics, Deep Learning und zahlreichen weiteren aufstrebenden Märkten verbessern das Wachstumspotenzial von Mobotix“, sagt der aus Dänemark stammende Vorstandschef Lausten.

Das Thema Dividende bleibt zur nächsten Hauptversammlung am 24. Januar 2019 mit dem Mindestbetrag von 0,04 Euro je Aktie derweil noch auf Sparflamme. Insgesamt bleibt boersengefluester.de aber dabei, dass das Papier von Mobotix eine gute Chance-Risiko-Kombination bietet. Mit Konica-Minolta hat das Unternehmen einen starken Partner für das operative Geschäft. Ein – früher in Spezialwertekreisen immer wieder diskutierter Börsenrückzug – scheint derweil kein Thema zu sein. Darauf deutet schon allein das langfristige Dividendenziel hin. Ein zusätzlicher Treiber für höhere Aktienkurse bleiben Akquisitionen, die sich Mobotix ausdrücklich auf die Fahnen geschrieben hat.

Foto: Mobotix AG

...

Mobotix

Kurs: 1,71

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 70,35 | 62,42 | 56,04 | 63,17 | 50,00 | 52,70 | 0,00 | |

| EBITDA1,2 | 8,76 | 3,08 | -3,87 | 0,38 | 1,48 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 12,45 | 4,93 | -6,91 | 0,60 | 2,96 | 4,93 | 0,00 | |

| EBIT1,4 | 6,17 | 0,23 | -7,52 | -3,84 | -3,07 | 8,30 | 0,00 | |

| EBIT-margin %5 | 8,77 | 0,37 | -13,42 | -6,08 | -6,14 | 15,75 | 0,00 | |

| Net profit1 | 4,68 | -0,06 | -6,31 | -5,41 | -5,50 | 2,80 | 0,00 | |

| Net-margin %6 | 6,65 | -0,10 | -11,26 | -8,56 | -11,00 | 5,31 | 0,00 | |

| Cashflow1,7 | -0,53 | 3,07 | -4,43 | 2,72 | 6,00 | 4,20 | 0,00 | |

| Earnings per share8 | 0,35 | -0,01 | -0,48 | -0,41 | -0,42 | 0,21 | 0,03 | |

| Dividend per share8 | 0,04 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mobotix | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 521830 | DE0005218309 | AG | 22,83 Mio € | 31.03.2008 | ||

* * *

© boersengefluester.de | Redaktion

Bei einem mitunter recht marktengen Spezialwert wie TTL Beteiligungs- und Grundbesitz-AG ist es sicher nicht sinnvoll, jede Zacke im Chart auf mögliche Handelssignale abzuklopfen. Das große Bild sollten Anleger aber natürlich schon regelmäßig betrachten. Und hier liefert die auf Beteiligungen aus dem Bereich Gewerbeimmobilien – vorzugsweise geht es um das Engagement bei der GEG Group – fokussierte TTL seit rund zwölf Monaten eher eine Hängepartie zwischen 3,00 und 4,50 Euro ab. Verglichen mit der deutlich negativen Performance manch anderer Titel aus dem Immobiliensektor ist das zwar gar nicht mal so verkehrt. Nach der rasanten Neubewertung im Jahr 2017 hatten die Anleger – und auch boersengefluester.de – aber freilich sehr viel ambitioniertere Erwartungen an die Kursentwicklung. Ein Dämpfer war insbesondere die Ende Oktober zurückgestellte Kapitalerhöhung, durch die nicht nur frisches Geld zur Wachstumsfinanzierung in die Kassen fließen sollte, sondern auch die „Sichtbarkeit der TTL AG als börsennotierte Immobiliengesellschaft am Kapitalmarkt deutlich erhöht“, werden sollte – wie es damals hieß. Schließlich sollte der Streubesitz im Zuge der Transaktion von derzeit gerade einmal gut 19 auf mehr als 50 Prozent klettern.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Immerhin: Operativ läuft es bei den wesentlichen indirekten Beteiligungen DIC Asset und German Estate Group (GEG) wie am Schnürchen. „GEG hat eine tolle Entwicklung genommen. 2018 haben wir rund 730 Mio. Euro investiert“, sagt GEG-Vorstand Ulrich Höller beim seinem traditionellen Journalistendinner in Frankfurt. Für das laufende Jahr peilt Höller mindestens wieder eine ähnliche Größenordnung an. Dabei türmen sich die Assets under Management mittlerweile auf mehr als 3 Mrd. Euro. „Im Frankfurter Bankenviertel sind wir die größten Investoren“, sagt Höller und betont in einem Atemzug, dass die Großaktionäre TTL und KKR sehr zufrieden mit der Entwicklung der GEG Group sind. Derweil setzt auch TTL-Vorstand Theo Reichert ein Zeichen und kündigt eine Dividende von 0,12 Euro je Aktie für 2018 an – das sind 2 Cent mehr als ursprünglich kommuniziert. An der grundlegenden Einschätzung der TTL-Aktie ändert sich dadurch allerdings nichts, zumal der eigentliche Dividendenschritt auf 0,20 bis 0,25 Euro je Anteilschein für das laufende Jahr (zahlbar nach der Hauptversammlung 2020) erst noch bevorsteht. Kursrelevanter wäre gewesen, wenn Reichert hätte durchblicken lassen, ob und wann TTL die Pläne für die Kapitalerhöhung wieder aktiviert.

Vermutlich werden aber auch Reichert und die involvierten Großinvestoren erst noch abwarten, ob sich die allgemeine Hektik an den Börsen legt. So gesehen ist es auch nachvollziehbar, dass der Aktienkurs von TTL zurzeit noch einen Zickzack-Kurs fährt. Dabei besteht nach Einschätzung von boersengefluester.de aber durchaus die Chance, dass die Notiz auf leichte Nordrichtung wechselt. Der Immobilienzyklus für die GEG Group befindet sich zwar in einer sehr reifen Phase, aber im laufenden Jahr wird er wohl kaum signifikant rückläufig sein. GEG-Vorstandschef Höller rechnet trotz aller Risiken noch für die kommenden 12 bis 18 Monate mit einer – wie er es ausrückt – „positiven Seitwärtsbewegung“. Für die TTL-Aktie wäre das nicht das schlechteste Szenario. Unddann gibt es ja auch immer noch das sportliche Kursziel von 7 Euro, was die Analysten von Independent Research berechnet haben.

Vermutlich werden aber auch Reichert und die involvierten Großinvestoren erst noch abwarten, ob sich die allgemeine Hektik an den Börsen legt. So gesehen ist es auch nachvollziehbar, dass der Aktienkurs von TTL zurzeit noch einen Zickzack-Kurs fährt. Dabei besteht nach Einschätzung von boersengefluester.de aber durchaus die Chance, dass die Notiz auf leichte Nordrichtung wechselt. Der Immobilienzyklus für die GEG Group befindet sich zwar in einer sehr reifen Phase, aber im laufenden Jahr wird er wohl kaum signifikant rückläufig sein. GEG-Vorstandschef Höller rechnet trotz aller Risiken noch für die kommenden 12 bis 18 Monate mit einer – wie er es ausrückt – „positiven Seitwärtsbewegung“. Für die TTL-Aktie wäre das nicht das schlechteste Szenario. Unddann gibt es ja auch immer noch das sportliche Kursziel von 7 Euro, was die Analysten von Independent Research berechnet haben.

TTL Beteil.- und Grundbesitz-AG

Kurs: 0,17

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750100 | DE0007501009 | AG | 4,18 Mio € | 12.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-margin %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Net profit1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Net-margin %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Earnings per share8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividend per share8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Erst die Gewinnwarnung für 2018 – nun auch noch eine Barkapitalerhöhung: Der E-Commerce-Softwareanbieter Intershop Communications verlangt seinen Aktionären zurzeit ganz schön was ab. Das Resultat ist ein Aktienkurs, der sich einfach nicht nachhaltig berappeln kann. Jedenfalls hätte es vor zwölf Monaten wohl niemand vermutet, dass Intershop noch einmal neue Aktien zu einem Bezugspreis von 1,14 Euro ausgeben muss. Immerhin notierte der Small Cap im ersten Quartal 2018 lange Zeit oberhalb der Marke von 2,00 Euro. Die jüngste Kapitalerhöhung vom Mai 2018 wurde zu 1,62 Euro je Aktie durchgeführt und spülte brutto rund 5,1 Mio. Euro in die Kassen. Geplant ist nun die Ausgabe von bis zu 4.356.478 Anteilscheinen – entsprechend einem Mittelzufluss von brutto knapp 5 Mio. Euro. Eine bewährte Größenordnung offenbar. Die Einnahmen will das in Jena ansässige Unternehmen erneut in den Umbau des Geschäftsmodells stecken. „Wir stehen an einem markanten Punkt in der Intershop-Historie und wir sind fest davon überzeugt, dass die Transformation zum Cloud-Geschäft den richtigen Schritt für zukünftig profitables Wachstum darstellt“, sagt CEO Jochen Wiechen und betont, dass bestehende Aktionäre bereits ihre Teilnahme an der signalisiert haben.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Konkrete Namen nennt Wiechen zwar nicht. Im Kern kann es sich dabei aber nur um das Umfeld der von Frank Fischer geführten Shareholder Value Management handeln. Die Frankfurter stehen seit Jahren an der Seite von Intershop. Als Privatanleger muss man sich freilich fragen, ob es überhaupt sinnvoll ist, an der Maßnahme teilzunehmen. Letztlich zieht beschäftigt der Umbau des Geschäftsmodells das Unternehmen ja schon etwas länger – und wird dies wohl auch künftig tun. Dabei gibt es zwar immer wieder ermutigende Zwischenmeldungen. Am Ende müssen Investoren aber damit zurecht kommen, dass wohl kaum vor 2020 mit einem spürbaren Ergebnisswing zu rechnen ist. Mit anderen Worten: Die harten Zahlen werden aufgrund der höheren Vertriebs- und Marketingkosten noch einige Quartale mau bleiben. Auf der Habenseite steht derweil, dass der Börsenwert von rund 46 Mio. Euro – gemessen am Umsatzziel von 50 Mio. Euro für das kommende Jahr – eher moderat ist. Da weisen vergleichbare Unternehmen ganz andere Multiples auf. Mit anderen Worten: Wer ganz fest an die Story glaubt und noch nicht übergewichtet ist in Intershop-Aktien, kann an der Kapitalmaßnahme teilnehmen. Für alle anderen Investoren dürfte es wohl auch nicht weiter schlimm sein, sich ein Stück weit verwässern zu lassen. Das gilt insbesondere mit Blick auf den wenig erbaulichen Chartverlauf des im Prime Standard gelisteten Spezialwerts.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Das IPO Ende November 2018 war für die DFV Deutsche Familienversicherung ein ziemlicher Kraftakt und gelang auch nur im zweiten Anlauf sowie zu deutlich angepassten Konditionen. Aber immerhin: Die Frankfurter haben ihre Pläne durchgezogen und sind seitdem im streng regulierten Prime Standard notiert. Aktueller Börsenwert: Etwas mehr als 153 Mio. Euro, was genau der Kapitalisierung zur Notizaufnahme entspricht. Noch ist also nicht viel passiert, auch was den Newsflow angeht. Dabei hat sich das auf Private Kranken- und Pflegezusatzversicherungen sowie Sach- und Unfallversicherungen fokussierte Unternehmen ein strammes Programm auferlegt, wie ein Blick in den Finanzkalender zeigt. Jedenfalls ist die komplett digital ausgerichtete DFV auf nahezu allen einschlägigen Kapitalmarktkonferenzen vor Ort: Vom ODDO BHF Small & Mid Cap Forum 2019 bis hin zur Frühjahrskonferenz in Frankfurt und der von GBC organisierten MKK in München. Boersengefluester.de geht daher davon aus, dass die Aktienstory der DFV in den kommenden Wochen und Monaten sehr viel bekannter wird in Investorenkreisen. Die Zahlen für 2018 wird CEO Stefan M. Knoll Anfang April präsentieren.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Ein wenig Futter für Anleger hat das Unternehmen schon jetzt – und zwar in Form der 2019 gestarteten Pflegezusatzversicherung HenkelCareFlex für alle rund 9.000 Henkel-Mitarbeiter in Deutschland. Dem Vernehmen nach wurden in den vergangenen Tagen bereits „mehrere Tausend Verträge policiert“. Zudem betont Vorstandschef Knoll, dass das Henkel-Modell „Vorbild für weitere potenzielle Kooperationen in diesem Segment“ sei. Boersengefluester.de ist entsprechend gespannt, was die Deutsche Familienversicherung künftig noch zu bieten hat. Interessant ist der Deal mit Henkel für uns übrigens auch deshalb, weil der Vorstand der Netfonds AG bei seiner Präsentation (HIER) auf dem Eigenkapitalforum in Frankfurt die Zusatzversicherung des DAX-Konzerns ebenfalls ansprach und betonte, welch enormes Potenzial derartige Abschlüsse bieten. Insgesamt hat sich die DFV Deutsche Familienversicherung AG ambitionierte Ziele gesetzt. So will das – nach eigenen Aussagen – erste Insurtech-IPO in Europa im laufenden Jahr auf 100.000 Neukunden kommen. Das ist doppelt so viel wie für 2018 avisiert. Forciert werden soll das Wachstum mit den Einnahmen von rund 50 Mio. Euro aus dem Börsengang. Für risikobereite Investoren ist der bislang wenig beachtete Titel ein Engagement wert. Am ehesten vergleichbar ist die DFV-Aktie wohl mit dem Papier der JDC Group, auch wenn die Wiesbadener auf einen deutlich niedrigeren Börsenwert von rund 93 Mio. Euro kommen.

Foto: Deutsche Börse AG

...

DFV Deutsche Familienversicherung

Kurs: 7,25

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 114,74 | 155,22 | 183,51 | 119,50 | 0,00 | 204,00 | 0,00 | |

| EBITDA1,2 | -7,52 | 2,42 | 4,03 | 7,33 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -6,55 | 1,56 | 2,20 | 6,13 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,56 | -0,81 | 1,67 | 5,72 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -9,20 | -0,52 | 0,91 | 4,79 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -7,43 | -1,70 | 0,99 | 4,16 | 0,00 | 8,00 | 0,00 | |

| Net-margin %6 | -6,48 | -1,10 | 0,54 | 3,48 | 0,00 | 3,92 | 0,00 | |

| Cashflow1,7 | 17,67 | 14,62 | 46,35 | 23,40 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,53 | -0,12 | 0,26 | 0,28 | 0,36 | 0,55 | 0,61 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,15 | 0,20 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DFV Deutsche Familienversicherung | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2NBVD | DE000A2NBVD5 | AG | 102,11 Mio € | 04.12.2018 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| JDC Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0B9N3 | DE000A0B9N37 | AG | 329,41 Mio € | 28.11.2005 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Netfonds | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MME7 | DE000A1MME74 | AG | 103,42 Mio € | 03.09.2018 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wer könnte, würde die Zeit vermutlich zurückdrehen wollen. Vor sieben Monaten – Mitte Juni 2018 – verkaufte Hannspeter Schubert, Gründer und CEO der Blue Cap AG, seine 1,75 Millionen Blue Cap-Aktien an die PartnerFonds Kapital für Mittelstand GmbH & Co KG. Für dieses 44-Prozent-Paket kassierte er laut damaliger Meldungen einen festen Preis von 32,48 Mio. Euro sowie eine variable Vergütung von bis zu 1 Mio. Euro. Eine stattliche Summe, auch wenn der Aktienkurs im vergangenen Sommer mit zeitweise mehr als 25 Euro deutlich über den ausgehandelten (fixen) Verkaufspreis von umgerechnet 18,55 Euro je Blue Cap-Aktie kletterte. Erklärte Absicht war es damals, dass PartnerFonds und Blue Cap verschmolzen werden und die Börsenstory auf diese Weise quasi doppelt so groß werden sollte. Was folgten, waren allerdings nicht die sonst üblichen Wasserstandsmeldungen zum Stand der Zusammenschluss-Aktivitäten, sondern das genaue Gegenteil. Das Klima wurde immer frostiger.

Vorläufiger Höhepunkt war das Mitte Dezember 2018 kommunizierte Verlangen von PartnerFonds zur Einberufung einer außerordentlichen Hauptversammlung (HIER). Einziges Ziel: Die Neubesetzung des Aufsichtsrats von Blue Cap und der Vertrauensentzug von Schubert. Wie nicht anders zu erwarten war, lässt sich Schubert aber nicht so einfach die Butter vom Brot nehmen und lehnt nun ein derartiges Aktionärstreffen ab. Im Wortlaut heißt es:

[sws_blue_box box_size="610"]„Das Einberufungsverlangen sollte dazu dienen, zunächst den Aufsichtsrat mit Vertretern der PartnerFonds AG zu besetzen. Im Anschluss sollte nach Bekunden der PartnerFonds AG Herr Oliver Kolbe als Vorstandsmitglied der Blue Cap AG bestellt werden und die Blue Cap AG sollte sodann drei Direktbeteiligungen und zwei stille Beteiligungen von der PartnerFonds AG erwerben. Vorstand und Aufsichtsrat der Blue Cap AG sind der Auffassung, dass

– diese Beteiligungserwerbe die Blue Cap AG zu den vorgegebenen Bedingungen schädigen würden;

– das angestrebte Vorgehen im Widerspruch zur Kompetenzordnung der Aktiengesellschaft steht, wonach der Vorstand nach Maßgabe des Gesellschaftsinteresses – und nicht ein Großaktionär – über Beteiligungserwerbe entscheidet;

– keine Dringlichkeit für die Abhaltung einer außerordentlichen Hauptversammlung besteht.[/sws_blue_box]

Schwer abzuschätzen, ob es jetzt zu einem juristischen Ping Pong um die Dringlichkeit und Terminierung eines außerordentlichen Aktionärstreffens kommt. Am Ende würde Schubert dadurch aber auch nur ein wenig Zeit gewinnen. Schließlich ist nach dem derzeit gültigen Finanzkalender für den 7. Juni 2019 die nächste ordentliche Hauptversammlung (HV) angesetzt. Und spätestens hier würde wohl Tacheles geredet. Schubert muss sich fragen lassen, warum er seine Aktien überhaupt an PartnerFonds verkauft hat – den damit einhergehenden Einflussgewinn des neuen Großaktionärs aber scheinbar nicht akzeptieren will.

Aber auch Kolbe ist in seinem Aktionariat nicht unumstritten, was schon allein durch seine fehlende Entlastung auf der jüngsten PartnerFonds-Hauptversammlung dokumentiert wird. Am Ende kommt es auf das Stimmverhalten der PartnerFonds-Aktionäre auf der nächsten Blue Cap-HV an – egal, ob außerordentlich oder ordentlich. Offiziell befinden sich alle PartnerFonds-Stücke im Streubesitz, wobei rund 68 Prozent über eine Treuhand gehalten werden. Eine schwierige Gemengelage, zumal sich auch Schubert bei PartnerFonds in Stellung bringt. Ein konkretes Datum für die nächste PartnerFonds-HV ist noch nicht terminiert, im vergangenen Jahr fand sie jedoch einen Tag vor dem Aktionärstreffen von Blue Cap statt.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Fakt ist, dass das Gezerre um das Machtgefüge bei Blue Cap zunächst einmal für Unsicherheit sorgt – und Unsicherheit war noch nie gut für die Performance einer Aktie. Das zeigt sich darin, dass der Börsenwert des im Scale notierten Unternehmens mit 61,7 Mio. Euro mittlerweile um 45 Prozent unter den zuletzt veröffentlichten Substanzwert (NAV) von 112,2 Mio. Euro gerutscht ist. Die Rolle von Schubert ist indes ambivalent: In den Augen vieler Spezialwerte-Investoren gilt er noch immer als entscheidender Erfolgsfaktor für die Entwicklung des Beteiligungskonzepts von Blue Cap. Das mag im Kern stimmen, auch wenn ihm sicher kein Heiligenschein zugesteht. Gleichwohl hat er mit dem Verkauf seiner Aktien an PartnerFonds die ganze Entwicklung erst losgetreten. Nicht unbedingt wie eine Einladung aus tiefster Überzeugung wirkt dabei der jüngste Hinweis: „Ungeachtet dessen stehen die Organe der Blue Cap AG einer synergetischen Zusammenarbeit mit der PartnerFonds AG und Gesprächen hierüber aufgeschlossen gegenüber.“

Vorläufiger Höhepunkt war das Mitte Dezember 2018 kommunizierte Verlangen von PartnerFonds zur Einberufung einer außerordentlichen Hauptversammlung (HIER). Einziges Ziel: Die Neubesetzung des Aufsichtsrats von Blue Cap und der Vertrauensentzug von Schubert. Wie nicht anders zu erwarten war, lässt sich Schubert aber nicht so einfach die Butter vom Brot nehmen und lehnt nun ein derartiges Aktionärstreffen ab. Im Wortlaut heißt es:

[sws_blue_box box_size="610"]„Das Einberufungsverlangen sollte dazu dienen, zunächst den Aufsichtsrat mit Vertretern der PartnerFonds AG zu besetzen. Im Anschluss sollte nach Bekunden der PartnerFonds AG Herr Oliver Kolbe als Vorstandsmitglied der Blue Cap AG bestellt werden und die Blue Cap AG sollte sodann drei Direktbeteiligungen und zwei stille Beteiligungen von der PartnerFonds AG erwerben. Vorstand und Aufsichtsrat der Blue Cap AG sind der Auffassung, dass

– diese Beteiligungserwerbe die Blue Cap AG zu den vorgegebenen Bedingungen schädigen würden;

– das angestrebte Vorgehen im Widerspruch zur Kompetenzordnung der Aktiengesellschaft steht, wonach der Vorstand nach Maßgabe des Gesellschaftsinteresses – und nicht ein Großaktionär – über Beteiligungserwerbe entscheidet;

– keine Dringlichkeit für die Abhaltung einer außerordentlichen Hauptversammlung besteht.[/sws_blue_box]

Schwer abzuschätzen, ob es jetzt zu einem juristischen Ping Pong um die Dringlichkeit und Terminierung eines außerordentlichen Aktionärstreffens kommt. Am Ende würde Schubert dadurch aber auch nur ein wenig Zeit gewinnen. Schließlich ist nach dem derzeit gültigen Finanzkalender für den 7. Juni 2019 die nächste ordentliche Hauptversammlung (HV) angesetzt. Und spätestens hier würde wohl Tacheles geredet. Schubert muss sich fragen lassen, warum er seine Aktien überhaupt an PartnerFonds verkauft hat – den damit einhergehenden Einflussgewinn des neuen Großaktionärs aber scheinbar nicht akzeptieren will.

Aber auch Kolbe ist in seinem Aktionariat nicht unumstritten, was schon allein durch seine fehlende Entlastung auf der jüngsten PartnerFonds-Hauptversammlung dokumentiert wird. Am Ende kommt es auf das Stimmverhalten der PartnerFonds-Aktionäre auf der nächsten Blue Cap-HV an – egal, ob außerordentlich oder ordentlich. Offiziell befinden sich alle PartnerFonds-Stücke im Streubesitz, wobei rund 68 Prozent über eine Treuhand gehalten werden. Eine schwierige Gemengelage, zumal sich auch Schubert bei PartnerFonds in Stellung bringt. Ein konkretes Datum für die nächste PartnerFonds-HV ist noch nicht terminiert, im vergangenen Jahr fand sie jedoch einen Tag vor dem Aktionärstreffen von Blue Cap statt.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Fakt ist, dass das Gezerre um das Machtgefüge bei Blue Cap zunächst einmal für Unsicherheit sorgt – und Unsicherheit war noch nie gut für die Performance einer Aktie. Das zeigt sich darin, dass der Börsenwert des im Scale notierten Unternehmens mit 61,7 Mio. Euro mittlerweile um 45 Prozent unter den zuletzt veröffentlichten Substanzwert (NAV) von 112,2 Mio. Euro gerutscht ist. Die Rolle von Schubert ist indes ambivalent: In den Augen vieler Spezialwerte-Investoren gilt er noch immer als entscheidender Erfolgsfaktor für die Entwicklung des Beteiligungskonzepts von Blue Cap. Das mag im Kern stimmen, auch wenn ihm sicher kein Heiligenschein zugesteht. Gleichwohl hat er mit dem Verkauf seiner Aktien an PartnerFonds die ganze Entwicklung erst losgetreten. Nicht unbedingt wie eine Einladung aus tiefster Überzeugung wirkt dabei der jüngste Hinweis: „Ungeachtet dessen stehen die Organe der Blue Cap AG einer synergetischen Zusammenarbeit mit der PartnerFonds AG und Gesprächen hierüber aufgeschlossen gegenüber.“

Foto: Pixabay

...

Blue Cap

Kurs: 17,70

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 232,00 | 267,35 | 347,51 | 273,32 | 205,90 | 131,00 | 0,00 | |

| EBITDA1,2 | 34,47 | 25,41 | 30,30 | 15,18 | 17,95 | 38,00 | 0,00 | |

| EBITDA-margin %3 | 14,86 | 9,50 | 8,72 | 5,55 | 8,72 | 29,01 | 0,00 | |

| EBIT1,4 | 21,37 | 7,82 | 16,96 | -13,51 | 0,98 | 23,00 | 0,00 | |

| EBIT-margin %5 | 9,21 | 2,93 | 4,88 | -4,94 | 0,48 | 17,56 | 0,00 | |

| Net profit1 | 16,49 | 4,72 | 10,44 | -20,28 | 12,23 | 19,00 | 0,00 | |

| Net-margin %6 | 7,11 | 1,77 | 3,00 | -7,42 | 5,94 | 14,50 | 0,00 | |

| Cashflow1,7 | 12,60 | 12,44 | 16,99 | 19,60 | 13,00 | 18,00 | 0,00 | |

| Earnings per share8 | 4,15 | 1,24 | 2,78 | -4,02 | 2,96 | 4,20 | 1,30 | |

| Dividend per share8 | 1,00 | 0,85 | 0,90 | 0,65 | 1,10 | 1,25 | 0,65 | |

Quelle: boersengefluester.de and company details

Für Oliver Kolbe steht derweil – auch persönlich – deutlich mehr auf dem Spiel. Ihm haftet in der Kapitalmarktöffentlichkeit derzeit die Rolle des Buhmanns an, obwohl er das vermutlich gar nicht ist. Vielleicht war es von Anfang an auch irgendwie ein Missverständnis. Aber die Zeit lässt sich nunmal nicht zurückdrehen. Umso wichtiger, dass alle Parteien sich möglichst schnell auf einen vernünftigen Weg einigen. Bislang sind nämlich die vielen Streubesitzaktionäre von Blue Cap die eigentlich Gelackmeierten – und das nervt boersengefluester.de dann doch mächtig gewaltig.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Blue Cap | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JM2M | DE000A0JM2M1 | AG | 80,30 Mio € | 10.10.2006 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

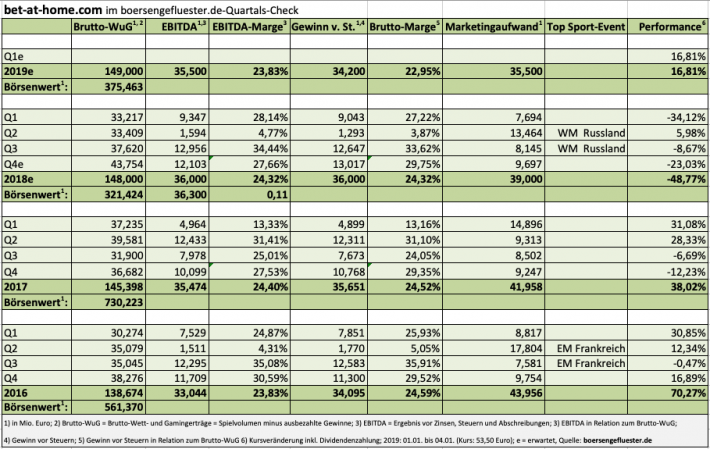

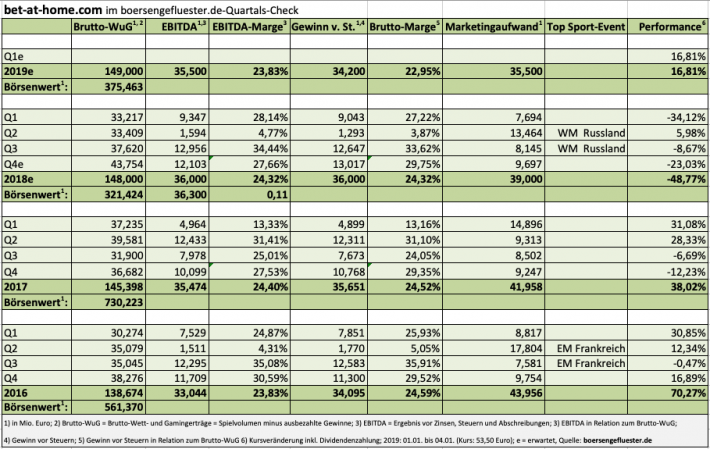

Zugegeben: Mit der im Raum GBC II parallel stattfindenden Präsentation von Dr. Hönle hatte bet-at-home.com auf der MKK Münchner Kapitalmarkt Konferenz zuletzt starke Konkurrenz. Auffällig war es aber trotzdem, wie viele der anwesenden Investoren sich Mitte Dezember für den Vortrag des Klebstoff- und UV-Spezialisten – der es zuletzt sogar bis in den SDAX geschafft hatte – entschieden haben. Das war auf der MKK vor zwölf Monaten noch ganz anders. Damals sprach bet-at-home.com-IR-Chef Klaus Fahrnberger quasi vor ausverkauftem Haus. Doch die Zeiten ändern sich: Insbesondere die deutliche Zunahme rechtlicher Risiken beförderte die Notiz des Anbieters von Online-Wetten in den vergangenen 52 Wochen von mehr als 100 Euro auf zwischenzeitlich weniger als 45 Euro. Kein Wunder, dass eine Reihe von Investoren das Interesse an dem Anteilschein verloren hat. Andererseits sind antizyklische Investmentideen oft nicht die verkehrteste Wahl. Und tatsächlich: Seit den Vorträgen auf der MKK 2018 hat die Aktie von bet-at-home.com um beinahe 17 Prozent an Wert gewonnen, während der Anteilschein von Dr. Hönle – unter dem Eindruck des schwächeren Ausblicks und der jüngsten Entwicklung bei Apple – um mehr als 14 Prozent eingeknickt ist.

Woran liegt das kleine Kurs-Comeback von bet-at-home.com? Zum einen setzen die Investoren darauf, dass die Linzer das erhofft starke Jahresendgeschäft hatten und ihre Prognose für 2018 tatsächlich erfüllen können. „Q4 sehen wir generell als sehr gutes Quartal bei uns. Der 24. Dezember ist sogar einer der stärksten Casino-Tage überhaupt im Jahr“, sagt Fahrnberger. Um die EBITDA-Prognose von 36 bis 40 Mio. Euro für 2018 zumindest am unteren Ende zu erfüllen, müsste bet-at-home.com im Abschlussquartal 2018 derweil auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwas mehr als 12 Mio. Euro gekommen sein. Zum Vergleich: Im dritten Quartal 2018 erzielte die Gesellschaft ein Rekord-EBITDA von 12,96 Mio. Euro. Spätestens Anfang März 2019 wissen Investoren mehr, dann steht nämlich die Veröffentlichung der Jahresdaten an. Neben den Ergebniszahlen blicken die Börsianer bei be-at-home.com dann auch gespannt auf den Vorschlag zur Gewinnverwendung. „Für 2018 ist wieder mit einer attraktiven Dividende zu rechnen“, sagt Fahrnberger.

Woran liegt das kleine Kurs-Comeback von bet-at-home.com? Zum einen setzen die Investoren darauf, dass die Linzer das erhofft starke Jahresendgeschäft hatten und ihre Prognose für 2018 tatsächlich erfüllen können. „Q4 sehen wir generell als sehr gutes Quartal bei uns. Der 24. Dezember ist sogar einer der stärksten Casino-Tage überhaupt im Jahr“, sagt Fahrnberger. Um die EBITDA-Prognose von 36 bis 40 Mio. Euro für 2018 zumindest am unteren Ende zu erfüllen, müsste bet-at-home.com im Abschlussquartal 2018 derweil auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwas mehr als 12 Mio. Euro gekommen sein. Zum Vergleich: Im dritten Quartal 2018 erzielte die Gesellschaft ein Rekord-EBITDA von 12,96 Mio. Euro. Spätestens Anfang März 2019 wissen Investoren mehr, dann steht nämlich die Veröffentlichung der Jahresdaten an. Neben den Ergebniszahlen blicken die Börsianer bei be-at-home.com dann auch gespannt auf den Vorschlag zur Gewinnverwendung. „Für 2018 ist wieder mit einer attraktiven Dividende zu rechnen“, sagt Fahrnberger.

Dabei besteht die Dividende der Österreicher aus einem Sockelbetrag – zuletzt waren das 3 Euro je Aktie – und einer außerordentlichen Dividende aus nicht für das operative Geschäft notwendigem Cash. Ansage ist es dabei, dass die Basisdividende nach Möglichkeit jedes Jahr steigen soll. Der Bonus wiederum hängt vom jeweiligen Liquiditätsstand ab – per Ende September 2018 türmte sich der auf rund 67 Mio. Euro. Bankverbindlichkeiten gibt es nicht. Die Rechnung sieht dabei wie folgt aus: Mit etwa 30 Mio. Euro (davon sind rund 10 Mio. Euro Kundeneinlagen) müsste bet-at-home.com im Normalfall das operative Geschäft eines Jahres gut bestreiten können. Der Rest wäre demnach theoretisch frei für eine Ausschüttung. Die Analysten kalkulieren zurzeit mit einer Gesamtdividende für 2018 zwischen 6 und 7 Euro je Aktie, was auf eine Ausschüttungssumme von gut 42 Mio. Euro hinauslaufen würde. Inklusive des noch zu erwartenden Liquiditätsaufbaus im Abschlussviertel, wäre das in der Tat eine plausible Größenordnung. Und auch IR-Manager Fahrnberger räumte mit einem Augenzwinkern in München ein: „Die Prognosen der Analysten schätzen wir als nicht so falsch ein.“

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Dabei besteht die Dividende der Österreicher aus einem Sockelbetrag – zuletzt waren das 3 Euro je Aktie – und einer außerordentlichen Dividende aus nicht für das operative Geschäft notwendigem Cash. Ansage ist es dabei, dass die Basisdividende nach Möglichkeit jedes Jahr steigen soll. Der Bonus wiederum hängt vom jeweiligen Liquiditätsstand ab – per Ende September 2018 türmte sich der auf rund 67 Mio. Euro. Bankverbindlichkeiten gibt es nicht. Die Rechnung sieht dabei wie folgt aus: Mit etwa 30 Mio. Euro (davon sind rund 10 Mio. Euro Kundeneinlagen) müsste bet-at-home.com im Normalfall das operative Geschäft eines Jahres gut bestreiten können. Der Rest wäre demnach theoretisch frei für eine Ausschüttung. Die Analysten kalkulieren zurzeit mit einer Gesamtdividende für 2018 zwischen 6 und 7 Euro je Aktie, was auf eine Ausschüttungssumme von gut 42 Mio. Euro hinauslaufen würde. Inklusive des noch zu erwartenden Liquiditätsaufbaus im Abschlussviertel, wäre das in der Tat eine plausible Größenordnung. Und auch IR-Manager Fahrnberger räumte mit einem Augenzwinkern in München ein: „Die Prognosen der Analysten schätzen wir als nicht so falsch ein.“

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

...

Woran liegt das kleine Kurs-Comeback von bet-at-home.com? Zum einen setzen die Investoren darauf, dass die Linzer das erhofft starke Jahresendgeschäft hatten und ihre Prognose für 2018 tatsächlich erfüllen können. „Q4 sehen wir generell als sehr gutes Quartal bei uns. Der 24. Dezember ist sogar einer der stärksten Casino-Tage überhaupt im Jahr“, sagt Fahrnberger. Um die EBITDA-Prognose von 36 bis 40 Mio. Euro für 2018 zumindest am unteren Ende zu erfüllen, müsste bet-at-home.com im Abschlussquartal 2018 derweil auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwas mehr als 12 Mio. Euro gekommen sein. Zum Vergleich: Im dritten Quartal 2018 erzielte die Gesellschaft ein Rekord-EBITDA von 12,96 Mio. Euro. Spätestens Anfang März 2019 wissen Investoren mehr, dann steht nämlich die Veröffentlichung der Jahresdaten an. Neben den Ergebniszahlen blicken die Börsianer bei be-at-home.com dann auch gespannt auf den Vorschlag zur Gewinnverwendung. „Für 2018 ist wieder mit einer attraktiven Dividende zu rechnen“, sagt Fahrnberger.

Woran liegt das kleine Kurs-Comeback von bet-at-home.com? Zum einen setzen die Investoren darauf, dass die Linzer das erhofft starke Jahresendgeschäft hatten und ihre Prognose für 2018 tatsächlich erfüllen können. „Q4 sehen wir generell als sehr gutes Quartal bei uns. Der 24. Dezember ist sogar einer der stärksten Casino-Tage überhaupt im Jahr“, sagt Fahrnberger. Um die EBITDA-Prognose von 36 bis 40 Mio. Euro für 2018 zumindest am unteren Ende zu erfüllen, müsste bet-at-home.com im Abschlussquartal 2018 derweil auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von etwas mehr als 12 Mio. Euro gekommen sein. Zum Vergleich: Im dritten Quartal 2018 erzielte die Gesellschaft ein Rekord-EBITDA von 12,96 Mio. Euro. Spätestens Anfang März 2019 wissen Investoren mehr, dann steht nämlich die Veröffentlichung der Jahresdaten an. Neben den Ergebniszahlen blicken die Börsianer bei be-at-home.com dann auch gespannt auf den Vorschlag zur Gewinnverwendung. „Für 2018 ist wieder mit einer attraktiven Dividende zu rechnen“, sagt Fahrnberger.

bet-at-home.com

Kurs: 2,82

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-margin %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Net profit1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Net-margin %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Earnings per share8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividend per share8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Losgelöst davon, ob es 50 Cent mehr oder weniger werden: Am Ende wird die bet-at-home.com-Aktie damit wohl auf eine weit überdurchschnittliche Dividendenrendite von rund zehn Prozent kommen. Mit Blick auf die kommende Hauptversammlung am 22. Mai 2019 dürften daher wohl einige Anleger schwach werden. Dauerbegleiter werden aber die Diskussionen um rechtliche Risiken im Casino- und Wettbereich bleiben. Möglicherweise werden einige institutionelle Investoren das Wett-Thema aus Compliancegründen sogar komplett von ihrer Liste streichen. Da nützt dann wohl auch die rege Konferenzteilnahme des Managements nur wenig. Die MKK 2018 war jedenfalls der 52. Roadshow-Tag im vergangenen Jahr, wie Fahrnberger berichtet. Und für 2019 ist ein ähnliches Level zu erwarten. Das sportliche Pensum zeigt freilich Wirkung: Mittlerweile kommen vermutlich sechs bis sieben der Top 20-Investoren von bet-at-home.com aus den Vereinigten Staaten. Das ist für die Gesellschaft schon allein deshalb wichtig, weil perspektivisch auch der US-Wettmarkt enorme Chancen für den ehemaligen SDAX-Konzern bietet und der Investmentstory ganz neuen Drive verleihen könnte.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

© boersengefluester.de | Redaktion

Noch erinnert der Kursverlauf von VMR (Value Management & Research) eher an ein ärztliches EKG als an einen normalen Aktienchart. Kein Wunder: Die Kronberger haben es sich zwar schon vor geraumer Zeit zum Ziel gesetzt, aus dem früher wenig erfolgreichen Finanzdienstleister eine veritable Gruppe rund um Fintech-Themen aufzubauen. Doch so richtig angekommen ist diese Strategie am Kapitalmarkt bislang nicht, auch wenn mit dem Kauf der 4free AG und dem Erwerb von Fondsvermittlung24 sowie der Beteiligungsplattform DGF GmbH bereits frühzeitig Meilensteine gesetzt wurden. Jüngster Zuwachs ist die Finanzierungsplattform crowdinvest24 – mit der VMR allerdings auch nicht gerade allein im Markt unterwegs ist. Und so wundert es auch kaum, dass die dem Unternehmen nahestehende Netfonds-Gruppe für ihren Börsengang (HIER) ein Listing unter eigenem Namen vorzog. Möglicherweise bekommt die VMR-Aktie künftig aber doch ein wenig mehr Aufmerksamkeit auf dem Parkett: Schließlich hat die Gesellschaft nun ihren bereits Mitte November 2018 avisierten mehrheitlichen Einstieg bei der auf Finanzplanung spezialisierten mitNORM umgesetzt. Die Hannoveraner bezeichnen sich als „Pionier der NORM-basierten Beratung“ und verweisen auf ihre maßgebliche Rolle bei der Entwicklung der DIN-Standards für die Ausgestaltung von Finanzberatung.

Harte Zahlen zur genauen Beteiligungshöhe sowie zur Umsatz- und Ertragssituation von mitNORM sind freilich noch Fehlanzeige. Nur so viel: Auf annualisierter Basis rechnet das neu zusammengefasste Unternehmen mit Erlösen von rund 10 Mio. Euro – was einer Ausweitung von circa 500 Prozent entspricht, wie die Kronberger ein wenig großspurig verkünden. Konkrete Prognosen soll es bis Ende März geben. Zunächst einmal würde das jedoch heißen, dass VMR für das vergangene Geschäftsjahr von Erlösen im Bereich um 1,7 Mio. Euro ausgeht. Zur Einordnung: Zum Halbjahr 2018 lagen die ausgewiesenen Provisionserlöse lagen bei knapp 880.000 Euro – bei einem Fehlbetrag von 227.000 Euro. Sexy ist anders, doch nun soll der Turbo eingeschaltet werden. „Gemeinsam mit den online basierten Finanztechnologien der VMR und den Kundenberatern der mitNORM vor Ort haben wir jetzt die gebündelte Schlagkraft von Online- und Offline-Vertrieb. Auf dieser Grundlage sind wir jetzt in der Lage, das Unternehmenswachstum effizient und profitabel noch deutlich zu beschleunigen“, sagt VMR-Vorstand Eugen Fleck.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Finanziert wird ein „großer Teil des Kaufpreises“ über eine Sachkapitalerhöhung durch die Ausgabe von 720.000 neuen VMR-Aktien, die an die bisherigen mitNORM-Eigentümer gehen. Zudem konnte sich VMR eine langfristige Fremdkapitalfinanzierung sichern, wie es heißt. Um einer Verwässerung bestehender Investoren einzudämmen, wird es darüber hinaus eine Barkapitalerhöhung im Volumen von bis 399.998 Aktien mit Bezugsrecht geben. Der Ausübungspreis hierfür beträgt 2,50 Euro je Aktie, so dass VMR aus dieser Maßnahme in der Spitze knapp 1 Mio. Euro (brutto) zufließen. Veranschlagter Zeitraum: 7. bis 21. Januar 2019. Zusätzliche Informationen erhoffen wir uns aus den entsprechenden Veröffentlichungen im Bundesanzeiger. Wir sind also gespannt. Wer den Titel im Depot haben sollte, kann investiert bleiben. Vielleicht tut sich ja tatsächlich mal was im Kurs – und zwar konstruktiv Richtung Norden. Höchste Zeit wird es allemal für ein anständiges Kursbild, denn eigentlich hatten wir eine Neubewertung der VMR-Aktie schon vor mindestens 2,5 Jahren erwartet.

Harte Zahlen zur genauen Beteiligungshöhe sowie zur Umsatz- und Ertragssituation von mitNORM sind freilich noch Fehlanzeige. Nur so viel: Auf annualisierter Basis rechnet das neu zusammengefasste Unternehmen mit Erlösen von rund 10 Mio. Euro – was einer Ausweitung von circa 500 Prozent entspricht, wie die Kronberger ein wenig großspurig verkünden. Konkrete Prognosen soll es bis Ende März geben. Zunächst einmal würde das jedoch heißen, dass VMR für das vergangene Geschäftsjahr von Erlösen im Bereich um 1,7 Mio. Euro ausgeht. Zur Einordnung: Zum Halbjahr 2018 lagen die ausgewiesenen Provisionserlöse lagen bei knapp 880.000 Euro – bei einem Fehlbetrag von 227.000 Euro. Sexy ist anders, doch nun soll der Turbo eingeschaltet werden. „Gemeinsam mit den online basierten Finanztechnologien der VMR und den Kundenberatern der mitNORM vor Ort haben wir jetzt die gebündelte Schlagkraft von Online- und Offline-Vertrieb. Auf dieser Grundlage sind wir jetzt in der Lage, das Unternehmenswachstum effizient und profitabel noch deutlich zu beschleunigen“, sagt VMR-Vorstand Eugen Fleck.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Finanziert wird ein „großer Teil des Kaufpreises“ über eine Sachkapitalerhöhung durch die Ausgabe von 720.000 neuen VMR-Aktien, die an die bisherigen mitNORM-Eigentümer gehen. Zudem konnte sich VMR eine langfristige Fremdkapitalfinanzierung sichern, wie es heißt. Um einer Verwässerung bestehender Investoren einzudämmen, wird es darüber hinaus eine Barkapitalerhöhung im Volumen von bis 399.998 Aktien mit Bezugsrecht geben. Der Ausübungspreis hierfür beträgt 2,50 Euro je Aktie, so dass VMR aus dieser Maßnahme in der Spitze knapp 1 Mio. Euro (brutto) zufließen. Veranschlagter Zeitraum: 7. bis 21. Januar 2019. Zusätzliche Informationen erhoffen wir uns aus den entsprechenden Veröffentlichungen im Bundesanzeiger. Wir sind also gespannt. Wer den Titel im Depot haben sollte, kann investiert bleiben. Vielleicht tut sich ja tatsächlich mal was im Kurs – und zwar konstruktiv Richtung Norden. Höchste Zeit wird es allemal für ein anständiges Kursbild, denn eigentlich hatten wir eine Neubewertung der VMR-Aktie schon vor mindestens 2,5 Jahren erwartet.

...

NSI Asset

Kurs: 0,55

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 12,12 | 17,92 | 9,62 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,75 | 1,74 | 1,79 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 6,19 | 9,71 | 18,61 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,22 | 0,73 | 1,54 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 1,82 | 4,07 | 16,01 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -0,08 | -0,78 | -1,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -0,66 | -4,35 | -16,22 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,68 | 8,96 | 0,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,03 | -0,23 | -0,33 | -0,18 | -0,07 | 0,03 | 0,03 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| NSI Asset | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1RFHN | DE000A1RFHN7 | AG | 2,59 Mio € | 26.10.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Knapp 1,5 Jahre hat der Aktienkurs von mVISE gebraucht, um die Strecke von 2,65 bis auf rund 6,30 Euro Anfang Juni 2018 zurückzulegen. Die anschließende Talfahrt zurück aufs Ursprungsniveau ging allerdings noch rasanter vonstatten: in lediglich knapp sieben Monaten. Nun lässt sich trefflich darüber streiten, ob der Schub nach oben vielleicht zu üppig ausgefallen war und die Aktie zurzeit einfach nur eine ganz normale – wenn auch sehr ausgeprägte – Korrektur durchlebt. Schließlich hat sich das gesamte Marktumfeld spürbar eingetrübt, worunter insbesondere eher marktenge Spezialwerte überdurchschnittlich zu leiden haben. Andererseits hat Manfred Götz, Vorstand des im Börsensegment Scale gelisteten Unternehmens, regelmäßig darauf hingewiesen, dass die operative Entwicklung des Anbieters von IT-Dienstleistungen und Integrationssoftware völlig plangemäß verläuft (siehe dazu etwa unseren Beitrag HIER).

[sws_blue_box box_size="640"]Tipp: Alle Scale-Aktien auf einen Blick – mit wichtigen Terminen und Geschäftsberichts-Downloads[/sws_blue_box]