[sws_green_box box_size="585"]Für Aktionäre von

Rhön-Klinikum stehen wichtige Wochen an. Vom 16. Oktober bis 14. November 2014 läuft das mit Spannung erwartete Aktienrückkaufprogramm im Volumen von insgesamt bis zu 1,65 Mrd. Euro. Das Geld dafür stammt aus dem Verkauf des Großteils des Bestands an Krankenhäusern an die zum DAX-Konzern

Fresenius gehörende

Helios. Boersengefluester.de beantwortet die wichtigsten Fragen und zeigt an konkreten Beispielen auf, was Anleger wissen sollten.[/sws_green_box]

Wie viele Aktien können Anleger andienen?

Für jede im Depot befindliche Aktie erhalten Anleger ein Andienungsrecht. Jeweils 21 solcher Andienungsrechte berechtigen anschließend zum Verkauf von 10 Rhön-Klinikum-Aktien zu einem Preis von jeweils 25,18 Euro. Beispiel: Ein Anleger hat 250 Aktien von Rhön-Klinikum im Depot. Diese haben beim aktuellen Kurs von 23,505 Euro einen Gegenwert von rund 5.876 Euro. Die kontoführende Bank schreibt dem Anleger anschließend 250 Andienungsrechte im Depot gut. Diese Zahl ist nicht durch 21 teilbar. Demnach hat der Anleger nun die Wahl: Entweder er kauft noch zwei Andienungsrechte über die Börse hinzu und dient dann 120 Aktien ((250/21)*10 = 120) an oder er begnügt sich mit 110 Aktien ((231/21)*10 = 110) und verkauft die noch übrig gebliebenen 19 Andienungsrechte über die Börse.

Muss man seine Aktien eigentlich verkaufen?

Nein. Wer seinen Bestand komplett behalten möchte, kann das natürlich tun. In diesem Fall verkauft man einfach den gesamten Bestand seiner Andienungsrechte (WKN: A12UPR). Für diese Wertpapiergattung wird ein Börsenhandel organisiert – und zwar vom 16. Oktober 2014 bis zwei Bankarbeitstage vor Ablauf der Annahmefrist. Wer gar nichts unternimmt, bekommt seine Andienungsrechte vermutlich am Ende der Frist automatisch von der Bank verkauft – vergleichbar mit dem Bezugsrechtshandel bei einer klassischen Kapitalerhöhung. Denkbar ist ebenfalls, dass man nur einen kleineren – aber durch 21 dividierbaren – Teil seiner Aktien andient und die restlichen Rechte verkauft. Im Beispiel könnte der Anleger von seinen 250 Aktien etwa auch nur 30 Aktien andienen. Dafür bräuchte er 63 Andienungsrechte ((63/21)*10 = 30). Die übrigen 187 Andienungsrechte müsste er dann über die Börse verkaufen. Letztlich ist das von Rhön-Klinikum gewählte Rückkaufverfahren eine Rampe für die Anteilseigner, um ihren Aktienbestand auf die veränderte Sachlage anzupassen. Immerhin hat sich durch den Verkauf des Großteils der Kliniken das Firmenbild massiv verändert. Noch ist übrigens offen, wie sich die wichtigsten Aktionärsgruppen (

B. Braun Melsungen, Familie Münch,

Asklepios und

Goldman Sachs) verhalten werden.

Läuft der normale Börsenhandel weiter?

Ja. Anleger können ihre im MDAX gelisteten Stücke mit der WKN 704230 auch ganz normal über die Börse kaufen und verkaufen.

Was passiert mit den eingereichten Aktien von Rhön-Klinikum?

Eingereichte Rhön-Aktien bekommen die eigenständige WKN: A12UN9 und werden für die Dauer des Angebots ebenfalls an der Börse gehandelt.

Wann wird der Preis für die eingereichten Aktien überwiesen?

Laut der Angebotsunterlage soll der Kaufpreis voraussichtlich am dritten Bankarbeitstag nach Ablauf der Annahmefrist den depotführenden Wertpapierdienstleistern zur Verfügung gestellt werden. Das heißt: Mit dem Geldeingang ist am 19. November zu rechnen.

Was passiert mit den angedienten Aktien und bleibt Rhön-Klinikum im MDAX?

Die angedienten Aktien werden von der Gesellschaft eingezogen und „vernichtet“. Sie bleiben also nicht etwa als Akquisitionswährung in der Gesellschaft. Im maximalen Fall kann sich die Zahl der im Umlauf befindlichen Aktien von 138.232.000 auf 72.418.670 Stück verringern. Bei einem konstanten Aktienkurs von 23,75 Euro würde sich die Marktkapitalisierung des Unternehmens damit von 3,283 Mrd. auf 1,720 Mrd. Euro verringern. Rund 64 Prozent davon sind nach derzeitigem Stand dem Streubesitz zuzuordnen. Unter normalen Umständen sollte das für einen Verbleib im MDAX reichen. Eine gewichtige Rolle spielt aber auch die Entwicklung der Handelsumsätze. Hierüber lässt sich derzeit aber nur spekulieren.

Ergeben sich Arbitragemöglichkeiten für Anleger?

Theoretisch kann das sein. Gerade in volatilen Börsenzeiten sind die Märkte nicht immer zu 100 Prozent effizient. Interessierte Investoren sollten also die Entwicklung der Kurse für die Aktien von Rhön-Klinikum (WKN: 704230), zum Rückkauf eingereichte Rhön-Aktien (WKN: A12UN9), die der Andienungsrechte (WKN: A12UPR) und die der ausgeübten Andienungsrechte (WKN: A12UPS) genau verfolgen. Sollten sich hier Chancen ergeben, wird boersengefluester.de darüber informieren. Wir werden die Entwicklung jedenfalls genau verfolgen.

Lohnt es sich, heute (15. Oktober 2014), Rhön-Aktien zu 23,505 Euro zu kaufen und dann am folgenden Tag zu 25,18 Euro anzudienen?

Auf den ersten Blick sieht das nach einer cleveren Strategie aus. Doch risikolose Gewinne werden an der Börse in der Regel nicht verteilt . Entscheidend ist, dass der Kurs der „Altaktien“ rein rechnerisch um den Wert des Andienungsrechts fallen müsste.

Beispiel: Ein Anleger kauft sich heute 210 Rhön-Klinikum-Aktien zum Kurs von gegenwärtig 23,505 Euro. Dafür muss er – Spesen einmal ausgeklammert – 4.936,05 Euro bezahlen. Im Rahmen des Rückkaufprogramms könnte er dann 100 Aktien zu 25,18 Euro andienen und so brutto 2.518 Euro einstreichen. Für diese Transaktion müsste er seinen gesamten Bestand Andienungsrechten verwenden – was soweit auch kein Problem ist. Am nächsten Tag hätte er dann noch 110-Rhön-Aktien im Depot und 2.518 Euro in der Kasse. Was passiert nun mit dem Kurs der Rhön-Aktie? Um wieder auf einen Gesamtbetrag von 4.936,05 Euro zu kommen, müssten die im Depot verbliebenen 110 Aktien einen Gegenwert von 2.418,05 Euro haben. Das wäre bei einem Aktienkurs von 21,980 Euro der Fall – dementsprechend ergibt sich ein Abschlag von 1,525 je Aktie.

Herangehen lässt sich an die Thematik aber auch von der anderen Seite – nämlich von einem Aktionär, der seinen Bestand von wiederum 210 Aktien komplett behalten möchte. Er hat künftig 210 Aktien und 210 Andienungsrechte im Depot. Sollte der Aktienkurs tatsächlich von 23,505 auf 21,980 Euro fallen, hätte er einen Wertverlust von 320,25 Euro (4.936,05 Euro minus 4.65,80 Euro) zu verschmerzen. Einen Ausgleich hierfür schaffen ihm die 210 Andienungsrechte, die er an der Börse verkaufen kann. Auch hier müsste der Preis für die Andienungsrechte 1,525 Euro betragen, um den Kursrückgang komplett aufzufangen.

Welche steuerlichen Aspekte sind zu beachten?

Eine allgemein gültige Antwort lässt sich hier nicht geben. Auf der Ebene des Aktionärs ist es jedoch so, dass die Gutschrift aus dem Aktienrückkauf vom Finanzamt wie ein Verkauf der Aktien gewertet wird – also ganz normal mit Abgeltungsteuer und Soli belegt wird. Letztlich kommt es aber drauf an, wie die individuelle Situation des Anlegers ist. Hier kommt es etwa auf Freibeträge, die Realisierung von Kursgewinnen oder

-verlusten und die Religionszugehörigkeit an.

Was passiert mit dem übrig gebliebenen Geld, sollten die Rhön-Aktionäre nicht das volle Andienungsvolumen ausschöpfen?

Hierzu heißt es in der offiziellen Angebotsunterlage: „Soweit das Maximalvolumen des Rückkaufangebots nicht durch Annahmeerklärungen von Rhön-Aktionären ausgeschöpft wird, wird der entsprechende Betrag im Jahr 2015 zur Mittelverwendung zur Verfügung stehen. Dies kann insbesondere sowohl im Rahmen eines Aktienrückkaufs als auch im Rahmen einer Dividende erfolgen. Über das Ob, den Umfang und das Wie einer solchen Verwendung sind heute noch keine Aussagen möglich.“ Soll heißen: Auch im kommenden Jahr wird es vermutlich ein Aktienrückkaufprogramm geben. Das hat der Vorstand übrigens auch bereits gegenüber den Medien durchblicken lassen. Zudem wird der MDAX-Titel auch unter „normalen“ Dividendenaspekten eine Option sein.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Rhön-Klinikum |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

704230

|

DE0007042301

|

AG

|

870,51 Mio. €

|

19.06.1991

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

16,67

|

26,44

|

0,63

|

23,55

|

0,68

|

6,82

|

0,55

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,10

|

0,10

|

0,77%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

27.05.2026

|

07.05.2026

|

06.08.2026

|

05.11.2026

|

26.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,74%

|

+5,72%

|

+2,36%

|

-12,75%

|

+420,00%

|

Akt. Kurs (EoD)

All-Time-High:

€32,12

[sws_red_box box_size="585"]

Tipp von boersengefluester.de: Umfangreiches Infomaterial bietet auch die offizielle Angebotsunterlage zu dem Aktienrückkaufprogramm. Sie finden das Dokument auf der Homepage von Rhön-Klinikum. Einfach diesem

LINK folgen.[/sws_red_box]...

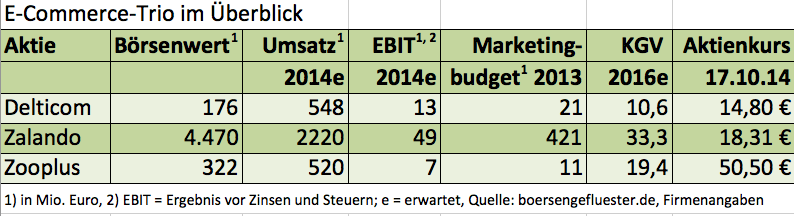

Ganz allmählich sollte die Delticom-Aktie dennoch auf die Beobachtungsliste, schon allein mit Blick auf die nahende Winterzeit. Vor einem Einstieg gilt es aber vermutlich noch den für den 13. November angesetzten Q3-Bericht abzuwarten und zu schauen, wie die Börsianer mit dem Zahlenwerk umgehen. Hoffnung besteht durchaus: Immerhin ist in dem Papier bereits sehr viel an negativem Newsflow eingepreist. Die aktuellen Kursziele der – durchweg skeptischen – Analysten von 17 bis 20 Euro wurden bereits signifikant nach unten gerissen. Als größten Risikofaktor stuft boersengefluester.de derweil den im Zuge der Tirendo-Übernahme aktivierten Goodwill von mehr als 35 Mio. Euro ein. Sollte sich dieser Wertansatz als zu hoch entpuppen und entsprechende Sonderabschreibungen nach sich ziehen, würde das zum Halbjahr ausgewiesene Eigenkapital von knapp 47 Mio. Euro wie Eis in der Sonne schmelzen. Dann könnte sogar das Thema Kapitalerhöhung auf den Tisch kommen. Auf Basis der derzeitigen Kurse sicher keine Wunschvorstellung. Umso wichtiger, dass Delticom die Lage bei Tirendo so schnell wie möglich in den Griff bekommt. Irgendwie bitter die ganze Entwicklung, denn bis 2011 war Delticom mal eine super angesagte Aktie mit tollen Wachstumsraten und attraktiven Dividendenrenditen.

Ganz allmählich sollte die Delticom-Aktie dennoch auf die Beobachtungsliste, schon allein mit Blick auf die nahende Winterzeit. Vor einem Einstieg gilt es aber vermutlich noch den für den 13. November angesetzten Q3-Bericht abzuwarten und zu schauen, wie die Börsianer mit dem Zahlenwerk umgehen. Hoffnung besteht durchaus: Immerhin ist in dem Papier bereits sehr viel an negativem Newsflow eingepreist. Die aktuellen Kursziele der – durchweg skeptischen – Analysten von 17 bis 20 Euro wurden bereits signifikant nach unten gerissen. Als größten Risikofaktor stuft boersengefluester.de derweil den im Zuge der Tirendo-Übernahme aktivierten Goodwill von mehr als 35 Mio. Euro ein. Sollte sich dieser Wertansatz als zu hoch entpuppen und entsprechende Sonderabschreibungen nach sich ziehen, würde das zum Halbjahr ausgewiesene Eigenkapital von knapp 47 Mio. Euro wie Eis in der Sonne schmelzen. Dann könnte sogar das Thema Kapitalerhöhung auf den Tisch kommen. Auf Basis der derzeitigen Kurse sicher keine Wunschvorstellung. Umso wichtiger, dass Delticom die Lage bei Tirendo so schnell wie möglich in den Griff bekommt. Irgendwie bitter die ganze Entwicklung, denn bis 2011 war Delticom mal eine super angesagte Aktie mit tollen Wachstumsraten und attraktiven Dividendenrenditen.