Keine Frage, das ist – zumindest aus Investorensicht – der wichtigste Satz aus dem frisch vorgelegten Neun-Monats-Bericht von

MBB: „Um das starke Wachstum der Gesellschaft weiter zu beschleunigen, prüft die

Friedrich Vorwerk zurzeit mögliche Wachstumsoptionen, zu denen auch ein Börsengang gehören kann.“ Kurz zur Einordnung: MBB ist eine langfristig ausgerichtete Beteiligungsgesellschaft, zu deren Portfolio auch die ebenfalls börsennotierten Automobilzulieferer

Aumann (Anteil: 40 Prozent) und

Delignit gehören (76 Prozent). Auch wenn das IPO von Aumann sich in den vergangenen drei Jahren sehr viel schlechter als gedacht entwickelt hat, an der grundsätzlich hohen Kapitalmarkt-Affinität der

Berliner hat sich dadurch nichts geändert. Ein Aspekt, den das Team um CEO Christof Nesemeier auf Kapitalmarktkonferenzen auch immer wieder hervorhebt.

Als heißeste Kandidaten für ein IPO galten der bereits seit 2008 mehrheitlich zu MBB gehörende IT-Sicherheitsspezialist

DTS IT mit Sitz in Herford sowie die erst im Sommer des vergangenen Jahres akquirierte

Friedrich Vorwerk aus dem niedersächsischen Torstedt. Die Gesellschaft – MBB hält 60 Prozent – ist überwiegend in den Bereichen Rohrleitungen und kommunale Infrastrukturen tätig und gilt als klassischer Profiteur bei der Umsetzung der Energiewende, insbesondere wenn es darum geht, Trassen für unterirdische Stromleitungen zu verlegen. Echte Boomthemen also, in den Präsentationen fehlen auch auch Buzzwörter wie Dekarbonisierung oder Wasserstoff nicht, wenn es um Friedrich Vorwerk geht. Mit der expliziten Erwähnung eines möglichen Börsengangs geht MBB nun aber trotzdem einen Schritt weiter in der Kommunikation. Kein Wunder, dass das bei den Investoren gut ankommt. Jedenfalls ist die Notiz auf den höchsten Stand seit Frühjahr 2019 geklettert.

Anzeige:

[sws_blue_box box_size="640"]

Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p.a. sichern.[/sws_blue_box]

Und Anleger wissen noch aus der Anfangszeit von Aumann, welche Dynamik das IPO einer Tochter im Börsenkurs von MBB freisetzen kann. Allerdings sind die Beteiligungsverhältnisse bei Friedrich Vorwerk deutlich niedriger als damals bei Aumann. Es bleibt also abzuwarten, wie sich MBB hier künftig positionieren will und wie der Gestaltungsspielaum ist. Wenn alles hinhaut, könnte es aber schon im Frühjahr 2021 soweit sein. Gut an der MBB-Aktie ist freilich, dass Anleger nicht von einem einzelnen Kurstrigger wie einem eventuellen Börsengang von Friedrich Vorwerk oder auch DTS abhängig sind. Dafür ist allein die Bilanz viel zu solide aufgestellt: Per Ende September 2020 beträgt das auf die Anteilseigner entfallende Eigenkapital gut 343 Mio. Euro – entsprechend annähernd 58 Euro je Aktie. Demnach wird der Titel mit einem Aufschlag von 50 Prozent auf den Buchwert gehandelt. Die Netto-Liquidität beträgt rund 181,50 Mio. Euro (30,55 Euro je Aktie) und deckt die Notiz zu knapp 40 Prozent ab. Die Pakete an den beiden börsennotierten Unternehmen Delignit und Aumann haben auf MBB-Ebene einen Gesamtwert von etwa 98 Mio. Euro. Mit anderen Worten: Das gesamte Restportfolio um Friedrich Vorwerk, DTS IT,

Hanke Tissue (Servietten, Küchenrollen, Toilettenpapier),

CT Formpolster (Matratzen) und

OBO (Spezialchemie für den Modell- und Formenbau) hätte demnach nur einen Wert von rund 200 Mio. Euro, was offenkundig deutlich zu wenig ist – von weichen Faktoren wie dem Management-Know-how bei der im

Prime Standard gelisteten MBB ganz zu schweigen.

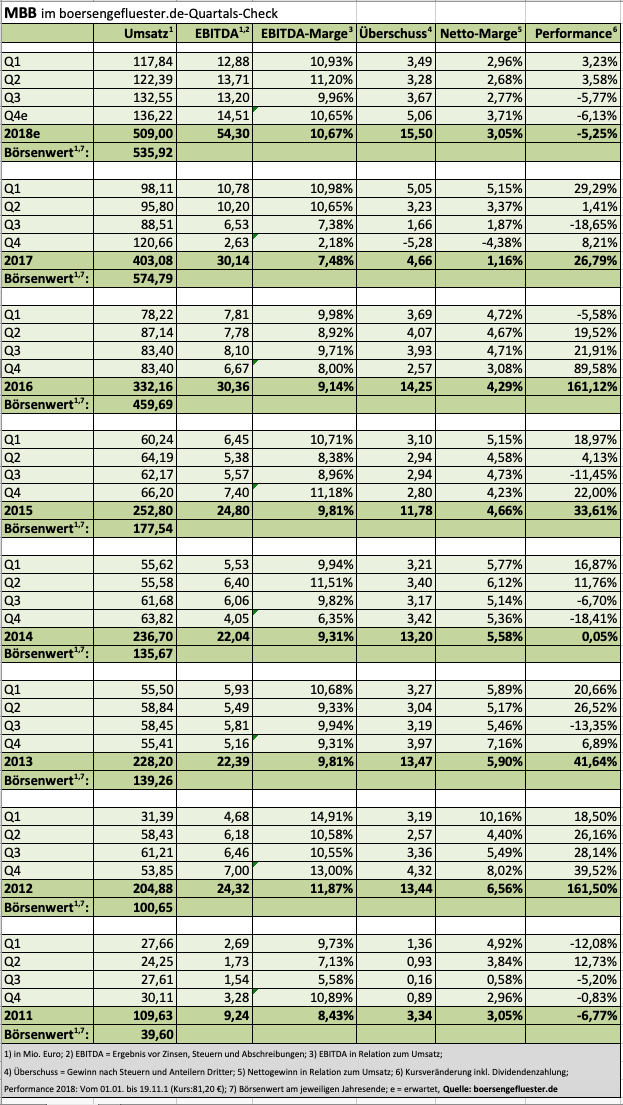

Derweil liegt das Unternehmen – nach dem verhaltenen zweiten Quartal – mit seinen Neun-Monats-Zahlen wieder gut im Rennen. So liegen die Resultate des dritten Quartals sogar deutlich über den eigenen Erwartungen, wie im Zwischenbericht zu lesen ist. Nach neun Monaten 2020 steht ein akquisitionsbedingt sehr kräftiger Umsatzanstieg von 25,2 Prozent auf 510,57 Mio. Euro zu Buche. Das um bilanzielle Sondereffekte aus dem Vorwerk-Zukauf bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zog von 40,38 auf 52,83 Mio. Euro an. Das ausgewiesene EBITDA von 25,42 Mio. Euro toppte den entsprechenden Vorjahreswert derweil ganz leicht um fünf Prozent. Den zwischenzeitlich ausgesetzten Ausblick für das Gesamtjahr 2020 hat CEO Nesemeier ebenfalls bestätigt: Demnach ist weiterhin mit Erlösen von mehr als 660 Mio. Euro bei einer bereinigten EBITDA-Marge von acht bis zehn Prozent zu rechnen. Bis 2025 will MBB die Umsatzmilliarde erreichen – bei einer EBITDA-Rendite von mindestens zehn Prozent. Und auch das Thema SDAX hat für die Berliner weiterhin Relevanz – genau wie steigende Dividende. Eben so, wie es sich für ein inhabergeführtes Unternehmen gehört. Aus dem Bereich der Beteiligungsgesellschaft bleibt die MBB-Aktie jedenfalls einer der Favoriten von boersengefluester.de.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| MBB |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A0ETBQ

|

DE000A0ETBQ4

|

SE

|

1.108,98 Mio. €

|

23.06.2008

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

18,21

|

27,36

|

0,67

|

76,09

|

2,04

|

5,71

|

0,95

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

1,01

|

3,33

|

1,50

|

0,74%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

03.06.2026

|

12.05.2026

|

13.08.2026

|

12.11.2026

|

31.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-0,87%

|

+14,99%

|

-1,21%

|

+92,45%

|

+2.047,37%

|

Akt. Kurs (EoD)

All-Time-High:

€225,00

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

689,24

|

680,33

|

896,45

|

954,62

|

1.068,38

|

1.170,00

|

0,00

|

|

EBITDA1,2

|

85,73

|

55,90

|

87,98

|

78,19

|

149,05

|

211,00

|

0,00

|

|

EBITDA-Marge %3

|

12,44

|

8,22

|

9,81

|

8,19

|

13,95

|

18,03

|

0,00

|

|

EBIT1,4

|

56,16

|

19,00

|

44,57

|

33,92

|

99,04

|

162,00

|

0,00

|

|

EBIT-Marge %5

|

8,15

|

2,79

|

4,97

|

3,55

|

9,27

|

13,85

|

0,00

|

|

Jahresüberschuss1

|

10,72

|

-11,57

|

24,15

|

24,25

|

66,73

|

108,00

|

0,00

|

|

Netto-Marge %6

|

1,56

|

-1,70

|

2,69

|

2,54

|

6,25

|

9,23

|

0,00

|

|

Cashflow1,7

|

56,00

|

59,12

|

35,37

|

126,36

|

194,19

|

160,00

|

0,00

|

|

Ergebnis je Aktie8

|

2,14

|

-1,61

|

2,00

|

2,10

|

6,93

|

10,60

|

10,00

|

|

Dividende je Aktie8

|

1,76

|

1,98

|

1,00

|

1,01

|

3,33

|

1,50

|

1,65

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

Nexia

Foto:

Paweł Czerwiński auf

Unsplash

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von MBB im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Vorzugsaktie 9 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 19 von maximal 30 Punkten. Das reciht immerhin für einen Platz in den oberen 20 Prozent der von uns betrachteten Aktien.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von MBB im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Vorzugsaktie 9 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 19 von maximal 30 Punkten. Das reciht immerhin für einen Platz in den oberen 20 Prozent der von uns betrachteten Aktien.[/sws_yellow_box]

Foto: Pixabay

...

Foto: Pixabay

...

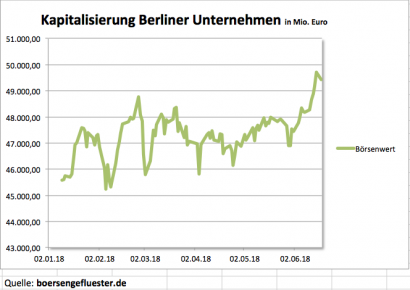

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.