Verbrecher haben kaum eine Chance. Dank hochauflösender Videokameras lassen sich heutzutage auch kleinste Details heranzoomen. Das hat die rasche Aufklärung des Bombenattentats in Boston erneut unter Beweis. Doch es geht nicht nur um Überwachungskameras in Bahnhöfen oder an Tankstellen. Längst haben optische Prüfsysteme mit Spezialkameras die industrielle Fertigung revolutioniert. Kaum ein Produktionsprozess, der nicht von Roboteraugen überwacht wird. Hier haben Fehler keine Chance. Bei den Investoren stehen die Hersteller solcher Mess- und Prüftechniken extrem hoch im Kurs. Boersengefluester.de stellt die wichtigsten Player vor und sagt, wie sich die einzelnen Firmen unterscheiden.

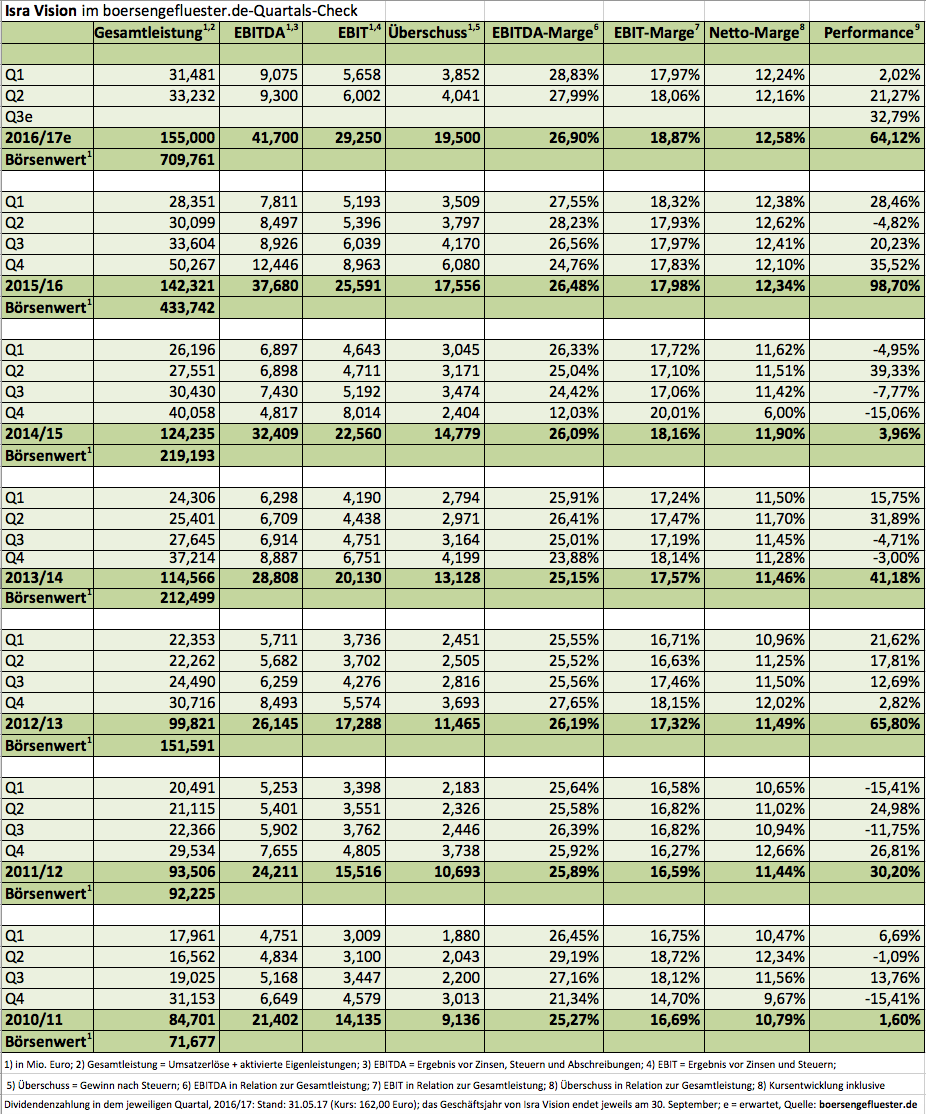

Zu einer echten Erfolgsstory an der Börse hat sich

Isra Vison (WKN: 548810) gemausert. Für Vorstandschef Enis Ersü offenbar keine große Überraschung. „Kaum eine Branche ist so faszinierend und hat sich in den letzten zwei Jahrzehnten so dynamisch entwickelt wie die industrielle Bildverarbeitung“, betont Firmengründer Ersü. Das Wachstum spiegelt sich auch in der Börsenbewertung wider. Tummelten sich die Darmstädter vor fünf Jahren mit einer Kapitalisierung von 55 Mio. Euro noch eher in der unteren Liga, hat sich der Börsenwert mittlerweile auf gut 150 Mio. Euro erhöht. Perspektivisch gilt das Unternehmen mittlerweile als TecDAX-Kandidat. Knapp drei Viertel des Umsatzes von zuletzt 84 Mio. Euro stammen aus dem Bereich Oberflächeninspektion (Surface Vision). Wichtigste Abnehmerbranchen für die Qualitätsprüfanlagen von Isra Vision sind Glas, Papier, Druck, Kunststoff und Metall – in geringfügigem Umfang auch die Solarindustrie. Mit dem zweiten Bereich Industrial Surface adressiert Isra Vision beinahe ausschließlich den Automobilsektor. Wirklich günstig ist die Aktie nach der starken Performance allerdings nicht mehr. Die aktuelle Kapitalisierung bedeutet einen Aufschlag von 65 Prozent auf den für das laufende Jahr erwarteten Umsatz von rund 92 Mio. Euro. Selbst das optimistische Kursziel der Matelan-Analysten von 38,50 Euro ist bereits in greifbare Nähe gerückt. Dennoch: Gemessen am Kurs-Gewinn-Verhältnis (KGV) von 12,0 ist die Isra-Aktie zumindest eine gute Halten-Position. Positiv aufgenommen am Markt wurde die kürzlich erfolgte Übernahme der GP Solar GmbH aus Konstanz, zumal sie sich nicht negativ auf das Ergebnis des laufenden Jahres auswirken soll. Insgesamt stärkt Isra mit dem Zukauf erneut seine Position im Bereich der Qualitätskontrolle für die Photovoltaikproduktion. Und die Vorzeichen bleiben offenbar positiv. „Wir erwarten weiterhin einen positiven Nachrichtenfluss“, sagen die Experten von Close Brothers Seydler.

In ganz anderen KGV-Regionen spielt das US-Unternehmen

Cognex (WKN: 878090), mit dem Isra in Konkurrenz steht. Der globale Marktführer für Vision-Systeme und Oberflächeninspektionsanlagen wird mit dem 26fachen der für 2014 erwarteten Erträge gehandelt. Traditionell ist der Halbleitersektor der wichtigste Markt für Cognex. Branchen wie Pharma, Auto, Gesundheit, Verpackung und Luftfahrt gewinnen jedoch an Bedeutung. Im vergangenen Jahr erzielte die Nasdaq-Company aus Erlösen von umgerechnet 250 Mio. Euro einen beeindruckenden Nettogewinn von 52 Mio. Euro. Dennoch: Der aktuelle Börsenwert von knapp 1,5 Mrd. Euro scheint ziemlich ambitioniert. Relative-Stärke-Anleger dürfte ihre Freude an der Cognex-Aktie haben. Value-orientierte Investoren machen auf dem aktuellen Niveau besser einen Bogen um den Titel.

Überschneidungen mit Isra Vision gibt es auch bei

AVT Advanced Vision Technology (WKN: 931340). Die in Israel beheimatete Firma mit Börsennotiz in Frankfurt hat sich auf Kontrollsysteme im Druckbereich spezialisiert. Typische Einsatzgebiete sind Farb- und Qualitätsprüfungen von Etiketten oder Verpackungen. Mit einem 2012er-Umsatz von umgerechnet knapp 37 Mio. Euro ist AVT allerdings deutlich kleiner als Isra Vision. Verstecken muss sich AVT vor den Investoren aber keineswegs. Für das laufende Jahr kündigt der AVT-Vorstand Erlöse von umgerechnet rund 35,5 Mio. und einen Gewinn vor Steuern von gut 4 Mio. Euro an. Gemessen daran präsentiert sich der Börsenwert mit 40 Mio. Euro erfreulich moderat. Extrem zuversichtlich für die AVT-Aktie sind die Analysten von Matelan Research. Sie halten das Papier erst bei einem Kurs von 10,80 Euro für fair bewertet. Folgerichtig lautet ihr Urteil: Strong buy. Interessant geworden ist der Anteilschein auch unter Dividendenaspekten. Für 2012 haben die Israelis erstmals eine Dividende von 0,45 US-Dollar pro Anteilschein ausgekehrt. Das entsprach mehr annähernd sechs Prozent Rendite. Auch künftig will das Management ähnlich agieren. Bis zu 50 Prozent des Gewinns sollen ausgeschüttet werden. Aufgrund einer höheren Steuerquote fiel das Ergebnis je Aktie im ersten Jahresviertel 2013 um knapp 16 Prozent auf 0,16 Dollar pro Aktie unter den entsprechenden Vorjahreszeitraum. Der Gewinn vor Zinsen und Steuern (EBIT) kam hingegen um 19 Prozent auf 1,4 Mio. Dollar voran. Der Titel ist zumindest eine Spekulation wer, zumal sich der Aktienkurs nach dem steilen Anstieg vom Februar wieder ein wenig beruhigt an.

Inspektionssysteme für elektronische Baugruppen im Automobil- und Luftfahrtbereich sind hingegen das Spezialgebiet von

Viscom (WKN: 784686). Mit einem Anteil von fast 72 Prozent dominieren Serienprodukte. Der Rest entfällt auf optische und röntgentechnische Sondersysteme sowie Servicedienstleistungen. Den Umsatz wollen die Hannoveraner im laufenden Jahr um zehn Prozent auf rund 55 Mio. Euro hieven. Abstriche wird es wohl bei der EBIT-Marge geben. Nachdem die operative Rendite 2012 bei 18,4 Prozent lag, rechnet der Vorstand für das laufende Jahr mit einer Bandbreite von 13 bis 17 Prozent. Nachdem Aktie lange Zeit einen super Lauf hatte, sorgten die Zahlen zum ersten Quartal für einen Dämpfer. Bei um 23 Prozent rückläufigen Erlösen brach das operative Ergebnis um 70 Prozent ein. Gründe waren der enorme Konkurrenzdruck durch Billiganbieter sowie ein schwaches Europageschäft. Dank der Wachstumsimpulse aus dem asiatischen Raum rechnet der Vorstand im Jahresverlauf mit einer Belebung. Für die Viscom-Aktie spricht aber auch die attraktive Bewertung. Die Eigenkapitalquote per Ende März 2013 beträgt stattliche 88 Prozent. Mehr als ein Drittel des Börsenwerts von 83 Mio. Euro sind durch Liquide Mittel und Wertpapiere unterlegt – nach Abzug der Finanzverbindlichkeiten wohlgemerkt. Nicht alltäglich ist auch die Dividendenrendite von 6,5 Prozent, obwohl Viscom die Gewinnbeteiligung für 2012 von 0,75 auf 0,60 Euro je Aktie gesenkt hat.

Vergleichsweise winzig sieht dagegen

Nanofocus (WKN: 540066) aus. Die Oberhausener bringen gerade einmal knapp 7 Mio. Euro auf die Börsenwaagschale. Aber auch unabhängig von diesem Malus, drängt sich der Hersteller industrieller 3-D-Messtechnik nicht gerade als Investment auf. Unterm Strich hat das Unternehmen in den vergangenen Jahren eher enttäuschende Zahlen vorgelegt. Für 2013 rechnet der Vorstand nun mit einem Umsatzanstieg um zwölf Prozent auf 10 Mio. Euro und einer operativen Marge zwischen drei und fünf Prozent. Wichtig wird, ob der Einstieg in den Bereich Medizintechnik endlich die erhofften Erfolge zeigt. Eingesetzt werden die Qualitätskontrollsysteme von Nanofocus hauptsächlich in der Automobilbranche. Die Basistechnologie stammt häufig von Siemens. Den Geschäftsbericht will Nanofocus Ende Mai veröffentlichen. Die Analysten von Independent Research haben zuletzt ihre Gewinnprognosen für Nanofocus deutlich reduziert, gleichwohl halten sie an ihrer Kauf-Empfehlung mit Kursziel 3,90 Euro fest. Das entspricht einem stattlichen Aufschlag von 80 Prozent. Boersengefluester.de rät dennoch von einem Einstieg ab.

...

Foto: Pixabay...

Foto: Pixabay...

...

...

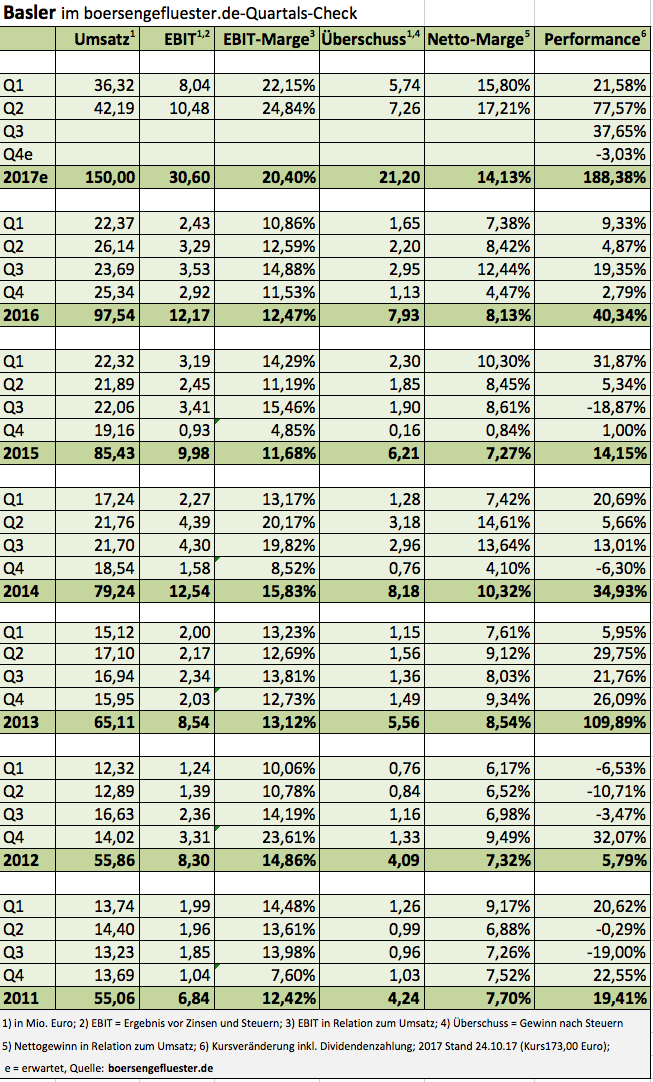

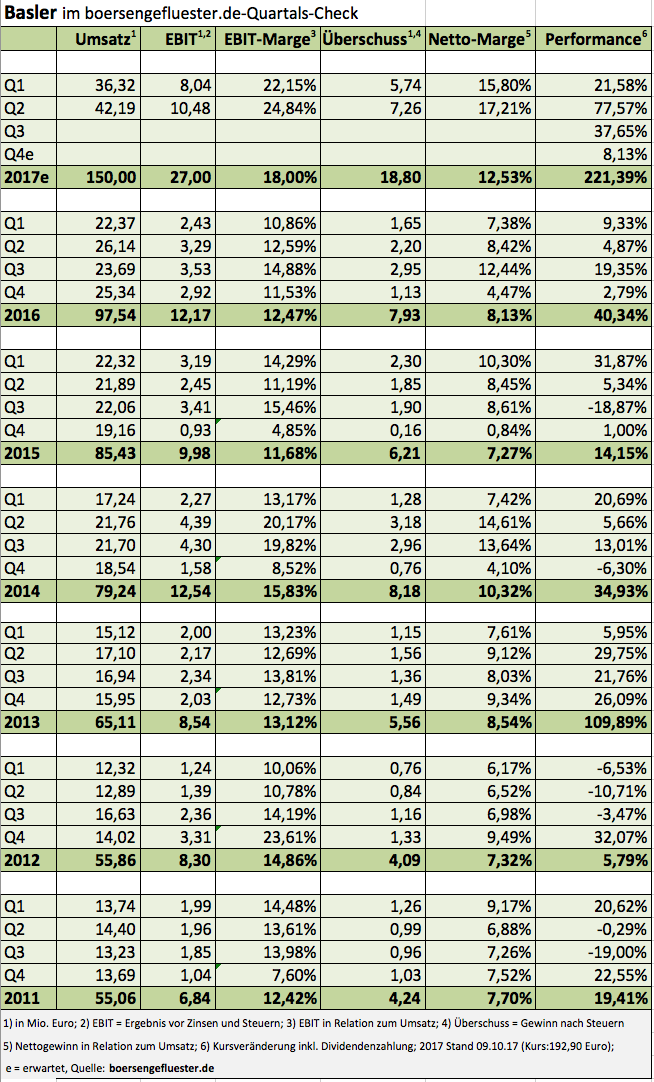

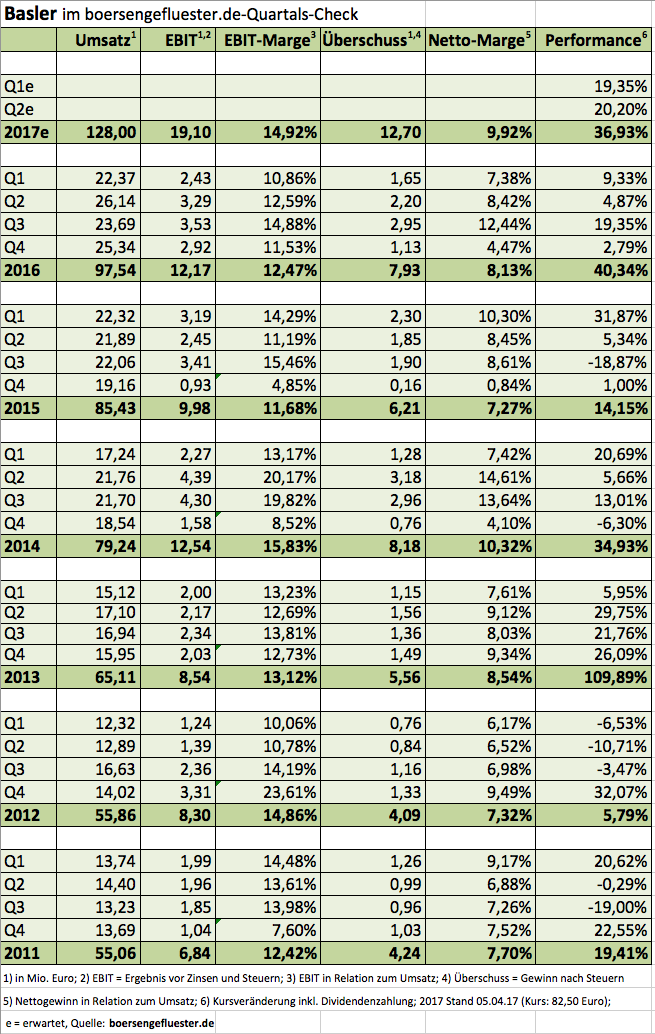

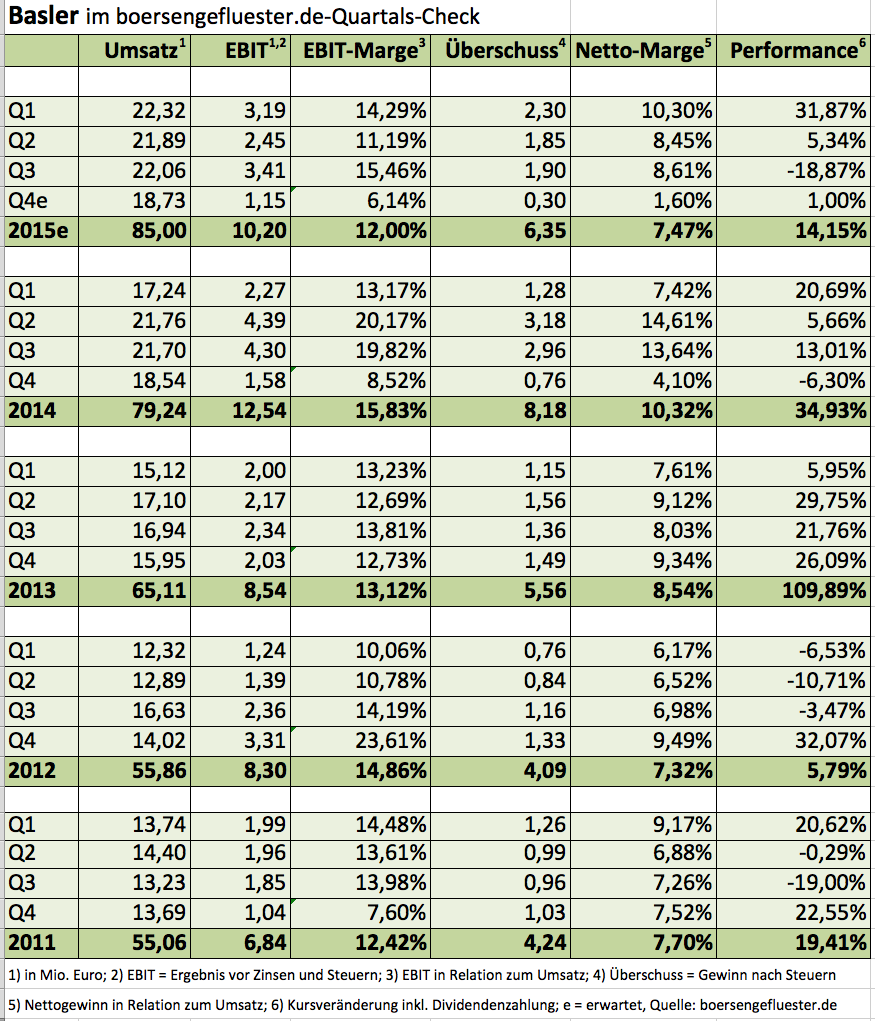

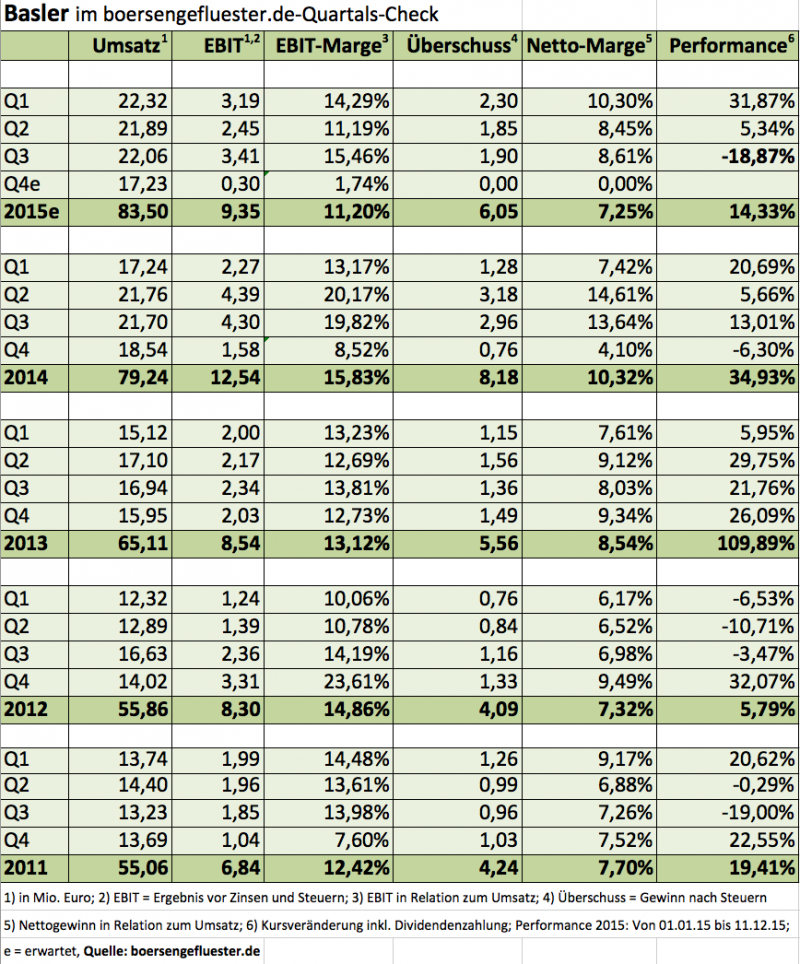

Mittlerweile hat der Small Cap das Tal aber wieder verlassen und den Bereich um 43 zurückerobert. Inklusive der Nettofinanzguthaben von zuletzt 4,2 Mio. Euro kommt Basler damit auf einen Enterprise Value von rund 148 Mio. Euro, was etwa dem Faktor 16 auf das von boersengefluester.de für 2015 erwartete EBIT entspricht. Normalerweise kein ganz niedriger Wert. Aber verglichen mit der von Canon gezahlten Prämie für Axis wäre die Basler-Aktie noch immer viel zu günstig. Mobotix – eigentlich ein Software-Anbieter mit Kameraanbindung – kommt hier auf ein Multiple von etwa 20. Allerdings dürfte sich diese Relation bei den Pfälzern für 2016/17 (das Geschäftsjahr endet am 30. September) auf etwa 12 deutlich ermäßigen. Gegenwärtig würden wir trotzdem die Basler-Aktie vorziehen. Die offizielle Prognose für 2015 – Umsatz zwischen 81 und 84 Mio. Euro, bei einer Marge vor Steuern zwischen neun und zehn Prozent – lässt noch Raum nach oben. Allerdings sind Q1 und Q4 bei Basler im Normalfall eher schwächere Quartale. Bleibt also abzuwarten, was Basler im Abschlussviertel reißen kann. Unter Dividendenaspekten ist der Spezialwert dagegen nur durchschnittlich interessant. Sollte die Ausschüttung für 2015 bei 0,70 Euro pro Anteilschein bleiben, ergibt sich eine Rendite von 1,6 Prozent. Warburg Research taxiert das Kursziel derzeit auf 55 Euro – also etwa ein Viertel oberhalb der aktuellen Notiz. Das scheint uns eine angemessene Hausnummer zu sein.

Mittlerweile hat der Small Cap das Tal aber wieder verlassen und den Bereich um 43 zurückerobert. Inklusive der Nettofinanzguthaben von zuletzt 4,2 Mio. Euro kommt Basler damit auf einen Enterprise Value von rund 148 Mio. Euro, was etwa dem Faktor 16 auf das von boersengefluester.de für 2015 erwartete EBIT entspricht. Normalerweise kein ganz niedriger Wert. Aber verglichen mit der von Canon gezahlten Prämie für Axis wäre die Basler-Aktie noch immer viel zu günstig. Mobotix – eigentlich ein Software-Anbieter mit Kameraanbindung – kommt hier auf ein Multiple von etwa 20. Allerdings dürfte sich diese Relation bei den Pfälzern für 2016/17 (das Geschäftsjahr endet am 30. September) auf etwa 12 deutlich ermäßigen. Gegenwärtig würden wir trotzdem die Basler-Aktie vorziehen. Die offizielle Prognose für 2015 – Umsatz zwischen 81 und 84 Mio. Euro, bei einer Marge vor Steuern zwischen neun und zehn Prozent – lässt noch Raum nach oben. Allerdings sind Q1 und Q4 bei Basler im Normalfall eher schwächere Quartale. Bleibt also abzuwarten, was Basler im Abschlussviertel reißen kann. Unter Dividendenaspekten ist der Spezialwert dagegen nur durchschnittlich interessant. Sollte die Ausschüttung für 2015 bei 0,70 Euro pro Anteilschein bleiben, ergibt sich eine Rendite von 1,6 Prozent. Warburg Research taxiert das Kursziel derzeit auf 55 Euro – also etwa ein Viertel oberhalb der aktuellen Notiz. Das scheint uns eine angemessene Hausnummer zu sein.