Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

In die Kategorie Geburtstagsüberraschung fällt die geplante Einbringung der Heliad-Beteiligung Cubitabo (Bettenriese) in die sleepz Home GmbH für Oliver Borrmann nicht unbedingt. Dafür hat der SLEEPZ-Vorstandschef viel zu lange um den Deal geworben. Trotzdem dürfte das jetzt geschnürte Paket den Ehrentag des Managers nachträglich versüßt haben. Demnach hat die Frankfurter Beteiligungsgesellschaft Heliad Equity Partners GmbH & Co. KGaA in einem ersten Schritt 690.000 SLEEPZ-Aktien aus einer Kapitalerhöhung zu je 1,60 Euro gezeichnet – den Berlinern fließen brutto also schon einmal rund 1,1 Mio. Euro zu. Nachgelagert sollen dann sämtliche Cubitabo-Anteile – bewertet mit einem mittleren einstelligen Millionenbetrag – in die SLEEPZ-Tochter sleepz home eingebracht werden. Geplant ist dann, dass die sleepz home GmbH vollständig von der SLEEPZ AG übernommen wird.

Die dafür vorgesehene Sachkapitalerhöhung könnte die Zahl der SLEEPZ-Aktien nochmals um bis zu 4.011.236 Stück erhöhen. Noch steht das entsprechende Gutachten aus, doch aus heutiger Sicht rechnet das Management mit einer Bewertung von 1,80 Euro je SLEEPZ-Aktie für die bis zu 288.809 GmbH-Anteile an der sleepz home. Heliad-CEO Thomas Hanke spricht von „erheblichen Synergiepotentialen“ und erwartet „schnelle operative Erfolge“. Keine Frage: Der zweite Punkt ist genau das, was das SLEEPZ-Team um Oliver Borrmann gebrauchen kann. Zwischenzeitlich schien es 2017 so, als ob der amerikanische Ingenieur Edward A. Murphy sein berühmtes Gesetz (Alles, was schiefgehen kann, wird auch schiefgehen.), eigens für die SLEEPZ AG formuliert hätte. Dabei sah es mit der guten Platzierung der Eigenmarke Grafenfels im jüngsten Matratzenvergleich der Stiftung Warentest im Herbst noch so aus, als ob endlich bessere Zeiten anbrechen würden.

[caption id="attachment_108684" align="alignnone" width="500"] Vakuumierte Grafenfels-Matratze[/caption]

Allerdings durchkreuzten Probleme bei der Materialbeschaffung – unter anderem ausgelöst durch den belasteten BASF-Grundstoff für die Matratzenherstellung – die Absatzhoffnungen und bescherten stattdessen ewig lange Lieferzeiten und ein angeknackstes Verbrauchervertrauen. Zumindest in Sachen Verfügbarkeit stehen die Ampeln wieder auf Grün: Sowohl auf Amazon, als auch über die Grafenfels-Seite ist die von der Stiftung Warentest für gut befundene Grafenfels-Matratze sofort verfügbar. Auch für die Eigenmarke Matratzenheld – mit 149,95 Euro im Standardmaß preislich unterhalb der Bodyguard-Matratze des Überfliegers Bett1 angesiedelt – gibt es auf Amazon keine Wartezeiten. Das sind gute Nachrichten, die sich an der Börse noch nicht unbedingt voll rumgesprochen haben. Im kommenden Jahr sollen die Eigenmarken bereits einen „signifikanten“ Teil zum Umsatz beisteuern.

Vakuumierte Grafenfels-Matratze[/caption]

Allerdings durchkreuzten Probleme bei der Materialbeschaffung – unter anderem ausgelöst durch den belasteten BASF-Grundstoff für die Matratzenherstellung – die Absatzhoffnungen und bescherten stattdessen ewig lange Lieferzeiten und ein angeknackstes Verbrauchervertrauen. Zumindest in Sachen Verfügbarkeit stehen die Ampeln wieder auf Grün: Sowohl auf Amazon, als auch über die Grafenfels-Seite ist die von der Stiftung Warentest für gut befundene Grafenfels-Matratze sofort verfügbar. Auch für die Eigenmarke Matratzenheld – mit 149,95 Euro im Standardmaß preislich unterhalb der Bodyguard-Matratze des Überfliegers Bett1 angesiedelt – gibt es auf Amazon keine Wartezeiten. Das sind gute Nachrichten, die sich an der Börse noch nicht unbedingt voll rumgesprochen haben. Im kommenden Jahr sollen die Eigenmarken bereits einen „signifikanten“ Teil zum Umsatz beisteuern.

Die Analysten von Montega aus Hamburg hatten die SLEEPZ-Aktie – genau wie boersengefluester.de auch – zuletzt mit „Halten“ eingestuft. Dabei gab Montega ein Kursziel von 1,80 Euro aus. Keine Frage: Noch ist der Small Cap eine super heiße Kiste, das Vertrauen vieler Investoren in die SLEEPZ-Aktie liegt komplett am Boden. Doch es gibt auch erhebliche Chancen: Unter normalen Umständen kann 2018 nur sehr viel besser laufen als die vergangenen zwölf Monate. Der Zusammenschluss mit Cubitabo ist ebenfalls ein positives Signal. Wir schauen uns die Entwicklung noch ein wenig an, doch allmählich ist es vielleicht gar nicht verkehrt, sich ein paar Stücke der SLEEPZ-Aktie ins Depot zu legen.

Die Analysten von Montega aus Hamburg hatten die SLEEPZ-Aktie – genau wie boersengefluester.de auch – zuletzt mit „Halten“ eingestuft. Dabei gab Montega ein Kursziel von 1,80 Euro aus. Keine Frage: Noch ist der Small Cap eine super heiße Kiste, das Vertrauen vieler Investoren in die SLEEPZ-Aktie liegt komplett am Boden. Doch es gibt auch erhebliche Chancen: Unter normalen Umständen kann 2018 nur sehr viel besser laufen als die vergangenen zwölf Monate. Der Zusammenschluss mit Cubitabo ist ebenfalls ein positives Signal. Wir schauen uns die Entwicklung noch ein wenig an, doch allmählich ist es vielleicht gar nicht verkehrt, sich ein paar Stücke der SLEEPZ-Aktie ins Depot zu legen.

Vakuumierte Grafenfels-Matratze[/caption]

Allerdings durchkreuzten Probleme bei der Materialbeschaffung – unter anderem ausgelöst durch den belasteten BASF-Grundstoff für die Matratzenherstellung – die Absatzhoffnungen und bescherten stattdessen ewig lange Lieferzeiten und ein angeknackstes Verbrauchervertrauen. Zumindest in Sachen Verfügbarkeit stehen die Ampeln wieder auf Grün: Sowohl auf Amazon, als auch über die Grafenfels-Seite ist die von der Stiftung Warentest für gut befundene Grafenfels-Matratze sofort verfügbar. Auch für die Eigenmarke Matratzenheld – mit 149,95 Euro im Standardmaß preislich unterhalb der Bodyguard-Matratze des Überfliegers Bett1 angesiedelt – gibt es auf Amazon keine Wartezeiten. Das sind gute Nachrichten, die sich an der Börse noch nicht unbedingt voll rumgesprochen haben. Im kommenden Jahr sollen die Eigenmarken bereits einen „signifikanten“ Teil zum Umsatz beisteuern.

Vakuumierte Grafenfels-Matratze[/caption]

Allerdings durchkreuzten Probleme bei der Materialbeschaffung – unter anderem ausgelöst durch den belasteten BASF-Grundstoff für die Matratzenherstellung – die Absatzhoffnungen und bescherten stattdessen ewig lange Lieferzeiten und ein angeknackstes Verbrauchervertrauen. Zumindest in Sachen Verfügbarkeit stehen die Ampeln wieder auf Grün: Sowohl auf Amazon, als auch über die Grafenfels-Seite ist die von der Stiftung Warentest für gut befundene Grafenfels-Matratze sofort verfügbar. Auch für die Eigenmarke Matratzenheld – mit 149,95 Euro im Standardmaß preislich unterhalb der Bodyguard-Matratze des Überfliegers Bett1 angesiedelt – gibt es auf Amazon keine Wartezeiten. Das sind gute Nachrichten, die sich an der Börse noch nicht unbedingt voll rumgesprochen haben. Im kommenden Jahr sollen die Eigenmarken bereits einen „signifikanten“ Teil zum Umsatz beisteuern.

SLEEPZ

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio € | 02.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Es müssen ja nicht immer nur knallharte Fakten und Performancedaten sein, wenn es um das Thema Aktie geht. So ist es ist noch gar nicht lange her, da bekam boersengefluester.de für das exklusive Ranking der 55 wichtigsten deutschen Börsenstädte (den Beitrag finden Sie HIER) jede Menge positive Resonanz von den Lesern. Ende Oktober 2017 hatten wir unsere Datenbank nach den wichtigsten Bundesländern und Städten – gemessen an der Marktkapitalisierung und Anzahl der dort firmierenden Unternehmen – gefiltert. Das war damals noch eine vergleichsweise mühsame und vor allen Dingen statische Angelegenheit, weil wir sämtliche Kennzahlen einzeln zusammentragen mussten. Richtig gefallen hat uns das natürlich nicht, zumal boersengefluester.de die Entwicklung des Rankings gern jeden Tag mit aktuellen Daten aufgelistet hätte – und zwar nach allen Kriterien sortierbar, so wie es sich für eine auf Datenjournalismus spezialisierte Plattform gehört.

Also haben wir den Entschluss gefasst, ein entsprechendes Tool zu programmieren, doch der Teufel steckt im Detail: Wolfsburg hat mit Volkswagen eben nur ein börsennotiertes Unternehmen und nicht zwei in Form von Volkswagen Stämmen und Volkswagen Vorzügen. Und was ist mit Unternehmen wie Infineon (Neubiberg), ProSiebenSat1.Media (Unterföhring) oder Morphosys (Martinsried) , die in der Peripherie von bekannten Städten – in diesem Fall München – sitzen? Hier sollten die Ergebnisse nicht zu kleinteilig werden, es galt also jede Menge Ausnahmen zu programmieren. Von dem Ergebnis können Sie sich ab sofort überzeugen – der neueste Ableger aus der Tool-Familie von boersengefluester.de ist nun nämlich live.

[sws_blue_box box_size="640"]Direkt zu dem boersengefluester.de-Tool: Top-Ranking der deutschen Börsenstädte[/sws_blue_box]

Die wesentlichen Eckdaten kurz zusammengefasst:

München ist mit 74 Unternehmen, die insgesamt gut 465 Mrd. Euro an Börsenwert auf die Waagschale bringen, ganz klar die Nummer eins der deutschen Börsenstädte. Zudem hat München mit sieben DAX-Konzernen, jeweils vier MDAX- und SDAX-Vertretern sowie acht TecDAX-Gesellschaften und auch acht Scale-Mitgliedern den mit Abstand größten Promifaktor.

Bonn und Walldorf haben zwar nicht übermäßig viel Masse zu bieten, stehen aufgrund der DAX-Schwergewichte Deutsche Telekom und Deutsche Post bzw. SAP aber trotzdem auf dem Treppchen.

Sehr stark präsentiert sich Düsseldorf, nicht nur wegen Henkel und E.ON. Immerhin sieben MDAX-Konzerne und ein SDAX-Wert (bet-at-home.com) haben ihren Sitz in der Landeshauptstadt von Nordrhein-Westfalen.

Der Finanzplatz Frankfurt speist seine Börsenpower – wie könnte es anders sein – primär aus den Finanztiteln, aber auch eine Reihe von Immobiliengesellschaften sitzt am Main. Und dann gibt es ja auch noch den Frankfurter Flughafenbetreiber Fraport.

Hamburg gewinnt aus Börsensicht weiter an Bedeutung – nicht nur wegen des DAX-Konzerns Beiersdorf. Auch eine Reihe von Vertretern aus MDAX, SDAX, TecDAX und dem neuen Börsensegment Scale haben ihren Sitz an der Elbe. Insgesamt bringen es die 38 in Hamburg angesiedelten Unternehmen auf eine Marktkapitalisierung von rund 62,6 Mrd. Euro.

Berliner Unternehmen kommen addiert zwar „nur“ auf eine Marktkapitalisierung von gut 45 Mrd. Euro. Bemerkenswert ist jedoch, dass sich die Zahl der von uns gecoverten börsennotierten Gesellschaften mit Sitz in Berlin mittlerweile auf 52 erhöht hat – tatsächlich sind es noch ein wenig mehr, aber Exoten wie den Zoologischen Garten Berlin haben wir nicht regelmäßig auf dem Radar.

...

Die wesentlichen Eckdaten kurz zusammengefasst:

München ist mit 74 Unternehmen, die insgesamt gut 465 Mrd. Euro an Börsenwert auf die Waagschale bringen, ganz klar die Nummer eins der deutschen Börsenstädte. Zudem hat München mit sieben DAX-Konzernen, jeweils vier MDAX- und SDAX-Vertretern sowie acht TecDAX-Gesellschaften und auch acht Scale-Mitgliedern den mit Abstand größten Promifaktor.

Bonn und Walldorf haben zwar nicht übermäßig viel Masse zu bieten, stehen aufgrund der DAX-Schwergewichte Deutsche Telekom und Deutsche Post bzw. SAP aber trotzdem auf dem Treppchen.

Sehr stark präsentiert sich Düsseldorf, nicht nur wegen Henkel und E.ON. Immerhin sieben MDAX-Konzerne und ein SDAX-Wert (bet-at-home.com) haben ihren Sitz in der Landeshauptstadt von Nordrhein-Westfalen.

Der Finanzplatz Frankfurt speist seine Börsenpower – wie könnte es anders sein – primär aus den Finanztiteln, aber auch eine Reihe von Immobiliengesellschaften sitzt am Main. Und dann gibt es ja auch noch den Frankfurter Flughafenbetreiber Fraport.

Hamburg gewinnt aus Börsensicht weiter an Bedeutung – nicht nur wegen des DAX-Konzerns Beiersdorf. Auch eine Reihe von Vertretern aus MDAX, SDAX, TecDAX und dem neuen Börsensegment Scale haben ihren Sitz an der Elbe. Insgesamt bringen es die 38 in Hamburg angesiedelten Unternehmen auf eine Marktkapitalisierung von rund 62,6 Mrd. Euro.

Berliner Unternehmen kommen addiert zwar „nur“ auf eine Marktkapitalisierung von gut 45 Mrd. Euro. Bemerkenswert ist jedoch, dass sich die Zahl der von uns gecoverten börsennotierten Gesellschaften mit Sitz in Berlin mittlerweile auf 52 erhöht hat – tatsächlich sind es noch ein wenig mehr, aber Exoten wie den Zoologischen Garten Berlin haben wir nicht regelmäßig auf dem Radar.

...

Die wesentlichen Eckdaten kurz zusammengefasst:

München ist mit 74 Unternehmen, die insgesamt gut 465 Mrd. Euro an Börsenwert auf die Waagschale bringen, ganz klar die Nummer eins der deutschen Börsenstädte. Zudem hat München mit sieben DAX-Konzernen, jeweils vier MDAX- und SDAX-Vertretern sowie acht TecDAX-Gesellschaften und auch acht Scale-Mitgliedern den mit Abstand größten Promifaktor.

Bonn und Walldorf haben zwar nicht übermäßig viel Masse zu bieten, stehen aufgrund der DAX-Schwergewichte Deutsche Telekom und Deutsche Post bzw. SAP aber trotzdem auf dem Treppchen.

Sehr stark präsentiert sich Düsseldorf, nicht nur wegen Henkel und E.ON. Immerhin sieben MDAX-Konzerne und ein SDAX-Wert (bet-at-home.com) haben ihren Sitz in der Landeshauptstadt von Nordrhein-Westfalen.

Der Finanzplatz Frankfurt speist seine Börsenpower – wie könnte es anders sein – primär aus den Finanztiteln, aber auch eine Reihe von Immobiliengesellschaften sitzt am Main. Und dann gibt es ja auch noch den Frankfurter Flughafenbetreiber Fraport.

Hamburg gewinnt aus Börsensicht weiter an Bedeutung – nicht nur wegen des DAX-Konzerns Beiersdorf. Auch eine Reihe von Vertretern aus MDAX, SDAX, TecDAX und dem neuen Börsensegment Scale haben ihren Sitz an der Elbe. Insgesamt bringen es die 38 in Hamburg angesiedelten Unternehmen auf eine Marktkapitalisierung von rund 62,6 Mrd. Euro.

Berliner Unternehmen kommen addiert zwar „nur“ auf eine Marktkapitalisierung von gut 45 Mrd. Euro. Bemerkenswert ist jedoch, dass sich die Zahl der von uns gecoverten börsennotierten Gesellschaften mit Sitz in Berlin mittlerweile auf 52 erhöht hat – tatsächlich sind es noch ein wenig mehr, aber Exoten wie den Zoologischen Garten Berlin haben wir nicht regelmäßig auf dem Radar.

...

Die wesentlichen Eckdaten kurz zusammengefasst:

München ist mit 74 Unternehmen, die insgesamt gut 465 Mrd. Euro an Börsenwert auf die Waagschale bringen, ganz klar die Nummer eins der deutschen Börsenstädte. Zudem hat München mit sieben DAX-Konzernen, jeweils vier MDAX- und SDAX-Vertretern sowie acht TecDAX-Gesellschaften und auch acht Scale-Mitgliedern den mit Abstand größten Promifaktor.

Bonn und Walldorf haben zwar nicht übermäßig viel Masse zu bieten, stehen aufgrund der DAX-Schwergewichte Deutsche Telekom und Deutsche Post bzw. SAP aber trotzdem auf dem Treppchen.

Sehr stark präsentiert sich Düsseldorf, nicht nur wegen Henkel und E.ON. Immerhin sieben MDAX-Konzerne und ein SDAX-Wert (bet-at-home.com) haben ihren Sitz in der Landeshauptstadt von Nordrhein-Westfalen.

Der Finanzplatz Frankfurt speist seine Börsenpower – wie könnte es anders sein – primär aus den Finanztiteln, aber auch eine Reihe von Immobiliengesellschaften sitzt am Main. Und dann gibt es ja auch noch den Frankfurter Flughafenbetreiber Fraport.

Hamburg gewinnt aus Börsensicht weiter an Bedeutung – nicht nur wegen des DAX-Konzerns Beiersdorf. Auch eine Reihe von Vertretern aus MDAX, SDAX, TecDAX und dem neuen Börsensegment Scale haben ihren Sitz an der Elbe. Insgesamt bringen es die 38 in Hamburg angesiedelten Unternehmen auf eine Marktkapitalisierung von rund 62,6 Mrd. Euro.

Berliner Unternehmen kommen addiert zwar „nur“ auf eine Marktkapitalisierung von gut 45 Mrd. Euro. Bemerkenswert ist jedoch, dass sich die Zahl der von uns gecoverten börsennotierten Gesellschaften mit Sitz in Berlin mittlerweile auf 52 erhöht hat – tatsächlich sind es noch ein wenig mehr, aber Exoten wie den Zoologischen Garten Berlin haben wir nicht regelmäßig auf dem Radar.

...

© boersengefluester.de | Redaktion

Beteiligungsgesellschaften gibt es in allen Facetten an der Börse: Von der klassischen Mittelstands-Holding bis hin zu Sanierungsexperten mit eher kurzfristigem Fokus. Die Blue Cap AG bewegt sich hier in der goldenen Mitte. Die Münchner setzen einerseits auf klassischen Mittelstand, der sich zwar in Umbruchsituationen wie einer ungeregelten Nachfolgesituation befinden kann. Normalerweise sollte das Kerngeschäft jedoch intakt sein. Keine Regel ohne Ausnahme: Auch Blue Cap verfügt über enorme Sanierungskompetenz. Die Beteiligungshöhe geht dabei in der Regel Richtung 100 Prozent und ist langfristig ausgelegt. In der Spezialwerteszene genießt die Gesellschaft um Vorstand und Großaktionär Dr. Hannspeter Schubert einen prima Ruf – was sich auch im starken Kursverlauf widerspiegelt. Boersengefluester.de traf Schubert in München zum Interview und fragte ihn nach den wichtigsten Ereignissen 2017, den Dividendenplänen und dem Ausblick für 2018. Natürlich ging es auch um die Beteiligung an Greiffenberger sowie einem Zwischenfazit zum Listing im Börsensegment Scale. Die Analysten von Warburg Research empfehlen die Blue Cap-Aktie derzeit mit Kursziel 26 Euro zum Kauf. So gesehen verfügt der Titel noch immer über ein knackiges Potenzial.

...

© boersengefluester.de | Redaktion

Es hat eine ganze Weile gebraucht, bis der Vorstand von m-u-t AG Messgeräte für Medizin- und Umwelttechnik die große Bühne gesucht hat. Immerhin gab es in den vergangenen knapp drei Jahren – so lange sind Fabian Peters (Finanzen) und Maik Müller (Technik) mittlerweile im Amt – zunächst einmal jede Menge Arbeit zu erledigen. So hatte das in Wedel bei Hamburg ansässige Unternehmen durch Personalrochaden und eine mangelhafte Rentabilität viel Vertrauen am Kapitalmarkt verspielt. Doch das Team um Peters und Müller hat den Messtechnikspezialisten wieder in die Spur gebracht und die eigenen Prognosen regelmäßig übertroffen. Kein Wunder, dass die im Börsensegment Scale gelistete m-u-t-Aktie massiv Fahrt aufgenommen hat und mit knapp 19 Euro auf All-Time-High notiert.

Wer den Titel schon länger im Depot hat, kann sich also die Hände reiben. Aber wie sieht es mit einem Neueinstieg auf dem aktuellen Kursniveau aus? Soviel vorweg: Auf der von GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz gehörte die – mit Spannung erwartete – Präsentation von Fabian Peters und Maik Müller zu den absoluten Highlights. Und vermutlich werden sich die beiden Manager am Ende selbst ein wenig gewundert haben, wie knackig sie vorgetragen haben. Offenbar hat sich der Trainingsbesuch auf dem wenige Wochen zuvor stattgefundenen Eigenkapitalforum gelohnt. Gute Nachrichten hatte das Unternehmen ohnehin eine Menge im Gepäck: Nach starken Neun-Monats-Zahlen liegt die Messlatte für den 2017er-Umsatz nun am oberen Ende der zuvor kommunizierten Spanne von 56 bis 59 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) soll bei rund 9 Mio. Euro ankommen. Zuvor rechnete m-u-t beim Betriebsergebnis mit einem Korridor zwischen 8,0 und 8,5 Mio. Euro. Demnach steuert das Unternehmen auf eine operative Rendite von 15 Prozent zu. „Ein Unternehmen wie m-u-t muss zweistellige EBIT-Margen erzielen“, sagt CFO Peters. „Klasse statt Masse. Wir machen nur noch Geschäfte, die profitabel sind.“

Bemerkenswert: Innerhalb von drei bis fünf Jahren will der Konzern ein Erlösniveau von 100 Mio. Euro erreichen. Bei einer von boersengefluester.de unterstellten operativen Marge zwischen 10 und 15 Prozent, könnte m-u-t perspektivisch beim EBIT damit auf Größenordnungen zwischen 10 und 15 Mio. Euro zusteuern. Zum Vergleich: Die aktuelle Marktkapitalisierung beträgt knapp 91 Mio. Euro. Überzogen bewertet ist die Aktie also nicht – trotz des steil anmutenden Chartverlaufs. Ein Teil der Erlöszuwächse wird dabei freilich auf Akquisitionen zurückzuführen sein – jüngstes Beispiel ist die Ende November übernommene LayTec aus Berlin, deren Messtechnikprodukte bei der Herstellung von Leuchtdioden und Halbleiterlasern eingesetzt werden. „Das Unternehmen passt perfekt zu uns“, sagt m-u-t-Vorstand Peters. LayTec erwartet für 2017 rund 6,5 Mio. Umsatz und agiert mit einer EBIT-Marge im oberen einstelligen Bereich. „Mittelfristig soll die Rendite auf m-u-t-Niveau steigen.“

Um auch unterm Strich mehr Ergebnis je Aktie zeigen zu können, genießt zudem das Thema Minderheiten weiterhin Priorität. An der Avantes Holding aus den Niederlanden hat m-u-t zuletzt etwa den verbleibenden 25,04-Prozent-Anteil übernommen. Der exakte Kaufpreis hierfür lässt sich freilich noch nicht beziffern, da er an bestimmte Kennzahlen des Jahresergebnisses für 2017 gekoppelt ist. Eine Kapitalerhöhung zur Finanzierung der Transaktion ist jedoch nicht geplant. Losgelöst davon profitieren die Schleswig-Holsteiner von übergreifenden Trends, etwa, dass die Messtechnik zunehmend mehr in den Produktionsprozess einzieht und nicht mehr nur – wie früher – am Ende der Wertschöpfungskette zur Qualitätssicherung steht. So gesehen reiht sich die m-u-t-Aktie in die Reihe anderer, ebenfalls super performenden Vision-/Automatisierungs-Aktien wie Isra Vision, Viscom, Carl Zeiss Meditec oder Basler. Dabei handelt es sich eher um eine börsenmäßige Peer Group. Echte Überschneidungen bestehen höchstens in Teilbereichen zu Zeiss.

Für boersengefluester.de bietet m-u-t weiterhin eine intakte Investmentstory. Sofern der Gesamtmarkt keine Schieflage bekommt, sollte der Scale-Titel auch im kommenden Jahr an Wert zulegen können. Auf der MKK in München gab es jedenfalls viele positive Stimmen zu der – ausnehmend gut besuchten – Präsentation der m-u-t-Vorstände Fabian Peters und Maik Müller.

Bemerkenswert: Innerhalb von drei bis fünf Jahren will der Konzern ein Erlösniveau von 100 Mio. Euro erreichen. Bei einer von boersengefluester.de unterstellten operativen Marge zwischen 10 und 15 Prozent, könnte m-u-t perspektivisch beim EBIT damit auf Größenordnungen zwischen 10 und 15 Mio. Euro zusteuern. Zum Vergleich: Die aktuelle Marktkapitalisierung beträgt knapp 91 Mio. Euro. Überzogen bewertet ist die Aktie also nicht – trotz des steil anmutenden Chartverlaufs. Ein Teil der Erlöszuwächse wird dabei freilich auf Akquisitionen zurückzuführen sein – jüngstes Beispiel ist die Ende November übernommene LayTec aus Berlin, deren Messtechnikprodukte bei der Herstellung von Leuchtdioden und Halbleiterlasern eingesetzt werden. „Das Unternehmen passt perfekt zu uns“, sagt m-u-t-Vorstand Peters. LayTec erwartet für 2017 rund 6,5 Mio. Umsatz und agiert mit einer EBIT-Marge im oberen einstelligen Bereich. „Mittelfristig soll die Rendite auf m-u-t-Niveau steigen.“

Um auch unterm Strich mehr Ergebnis je Aktie zeigen zu können, genießt zudem das Thema Minderheiten weiterhin Priorität. An der Avantes Holding aus den Niederlanden hat m-u-t zuletzt etwa den verbleibenden 25,04-Prozent-Anteil übernommen. Der exakte Kaufpreis hierfür lässt sich freilich noch nicht beziffern, da er an bestimmte Kennzahlen des Jahresergebnisses für 2017 gekoppelt ist. Eine Kapitalerhöhung zur Finanzierung der Transaktion ist jedoch nicht geplant. Losgelöst davon profitieren die Schleswig-Holsteiner von übergreifenden Trends, etwa, dass die Messtechnik zunehmend mehr in den Produktionsprozess einzieht und nicht mehr nur – wie früher – am Ende der Wertschöpfungskette zur Qualitätssicherung steht. So gesehen reiht sich die m-u-t-Aktie in die Reihe anderer, ebenfalls super performenden Vision-/Automatisierungs-Aktien wie Isra Vision, Viscom, Carl Zeiss Meditec oder Basler. Dabei handelt es sich eher um eine börsenmäßige Peer Group. Echte Überschneidungen bestehen höchstens in Teilbereichen zu Zeiss.

Für boersengefluester.de bietet m-u-t weiterhin eine intakte Investmentstory. Sofern der Gesamtmarkt keine Schieflage bekommt, sollte der Scale-Titel auch im kommenden Jahr an Wert zulegen können. Auf der MKK in München gab es jedenfalls viele positive Stimmen zu der – ausnehmend gut besuchten – Präsentation der m-u-t-Vorstände Fabian Peters und Maik Müller.

Nynomic

Kurs: 9,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nynomic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0MSN1 | DE000A0MSN11 | AG | 65,21 Mio € | 02.07.2007 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 78,56 | 105,08 | 116,79 | 117,99 | 102,42 | 102,50 | 0,00 | |

| EBITDA1,2 | 11,43 | 17,00 | 19,18 | 20,22 | 15,51 | 7,00 | 0,00 | |

| EBITDA-margin %3 | 14,55 | 16,18 | 16,42 | 17,14 | 15,14 | 6,83 | 0,00 | |

| EBIT1,4 | 7,97 | 12,99 | 15,08 | 15,43 | 7,39 | 2,00 | 0,00 | |

| EBIT-margin %5 | 10,15 | 12,36 | 12,91 | 13,08 | 7,22 | 1,95 | 0,00 | |

| Net profit1 | 5,18 | 9,52 | 9,95 | 10,53 | -0,27 | -0,15 | 0,00 | |

| Net-margin %6 | 6,59 | 9,06 | 8,52 | 8,92 | -0,26 | -0,15 | 0,00 | |

| Cashflow1,7 | 6,37 | 17,83 | 9,68 | 3,17 | 7,79 | 6,80 | 0,00 | |

| Earnings per share8 | 0,83 | 1,37 | 1,26 | 1,47 | -0,10 | -0,02 | 0,70 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

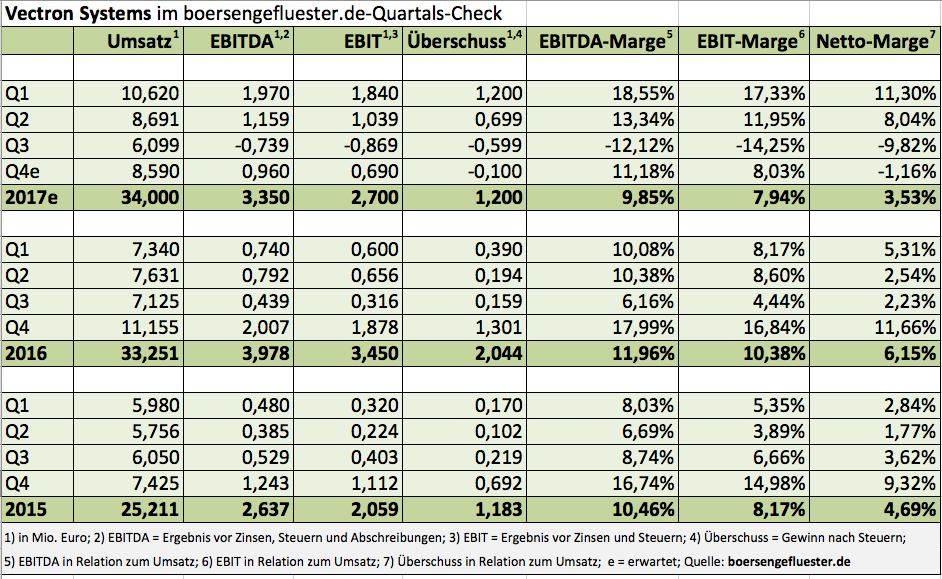

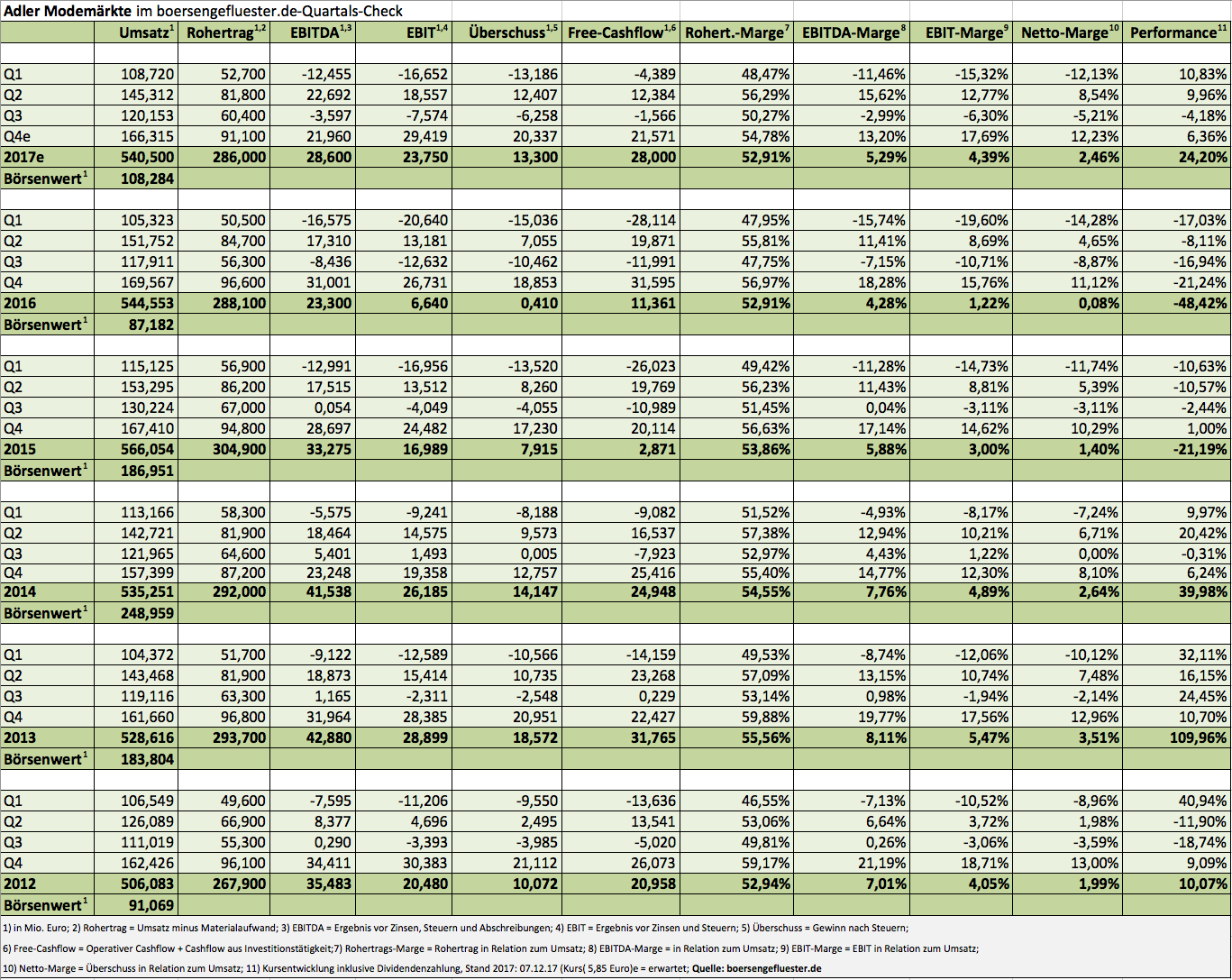

Auf den ersten Blick erschließt sich dem Anleger nicht, welches Potenzial im Kassenhersteller Vectron Systems steckt. So hat sich der Aktienkurs nach steilem Anstieg in den vergangenen sechs Monaten beinahe halbiert und auch die Unternehmenszahlen des dritten Quartals waren alles andere als erbaulich. Dennoch schlummert in der Vectron-Aktie erhebliche Fantasie. Zusammen mit Coca Cola wollen die Münsteraner im zweiten Quartal 2018 das Restaurantportal GetHappy starten, das auf der bisherigen Marketingplattform bonVito aufbaut. Damit will das Unternehmen in ganz neue Umsatzregionen vorstoßen. Bis es so weit ist drohen noch ein paar „Schlaglöcher“ – wie sich Thomas Stümmler, Vorstand und Großaktionär von Vectron, ausdrückt. Boersengefluester.de hat den Manager sowohl auf der von GBC organisierten MKK Münchner Kapitalmarkt Konferenz als auch auf der Prior Kapitalmarktkonferenz in der Nähe von Frankfurt getroffen und mit ihm Chancen und Risiken der künftigen Entwicklung diskutiert. Vor genau einem Jahr sorgte er mit der Äußerung für Aufsehen: „Wenn man glaubt, dass bonVito klappt, muss man an den aktuellen Kurs wohl noch eine Null dranhängen.“ Damals stand der Kurs bei rund 14 Euro (bereinigt um die Gratis-Kapitalerhöhung aus Gesellschaftsmittel im Verhältnis 4 zu 1; unbereinigt 55 Euro). Boersengefluester.de hatte HIER ausführlich berichtet.

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

Bereits in der zweiten Jahreshälfte kam der Nachfrageschub zum Erliegen. Im dritten Quartal ist Vectron sogar – wegen der Entwicklungskosten für GetHappy – in die Verlustzone gerutscht. Im vierten Quartal 2017 sollten umfangreiche Marketingmaßnahmen das Geschäft beleben. Wenn wir die Physiognomie von Stümmler richtig deuten, dann hat das wohl nicht so wirklich geklappt. Im ganzen Jahr 2017 wird der Umsatz kaum die Vorjahreserlöse übersteigen. Der Jahresüberschuss wird voraussichtlich bei wenig mehr als der Hälfte des Vorjahrs liegen. Erhebliche Aufwendungen für die Entwicklung schlagen hier zu Buche. Ab Anfang 2018 können Steuerbeamte in den Gastronomiebetrieben unangekündigte Kontrollen durchführen. Tun sie dieses intensiv, könnte das positive Auswirkungen auf das Vectron-Geschäft haben. Doch Stümmler ist auch darauf vorbereitet, dass „wir 2018 ein Schlagloch mitnehmen müssen. “Einen „einstelligen Millionenbetrag Verlust“ will er nicht ausschließen. „Doch 2019 wird hervorragend.“ Denn 2020 müssen alle Kassensysteme einem neuen einheitlichen Standard genügen. Verweigerer drohen Strafen von 5000 Euro. Weil Stümmler seine „Pappenheimer“ kennt, die sich staatlicher Überwachungen nur sehr ungern unterziehen, erwartet er auch zu Beginn des Jahres 2020 eine anhaltend rege Nachfrage nach innovativen Kassensystemen.

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

Bereits in der zweiten Jahreshälfte kam der Nachfrageschub zum Erliegen. Im dritten Quartal ist Vectron sogar – wegen der Entwicklungskosten für GetHappy – in die Verlustzone gerutscht. Im vierten Quartal 2017 sollten umfangreiche Marketingmaßnahmen das Geschäft beleben. Wenn wir die Physiognomie von Stümmler richtig deuten, dann hat das wohl nicht so wirklich geklappt. Im ganzen Jahr 2017 wird der Umsatz kaum die Vorjahreserlöse übersteigen. Der Jahresüberschuss wird voraussichtlich bei wenig mehr als der Hälfte des Vorjahrs liegen. Erhebliche Aufwendungen für die Entwicklung schlagen hier zu Buche. Ab Anfang 2018 können Steuerbeamte in den Gastronomiebetrieben unangekündigte Kontrollen durchführen. Tun sie dieses intensiv, könnte das positive Auswirkungen auf das Vectron-Geschäft haben. Doch Stümmler ist auch darauf vorbereitet, dass „wir 2018 ein Schlagloch mitnehmen müssen. “Einen „einstelligen Millionenbetrag Verlust“ will er nicht ausschließen. „Doch 2019 wird hervorragend.“ Denn 2020 müssen alle Kassensysteme einem neuen einheitlichen Standard genügen. Verweigerer drohen Strafen von 5000 Euro. Weil Stümmler seine „Pappenheimer“ kennt, die sich staatlicher Überwachungen nur sehr ungern unterziehen, erwartet er auch zu Beginn des Jahres 2020 eine anhaltend rege Nachfrage nach innovativen Kassensystemen.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Und genau hier sieht Stümmler erkleckliches Kurspotenzial. Allein in Deutschland sieht er für Vectron ein Umsatzpotenzial auf der GetHappy-Plattform von 100 Mio. bis 200 Mio. Euro im Jahr. Er rechnet vor: „Es gibt 210.000 Gastronomiebetriebe in Deutschland. Wenn wir in den kommenden Jahren nur die Hälfte konvertieren können und einen durchschnittlichen Umsatz mit diesen Betrieben von rund 100 Euro im Monat machen, dann kommen wir schon auf mehr als 100 Mio. Euro Umsatz.“ Dabei legt er nur eine Provision von etwa fünf Prozent der Restauranterlöse zugrunde. Wettbewerber wie Lieferheld.de oder Lieferando.de sollen angeblich 15 Prozent kassieren und durchschnittliche Umsätze je Gastro-Betrieb von mehr als 300 Euro monatlich erzielen.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Und genau hier sieht Stümmler erkleckliches Kurspotenzial. Allein in Deutschland sieht er für Vectron ein Umsatzpotenzial auf der GetHappy-Plattform von 100 Mio. bis 200 Mio. Euro im Jahr. Er rechnet vor: „Es gibt 210.000 Gastronomiebetriebe in Deutschland. Wenn wir in den kommenden Jahren nur die Hälfte konvertieren können und einen durchschnittlichen Umsatz mit diesen Betrieben von rund 100 Euro im Monat machen, dann kommen wir schon auf mehr als 100 Mio. Euro Umsatz.“ Dabei legt er nur eine Provision von etwa fünf Prozent der Restauranterlöse zugrunde. Wettbewerber wie Lieferheld.de oder Lieferando.de sollen angeblich 15 Prozent kassieren und durchschnittliche Umsätze je Gastro-Betrieb von mehr als 300 Euro monatlich erzielen.

Was macht Stümmler nun so zuversichtlich, dass er mit GetHappy Erfolg haben wird? Ein wesentlicher Faktor ist Kooperationspartner Coca Cola. In Deutschland betreuen 750 Verkäufer etwa 95 Prozent aller Gastronomiebetriebe. Bei acht besuchten Restaurants pro Mitarbeiter täglich und 20 Arbeitstagen im Monat, werden theoretisch alle deutschen Gastronomiebetriebe in zwei Monaten – oder sechsmal in Jahr – persönlich besucht. Diese Marketingpower steht GetHappy zur Verfügung. Dafür teilt sich Vectron die Erlöse mit Coca Cola, muss dafür aber kein eigenes Geld – wie etwa takeaway.com – in die Hand nehmen. Die genaue Aufteilung will Stümmler nicht verraten, lässt aber durchblicken, dass der größere Teil bei seinem Unternehmen bleibt. „Coca Cola ist hauptsächlich an den Daten interessiert“, so Stümmler. Damit wollen die Brausehersteller die eigene Produktpalette, die Produktion und Distribution optimieren. Hier sieht Stümmler auch Potenzial mit anderen Kunden. So erzählt er unter vorgehaltener Hand, dass selbst die größten Brauereien nicht wüssten, welchen Einfluss beispielsweise das Wetter auf den Biergenuss hätte. Wenn künftig die Restaurants, Kneipen und Imbisse digital vernetzt sind, können die Hersteller schneller Daten über die Akzeptanz ihrer Produkte erhalten und ihre Kunden optimal beliefern. Natürlich denkt Stümmler langfristig auch an den internationalen Rollout. Die Kooperation mit Coca Cola beschränkt sich derzeit jedoch auf Deutschland.

Nach dem Abflauen des Hypes, der nach Ansicht Stümmlers vornehmlich von privaten Investoren ausgelöst wurde, könnte die Vectron-Aktie bei 20 Euro einen Boden gefunden haben. Bei diesem Kurs ist das Internetgeschäft kaum eingepreist. Das Modell von Warburg Research errechnet ein Kursziel von 30 Euro. Das sind rund 50 Prozent Potenzial – ein günstiges Chance-Risiko-Verhältnis. Investoren müssen jedoch damit rechnen, dass ein flaues Geschäft im vierten Quartal und ein Verlust im kommenden Jahr die Stimmung und die Notierung belasten. Hier könnten sich gute Gelegenheiten für eine Aufstockung der Position bieten. Die Wahrscheinlichkeit, dass GetHappy am Ende ein Erfolg wird, ist nach Auffasung von Stümmler jedenfalls "wesentlich höher, als es die meisten Leute auf dem Radar haben" – so das Fazit des Managers auf der MKK in München. Aufgrund der Marktenge sollten Orders für die im Scale gelistete Aktie streng limitiert werden.

Nach dem Abflauen des Hypes, der nach Ansicht Stümmlers vornehmlich von privaten Investoren ausgelöst wurde, könnte die Vectron-Aktie bei 20 Euro einen Boden gefunden haben. Bei diesem Kurs ist das Internetgeschäft kaum eingepreist. Das Modell von Warburg Research errechnet ein Kursziel von 30 Euro. Das sind rund 50 Prozent Potenzial – ein günstiges Chance-Risiko-Verhältnis. Investoren müssen jedoch damit rechnen, dass ein flaues Geschäft im vierten Quartal und ein Verlust im kommenden Jahr die Stimmung und die Notierung belasten. Hier könnten sich gute Gelegenheiten für eine Aufstockung der Position bieten. Die Wahrscheinlichkeit, dass GetHappy am Ende ein Erfolg wird, ist nach Auffasung von Stümmler jedenfalls "wesentlich höher, als es die meisten Leute auf dem Radar haben" – so das Fazit des Managers auf der MKK in München. Aufgrund der Marktenge sollten Orders für die im Scale gelistete Aktie streng limitiert werden.

Vectron Systems

Kurs: 13,15

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

Bereits in der zweiten Jahreshälfte kam der Nachfrageschub zum Erliegen. Im dritten Quartal ist Vectron sogar – wegen der Entwicklungskosten für GetHappy – in die Verlustzone gerutscht. Im vierten Quartal 2017 sollten umfangreiche Marketingmaßnahmen das Geschäft beleben. Wenn wir die Physiognomie von Stümmler richtig deuten, dann hat das wohl nicht so wirklich geklappt. Im ganzen Jahr 2017 wird der Umsatz kaum die Vorjahreserlöse übersteigen. Der Jahresüberschuss wird voraussichtlich bei wenig mehr als der Hälfte des Vorjahrs liegen. Erhebliche Aufwendungen für die Entwicklung schlagen hier zu Buche. Ab Anfang 2018 können Steuerbeamte in den Gastronomiebetrieben unangekündigte Kontrollen durchführen. Tun sie dieses intensiv, könnte das positive Auswirkungen auf das Vectron-Geschäft haben. Doch Stümmler ist auch darauf vorbereitet, dass „wir 2018 ein Schlagloch mitnehmen müssen. “Einen „einstelligen Millionenbetrag Verlust“ will er nicht ausschließen. „Doch 2019 wird hervorragend.“ Denn 2020 müssen alle Kassensysteme einem neuen einheitlichen Standard genügen. Verweigerer drohen Strafen von 5000 Euro. Weil Stümmler seine „Pappenheimer“ kennt, die sich staatlicher Überwachungen nur sehr ungern unterziehen, erwartet er auch zu Beginn des Jahres 2020 eine anhaltend rege Nachfrage nach innovativen Kassensystemen.

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

Bereits in der zweiten Jahreshälfte kam der Nachfrageschub zum Erliegen. Im dritten Quartal ist Vectron sogar – wegen der Entwicklungskosten für GetHappy – in die Verlustzone gerutscht. Im vierten Quartal 2017 sollten umfangreiche Marketingmaßnahmen das Geschäft beleben. Wenn wir die Physiognomie von Stümmler richtig deuten, dann hat das wohl nicht so wirklich geklappt. Im ganzen Jahr 2017 wird der Umsatz kaum die Vorjahreserlöse übersteigen. Der Jahresüberschuss wird voraussichtlich bei wenig mehr als der Hälfte des Vorjahrs liegen. Erhebliche Aufwendungen für die Entwicklung schlagen hier zu Buche. Ab Anfang 2018 können Steuerbeamte in den Gastronomiebetrieben unangekündigte Kontrollen durchführen. Tun sie dieses intensiv, könnte das positive Auswirkungen auf das Vectron-Geschäft haben. Doch Stümmler ist auch darauf vorbereitet, dass „wir 2018 ein Schlagloch mitnehmen müssen. “Einen „einstelligen Millionenbetrag Verlust“ will er nicht ausschließen. „Doch 2019 wird hervorragend.“ Denn 2020 müssen alle Kassensysteme einem neuen einheitlichen Standard genügen. Verweigerer drohen Strafen von 5000 Euro. Weil Stümmler seine „Pappenheimer“ kennt, die sich staatlicher Überwachungen nur sehr ungern unterziehen, erwartet er auch zu Beginn des Jahres 2020 eine anhaltend rege Nachfrage nach innovativen Kassensystemen.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Und genau hier sieht Stümmler erkleckliches Kurspotenzial. Allein in Deutschland sieht er für Vectron ein Umsatzpotenzial auf der GetHappy-Plattform von 100 Mio. bis 200 Mio. Euro im Jahr. Er rechnet vor: „Es gibt 210.000 Gastronomiebetriebe in Deutschland. Wenn wir in den kommenden Jahren nur die Hälfte konvertieren können und einen durchschnittlichen Umsatz mit diesen Betrieben von rund 100 Euro im Monat machen, dann kommen wir schon auf mehr als 100 Mio. Euro Umsatz.“ Dabei legt er nur eine Provision von etwa fünf Prozent der Restauranterlöse zugrunde. Wettbewerber wie Lieferheld.de oder Lieferando.de sollen angeblich 15 Prozent kassieren und durchschnittliche Umsätze je Gastro-Betrieb von mehr als 300 Euro monatlich erzielen.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Und genau hier sieht Stümmler erkleckliches Kurspotenzial. Allein in Deutschland sieht er für Vectron ein Umsatzpotenzial auf der GetHappy-Plattform von 100 Mio. bis 200 Mio. Euro im Jahr. Er rechnet vor: „Es gibt 210.000 Gastronomiebetriebe in Deutschland. Wenn wir in den kommenden Jahren nur die Hälfte konvertieren können und einen durchschnittlichen Umsatz mit diesen Betrieben von rund 100 Euro im Monat machen, dann kommen wir schon auf mehr als 100 Mio. Euro Umsatz.“ Dabei legt er nur eine Provision von etwa fünf Prozent der Restauranterlöse zugrunde. Wettbewerber wie Lieferheld.de oder Lieferando.de sollen angeblich 15 Prozent kassieren und durchschnittliche Umsätze je Gastro-Betrieb von mehr als 300 Euro monatlich erzielen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio € | 23.03.2007 | ||

* * *

Vectron Systems

Kurs: 13,15

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-margin %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Net profit1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Net-margin %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Earnings per share8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Auf diese Meldung hat boersengefluester.de bereits eine ganze Weile spekuliert. Nun meldet die FinTech Group um CEO Frank Niehage tatsächlich Vollzug. Das US-Finanzhaus Morgan Stanley – schon eine geraume Zeit Partner von flatex bei der Emission von strukturierten Produkten – wird Aktionär der FinTech Group und zeichnet 700.000 Anteilscheine. Damit kommt Morgan Stanley auf einen Anteil von vier Prozent. Bewertet wurde jede Aktie bei der Transaktion mit 25,94 Euro – verglichen mit einem aktuellen Aktienkurs von etwa mehr als 30 Euro. Insgesamt fließen den Frankfurtern durch die Kapitalerhöhung brutto 18,158 Mio. Euro zu. Losgelöst von den Finanzströmen: Für die FinTech Group ist Morgan Stanley als neues Mitglied des Aktionärskreises definitiv ein Ritterschlag. Immerhin ist es noch gar nicht so lange her, dass die FinTech Group primär in Verbindung mit Großaktionär Bernd Förtsch gebracht wurde.

Die dem Kulmbacher Unternehmer zurechenbare GfBk Gesellschaft für Börsenkommunikation mbH wird nach der Kapitalerhöhung zwar immer noch knapp 29 Prozent der Anteile kontrollieren und darüber hinaus indirekt über Heliad beziehungsweise die FinLab AG weiteren Einfluss ausüben. Dem internationalen Börsenstanding kann der Einstieg von Morgan Stanley nur förderlich sein. Wer weiß: Vielleicht kommt Vorstandschef Niehage seinem Ziel, aus der FinTech Group eine „Milliarden-Dollar-Company“ zu formen, ja doch noch schneller als gedacht nahe. Zur Einordnung: Auf Basis der erhöhten Aktienstückzahl kommt die noch im Scale gelistete FinTech Group auf eine Marktkapitalisierung von 542 Mio. Euro – umgerechnet knapp 637 Mio. Dollar. Die Dollar-Milliarde würde die FinTech Group künftig bei einem Aktienkurs von umgerechnet etwa 48,50 Euro touchieren. Aktuelle Notiz: 30,05 Euro, was bereits einem All-Time-High entspricht. So gesehen lässt es die FinTech Group in den vergangenen Wochen richtig krachen, was die Investor-Relations-Seite angeht.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

...

flatexDEGIRO

Kurs: 30,82

Heliad Equity Partners

Kurs: 4,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Seit August gibt es wieder Hoffnung für die in der Vergangenheit leidgeprüften Aktionäre der Beteiligungsgesellschaft mic AG. Im Zuge eines Neubeginns hat der neue Alleinvorstand Andreas Empl das Portfolio gestrafft, die Kosten erheblich reduziert und mit einer Kapitalerhöhung frisches Kapital eingeworben. Anleger honorierten die ersten Erfolge der „neuen“ mic AG mit einem Kursgewinn von mehr als 60 Prozent in vier Monaten. Jüngster Coup der Münchner: Eine Kooperation mit der Tymlez BV, einem weltweit tätigen Blockchain-Technologie-Anbieter. Im Interview mit boersengefluester.de verrät Empl, warum Blockchain für die mic AG weit mehr als ein kurzfristiges Modethema ist, welche Vorteile der Tymlez-Deal bringt und warum er optimistisch auf 2018 blickt.

...

© boersengefluester.de | Redaktion

Es müssen ja nicht gleich immer spektakuläre Attacken sein, wie zuletzt auf Unternehmen wie Aurelius, Evotec, Nordex, WireCard oder den Werbedienstleister Ströer. Einen Blick wert ist es aber allemal, auf welche Papiere es die Leerverkäufer – englisch Shortseller – zurzeit abgesehen haben. Schließlich drohen bei diesen Aktien empfindliche Kursrückschläge, sofern die aggressiven Investoren nicht auf dem falschen Fuß erwischt werden. Um mehr Transparenz für Anleger in diesem Bereich zu schaffen, hat boersengefluester.de in den vergangenen Monaten viel getüftelt und ein Tool entwickelt, mit dem Sie die Aktivitäten der Shortseller interaktiv auswerten können. Die Tabelle wird zweimal pro Tag aktualisiert – ist also immer auf dem neuesten Stand. Sortieren lässt sie sich sowohl nach den im Visier stehenden Unternehmen, als auch nach dem Shortseller – in der Regel sind das hierzulande wenig bekannte Fonds, die mitunter aber durchaus über enorme Finanzpower verfügen.

Wichtig zu wissen: Mitunter gehen institutionelle Investoren auch Shortpositionen in Aktien ein, um korrespondierende Engagements in dem Unternehmen – etwa in Wandelanleihen – zu hedgen. Trotzdem: Meist vermuten die Leerverkäufer bei den entsprechenden Aktien eine Überbewertung. So gesehen gehören die betroffenen Aktien zumindest in die Kategorie gefährdeter Werte. Auf dem „Kieker“ haben Shortseller zurzeit besonders die Aktien von K+S, Aixtron, Adva, Nordex oder auch Heidelberger Druckmaschinen. Am besten aber, Sie schauen sich unsere neue Übersicht zu den Shortsellern selbst an. Weitere Informationen für Anleger und Emittenten bietet übrigens auch die Bundesanstalt für Finanzdienstleistungsaufsicht – kurz BaFin HIER.

...

© boersengefluester.de | Redaktion

So sieht die TecDAX-Welt 2017 aus: Ein Kursplus von 47 Prozent seit Jahresbeginn – was nun wahrlich beachtlich ist – reicht für den Anteilschein von Carl Zeiss Meditec gerade einmal für einen Platz im Mittelfeld (sehr schön sehen Sie das mit unserem Performance-Tool Top-Flop Interaktiv). Um ganz vorn zu landen, ist in diesem Jahr schon mindestens ein Kursverdoppler, wie ihn Aixtron, Siltronic oder WireCard hingelegt haben, nötig. Bemerkenswert ist die super Kursentwicklung des Medizintechnikkonzerns Carl Zeiss Meditec aber trotzdem, weil sie so herrlich unaufgeregt daherkommt. In den einschlägigen Finanzmedien wird der Titel kaum erwähnt und auch spektakuläre Studien von Analysten sind nicht zu finden.

Dafür überzeugt das mit Abstand wertvollste börsennotierte Unternehmen aus Thüringen umso mehr mit fundamentalen Daten: Im Geschäftsjahr 2016/17 (30. September) kletterten die Erlöse um 9,3 Prozent auf knapp 1.189,90 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) kam um 17,2 Prozent auf 180,56 Mio. Euro voran. Hier wirkte sich – neben einem allgemein günstigen Produktmix – allerdings auch ein Sondereffekt von 7107,5 Mio. Euro aus dem Verkauf von nicht mehr benötigten Vermögenswerten im Rahmen der vor einigen Jahren übernommenen US-Gesellschaft Aaren Scientific aus. Inklusive der Extraerlöse erreichte Carl Zeiss Meditec eine operative Rendite von 15,2 Prozent. Das Ergebnis je Aktie stieg von 1,21 auf 1,57 Euro – auch das ein Stück besser als erwartet.

Zur Hauptversammlung am 10. April 2018 in Weimar schlagen Vorstand und Aufsichtsrat eine um 13 Cent erhöhte Dividende von 0,55 Euro je Anteilschein vor. Das klingt zunächst einmal gut, allerdings steht der Ausschüttungssatz beim gegenwärtigen Kurs von 51,50 Euro nur für eine Rendite von knapp 1,1 Prozent. Für das laufende Geschäftsjahr peilt CEO Ludwin Monz eine operative Marge zwischen 14 und 16 Prozent an. Zudem wird die Gesellschaft auf der Akquisitionsseite aktiv bleiben – genügend Feuerkraft ist mit einer Netto-Liquidität von 565 Mio. Euro ohnehin vorhanden. So gesehen bietet Carl Zeiss Meditec derzeit eine runde Investmentstory – wenn nur die sportliche Bewertung des Spezialisten für Augenheilkunde nicht wäre. Selbst unter Berücksichtigung der Netto-Liquidität beträgt der Unternehmenswert 4.038 Mio. Euro, was etwa dem 19-fachen des von boersengefluester.de für 2017/18 erwarteten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht.

Neuengagements bieten sich da – der Titel notiert auf All-Time-High – nur für sehr zuversichtliche Investoren an. Die jüngsten Kursziele der Analysten bewegen sich zwischen 48 und 52 Euro.

Zur Hauptversammlung am 10. April 2018 in Weimar schlagen Vorstand und Aufsichtsrat eine um 13 Cent erhöhte Dividende von 0,55 Euro je Anteilschein vor. Das klingt zunächst einmal gut, allerdings steht der Ausschüttungssatz beim gegenwärtigen Kurs von 51,50 Euro nur für eine Rendite von knapp 1,1 Prozent. Für das laufende Geschäftsjahr peilt CEO Ludwin Monz eine operative Marge zwischen 14 und 16 Prozent an. Zudem wird die Gesellschaft auf der Akquisitionsseite aktiv bleiben – genügend Feuerkraft ist mit einer Netto-Liquidität von 565 Mio. Euro ohnehin vorhanden. So gesehen bietet Carl Zeiss Meditec derzeit eine runde Investmentstory – wenn nur die sportliche Bewertung des Spezialisten für Augenheilkunde nicht wäre. Selbst unter Berücksichtigung der Netto-Liquidität beträgt der Unternehmenswert 4.038 Mio. Euro, was etwa dem 19-fachen des von boersengefluester.de für 2017/18 erwarteten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht.

Neuengagements bieten sich da – der Titel notiert auf All-Time-High – nur für sehr zuversichtliche Investoren an. Die jüngsten Kursziele der Analysten bewegen sich zwischen 48 und 52 Euro.

Foto: Carl Zeiss Meditec AG...

Carl Zeiss Meditec

Kurs: 27,12

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.335,45 | 1.646,79 | 1.902,84 | 2.089,30 | 2.066,13 | 2.227,65 | 2.100,00 | |

| EBITDA1,2 | 237,98 | 435,20 | 466,65 | 422,19 | 327,22 | 349,70 | 252,00 | |

| EBITDA-margin %3 | 17,82 | 26,43 | 24,52 | 20,21 | 15,84 | 15,70 | 12,00 | |

| EBIT1,4 | 177,55 | 373,61 | 396,88 | 348,12 | 194,45 | 223,32 | 160,00 | |

| EBIT-margin %5 | 13,30 | 22,69 | 20,86 | 16,66 | 9,41 | 10,03 | 7,62 | |

| Net profit1 | 123,42 | 237,52 | 295,91 | 292,01 | 180,15 | 142,35 | 70,00 | |

| Net-margin %6 | 9,24 | 14,42 | 15,55 | 13,98 | 8,72 | 6,39 | 3,33 | |

| Cashflow1,7 | 178,53 | 362,66 | 188,20 | 250,86 | 247,32 | 209,86 | 245,00 | |

| Earnings per share8 | 1,37 | 2,64 | 3,29 | 3,25 | 2,01 | 1,61 | 0,78 | |

| Dividend per share8 | 0,50 | 0,90 | 1,10 | 1,10 | 0,60 | 0,55 | 0,45 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Carl Zeiss Meditec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 531370 | DE0005313704 | AG | 2.425,63 Mio € | 22.03.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

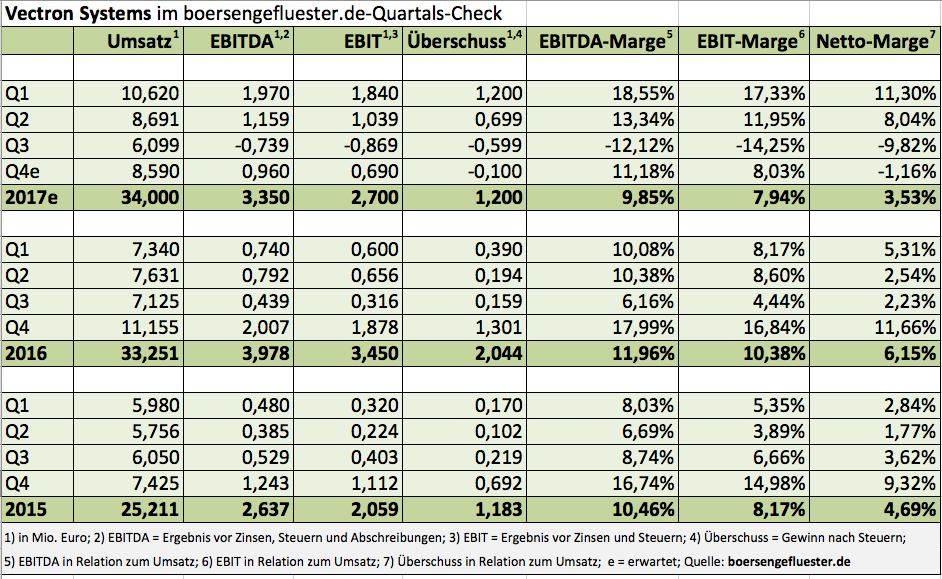

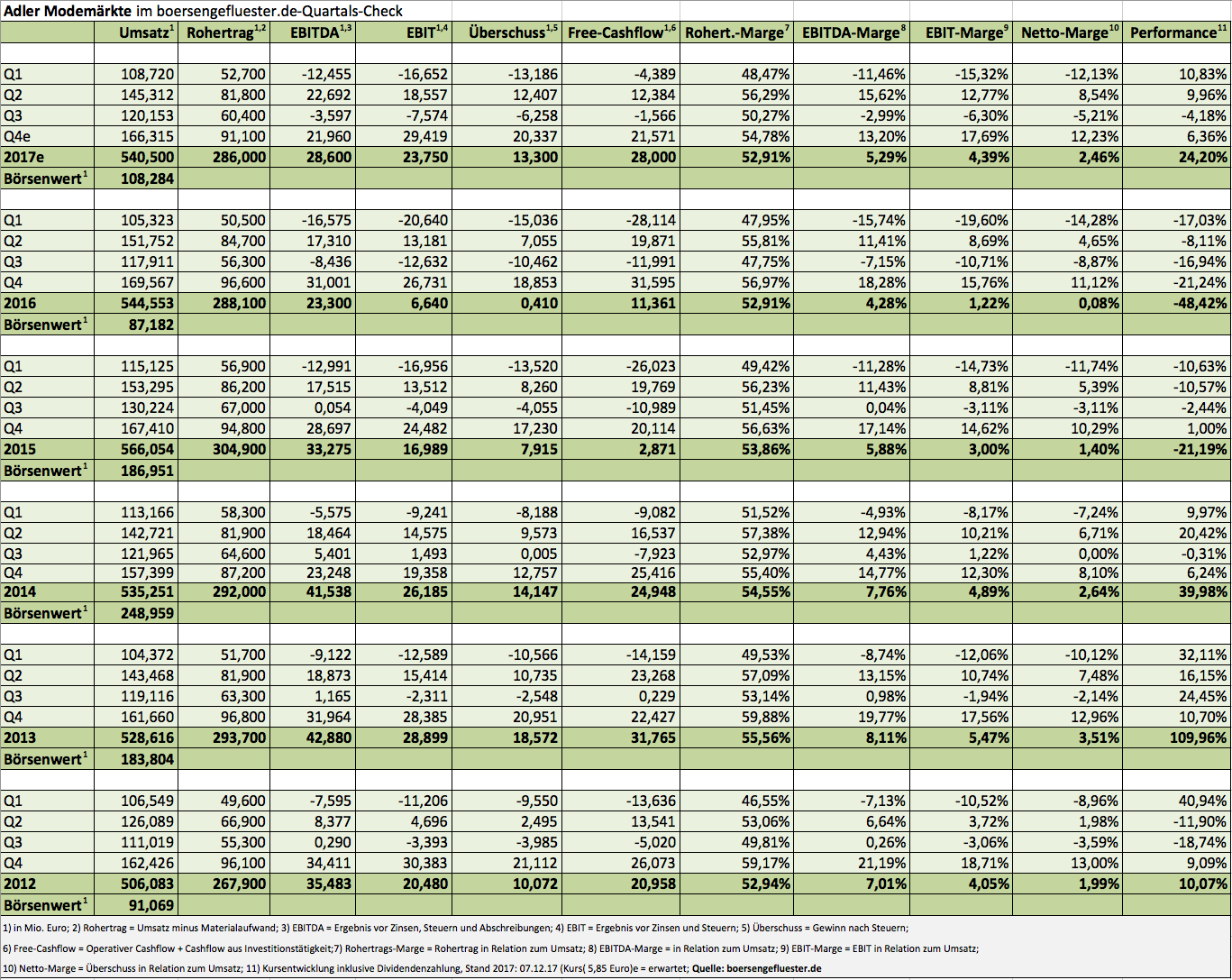

Mode und Einzelhandel sind jetzt vielleicht nicht die Themen, bei denen die Investoren vor Freude sofort in die Luft hüpfen. Andererseits haben sich die Aktienkurse von Unternehmen wie Tom Tailor, Hugo Boss oder Adler Modemärkte in diesem Jahr ganz anständig entwickelt. Größere Kursverluste mussten eigentlich nur die Anteilseigner von Gerry Weber hinnehmen, bei Bijou Brigitte sorgt die hohe Dividende derweil für einigermaßen Gleichstand seit Jahresbeginn. Dabei stehen sämtliche Unternehmen vor ähnlichen Herausforderungen, wenn es darum geht, die passenden Produkte im Sortiment zu haben und gleichzeitig die richtige Balance zwischen Onlineabsatz und Ladengeschäften zu finden. Patentrezepte gibt es naturgemäß nicht. Im Hintergrundgespräch mit boersengefluester.de betont Karsten Odemann, Finanzvorstand von Adler Modemärkte, dass auch seine Gesellschaft zwar den Onlinehandel forciert, der ganz überwiegende Teil der Erlöse aber weiterhin aus dem stationären Handel stammen wird.

Kein Wunder: Die in Haibach bei Aschaffenburg angesiedelte Gesellschaft konzentriert sich stark auf Frauen und Männer in der Klasse über 50 Jahre, das durchschnittliche Alter der Kunden liegt mit 62 Jahren sogar noch ein Stück höher. Loslösen von dem allgemein schwierigen Branchenumfeld kann sich allerdings auch Adler Modemärkte nicht. 2016 musste die Gesellschaft gleich zweimal ihre Prognosen nach unten anpassen, ließ die Dividende ausfallen und musste darüber hinaus auch noch die Insolvenz ihres Großaktionärs, der Steilmann-Gruppe, verkraften. Im Frühjahr verließ der Vorstandschef Lothar Schäfer das Unternehmen, so dass CFO Odemann und COO Andrew Thorndike die Geschäfte kommissarisch führten. Seit September ist das Team nun wieder komplett. Neuer CEO wurde der frühere Telekom-Manager Thomas Freude. Die Aufgabenstellung ist klar: Es gilt, Adler Modemärkte wieder zurück auf einen nachhaltigen Wachstumspfad zu führen.

Eine Menge Vorarbeit haben Odemann und Thorndike bereits geleistet, was sich auch am Aktienkurs ablesen lässt. Ein Teil der Ertragsverbesserungen – genau genommen 7,5 Mio. Euro auf EBITDA-Basis – geht freilich auf Sondereffekte aus Immobilienverkäufen zurück. Und wenn alles klappt, ist bis Jahresende nochmals mit einem ähnlichen Immobiliendeal mit einem strategischen Investor zu rechnen. Zusätzliche Ergebniseffekte im unteren mittleren einstelligen Millionenbereich erhofft sich Finanzchef Odemann ab 2019 von einer Neuordnung der Textillogistik hin zu Meyer & Meyer aus Osnabrück. Darüber hinaus soll ein neues Software- und Kassensystem die Effizienz erhöhen. Unterm Strich ist Adler Modemärkte damit eine Umstrukturierungsstory, wie sie Börsianer mögen. Ein Beleg dafür ist auch das große Interesse der Investoren an dem Unternehmen auf dem Eigenkapitalforum in Frankfurt – längst nicht alle Gesprächswünsche konnten erfüllt werden. Dennoch musste der Aktienkurs zuletzt einen Dämpfer in Form einer größeren Verkaufsorder verkraften.

Eine Menge Vorarbeit haben Odemann und Thorndike bereits geleistet, was sich auch am Aktienkurs ablesen lässt. Ein Teil der Ertragsverbesserungen – genau genommen 7,5 Mio. Euro auf EBITDA-Basis – geht freilich auf Sondereffekte aus Immobilienverkäufen zurück. Und wenn alles klappt, ist bis Jahresende nochmals mit einem ähnlichen Immobiliendeal mit einem strategischen Investor zu rechnen. Zusätzliche Ergebniseffekte im unteren mittleren einstelligen Millionenbereich erhofft sich Finanzchef Odemann ab 2019 von einer Neuordnung der Textillogistik hin zu Meyer & Meyer aus Osnabrück. Darüber hinaus soll ein neues Software- und Kassensystem die Effizienz erhöhen. Unterm Strich ist Adler Modemärkte damit eine Umstrukturierungsstory, wie sie Börsianer mögen. Ein Beleg dafür ist auch das große Interesse der Investoren an dem Unternehmen auf dem Eigenkapitalforum in Frankfurt – längst nicht alle Gesprächswünsche konnten erfüllt werden. Dennoch musste der Aktienkurs zuletzt einen Dämpfer in Form einer größeren Verkaufsorder verkraften.

Eine latente Belastung birgt auch die Aktionärsstruktur in sich. So sind 52,81 Prozent der insgesamt 18.510.000 Aktien der S & E Kapital GmbH zuzurechnen. Dieses Unternehmen wiederum befindet sich zu 43,93 Prozent im Besitz der Private-Equity-Gesellschaft Excalibur. Die anderen 56,07 Prozent sind der STB Fashion Holding GmbH zuzurechnen, einem Finanzierungsvehikel der Steilmann-Gruppe, dessen Hauptzweck damals die Besicherung von Bonds war. Letztlich hat damit nun der Insolvenzverwalter Zugriff auf die STB Fashion Holding. Wie der potenzielle Aktienüberhang abgebaut werden soll, ist derzeit noch offen. Für eine Platzierung am Markt ist das Volumen freilich etwas überdimensioniert, so sexy sind Mode und Handel bei Investoren eben doch nicht.

Andererseits hat die Adler-Aktie durchaus ihren Charme. Die Bewertung des im Prime Standard gelisteten Titels befindet sich in Sichtweite zum Buchwert. Das für das Gesamtjahr avisierte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 27 und 30 Mio. Euro scheint erreichbar. Zudem dürfte es für 2017 zumindest eine Anstandsdividende geben – nach einer Nullrunde für 2016. Viel kommt auch darauf an, mit welcher Prognose und Strategie sich der neue CEO im kommenden Jahr an den Kapitalmarkt wendet. Auf dem aktuellen Niveau überwiegen für boersengefluester.de jedenfalls die Chancen.

Eine latente Belastung birgt auch die Aktionärsstruktur in sich. So sind 52,81 Prozent der insgesamt 18.510.000 Aktien der S & E Kapital GmbH zuzurechnen. Dieses Unternehmen wiederum befindet sich zu 43,93 Prozent im Besitz der Private-Equity-Gesellschaft Excalibur. Die anderen 56,07 Prozent sind der STB Fashion Holding GmbH zuzurechnen, einem Finanzierungsvehikel der Steilmann-Gruppe, dessen Hauptzweck damals die Besicherung von Bonds war. Letztlich hat damit nun der Insolvenzverwalter Zugriff auf die STB Fashion Holding. Wie der potenzielle Aktienüberhang abgebaut werden soll, ist derzeit noch offen. Für eine Platzierung am Markt ist das Volumen freilich etwas überdimensioniert, so sexy sind Mode und Handel bei Investoren eben doch nicht.

Andererseits hat die Adler-Aktie durchaus ihren Charme. Die Bewertung des im Prime Standard gelisteten Titels befindet sich in Sichtweite zum Buchwert. Das für das Gesamtjahr avisierte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 27 und 30 Mio. Euro scheint erreichbar. Zudem dürfte es für 2017 zumindest eine Anstandsdividende geben – nach einer Nullrunde für 2016. Viel kommt auch darauf an, mit welcher Prognose und Strategie sich der neue CEO im kommenden Jahr an den Kapitalmarkt wendet. Auf dem aktuellen Niveau überwiegen für boersengefluester.de jedenfalls die Chancen.

Adler Modemärkte

Kurs: 0,00

Eine latente Belastung birgt auch die Aktionärsstruktur in sich. So sind 52,81 Prozent der insgesamt 18.510.000 Aktien der S & E Kapital GmbH zuzurechnen. Dieses Unternehmen wiederum befindet sich zu 43,93 Prozent im Besitz der Private-Equity-Gesellschaft Excalibur. Die anderen 56,07 Prozent sind der STB Fashion Holding GmbH zuzurechnen, einem Finanzierungsvehikel der Steilmann-Gruppe, dessen Hauptzweck damals die Besicherung von Bonds war. Letztlich hat damit nun der Insolvenzverwalter Zugriff auf die STB Fashion Holding. Wie der potenzielle Aktienüberhang abgebaut werden soll, ist derzeit noch offen. Für eine Platzierung am Markt ist das Volumen freilich etwas überdimensioniert, so sexy sind Mode und Handel bei Investoren eben doch nicht.

Andererseits hat die Adler-Aktie durchaus ihren Charme. Die Bewertung des im Prime Standard gelisteten Titels befindet sich in Sichtweite zum Buchwert. Das für das Gesamtjahr avisierte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 27 und 30 Mio. Euro scheint erreichbar. Zudem dürfte es für 2017 zumindest eine Anstandsdividende geben – nach einer Nullrunde für 2016. Viel kommt auch darauf an, mit welcher Prognose und Strategie sich der neue CEO im kommenden Jahr an den Kapitalmarkt wendet. Auf dem aktuellen Niveau überwiegen für boersengefluester.de jedenfalls die Chancen.

Eine latente Belastung birgt auch die Aktionärsstruktur in sich. So sind 52,81 Prozent der insgesamt 18.510.000 Aktien der S & E Kapital GmbH zuzurechnen. Dieses Unternehmen wiederum befindet sich zu 43,93 Prozent im Besitz der Private-Equity-Gesellschaft Excalibur. Die anderen 56,07 Prozent sind der STB Fashion Holding GmbH zuzurechnen, einem Finanzierungsvehikel der Steilmann-Gruppe, dessen Hauptzweck damals die Besicherung von Bonds war. Letztlich hat damit nun der Insolvenzverwalter Zugriff auf die STB Fashion Holding. Wie der potenzielle Aktienüberhang abgebaut werden soll, ist derzeit noch offen. Für eine Platzierung am Markt ist das Volumen freilich etwas überdimensioniert, so sexy sind Mode und Handel bei Investoren eben doch nicht.

Andererseits hat die Adler-Aktie durchaus ihren Charme. Die Bewertung des im Prime Standard gelisteten Titels befindet sich in Sichtweite zum Buchwert. Das für das Gesamtjahr avisierte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 27 und 30 Mio. Euro scheint erreichbar. Zudem dürfte es für 2017 zumindest eine Anstandsdividende geben – nach einer Nullrunde für 2016. Viel kommt auch darauf an, mit welcher Prognose und Strategie sich der neue CEO im kommenden Jahr an den Kapitalmarkt wendet. Auf dem aktuellen Niveau überwiegen für boersengefluester.de jedenfalls die Chancen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adler Modemärkte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1H8MU | DE000A1H8MU2 | AG | 1,49 Mio € | 22.06.2011 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 360,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 4,72 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -31,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -8,61 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -40,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -11,11 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -28,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,20 | -0,60 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Adler Modemärkte AG (Markenbotschafterin Birgit Schrowange)...

© boersengefluester.de | Redaktion