Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A2DAM0

© boersengefluester.de | Redaktion

Höchst gemischte Signale sendet der zum MBB-Portfolio gehörende Spezialmaschinenbauer Aumann. Mit Erlösen von 312,3 Mio. Euro hat das Unternehmen zunächst einmal die eigene Umsatzmesslatte von rund 320 Mio. Euro für 2024 leicht verfehlt. Beim EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) liefert Aumann mit 35,8 Mio. Euro dafür noch einen Tick mehr ab, als im optimistischen Szenario zu erwarten war. Als Dividende will Aumann zur Hauptversammlung am 13. Juni 2025 einen Vorschlag von 0,22 Euro (Vorjahr: 0,20 Euro) auf die Agenda setzen. Mit Blick auf den aktuellen Aktienkurs reicht das aber „nur“ für eine Rendite von 1,8 Prozent. Spannender ist da schon die ebenfalls angekündigte neuerliche Rückkaufofferte für eigene Aktien zu je 12,37 Euro – bezogen auf bis zu 10 Prozent der umlaufenden Aktien. Kein Wunder, dass der Titel einen kräftigen Satz in Richtung dieses Niveaus gemacht hat. ...

© boersengefluester.de | Redaktion

Rein äußerlich sehen die Geschäftsberichte von MBB und Aumann seit Jahren nahezu identisch aus. Auch das ein Zeichen der Konzernverbundenheit, immerhin hält die Beteiligungsgesellschaft MBB rund 40 Prozent an dem Spezialmaschinenbauer. Was den Zahlenteil angeht, könnte das Bild aber unterschiedlicher kaum sein. Kein Wunder, denn die beiden Vorzeigetöchter Friedrich Vorwerk und DTS IT verdienen momentan derart klotzig, dass in der Endabrechnung – trotz des heftigen operativen Verlusts von 13,61 Mio. Euro auf Ebene von Aumann – bei MBB ein mit 29,98 Mio. Euro zwar deutlich rückläufiges, per saldo aber immer noch sehr respektables Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 69,97 Mio. Euro steht. Bereinigt um akquisitionsbedingte Sondereffekte kletterte das Konzern-EBITDA von MBB sogar von 67,59 auf 85,73 Mio. Euro. Noch bemerkenswerter sind freilich die Substanzkennzahlen der Berliner: So hat sich die Eigenkapitalquote um gut sechs Prozentpunkte auf mehr als 62 Prozent vergrößert, die Netto-Cashmittel betragen auf Holding-Ebene zum Jahresende 185 Mio. Euro. ...

© boersengefluester.de | Redaktion

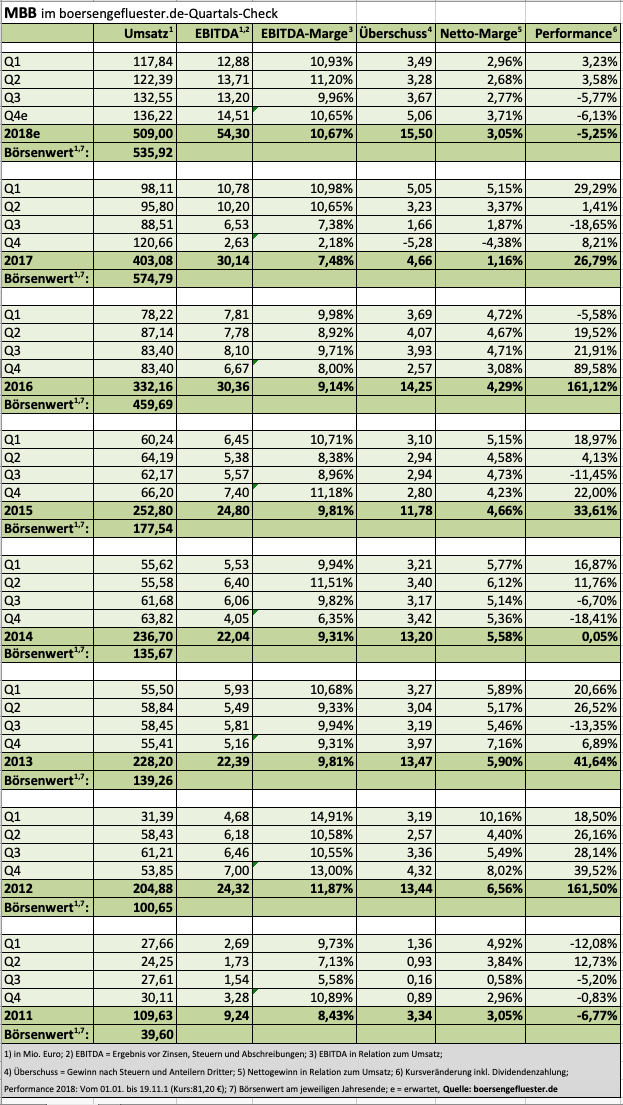

Die gute Nachricht vorweg: Die Beteiligungsgesellschaft MBB hat ein sehr ordentliches drittes Quartal 2018 hingelegt und das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) um 102 Prozent auf knapp 13,20 Mio. Euro gesteigert. Freilich sollten sich Anleger von der dreistelligen Wachstumsrate nicht zu sehr beeindrucken lassen, denn das Vergleichsquartal 2017 war durch eine schwache operative Entwicklung der Tochter Aumann geprägt. Trotzdem: Insgesamt weist MBB im laufenden Jahr ziemlich stabile Entwicklung des EBITDA von im Mittel jeweils gut 13 Mio. Euro aus. Da das Abschlussquartal in der Regel etwas besser ausfällt, hält boersengefluester.de es weiterhin für möglich, dass das Team um CEO Christof Nesemeier seine Prognosen für das Gesamtjahr 2018 einlöst: Demnach liegt die Messlatte oberhalb von 500 Mio. Euro Umsatz sowie einem Ergebnis je Aktie zwischen 2,30 und 2,45 Euro, was wiederum einem Gewinn nach Steuern und Anteilen Dritter von bis zu 16,20 Mio. Euro entspricht – nach (bereinigt) 13,56 Mio. Euro im Jahr zuvor.

[sws_yellow_box box_size="620"]Jetzt neu für 550 deutsche Aktien: Exklusive Top & Flop-Auswertungen zu allen wichtigen Bewertungskennzahlen mit dem Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Bemerkenswert sind auch die Rekordwerte von fast 496 Mio. Euro (vor Anteilen Dritter) beim Eigenkapital und das Netto-Cash von 292,40 Mio. Euro. Trotzdem liegt die MBB-Aktie im laufenden Jahr beinahe wie Blei in den Regalen und notiert mit 81,40 Euro dicht an der unteren Begrenzung des aktuellen Kurskorridors von knapp 80 bis nahezu 100 Euro. Woran hängt es also? Zum einen warten die Anleger natürlich auf die nächste große Übernahme. Doch hier lässt sich Nesemeier – unserer Meinung nach zum Glück – nicht vom Kapitalmarkt treiben. „Beim Kauf von Unternehmen herrscht ein lebendiger Wettbewerb und ein ambitioniertes Preisniveau“, heißt es im Zwischenbericht. Frei übersetzt bedeutet das etwa: Potenzielle Kandidaten werden zwar laufend analysiert. Noch war aber nicht das passende Objekt zu einem akzeptablen Preis dabei. In Sachen Akquisition bleibt also Geduld gefragt.

Ein weiterer Grund – neben der allgemeinen Marktschwäche – für die eher maue Performance der MBB-Aktie ist freilich die enttäuschende Kursentwicklung von Aumann (siehe dazu unseren Bericht HIER). Trotzdem: Auch wenn der Spezialmaschinenbauer Aumann mit 38,25 Euro zurzeit sogar markant unter das Emissionsniveau gerutscht ist. Noch immer steht das Engagement für einen Wert von fast 33,60 Euro je MBB-Aktie. On top kommen der Anteil an dem Automotivezulieferer Delignit von umgerechnet 6,60 Euro pro MBB-Aktie sowie das Netto-Cash von 44,30 Euro je Anteilschein von MBB: Zusammen sind das 84,50 Euro – also deutlich mehr als der aktuelle Aktienkurs. Und da sind die anderen Beteiligungen der Berliner, wie etwa der IT-Dienstleister DTS IT oder der Serviettenhersteller Hanke Tissue, noch gar nicht inkludiert. Boersengefluester.de bleibt daher bei seiner positiven Einschätzung für die MBB-Aktie. Interessant ist der Titel übrigens auch für dividendenorientierte Anleger.

Ein weiterer Grund – neben der allgemeinen Marktschwäche – für die eher maue Performance der MBB-Aktie ist freilich die enttäuschende Kursentwicklung von Aumann (siehe dazu unseren Bericht HIER). Trotzdem: Auch wenn der Spezialmaschinenbauer Aumann mit 38,25 Euro zurzeit sogar markant unter das Emissionsniveau gerutscht ist. Noch immer steht das Engagement für einen Wert von fast 33,60 Euro je MBB-Aktie. On top kommen der Anteil an dem Automotivezulieferer Delignit von umgerechnet 6,60 Euro pro MBB-Aktie sowie das Netto-Cash von 44,30 Euro je Anteilschein von MBB: Zusammen sind das 84,50 Euro – also deutlich mehr als der aktuelle Aktienkurs. Und da sind die anderen Beteiligungen der Berliner, wie etwa der IT-Dienstleister DTS IT oder der Serviettenhersteller Hanke Tissue, noch gar nicht inkludiert. Boersengefluester.de bleibt daher bei seiner positiven Einschätzung für die MBB-Aktie. Interessant ist der Titel übrigens auch für dividendenorientierte Anleger.

Foto: Pixabay

...

Foto: Pixabay

...

MBB

Kurs: 204,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

Foto: Pixabay

...

© boersengefluester.de | Redaktion

„Geduld ist die oberste Tugend des Investors”, lautet ein Zitat von Börsenlegende Benjamin Graham. Hört sich einfach an, hat in der Praxis aber durchaus seine Tücken. Beispiel MBB: Seit mittlerweile fast 1,5 Jahren hängt die Notiz der Beteiligungsgesellschaft – Extrempunkte einmal ausgeklammert – in einer engen Bandbreite von 90 bis 100 Euro fest. Vermutlich wird es kaum einen Anleger geben, dem diese massive Seitwärtsbewegung nicht allmählich aufs Gemüt schlägt. Trotzdem rät boersengefluester.de dazu, hier ganz cool zu bleiben und einfach mal abzuwarten. Die Story in ganz wenigen Worten: MBB sitzt insbesondere durch den Börsengang der Tochter Aumann auf einer üppigen Netto-Liquidität und Anleger hoffen darauf, dass das Team um CEO Christof Nesemeier mit seinem nächsten Zukauf einen ähnlichen Coup landet wie mit Aumann. Doch solche Deals lassen sich nicht aus dem Hut zaubern, was die Nerven eher ungeduldiger Anleger dann doch arg strapaziert.

Warum boerengefluester.de von MBB überzeugt bleibt, wird klar, wenn man etwas tiefer in die Materie einsteigt. Zunächst einmal ist die Aktie des Berliner Unternehmens so etwas wie eine kleine Rechenaufgabe: Auf der Habenseite stehen als wesentlichen Posten ein Netto-Finanzguthaben von gut 313 Mio. Euro sowie die aktuellen Portfoliowerte der börsennotierten Töchter Aumann (Anteil: 38 Prozent) und Delignit (Anteil: 76 Prozent) von addiert etwas mehr als 423 Mio. Euro. Das wiederum korrespondiert mit einem derzeitigen MBB-Börsenwert von rund 602,5 Mio. Euro. Mit anderen Worten: Allein diese drei Posten übersteigen die Marktkapitalisierung um etwa 22 Prozent! Nun sind derartige Discounts auf den fairen Wert bei Beteiligungsgesellschaften nicht unbedingt eine Weltsensation. Bei MBB sind wir aber insofern überrascht, weil die Gesellschaft mit dem (immer stärker) auf Security-Lösungen fokussierten IT-Dienstleister DTS IT darüber hinaus ein Unternehmen im Portfolio (Anteil 80 Prozent) hat, das wir weiterhin für einen klassischen IPO-Kandidaten halten (siehe dazu auch unseren Beitrag HIER).

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Sollte Nesemeier DTS IT tatsächlich ins Schaufenster stellen, so wie er es im März 2017 mit Aumann getan hat, dürfte das Kurs einen Schub nach oben verleihen – das sind wir ziemlich sicher. Der eigentliche Treiber bleibt aber die Verwendung des Cashbergs für eine neue Großakquisition. Wer CEO Nesemeier kennt, der weiß, dass er sich bei der Suche nach dem geeigneten Kandidaten nicht unter Druck setzen lässt. Wichtig ist dem Manager aber im Prinzip immer, dass es sich um ein gut etabliertes Mittelstandsunternehmen mit positivem Free-Cashflow handelt. Größentechnisch bewegt sich MBB dabei mittlerweile durchaus im Bereich um 100 Mio. Euro Umsatz. Unterm Strich bleibt die im Prime Standard gelistete MBB-Aktie eine prima Gelegenheit für Value-Anleger. Nur ein wenig Geduld sollte man eben mitbringen. Dafür bekommen Investoren dann allerdings auch eine Menge Gegenwert ins Depot – was ansehnliche Dividendenzahlungen freilich mit einschließt.

Warum boerengefluester.de von MBB überzeugt bleibt, wird klar, wenn man etwas tiefer in die Materie einsteigt. Zunächst einmal ist die Aktie des Berliner Unternehmens so etwas wie eine kleine Rechenaufgabe: Auf der Habenseite stehen als wesentlichen Posten ein Netto-Finanzguthaben von gut 313 Mio. Euro sowie die aktuellen Portfoliowerte der börsennotierten Töchter Aumann (Anteil: 38 Prozent) und Delignit (Anteil: 76 Prozent) von addiert etwas mehr als 423 Mio. Euro. Das wiederum korrespondiert mit einem derzeitigen MBB-Börsenwert von rund 602,5 Mio. Euro. Mit anderen Worten: Allein diese drei Posten übersteigen die Marktkapitalisierung um etwa 22 Prozent! Nun sind derartige Discounts auf den fairen Wert bei Beteiligungsgesellschaften nicht unbedingt eine Weltsensation. Bei MBB sind wir aber insofern überrascht, weil die Gesellschaft mit dem (immer stärker) auf Security-Lösungen fokussierten IT-Dienstleister DTS IT darüber hinaus ein Unternehmen im Portfolio (Anteil 80 Prozent) hat, das wir weiterhin für einen klassischen IPO-Kandidaten halten (siehe dazu auch unseren Beitrag HIER).

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Sollte Nesemeier DTS IT tatsächlich ins Schaufenster stellen, so wie er es im März 2017 mit Aumann getan hat, dürfte das Kurs einen Schub nach oben verleihen – das sind wir ziemlich sicher. Der eigentliche Treiber bleibt aber die Verwendung des Cashbergs für eine neue Großakquisition. Wer CEO Nesemeier kennt, der weiß, dass er sich bei der Suche nach dem geeigneten Kandidaten nicht unter Druck setzen lässt. Wichtig ist dem Manager aber im Prinzip immer, dass es sich um ein gut etabliertes Mittelstandsunternehmen mit positivem Free-Cashflow handelt. Größentechnisch bewegt sich MBB dabei mittlerweile durchaus im Bereich um 100 Mio. Euro Umsatz. Unterm Strich bleibt die im Prime Standard gelistete MBB-Aktie eine prima Gelegenheit für Value-Anleger. Nur ein wenig Geduld sollte man eben mitbringen. Dafür bekommen Investoren dann allerdings auch eine Menge Gegenwert ins Depot – was ansehnliche Dividendenzahlungen freilich mit einschließt.

...

MBB

Kurs: 204,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

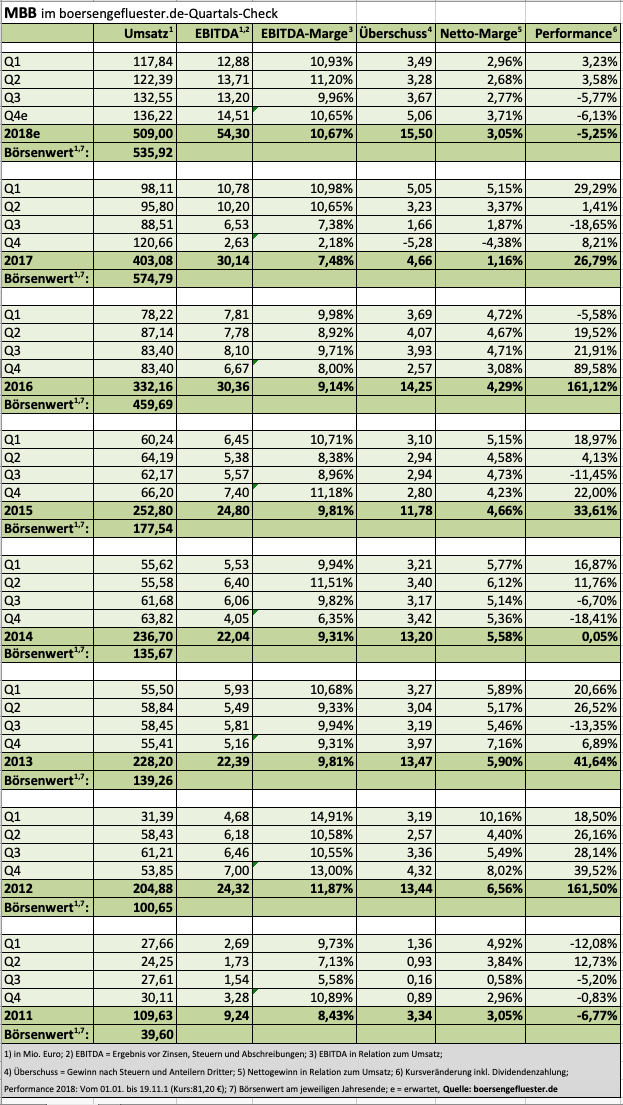

Wenn MBB Zahlen meldet, sind Neuigkeiten der Portfoliogesellschaften Aumann und Delignit (Anteil: 76,08 Prozent) meist nicht fern – so auch bei den ersten Überblicken zum Halbjahresverlauf 2017. Demnach kam MBB bei einem Umsatzplus von 21,7 Prozent auf 193,9 Mio. Euro auf eine Verbesserung des Nettogewinns (nach Anteilen Dritter) von 15,3 Prozent auf 8,3 Mio. Euro. Das Ergebnis je Aktie zog von 1,09 auf 1,26 Euro an. Soweit alles in Ordnung – an den Prognosen für das Gesamtjahr hält das Beteiligungsunternehmen mit Sitz in Berlin fest. So soll bei Erlösen von 390 Mio. Euro ein Gewinn pro Anteilschein von mindestens 2,16 Euro herausspringen.

Nichts zu meckern gibt es auch bei Aumann – MBB hält 53,60 Prozent an dem Spezialmaschinenbauer zur Herstellung von Elektromotoren: Hier kletterten die Erlöse um mehr als ein Drittel auf 98,0 Mio. Euro. Unterm Strich blieben rund 8,5 Mio. Euro – das entspricht 0,61 Euro je Aktie – als Gewinn hängen. Das Ergebnis vor Zinsen und Steuern (EBIT) stieg um gut 57 Prozent auf 12,3 Mio. Euro. Keine neuen Aussagen gibt es derweil von Aumann zum Ausblick, folglich hat die bisherige Prognose – mindestens 200 Mio. Euro Umsatz sowie ein EBIT von 25 Mio. Euro – weiter Bestand. Bei dem Holzwerkstoffanbieter Delignit ist naturgemäß alles ein paar Nummern kleiner: Mit einem Umsatzanstieg von elf Prozent auf 27,1 Mio. Euro sowie einem Überschuss von 1,1 Mio. Euro (Vorjahr: 0,7 Mio. Euro) zeigen sich die Blomberger zum Halbjahr aber ebenfalls in einer super Verfassung.

Nach so viel Zwischenzeugnis: Was heißt das alles für die jeweiligen Aktien? Für kühle Rechner bleibt MBB die interessanteste Variante. Die Marktkapitalisierung beträgt beim gegenwärtigen Kurs 643,5 Mio. Euro. Davon können Investoren – zumindest gedanklich – die Netto-Liquidität von 189,8 Mio. Euro (= 28,75 Euro je MBB-Aktie) abziehen. Zudem haben die Pakete an Aumann (509 Mio. Euro = 77,14 Euro je MBB-Aktie) und Delignit (41 Mio. Euro = 6,23 Euro je MBB-Aktie) einen Gegenwert von gut 550 Mio. Euro. Mit anderen Worten: Allein das Netto-Cash und die Beteiligungen an Aumann und Delignit türmen sich auf gut 112 Euro je MBB-Aktie – bei einer gegenwärtigen Notiz von 97,50 Euro. Noch gar nicht berücksichtigt ist hier das restliche Portfolio – bestehend aus dem IT-Dienstleister DTS IT, dem Papierhersteller Hanke Tissue, dem Formbauspezialisten OBO-Werke sowie dem Matratzenhersteller CT Formpolster. Last but not least steht außerdem der nun schon seit vielen Jahren regelmäßig erbrachte Erfolgsnachweis des MBB-Managements auf der Aktivseite. In der gegenwärtigen Kurskonstellation hält boersengefluester.de selbst das zuletzt von den Hauck & Aufhäuser-Analysten genannte Kursziel von 120 Euro für die MBB-Aktie als konservativ gesetzt.

Nach so viel Zwischenzeugnis: Was heißt das alles für die jeweiligen Aktien? Für kühle Rechner bleibt MBB die interessanteste Variante. Die Marktkapitalisierung beträgt beim gegenwärtigen Kurs 643,5 Mio. Euro. Davon können Investoren – zumindest gedanklich – die Netto-Liquidität von 189,8 Mio. Euro (= 28,75 Euro je MBB-Aktie) abziehen. Zudem haben die Pakete an Aumann (509 Mio. Euro = 77,14 Euro je MBB-Aktie) und Delignit (41 Mio. Euro = 6,23 Euro je MBB-Aktie) einen Gegenwert von gut 550 Mio. Euro. Mit anderen Worten: Allein das Netto-Cash und die Beteiligungen an Aumann und Delignit türmen sich auf gut 112 Euro je MBB-Aktie – bei einer gegenwärtigen Notiz von 97,50 Euro. Noch gar nicht berücksichtigt ist hier das restliche Portfolio – bestehend aus dem IT-Dienstleister DTS IT, dem Papierhersteller Hanke Tissue, dem Formbauspezialisten OBO-Werke sowie dem Matratzenhersteller CT Formpolster. Last but not least steht außerdem der nun schon seit vielen Jahren regelmäßig erbrachte Erfolgsnachweis des MBB-Managements auf der Aktivseite. In der gegenwärtigen Kurskonstellation hält boersengefluester.de selbst das zuletzt von den Hauck & Aufhäuser-Analysten genannte Kursziel von 120 Euro für die MBB-Aktie als konservativ gesetzt.

MBB

Kurs: 204,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

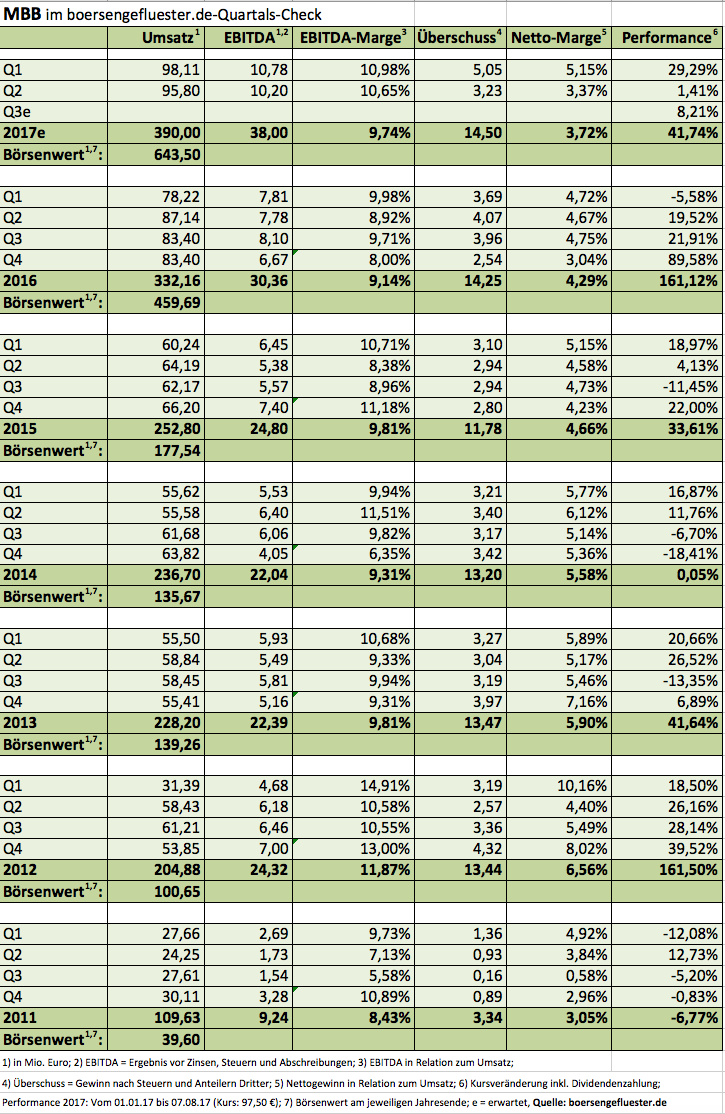

Nach der gewaltigen Performance im Zuge des nahenden IPOs der Tochter Aumann war es beinahe abzusehen, dass der Aktienkurs von MBB in den Konsolidierungsmodus wechseln würde – trotz der zum Teil überaus sportlichen Kursziele, die in der Szene kursieren. Immerhin: Mit der Ankündigung einer Sonderdividende von 0,61 Euro hat die Beteiligungsgesellschaft nun einen Schritt angekündigt, der so nicht unbedingt zu erwarten war. Schließlich hieß es bislang, dass CEO Christof Nesemeier den Erlös aus der Aumann-Transaktion in die Akquisition neuer Unternehmen stecken wolle. Sei es drum: Aus Investor-Relations-Sicht ist es bestimmt ein guter Zug, zumindest einen kleinen Teil der Aumann-Millionen – nämlich 4 Mio. von (brutto) insgesamt knapp 176 Mio. Euro – auszukehren. Zusammen mit der von 0,59 auf 0,61 Euro erhöhten Basisdividende steht zur Hauptversammlung am 28. Juni 2017 damit eine Gesamtdividende von 1,22 Euro pro Anteilschein auf der Agenda. Bezogen auf den gegenwärtigen MBB-Kurs von 87,30 Euro, errechnet sich hieraus freilich nur eine Rendite von 1,4 Prozent. Nun sind die Zeiten, als MBB ein klassischer Dividendenhit war, schon seit 2013 vorbei. Trotzdem: Auch im Mittel der vergangenen fünf Jahre kam die MBB-Aktie am Tag der Hauptversammlung auf eine Rendite von gut 2,6 Prozent – also deutlich mehr als zurzeit. Um auf eine Dividendenrendite von 3,0 Prozent zu kommen, hätte MBB mindestens 2,60 Euro je Aktie ausschütten müssen – was auf eine Dividendensumme von etwas mehr als 17 Mio. Euro hinausgelaufen wäre. So wandern aber „nur“ 8 Mio. Euro auf die Konten der Anteilseigner.

Umso interessanter wird es allerdings auch, was MBB mit dem Geld anfangen wird. Wie sieht es um die aktuelle Bewertung der Berliner aus? Die Marktkapitalisierung beträgt aktuell rund 576 Mio. Euro. Gedanklich davon abziehen kann man die Netto-Liquidität der MBB SE von mehr als 170 Mio. Euro – ergibt einen Unternehmenswert (Enterprise Value) von rund 406 Mio. Euro. Das noch vorhandene Aumann-Paket (53,6 Prozent) hat ein Volumen von circa 385 Mio. Euro. Die MBB zurechenbaren Aktien an dem Autozulieferer Delignit stehen zurzeit für einen Depotwert von 28 Mio. Euro. So gesehen werden alle anderen Investments von MBB – DTS IT, Hanke Tissue, OBO-Werke und CT Formpolster – quasi mit Null angesetzt.

Schwer nachzuvollziehen, weil Konzernchef Nesemeier – trotz aller Begeisterung von Aumann – zuletzt stets darauf hingewiesen hat, dass sich momentan alle Beteiligungen in die richtige Richtung bewegen. Da passt es ins Bild, dass Auftragseingang und Kapazitätsauslastung bei allen MBB-Töchtern auf Wachstum gepolt sind. Vor diesem Hintergrund ist die MBB-Aktie also durchaus wieder eine Wette wert. Größtes Risiko ist wohl zurzeit, dass MBB zu einer Art ersten Ableitung von Aumann wird. Schließlich ist der Hersteller von Spezialmaschinen zur Spulenwicklung von Elektromotoren an der Börse derart ambitioniert bewertet, dass der Kurs – trotz der super guten Perspektiven – theoretisch auch ein stattliches Stück absacken könnte, ohne gleich Value-Jäger wachzurütteln.

Umso interessanter wird es allerdings auch, was MBB mit dem Geld anfangen wird. Wie sieht es um die aktuelle Bewertung der Berliner aus? Die Marktkapitalisierung beträgt aktuell rund 576 Mio. Euro. Gedanklich davon abziehen kann man die Netto-Liquidität der MBB SE von mehr als 170 Mio. Euro – ergibt einen Unternehmenswert (Enterprise Value) von rund 406 Mio. Euro. Das noch vorhandene Aumann-Paket (53,6 Prozent) hat ein Volumen von circa 385 Mio. Euro. Die MBB zurechenbaren Aktien an dem Autozulieferer Delignit stehen zurzeit für einen Depotwert von 28 Mio. Euro. So gesehen werden alle anderen Investments von MBB – DTS IT, Hanke Tissue, OBO-Werke und CT Formpolster – quasi mit Null angesetzt.

Schwer nachzuvollziehen, weil Konzernchef Nesemeier – trotz aller Begeisterung von Aumann – zuletzt stets darauf hingewiesen hat, dass sich momentan alle Beteiligungen in die richtige Richtung bewegen. Da passt es ins Bild, dass Auftragseingang und Kapazitätsauslastung bei allen MBB-Töchtern auf Wachstum gepolt sind. Vor diesem Hintergrund ist die MBB-Aktie also durchaus wieder eine Wette wert. Größtes Risiko ist wohl zurzeit, dass MBB zu einer Art ersten Ableitung von Aumann wird. Schließlich ist der Hersteller von Spezialmaschinen zur Spulenwicklung von Elektromotoren an der Börse derart ambitioniert bewertet, dass der Kurs – trotz der super guten Perspektiven – theoretisch auch ein stattliches Stück absacken könnte, ohne gleich Value-Jäger wachzurütteln.

...

MBB

Kurs: 204,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-margin %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-margin %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Net profit1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Net-margin %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Earnings per share8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividend per share8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

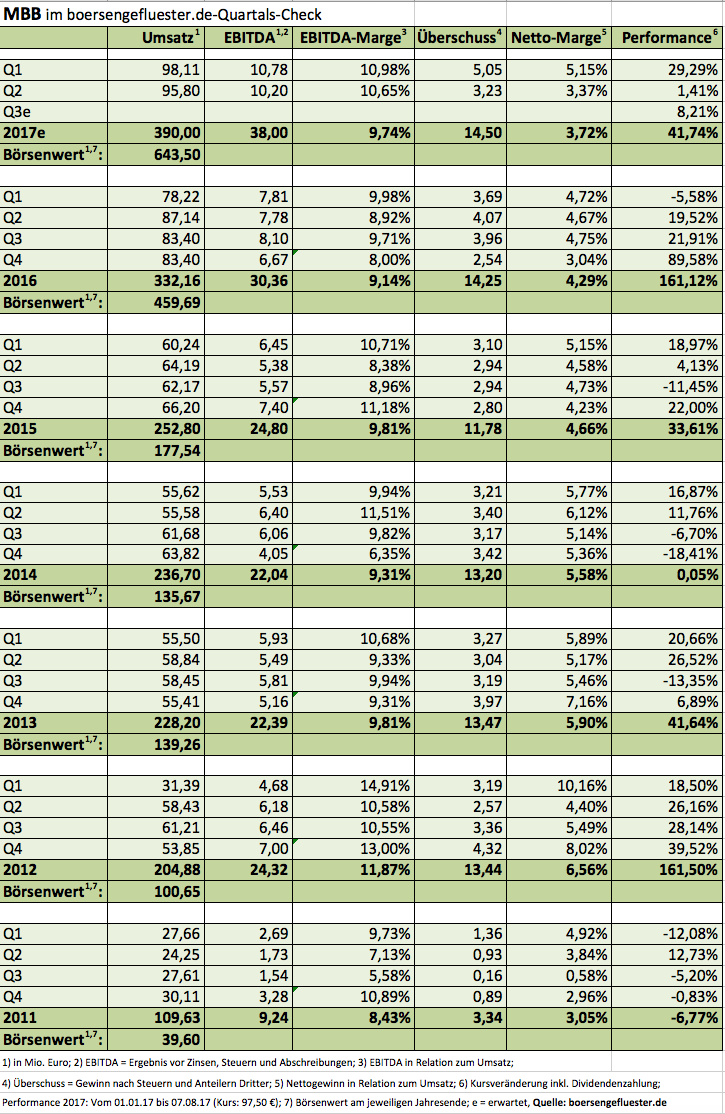

Eine derartige Popularität, wie sie derzeit das Thema Elektromobilität auf dem Kapitalmarkt genießt, gab es so wohl zuletzt bei den Börsengängen der 3D-Druckexperten Voxeljet und SLM Solutions. Nun: Es spricht einiges dafür, dass E-Mobility eine nachhaltigere Entwicklung erfährt. Doch die Bewertungsrelationen beim Börsengang der MBB-Tochter Aumann sind – wie nicht anders zu erwarten – ziemlich happig. Bei der Preisspanne von 35 bis 43 Euro kommt der Hersteller von Spezialmaschinen zur Spulenwicklung auf eine Marktkapitalisierung zwischen 490 bis 602 Mio. Euro. Demnach würde jeder 2016 erzielte Euro Umsatz mit bis zu 3,85 Euro bewertet. Doch Aumann-CEO Rolf Beckoff gibt sich in der Telefonkonferenz zum IPO super zuversichtlich: „Wenn wir über Aumann sprechen, sprechen wir über eine Revolution.“ Für die Anlagen der – kurioserweise im Dieselweg in Beelen (Ostwestfalen) ansässigen – Gesellschaft nehmen die Kunden derzeit Lieferzeiten von neun bis 18 Monate in Kauf. Dabei findet sich mit BMW, Daimler und Volkswagen die gesamte Elite des Fahrzeugbaus auf der Kundenliste. Hinzu kommen Unternehmen wie Miele, Siemens, Boeing oder auch Senvion, die mit Hilfe der Aumann-Anlagen Spulen herstellen, um sie als Antrieb für andere Geräte zu nutzen.

2016 stand der „Classic“-Bereich für 73 Prozent der Konzernerlöse und 59 Prozent des Betriebsergebnisses. Innerhalb weniger Jahre will Beckoff diese Relation drehen. Dann sollen rund drei Viertel des Umsatzes direkt dem Bereich „E-Mobility“ zuzuordnen sein. Ein direktes Vergleichsunternehmen gibt es an der Börse derzeit nicht und so haben sich die beteiligten Parteien bei der Preisfindung an anderen Unternehmen mit disruptiven Technologien, wie etwa SLM Solutions oder dem israelischen Anbieter von Fahrerassistenzsystemen, Mobileye Vision Technology, orientiert. Aber auch der im Bereich Kabeltechnologie tätige Automatisierungsspezialist Komax aus der Schweiz zählt im weitesten Sinne zur Peer Group. Das Listing von Aumann erfolgt im Prime Standard – auch mit Blick auf eine spätere Berücksichtigung für den TecDAX. Den Emissionserlös von brutto 52,5 bis 64,5 Mio. Euro aus der Kapitalerhöhung will Aumann zur Finanzierung des Wachstums einsetzen. Zur Steigerung der Herstellungskapazitäten sind dabei auch Akquisitionen ein Thema.

Ein Teil der Gewinne – zwischen 25 und 30 Prozent – sollen aber auch künftig in Form von Dividenden an die Aktionäre ausgeschüttet werden. Für 2016 betrug die Dividendensumme 4,5 Mio. Euro, was (bezogen auf die neue Aktienstückzahl) einem Betrag von 0,32 Euro je Anteilschein entspricht. Dabei kam die Gesellschaft 2016 auf einen Überschuss von gut 16 Mio. Euro. Demnach lag die Ausschüttungsquote bei 35 Prozent. Zu den direkten Gewinnern des Aumann-Börsengangs gehört – wie auf boersengefluester.de schon x-mal geschrieben – MBB. Deren CEO Christof Nesemeier betonte schon auf dem vergangenen Eigenkapitalforum: „Aumann soll auf die Bühne gehen.“ Nach Abschluss der Transaktion wird MBB noch 53,6 Prozent an Aumann halten und vermutlich mehr als 150 Mio. Euro zusätzliche Mittel in der Kasse haben – und im Idealfall eine zweite Aumann akquirieren. Hetzen lassen wird sich Nesemeier dabei mit Sicherheit nicht. Das hat er schon bei der Suche nach Aumann bewiesen.

Interessant: Die Analysten von Hauck & Aufhäuser hatten den fairen Wert der Aumann-Beteiligung – MBB sind 93,5 Prozent zuzurechnen – erst kürzlich bei 464 Mio. Euro angesiedelt. Demnach wäre eine Aumann-Aktie 39,70 Euro wert – also etwa dem Mittelwert der jetzt gewählten Preisspanne. Keine Frage: Boersengefluester.de geht davon aus, dass das IPO ein Erfolg wird. Wer die Aumann-Aktie zeichnet, darf sich aber nicht zu viele Gedanken um die aktuelle Bewertung machen.

Ein Teil der Gewinne – zwischen 25 und 30 Prozent – sollen aber auch künftig in Form von Dividenden an die Aktionäre ausgeschüttet werden. Für 2016 betrug die Dividendensumme 4,5 Mio. Euro, was (bezogen auf die neue Aktienstückzahl) einem Betrag von 0,32 Euro je Anteilschein entspricht. Dabei kam die Gesellschaft 2016 auf einen Überschuss von gut 16 Mio. Euro. Demnach lag die Ausschüttungsquote bei 35 Prozent. Zu den direkten Gewinnern des Aumann-Börsengangs gehört – wie auf boersengefluester.de schon x-mal geschrieben – MBB. Deren CEO Christof Nesemeier betonte schon auf dem vergangenen Eigenkapitalforum: „Aumann soll auf die Bühne gehen.“ Nach Abschluss der Transaktion wird MBB noch 53,6 Prozent an Aumann halten und vermutlich mehr als 150 Mio. Euro zusätzliche Mittel in der Kasse haben – und im Idealfall eine zweite Aumann akquirieren. Hetzen lassen wird sich Nesemeier dabei mit Sicherheit nicht. Das hat er schon bei der Suche nach Aumann bewiesen.

Interessant: Die Analysten von Hauck & Aufhäuser hatten den fairen Wert der Aumann-Beteiligung – MBB sind 93,5 Prozent zuzurechnen – erst kürzlich bei 464 Mio. Euro angesiedelt. Demnach wäre eine Aumann-Aktie 39,70 Euro wert – also etwa dem Mittelwert der jetzt gewählten Preisspanne. Keine Frage: Boersengefluester.de geht davon aus, dass das IPO ein Erfolg wird. Wer die Aumann-Aktie zeichnet, darf sich aber nicht zu viele Gedanken um die aktuelle Bewertung machen.

Foto: Aumann AG...

Aumann

Kurs: 14,32

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 172,83 | 161,13 | 215,27 | 289,61 | 312,35 | 205,00 | 0,00 | |

| EBITDA1,2 | -13,61 | -2,88 | 8,73 | 20,65 | 35,80 | 28,70 | 0,00 | |

| EBITDA-margin %3 | -7,88 | -1,79 | 4,06 | 7,13 | 11,46 | 14,00 | 0,00 | |

| EBIT1,4 | -19,75 | -7,88 | 2,57 | 15,15 | 29,45 | 20,00 | 0,00 | |

| EBIT-margin %5 | -11,43 | -4,89 | 1,19 | 5,23 | 9,43 | 9,76 | 0,00 | |

| Net profit1 | -18,33 | -6,16 | 0,99 | 9,58 | 21,51 | 13,60 | 0,00 | |

| Net-margin %6 | -10,61 | -3,82 | 0,46 | 3,31 | 6,89 | 6,63 | 0,00 | |

| Cashflow1,7 | 3,66 | 14,73 | 28,71 | 41,95 | 19,20 | 16,00 | 0,00 | |

| Earnings per share8 | -1,20 | -0,37 | 0,11 | 0,64 | 1,47 | 1,05 | 1,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,10 | 0,20 | 0,22 | 0,22 | 0,25 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aumann | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2DAM0 | DE000A2DAM03 | AG | 184,97 Mio € | 24.03.2017 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Never piss against the wind.“

Unbekannt

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL