Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

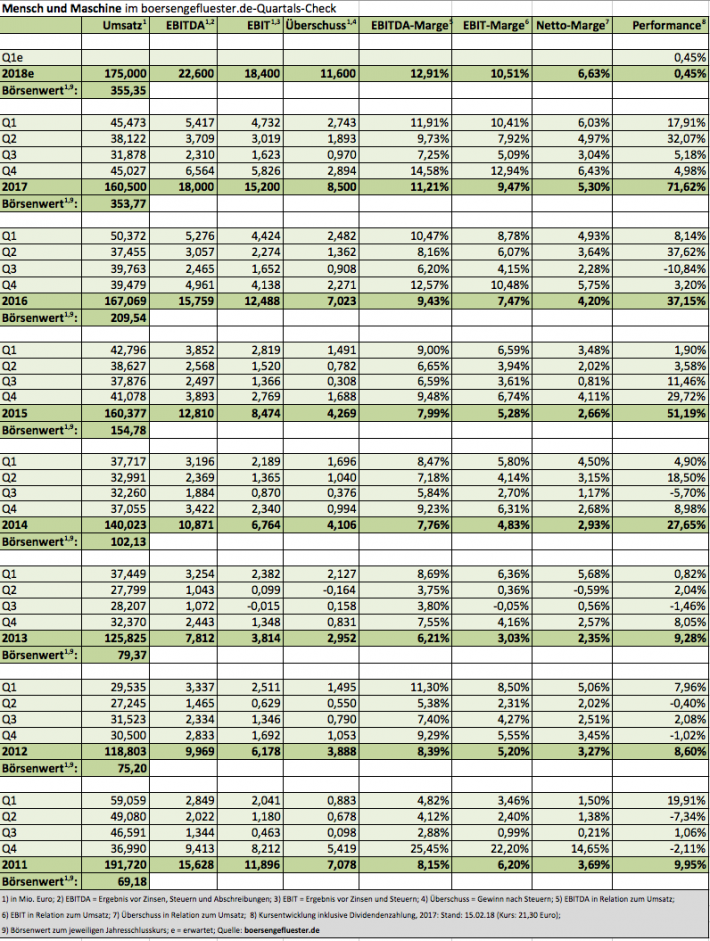

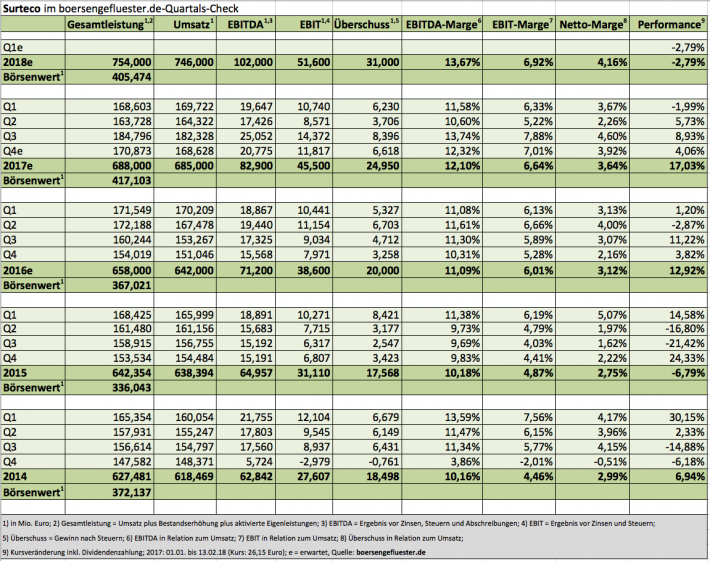

Am Ende ist Mensch und Maschine genau in der Mitte herausgekommen. So weist der Spezialist für CAD/CAM-Software für 2017 ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 18,0 Mio. Euro aus – bei einer vorherigen Prognosespanne von 17,5 bis 18,5 Mio. Euro. Das hört sich zunächst nicht sonderlich aufregend an. Angesichts des relativ schwachen dritten Quartals, ist das Abschneiden aber dennoch eine stramme Leistung. Mensch und Maschine (MuM) selbst spricht von einem „fulminanten Schlussquartal“. „Die Umstellung von Verkauf auf Vermietung beim Lieferanten Autodesk, die in den ersten neun Monaten noch spürbar gebremst hatte, zeigte erste positive Impulse“, heißt es zudem. Tatsächlich überragte das EBITDA im vierten Quartal 2017 mit 6,56 Mio. Euro den entsprechenden Vorjahreswert um 32,3 Prozent. Eine derart rasante Aufholjagd hätte boersengefluester.de dem im Scale notierten Unternehmen beinahe nicht mehr zugetraut.

„Damit dürfte auch einem Dividendenvorschlag von 50 Cent nach 35 Cent im Vorjahr nichts mehr im Wege stehen“, sagt CEO Adi Drotleff. Diese Aussage hat insofern positive Signalwirkung, weil nach Abschluss des dritten Quartals noch von einer Dividende in einer Bandbreite zwischen 45 und 50 Cent die Rede war. Nun schaut es so aus, als ob Anleger sich fest auf das obere Ende einstellen können, womit die Aktie – beim aktuellen Kurs von 21,30 Euro – auf eine Rendite von immerhin 2,3 Prozent kommen würde. Damit nicht genug: Mit hoher Wahrscheinlichkeit wird Mensch und Maschine in den kommenden Jahren die Dividenden weiterhin regelmäßig erhöhen. So steht für 2018 schon jetzt eine Ausschüttung zwischen 62 und 68 Cent auf der Agenda. Für 2019 ist eine weitere Aufstockung um 15 Cent pro Anteilschein geplant. Es gibt nur wenige Unternehmen auf dem Frankfurter Parkett,mit einer derart offen kommunizierten Dividendenstrategie.

Ähnlich visibel sind die Ziele für das Ergebnis je Aktie: Hier will Mensch und Maschine bis zum Jahr 2020 die Marke von 1,00 Euro toppen – nach 0,52 Euro für 2017. „Das vierte Quartal 2017 hat klar gezeigt, welche Gewinnzuwächse bei MuM in Zukunft möglich sind“, sagt Vorstand und Großaktionär Adi Drotleff. Unterm Strich bleibt der Titel damit für uns eine solide Halten-Position. Der vergleichsweise hohen Bewertung stehen ein erprobtes Geschäftsmodell, robuste Bilanzen sowie eine aktionärsfreundliche Dividendenpolitik gegenüber. Akquisitionspläne hat Mensch und Maschine – zumindest in der jetzigen Konstellation – nicht. Aber wer weiß: Vielleicht rückt MuM irgendwann ja selbst ins Visier eines Firmenkäufers. Interessante Konstellationen gibt es bestimmt eine Menge. Mut macht derweil auch die Charttechnik: Zumindest hat die Notiz ihre Korrektur ziemlich genau an der so wichtigen 200-Tage-Durchschnittslinie beendet und tendiert nun wieder Richtung Norden.

Ähnlich visibel sind die Ziele für das Ergebnis je Aktie: Hier will Mensch und Maschine bis zum Jahr 2020 die Marke von 1,00 Euro toppen – nach 0,52 Euro für 2017. „Das vierte Quartal 2017 hat klar gezeigt, welche Gewinnzuwächse bei MuM in Zukunft möglich sind“, sagt Vorstand und Großaktionär Adi Drotleff. Unterm Strich bleibt der Titel damit für uns eine solide Halten-Position. Der vergleichsweise hohen Bewertung stehen ein erprobtes Geschäftsmodell, robuste Bilanzen sowie eine aktionärsfreundliche Dividendenpolitik gegenüber. Akquisitionspläne hat Mensch und Maschine – zumindest in der jetzigen Konstellation – nicht. Aber wer weiß: Vielleicht rückt MuM irgendwann ja selbst ins Visier eines Firmenkäufers. Interessante Konstellationen gibt es bestimmt eine Menge. Mut macht derweil auch die Charttechnik: Zumindest hat die Notiz ihre Korrektur ziemlich genau an der so wichtigen 200-Tage-Durchschnittslinie beendet und tendiert nun wieder Richtung Norden.

Foto: Pixabay

[sws_blue_box box_size="640"]

Foto: Pixabay

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Mensch und Maschine

Kurs: 39,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 658080 | DE0006580806 | SE | 677,39 Mio € | 21.07.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-margin %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-margin %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Net profit1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Net-margin %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Earnings per share8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividend per share8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

[sws_blue_box box_size="640"]

Foto: Pixabay

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

© boersengefluester.de | Redaktion

In die stabile Seitenlage ist der Aktienkurs der Deutsche Konsum REIT übergegangen. Dabei kommt die auf Einzelhandelsimmobilien spezialisierte Gesellschaft operativ gut voran. In den ersten drei Monaten des Geschäftsjahrs 2017/18 (30. September) zogen die Mieterlöse um gut 53 Prozent auf knapp 6,58 Mio. Euro an. Mit einer ähnlichen Wachstumsrate bewegte sich der Cashflow (Funds From Operations) Richtung Norden und erreichte annähernd 3,41 Mio. Euro. Für das Gesamtjahr bleibt CEO Rolf Elgeti bei seiner Prognose, wonach mit einem FFO in einer Bandbreite von 16 bis 20 Mio. Euro zu rechnen ist. Zudem betont Elgeti, dass die Gesellschaft ihre Kreditaktivitäten bei verschiedenen Banken weiter hochfährt. Ziel ist es, die Relation von Finanzschulden zum Verkehrswert der Immobilien – auch LTV (Loan To Value) genannt – auf rund 50 Prozent zu erhöhen. Per Ende Dezember 2017 war der LTV auf rund 36,5 Prozent gesackt.

Unter Investoren ist der LTV eine vielbeachtete Kennzahl, wobei der Trend – insbesondere bei größeren Unternehmen – eher dazu geht, den Verschuldungsgrad zu senken. Bei kleineren, im Aufbau befindlichen Gesellschaften wie Deutsche Konsum REIT, kann es hingegen eine clevere Strategie sein, mit einem höheren Hebel zu arbeiten. Interessant ist der Anteilschein der Deutschen Konsum REIT aber noch aus einem ganz anderen Grund: So klein, wie man vielleicht denkt, ist das Unternehmen nämlich gar nicht mehr. Immerhin beträgt die Marktkapitalisierung der in den Prime Standard gewechselten Firma mittlerweile fast 283 Mio. Euro – bei einem Streubesitzanteil von einem knappen Drittel. Sollte Vorstand Elgeti den strammen Expansionskurs fortsetzen, könnte die Deutsche Konsum REIT bald zu einem SDAX-Kandidaten reifen. Zudem geht boersengefluester.de davon aus, dass es die zurzeit mit einer Bond-Emission aktive FCR Immobilien, ebenfalls recht bald Richtung Börse zieht.

Gemeinsam mit der auch im Handelsbereich tätigen DEFAMA Deutsche Fachmarkt dürfte so das Investoreninteresse an dem gesamten Sektor wieder anziehen. Die Analysten von ODDO BHF geben weiterhin ein Kursziel von 11,90 Euro für die Aktie der Deutsche Konsum REIT aus. Die Berenberg Bank bewegt sich mit 11,50 Euro nur unwesentlich darunter. Am 8. März 2018 findet in Berlin die Hauptversammlung (HV) statt. Eine Dividende wird die Deutsche Konsum REIT freilich erst für das laufende Geschäftsjahr – zahlbar nach der HV 2019 – auskehren. Per saldo hält boersengefluester.de die Aktie weiterhin für einen feinen Spezialwert aus dem Immobiliensektor. Für eher dividendenorientierte Anleger ist die DEFAMA-Aktie schon jetzt eine interessante Alternative.

Deutsche Konsum Real Estate

Kurs: 1,84

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio € | 16.12.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-margin %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-margin %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Net profit1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Net-margin %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Earnings per share8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividend per share8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Natürlich ist die Kapitalerhöhung von Biofrontera irgendwie blöd gelaufen. Just nachdem das Biotechunternehmen unter dem Eindruck des zuvor stark gestiegenen Aktienkurses die ursprünglich avisierte Preisspanne von 3,50 bis 4,50 Euro kurzfristig auf 4,00 bis 6,00 Euro erhöhte, kam der Anteilschein von Biofrontera – im Sog des schwachen Gesamtmarkts – unter Druck. Konsequenz war, dass die Leverkusener den Platzierungspreis für die bis zu sechs Millionen neuen Anteilscheine am Ende doch „nur“ bei 4 Euro pro Stück festlegen konnten. Immerhin: Es wurden sämtliche Papiere platziert, so dass – nach Abzug der Kosten von vermutlich rund 1 Mio. Euro – ein Emissionserlös von rund 23 Mio. Euro übrig geblieben sein sollte. Das ist schon allein deshalb wichtig, weil im Wertpapierprospekt nochmals darauf hingewiesen wurde, dass die vorhandenen Finanzmittel des Hautkrebsspezialisten vermutlich nur etwa bis Mai 2018 ausgereicht hätten.

Gleichzeitig war die Kapitalerhöhung die Startrampe für die Emission von American Depositary Shares (ADS), mit denen das geplante Börsenlisting in den USA unterlegt werden sollte. Ein ADS verbrieft dabei zwei 2 Aktien von Biofrontera. Beteiligen konnten sich die US-Investoren aber nur in dem Umfang, in dem bestehende Aktionäre ihre Bezugsrechte aus der Kapitalerhöhung nicht wahrgenommen haben. Maßgeblich involviert in die US-Transaktion war dabei der japanische Pharmakonzern Maruho, mit einem Anteil von 23,59 Prozent – entsprechend 9.062.809 (alten) Aktien – der größte Einzelaktionär von Biofrontera. So sorgte Maruho, über ein mit der heimischen Abwicklungsstelle Lang & Schwarz Broker geschlossenes Wertpapierdarlehen im Volumen von 6 Millionen Biofrontera-Aktien, zum einen für die nötige Liquidität bei der technischen Abwicklung. Zum anderen übertrug Maruho die Bezugsrechte aus seinem kompletten Bestand an Lang & Schwarz, wodurch allein gut 1.394.278 Aktien – entsprechend 697.139 ADS – für die USA gesichert waren.

Offenbar gab es aber noch mehr Investoren, die hierzulande nicht gezeichnet haben, denn wie Biofrontera nun mitteilte, wurden insgesamt 1.215.000 ADR an der Nasdaq platziert. Das entspricht – den Greenshoe ausgeklammert – rund 40,5 Prozent des in Aktien umgerechneten Volumens der gesamten Kapitalerhöhung. Abzuwarten bleibt freilich, wie sich die neuen US-Investoren verhalten werden und welche Auswirkungen das auf den Börsenhandel in Frankfurt haben wird. Gut möglich, dass sich einige Traderboys schnell wieder von ihren Stücken trennen. Wesentlich wichtiger bleibt jedoch die übergeordnete Story – und die sieht gut aus: Mit seinem Hauptprodukt Ameluz hat Biofrontera bislang regelmäßig die regulatorischen Hürden genommen und kann nun mit Elan den amerikanischen Markt in Angriff nehmen. Letztlich ist das gesamte Nasdaq-Listing in diesem Kontext zu sehen. Für boersengefluester.de bleibt der Titel eine aussichtsreiche Wette. Beinahe überflüssig zu erwähnen, dass Investments in Aktien wie Biofrontera stets mit erheblichen Risiken verbunden sind.

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

© boersengefluester.de | Redaktion

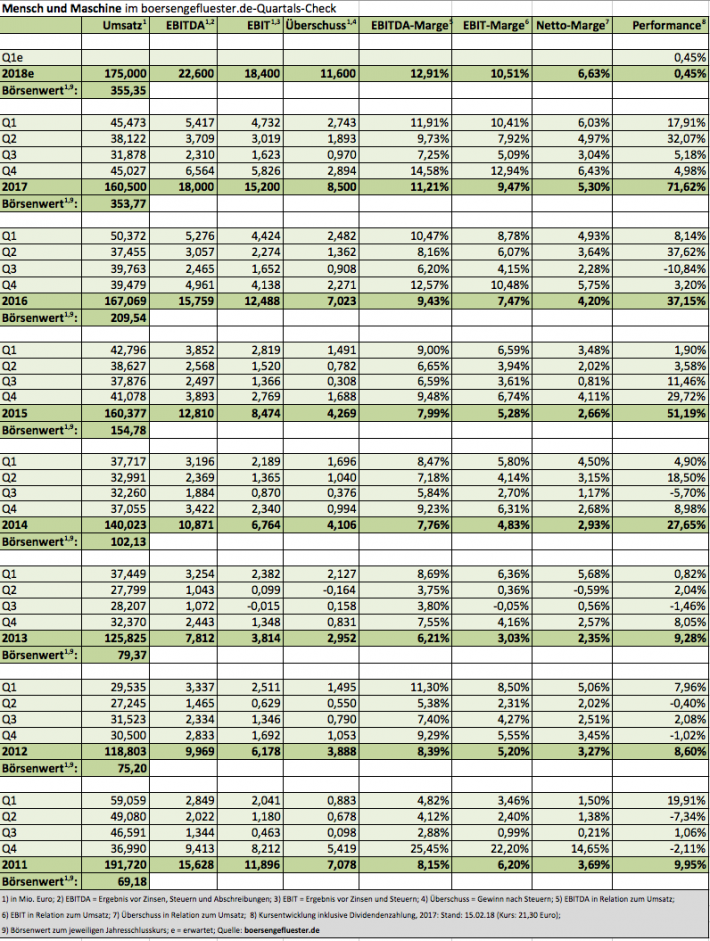

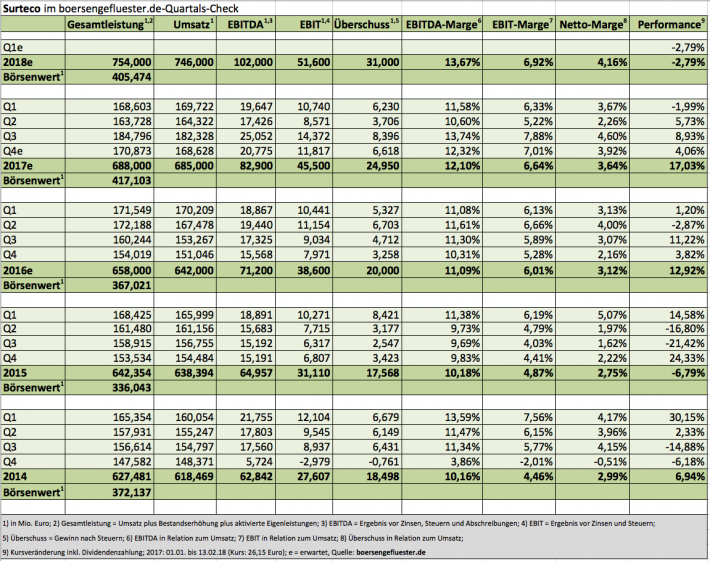

Für Dr. Herbert Müller, den Vorstandsvorsitzenden von Surteco, ist es ein „Kulturwandel erster Güte“ und die „größte Veränderung der letzten Jahre“. Gemeint ist die Anfang Dezember – beinahe ein wenig beiläufig – kommunizierte Anpassung der Organisationsstrukturen. Demnach sollen die bislang getrennt geführten Unternehmen BauschLinnemann (Folien und Kanten), Döllken-Kunststoffverarbeitung (Kunststoffkanten) und Surteco Decor (Oberflächenveredelung) künftig einheitlich unter der Einheit „Surteco“ auftreten. Soll heißen: Egal, ob Produkte aus Kunststoff oder Papier – künftig ist alles Surteco. Die Dauer des gesamten Umbauprozesses veranschlagt Müller auf rund zwei Jahre, wobei bereits 2019 die ersten Früchte geerntet werden sollen. Auf konkrete Zahlen möchte sich der Surteco-CEO noch nicht festlegen, er verspricht sich aber signifikante Effekte von der Umstrukturierung: „Für ein paar Milliönchen Umsatz würden wir das nicht machen.“ Eingebettet ist die Neuaufstellung in die Wachstumsstrategie „Surteco 2025+“.

Demnach soll das Unternehmen organisatorisch so aufgestellt sein, um die sich bietenden Wachstumschancen aus dem eigenen Geschäft möglichst umfassend abzuschöpfen. Zweiter Punkt ist die Stärkung der Innovationskraft, etwa wenn es darum geht, Oberflächen mit neuen Funktionalitäten zu entwickeln. Drittens wird Surteco auch künftig Gelegenheiten nutzen, um via Zukäufe das Expansionstempo zu beschleunigen. Die beiden jüngsten Akquisitionen, Probos und Nenplus, werden also nicht die letzten Verstärkungen gewesen sein, selbst wenn kurzfristig nichts auf der Agenda steht. „Wir wollen zukaufen – und können es uns auch leisten“, betont Müller. Zu den Zahlen für 2017 möchte der Firmenchef noch nichts sagen, demnach haben die zuletzt getätigten Aussagen weiter Gültigkeit, wonach für das abgelaufene Jahr mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 42 und 46 Mio. Euro zu rechnen ist. Vor Abzug der Abschreibungen könnte nach Auffassung von boersengefluester.de so ein operatives Ergebnis (EBITDA) von knapp 83 Mio. Euro übrig geblieben sein.

Dem EBITDA steht eine Marktkapitalisierung von gut 405 Mio. Euro gegenüber – bei einer Netto-Finanzverschuldung von aktuell rund 210 Mio. Euro. Die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverschuldung) zu dem für 2017 zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen beträgt also knapp 7,5. Das ist ein Faktor, der noch Raum nach oben lässt. Differenzierter sieht die Bewertung der Surteco-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) aus: Die „normale“ Relation von Börsenwert zu Eigenkapital beträgt ansprechende 1,2. Verrechnet man allerdings den gesamten, in der Bilanz ausgewiesenen, Firmenwert von gut 162 Mio. Euro mit dem Eigenkapital, würde sich das KBV auf eher durchschnittliche 2,4 erhöhen. Pluspunkt für den ehemaligen SDAX-Wert bleibt die Dividendenrendite von vermutlich fast 3,3 Prozent. Dabei unterstellt boersengefluester.de eine Anhebung der Ausschüttung um 5 Cent je Aktie, nachdem Surteco zuvor zwei Jahre hintereinander jeweils 0,80 Euro pro Anteilschein ausgekehrt hat.

Wesentliche Wettbewerber von Surteco sind die – nicht börsennotierten– Schattdecor aus Thansau in der Nähe von Rosenheim oder auch Interprint aus Arnsberg, Impress Surfaces mit Sitz in Aschaffenburg sowie die Rehau AG aus dem bayerischen Rehau. Aus Börsensicht bietet sich vermutlich am ehesten ein Vergleich mit der seit Ende September 2017 an der Mailander Börse notierten Neodecortech an. Neodecortech soll laut Analystenschätzungen 2017 auf ein EBITDA von gut 17 Mio. Euro kommen – bei einem Enterprise Value von annähernd 100 Mio. Euro. Demnach wäre Neodecortech sogar noch etwas günstiger als Surteco, allerdings wird das Papier hierzulande gar nicht gehandelt. Insgesamt halten wir das Mitte November von den Equinet-Analysten genannte Kursziel von 30 Euro für eine realistische Marke und bleiben daher bei unserer Kaufen-Einschätzung für die Surteco-Aktie.

Dem EBITDA steht eine Marktkapitalisierung von gut 405 Mio. Euro gegenüber – bei einer Netto-Finanzverschuldung von aktuell rund 210 Mio. Euro. Die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverschuldung) zu dem für 2017 zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen beträgt also knapp 7,5. Das ist ein Faktor, der noch Raum nach oben lässt. Differenzierter sieht die Bewertung der Surteco-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) aus: Die „normale“ Relation von Börsenwert zu Eigenkapital beträgt ansprechende 1,2. Verrechnet man allerdings den gesamten, in der Bilanz ausgewiesenen, Firmenwert von gut 162 Mio. Euro mit dem Eigenkapital, würde sich das KBV auf eher durchschnittliche 2,4 erhöhen. Pluspunkt für den ehemaligen SDAX-Wert bleibt die Dividendenrendite von vermutlich fast 3,3 Prozent. Dabei unterstellt boersengefluester.de eine Anhebung der Ausschüttung um 5 Cent je Aktie, nachdem Surteco zuvor zwei Jahre hintereinander jeweils 0,80 Euro pro Anteilschein ausgekehrt hat.

Wesentliche Wettbewerber von Surteco sind die – nicht börsennotierten– Schattdecor aus Thansau in der Nähe von Rosenheim oder auch Interprint aus Arnsberg, Impress Surfaces mit Sitz in Aschaffenburg sowie die Rehau AG aus dem bayerischen Rehau. Aus Börsensicht bietet sich vermutlich am ehesten ein Vergleich mit der seit Ende September 2017 an der Mailander Börse notierten Neodecortech an. Neodecortech soll laut Analystenschätzungen 2017 auf ein EBITDA von gut 17 Mio. Euro kommen – bei einem Enterprise Value von annähernd 100 Mio. Euro. Demnach wäre Neodecortech sogar noch etwas günstiger als Surteco, allerdings wird das Papier hierzulande gar nicht gehandelt. Insgesamt halten wir das Mitte November von den Equinet-Analysten genannte Kursziel von 30 Euro für eine realistische Marke und bleiben daher bei unserer Kaufen-Einschätzung für die Surteco-Aktie.

[sws_blue_box box_size="640"]

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="640"]

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

© boersengefluester.de | Redaktion

Mit Stemmer Imaging geht jetzt die erste Scale-Neuemission 2018 an den Start. Und wenn der Gesamtmarkt keinen Strich durch die Rechnung macht, stehen die Chancen sogar gut, dass das IPO ein voller Erfolg wird. Boersengefluester.de hatte den Anbieter von Produkten für die industrielle Bildbearbeitung bereits Ende Januar (HIER) vorgestellt. Mittlerweile liegt der Emissionsprospekt mit den wesentlichen Eckdaten der geplanten Notizaufnahme vor, zudem hatten wir die Gelegenheit zu einem Hintergrundgespräch mit Finanzvorstand Lars Böhrnsen. Insgesamt hört sich alles nach einer runden Story an. Die wesentlichen Eckdaten im Schnelldurchlauf: Stemmer Imaging ist mit Erlösen von 88,30 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 6,02 Mio. Euro im Geschäftsjahr 2016/17 (30. Juni) der größte Lieferant von Komponenten für die industrielle Bildverarbeitungstechnologie im europäischen Raum. Dabei agiert das Unternehmen sowohl als Distributor, hat mit der Softwarelösung Common Vision Blox aber auch ein wesentliches Alleinstellungsmerkmal.

Zumindest in der Theorie sieht es so aus, dass Stemmer Imaging unter anderem Kameras von Börsenmitstreiter Basler im Programm haben könnte (was in der Praxis allerdings nicht der Fall ist) und entsprechend zusammengestellte Systeme dann an Firmen wie Isra Vision verkauft. Keine Frage: Die Qualitätsmessung ist das Brot-und-Butter-Geschäft von Stemmer Imaging. Zum Einsatz kommen die Produkte aber auch in den Bereichen Sport und Medien, etwa bei der Verifizierung von Schiedsrichterentscheidungen oder dem Spielertracking (Messung der Laufwege etc.). Im Rahmen einer Nachfolgeregelung hat Firmengründer Wilhelm Stemmer das 2017 an die heutige Primepulse SE verkauft, die wiederum den drei Cancom-Gründern Raymond Kober, Klaus Weinmann und Stefan Kober zuzurechnen ist. Damit dürfte auch klar sein, wer die IPO-Pläne der in Puchheim bei München ansässigen Firma forciert hat.

Zum Börsengang plant Stemmer Imaging – unter Führung von Hauck & Aufhäuser – bis zu 1.500.000 Aktien aus einer Kapitalerhöhung zu platzieren. Darüber hinaus sollen Obergrenze 1.490.000 Stücke aus dem Einflussbereich von Primepulse an den Markt kommen. Bei voller Zuteilung würde das zu einem Streubesitzanteil von 46 Prozent führen. Die Preisspanne liegt bei 32 bis 36 Euro, womit Stemmer Imaging auf eine Marktkapitalisierung zwischen 208 und 234 Mio. Euro kommen würde. Finanzschulden gibt es nicht in der Bilanz des Scale-Aspiranten, Dividenden stehen allerdings auch nicht auf der Agenda. Mit dem Emissionserlös will das Management in erster Line das anorganische Wachstum forcieren – spricht Zukäufe finanzieren. „In der Vergangenheit hatten unsere Akquisitionen meist Umsätze zwischen 3 und 6 Mio. Euro. Da sind künftig ganz anderen Größenordnungen vorstellbar“, sagt Finanzvorstand Böhrnsen. Rund ein Drittel des Mittelzuflusses soll derweil in die Entwicklung neuer Produkte fließen. Die restlichen 20 Prozent sind für die Optimierung der Geschäftsprozesse reserviert.

Bewertungstechnisch kommt Stemmer Imaging – wie angesichts der Peer Group von Isra Vision und Basler auch nicht anders zu erwarten war – sehr sportlich daher: Das Kurs-Gewinn-Verhältnis (KGV) auf Basis der Ergebnisprognosen von boersengefluester.de für 2019/20 liegt zwischen 24 und 28. Das Kurs-Buchwert-Verhältnis (KBV) ist vermutlich bei rund 3,5 anzusiedeln. Umso gespannter sind wir, zu welchem Preis Stemmer Imaging an die Börse kommen wird. Auf jeden Fall ist der Titel ein schneller Aufstiegskandidat für den Scale 30. Die Zeichnungsfrist läuft noch bis zum 22. Februar.

Zum Börsengang plant Stemmer Imaging – unter Führung von Hauck & Aufhäuser – bis zu 1.500.000 Aktien aus einer Kapitalerhöhung zu platzieren. Darüber hinaus sollen Obergrenze 1.490.000 Stücke aus dem Einflussbereich von Primepulse an den Markt kommen. Bei voller Zuteilung würde das zu einem Streubesitzanteil von 46 Prozent führen. Die Preisspanne liegt bei 32 bis 36 Euro, womit Stemmer Imaging auf eine Marktkapitalisierung zwischen 208 und 234 Mio. Euro kommen würde. Finanzschulden gibt es nicht in der Bilanz des Scale-Aspiranten, Dividenden stehen allerdings auch nicht auf der Agenda. Mit dem Emissionserlös will das Management in erster Line das anorganische Wachstum forcieren – spricht Zukäufe finanzieren. „In der Vergangenheit hatten unsere Akquisitionen meist Umsätze zwischen 3 und 6 Mio. Euro. Da sind künftig ganz anderen Größenordnungen vorstellbar“, sagt Finanzvorstand Böhrnsen. Rund ein Drittel des Mittelzuflusses soll derweil in die Entwicklung neuer Produkte fließen. Die restlichen 20 Prozent sind für die Optimierung der Geschäftsprozesse reserviert.

Bewertungstechnisch kommt Stemmer Imaging – wie angesichts der Peer Group von Isra Vision und Basler auch nicht anders zu erwarten war – sehr sportlich daher: Das Kurs-Gewinn-Verhältnis (KGV) auf Basis der Ergebnisprognosen von boersengefluester.de für 2019/20 liegt zwischen 24 und 28. Das Kurs-Buchwert-Verhältnis (KBV) ist vermutlich bei rund 3,5 anzusiedeln. Umso gespannter sind wir, zu welchem Preis Stemmer Imaging an die Börse kommen wird. Auf jeden Fall ist der Titel ein schneller Aufstiegskandidat für den Scale 30. Die Zeichnungsfrist läuft noch bis zum 22. Februar.

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

Stemmer Imaging

Kurs: 60,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 103,10 | 130,12 | 155,37 | 146,29 | 153,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 7,21 | 17,36 | 28,24 | 26,95 | 29,40 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 6,99 | 13,34 | 18,18 | 18,42 | 19,22 | 0,00 | 0,00 | |

| EBIT1,4 | -1,55 | 13,43 | 24,34 | 21,86 | 24,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -1,50 | 10,32 | 15,67 | 14,94 | 16,14 | 0,00 | 0,00 | |

| Net profit1 | -3,32 | 10,45 | 17,97 | 15,73 | 17,80 | 0,00 | 0,00 | |

| Net-margin %6 | -3,22 | 8,03 | 11,57 | 10,75 | 11,63 | 0,00 | 0,00 | |

| Cashflow1,7 | 10,88 | 7,97 | 15,90 | 20,31 | 22,40 | 0,00 | 0,00 | |

| Earnings per share8 | -0,51 | 1,61 | 2,77 | 2,42 | 2,75 | 2,00 | 2,35 | |

| Dividend per share8 | 0,50 | 0,75 | 3,00 | 2,70 | 2,20 | 2,96 | 2,96 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Stemmer Imaging | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G9MZ | DE000A2G9MZ9 | AG | 391,30 Mio € | 27.02.2018 | Halten | |

* * *

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

© boersengefluester.de | Redaktion

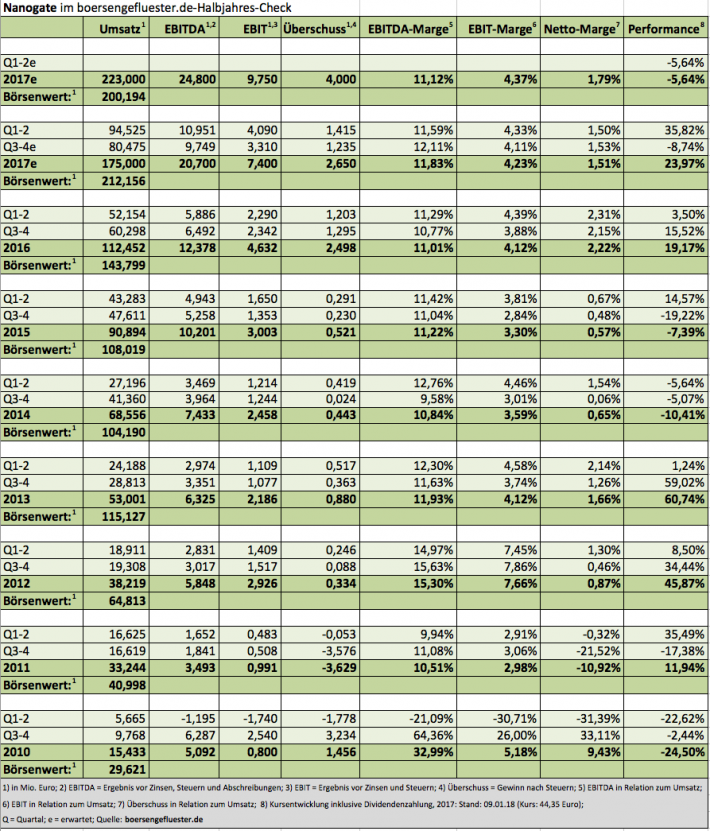

Investoren lieben Unternehmen mit einer hohen Planungssicherheit. Kein Wunder: Je größer der Anteil an wiederkehrenden Erlösen – etwa aus Serviceverträgen bei IT-Dienstleistern – ist, desto geringer ist die Gefahr, böse Überraschungen bei den Jahreszahlen zu erleben. Ein Unternehmen, das Börsianer vermutlich nicht unmittelbar in diese Kategorie stecken würden, ist der Beschichtungsdienstleister Nanogate. Bei einem Hintergrundgespräch in Frankfurt ließ CEO Ralf Zastrau jetzt durchblicken, dass die Saarländer aufgrund ihrer langjährigen Vertragsbeziehungen vermutlich bereits mehr als 80 Prozent der für 2018 geplanten Erlöse sicher haben. Selbst für 2019 dürfte die Quote noch bei rund 70 Prozent liegen. „Als Innovationspartner haben wir kaum Laufkundschaft“, wie Zastrau es ausdrückt. Wichtige Abnehmergruppen für die High-tech-Oberflächenveredelungen von Nanogate stammen aus den Bereichen Automobil, Luftfahrt, Haushaltselektronik oder auch Medizintechnik.

Der Wachstumstrend ist beeindruckend: Seit 2010 stiegen die Erlöse von 15 Mio. Euro auf zuletzt mehr als 170 Mio. Euro. Das Ergebnis wuchs in diesem Zeitraum zwar mit, aber längst nicht in dem Maße, wie es theoretisch möglich gewesen wäre. Zastrau setzt konsequent auf Expansion und investiert viel Geld in neue Techniken und Übernahmen. Insbesondere die angelsächsisch geprägten Investoren kommen damit locker zurecht. Hierzulande ist der Spagat zwischen Wachstum und Rentabilität freilich etwas erklärungsbedürftiger. Fakt ist jedoch, dass Nanogate die bisherigen Akquisitionen allesamt top integriert hat. Die vor gut einem Jahr vollzogene Übernahme von Jay Plastics (mittlerweile Nanogate Jay Systems) in Ohio erweist sich offenbar sogar als ausgesprochen glücklicher Kauf. „USA entwickelt sich super. Da sind wir genau mit dem richtigen Unternehmen vor Ort“, sagt Zastrau. Umfangreicher sind derweil noch die anstehenden Investitionen in die, Ende 2017 aus dem österreichischen HTI-Verbund herausgelösten, Kunststoffaktivitäten. Überhaupt war der Deal eine sehr komplexe Transaktion, der Nanogate noch eine Weile beschäftigen wird.

[sws_blue_box box_size="640"]Weitere Detailinformationen zu dem HTI-Deal finden Sie in unserem kürzlich veröffentlichten Vorstandsinterviewmit Ralf Zastrau HIER.[/sws_blue_box]

[caption id="attachment_109781" align="alignleft" width="87"]

Der Wachstumstrend ist beeindruckend: Seit 2010 stiegen die Erlöse von 15 Mio. Euro auf zuletzt mehr als 170 Mio. Euro. Das Ergebnis wuchs in diesem Zeitraum zwar mit, aber längst nicht in dem Maße, wie es theoretisch möglich gewesen wäre. Zastrau setzt konsequent auf Expansion und investiert viel Geld in neue Techniken und Übernahmen. Insbesondere die angelsächsisch geprägten Investoren kommen damit locker zurecht. Hierzulande ist der Spagat zwischen Wachstum und Rentabilität freilich etwas erklärungsbedürftiger. Fakt ist jedoch, dass Nanogate die bisherigen Akquisitionen allesamt top integriert hat. Die vor gut einem Jahr vollzogene Übernahme von Jay Plastics (mittlerweile Nanogate Jay Systems) in Ohio erweist sich offenbar sogar als ausgesprochen glücklicher Kauf. „USA entwickelt sich super. Da sind wir genau mit dem richtigen Unternehmen vor Ort“, sagt Zastrau. Umfangreicher sind derweil noch die anstehenden Investitionen in die, Ende 2017 aus dem österreichischen HTI-Verbund herausgelösten, Kunststoffaktivitäten. Überhaupt war der Deal eine sehr komplexe Transaktion, der Nanogate noch eine Weile beschäftigen wird.

[sws_blue_box box_size="640"]Weitere Detailinformationen zu dem HTI-Deal finden Sie in unserem kürzlich veröffentlichten Vorstandsinterviewmit Ralf Zastrau HIER.[/sws_blue_box]

[caption id="attachment_109781" align="alignleft" width="87"] Kontaktwinkelmessung[/caption]

Eine Fortsetzung der vergleichsweise kurzen Taktung zwischen den jüngsten Übernahmen ist daher nicht zu erwarten. Bei künftigen Akquisitionen geht es vermutlich eher darum, smarte Schlüsseltechnologien bei Nanogate zu implementieren. Schließlich sorgen neue Anwendungen wie Fahrerassistenzsysteme für völlig veränderte Anforderungen an das Material – etwa wenn es darum geht, die Durchlässigkeit für Laser- und Radarwellen zu erhöhen. Stichwort: Multifunktionale Oberflächen. „Der Markt ist weitgehend unbeschrieben. Da haben wir gute Chancen, uns zu positionieren.“ An den erst kürzlich veröffentlichten Prognosen für 2018 (siehe dazu auch den Beitrag von boersengefluester.de HIER) rückt Zastrau naturgemäß nicht ab. Demnach ist für das laufende Jahr bei Erlösen von mindestens 220 Mio. Euro mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 24 Mio. Euro zu rechnen. Dem steht schon jetzt ein Börsenwert von rund 200 Mio. Euro gegenüber. Anleger müssen also Weitblick mitbringen und auf die sich bietenden Chancen setzen. Immerhin gibt es nicht viele Unternehmen auf dem heimischen Kurszettel in der Größenordnung von Nanogate, wo der Vorstand sagt, dass er sich in den nächsten zehn Jahren stets ein zweistelliges Wachstum zutraut.

Sehr intensiv verfolgt Zastrau weiterhin die Wahl des passenden Börsensegments. Gegenwärtig ist die Gesellschaft im Entry Standard-Nachfolger Scale notiert und gehört zu den Top 5 des jetzt neu gestarteten Scale 30, der die 30 liquidesten Scale-Aktien enthält. „Unser Eindruck ist, dass vielen Investoren die Marktkapitalisierung wichtiger ist als das Börsensegment“, sagt Zastrau auch Blick auf die zunehmend internationalere Investorenbasis der Gesellschaft. Perspektivisch scheint ein Upgrade – etwa in den Prime Standard – dennoch eine Option. Die Analysten von Warburg Research machen ihre Aktieneinschätzung freilich sowieso an den harten Unternehmenszahlen fest. In ihrer jüngsten Studie bestätigen die Experten ihre Kaufen-Empfehlung mit einem leicht erhöhten Kursziel von 61,10 Euro. Das deckt sich ungefähr mit der Einschätzung der anderen Analysten, die den Titel covern.

Boersengefluester.de bleibt dabei: Nanogate ist eine der wenigen reinrassigen Wachstumsaktien auf dem heimischen Kurszettel. Zudem gefällt uns die hohe Visibilität der Umsätze. Wer nicht auf Dividenden oder ein optisch niedriges KGV aus ist, findet in Nanogate eine super Langfriststory mit einem regelmäßig schönen Newsflow – etwa zu Großaufträgen, Akquisitionen oder auch der ganz normalen Zahlenveröffentlichung.

Kontaktwinkelmessung[/caption]

Eine Fortsetzung der vergleichsweise kurzen Taktung zwischen den jüngsten Übernahmen ist daher nicht zu erwarten. Bei künftigen Akquisitionen geht es vermutlich eher darum, smarte Schlüsseltechnologien bei Nanogate zu implementieren. Schließlich sorgen neue Anwendungen wie Fahrerassistenzsysteme für völlig veränderte Anforderungen an das Material – etwa wenn es darum geht, die Durchlässigkeit für Laser- und Radarwellen zu erhöhen. Stichwort: Multifunktionale Oberflächen. „Der Markt ist weitgehend unbeschrieben. Da haben wir gute Chancen, uns zu positionieren.“ An den erst kürzlich veröffentlichten Prognosen für 2018 (siehe dazu auch den Beitrag von boersengefluester.de HIER) rückt Zastrau naturgemäß nicht ab. Demnach ist für das laufende Jahr bei Erlösen von mindestens 220 Mio. Euro mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 24 Mio. Euro zu rechnen. Dem steht schon jetzt ein Börsenwert von rund 200 Mio. Euro gegenüber. Anleger müssen also Weitblick mitbringen und auf die sich bietenden Chancen setzen. Immerhin gibt es nicht viele Unternehmen auf dem heimischen Kurszettel in der Größenordnung von Nanogate, wo der Vorstand sagt, dass er sich in den nächsten zehn Jahren stets ein zweistelliges Wachstum zutraut.

Sehr intensiv verfolgt Zastrau weiterhin die Wahl des passenden Börsensegments. Gegenwärtig ist die Gesellschaft im Entry Standard-Nachfolger Scale notiert und gehört zu den Top 5 des jetzt neu gestarteten Scale 30, der die 30 liquidesten Scale-Aktien enthält. „Unser Eindruck ist, dass vielen Investoren die Marktkapitalisierung wichtiger ist als das Börsensegment“, sagt Zastrau auch Blick auf die zunehmend internationalere Investorenbasis der Gesellschaft. Perspektivisch scheint ein Upgrade – etwa in den Prime Standard – dennoch eine Option. Die Analysten von Warburg Research machen ihre Aktieneinschätzung freilich sowieso an den harten Unternehmenszahlen fest. In ihrer jüngsten Studie bestätigen die Experten ihre Kaufen-Empfehlung mit einem leicht erhöhten Kursziel von 61,10 Euro. Das deckt sich ungefähr mit der Einschätzung der anderen Analysten, die den Titel covern.

Boersengefluester.de bleibt dabei: Nanogate ist eine der wenigen reinrassigen Wachstumsaktien auf dem heimischen Kurszettel. Zudem gefällt uns die hohe Visibilität der Umsätze. Wer nicht auf Dividenden oder ein optisch niedriges KGV aus ist, findet in Nanogate eine super Langfriststory mit einem regelmäßig schönen Newsflow – etwa zu Großaufträgen, Akquisitionen oder auch der ganz normalen Zahlenveröffentlichung.

Hinweis: 2017 sind bei Nanogate noch Schätzwerte von boersengefluester.de.

Fotos: Nanogate SE

Hinweis: 2017 sind bei Nanogate noch Schätzwerte von boersengefluester.de.

Fotos: Nanogate SE

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

Nanogate

Kurs: 0,00

Kontaktwinkelmessung[/caption]

Eine Fortsetzung der vergleichsweise kurzen Taktung zwischen den jüngsten Übernahmen ist daher nicht zu erwarten. Bei künftigen Akquisitionen geht es vermutlich eher darum, smarte Schlüsseltechnologien bei Nanogate zu implementieren. Schließlich sorgen neue Anwendungen wie Fahrerassistenzsysteme für völlig veränderte Anforderungen an das Material – etwa wenn es darum geht, die Durchlässigkeit für Laser- und Radarwellen zu erhöhen. Stichwort: Multifunktionale Oberflächen. „Der Markt ist weitgehend unbeschrieben. Da haben wir gute Chancen, uns zu positionieren.“ An den erst kürzlich veröffentlichten Prognosen für 2018 (siehe dazu auch den Beitrag von boersengefluester.de HIER) rückt Zastrau naturgemäß nicht ab. Demnach ist für das laufende Jahr bei Erlösen von mindestens 220 Mio. Euro mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 24 Mio. Euro zu rechnen. Dem steht schon jetzt ein Börsenwert von rund 200 Mio. Euro gegenüber. Anleger müssen also Weitblick mitbringen und auf die sich bietenden Chancen setzen. Immerhin gibt es nicht viele Unternehmen auf dem heimischen Kurszettel in der Größenordnung von Nanogate, wo der Vorstand sagt, dass er sich in den nächsten zehn Jahren stets ein zweistelliges Wachstum zutraut.

Sehr intensiv verfolgt Zastrau weiterhin die Wahl des passenden Börsensegments. Gegenwärtig ist die Gesellschaft im Entry Standard-Nachfolger Scale notiert und gehört zu den Top 5 des jetzt neu gestarteten Scale 30, der die 30 liquidesten Scale-Aktien enthält. „Unser Eindruck ist, dass vielen Investoren die Marktkapitalisierung wichtiger ist als das Börsensegment“, sagt Zastrau auch Blick auf die zunehmend internationalere Investorenbasis der Gesellschaft. Perspektivisch scheint ein Upgrade – etwa in den Prime Standard – dennoch eine Option. Die Analysten von Warburg Research machen ihre Aktieneinschätzung freilich sowieso an den harten Unternehmenszahlen fest. In ihrer jüngsten Studie bestätigen die Experten ihre Kaufen-Empfehlung mit einem leicht erhöhten Kursziel von 61,10 Euro. Das deckt sich ungefähr mit der Einschätzung der anderen Analysten, die den Titel covern.

Boersengefluester.de bleibt dabei: Nanogate ist eine der wenigen reinrassigen Wachstumsaktien auf dem heimischen Kurszettel. Zudem gefällt uns die hohe Visibilität der Umsätze. Wer nicht auf Dividenden oder ein optisch niedriges KGV aus ist, findet in Nanogate eine super Langfriststory mit einem regelmäßig schönen Newsflow – etwa zu Großaufträgen, Akquisitionen oder auch der ganz normalen Zahlenveröffentlichung.

Kontaktwinkelmessung[/caption]

Eine Fortsetzung der vergleichsweise kurzen Taktung zwischen den jüngsten Übernahmen ist daher nicht zu erwarten. Bei künftigen Akquisitionen geht es vermutlich eher darum, smarte Schlüsseltechnologien bei Nanogate zu implementieren. Schließlich sorgen neue Anwendungen wie Fahrerassistenzsysteme für völlig veränderte Anforderungen an das Material – etwa wenn es darum geht, die Durchlässigkeit für Laser- und Radarwellen zu erhöhen. Stichwort: Multifunktionale Oberflächen. „Der Markt ist weitgehend unbeschrieben. Da haben wir gute Chancen, uns zu positionieren.“ An den erst kürzlich veröffentlichten Prognosen für 2018 (siehe dazu auch den Beitrag von boersengefluester.de HIER) rückt Zastrau naturgemäß nicht ab. Demnach ist für das laufende Jahr bei Erlösen von mindestens 220 Mio. Euro mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 24 Mio. Euro zu rechnen. Dem steht schon jetzt ein Börsenwert von rund 200 Mio. Euro gegenüber. Anleger müssen also Weitblick mitbringen und auf die sich bietenden Chancen setzen. Immerhin gibt es nicht viele Unternehmen auf dem heimischen Kurszettel in der Größenordnung von Nanogate, wo der Vorstand sagt, dass er sich in den nächsten zehn Jahren stets ein zweistelliges Wachstum zutraut.

Sehr intensiv verfolgt Zastrau weiterhin die Wahl des passenden Börsensegments. Gegenwärtig ist die Gesellschaft im Entry Standard-Nachfolger Scale notiert und gehört zu den Top 5 des jetzt neu gestarteten Scale 30, der die 30 liquidesten Scale-Aktien enthält. „Unser Eindruck ist, dass vielen Investoren die Marktkapitalisierung wichtiger ist als das Börsensegment“, sagt Zastrau auch Blick auf die zunehmend internationalere Investorenbasis der Gesellschaft. Perspektivisch scheint ein Upgrade – etwa in den Prime Standard – dennoch eine Option. Die Analysten von Warburg Research machen ihre Aktieneinschätzung freilich sowieso an den harten Unternehmenszahlen fest. In ihrer jüngsten Studie bestätigen die Experten ihre Kaufen-Empfehlung mit einem leicht erhöhten Kursziel von 61,10 Euro. Das deckt sich ungefähr mit der Einschätzung der anderen Analysten, die den Titel covern.

Boersengefluester.de bleibt dabei: Nanogate ist eine der wenigen reinrassigen Wachstumsaktien auf dem heimischen Kurszettel. Zudem gefällt uns die hohe Visibilität der Umsätze. Wer nicht auf Dividenden oder ein optisch niedriges KGV aus ist, findet in Nanogate eine super Langfriststory mit einem regelmäßig schönen Newsflow – etwa zu Großaufträgen, Akquisitionen oder auch der ganz normalen Zahlenveröffentlichung.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Hinweis: 2017 sind bei Nanogate noch Schätzwerte von boersengefluester.de.

Fotos: Nanogate SE

Hinweis: 2017 sind bei Nanogate noch Schätzwerte von boersengefluester.de.

Fotos: Nanogate SE

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

© boersengefluester.de | Redaktion

Die große positive Überraschung bei Villeroy & Boch ist jetzt vielleicht ausgeblieben – dafür lieferte der Bereich Tischkultur (Geschirr, Besteck, Dekoartikel) einfach nicht genügend Ergebnisbeitrag. Trotzdem ist boersengefluester.de per saldo mit dem 2017er-Ergebnis zufrieden. Die Erlöse kamen erwartungsgemäß um zwei Prozent auf 836,5 Mio. Euro voran. Das um die Effekte aus Immobilientransaktionen bereinigte Ergebnis vor Zinsen und Steuern (EBIT) legte um 8,5 Prozent auf 49,8 Mio. Euro zu. Hier hatte das Management eine Spanne von fünf bis zehn Prozent in Aussicht gestellt. Mehr als 82 Prozent des EBIT steuerte dabei der, von der guten Baukonjunktur profitierende, Bereich Bad und Wellness bei. Im Vorjahr lag die Quote bei 76 Prozent. „Da die Zeichen hier unverändert auf Wachstum stehen, investieren wir weiterhin massiv in den Ausbau unserer Produktionskapazitäten“, sagt Frank Göring, der Vorstandschef von Villeroy & Boch. Ein wenig höher als gedacht, fällt derweil der um 4 Cent auf 0,57 Euro je Vorzugsaktie heraufgesetzte Dividendenvorschlag für 2017 aus. Die Hauptversammlung findet am 23. März 2018 statt. Bezogen auf den gegenwärtigen Kurs von 19,88 Euro bringt es der Titel auf eine Rendite von knapp 2,9 Prozent.

Das reicht jetzt zwar nicht, um die Renditecharts zu stürmen, passt aber gut ins Gesamtbild, wonach Villeroy & Boch bei nahezu allen Bewertungsdisziplinen punkten kann. Der Umsatz für 2018 soll in einer Bandbreite von drei bis fünf Prozent klettern, womit die Saarländer in Regionen um 870 Mio. Euro vorstoßen. „Beim operativen Ergebnis gehen wir von einem Zuwachs von fünf bis zehn Prozent aus“, sagt CEO Göring. Basierend auf dieser Vorschau taxiert boersengefluester.de das Betriebsergebnis des laufenden Jahres auf rund 54 Mio. Euro. Zum Vergleich: Unter der Annahme, dass die nicht börsennotierten Stämme mit einem Aufschlag von 15 Prozent auf die Vorzüge gehandelt würden, käme die Gesellschaft auf eine Marktkapitalisierung von 600 Mio. Euro. Lässt man zudem die Pensionsrückstellungen von 185 Mio. Euro bei der Ermittlung der Netto-Finanzposition außen vor, weist Villeroy & Boch sogar eine Netto-Liquidität von 57,6 Mio. Euro aus, die man – zumindest gedanklich – noch von der Marktkapitalisierung abziehen kann. Demnach würde die Gesellschaft etwa mit dem Zehnfachen des EBIT für 2018 gehandelt.

Das klassische Kurs-Gewinn-Verhältnis (KGV) auf Basis der Ergebnisschätzungen für 2019 liegt bei knapp 15. Die Analysten siedeln den fairen Wert der Aktie bei etwa 22 Euro an – aber auch das ist nur eine Momentaufnahme. Für dividendenorientierte Langfristanleger bleibt der Titel eine prima Wahl und ist der Leifheit-Aktie – als vermutlich am ehesten vergleichbaren Unternehmen – weiterhin vorzuziehen. Wobei: Mit Blick auf die aktuelle Verteilung der Segmentergebnisse rückt Villeroy & Boch schon sehr viel eher in die Ecke der Bauzulieferer. Allerdings gibt es nach diversen Squeeze-outs hier kein wirkliches Pendant mehr zu Villeroy & Boch auf dem heimischen Kurszettel.

Das reicht jetzt zwar nicht, um die Renditecharts zu stürmen, passt aber gut ins Gesamtbild, wonach Villeroy & Boch bei nahezu allen Bewertungsdisziplinen punkten kann. Der Umsatz für 2018 soll in einer Bandbreite von drei bis fünf Prozent klettern, womit die Saarländer in Regionen um 870 Mio. Euro vorstoßen. „Beim operativen Ergebnis gehen wir von einem Zuwachs von fünf bis zehn Prozent aus“, sagt CEO Göring. Basierend auf dieser Vorschau taxiert boersengefluester.de das Betriebsergebnis des laufenden Jahres auf rund 54 Mio. Euro. Zum Vergleich: Unter der Annahme, dass die nicht börsennotierten Stämme mit einem Aufschlag von 15 Prozent auf die Vorzüge gehandelt würden, käme die Gesellschaft auf eine Marktkapitalisierung von 600 Mio. Euro. Lässt man zudem die Pensionsrückstellungen von 185 Mio. Euro bei der Ermittlung der Netto-Finanzposition außen vor, weist Villeroy & Boch sogar eine Netto-Liquidität von 57,6 Mio. Euro aus, die man – zumindest gedanklich – noch von der Marktkapitalisierung abziehen kann. Demnach würde die Gesellschaft etwa mit dem Zehnfachen des EBIT für 2018 gehandelt.

Das klassische Kurs-Gewinn-Verhältnis (KGV) auf Basis der Ergebnisschätzungen für 2019 liegt bei knapp 15. Die Analysten siedeln den fairen Wert der Aktie bei etwa 22 Euro an – aber auch das ist nur eine Momentaufnahme. Für dividendenorientierte Langfristanleger bleibt der Titel eine prima Wahl und ist der Leifheit-Aktie – als vermutlich am ehesten vergleichbaren Unternehmen – weiterhin vorzuziehen. Wobei: Mit Blick auf die aktuelle Verteilung der Segmentergebnisse rückt Villeroy & Boch schon sehr viel eher in die Ecke der Bauzulieferer. Allerdings gibt es nach diversen Squeeze-outs hier kein wirkliches Pendant mehr zu Villeroy & Boch auf dem heimischen Kurszettel.

...

Villeroy & Boch VZ

Kurs: 19,55

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 800,90 | 945,00 | 994,50 | 901,90 | 1.421,00 | 1.478,00 | 0,00 | |

| EBITDA1,2 | 86,20 | 130,80 | 138,20 | 129,20 | 112,30 | 114,00 | 0,00 | |

| EBITDA-margin %3 | 10,76 | 13,84 | 13,90 | 14,33 | 7,90 | 7,71 | 0,00 | |

| EBIT1,4 | 40,70 | 90,50 | 96,80 | 89,00 | 38,60 | 39,50 | 0,00 | |

| EBIT-margin %5 | 5,08 | 9,58 | 9,73 | 9,87 | 2,72 | 2,67 | 0,00 | |

| Net profit1 | 22,90 | 60,50 | 71,50 | 61,00 | 6,60 | 7,50 | 0,00 | |

| Net-margin %6 | 2,86 | 6,40 | 7,19 | 6,76 | 0,46 | 0,51 | 0,00 | |

| Cashflow1,7 | 136,50 | 73,80 | 54,10 | 67,60 | 58,40 | 62,00 | 0,00 | |

| Earnings per share8 | 0,88 | 2,30 | 2,72 | 2,31 | 0,25 | 0,27 | 0,80 | |

| Dividend per share8 | 0,55 | 1,00 | 1,20 | 1,05 | 0,90 | 0,90 | 1,05 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Villeroy & Boch VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 765723 | DE0007657231 | AG | 549,15 Mio € | 08.06.1990 | Halten | |

* * *

© boersengefluester.de | Redaktion

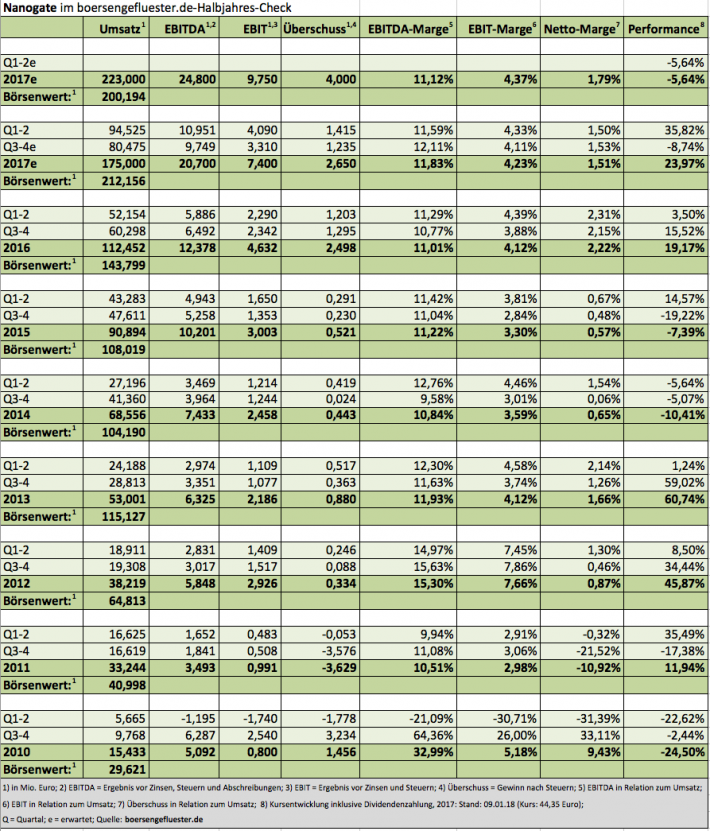

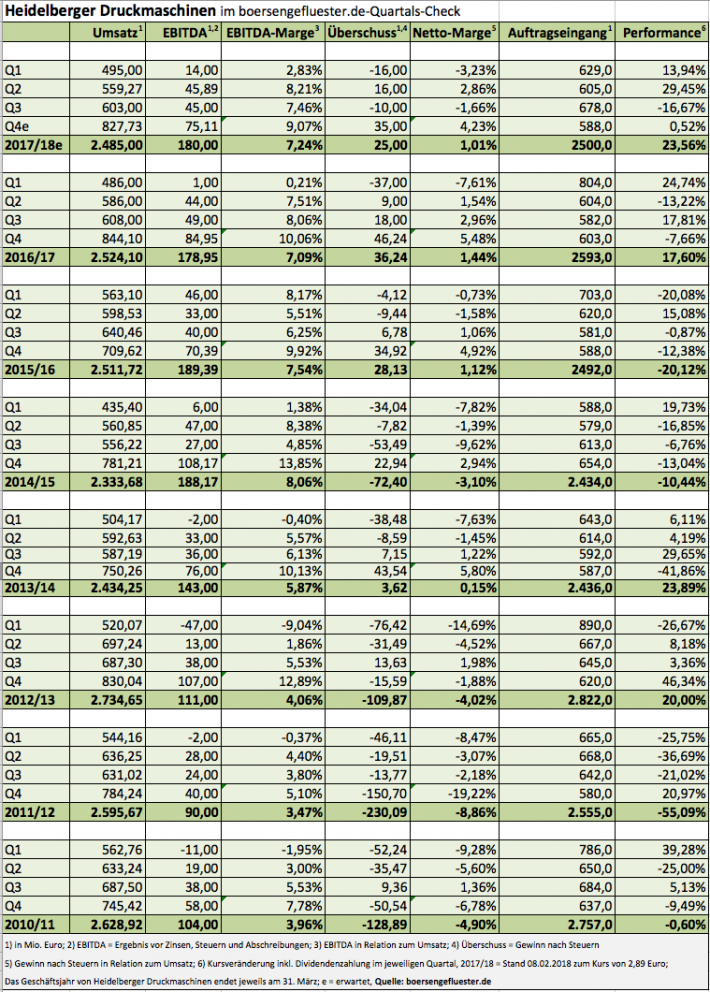

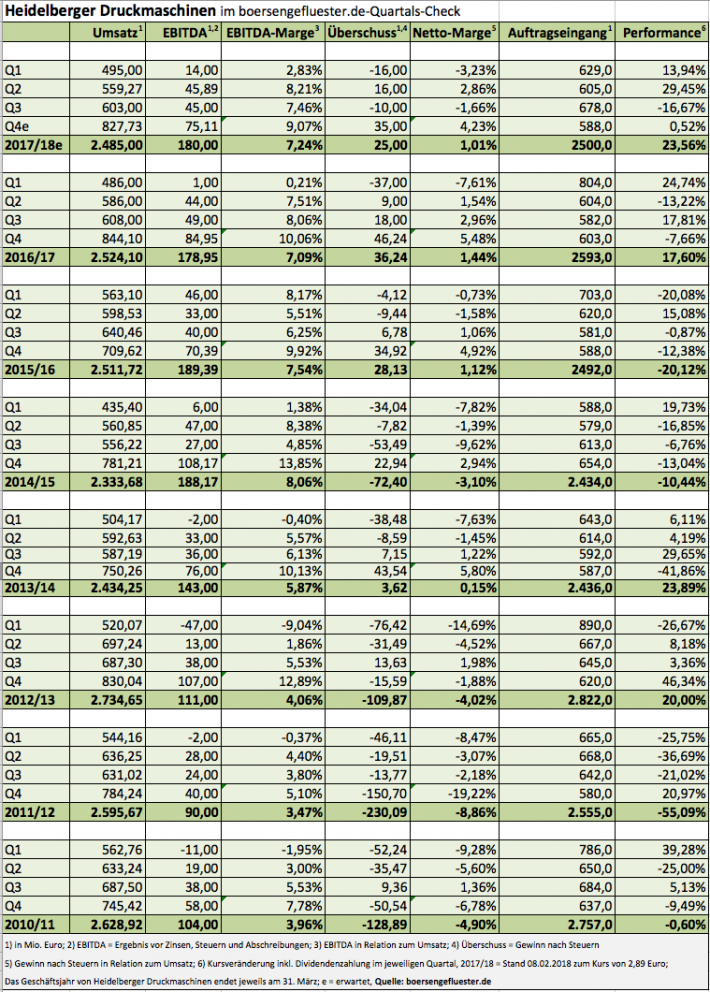

Da gibt es nichts schönzureden: Seit der Vorlage des, mit leichten Einschränkungen beim Ausblick versehenen, Halbjahresberichts Anfang November 2017, ging es mit dem Aktienkurs von Heidelberger Druckmaschinen Richtung Süden. Zusätzlichen Druck erzeugte dabei die kurz vor Weihnachten veröffentlichte Einschätzung des Vorstands, wonach die US-Steuerreform den Druckmaschinenhersteller im laufenden Geschäftsjahr einmalig mit rund 25 Mio. Euro belasten werde, weil die Verlustvorträge aus der Vergangenheit nun weniger wert sind. Entsprechend Bammel hatten die Anleger vor dem Neun-Monats-Bericht der Heidelberger. Die jetzt vorgelegten Zahlen signalisieren jedoch, dass der SDAX-Konzern nur unwesentlich vom Kurs abgekommen ist. Der Umsatzrückgang von knapp 1,4 Prozent auf 1.657 Mio. Euro hält sich in Grenzen und das bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) liegt mit 105 Mio. Euro um 11 Mio. Euro über dem entsprechenden Vorjahreswert.

Pluspunkte gibt es zudem für den satten Anstieg der Auftragseingänge um 16,5 Prozent auf 678 Mio. Euro. Insgesamt hält Finanzvorstand Dirk Kaliebe am Ziel für das Gesamtjahr fest, wonach mit einer EBITDA-Marge zwischen 7,0 und 7,5 Prozent zu rechnen sei. In absoluten Zahlen kalkuliert boersengefluester.de zurzeit mit einem EBITDA von rund 180 Mio. Euro. Unterm Strich allerdings wird es – wegen der Abwertung der Verlustvorträge – zu einem Rückgang gegenüber dem Vorjahreswert von 36,2 Mio. Euro kommen. Darauf waren die Börsianer allerdings schon einige Wochen eingestellt. Ansonsten dreht sich bei Heidelberger Druckmaschinen weiterhin (fast) alles um das Thema Digitalisierung und die damit einhergehenden Veränderungen traditioneller Geschäftsmodelle. „So wurden unter anderem erste Verträge nach dem neuen Subskriptionsmodell unterzeichnet, bei dem den Kunden ein über mehrere Jahre laufendes Performanceprodukt aus Maschine, Services, Verbrauchsgütern und Software garantiert wird“, heißt es im Zwischenbericht. In der Präsentation zu den Q3-Zahlen wird das Abo-Modell sogar als potenzieller „Game Changer“ bezeichnet.

Als Wachstumsbeschleuniger – zumindest, wenn es um die digitale Transformation geht – schließt CFO Kaliebe auch weitere Zukäufe nicht aus: „Unsere Finanzierungsstruktur ist sehr solide. Wir haben einen niedrigen Leverage und halten Liquidität vor, mit der wir unsere geplanten Investitionen in neue Geschäftsmodelle finanzieren können.“ Bestand haben auch die Langfristziele, wonach bis 2022 Umsätze von bis zu 3 Mrd. Euro, ein EBITDA zwischen 250 und 300 Mio. Euro sowie ein Nettogewinn von mehr als 100 Mio. Euro realistisch sei. Zur Einordnung: Unter Berücksichtigung der aktuellen Netto-Finanzverbindlichkeiten von 244 Mio. Euro kommt die Gesellschaft auf einen Unternehmenswert von knapp 745 Mio. Euro. Das halten wir für eine sehr charmante Bewertung mit reichlich Potenzial nach oben. Nur sollte man sich als Anleger nicht zu sehr von dem Quartalsgetöse beeindrucken lassen, dafür ist ein Unternehmen wie Heidelberger Druckmaschinen viel zu komplex, als dass sich alle Fortschritte genau am Zeitplan der Börsenglocke orientieren.

Als Wachstumsbeschleuniger – zumindest, wenn es um die digitale Transformation geht – schließt CFO Kaliebe auch weitere Zukäufe nicht aus: „Unsere Finanzierungsstruktur ist sehr solide. Wir haben einen niedrigen Leverage und halten Liquidität vor, mit der wir unsere geplanten Investitionen in neue Geschäftsmodelle finanzieren können.“ Bestand haben auch die Langfristziele, wonach bis 2022 Umsätze von bis zu 3 Mrd. Euro, ein EBITDA zwischen 250 und 300 Mio. Euro sowie ein Nettogewinn von mehr als 100 Mio. Euro realistisch sei. Zur Einordnung: Unter Berücksichtigung der aktuellen Netto-Finanzverbindlichkeiten von 244 Mio. Euro kommt die Gesellschaft auf einen Unternehmenswert von knapp 745 Mio. Euro. Das halten wir für eine sehr charmante Bewertung mit reichlich Potenzial nach oben. Nur sollte man sich als Anleger nicht zu sehr von dem Quartalsgetöse beeindrucken lassen, dafür ist ein Unternehmen wie Heidelberger Druckmaschinen viel zu komplex, als dass sich alle Fortschritte genau am Zeitplan der Börsenglocke orientieren.

Foto: Heidelberger Druckmaschinen AG

[sws_blue_box box_size="640"]

Foto: Heidelberger Druckmaschinen AG

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Heidelberger Druckmaschinen

Kurs: 1,43

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 731400 | DE0007314007 | AG | 436,62 Mio € | 08.12.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-margin %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-margin %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Net profit1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Net-margin %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Earnings per share8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Heidelberger Druckmaschinen AG

[sws_blue_box box_size="640"]

Foto: Heidelberger Druckmaschinen AG

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]...

© boersengefluester.de | Redaktion

Normalerweise ist die Börse keine Schönwetterveranstaltung, zu der man als Unternehmen nur geht, wenn gerade die Sonne scheint. Umso überraschter war boersengefluester.de, als das Kunsthandelshaus Weng Fine Art im Mai 2016 ein Delisting der Aktie ankündigte und wenig später auch umsetzte. Immerhin gilt CEO Rüdiger K. Weng als intimer Kenner der Börsenszene. Nun die Rolle rückwärts: Dem Vernehmen nach spielt das Unternehmen mit dem Gedanken, die Börsennotiz – zurzeit werden nur Kurse über den Telefonhandel bei Schnigge gestellt – wieder aufleben zu lassen. „Eine Entscheidung darüber, ob, an welcher Börse und für welches Börsensegment der Aufnahmeantrag gestellt werden soll, wird voraussichtlich noch im ersten Quartal des Jahres getroffen“, heißt es offiziell.

Aktive Investoren wittern natürlich ihre Chance. Bei Schnigge ging es (allerdings ohne Handelsumsätze) schon mal Richtung Norden mit der Aktie. Beim aktuellen Kurs von 5,85 Euro bringt es die Gesellschaft nun auf einen Börsenwert von gut 16 Mio. Euro – knapp 80 Prozent davon sind – direkt oder indirekt – Vorstand Weng zuzurechnen. Zum Vergleich: Artnet aus Berlin, das am besten vergleichbare Unternehmen auf dem heimischen Kurszettel, kommt auf eine Marktkapitalisierung von knapp 23 Mio. Euro. Laut einer Stimmrechtsmitteilung vom Mai 2017 hält Rüdiger K. Weng übrigens 3,02 Prozent der Artnet-Aktien.

Die eigentlich interessante Frage ist freilich, warum die Gesellschaft ein Börsencomeback prüft. In einem Forum auf wallstreet:online (HIER) nimmt Weng dazu Stellung und nennt als Gründe für das Delisting im Frühjahr 2016: Die mangelnde Skalierbarkeit des seinerzeitigen Geschäftsmodells, den fehlenden Kapitalbedarf, die niedrige Bewertung der Aktie, die unverhältnismäßig hohen Kosten der Börsennotiz sowie die hohen regulatorischen Aufwendungen. „Schon beim Delisting hatte ich erklärt, dass ich mir eine Wiederaufnahme der Börsennotierung vorstellen kann, sobald wir ein skalierbares Geschäftsmodell gefunden haben. Nachdem unser Online-Editionsgeschäft in kürzester Zeit, trotz der schwierigen Kunstmärkte, eine erstaunliche Erfolgsgeschichte geworden ist, könnten wir bald soweit sein“, sagt Weng.

Nun: Boersengefluester.de ist gespannt, welchen Weg Weng Fine Art einschlägt. Ein erfolgreiches Comeback am Kapitalmarkt wäre natürlich super. Fakt ist aber auch: Die niedrige Bewertung der Aktie ist kein schlagender Grund für ein Delisting, sondern hätte eher der Ansporn für eine wirkungsvollere Investor-Relations-Politik sein müssen.

[sws_blue_box box_size="640"]Kennen Sie schon unsere interaktive Delisting-Übersicht? HIER klicken.[/sws_blue_box]

Die eigentlich interessante Frage ist freilich, warum die Gesellschaft ein Börsencomeback prüft. In einem Forum auf wallstreet:online (HIER) nimmt Weng dazu Stellung und nennt als Gründe für das Delisting im Frühjahr 2016: Die mangelnde Skalierbarkeit des seinerzeitigen Geschäftsmodells, den fehlenden Kapitalbedarf, die niedrige Bewertung der Aktie, die unverhältnismäßig hohen Kosten der Börsennotiz sowie die hohen regulatorischen Aufwendungen. „Schon beim Delisting hatte ich erklärt, dass ich mir eine Wiederaufnahme der Börsennotierung vorstellen kann, sobald wir ein skalierbares Geschäftsmodell gefunden haben. Nachdem unser Online-Editionsgeschäft in kürzester Zeit, trotz der schwierigen Kunstmärkte, eine erstaunliche Erfolgsgeschichte geworden ist, könnten wir bald soweit sein“, sagt Weng.

Nun: Boersengefluester.de ist gespannt, welchen Weg Weng Fine Art einschlägt. Ein erfolgreiches Comeback am Kapitalmarkt wäre natürlich super. Fakt ist aber auch: Die niedrige Bewertung der Aktie ist kein schlagender Grund für ein Delisting, sondern hätte eher der Ansporn für eine wirkungsvollere Investor-Relations-Politik sein müssen.

[sws_blue_box box_size="640"]Kennen Sie schon unsere interaktive Delisting-Übersicht? HIER klicken.[/sws_blue_box]

Foto: Shutterstock

...

Die eigentlich interessante Frage ist freilich, warum die Gesellschaft ein Börsencomeback prüft. In einem Forum auf wallstreet:online (HIER) nimmt Weng dazu Stellung und nennt als Gründe für das Delisting im Frühjahr 2016: Die mangelnde Skalierbarkeit des seinerzeitigen Geschäftsmodells, den fehlenden Kapitalbedarf, die niedrige Bewertung der Aktie, die unverhältnismäßig hohen Kosten der Börsennotiz sowie die hohen regulatorischen Aufwendungen. „Schon beim Delisting hatte ich erklärt, dass ich mir eine Wiederaufnahme der Börsennotierung vorstellen kann, sobald wir ein skalierbares Geschäftsmodell gefunden haben. Nachdem unser Online-Editionsgeschäft in kürzester Zeit, trotz der schwierigen Kunstmärkte, eine erstaunliche Erfolgsgeschichte geworden ist, könnten wir bald soweit sein“, sagt Weng.

Nun: Boersengefluester.de ist gespannt, welchen Weg Weng Fine Art einschlägt. Ein erfolgreiches Comeback am Kapitalmarkt wäre natürlich super. Fakt ist aber auch: Die niedrige Bewertung der Aktie ist kein schlagender Grund für ein Delisting, sondern hätte eher der Ansporn für eine wirkungsvollere Investor-Relations-Politik sein müssen.

[sws_blue_box box_size="640"]Kennen Sie schon unsere interaktive Delisting-Übersicht? HIER klicken.[/sws_blue_box]

Die eigentlich interessante Frage ist freilich, warum die Gesellschaft ein Börsencomeback prüft. In einem Forum auf wallstreet:online (HIER) nimmt Weng dazu Stellung und nennt als Gründe für das Delisting im Frühjahr 2016: Die mangelnde Skalierbarkeit des seinerzeitigen Geschäftsmodells, den fehlenden Kapitalbedarf, die niedrige Bewertung der Aktie, die unverhältnismäßig hohen Kosten der Börsennotiz sowie die hohen regulatorischen Aufwendungen. „Schon beim Delisting hatte ich erklärt, dass ich mir eine Wiederaufnahme der Börsennotierung vorstellen kann, sobald wir ein skalierbares Geschäftsmodell gefunden haben. Nachdem unser Online-Editionsgeschäft in kürzester Zeit, trotz der schwierigen Kunstmärkte, eine erstaunliche Erfolgsgeschichte geworden ist, könnten wir bald soweit sein“, sagt Weng.

Nun: Boersengefluester.de ist gespannt, welchen Weg Weng Fine Art einschlägt. Ein erfolgreiches Comeback am Kapitalmarkt wäre natürlich super. Fakt ist aber auch: Die niedrige Bewertung der Aktie ist kein schlagender Grund für ein Delisting, sondern hätte eher der Ansporn für eine wirkungsvollere Investor-Relations-Politik sein müssen.

[sws_blue_box box_size="640"]Kennen Sie schon unsere interaktive Delisting-Übersicht? HIER klicken.[/sws_blue_box]

Artnet

Kurs: 11,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Artnet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1K037 | DE000A1K0375 | AG | 64,48 Mio € | 17.05.1999 | ||

* * *

© boersengefluester.de | Redaktion

Plan war eigentlich, dass windeln.de für 2019 den operativen Turnaround schaffen sollte – und zwar mit vorhandenen Mitteln aus dem Börsengang, also ohne zusätzliche Finanzspritze aus einer Kapitalerhöhung. Der Chart des Onlinehändlers für Baby- und Kinderartikel sprach indes schon länger eine andere Sprache: Innerhalb von nur sechs Monaten rauschte die Notiz um rund 40 Prozent in die Tiefe und ließ den Börsenwert der Münchner auf 54 Mio. Euro sacken. Zum Vergleich: Beim IPO im Mai 2015 kam windeln.de auf eine erstaunliche Marktkapitalisierung von 512 Mio. Euro. Um den drohenden Niedergang zu stoppen, hat das Management jetzt abermals eine Kurskorrektur vorgenommen und gleichzeitig eine prospektfreie Kapitalerhöhung zu 1,98 Euro pro Anteilschein umgesetzt, durch die der Gesellschaft brutto 5,2 Mio. Euro zugeflossen sind. Gezeichnet haben die Aktien der Vorstand (inklusive des künftigen CEO Matthias Peuckert) sowie ausgewählte Investoren, zu denen mittlerweile auch Clemens Jakopitsch zählt. In der Small Cap-Szene ist der aktivistische Österreicher insbesondere durch sein Engagement bei dem Wettanbieter mybet Holding bekannt, wo Jakopitsch im Aufsichtsrat sitzt.

Richtung Kapitalmarkt ist das Commitment der Kerninvestoren eine wichtige Botschaft, für eine Kurswende der Aktie, müssen freilich auch die wirtschaftlichen Ergebnisse folgen. Dafür macht windeln.de harte Schnitte bei der Belegschaft, kürzt das Marketingbudget, strafft das Produktsortiment und stellt das internationale Geschäft neu auf. Der erste Mitte 2015 zugekaufte Online-Shop Feedo mit Aktivitäten in Tschechien, Slowakei und Polen steht schon wieder zum Verkauf. Insgesamt ist von Einsparungen in Höhe von 10 Mio. Euro die Rede, die sich ungefähr 50:50 auf Deutschland und den internationalen Bereich verteilen. Willi Schwerdtle, der Vorsitzende des Aufsichtsrats von windeln.de, gibt sich zuversichtlich, dass die Restrukturierung wirkt: „Wir gehen davon aus, dass die Organisation kosteneffizienter und flexibler sein wird, um 2019 ein profitables und nachhaltiges Wachstum zu erreichen.“

Noch ist windeln.de jedoch weit entfernt von schwarzen Zahlen. Für 2017 wird die Gesellschaft zwar auf Erlöse von 211 bis 213 Mio. Euro zusteuern, was einem Zuwachs von bis zu zehn Prozent gegenüber 2016 entspricht. Das (bereinigte) Ergebnis vor Zinsen und Steuern (EBIT) soll jedoch in einer Bandbreite von minus 26 bis minus 24 Mio. Euro liegen. Damit hätte sich das operative Ergebnis gegenüber dem ohnehin schon enttäuschenden 2016er-Wert von minus 26,7 Mio. Euro kaum verbessert. Das „echte“ EBIT lag 2016 bei minus 35,3 Mio. Euro. Die exakten Zahlen für 2017 wird das im Prime Standard gelistet Unternehmen am 14. März 2018 vorlegen.

Eine Sache muss boersengefluester.de freilich einräumen: Die Kursentwicklung des Small Caps haben wir bislang viel zu optimistisch eingeschätzt. Die Konkurrenz durch Anbieter wie Amazon, aber auch Drogerieketten wie Rossmann oder dm, ist sehr viel härter als gedacht. Dennoch: Auf dem jetzigen Kursniveau ist der Titel von rund 2 Euro sehen wir ein faires Chance-Risiko-Verhältnis, wenngleich der Newsflow – trotz des Sparpakets – vorerst schwierig bleiben dürfte. Für eine echte Turnaroundstory der Aktie ist es bei windeln.de somit wohl noch zu früh.

Foto: Pixabay...

© boersengefluester.de | Redaktion

Es lässt uns einfach keine Ruhe, boersengefluester.de – kurz BGFL – immer weiter voranzutreiben. So sehr motiviert uns das positive Feedback für die vielen neuen Analyse-Tools und die inhaltliche Ausrichtung der Seite auf den heimischen Spezial...

© boersengefluester.de | Redaktion