Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Im Grunde gibt es wenig zu mäkeln an den 2017er-Jahreszahlen der comdirect bank: Der Gewinn vor Steuern von 94,86 Mio. Euro ist eine Fortschreibung der jüngsten Quartalszahlen. Das Ergebnis je Aktie von 0,51 Euro deckt sich ebenfalls mit unseren Erwartungen. Einen konkreten Ausblick für das laufende Geschäftsjahr legt CEO Arno Walter traditionell erst im Sommer vor. Und auch bei der Integration der Ende 2016 übernommenen OnVista hat die comdirect bank ihre selbstgesteckten Ziele erreicht. Zudem betont Walter auf der Pressekonferenz im Ruderclub Germania am Museumsuufer von Frankfurt einmal mehr, dass die comdirect eine Wachstumscompany sei und gleichzeitig den Takt bei der Einführung mobiler Bankprodukte angibt. Alles möglichst smart und bequem. Am besten auch noch dauerhaft heile Welt an den Finanzmärkten. Was das Thema Digitalisierung angeht, sieht der comdirect-CEO ohnehin „keine Grenzen“.

So weit, so gut. Aus der Aktionärsbrille betrachtet, gibt es aber trotzdem ein paar Dinge, die von den Quickbornern vielleicht ein wenig zu smart verpackt werden: Die Dividende etwa lässt die comdirect bank bei 0,25 Euro je Aktie – nachdem die Ausschüttung für 2014 und 2015 noch bei 0,40 Euro pro Anteilschein gelegen hat. Mit Sicherheit gibt es gute Gründe dafür – etwa aus regulatorischen Zwängen –, von der früheren Philosophie einer annähernden Vollausschüttung des Gewinns Abstand zu nehmen. In diesem Zusammenhang von einer „hohen Dividendenkontinuität“ zu sprechen, so wie Vorstandschef Arno Walter es tut, ist aber eben nur die halbe Wahrheit. Ist schon klar: Zu sagen, dass man den im Vorjahr deutlich reduzierten Dividendensatz auch für 2017 beibehalten will, klingt natürlich nicht gerade super sexy. Dementsprechend bewegt sich die Dividendenrendite zurzeit auch nur bei 2,2 Prozent.

Überhaupt nicht erwähnt hat das Management in Frankfurt, wie es die comdirect bank mit – zumindest unter Börsianern – angesagten Themen wie Blockchain oder Kryptowährungen hält. Nicht in die Karten schauen lässt sich das Vorstandsteam der comdirect bank auch, wenn es um das Verhältnis zu dem aktivistischen Aktionär Petrus Adviser geht. „Wir führen Gespräche mit all unseren Investoren, wie man das als börsennotiertes Unternehmen so macht“, sagt comdirect-CFO Dietmar von Blücher. Unterm Strich bleibt die Aktie der comdirect für boersengefluester.de momentan nur eine Halten-Position. Marketingmäßig kommt alles super rüber. Richtung Kapitalmarkt kommuniziert aber zum Beispiel die FinTech Group mit dem Discountbroker flatex deutlich börsenaffiner. Und so wundert es irgendwie auch nicht, dass die Aktie der FinTech Group die Notiz der comdirect bank in den vergangenen Monaten deutlich abgehängt hat.

Überhaupt nicht erwähnt hat das Management in Frankfurt, wie es die comdirect bank mit – zumindest unter Börsianern – angesagten Themen wie Blockchain oder Kryptowährungen hält. Nicht in die Karten schauen lässt sich das Vorstandsteam der comdirect bank auch, wenn es um das Verhältnis zu dem aktivistischen Aktionär Petrus Adviser geht. „Wir führen Gespräche mit all unseren Investoren, wie man das als börsennotiertes Unternehmen so macht“, sagt comdirect-CFO Dietmar von Blücher. Unterm Strich bleibt die Aktie der comdirect für boersengefluester.de momentan nur eine Halten-Position. Marketingmäßig kommt alles super rüber. Richtung Kapitalmarkt kommuniziert aber zum Beispiel die FinTech Group mit dem Discountbroker flatex deutlich börsenaffiner. Und so wundert es irgendwie auch nicht, dass die Aktie der FinTech Group die Notiz der comdirect bank in den vergangenen Monaten deutlich abgehängt hat.

...

comdirect bank

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,85 | 0,64 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 542800 | DE0005428007 | AG | 1.957,32 Mio € | 05.06.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

So bekannt wie Bayer, Merck oder Stada Arzneimittel ist der Börsenkandidat Dermapharm Holding natürlich längst nicht. Doch mit Erlösen von knapp 500 Mio. Euro und einer angepeilten Marktkapitalisierung von rund 1,5 Mrd. Euro bewegt sich das in Grünwald bei München ansässige Unternehmen immerhin in SDAX-Regionen – zumindest bei dem angepeilten Streubesitzanteil von etwa 25 Prozent. Das wichtigste Produkt von Dermapharm sind die von der Tochter mibe Arzneimittel vertriebenen Vitamin D-Präparate Dekristolvit. Am populärsten aus dem Konzernregal ist dagegen wohl die Sonnencreme Tiroler Nussöl. Die ebenfalls zum Konsolidierungskreis gehörende Hübner Naturarzneimittel gilt in Apotheken als Marktführer im Bereich Kieselsäureprodukte. Die Beteiligung acis Arzneimittel hat sich auf Generika – also Nachahmerprodukte – spezialisiert. Zudem vertreibt Dermapharm auch die aus dem Portfolio von Riemser übernommenen Hilfsmittel gegen Insektenstiche (bite away) und Herspes (Herpotherm). Insgesamt ein gut gemischtes Portfolio, jedoch ohne wirklichen Abräumer – was freilich nicht schlecht sein muss.

Eigentümer von Dermapharm ist – über die Themis Beteiligungs-Aktiengesellschaft – die Familie um den schillernden Pharmamilliardär Wilhelm Beier. Verkaufsabsichten für Dermapharm hatte Beier schon vor einem Jahr. Doch der Deal mit den Finanzinvestoren kam trotz der kolportierten Milliardenbewertung nicht zustande. Nun der zweite Anlauf via IPO im Frankfurter Prime Standard: Noch bis zum 8. Februar sollen bis zu 13.455.000 Aktien – davon rund 28,5 Prozent aus einer Kapitalerhöhung – platziert werden. Die Preisspanne lautet 26 bis 30 Euro. Demnach könnten der Gesellschaft zwischen 100 und 115 Mio. Euro zufließen, wovon etwa 35 Mio. Euro für den Ausbau der Produktionsstätten gedacht sind. Rund 20 Mio. Euro sollen in die Internationalisierung gesteckt werden, 40 bis 50 Mio. Euro sind für die Refinanzierung eines Darlehens für den kürzlich übernommenen Arzneimittelhersteller Trommsdorff reserviert.

Eigentümer von Dermapharm ist – über die Themis Beteiligungs-Aktiengesellschaft – die Familie um den schillernden Pharmamilliardär Wilhelm Beier. Verkaufsabsichten für Dermapharm hatte Beier schon vor einem Jahr. Doch der Deal mit den Finanzinvestoren kam trotz der kolportierten Milliardenbewertung nicht zustande. Nun der zweite Anlauf via IPO im Frankfurter Prime Standard: Noch bis zum 8. Februar sollen bis zu 13.455.000 Aktien – davon rund 28,5 Prozent aus einer Kapitalerhöhung – platziert werden. Die Preisspanne lautet 26 bis 30 Euro. Demnach könnten der Gesellschaft zwischen 100 und 115 Mio. Euro zufließen, wovon etwa 35 Mio. Euro für den Ausbau der Produktionsstätten gedacht sind. Rund 20 Mio. Euro sollen in die Internationalisierung gesteckt werden, 40 bis 50 Mio. Euro sind für die Refinanzierung eines Darlehens für den kürzlich übernommenen Arzneimittelhersteller Trommsdorff reserviert.

Zur Einordnung: Zum 30. September 2017 standen in der Konzernbilanz von Dermapharm Netto-Finanzverbindlichkeiten (inklusive Pensionsrückstellungen) von etwa 230 Mio. Euro. Das Eigenkapital belief sich auf 69,5 Mio. Euro, was nur etwa 16 Prozent der Bilanzsumme entspricht. So gesehen, wären frische Eigenmittel via Börsengang eine wichtige Weichenstellung. Ob das IPO ein Erfolg wird, lässt sich derweil noch nicht sagen. Die Bewertung ist nach Auffassung von boersengefluester.de sportlich, immerhin käme Dermapharm selbst bei einem Emissionskurs von 28 Euro – bezogen auf die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) zu dem für 2017 von uns erwarten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) – auf ein Multiple von rund 13. Zum Vergleich: Die Stada-Aktie wird nach der kurstreibenden Übernahmeschlacht derzeit mit entsprechenden Faktor von rund 15 gehandelt.

Losgelöst davon, findet boersengefluester.de es prima, dass sich ein etabliertes Unternehmen aus dem Pharmabereich für den Gang an die Börse Frankfurt entscheidet. Gespannt auf das Going Public ist auch CEO Hans-Georg Feldmeier: „Dermapharm ist ein Familienunternehmen, das sich dem Kapitalmarkt öffnet. Wir freuen uns auf den geplanten Börsengang als konsequenten Schritt auf unserem Wachstumspfad.“ 50 bis 60 Prozent des Gewinns will Feldmeier dabei künftig in Form von Dividenden ausschütten, was nach Schätzungen von boersengefluester.de für eine Rendite von etwa 2,5 Prozent reichen sollte.

Zur Einordnung: Zum 30. September 2017 standen in der Konzernbilanz von Dermapharm Netto-Finanzverbindlichkeiten (inklusive Pensionsrückstellungen) von etwa 230 Mio. Euro. Das Eigenkapital belief sich auf 69,5 Mio. Euro, was nur etwa 16 Prozent der Bilanzsumme entspricht. So gesehen, wären frische Eigenmittel via Börsengang eine wichtige Weichenstellung. Ob das IPO ein Erfolg wird, lässt sich derweil noch nicht sagen. Die Bewertung ist nach Auffassung von boersengefluester.de sportlich, immerhin käme Dermapharm selbst bei einem Emissionskurs von 28 Euro – bezogen auf die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) zu dem für 2017 von uns erwarten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) – auf ein Multiple von rund 13. Zum Vergleich: Die Stada-Aktie wird nach der kurstreibenden Übernahmeschlacht derzeit mit entsprechenden Faktor von rund 15 gehandelt.

Losgelöst davon, findet boersengefluester.de es prima, dass sich ein etabliertes Unternehmen aus dem Pharmabereich für den Gang an die Börse Frankfurt entscheidet. Gespannt auf das Going Public ist auch CEO Hans-Georg Feldmeier: „Dermapharm ist ein Familienunternehmen, das sich dem Kapitalmarkt öffnet. Wir freuen uns auf den geplanten Börsengang als konsequenten Schritt auf unserem Wachstumspfad.“ 50 bis 60 Prozent des Gewinns will Feldmeier dabei künftig in Form von Dividenden ausschütten, was nach Schätzungen von boersengefluester.de für eine Rendite von etwa 2,5 Prozent reichen sollte.

Dermapharm Holding

Kurs: 40,10

Zur Einordnung: Zum 30. September 2017 standen in der Konzernbilanz von Dermapharm Netto-Finanzverbindlichkeiten (inklusive Pensionsrückstellungen) von etwa 230 Mio. Euro. Das Eigenkapital belief sich auf 69,5 Mio. Euro, was nur etwa 16 Prozent der Bilanzsumme entspricht. So gesehen, wären frische Eigenmittel via Börsengang eine wichtige Weichenstellung. Ob das IPO ein Erfolg wird, lässt sich derweil noch nicht sagen. Die Bewertung ist nach Auffassung von boersengefluester.de sportlich, immerhin käme Dermapharm selbst bei einem Emissionskurs von 28 Euro – bezogen auf die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) zu dem für 2017 von uns erwarten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) – auf ein Multiple von rund 13. Zum Vergleich: Die Stada-Aktie wird nach der kurstreibenden Übernahmeschlacht derzeit mit entsprechenden Faktor von rund 15 gehandelt.

Losgelöst davon, findet boersengefluester.de es prima, dass sich ein etabliertes Unternehmen aus dem Pharmabereich für den Gang an die Börse Frankfurt entscheidet. Gespannt auf das Going Public ist auch CEO Hans-Georg Feldmeier: „Dermapharm ist ein Familienunternehmen, das sich dem Kapitalmarkt öffnet. Wir freuen uns auf den geplanten Börsengang als konsequenten Schritt auf unserem Wachstumspfad.“ 50 bis 60 Prozent des Gewinns will Feldmeier dabei künftig in Form von Dividenden ausschütten, was nach Schätzungen von boersengefluester.de für eine Rendite von etwa 2,5 Prozent reichen sollte.

Zur Einordnung: Zum 30. September 2017 standen in der Konzernbilanz von Dermapharm Netto-Finanzverbindlichkeiten (inklusive Pensionsrückstellungen) von etwa 230 Mio. Euro. Das Eigenkapital belief sich auf 69,5 Mio. Euro, was nur etwa 16 Prozent der Bilanzsumme entspricht. So gesehen, wären frische Eigenmittel via Börsengang eine wichtige Weichenstellung. Ob das IPO ein Erfolg wird, lässt sich derweil noch nicht sagen. Die Bewertung ist nach Auffassung von boersengefluester.de sportlich, immerhin käme Dermapharm selbst bei einem Emissionskurs von 28 Euro – bezogen auf die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) zu dem für 2017 von uns erwarten EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) – auf ein Multiple von rund 13. Zum Vergleich: Die Stada-Aktie wird nach der kurstreibenden Übernahmeschlacht derzeit mit entsprechenden Faktor von rund 15 gehandelt.

Losgelöst davon, findet boersengefluester.de es prima, dass sich ein etabliertes Unternehmen aus dem Pharmabereich für den Gang an die Börse Frankfurt entscheidet. Gespannt auf das Going Public ist auch CEO Hans-Georg Feldmeier: „Dermapharm ist ein Familienunternehmen, das sich dem Kapitalmarkt öffnet. Wir freuen uns auf den geplanten Börsengang als konsequenten Schritt auf unserem Wachstumspfad.“ 50 bis 60 Prozent des Gewinns will Feldmeier dabei künftig in Form von Dividenden ausschütten, was nach Schätzungen von boersengefluester.de für eine Rendite von etwa 2,5 Prozent reichen sollte.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dermapharm Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2GS5D | DE000A2GS5D8 | SE | 2.158,98 Mio € | 09.02.2018 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 793,83 | 942,91 | 1.024,78 | 1.135,35 | 1.180,77 | 1.192,00 | 0,00 | |

| EBITDA1,2 | 184,52 | 354,07 | 344,87 | 287,48 | 307,43 | 320,00 | 0,00 | |

| EBITDA-margin %3 | 23,24 | 37,55 | 33,65 | 25,32 | 26,04 | 26,85 | 0,00 | |

| EBIT1,4 | 136,85 | 298,47 | 243,69 | 182,89 | 216,93 | 217,00 | 0,00 | |

| EBIT-margin %5 | 17,24 | 31,65 | 23,78 | 16,11 | 18,37 | 18,21 | 0,00 | |

| Net profit1 | 85,93 | 208,90 | 132,62 | 60,53 | 111,74 | 118,00 | 0,00 | |

| Net-margin %6 | 10,83 | 22,16 | 12,94 | 5,33 | 9,46 | 9,90 | 0,00 | |

| Cashflow1,7 | 131,10 | 250,37 | 288,53 | 219,42 | 201,38 | 257,00 | 0,00 | |

| Earnings per share8 | 1,59 | 3,89 | 2,49 | 1,16 | 2,11 | 2,20 | 2,51 | |

| Dividend per share8 | 0,88 | 2,17 | 1,05 | 0,88 | 0,90 | 0,95 | 1,05 | |

Quelle: boersengefluester.de and company details

Fotos: Dermapharm Holding; Hübner Naturarzneimittel GmbH...

© boersengefluester.de | Redaktion

Wenn Aktienkurse – wie der von Dr. Hönle – rasant in die Höhe schießen, ist die Dividendenrendite häufig nicht mehr das schlagende Argument für ein Investment. Andererseits ist es schon so, dass sich boersengefluester.de bei dem Anbieter von industriellen UV-Licht-Technologien einen etwas forscheren Dividendenschritt für das Geschäftsjahr 2016/17 (30. September) erwartet hat. Gemäß dem jetzt vorgelegten Geschäftsbericht, wird Dr. Hönle zur Hauptversammlung am 21. März 2018 aber nur eine Anhebung der Gewinnbeteiligung von 0,55 auf 0,60 Euro je Aktie vorschlagen. Beim gegenwärtigen Kurs von 52,40 Euro bringt es der Small Cap damit auf eine Rendite von vergleichsweise mageren 1,1 Prozent. Zur Einordnung: Der von boersengefluester.de berechnete Zehn-Jahres-Durchschnittswert für Dr. Hönle liegt bei gut drei Prozent. Immerhin ist die starke Performance der Aktie unterlegt mit einer deutlichen Verbesserung der Ergebniskennzahlen und einer zuversichtlichen Prognose – insbesondere aufgrund der super Perspektiven im Klebstoffbereich. Hier adressieren die Gräfelfinger insbesondere die Hersteller von Smart Phones als wichtige Kundengruppe.

Freilich sind die Rahmendaten mehr oder weniger bekannt, da Dr. Hönle bereits Mitte Dezember die Eckdaten für Umsatz und Gewinn vorgelegt hat. Und auch die Vorschau für 2017/18, wonach bei Erlösen von 115 bis 125 Mio. Euro mit einem Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite zwischen 22 und 26 Mio. Euro zu rechnen ist, hat das Management schon Anfang Dezember 2017 kommuniziert. Nicht wirklich neu ist auch der Hinweis des Vorstands, dass organische Wachstum durch Akquisitionen flankieren zu wollen. „Insbesondere im Bereich der kurzlebigen Wirtschaftsgüter wie Klebstoffe und Quarzglasprodukte beabsichtigen wir unsere Marktposition mittelfristig weiter auszubauen“, heißt es offiziell. So gesehen ist die Investmentstory von Dr. Hönle grundsätzlich zwar intakt.

Allerdings bleiben wir dabei, dass die aktuellen Kursregionen nördlich von 50 Euro doch schon eine Menge Zuversicht einpreisen (siehe dazu auch unseren Beitrag HIER). Unter Berücksichtigung der Netto-Finanzverbindlichkeiten wird die Aktie mit dem gut Zehnfachen des von boersengefluester.de für 2018 erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) gehandelt. Das Kurs-Buchwert-Verhältnis liegt bei rund 4,5. Das „normale“ KGV für 2019 setzen wir bei rund 15 an. Isoliert gesehen, ist keine dieser Größenordnungen besorgniserregend hoch. Per saldo sehen wir vorerst trotzdem nur ein sehr limitiertes weiteres Aufwärtspotenzial für den Small Cap. Wir bleiben daher dabei: Dr. Hönle ist ein prima Unternehmen, momentan ist uns die Aktie aber zu heiß gelaufen.

Allerdings bleiben wir dabei, dass die aktuellen Kursregionen nördlich von 50 Euro doch schon eine Menge Zuversicht einpreisen (siehe dazu auch unseren Beitrag HIER). Unter Berücksichtigung der Netto-Finanzverbindlichkeiten wird die Aktie mit dem gut Zehnfachen des von boersengefluester.de für 2018 erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) gehandelt. Das Kurs-Buchwert-Verhältnis liegt bei rund 4,5. Das „normale“ KGV für 2019 setzen wir bei rund 15 an. Isoliert gesehen, ist keine dieser Größenordnungen besorgniserregend hoch. Per saldo sehen wir vorerst trotzdem nur ein sehr limitiertes weiteres Aufwärtspotenzial für den Small Cap. Wir bleiben daher dabei: Dr. Hönle ist ein prima Unternehmen, momentan ist uns die Aktie aber zu heiß gelaufen.

Dr. Hönle

Kurs: 10,05

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 515710 | DE0005157101 | AG | 60,93 Mio € | 24.01.2001 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-margin %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-margin %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Net profit1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Net-margin %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Earnings per share8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividend per share8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Steigende Aktienkurse fördern normalerweise auch das Anlegerinteresse an sonst eher vernachlässigten Spezialwerten. Umso bemerkenswerter ist es, wie ruhig die Notiz von Nordwest Handel ihre Bahnen nach oben zieht. Dabei bringt der Einkaufs- und Logistikdienstleister – boersengefluester.de hat bereits mehrfach darauf hingewiesen (HIER) – alle Zutaten für eine aussichtsreiche Spezialsituation mit: Operativ läuft es bei dem in Dortmund ansässigen Unternehmen, dem sich überwiegend Großhändler für Handwerksbetriebe angeschlossen haben, so gut wie lange nicht: Das kürzlich veröffentlichte Geschäftsvolumen überragte mit gut 2,51 Mrd. Euro den Vorjahreswert um knapp 17 Prozent – womit sich das Wachstum zuletzt noch einmal beschleunigt hat. Konkrete Rückschlüsse auf die Höhe der in der Gewinn- und Verlustrechnung ausgewiesenen Umsatzerlöse lassen sich aus der Summe der Rechnungsbeträge zwar noch nicht ziehen, doch die Richtung stimmt auf jeden Fall. Mittlerweile sind ziemlich genau 1.000 Partner dem Einkaufsverbund von Nordwest angeschlossen.

Aus Anlegersicht beinahe noch interessanter ist freilich, was sich hinter den Kulissen in der Aktionärsstruktur tut. Langjähriger Großaktionär ist die Helmut Rothenberger Holding, die im Zuge der kontinuierlichen Anteilsaufstockung des Investors Roland Oetker ihrerseits wiederum im Spätherbst 2017 eine freiwillige Kaufofferte zu 18,25 Euro lanciert hat – kein besonders verlockendes Angebot nach Auffassung von boersengefluester.de und auch des Managements von Nordwest Handel. Und so wurden zum Ende der Angebotsfrist (29. Dezember 2017) auch nur 110.719 Stücke – entsprechend 3,45 Prozent aller Aktien – der Rothenberger Holding angedient, womit sich ihr Anteil auf jetzt 33,41 Prozent erhöht hat. Roland Oetker wiederum, wird sich die Wasserstandsmeldungen zur Offerte genau angesehen haben, schließlich hatte er im August 2017 angekündigt – je nach Marktlage – gegebenenfalls weitere Stück zu kaufen. Nach letztem offiziellen Stand hält der, unter anderem auch bei Evotec maßgeblich engagierte Investor, 10,45 Prozent an Nordwest Handel.

Charmant fand Oetker die Nordwest-Aktie insbesondere wegen des niedrigen Buchwerts. Daran dürfte sich nichts Grundlegendes geändert haben, auch wenn der Titel mittlerweile mit einem Aufschlag von rund 17 Prozent – und nicht mehr mit einem Discount – auf das Eigenkapital gehandelt wird. Insgesamt sehen wir in den Aktivitäten der beiden Großinvestoren jedoch eine gute Kursabsicherung für den Small Cap, sofern es an der Börse mal wieder rappeln sollte. Gleichzeitig gehen wir davon aus, dass die Dividende für 2017 kräftig erhöht wird – unsere Schätzung liegt bei 0,55 Euro nach 0,43 Euro –, so dass die Aktie auch unter Renditeaspekten punkten kann. Demnach sollte auch das jetzige All-Time-High von 22,80 Euro noch längst nicht das Ende des Aufwärtstrends markieren. Kapitalisiert ist Nordwest Handel gegenwärtig mit rund 70 Mio. Euro. Vermutlich liegt es auch ein Stück daran, dass sich so wenig Investoren mit dem Titel beschäftigen. Dabei hätte die Story deutlich mehr Aufmerksamkeit verdient.

Charmant fand Oetker die Nordwest-Aktie insbesondere wegen des niedrigen Buchwerts. Daran dürfte sich nichts Grundlegendes geändert haben, auch wenn der Titel mittlerweile mit einem Aufschlag von rund 17 Prozent – und nicht mehr mit einem Discount – auf das Eigenkapital gehandelt wird. Insgesamt sehen wir in den Aktivitäten der beiden Großinvestoren jedoch eine gute Kursabsicherung für den Small Cap, sofern es an der Börse mal wieder rappeln sollte. Gleichzeitig gehen wir davon aus, dass die Dividende für 2017 kräftig erhöht wird – unsere Schätzung liegt bei 0,55 Euro nach 0,43 Euro –, so dass die Aktie auch unter Renditeaspekten punkten kann. Demnach sollte auch das jetzige All-Time-High von 22,80 Euro noch längst nicht das Ende des Aufwärtstrends markieren. Kapitalisiert ist Nordwest Handel gegenwärtig mit rund 70 Mio. Euro. Vermutlich liegt es auch ein Stück daran, dass sich so wenig Investoren mit dem Titel beschäftigen. Dabei hätte die Story deutlich mehr Aufmerksamkeit verdient.

Nordwest Handel

Kurs: 19,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nordwest Handel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 677550 | DE0006775505 | AG | 60,90 Mio € | 19.08.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 510,86 | 758,69 | 894,52 | 264,52 | 277,04 | 265,00 | 0,00 | |

| EBITDA1,2 | 14,44 | 17,50 | 22,46 | 21,79 | 19,60 | 16,40 | 0,00 | |

| EBITDA-margin %3 | 2,83 | 2,31 | 2,51 | 8,24 | 7,08 | 6,19 | 0,00 | |

| EBIT1,4 | 11,23 | 14,44 | 19,47 | 18,85 | 16,42 | 11,00 | 0,00 | |

| EBIT-margin %5 | 2,20 | 1,90 | 2,18 | 7,13 | 5,93 | 4,15 | 0,00 | |

| Net profit1 | 6,82 | 8,92 | 12,41 | 12,58 | 11,45 | 8,40 | 0,00 | |

| Net-margin %6 | 1,34 | 1,18 | 1,39 | 4,76 | 4,13 | 3,17 | 0,00 | |

| Cashflow1,7 | 15,47 | -14,05 | -11,71 | 28,37 | -19,97 | 0,00 | 0,00 | |

| Earnings per share8 | 2,13 | 2,78 | 3,87 | 3,93 | 3,57 | 2,60 | 2,74 | |

| Dividend per share8 | 0,21 | 0,40 | 0,80 | 1,00 | 1,00 | 0,80 | 0,80 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

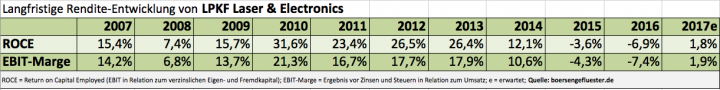

Vermutlich wollte Interims-CEO Kai Bentz mit seiner jetzt vorgelegten Prognose für 2018 auch ein wenig die Messlatte für den künftigen Vorstandsvorsitzenden von LPKF Laser & Electronics weichzeichnen – selbst wenn offiziell noch gar nicht feststeht, wer künftig an der Spitze des Laserspezialisten stehen wird. Schließlich ist eine ambitionierte Prognose, die wenig Raum für positive Überraschungen lässt, nicht unbedingt die ideale Startrampe für einen neuen Chef. Allerdings streut der Ausblick tatsächlich Zweifel, ob LPKF Laser in die – mit steigendem Aktienkurs – zunehmend ambitioniertere Börsenbewertung hineinwächst, auch wenn die Zahlen für 2017 mit Erlösen von 102 Mio. Euro und einer EBIT-Marge (Ergebnis vor Zinsen und Steuern in Relation zum Umsatz) zwischen zwei und vier Prozent einen Tick über den bislang kommunizierten Erwartungen liegen. Jedenfalls knickte die Notiz von LPKF im Tief um 8,5 Prozent auf 9,12 Euro ein.

So stellt der ehemalige TecDAX-Konzern für 2018 Erlöse zwischen 103 und 108 Mio. Euro in Aussicht und geht dabei von einer EBIT-Marge von „bis zu sechs Prozent“ aus, was wiederum auf ein Betriebsergebnis in einer Spanne von gut 5 bis etwas mehr als 6 Mio. Euro hinauslaufen könnte. Erhofft hatten sich die Analysten für 2018 freilich bereits ein EBIT von rund 8 Mio. Euro. Noch kniffliger wird es jedoch beim Blick über den Tellerrand hinaus: Bislang hieß es, dass LPKF mittelfristig wieder EBIT-Renditen von mindestens zehn Prozent erzielen will, was bezogen auf die in den Jahren 2010 bis 2013 erzielten Margen von im Schnitt mehr als 18 Prozent allerdings noch immer relativ moderat wäre.

[caption id="attachment_109460" align="alignright" width="179"]

[caption id="attachment_109460" align="alignright" width="179"] ProtoLaser U4[/caption]

Nun formuliert das Unternehmen aus Garbsen in der Nähe von Hannover explizit allerdings nur noch die Verzinsung des eingesetzten Kapitals als Renditeziel. Demnach soll das Verhältnis von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – bis zum Jahr 2020 in einer Bandbreite von 10 bis 15 Prozent liegen. Direkte Rückschlüsse auf die EBIT-Marge sind daraus zwar nur schwer ableitbar. Für boersengefluester.de bedeutet der kommunikative Schwenk aber nicht zwangsläufig, dass LPKF sind von den EBIT-Margenzielen verabschiedet hat. Immerhin lagen die beiden Kenngrößen ROCE und EBIT-Marge in der Vergangenheit häufig relativ eng zusammen. Es spricht also einiges dafür, dass es sich bei der Kursreaktion der Börsianer nur um einen Sturm im Wasserglas handelt.

Daher bleiben wir auch bei unserer positiven Einschätzung für die Aktie des Spezialmaschinenbauers und setzen darauf, dass die charttechnisch wichtige Marke von 10 Euro nicht schon wieder die Endstation auf dem Weg nach oben war.

ProtoLaser U4[/caption]

Nun formuliert das Unternehmen aus Garbsen in der Nähe von Hannover explizit allerdings nur noch die Verzinsung des eingesetzten Kapitals als Renditeziel. Demnach soll das Verhältnis von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – bis zum Jahr 2020 in einer Bandbreite von 10 bis 15 Prozent liegen. Direkte Rückschlüsse auf die EBIT-Marge sind daraus zwar nur schwer ableitbar. Für boersengefluester.de bedeutet der kommunikative Schwenk aber nicht zwangsläufig, dass LPKF sind von den EBIT-Margenzielen verabschiedet hat. Immerhin lagen die beiden Kenngrößen ROCE und EBIT-Marge in der Vergangenheit häufig relativ eng zusammen. Es spricht also einiges dafür, dass es sich bei der Kursreaktion der Börsianer nur um einen Sturm im Wasserglas handelt.

Daher bleiben wir auch bei unserer positiven Einschätzung für die Aktie des Spezialmaschinenbauers und setzen darauf, dass die charttechnisch wichtige Marke von 10 Euro nicht schon wieder die Endstation auf dem Weg nach oben war.

[caption id="attachment_109460" align="alignright" width="179"]

[caption id="attachment_109460" align="alignright" width="179"] ProtoLaser U4[/caption]

Nun formuliert das Unternehmen aus Garbsen in der Nähe von Hannover explizit allerdings nur noch die Verzinsung des eingesetzten Kapitals als Renditeziel. Demnach soll das Verhältnis von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – bis zum Jahr 2020 in einer Bandbreite von 10 bis 15 Prozent liegen. Direkte Rückschlüsse auf die EBIT-Marge sind daraus zwar nur schwer ableitbar. Für boersengefluester.de bedeutet der kommunikative Schwenk aber nicht zwangsläufig, dass LPKF sind von den EBIT-Margenzielen verabschiedet hat. Immerhin lagen die beiden Kenngrößen ROCE und EBIT-Marge in der Vergangenheit häufig relativ eng zusammen. Es spricht also einiges dafür, dass es sich bei der Kursreaktion der Börsianer nur um einen Sturm im Wasserglas handelt.

Daher bleiben wir auch bei unserer positiven Einschätzung für die Aktie des Spezialmaschinenbauers und setzen darauf, dass die charttechnisch wichtige Marke von 10 Euro nicht schon wieder die Endstation auf dem Weg nach oben war.

ProtoLaser U4[/caption]

Nun formuliert das Unternehmen aus Garbsen in der Nähe von Hannover explizit allerdings nur noch die Verzinsung des eingesetzten Kapitals als Renditeziel. Demnach soll das Verhältnis von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – bis zum Jahr 2020 in einer Bandbreite von 10 bis 15 Prozent liegen. Direkte Rückschlüsse auf die EBIT-Marge sind daraus zwar nur schwer ableitbar. Für boersengefluester.de bedeutet der kommunikative Schwenk aber nicht zwangsläufig, dass LPKF sind von den EBIT-Margenzielen verabschiedet hat. Immerhin lagen die beiden Kenngrößen ROCE und EBIT-Marge in der Vergangenheit häufig relativ eng zusammen. Es spricht also einiges dafür, dass es sich bei der Kursreaktion der Börsianer nur um einen Sturm im Wasserglas handelt.

Daher bleiben wir auch bei unserer positiven Einschätzung für die Aktie des Spezialmaschinenbauers und setzen darauf, dass die charttechnisch wichtige Marke von 10 Euro nicht schon wieder die Endstation auf dem Weg nach oben war.

LPKF Laser

Kurs: 7,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LPKF Laser | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 645000 | DE0006450000 | AG | 181,27 Mio € | 30.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 96,24 | 93,57 | 123,70 | 124,34 | 122,89 | 119,50 | 0,00 | |

| EBITDA1,2 | 14,84 | 9,60 | 15,12 | 12,81 | 5,83 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 15,42 | 10,26 | 12,22 | 10,30 | 4,74 | 10,04 | 0,00 | |

| EBIT1,4 | 7,54 | 0,06 | 6,78 | 3,69 | -2,54 | 3,45 | 0,00 | |

| EBIT-margin %5 | 7,84 | 0,06 | 5,48 | 2,97 | -2,07 | 2,89 | 0,00 | |

| Net profit1 | 5,34 | -0,11 | 1,66 | 1,75 | -4,51 | -0,90 | 0,00 | |

| Net-margin %6 | 5,55 | -0,12 | 1,34 | 1,41 | -3,67 | -0,75 | 0,00 | |

| Cashflow1,7 | 3,97 | 7,92 | 8,50 | -3,37 | 9,43 | 11,00 | 0,00 | |

| Earnings per share8 | 0,22 | 0,00 | 0,06 | 0,07 | -0,18 | -0,04 | 0,39 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay, LPKF Laser & Electronics AG...

© boersengefluester.de | Redaktion

Die im Bereich Hochleistungs-Oberflächenbeschichtungen tätige Nanogate SE konkretisiert ihre Gewinnprognosen für 2018: Demnach rechnet die Gesellschaft für das laufende Jahr mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mindestens 24 Mio. Euro. Das bereits vor einiger Zeit kommunizierte 2018er-Erlösziel von Untergrenze 220 Mio. Euro hat derweil weiter Bestand – genau wie die für 2017 in Aussicht gestellten Mindestwerte von 170 Mio. Euro für den Umsatz sowie 20 Mio. Euro für das EBITDA. „Nanogate wird 2018 seinen profitablen Wachstumskurs fortsetzen. Dabei werden wir in unserem Stammgeschäft weiter zulegen und von unseren neu erworbenen Einheiten profitieren“, sagt Nanogate-CEO Ralf Zastrau. Insgesamt wertet boersengefluester.de die jetzt genannte Größenordnung für das operative Ergebnis als positives Signal, zumal erhebliche Integrationsaufwendungen für die Ende 2017 erworbene Kunststoffsparte der österreichischen HTI High Tech Industries AG zu berücksichtigen sind. Genaue Zahlen nennen die im Börsensegment Scale gelisteten Saarländer nicht, dem Vernehmen nach handelt es sich aber um einen siebenstelligen Betrag. Gleichwohl betont Zastrau: „Die Transaktion wird sich trotz der damit verbundenen Kosten schon 2018 positiv beim operativen Ergebnis auswirken.“

[sws_blue_box box_size="640"]Weitere Detailinformationen zu dem HTI-Deal finden Sie in unserem kürzlich veröffentlichten Vorstandsinterviewmit Ralf Zastrau HIER.[/sws_blue_box]

Insgesamt bewegt sich Nanogate mit dem konkretisierten Ausblick im Rahmen der Erwartungen, so dass die Investmentstory für uns intakt bleibt. Knackpunkt bleibt freilich die ambitionierte Bewertung der Aktie, die sich auch im zuletzt eher enttäuschenden Kursverlauf widerspiegelt. Für Anleger, die auf attraktive Dividenden und vorteilhaften KGVs schauen, ist Nanogate sicher nicht erste Wahl. Wer dagegen eine reinrassige Wachstumsstory für sein Depot sucht, ist mit Nanogate auf die lange Sicht wohl gut beraten. Kapitalisiert ist das Unternehmen beim aktuellen Kurs von knapp 47 Euro mit rund 211 Mio. Euro. Die Kursziele der Analysten bewegen sich derweil in einem Korridor von 57 bis 63 Euro. Den Geschäftsbericht für 2017 wird Nanogate offiziell im kommenden April veröffentlichen. Boersengefluester.de geht jedoch davon aus, dass es vorab noch ein weiteres Update geben wird.

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

© boersengefluester.de | Redaktion

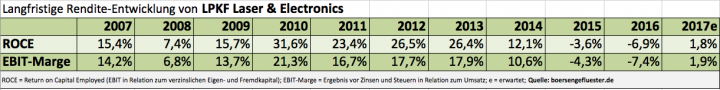

Wenn ein Aktienkurs sich um 65 Prozent von seinem 200-Tage-Durchschnittskurs entfernt, glühen im Normalfall die Drähte. Bei ad pepper media International ist diese charttechnische Konstellation aber nur die halbe Wahrheit: Fakt ist nämlich auch, dass der Anteilschein des Werbevermarkters eine halbe Ewigkeit unter dem Radar der meisten Investoren kurvte und die Story nun erst nach und nach entdeckt wird. Immerhin hat das Team um Vorstand Jens Körner erheblich in neue Technologien und Partnerschaften – etwa mit IBM Watson – investiert und spürt nun die ersten Rückflüsse. Das zeigen die vorläufigen Zahlen für 2017, die spürbar über den eigenen Prognosen liegen und im Bereich optimistischer Analystenschätzungen angekommen sind. Demnach kam ad pepper im abgelaufenen Jahr auf ein Erlösplus von gut 23,5 Prozent auf 75,56 Mio. Euro.

In Aussicht gestellt hatte CEO Jens Körner Umsätze von mindestens 70 Mio. Euro. Beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) gelang den Nürnbergern ein Anstieg von knapp 26,4 Prozent auf annähernd 2,21 Mio. Euro – verglichen mit einem von ad pepper prognostizierten Zuwachs von Unterkante 1,5 Mio. Euro. Damit hat das Unternehmen in dem für die Branche so wichtigen Abschlussquartal die erhofften Wachstumsraten erzielt. Eine Punktlandung beim operativen Ergebnis gelang den Analysten von Montega Research, die exakt 2,2 Mio. Euro EBITDA vorhergesagt hatten. Die Experten von First Berlin gingen zuletzt von einem EBITDA von gut 1,7 Mio. Euro für 2017 aus. Wichtiger ist solche Rankings, ist jedoch die Botschaft, dass zurzeit alle drei Segmente von ad pepper in Top-Form sind: Webgains, ad pepper media und ad agents.

Den kompletten Jahresbericht mit allen Details legt die Gesellschaft am 28. März vor (zu dem BGFL-Bilanzkalender kommen Sie HIER). Für Kursfantasie sorgen derweil auch die ersten Aussagen von Vorstand Kröner für 2018: „Im laufenden Jahr liegt unser Fokus erneut auf Wachstum und weiteren Investitionen, um unseren Marktanteil weiter auszubauen und uns mittelfristig der 100 Millionen-Euro-Marke beim Umsatz zu nähern.“ Mittelfristig dürfte in diesem Fall gar nicht mal so weit in der Zukunft liegen, die Analysten von Montega und First Berlin gehen davon aus, dass es bereits 2019 soweit sein wird. Fundamental ist bei einer Marktkapitalisierung von nahezu 102 Mio. Euro noch immer kein Alarm angesagt, zumal ad pepper eine Nettoliquidität von mehr als 20 Mio. Euro in der Bilanz stehen hat. Für boersengefluester.de bleibt der Titel erste Wahl im heimischen Mediensektor – selbst wenn aus charttechnischer Sicht eine Korrektur irgendwie in der Luft liegt.

Den kompletten Jahresbericht mit allen Details legt die Gesellschaft am 28. März vor (zu dem BGFL-Bilanzkalender kommen Sie HIER). Für Kursfantasie sorgen derweil auch die ersten Aussagen von Vorstand Kröner für 2018: „Im laufenden Jahr liegt unser Fokus erneut auf Wachstum und weiteren Investitionen, um unseren Marktanteil weiter auszubauen und uns mittelfristig der 100 Millionen-Euro-Marke beim Umsatz zu nähern.“ Mittelfristig dürfte in diesem Fall gar nicht mal so weit in der Zukunft liegen, die Analysten von Montega und First Berlin gehen davon aus, dass es bereits 2019 soweit sein wird. Fundamental ist bei einer Marktkapitalisierung von nahezu 102 Mio. Euro noch immer kein Alarm angesagt, zumal ad pepper eine Nettoliquidität von mehr als 20 Mio. Euro in der Bilanz stehen hat. Für boersengefluester.de bleibt der Titel erste Wahl im heimischen Mediensektor – selbst wenn aus charttechnischer Sicht eine Korrektur irgendwie in der Luft liegt.

Foto: Pixabay...

Foto: Pixabay...

ad pepper media

Kurs: 2,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 940883 | NL0000238145 | N.V. | 70,38 Mio € | 09.10.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-margin %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-margin %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Net profit1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Net-margin %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Earnings per share8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

Foto: Pixabay...

© boersengefluester.de | Redaktion

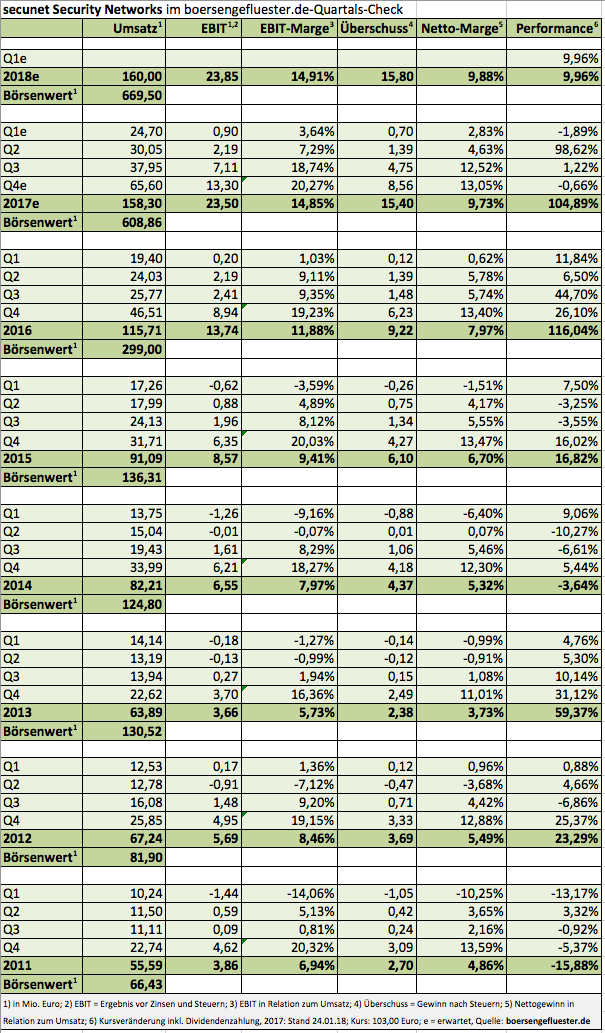

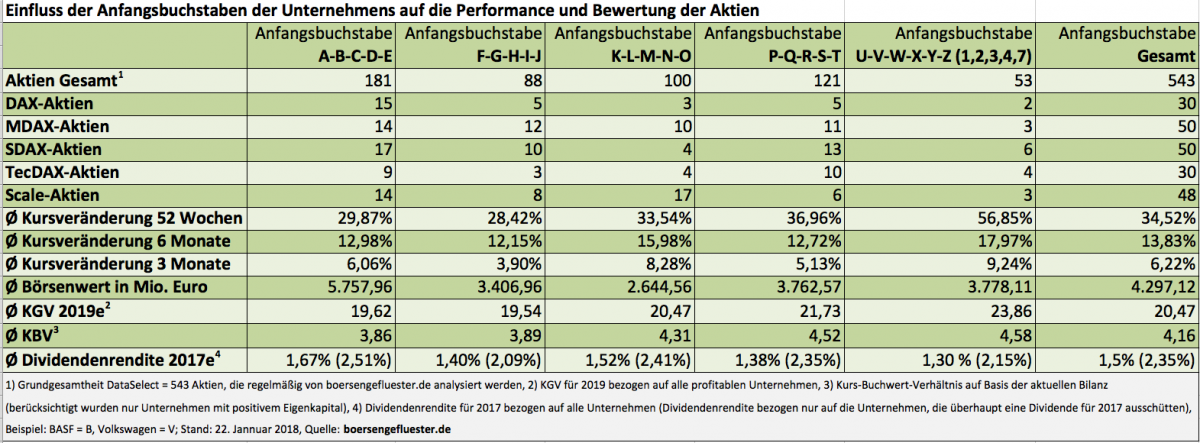

So sieht dann wohl ein kugelsicheres Geschäftsmodell aus: Innerhalb von nur drei Jahren hat secunet Security Networks – ein Anbieter von professioneller IT-Sicherheitstechnik, vorzugsweise für den Einsatz in Behörden – die Erlöse annähernd verdoppelt und das Ergebnis vor Zinsen und Steuern (EBIT) um mehr als 250 Prozent vorangetrieben. Alles organisch, also ohne nennenswerte Akquisitionen! Konkret erzielte secunet 2017 Umsätze von 158,3 Mio. Euro und kam dabei auf ein EBIT von 23,5 Mio. Euro, womit die Essener ihre erst Ende November abermals nach oben korrigierte Prognose für das Gesamtjahr nochmal deutlich getoppt haben.

Zur Einordnung: Die offizielle Messlatte für 2017 lag bei Erlösen von etwa 155 Mio. Euro sowie einem EBIT im Bereich um 22 Mio. Euro. „Unsere Strategie der Konzentration auf hochwertige und vertrauenswürdige Cyber Security Lösungen zahlt sich nachhaltig aus – das hervorragende Ergebnis des Jahres 2017 belegt dies abermals eindrucksvoll“, sagt Rainer Baumgart, der Vorstandsvorsitzende von secunet. Einen ersten vorsichtigen Ausblick auf die weitere Entwicklung, gibt der Manager ebenfalls gleich mit auf den Weg: „Wir gehen davon aus, dass die Nachfrage hoch bleibt und langfristiges Wachstum unterstützt.“

Dabei wäre es – zumindest mit Blick auf die langfristige Entwicklung der Unternehmenszahlen – vermutlich schon ein Erfolg, wenn die zu fast 79 Prozent dem Sicherheitskonzern Giesecke & Devrient zurechenbare Gesellschaft, zunächst einmal das hohe Niveau von 2017 gut verteidigen kann. Nun: Mit einem konkreten Ausblick für 2018 ist am 22. März zu rechnen. Dann legt secunet nämlich den Geschäftsbericht inklusive Dividendenvorschlag vor. Einziger Knackpunkt aus Investorensicht bleibt die ambitionierte Bewertung der Aktie: Immerhin türmt sich die Marktkapitalisierung des Prime Standard-Unternehmens auf knapp 670 Mio. Euro, was trotz der erstklassigen Bilanzrelationen, eine Menge Holz ist. Und so wundert es auch nicht, dass der Aktienkurs seit mehr als einem halben Jahr nicht mehr so recht von der Stelle kommt und in einem – freilich sehr breiten – Korridor zwischen 80 und 110 Euro pendelt.

Immerhin: Kurse zwischen 80 und 90 Euro haben sich aus kurzfristiger Sicht als gute Einstiegsmarken bewährt. Nach oben war zuletzt dann allerdings bei gut 100 Euro stets der Deckel drauf. Das wiederum deckt sich mit dem von Warburg Research zuletzt genannten Kursziel von 105 Euro. Nun: Die jetzt vorgelegten Eckdaten für 2017 zeigen, dass secunet super in Form ist und sollten beim Aktienkurs eher für nachhaltig dreistelligen Regionen sorgen.

Dabei wäre es – zumindest mit Blick auf die langfristige Entwicklung der Unternehmenszahlen – vermutlich schon ein Erfolg, wenn die zu fast 79 Prozent dem Sicherheitskonzern Giesecke & Devrient zurechenbare Gesellschaft, zunächst einmal das hohe Niveau von 2017 gut verteidigen kann. Nun: Mit einem konkreten Ausblick für 2018 ist am 22. März zu rechnen. Dann legt secunet nämlich den Geschäftsbericht inklusive Dividendenvorschlag vor. Einziger Knackpunkt aus Investorensicht bleibt die ambitionierte Bewertung der Aktie: Immerhin türmt sich die Marktkapitalisierung des Prime Standard-Unternehmens auf knapp 670 Mio. Euro, was trotz der erstklassigen Bilanzrelationen, eine Menge Holz ist. Und so wundert es auch nicht, dass der Aktienkurs seit mehr als einem halben Jahr nicht mehr so recht von der Stelle kommt und in einem – freilich sehr breiten – Korridor zwischen 80 und 110 Euro pendelt.

Immerhin: Kurse zwischen 80 und 90 Euro haben sich aus kurzfristiger Sicht als gute Einstiegsmarken bewährt. Nach oben war zuletzt dann allerdings bei gut 100 Euro stets der Deckel drauf. Das wiederum deckt sich mit dem von Warburg Research zuletzt genannten Kursziel von 105 Euro. Nun: Die jetzt vorgelegten Eckdaten für 2017 zeigen, dass secunet super in Form ist und sollten beim Aktienkurs eher für nachhaltig dreistelligen Regionen sorgen.

Fotos: secunet Security Networks AG, Pixabay...

Fotos: secunet Security Networks AG, Pixabay...

secunet Security Networks

Kurs: 189,80

Dabei wäre es – zumindest mit Blick auf die langfristige Entwicklung der Unternehmenszahlen – vermutlich schon ein Erfolg, wenn die zu fast 79 Prozent dem Sicherheitskonzern Giesecke & Devrient zurechenbare Gesellschaft, zunächst einmal das hohe Niveau von 2017 gut verteidigen kann. Nun: Mit einem konkreten Ausblick für 2018 ist am 22. März zu rechnen. Dann legt secunet nämlich den Geschäftsbericht inklusive Dividendenvorschlag vor. Einziger Knackpunkt aus Investorensicht bleibt die ambitionierte Bewertung der Aktie: Immerhin türmt sich die Marktkapitalisierung des Prime Standard-Unternehmens auf knapp 670 Mio. Euro, was trotz der erstklassigen Bilanzrelationen, eine Menge Holz ist. Und so wundert es auch nicht, dass der Aktienkurs seit mehr als einem halben Jahr nicht mehr so recht von der Stelle kommt und in einem – freilich sehr breiten – Korridor zwischen 80 und 110 Euro pendelt.

Immerhin: Kurse zwischen 80 und 90 Euro haben sich aus kurzfristiger Sicht als gute Einstiegsmarken bewährt. Nach oben war zuletzt dann allerdings bei gut 100 Euro stets der Deckel drauf. Das wiederum deckt sich mit dem von Warburg Research zuletzt genannten Kursziel von 105 Euro. Nun: Die jetzt vorgelegten Eckdaten für 2017 zeigen, dass secunet super in Form ist und sollten beim Aktienkurs eher für nachhaltig dreistelligen Regionen sorgen.

Dabei wäre es – zumindest mit Blick auf die langfristige Entwicklung der Unternehmenszahlen – vermutlich schon ein Erfolg, wenn die zu fast 79 Prozent dem Sicherheitskonzern Giesecke & Devrient zurechenbare Gesellschaft, zunächst einmal das hohe Niveau von 2017 gut verteidigen kann. Nun: Mit einem konkreten Ausblick für 2018 ist am 22. März zu rechnen. Dann legt secunet nämlich den Geschäftsbericht inklusive Dividendenvorschlag vor. Einziger Knackpunkt aus Investorensicht bleibt die ambitionierte Bewertung der Aktie: Immerhin türmt sich die Marktkapitalisierung des Prime Standard-Unternehmens auf knapp 670 Mio. Euro, was trotz der erstklassigen Bilanzrelationen, eine Menge Holz ist. Und so wundert es auch nicht, dass der Aktienkurs seit mehr als einem halben Jahr nicht mehr so recht von der Stelle kommt und in einem – freilich sehr breiten – Korridor zwischen 80 und 110 Euro pendelt.

Immerhin: Kurse zwischen 80 und 90 Euro haben sich aus kurzfristiger Sicht als gute Einstiegsmarken bewährt. Nach oben war zuletzt dann allerdings bei gut 100 Euro stets der Deckel drauf. Das wiederum deckt sich mit dem von Warburg Research zuletzt genannten Kursziel von 105 Euro. Nun: Die jetzt vorgelegten Eckdaten für 2017 zeigen, dass secunet super in Form ist und sollten beim Aktienkurs eher für nachhaltig dreistelligen Regionen sorgen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

Fotos: secunet Security Networks AG, Pixabay...

Fotos: secunet Security Networks AG, Pixabay...

© boersengefluester.de | Redaktion

Um es gleich vorweg zu nehmen: Ein direkter Wettbewerber von Isra Vision ist der Börsenkandidat Stemmer Imaging nicht. In diese Kategorie fallen – je nach Einsatzschwerpunkt – eher nicht notierte Unternehmen wie Vitronic, Dr. Schenk, Ametek, die von dem Mischkonzern Danaher übernommene AVT, Futec, BST eltromat, Wintriss, Procemex, ZEISS, Inos oder VMT aus dem Pepperl+Fuchs-Konzern. Und auch der Spezialkamerahersteller Basler oder die auf Inspektionssysteme für die Elektronikindustrie spezialisierte Viscom gehören streng genommen nicht zur unmittelbaren Peer Group. Trotzdem werden die Börsenhighflyer von den Emissionsexperten natürlich als Referenzgruppe für das IPO von Stemmer Imaging herangezogen. Dabei ist die in Puchheim westlich von München angesiedelte Gesellschaft ein Distributor – also ein Technologielieferant – für die Bildbearbeitungsbranche.

Wer steckt im Hintergrund? Ganz einfach: Im Zuge des Mitte 2017 erfolgten Rückzugs von Firmengründer Wilhelm Stemmer, stieg mit 75,04 Prozent die Technologiegruppe AL-KO bei Stemmer ein, der Rest ging ans Management. Ende November 2017 firmierte Stemmer Imaging zur AG um. Wenig später wurde dann die, auf Digitalisierungsthemen fokussierte, Primepulse SE der drei Cancom-Gründer Raymond Kober, Klaus Weinmann und Stefan Kober aus der Taufe gehoben, in der – neben der AL-KO, Steca Eletronik und anderen Aktivitäten – seitdem auch die Stemmer Imaging angesiedelt ist. So gesehen geht der Bildbearbeitungsspezialist also mit einer gewaltigen Portion Börsenpower Richtung Scale. Von Bankenseite ist Hauck & Aufhäuser mit von der Partie. Rückschlüsse auf die Bewertung oder gar den Ausgabepreis lassen sich mit Hilfe der jetzt sorgsam ausgewählten Informationen zwar noch nicht ziehen. Doch für Fantasie ist schon mal gesorgt. Und dem in Sachen Neuemissionsaktivitäten zuletzt eher trägen Scale, tut eine knackige IPO-Story nur gut. Boersengefluester.de bleibt also am Ball.

Wer steckt im Hintergrund? Ganz einfach: Im Zuge des Mitte 2017 erfolgten Rückzugs von Firmengründer Wilhelm Stemmer, stieg mit 75,04 Prozent die Technologiegruppe AL-KO bei Stemmer ein, der Rest ging ans Management. Ende November 2017 firmierte Stemmer Imaging zur AG um. Wenig später wurde dann die, auf Digitalisierungsthemen fokussierte, Primepulse SE der drei Cancom-Gründer Raymond Kober, Klaus Weinmann und Stefan Kober aus der Taufe gehoben, in der – neben der AL-KO, Steca Eletronik und anderen Aktivitäten – seitdem auch die Stemmer Imaging angesiedelt ist. So gesehen geht der Bildbearbeitungsspezialist also mit einer gewaltigen Portion Börsenpower Richtung Scale. Von Bankenseite ist Hauck & Aufhäuser mit von der Partie. Rückschlüsse auf die Bewertung oder gar den Ausgabepreis lassen sich mit Hilfe der jetzt sorgsam ausgewählten Informationen zwar noch nicht ziehen. Doch für Fantasie ist schon mal gesorgt. Und dem in Sachen Neuemissionsaktivitäten zuletzt eher trägen Scale, tut eine knackige IPO-Story nur gut. Boersengefluester.de bleibt also am Ball.

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 103,10 | 130,12 | 155,37 | 146,29 | 153,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 7,21 | 17,36 | 28,24 | 26,95 | 29,40 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 6,99 | 13,34 | 18,18 | 18,42 | 19,22 | 0,00 | 0,00 | |

| EBIT1,4 | -1,55 | 13,43 | 24,34 | 21,86 | 24,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -1,50 | 10,32 | 15,67 | 14,94 | 16,14 | 0,00 | 0,00 | |

| Net profit1 | -3,32 | 10,45 | 17,97 | 15,73 | 17,80 | 0,00 | 0,00 | |

| Net-margin %6 | -3,22 | 8,03 | 11,57 | 10,75 | 11,63 | 0,00 | 0,00 | |

| Cashflow1,7 | 10,88 | 7,97 | 15,90 | 20,31 | 22,40 | 0,00 | 0,00 | |

| Earnings per share8 | -0,51 | 1,61 | 2,77 | 2,42 | 2,75 | 2,00 | 2,35 | |

| Dividend per share8 | 0,50 | 0,75 | 3,00 | 2,70 | 2,20 | 2,96 | 2,96 | |

Quelle: boersengefluester.de and company details

In dieser Nische ist Stemmer allerdings erstklassig positioniert und erzielte im Geschäftsjahr 2016/17 (30. Juni) Erlöse von 88,3 Mio. Euro – bei einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 7,6 Mio. Euro. Einen prominenten IPO-Botschafter via Twitter gibt es auch bereits: Für Klaus Weinmann, CEO und Mitgründer des TecDAX-Konzerns Cancom, ist der für das erste Halbjahr 2018 im Scale avisierte Börsengang von Stemmer Imaging das „spannendste IPO“ – seit Cancom versteht sich. Und auch der Stemmer-Vorstandsvorsitzende Christof Zollitsch ist heiß auf den Kapitalmarkt: „In den vergangenen Jahren ist Stemmer Imaging sehr erfolgreich gewachsen. Wir sind davon überzeugt, dass der Börsengang der richtige Schritt ist, um unsere Wachstumsstrategie zu forcieren. “ Insgesamt will das Unternehmen via Kapitalerhöhung rund 50 Mio. Euro einsammeln. Zudem soll es eine Umplatzierung von den Altaktionären geben, die aber auch nach dem Listing noch mit mindestens 51 Prozent engagiert bleiben wollen.

Wer steckt im Hintergrund? Ganz einfach: Im Zuge des Mitte 2017 erfolgten Rückzugs von Firmengründer Wilhelm Stemmer, stieg mit 75,04 Prozent die Technologiegruppe AL-KO bei Stemmer ein, der Rest ging ans Management. Ende November 2017 firmierte Stemmer Imaging zur AG um. Wenig später wurde dann die, auf Digitalisierungsthemen fokussierte, Primepulse SE der drei Cancom-Gründer Raymond Kober, Klaus Weinmann und Stefan Kober aus der Taufe gehoben, in der – neben der AL-KO, Steca Eletronik und anderen Aktivitäten – seitdem auch die Stemmer Imaging angesiedelt ist. So gesehen geht der Bildbearbeitungsspezialist also mit einer gewaltigen Portion Börsenpower Richtung Scale. Von Bankenseite ist Hauck & Aufhäuser mit von der Partie. Rückschlüsse auf die Bewertung oder gar den Ausgabepreis lassen sich mit Hilfe der jetzt sorgsam ausgewählten Informationen zwar noch nicht ziehen. Doch für Fantasie ist schon mal gesorgt. Und dem in Sachen Neuemissionsaktivitäten zuletzt eher trägen Scale, tut eine knackige IPO-Story nur gut. Boersengefluester.de bleibt also am Ball.

Wer steckt im Hintergrund? Ganz einfach: Im Zuge des Mitte 2017 erfolgten Rückzugs von Firmengründer Wilhelm Stemmer, stieg mit 75,04 Prozent die Technologiegruppe AL-KO bei Stemmer ein, der Rest ging ans Management. Ende November 2017 firmierte Stemmer Imaging zur AG um. Wenig später wurde dann die, auf Digitalisierungsthemen fokussierte, Primepulse SE der drei Cancom-Gründer Raymond Kober, Klaus Weinmann und Stefan Kober aus der Taufe gehoben, in der – neben der AL-KO, Steca Eletronik und anderen Aktivitäten – seitdem auch die Stemmer Imaging angesiedelt ist. So gesehen geht der Bildbearbeitungsspezialist also mit einer gewaltigen Portion Börsenpower Richtung Scale. Von Bankenseite ist Hauck & Aufhäuser mit von der Partie. Rückschlüsse auf die Bewertung oder gar den Ausgabepreis lassen sich mit Hilfe der jetzt sorgsam ausgewählten Informationen zwar noch nicht ziehen. Doch für Fantasie ist schon mal gesorgt. Und dem in Sachen Neuemissionsaktivitäten zuletzt eher trägen Scale, tut eine knackige IPO-Story nur gut. Boersengefluester.de bleibt also am Ball.

Stemmer Imaging

Kurs: 60,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Stemmer Imaging | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2G9MZ | DE000A2G9MZ9 | AG | 391,30 Mio € | 27.02.2018 | Halten | |

* * *

© boersengefluester.de | Redaktion

Der Langfristchart sieht gigantisch aus, aber trotzdem hing der Aktienkurs der Datagroup zuletzt über mehrere Monate in einer Spanne zwischen 35 und 43 Euro fest. Die vorläufigen Zahlen für das Geschäftsjahr 2016/17 (30. September) hat das IT-Service-Unternehmen bereits zum Eigenkapitalforum im vergangenen November vorgelegt. Einmal mehr gab es an den Daten nichts zu meckern. Kein Wunder also, dass die Analysten von Warburg Research das Kursziel von 47 auf 53 Euro heraufschraubten. Doch nun scheint die Konsolidierungsphase beendet zu sein. Mehr oder weniger zeitgleich mit der Präsentation des neuen Geschäftsberichts und dem erfreulich hohen Dividendenvorschlag von 0,45 Euro (Vorjahr: 0,30 Euro) zog die Notiz auf einen historischen Rekordstand von 44 Euro. Sollte dieses Niveau nun signifikant überschritten werden, ist der Weg nach oben erst einmal frei für die Notiz der Datagroup-Aktie.

Einen konkreten Ausblick für das laufende Jahr wird CEO Max H.-H. Schaber zwar erst zur Hauptversammlung am 8. März 2018 vorlegen, schon jetzt stellt er aber eine „Fortsetzung der dynamischen Entwicklung“ in Aussicht. „Seit dem Geschäftsjahr 2016/2017 kommen die strategischen Entscheidungen aus unserer Agenda 2020 voll zum Tragen“, betont Schaber und spielt dabei vor allen Dingen auf die modular aufgebaute Komplettlösung Corbox, externes Wachstum sowie den Abbau von wenig rentablen Geschäften an. Mehr als 80 Prozent der Konzernerlöse erzielt Datagroup mittlerweile durch den Verkauf von Services – so viel, wie nie zuvor. On top kommt, dass die Gesellschaft von grundlegenden Veränderungen in der Wirtschaft profitiert. „Die digitale Transformation hat mittlerweile nahezu alle Branchen erreicht“, sagt COO Dirk Peters. „Für uns ist das eine großartige Chance.“

Der Börsenwert des Unternehmens aus Pliezhausen südlich von Stuttgart türmt sich mittlerweile auf knapp 362 Mio. Euro, was – unter Berücksichtigung der Netto-Finanzschulden von gut 49 Mio. Euro – etwa dem 12,3fachen des von boersengefluester.de für 2017/18 erwarteten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Super günstig ist die im Börsensegment Scale gelistete Aktie also nicht unbedingt, dafür bekommen Anleger aber eine Menge Qualität als Gegenleistung. Wesentliche Wettbewerber dürften Großkonzerne wie T-Systems oder auch IBM sein, börsentechnische Überschneidungen sind wohl am ehesten bei Unternehmen wie Bechtle oder Cancom zu sehen. Bezogen auf die Kennzahl Enterprise Value (Börsenwert plus Netto-Finanzschulden) in Relation zum EBITDA für 2018 liegen die beiden TecDAX-Vertreter Bechtle (EV/EBITDA: 13,5) und Cancom (EV/EBITDA: 12,2) übrigens dicht bei der Datagroup. Auch wenn die Kursrally schon sehr weit fortgeschritten scheint, bei der Datagroup bleibt boersengefluester.de vorerst bei einer positiven Einschätzung und hält zumindest das von Warburg genannte Kursziel für erreichbar.

Der Börsenwert des Unternehmens aus Pliezhausen südlich von Stuttgart türmt sich mittlerweile auf knapp 362 Mio. Euro, was – unter Berücksichtigung der Netto-Finanzschulden von gut 49 Mio. Euro – etwa dem 12,3fachen des von boersengefluester.de für 2017/18 erwarteten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Super günstig ist die im Börsensegment Scale gelistete Aktie also nicht unbedingt, dafür bekommen Anleger aber eine Menge Qualität als Gegenleistung. Wesentliche Wettbewerber dürften Großkonzerne wie T-Systems oder auch IBM sein, börsentechnische Überschneidungen sind wohl am ehesten bei Unternehmen wie Bechtle oder Cancom zu sehen. Bezogen auf die Kennzahl Enterprise Value (Börsenwert plus Netto-Finanzschulden) in Relation zum EBITDA für 2018 liegen die beiden TecDAX-Vertreter Bechtle (EV/EBITDA: 13,5) und Cancom (EV/EBITDA: 12,2) übrigens dicht bei der Datagroup. Auch wenn die Kursrally schon sehr weit fortgeschritten scheint, bei der Datagroup bleibt boersengefluester.de vorerst bei einer positiven Einschätzung und hält zumindest das von Warburg genannte Kursziel für erreichbar.

...

Datagroup

Kurs: 72,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 358,21 | 444,71 | 501,41 | 497,79 | 527,56 | 566,08 | 571,00 | |

| EBITDA1,2 | 41,81 | 67,29 | 76,46 | 80,23 | 80,40 | 84,13 | 86,00 | |

| EBITDA-margin %3 | 11,67 | 15,13 | 15,25 | 16,12 | 15,24 | 14,86 | 15,06 | |

| EBIT1,4 | 8,99 | 29,06 | 41,45 | 45,32 | 45,81 | 47,33 | 48,00 | |

| EBIT-margin %5 | 2,51 | 6,54 | 8,27 | 9,10 | 8,68 | 8,36 | 8,41 | |

| Net profit1 | 0,25 | 21,01 | 22,03 | 28,27 | 26,11 | 21,95 | 22,50 | |

| Net-margin %6 | 0,07 | 4,72 | 4,39 | 5,68 | 4,95 | 3,88 | 3,94 | |

| Cashflow1,7 | 21,68 | 49,99 | 70,25 | 46,66 | 58,89 | 41,58 | 50,00 | |

| Earnings per share8 | 0,02 | 2,52 | 2,64 | 3,39 | 3,13 | 2,64 | 2,69 | |

| Dividend per share8 | 0,00 | 1,00 | 1,10 | 1,50 | 1,00 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datagroup | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JC8S | DE000A0JC8S7 | SE | 606,14 Mio € | 14.09.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

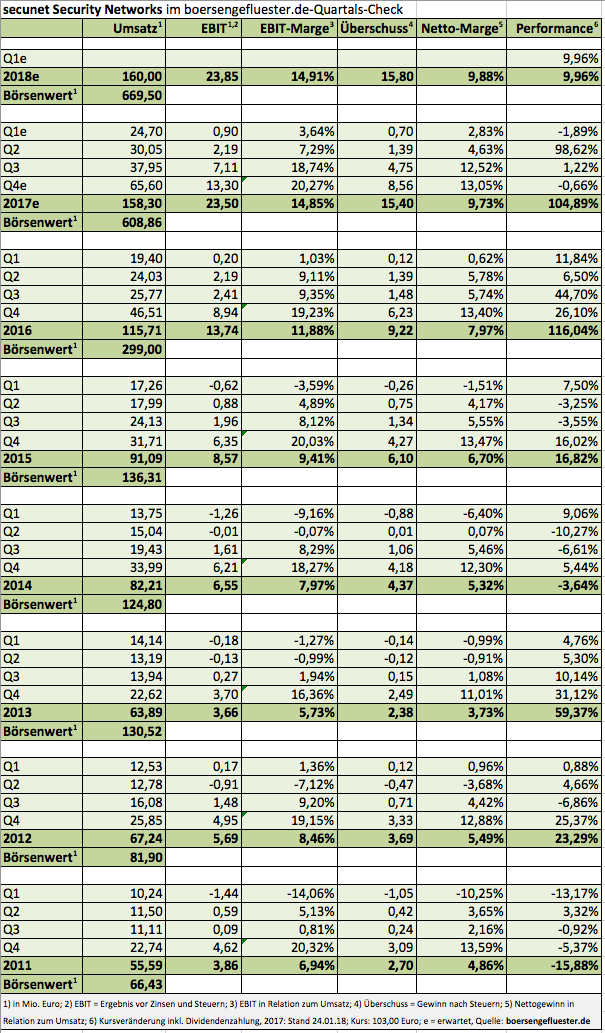

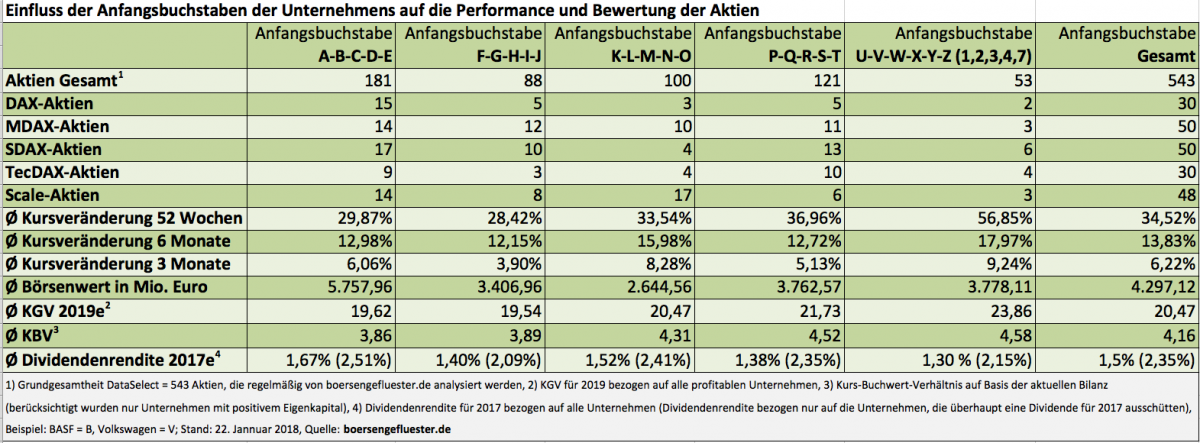

Wir fanden die Geschichte bereits damals ziemlich irre. 2014 kam eine Studie der amerikanischen Seton Hall Universität (Download HIER) doch tatsächlich zu dem Ergebnis, dass Aktien von Unternehmen, deren Anfangsbuchstabe sich im Alphabet eher vorn befindet, im Schnitt häufiger gehandelt werden und auch höher bewertet sind, als Titel von Firmen mit einem Anfangsbuchstaben aus dem hinteren Teil des Alphabets. Dabei lieferten die US-Forscher auch gleich eine einleuchtende Erklärung für dieses Phänomen: Beim Durchforsten von Aktienlisten fangen Investoren – ihrer Meinung nach – regelmäßig oben an, so dass Titel wie Amazon oder Apple besonders viel Aufmerksamkeit bekommen. Boersengefluester.de wollte es schon damals wissen und hatte eine entsprechende Analyse für die von uns gecoverten Unternehmen erstellt – konnte aber keine signifikanten Unterschiede feststellen.

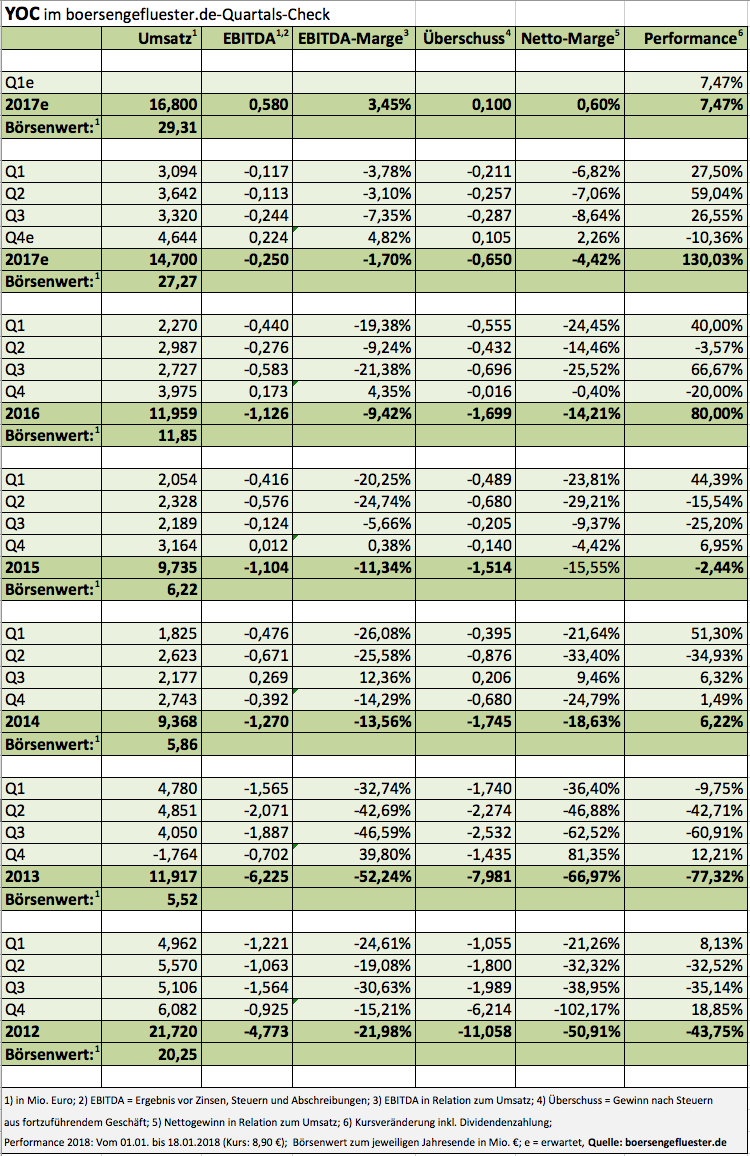

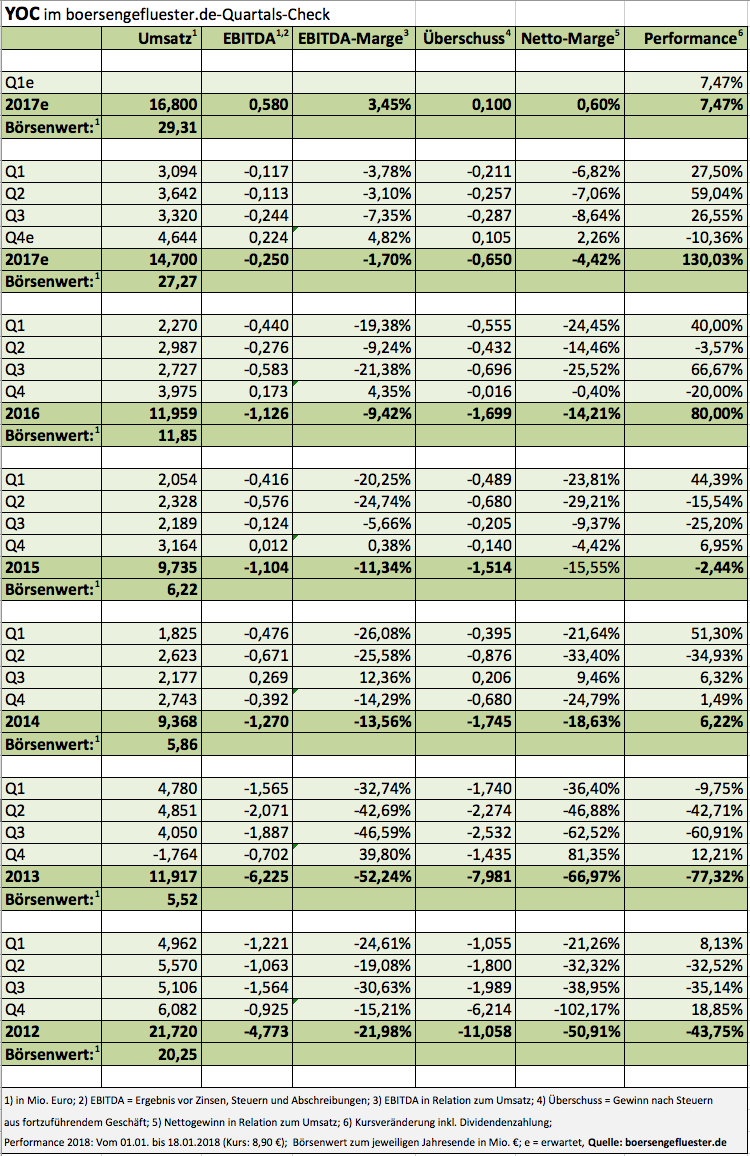

Vier Jahre später haben wir unsere Datenbank noch einmal auf den Kopf gestellt und die Unternehmen in alphabetische Cluster eingeteilt. Unsere These war, dass sich die Unterschiede noch einmal verringert haben dürften, zumal alphabetische Kurslisten, wie sie in Tageszeitungen oder Anlegermagazinen abgedruckt werden, bei der Betrachtung von Aktienkursen nochmals an Relevanz verloren haben dürften. Kurioserweise sieht es auf den ersten Blick allerdings ganz anders aus. In den vergangenen 52 Wochen zeigten nämlich ausgerechnet die Unternehmen die mit Abstand beste Performance, deren Firmennamen mit den Buchstaben V, W oder Y anfangen. Grund für die überraschende Statistik sind freilich die Kursraketen wallstreet:online (w:o), WireCard, Viscom, Vita 34 oder auch YOC. Trotzdem: Dass die Anleger nun bei den Kurslisten unten anfangen zu suchen, glauben wir nicht wirklich.

Und: Bereinigt um die 1.000-Prozent-Aktie w:o sieht die hintere Buchstabengruppe mit einer 52-Wochen-Performance von im Schnitt 38,5 Prozent schon wieder „ganz normal“ aus. So gesehen bleibt es dabei: Für den deutschen Markt lassen sich keine signifikanten Rückschlüsse vom Anfangsbuchstaben des Unternehmens auf die Bewertung oder gar Performance der Aktie ziehen. Trotzdem: Einen hoch interessanten Ansatz findet boersengefluester.de das Herangehen der US-Wissenschaftler allemal.

Und: Bereinigt um die 1.000-Prozent-Aktie w:o sieht die hintere Buchstabengruppe mit einer 52-Wochen-Performance von im Schnitt 38,5 Prozent schon wieder „ganz normal“ aus. So gesehen bleibt es dabei: Für den deutschen Markt lassen sich keine signifikanten Rückschlüsse vom Anfangsbuchstaben des Unternehmens auf die Bewertung oder gar Performance der Aktie ziehen. Trotzdem: Einen hoch interessanten Ansatz findet boersengefluester.de das Herangehen der US-Wissenschaftler allemal.

Foto: Pixabay...

Foto: Pixabay...

Smartbroker Holding

Kurs: 11,60

Foto: Pixabay...

Foto: Pixabay...

© boersengefluester.de | Redaktion

Pünktlich zur außerordentlichen Hauptversammlung am 23. Januar 2018 im Münchner Künstlerhaus am Lenbachplatz hat TTL Information Technology endlich eine vernünftige Homepage bekommen. Der bisherige Onlineauftritt erinnerte doch sehr an die Webpräsenz eines Unternehmens, das längst nicht mehr tätig ist oder aber von Design-Abstinenzlern, wie bei der Maschinenbaugruppe Pittler, geführt wird. Auf TTL trifft freilich Variante 1 zu, denn bis der Private-Equity-Experte Prof. Dr. Gerhard Schmidt Ende 2016 Teile seines Vermögens aus der Deutschen Immobilien Chancen-Gruppe in TTL (Thurn und Taxis Leasing Information Technology AG) einbrachte, war das frühere Neuer Markt-Unternehmen eine fast leere Hülle. Boersengefluester.de hat bereits mehrfach über den Neustart von TTL als Beteiligungsgesellschaft mit Fokus auf Gewerbeimmobilien berichtet (etwa HIER).

Bislang ist die Story voll aufgegangen: Allein in den vergangenen sechs Monaten ist die Notiz von TTL um 80 Prozent in die Höhe geschossen und beförderte die Marktkapitalisierung bis auf 42 Mio. Euro. Die wesentlichen Werttreiber sind die im Jahresverlauf auf 17,3 Prozent aufgestockte mittelbare Beteiligung an der GEG German Estate Group sowie ein durchgerechneter Anteil von gut 0,65 Prozent an dem SDAX-Konzern DIC Asset. Insbesondere die von Ulrich Höller als CEO geführte GEG, eine Investmentplattform für hochkarätige Büroimmobilien, expandiert rasant und entfacht so die Fantasie der TTL-Aktie. Beim diesjährigen Hintergrundgespräch mit Wirtschaftsjournalisten im MainPalais am Frankfurter Mainufer ließ Höller durchblicken, dass GEG im laufenden Jahr beim verwalteten Immobilienvolumen Richtung 3,5 Mrd. Euro gehen will – perspektivisch geht die Reise sogar Richtung 5 bis 6 Mrd. Euro. Das Vertrauen der Investoren – Aktionäre von GEG sind die Private-Equity-Gesellschaft KKR Kohlberg Kravis & Roberts und die Deutschen Immobilien Chancen-Gruppe – in den Aufbau des Portfolios ist enorm. Auf dem heimischen Kurszettel am ehesten vergleichbar wäre die Deutsche Immobilien Chancen-Gruppe wohl mit dem kürzlich in den Prime Standard gewechselten Investmentmanager Corestate Capital Holding und auch der im SDAX gelisteten Patrizia Immobilien.

[caption id="attachment_109349" align="alignright" width="166"]

[caption id="attachment_109349" align="alignright" width="166"] „Global Tower“ in Frankfurt: Das ehemalige Commerzbank-Hochhaus ist ein Projekt von GEG.[/caption]

Doch zurück zu TTL Information Technology: Auf der außerordentlichen Hauptversammlung in München werden wichtige Weichen gestellt: Sichtbares Zeichen des Wandels soll zunächst einmal die Umfirmierung in TTL Beteiligungs- und Grundbesitz-AG sein. Ob dieser immer noch etwas sperrige Name der Weisheit letzter Schluss ist, sei jedoch dahingestellt. Zudem soll Prof. Dr. Gerhard Schmidt, über seine AR Holding GmbH mit 75 Prozent der dominante Anteilseigner, in den Aufsichtsrat aufrücken. Vorstand von TTL ist derweil seit Oktober 2017 der Beteiligungsexperte Theo Reichert, ein langjähriger Spezl von Schmidt. Zudem soll auf dem Aktionärstreffen – was nach der rasanten Expansion kein Wunder ist – der gesamte Kapitalrahmen aufgeladen werden. Zuletzt hatte TTL im Dezember 2017 mit einem Kupon von 3,5 Prozent ausgestattete Wandelschuldverschreibungen im Volumen von gut 9 Mio. Euro im inneren Kreis der Aktionäre platziert, um damit die erneute Aufstockung der mittelbaren Beteiligung an der GEG zu finanzieren.

Der Wandlungspreis in TTL-Aktien von gerade einmal 2,60 Euro, hat den Investoren ihre Entscheidung, einen weiteren Teil an der AIRE Asset Investments in Real Estate Beteiligungs GmbH in die TTL einzubringen, sicher deutlich vereinfacht. Hintergrund: Über die AIRE führt der Weg via Deutsche Immobilien Chancen Real Estate GmbH direkt zur GEG. Gedanklich sollten Anleger die bis zu 3.475.000 neuen TTL-Aktien aus dem Wandler schon mal auf die gegenwärtige Aktienzahl von 14.133.333 Stück addieren. Damit würde sich die Marktkapitalisierung der in München beheimateten TTL auf 52,5 Mio. Euro erhöhen. Gemessen an der Werthaltigkeit der eingebrachten mittelbaren Beteiligung an der GEG und der indirekten Beteiligung an der DIC Asset AG scheint aber auch diese Größenordnung gut abgefedert. Für boersengefluester.de bleibt TTL damit eine hoch spannende Story aus dem Immobilienbereich.

„Global Tower“ in Frankfurt: Das ehemalige Commerzbank-Hochhaus ist ein Projekt von GEG.[/caption]

Doch zurück zu TTL Information Technology: Auf der außerordentlichen Hauptversammlung in München werden wichtige Weichen gestellt: Sichtbares Zeichen des Wandels soll zunächst einmal die Umfirmierung in TTL Beteiligungs- und Grundbesitz-AG sein. Ob dieser immer noch etwas sperrige Name der Weisheit letzter Schluss ist, sei jedoch dahingestellt. Zudem soll Prof. Dr. Gerhard Schmidt, über seine AR Holding GmbH mit 75 Prozent der dominante Anteilseigner, in den Aufsichtsrat aufrücken. Vorstand von TTL ist derweil seit Oktober 2017 der Beteiligungsexperte Theo Reichert, ein langjähriger Spezl von Schmidt. Zudem soll auf dem Aktionärstreffen – was nach der rasanten Expansion kein Wunder ist – der gesamte Kapitalrahmen aufgeladen werden. Zuletzt hatte TTL im Dezember 2017 mit einem Kupon von 3,5 Prozent ausgestattete Wandelschuldverschreibungen im Volumen von gut 9 Mio. Euro im inneren Kreis der Aktionäre platziert, um damit die erneute Aufstockung der mittelbaren Beteiligung an der GEG zu finanzieren.

Der Wandlungspreis in TTL-Aktien von gerade einmal 2,60 Euro, hat den Investoren ihre Entscheidung, einen weiteren Teil an der AIRE Asset Investments in Real Estate Beteiligungs GmbH in die TTL einzubringen, sicher deutlich vereinfacht. Hintergrund: Über die AIRE führt der Weg via Deutsche Immobilien Chancen Real Estate GmbH direkt zur GEG. Gedanklich sollten Anleger die bis zu 3.475.000 neuen TTL-Aktien aus dem Wandler schon mal auf die gegenwärtige Aktienzahl von 14.133.333 Stück addieren. Damit würde sich die Marktkapitalisierung der in München beheimateten TTL auf 52,5 Mio. Euro erhöhen. Gemessen an der Werthaltigkeit der eingebrachten mittelbaren Beteiligung an der GEG und der indirekten Beteiligung an der DIC Asset AG scheint aber auch diese Größenordnung gut abgefedert. Für boersengefluester.de bleibt TTL damit eine hoch spannende Story aus dem Immobilienbereich.

Fotos: GEG AG, Clipdealer...

TTL Beteil.- und Grundbesitz-AG

Kurs: 0,17

„Global Tower“ in Frankfurt: Das ehemalige Commerzbank-Hochhaus ist ein Projekt von GEG.[/caption]

Doch zurück zu TTL Information Technology: Auf der außerordentlichen Hauptversammlung in München werden wichtige Weichen gestellt: Sichtbares Zeichen des Wandels soll zunächst einmal die Umfirmierung in TTL Beteiligungs- und Grundbesitz-AG sein. Ob dieser immer noch etwas sperrige Name der Weisheit letzter Schluss ist, sei jedoch dahingestellt. Zudem soll Prof. Dr. Gerhard Schmidt, über seine AR Holding GmbH mit 75 Prozent der dominante Anteilseigner, in den Aufsichtsrat aufrücken. Vorstand von TTL ist derweil seit Oktober 2017 der Beteiligungsexperte Theo Reichert, ein langjähriger Spezl von Schmidt. Zudem soll auf dem Aktionärstreffen – was nach der rasanten Expansion kein Wunder ist – der gesamte Kapitalrahmen aufgeladen werden. Zuletzt hatte TTL im Dezember 2017 mit einem Kupon von 3,5 Prozent ausgestattete Wandelschuldverschreibungen im Volumen von gut 9 Mio. Euro im inneren Kreis der Aktionäre platziert, um damit die erneute Aufstockung der mittelbaren Beteiligung an der GEG zu finanzieren.