Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Es gibt Webseiten im Netz, die leben in erster Linie davon, dass sie ihre – meist nicht einmal sonderlich spektakulären – Beiträge oder Filmausschnitte mit einer möglichst reißerischen Überschrift versehen, um so auf Reichweite zu kommen. Als ein Meister in Sachen klickstarke Headlines gilt das Videoportal heftig.co. Im Finanzbereich geht es normalerweise weit weniger offensiv zu. Dabei ist eine knackige Schlagzeile auch hier häufig der Schlüssel für die Zahl der Artikelaufrufe. Insofern hat Focus Money Online am Freitag (17. Juni 2016) mit dem Beitrag „Vorsicht! Dubiose Finnen-Bank verführt deutsche Sparer“ für einigen Wirbel gesorgt. Ins Visier genommen hat das Portal dabei das SDAX-Unternehmen Ferratum. Die aus Finnland stammende Gesellschaft hat sich auf Konsumenten- und mittlerweile auch kleinere Firmenkredite spezialisiert, die via Smartphone vergeben werden. Neben der seit Februar 2015 gelisteten Aktie hat sich Ferratum als Emittent von Anleihen einen Namen gemacht. Aktuell befindet sich die Gesellschaft auf der Schlussgeraden bei der Platzierung ihres 50-Millionen-Euro-Bonds 2016/19 (WKN: A2AAR2). Insofern ist das Timing des Artikels durchaus pikant. Bislang lief nämlich alles tadellos, Ferratum gilt in der Finanzszene als verlässlicher Zinszahler. Die aktuelle Schwäche des Aktienkurses führen Kenner in erster Linie darauf zurück, dass sich die allgemeine Stimmung gegenüber FinTechs, auch wegen der Verfehlungen der US-Kreditplattform Lending Club, deutlich verschlechtert hat.

Die Vorwürfe gegenüber Ferratum kratzen nach Auffassung von boersengefluester.de jedoch an der Oberfläche und so soll an dieser Stelle gar nicht darüber diskutiert werden, ob die Kreditkonditionen der Finnen übermäßig teuer sind oder nicht. Für etliche Leute scheint es jedenfalls ok zu sein, wenn sie sich via Smartphone 250 Euro Cash besorgen und einen Monat später dafür gut 252 Euro – was einem effektiven Jahreszins von rund 10 Prozent entspricht – zurückzahlen. Alles andere als eine Neuigkeit ist auch die Tatsache, dass Ferratum sein Geschäft in der EU mit einer maltesischen Banklizenz betreibt. Für Verunsicherung unter Aktionären und Bond-Inhabern von Ferratum dürften daher insbesondere Formulierungen gesorgt haben, wonach die Gesellschaft „immer wieder auffallend gute Geschäftszahlen“ veröffentlicht, aber „mit seinem Kerngeschäft kein Geld verdient“. Worauf sich diese Aussage genau bezieht, bleibt jedoch offen. Ein Ansatzpunkt mag sein, dass Ferratum für das vergangene Jahr zwar einen Überschuss von 10,9 Mio. Euro auswies, der veröffentlichte operative Cashflow mit minus 32,69 Mio. Euro jedoch deutlich negativ war. Woran das liegt? Zunächst einmal nennt Ferratum für 2015 einen Netto-Cash aus dem operativen Geschäft von plus 19,10 Mio. Euro. Für das Endergebnis kommen aber noch die Veränderungen des Kreditportfolios on top: So drücken gewährte Darlehen den Cashflow mit gut 266 Mio. Euro ins Minus, während zurückgezahlte Kredite die Kapitalflussrechnung mit 214 Mio. Euro entlasten. Summa summarum ist der negative Netto-Cash aus operativer Geschäftstätigkeit also eher eine Ableitung des Wachstums von Ferratum.

Nicht wirklich stichhaltig ist unserer Meinung nach auch der Kritikpunkt, dass Ferratum seine Finanzberichte lediglich auf Englisch veröffentlicht. Natürlich wäre es für heimische Privatanleger prima, wenn die Finnen auch eine deutsche Version im Angebot hätten – und vielleicht bessert Ferratum hier eines Tages ja sogar nach. Doch vor der gleichen Sprachbarriere stehen auch Anleger, die bei Prime-Standard-Titeln wie Dialog Semiconductor, Qiagen, Rofin-Sinar oder dem MDAX-Unternehmen Steinhoff investieren wollen. Im Normalfall sollten Investoren ihre Anlageentscheidung wohl nicht zwingend davon abhängig machen, ob alle Berichte in Deutsch verfügbar sind. Schließlich wären dann auch Unternehmen wie Apple, Google oder Amazon tabu. Nun wittert boersengefluester.de hinter dem Focus-Money-Artikel keine Verschwörungstheorie oder gar die Vorbereitungen einer großangelegten Short-Attacke. Eine angemessenere Wortwahl wäre unserer Meinung nach trotzdem angebracht. Schließlich geht es hier nicht um witzige Videofilmchen, sondern um ernsthafte Finanzthemen. So jedenfalls hat das Portal deutlich übers Ziel hinaus geschossen.

...

© boersengefluester.de | Redaktion

„Da ist das Ding“, hätte Ex-Bayern-Keeper Oliver Kahn wohl gesagt. Gemeint ist in diesem Fall die schon seit geraumer Zeit erwartete große Kapitalerhöhung bei Verona Pharma. Die Gesellschaft mit formalem Sitz in Cardiff (Wales) entwickelt einen neuartigen Wirkstoff gegen COPD – besser bekannt als Raucherhusten oder Raucherlunge. Bis es RPL554, so der Name des Präparats, zur Marktreife schafft, muss Verona Pharma jedoch noch einige Zeit und vor allen Dingen viel Geld investieren. Insbesondere die liquiden Mittel sind zuletzt arg dahingeschmolzen. In der 2015er-Bilanz wies die Gesellschaft nur noch einen Cashbestand von umgerechnet 4,78 Mio. Euro aus – nach 13,52 Mio. Euro im Jahr zuvor. Umso wichtiger die nun vorgestellten Pläne für die Kapitalerhöhung, die Verona Pharma 44,7 Mio. Pfund – umgerechnet sind das 56,9 Mio. Euro – in die Kassen spülen sollen. Nach Abzug aller Kosten dürften netto 41,9 Mio. Pfund (53,3 Mio. Euro) übrig bleiben. Zum Vergleich: Die gesamte Marktkapitalisierung beträgt beim gegenwärtigen Aktienkurs von 3,25 Pence (0,0413 Euro) 41,76 Mio. Euro. Positiv: Es handelt sich um gesicherte Finanzierungszusagen. Dem Vernehmen nach war die Emission sogar signifikant überzeichnet. Als Ankerinvestoren nennt das Unternehmen die auf den Pharmasektor spezialisierten Fonds Vivo Capital, OrbiMed und Edmond de Rothschild Investment Partners. „Weitere neue Investoren sind New Enterprise Associates, Novo, Abingworth und Aisling Capital. Die jetzigen Investoren Arix Bioscience, Hargreave Hale sowie Polar Capital beteiligen sich ebenfalls“, heißt es zudem. Ein Bezugsrecht für Privatanleger hat Verona Pharma hingegen ausgeschlossen.

„Die in dieser Platzierung eingeworbenen Mittel werden es uns ermöglichen, dass wir uns auf ein umfangreiches Phase-IIb-Studienprogramm für das zerstäubte RPL554 als potenzielle Behandlung für COPD-Patienten konzentrieren können“, sagt Jan-Anders Karlsson, CEO von Verona Pharma. Zudem soll RPL554 als neuartige Behandlung in zystischer Fibrose – einer Stoffwechselstörung, die zu chronischen Entzündungen der Atemwege führt – untersucht werden. Bemerkenswert ist die Transaktion aber nicht nur wegen des Volumens, sondern auch mit Blick auf die Ausgestaltung: So werden 1.555.796.345 Einheiten – im Originaltext (Download HIER) ist von „Units“ die Rede – zu einem Stückpreis von 2,873 Pence emittiert. Jede Unit besteht dabei aus einer Aktie und einem Optionsschein, der wiederum zum Bezug eines 0,4-Anteils an einer neuen Aktie zum Preis von 3,4476 Pence berechtigt. Aus diesem Warrant (Optionsschein) können also bis zu 622.318.538 (1.555.796.345 x 0,4) weitere Aktien gezogen werden. Interessant aus Börsensicht ist zudem, dass die Aktie von Verona Pharma – beziehungsweise dann in Form eines ADS (American Depositary Share) – spätestens ein halbes Jahr nach der Durchführung der Kapitalerhöhung (Tranche 1) auch in Amerika an der Nasdaq gelistet werden soll. „Eine naheliegende Weiterentwicklung unserer Unternehmensstrategie, um uns auf die US-Marktchancen aufgrund der dort weitgehend akzeptierten Verwendung von Zerstäubern bei der Behandlung von COPD-Patienten zu konzentrieren. Das ermöglicht dem Unternehmen zudem einen leichteren Zugang zum größeren Investorenpool in den USA. Entsprechende Investoren haben ein tiefes Verständnis für den Gesundheitsmarkt, in dem Verona Pharma tätig ist“, betont David Ebsworth, der deutschsprachige Chairman des Unternehmens.

Zunächst einmal werden die Kapitalerhöhungspläne auf einer für den 22. Juli 2016 anberaumten Hauptversammlung vorgestellt. Die Zustimmung dürfte jedoch eine Formalie sein, da die wesentlichen Aktionäre ihr Engagement ja bereits zugesichert haben. Boersengefluester.de wird die weitere Entwicklung genau verfolgen. Die jüngsten Studienergebnisse für RPL554 sahen allesamt sehr positiv aus. Einzig die schwindenden Kapitalreserven bereiteten uns Sorge. Von daher sind die Finanzierungspläne eine gute Nachricht, selbst wenn das Volumen deutlich über dem zuletzt von uns vermuteten Niveau liegt. Klar sein sollte aber auch: Ein Investment in Verona Pharma ist mit enormen Chancen, aber auch Risiken verbunden – typisch Biotech.

...

© boersengefluester.de | Redaktion

Überraschende Offerte bei Kromi Logistik: Nachdem die Notiz des Werkzeuglogistikers eine halbe Ewigkeit wie Blei in den Regalen lag, übernimmt der langjährige Großaktionär, die Investmentaktiengesellschaft für langfristige Investoren TGV (kurz Langfrist), nun wesentliche Anteile aus dem Kreis des Vorstands und der Familiengesellschafter und stockt seine Quote so von 18,25 auf 63,34 Prozent auf. Den freien Aktionären wird ein Angebot zu 12 Euro je Anteilschein gemacht. Verglichen mit dem Vortagesschlusskurs entspricht das einer Prämie von 20 Prozent. Langfrist ist in der Szene eine bekannte Größe: Die dem Investor und Börsenbriefherausgeber Norman Rentrop zurechenbare Gesellschaft ist unter anderem bei WashTec, R. Stahl, Gesco und Atoss Software maßgeblich beteiligt. Bei Kromi Logistik überschritt Langfrist im Februar 2009 die meldepflichtige Schwelle von drei Prozent und hatte ihren Bestand in den Folgejahren kontinuierlich ausgebaut. Mitte 2009 sorgte Kromi für Furore, weil sich Warren Buffett über den mehrheitlich zu Berkshire Hathaway gehörenden israelischen Werkzeughersteller IMC bei den Hamburgern engagierte.

Dem Vernehmen nach ist die jetzige Transaktion von Langfrist maßgeblich auch vor dem Hintergrund einer vernünftigen Nachfolgeregelung zu sehen. Ein Übernahmekrimi ist also eher nicht zu erwarten. So betont der Kromi-Vorstandsvorsitzende Jörg Schubert: „In den vergangenen acht Jahren haben wir die Langfrist als weitsichtig denkenden, vertrauensvollen und konstruktiven Ankerinvestor kennengelernt.“ Auf Basis des Angebotspreises von 12 Euro wird Kromi mit 49,5 Mio. Euro eingestuft. Inklusive der Netto-Finanzverbindlichkeiten von rund 9,4 Mio. Euro ergibt sich ein Unternehmenswert von knapp 59 Mio. Euro. Zum Vergleich: Für das Geschäftsjahr 2015/16 (30. Juni) – konkrete Zahlen gibt es erst Ende September – rechnet boersengefluester.de mit Erlösen von etwa 69 Mio. Euro und einem bereinigten operativen Ergebnis von rund 1,7 Mio. Euro. Zumindest mit Blick auf die schon seit Jahren nicht gerade üppige Ertragssituation sieht die Offerte angemessen aus. Trotzdem: Noch brauchen Anleger nicht aktiv zu werden, zumal der genaue Zeitplan sowieso noch nicht feststeht. Weitere Infos soll es unter der Webseite von Langfrist geben. Offen ist, ob die Bonner Investoren langfristig an dem Börsenlisting von Kromi Logistik festhalten wollen. Immerhin ist die Gesellschaft noch im streng regulierten Prime Standard notiert. Zumindest ein Downgrading in den Entry Standard würde uns daher nicht gerade überraschen.

Foto: Splitshire.com...

Kromi Logistik

Kurs: 8,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Kromi Logistik | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KFUJ | DE000A0KFUJ5 | AG | 36,71 Mio € | 08.03.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

Es gibt Aktien, die sind irgendwie immer ein Kauf. In diese Kategorie fallen – zumindest nach Auffassung von boersengefluester.de – die Anteilscheine von Sixt. Dabei gibt es durchaus Phasen, in denen die Notiz des Autovermieters heftig durchgereicht wird. So schmierte der Kurs der Stammaktie zwischen 1999 und 2001 von 35 Euro bis auf mickrige 3 Euro ab. Und während der Finanzkrise von 2007 bis 2009 ging es von 24 Euro bis auf 4,50 Euro Richtung Süden. Auch 2014 und 2015 gab es immer wieder deftige Rücksetzer. Keine Frage: In solchen Phasen fällt es schwer, als Aktionär cool zu bleiben oder vielleicht sogar über Neuengagements nachzudenken. Doch der Langfristchart von des SDAX-Unternehmen spricht eine eindeutige Sprache: Von allen Einbrüchen hat sich die Sixt-Aktie stets erholt und den Trend nach oben wieder eingeschlagen. Untermauert wurde diese Entwicklung von regelmäßig sehr starken Zahlen zu Umsatz und Gewinn – sowie einer gerade in den vergangenen Jahren sehr offensiven Dividendenpolitik. So schüttete Sixt für 2010 bis 2015 insgesamt 298,5 Mio. Euro an Dividenden aus. Das entspricht einer Quote von mehr als 50 Prozent des in dieser Zeit aufgelaufenen Konzernüberschusses. Auf Dauer ist diese Relation zwar vermutlich nicht zu halten und dürfte perspektivisch eher auf rund ein Drittel zurückgehen. Mit Blick auf die aktuellen Bilanzrelationen – die Eigenkapitalquote beträgt gut 26 Prozent – ist die Gesellschaft aber noch immer sehr komfortabel aufgestellt.

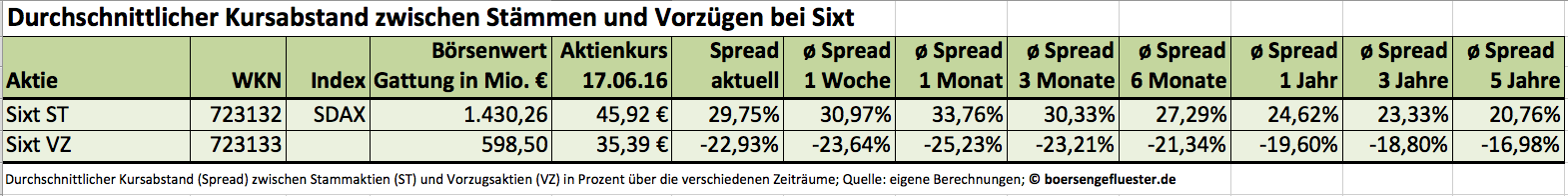

Dennoch: Verlassen sollten sich die Aktionäre nicht unbedingt darauf, dass die Gesellschaft aus Pullach bei München auch zur nächsten Hauptversammlung im Frühjahr 2017 wieder einen ähnlich fürstlichen Bonus auf die Sockeldividende packt wie zuletzt. So gab es für 2015 auf jede Stammaktie neben einer „normalen“ Dividende von 0,90 Euro noch einen Zuschlag von 0,60 Euro. Gegenwärtig kalkuliert boersengefluester.de für 2016 mit einer gesamten Dividende von 1,10 Euro pro Anteilschein. Letztlich ist es gegenwärtig aber ohnehin viel zu früh, um sich darüber großartige Gedanken zu machen. Die jüngste Hauptversammlung war schließlich erst Anfang Juni 2016. Interessanter ist aus kurzfristiger Perspektive schon, ob man sich für die Stamm- oder die Vorzugsaktie entscheidet. Keine Frage: Für die Masse der Investoren ist die im SDAX enthaltene Sixt-Stammaktie erste Wahl – schon allein aufgrund der höheren Handelsliquidität. Mitunter ist aber auch die ohne Stimmrecht ausgestattete Vorzugsaktie einen Blick wert – nicht nur wegen des um 2 Cent höheren Dividendenanspruchs. Vielmehr geht es um den prozentualen Kursabstand zwischen beiden Gattungen, im Börsendeutsch Spread genannt.

Dennoch: Verlassen sollten sich die Aktionäre nicht unbedingt darauf, dass die Gesellschaft aus Pullach bei München auch zur nächsten Hauptversammlung im Frühjahr 2017 wieder einen ähnlich fürstlichen Bonus auf die Sockeldividende packt wie zuletzt. So gab es für 2015 auf jede Stammaktie neben einer „normalen“ Dividende von 0,90 Euro noch einen Zuschlag von 0,60 Euro. Gegenwärtig kalkuliert boersengefluester.de für 2016 mit einer gesamten Dividende von 1,10 Euro pro Anteilschein. Letztlich ist es gegenwärtig aber ohnehin viel zu früh, um sich darüber großartige Gedanken zu machen. Die jüngste Hauptversammlung war schließlich erst Anfang Juni 2016. Interessanter ist aus kurzfristiger Perspektive schon, ob man sich für die Stamm- oder die Vorzugsaktie entscheidet. Keine Frage: Für die Masse der Investoren ist die im SDAX enthaltene Sixt-Stammaktie erste Wahl – schon allein aufgrund der höheren Handelsliquidität. Mitunter ist aber auch die ohne Stimmrecht ausgestattete Vorzugsaktie einen Blick wert – nicht nur wegen des um 2 Cent höheren Dividendenanspruchs. Vielmehr geht es um den prozentualen Kursabstand zwischen beiden Gattungen, im Börsendeutsch Spread genannt.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

...

Sixt ST

Kurs: 65,80

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Sixt ST

Kurs: 65,80

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | 4.002,17 | 4.280,00 | 0,00 | |

| EBITDA1,2 | 82,50 | 572,60 | 699,40 | 649,70 | 560,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 5,39 | 25,09 | 22,81 | 17,95 | 13,99 | 0,00 | 0,00 | |

| EBIT1,4 | -48,71 | 479,18 | 588,79 | 573,20 | 482,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -3,18 | 20,99 | 19,20 | 15,83 | 12,06 | 0,00 | 0,00 | |

| Net profit1 | 1,97 | 313,15 | 385,71 | 335,14 | 243,91 | 295,00 | 0,00 | |

| Net-margin %6 | 0,13 | 13,72 | 12,58 | 9,26 | 6,09 | 6,89 | 0,00 | |

| Cashflow1,7 | 669,28 | 79,11 | -201,58 | -90,07 | 1.079,85 | 0,00 | 0,00 | |

| Earnings per share8 | -0,73 | 6,66 | 8,21 | 7,17 | 5,19 | 6,30 | 6,80 | |

| Dividend per share8 | 0,00 | 3,70 | 6,11 | 3,90 | 2,70 | 3,50 | 3,80 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

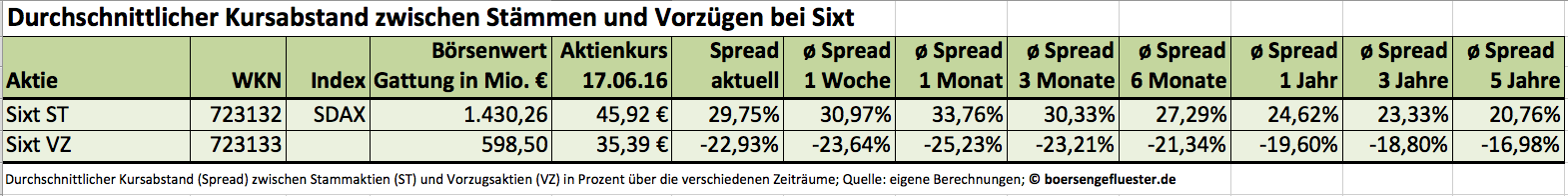

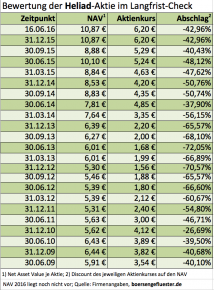

Thomas Hanke, der nach seinem Abstecher zur FinTech Group – wo er die Integration der XCOM vorantrieb – im April 2016 zurück zu Heliad Equity Partners kehrte, steht vor einer großen Herausforderung. Schließlich gibt es wohl keine andere Beteiligungsgesellschaft in Deutschland, die mit einem ähnlich großen Abschlag zum Substanzwert gehandelt wird. Auf Basis der Daten zum Jahresende 2015 türmt sich der Discount zum Net Asset Value (NAV) auf stattliche 43 Prozent. Erklärtes Ziel von Hanke ist es, diese Lücke zu verringern. Auf der Frühjahrskonferenz der DVFA sagte er plakativ: „10 Prozent Abschlag sind ok, aber keine 43 Prozent.“ Woran liegt es also, dass die Heliad-Aktie mit einem dermaßen großen Airbag gehandelt wird? Ein wichtiger Punkt war in der Vergangenheit stets die Verflechtung mit dem Beteiligungskreis des Kulmbacher Unternehmers Bernd Förtsch. Mit 47 Prozent größter Anteilseigner bei Heliad ist die auf Investments aus dem FinTech-Sektor spezialisierte FinLab, die wiederum von Förtsch maßgeblich kontrolliert wird.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Eher eine Blackbox sind dagegen die nichtbörsennotierten Beteiligungen von Heliad, auch wenn sie sich offenbar prima entwickelt haben. Kein Wunder, dass CEO Hanke das E-Commerce-Portfolio zuletzt ein wenig ins Licht rückte. So hat die von der Berliner Cubitabo GmbH, an der Heliad zum Jahresende 2015 mit 50,8 Prozent beteiligt war, die neue Matratzenmarke buddy auf den Markt gebracht. Dank eines Reißverschlusssystems handelt es sich hierbei quasi um Bettlaken und Matratze in einem. Bleibt allerdings abzuwarten, ob diese Kombination wirklich den Nerv der Kunden trifft. Zudem betreibt Cubitabo den Shop www.bettenriese.de. Nach Informationen von boersengefluester.de dürfte bettenriese im vergangenen Jahr rund 1,2 Mio. Euro Umsatz und vergleichbar hohe Verluste erzielt haben. Für das laufende Jahr peilt die Firma dem Vernehmen nach Erlöse von knapp 5 Mio. Euro an. „Die operativen Erfolge werden auf der Finanzseite durch eine siebenstellige Series-A Finanzierung eines strategischen Investors unterstützt. Cubitabo konnte wichtige Meilensteine abschließen, die als wegweisend für die Erreichung des Break-Even bei gleichzeitig starkem Wachstum gelten“ heißt es offiziell.

Nebenwertefans werden bei dem Geschäft vermutlich gleich an die bmp Holding aus Berlin denken, die sich über Firmen wie sleepz und Matratzen Union ebenfalls voll dem Thema widmet. Ein super interessanter Sektor, mit allerdings einer kaum überschaubaren Zahl an Marktbegleitern. Neben Platzhirschen wie die zur Otto-Gruppe gehörende schlafwelt.de, IKEA, matratzenshop24.de, das Dänische Bettenlager oder die Rocket Internet-Beteiligung home.24mit ihrer Eigenmarke Smood. Richtig Alarm in der Branche machen – neben wie Firmen wie sleepz – aber auch Aufsteiger wie das von Manuel Müller und Dennis Schmoltzi gegründete Frankfurter Unternehmen dormando.de.

Vom Schlafzimmer in die Küche geht es bei Heliad über die Beteiligung an www.springlane.de. In dem Onlineshop gibt es neben bekannten Marken wie WMF, Rösle oder Weber-Grills künftig verstärkt auch Eigenmarken. Weiter aufs Pedal drückt Heldiad zudem bei seinen Beteiligungen im Bereich Tierbedarf. So werden die Webseiten pets Premium, Hundeland und Katzenland sowie Leinentausch zwar eigenständig weiterentwickelt – neuerdings aber unter dem gemeinsamen Dach der Alphapet Ventures GmbH. Die Gesamtumsätze taxiert Heliad auf einen mittleren zweistelligen Millionenbetrag. Großer börsennotierter Wettbewerber ist hier der SDAX-Konzern Zooplus. Neu im Portfolio von Heliad ist die MUUME Group. Das Schweizer Unternehmen ist eine Mischung aus FinTech und E-Commerce und will den Einkauf im traditionellen Geschäft mit Hilfe des Smartphones attraktiver machen. Letztlich geht es um Themen wie Produktbeschreibungen, Bonuspunkte und den Bezahlvorgang. Aus Börsensicht ist MUUME in Teilen wohl am ehesten mit UMT United Mobility Technology vergleichbar.

Nach so viel digitalem Stoff werden viele Anleger vermutlich nach etwas Handfestem wie einer Dividende fragen. Und ja: Heliad zahlt – zur Hauptversammlung am 12. Juli 2016 steht eine Ausschüttung von 0,20 Euro auf der Agenda. Damit bringt es der Titel auf ein ansehnliche Rendite von 3,2 Prozent. Den Abstand zum NAV wird die Gewinnbeteiligung allerdings wohl eher nicht verringern. Vordergründig wirkungsvoller wären eine deutliche Kurserholung bei der FinTech Group, ein größerer Exit oder aber ein heißer neuer Kandidat fürs Portfolio. Um den Aktienkurs wirklich nachhaltig Richtung NAV zu bewegen, muss Hanke aber vermutlich noch weitere Register ziehen. Dazu gehört wohl auch eine schrittweise Lösung der Überkreuzverflechtungen im Konzernverbund.

Eher eine Blackbox sind dagegen die nichtbörsennotierten Beteiligungen von Heliad, auch wenn sie sich offenbar prima entwickelt haben. Kein Wunder, dass CEO Hanke das E-Commerce-Portfolio zuletzt ein wenig ins Licht rückte. So hat die von der Berliner Cubitabo GmbH, an der Heliad zum Jahresende 2015 mit 50,8 Prozent beteiligt war, die neue Matratzenmarke buddy auf den Markt gebracht. Dank eines Reißverschlusssystems handelt es sich hierbei quasi um Bettlaken und Matratze in einem. Bleibt allerdings abzuwarten, ob diese Kombination wirklich den Nerv der Kunden trifft. Zudem betreibt Cubitabo den Shop www.bettenriese.de. Nach Informationen von boersengefluester.de dürfte bettenriese im vergangenen Jahr rund 1,2 Mio. Euro Umsatz und vergleichbar hohe Verluste erzielt haben. Für das laufende Jahr peilt die Firma dem Vernehmen nach Erlöse von knapp 5 Mio. Euro an. „Die operativen Erfolge werden auf der Finanzseite durch eine siebenstellige Series-A Finanzierung eines strategischen Investors unterstützt. Cubitabo konnte wichtige Meilensteine abschließen, die als wegweisend für die Erreichung des Break-Even bei gleichzeitig starkem Wachstum gelten“ heißt es offiziell.

Nebenwertefans werden bei dem Geschäft vermutlich gleich an die bmp Holding aus Berlin denken, die sich über Firmen wie sleepz und Matratzen Union ebenfalls voll dem Thema widmet. Ein super interessanter Sektor, mit allerdings einer kaum überschaubaren Zahl an Marktbegleitern. Neben Platzhirschen wie die zur Otto-Gruppe gehörende schlafwelt.de, IKEA, matratzenshop24.de, das Dänische Bettenlager oder die Rocket Internet-Beteiligung home.24mit ihrer Eigenmarke Smood. Richtig Alarm in der Branche machen – neben wie Firmen wie sleepz – aber auch Aufsteiger wie das von Manuel Müller und Dennis Schmoltzi gegründete Frankfurter Unternehmen dormando.de.

Vom Schlafzimmer in die Küche geht es bei Heliad über die Beteiligung an www.springlane.de. In dem Onlineshop gibt es neben bekannten Marken wie WMF, Rösle oder Weber-Grills künftig verstärkt auch Eigenmarken. Weiter aufs Pedal drückt Heldiad zudem bei seinen Beteiligungen im Bereich Tierbedarf. So werden die Webseiten pets Premium, Hundeland und Katzenland sowie Leinentausch zwar eigenständig weiterentwickelt – neuerdings aber unter dem gemeinsamen Dach der Alphapet Ventures GmbH. Die Gesamtumsätze taxiert Heliad auf einen mittleren zweistelligen Millionenbetrag. Großer börsennotierter Wettbewerber ist hier der SDAX-Konzern Zooplus. Neu im Portfolio von Heliad ist die MUUME Group. Das Schweizer Unternehmen ist eine Mischung aus FinTech und E-Commerce und will den Einkauf im traditionellen Geschäft mit Hilfe des Smartphones attraktiver machen. Letztlich geht es um Themen wie Produktbeschreibungen, Bonuspunkte und den Bezahlvorgang. Aus Börsensicht ist MUUME in Teilen wohl am ehesten mit UMT United Mobility Technology vergleichbar.

Nach so viel digitalem Stoff werden viele Anleger vermutlich nach etwas Handfestem wie einer Dividende fragen. Und ja: Heliad zahlt – zur Hauptversammlung am 12. Juli 2016 steht eine Ausschüttung von 0,20 Euro auf der Agenda. Damit bringt es der Titel auf ein ansehnliche Rendite von 3,2 Prozent. Den Abstand zum NAV wird die Gewinnbeteiligung allerdings wohl eher nicht verringern. Vordergründig wirkungsvoller wären eine deutliche Kurserholung bei der FinTech Group, ein größerer Exit oder aber ein heißer neuer Kandidat fürs Portfolio. Um den Aktienkurs wirklich nachhaltig Richtung NAV zu bewegen, muss Hanke aber vermutlich noch weitere Register ziehen. Dazu gehört wohl auch eine schrittweise Lösung der Überkreuzverflechtungen im Konzernverbund.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com

...

© boersengefluester.de | Redaktion

Der Online-Wettanbieter bet-at-home.com schafft generalstabsmäßig die Voraussetzungen, um möglichst bald einen Platz in einem Auswahlindex der Deutschen Börse – in diesem Fall vermutlich dem TecDAX (denkbar wäre allerdings auch der SDAX)– vorzubereiten. Die formale Hürde dafür überwinden die Linzer durch den noch für das laufende Jahr geplanten Wechsel in den streng regulierten Prime Standard. Zusätzliches Volumen in die Handelsumsätze dürfte der für den 21. Juni 2016 terminierte Aktiensplit im Verhältnis 1:1 bringen. Immerhin wird sich die Gesamtzahl der Aktien von 3.509.000 auf 7.018.000 verdoppeln. Aktionäre brauchen in diesem Fall nichts zu tun, auch die WKN ändert sich nicht. Wer am 20. Juni 2016 nach Börsenschluss bspw. 40 bet-at-home.com-Aktien im Depot hat, dem werden am Tag darauf 40 weitere gutgeschrieben. Parallel dazu wird sich allerdings auch der Kurs halbieren. Es gibt also kein „Free Lunch“, wie es so schön heißt. Angesichts dreistelligen Kursniveaus dürfte der Titel in den Augen der Anleger aber zumindest optisch günstiger erscheinen....

© boersengefluester.de | Redaktion

Der kürzlich angekündigte Verkauf der pferdewetten.de-Aktien durch den ins Straucheln geratenen Wettanbieter mybet Holding ist perfekt. Insgesamt erlösten die Kieler für ihre 1.810.307 Anteile rund 9,9 Mio. Euro. Das entspricht einem durchschnittlichen Preis von 5,47 Euro – verglichen mit einem aktuellen pferdewetten.de-Kurs von fast 6 Euro. Der größte neue Aktionär ist die Bettertainment GmbH; Byrton GmbH. Verbindung ist hier der bekannte Pferdewettenanbieter RaceBets mit den Geschäftsführern Patrick Byrne und Sebastian Weiss. Wie so häufig: Die Stimmrechtsmitteilungen sind kaum zu entschlüsseln. Dem Vernehmen nach beträgt der Racebets zuzuordnende Teil jedoch 24,12 Prozent. Damit hat sich ein direkter Wettbewerber maßgeblich bei pferdewetten.de eingekauft. Da RaceBets unter der Marke von 30 Prozent geblieben ist, wird momentan keine – im General Standard sonst übliche – Pflichtofferte ausgelöst. Ob RaceBets perspektivisch über die 30-Prozent-Schwelle gehen wird, lässt sich derzeit nicht abschätzen. Zudem hat der Fonds Scherrer Small Caps Europe 300.000 Anteile übernommen. Eingestiegen bei pferdewetten.de ist darüber hinaus der Bad Harzburger Sportmanager Lars-Wilhelm Baumgarten mit einem Anteil von 5,60 Prozent. Die Agentur baumgarten sports & more bezeichnet sich selbst als „Ausrufezeichen in der deutschen Profisport-Szene“ und hat unter anderem Fußballspieler wie Mike Hanke oder Simon Rolfes vermittelt. Hier findet sich also ein illustrer Kreis an neuen Investoren zusammen.

Ob die Chemie zwischen den einzelnen Gruppen stimmt, lässt sich indes noch nicht abschätzen. „Als Vorstand einer börsennotierten Gesellschaft steht es mir nicht zu, Veränderungen im Aktionärskreis zu kommentieren. Ich habe die Interessen einer jeden Aktionärin und eines jeden Aktionärs gleichermaßen zu berücksichtigen“, gibt sich CEO Pierre Hofer diplomatisch. Positiv für pferdewetten.de ist aber auf jeden Fall, dass mybet mit den Mitteln aus dem Aktienverkauf auch ein konzerninternes Millionen-Darlehen von pferdewetten.de zurückgezahlt hat. Weitere Hintergründe zu der Transaktion finden Sie in dem kürzlich erschienen Beitrag von boersengefluester.de HIER.

Foto: picjumbo.com

...

© boersengefluester.de | Redaktion

Beinahe wieder „Zurück auf Los“ ist der Aktienkurs von Pantaleon Entertainment in den vergangenen Wochen gefallen. Gemessen am Intraday-Rekordhoch vom 26. November 2015 bei 80,78 Euro, knickte die Notiz des Medienunternehmens um rund die Hälfte auf momentan 41,72 Euro ein. Keine Frage: Mit so einer scharfen Landung hätte boersengefluester.de nicht gerechnet, selbst wenn die Kursrally im November 2015 offenkundig zu rasant war. Abzüge gab es wohl auch dafür, dass die Investoren sich noch immer mit vorläufigen Zahlen für das abgelaufene Jahr begnügen müssen. Die Veröffentlichung des Jahresabschlusses 2015 ist für den 17. Juni 2016 angesetzt. Der komplette Geschäftsbericht soll dann wenig später auf der Homepage stehen. So viel ist bekannt: Nach vorläufigen Berechnungen lag das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) bei 8,8 Mio. Euro. Dem steht derzeit eine Marktkapitalisierung von knapp 46 Mio. Euro entgegen.

Das sieht auf den ersten Blick attraktiv aus, ist aber nur eine Momentaufnahme, denn mit dem nun für Ende Juli geplanten Launch der Streamingplattform Pantaflix werden sich die Kennzahlen massiv verschieben. Zunächst einmal dürfte es mit den Ergebnissen allerdings deutlich nach unten gehen. Hauptgrund ist die zu erwartende Marketingoffensive für Pantaflix. Immerhin: Die Analysten von Hauck & Aufhäuser zeigten sich bei einem Firmenbesuch beeindruckt von der Technik. Und auch sonst sehen die Nebenwerteexperten Pantaleon gut in der Spur. Ihrer Meinung nach bietet der Kursverfall daher eine „attraktive Kaufgelegenheit“. Gestartet sind kürzlich die Dreharbeiten für die Amazon-Eigenproduktionsserie „You Are Wanted “mit Matthias Schweighöfer als Regisseur, Produzent und Hauptdarsteller. Ab 2017 soll die Thrillerserie exklusiv bei Amazon Prime abrufbar sein. Noch keine Effekte brachte derweil die zum 1. Juni erfolgte Berücksichtigung der Pantaleon-Aktie im MSCI Germany Index. Dennoch stuft Firmenlenlenker Maag die Beförderung positiv ein: „Wir sehen die Aufnahme als Auftakt für einen liquideren Handel unserer Aktie und dürfen daher mit einer steigenden Attraktivität insbesondere für institutionelle Investoren rechnen.“

Losgelöst von der Indexberücksichtigung bleibt der überschaubare Streubesitz von 20 Prozent eine Krücke der Pantaleon-Aktie, von der man sich auch nur schwer lösen kann. Eine Umplatzierung des Großaktionärs BlackMars Capital – hinter der Gesellschaft stehen zu jeweils einem Drittel Dan Maag, Matthias Schweighöfer und Marco Beckmann – wäre ein denkbar schlechtes Signal. Und auch eine Kapitalerhöhung, die es perspektivisch wohl mit ziemlicher Sicherheit geben wird, wäre auf dem aktuellen Niveau nicht gerade das Idealszenario. Grundsätzlich bleibt Pantaleon für boersengefluester.de trotzdem eine interessante Investmentstory aus dem Mediensektor. Neue Kursimpulse erwarten wir uns von dem testierten Abschluss für 2015. Geeignet ist der Titel aber nur für sehr risikobereite Anleger, auch wenn die Experten von Hauck & Aufhäuser mit einem unverändert knackigen Kursziel von 106 Euro daherkommen.

Das sieht auf den ersten Blick attraktiv aus, ist aber nur eine Momentaufnahme, denn mit dem nun für Ende Juli geplanten Launch der Streamingplattform Pantaflix werden sich die Kennzahlen massiv verschieben. Zunächst einmal dürfte es mit den Ergebnissen allerdings deutlich nach unten gehen. Hauptgrund ist die zu erwartende Marketingoffensive für Pantaflix. Immerhin: Die Analysten von Hauck & Aufhäuser zeigten sich bei einem Firmenbesuch beeindruckt von der Technik. Und auch sonst sehen die Nebenwerteexperten Pantaleon gut in der Spur. Ihrer Meinung nach bietet der Kursverfall daher eine „attraktive Kaufgelegenheit“. Gestartet sind kürzlich die Dreharbeiten für die Amazon-Eigenproduktionsserie „You Are Wanted “mit Matthias Schweighöfer als Regisseur, Produzent und Hauptdarsteller. Ab 2017 soll die Thrillerserie exklusiv bei Amazon Prime abrufbar sein. Noch keine Effekte brachte derweil die zum 1. Juni erfolgte Berücksichtigung der Pantaleon-Aktie im MSCI Germany Index. Dennoch stuft Firmenlenlenker Maag die Beförderung positiv ein: „Wir sehen die Aufnahme als Auftakt für einen liquideren Handel unserer Aktie und dürfen daher mit einer steigenden Attraktivität insbesondere für institutionelle Investoren rechnen.“

Losgelöst von der Indexberücksichtigung bleibt der überschaubare Streubesitz von 20 Prozent eine Krücke der Pantaleon-Aktie, von der man sich auch nur schwer lösen kann. Eine Umplatzierung des Großaktionärs BlackMars Capital – hinter der Gesellschaft stehen zu jeweils einem Drittel Dan Maag, Matthias Schweighöfer und Marco Beckmann – wäre ein denkbar schlechtes Signal. Und auch eine Kapitalerhöhung, die es perspektivisch wohl mit ziemlicher Sicherheit geben wird, wäre auf dem aktuellen Niveau nicht gerade das Idealszenario. Grundsätzlich bleibt Pantaleon für boersengefluester.de trotzdem eine interessante Investmentstory aus dem Mediensektor. Neue Kursimpulse erwarten wir uns von dem testierten Abschluss für 2015. Geeignet ist der Titel aber nur für sehr risikobereite Anleger, auch wenn die Experten von Hauck & Aufhäuser mit einem unverändert knackigen Kursziel von 106 Euro daherkommen.

Foto: splitshire.com

...

PAL Next

Kurs: 0,97

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PAL Next | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UPJ | DE000A12UPJ7 | AG | 25,40 Mio € | 04.03.2015 | Halten | |

* * *

© boersengefluester.de | Redaktion

Die erste Jahreshälfte 2016 lief bislang alles andere als rosig für die Aktionäre der Ferratum Group. Um mehr als ein Drittel auf mittlerweile weniger als 20 Euro knickte die Notiz des Spezialisten für die Vergabe von Minikrediten via Smartphone ein. Innerhalb des SDAX halten die Finnen mit einigermaßen großem Abstand zu Firmen wie Capital Stage und ElringKlinger die rote Laterne im laufenden Jahr. Dabei hatte das Team um Vorstandschef und Gründer Jorma Jokela nicht einmal schlechte Nachrichten im Gepäck. Sowohl die Q1-Zahlen als auch regulatorischen Fortschritte – etwa der Erwerb der Firmen-Credit Bank – sahen allesamt konstruktiv aus. Zudem wurde die Markteinführung der Mobile Bank, dem wichtigsten Projekt von Ferratum, in Schweden durchgeführt. Das lässt vermuten, dass ein wesentlicher Teil der negativen Performance auf das Konto der längst nicht mehr so positiven Allgemeinstimmung gegenüber „FinTechs“ geht. Erhebliche Rückstrahleffekte hat insbesondere der massive Kursrutsch der US-Kreditplattform Lending Club. Da passt es auch ins Bild, dass das luxemburgische FinTech-Unternehmen MyBucks seinen geplanten Börsengang in Frankfurt vor einigen Wochen kurzerhand absagen musste. MyBucks ist vergleichbar mit Ferratum – nur deutlich kleiner und mit geschäftlichem Schwerpunkt in Afrika.

Derweil wendet sich Ferratum mit einer neuen Anleihe an die Investoren: Noch bis zum 20. Juni 2016 läuft die Zeichnung des mit einem 4,875-Prozent-Kupon versehenen Bonds 2016/19 (WKN: A2AAR2). Insgesamt hat die Emission ein Volumen von bis zu 50 Mio. Euro. Gestückelt ist das Wertpapier in 1000-Euro-Einheiten. Von Creditreform gibt es für den Bond ein leicht verbessertes Rating von BBB+. „Der Erlös dient vorrangig der Finanzierung unserer Aktivitäten in den außereuropäischen Märkten und denjenigen Märkten in Europa, in denen wir nicht unter der EU-Banklizenz der Ferratum Bank plc operieren“, sagt Jokela. Und gegenüber dem BOND MAGAZIN betonte Ferratum-CFO Dr. Clemens Krause: „Mit der neuen Anleihe haben wir dann drei börsennotierte Anleihen. Wir wollen uns die Option offen halten, die Anleihen mittelfristig zu konsolidieren. Vielleicht werden wir diese mittelfristig zu einer größeren Anleihe zusammenlegen, daher wollen wir uns jetzt nicht für eine längere Laufzeit festlegen. Im Übrigen kommen wir damit auch dem Wunsch der Investoren nach, die auf der Suche nach kurzlaufenden Anleihen sind.“

Da die bisherigen Anleihen von Ferratum keinen Anlass zur Kritik bieten, dürfte der neue Bond auf ausreichend Nachfrage stoßen. Letztlich beurteilt boersengefluester.de aber auch die Aktie positiv. Die Marktkapitalisierung beläuft sich momentan auf knapp 427 Mio. Euro. Bezogen auf die von Hauck & Aufhäuser veranschlagten Gewinnperspektiven für 2017 von 37,6 Mio. Euro entspricht das einem Kurs-Gewinn-Verhältnis (KGV) von weniger als 11,5. Für ein seit jeher profitables FinTech-Unternehmen mit derart guten Wachstumsperspektiven ist das nicht gerade zu sportlich. Die Chancen stehen also ordentlich, dass die Ferratum-Aktie ihre Platzierung in der SDAX-Performance-Tabelle in der zweiten Jahreshälfte deutlich verbessert.

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

„Alles super, bis auf den Aktienkurs.“ So fasst Thomas Olek, der Vorstandsvorsitzender von Publity, die aktuelle Situation zusammen. Tatsächlich hat der Gewerbeimmobilien-Investor mit Sitz in Leipzig in den vergangenen Monaten durchgängig gute Nachrichten im Köcher gehabt – und trotzdem ist die Notiz seit dem März-Hoch bei 44 Euro auf mittlerweile knapp 31 Euro zurückgefallen. Zugegeben: 2 Euro davon gehen auf das Konto des Dividendenabschlags nach der Hauptversammlung im Mitte März. Aber die anfänglich gute Laune der Aktionäre nach dem Listing im April 2015 zu 28,50 Euro ist dahin. Getuschelt wird, dass eine britische Adresse zuletzt den Ausstieg suchte. Olek selbst – ihm sind 49 Prozent der Aktien zuzurechnen – hat dem Vernehmen nach keine Anteile verkauft. Das bestätigte er nochmals beim Hintergrundgespräch mit boersengefluester.de. Rein fundamental gibt es derzeiteigentlich auch keinen Grund, bei diesem Titel die Reißleine ziehen zu müssen. Die Marktkapitalisierung beträgt momentan rund 186 Mio. Euro. Dem steht ein für 2016 in Aussicht gestelltes Nettoergebnis von rund 25 Mio. Euro entgegen. Anders ausgedrückt: Das 2016er-KGV beträgt etwa 7,4.

Tatsächlich dürfte die Bewertung sogar noch niedriger sein, denn in der zum Ende des ersten Quartals aufgestellten Prognose sind die Effekte der jüngsten Service-Aufträge zur Verwertung notleidender Kredite – sogenannter Non-Performing-Loans oder kurz NPL – noch gar nicht enthalten. Hintergrund: Innerhalb von vier Wochen hat publity nun die Abwicklung und Verwertung von zwei Portfolien mit mehr als 2.400 Immobilienkrediten im Gesamtvolumen von rund 1,7 Mrd. Euro für einen internationalen Investor an Land gezogen. Veranschlagter Zeitraum für die Umsetzung: 5 Jahre. Pi mal Daumen könnte daraus jährlich ein mittlerer einstelliger Millionenbetrag hängen bleiben. Hinzu kommt das Kerngeschäft, wo Publity – zusammen mit großen Hedge Fonds – als Asset Manager für deutsche Büroimmobilien auftritt. Bis zum Jahresende 2016 will Publity hier auf ein Volumen von mehr als 3 Mrd. Euro kommen. Ende 2017 sollen es sogar mehr als 5 Mrd. Euro sein. Da sich Publity mit einem kleinen prozentualen Anteil auch selbst bei den Projekten engagiert, dreht die Gesellschaft in gewisser Weise ein gewaltiges Rad. Lesetipp von boersengefluester.de: Die Kollegen von der Immobilien Zeitung haben das Geschäftsmodell von Publity kürzlich sehr schön und umfassend erklärt. Zu dem Beitrag kommen Sie unter diesem LINK.

Eine Kapitalerhöhung schloss Olek trotz der rasanten Wachstumsziele vorerst aus: „Wir sind ausreichend finanziert.“ Interessant dürfte der Titel unter dem Aspekt Dividendenrendite bleiben. Zwar wollen die Leipziger die Ausschüttungsquote von zuletzt fast 90 Prozent auf „mindestens 50 Prozent“ reduzieren. Nach jetzigem Stand sollte das aber ausreichen, um die 2015er-Dividende von 2,00 Euro je Anteilschein auch für 2016 zu zahlen. Damit käme das Papier auf eine stattliche Rendite von 6,5 Prozent. Frei von Risiken ist der Small Cap aber natürlich auch nicht: Der Wettbewerb um geeignete Büroimmobilien in den großen heimischen Ballungszentren nimmt weiter zu. Außerdem ist offen, wie lange die großen ausländischen Adressen den deutschen Markt so sexy finden. Eine nicht zu unterschätzende Rolle spielt auch die Währungsseite, denn ein starker Euro wirkt für US-Investoren wie ein Bonuskick. Eine Schlaftabletten-Aktie im Sinne von Börsenlegende André Kostolany ist Publity bestimmt nicht. Doch mit Sicht auf 6 bis 18 Monate wird sich an dem grundsätzlichen Marktumfeld wohl kaum etwas signifikant ändern. Gemessen daran sehen die Kennzahlen von Publity durchaus attraktiv aus. Letztlich muss es aber jeder Anleger mit sich selbst ausmachen, ob er Geschäfte mit notleidenden Krediten und Gewerbeimmobilien aus Bankenverwertung für nachhaltig hält. Gut zu wissen: Das Team von CEO Olek prüft schon jetzt, wie sich das Business auf eine noch breitere Basis stellen lässt. Neben Hedge Fonds gibt es schließlich noch eine Menge anderer Kapitalsammelstellen. Zudem ist bereits die Forcierung der NPL-Portfolien ein wichtiger Schritt Richtung zusätzlicher Diversifikation. Und dann haben die Leipziger auch noch das klassische Fondsgeschäft mit Privatanlegern als Stütze. Olek tut jedenfalls alles dafür, dass er bald wieder sagen kann: „Alles super, auch der Aktienkurs.“

Eine Kapitalerhöhung schloss Olek trotz der rasanten Wachstumsziele vorerst aus: „Wir sind ausreichend finanziert.“ Interessant dürfte der Titel unter dem Aspekt Dividendenrendite bleiben. Zwar wollen die Leipziger die Ausschüttungsquote von zuletzt fast 90 Prozent auf „mindestens 50 Prozent“ reduzieren. Nach jetzigem Stand sollte das aber ausreichen, um die 2015er-Dividende von 2,00 Euro je Anteilschein auch für 2016 zu zahlen. Damit käme das Papier auf eine stattliche Rendite von 6,5 Prozent. Frei von Risiken ist der Small Cap aber natürlich auch nicht: Der Wettbewerb um geeignete Büroimmobilien in den großen heimischen Ballungszentren nimmt weiter zu. Außerdem ist offen, wie lange die großen ausländischen Adressen den deutschen Markt so sexy finden. Eine nicht zu unterschätzende Rolle spielt auch die Währungsseite, denn ein starker Euro wirkt für US-Investoren wie ein Bonuskick. Eine Schlaftabletten-Aktie im Sinne von Börsenlegende André Kostolany ist Publity bestimmt nicht. Doch mit Sicht auf 6 bis 18 Monate wird sich an dem grundsätzlichen Marktumfeld wohl kaum etwas signifikant ändern. Gemessen daran sehen die Kennzahlen von Publity durchaus attraktiv aus. Letztlich muss es aber jeder Anleger mit sich selbst ausmachen, ob er Geschäfte mit notleidenden Krediten und Gewerbeimmobilien aus Bankenverwertung für nachhaltig hält. Gut zu wissen: Das Team von CEO Olek prüft schon jetzt, wie sich das Business auf eine noch breitere Basis stellen lässt. Neben Hedge Fonds gibt es schließlich noch eine Menge anderer Kapitalsammelstellen. Zudem ist bereits die Forcierung der NPL-Portfolien ein wichtiger Schritt Richtung zusätzlicher Diversifikation. Und dann haben die Leipziger auch noch das klassische Fondsgeschäft mit Privatanlegern als Stütze. Olek tut jedenfalls alles dafür, dass er bald wieder sagen kann: „Alles super, auch der Aktienkurs.“

Publity

Kurs: 1,75

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Publity | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 697250 | DE0006972508 | AG | 29,29 Mio € | 02.04.2015 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 16,01 | 28,75 | 28,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 15,78 | 15,05 | 13,60 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 98,56 | 52,35 | 48,57 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 15,60 | 14,60 | 13,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 97,44 | 50,78 | 46,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 12,07 | -15,43 | -195,00 | 0,00 | -205,00 | 0,00 | 0,00 | |

| Net-margin %6 | 75,39 | -53,67 | -696,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 12,22 | -14,98 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,81 | 0,73 | -13,10 | -15,92 | -12,20 | -0,30 | -0,25 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Große Lokalpresse für die Deutsche Konsum REIT-AG: Auf einer zweidrittel Seite berichtet die Printausgabe der Ostsee-Zeitung (OZ) über den Erwerb der Greifswalder Dompassage für 8,5 Mio. Euro im Rahmen einer Zwangsversteigerung. Hinter der Deutsche Konsum REIT-AG steht im Wesentlichen der Immobilieninvestor Rolf Elegti – ehemals Vorstand von TAG Immobilien und via Obotritia Capital auch Großaktionär bei DEMIRE Deutsche Mittelstand Real Estate. Zudem hatte Elgeti Ende April für Schlagzeilen gesorgt, als er für Obotritia die Vollbanklizenz der Aktionärsbank von der Frankfurter FinTech Group übernommen hatte. Unter dem neuen Namen „Bankhaus Obotritia“ soll das Institut künftig gewerbliche Immobilienfinanzierung Durchführen. Viel Bewegung also bei Rolf Elgeti. Die in der Greifswalder Innenstadt gelegene Dompassage gilt derweil seit jeher als schwieriges Objekt mit viel Leerstand. Momentan sind nur etwa 60 Prozent der Flächen vermietet. Die wichtigsten Mieter sind das CineStar-Kino und das Modehaus Jesske.

Als gebürtiger Rostocker und Investor bei Hansa Rostock dürfte Elegti allerdings wissen, auf was für eine Partie er sich eingelassen hat. „Wir glauben, dass Greifswald ein sehr attraktiver Immobilienmarkt ist und freuen uns, diese Immobilie langfristig zu entwickeln“, sagt Elgeti. Und auch die Deutsche Pfandbriefbank als Gläubigerin kann mit dem Deal offenbar gut leben, auch wenn sie auf Schulden sitzen bleibt. Immerhin standen ursprünglich geringere Beträge im Raum. „Die Versteigerungssumme geht in Ordnung. Es handelt sich um einen seriösen Bieter“, sagt der beauftragte Rechtsanwalt Guido in der OZ. Den meisten Börsianern dürfte die Deutsche Konsum REIT-AG derweil noch kaum ein Begriff sein, schließlich ist die Gesellschaft erst seit Ende 2015 gelistet, mit bislang sehr überschaubaren Handelsumsätzen. Offiziell befinden sich rund ein Viertel der Aktien im Streubesitz.

Nach der Mitte Februar platzierten Kapitalerhöhung kommt das auf Gewerbeimmobilien in mittelgroßen Städten – vorwiegend in Ostdeutschland – spezialisierte Unternehmen auf eine Marktkapitalisierung von etwa 106 Mio. Euro. Für das kommende Geschäftsjahr stellt Elgeti einen bereinigten Cashflow (Fund From Operations oder kurz FFO) von 0,42 Euro je Aktie in Aussicht. Bezogen auf den aktuellen Kurs von 6,37 Euro wird die Gesellschaft mit rechtlichem Sitz in Broderstorf bei Rostock mit dem rund 15fachen des FFO gehandelt. Das entspricht etwa dem Multiple, mit derzeit auch die mehrheitlich zu DEMIRE gehörende Fair Value REIT-AG bewertet ist. Zum weiteren Vergleich: Der eher auf Top-Standorte fokussierte SDAX-Konzern WCM kommt bei dieser Kennzahl auf einen Faktor von knapp 18. Boersengefluester.de wird die weitere Entwicklung der Deutsche Konsum REIT-AG genau verfolgen. Seit Anfang Februar hängt die Notiz nahezu festgeklebt an der Marke um 6 Euro. Immerhin: Nach dem Dompassagen-Deal machte der Kurs einen Zacken Richtung Norden.

Nach der Mitte Februar platzierten Kapitalerhöhung kommt das auf Gewerbeimmobilien in mittelgroßen Städten – vorwiegend in Ostdeutschland – spezialisierte Unternehmen auf eine Marktkapitalisierung von etwa 106 Mio. Euro. Für das kommende Geschäftsjahr stellt Elgeti einen bereinigten Cashflow (Fund From Operations oder kurz FFO) von 0,42 Euro je Aktie in Aussicht. Bezogen auf den aktuellen Kurs von 6,37 Euro wird die Gesellschaft mit rechtlichem Sitz in Broderstorf bei Rostock mit dem rund 15fachen des FFO gehandelt. Das entspricht etwa dem Multiple, mit derzeit auch die mehrheitlich zu DEMIRE gehörende Fair Value REIT-AG bewertet ist. Zum weiteren Vergleich: Der eher auf Top-Standorte fokussierte SDAX-Konzern WCM kommt bei dieser Kennzahl auf einen Faktor von knapp 18. Boersengefluester.de wird die weitere Entwicklung der Deutsche Konsum REIT-AG genau verfolgen. Seit Anfang Februar hängt die Notiz nahezu festgeklebt an der Marke um 6 Euro. Immerhin: Nach dem Dompassagen-Deal machte der Kurs einen Zacken Richtung Norden.

Deutsche Konsum Real Estate

Kurs: 1,84

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio € | 16.12.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-margin %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-margin %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Net profit1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Net-margin %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Earnings per share8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividend per share8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Wenn die Aktionäre von m-u-t am 15. Juli 2016 in Wedel zur Hauptversammlung (HV) zusammentreffen, gibt es nichts zu meckern. Im Gegenteil: Seit der vorangegangenen HV hat die Notiz des Anbieters von Sensorsystemen für die Messtechnik um rund 40 Prozent auf nun 6,50 Euro zugelegt. Damit honoriert die Börse die starke operative Entwicklung. Zuletzt hat die Gesellschaft die eigenen Prognosen regelmäßig übertroffen. Das kommt gut an bei den Investoren. Und angesichts des Kursverlaufs ist es auch kein großes Thema, dass m-u-t für 2015 erneut keine Dividende zahlen wird. Summa summarum macht das – mittlerweile schon wieder gar nicht mehr so neue – Vorstandsduo um Fabian Peters (Finanzen) und Maik Müller (Technik) einen guten Job. Und auch von den Analysten gibt es viel Zuspruch für den Small Cap. So haben die Experten der WGZ Bank Ende Mai ihr Kursziel von 7 auf 8 Euro heraufgesetzt. Gemäß dieser Studie hätte das Papier noch ein Potenzial von rund 23 Prozent. Oddo Seydler setzt den fairen Wert bei 7,50 Euro – also nur unwesentlich tiefer – an.

Zusätzlichen Rückenwind verleihen die guten Zahlen zum Auftaktquartal 2016. Mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 2,1 Mio. Euro hat das Unternehmen aus Wedel nordwestlich von Hamburg bereits ein gutes Drittel des für das Gesamtjahr angesetzten EBIT von 6,2 Mio. Euro eingefahren. Positiv ist auch, dass m-u-t zuletzt den Anteil an der Tochter tec5 von 95 auf 100 Prozent aufgestockt hat. Die Firma aus Oberursel im Taunus stellt unter anderem Geräte zur Qualitätskontrolle von Lichtquellen wie LED oder auch für Anwendungen in der Landwirtschaft her. Zur Einordnung: tec5 kam 2015 bei Erlösen von 9,53 Mio. Euro auf ein EBIT von 1,55 Mio. Euro – arbeitet also hoch profitabel. Zweite Tochter – mit einem Anteil von mittlerweile 74,96 Prozent – von m-u-t ist die Avantes Holding. Die Gesellschaft aus dem niederländischen Appeldoorn ist spezialisiert auf Spektroskopiegeräte und Softwarelösungen. Eingesetzt werden die Produkte in zahlreichen Branchen – von der Biotechnologie bis hin zur Lebensmittelbranche. Ab Ende 2017 besteht die Option, auch die restlichen Anteile an Avantes zu übernehmen. Den Finanzierungsumfang hierfür setzt m-u-t mit einem unteren einstelligen Millionenbetrag an. Für die Aktionäre von m-u-t ist das insofern wichtig, weil bislang stattliche Teile des Jahresüberschusses mit Dritten geteilt werden müssen. Dementsprechend leidet das auf die Aktionäre von m-u-t entfallende Ergebnis je Aktie.

Per saldo sieht derzeit alles nach einer Investmentstory mit Sternchen aus. Auch Bewertungstechnisch: Die Relation von Enterprise Value zu EBITDA (Börsenwert plus Nettofinanzverbindlichkeiten im Verhältnis zum 2015er Ergebnis vor Zinsen, Steuern und Abschreibungen) beträgt gerade einmal 4,2. Und auch das „normale“ Kurs-Gewinn-Verhältnis auf Basis der 2017er-Ergebnisschätzungen von boersengefluester.de bewegt sich mit gut 11 voll im grünen Bereich. Charttechnisch überzeugt die Aktie durch einen intakten Aufwärtstrend. Hier kommt es nun darauf an, die Mehrjahreshochs von 2011 im Bereich um 7 Euro signifikant zu knacken. Die Chancen dafür stehen unserer Meinung nach sehr gut, die Hauptversammlung kann also kommen.

Per saldo sieht derzeit alles nach einer Investmentstory mit Sternchen aus. Auch Bewertungstechnisch: Die Relation von Enterprise Value zu EBITDA (Börsenwert plus Nettofinanzverbindlichkeiten im Verhältnis zum 2015er Ergebnis vor Zinsen, Steuern und Abschreibungen) beträgt gerade einmal 4,2. Und auch das „normale“ Kurs-Gewinn-Verhältnis auf Basis der 2017er-Ergebnisschätzungen von boersengefluester.de bewegt sich mit gut 11 voll im grünen Bereich. Charttechnisch überzeugt die Aktie durch einen intakten Aufwärtstrend. Hier kommt es nun darauf an, die Mehrjahreshochs von 2011 im Bereich um 7 Euro signifikant zu knacken. Die Chancen dafür stehen unserer Meinung nach sehr gut, die Hauptversammlung kann also kommen.

Nynomic

Kurs: 9,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nynomic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0MSN1 | DE000A0MSN11 | AG | 65,21 Mio € | 02.07.2007 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 78,56 | 105,08 | 116,79 | 117,99 | 102,42 | 102,50 | 0,00 | |

| EBITDA1,2 | 11,43 | 17,00 | 19,18 | 20,22 | 15,51 | 7,00 | 0,00 | |

| EBITDA-margin %3 | 14,55 | 16,18 | 16,42 | 17,14 | 15,14 | 6,83 | 0,00 | |

| EBIT1,4 | 7,97 | 12,99 | 15,08 | 15,43 | 7,39 | 2,00 | 0,00 | |

| EBIT-margin %5 | 10,15 | 12,36 | 12,91 | 13,08 | 7,22 | 1,95 | 0,00 | |

| Net profit1 | 5,18 | 9,52 | 9,95 | 10,53 | -0,27 | -0,15 | 0,00 | |

| Net-margin %6 | 6,59 | 9,06 | 8,52 | 8,92 | -0,26 | -0,15 | 0,00 | |

| Cashflow1,7 | 6,37 | 17,83 | 9,68 | 3,17 | 7,79 | 6,80 | 0,00 | |

| Earnings per share8 | 0,83 | 1,37 | 1,26 | 1,47 | -0,10 | -0,02 | 0,70 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Das Management von IFA Hotel & Touristik bleibt für Überraschungen gut: Nachdem es im kürzlich vorgelegten Geschäftsbericht für 2015 noch hieß, dass eine Nullrunde bei der Dividende eingelegt werden soll, steht in der Einladung zur Hauptversammlung (HV) am 21. Juli 2016 in Duisburg plötzlich ein Ausschüttungsvorschlag von 0,10 Euro auf der Agenda. Woher der Sinneswandel kommt, bleibt ein sonniges Geheimnis. Möglicherweise hängt die Neueinschätzung mit dem besser als gedacht ausgefallenen Start ins laufende Jahr zusammen. Zudem hatte IFA Hotel nach den Q1-Zahlen die Prognose für das Gesamtjahr heraufgesetzt. Boersengefluester.de hatte HIER darüber berichtet. Zum Dividendenhit wird der Small Cap durch die geänderten Dividendenpläne allerdings noch längst nicht, bezogen auf den gegenwärtigen Kurs erreicht die Rendite nur knapp 1,6 Prozent. Zudem gab es für 2014 noch eine Gewinnbeteiligung von 0,15 Euro pro Anteilschein.

Losgelöst davon: Für die Streubesitzaktionäre bleibt der Eindruck, nur ein Zahnrädchen im Getriebe des spanischen Großaktionärs Lopesan zu sein. Für die Entwicklung des Aktienkurses ist das nicht gerade förderlich. Zudem knistert es zwischen Lopesan und dem zweiten Großaktionär Newinvest (Anteil 33,8 Prozent). Der auf der vorangegangenen HV auf Initiative von Newinvest bestellte Sondergutachter – er sollte mögliche Verstöße beim Erwerb von Lopesan-Hotels durch IFA aufdecken – soll schon wieder abbestellt werden. „Sowohl die Fristversäumnis als auch die Gutachtenaufträge indizieren, dass die antragstellende Aktionärin Newinvest Assets Beteiligungs GmbH die Pflichtverletzungen zu den angeführten Sachverhalten nur ins Blaue behauptet hat und nunmehr im Wege von Gutachten erstmals überhaupt Anhaltspunkte für Pflichtverstöße ermittelt werden sollen“, heißt es zu Punkt 7 der HV-Tagesordnung.

Da boersengefluester.de den Small Cap grundsätzlich für spürbar unterbewertet hält, bleiben wir bei unserer positiven Einschätzung. Der Zick-Zack-Kurs um die Dividende bestätigt uns aber in der Auffassung, dass Anleger bei IFA-Hotel mit allen Szenarien rechnen sollten – das schließt auch ein Delisting oder einen Squeeze-out ein. Zudem ist das Papier äußerst markteng. Daher sollten sich – wenn überhaupt – nur sehr erfahrene Anleger hier engagieren.

...

LS Invest

Kurs: 6,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 47,47 | 73,79 | 123,64 | 128,76 | 118,64 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,30 | 2,90 | 21,73 | 115,20 | 41,30 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,49 | 3,93 | 17,58 | 89,47 | 34,81 | 0,00 | 0,00 | |

| EBIT1,4 | -15,78 | -22,04 | -4,70 | 87,80 | 17,42 | 0,00 | 0,00 | |

| EBIT-margin %5 | -33,24 | -29,87 | -3,80 | 68,19 | 14,68 | 0,00 | 0,00 | |

| Net profit1 | -22,64 | -24,30 | -7,79 | 46,97 | -10,30 | 0,00 | 0,00 | |

| Net-margin %6 | -47,69 | -32,93 | -6,30 | 36,48 | -8,68 | 0,00 | 0,00 | |

| Cashflow1,7 | 4,30 | 3,20 | 25,00 | 20,50 | 33,20 | 0,00 | 0,00 | |

| Earnings per share8 | -0,44 | -0,48 | -0,15 | 0,91 | -0,20 | 0,10 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LS Invest | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 613120 | DE0006131204 | AG | 326,70 Mio € | 12.07.1995 | Halten | |

* * *

© boersengefluester.de | Redaktion

Datenbasierter Finanzjournalismus ist seit jeher das Fundament von boersengefluester.de. Aus diesem Grund haben wir in den vergangenen Jahren jede Menge Tools entwickelt, die Ihnen die eigenständige Analyse von Aktien mit Hauptnotiz in Deutschland erleichtern sollen: vom Dividendenkalender bis zur Top-Flop-Übersicht. Die Gesamtübersicht finden Sie HIER. Jüngster Zuwachs mit erfreulich positiver Resonanz von unseren Lesern ist die neue Premium-Heatmap „Abstand vom Rekordhoch (All-Time-High)“. Dank umfangreicher Filtermöglichkeiten und moderner Visualisierungstechniken können die Leser von boersengefluester.de nun sehr schnell erkennen, welche Aktien besonders nah – oder eben besonders weit – von ihren jemals erreichten Höchstständen entfernt sind. Nicht nur für charttechnisch orientierte Anleger sind das wertvolle Informationen.

Damit nicht genug. Aufgrund des hohes Zuspruchs haben wir noch ein Ergänzungstool in Sachen All-Time-High nachgelegt: Eine Timeline, die die jüngsten Rekordkurse (inklusive Datum) aller regelmäßig von uns betrachteten Aktien in chronologischer Reihenfolge auflistet. Als Zusatzinformationen bekommen Sie weitere Performanceangaben wie zum Beispiel die Kursentwicklung seit Jahresanfang (YTD = Year To Date) und die Veränderung auf Sicht von 52 Wochen. Sofern verfügbar, hat boersengefluester.de außerdem die wichtigsten Stammdaten zum IPO (Initial Public Offering) – also den Ausgabepreis und das Datum des Börsengangs – von den jeweiligen Firmenhomepages für Sie recherchiert. Insgesamt ist die neue Timeline – so finden zumindest wir – ein prima Hilfswerkzeug geworden: Ohne viel Schnickschnack, dafür purer Nutzwert. Testen Sie doch mal unsere neue Timeline. Beinahe überflüssig zu erwähnen: Wie alle Analyser und Übersichtstabellen, die wir für Sie in journalistischer Recherche zusammengestellt haben, sind auch die All-Time-High-Timeline sowie die Premium Heatmap „Abstand vom Rekordhoch (All-Time-High)“ kostenlos für Sie.

[sws_blue_box box_size="640"]HIER geht es zu unserer Timeline All-Time-Highs in chronologischer Reihenfolge.[/sws_blue_box]

[sws_blue_box box_size="640"]HIER geht es zu unserer Premium-Heatmap Abstand vom Rekordhoch (All-Time-High).[/sws_blue_box]...

© boersengefluester.de | Redaktion

Nun also doch: Der in finanziellen Schwierigkeiten steckende Wettanbieter mybet Holding verkauft seine komplette Beteiligung an der Vorzeigetochter pferdewetten.de. Einen konkreten Verkaufspreis nannten die Kieler noch nicht, da die insgesamt 1.810.307 Aktien – das entspricht einem Anteil von 50,20 Prozent – an unterschiedliche Investoren gehen und die einzelnen Deals noch nicht abgeschlossen sind. Bei einem gegenwärtigen Kurs von 6 Euro dürfte es aber um ein Volumen von knapp 11 Mio. Euro gehen. Auswirkungen hat der Deal insbesondere auf die Inhaber der Wandelanleihe 2015/20, denn durch den Verkauf des Aktienpakets wird ein Pflichtrückkaufangebot ausgelöst. „Wir waren aufgrund des unvorhersehbaren Ausbleibens der Mittel aus der C4U-Transaktion zu einer Entscheidung gezwungen, die wir gern vermieden hätten. Eine Trennung von unserer Tochtergesellschaft pferdewetten.de AG war die zielführendste der uns zur Verfügung stehenden Alternativen, angesichts der laufenden

Fokussierung unseres Geschäfts auf die Bereiche Sportwetten und Casino“,

sagt Zeno Osskó, der Vorstandsvorsitzende von mybet. Spekuliert wurde an der Börse bereits über eine solche Trennung. Da die pferdewetten.de-Aktien aber als Sicherheit für die von mybet emittierte Wandelanleihe (WKN: A1X3GJ) dienten, galt ein Verkauf nicht zwangsläufig als wahrscheinlichste Variante (weitere Hintergründe finden Sie in dem Mitte Mai erschienenen Beitrag von boersengefluester.de HIER). Um die Anleihenkonditionen nicht zu verletzen, wird die mybet Holding den zur Besicherung der Wandelanleihe notwendigen Betrag nun in bar bei einem Treuhänder hinterlegen. Boersengefluester.de sieht die jetzt gewählte Lösung positiv – insbesondere für die Aktie von pferdewetten.de. Fakt ist aber auch, dass die Kieler ihr Tafelsilber verkaufen mussten, um überhaupt den Fortbestand des Unternehmens zu sichern.

Foto: splitshire.com...

© boersengefluester.de | Redaktion

Kurz vor der Hauptversammlung am 9. Juni 2016 macht Aurelius-Vorstand Dirk Markus noch einen Zukauf klar: die britische Calumet International. Zu dem Konzern gehören der – auch in Deutschland bekannte – Fotofachhändler Calumet Photographic sowie der Lichttechnikspezialist Bowens Lighting. „Calumet passt sehr gut in unseren operativen Ansatz“, sagt Aurelius-CEO Markus. Im vergangenen Jahr haben Calumet und Bowens Erlöse von 110 Mio. Euro erzielt. Das Ergebnis vor Zinsen, Steuern und Abschreibungen soll dem Vernehmen nach „leicht positiv“ gewesen sein – passt also gut ins Schema von Aurelius, Firmen mit Entwicklungspotenzial auf Vordermann zu bringen. Details zum Kaufpreis nannte Aurelius nicht. Erst vor wenigen Tagen hatten die Münchner den Erwerb der deutschen und niederländischen Aktivitäten der Abelan Gruppe – einem Spezialisten für Verpackungsmaterial – bekanntgegeben. Ansonsten lag der Fokus von Aurelius im laufenden Jahr eher auf Exits – allen voran der schrittweise Ausstieg bei dem Getränkeanbieter Berentzen.

Angesichts der Veräußerungserlöse setzte Aurelius den Dividendenvorschlag für 2015 nachträglich herauf – auf nunmehr 2,45 Euro je Aktie. Damit kommt der Titel auf eine überdurchschnittliche Rendite von fast 4,6 Prozent. Insgesamt kehrt die Gesellschaft für 2015 die Rekordsumme von knapp 76,62 Mio. Euro aus. Bemerkenswert: Mit Sicht auf fünf Jahre türmt sich die Ausschüttungssumme auf nunmehr fast 232 Mio. Euro. Das entspricht immerhin 14 Prozent der aktuellen Marktkapitalisierung von 1,66 Mrd. Euro. Seit dem Börsenstart im Jahr 2006 erhöht sich die kumulierte Dividendensumme sogar auf 261,1 Mio. Euro. Zwar hängt die Notiz von Aurelius seit fast drei Monaten in einem Seitwärtstrend fest – allerdings in unmittelbarer Nähe zum bisherigen All-Time-High von 54,60 Euro. Innerhalb des Beteiligungs-Sektors bleibt die Aurelius-Aktie unserer Meinung nach eines der Basisinvestments. Die Analysten von Oddo Seydler hatten zuletzt ein Kursziel von 66 Euro für den Titel genannt. Dem steht die Berenberg Bank mit einem ihrer Meinung nach fairen Wert von 59,90 Euro entgegen. Hauck & Aufhäuser siedelt das Kursziel bei 64 Euro an.

Foto: kaboompics.com...

© boersengefluester.de | Redaktion