Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

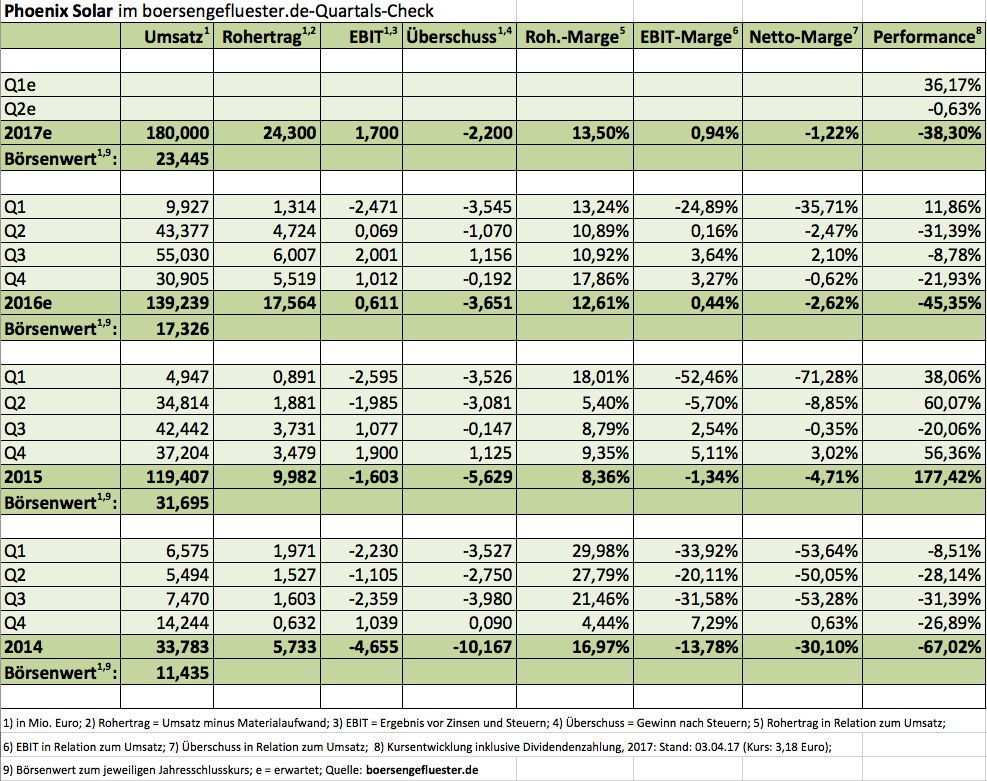

Immerhin: Die jüngsten Zahlen von Phoenix Solar kommen an der Börse ganz gut an – obwohl sie alles andere als eine positive Überraschung waren. Mit Erlösen von 139,24 Mio. Euro und einem Ergebnis vor Zinsen und Steuern (EBIT) von 0,61 Mio. Euro wurden die ursprünglichen Prognosen ohnehin meilenweit verfehlt, aber auch die – nach einigen Auftragsverschiebungen – deutlich tiefer gehängten Ziele für 2016 hat das Photovoltaiksystemhaus nur an der unteren Seite der Range erreicht. Da ist es nur ein schwacher Trost, dass überhaupt ein positives Betriebsergebnis herausgesprungen ist – erstmals seit 2010, als ein EBIT von 36,40 Mio. Euro in den Büchern stehen blieb. Angesichts des weiterhin tiefroten Finanzergebnisses blieb unterm Strich im vergangenen Jahr ein Fehlbetrag von 3,65 Mio. Euro stehen. Insbesondere aus Investorensicht fehlt es dem Unternehmen aus dem bayerischen Sulzemoos an einem Grundrauschen, um das schwer kalkulierbare Projektgeschäft – und Phoenix Solar fokussiert sich auf eher größere schlüsselfertige Installationen – zu glätten.

Doch das Problem ist erkannt. „Wir haben das genau im Blick und arbeiten daran, die benötigten Aufträge nicht nur für das laufende Geschäftsjahr 2017 hereinzuholen, sondern auch darüber hinaus – im Interesse geringerer Schwankungen und besserer Planungssicherheit“, sagt der Vorstandsvorsitzende Tim P. Ryan. Noch gibt es aber keine klaren Ansagen des ehemaligen TecDAX-Konzerns, wie eine Erweiterung der Geschäftsaktivitäten konkret aussehen könnte. Dabei hat Phoenix Solar erst vor wenigen Jahren das Handelsgeschäft abgeschnitten – hier zeigte die Gesellschaft zwar viel Umsatz, aber eben keine Marge. Denkbar wäre für boersengefluester.de etwa, dass der Bereich Betriebsführung und Wartung – diese Aktivitäten hatte Phoenix Solar 2014 an SMA Solar verkauft – wieder ausgebaut wird. Die kommenden Monate werden also spannend werden. Derweil kann sich der Ausblick für 2017 sehen lassen, auch wenn es wohl wieder nicht für ein positives Netto-Ergebnis reichen wird.

Demnach stellt Finanzvorstand Manfred Hochleitner Erlöse zwischen 160 und 190 Mio. Euro sowie ein EBIT in einem Korridor von 1 bis 3 Mio. Euro in Aussicht. Ob sich noch weitere Projekte stemmen lassen, die über diese Umsatzgrößenordnung hinausgehen, hängt nicht zuletzt von der Kapitalausstattung ab. Und so überrascht es nicht, dass im Geschäftsbericht die Rede davon ist, dass es Überlegungen gibt, die Eigenkapitalausstattung zu stärken – auf Konzernebene agiert Phoenix Solar schließlich mit einem negativen Eigenkapital von 12,1 Mio. Euro. Die letzte Barkapitalerhöhung gab es 2010. Interessant sind solche Überlegungen auch, weil es keine dominanten Aktionärsgruppen gibt, die eine derartige Maßnahme vorab sichern könnten. Offiziell befinden sich 94,6 Prozent der Anteile im Streubesitz. Um mehr Transparenz zu erhalten, hatte sich das Unternehmen vor einigen Wochen direkt an seine Investoren gerichtet – siehe dazu auch unser Interview mit CFO Hochleitner HIER. Demnach gab es bislang 516 Antworten, was einer Rücklaufquote von etwa zwölf Prozent entspricht. Ziel der ungewöhnlichen Investor-Relations-Aktion war es auch, die Präsenzquote auf der Hauptversammlung am 20. Juni 2017 in Fürstenfeldbruck zu erhöhen. Summa summarum befindet sich Phoenix Solar auf einem guten Weg, auch wenn die Zahlen bestimmt noch nicht jedermanns Geschmack sind. Für risikobereite Investoren bleibt der Titel unserer Meinung nach aber eine Option.

Demnach stellt Finanzvorstand Manfred Hochleitner Erlöse zwischen 160 und 190 Mio. Euro sowie ein EBIT in einem Korridor von 1 bis 3 Mio. Euro in Aussicht. Ob sich noch weitere Projekte stemmen lassen, die über diese Umsatzgrößenordnung hinausgehen, hängt nicht zuletzt von der Kapitalausstattung ab. Und so überrascht es nicht, dass im Geschäftsbericht die Rede davon ist, dass es Überlegungen gibt, die Eigenkapitalausstattung zu stärken – auf Konzernebene agiert Phoenix Solar schließlich mit einem negativen Eigenkapital von 12,1 Mio. Euro. Die letzte Barkapitalerhöhung gab es 2010. Interessant sind solche Überlegungen auch, weil es keine dominanten Aktionärsgruppen gibt, die eine derartige Maßnahme vorab sichern könnten. Offiziell befinden sich 94,6 Prozent der Anteile im Streubesitz. Um mehr Transparenz zu erhalten, hatte sich das Unternehmen vor einigen Wochen direkt an seine Investoren gerichtet – siehe dazu auch unser Interview mit CFO Hochleitner HIER. Demnach gab es bislang 516 Antworten, was einer Rücklaufquote von etwa zwölf Prozent entspricht. Ziel der ungewöhnlichen Investor-Relations-Aktion war es auch, die Präsenzquote auf der Hauptversammlung am 20. Juni 2017 in Fürstenfeldbruck zu erhöhen. Summa summarum befindet sich Phoenix Solar auf einem guten Weg, auch wenn die Zahlen bestimmt noch nicht jedermanns Geschmack sind. Für risikobereite Investoren bleibt der Titel unserer Meinung nach aber eine Option.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Frank Niehage, Vorstandsvorsitzender der FinTech Group, ist ohnehin schwer zu bremsen. Doch bei seinen jüngsten Präsentationen vor Experten aus Finanz und Politik hat er nochmals einen Gang hochgeschaltet. Kein Wunder: Gut 2,5 Jahre nach seinem Amtsantritt bei dem damals in erster Linie aus dem Discountbroker flatex bestehenden Finanzdienstleister, hat der ehemalige Goldman Sachs-Banker für so viele Schlagzeilen wie selten zuvor gesorgt. Insbesondere die Einführung von Negativzinsen auf Kundenguthaben bei flatex ist in der gesamten Branche seit Wochen ein Dauerthema. „Wir haben unsere Kunden nicht verschreckt. Wir führen keine versteckten Gebühren ein“, sagt Niehage – auch mit Blick auf die Konkurrenz. Getuschelt wird zwar, dass beispielsweise die mittlerweile zur comdirect bank gehörende OnVista Bank (Slogan: "Negativzinsen? Nicht bei uns!") ein Profiteur der neuen flatex-Richtlinie ist. Noch gibt es aber keine verlässlichen Zahlen darüber, wie viele Kontoinhaber sich aufgrund der Negativzinsen tatsächlich von flatex abgewendet haben. Auf einem ganz anderen Blatt steht zudem, wie die wirtschaftlichen Effekte zu bewerten sind. Schließlich gibt es eine Reihe von Kunden, die ihre Guthaben in erster Linie aus dem Grund auf mehrere Kreditinstitute verteilen, um das Geld über die Einlagensicherungsfonds optimal zu schützen – ansonsten bei dem jeweiligen Institut aber inaktiv sind. Und genau diesen „Service“ will Niehage eben nicht mehr gratis anbieten. Schließlich ist er der Vorstand einer börsennotierten Gesellschaft – und der Aktienkurs lebt am Ende von möglichst hohen Gewinnen sowie einer knackigen Investmentstory.

Entsprechend gespannt waren die Anleger auf die vorläufigen Jahreszahlen für 2016 sowie den Ausblick, zumal die FinTech Group frühzeitig hat durchblicken lassen, dass sie eine Erhöhung der Prognose erwägt. Nun liegen die Karten auf dem Tisch: Im abgelaufenen Jahr kamen die Frankfurter bei Erlösen von 95 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 30,6 Mio. Euro. Avisiert hatte Niehage ein EBITDA in einer Bandbreite von 30 bis 35 Mio. Euro. Letztlich hat das Unternehmen auf operativer Basis also eher den unteren Bereich der Spanne touchiert. Deutlich besser sieht es unterm Strich aus: Der Jahresüberschuss drehte 2016 von minus 2,2 auf plus 12,3 Mio. Euro. Die Vorschau des Managements bewegte sich hier in einer Range von 8 bis 10 Mio. Euro, wobei die Analysten eine Größenordnung von rund 10 Mio. Euro auf dem Schirm hatten. „Ausschlaggebend war neben dem organischen Wachstum in der Tochter flatex das neu aufgestellte B2B-Geschäft mit attraktiven neuen, langfristigen Mandaten“, heißt es offiziell. Hier arbeitet die FinTech Group mit Unternehmen wie Rocket Internet, Commerzbank, Deutsche Post, Equatex, Morgan Stanley oder Zinspilot zusammen. „Das B2B-Geschäft ist sehr planbar. So etwas mag der Kapitalmarkt“, sagte Niehage zuletzt. Perspektivisch soll das Verhältnis der Erträge aus dem Firmenkundenbereich und dem Geschäft mit Privatkunden etwa 50:50 betragen. Zurzeit stammt der überwiegende Teil des Ergebnisses noch aus dem B2C-Bereich.

Sehen lassen kann sich auch der Ausblick auf das laufende Jahr: Statt eines Überschusses von zuvor 15,1 Mio. Euro, rechnet die Gesellschaft nun mit einem Gewinn von 16,8 Mio. Euro. „Wir haben begonnen, die Früchte der Neuausrichtung zu ernten. Obwohl unser Fokus nun klar auf Umsatzwachstum liegt, werden wir weiterhin ein Auge darauf haben, unsere Effizienz zu erhöhen und unsere Kostenführerschaft auszubauen“, sagt Muhamad Chahrour, Finanzvorstand der FinTech Group. Einen kleinen siebenstelligen Betrag dürfte dabei allein der Umbau der bislang recht komplexen Organisationsstruktur einsparen. Weitere Infos von boersengefluester.de zu der „Aus 5 mach 2-Strategie“ finden Sie HIER. Einziger Wermutstropfen aus Börsensicht: Mit der aktuellen Gewinnprognose bewegt sich die FinTech Group in Regionen, die von den Analysten ohnehin erwartet wurden.

Eine echte positive Überraschung sind die Daten also nicht. Trotzdem: Dafür sieht auch die Bewertung der FinTech Group-Aktie mit einem Kurs-Gewinn-Verhältnis (KGV) von weniger als 13 nicht sonderlich ambitioniert. Das betonen auch die Experten von Hauck & Aufhäuser in ihrer neuesten Studie. Einen Aufschlag für ein hippes FinTech-Unternehmen spendiert die Börse jedenfalls nicht. Allerdings halten sich die Gemeinsamkeiten mit den vielen Start-ups aus der FinTech-Szene auch in Grenzen. So gesehen verkauft das Unternehmen eher Schaufeln, als dass es selbst auf Goldsuche geht. Oder wie es Niehage diplomatisch ausdrückt: „Wir helfen sowohl vielen Banken bei der Neugestaltung ihrer IT-Landschaft als auch jungen neuen Playern, in den Markt einzutreten.“ Die jüngsten Kursziele der Analysten bewegen sich allesamt im Bereich um 24 bis 28 Euro. Solche Regionen scheinen für boersengefluester.de zurzeit zwar reichlich hoch angesiedelt. Aber verglichen mit vielen anderen Aktien verfügt der Titel über eine gute Chance-Risiko-Relation.

Entsprechend gespannt waren die Anleger auf die vorläufigen Jahreszahlen für 2016 sowie den Ausblick, zumal die FinTech Group frühzeitig hat durchblicken lassen, dass sie eine Erhöhung der Prognose erwägt. Nun liegen die Karten auf dem Tisch: Im abgelaufenen Jahr kamen die Frankfurter bei Erlösen von 95 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 30,6 Mio. Euro. Avisiert hatte Niehage ein EBITDA in einer Bandbreite von 30 bis 35 Mio. Euro. Letztlich hat das Unternehmen auf operativer Basis also eher den unteren Bereich der Spanne touchiert. Deutlich besser sieht es unterm Strich aus: Der Jahresüberschuss drehte 2016 von minus 2,2 auf plus 12,3 Mio. Euro. Die Vorschau des Managements bewegte sich hier in einer Range von 8 bis 10 Mio. Euro, wobei die Analysten eine Größenordnung von rund 10 Mio. Euro auf dem Schirm hatten. „Ausschlaggebend war neben dem organischen Wachstum in der Tochter flatex das neu aufgestellte B2B-Geschäft mit attraktiven neuen, langfristigen Mandaten“, heißt es offiziell. Hier arbeitet die FinTech Group mit Unternehmen wie Rocket Internet, Commerzbank, Deutsche Post, Equatex, Morgan Stanley oder Zinspilot zusammen. „Das B2B-Geschäft ist sehr planbar. So etwas mag der Kapitalmarkt“, sagte Niehage zuletzt. Perspektivisch soll das Verhältnis der Erträge aus dem Firmenkundenbereich und dem Geschäft mit Privatkunden etwa 50:50 betragen. Zurzeit stammt der überwiegende Teil des Ergebnisses noch aus dem B2C-Bereich.

Sehen lassen kann sich auch der Ausblick auf das laufende Jahr: Statt eines Überschusses von zuvor 15,1 Mio. Euro, rechnet die Gesellschaft nun mit einem Gewinn von 16,8 Mio. Euro. „Wir haben begonnen, die Früchte der Neuausrichtung zu ernten. Obwohl unser Fokus nun klar auf Umsatzwachstum liegt, werden wir weiterhin ein Auge darauf haben, unsere Effizienz zu erhöhen und unsere Kostenführerschaft auszubauen“, sagt Muhamad Chahrour, Finanzvorstand der FinTech Group. Einen kleinen siebenstelligen Betrag dürfte dabei allein der Umbau der bislang recht komplexen Organisationsstruktur einsparen. Weitere Infos von boersengefluester.de zu der „Aus 5 mach 2-Strategie“ finden Sie HIER. Einziger Wermutstropfen aus Börsensicht: Mit der aktuellen Gewinnprognose bewegt sich die FinTech Group in Regionen, die von den Analysten ohnehin erwartet wurden.

Eine echte positive Überraschung sind die Daten also nicht. Trotzdem: Dafür sieht auch die Bewertung der FinTech Group-Aktie mit einem Kurs-Gewinn-Verhältnis (KGV) von weniger als 13 nicht sonderlich ambitioniert. Das betonen auch die Experten von Hauck & Aufhäuser in ihrer neuesten Studie. Einen Aufschlag für ein hippes FinTech-Unternehmen spendiert die Börse jedenfalls nicht. Allerdings halten sich die Gemeinsamkeiten mit den vielen Start-ups aus der FinTech-Szene auch in Grenzen. So gesehen verkauft das Unternehmen eher Schaufeln, als dass es selbst auf Goldsuche geht. Oder wie es Niehage diplomatisch ausdrückt: „Wir helfen sowohl vielen Banken bei der Neugestaltung ihrer IT-Landschaft als auch jungen neuen Playern, in den Markt einzutreten.“ Die jüngsten Kursziele der Analysten bewegen sich allesamt im Bereich um 24 bis 28 Euro. Solche Regionen scheinen für boersengefluester.de zurzeit zwar reichlich hoch angesiedelt. Aber verglichen mit vielen anderen Aktien verfügt der Titel über eine gute Chance-Risiko-Relation.

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar.

Zwischen der FinTech Group AG und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie der FinTech Group.

boersengefluester.de hält keine Beteiligung an der FinTech Group AG.

boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]...

© boersengefluester.de | Redaktion

Prognosen eingestampft, Vorstand gewechselt, Kursrutsch bei der Aktie – kurzum: Die vergangenen Monate waren für Nordex-Anleger der reinste Horror. Vor dem Eindruck der jüngsten Ereignisse werden etliche Investoren erst einmal einen Bogen um den Anteilschein des Herstellers von Windkraftanlagen machen. Schließlich bleiben die Rahmenbedingungen – aus politischer Sicht und mit Blick auf den Wettbewerb – schwierig. Andererseits bieten derart unsichere Zeiten oftmals eine gute Einstiegsgelegenheit für antizyklisch agierende Aktionäre. Getreu dem Motto: Bei 30 Euro wollte jeder den TecDAX-Titel haben – für 13 Euro bleibt er dagegen liegen. Boersengefluester.de macht daher den Bewertungs-Check. So viel vorweg: Auf dem jetzigen Niveau sieht das Chance-Risiko-Verhältnis gar nicht mal so schlecht aus. Dabei räumt José Luis Blanco, der neue Vorstandsvorsitzende von Nordex, unumwunden ein: „Der Ausblick ist für uns und unsere Wettbewerber unübersichtlicher geworden, da sich die Energiepolitik in wichtigen Märkten weniger verlässlich entwickelt hat, als in der Vergangenheit. Ausschreibungen kommen verspätet zur Ausführung oder aber die Politik übt direkt und indirekt Druck auf Vergütungssysteme aus.“

Dementsprechend vorsichtig fällt auch der Ausblick für 2017 aus, dem ersten Jahr, in dem der 2016 für 785 Mio. Euro gekaufte spanische Konkurrent Acciona Windpower voll konsolidiert wird. Demnach ist für das laufende Jahr bei Erlösen zwischen 3,1 und 3,3 Mrd. Euro mit einer EBITDA-Marge in einem Korridor von 7,8 bis 8,2 Prozent zur rechnen. Das würde auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen zwischen 242 und 271 Mio. Euro hinauslaufen. Nach Abzug der Abschreibungen könnte am Ende ein Betriebsergebnis von etwas weniger als 130 Mio. Euro stehen bleiben. Zum Vergleich: Die Marktkapitalisierung von Nordex beträgt zurzeit rund 1.254,50 Mio. Euro. Die in der aktuellen Bilanz ausgewiesenen Netto-Finanzverbindlichkeiten betragen weniger als 100 Mio. Euro, verändern das Bild also nicht wesentlich. Summa summarum würde der TecDAX-Konzern zurzeit also mit weniger als dem Elffachen des für 2017 erwarteten EBIT gehandelt. Auf Basis der 2018er-Prognosen von boersengefluester.de verringert sich dieses Multiple auf knapp neun. Damit bewegt sich Nordex etwa auf Augenhöhe mit dem dänischen Wettbewerber Vestas Wind Systems – und deren Aktie sehen die Experten überwiegend positiv.

Interessant ist auch ein Blick auf das Kurs-Buchwert-Verhältnis (KBV). Immerhin kommt die Nordex-Aktie zurzeit gerade einmal auf ein KGV von 1,34 – der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert liegt dagegen bei 2,11. Nun mag man freilich einräumen, dass mit dem Acciona-Zusammenschluss auch ein zusätzlicher Goodwill von 538 Mio. Euro auf der Aktivseite der Bilanz eingezogen ist – ein Posten, den Finanzexperten regelmäßig kritisch beäugen. Sollte es nämlich einmal zu Korrekturbedarf beim Firmenwert kommen, ist das Eigenkapital die Knautschzone. Für den (freilich nicht zur Debatte stehenden) Fall einer vollständigen Herausrechnung des Acciona-Goodwills aus dem Eigenkapital, käme die Nordex-Aktie zurzeit auf einen Buchwert von rund 4,15 Euro – was einem KBV von 3,13 entspricht. Per saldo kann die Nordex-Aktie aber auch unter Buchwert-Aspekten punkten. Dividenden sind zurzeit ohnehin kein Thema – auch wenn das zwischenzeitlich einmal etwas anders klang. Nun: Ein Renditewert wäre der TecDAX-Titel wohl ohnehin nicht geworden. Insgesamt ist es vielleicht gar keine so schlecht Idee, sich ein paar Nordex-Aktien ins Depot zu kaufen und sie dort liegen zu lassen. Sollte sich ein vorsichtiger Aufwärtstrend entwickeln, kann man immer noch nachlegen. Im umgekehrten Fall würde sich der entstandene Schaden in Grenzen halten. Geeignet ist der Titel trotzdem nur für risikobereite Anleger.

Interessant ist auch ein Blick auf das Kurs-Buchwert-Verhältnis (KBV). Immerhin kommt die Nordex-Aktie zurzeit gerade einmal auf ein KGV von 1,34 – der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert liegt dagegen bei 2,11. Nun mag man freilich einräumen, dass mit dem Acciona-Zusammenschluss auch ein zusätzlicher Goodwill von 538 Mio. Euro auf der Aktivseite der Bilanz eingezogen ist – ein Posten, den Finanzexperten regelmäßig kritisch beäugen. Sollte es nämlich einmal zu Korrekturbedarf beim Firmenwert kommen, ist das Eigenkapital die Knautschzone. Für den (freilich nicht zur Debatte stehenden) Fall einer vollständigen Herausrechnung des Acciona-Goodwills aus dem Eigenkapital, käme die Nordex-Aktie zurzeit auf einen Buchwert von rund 4,15 Euro – was einem KBV von 3,13 entspricht. Per saldo kann die Nordex-Aktie aber auch unter Buchwert-Aspekten punkten. Dividenden sind zurzeit ohnehin kein Thema – auch wenn das zwischenzeitlich einmal etwas anders klang. Nun: Ein Renditewert wäre der TecDAX-Titel wohl ohnehin nicht geworden. Insgesamt ist es vielleicht gar keine so schlecht Idee, sich ein paar Nordex-Aktien ins Depot zu kaufen und sie dort liegen zu lassen. Sollte sich ein vorsichtiger Aufwärtstrend entwickeln, kann man immer noch nachlegen. Im umgekehrten Fall würde sich der entstandene Schaden in Grenzen halten. Geeignet ist der Titel trotzdem nur für risikobereite Anleger.

Foto: Nordex SE

...

Nordex

Kurs: 43,12

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 4.650,74 | 5.443,95 | 5.693,56 | 6.489,07 | 7.298,83 | 7.553,55 | 8.600,00 | |

| EBITDA1,2 | 93,95 | 52,67 | -244,27 | 2,03 | 296,36 | 631,04 | 863,00 | |

| EBITDA-margin %3 | 2,02 | 0,97 | -4,29 | 0,03 | 4,06 | 8,35 | 10,04 | |

| EBIT1,4 | -61,84 | -107,33 | -426,68 | -186,47 | 115,37 | 449,80 | 680,00 | |

| EBIT-margin %5 | -1,33 | -1,97 | -7,49 | -2,87 | 1,58 | 5,96 | 7,91 | |

| Net profit1 | -129,71 | -230,16 | -497,76 | -302,81 | 8,78 | 274,34 | 425,00 | |

| Net-margin %6 | -2,79 | -4,23 | -8,74 | -4,67 | 0,12 | 3,63 | 4,94 | |

| Cashflow1,7 | -352,20 | 127,56 | -350,09 | 161,20 | 429,75 | 1.016,29 | 620,00 | |

| Earnings per share8 | -1,21 | -1,68 | -2,71 | -1,33 | -0,04 | 1,13 | 1,75 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nordex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0D655 | DE000A0D6554 | SE | 10.195,74 Mio € | 02.04.2001 | Halten | |

* * *

© boersengefluester.de | Redaktion

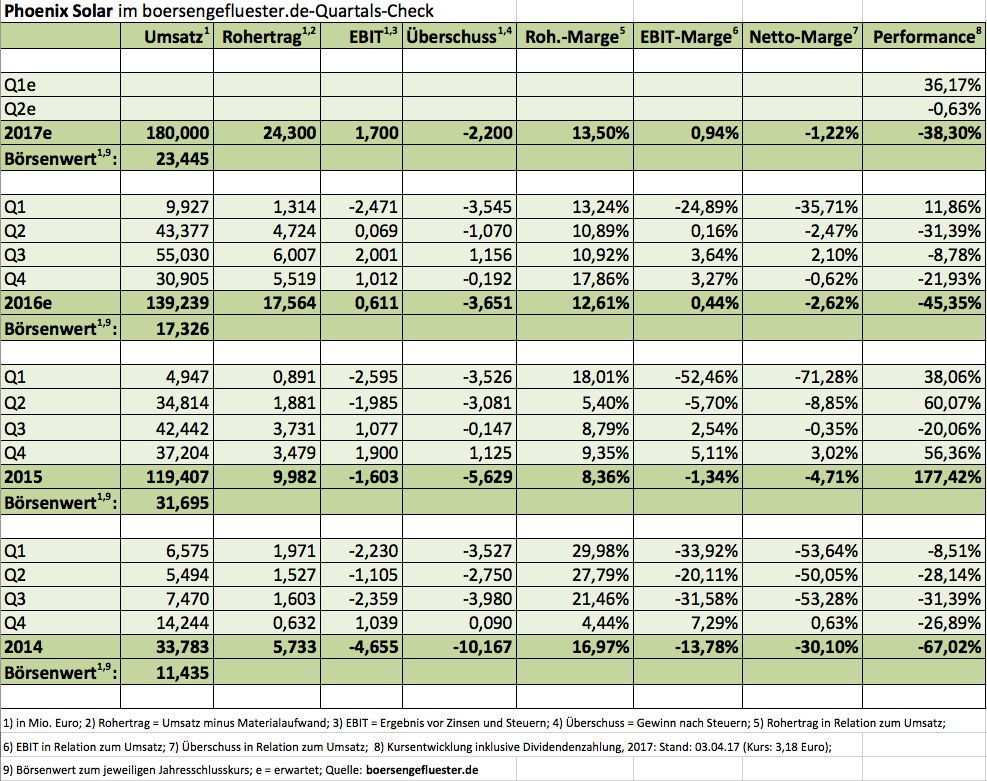

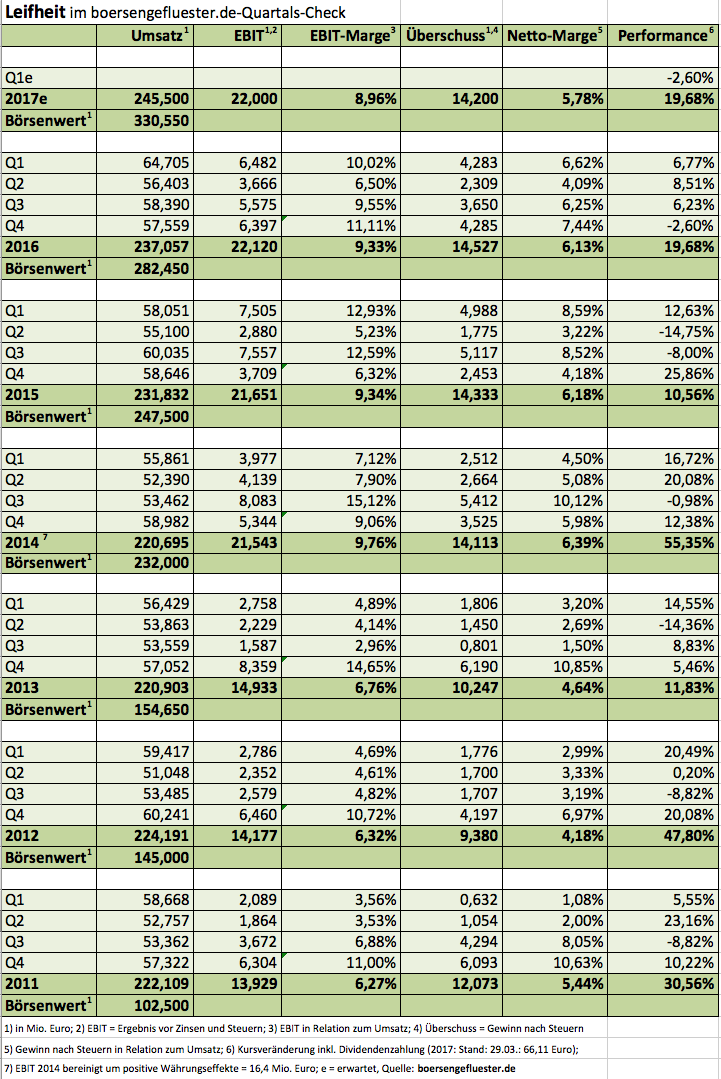

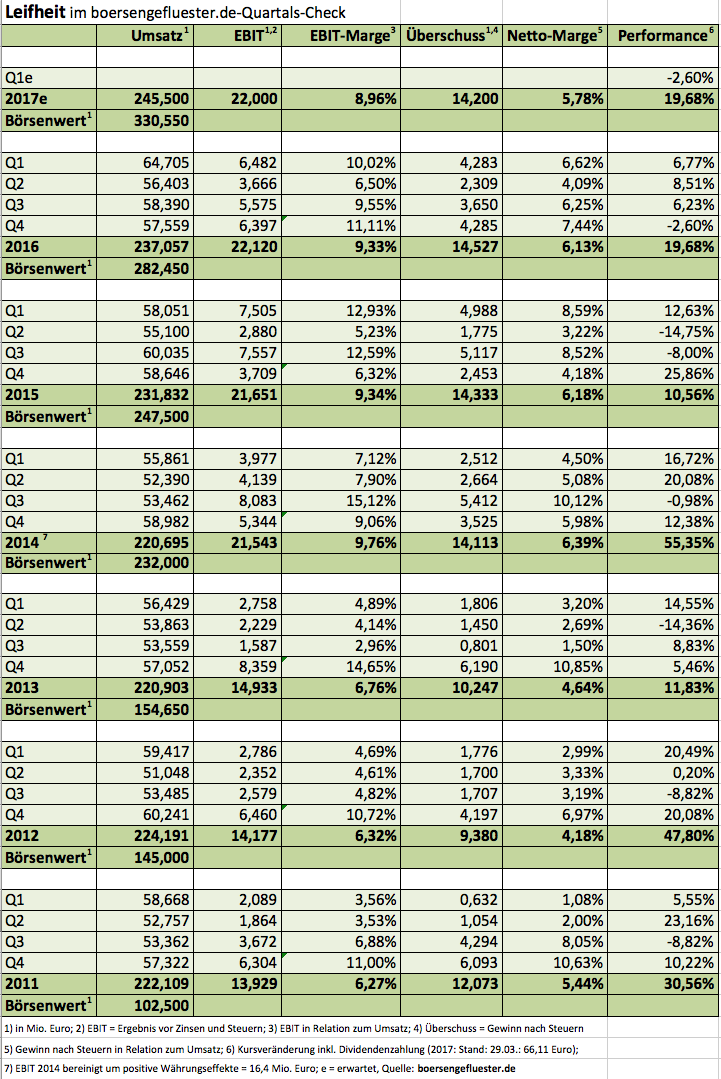

Auf All-Time-High befindet sich der Aktienkurs von Leifheit. Kein Wunder: Der Haushaltswarenhersteller hat einmal mehr überzeugende Zahlen vorgelegt und spielt außerdem noch perfekt die Investor-Relations-Klaviatur: So steht zur Hauptversammlung am 24. Mai 2017 eine von 2,75 auf 2,90 Euro erhöhte Dividende je Aktie auf der Agenda – die Ausschüttung setzt sich aus einer Basisdividende von 2,10 Euro (Vorjahr: 2,00 Euro) plus einem Bonus von 0,80 Euro (Vorjahr: 0,75 Euro) zusammen. Insgesamt ergibt sich damit eine Dividendensumme von 14,5 Mio. Euro – für ein schuldenfreies Unternehmen wie Leifheit kein Problem. „Ein Unternehmen ist kein Sparbuch; Geld soll arbeiten. Deshalb haben wir im Jahr 2016 unsere Dividendenpolitik erweitert“, sagt Finanzvorstand Claus-O. Zacharias. „Wenn die Liquidität im Unternehmen gleichzeitig den Bedarf übersteigt, den wir für eventuelle Zukäufe, für saisonale Schwankungen im Umlaufvermögen und die Zahlung der Basisdividende erwarten, dann werden Vorstand und Aufsichtsrat die Ausschüttung einer Sonderdividende prüfen.“

Bezogen auf den gegenwärtigen Kurs von 66,11 Euro ergibt sich bei der jetzt angekündigten Dividende bereits eine Rendite von knapp 4,4 Prozent. Für die meisten Investoren wird die tatsächliche Rendite – da sie einen niedrigeren Einstiegskurs haben – sogar deutlich höher sein. Damit aber nicht genug: Um die Liquidität in der Aktie zu erhöhen, schlägt das in Nassau an der Lahn ansässige Unternehmen noch die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 vor. Grundsätzlich bekommen die Anleger bei Gratisaktien, wie die Papiere meist lapidar genannt werden, zwar kein „free lunch“. Ein psychologischer Effekt geht von der mit der Maßnahme einhergehenden Kurshalbierung aber dennoch aus. Und einen regeren Börsenhandel kann Leifheit gut gebrauchen, um möglichst schnell wieder zurück in den SDAX zu kommen. Letztlich ist es etwa so, als wenn jemand einen 100-Euro-Schein in zwei 50-Euro-Noten getauscht bekommt. Mag sein, dass man das Geld dann schneller ausgibt.

Zusätzliche Investitionen hat sich aber auch Leifheit auf die Fahnen geschrieben. So will die Gesellschaft unter anderem den Vertrieb stärken und hat dafür einen Betrag zwischen 2,0 und 2,5 Mio. Euro einkalkuliert. Dementsprechend rechnet der Vorstandschef Thomas Radke für das laufende Jahr „nur“ mit einem Betriebsergebnis auf dem Niveau von 2016 – und da kam Leifheit auf einen Gewinn vor Zinsen und Steuern (EBIT) von 22,12 Mio. Euro. Nun: Mit Blick auf die Forcierung des künftigen Wachstums dürfte das Geld gut angelegt sein. Fazit: Bei Leifheit gibt es attraktive Dividenden, eine qualitativ hochwertige Bilanz sowie ein erfahrenes Management (auch wenn CFO Zacharias im laufenden Jahr aus dem Vorstand ausscheiden wird) und erfolgreiche Produkte. Das alles hat freilich seinen Preis. Die Marktkapitalisierung von 330 Mio. Euro ist rund 15mal so hoch wie das für 2017 zu erwartende EBIT. Immerhin: Abzüglich der Netto-Liquidität von 69,5 Mio. Euro reduziert sich dieser Faktor auf knapp zwölf. Für langfristig orientierte Anleger bleibt das Papier damit eine gute Wahl.

Zusätzliche Investitionen hat sich aber auch Leifheit auf die Fahnen geschrieben. So will die Gesellschaft unter anderem den Vertrieb stärken und hat dafür einen Betrag zwischen 2,0 und 2,5 Mio. Euro einkalkuliert. Dementsprechend rechnet der Vorstandschef Thomas Radke für das laufende Jahr „nur“ mit einem Betriebsergebnis auf dem Niveau von 2016 – und da kam Leifheit auf einen Gewinn vor Zinsen und Steuern (EBIT) von 22,12 Mio. Euro. Nun: Mit Blick auf die Forcierung des künftigen Wachstums dürfte das Geld gut angelegt sein. Fazit: Bei Leifheit gibt es attraktive Dividenden, eine qualitativ hochwertige Bilanz sowie ein erfahrenes Management (auch wenn CFO Zacharias im laufenden Jahr aus dem Vorstand ausscheiden wird) und erfolgreiche Produkte. Das alles hat freilich seinen Preis. Die Marktkapitalisierung von 330 Mio. Euro ist rund 15mal so hoch wie das für 2017 zu erwartende EBIT. Immerhin: Abzüglich der Netto-Liquidität von 69,5 Mio. Euro reduziert sich dieser Faktor auf knapp zwölf. Für langfristig orientierte Anleger bleibt das Papier damit eine gute Wahl.

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-margin %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-margin %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Net profit1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Net-margin %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Earnings per share8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividend per share8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Einen herrlich unaufgeregten und so überhaupt nicht prätentiösen Eindruck machte ProCredit-Vorstand Borislav Kostadinov beim Hintergrundgespräch Anfang Februar in Frankfurt. Nie im Leben hätte boersengefluester.de damals gedacht, dass der Aktienkurs des vorwiegend auf kleine und mittlere Unternehmen in Südosteuropa fokussierten Bankhauses eine derart heftige Achterbahnfahrt hinlegen würde: Immerhin beschleunigte die Notiz zunächst aus dem Stand von 17 auf 22 Euro – um dann mit ähnlichem Tempo auf weniger als 14 Euro zu rauschen. Wohlgemerkt: Die seit Ende 2016 im Prime Standard gelistete Aktie der ProCredit Holding ist nicht irgendein Small Cap – die aktuelle Marktkapitalisierung beträgt immerhin 707 Mio. Euro. In der Spitze waren es sogar gut 1,2 Mrd. Euro. Ein wesentlicher Grund für die enorme Volatilität des Kurses ist freilich der geringe effektive Streubesitz. Offiziell befinden sich zwar 33,8 Prozent der Aktien im Free Float. Abzüglich der Anteile von Adressen wie FMO aus den Niederlanden, BIO aus Belgien oder das eBay-Gründer Pierre Omidyar zurechenbare Investmentvehikel Omidyar-Tufts – sie besitzen allesamt zwischen drei und fünf Prozent – ist der tatsächliche Streubesitz eher im Bereich um 14 Prozent anzusetzen. Hinzu kommt, dass ProCredit im Dezember 2016 eine reine Notizaufnahme in Frankfurt durchgeführt hat, es also keine begleitende Kapitalerhöhung mit neuen Aktien gab.

„Wir arbeiten daran, die Liquidität in der Aktie zu verbessern“, sagt Kostadinov im kleinen Kreis bei der ersten Bilanzpressekonferenz als notiertes Unternehmen. Einen exakten Plan für das Vorhaben blieb Kostadinov freilich schuldig, zumal auch keine konkreten Absichten für eine nachgeschaltete Kapitalerhöhung bestehen. Und so beißt sich die Katze hier in den Schwanz. Bleibt abzuwarten, wie die ProCredit Holding – beziehungsweise die maßgeblichen Aktionäre Zeitinger Invest und die KfW – die Herausforderung lösen werden. Operativ befindet sich die Gesellschaft derweil auf Kurs, auch wenn die Entwicklung des Zinsergebnisses – wie bei allen Banken – alles andere als vergnügungssteuerpflichtig ist.

Dennoch: ProCredit hat kräftig an den Kosten gearbeitet und setzt darüber hinaus die Strategie fort, Hausbank für kleine und mittlere Unternehmen zu sein. Den Bereich der Mikrokredite fährt das Unternehmen, so gut es geht, zurück. Kostprobe: Mittlerweile machen Kredite mit einem Volumen von mehr als 30.000 Euro bereits 81 Prozent des Kreditportfolios aus. 2013 lag die Quote noch bei 58 Prozent. „Wir haben ein gutes Wachstum erreicht und gleichzeitig die Kreditqualität verbessert sowie die Effizienz gesteigert“, sagt Kostadinov. Unterm Strich blieb 2016 ein nahezu unveränderter Überschuss von 61,01 Mio. Euro stehen. Bereinigt um die nicht fortgeführten Aktivitäten – Banco ProCredit El Salvador und Banco ProCredit Nicaragua – zog der Nettogewinn sogar von 38,36 auf 47,03 Mio. Euro an.

Beim Ausblick lehnt sich das Management noch nicht allzu weit aus dem Fenster, der Gewinn aus den fortgeführten Aktivitäten soll jedoch weiter zulegen. Große Sprünge dürften aufgrund des anhaltenden Wettbewerbsdrucks jedoch nicht zu erwarten sein. Als Dividendenvorschlag für die Hauptversammlung am 17. Mai 2017 will ProCredit 0,38 Euro je Aktie auf die Agenda setzen. Damit käme der Titel auf eine Dividendenrendite von knapp 2,9 Prozent. Für ein Papier aus dem Bankensektor ist das eine beachtliche Größenordnung. Nichts zu meckern gibt es auch in Sachen Kurs-Buchwert-Verhältnis (KBV), die Aktie wird gerade mal mit einem Aufschlag von 13 Prozent auf das (um das bereits auf die anstehende Dividendenausschüttung bereinigte) Eigenkapital gehandelt. Noch immer ein Thema bleibt außerdem eine möglicher Aufstieg in den SDAX, was freilich aber auch an die Entwicklung des Free Floats gekoppelt ist.

Positiv sieht boersengefluester.de auch, dass das Management von ProCredit in den kommenden Monaten auf einigen Investorenveranstaltungen – etwa der DVFA-Frühjahrskonferenz Anfang Mai – präsentieren wird. Noch haben nämlich vermutlich die wenigsten institutionellen Anleger den Titel so richtig auf dem Schirm. Die Equinet Bank covert die Aktie der ProCredit Holding und gibt zurzeit ein Kursziel von 15,60 Euro aus.

Beim Ausblick lehnt sich das Management noch nicht allzu weit aus dem Fenster, der Gewinn aus den fortgeführten Aktivitäten soll jedoch weiter zulegen. Große Sprünge dürften aufgrund des anhaltenden Wettbewerbsdrucks jedoch nicht zu erwarten sein. Als Dividendenvorschlag für die Hauptversammlung am 17. Mai 2017 will ProCredit 0,38 Euro je Aktie auf die Agenda setzen. Damit käme der Titel auf eine Dividendenrendite von knapp 2,9 Prozent. Für ein Papier aus dem Bankensektor ist das eine beachtliche Größenordnung. Nichts zu meckern gibt es auch in Sachen Kurs-Buchwert-Verhältnis (KBV), die Aktie wird gerade mal mit einem Aufschlag von 13 Prozent auf das (um das bereits auf die anstehende Dividendenausschüttung bereinigte) Eigenkapital gehandelt. Noch immer ein Thema bleibt außerdem eine möglicher Aufstieg in den SDAX, was freilich aber auch an die Entwicklung des Free Floats gekoppelt ist.

Positiv sieht boersengefluester.de auch, dass das Management von ProCredit in den kommenden Monaten auf einigen Investorenveranstaltungen – etwa der DVFA-Frühjahrskonferenz Anfang Mai – präsentieren wird. Noch haben nämlich vermutlich die wenigsten institutionellen Anleger den Titel so richtig auf dem Schirm. Die Equinet Bank covert die Aktie der ProCredit Holding und gibt zurzeit ein Kursziel von 15,60 Euro aus.

ProCredit Holding

Kurs: 8,48

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ProCredit Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 622340 | DE0006223407 | AG | 499,46 Mio € | 22.12.2016 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 252,11 | 281,88 | 339,85 | 412,51 | 444,30 | 439,00 | 0,00 | |

| EBITDA1,2 | 52,09 | 94,53 | 17,85 | 150,02 | 167,82 | 157,00 | 0,00 | |

| EBITDA-margin %3 | 20,66 | 33,54 | 5,25 | 36,37 | 37,77 | 35,76 | 0,00 | |

| EBIT1,4 | 52,09 | 94,53 | 17,85 | 150,02 | 146,68 | 135,00 | 0,00 | |

| EBIT-margin %5 | 20,66 | 33,54 | 5,25 | 36,37 | 33,01 | 30,75 | 0,00 | |

| Net profit1 | 41,40 | 79,64 | 16,50 | 113,37 | 104,31 | 78,00 | 0,00 | |

| Net-margin %6 | 16,42 | 28,25 | 4,86 | 27,48 | 23,48 | 17,77 | 0,00 | |

| Cashflow1,7 | 135,89 | 133,15 | 566,94 | 524,05 | -176,75 | 160,00 | 0,00 | |

| Earnings per share8 | 0,70 | 1,35 | 0,28 | 1,92 | 1,77 | 1,30 | 1,42 | |

| Dividend per share8 | 0,53 | 1,35 | 0,28 | 0,64 | 0,59 | 0,50 | 0,55 | |

Quelle: boersengefluester.de and company details

Foto: ©ProCredit Holding (Filiale der ProCredit Bank Mazedonien im Stadtzentrum der Hauptstadt Skopje)...

© boersengefluester.de | Redaktion

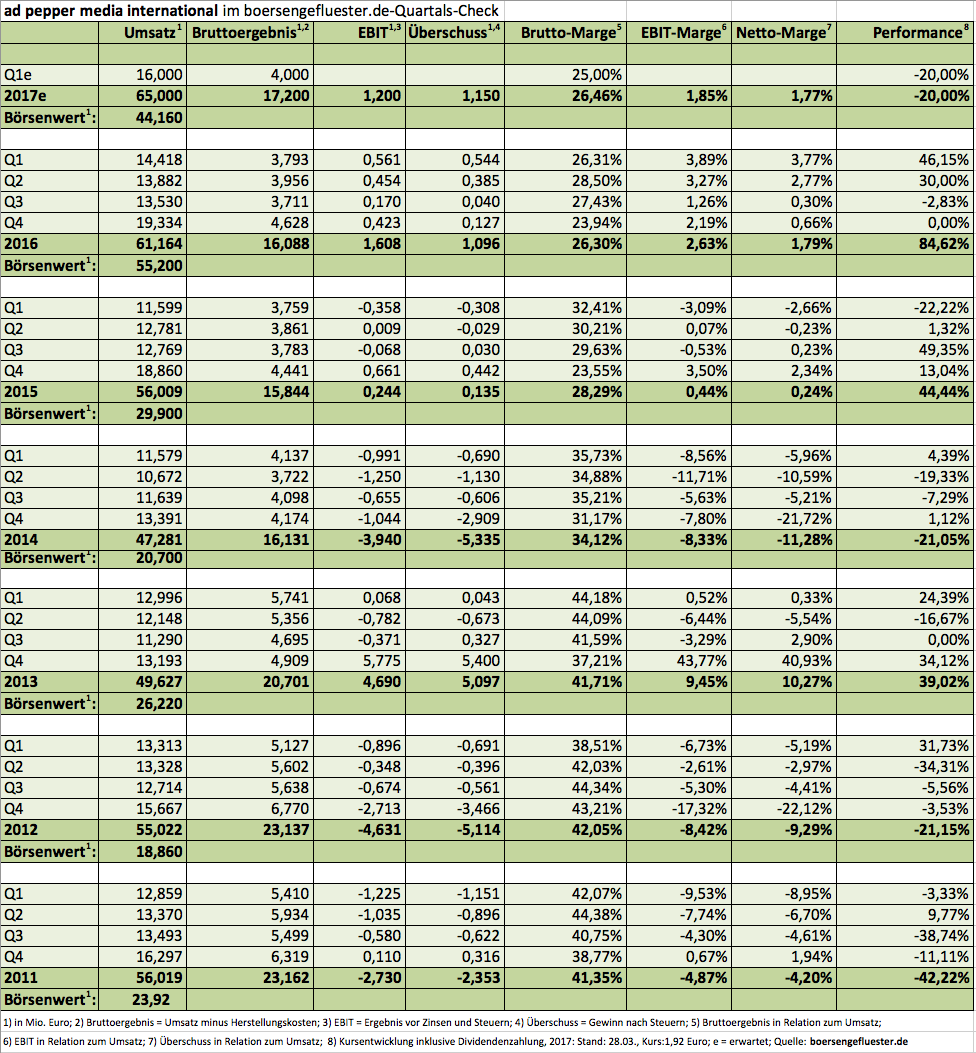

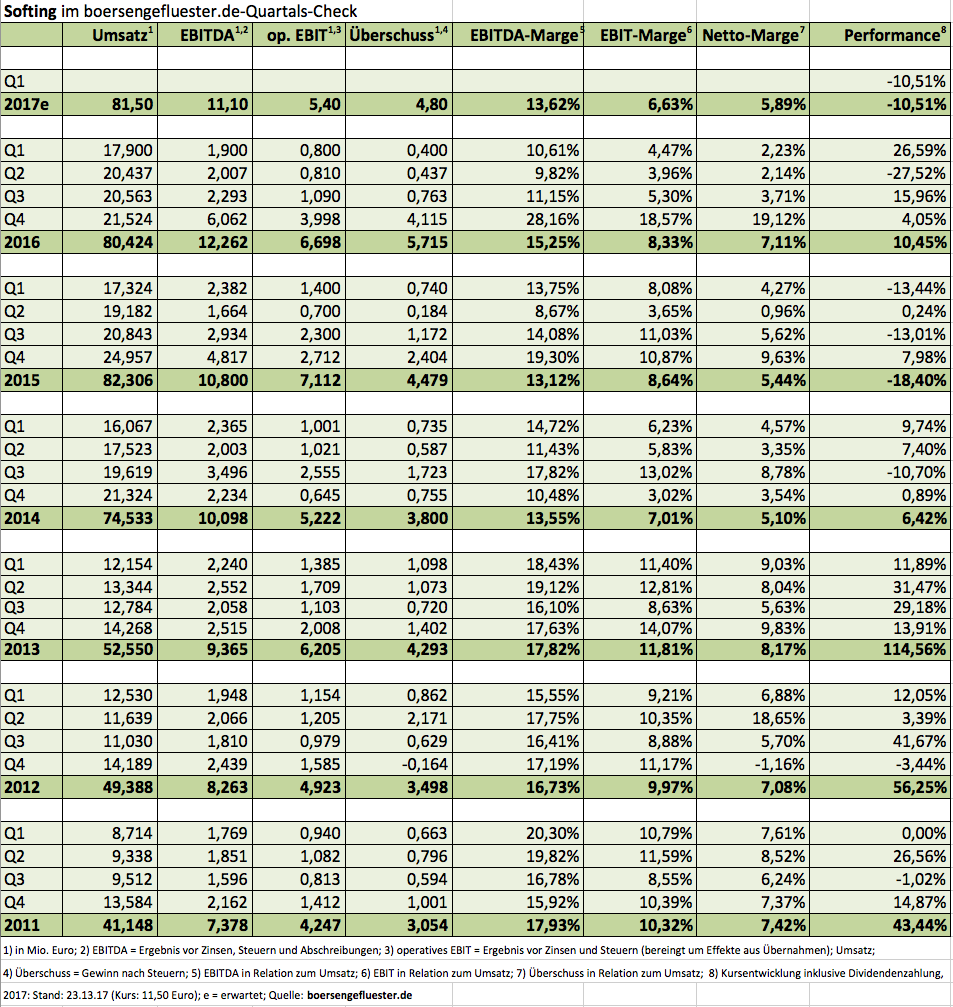

Bei ad pepper media International läuft gerade etwas gehörig schief – zumindest müssten Anleger diesen Eindruck beim Blick auf den Chartverlauf haben. Immerhin hat der Anteilschein des Marketingspezialisten innerhalb kurzer Zeit von gut 2,50 Euro auf deutlich weniger als 2 Euro an Wert verloren. Was war geschehen? Jens Körner, der neue Alleinvorstand von ad pepper, stellte die Anleger auf ein verlangsamtes Wachstum im wichtigen Segment Webgains ein – nicht nur, weil das auf Performancemarketing für Webseiten spezialisierte Unternehmen als Leidtragender der Pfund-Schwäche gilt. Auch das operative Geschäft hat an Tempo eingebüßt. „Alles halb so wild“, kontern Firmenkenner und verweisen insbesondere auf das enorme Potenzial der kürzlich eingegangenen Partnerschaft von Webgains mit IBM Watson, die das Thema Künstliche Intelligenz bei der optimalen Platzierung von Werbung ins Zentrum stellt.

In einem Interview mit dem Branchendienst PerformanceIN zeigt sich Webgains-CEO Richard Dennys enorm zuversichtlich, was das Potenzial der Zusammenarbeit angeht: „Dies ist das erste Mal, dass die IBM Watson-Technologie im Affiliate-Marketing-Bereich zum Einsatz kommt – und es wird unser Angebot verwandeln.“ Auf der eigenen Webseite ließ Webgains durchblicken: „Dies ist eine Investition, die direkte Auswirkungen auf die Ergebnisse und Gewinne der Kunden hat und die unseren Service nützlicher machen als je zuvor.” Klar: Die Gesellschaft macht hier auch Werbung in eigener Sache. Aber für boersengefluester.de ist es trotzdem kaum verständlich, warum der Kapitalmarkt so vehement auf die Aktie von ad pepper eingeprügelt hat und die Chancen der neuen Technikkooperation eher hinten anstellt. Über Bewertungsfragen lässt sich freilich streiten. Fakt ist jedoch, dass ad pepper ganz konservativ bilanziert und alles, was irgendwie geht, direkt über die Gewinn- und Verlustrechnung laufen lässt und nicht „ergebnisschonend“ aktiviert. Grundsätzlich könnte die Company also deutlich mehr Ergebnis zeigen als momentan. Nicht zu vergessen ist auch die Netto-Liquidität von mehr als 16 Mio. Euro – die Gesellschaft agiert frei von Bankschulden.

Ausgehend von einer Marktkapitalisierung von zurzeit gut 44 Mio. Euro, beträgt der Unternehmenswert (Enterprise Value) demnach etwas weniger als 28 Mio. Euro – und korrespondiert mit einem für 2017 in Aussicht gestellten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 1,0 bis 1,5 Mio. Euro. Das ist noch nicht wirklich viel an Gewinn, doch mit Sicht auf zwei bis drei Jahre sind hier ganz andere Größenordnungen vorstellbar. Ankeraktionär mit einem Anteil von 41,24 Prozent ist die Müller Medien-Gruppe – zwischengeschaltet ist dabei das Investmentvehikel EMA B.V.. Besonders kapitalmarktaffin ist Müller Medien freilich nicht, was sich indirekt dann auch im Aktienkurs widerspiegelt. Wesentliche Wettbewerber von ad pepper sind die zum Springer-Verlag gehörende zanox-Gruppe, der dem TecDAX-Konzern United Internet zurechenbare Anbieter affilinet und natürlich auch CJ Affiliate, die über ihre Mutter Epsilon (früher Conversant) von dem US-Konzern Alliance Data Systems geschluckt worden ist. Auch wenn der Kurs momentan eine andere Sprache spricht: Wir halten die Aktie von ad pepper media International auf dem aktuellen Niveau für eine gute Gelegenheit.

Ausgehend von einer Marktkapitalisierung von zurzeit gut 44 Mio. Euro, beträgt der Unternehmenswert (Enterprise Value) demnach etwas weniger als 28 Mio. Euro – und korrespondiert mit einem für 2017 in Aussicht gestellten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 1,0 bis 1,5 Mio. Euro. Das ist noch nicht wirklich viel an Gewinn, doch mit Sicht auf zwei bis drei Jahre sind hier ganz andere Größenordnungen vorstellbar. Ankeraktionär mit einem Anteil von 41,24 Prozent ist die Müller Medien-Gruppe – zwischengeschaltet ist dabei das Investmentvehikel EMA B.V.. Besonders kapitalmarktaffin ist Müller Medien freilich nicht, was sich indirekt dann auch im Aktienkurs widerspiegelt. Wesentliche Wettbewerber von ad pepper sind die zum Springer-Verlag gehörende zanox-Gruppe, der dem TecDAX-Konzern United Internet zurechenbare Anbieter affilinet und natürlich auch CJ Affiliate, die über ihre Mutter Epsilon (früher Conversant) von dem US-Konzern Alliance Data Systems geschluckt worden ist. Auch wenn der Kurs momentan eine andere Sprache spricht: Wir halten die Aktie von ad pepper media International auf dem aktuellen Niveau für eine gute Gelegenheit.

ad pepper media

Kurs: 2,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 940883 | NL0000238145 | N.V. | 70,38 Mio € | 09.10.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-margin %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-margin %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Net profit1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Net-margin %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Earnings per share8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Für Miroslav Reljanovic, den CEO des Pharmadienstleisters Ergomed, war es ein gutes Jahr: „Wir haben im Berichtszeitraum alle unsere Ziele erreicht. In finanzieller Hinsicht vor allem die Steigerung des Umsatzes sowie des Bruttogewinns, aber zur gleichen Zeit auch zahlreiche wichtige unternehmerische Meilensteine.“ So gelang Ergomed 2016 ein Erlösplus von ziemlich genau 30 Prozent auf 39,23 Mio. Pfund – umgerechnet sind das 45,80 Mio. Euro – und hat damit noch einen Tick besser abgeschlossen, als Mitte Januar mit den Vorabzahlen avisiert. Knapp zwei Drittel der Erlöse entfallen dabei auf das Segment Auftragsforschung (CRS = Clinical Research Services), den Rest steuerte der für Ergomed ergebnismäßig besonders lukrative Bereich Arzneimittelüberwachung (DS & MI = Drug Safety & Medical Information Services) bei. Zur Einordnung: 2015 lag der Erlösanteil von DS & MI noch bei 27,4 Prozent. Ergomed hatte den Bereich Pharmakoviliganz (Überwachung) Ende November mit der Übernahme von European PharmInvent Services aus Prag nochmals gestärkt.

Das um die Sondereffekte aus den jüngsten Akquisitionen – insbesondere Haemostatix – bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) fiel von 3,38 auf 3,01 Mio. Pfund zurück – hier hatten Analysten mit einem Niveau von rund 2,80 Mio. Pfund gerechnet. Das ausgewiesene EBITDA knickte derweil recht deutlich ein – von 2,79 auf 1,63 Mio. Pfund, umgerechnet sind das etwa 1,90 Mio. Euro (bezogen auf den Umrechnungskurs zum Jahreswechsel 2016). Dementsprechend deutlich auch der Einbruch des Nettogewinns von 1,55 auf 0,48 Mio. Pfund (umgerechnet sind das circa 0,56 Mio. Euro). Vor allen Dingen die Forschungs- und Entwicklungsaufwendungen der im Mai 2016 zugekauften britischen Biotechfirma Haemostatix schlagen also hier ins Kontor. Vom früheren Renditeniveau hat sich Ergomed damit ein gutes Stück entfernt, andererseits liefern die Wirkstoffkandidaten von Haemostatix – allen voran der Blutungsstiller PeproStat – natürlich auch erhebliche Chancen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Und letztlich macht das hybride Geschäftsmodell aus klassischen Pharmadienstleistungen und der Beteiligung an aussichtsreichen Biotechprojekten den eigentlichen Reiz der Ergomed –Aktie aus.

Derweil hört sich der offizielle Ausblick von CEO Reljanovic noch relativ allgemein an: „Basierend auf unserem Auftragsbestand in Höhe von 70 Mio. Pfund und den Chancen, die vor uns liegen, sind wir der festen Überzeugung, dass 2017 ein weiteres interessantes Jahr für Ergomed werden wird." Konkret dürfte das heißen, dass Ergomed auch im laufenden Jahr auf Akquisitionstour gehen wird, um das Dienstleistungsgeschäft weiter zu stärken und gleichzeitig den Wettbewerbsdruck im Bereich der klinischen Auftragsforschung abzufedern. Die erneute Übernahme einer Biotechgesellschaft wie Haemostatix kann sich boersengefluester.de momentan dagegen nicht vorstellen. Die nächsten wichtigen News dürften bereits im April 2017 kommen, dann stehen nämlich die Daten aus der Phase-III-Studie für Zoptrex, einem Krebsmittel in der Leitindikation Gebärmutterkrebs, des Co-Development-Partners Aeterna Zentaris an. Summa summarum bleiben wir bei der positiven Einschätzung für Ergomed. Die Experten von GBC aus Augsburg hatten zuletzt ein faires Niveau von umgerechnet 3,43 Euro für die Aktie errechnet und sie weiterhin mit einem Kaufen-Votum versehen.

Derweil hört sich der offizielle Ausblick von CEO Reljanovic noch relativ allgemein an: „Basierend auf unserem Auftragsbestand in Höhe von 70 Mio. Pfund und den Chancen, die vor uns liegen, sind wir der festen Überzeugung, dass 2017 ein weiteres interessantes Jahr für Ergomed werden wird." Konkret dürfte das heißen, dass Ergomed auch im laufenden Jahr auf Akquisitionstour gehen wird, um das Dienstleistungsgeschäft weiter zu stärken und gleichzeitig den Wettbewerbsdruck im Bereich der klinischen Auftragsforschung abzufedern. Die erneute Übernahme einer Biotechgesellschaft wie Haemostatix kann sich boersengefluester.de momentan dagegen nicht vorstellen. Die nächsten wichtigen News dürften bereits im April 2017 kommen, dann stehen nämlich die Daten aus der Phase-III-Studie für Zoptrex, einem Krebsmittel in der Leitindikation Gebärmutterkrebs, des Co-Development-Partners Aeterna Zentaris an. Summa summarum bleiben wir bei der positiven Einschätzung für Ergomed. Die Experten von GBC aus Augsburg hatten zuletzt ein faires Niveau von umgerechnet 3,43 Euro für die Aktie errechnet und sie weiterhin mit einem Kaufen-Votum versehen.

Ergomed

Kurs: 15,16

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ergomed | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A117XM | GB00BN7ZCY67 | plc | 763,20 Mio € | 28.08.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 100,32 | 141,24 | 164,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,26 | 23,43 | 24,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,21 | 16,59 | 14,89 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 15,72 | 17,42 | 21,27 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 15,67 | 12,33 | 12,97 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 11,24 | 15,10 | 16,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 11,20 | 10,69 | 10,31 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,96 | 22,25 | 16,82 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,25 | 0,30 | 0,33 | 0,37 | 0,41 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Mit dem Label „Elektromobilität“ lässt sich zurzeit einiges hebeln – auch am Kapitalmarkt. Das zeigen die Börsengänge von Aumann und IBU-tec, aber auch auf dem Kurszettel etablierte Small Caps wie der Automobilzulieferer Paragon gehören zu den Gewinnern. Seit einigen Wochen bewegt sich die Marktkapitalisierung von Paragon klar nördlich von 200 Mio. Euro, das ist etwa doppelt so viel, wie vor zwölf Monaten. Ein Großteil des Zuwachses dürfte auf das Konto der von Paragon hergestellten Voltabox-Batteriesysteme für den Einsatz in Trolleybussen, Gabelstaplern oder Spezialfahrzeugen für den Untertageeinsatz im Bergbau gehen. „Der Geschäftsbereich Elektromobilität hatte im abgelaufenen Geschäftsjahr seine ganz eigene Wachstumsdynamik“, sagt Klaus Dieter Frers, der Vorstandsvorsitzende von Paragon. Konkret zogen die Erlöse hier von 7,40 auf 14,27 Mio. Euro an – bei einem allerdings immer noch negativen Segment-EBIT von 3,68 Mio. Euro.

Noch verdient die Gesellschaft aus Delbrück das Geld also an anderer Stelle – so steht der neu zusammengefasste Bereich Elektronik (Sensoren, Cockpit, Akustik) für immerhin 87 Prozent der Konzernerlöse von zuletzt 102,79 Mio. Euro. Doch die Gewichte werden sich weiter verschieben: So bekräftigte Frers seine bisherige Prognose, wonach für 2017 mit Konzernumsätzen in einer Bandbreite von 120 bis 125 Mio. Euro sowie einer EBIT-Marge zwischen 9,0 und 9,5 Prozent zu rechnen sei. Dabei wird rund die Hälfte des Wachstums durch die Elektromobilität gespeist. Mit anderen Worten: Für 2017 ist hier mit Erlösen zwischen 23 und 25 Mio. Euro zu rechnen. Letztlich haben die enormen Investitionen in den Bereich der Batterietechnik natürlich den Hintergrund, Paragon unabhängiger von den Zyklen im klassischen Automobilgeschäft zu machen. Ab 2018 soll dann jedoch auch der Elektronikbereich dank neuer Produkte wieder stärker Fahrt aufnehmen. Bei den Investoren kommt das gut an. Im vergangenen Oktober konnte Paragon sogar eine kleine Kapitalerhöhung ohne nennenswerten Kursabschlag unterbringen. Den Emissionserlös von brutto gut 13 Mio. Euro hat das Unternehmen bereits zu einem Teil in die Entwicklung – etwa für den neuen Partikelsensor – gesteckt.

Bei all den guten Nachrichten bleibt dennoch die Frage, ob die Paragon-Aktie auch auf dem aktuellen Niveau von 48,11 Mio. Euro noch immer kaufenswert ist. Immerhin bringt es die Company – inklusive der Netto-Finanzverbindlichkeiten von 34,9 Mio. Euro – auf einen Unternehmenswert von fast 253 Mio. Euro. Dem steht ein für 2017 zu erwartendes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 10,8 und 11,9 Mio. Euro entgegen. Bezogen auf den Mittelwert dieser Spanne, kommt der Small Cap also auf einen sportlichen Faktor von 22,3. Selbst auf Basis der durchschnittlichen EBIT-Schätzung der Analysten für 2018 von 14,5 Mio. Euro ermäßigt sich dieses Multiple auf gerade einmal 17,4. Zum Vergleich: Diemeisten Automobilzulieferer kommen bei der Relation von Enterprise Value zu EBIT (2018) im Schnitt auf eine Relation von weniger 10,0. Vorsichtige Investoren stellen Neuengagements also erst einmal zurück, zumal auch die Kursziele der Analysten eher im Bereich um 50 Euro – also dicht bei der aktuellen Notiz – angesiedelt sind.

Etwas mutiger sind zurzeit nur die Experten von Hauck & Aufhäuser: Sie raten weiterhin zum Einstieg und haben das ihrer Meinung nach faire Kursniveau von 53 auf 56 Euro heraufgesetzt. Demnach wäre der Titel noch immer eine 16-Prozent-Chance. Bemerkenswert ist noch ein formaler Schritt: Die Voltabox Deutschland GmbH soll in eine Aktiengesellschaft umgewandelt werden, offiziell, um die Geschäftsaktivitäten im Segment Elektromobilität „zügig auszubauen“. Doch wer weiß: Vielleicht entlässt Paragon die Tochter eines Tages ja sogar selbst an die Börse. Noch wäre es für so einen Schritt freilich viel zu früh.

Bei all den guten Nachrichten bleibt dennoch die Frage, ob die Paragon-Aktie auch auf dem aktuellen Niveau von 48,11 Mio. Euro noch immer kaufenswert ist. Immerhin bringt es die Company – inklusive der Netto-Finanzverbindlichkeiten von 34,9 Mio. Euro – auf einen Unternehmenswert von fast 253 Mio. Euro. Dem steht ein für 2017 zu erwartendes Ergebnis vor Zinsen und Steuern (EBIT) zwischen 10,8 und 11,9 Mio. Euro entgegen. Bezogen auf den Mittelwert dieser Spanne, kommt der Small Cap also auf einen sportlichen Faktor von 22,3. Selbst auf Basis der durchschnittlichen EBIT-Schätzung der Analysten für 2018 von 14,5 Mio. Euro ermäßigt sich dieses Multiple auf gerade einmal 17,4. Zum Vergleich: Diemeisten Automobilzulieferer kommen bei der Relation von Enterprise Value zu EBIT (2018) im Schnitt auf eine Relation von weniger 10,0. Vorsichtige Investoren stellen Neuengagements also erst einmal zurück, zumal auch die Kursziele der Analysten eher im Bereich um 50 Euro – also dicht bei der aktuellen Notiz – angesiedelt sind.

Etwas mutiger sind zurzeit nur die Experten von Hauck & Aufhäuser: Sie raten weiterhin zum Einstieg und haben das ihrer Meinung nach faire Kursniveau von 53 auf 56 Euro heraufgesetzt. Demnach wäre der Titel noch immer eine 16-Prozent-Chance. Bemerkenswert ist noch ein formaler Schritt: Die Voltabox Deutschland GmbH soll in eine Aktiengesellschaft umgewandelt werden, offiziell, um die Geschäftsaktivitäten im Segment Elektromobilität „zügig auszubauen“. Doch wer weiß: Vielleicht entlässt Paragon die Tochter eines Tages ja sogar selbst an die Börse. Noch wäre es für so einen Schritt freilich viel zu früh.

Paragon

Kurs: 1,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio € | 29.11.2000 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 144,98 | 146,92 | 160,32 | 161,65 | 135,74 | 120,00 | 0,00 | |

| EBITDA1,2 | -10,49 | 17,46 | 11,57 | 17,67 | 17,79 | 19,00 | 0,00 | |

| EBITDA-margin %3 | -7,24 | 11,88 | 7,22 | 10,93 | 13,11 | 15,83 | 0,00 | |

| EBIT1,4 | -49,15 | 0,78 | -3,05 | 1,05 | 0,79 | 5,50 | 0,00 | |

| EBIT-margin %5 | -33,90 | 0,53 | -1,90 | 0,65 | 0,58 | 4,58 | 0,00 | |

| Net profit1 | -44,67 | -11,42 | -3,37 | -3,81 | -6,11 | -0,60 | 0,00 | |

| Net-margin %6 | -30,81 | -7,77 | -2,10 | -2,36 | -4,50 | -0,50 | 0,00 | |

| Cashflow1,7 | 18,76 | 13,71 | 12,90 | -6,16 | 15,96 | 14,00 | 0,00 | |

| Earnings per share8 | -6,14 | -2,52 | -0,93 | -0,84 | -1,35 | -0,13 | 0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

© boersengefluester.de | Redaktion

Nie im Leben hätte boersengefluester.de vermutet, dass es nach der Übernahmeofferte durch Arrow Electronics Anfang 2015 noch so viel über Data Modul zu berichten gibt. Aber es ist schlichtweg beeindruckend, wie sich die Zahlen und der Aktienkurs des Displayspezialisten in den vergangenen Jahren entwickelt haben. Dabei ist es für die meisten Anleger wohl bereits eine Überraschung, dass die Münchner überhaupt noch gelistet sind. Schließlich hat der US-Großaktionär auf den beiden vergangenen Hauptversammlungen nicht gerade den Eindruck vermittelt, dass ihm die klassischen Interessen von Privatanlegern besonders am Herzen liegen. Immerhin wurden die offiziellen Dividendenvorschläge für 2015 (1,20 Euro) und 2014 (0,90 Euro) jeweils kurzerhand abgeschmettert und auf 0,12 Euro je Anteilschein gestutzt.

Umso erstaunlicher, dass Data Modul für die Hauptversammlung (HV) am 11. Mai 2017 erneut einen 0,30-Euro-Schritt wagt und mit einem Dividendenvorschlag von 1,50 Euro in die nächste HV geht. Boersengefluester.de ist gespannt, ob der Tagesordnungspunkt diesmal auf die Zustimmung stößt. Beim gegenwärtigen Kurs von 61,73 Euro würden die 1,50 Euro Dividende immerhin für eine Rendite (vor Steuern) von 2,4 Prozent stehen. Aber auch losgelöst von dem Dividendenthema haben die Münchner einiges zu bieten – die Geschäfte laufen nämlich besser als gedacht: Bei einem kräftigen Erlösplus von 9,3 Prozent auf 197,08 Mio. Euro zog das Ergebnis vor Zinsen und Steuern (EBIT) 2016 um 19,6 Prozent auf 15,04 Mio. Euro an. Der Gewinn je Aktie verbesserte sich von 2,41 auf 2,90 Euro. „Wir haben eine große Etappe bewältigt auf dem Weg, einer der weltweit führenden Anbieter von visuellen Systemlösungen zur werden“, sagt Vorstandschef Florian Pesahl.

Und die Zeichen stehen weiter auf Wachstum: Für das laufende Jahr stellt Data Modul Erlöse in einer Bandbreite von 204 bis 225 Mio. Euro sowie eine EBIT-Marge von mehr als acht Prozent in Aussicht. Das würde auf ein Betriebsergebnis zwischen 16 und 18 Mio. Euro hinauslaufen. Unter Berücksichtigung des Netto-Finanzguthabens von 12,6 Mio. Euro und dem Börsenwert von zurzeit 217,7 Mio. Euro würde das Unternehmen damit derzeit etwa mit dem Zwölffachen des für 2017 zu erwartenden Betriebsergebnisses gehandelt (bezogen auf den Mittelwert der Spanne von 16 bis 18 Mio. Euro). Nach einer Übertreibung sieht das nicht aus. Natürlich bieten sich Gewinnmitnahmen, wie sie etwa die Beteiligungsgesellschaft Scherzer & Co. zuletzt durchgeführt hat, bei einem Chartbild wie dem von Data Modul irgendwie an. Rein fundamental ist aber noch alles im grünen Bereich.

Und die Zeichen stehen weiter auf Wachstum: Für das laufende Jahr stellt Data Modul Erlöse in einer Bandbreite von 204 bis 225 Mio. Euro sowie eine EBIT-Marge von mehr als acht Prozent in Aussicht. Das würde auf ein Betriebsergebnis zwischen 16 und 18 Mio. Euro hinauslaufen. Unter Berücksichtigung des Netto-Finanzguthabens von 12,6 Mio. Euro und dem Börsenwert von zurzeit 217,7 Mio. Euro würde das Unternehmen damit derzeit etwa mit dem Zwölffachen des für 2017 zu erwartenden Betriebsergebnisses gehandelt (bezogen auf den Mittelwert der Spanne von 16 bis 18 Mio. Euro). Nach einer Übertreibung sieht das nicht aus. Natürlich bieten sich Gewinnmitnahmen, wie sie etwa die Beteiligungsgesellschaft Scherzer & Co. zuletzt durchgeführt hat, bei einem Chartbild wie dem von Data Modul irgendwie an. Rein fundamental ist aber noch alles im grünen Bereich.

Data Modul

Kurs: 28,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Data Modul | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549890 | DE0005498901 | AG | 101,55 Mio € | 30.11.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 192,19 | 194,77 | 276,05 | 283,24 | 226,21 | 214,00 | 0,00 | |

| EBITDA1,2 | 17,75 | 18,58 | 32,97 | 28,43 | 16,59 | 5,15 | 0,00 | |

| EBITDA-margin %3 | 9,24 | 9,54 | 11,94 | 10,04 | 7,33 | 2,41 | 0,00 | |

| EBIT1,4 | 11,83 | 12,70 | 27,15 | 22,30 | 9,32 | -2,80 | 0,00 | |

| EBIT-margin %5 | 6,16 | 6,52 | 9,84 | 7,87 | 4,12 | -1,31 | 0,00 | |

| Net profit1 | 7,56 | 7,90 | 18,37 | 14,49 | 5,58 | -2,80 | 0,00 | |

| Net-margin %6 | 3,93 | 4,06 | 6,66 | 5,12 | 2,47 | -1,31 | 0,00 | |

| Cashflow1,7 | 10,78 | -15,72 | -2,83 | 23,85 | 21,73 | 10,90 | 0,00 | |

| Earnings per share8 | 2,14 | 2,24 | 5,21 | 4,11 | 1,58 | -0,79 | 0,90 | |

| Dividend per share8 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Typisch Frosta: In aller Stille hat der Hersteller von Tiefkühlprodukten seine vorläufigen Zahlen für 2016 vorgelegt – und boersengefluester.de mit den Angaben zu Umsatz und Gewinn einmal mehr positiv überrascht. Bei einem Erlösplus von knapp sechs Prozent auf 466 Mio. Euro kam der Überschuss von 18,2 auf 21,6 Mio. Euro deutlich überproportional voran. Das Ergebnis je Aktie verbesserte sich von 2,67 auf 3,17 Euro. Interessant ist der Titel aber auch aus Dividendensicht. Für 2016 will Frosta die Dividende um 14 Cent auf 1,50 Euro heraufsetzen. Das ist die dritte Erhöhung in den vergangenen fünf Jahren. Die Hauptversammlung findet am 26. Juni 2017 statt. Bezogen auf den aktuellen Aktienkurs von 59,60 Euro ergibt sich eine immer noch erkleckliche Rendite von rund 2,5 Prozent. Mit Blick auf die einschlägigen anderen Kennzahlen, wie Kurs-Gewinn-Verhältnis (KGV) oder Kurs-Buchwert-Verhältnis (KBV), bewegt sich der Small Cap historisch gesehen zwar eher in ambitionierten Regionen. Andererseits hat Vorstandschef Felix Ahlers das Unternehmen in den vergangenen Jahren massiv nach vorn gebracht. Nur mit dem Thema Kapitalmarktkommunikation tut sich Frosta schwer. Kaum jemand weiß, dass Frosta überhaupt börsennotiert ist, selbst wenn die Produkte aus dem Supermarkt jedermann bekannt sind und die Marktkapitalisierung stattliche 406 Mio. Euro erreicht.

Allerdings lässt sich kaum sagen, wie groß der echte Free Float ist. Offiziell befinden sich zwar mehr als die Hälfte der Anteile im freien Umlauf, den Rest hält die Familie Ahlers: Vorstandschef Felix Ahlers ist mit 33,5 Prozent engagiert, sein Vater Dirk Ahlers – er führt den Aufsichtsrat – kommt auf 10,0 Prozent. Tatsächlich sind aber wohl deutlich weniger Titel im Streubesitz. Für die meisten Investoren ist die Aktie wohl eher was zum Vererben, als zum Verkaufen. Die seit rund einem Jahr währende Seitwärtsphase der Aktie sollte also niemanden nervös machen, zumal das All-Time-High von 66 Euro für den Titel (Kürzel: NLM) immer noch in Sichtweite ist. Auch der vorsichtig formulierte Ausblick (von einer Prognose kann nicht die Rede sein) gehört zum Standard bei Frosta. Und wem der Name Ahlers vom Kurszettel her irgendwie bekannt vorkommt; die andere Hälfte der Familie macht in Bekleidung – und zwar unter dem Namen Adolf Ahlers mit Sitz in Herford.

Frosta

Kurs: 95,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Frosta | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 606900 | DE0006069008 | AG | 652,65 Mio € | 1979 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 551,75 | 527,20 | 579,08 | 639,48 | 638,05 | 682,00 | 730,00 | |

| EBITDA1,2 | 55,58 | 57,02 | 54,85 | 68,55 | 79,32 | 70,70 | 82,00 | |

| EBITDA-margin %3 | 10,07 | 10,82 | 9,47 | 10,72 | 12,43 | 10,37 | 11,23 | |

| EBIT1,4 | 37,09 | 38,57 | 34,52 | 48,08 | 58,91 | 50,30 | 61,00 | |

| EBIT-margin %5 | 6,72 | 7,32 | 5,96 | 7,52 | 9,23 | 7,38 | 8,36 | |

| Net profit1 | 25,08 | 28,63 | 24,30 | 34,05 | 41,97 | 37,00 | 47,30 | |

| Net-margin %6 | 4,55 | 5,43 | 4,20 | 5,33 | 6,58 | 5,43 | 6,48 | |

| Cashflow1,7 | 54,84 | 29,94 | -2,09 | 117,78 | 73,08 | 47,40 | 59,00 | |

| Earnings per share8 | 3,68 | 4,20 | 3,57 | 5,00 | 6,16 | 5,43 | 6,90 | |

| Dividend per share8 | 1,60 | 1,60 | 1,60 | 2,00 | 2,40 | 2,40 | 2,40 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

© boersengefluester.de | Redaktion

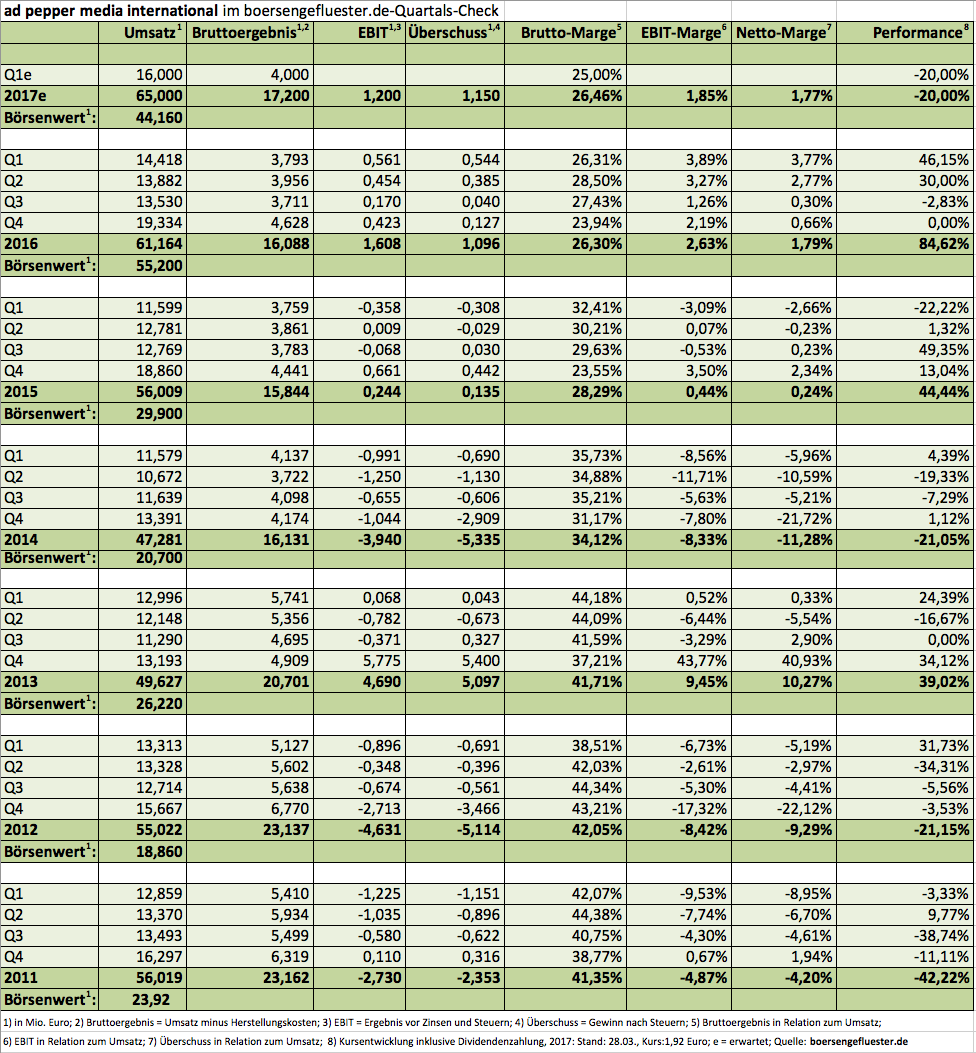

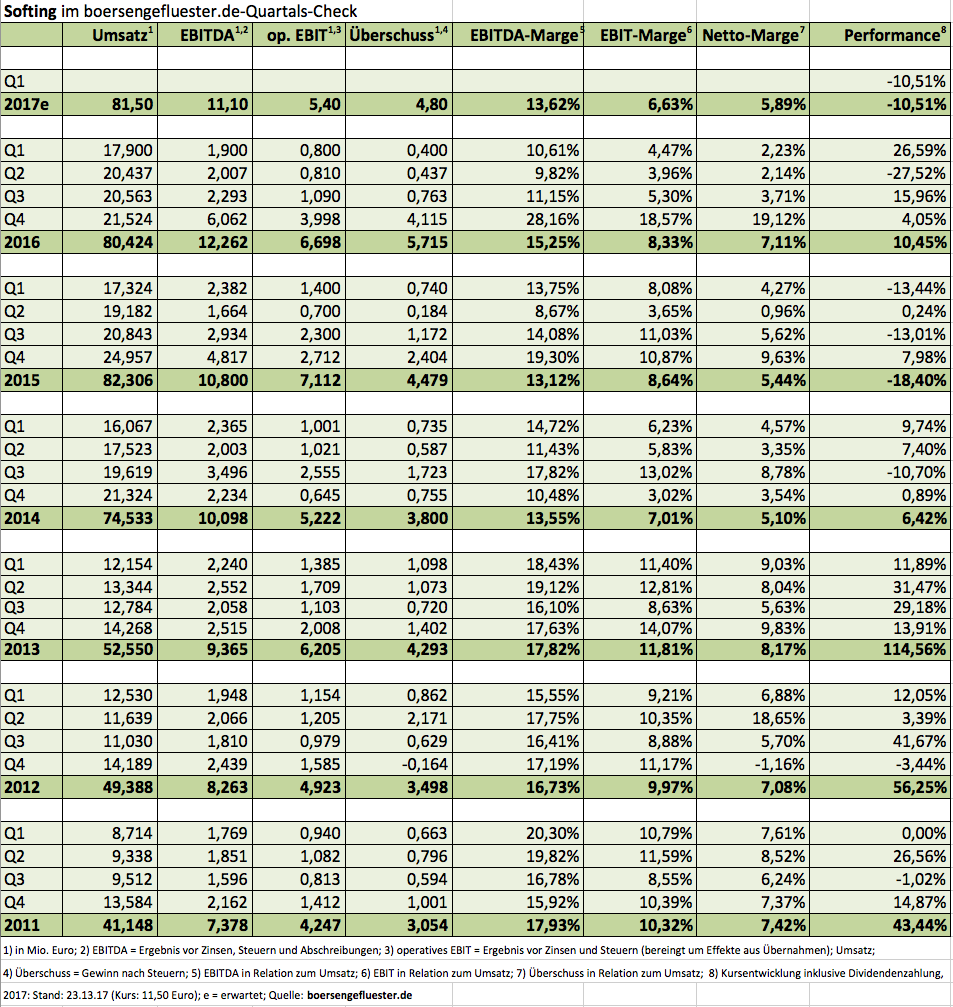

Eine anständige Klatsche musste sich die Aktie von Softing zur Vorlage des Geschäftsberichts 2016 abholen. Um immerhin sieben Prozent auf 11,50 Euro verlor der Anteilschein des Anbieters von Messtechnikprodukten an Wert und fiel damit auf das Niveau von Ende 2016 zurück. Dabei hat Vorstandschef und Großaktionär Wolfgang Trier seine zuletzt genannten Prognosen (Umsatz: 80 bis 85 Mio. Euro, EBIT: 7 bis 8 Mio. Euro) zumindest eingelöst, wenn auch nicht gerade mit viel Puffer nach unten. So weist Softing für das vergangene Jahr Erlöse von 80,42 Mio. Euro und ein Ergebnis vor Zinsen und Steuern (EBIT) von 7,16 Mio. Euro (Vorjahr: 5,47 Mio. Euro) aus. Das um aktivierte Entwicklungsleistungen und deren Abschreibungen sowie den Effekten aus der bilanziellen Kaufpreisverteilung der jüngsten Übernahmen bereinigte operative EBIT erreichte knapp 6,70 Mio. Euro – nach 7,11 Mio. Euro im Jahr zuvor. Gespeist wurde der deutliche Zuwachs beim „normalen“ EBIT freilich durch eine kräftige Ausweitung der sonstigen betrieblichen Erträge, deren Ursprünge alles andere als erfreulich sind.

Zum einen wirkte sich hier eine Kaufpreisminderung für die im Mai 2014 erworbene OLDI (Online Development Inc.) von 4,1 Mio. Euro positiv aus, weil die US-Gesellschaft ihre Erlösziele verfehlt hatte. Darüber hinaus gab es eine Versicherungsleistung von etwa 700.000 Euro, resultierend aus dem Brand vom Februar 2015 bei der Tochter Messen und Testen GmbH aus Kirchentellinsfurt (Baden-Württemberg). Zur Einordnung: Hätte OLDI die Umsatzplanung nicht gerissen, wäre aus dem Plus an Einnahmen wohl ein zusätzlicher Ergebnisbeitrag von umgerechnet circa 2,4 Mio. Euro entstanden. So muss sich Softing damit begnügen, dass die enttäuschende Entwicklung in Amerika nicht noch stärkere Furchen im Konzernabschluss hinterlassen hat. Ein Indiz dafür ist der vergleichsweise moderate Rückgang des operativen EBIT im vergangenen Jahr. Derweil zeigte sich Vorstandschef Trier kürzlich auf der Prior-Kapitalmarktkonferenz zuversichtlich, dass der Investitionsstau in den USA sich bald lösen sollte und zu einem „massiv gegenläufigen Effekt“ führen könnte. Immerhin handelt es sich bei dem US-Business in der Regel um sehr margenstarke Aufträge.

So ganz traut Trier, der auch politisch kein Blatt vor den Mund nimmt, der allgemeinen Großwetterlage aber wohl doch nicht. Anders ist kaum zu erklären, dass seine Prognose für das laufende Jahr – zumindest zum jetzigen Zeitpunkt – sehr zurückhaltend rüberkommt: „Wir streben einen Umsatz von mehr als 80 Mio. Euro und ein EBIT von rund 6 Mio. Euro an. Wie immer werden wir unsere Ziele im Jahresverlauf konkretisieren.“ Zur Einordnung: Für das Betriebsergebnis hatten sich die meisten Börsianer eher Größenordnungen von 7 bis 8 Mio. Euro vorgestellt. Und auch in Sachen Übernahmeziele hält sich der Manager weitgehend bedeckt in seinem Vorwort des Geschäftsberichts – mit hoher Wahrscheinlichkeit eine Konsequenz aus den nicht zustande gekommenen Akquisitionen der vergangenen Quartale. Dabei hatte Softing die Dividende für 2015 – zur Schonung der Liquidität für mögliche Zukäufe – bereits von 0,25 auf 0,15 Euro je Aktie gekürzt. Nun eine halbe Rolle rückwärts: Für 2016 will die Gesellschaft aus Haar bei München 0,20 Euro pro Anteilschein auskehren. Die Hauptversammlung findet am 3. Mai 2017 statt, aber ein Renditewert ist die Softing-Aktie eh nicht. Was tun als Anleger? Vermutlich am besten in dem Titel engagiert bleiben. Bei einer Marktkapitalisierung von 80 Mio. Euro ist das Unternehmen mittlerweile sehr moderat bewertet – freilich fehlen auch die großen Kurstreiber momentan.

So ganz traut Trier, der auch politisch kein Blatt vor den Mund nimmt, der allgemeinen Großwetterlage aber wohl doch nicht. Anders ist kaum zu erklären, dass seine Prognose für das laufende Jahr – zumindest zum jetzigen Zeitpunkt – sehr zurückhaltend rüberkommt: „Wir streben einen Umsatz von mehr als 80 Mio. Euro und ein EBIT von rund 6 Mio. Euro an. Wie immer werden wir unsere Ziele im Jahresverlauf konkretisieren.“ Zur Einordnung: Für das Betriebsergebnis hatten sich die meisten Börsianer eher Größenordnungen von 7 bis 8 Mio. Euro vorgestellt. Und auch in Sachen Übernahmeziele hält sich der Manager weitgehend bedeckt in seinem Vorwort des Geschäftsberichts – mit hoher Wahrscheinlichkeit eine Konsequenz aus den nicht zustande gekommenen Akquisitionen der vergangenen Quartale. Dabei hatte Softing die Dividende für 2015 – zur Schonung der Liquidität für mögliche Zukäufe – bereits von 0,25 auf 0,15 Euro je Aktie gekürzt. Nun eine halbe Rolle rückwärts: Für 2016 will die Gesellschaft aus Haar bei München 0,20 Euro pro Anteilschein auskehren. Die Hauptversammlung findet am 3. Mai 2017 statt, aber ein Renditewert ist die Softing-Aktie eh nicht. Was tun als Anleger? Vermutlich am besten in dem Titel engagiert bleiben. Bei einer Marktkapitalisierung von 80 Mio. Euro ist das Unternehmen mittlerweile sehr moderat bewertet – freilich fehlen auch die großen Kurstreiber momentan.

Softing

Kurs: 2,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Softing | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517800 | DE0005178008 | AG | 28,79 Mio € | 16.05.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 77,60 | 84,69 | 98,31 | 112,60 | 95,06 | 88,50 | 87,00 | |

| EBITDA1,2 | 7,76 | 9,07 | 9,73 | 13,92 | 9,49 | 7,25 | 0,00 | |

| EBITDA-margin %3 | 10,00 | 10,71 | 9,90 | 12,36 | 9,98 | 8,19 | 0,00 | |

| EBIT1,4 | -3,93 | -0,48 | 0,76 | -2,72 | 0,50 | -2,00 | 3,00 | |

| EBIT-margin %5 | -5,06 | -0,57 | 0,77 | -2,42 | 0,53 | -2,26 | 3,45 | |

| Net profit1 | -4,58 | -0,07 | -1,18 | -5,71 | -1,57 | -2,70 | 0,00 | |

| Net-margin %6 | -5,90 | -0,08 | -1,20 | -5,07 | -1,65 | -3,05 | 0,00 | |

| Cashflow1,7 | 4,91 | 11,05 | 3,82 | 9,10 | 7,02 | 5,30 | 0,00 | |

| Earnings per share8 | -0,50 | 0,01 | -0,13 | -0,63 | -0,17 | -0,27 | 0,18 | |

| Dividend per share8 | 0,04 | 0,10 | 0,10 | 0,13 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

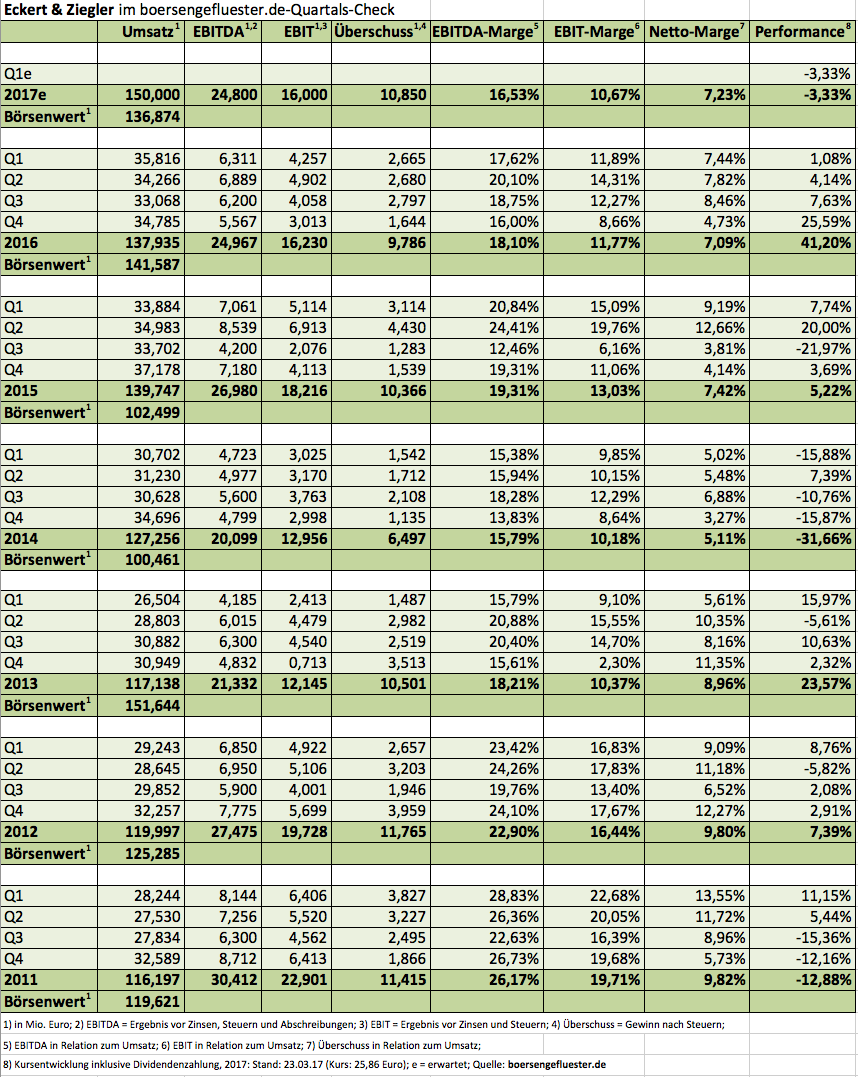

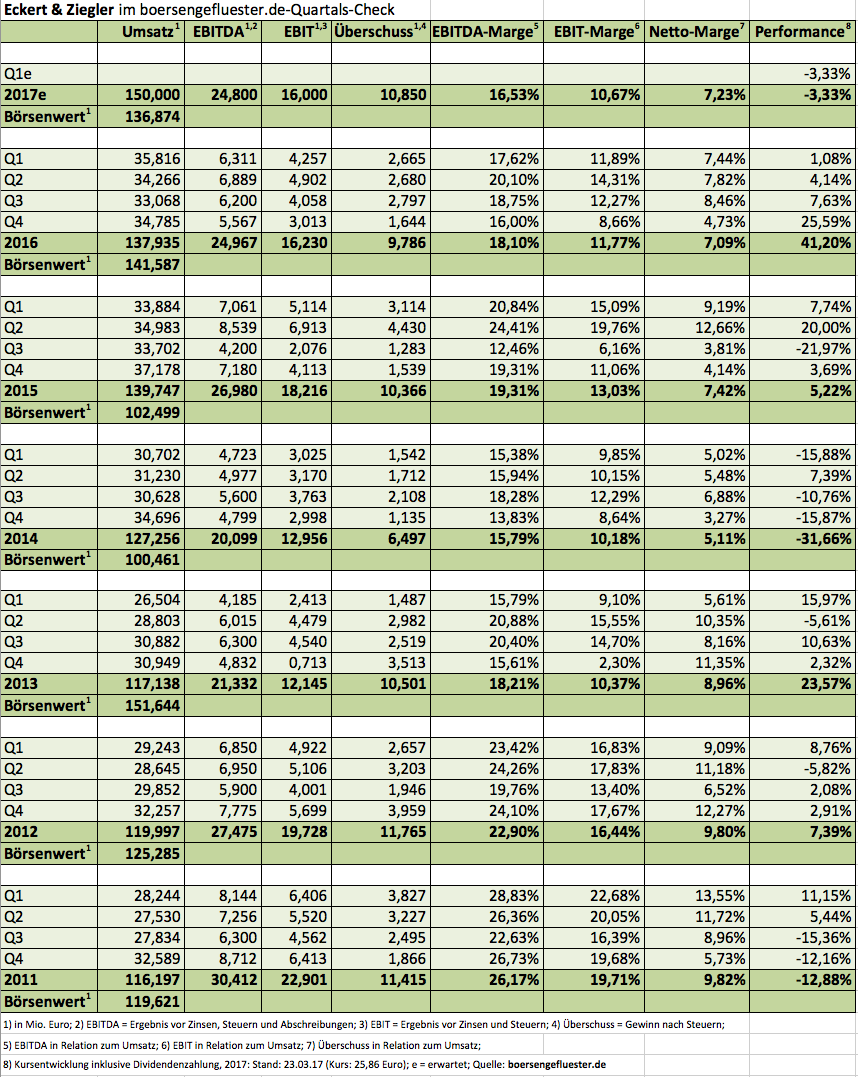

Die eigentlich überraschende Nachricht gab es schon ein paar Tage vorher. Demnach garniert das Medizintechnikunternehmen Eckert & Ziegler die Dividende für 2016 mit einem Jubiläumsbonus – die Gesellschaft wurde 1992 von Andreas Eckert und Jürgen Ziegler als BEBIG Isotopentechnik und Umweltdiagnostik gegründet – von 6 Cent pro Aktie. Demnach steht zur Hauptversammlung am 31. Mai 2017 eine Gesamtdividende von 0,66 Euro pro Anteilschein zur Ausschüttung an – nach zuvor fünf Dividendenrunden mit jeweils 0,60 Euro. Beim gegenwärtigen Kursniveau von rund 26 Euro bringt es der Small Cap damit auf eine immer noch vorzeigbare Rendite von etwa 2,5 Prozent. Angesichts dieser Konstellation wird klar, warum CEO Andreas Eckert den Titel auf Präsentationen gern in der Kategorie „Anleihen-Ersatz“ platziert. Derweil haben die Berliner mit ihren restlichen Zahlen für 2016 die Erwartungen erfüllt – ohne jedoch positiv zu überraschen. Ein Selbstläufer ist aber auch das Geschäft von Eckert & Ziegler nicht – und so betont das Management: „Einige der Zielmärkte waren von politisch und wirtschaftlich schwierigen Umständen gezeichnet. Das Erreichen der Umsatzmarke von 137,9 Mio. Euro im Jahr 2016 ist daher als Erfolg einzuschätzen.“

Im größten Segment Isotope Products – hier geht es vorwiegend um Strahlenquellen sowie Messtechnikkomponenten, wie sie etwa Öl- und Gasfirmen benötigen – schmolz der Umsatz um 1,75 Prozent auf 73,33 Mio. Euro. Trotzdem legte das Ergebnis vor Zinsen und Steuern (EBIT) um 1,31 Prozent auf 10,85 Mio. Euro zu. Per saldo ist das wohl in Ordnung, der Bereich steht zwar nicht für die große Wachstumsfantasie, liefert andererseits aber vergleichsweise stabile Erträge, die 2017 um rund 14 Prozent auf 12,4 Mio. Euro zulegen sollen. Im Bereich Strahlentherapie fiel der Erlös nach dem Verkauf des US-Seed-Geschäfts an die Theragenics Corporation sowie einer schwächeren Nachfrage nach Tumorbestrahlungsgeräten (Afterloader) um knapp 20 Prozent auf 24,78 Mio. Euro zurück. Das Betriebsergebnis blieb mit einem Minus von 250.000 Euro noch leicht im roten Bereich. Hier war im besten Fall wohl mit einer schwarzen Null zu rechnen. Immerhin betont die Gesellschaft, dass die Neuausrichtung des Segments nun abgeschlossen sei. Für 2017 kalkuliert das Management für die Strahlentherapie mit Erlösen von 26,9 Mio. Euro und einem positiven EBIT von 1,3 Mio. Euro.

Im Bereich Radiopharma (Generatoren und Verbrauchsmaterialien sowie radioaktive Isotope zum Aufspüren von Krebs) zogen die Umsätze um gut 16 Prozent auf 39,81 Mio. Euro an. Trotzdem fiel das operative Ergebnis hier um ein gutes Viertel auf 6,11 Mio. Euro zurück, was allerdings in erster Linie an dem 2015 zugeflossenen Erlös aus dem Verkauf der Beteiligung an der OctreoPharm Sciences liegt. Bereinigt um diesen Sondereffekt wäre das Segment-EBIT von 1,3 auf 4,0 Mio. Euro in die Höhe geschnellt. Bis zum Jahresende 2017 soll Radiopharma 41,7 Mio. Euro Umsatz und ein operatives Ergebnis von rund 5,0 Mio. Euro zum Konzerngewinn beisteuern – eine ordentliche Steigerung also. Insgesamt bestätigt Andreas Eckert damit seine schon vor einiger Zeit kommunizierte Planung, wonach für 2017 mit Umsätzen von etwa 150 Mio. Euro sowie einem EBIT von circa 10,6 Mio. Euro zu rechnen sei. Das auf die Anteilseigner entfallende Ergebnis je Aktie soll in den Bereich von 2,00 Euro vorstoßen, was einem Überschuss (vor Anteilen Dritter) von 10,6 Mio. Euro entspricht.

Per saldo bleibt die Investmentstory von Eckert & Ziegler für boersengefluester.de damit voll intakt. Der Titel überzeugt durch ein vergleichsweise stabiles Grundrauschen bei Umsatz und Ergebnis und ist – gemessen daran – recht günstig bewertet. Dafür müssen die Investoren Abstriche beim Wachstumspotenzial machen. Das enttäuschende Jahr 2014 einmal ausgeklammert, bewegt sich das Ergebnis je Aktie seit 2010 in einem engen Korridor zwischen 1,70 und 2,00 Euro. Gemessen daran hat sich die Notiz des im Prime Standard gelisteten Small Caps sogar ganz gut entwickelt – perspektivisch halten wir Regionen von 30 Euro (wie zuletzt Anfang 2014) für eine realistische Größenordnung.