Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Während es zurzeit an Gewinnwarnungen nur so kracht an der Börse, schafft Varta ein kleines Kunststück: Pünktlich zur Vorlage des Halbjahresberichts setzt der Batteriehersteller seine Prognosen für 2019 bereits zum zweiten Mal herauf. Demnach rechnet der SDAX-Konzern nun mit einem um Sondereffekte aus Optionsprogrammen bereinigten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 72 bis 76 Mio. Euro – bei Erlösen zwischen 320 und 330 Mio. Euro. Ins Jahr gestartet war Varta mit einer EBITDA-Vorschau von 61 bis 64 Mio. Euro, korrigierte diese Anfang Mai jedoch auf eine Spanne von 64 bis 67 Mio. Euro. „Als Innovations- und Marktführer profitieren wir enorm vom starken Markenwachstum und der hohen Nachfrage nach unseren Lithium-Ionen Batterien“, sagt CEO Herbert Schein.

Am Kapitalmarkt kommt die Story um neue Anwendungen wie kabellose Kopfhörer für Smartphones oder den boomenden Markt für Hörgerätebatterien super an – die Varta-Aktie ist mit einem Kursplus von in der Spitze 188 Prozent seit Jahresbeginn 2019 der absolute Überflieger aus dem SDAX. Selbst die im Juni zu 46,70 Euro durchgeführte Kapitalerhöhung mit einem Netto-Emissionserlös von knapp 103 Mio. Euro – mit dem Geld will Varta die Produktionskapazitäten für wiederaufladbare Lithium-Ionen Batteriezellen deutlich vergrößern – sorgte nur für einen kurzen Hänger an der Börse. Soweit klingt alles nach der perfekten Investmentstory. Fakt ist allerdings auch, dass die Marktkapitalisierung von Varta weit schneller gestiegen ist, als sich die fundamentalen Rahmendaten verbessert haben.

Mittlerweile türmt sich der Börsenwert des Unternehmens aus Ellwangen auf 2.781 Mio. Euro – verglichen mit 950 Mio. Euro zum Jahresbeginn 2019. Auf Basis des für das laufende Jahr von boersengefluester.de erwarteten Netto-Ergebnisses käme die Varta-Aktie damit auf ein Kurs-Gewinn-Verhältnis (KGV) von rund 68. Nun möchte bestimmt kein Investor 68 Jahre warten, um seinen Einstandskurs – bei als konstant unterstellten Gewinnen – zu sehen. Trotz der zurzeit bombastischen Ergebnisdynamik; realistischer wäre wohl ein KGV zwischen 20 und maximal 30. Zur Vereinfachung setzen wir das „faire“ KGV an dieser Stelle bei 25 an. Um diese Größenordnung zu erreichen, müsste Varta beim momentanen Kurs von knapp 69 Euro ein Ergebnis je Aktie von rund 2,75 Euro erzielen. Das heißt aber auch: Bezogen auf den für 2019 von uns erwarten Gewinn je Aktie von etwa 1,00 Euro, müsste Varta in den kommenden fünf Jahren (als überschaubaren Zeitraum) den Überschuss um jeweils über 22 Prozent steigern, um 2024 dann tatsächlich auf ein Ergebnis je Aktie von 2,75 Euro zu kommen. Dabei dürfte der Aktienkurs freilich noch nicht einmal steigen, um das 2024er-KGV von 25 zu zeigen.

Mittlerweile türmt sich der Börsenwert des Unternehmens aus Ellwangen auf 2.781 Mio. Euro – verglichen mit 950 Mio. Euro zum Jahresbeginn 2019. Auf Basis des für das laufende Jahr von boersengefluester.de erwarteten Netto-Ergebnisses käme die Varta-Aktie damit auf ein Kurs-Gewinn-Verhältnis (KGV) von rund 68. Nun möchte bestimmt kein Investor 68 Jahre warten, um seinen Einstandskurs – bei als konstant unterstellten Gewinnen – zu sehen. Trotz der zurzeit bombastischen Ergebnisdynamik; realistischer wäre wohl ein KGV zwischen 20 und maximal 30. Zur Vereinfachung setzen wir das „faire“ KGV an dieser Stelle bei 25 an. Um diese Größenordnung zu erreichen, müsste Varta beim momentanen Kurs von knapp 69 Euro ein Ergebnis je Aktie von rund 2,75 Euro erzielen. Das heißt aber auch: Bezogen auf den für 2019 von uns erwarten Gewinn je Aktie von etwa 1,00 Euro, müsste Varta in den kommenden fünf Jahren (als überschaubaren Zeitraum) den Überschuss um jeweils über 22 Prozent steigern, um 2024 dann tatsächlich auf ein Ergebnis je Aktie von 2,75 Euro zu kommen. Dabei dürfte der Aktienkurs freilich noch nicht einmal steigen, um das 2024er-KGV von 25 zu zeigen.

Foto: Varta AG

...

Varta

Kurs: 1,25

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 869,58 | 902,93 | 806,92 | 820,00 | 760,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 212,63 | 282,18 | 66,99 | 47,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 24,45 | 31,25 | 8,30 | 5,73 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 146,01 | 186,51 | -188,01 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 16,79 | 20,66 | -23,30 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 95,51 | 125,96 | -200,42 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 10,98 | 13,95 | -24,84 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 232,86 | 114,50 | 20,38 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 2,36 | 3,12 | -4,96 | -3,34 | -190,00 | -0,14 | -0,03 | |

| Dividend per share8 | 2,48 | 2,48 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Unterstellt man zusätzlich, dass auch die Notiz bis Ende 2024 noch um jeweils 10 Prozent klettern würde, müsste der Batteriehersteller für 2024 bereits ein Ergebnis je Aktie von gut 4,40 ausweisen, um auf besagtes KGV von 25 zu kommen. Das wiederum würde ein durchschnittliches Gewinnwachstum von etwa 35 Prozent unterstellen: Ein gewaltiger Kraftakt, auch wenn die derzeitigen Wachstumsraten das scheinbar hergeben. Zum Halbjahr 2019 zog das bereinigte EBITDA von 23,11 auf 35,85 Mio. Euro an. Das Ergebnis je Aktie kletterte dabei um knapp 43 Prozent auf 0,50 Euro.

Allerdings wird es auch für Varta immer schwerer werden, das Tempo zu halten, dafür sorgt allein der Basiseffekt. Boersengefluester.de bleibt daher dabei: So lässig die Investmentstory von Varta ist, so üppig ist auch die Bewertung der Aktie. Wem bei den fundamentalen Kennzahlen eher schwindelig wird, sichert sich über ein Short-Investment ab. In Frage kommt etwa der Turbo-Short der DZ BANK mit der WKN DF4XA0 mit einem Hebel von 1,55 und einer Knock-out-Schwelle bei gut 112 Euro.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Varta | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0TGJ5 | DE000A0TGJ55 | AG | 53,26 Mio € | 19.10.2017 | ||

* * *

© boersengefluester.de | Redaktion

Schon irgendwie komisch: Da lieferte Centrotec Sustainable Mitte Mai durchaus ansprechende Zahlen zum ersten Quartal 2019 – und dennoch blieb eine nennenswerte Reaktion der Investoren aus. Dabei wird der Anteilschein des Spezialisten für Heizungs- und Klimaanlagen, Wärmepumpen und auch Medizintechnikprodukten zu einem Kennzahlenmix gehandelt, den man sonst nur noch selten auf dem Kurszettel findet. Jedenfalls empfindet boersengefluester.de ein KGV von etwas mehr als zehn, ein Kurs-Buchwert-Verhältnis (KBV) von knapp unter eins sowie eine Dividendenrendite von 2,5 Prozent als eine charmante Kombination; insbesondere in der jetzigen Börsenphase. Umso gespannter sind wir, wie die Investoren den für den 14. August 2019 angesetzten Halbjahresbericht aufnehmen werden. Voraussagen lässt sich eine Tendenz freilich nicht, doch im Grunde wäre es bereits ausreichend, wenn Centrotec Sustainable den operativen Schwung aus dem Auftaktviertel einigermaßen mitgenommen hätte und die Prognosen für das Gesamtjahr bestätigt.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Demnach wäre für 2019 mit Erlösen zwischen 620 und 640 Mio. Euro sowie einem Ergebnis vor Zinse und Steuern (EBIT) in einer Bandbreite von 31 bis 33 Mio. Euro zu rechnen. Sollten beide Größen am oberen Ende liegen, würde die Gesellschaft mit Sitz in Brilon bei der operativen Rendite zumindest wieder leicht über der Marke von fünf Prozent liegen – nachdem diese Größenordnung 2018 und 2017 jeweils knapp verfehlt wurde. Theoretisch hätte Centrotec wohl auch im Auftaktviertel 2019 mehr Rendite als die ausgewiesenen knapp 2,7 Prozent zeigen können, doch die Kosten für die nur alle zwei Jahre stattfindende Leitmesse ISH in Frankfurt drückten auf die Profitabilität.

Mittelfristig peilt das Management aber ohnehin ganz anderen Regionen an: nämlich EBIT-Renditen zwischen sieben und acht Prozent. Die neu entfachte Klimaschutzdebatte sollte für Centrotec dabei förderlich sein, immerhin ist das Unternehmen sehr aktiv in der energetischen Renovierung von Gebäuden. Gut zu wissen ist vermutlich auch, dass die Gesellschaft 1.764.470 eigene Aktien – das entspricht einer Quote von immerhin 9,8 Prozent – im Bestand hat, die man bei der Berechnung des Börsenwerts und auch der Ermittlung der Aktienkennzahlen gedanklich abziehen kann. De facto wird der im Prime Standard gelistete Titel dann mit einem Abschlag von 20 Prozent zum Buchwert gehandelt. Noch gibt es aber keine klare Ansage, was mit den bislang zurückgekauften eigenen Aktien passieren soll.

Das wäre aber schon insofern wichtig, weil sich Centrotec auf der jüngsten Hauptversammlung am 18. Juni 2019 erneut ein umfangreiches Rückkaufprogramm hat genehmigen lassen, was gegenwärtig jedoch kaum umgesetzt werden kann, da der Gesamtbestand an eigenen Aktien nicht die Schwelle von zehn Prozent überschreiten darf. Demnach müsste das Unternehmen vorab also einen Teil der eigenen Aktien einziehen, über die Börse veräußern oder als Akquisitionswährung einsetzen. Schon allein aus diesem Grund verspricht die Centrotec-Aktie jede Menge Spannung in den kommenden Monaten. Am 22. August wird boersengefluester.de zudem auf dem von Montega organisierten 3. Hamburger Investoren Tag HIT vor Ort sein, wo unter anderem auch Centrotec Sustainable präsentieren wird. Die Analysten von HSBC sind mit einem Kursziel von 19 Euro derzeit am zuversichtlichsten für den Anteilschein, aber auch das Kursziel 15,20 Euro von Warburg Research lässt noch ausreichend Spielraum nach oben.

Mittelfristig peilt das Management aber ohnehin ganz anderen Regionen an: nämlich EBIT-Renditen zwischen sieben und acht Prozent. Die neu entfachte Klimaschutzdebatte sollte für Centrotec dabei förderlich sein, immerhin ist das Unternehmen sehr aktiv in der energetischen Renovierung von Gebäuden. Gut zu wissen ist vermutlich auch, dass die Gesellschaft 1.764.470 eigene Aktien – das entspricht einer Quote von immerhin 9,8 Prozent – im Bestand hat, die man bei der Berechnung des Börsenwerts und auch der Ermittlung der Aktienkennzahlen gedanklich abziehen kann. De facto wird der im Prime Standard gelistete Titel dann mit einem Abschlag von 20 Prozent zum Buchwert gehandelt. Noch gibt es aber keine klare Ansage, was mit den bislang zurückgekauften eigenen Aktien passieren soll.

Das wäre aber schon insofern wichtig, weil sich Centrotec auf der jüngsten Hauptversammlung am 18. Juni 2019 erneut ein umfangreiches Rückkaufprogramm hat genehmigen lassen, was gegenwärtig jedoch kaum umgesetzt werden kann, da der Gesamtbestand an eigenen Aktien nicht die Schwelle von zehn Prozent überschreiten darf. Demnach müsste das Unternehmen vorab also einen Teil der eigenen Aktien einziehen, über die Börse veräußern oder als Akquisitionswährung einsetzen. Schon allein aus diesem Grund verspricht die Centrotec-Aktie jede Menge Spannung in den kommenden Monaten. Am 22. August wird boersengefluester.de zudem auf dem von Montega organisierten 3. Hamburger Investoren Tag HIT vor Ort sein, wo unter anderem auch Centrotec Sustainable präsentieren wird. Die Analysten von HSBC sind mit einem Kursziel von 19 Euro derzeit am zuversichtlichsten für den Anteilschein, aber auch das Kursziel 15,20 Euro von Warburg Research lässt noch ausreichend Spielraum nach oben.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Centrotec Sustainable im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Centrotec-Aktie 7,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Foto: Centrotec Sustainable AG (Klimasystem 10KG-Top)

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Centrotec Sustainable im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Centrotec-Aktie 7,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Foto: Centrotec Sustainable AG (Klimasystem 10KG-Top)

...

Centrotec

Kurs: 63,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 718,98 | 290,76 | 323,28 | 323,74 | 270,59 | 315,00 | 0,00 | |

| EBITDA1,2 | 87,71 | 40,58 | 34,27 | 29,87 | 8,70 | 32,00 | 0,00 | |

| EBITDA-margin %3 | 12,20 | 13,96 | 10,60 | 9,23 | 3,22 | 10,16 | 0,00 | |

| EBIT1,4 | 48,80 | 23,59 | 12,77 | 8,68 | -14,07 | 9,00 | 0,00 | |

| EBIT-margin %5 | 6,79 | 8,11 | 3,95 | 2,68 | -5,20 | 2,86 | 0,00 | |

| Net profit1 | 29,03 | 58,03 | 36,39 | 701,42 | -96,04 | 6,00 | 0,00 | |

| Net-margin %6 | 4,04 | 19,96 | 11,26 | 216,66 | -35,49 | 1,91 | 0,00 | |

| Cashflow1,7 | 81,51 | 75,79 | 58,13 | 6,30 | 16,13 | 29,00 | 0,00 | |

| Earnings per share8 | 2,08 | 4,39 | 2,66 | 55,08 | -7,76 | 0,47 | 0,90 | |

| Dividend per share8 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Centrotec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540750 | DE0005407506 | SE | 784,10 Mio € | 08.12.1998 | Kaufen | |

* * *

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Centrotec Sustainable im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Centrotec-Aktie 7,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Foto: Centrotec Sustainable AG (Klimasystem 10KG-Top)

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Centrotec Sustainable im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Centrotec-Aktie 7,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Foto: Centrotec Sustainable AG (Klimasystem 10KG-Top)

...

© boersengefluester.de | Redaktion

Den Aktionären von Takkt zeigt die Börse schon eine ganze Weile ihr unschönes Gesicht. Seit dem Hoch von Anfang Februar 2018 bei etwas mehr als 23 Euro hat der Anteilschein des B2B-Versandhändlers für Büro-, Industrie und Gastronomieartikel nun bereits um 47 Prozent an Wert eingebüßt. Selbst unter Berücksichtigung der zwischenzeitlich gezahlten Dividenden reduziert sich das Minus nur auf 41 Prozent. Dabei ging der Kursabschwung bereits los, als von Gewinnwarnungen an der Börse noch gar keine Rede war. Doch Takkt ist ein feiner Sensor für konjunkturelle Strömungen, wobei die Stuttgarter zunächst unter der schwachen Nachfrage von Kunden im US-Lebensmitteleinzelhandel sowie den Auswirkungen eines nicht verlängerten Rahmenabkommens mit einem wichtigen staatlichen Kunden bei der US-Gesellschaft Hubert zu leiden hatten. Pluspunkte konnte Takkt derweil für die beherzte Umsetzung der Digitalstrategie sammeln, für die das Management für den Zeitraum von 2016 bis 2020 immerhin 50 Mio. Euro an Investitionen reserviert hat.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Immerhin steht das Geschäftsmodell von Takkt mitten in einem massiven Umwälzungsprozess, der weit mehr ausmacht als die Umstellung von Katalogen auf Webseiten. „Es geht um organisatorische und um kulturelle Veränderungen im Unternehmen“, sagt Takkt-Finanzvorstand Dr. Claude Tomaszewski im Hintergrundgespräch mit boersengefluester.de. Just in dieser Phase weht der Gesellschaft nun allerdings auch eine rauere Konjunkturluft entgegen. Zum Halbjahr musste Takkt seine Prognose für die zu erwartende EBITDA-Marge bereits auf eine Bandbreite von 12 bis 14 Prozent eingrenzen – nachdem die obere Markierung für die Relation von Umsatz zu Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zuvor bei 16 Prozent angezeichnet war. Hauptszenario bleibt vorerst jedoch ein leicht organisches Wachstum. Letztlich ist die große Frage, wie weit es auch die Kunden aus dem Dienstleistungssektor mit nach unten zieht, nachdem der Industriebereich bereits seit einiger Zeit spürbar schwächelt.

Wenn es ungünstig läuft, wird Takkt 2019 eher im unteren Bereich der EBITDA-Spanne von 12 bis 14 Prozent ankommen und möglicherweise sogar einen leicht rückläufigen organischen Umsatz hinnehmen müssen. Klar, dass boersengefluester.de wissen will, ob Takkt mit dem geänderten Renditeszenario ausreichend vorgesorgt hat. „Wir haben leider auch keine Glaskugel", sagt Tomaszewski. Nach Meinung von boersengefluester.de müsste aber schon einiges passieren, um das Renditeziel zu verfehlen. Zur Einordnung: Zum Halbjahr weist der SDAX-Konzern eine EBITDA-Rendite von 12,9 Prozent aus. Den Anhängern von Extremszenarien sei gesagt, dass Takkt nach dem Ausbruch der Finanzkrise für 2009 einen organischen Erlösrückgang von etwas mehr als einem Viertel sowie ein Abschmelzen der EBITDA-Marge auf knapp 9,4 Prozent zu verkraften hatte – bei einem freilich weiterhin sehr stattlichen Cashflow aus dem operativen Geschäft.

Doch soweit muss es natürlich nicht kommen. Längst haben sich die Schwaben eine strenge Kostendisziplin verordnet. Marketing, Personal, Reisekosten: Optimiert wird, wo es eben geht. Dabei haben die Maßnahmen rund um die Digitale Transformation noch immer „unbedingte Vorfahrt“, wie es bei Takkt offiziell heißt. Ob die für 2019 und 2020 jeweils budgetierten 12 Mio. Euro fürs Digitalgeschäft am Ende tatsächlich ausgeschöpft werden, bleibt indes abzuwarten. Ausgemachte Sache ist jedoch bereits jetzt, dass die Rolle der Takkt AG geschärft werden soll, um die Wertsteigerung der einzelnen Konzerngesellschaften noch forcierter voranzutreiben. Zudem passt das Management die Akquisitionsstrategie insofern an, dass künftig auch Erweiterungen der Wertschöpfungskette in Richtung Fertigung oder Dienstleistungen ein Thema sind. Für Takkt wäre das insofern Neuland, weil es bei den bisherigen Zukäufen im Grunde immer um reine Handelsunternehmen ging – wenn auch mit unterschiedlichen Ausrichtungen. Beachtlich ist aber ohnehin, dass Takkt bei den Zukäufen durchaus Mut beweist und neue Dinge ausprobiert.

Wenn es ungünstig läuft, wird Takkt 2019 eher im unteren Bereich der EBITDA-Spanne von 12 bis 14 Prozent ankommen und möglicherweise sogar einen leicht rückläufigen organischen Umsatz hinnehmen müssen. Klar, dass boersengefluester.de wissen will, ob Takkt mit dem geänderten Renditeszenario ausreichend vorgesorgt hat. „Wir haben leider auch keine Glaskugel", sagt Tomaszewski. Nach Meinung von boersengefluester.de müsste aber schon einiges passieren, um das Renditeziel zu verfehlen. Zur Einordnung: Zum Halbjahr weist der SDAX-Konzern eine EBITDA-Rendite von 12,9 Prozent aus. Den Anhängern von Extremszenarien sei gesagt, dass Takkt nach dem Ausbruch der Finanzkrise für 2009 einen organischen Erlösrückgang von etwas mehr als einem Viertel sowie ein Abschmelzen der EBITDA-Marge auf knapp 9,4 Prozent zu verkraften hatte – bei einem freilich weiterhin sehr stattlichen Cashflow aus dem operativen Geschäft.

Doch soweit muss es natürlich nicht kommen. Längst haben sich die Schwaben eine strenge Kostendisziplin verordnet. Marketing, Personal, Reisekosten: Optimiert wird, wo es eben geht. Dabei haben die Maßnahmen rund um die Digitale Transformation noch immer „unbedingte Vorfahrt“, wie es bei Takkt offiziell heißt. Ob die für 2019 und 2020 jeweils budgetierten 12 Mio. Euro fürs Digitalgeschäft am Ende tatsächlich ausgeschöpft werden, bleibt indes abzuwarten. Ausgemachte Sache ist jedoch bereits jetzt, dass die Rolle der Takkt AG geschärft werden soll, um die Wertsteigerung der einzelnen Konzerngesellschaften noch forcierter voranzutreiben. Zudem passt das Management die Akquisitionsstrategie insofern an, dass künftig auch Erweiterungen der Wertschöpfungskette in Richtung Fertigung oder Dienstleistungen ein Thema sind. Für Takkt wäre das insofern Neuland, weil es bei den bisherigen Zukäufen im Grunde immer um reine Handelsunternehmen ging – wenn auch mit unterschiedlichen Ausrichtungen. Beachtlich ist aber ohnehin, dass Takkt bei den Zukäufen durchaus Mut beweist und neue Dinge ausprobiert.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Takkt im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Takkt-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 18 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Takkt im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Takkt-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 18 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Foto: TAKKT AG

...

Takkt

Kurs: 3,21

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.067,43 | 1.177,97 | 1.336,78 | 1.240,02 | 1.052,89 | 964,30 | 0,00 | |

| EBITDA1,2 | 92,58 | 112,64 | 132,12 | 111,86 | 55,69 | 19,80 | 0,00 | |

| EBITDA-margin %3 | 8,67 | 9,56 | 9,88 | 9,02 | 5,29 | 2,05 | 0,00 | |

| EBIT1,4 | 52,38 | 73,92 | 80,79 | 38,87 | -40,50 | -138,90 | 0,00 | |

| EBIT-margin %5 | 4,91 | 6,28 | 6,04 | 3,14 | -3,85 | -14,40 | 0,00 | |

| Net profit1 | 37,23 | 57,03 | 59,29 | 24,55 | -41,29 | -123,35 | 0,00 | |

| Net-margin %6 | 3,49 | 4,84 | 4,44 | 1,98 | -3,92 | -12,79 | 0,00 | |

| Cashflow1,7 | 120,52 | 56,32 | 84,42 | 106,44 | 93,86 | 96,00 | 0,00 | |

| Earnings per share8 | 0,57 | 0,87 | 0,90 | 0,38 | -0,64 | -1,50 | 0,28 | |

| Dividend per share8 | 1,10 | 1,10 | 1,00 | 1,00 | 0,60 | 0,00 | 0,20 | |

Quelle: boersengefluester.de and company details

Zusammengefasst werden diese Investments in der „Newport-Gruppe“ innerhalb des Geschäftsbereichs Takkt Europe. Jüngster Neuzugang ist der auf Gastronomieausstattung spezialisierte E-Commerce-Händler XXLhoreca (horeca = Hotel, Restaurant, Catering) mit einem Umsatz von zuletzt rund 14 Mio. Euro und einer zweistelligen EBITDA-Marge für einen Kaufpreis von 19,5 Mio. Euro. Dem Vernehmen nach legte Takkt für die ausschließlich online aktive XXLhoreca den Faktor 8,5 auf die Relation von Enterprise Value (EV) zu EBITDA auf den Tisch. Zur Einordnung: Grundsätzlich ist Takkt bereit, Multiples zwischen 7 und 10 als Kaufpreis zu akzeptieren. Vor diesem Hintergrund hat sich das Unternehmen den Zukauf also durchaus was kosten lassen, zumal Takkt selbst gerade einmal mit dem 6,8-fachen von EV zu EBITDA (für 2019) an der Börse bewertet wird. Freilich genau in dieser niedrigen Bewertung liegt auch die wesentliche Chance für die Aktie.

Immerhin ist Takkt ein relevantes Unternehmen auf dem Markt und verfügt über belastbare Bilanzen. Auf die lange Sicht sollte der Titel – 50,2 Prozent der Aktien hält die Beteiligungsgesellschaft Franz Haniel & Cie. – damit ein schönes Value-Investment mit ansprechender Dividendenrendite sein. Jedenfalls scheint uns momentan bereits sehr viel an konjunkturellen Risiken eingepreist zu sein. Aber trotz aller Veränderungsprozesse, die die Stuttgarter angestoßen haben: „Dass wir mit dem Verkauf von langlebigen Gebrauchsgütern eher zyklisch sind, können wir nicht vermeiden“, räumt Finanzvorstand Tomaszewski unumwunden ein. Eine gute Halten-Position ist die Aktie jedoch allemal.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Takkt im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Takkt-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 18 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Takkt im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Takkt-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 18 von maximal 30 Punkten. Da ist also noch Luft nach oben.[/sws_yellow_box]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Takkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 744600 | DE0007446007 | AG | 213,23 Mio € | 15.09.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Vor ziemlich genau einem Jahr befand sich die Aktie von Dr. Hönle (Kürzel: HNL) noch im Kursolymp. Insbesondere die rasante Entwicklung im Bereich Klebstoffe – die eigentlich im Bereich UV-Technik tätige Gesellschaft agiert hier als Zulieferer für die Smartphone-Industrie – ließ Gewinn und Aktienkurs rasant in die Höhe schnellen. In der Spitze brachte es das im September 2018 in den SDAX aufgerückte Unternehmen am 1. August 2018 bei einem All-Time-High von 88,60 Euro auf einen Börsenwert von 488,4 Mio. Euro. Mittlerweile hat Dr. Hönle fast 47 Prozent davon verloren und die Notiz ist zuletzt bis an die Marke von 47 Euro geknickt. Die aktuelle Marktkapitalisierung beläuft sich auf knapp 260 Mio. Euro. Grund für den jüngsten Kursrutsch ist, dass die Gräfelfinger ihre bereits Ende April vorsichtiger formulierte Prognose für 2018/19 (30. September) kräftig gestutzt haben.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Demnach sollen die Erlöse für das Gesamtjahr nun nur noch zwischen 105 und 110 Mio. Euro liegen – statt bislang im unteren Bereich der Spanne von 115 bis 130 Mio. Euro. Das daraus zu erwartende Ergebnis vor Zinsen und Steuern (EBIT) kürzte das Management auf 17 bis 19 Mio. Euro. Zuvor rechnete Dr. Hönle noch mit einem Betriebsgewinn von 22 bis 30 Mio. Euro, wobei auch hier der untere Sektor als wahrscheinlicher galt. „Nach derzeitigem Kenntnisstand wird sich die Änderung der Lieferantenstrategie eines großen Endkunden auf die Umsatzentwicklung der Hönle Gruppe im Segment Klebstoffe negativ auswirken“, heißt es offiziell. Im Klartext heißt das nicht anderes, als dass die Gesellschaft einen wichtigen Kunden entweder ganz verloren hat oder der Rahmenvertrag massiv eingedampft wurde. Keine Frage: Gemessen am Umfang der Gewinnwarnung sieht der Verlust an Marktkapitalisierung enorm aus. Aber so ist das an der Börse nunmal, schließlich ging die Rally vorher auch mit extremen Tempo nach Richtung Norden ab.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Dr. Hönle im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Dr. Hönle-Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

[sws_blue_box box_size="640"]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Dr. Hönle im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Dr. Hönle-Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]...

Dr. Hönle

Kurs: 9,88

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-margin %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-margin %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Net profit1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Net-margin %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Earnings per share8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividend per share8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Gleichwohl kann es nicht schaden, die Dinge ein wenig zurechtzurücken: Mit einem EBIT von vermutlich rund 18 Mio. Euro wird Dr. Hönle im laufenden Geschäftsjahr auf das zweitbeste Ergebnis in der Firmenhistorie zusteuern. Das ist bestimmt kein Weltuntergang. Neu gerechnet werden musste aber insofern, weil die Analysten von Warburg Research noch vor nicht allzu langer Zeit davon ausgingen, dass Dr. Hönle künftig dauerhaft operative Ergebnisse oberhalb von 30 Mio. Euro – mit Drang Richtung 40 Mio. Euro – wird erzielen können. Diese Erwartungshaltung dürfte nicht mehr realistisch sein, dementsprechend gerechtfertigt auch der spürbare Kursrückgang. Je nach Börsenphase kann es auch noch ein Stück tiefer gehen, die „Klebstoffrally“ der Dr. Hönle-Aktie setzte Ende 2017 bei Kursen von rund 38 Euro ein.

Per saldo besteht auf dem aktuellen Niveau aber kein unmittelbarer Handlungsbedarf. Wer das Papier über den Abschwung hinaus im Depot behalten hat, wird nun vermutlich kaum mit Verlust verkaufen wollen. Für einen Neueinstieg kann es andererseits aber noch immer ein wenig zu früh sein. Interessant wird indbesondere , ob die Stabilisierungszone im Bereich um 44 Euro vom Jahreswechsel 2018/19 halten wird. Den kompletten Neun-Monats-Bericht legt Dr. Hönle am 9. August 2019 vor. Möglich außerdem, dass die Gesellschaft bei der nächsten Indexüberprüfung am 4. September bereits wieder ihren SDAX-Platz hergeben muss. Das wiederum fände boersengefluester.de gar nicht so schlimm.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 515710 | DE0005157101 | AG | 60,93 Mio € | 24.01.2001 | Halten | |

* * *

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Dr. Hönle im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Dr. Hönle-Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

[sws_blue_box box_size="640"]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Dr. Hönle im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 6,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Dr. Hönle-Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]...

© boersengefluester.de | Redaktion

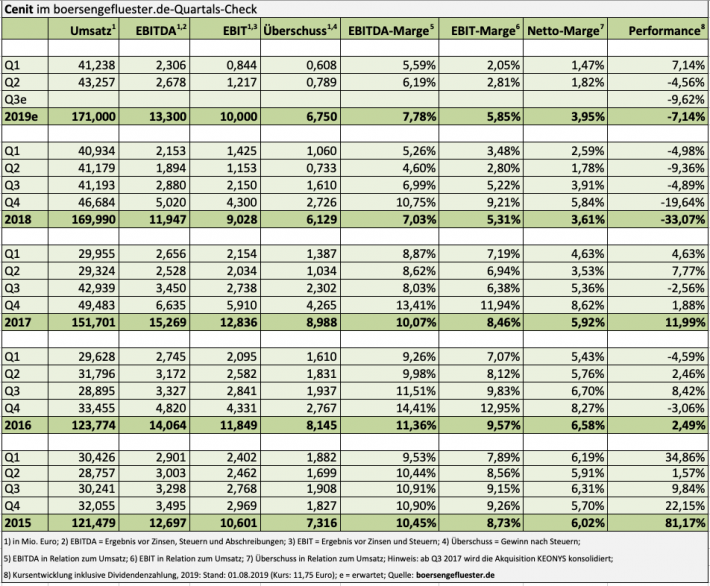

Besonders einfach macht es Cenit seinen Aktionären nicht gerade, aus den Zwischenberichten valide Rückschlüsse auf den Fitnessgrad des Softwareanbieters und IT-Dienstleiters zu ziehen. Dafür fehlt es an Erläuterungen, beziehungsweise einordnenden Sätzen des Vorstands. Der positive Aspekt vorweg: An der Prognose für 2019, wonach sich der Umsatz mit rund 170 Mio. Euro weitgehend auf Vorjahresniveau bewegen soll und das Ergebnis vor Zinsen und Steuern (EBIT) auf etwa 10 Mio. Euro klettern soll, hält das Management fest. Allerdings müssen sich die Stuttgarter beim Betriebsergebnis noch mächtig strecken, denn zum Halbjahr 2019 steht bislang erst ein EBIT von 2,06 Mio. Euro zu Buche. Ingesamt hat Cenit zwar einen Teil des schwachen Auftaktviertels 2019 weggebügelt. Ob das jedoch reicht, um am Ende auf ein Betriebsergebnis von 10 Mio. Euro zu kommen, ist zumindest spekulativ. Schließlich sind die Materialaufwendungen im zweiten Quartal nochmals gestiegen. Das seit Jahresbeginn 2019 merklich ausgeweitete Delta zum EBITDA hängt indes mit den im Zuge der geänderten Bilanzierungsvorschriften (IFRS 16) spürbar höheren Abschreibungen zusammen.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Positiv ist indes, dass der margenträchtige Umsatz mit eigener Software im ersten Halbjahr um mittlerweile gut zwölf Prozent auf 7,60 Mio. Euro geklettert ist. Hier lag Cenit nach drei Monaten 2019 noch um etwas mehr als 5,9 Prozent hinter dem entsprechenden Vorjahreswert zurück. Hintergrund: 2018 mussten die Schwaben noch mit Entwicklungsverzögerungen einräumen, die sich – trotz eines Jahresschlussspurts – nicht voll kompensieren ließen. Die Zahlen für das zweite Quartal 2019 legen zumindest die Vermutung nahe, dass Cenit dieses Problem nun aus der Welt geschafft hat. Zudem wäre sonst wohl auch kaum zu erklären, warum die Gesellschaft an ihren Jahreszielen festhält. Hoffnung macht auch, dass der Auftragsbestand auf Konzernebene mit 56,75 Mio. Euro um rund 5,8 Prozent über Vorjahr liegt. An der Börse kommt das Halbjahres-Update gut an, zumindest geht es mit dem Aktienkurs um drei Prozent auf 11,75 Euro gen Norden. Dieser Anstieg ist freilich insofern zu relativieren, weil er von einem Niveau ausgeht, welches gerade einmal dem von Ende 2014 entspricht. So hat der Anteilschein von Cenit allein in den vergangenen 52 Wochen um rund 30 Prozent an Wert eingebüßt. Auf Sicht von zwei Jahren liegt der Titel um die Hälfte hinten.

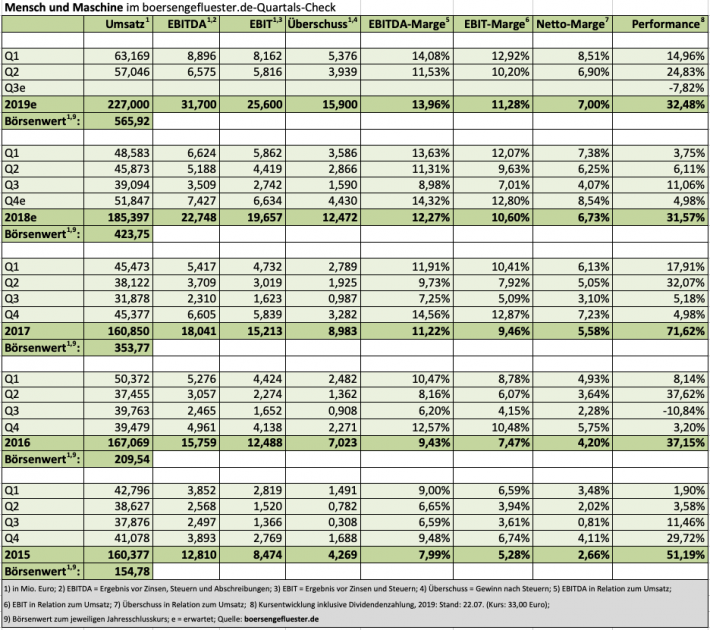

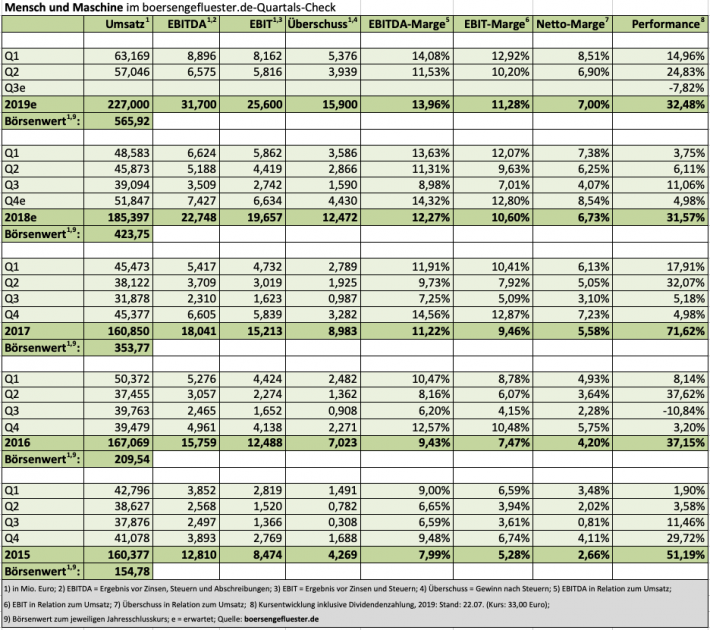

Alles andere als eine schöne Entwicklung, zumal einigermaßen vergleichbare Aktien wie zum Beispiel Mensch und Maschine in dieser Phase massiv in die Höhe geschossen sind. Und so bleibt fast nur die Aussage, wenn man diese Entwicklung denn überhaupt positiv sehen kann, dass die Cenit-Aktie den Crash vermutlich schon hinter sich hat. Bewertungstechnisch sieht das Papier nämlich längst sehr attraktiv aus, vorausgesetzt CEO Kurt Bengel kann seine Prognosen einlösen. So beträgt die Marktkapitalisierung der bankschuldenfreien Gesellschaft auf dem aktuellen Niveau rund 98 Mio. Euro. Abzüglich der liquiden Mittel von fast 23 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value) von gut 75 Mio. Euro. Demnach würde Cenit also gerade einmal mit dem 7,5fachen des für 2019 zu erwartenden Betriebsergebnisses gehandelt. Da gibt es nichts zu meckern.

[sws_yellow_box box_size="570"]

Alles andere als eine schöne Entwicklung, zumal einigermaßen vergleichbare Aktien wie zum Beispiel Mensch und Maschine in dieser Phase massiv in die Höhe geschossen sind. Und so bleibt fast nur die Aussage, wenn man diese Entwicklung denn überhaupt positiv sehen kann, dass die Cenit-Aktie den Crash vermutlich schon hinter sich hat. Bewertungstechnisch sieht das Papier nämlich längst sehr attraktiv aus, vorausgesetzt CEO Kurt Bengel kann seine Prognosen einlösen. So beträgt die Marktkapitalisierung der bankschuldenfreien Gesellschaft auf dem aktuellen Niveau rund 98 Mio. Euro. Abzüglich der liquiden Mittel von fast 23 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value) von gut 75 Mio. Euro. Demnach würde Cenit also gerade einmal mit dem 7,5fachen des für 2019 zu erwartenden Betriebsergebnisses gehandelt. Da gibt es nichts zu meckern.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Cenit

Kurs: 6,50

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Splitshire

...

© boersengefluester.de | Redaktion

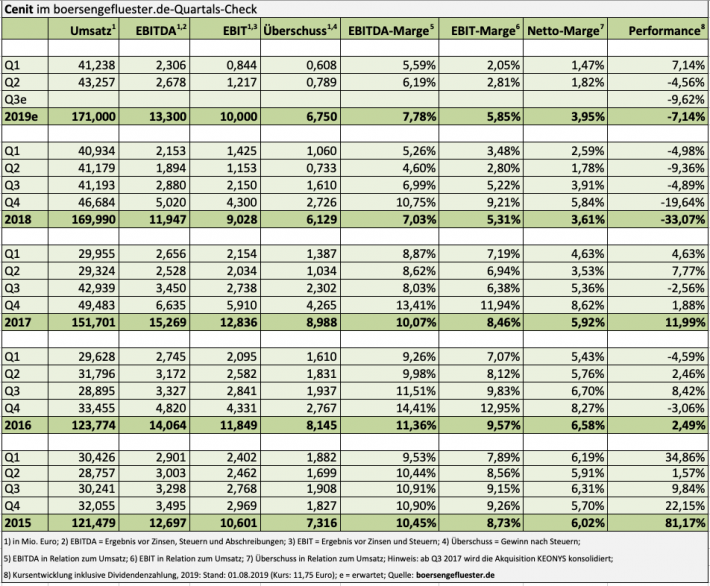

Die Dividendenausschüttung von Ende Mai 2019 war wie ein kollektives Verkaufssignal für die Aktie von bet-at-home.com. Kein Wunder: Immerhin lag die Dividendenrendite am Tag der Hauptversammlung bei knackigen 9,3 Prozent – lockte vorher also entsprechend Investoren an, die es in erster Linie auf die Gewinnausschüttung von 6,50 Euro je Aktie abgesehen hatten. Dass die Notiz des Anbieters von Online-Sportwetten und Casinoangeboten in den folgenden acht Wochen jedoch von 70 Euro bis fast an die Marke von 50 Euro korrigieren würde, hätte boersengefleuester.de nicht gedacht. Schließlich hatte bet-at-home.com erst kurz vorher unerwartet gute Zahlen für das Auftaktquartal 2019 veröffentlicht. Doch so recht trauten die Investoren dem Braten nicht, unter anderem weil die Abschottung der Schweizer Glücksspielmarkts erst mit Wirkung zum 1. Juli 2019 in Kraft getreten ist. In den Q1- und auch in den jetzt veröffentlichen Zahlen zum zweiten Quartal ist der Schweiz-Effekt also noch nicht enthalten. Dennoch: Mit dem Halbjahresbericht hat der Vorstand von bet-at-home.com einmal mehr gezeigt, dass er mit regulatorischen Risiken gut umgehen kann.

[sws_yellow_box box_size="570"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

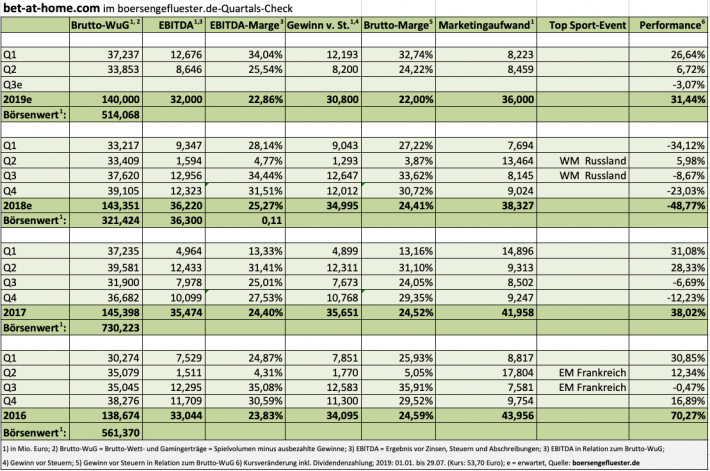

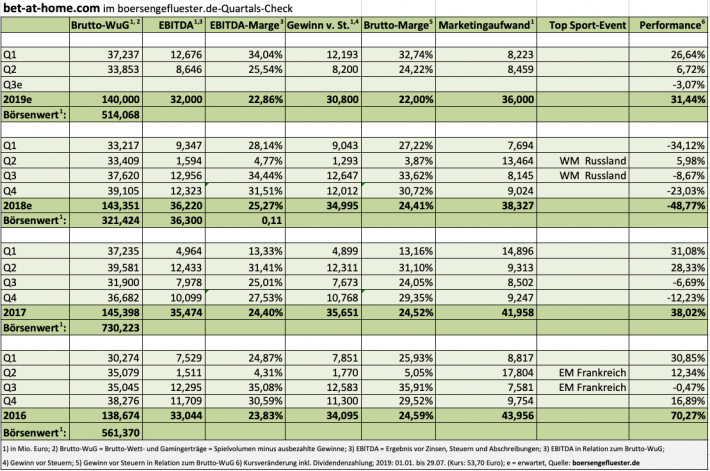

So haben sich die Brutto-Wett- und Gamingerträge – also das Spielvolumen minus ausbezahlter Gewinne – im zweiten Quartal 2019 bei 33,85 Mio. Euro eingependelt. Das sind zwar gut neun Prozent weniger als im direkten Vorquartal 2019, andererseits aber sogar ein Stück mehr als im zweiten Quartal 2018 – und da lief bereits die Fußball-WM in Russland. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) erreichte starke 8,65 Mio. Euro. Auch hier zur Erläuterung: Das EBITDA des direkten Vorquartals 2019 war mit 12,68 Mio. Euro zwar noch höher, allerdings auch durch einen steuerlichen Sondereffekt im Zusammenhang mit einer Jackpot-Auszahlung geprägt. Der Vergleichswert von gerade einmal 1,59 Mio. Euro aus dem zweiten Quartal 2018 wiederum, stand ganz im Zeichen der enormen Werbeausgaben im Zuge der WM in Russland und taugt somit auch nur bedingt als Vergleichswert. Fakt ist jedenfalls, dass die knapp 8,65 Mio. Euro das zweithöchste EBITDA sind, das bet-at-home.com jemals in einem zweiten Quartal erzielt hat. Lediglich im zweiten Quartal 2017 – ebenfalls einem Jahr ohne Fußball-WM oder –EM – verdienten die Österreicher mit 12,43 Mio. Euro noch ein Stück mehr.

So haben sich die Brutto-Wett- und Gamingerträge – also das Spielvolumen minus ausbezahlter Gewinne – im zweiten Quartal 2019 bei 33,85 Mio. Euro eingependelt. Das sind zwar gut neun Prozent weniger als im direkten Vorquartal 2019, andererseits aber sogar ein Stück mehr als im zweiten Quartal 2018 – und da lief bereits die Fußball-WM in Russland. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) erreichte starke 8,65 Mio. Euro. Auch hier zur Erläuterung: Das EBITDA des direkten Vorquartals 2019 war mit 12,68 Mio. Euro zwar noch höher, allerdings auch durch einen steuerlichen Sondereffekt im Zusammenhang mit einer Jackpot-Auszahlung geprägt. Der Vergleichswert von gerade einmal 1,59 Mio. Euro aus dem zweiten Quartal 2018 wiederum, stand ganz im Zeichen der enormen Werbeausgaben im Zuge der WM in Russland und taugt somit auch nur bedingt als Vergleichswert. Fakt ist jedenfalls, dass die knapp 8,65 Mio. Euro das zweithöchste EBITDA sind, das bet-at-home.com jemals in einem zweiten Quartal erzielt hat. Lediglich im zweiten Quartal 2017 – ebenfalls einem Jahr ohne Fußball-WM oder –EM – verdienten die Österreicher mit 12,43 Mio. Euro noch ein Stück mehr.

Insgesamt ist es wohl keine sonderliche Überraschung, dass das Vorstandsteam von bet-at-home.com die bisherigen Prognosen für das Gesamtjahr noch nicht antastet, schließlich steht der Schweiz-Effekt erst noch aus. Demnach ist weiterhin mit einem Brutto-Wett- und Gamingertrag in einer Bandbreite zwischen 130 und 143 Mio. Euro und einem EBITDA von 29 bis 33 Mio. Euro zu rechnen. Nachdem zum Halbjahr aber bereits ein operatives Ergebnis von 21,32 Mio. Euro in den Büchern steht, erscheint uns in der Prognose doch ein zunehmend großer Puffer enthalten zu sein. Umso gespannter ist boersengefluester.de auf die Kommentierung der Zahlen von Vorstand Michael Quatember, den wir am 30. Juli in Frankfurt nahe der Alten Oper treffen. Mit Blick auf den Aktienkurs erscheint uns die Korrektur der vergangenen Wochen jedenfalls reichlich üppig ausgefallen zu sein, auch wenn ein nicht unerheblicher Teil davon auf den Dividendenabschlag geht. Mit Vorlage der Halbjahreszahlen halten wir eine ausgeprägte Gegenbewegung Richtung Norden für wahrscheinlich, zumal auch die Kursziele der Analysten deutlich oberhalb der aktuellen Notiz liegen.

[sws_yellow_box box_size="570"]

Insgesamt ist es wohl keine sonderliche Überraschung, dass das Vorstandsteam von bet-at-home.com die bisherigen Prognosen für das Gesamtjahr noch nicht antastet, schließlich steht der Schweiz-Effekt erst noch aus. Demnach ist weiterhin mit einem Brutto-Wett- und Gamingertrag in einer Bandbreite zwischen 130 und 143 Mio. Euro und einem EBITDA von 29 bis 33 Mio. Euro zu rechnen. Nachdem zum Halbjahr aber bereits ein operatives Ergebnis von 21,32 Mio. Euro in den Büchern steht, erscheint uns in der Prognose doch ein zunehmend großer Puffer enthalten zu sein. Umso gespannter ist boersengefluester.de auf die Kommentierung der Zahlen von Vorstand Michael Quatember, den wir am 30. Juli in Frankfurt nahe der Alten Oper treffen. Mit Blick auf den Aktienkurs erscheint uns die Korrektur der vergangenen Wochen jedenfalls reichlich üppig ausgefallen zu sein, auch wenn ein nicht unerheblicher Teil davon auf den Dividendenabschlag geht. Mit Vorlage der Halbjahreszahlen halten wir eine ausgeprägte Gegenbewegung Richtung Norden für wahrscheinlich, zumal auch die Kursziele der Analysten deutlich oberhalb der aktuellen Notiz liegen.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von bet-at-home.com im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die bet-at-home.com-Aktie 11,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 21 von maximal 30 Punkten. Das ist doch eine ganz ordentliche Quote.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von bet-at-home.com im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die bet-at-home.com-Aktie 11,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 21 von maximal 30 Punkten. Das ist doch eine ganz ordentliche Quote.[/sws_yellow_box]

bet-at-home.com

Kurs: 2,82

Insgesamt ist es wohl keine sonderliche Überraschung, dass das Vorstandsteam von bet-at-home.com die bisherigen Prognosen für das Gesamtjahr noch nicht antastet, schließlich steht der Schweiz-Effekt erst noch aus. Demnach ist weiterhin mit einem Brutto-Wett- und Gamingertrag in einer Bandbreite zwischen 130 und 143 Mio. Euro und einem EBITDA von 29 bis 33 Mio. Euro zu rechnen. Nachdem zum Halbjahr aber bereits ein operatives Ergebnis von 21,32 Mio. Euro in den Büchern steht, erscheint uns in der Prognose doch ein zunehmend großer Puffer enthalten zu sein. Umso gespannter ist boersengefluester.de auf die Kommentierung der Zahlen von Vorstand Michael Quatember, den wir am 30. Juli in Frankfurt nahe der Alten Oper treffen. Mit Blick auf den Aktienkurs erscheint uns die Korrektur der vergangenen Wochen jedenfalls reichlich üppig ausgefallen zu sein, auch wenn ein nicht unerheblicher Teil davon auf den Dividendenabschlag geht. Mit Vorlage der Halbjahreszahlen halten wir eine ausgeprägte Gegenbewegung Richtung Norden für wahrscheinlich, zumal auch die Kursziele der Analysten deutlich oberhalb der aktuellen Notiz liegen.

[sws_yellow_box box_size="570"]

Insgesamt ist es wohl keine sonderliche Überraschung, dass das Vorstandsteam von bet-at-home.com die bisherigen Prognosen für das Gesamtjahr noch nicht antastet, schließlich steht der Schweiz-Effekt erst noch aus. Demnach ist weiterhin mit einem Brutto-Wett- und Gamingertrag in einer Bandbreite zwischen 130 und 143 Mio. Euro und einem EBITDA von 29 bis 33 Mio. Euro zu rechnen. Nachdem zum Halbjahr aber bereits ein operatives Ergebnis von 21,32 Mio. Euro in den Büchern steht, erscheint uns in der Prognose doch ein zunehmend großer Puffer enthalten zu sein. Umso gespannter ist boersengefluester.de auf die Kommentierung der Zahlen von Vorstand Michael Quatember, den wir am 30. Juli in Frankfurt nahe der Alten Oper treffen. Mit Blick auf den Aktienkurs erscheint uns die Korrektur der vergangenen Wochen jedenfalls reichlich üppig ausgefallen zu sein, auch wenn ein nicht unerheblicher Teil davon auf den Dividendenabschlag geht. Mit Vorlage der Halbjahreszahlen halten wir eine ausgeprägte Gegenbewegung Richtung Norden für wahrscheinlich, zumal auch die Kursziele der Analysten deutlich oberhalb der aktuellen Notiz liegen.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von bet-at-home.com im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die bet-at-home.com-Aktie 11,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 21 von maximal 30 Punkten. Das ist doch eine ganz ordentliche Quote.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von bet-at-home.com im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die bet-at-home.com-Aktie 11,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 21 von maximal 30 Punkten. Das ist doch eine ganz ordentliche Quote.[/sws_yellow_box]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-margin %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Net profit1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Net-margin %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Earnings per share8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividend per share8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der bet-at-home.com AG. Zwischen der bet-at-home.com AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aktie der bet-at-home.com AG.[/sws_grey_box]

Foto:

...

© boersengefluester.de | Redaktion

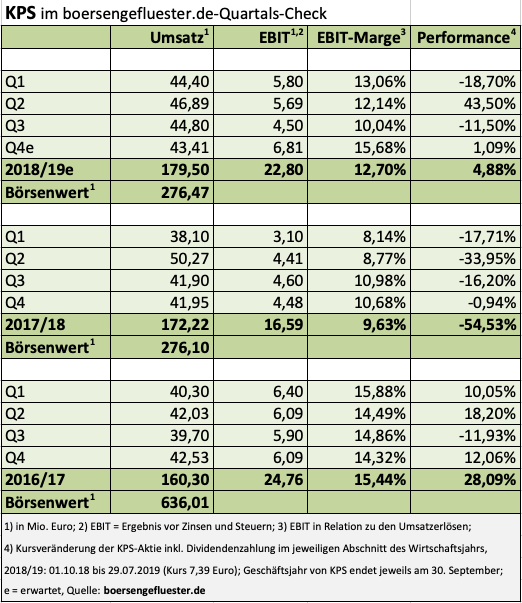

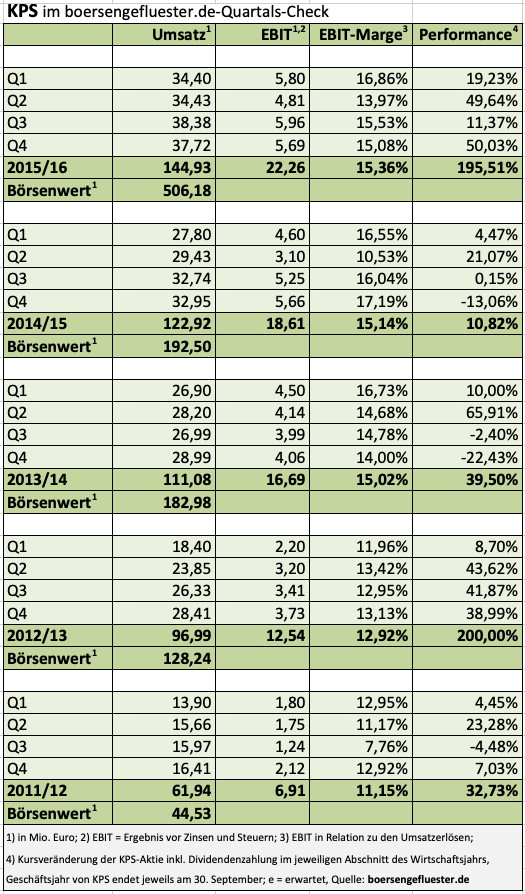

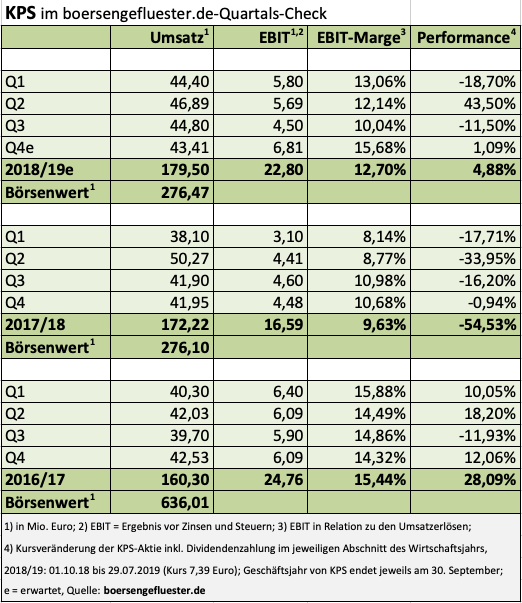

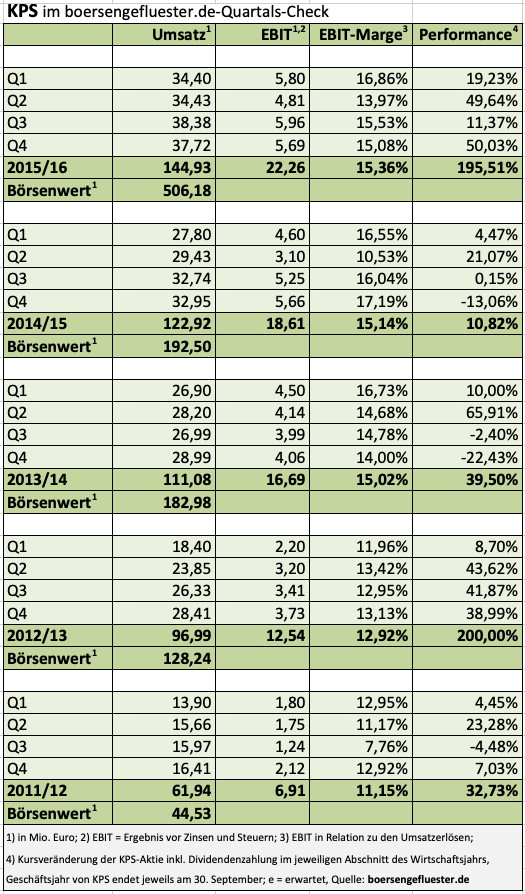

Beim ersten Check der Quartalszahlen von KPS haben wir noch einen kleinen Schreck bekommen. Einen Rückgang – wenn auch nur einen leichten – des Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) von 5,7 auf 5,4 Mio. Euro hatten wir eigentlich nicht eingeplant. Und auch das leicht abfallende Betriebsergebnis (EBIT) von 4,5 Mio. Euro im dritten Quartal des Geschäftsjahrs 2018/189 (30. September) wirkt zunächst einmal irritierend. Immerhin hat sich die IT-Beratungsgesellschaft doch ein spürbares Gewinnwachstum auf die Fahnen geschrieben. Und so lohnt sich auch ein etwas tieferer Blick auf das Zahlenwerk: Demnach hat KPS allein im dritten Quartal einen zusätzlichen Aufwand von rund 1,2 Mio. Euro verkraften müssen, weil der im Sommer 2017 zugekaufte spanische SAP-Beratungspartner ICE Consultants Europe sowie die Ende 2017 übernommene Infront Consulting & Management mit Sitz in Hamburg sich besser als gedacht entwickelt haben und so die nachträgliche Kaufpreisverpflichtungen nochmals erhöht werden mussten.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Bezogen auf das EBIT fällt der Rückgang auf Quartalsebene etwas weniger stark ins Gewicht, weil sich die Abschreibungen parallel dazu verringert haben. „Die Zahlen des dritten Quartals unterstreichen, dass wir die richtigen Akquisitionen getätigt haben“, sagt KPS-Vorstand Leonardo Musso. „Zum einen befinden sich einige Projekte, die die KPS im letzten Jahr akquirieren konnte, in reifen, umsatzstarken Phasen. Zum anderen sind im abgelaufenen Quartal drei volumenstarke Projekte hinzugekommen. Zusätzlich konnte die KPS ihre Abhängigkeit von einzelnen Großkunden weiter reduzieren.“ Für das Gesamtjahr bleibt Musso seiner Prognose, wonach mit einem Anstieg der Erlöse von gut 172 auf bis zu 180 Mio. Euro sowie einem EBITDA in einer Spanne von 22 bis 27 Mio. Euro zu rechnen ist. Zur Einordnung: Nach neun Monaten kommt KPS auf ein EBITDA von rund 18,7 Mio. Euro. Angesichts der bisherigen quartalsweisen Entwicklung des EBITDA sollte KPS am Geschäftsjahresende sein Gewinnziel mindestens im oberen Drittel erfüllen.

Kursmäßig bewegt sich die KPS-Aktie noch immer weit unterhalb der 2017er-Hochs von bis zu 18 Euro. Immerhin hat sich die Notiz jedoch zwischen 6 und 8 Euro stabilisiert. Von diesem Niveau kann es locker ein gutes Stück Richtung Norden gehen, zumal die Bewertung des Small Caps – für KPS-Verhältnisse – relativ moderat daherkommt. Inklusive der Netto-Finanzschulden wird KPS an der Börse etwa mit dem 10,5fachen des für das laufende Jahr zu erwartenden EBITDA gehandelt. Die Analysten von GBC haben das Kursziel für den Spezialwert zuletzt bei immerhin gut 13 Euro angesetzt (Kostenloser Download der Studie: HIER). Ein starkes Argument für den Anteilschein sind auch die regelmäßig attraktiven Dividendenausschüttungen. Sollten die Unterföhringer zur nächsten Hauptversammlung im Frühjahr 2020 erneut 0,35 Euro je Anteilschein auskehren, käme das Papier von KPS auf eine Rendite von immerhin 4,7 Prozent.

Kursmäßig bewegt sich die KPS-Aktie noch immer weit unterhalb der 2017er-Hochs von bis zu 18 Euro. Immerhin hat sich die Notiz jedoch zwischen 6 und 8 Euro stabilisiert. Von diesem Niveau kann es locker ein gutes Stück Richtung Norden gehen, zumal die Bewertung des Small Caps – für KPS-Verhältnisse – relativ moderat daherkommt. Inklusive der Netto-Finanzschulden wird KPS an der Börse etwa mit dem 10,5fachen des für das laufende Jahr zu erwartenden EBITDA gehandelt. Die Analysten von GBC haben das Kursziel für den Spezialwert zuletzt bei immerhin gut 13 Euro angesetzt (Kostenloser Download der Studie: HIER). Ein starkes Argument für den Anteilschein sind auch die regelmäßig attraktiven Dividendenausschüttungen. Sollten die Unterföhringer zur nächsten Hauptversammlung im Frühjahr 2020 erneut 0,35 Euro je Anteilschein auskehren, käme das Papier von KPS auf eine Rendite von immerhin 4,7 Prozent.

Foto:

...

Foto:

...

KPS

Kurs: 0,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio € | 14.07.1999 | Beobachten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 166,45 | 157,98 | 179,53 | 177,77 | 145,42 | 121,72 | 104,00 | |

| EBITDA1,2 | 22,68 | 21,65 | 21,65 | 7,81 | 6,04 | 5,18 | 4,50 | |

| EBITDA-margin %3 | 13,63 | 13,70 | 12,06 | 4,39 | 4,15 | 4,26 | 4,33 | |

| EBIT1,4 | 14,11 | 13,41 | 14,31 | 0,03 | -17,80 | -10,97 | -6,00 | |

| EBIT-margin %5 | 8,48 | 8,49 | 7,97 | 0,02 | -12,24 | -9,01 | -5,77 | |

| Net profit1 | 8,14 | 8,73 | 9,55 | -1,25 | -23,37 | -21,84 | -8,00 | |

| Net-margin %6 | 4,89 | 5,53 | 5,32 | -0,70 | -16,07 | -17,94 | -7,69 | |

| Cashflow1,7 | 22,04 | 17,38 | 15,46 | 9,25 | 8,90 | 5,42 | 6,70 | |

| Earnings per share8 | 0,22 | 0,23 | 0,26 | -0,03 | -0,57 | -0,53 | -0,19 | |

| Dividend per share8 | 0,17 | 0,19 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

Foto:

...

© boersengefluester.de | Redaktion

Eins muss man Vorstand und Aufsichtsrat der DFV Deutsche Familienversicherung lassen: Sie glauben felsenfest an den Erfolg des seit Ende 2018 börsennotierten Versicherungsunternehmens, das sich so sehr das Thema Digitalisierung auf die Fahnen geschrieben hat. Dabei sendet das Management nicht nur Lippenbekenntnisse, sondern stockt den eigenen Aktienbestand regelmäßig auf – wohlweislich, dass Insiderdeals (neben überzeugenden Zahlen) mit die beste Werbung Richtung Kapitalmarkt sind. Besonders aktiv war zuletzt Aufsichtsrat und Fondsmanager Luca Pesarini, der über die ihm zurechenbare Haron Holding, nochmals gut 231.000 Euro in DFV-Aktien investierte und seinen Anteil damit von 22,91 auf 23,09 Prozent aufstockte. Zugekauft, wenn auch im kleineren Maß, haben zuletzt aber auch Vorstandschef und Mitgründer Stefan M. Knoll sowie Vertriebsvorstand Stephan Schinnenburg. Bemerkenswert ist darüber hinaus auch die Mitte Juni publizierte Meldung, wonach die Helaba Invest Kapitalanlagegesellschaft mit ihrem Anteil von mehr als zehn Prozent an der DFV nunmehr strategische Ziele verfolgt – und nicht mehr, wie ursprünglich geplant, auf die Erzielung von Handelsgewinnen aus ist.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Last but not least gab die DVF kürzlich bekannt, dass sie Produkte mit Lebensversicherungskomponenten in ihr Portfolio aufzunehmen gedenkt und dafür eine Kooperation mit den in Stuttgart ansässigen VPV Versicherungen startet. Auch hier gibt es enge Verbindungen, denn die VPV hatte sich im Rahmen des IPOs mit etwas mehr als 15 Prozent an den Frankfurtern beteiligt. Insgesamt eine knisternde Gemengelage, die sich momentan in einer signifikant erhöhten Volatilität der DFV-Aktie widerspiegelt. Gespannt ist boersengefluester.de daher schon jetzt auf die Präsentation von CEO Stefan M. Knoll am 22. August 2019 auf dem von Montega organisierten 3. Hamburger Investorentag (HIT). Wir werden auf jeden Fall in Hamburg vor Ort sein und über die Highlights berichten. Mit Bezug auf die Deutsche Familienversicherung ist das Update schon insofern interessant, weil die Halbjahreszahlen offiziell erst für den 13. September angesetzt sind. Die Analysten von Hauck & Aufhäuser setzen das Kursziel für den Anteilschein weiterhin bei 17,50 Euro an. Verglichen mit dem Emissionskurs von 12 Euro ist das eine ordentliche Hausnummer.

Klar sollte freilich jedem Investor sein: Der Aufbau eines Versicherungsunternehmens bringt zunächst einmal operative Verluste mit sich. Vor 2021 ist kaum mit schwarzen Zahlen zu rechnen, dementsprechend ist der Titel auch nichts für dividendenorientierte Anleger. Investments in die Deutsche Familienversicherung und bspw. in die Allianz-Aktie oder einen anderen etablierten Versicherer haben völlig unterschiedliche Chance-Risiko-Profile. Was die weitere Kapitalmarktstory der DFV angeht, gilt es jedoch unbedingt einen schlüssigen Weg zum Ausbau des Streubesitzes von gegenwärtig nur rund zwölf Prozent zu finden. Ansonsten werden sich institutionelle Investoren immer schwertun mit der DFV-Aktie. Sonst verpuffen auch die an sich so positiven Insidertransaktionen.

Klar sollte freilich jedem Investor sein: Der Aufbau eines Versicherungsunternehmens bringt zunächst einmal operative Verluste mit sich. Vor 2021 ist kaum mit schwarzen Zahlen zu rechnen, dementsprechend ist der Titel auch nichts für dividendenorientierte Anleger. Investments in die Deutsche Familienversicherung und bspw. in die Allianz-Aktie oder einen anderen etablierten Versicherer haben völlig unterschiedliche Chance-Risiko-Profile. Was die weitere Kapitalmarktstory der DFV angeht, gilt es jedoch unbedingt einen schlüssigen Weg zum Ausbau des Streubesitzes von gegenwärtig nur rund zwölf Prozent zu finden. Ansonsten werden sich institutionelle Investoren immer schwertun mit der DFV-Aktie. Sonst verpuffen auch die an sich so positiven Insidertransaktionen.

DFV Deutsche Familienversicherung

Kurs: 7,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DFV Deutsche Familienversicherung | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2NBVD | DE000A2NBVD5 | AG | 102,11 Mio € | 04.12.2018 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 114,74 | 155,22 | 183,51 | 119,50 | 0,00 | 204,00 | 0,00 | |

| EBITDA1,2 | -7,52 | 2,42 | 4,03 | 7,33 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -6,55 | 1,56 | 2,20 | 6,13 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,56 | -0,81 | 1,67 | 5,72 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -9,20 | -0,52 | 0,91 | 4,79 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -7,43 | -1,70 | 0,99 | 4,16 | 0,00 | 8,00 | 0,00 | |

| Net-margin %6 | -6,48 | -1,10 | 0,54 | 3,48 | 0,00 | 3,92 | 0,00 | |

| Cashflow1,7 | 17,67 | 14,62 | 46,35 | 23,40 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,53 | -0,12 | 0,26 | 0,28 | 0,36 | 0,55 | 0,61 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,15 | 0,20 | |

Quelle: boersengefluester.de and company details

Foto: DFV Deutsche Familienversicherung AG

...

© boersengefluester.de | Redaktion

Serviceware ist bestimmt ein erstklassiges Unternehmen und somit auch eine Bereicherung für den Kurszettel. Aber rund 1 ¼ Jahre nach dem Börsengang sollte nach Auffassung von boersengefluester.de allmählich mal gut sein mit den vielen Bereinigung...

© boersengefluester.de | Redaktion

Damit erst gar keine Missverständnisse aufkommen: Der Triebwerksbauer MTU Aero Engines gehört zur Crème de la Crème aus dem MDAX und setzt internationale Technologiestandards. Große Kunden sind Airbus und Boeing, hinzu kommen die Abnehmer aus dem militärischen Bereich. Das darf an der Börse ruhig seinen Preis haben, zumal die Münchner seit mittlerweile neun Jahren regelmäßig ihr Ergebnis vor Zinsen und Steuern (EBIT) steigern und im laufenden Jahr erneut einen Rekordwert anpeilen. Demnach soll 2019 bei Erlösen von rund 4.700 Mio. Euro ein um Bilanzeffekte aus Übernahmen bereinigtes EBIT von mehr als 750 Mio. Euro herausspringen – entsprechend einer EBIT-Marge von 16 Prozent. Zur Einordnung: Das berichtete operative Ergebnis liegt um jeweils rund 50 Mio. Euro niedriger. Was Investoren vermutlich wichtiger ist, ist jedoch die Tatsache, dass der Vorstand seine Renditeprognose gegenüber dem Bericht zum ersten Quartal 2019 nun um 0,5 Prozentpunkte heraufgesetzt hat. Angesichts der nochmals forcierten Investitionen ist das durchaus bemerkenswert.

[sws_yellow_box box_size="610"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Was boersengefluester.de aber dennoch überrascht, ist der rasante Kursanstieg um mittlerweile mehr als 40 Prozent im laufenden Jahr. In absoluten Zahlen entspricht das einem Zugewinn an Marktkapitalisierung von immerhin fast 3.323 Mio. Euro auf nun 11.575 Mio. Euro. Haben die Anleger den Wert von MTU Aero Engines Ende 2018 tatsächlich so sehr unterschätzt oder verteilen sie mittlerweile einfach ein bisschen viel an Vorschusslorbeeren? Zugegeben: Im Abschlussquartal 2018 kam auch die MTU-Aktie im Zuge der allgemeinen Börsenschwäche deutlich unter die Räder und verlor von knapp 200 Euro auf weniger als 160 Euro an Wert. Diesen Absacker ausgeklammert, liegt die aktuelle Notiz von 222 Euro also „nur“ um gut 20 Prozent über dem 2018er-Hoch von annähernd 199 Euro.

Dennoch kommt boersengefluester.de die aktuelle Bewertung schon merklich luftig vor. Inklusive der Netto-Finanzverbindlichkeiten von knapp 902 Mio. Euro türmt sich der Unternehmenswert (Enterprise Value) auf mittlerweile 12.477 Mio. Euro, was beinahe dem 13,5fachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Selbst auf Basis der Schätzungen für 2021 ermäßigt sich diese Relation lediglich auf rund 11,7. Zumindest hinweisen wollen wir auch darauf, dass die MTU-Aktie mittlerweile mit einem Kurs-Buchwert-Verhältnis (KBV) von 5,9 gehandelt wird – der langjährige Durchschnittswert liegt dagegen bei knapp 3,8. Ein Warnsignal ist darüber hinaus, dass die Kursziele von fast allen Analysten unterhalb der aktuellen Notiz liegen. Und warum die JP Morgan-Experten weiterhin dazu raten, MTU-Aktien zu kaufen – bei einem von ihnen ermittelten Kursziel von 225 Euro –, erschließt sich uns nicht wirklich.

Und so liegt die anhaltende Stärke der MTU-Aktie zu einem wesentlichen Teil wohl am anhaltenden Aufwärtstrend des Charts. Sprich: Die Hausse nährt die Hausse. Wie weit die Entwicklung noch gehen kann, ist bei der derzeitigen Notenbankpolitik kaum abzuschätzen. Solange die Mehrzahl der Investoren mit der Auffassung leben kann, dass diesmal eben doch alles anders ist, wird es wohl noch weiter Richtung Norden gehen. Wer dagegen meint, dass die Entwicklung längst ungesund ist, sollte sich ruhig mal ein Short-Produkt auf MTU ansehen. Eine Variante ist etwa der mit einem Hebel von 1,75 ausgestattete Turbo-Short der DZ BANK mit der WKN DF4NRK. Ausgeknockt würde das Papier erst, wenn der Kurs der MTU-Aktie bis auf etwas mehr als 349 Euro steigen würde.

Dennoch kommt boersengefluester.de die aktuelle Bewertung schon merklich luftig vor. Inklusive der Netto-Finanzverbindlichkeiten von knapp 902 Mio. Euro türmt sich der Unternehmenswert (Enterprise Value) auf mittlerweile 12.477 Mio. Euro, was beinahe dem 13,5fachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Selbst auf Basis der Schätzungen für 2021 ermäßigt sich diese Relation lediglich auf rund 11,7. Zumindest hinweisen wollen wir auch darauf, dass die MTU-Aktie mittlerweile mit einem Kurs-Buchwert-Verhältnis (KBV) von 5,9 gehandelt wird – der langjährige Durchschnittswert liegt dagegen bei knapp 3,8. Ein Warnsignal ist darüber hinaus, dass die Kursziele von fast allen Analysten unterhalb der aktuellen Notiz liegen. Und warum die JP Morgan-Experten weiterhin dazu raten, MTU-Aktien zu kaufen – bei einem von ihnen ermittelten Kursziel von 225 Euro –, erschließt sich uns nicht wirklich.

Und so liegt die anhaltende Stärke der MTU-Aktie zu einem wesentlichen Teil wohl am anhaltenden Aufwärtstrend des Charts. Sprich: Die Hausse nährt die Hausse. Wie weit die Entwicklung noch gehen kann, ist bei der derzeitigen Notenbankpolitik kaum abzuschätzen. Solange die Mehrzahl der Investoren mit der Auffassung leben kann, dass diesmal eben doch alles anders ist, wird es wohl noch weiter Richtung Norden gehen. Wer dagegen meint, dass die Entwicklung längst ungesund ist, sollte sich ruhig mal ein Short-Produkt auf MTU ansehen. Eine Variante ist etwa der mit einem Hebel von 1,75 ausgestattete Turbo-Short der DZ BANK mit der WKN DF4NRK. Ausgeknockt würde das Papier erst, wenn der Kurs der MTU-Aktie bis auf etwas mehr als 349 Euro steigen würde.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von MTU Aero Engines im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren immerhin 9 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die MTU-Aktie 15 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 26 von maximal 30 Punkten. Sehr viel besser geht nicht.[/sws_yellow_box]

Foto: Copyright MTU Aero Engines

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von MTU Aero Engines im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren immerhin 9 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die MTU-Aktie 15 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 26 von maximal 30 Punkten. Sehr viel besser geht nicht.[/sws_yellow_box]

Foto: Copyright MTU Aero Engines

...

MTU Aero Engines

Kurs: 355,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MTU Aero Engines | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0D9PT | DE000A0D9PT0 | AG | 19.667,47 Mio € | 06.06.2005 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.977,00 | 4.188,00 | 5.330,00 | 5.363,00 | 7.411,00 | 8.763,00 | 9.500,00 | |

| EBITDA1,2 | 495,00 | 712,00 | 755,00 | 171,00 | 1.433,00 | 1.794,00 | 1.860,00 | |