Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Es gehört schon eine gute Portion Wagemut dazu, sich auf dieses Geschäft einzulassen. Das Berliner Unternehmen UniDevice engagiert sich als B2B-Broker für Kommunikations- und Unterhaltungselektronik – vermutlich entfallen dabei mehr als 90 Prozent der Deals auf Smartphones von Apple. Das Prinzip: UniDevice nutzt die weltweit unterschiedlichen Preise und Verfügbarkeiten der Geräte, deckt sich entsprechend ein, um die Produkte dann an Mobilfunkdienstleister sowie andere Groß- und Einzelhändler zu verkaufen. Die Margen sind verschwindend gering. Die Masse macht es. Limitierender Faktor ist – neben dem entsprechend vernetzten Personal – in erster Linie das zur Verfügung stehende Working Capital. 2018 kam UniDevice bei Erlösen von 317,31 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 1,84 Mio. Euro, was einer operativen Rendite von gerade einmal 0,58 Prozent entspricht.

[sws_yellow_box box_size="640"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Die vermutlich wichtigste Kennzahl, die Rohertragsmarge, erreichte überschaubare 1,35 Prozent. Das kann, wenn alles in die richtige Richtung läuft, gutgehen, birgt im umgekehrten Fall aber auch ein nicht zu unterschätzendes Verlustrisiko. Nun: Momentan scheint CEO Christian Pahl – wir hatten zuletzt auf der MKK Münchner Kapitalmarkt Konferenz im Mai ein längeres Einzelgespräch mit ihm – alles unter Kontrolle zu haben. Zum Halbjahr kam UniDevice auf ein Umsatzplus von rund 24 Prozent auf 185,38 Mio. Euro. Das EBIT zog – dank einer auf 1,62 Prozent verbesserten Rohertragsmarge – um 88 Prozent auf 1,71 Mio. Euro an. „Telefongesellschaften und B2C Händler nutzen immer mehr die Optimierung der Lieferkette durch das internationale B2B Brokerage von UniDevice“, sagt Pahl und verweist in einem Atemzug darauf, dass das eigene Geschäft aufgrund des schnellen Lagerumschlags und der Sofortzahlung durch die Kunden weniger riskant sei als bei einem klassischen Großhändler.

...

UniDevice

Kurs: 0,08

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 404,81 | 348,03 | 460,52 | 436,18 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 5,35 | 4,16 | 5,80 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 1,32 | 1,20 | 1,26 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 5,13 | 3,08 | 4,71 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 1,27 | 0,89 | 1,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 3,51 | 1,72 | 2,90 | 1,60 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,87 | 0,49 | 0,63 | 0,37 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -4,52 | -1,88 | 5,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,23 | 0,11 | 0,19 | 0,11 | -0,05 | -0,05 | -0,03 | |

| Dividend per share8 | 0,12 | 0,07 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Für das laufende Jahr bestätigt Vorstand Pahl die bisherige Umsatzprognose, die einen Anstieg auf mehr als 400 Mio. Euro vorsieht. Zuversichtlicher wird er mit Blick auf das EBIT: So soll das Betriebsergebnis nun auf mindestens 3,5 Mio. Euro klettern – nach 1,84 Mio. Euro im Jahr zuvor. Die bisherige Vorschau für 2019 sah eine Verbesserung auf mehr 3,0 Mio. Euro vor. So gesehen werden die Analysten von GBC ihre Schätzungen wohl nach oben anpassen müssen. Das bisherige Kursziel von GBC lautet 2,60 Euro und bietet beim aktuellen Kurs von 1,57 Euro noch reichlich Luft nach oben. Ein interessanter Punkt ist, dass Christian Pahl – ein expliziter Fan von Dividendenausschüttungen – die Gesellschaft möglichst schnell zu einem Renditewert machen will, auch wenn Dividenden und Wachstum bei UniDevice eine Gratwanderung sind. Dem Vernehmen nach schwebt dem Unternehmen sogar eine erkleckliche Rendite von etwa fünf bis sechs Prozent vor – was freich nicht nur eine Funktion der Ausschüttung, sondern auch des jeweilgen Aktienkurses ist von UniDevice ist. Gegenwärtig müsste die Gesellschaft dafür eine Dividende von 0,08 Euro je Aktie für 2019 zahlen.

Attraktiv sieht der Small Cap auf den ersten Blick auch unter Kurs-Buchwert-Aspekten aus, allerdings gefällt boersengefluester.de der hohe Goodwill von 14,95 Mio. Euro aus der operativen Tochter PPA International AG – entsprechend fast 54 Prozent der 2018er-Bilanzsumme – nicht sonderlich gut. Sollte es hier einmal zu Abschreibungsbedarf kommen, würde das voll zu Lasten des Eigenkapitals gehen. Börsennotierte Wettbewerber sind Fehlanzeige. Wer sich aber zumindest ein mit UniDevice vergleichbares Unternehmen ansehen will, sollte einen Blick auf den Offenbacher Großhändler YUKAtel werfen. Die dominierende Aktionärsgruppe von UniDevice ist das Management, dem Streubesitz sind rund ein Drittel der Anteile zuzurechnen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| UniDevice | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QLU | DE000A11QLU3 | AG | 1,13 Mio € | 06.03.2018 | ||

* * *

© boersengefluester.de | Redaktion

Für ein Unternehmen mit dem Zusatz „Ceramics“ im Firmenamen hat ROY Ceramics erstaunlich wenig mit Fliesen, Spülbecken oder Toilettenschüsseln zu tun. Genau genommen sogar fast gar nichts mehr, denn die Gesellschaft mit chinesischen Wurzeln hat sich zuletzt mehr und mehr auf das Immobiliengeschäft in den USA fokussiert. Mit beachtlichem Erfolg übrigens. Insgesamt hat boersengefluester.de den Eindruck, dass ROY Ceramics signifikante Fortschritte macht, wenn es darum geht, den – nach den vielen Pleiten in der Vergangenheit nur zu verständlichen – Makel der „China-Aktie“ abzulegen. Von der kürzlich in Frankfurt stattgefundenen Hauptversammlung (HV) hören wir jedenfalls nur positive Stimmen. Und mit dem jetzt erfolgten Kauf der knapp 70 Kilometer südöstlich von Frankfurt angesiedelten Klingenberg Dekoramik hat ROY Ceramics sogar ein kleines Ausrufezeichen gesetzt.

[sws_yellow_box box_size="640"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Dabei ist der Deal durchaus erklärungsbedürftig, denn der Kaufpreis für das Unternehmen mit einem Jahresumsatz von zuletzt 12,5 Mio. Euro betrug gerade einmal 1 Euro. Fürchterlich viele Informationen gibt es nicht: Die im Bundesanzeiger hinterlegten Abschlüsse des bis dato zum italienischen Ricchetti-Konzerns gehörenden Unternehmens sind schon ein paar Jahre alt. Der Regionalpresse ist jedoch zu entnehmen, dass sich Klingenberg Dekoramik in wirtschaftlichen Schwierigkeiten befindet und seit geraumer Zeit auf Investorensuche ist. Zudem soll der Maschinenpark des Unternehmens vernachlässigt worden sein. Genau dieser Umstand könnte für ROY Ceramics interessant sein, denn die Gesellschaft verfügt aus ihrer früheren Zeit noch über Anlagen, die 2017 in Peking abgebaut und nach Deutschland geschifft wurden. Dem Vernehmen müssten die Maschinen zwar überholt werden, aber grundsätzlich entsprechen sie europäischen Standards, zumal sie ursprünglich in Deutschland gekauft wurden.

Doppelt interessant für ROY: Momentan wird dieser Maschinenpark eingelagert und verursacht monatlich hohe Mietkosten. Ohne die Details zu kennen, klingt es zumindest so, als ob ROY diese Anlagen in Klingenberg sinnvoll neu aufstellen könnte. Darüber hinaus sieht der Deal vor, dass ROY Liquidität in Höhe von rund 1,7 Mio. Euro für die Schuldentilgung und als Working Capital zur Verfügung stellt. Die Bilanz gibt das locker her. Und unabhängig davon werden die meisten Investoren wohl nichts dagegen haben, wenn AG-Gelder definitiv in Deutschland platziert werden. Immerhin haftete den deutschen China-Aktien stets der Malus an, dass heimische Aktionäre keinerlei Zugriff auf das Bilanzvermögen hatten – was sich leider auch so bestätigte. Demgegenüber gibt sich ROY Ceramics mit AG-Sitz im hessischen Hungen große Mühe, genau diesen Vorbehalt zu beseitigen und stärkt die Eigenkapitalbasis deutschen Holding. So wurde auf der jüngsten HV etwa die Ausgabe von Berichtigungsaktien im Verhältnis 1:2 beschlossen, wodurch das Grundkapital der Gesellschaft von 18.109.000 auf 54.327.000 Euro steigt. Dementsprechend werden Anlegern demnächst für jede Aktie zwei weitere ins Depot gebucht. Auf der anderen Seite wird sich der Aktienkurs dann rechnerisch dritteln.

Dieser optische Effekt ist möglicherweise jedoch insofern kontaproduktiv, weil sich die ROY-Aktie gerade erst aufgemacht hat, das ungeliebte Penny Stock-Terrain zu verlassen. Sichtbares Zeichen der geänderten geschäftlichen Ausrichtung ist zudem die geplante Umfirmierung in „ROY Asset Holding“. Keine Frage: Trotz des Listings im Prime Standard ist ROY eine hochriskante Aktie – schon allein wegen des Börsenwerts von nicht einmal 17 Mio. Euro, wovon wiederum nur knapp 21 Prozent dem Streubesitz zuzurechnen sind. Interessant ist die Mischstory aus Immobilieninvestor plus (demnächst wohl wieder) Keramikanbieter trotzdem: Selbst wenn aus ROY mit Sicherheit keine Villeroy & Boch und auch keine Agrob – dem anderen börsennotierten deutschen Immobilienunternehmen mit Fliesenhistorie – wird. Interessant ist die Story trotzdem.

Doppelt interessant für ROY: Momentan wird dieser Maschinenpark eingelagert und verursacht monatlich hohe Mietkosten. Ohne die Details zu kennen, klingt es zumindest so, als ob ROY diese Anlagen in Klingenberg sinnvoll neu aufstellen könnte. Darüber hinaus sieht der Deal vor, dass ROY Liquidität in Höhe von rund 1,7 Mio. Euro für die Schuldentilgung und als Working Capital zur Verfügung stellt. Die Bilanz gibt das locker her. Und unabhängig davon werden die meisten Investoren wohl nichts dagegen haben, wenn AG-Gelder definitiv in Deutschland platziert werden. Immerhin haftete den deutschen China-Aktien stets der Malus an, dass heimische Aktionäre keinerlei Zugriff auf das Bilanzvermögen hatten – was sich leider auch so bestätigte. Demgegenüber gibt sich ROY Ceramics mit AG-Sitz im hessischen Hungen große Mühe, genau diesen Vorbehalt zu beseitigen und stärkt die Eigenkapitalbasis deutschen Holding. So wurde auf der jüngsten HV etwa die Ausgabe von Berichtigungsaktien im Verhältnis 1:2 beschlossen, wodurch das Grundkapital der Gesellschaft von 18.109.000 auf 54.327.000 Euro steigt. Dementsprechend werden Anlegern demnächst für jede Aktie zwei weitere ins Depot gebucht. Auf der anderen Seite wird sich der Aktienkurs dann rechnerisch dritteln.

Dieser optische Effekt ist möglicherweise jedoch insofern kontaproduktiv, weil sich die ROY-Aktie gerade erst aufgemacht hat, das ungeliebte Penny Stock-Terrain zu verlassen. Sichtbares Zeichen der geänderten geschäftlichen Ausrichtung ist zudem die geplante Umfirmierung in „ROY Asset Holding“. Keine Frage: Trotz des Listings im Prime Standard ist ROY eine hochriskante Aktie – schon allein wegen des Börsenwerts von nicht einmal 17 Mio. Euro, wovon wiederum nur knapp 21 Prozent dem Streubesitz zuzurechnen sind. Interessant ist die Mischstory aus Immobilieninvestor plus (demnächst wohl wieder) Keramikanbieter trotzdem: Selbst wenn aus ROY mit Sicherheit keine Villeroy & Boch und auch keine Agrob – dem anderen börsennotierten deutschen Immobilienunternehmen mit Fliesenhistorie – wird. Interessant ist die Story trotzdem.

ROY Asset Holding

Kurs: 0,16

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ROY Asset Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| RYSE88 | DE000RYSE888 | SE | 8,42 Mio € | 30.04.2015 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7,38 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -7,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -97,97 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -19,34 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -262,06 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -22,15 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -300,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -7,60 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,41 | -0,26 | -0,45 | -0,30 | -0,08 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

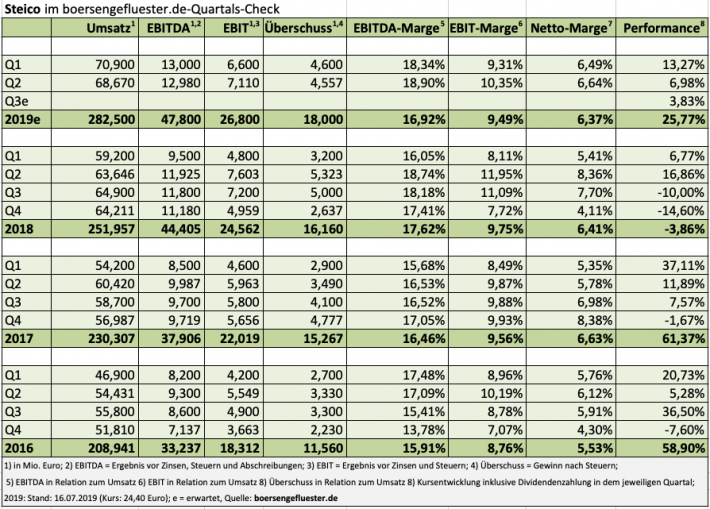

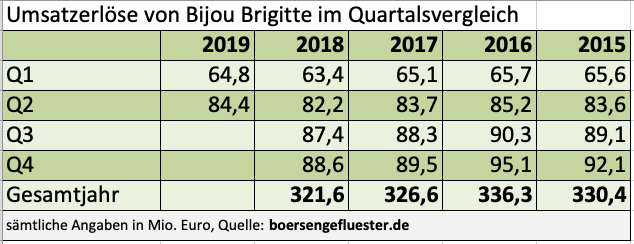

Das gibt es auch nicht alle Tage: Normalerweise steigert Steico im zweiten Quartal eigentlich immer seine Umsätze gegenüber dem jeweiligen Auftaktviertel – schon allein wegen der Temperaturen. Immerhin werden die Produkte des auf Dämmstoffe, Stegträger und Furnierschichtholz spezialisierten Unternehmens auf Baustellen eingesetzt. Und da läuft bei frostigem Klima eher wenig. Diesmal gab es jedoch eine Ausnahme, denn im zweiten Quartal 2019 erlöste Steico mit 68,7 Mio. Euro um rund drei Prozent weniger als in den ersten drei Monaten 2019. Das hört sich zunächst einmal so an, also ob die Konjunkturdelle nun auch im Wohnungsbau angekommen sei. Tatsächlich gibt es aber eine andere Erklärung: Da sich einige Wettbewerber aus dem Bereich Holzfaserdämmstoffe in den vergangenen Quartalen aus dem Markt verabschiedet hatten, sah Steico erstmals seit langer Zeit wieder die Chance für eine Preiserhöhung – wirksam wurde sie zum 1. März 2019. Das wiederum hatte zur Folge, dass sich die Kunden sehr frühzeitig mit Waren eingedeckt haben und in den Folgemonaten entsprechend weniger orderten. „Die Entwicklung des zweiten Quartals verlief daher etwas gedämpfter“, heißt es im frisch vorgelegten Zwischenbericht von Steico.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Insgesamt sollte sich das Bestellverhalten jedoch wieder einpendeln, so dass der Vorstand „sehr positiv“ gestimmt ist und für das Gesamtjahr 2019 weiterhin mit einem Umsatzwachstum von mehr von zehn Prozent gegenüber dem Vorjahreswert von knapp 252 Mio. Euro rechnet. Die EBIT-Marge – bezogen auf die Gesamtleistung (Umsatz plus Bestandsveränderungen) – wiederum soll sich weiterhin in einem Korridor zwischen neun und zehn Prozent bewegen.

Auch hier sieht boersengefluester.de das in Feldkirchen bei München ansässige Unternehmen solide unterwegs, selbst wenn sich das Ergebnis vor Zinsen und Steuern (EBIT) im ersten Halbjahr 2019 mit 13,71 Mio. Euro „nur“ um 10 ,5 Prozent oberhalb des entsprechenden Vergleichswerts von 2018 bewegte. Das liegt vorwiegend daran, dass die Abschreibungen deutlicher als gedacht zugelegt haben. Die offizielle Erklärung dafür: „Die Kosten für notwendige CO2-Zertifikate werden beim Erwerb als sonstige Vermögensgegenstände aktiviert. Beim späteren Verbrauch der CO2-Zertifikate erfolgt dann eine entsprechende Abschreibung, wodurch diese Position erhöht wird.“ Aber auch hier ist Besserung in Sicht, denn Steico forciert die Umstellung auf Biomasse als Energieträger. Dem Vernehmen nach werden die im Nordwesten von Polen gelegenen Standorte in Czarna Woda und Czarnków im Juli beziehungsweise im September 2019 auf Biomasse umgestellt.

Auch hier sieht boersengefluester.de das in Feldkirchen bei München ansässige Unternehmen solide unterwegs, selbst wenn sich das Ergebnis vor Zinsen und Steuern (EBIT) im ersten Halbjahr 2019 mit 13,71 Mio. Euro „nur“ um 10 ,5 Prozent oberhalb des entsprechenden Vergleichswerts von 2018 bewegte. Das liegt vorwiegend daran, dass die Abschreibungen deutlicher als gedacht zugelegt haben. Die offizielle Erklärung dafür: „Die Kosten für notwendige CO2-Zertifikate werden beim Erwerb als sonstige Vermögensgegenstände aktiviert. Beim späteren Verbrauch der CO2-Zertifikate erfolgt dann eine entsprechende Abschreibung, wodurch diese Position erhöht wird.“ Aber auch hier ist Besserung in Sicht, denn Steico forciert die Umstellung auf Biomasse als Energieträger. Dem Vernehmen nach werden die im Nordwesten von Polen gelegenen Standorte in Czarna Woda und Czarnków im Juli beziehungsweise im September 2019 auf Biomasse umgestellt.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Steico

Kurs: 24,65

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

© boersengefluester.de | Redaktion

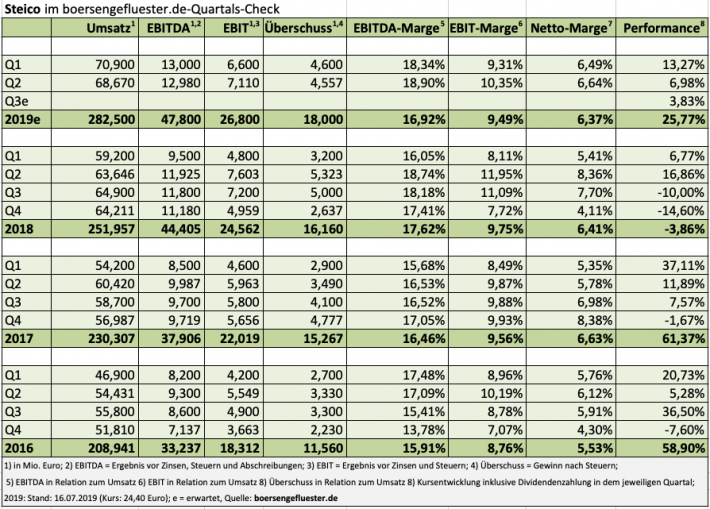

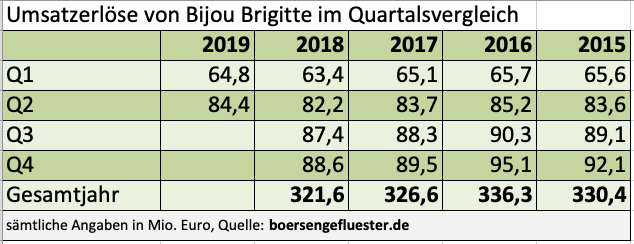

Zugegeben: Die Vergleichsbasis aus dem Jahr 2018 war eher schwach. Dennoch ist es ein durchaus positives Zeichen, dass Bijou Brigitte zum Halbjahr 2019 beim Umsatz mit 149,2 Mio. Euro um rund 2,5 Prozent oberhalb des entsprechenden Vorjahreswerts liegt. Dabei hat sich der Aufwärtstrend im volumenmäßig deutlich wichtigeren zweiten Quartal 2019 mit einem Plus von knapp 2,7 Prozent gegen über dem Auftaktviertel 2019 (+2,2 Prozent gegenüber Q1 2018) sogar noch etwas beschleunigt. An dem im Geschäftsbericht formulierten Ausblick hält die Modeschmuckkette fest und rechnet für das Gesamtjahr 2019 mit Erlösen in einer Spanne zwischen 320 und 330 Mio. Euro. Im optimistischen Szenario würden die Hamburger ihre 2018er-Umsätze von 321,6 Mio. Euro damit um 2,6 Prozent toppen. Beim Ergebnis vor Steuern strebt Bijou Brigitte einen Wert in einer Bandbreite von 20 bis 30 Mio. Euro an – verglichen mit 31,7 Mio. Euro im Jahr zuvor. Das passt auf den ersten Blick nicht wirklich zusammen, allerdings ist in dieser Prognose bereits ein negativer Sondereffekt von rund 3 Mio. Euro aus geänderten Rechnungslegungsvorschriften enthalten. Wichtig: In den Folgejahren gibt es gegenläufige Sondereffekte, so dass sich per saldo hieraus keine Belastung ergeben wird.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Die positive Botschaft ist gegenwärtig auf jeden Fall, dass Bijou Brigitte wieder wächst. Das wiederum sollte sich auch entsprechend im Aktienkurs zeigen. Die Hauptversammlung mit dem entsprechenden Dividendenabschlag ist jetzt rund vier Wochen her, so dass sich von dieser Seite keine Belastungen – sprich Aktienverkäufe rein dividendenorientierter Anleger – mehr ergeben sollten. Nun ist es zwar nicht so, dass der Spezialwert fundamental besonders günstig wäre. Doch ein Kurs-Gewinn-Verhältnis (KGV) im Bereich um 15 hält boersengefluester.de auch für unverhältnismäßig hoch. Immerhin verfügt das Unternehmen weiterhin über solider Bilanzen und gehört – was die Dividende angeht – zu den renditestärksten Titeln auf dem heimischen Kurszettel. Auch wenn die vorläufigen Umsatzzahlen für Q2 2019 nur eine Kennzahl im Jahresverlauf sind. Wir registrieren einen positiven Trendwechsel und stufen die Bijou-Aktie daher von halten auf Kaufen herauf. Der Börsenwert des Unternehmens beträgt gegenwärtig etwa 324 Mio. Euro. Mit anderen Worten: Jeder Euro Umsatz wird an der Börse mit ebenfalls 1 Euro bewertet. Bei einer Marge von Steuern von circa 7,5 Prozent gibt es da wohl nichts zu meckern.

[sws_yellow_box box_size="570"]

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Bijou Brigitte

Kurs: 45,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

[sws_yellow_box box_size="570"]

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

© boersengefluester.de | Redaktion

Auf diese Veranstaltung freuen wir uns schon jetzt: Am 11. September 2019 wird boersengefluester.de erstmalig auf der von GBC organisierten ZKK Zürcher Kapitalmarkt Konferenz vor Ort sein – quasi dem Pendant zur zweimal pro Jahr in München stattfindenden MKK. Nach jetzigem Stand werden im Zürich Marriott Hotel insgesamt 17 Unternehmen präsentieren. Die meisten davon haben wir freilich schon mehrfach gesehen. Aber es ist eben doch etwas anderes, die Vorstände auf internationalem Terrain zu erleben. Wer Interesse hat: Die Anmeldung zur ZKK finden Sie HIER. Aber natürlich wird boersengefluester.de auch ausführlich von der Veranstaltung berichten.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

...

© boersengefluester.de | Redaktion

An der Börse begann der Stimmungsumschwung bereits Anfang April. Ein paar Wochen vorher hatte das Management von Bastei Lübbe schwarze Zahlen bekanntgegeben und damit für eine faustdicke Überraschung gesorgt. Immerhin war das Verlagshaus vor nicht allzu langer Zeit in eine beinahe existenzielle Krise geraten. Eine Kette aus missglückten Investitionen und zumindest fragwürdigen Bilanzierungspraktiken sorgten für horrende Verluste und einen personellen Neuanfang auf Vorstandsebene. Ganz offenbar macht der im November 2017 zum CEO berufene Carel Halff – ein alter Hase im Verlags- und Buchwesen – einen erstklassigen Job: Aus Börsensicht zwar weit weniger präsent als sein Vorgänger Thomas Schierack. Dafür zeigt aber die operative Entwicklung kontinuierlich nach oben, und so kehrt auch das Vertrauen der Anleger mehr und mehr zurück. Dabei hatten nicht wenige das Kölner Unternehmen als Investment bereits abgehakt. „Nach einem desolaten Vorjahr mussten wir kräftig aufräumen. Das Beteiligungsportfolio wurde erfolgreich um Randaktivitäten beziehungsweise wirtschaftlich oder strategisch nicht zukunftsfähige Einheiten bereinigt“, sagt Halff.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Dem eingeleiteten Effizienzprogramm fielen 50 Arbeitsplätze zum Opfer – zurzeit arbeiten 324 Angestellte bei Bastei Lübbe. Noch besser als kürzlich vorab gemeldet, fallen derweil die Zahlen für das Geschäftsjahr 2018/19 (31. März) aus: Die Erlöse gingen zwar konsolidierungsbedingt von 140,17 auf 94,92 Mio. Euro zurück. Dafür drehte aber das Ergebnis vor Zinsen und Steuern (EBIT) von minus 18,35 Mio. Euro auf plus 2,71 Mio. Euro. Unterm Strich blieb ein Überschuss von 854.000 Euro stehen – nach einem Fehlbetrag von 16,45 Mio. Euro im Vorjahr zuvor.

Die Eigenkapitalquote verbesserte sich – in erster Linie dank einer deutlich gekürzten Bilanzsumme – von knapp 32 auf 42 Prozent. Damit liegt Bastei Lübbe im Rahmen der eigenen Zielsetzungen. Und auch was das Verhältnis von Netto-Finanzschulden (17,82 Mio. Euro) zum Ergebnis vor Zinsen, Steuern und Abschreibungen (7,60 Mio. Euro) angeht, bewegt sich die Gesellschaft mit einem Faktor von 2,34 im Rahmen der eigenen Vorgaben, die einen entsprechende Kennzahl von maximal 2,50 vorsehen. Aber natürlich hat die Krise ihre Spuren in der Bilanz hinterlassen. Vor zwei Jahren türmte sich das Eigenkapital (inklusive Anteile Dritter) noch auf 51 Mio. Euro, momentan sind es gerade einmal 36 Mio. Euro. Das wiederum entspricht zurzeit allerdings auch nur dem gesamten Börsenwert des Unternehmens. Trotz der zuletzt guten Performance: Teuer ist die Aktie zumindest unter Kurs-Buchwert-Aspekten nicht gerade.

Die Eigenkapitalquote verbesserte sich – in erster Linie dank einer deutlich gekürzten Bilanzsumme – von knapp 32 auf 42 Prozent. Damit liegt Bastei Lübbe im Rahmen der eigenen Zielsetzungen. Und auch was das Verhältnis von Netto-Finanzschulden (17,82 Mio. Euro) zum Ergebnis vor Zinsen, Steuern und Abschreibungen (7,60 Mio. Euro) angeht, bewegt sich die Gesellschaft mit einem Faktor von 2,34 im Rahmen der eigenen Vorgaben, die einen entsprechende Kennzahl von maximal 2,50 vorsehen. Aber natürlich hat die Krise ihre Spuren in der Bilanz hinterlassen. Vor zwei Jahren türmte sich das Eigenkapital (inklusive Anteile Dritter) noch auf 51 Mio. Euro, momentan sind es gerade einmal 36 Mio. Euro. Das wiederum entspricht zurzeit allerdings auch nur dem gesamten Börsenwert des Unternehmens. Trotz der zuletzt guten Performance: Teuer ist die Aktie zumindest unter Kurs-Buchwert-Aspekten nicht gerade.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bastei Lübbe im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 9 von maximal 30 Punkten. So gesehen kann es eigentlch nur besser werden.[/sws_yellow_box]

Foto:

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bastei Lübbe im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 9 von maximal 30 Punkten. So gesehen kann es eigentlch nur besser werden.[/sws_yellow_box]

Foto:

...

Bastei Lübbe

Kurs: 6,94

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 92,69 | 94,51 | 100,02 | 110,33 | 114,01 | 124,00 | 0,00 | |

| EBITDA1,2 | 13,37 | 15,84 | 12,63 | 17,58 | 19,61 | 18,00 | 0,00 | |

| EBITDA-margin %3 | 14,42 | 16,76 | 12,63 | 15,93 | 17,20 | 14,52 | 0,00 | |

| EBIT1,4 | 10,87 | 14,66 | 7,19 | 13,98 | 17,12 | 15,50 | 0,00 | |

| EBIT-margin %5 | 11,73 | 15,51 | 7,19 | 12,67 | 15,02 | 12,50 | 0,00 | |

| Net profit1 | 7,87 | 11,02 | 3,97 | 8,80 | 11,40 | 10,60 | 0,00 | |

| Net-margin %6 | 8,49 | 11,66 | 3,97 | 7,98 | 10,00 | 8,55 | 0,00 | |

| Cashflow1,7 | 16,88 | 12,85 | 10,42 | 2,66 | -0,65 | 12,00 | 0,00 | |

| Earnings per share8 | 0,57 | 0,83 | 0,30 | 0,66 | 0,86 | 0,78 | 0,84 | |

| Dividend per share8 | 0,29 | 0,40 | 0,16 | 0,30 | 0,36 | 0,36 | 0,40 | |

Quelle: boersengefluester.de and company details

Der Ausblick für das laufende Geschäftsjahr kommt vergleichsweise geerdet daher, zeigt aber – zumindest ergebnismäßig – deutliches Potenzial auf. Die Umsatzerlöse dürften aufgrund nicht ganz so populärer Buchveröffentlichungen wie im Vorjahr auf 85 bis 87 Mio. Euro zurückgehen. Dafür soll das EBIT auf eine Größenordnung von 3,5 bis 5,3 Mio. Euro klettern. Wesentliche Treiber hierbei sind weitere Effekte aus dem Effizienzprogramm, höhere Beitrage aus dem Games-Segment (Daedalic Entertainment) sowie ein zumindest stabiles Buch-Ergebnis. „Gemeinsames Ziel der Gesellschaft und ihrer Aktionäre muss es nun sein, den Strategiewechsel erfolgreich abzuschließen und die Bastei Lübbe AG wieder zu alter Umsatzlinie und Ertragskraft zurückzuführen“, heißt es. Die offizielle Messlatte liegt bei mittelfristig rund 100 Mio. Euro Umsatz und einer operativen Marge zwischen sechs und acht Prozent, was einem EBIT in einer Bandbreite von 6 bis 8 Mio. Euro entspricht. Gemessen am aktuellen Börsenwert hätte die Aktie demnach also noch erhebliches Potenzial – auch unter Berücksichtigung der freilich noch immer zu hohen Netto-Verschuldung. Für risikobereite Investoren ist der im Prime Standard gelistete Titel aber wohl wieder ein Engagement wert. Und eventuell gibt es ja doch noch Exit-Fantasie für Daedalic, auch wenn der Verkaufprozess vorerst auf Eis gelegt wurde.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bastei Lübbe | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3YY | DE000A1X3YY0 | AG | 92,30 Mio € | 08.10.2013 | Kaufen | |

* * *

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bastei Lübbe im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 9 von maximal 30 Punkten. So gesehen kann es eigentlch nur besser werden.[/sws_yellow_box]

Foto:

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bastei Lübbe im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 9 von maximal 30 Punkten. So gesehen kann es eigentlch nur besser werden.[/sws_yellow_box]

Foto:

...

© boersengefluester.de | Redaktion

Getuschel um einen Ankerinvestor für Euromicron gibt es schon seit mindestens einem halben Jahr. Immerhin befinden sich rund 95 Prozent der Aktien des finanziell nicht gerade auf Rosen gebetteten Anbieters von IT-, Netzwerk- und Sicherheitsinfrastrukturen im Streubesitz. Da täte ein verlässlicher Partner auf Investorenseite nur zu gut. Dass nun aber ausgerechnet die stockkonservative Funkwerk sich an Euromicron beteiligen will, hätte boersengefluester.de nun wirklich nicht gedacht. Konkret kann das in den Bereichen Zugfunk, Videosysteme und Reisendeninformationen tätige Unternehmen aus Kölleda über zwei Kapitalerhöhungen auf bis zu 28 Prozent der Aktien an Euromicron kommen – vorerst also dicht unterhalb der 30-Prozent-Schwelle bleiben, die eine Pflichtofferte für die restlichen Anteilseigner auslösen würde. Vorsorglich heißt es dazu schon einmal: „Nach Erwerb der Backstop-Aktien ist nicht beabsichtigt, innerhalb der nächsten zwölf Monate weitere Stimmrechte durch Erwerb oder auf sonstige Weise zu erlangen.“

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

In einem ersten Schritt hat Funkwerk dazu 717.639 neue Euromicron-Aktien zu jeweils 3,40 Euro gezeichnet, was auf einen Emissionserlös von brutto 2,44 Mio. Euro hinausläuft. Damit hält Funkwerk nun schon einmal 9,09 Prozent an Euromicron. In einem zweiten Schritt ist dann die Durchführung einer Kapitalerhöhung im Umfang von bis zu 2.152.919 neuen Anteilscheinen zu ebenfalls 3,40 Euro geplant, an der allerdings auch bestehende Aktionäre teilnehmen können. Wichtig: Funkwerk wird alle nicht bezogenen Aktien übernehmen, so dass der hieraus mögliche Erlös von brutto 7,32 Mio. Euro ebenfalls garantiert ist. Das heißt: Sollte tatsächlich niemand außer Funkwerk an der Kapitalerhöhung teilnehmen (was freilich unwahrscheinlich ist), würde die mehrheitlich zur Hörmann-Gruppe gehörende Gesellschaft künftig 28,57 Prozent an Euromicron halten. Im anderen Extremfall, wenn also alle Streubesitzaktionäre an der Maßnahme teilnehmen würden, bliebe der Anteil von Funkwerk an Euromicron bei 9,09 Prozent. Die Wahrheit dürfte wohl irgendwo nördlich der Mitte liegen, immerhin haben die Frankfurter aus Börsensicht durch das Engagement von Funkwerk ein neue Perspektive bekommen, etwa beim Aubau neuer digitaler Geschäftsmodelle.

Der Beginn der Bezugsfrist ist für Ende Juli 2019 vorgesehen. „Wir stärken damit nicht nur unsere Finanzierungskraft erheblich, sondern stellen uns auch strategisch schlagkräftiger auf“, sagt Bettina Meyer, Sprecherin des Vorstands von Euromicron. Die frei von Bankschulden agierenden Thüringer könnten den bis zu 9,76 Mio. Euro umfassenden Deal angesichts eines Bestands an liquiden Mitteln von zuletzt mehr als 28 Mio. Euro locker aus Portokassen zahlen. Umgekehrt kann Euromicron angesichts einer Netto-Verschuldung von rund 106 Mio. Euro jedes zusätzliche Liquiditätspolster dringend gebrauchen. Schließlich steht zum 31. Januar 2020 die nächste Darlehnstilgung in Höhe von immerhin 25 Mio. Euro an. Beinahe logisch, dass Funkwerk bereits auf der nächsten Euromicron-Hauptversammlung am 29. August 2019 in der Deutschen Nationalbibliothek in Frankfurt mindestens einen eigenen Kandidaten in den bislang dreiköpfigen Aufsichtsrat entsenden will.

Die eigentlich spannende Frage lässt sich jetzt indes noch nicht beantworten: Befruchten sich beide Unternehmen tatsächlich gegenseitig? Immerhin könnten die Voraussetzungen – auch was die aktuellen Margen angeht – unterschiedlicher kaum sein. Andererseits hat das Management von Funkwerk in den vergangenen Jahren gezeigt, wie man ein Ruder erfolgreich herumreißt. Schließlich ging es auch Funkwerk längst nicht immer so gut wie momentan. Und das Projekt Euromicron ist mit einem erheblichen Hebel ausgestattet. Zusammengefasst: Für Euromicron hat sich die Chance-Risiko-Kombination ein gutes Stück verbessert, für Funkwerk hat sie sich (im Zweifel) eher verschlechtert. Jedenfalls ist es eine sehr mutige Entscheidung, die Funkwerk-Chefin Kerstin Schreiber getroffen hat.

Der Beginn der Bezugsfrist ist für Ende Juli 2019 vorgesehen. „Wir stärken damit nicht nur unsere Finanzierungskraft erheblich, sondern stellen uns auch strategisch schlagkräftiger auf“, sagt Bettina Meyer, Sprecherin des Vorstands von Euromicron. Die frei von Bankschulden agierenden Thüringer könnten den bis zu 9,76 Mio. Euro umfassenden Deal angesichts eines Bestands an liquiden Mitteln von zuletzt mehr als 28 Mio. Euro locker aus Portokassen zahlen. Umgekehrt kann Euromicron angesichts einer Netto-Verschuldung von rund 106 Mio. Euro jedes zusätzliche Liquiditätspolster dringend gebrauchen. Schließlich steht zum 31. Januar 2020 die nächste Darlehnstilgung in Höhe von immerhin 25 Mio. Euro an. Beinahe logisch, dass Funkwerk bereits auf der nächsten Euromicron-Hauptversammlung am 29. August 2019 in der Deutschen Nationalbibliothek in Frankfurt mindestens einen eigenen Kandidaten in den bislang dreiköpfigen Aufsichtsrat entsenden will.

Die eigentlich spannende Frage lässt sich jetzt indes noch nicht beantworten: Befruchten sich beide Unternehmen tatsächlich gegenseitig? Immerhin könnten die Voraussetzungen – auch was die aktuellen Margen angeht – unterschiedlicher kaum sein. Andererseits hat das Management von Funkwerk in den vergangenen Jahren gezeigt, wie man ein Ruder erfolgreich herumreißt. Schließlich ging es auch Funkwerk längst nicht immer so gut wie momentan. Und das Projekt Euromicron ist mit einem erheblichen Hebel ausgestattet. Zusammengefasst: Für Euromicron hat sich die Chance-Risiko-Kombination ein gutes Stück verbessert, für Funkwerk hat sie sich (im Zweifel) eher verschlechtert. Jedenfalls ist es eine sehr mutige Entscheidung, die Funkwerk-Chefin Kerstin Schreiber getroffen hat.

Euromicron

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Euromicron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1K030 | DE000A1K0300 | AG | 0,25 Mio € | 29.06.1998 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,14 | -0,02 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Der Blick auf den Chart lässt eigentlich nur einen Schluss zu: Seit dem offiziellen Delisting im Sommer 2017 ist die Aktie von Clere mehr oder weniger bewegungslos. Normalerweise müsste ein derart erratischer Kursverlauf – gehandelt wird die ehemalige Balda-Aktie weiterhin im Hamburger Freiverkehr – die Anleger mürbe machen. Doch das Gegenteil ist offenbar der Fall. Jedenfalls hat boersengefluester.de den Eindruck, dass die verbliebenen Investoren hellwach sind und weiterhin ihre Chance wittern. Jedenfalls gibt es nur wenige Veröffentlichungstermine von Geschäftsberichten, auf die wir so viele Hinweise von unseren Lesern bekommen wie auf den von Clere. Dabei wäre das Feedback (Vielen Dank dafür!) eigentlich gar nicht nötig gewesen, denn auch wir durchforsten regelmäßig die Investor Relations-Seiten von Nachzüglern nach mittlerweile live gestellten Jahresberichten. Dabei hat sich die auf Beteiligungen im Bereich alternative Energien spezialisierte Clere für ihren Konzernabschluss ein hübsches Versteck ausgesucht – und zwar im Bereich der korrespondierenden Unterlagen zur Hauptversammlung 2019.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Und auf den ersten Blick erwarten den Anleger auch Zahlen, die man nicht unbedingt ins Schaufenster stellt. Bei Erlösen von 15,95 Mio. Euro fiel unterm Strich nämlich ein Fehlbetrag von 3,17 Mio. Euro an. Zum Vergleich: Avisiert hatte das Management ein positive Ergebnis im einstelligen Millionenbereich. Der „Übeltäter“ ist jedoch schnell ausgemacht – und zwar in Form von massiv in die Höhe geschnellten Zinsen und ähnlichen Aufwendungen von fast 7,47 Mio. Euro (Vorjahr: 215.000 Euro) – vorwiegend aus der Finanzierung von Photovoltaikanlagen. Im Grunde ein normaler Vorgang, wenn der Posten nicht auch stattliche 5,67 Mio. Euro aus der vorzeitigen Ablösung von Finanzierungen (SWAP-Geschäften) in Spanien enthalten würde. Bereinigt um diesen Sondereffekte wären die Zahlen von Clere nicht nur deutlich schwarz gewesen, sondern hätten wohl auch die eigenen Prognosen eher im oberen Bereich getroffen.

Offenbar funktioniert das grundsätzliche Geschäftsmodell also. Das ist eine wichtige Botschaft, immerhin ist das ehemals im Bereich Spezialplastik tätige Unternehmen ein Quereinsteiger. Daher haben die Berliner auch ihren Prognoseteil für 2019 (bis auf ein Wort) 1:1 aus dem Geschäftsbericht des Vorjahrs übernommen. Konkret heißt es: „Die Erträge aus diesem Neugeschäft werden deutlich ansteigen und im CLERE-Konzern im Geschäftsjahr 2019 zu einem positiven Ergebnis im einstelligen Millionenbereich vor und auch nach Steuern führen.“ Bemerkenswert ist aber noch ein anderer Passus aus dem aktuellen Geschäftsbericht: Demnach hat Clere nach dem Bilanzstichtag diverse Windparks in Italien mit einer Leistung von kumuliert 28 MWp – zu freilich sehr unterschiedlichen Preisen – für insgesamt rund 20 Mio. Euro erworben. Insgesamt betreibt Clere damit nun Solaranlagen mit einer Nominalleistung von 113 MWp.

Offenbar funktioniert das grundsätzliche Geschäftsmodell also. Das ist eine wichtige Botschaft, immerhin ist das ehemals im Bereich Spezialplastik tätige Unternehmen ein Quereinsteiger. Daher haben die Berliner auch ihren Prognoseteil für 2019 (bis auf ein Wort) 1:1 aus dem Geschäftsbericht des Vorjahrs übernommen. Konkret heißt es: „Die Erträge aus diesem Neugeschäft werden deutlich ansteigen und im CLERE-Konzern im Geschäftsjahr 2019 zu einem positiven Ergebnis im einstelligen Millionenbereich vor und auch nach Steuern führen.“ Bemerkenswert ist aber noch ein anderer Passus aus dem aktuellen Geschäftsbericht: Demnach hat Clere nach dem Bilanzstichtag diverse Windparks in Italien mit einer Leistung von kumuliert 28 MWp – zu freilich sehr unterschiedlichen Preisen – für insgesamt rund 20 Mio. Euro erworben. Insgesamt betreibt Clere damit nun Solaranlagen mit einer Nominalleistung von 113 MWp.

Foto:

...

Clere

Kurs: 11,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 37,74 | 41,04 | 48,92 | 49,47 | 46,03 | 39,00 | 0,00 | |

| EBITDA1,2 | 29,97 | 27,77 | 32,23 | 31,46 | 46,76 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 79,41 | 67,67 | 65,88 | 63,59 | 101,59 | 0,00 | 0,00 | |

| EBIT1,4 | 14,33 | 10,69 | 13,15 | 12,12 | 30,10 | 0,00 | 0,00 | |

| EBIT-margin %5 | 37,97 | 26,05 | 26,88 | 24,50 | 65,39 | 0,00 | 0,00 | |

| Net profit1 | 5,01 | -0,67 | 4,23 | 2,82 | 23,07 | 3,00 | 0,00 | |

| Net-margin %6 | 13,28 | -1,63 | 8,65 | 5,70 | 50,12 | 7,69 | 0,00 | |

| Cashflow1,7 | 23,02 | 22,18 | 34,28 | 29,83 | 30,11 | 0,00 | 0,00 | |

| Earnings per share8 | 0,64 | -0,09 | 0,54 | 0,36 | 3,26 | 0,42 | 0,58 | |

| Dividend per share8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,25 | 0,25 | 0,25 | |

Quelle: boersengefluester.de and company details

Regelmäßige Leser von boersengefluester.de wissen, dass wir uns bei der Bewertung von Wind- und Solarparkbetreibern gern an der von 7C Solarparcen-Vorstand Steven De Proost auf Kapitalmarktkonferenzen stets vorgebrachten Faustformel orientieren, wonach jedes Megawatt Leistung für rund 1 Mio. Euro Börsenwert steht. Bei 7C kommt das auch ganz gut hin: Eine Leistung von zuletzt 171 MWp korrespondiert mit einem einen Börsenwert von aktuell 178 Mio. Euro. Im Umkehrschluss müsste Clere eigentlich für eine Marktkapitalisierung von rund 115 Mio. Euro stehen. Tatsächlich kommt die Gesellschaft aber nur auf einen Börsenwert von etwas mehr als 67 Mio. Euro – wird nach dieser Rechnung also mit einem Discount von 40 Prozent gehandelt. Das erscheint uns dann doch ein wenig üppig, auch wenn die Solarparks von 7C ausschließlich im regulatorisch verlässlichen Deutschland stehen und nicht wie bei Clere verteilt auf Deutschland, Italien, Spanien, Großbritannien sowie Japan. Letztlich bewegt sich aber auch Clere ausschließlich in stabilen Märkten. Im Grunde sind wir sogar überrascht, wie schnell Clere ein doch recht ansehnliches Photovoltaik-Portfolio aufgebaut hat.

Aber klar: Das offizielle Delisting ist nicht gerade eine Einladung für Bewertungsboni. Dennoch halten wir die jetzigen Kurse für spürbar zu niedrig. Für erfahrene Spezialwertekenner mit ausreichend langem Anlagehorizont ist Clere demnach eine prima Chance. Der wenig spektakuläre ist Chart zeigt jedenfalls ein unzureichendes Bild von der guten operativen Entwicklung des Unternehmens. Bemerkenswert ist in diesem Zusammenhang übrigens auch eine andere Sache: Die Großaktionär Thomas van Aubel zurechenbare Elector GmbH hat ihren Aktienbestand im vergangenen Geschäftsjahr um 1,5 Prozentpunkte – entsprechend rund 88.000 Aktien – auf 57,5 Prozent ausgebaut. Kein schlechtes Signal für Privatanleger.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Clere | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A3H230 | DE000A3H2309 | AG | 82,04 Mio € | 23.11.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wertpapierprospekte lesen sich etwa so entspannt wie Packungsbeilagen von Arzneimitteln. Beim Studium der Risikohinweise beschleicht einem regelmäßig ein ungutes Gefühl. Doch wer sich den Wertpapierprospekt zur anstehenden Kapitalerhöhung von Mountain Alliance anschaut, muss beinahe schon um die Existenz der Beteiligungsgesellschaften fürchten – so deutlich sind die Wort gewählt. Kostprobe: „Die Mountain Alliance-Gruppe befindet sich in einer angespannten Liquiditätslage. Sie verfügt nicht über ausreichend Geschäftskapital, um ihre Verbindlichkeiten in den nächsten zwölf Monaten zu begleichen. Ihr aktuelles Geschäftskapital reicht voraussichtlich nur noch bis zum 31. Dezember 2019.“ Zwar galt Mountain Alliance – ehemals Ecommerce Alliance – noch nie als Hort der Stabilität. Doch nach den Zahlen aus dem Geschäftsbericht 2018 hatte boersengefluester.de einen wesentlich gemäßigteren Eindruck von der aktuellen Lage. Immerhin heißt es dort (auf Seite 31): „Die Gesamtrisikosituation der Mountain Alliance Unternehmensgruppe ist, ..... , begrenzt und überschaubar.“

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Umso gespannter sind wir, auf welche Resonanz das Angebot bei den Investoren stoßen wird. Immerhin bieten die Münchner um CEO Daniel Wild bis zu 3.022.860 neue Aktien zu jeweils 6,25 Euro an, wodurch die Gesamtzahl an Aktien – bei vollem Bezug – um die Hälfte steigen würde. Abzüglich der üblichen Provisionen und Beratungskosten würden Mountain Alliance damit bis zu 17,2 Mio. Euro zufließen. Rund 2,1 Mio. Euro sind davon für die Finanzierung des laufenden Geschäftsbetriebs der kommenden zwölf Monate vorgesehen. Insbesondere geht es dabei um die Ablösung von Darlehen gegenüber dem Großaktionär Mountain Partners sowie der im Portfolio befindlichen Online-T-Shirt-Bedrucker Shirtinator. Mit dem Rest wollen die Münchner künftige Investments finanzieren. Dabei schielt Mountain Alliance auch auf ganze Portfolien – wie etwa zuletzt bei Mountain Technology – und nicht nur auf einzelne Beteiligungen.

Foto: Pixabay

...

Mountain Alliance

Kurs: 2,26

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 9,84 | 10,10 | 11,42 | 0,15 | 0,14 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,25 | -1,11 | -0,68 | -0,33 | -0,87 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -22,87 | -10,99 | -5,95 | -220,00 | -621,43 | 0,00 | 0,00 | |

| EBIT1,4 | -2,99 | -1,82 | -1,25 | -1,03 | -1,23 | 0,00 | 0,00 | |

| EBIT-margin %5 | -30,39 | -18,02 | -10,95 | -686,67 | -878,57 | 0,00 | 0,00 | |

| Net profit1 | 2,94 | 3,77 | -2,52 | -1,10 | -1,30 | 0,00 | 0,00 | |

| Net-margin %6 | 29,88 | 37,33 | -22,07 | -733,33 | -928,57 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,77 | -1,58 | -0,91 | -0,39 | -0,94 | 0,00 | 0,00 | |

| Earnings per share8 | 0,48 | 0,55 | -0,38 | -0,16 | -0,19 | 0,06 | 0,11 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Explizite Zeichnungszusagen von den Großaktionären finden sich nicht im Prospekt, so dass die Vermutung naheliegt, dass sich Mountain Partners (Anteil 66,9 Prozent) weitgehend verwässern lassen wird. Sollte der VC-Gesellschaft mit Sitz in Zürich tatsächlich keine einzige Aktie beziehen und die Emission dennoch voll platziert werden, würde der Anteil von Mountain Partners auf 44,6 Prozent sinken. Für wahrscheinlicher halten wir jedoch eher die Variante, dass zumindest aus dem Umfeld von Mountain Partners Zeichnungsaufträge hereinkommen – die eigentliche Kapitalerhöhung aber nicht komplett untergebracht wird. Gut möglich also, dass Mountain Partners auch künftig Mehrheitsaktionär bleibt. Mit Blick auf den mitunter doch recht dünnen Börsenhandel wäre es aber gut, wenn der Streubesitz künftig deutlich höher als die aktuellen 15,6 Prozent liegen würde. Den Platzierungspreis von 6,25 Euro hält boersengefluester.de für vergleichsweise fair, da er weitgehend deckungsgleich mit dem zum Jahresende 2018 ausgewiesenen Substanzwert (Net Asset Value) von 6,55 Euro je Aktie ist. Viel kommt also auf die Platzierungskraft der mit der Transaktion beauftragten MainFirst Bank an.

Der aktuelle Ausblick von Mountain Alliance für 2019 sieht bei Erlösen von 20 bis 22 Mio. Euro ein „ausgeglichenes bis leicht positives Konzernergebnis“ vor. Ganz so dramatisch, wie es im Prospekt formuliert ist, sieht die Lage also nicht aus, zumal hier ein Worst-Case-Szenario durchgespielt wird. Losgelöst davon wäre es natürlich ein wichtiger Kurstreiber, wenn die Manager von Mountain Alliance nicht nur zeigen, dass sie einkaufen können, sondern auch ein paar markante Exits hinbekommen. Un gut wäre es (aus Unternehmenssicht) natürlich auch, wenn durch die Kapitalerhöhung so viele frische Mittel wie möglich reinkommen würden. Geeignet ist der Titel aber dennoch ausschließlich für sehr erfahrene und risikobereite Investoren. Die Bezugsfrist für die Kapitalerhöhung läuft bis zum 24. Juni 2019. Gelistet ist die Aktie im Münchner Freiverkehrssegment m:access.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mountain Alliance | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UK0 | DE000A12UK08 | AG | 17,26 Mio € | 21.12.2010 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Zumindest Erstzeichner der NFON-Aktie werden aufgeatmet haben. Knapp 14 Monate nach dem Börsengang zu 12 Euro hat der Anteilschein des Anbieters von Telefonanlagen für Geschäftskunden aus der Cloud nämlich sein Emissionsniveau zurückerobert. Das ist in diesem Fall eine gute Nachricht, denn Ende 2018 sah es zwischenzeitlich so aus, als ob der Titel – nach einer kurzen Hypephyse – nach unten durchgereicht würde. Nun stehen die Münchner am Kapitalmarkt jedoch deutlich gefestigter dar. Die Umsätze für 2018 sowie das Auftaktquartal 2019 zeigen einen strammen Expansionskurs. Insgesamt kalkuliert NFON für das Gesamtjahr 2019 gegenwärtig mit einem Umsatzplus zwischen 40 und 45 Prozent – bezogen auf den 2018er-Erlös von 43 Mio. Euro. Mit Blick auf das Ergebnis äußert sich das Management nicht ganz so dezidiert. Klar ist aber, dass Wachstum gegenwärtig eindeutig Vorrang vor Rentabilität hat. Immerhin ist nach Auffassung von NFON jetzt der richtige Zeitpunkt, um die neue Generation von Telefonanlagen mit Hochdruck international zu vertreiben.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Eine wichtige Rolle kommt dabei auch der Anfang 2019 übernommenen Deutsche Telefon Standard aus Mainz zu. Damit aber nicht genug: Um zusätzlichen Spielraum für weitere Übernahmen zu schaffen, hat NFON kürzlich eine mit 6,00 Prozent verzinste Optionsanleihe im Volumen von 5 Mio. Euro auf die Schiene gesetzt. Angehängt an die Anleihe sind Warrants, die bis 2. Januar 2020 zum Bezug von bis zu 964.015 Aktien zum Kurs von jeweils 11,00 Euro berechtigen. Insgesamt könnten NFON aus diesem Vehikel also brutto bis zu 15,60 Mio. Euro zufließen. Exklusiver Zeichner der Optionsanleihe ist die in Luxemburg ansässige Beteiligungsgesellschaft Active Ownership – etlichen Investoren vermutlich durch ihr Engagement bei Stada Arzneimittel bekannt.

Freilich sieht die auf Active Ownership zugeschnittene Konstruktion derart interessant aus, dass wohl auch ein paar andere Anleger hier gern mitgemacht hätten. Sei es drum. Für NFON-Vorstandschef Hans Szymanski ist der Deal mit den Luxemburgern eine Art Ritterschlag: „Wir haben eine gut gefüllte Long- und Short-List an möglichen Akquisitionszielen. Allerdings haben auch finanzstarke Investoren und Unternehmen die Attraktivität des Markts für sich entdeckt und erhöhen ihre Akquisitionstätigkeiten. Gerade in dieser Situation sind Schnelligkeit und Flexibilität wesentliche Faktoren. Durch den Einstieg der AOC als Investor und Partner stärken wir in diesem Sinne unsere Handlungsfähigkeit deutlich.“ Entsprechend gespannt ist boersengefluester.de nun, ob NFON schon sehr konkrete Übernahmeziele vor Augen hat, oder ob die Optionsanleihe eher ein vorbeugender Muskelaufbau war.

Bewertet ist die im Prime Standard gelistete Gesellschaft mit rund 170 Mio. Euro, was etwa dem 3,8fachen des aktuellen Eigenkapitals entspricht. Das Erreichen der Gewinnschwelle erwarten wir frühestens 2021 – bei Umsätzen von dann vermutlich spürbar mehr als 100 Mio. Euro. Dividenden sind kein Thema. Per saldo eignet sich der Small Cap nur für risikobereite Anleger. Gleichwohl hat das Geschäftsmodell von NFON einen ganz besonderen Charme: Zum einen ist es hochskalierbar, zum anderen sind bis zu 80 Prozent der Umsätze von wiederkehrender Natur. Nächstes wichtiges Kursziel ist das bisherige Rekordhoch 15,50 Euro vom 7. September 2018.

Freilich sieht die auf Active Ownership zugeschnittene Konstruktion derart interessant aus, dass wohl auch ein paar andere Anleger hier gern mitgemacht hätten. Sei es drum. Für NFON-Vorstandschef Hans Szymanski ist der Deal mit den Luxemburgern eine Art Ritterschlag: „Wir haben eine gut gefüllte Long- und Short-List an möglichen Akquisitionszielen. Allerdings haben auch finanzstarke Investoren und Unternehmen die Attraktivität des Markts für sich entdeckt und erhöhen ihre Akquisitionstätigkeiten. Gerade in dieser Situation sind Schnelligkeit und Flexibilität wesentliche Faktoren. Durch den Einstieg der AOC als Investor und Partner stärken wir in diesem Sinne unsere Handlungsfähigkeit deutlich.“ Entsprechend gespannt ist boersengefluester.de nun, ob NFON schon sehr konkrete Übernahmeziele vor Augen hat, oder ob die Optionsanleihe eher ein vorbeugender Muskelaufbau war.

Bewertet ist die im Prime Standard gelistete Gesellschaft mit rund 170 Mio. Euro, was etwa dem 3,8fachen des aktuellen Eigenkapitals entspricht. Das Erreichen der Gewinnschwelle erwarten wir frühestens 2021 – bei Umsätzen von dann vermutlich spürbar mehr als 100 Mio. Euro. Dividenden sind kein Thema. Per saldo eignet sich der Small Cap nur für risikobereite Anleger. Gleichwohl hat das Geschäftsmodell von NFON einen ganz besonderen Charme: Zum einen ist es hochskalierbar, zum anderen sind bis zu 80 Prozent der Umsätze von wiederkehrender Natur. Nächstes wichtiges Kursziel ist das bisherige Rekordhoch 15,50 Euro vom 7. September 2018.

...

NFON

Kurs: 3,54

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 67,60 | 75,89 | 80,79 | 82,34 | 87,34 | 89,10 | 92,20 | |

| EBITDA1,2 | 2,32 | -2,03 | -5,27 | 6,80 | 10,83 | 11,40 | 12,30 | |

| EBITDA-margin %3 | 3,43 | -2,68 | -6,52 | 8,26 | 12,40 | 12,80 | 13,34 | |

| EBIT1,4 | -1,83 | -8,97 | -12,03 | -0,52 | 2,66 | 3,90 | 4,60 | |

| EBIT-margin %5 | -2,71 | -11,82 | -14,89 | -0,63 | 3,05 | 4,38 | 4,99 | |

| Net profit1 | -2,24 | -8,91 | -15,58 | -0,80 | 0,71 | 2,55 | 3,10 | |

| Net-margin %6 | -3,31 | -11,74 | -19,29 | -0,97 | 0,81 | 2,86 | 3,36 | |

| Cashflow1,7 | 1,15 | -1,76 | -3,87 | 6,84 | 9,41 | 8,50 | 9,70 | |

| Earnings per share8 | -0,15 | -0,54 | -0,94 | -0,05 | 0,04 | 0,15 | 0,19 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| NFON | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0N4N5 | DE000A0N4N52 | AG | 58,30 Mio € | 11.05.2018 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Immerhin 11 der zurzeit 65 Unternehmen aus dem Münchner Börsensegment m:access stammen aus dem Immobilienbereich. Damit stellt der Sektor die zahlenmäßig größte Gruppe aus dem m:access. Allerdings sind die Handelsumsätze bei etlichen Papieren relativ überschaubar – eine Folge des meist geringen Streubesitzes. Dennoch lohnt sich ein Blick für Investoren, denn häufig handelt es sich bei den Gesellschaften um wahre Substanzperlen. Ein Beispiel ist die in Grünwald bei München ansässige Stern Immobilien, die mit ihrem Geschäftsbericht für 2018 einmal mehr für rege Diskussionen in der Spezialwerteszene sorgte. Boersengefluester.de hat bei Vorstand Iram Kamal nachgehakt und mit ihr über das Geschäftsmodell, das abgelaufene Geschäftsjahr sowie die weiteren Perspektiven gesprochen.

...

© boersengefluester.de | Redaktion

Häufig sind es die knapp gefassten Meldungen, die die meiste Schubkraft an der Börse haben. So auch bei der FinTech Group: Am 4. Juli 2019 um 17.44 Uhr meldete das künftig unter dem Namen flatex firmierende Unternehmen, dass – gemeinsam mit der amerikanischen Investmentbank Lazard, – Optionen bezüglich der zukünftigen Ausrichtung ausgelotet werden. „Diese Prüfung wird mögliche strategische Partnerschaften, einen möglichen (Teil-)Verkauf der Gesellschaft und die Gewinnung etwaiger neuer Investoren umfassen. Zu diesem Zweck wird die Gesellschaft Gespräche mit verschiedenen potentiellen Partnern und Interessenten aufnehmen“, heißt es offiziell. Der Nachrichtendienst Bloomberg griff die Meldung gleich auf und spekulierte, dass bei einem solchen Deal eine Bewertung von mehr als 30 Euro – also etwa 50 Prozent oberhalb der aktuellen Notiz – für die Aktie der FinTech Group aufgerufen werden könne.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Diese Größenordnung wäre insofern keine Überraschung, weil nahezu alle Analysten den ihrer Meinung nach fairen Wert in Regionen nördlich von 30 Euro ansiedeln. Umso gespannter ist boersengefluester.de, welche Konstellation am Ende den höchsten Shareholder Value schafft. Bei unserem jüngsten Gespräch (HIER) mit Frank Niehage machte der CEO der FinTech Group jedenfalls keinen Hehl daraus, dass er mit der Kursentwicklung der Aktie komplett unzufrieden sei. Immerhin geht es den Frankfurtern – trotz der sicherlich wenig förderlichen gescheiterten Kooperation mit der Österreichischen Post – operativ so gut wie nie zuvor. So gesehen hätte man sich beinahe denken können, dass etwas im Busch ist.

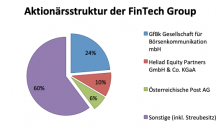

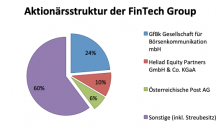

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Die Post will grundsätzlich raus aus der Aktie, aber keinesfalls unterhalb ihres Einstandskurses von 28,50 Euro. Heliad befindet sich mitten in einer Phase der Neuausrichtung und ist für alle Optionen offen. Zusammen laufen die Fäden schließlich bei Ankeraktionär Bernd Förtsch. Aus heutiger Sicht ist es zwar nur schwer vorstellbar, dass sich der Kulmbacher von seinem Baby flatex trennt. Aber komplett ausklammern werden die Finanzprofis von Lazard wohl keine Option wollen. Am Ende kommt es auf das Gesamtpaket an. So beträgt der gesamte Börsenwert der FinTech Group zurzeit 404 Mio. Euro. Bei so einem Betrag fangen internationale Finanzkonzerne oder auch Private Equity-Firmen bestimmt nicht an zu zittern. Zudem ist die FinTech Group im Freiverkehrssegment Scale gelistet, so dass bei Verschiebungen oberhalb der Anteilsmarke von 30 Prozent keine Pflichtofferte an die Streubesitzaktionäre ausgelöst werden würde.

Die Post will grundsätzlich raus aus der Aktie, aber keinesfalls unterhalb ihres Einstandskurses von 28,50 Euro. Heliad befindet sich mitten in einer Phase der Neuausrichtung und ist für alle Optionen offen. Zusammen laufen die Fäden schließlich bei Ankeraktionär Bernd Förtsch. Aus heutiger Sicht ist es zwar nur schwer vorstellbar, dass sich der Kulmbacher von seinem Baby flatex trennt. Aber komplett ausklammern werden die Finanzprofis von Lazard wohl keine Option wollen. Am Ende kommt es auf das Gesamtpaket an. So beträgt der gesamte Börsenwert der FinTech Group zurzeit 404 Mio. Euro. Bei so einem Betrag fangen internationale Finanzkonzerne oder auch Private Equity-Firmen bestimmt nicht an zu zittern. Zudem ist die FinTech Group im Freiverkehrssegment Scale gelistet, so dass bei Verschiebungen oberhalb der Anteilsmarke von 30 Prozent keine Pflichtofferte an die Streubesitzaktionäre ausgelöst werden würde.

Indirekter Gewinner der aktuellen Gemengelage ist definitiv die Beteiligungsgesellschaft FinLab, die über ihr Engagement bei Heliad durchgerechnet rund sechs Prozent an der FinTech Group hält. Bei den aktuellen Kursen deckt allein das FinTech Group-Paket den Aktienkurs von FinLab zu einem Drittel ab. Firmenkenner taxieren den Potenzialwert von FinLab eher auf 30 bis 40 Euro als auf den zuletzt ausgewiesenen NAV (Net Asset Value) von 20,50 Euro je Aktie. Aktueller Aktienkurs: 13,75 Euro. Aus Anlegersicht bietet die jüngste Meldung der FinTech Group also jede Menge interessante Chancen. Folgerichtig bestätigen wir auch unsere Kaufen-Einschätzung für die Aktien der FinTech Group und FinLab.

Indirekter Gewinner der aktuellen Gemengelage ist definitiv die Beteiligungsgesellschaft FinLab, die über ihr Engagement bei Heliad durchgerechnet rund sechs Prozent an der FinTech Group hält. Bei den aktuellen Kursen deckt allein das FinTech Group-Paket den Aktienkurs von FinLab zu einem Drittel ab. Firmenkenner taxieren den Potenzialwert von FinLab eher auf 30 bis 40 Euro als auf den zuletzt ausgewiesenen NAV (Net Asset Value) von 20,50 Euro je Aktie. Aktueller Aktienkurs: 13,75 Euro. Aus Anlegersicht bietet die jüngste Meldung der FinTech Group also jede Menge interessante Chancen. Folgerichtig bestätigen wir auch unsere Kaufen-Einschätzung für die Aktien der FinTech Group und FinLab.

Foto: Pixabay

...

flatexDEGIRO

Kurs: 31,16

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Heliad Equity Partners

Kurs: 4,50

Heliad

Kurs: 12,70