Was für eine krasse Entwicklung: Im Sommer 2013 war die

FinLab AG – damals noch unter dem in Börsenkreisen nicht gerade wohl klingenden Namen

Altira unterwegs – fast reif für den Abschuss. Ein Delisting (immerhin mit Abfindungsangebot) galt als beschlossene Sache. Ende 2014 dann die Kehrtwende in Form der Umfirmierung und einer Neupositionierung als Beteiligungsgesellschaft mit Fokus auf Unternehmen aus dem FinTech-Sektor. Zu diesem Zeitpunkt interessierten sich – neben Großaktionär Bernd Förtsch – allerdings maximal ein paar Nebenwertefreaks für die Revitalisierung des Papiers. Dabei war die Aktie damals eine clevere Variante, um sich indirekt – dafür aber mit lukrativem Airbag – an der Aktie der

FinTech Group zu beteiligen. Das Kalkül ist aufgegangen: Seit Anfang 2015 hat die Notiz der FinTech Group um etwa 100 Prozent zugelegt – mit dem Kurs von FinLab ging es in diesem Zeitraum dagegen um gut 135 Prozent nach oben. Längst ist aus dem Geheimtipp eine Aktie geworden, über die in der Finanzszene rege getuschelt wird. Im November präsentierte das FinLab-Management sogar vor großem Publikum auf dem Eigenkapitalforum in Frankfurt. Und vor wenigen Tagen fand in den Räumen von

Hauck & Aufhäuser ein Pressegespräch mit FinLab-Vorstand Kai Panitzki statt. Soviel Öffentlichkeit gab es früher nicht. „Der FinTech-Sektor ist extrem in Bewegung. Wir wollen das Momentum nutzen und einer der führenden `Company Builder` werden“, sagt Panitzki.

Für Schlagzeilen sorgte zuletzt vor allem die zum FinLab-Portfolio gehörende

Deposit Solutions. Schließlich hatte sich der

PayPal-Mitgründer Peter Thiel mit 1 Mio. Euro an dem Hamburger Unternehmen beteiligt – ein Ritterschlag. Die Gesellschaft um Gründer Tim Sievers hat unter der Marke

Zinspilot ein System entwickelt, mit dem Kunden – ohne jeweils entsprechende Kontoverbindungen eröffnen zu müssen – zwischen den besten Tages- und Festgeldangeboten von diversen Banken hoppen können. Interessant ist das System aber auch für Banken, wie dem zur FinTech Group gehörende Onlinebroker

Flatex. Wichtigster Grund: Die auf den Kundenkonten deponierten Cashbestände produzieren derzeit auch bei Flatex Negativrenditen, denn je mehr Geld bei der als Vollbank im Hintergrund agierenden

biw bank gebunkert wird, desto mehr Eigenkapital muss hinterlegt werden. Das kann eine ordentliche Belastung werden, da das Institut die Gelder nirgendwo zwischenparken kann, ohne dafür noch zahlen zu müssen. Um das Ärgernis mit den Negativzinsen zu kompensieren, sucht die FinTech Group übrigens so vehement den Einstieg in den Bereich Konsumentenkredite. Anderseits hilft auch die kürzlich gemeldete Kooperation von Flatex mit Zinspilot bei genau dieser Herausforderung. Für Flatex ist das System nämlich eine attraktive Möglichkeit, Einlagen an andere Institute auszulagern, ohne die Kunden dabei zu verlieren. Genau um diesen Effekt geht es, wenn FinTech Group-CEO Frank Niehage von einer „Verbesserung der Passivseite“ für die biw bank spricht. Summa summarum dürfte die 12,75-Prozent-Beteiligung an Deposit Solutions noch eine Menge Freude bereiten, auch wenn sich die Zinsstruktur mal wieder ändern wird. In Finanzkreisen gilt Zinspilot jedenfalls als pfiffiges Produkt.

Maßgeblich für die Richtung des Aktienkurses von FinLab bleibt zunächst aber das Engagement von rund 47 Prozent an der Beteiligungsgesellschaft

Heliad Equity Solutions. Eigentlich passt die in den selben Räumlichkeiten wie FinLab sitzende Gesellschaft gar nicht so recht ins Portfolio von FinLab, denn neben dem 16,11-Prozent-Block an der FinTech Group hält Heliad auch 9,67 Prozent an dem Konzertveranstalter

DEAG Deutsche Entertainment (Stand November 2014) sowie diverse nicht notierte Beteiligungen, wie zum Beispiel Onlineshops aus den Bereichen Haustiere, Matratzen oder Küchenzubehör. Mit dem Sammelbegriff FinTech gibt es da fürchterlich viele Überschneidungen, allerdings hat die Heliad-Beteiligung historische Gründe und sorgt zudem für einen stabilen Cashflow Richtung FinLab. Mittlerweile scheint jedoch der Entschluss gefasst, die Überkreuzpakete zu entflechten. „Generell spricht nichts dagegen, dass wir Richtung 25 Prozent bei Heliad kommen“, sagt Panitzki. Beim gegenwärtigen Abschlag der Heliad-Aktie zum Substanzwert (NAV = Net Asset Value) von deutlich mehr als einem Drittel sei das jedoch noch kein Thema. Losgelöst davon kommt hier aber ein Spagat auf FinLab zu: Manch Investor wird sich mit neuen Engagements eventuell schwer tun, wenn er weiß, dass der Großaktionär bei steigenden Kursen tendenziell abgabebereit ist. Um den eigenen Aktienkurs nicht zu gefährden, muss das Management in Sachen Exitstrategie also sehr überlegt vorgehen. Durchgerechnet hat das Paket an Heliad einen Wert von 25 Mio. Euro – oder 5,50 Euro je FinLab-Aktie. Immerhin rund die Hälfte des Aktienkurses von FinLab wird gegenwärtig also durch Heliad bestimmt. Und die Marktkapitalisierung von Heliad wiederum ist zu fast 92 Prozent durch die Aktien an der FinTech-Group abgedeckt.

Was also tun aus Investorensicht? Wer an die Story der FinTech Group glaubt, kann sich hier weiter direkt engagieren. Pluspunkt ist unter anderem die vergleichsweise hohe Liquidität der Aktie. Für Heliad wiederum spricht, dass die Börse derzeit fast ausschließlich den Wert des Pakets an der FinTech Group berücksichtigt. Dabei musste Heliad insbesondere bei der DEAG Deutsche Entertainment bluten. Zwar sind die Frankfurter längst nicht mehr so umfangreich an dem Konzertveranstalter beteiligt wie noch vor ein paar Jahren. In den vergangenen zwölf Monaten hat das Engagement jedoch von 1,33 Euro auf 0,52 Euro je Heliad-Aktie an Wert verloren. Gut für Privatanleger ist, dass Heliad (zumindest für 2014) Dividenden zahlt und bei einer unveränderten Ausschüttung von 0,15 Euro je Anteilschein für 2015 auf eine erkleckliche Rendite von 2,7 Prozent kommen würde. Negativ bei Heliad ist, dass Großaktionär FinLab tendenziell verkaufsbereit ist. Bleibt die Aktie von FinLab: Das aktuelle Niveau von 10,70 Euro entspricht etwa dem NAV. Dementsprechend müssen Anleger – neben einer guten Performance von Heliad und FinTech Group – mittlerweile verstärkt darauf setzen, dass die neuen Beteiligungen wie

Deposit Solutions, die Finanzierungsplattform

Venturate oder auch das auf Trader zugeschnittene E-Learning-Angebot

Nextmarkets sich positiv entwickeln und FinLab weitere attraktive Investments findet. Eine Einkaufsoffensive ist gleichwohl nicht angesagt. Panitzki spricht eher von einer "homöopathischen Entwicklung". Sieben bis zehn Firmen soll das Portfolio mittelfristig (in 1 bis 3 Jahren) umfassen. Die Chancen auf attraktive und mit Bedacht ausgewählte Investments sind also vorhanden, selbst wenn die einseitige Ausrichtung auf das Modethema FinTech natürlich auch Risiken in sich birgt. Vor einigen Jahren galt an der Börse zum Beispiel Nanotechnologie als heiße Wette, und über die Beteiligungsgesellschaft

Nanostart hatte Großaktionär Förtsch ein entsprechendes Vehikel auf dem Kurszettel. Von Nanotech spricht heute kaum noch jemand in der Finanzbranche und auch Nanostart soll demnächst unter neuem Namen als Immobiliengesellschaft an der Börse reüssieren.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Heliad |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

121806

|

DE0001218063

|

AG

|

117,15 Mio. €

|

07.02.2007

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

8,97

|

9,84

|

0,91

|

5,05

|

0,51

|

-57,88

|

17,59

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

05.05.2025

|

15.04.2026

|

15.07.2026

|

14.10.2026

|

30.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-13,23%

|

-12,68%

|

-15,58%

|

+1,56%

|

-54,39%

|

Akt. Kurs (EoD)

All-Time-High:

€62,22

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Heliad Equity Partners |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A0L1NN

|

DE000A0L1NN5

|

GmbH & Co. KGaA

|

52,51 Mio. €

|

12.11.2004

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

10,25

|

4,72

|

2,17

|

19,25

|

0,65

|

-10,39

|

5,74

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

06.07.2023

|

27.04.2023

|

29.09.2023

|

27.10.2023

|

28.04.2023

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+1,21%

|

-7,09%

|

+17,49%

|

-6,44%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€16,50

...

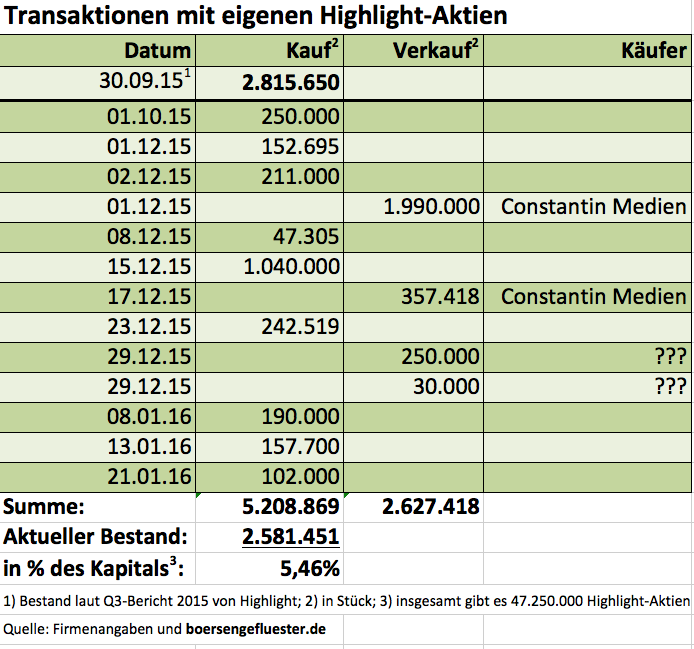

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

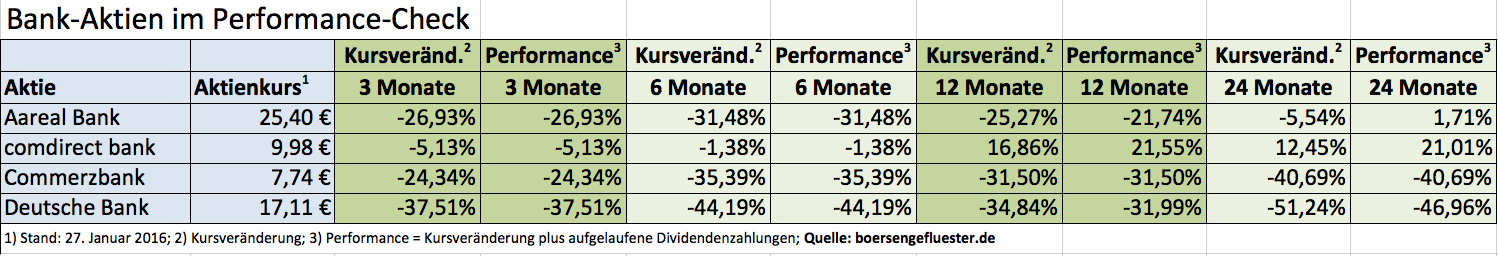

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.

Für das laufende Jahr dürfen sich die Aktionäre auf ein kräftiges Ergebnisplus einstellen. Dafür sorgt allein schon der Sonderertrag von 37 Mio. Euro aus dem Rückkauf des vor geraumer Zeit abgespaltenen Europa-Geschäfts durch den amerikanischen Kreditkartenanbieter Visa. Neben einer Reihe anderer – überwiegend angelsächsischer Institute – profitiert auch die comdirect von dem Deal. Ob ein Teil des Ertrags nach der HV 2017 in Form einer Sonderdividende ausgekehrt wird, ist derzeit noch offen. Für ein Investment in der comdirect-Aktie spielt das gegenwärtig aber auch nur eine untergeordnete Rolle. Wichtiger ist, dass die immerhin nun auch schon seit fast 16 Jahren an der Börse gelistete Gesellschaft nicht den Draht zu den Kunden verloren hat und weiter profitabel wächst. Dabei ist der Gesamtmarkt im Wesentlichen verteilt, die Expansion also nicht gerade einfach. Für boersengefluester.de bleibt der Titel erste Wahl unter den Bankaktien aus dem Indexbereich. Die Wertschätzung der Börsianer drückt sich auch darin aus, dass die comdirect mit einem stattlichen Kurs-Buchwert-Verhältnis (KBV) von 2,5 gehandelt wird, während die DAX-Titel Deutsche Bank und Commerzbank zu gerade einmal zu einem Drittel des Eigenkapitals über die Theke gehen.