| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich auch das Firmenprofil von Delignit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 7 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten.[/sws_yellow_box]

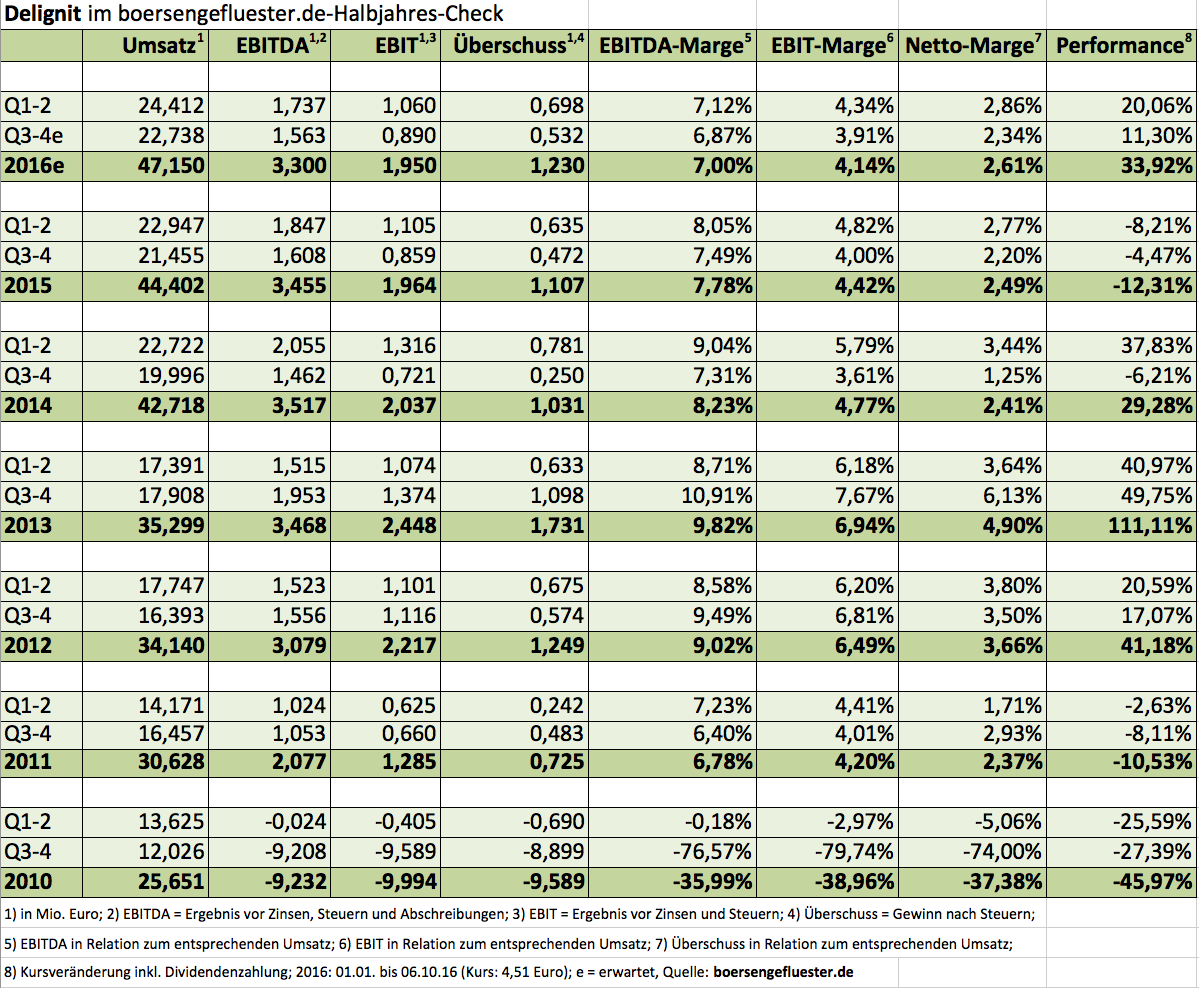

Am Kapitalmarkt hat Delignit – gemessen an dem im Frühjahr 2018 erreichten Rekordkurs von 12,60 Euro – mittlerweile um über 63 Prozent auf knapp 38 Mio. Euro an Börsenwert verloren. Das ist enorm und zeigt, wie nervös die Investoren bei Papieren aus dem Automobilzuliefersektor sind. Derzeit wird Delignit etwa mit dem doppelten des Buchwerts gehandelt, was ziemlich genau dem vom boersengefluester.de ermittelten Zehn-Jahres-Durchschnitts-KBV entspricht. Das zeugt jetzt nicht zwingend von einer Unterbewertung. Andererseits hätten wir es vor einigen Quartalen für nicht sonderlich wahrscheinlich gehalten, dass es die Delignit-Aktie überhaupt noch einmal zu einem KBV von rund zwei gibt. Sentimenttechnisch ist es freilich denkbar, dass die Notiz sogar noch die Marke von 4 Euro testet, hier gibt es allerdings eine ausgeprägte Unterstützungszone.

Auf die Beobachtungsliste gehört die Delignit-Aktie unserer Meinung aber schon jetzt. Risikobereite Investoren können sogar bereits erste kleinere Bestände neu aufbauen. Immerhin stuft das Management die mittel- und langfristige Perspektive des Unternehmens – trotz des aktuellen Hängers – unverändert als positiv ein. Und prinzipiell ist die im Freiverkehrsegment Scale gelistete Delignit AG ein kleines, feines Unternehmen aus dem Spezialwertebereich. Vielleicht ebenfalls ein kleiner Mutmacher: Mit der Nanogate-Aktie ging es zuletzt auch wieder ein erkleckliches Stück Richtung Norden. Just in dem Moment, in dem die Stimmung komplett am Boden schien. Offenbar haben die Einzelgespräche sowie die Präsentation von Nanogate-CEO Ralf Zastrau auf der Herbstkonferenz in Frankfurt aber doch Wirkung erzielt.

Tipp von boersengefluester.de: Schauen Sie sich auch das Firmenprofil von Delignit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 7 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 17 von maximal 30 Punkten.[/sws_yellow_box]

Am Kapitalmarkt hat Delignit – gemessen an dem im Frühjahr 2018 erreichten Rekordkurs von 12,60 Euro – mittlerweile um über 63 Prozent auf knapp 38 Mio. Euro an Börsenwert verloren. Das ist enorm und zeigt, wie nervös die Investoren bei Papieren aus dem Automobilzuliefersektor sind. Derzeit wird Delignit etwa mit dem doppelten des Buchwerts gehandelt, was ziemlich genau dem vom boersengefluester.de ermittelten Zehn-Jahres-Durchschnitts-KBV entspricht. Das zeugt jetzt nicht zwingend von einer Unterbewertung. Andererseits hätten wir es vor einigen Quartalen für nicht sonderlich wahrscheinlich gehalten, dass es die Delignit-Aktie überhaupt noch einmal zu einem KBV von rund zwei gibt. Sentimenttechnisch ist es freilich denkbar, dass die Notiz sogar noch die Marke von 4 Euro testet, hier gibt es allerdings eine ausgeprägte Unterstützungszone.

Auf die Beobachtungsliste gehört die Delignit-Aktie unserer Meinung aber schon jetzt. Risikobereite Investoren können sogar bereits erste kleinere Bestände neu aufbauen. Immerhin stuft das Management die mittel- und langfristige Perspektive des Unternehmens – trotz des aktuellen Hängers – unverändert als positiv ein. Und prinzipiell ist die im Freiverkehrsegment Scale gelistete Delignit AG ein kleines, feines Unternehmen aus dem Spezialwertebereich. Vielleicht ebenfalls ein kleiner Mutmacher: Mit der Nanogate-Aktie ging es zuletzt auch wieder ein erkleckliches Stück Richtung Norden. Just in dem Moment, in dem die Stimmung komplett am Boden schien. Offenbar haben die Einzelgespräche sowie die Präsentation von Nanogate-CEO Ralf Zastrau auf der Herbstkonferenz in Frankfurt aber doch Wirkung erzielt.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Pixabay

...

Foto: Pixabay

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Ebenfalls gut in der Spur befindet sich der Automobilzulieferer Delignit – MBB hält rund 76 Prozent an dem Unternehmen aus Blomberg. In einem von hohen Investitionen geprägten Jahr kam Delignit bei Erlösen von 44,4 Mio. Euro (Vorjahr: 42,7 Mio. Euro) auf einen um 7,4 Prozent verbesserten Überschuss von 1,1 Mio. Euro. Die Dividende bleibt bei 0,03 Euro pro Anteilschein, was für die Anlageempfehlung aber kein maßgebliches Kriterium ist, schließlich beträgt die Rendite gerade einmal 0,9 Prozent. Das Hauptgeschäft von Delignit sind Laderaumverkleidungen für Transporter. Darüber hinaus gewinnen die Aktivitäten im Bereich Schienenverkehr zunehmend an Bedeutung. Für das laufende Jahr stellt Delignit-Vorstand Markus Büscher „weiter steigende Umsätze“ in Aussicht. Mit einem gesamten Börsenwert von 26,3 Mio. Euro ist Delignit allerdings wesentlich kleiner als MBB. Dementsprechend marktenger ist der auch die Aktie von Delignit. Letztlich handelt es sich aber um einen feinen Spezialwert, der sich in den vergangenen Jahren sehr ordentlich entwickelt hat – selbst wenn 2015 auch für Delignit keine super Performance brachte.

Ebenfalls gut in der Spur befindet sich der Automobilzulieferer Delignit – MBB hält rund 76 Prozent an dem Unternehmen aus Blomberg. In einem von hohen Investitionen geprägten Jahr kam Delignit bei Erlösen von 44,4 Mio. Euro (Vorjahr: 42,7 Mio. Euro) auf einen um 7,4 Prozent verbesserten Überschuss von 1,1 Mio. Euro. Die Dividende bleibt bei 0,03 Euro pro Anteilschein, was für die Anlageempfehlung aber kein maßgebliches Kriterium ist, schließlich beträgt die Rendite gerade einmal 0,9 Prozent. Das Hauptgeschäft von Delignit sind Laderaumverkleidungen für Transporter. Darüber hinaus gewinnen die Aktivitäten im Bereich Schienenverkehr zunehmend an Bedeutung. Für das laufende Jahr stellt Delignit-Vorstand Markus Büscher „weiter steigende Umsätze“ in Aussicht. Mit einem gesamten Börsenwert von 26,3 Mio. Euro ist Delignit allerdings wesentlich kleiner als MBB. Dementsprechend marktenger ist der auch die Aktie von Delignit. Letztlich handelt es sich aber um einen feinen Spezialwert, der sich in den vergangenen Jahren sehr ordentlich entwickelt hat – selbst wenn 2015 auch für Delignit keine super Performance brachte.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

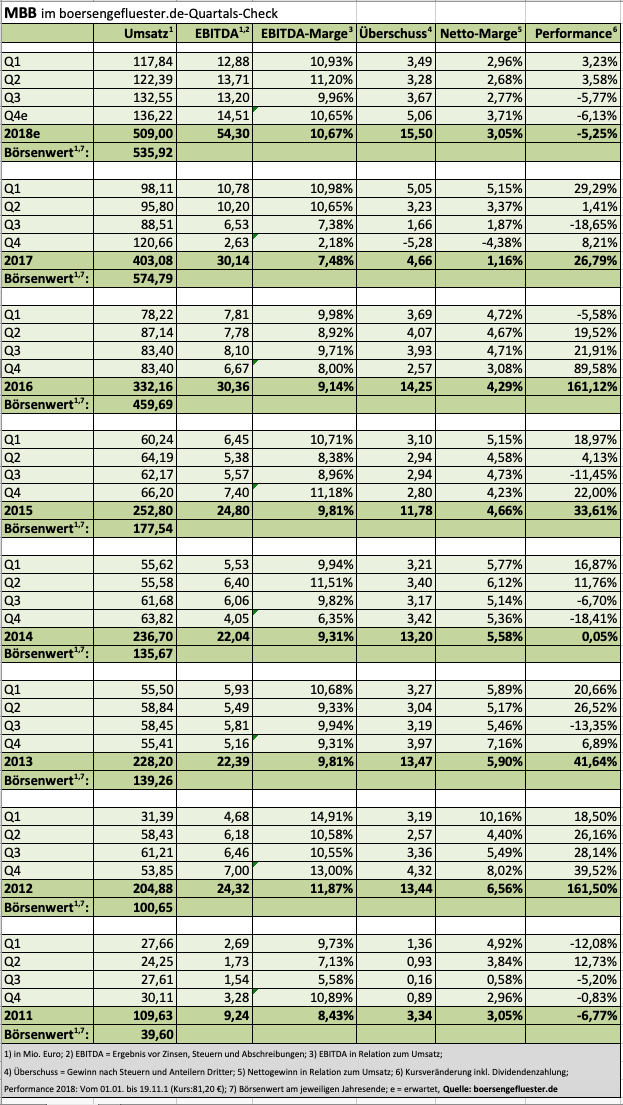

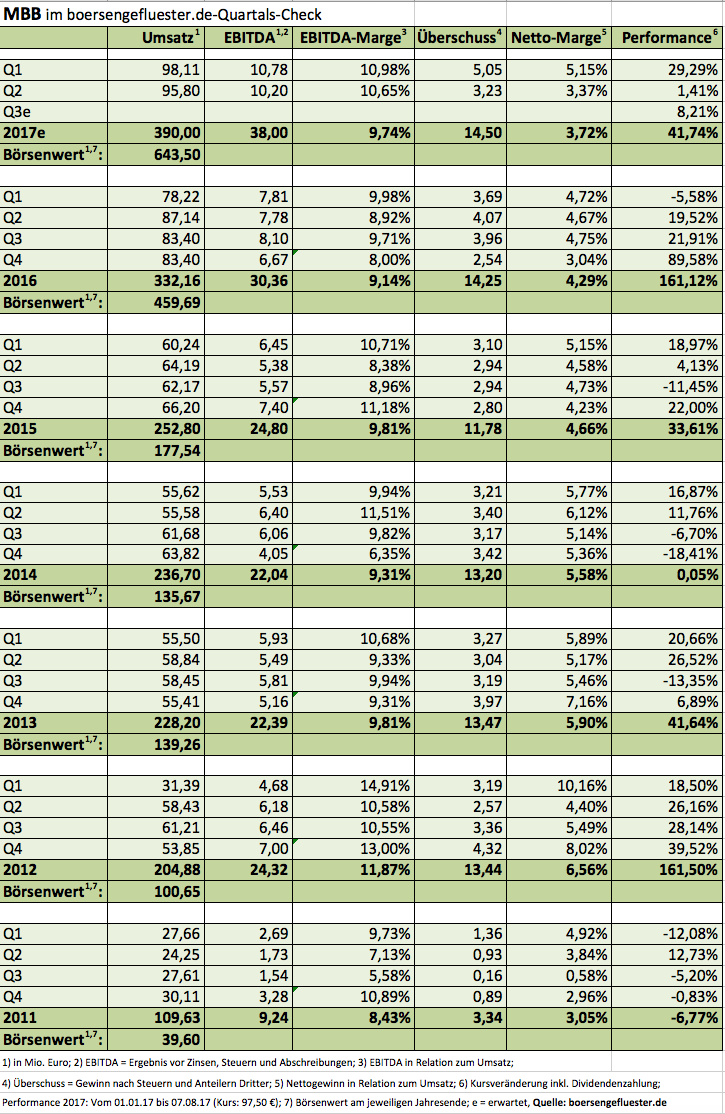

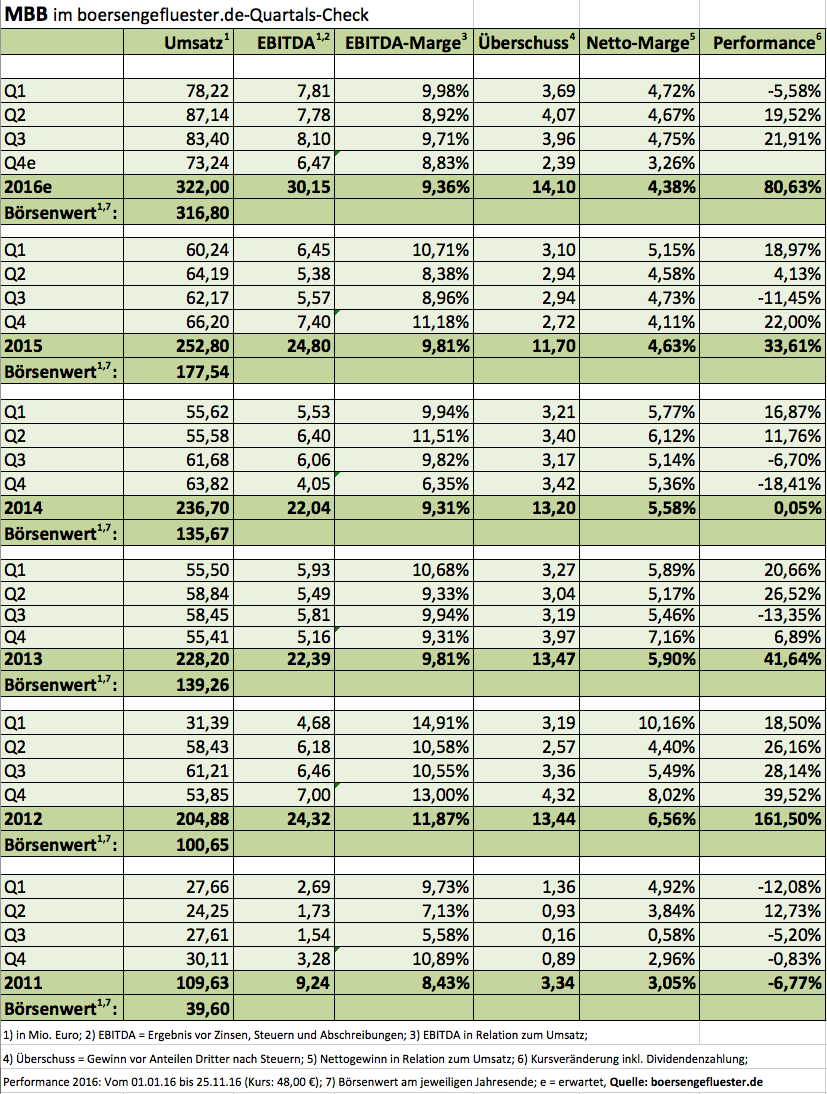

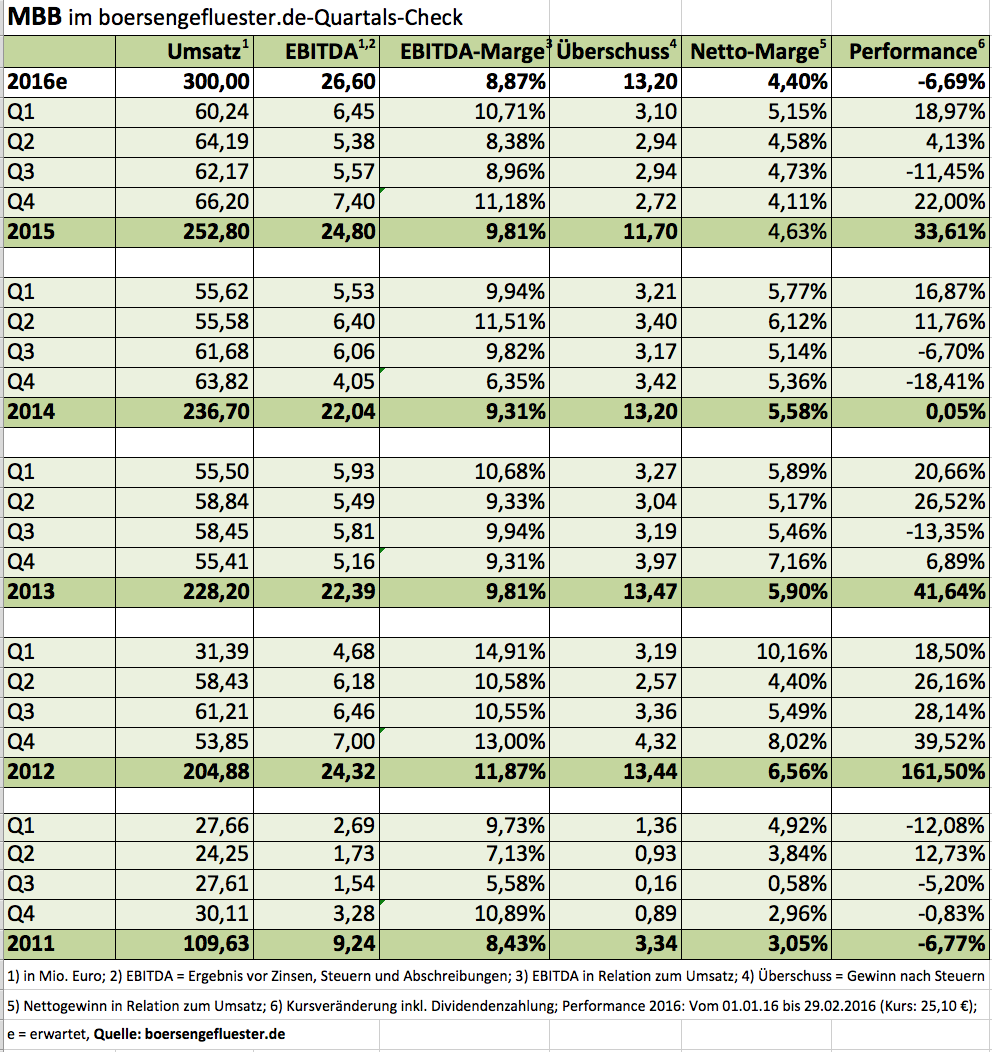

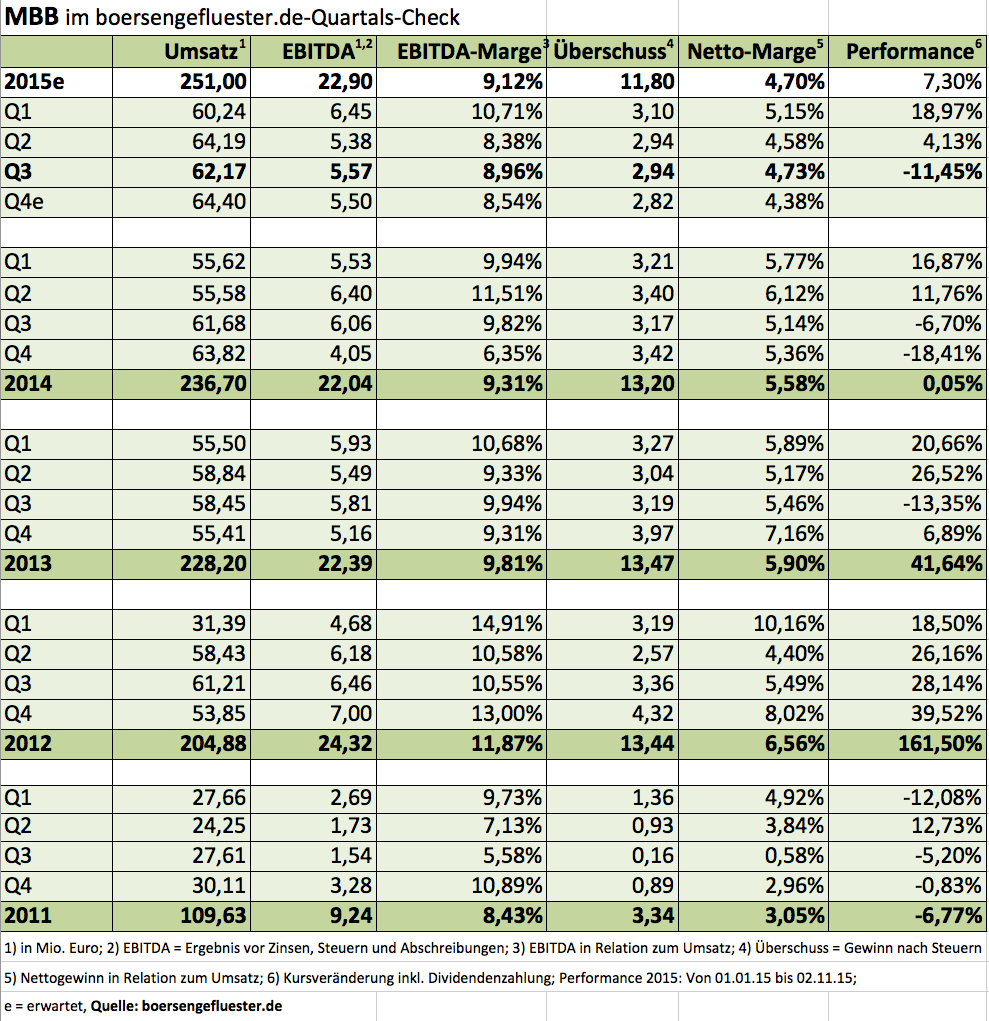

Letztlich können sich die Zahlen von MBB aber sehen lassen: Bei einem leichten Erlösplus auf gut 62 Mio. Euro erzielte MBB im dritten Jahresviertel 2015 ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von knapp 5,6 Mio. Euro. Der entsprechende Vorjahreswert wurde damit um rund acht Prozent unterschritten. Insgesamt kamen die Berliner nach neun Monaten 2015 bei Erlösen von 186,60 Mio. Euro auf ein EBITDA von 17,40 Mio. Euro. Zum Vergleich: 2014 lagen die entsprechenden Referenzwerte für den Umsatz bei 172,85 Mio. Euro und 17,98 Mio. Euro für das EBITDA. Den bisherigen Ausblick, der Erlöse von 250 Mio. Euro sowie ein Ergebnis je Aktie von mindestens 1,75 Euro (entsprechend mehr als 11,55 Mio. Euro Überschuss) vorsieht, tasten die Berliner nicht an. „MBB ist auf sehr gutem Weg, das für das Jahr 2015 gesteckte Umsatz- und Ergebnisziel zu erreichen”, heißt es offiziell. Zudem sei auch für 2016 von einer „Fortführung des organischen Wachstums” auszugehen.

Insbesondere beim Blick auf die Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem für 2015 erwartenden EBITDA trumpft MBB auf. Ein Investor, der MBB „Netto-Schuldenfrei” übernehmen wollte, müsste zurzeit dafür nur etwa das 5,3-fache des operativen Ergebnisses bezahlen. Bei Aurelius und der Gesco Holding liegt dieser Faktor auf Basis unserer Prognosen bei knapp sieben. Die Indus Holding kommt auf ein EV/EBITDA von rund 7,5. Die ähnlich wie Aurelius agierende Mutares bringt es auf ein entsprechendes Multiple von 9,7. Lediglich die – allerdings recht marktenge – Aktie von Bavaria Industries wird noch niedriger eingestuft als MBB. Boersengefluester.de bleibt daher bei der positiven Einschätzung für den Small Cap und rät weiter zum Einstieg. Unserer Meinung nach stehen die Chancen gut, dass die MBB-Aktie in den verbleibenden Wochen des Jahres Boden gut macht. Unser Kursziel: mindestens 27 Euro. Das entspricht einem Potenzial von rund einem Viertel.

Letztlich können sich die Zahlen von MBB aber sehen lassen: Bei einem leichten Erlösplus auf gut 62 Mio. Euro erzielte MBB im dritten Jahresviertel 2015 ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von knapp 5,6 Mio. Euro. Der entsprechende Vorjahreswert wurde damit um rund acht Prozent unterschritten. Insgesamt kamen die Berliner nach neun Monaten 2015 bei Erlösen von 186,60 Mio. Euro auf ein EBITDA von 17,40 Mio. Euro. Zum Vergleich: 2014 lagen die entsprechenden Referenzwerte für den Umsatz bei 172,85 Mio. Euro und 17,98 Mio. Euro für das EBITDA. Den bisherigen Ausblick, der Erlöse von 250 Mio. Euro sowie ein Ergebnis je Aktie von mindestens 1,75 Euro (entsprechend mehr als 11,55 Mio. Euro Überschuss) vorsieht, tasten die Berliner nicht an. „MBB ist auf sehr gutem Weg, das für das Jahr 2015 gesteckte Umsatz- und Ergebnisziel zu erreichen”, heißt es offiziell. Zudem sei auch für 2016 von einer „Fortführung des organischen Wachstums” auszugehen.

Insbesondere beim Blick auf die Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem für 2015 erwartenden EBITDA trumpft MBB auf. Ein Investor, der MBB „Netto-Schuldenfrei” übernehmen wollte, müsste zurzeit dafür nur etwa das 5,3-fache des operativen Ergebnisses bezahlen. Bei Aurelius und der Gesco Holding liegt dieser Faktor auf Basis unserer Prognosen bei knapp sieben. Die Indus Holding kommt auf ein EV/EBITDA von rund 7,5. Die ähnlich wie Aurelius agierende Mutares bringt es auf ein entsprechendes Multiple von 9,7. Lediglich die – allerdings recht marktenge – Aktie von Bavaria Industries wird noch niedriger eingestuft als MBB. Boersengefluester.de bleibt daher bei der positiven Einschätzung für den Small Cap und rät weiter zum Einstieg. Unserer Meinung nach stehen die Chancen gut, dass die MBB-Aktie in den verbleibenden Wochen des Jahres Boden gut macht. Unser Kursziel: mindestens 27 Euro. Das entspricht einem Potenzial von rund einem Viertel.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.