Beinahe hätte der mittlerweile inhaftierte Uralkali-Chef Wladislaw Baumgertner nicht nur den Kali-Markt erschüttert, sondern auch einen DAX-Wechsel ausgelöst. Schließlich sorgten seine aggressiven Preisankündigungen Ende Juli für einen Kurseinbruch bei

K+S von im Tief 40 Prozent. Binnen weniger Tage lösten sich mehr als 2 Mrd. Euro an Börsenwert in Luft auf – die Kapitalisierung von K+S schrumpfte auf 3,05 Mrd. Euro. Trotz eines hohen Streubesitzanteils von 90 Prozent schien der DAX-Platz von K+S damit zwischenzeitlich so gut wie verloren zu sein. Und mit der erst vor einem Jahr für

Continental aus dem DAX entlassenen

Metro sowie dem Chemiekalienhändler

Brenntag standen zwei potenzielle Nachrücker bereits parat.

Wenn der Arbeitskreis Aktienindizes am 4. September zu seiner großen Sitzung zusammenkommt, scheint ein Wechsel im DAX nun aber kein Thema mehr zu sein. Dank der Kursstabilisierung in den vergangenen Tagen hat K+S den Kopf vermutlich noch einmal aus der Schlinge gezogen. Laut den aktuellen Berechnungen belegt K+S beim Börsenwert den Rang 40, bezogen auf den Orderumsatz kommt das zuletzt super rege gehandelte Unternehmen sogar auf Platz 15. Maßgeblich sind dabei die Durchschnittskurse der letzten 20 Börsentage im August. Seinen DAX-Platz verliert ein Unternehmen bei der regulären Überprüfung nur, wenn es in einem der beiden Kriterien einen Rang höher als 40 besitzt und der potenzielle Aufsteiger in beiden Kategorien mindestens Platz 35 einnimmt.

Auch wenn K+S noch einmal die Kurve gekriegt hat, Glück gebracht hat das Blue-Chip-Barometer dem Kali- und Salzproduzenten nicht. Als Anfang September 2008 die Beförderung vom MDAX in den DAX verkündet wurde, hatte die K+S-Aktie mit einem Kurs von 72 Euro ihren Mitte Juni 2008 erreichten Zenit von 91,78 Euro (intraday) bereits überschritten. Seit dem Tag der DAX-Aufnahme am 22. September 2008 hat die K+S-Aktie um 65 Prozent an Wert eingebüßt. Selbst unter Einbeziehung der zwischenzeitlich gezahlten Dividenden von insgesamt 6,30 Euro ergibt sich noch immer ein Minus von fast 54 Prozent. Der DAX hat in diesem Zeitraum um 32 Prozent zugelegt. Neben

MLP und dem Pharmaunternehmen Altana zählt K+S damit zu den Musterbeispielen, wonach ein DAX-Aufstieg kursmäßig auch nach hinten losgehen kann. Komplett verstummt sind Spekulationen, wonach die Tage im DAX auch die

Commerzbank gezählt sind. Kein Wunder: Seit Anfang Juli ist der Aktienkurs des Geldhauses um fast 50 Prozent in die Höhe geschossen.

Veränderungen – und zwar nicht zu knapp – wird es dafür in den anderen Indizes MDAX, SDAX und TecDAX geben. Als heißer Kandidat für den MDAX gilt

Evonik Industries. Dabei hat das Spezialchemie-Unternehmen seit dem Börsenstart am 25. April 2013 bislang keine wirklich überzeugende Visitenkarte abgegeben. Die Eröffnungsnotiz von 33 Euro hat das Papier bislang nicht wieder gesehen. Bereits Anfang August mussten die Essener ihre Ziele für 2013 nach unten anpassen. Zurzeit belegt Evonik bei Kapitalisierung und Börsenumsatz die Ränge 20/42. Grund für die vergleichsweise niedrigen Order: Nur gut 14 Prozent der insgesamt 466 Millionen Evonik-Aktien befinden sich momentan im Streubesitz. Beinahe 68 Prozent hält die RAG Stiftung. Knapp 18 Prozent besitzt die Private Equity-Gesellschaft CVC. Bemerkenswert: Bezogen auf die komplette Aktienstückzahl kommt Evonik auf eine stattliche Kapitalisierung von 12,9 Mrd. Euro. Das entspricht ziemlich genau dem Börsenwert von

RWE. Auch sonst liegen die beiden Firmen eng beieinander. Schließlich ist der Konzernsitz des Stromversorgers am Opernplatz in Essen keine 200 Meter von der Evonik-Zentrale entfernt. Für die Indexhüter gilt es bei Evonik nun Fingerspitzengefühl zu beweisen. Für einen „schnellen“ MDAX-Aufstieg müsste Evonik bei beiden Kriterien – Börsenwert und Umsatzrang – besser als Platz 40 liegen. Bezogen auf die Handelsaktivität reißt Evonik aber diese Messlatte. Demnach greifen die Regeln für eine „reguläre“ Indexaufnahme. Demnach muss ein MDAX-Kandidat bei beiden Anforderungen mindestens auf Platz 60 rangieren. Andererseits sollte es auch einen entsprechenden Abstiegskandidaten geben, der die 60/60-Regel verfehlt. Und hier könnte es eng werden. Gemessen an der tatsächlichen Größe würde Evonik aber wohl gut in den MDAX passen.

Eindeutiger ist die Lage bei

Osram Licht. „Das Unternehmen wird auf jeden Fall in den MDAX aufsteigen“, sagt Silke Schlünsen, beim Frankfurter Bankhaus Close Brothers Seydler für den Bereich Designated Sponsoring verantwortlich. Die Anfang Juli von

Siemens via Spin-off an die Börse entlassene Gesellschaft erreicht bei der Kapitalisierung Platz 12 und beim Börsenumsatz – gebräuchlich ist hier auch der Begriff Turnover – den Rang 10. Bezogen auf alle Anteilscheine bringt Osram derzeit knapp 3,2 Mrd. Euro auf die Waagschale und erreicht damit sehr ordentliches MDAX-Niveau. Seit dem Start auf dem Parkett hat sich das Papier prima entwickelt, daran ändert auch die leichte Korrektur der vergangenen Tage nichts. Angesichts der klaren Ausgangslage, gibt es allerdings auch keinen Überraschungseffekt. Dennoch: Boersengefluester.de geht davon aus, dass sich die Osram-Aktie in den kommenden Monaten überdurchschnittlich gut zum MDAX entwickeln sollte. Ursprünglich war Osram dem Technologiesektor zugeordnet und wäre damit in den TecDAX gewandert. Ende August hat sich die Börse aber anders entschieden und Osram einem klassischen Sektor zugeordnet – womit der Weg in den MDAX geebnet war. Dem Vernehmen nach hat Osram auf diese Eingruppierung gedrängt, da sich das Unternehmen im MDAX besser aufgehoben sah.

Stochern im Nebel, ist die Spekulation über die künftige Börsenheimat der

RTL Group. Im Juni gelang dem ursprünglich nur in Luxemburg gehandelten Medienkonzern bereits die Aufnahme in den SDAX. Gemessen an der Kapitalisierung gilt das Unternehmen sogar als MDAX-Kandidat. Fraglich ist aber, wie die Deutsche Börse den Handelsumsatz bewertet. Normalerweise ziehen die Indexhüter die Aktivitäten auf Xetra und Frankfurt in ihre Berechnungen ein. Denkbar ist allerdings, dass es bei RTL hier Abweichungen gibt. Zunächst einmal werden die Anleger ihren Blick ohnehin auf die Auszahlung der Zwischendividende von 2,50 Euro pro Anteilschein richten. Am 2. September wird das Papier mit Dividendenabschlag gehandelt. Die Auszahlung ist für den 5. September vorgesehen. Für RTL stehen damit innerhalb weniger Tage wichtige Termine an. Der Titel hat sich seit der Einführung in Deutschland super entwickelt. Die Analysten trauen dem Wert im Schnitt aber noch gut zehn Prozent Potenzial zu.

Wo es Aufsteiger gibt, müssen auch Werte weichen. Im MDAX gelten

BayWa (60/60),

Rational (48/57) und

Puma (56/48) als akut gefährdet. Der Großküchenspezialist Rational musste zuletzt eine Gewinnwarnung für 2013 herausgeben. Von dem Schock hat sich der Kurs aber überraschend gut erholt, denn eigentlich waren in der stattlichen Bewertung der Rational-Aktie keine Enttäuschungen vorgesehen. Die Puma-Aktie hängt bereits seit vier Jahren in einem Seitwärtstrend fest – angesichts der Querelen auf Vorstandsebene und den schlechten Zahlen ist das aber kein Wunder. Mehr als 75 Prozent der Puma-Aktien sind dem Luxuskonzern Kering (Gucci, Brioni, Saint Laurent, Stella McCartney) zuzurechnen. Besser bekannt sind die Franzosen vermutlich noch unter ihrem alten Namen PPR. Die schlechtesten Karten hat aber klar der Mischkonzern BayWa. Für die Münchner dürfte es nach genau vier Jahren MDAX nun „Servus“ heißen. Sollte der Arbeitskreis Aktienindizes mit Evonik und Osram Licht zwei Unternehmen in den MDAX befördern, müssten also – neben BayWa – entweder Rational oder Puma noch weichen. „Da das Kriterium der Börsenkapitalisierung in der Regel stärker gewichtet wird, müsste es Puma treffen“, sagt Index-Expertin Schlünsen. Unter diesem Blickwinkel könnte der Kelch an Rational also noch einmal vorbeigehen. Die interessantere Aktie ist Rational, verglichen mit Puma, allemal.

Eine Etage tiefer, im SDAX, ist es ebenfalls spannend. Als Mindestanforderung für die Aufnahme in den Small-Cap-Index gelten Platzierungen für Börsenwert und Umsatz von jeweils mindestens 110 in der Rangliste. Umgekehrt steht in den Regeln, dass ein Unternehmen aus dem Index genommen werden kann, wenn es hinsichtlich Turnover oder Kapitalisierung schlechter als Rang 110 platziert ist. Als „Neueinsteiger“ werden der Immobilienkonzern

Deutsche Annington (63/70) sowie der Gabelstaplerhersteller

Kion (61/58) gehandelt. Sollte Evonik nicht für den MDAX berücksichtigt werden, käme der Spezialchemiekonzern als Dritter im Bunde hinzu. Darüber hinaus benötigen die MDAX-Absteiger BayWa und Puma oder Rational einen Platz im SDAX. Keinerlei Diskussionen gibt es um

Praktiker. Die Baumarktkette muss den SDAX verlassen. Dabei ist es ohnehin verwunderlich, dass die

Deutsche Börse das insolvente Unternehmen nicht bereits vorzeitig des Feldes verwiesen hat.

Praktiker relativ sicher folgen, werden wohl

SKW Stahl (109/106) und der Medienkonzern

Highlight Communications (106/99). Spekuliert wird in dieser Konstellation um den vierten Absteiger: Die schlechtesten Karten hat derzeit

SMT Scharf (105/97), dabei kam der Spezialist für Beförderungssystem im Bergbau erst vor einem Jahr neu in den SDAX. Der fast schon dauerhaft abstiegsgefährdete Stromversorger

MVV Energie (88/117) könnte also wieder einmal Glück haben. Auf der Kippe steht aber auch der Gebäudetechnikspezialist

Centrotec (103/84). Gemessen am Börsenwert präsentiert er sich klar schlechter als MVV, dafür wird die Aktie lebhafter gehandelt.

Hornbach Holding (69/111) scheidet vermutlich schon deshalb nicht aus, weil mit Praktiker bereits ein Unternehmen aus der Baumarktbranche den Index verlässt. Zudem hat Hornbach eine komfortable Kapitalisierung.

Eine andere Variante würde sich ergeben, wenn Evonik sich nicht für den MDAX, sondern für den SDAX qualifizieren würde. Dann käme nur Osram für BayWa in den MDAX. Puma und Rational würden ihren MDAX-Platz behalten. Neu im SDAX wären dann Deutsche Annington und Kion – sowie BayWa als MDAX-Absteiger. Den Small-Cap-Index verlassen, müssten in diesem Fall wohl Praktiker, SKW Stahl und Highlight.

Weniger komplex ist die Situation im TecDAX. Für ein „Fast Entry“ müsste ein Unternehmen bei Kapitalisierung und Umsatz jeweils besser als Platz 25 sein – so gut ist derzeit aber kein potenzieller Nachrücker. Daher gelten die Regeln für den „Regular Entry/Exit“. Demnach kann eine Gesellschaft in den TecDAX aufgenommen werden, wenn sie bei Börsenwert und Handelsvolumen mindestens Rang 35 einnimmt. Umgekehrt kann eine Aktie au dem TecDAX genommen werden, wenn sie bei Umsatz oder Börsenwert schlechter als Platz 35 rangiert. Demnach muss

Euromicron (36/30) um seine Mitgliedschaft fürchten. Um den Platz des Netzwerkspezialisten rangeln sich mit

Compugroup (20/32),

Nemetschek (27/29) und

PNE Wind (35/27) gleich drei Unternehmen. Die besten Karten hat dabei Compugroup. Der Hersteller von Software für den Gesundheitsbereich gilt schon länger als TecDAX-Aspirant. Anfang August mussten die Koblenzer allerdings ihre Prognose für 2013 stutzen. Das führte zu einem Kursrutsch von rund 17 Prozent, wovon Compugroup erst einen Teil wieder aufholen konnte. Der Bausoftwarespezialist Nemetschek hätte wohl nur dann eine Chance, wenn neben Euromicron noch ein anderes Unternehmen aus dem TecDAX herausgenommen würde. Gelegentlich fällt hier der Name

Süss Microtec. Vermutlich wird der Halbleiterzulieferer jedoch noch einmal mit einem blauen Auge davonkommen.

Unterm Strich wird sich die Indexlandschaft mit der Überprüfung im September deutlich wandeln. Angesichts großvolumiger Neuemissionen wie Deutsche Annington, Evonik, Kion oder Osram bekommen die Indizes prominente Neuzugänge. Schaden kann das sicher nicht. Im Hinterkopf sollten Anleger zudem die Offerte von

Deutsche Wohnen an die Aktionäre von

GSW Immobilien haben. Zwar hat der Zusammenschluss noch keine Bedeutung für den September-Termin. Sollte der Streubesitz bei GSW Immobilien im Zuge der Übernahme jedoch unter die Marke von zehn Prozent sinken, würde erneut ein Platz im MDAX frei. Dann wird – auch außerhalb der Reihe – schnell ein Nachfolger gesucht.

Weitere Hintergründe zum Regelwerk der Deutsche Börse finden Sie

HIER...

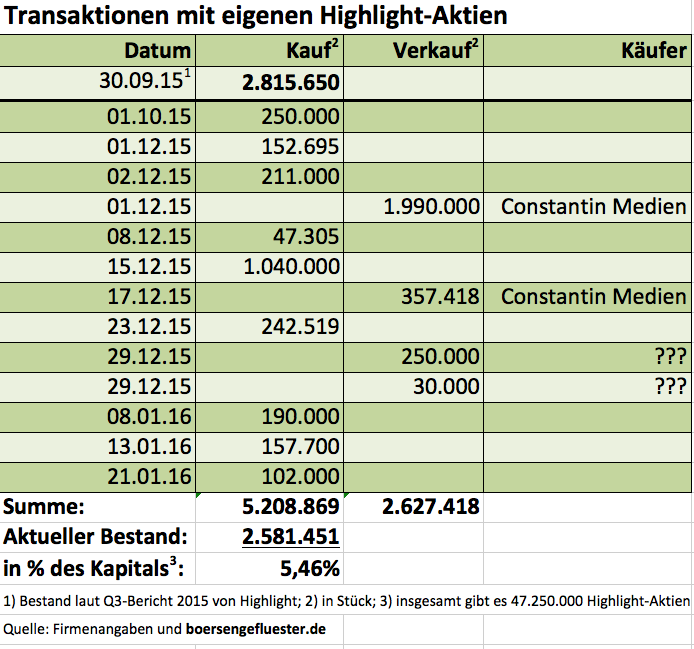

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.

Die Gesellschaft aus Ismaning bei München dürfte als regelmäßiger Aufkäufer mittlerweile rund 60,5 Prozent aller Highlight-Aktien besitzen. Allein 2.347.418 Stück (1.990.000 plus 357.418) hat Constantin Medien dabei im Dezember 2015 aus dem Bestand von Highlight erworben. Zudem hat die in den Bereichen Sport (Sport1, Plaza Media) und Film (Constantin Film ist eine 100 Prozent-Tochter von Highlight) tätige Constantin Medien im vergangenen Dezember 1.499.802 Highlight-Aktien dem früheren Kirch-Manager Dieter Hahn gekauft, der bei Constantin Medien als Vorstandsvorsitzender agiert. Noch offen ist, ob Constantin Medien auch der Erwerber von den insgesamt 280.000 Highlight-Aktien ist, die die Schweizer Ende des Jahres aus dem eigenen Bestand verkauften. Gut möglich aber, dass die entsprechende Meldung demnächst auf der Seite der BaFin gemeldet wird. Boersengefluester.de wird die Entwicklung genau verfolgen. Während offensichtlich ist, dass die aktuelle Gemengelage gut für den Aktienkurs von Highlight ist, ist es umso schwerer, die Absichten hinter den Deals zu deuten. Denkbar ist aber, dass Constantin Medien unter Strippenzieher Hahn die Highlight-Aktien an einen dritten Investor weiterreicht und sich mit dem Geld komplett auf das Sportgeschäft fokussiert. Es gilt als offenes Geheimnis, dass Hahn auf die Rechte der 1. Fußballbundesliga schielt. Und die aktuellen Medienberichte, wonach der Bezahlsender Sky bei der nächsten Rechteauktion auf Druck der Kartellbehörden die Exklusivität verlieren könnte, füttern die These. Parallel werden bei Constantin und Highlight im Hintergrund ohnehin die Möglichkeiten ausgelotet, wie eine optimale künftige Gruppenstruktur aussieht. Das könnte im anderen Extremfall auch darauf hinauslaufen, dass es künftig nur noch eine gemeinsame Börsennotiz gibt.