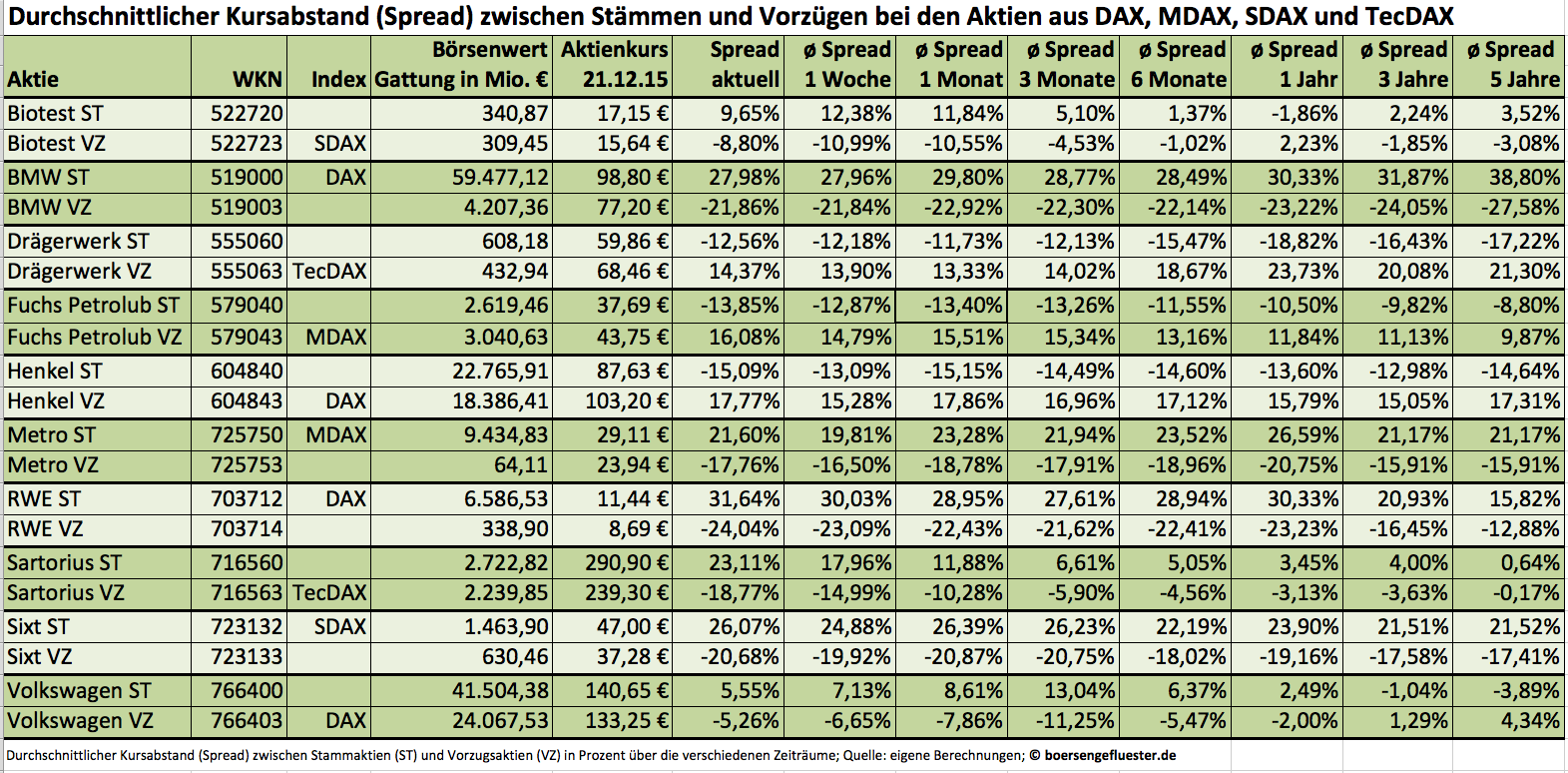

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Biotest ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 522720 | DE0005227201 | AG | 1.361,26 Mio. € | 31.05.1996 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Biotest VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 522723 | DE0005227235 | AG | 1.361,26 Mio. € | 14.10.1987 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| BMW ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 519000 | DE0005190003 | AG | 57.106,55 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 519003 | DE0005190037 | AG | 57.106,55 Mio. € | 25.08.1989 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio. € | 21.06.2010 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio. € | 04.09.1979 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Henkel ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 604840 | DE0006048408 | AG & Co. KGaA | 34.758,92 Mio. € | 02.07.1996 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Henkel VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 604843 | DE0006048432 | AG & Co. KGaA | 34.758,92 Mio. € | 11.10.1985 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| METRO1 | DE0007257503 | 0,00 Mio. € | 25.07.1996 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| METRO2 | DE0007257537 | 0,00 Mio. € | 25.07.1996 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 703712 | DE0007037129 | AG | 40.569,10 Mio. € | 01.05.1948 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| RWE VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 703714 | DE0007037145 | 13.215,17 Mio. € | 02.11.1955 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 716560 | DE0007165607 | AG | 16.162,85 Mio. € | 10.07.1990 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 716563 | DE0007165631 | AG | 16.162,85 Mio. € | 10.07.1990 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 723132 | DE0007231326 | SE | 2.906,53 Mio. € | 07.08.1986 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 723133 | DE0007231334 | SE | 2.906,53 Mio. € | 16.07.1997 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 766400 | DE0007664005 | AG | 50.908,14 Mio. € | 07.04.1961 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 766403 | DE0007664039 | AG | 50.908,14 Mio. € | 06.10.1986 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sport1 Medien | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 914720 | DE0009147207 | AG | 220,90 Mio. € | 27.04.2004 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Highlight Communic. | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 920299 | CH0006539198 | AG | 72,45 Mio. € | 11.05.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 382,22 | 490,22 | 531,20 | 453,52 | 429,44 | 439,00 | 0,00 | |

| EBITDA1,2 | 92,43 | 146,79 | 95,60 | 78,91 | 82,34 | 145,00 | 0,00 | |

| EBITDA-Marge %3 | 24,18 | 29,94 | 18,00 | 17,40 | 19,17 | 33,03 | 0,00 | |

| EBIT1,4 | 23,58 | 27,56 | 14,78 | 7,38 | -6,76 | 43,00 | 0,00 | |

| EBIT-Marge %5 | 6,17 | 5,62 | 2,78 | 1,63 | -1,57 | 9,80 | 0,00 | |

| Jahresüberschuss1 | 11,02 | 14,82 | -2,53 | -11,42 | -31,53 | 0,00 | 0,00 | |

| Netto-Marge %6 | 2,88 | 3,02 | -0,48 | -2,52 | -7,34 | 0,00 | 0,00 | |

| Cashflow1,7 | 65,65 | 57,24 | 102,68 | 151,46 | 38,72 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,20 | 0,25 | -0,05 | -0,19 | -0,49 | 0,17 | 0,15 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

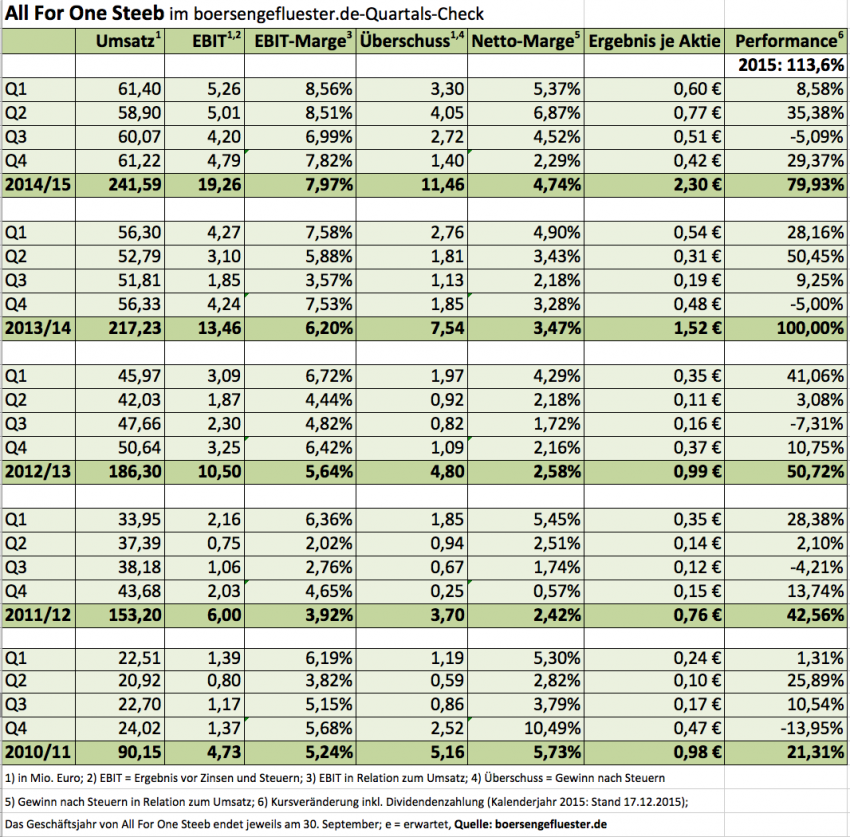

Derweil formuliert Finanzboss Land die Ziele für 2015/16 noch gewohnt konservativ. Bei Erlösen zwischen 255 und 265 Mio. Euro soll ein EBIT in einer Bandbreite von 17,5 bis 19,5 Mio. Euro herausspringen. In der optimistischen Variante würde All For One Steeb damit also gerade einmal leicht über dem Vorjahresniveau von 19,3 Mio. Euro liegen. Grund für die Stagnation sind unter anderem Investitionen in eigene Branchenlösungen, die auf SAP S/4HANA basieren sowie ein stärkerer Personalaufbau. Summa summarum legt All For One Steeb damit aber die Basis für das weitere Wachstum. Zudem hat das Unternehmen die Prognosen im Jahresverlauf bislang regelmäßig angehoben. Noch ist nicht das letzte Wort gesprochen. Noch gar kein Wort verloren hat die Gesellschaft zur Höhe der Dividende für 2014/15. Dazu soll in den kommenden Wochen ein Beschluss gefasst werden. Im Vorjahr zahlte die Firma 0,70 Euro je Aktie, was einem Plus von 20 Cent entsprach. Angenommen All For One Steeb bliebe bei den 0,70 Euro, käme der Titel auf eine Rendite von gerade einmal 1,0 Prozent. Für Renditejäger ist die Aktie also nichts (mehr). Die Hauptversammlung findet am 17. März 2016 statt.

Regelmäßig ohne Berücksichtigung bleibt der im Prime Standard gelistete Titel auch beim Arbeitskreis Aktienindizes, wenn es darum geht, die Nachrücker für den TecDAX zu bestimmen. Grund: Von den All-For-One-Steeb-Aktien befinden sich gerade einmal 24 Prozent im Streubesitz. Wesentliche Aktionäre sind Pierer Industrie und Unternehmens Invest aus Österreich, zwischen denen eine Stimmbindung besteht. Zwölf Prozent der Anteile hält die mittlerweile vom Kurszettel genommene Beko Holding aus Nöhagen in Österreich, rund zehn Prozent sind der Private-Equity-Gesellschaft Qino Capital Partners aus der Schweiz zuzurechnen. Anzeichen, dass sich an dieser Konstellation auf absehbare Zeit etwas ändert, gibt es nicht. Kein Wunder: Bislang hat sich der Titel als grandioses Investment erwiesen. Trotz der mittlerweile recht sportlichen Bewertung sieht boersengefluester.de weiteres Aufwärtspotenzial. Das im Späsommer ausgegebene Kursziel der BankM von 51,85 Euro ist zwar längst überschritten. Bislang war aber noch jeder Rücksetzer eine gute Einstiegschance. Und vermutlich werden auch die Experten der BankM zurzeit neu rechnen. Schließlich war am 17. Dezember – einen Tag nach der Bilanzvorlage in Filderstadt – Analystenmeeting in Frankfurt.

Derweil formuliert Finanzboss Land die Ziele für 2015/16 noch gewohnt konservativ. Bei Erlösen zwischen 255 und 265 Mio. Euro soll ein EBIT in einer Bandbreite von 17,5 bis 19,5 Mio. Euro herausspringen. In der optimistischen Variante würde All For One Steeb damit also gerade einmal leicht über dem Vorjahresniveau von 19,3 Mio. Euro liegen. Grund für die Stagnation sind unter anderem Investitionen in eigene Branchenlösungen, die auf SAP S/4HANA basieren sowie ein stärkerer Personalaufbau. Summa summarum legt All For One Steeb damit aber die Basis für das weitere Wachstum. Zudem hat das Unternehmen die Prognosen im Jahresverlauf bislang regelmäßig angehoben. Noch ist nicht das letzte Wort gesprochen. Noch gar kein Wort verloren hat die Gesellschaft zur Höhe der Dividende für 2014/15. Dazu soll in den kommenden Wochen ein Beschluss gefasst werden. Im Vorjahr zahlte die Firma 0,70 Euro je Aktie, was einem Plus von 20 Cent entsprach. Angenommen All For One Steeb bliebe bei den 0,70 Euro, käme der Titel auf eine Rendite von gerade einmal 1,0 Prozent. Für Renditejäger ist die Aktie also nichts (mehr). Die Hauptversammlung findet am 17. März 2016 statt.

Regelmäßig ohne Berücksichtigung bleibt der im Prime Standard gelistete Titel auch beim Arbeitskreis Aktienindizes, wenn es darum geht, die Nachrücker für den TecDAX zu bestimmen. Grund: Von den All-For-One-Steeb-Aktien befinden sich gerade einmal 24 Prozent im Streubesitz. Wesentliche Aktionäre sind Pierer Industrie und Unternehmens Invest aus Österreich, zwischen denen eine Stimmbindung besteht. Zwölf Prozent der Anteile hält die mittlerweile vom Kurszettel genommene Beko Holding aus Nöhagen in Österreich, rund zehn Prozent sind der Private-Equity-Gesellschaft Qino Capital Partners aus der Schweiz zuzurechnen. Anzeichen, dass sich an dieser Konstellation auf absehbare Zeit etwas ändert, gibt es nicht. Kein Wunder: Bislang hat sich der Titel als grandioses Investment erwiesen. Trotz der mittlerweile recht sportlichen Bewertung sieht boersengefluester.de weiteres Aufwärtspotenzial. Das im Späsommer ausgegebene Kursziel der BankM von 51,85 Euro ist zwar längst überschritten. Bislang war aber noch jeder Rücksetzer eine gute Einstiegschance. Und vermutlich werden auch die Experten der BankM zurzeit neu rechnen. Schließlich war am 17. Dezember – einen Tag nach der Bilanzvorlage in Filderstadt – Analystenmeeting in Frankfurt.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511000 | DE0005110001 | SE | 186,83 Mio. € | 30.11.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-Marge %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-Marge %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Jahresüberschuss1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Netto-Marge %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Ergebnis je Aktie8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividende je Aktie8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Micronas Semiconductor | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 910354 | CH0012337421 | 0,00 Mio. € | 15.07.1999 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Elmos Semiconductor | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 567710 | DE0005677108 | SE | 2.598,36 Mio. € | 11.10.1999 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio. € | 29.11.2000 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Isra Vision | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 548810 | DE0005488100 | AG | 1.034,36 Mio. € | 20.04.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 129,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 38,59 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 29,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 17,75 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 13,73 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 9,45 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 7,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 37,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,43 | 0,86 | 1,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 515710 | DE0005157101 | AG | 60,93 Mio. € | 24.01.2001 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-Marge %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-Marge %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Jahresüberschuss1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Netto-Marge %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Ergebnis je Aktie8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividende je Aktie8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Salzgitter | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 620200 | DE0006202005 | AG | 3.278,29 Mio. € | 02.06.1998 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Aurubis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 676650 | DE0006766504 | AG | 7.768,52 Mio. € | 07.07.1998 | Kaufen | |

...

...

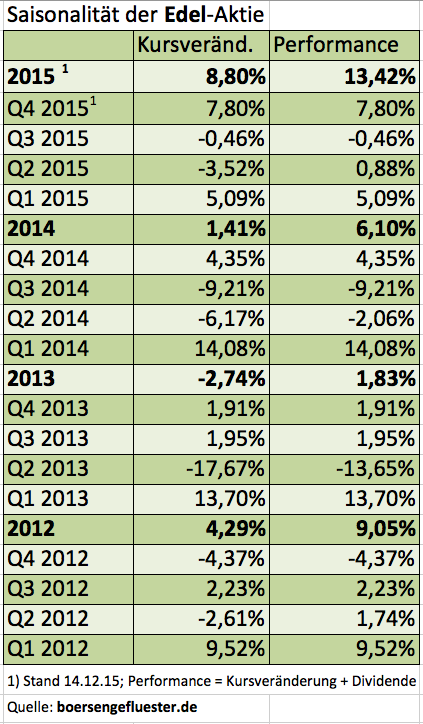

Auch für das Geschäftsjahr 2014/15 werden die Hamburger wieder eine Ausschüttung von 0,10 Euro pro Anteilschein vornehmen. Allerdings steht noch kein Termin für die Hauptversammlung (HV) fest – vermutlich wird das Aktionärstreffen jedoch wieder Ende Mai stattfinden. Für Anleger, die es nur auf die Dividende abgesehen haben, wäre demnach noch etwas Zeit. Aufschlussreich ist ein Blick auf die Saisonalität der Edel-Aktie aber schon jetzt. Mit schöner Regelmäßigkeit hat der Titel seine stärkste Phase nämlich in den ersten drei Monaten des Kalenderjahres. Offenbar positionieren sich die Anleger also schon ein paar Monate vor der HV in Edel-Aktien. Demnach wäre es also ein gutes Timing, sich schon jetzt mit dem Papier zu befassen. Rein operativ hat Vorstandschef Michael Haentjes seine Prognosen für das vergangene Geschäftsjahr eingelöst, auch wenn sich manch Firmenkenner bestimmt einen Tick mehr beim Ergebnis erwartet hat. Bei Erlösen von 168,3 Mio. Euro blieb 2014/15 unterm Strich ein Überschuss von 2,8 (Vorjahr: 3,6) Mio. Euro stehen. Das Ergebnis je Aktie fiel von 0,14 auf 0,12 Euro zurück. Für das laufende Jahr kalkuliert Haentjes mit einem Umsatz von 170 Mio. Euro und Gewinnen von 3,4 Mio. Euro. Das korrespondiert mit einer Marktkapitalisierung von gegenwärtig 53,4 Mio. Euro – entsprechend einem KGV von knapp 16.

Auf Basis der Schätzungen von boersengefluester.de für 2017 ergibt sich ein Multiplikator von 14,4. Das ist nicht fürchterlich niedrig, passt aber in unser Szenario, dass die Edel-Aktie auch künftig seinen Dividendenabschlag aufholen sollte und darüber hinaus für ein paar Prozentpunkte Kursanstieg gut sein dürfte. Die Analysten von Montega aus Hamburg siedeln derzeit den fairen Wert bei 2,80 Euro an, was einem Potenzial von knapp 20 Prozent entspricht. Und: Die beste Jahreszeit für die Edel-Aktie steht schließlich erst bevor. Auf ein Investor-Relations-Feuerwerk sollten Investoren aber nicht setzen. Seit vielen Jahren zählt das im Entry Standard beheimatete Unternehmen zu den ruhigen Vertretern auf dem Kurszettel.

Auch für das Geschäftsjahr 2014/15 werden die Hamburger wieder eine Ausschüttung von 0,10 Euro pro Anteilschein vornehmen. Allerdings steht noch kein Termin für die Hauptversammlung (HV) fest – vermutlich wird das Aktionärstreffen jedoch wieder Ende Mai stattfinden. Für Anleger, die es nur auf die Dividende abgesehen haben, wäre demnach noch etwas Zeit. Aufschlussreich ist ein Blick auf die Saisonalität der Edel-Aktie aber schon jetzt. Mit schöner Regelmäßigkeit hat der Titel seine stärkste Phase nämlich in den ersten drei Monaten des Kalenderjahres. Offenbar positionieren sich die Anleger also schon ein paar Monate vor der HV in Edel-Aktien. Demnach wäre es also ein gutes Timing, sich schon jetzt mit dem Papier zu befassen. Rein operativ hat Vorstandschef Michael Haentjes seine Prognosen für das vergangene Geschäftsjahr eingelöst, auch wenn sich manch Firmenkenner bestimmt einen Tick mehr beim Ergebnis erwartet hat. Bei Erlösen von 168,3 Mio. Euro blieb 2014/15 unterm Strich ein Überschuss von 2,8 (Vorjahr: 3,6) Mio. Euro stehen. Das Ergebnis je Aktie fiel von 0,14 auf 0,12 Euro zurück. Für das laufende Jahr kalkuliert Haentjes mit einem Umsatz von 170 Mio. Euro und Gewinnen von 3,4 Mio. Euro. Das korrespondiert mit einer Marktkapitalisierung von gegenwärtig 53,4 Mio. Euro – entsprechend einem KGV von knapp 16.

Auf Basis der Schätzungen von boersengefluester.de für 2017 ergibt sich ein Multiplikator von 14,4. Das ist nicht fürchterlich niedrig, passt aber in unser Szenario, dass die Edel-Aktie auch künftig seinen Dividendenabschlag aufholen sollte und darüber hinaus für ein paar Prozentpunkte Kursanstieg gut sein dürfte. Die Analysten von Montega aus Hamburg siedeln derzeit den fairen Wert bei 2,80 Euro an, was einem Potenzial von knapp 20 Prozent entspricht. Und: Die beste Jahreszeit für die Edel-Aktie steht schließlich erst bevor. Auf ein Investor-Relations-Feuerwerk sollten Investoren aber nicht setzen. Seit vielen Jahren zählt das im Entry Standard beheimatete Unternehmen zu den ruhigen Vertretern auf dem Kurszettel.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Edel | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 564950 | DE0005649503 | SE & Co. KGaA | 125,04 Mio. € | 31.08.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 214,10 | 251,33 | 277,02 | 280,22 | 258,57 | 267,82 | 278,00 | |

| EBITDA1,2 | 18,75 | 25,94 | 30,96 | 31,30 | 32,32 | 34,80 | 35,95 | |

| EBITDA-Marge %3 | 8,76 | 10,32 | 11,18 | 11,17 | 12,50 | 12,99 | 12,93 | |

| EBIT1,4 | 9,28 | 16,93 | 21,52 | 22,20 | 20,93 | 23,46 | 24,90 | |

| EBIT-Marge %5 | 4,33 | 6,74 | 7,77 | 7,92 | 8,10 | 8,76 | 8,96 | |

| Jahresüberschuss1 | 2,71 | 7,35 | 12,38 | 12,70 | 11,47 | 12,99 | 13,70 | |

| Netto-Marge %6 | 1,27 | 2,92 | 4,47 | 4,53 | 4,44 | 4,85 | 4,93 | |

| Cashflow1,7 | 23,69 | 23,77 | 16,59 | 32,10 | 12,59 | 20,24 | 22,50 | |

| Ergebnis je Aktie8 | 0,12 | 0,31 | 0,54 | 0,57 | 0,52 | 0,60 | 0,65 | |

| Dividende je Aktie8 | 0,10 | 0,20 | 0,30 | 0,30 | 0,30 | 0,30 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

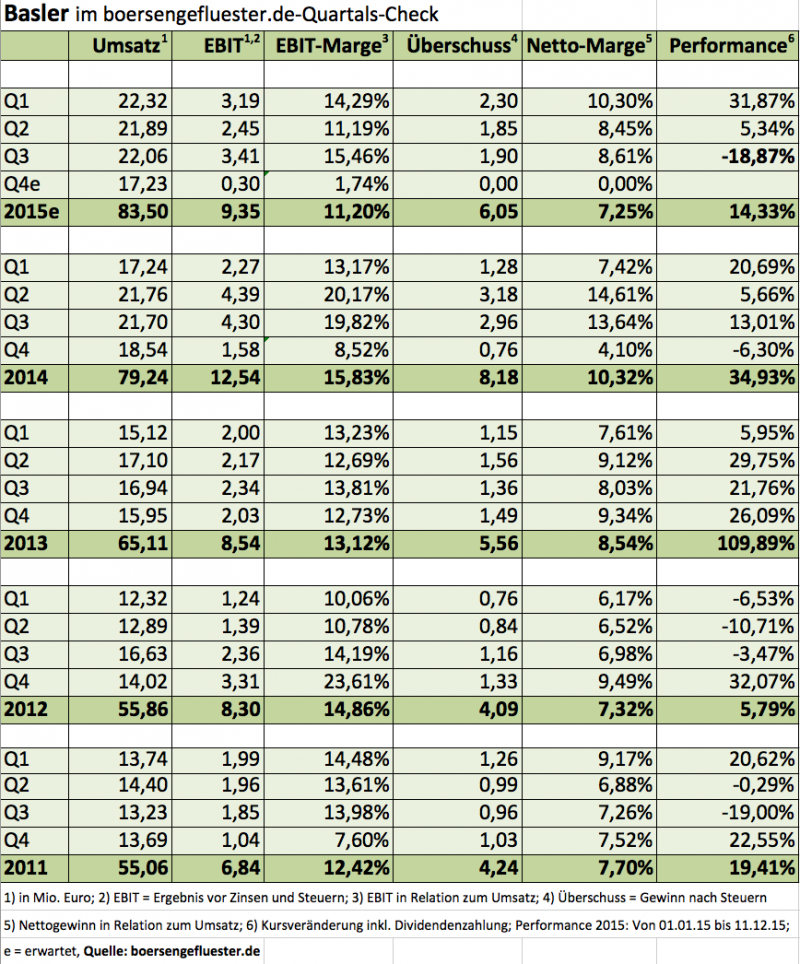

Mittlerweile hat der Small Cap das Tal aber wieder verlassen und den Bereich um 43 zurückerobert. Inklusive der Nettofinanzguthaben von zuletzt 4,2 Mio. Euro kommt Basler damit auf einen Enterprise Value von rund 148 Mio. Euro, was etwa dem Faktor 16 auf das von boersengefluester.de für 2015 erwartete EBIT entspricht. Normalerweise kein ganz niedriger Wert. Aber verglichen mit der von Canon gezahlten Prämie für Axis wäre die Basler-Aktie noch immer viel zu günstig. Mobotix – eigentlich ein Software-Anbieter mit Kameraanbindung – kommt hier auf ein Multiple von etwa 20. Allerdings dürfte sich diese Relation bei den Pfälzern für 2016/17 (das Geschäftsjahr endet am 30. September) auf etwa 12 deutlich ermäßigen. Gegenwärtig würden wir trotzdem die Basler-Aktie vorziehen. Die offizielle Prognose für 2015 – Umsatz zwischen 81 und 84 Mio. Euro, bei einer Marge vor Steuern zwischen neun und zehn Prozent – lässt noch Raum nach oben. Allerdings sind Q1 und Q4 bei Basler im Normalfall eher schwächere Quartale. Bleibt also abzuwarten, was Basler im Abschlussviertel reißen kann. Unter Dividendenaspekten ist der Spezialwert dagegen nur durchschnittlich interessant. Sollte die Ausschüttung für 2015 bei 0,70 Euro pro Anteilschein bleiben, ergibt sich eine Rendite von 1,6 Prozent. Warburg Research taxiert das Kursziel derzeit auf 55 Euro – also etwa ein Viertel oberhalb der aktuellen Notiz. Das scheint uns eine angemessene Hausnummer zu sein.

Mittlerweile hat der Small Cap das Tal aber wieder verlassen und den Bereich um 43 zurückerobert. Inklusive der Nettofinanzguthaben von zuletzt 4,2 Mio. Euro kommt Basler damit auf einen Enterprise Value von rund 148 Mio. Euro, was etwa dem Faktor 16 auf das von boersengefluester.de für 2015 erwartete EBIT entspricht. Normalerweise kein ganz niedriger Wert. Aber verglichen mit der von Canon gezahlten Prämie für Axis wäre die Basler-Aktie noch immer viel zu günstig. Mobotix – eigentlich ein Software-Anbieter mit Kameraanbindung – kommt hier auf ein Multiple von etwa 20. Allerdings dürfte sich diese Relation bei den Pfälzern für 2016/17 (das Geschäftsjahr endet am 30. September) auf etwa 12 deutlich ermäßigen. Gegenwärtig würden wir trotzdem die Basler-Aktie vorziehen. Die offizielle Prognose für 2015 – Umsatz zwischen 81 und 84 Mio. Euro, bei einer Marge vor Steuern zwischen neun und zehn Prozent – lässt noch Raum nach oben. Allerdings sind Q1 und Q4 bei Basler im Normalfall eher schwächere Quartale. Bleibt also abzuwarten, was Basler im Abschlussviertel reißen kann. Unter Dividendenaspekten ist der Spezialwert dagegen nur durchschnittlich interessant. Sollte die Ausschüttung für 2015 bei 0,70 Euro pro Anteilschein bleiben, ergibt sich eine Rendite von 1,6 Prozent. Warburg Research taxiert das Kursziel derzeit auf 55 Euro – also etwa ein Viertel oberhalb der aktuellen Notiz. Das scheint uns eine angemessene Hausnummer zu sein.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Basler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 510200 | DE0005102008 | AG | 493,92 Mio. € | 23.03.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 170,46 | 214,73 | 272,20 | 203,10 | 183,72 | 223,00 | 0,00 | |

| EBITDA1,2 | 34,57 | 44,53 | 45,77 | 1,70 | 10,01 | 31,90 | 0,00 | |

| EBITDA-Marge %3 | 20,28 | 20,74 | 16,82 | 0,84 | 5,45 | 14,31 | 0,00 | |

| EBIT1,4 | 20,06 | 28,36 | 28,93 | -21,90 | -9,78 | 15,70 | 0,00 | |

| EBIT-Marge %5 | 11,77 | 13,21 | 10,63 | -10,78 | -5,32 | 7,04 | 0,00 | |

| Jahresüberschuss1 | 15,11 | 20,76 | 21,36 | -13,81 | -13,77 | 11,50 | 0,00 | |

| Netto-Marge %6 | 8,86 | 9,67 | 7,85 | -6,80 | -7,50 | 5,16 | 0,00 | |

| Cashflow1,7 | 37,32 | 25,33 | 12,40 | 4,23 | 14,64 | 27,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,50 | 0,69 | 0,71 | -0,45 | -0,45 | 0,37 | 0,42 | |

| Dividende je Aktie8 | 0,19 | 0,21 | 0,14 | 0,00 | 0,00 | 0,04 | 0,06 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Hornbach Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 608340 | DE0006083405 | AG & Co. KGaA | 1.376,00 Mio. € | 03.07.1987 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Hornbach Baumarkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 608440 | DE0006084403 | AG | 2.051,55 Mio. € | 15.11.1993 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Heidelberg Materials | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 604700 | DE0006047004 | AG | 33.430,00 Mio. € | 01.05.1948 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 17.605,90 | 18.719,90 | 21.095,10 | 21.177,60 | 21.156,40 | 0,00 | 0,00 | |

| EBITDA1,2 | 3.707,10 | 3.874,70 | 3.739,40 | 4.259,00 | 4.499,10 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 21,06 | 20,70 | 17,73 | 20,11 | 21,27 | 0,00 | 0,00 | |

| EBIT1,4 | -1.314,90 | 3.095,30 | 2.282,40 | 3.023,40 | 3.204,10 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -7,47 | 16,54 | 10,82 | 14,28 | 15,15 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -2.009,20 | 1.901,70 | 1.723,00 | 2.086,90 | 1.918,40 | 0,00 | 0,00 | |

| Netto-Marge %6 | -11,41 | 10,16 | 8,17 | 9,85 | 9,07 | 0,00 | 0,00 | |

| Cashflow1,7 | 3.026,80 | 2.396,00 | 2.420,20 | 3.205,10 | 3.231,70 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -10,78 | 8,91 | 8,45 | 10,43 | 9,87 | 10,40 | 11,30 | |

| Dividende je Aktie8 | 2,20 | 2,40 | 2,60 | 3,00 | 3,30 | 3,30 | 3,50 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

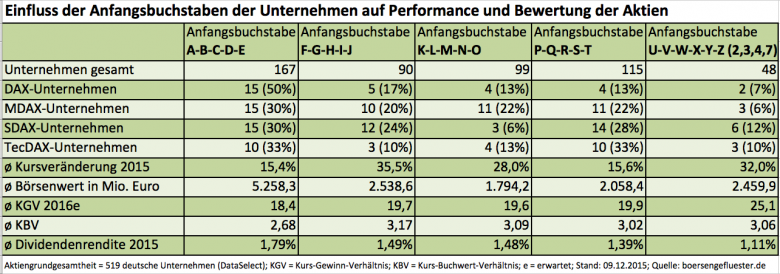

Bemerkenswert: Die – zumindest auf dem Papier – anspruchsvollste Bewertung haben hierzulande ausgerechnet die Unternehmen aus dem hinteren Buchstabenkreis U bis Z (um die Gruppe nicht zu klein werden zu lassen, haben wir Firmen mit Zahlen am Anfang, zum Beispiel: 2G Energy oder 4SC, hier ebenfalls zugeschlüsselt). Aber auch diese Kennzahlenausschläge lassen sich begründen. Zunächst einmal ist die Gesamtgruppe mit 48 Vertretern mit Abstand am kleinsten. Entsprechend kräftig wirken sich Titel mit hohen Bewertungen wie WireCard, Zalando, Zooplus oder Xing aufs Gesamtergebnis aus. Und dass Titel mit einem hinteren Buchstaben aus dem Alphabet eine geringere Aufmerksamkeit als das „A-Team” bekommen, stimmt – zumindest in Deutschland – auch nicht so pauschal. Zalando, WireCard und Xing werden ja eher intensiv diskutiert. Und dann gibt es ja mit Volkswagen auch noch einen Autohersteller aus Wolfsburg, der im laufenden Jahr sogar deutlich öfter in den Schlagzeilen stand, als es ihm lieb gewesen ist. Last but not least schaffte es WCM von der Pleite sogar zurück in den SDAX – trotz eines „Ws” am Anfang. Ganz unwichtig ist der Firmenname für die Performance aber trotzdem nicht. Das beste Beispiel hierfür liefert im laufenden Jahr die FinTech Group....

Bemerkenswert: Die – zumindest auf dem Papier – anspruchsvollste Bewertung haben hierzulande ausgerechnet die Unternehmen aus dem hinteren Buchstabenkreis U bis Z (um die Gruppe nicht zu klein werden zu lassen, haben wir Firmen mit Zahlen am Anfang, zum Beispiel: 2G Energy oder 4SC, hier ebenfalls zugeschlüsselt). Aber auch diese Kennzahlenausschläge lassen sich begründen. Zunächst einmal ist die Gesamtgruppe mit 48 Vertretern mit Abstand am kleinsten. Entsprechend kräftig wirken sich Titel mit hohen Bewertungen wie WireCard, Zalando, Zooplus oder Xing aufs Gesamtergebnis aus. Und dass Titel mit einem hinteren Buchstaben aus dem Alphabet eine geringere Aufmerksamkeit als das „A-Team” bekommen, stimmt – zumindest in Deutschland – auch nicht so pauschal. Zalando, WireCard und Xing werden ja eher intensiv diskutiert. Und dann gibt es ja mit Volkswagen auch noch einen Autohersteller aus Wolfsburg, der im laufenden Jahr sogar deutlich öfter in den Schlagzeilen stand, als es ihm lieb gewesen ist. Last but not least schaffte es WCM von der Pleite sogar zurück in den SDAX – trotz eines „Ws” am Anfang. Ganz unwichtig ist der Firmenname für die Performance aber trotzdem nicht. Das beste Beispiel hierfür liefert im laufenden Jahr die FinTech Group....

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Matica Technologies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JELZ | DE000A0JELZ5 | 0,00 Mio. € | 12.05.2006 | Achtung: Delisting! | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio. € | 02.10.2014 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio. € | 29.11.2000 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 144,98 | 146,92 | 160,32 | 161,65 | 135,74 | 120,00 | 0,00 | |

| EBITDA1,2 | -10,49 | 17,46 | 11,57 | 17,67 | 17,79 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | -7,24 | 11,88 | 7,22 | 10,93 | 13,11 | 15,83 | 0,00 | |

| EBIT1,4 | -49,15 | 0,78 | -3,05 | 1,05 | 0,79 | 5,50 | 0,00 | |

| EBIT-Marge %5 | -33,90 | 0,53 | -1,90 | 0,65 | 0,58 | 4,58 | 0,00 | |

| Jahresüberschuss1 | -44,67 | -11,42 | -3,37 | -3,81 | -6,11 | -0,60 | 0,00 | |

| Netto-Marge %6 | -30,81 | -7,77 | -2,10 | -2,36 | -4,50 | -0,50 | 0,00 | |

| Cashflow1,7 | 18,76 | 13,71 | 12,90 | -6,16 | 15,96 | 14,00 | 0,00 | |

| Ergebnis je Aktie8 | -6,14 | -2,52 | -0,93 | -0,84 | -1,35 | -0,13 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio. € | 23.03.2007 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Jahresüberschuss1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Netto-Marge %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| JDC Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0B9N3 | DE000A0B9N37 | AG | 329,41 Mio. € | 28.11.2005 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 122,83 | 146,81 | 156,08 | 171,71 | 220,88 | 270,00 | 0,00 | |

| EBITDA1,2 | 5,13 | 8,31 | 8,97 | 11,73 | 15,10 | 21,00 | 36,00 | |

| EBITDA-Marge %3 | 4,18 | 5,66 | 5,75 | 6,83 | 6,84 | 7,78 | 0,00 | |

| EBIT1,4 | 0,50 | 2,91 | 2,91 | 5,84 | 8,72 | 12,40 | 0,00 | |

| EBIT-Marge %5 | 0,41 | 1,98 | 1,86 | 3,40 | 3,95 | 4,59 | 0,00 | |

| Jahresüberschuss1 | -1,16 | 0,90 | 0,94 | 3,83 | 6,04 | 9,00 | 0,00 | |

| Netto-Marge %6 | -0,94 | 0,61 | 0,60 | 2,23 | 2,74 | 3,33 | 0,00 | |

| Cashflow1,7 | 8,87 | 14,86 | 7,67 | 18,03 | 15,06 | 17,50 | 0,00 | |

| Ergebnis je Aktie8 | -0,09 | 0,07 | 0,07 | 0,28 | 0,43 | 0,65 | 0,96 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.