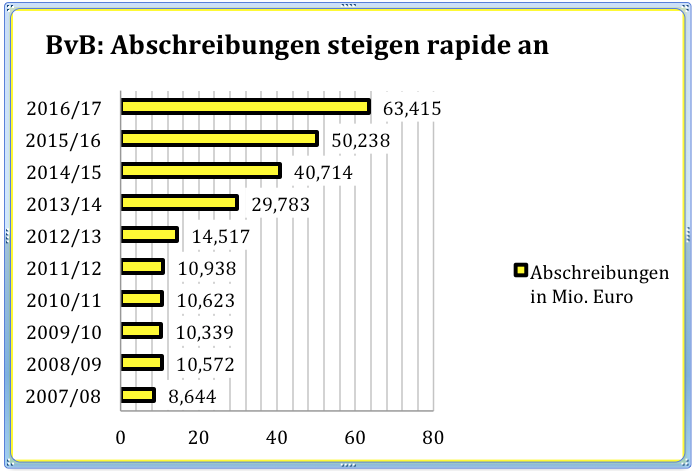

Allerdings machte Watzke auf der Pressekonferenz auch noch einmal deutlich, dass der Abgang von Dembélé einen sportlichen Verlust darstellt und der Verein demzufolge auch wieder auf dem Transfermarkt tätig werden müsse. So gesehen steht – mit zeitlichem Verzug – hinter jedem Transfererlös auch wieder eine Ablösesumme für entsprechenden Ersatz. Und eben diese Investitionen in den Kader treiben dann auch wieder die Abschreibungen in die Höhe. Zur Einordnung: Allein in den vergangenen zehn Jahren sind die Abschreibungen der Borussen von 8,64 Mio. auf beachtliche 63,42 Mio. Euro explodiert – Tendenz weiter steigend. Schon allein aus diesem Grund wird es für den Verein immer schwerer, auch unterm Strich überzeugende Überschüsse auszuweisen. Im Geschäftsjahr 2016/17 (30. Juni) kam die Borussia bei Umsatzerlösen von 405,69 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 74,07 Mio. Euro – der dritthöchste Wert in der Vereinsgeschichte. Übrig blieb am Ende dennoch nur ein Gewinn nach Steuern von 8,20 Mio. Euro – nach 29,43 Mio. Euro im Jahr zuvor. „Wir haben einen ordentlichen Gewinn gemacht“, sagt Watzke.

Allerdings machte Watzke auf der Pressekonferenz auch noch einmal deutlich, dass der Abgang von Dembélé einen sportlichen Verlust darstellt und der Verein demzufolge auch wieder auf dem Transfermarkt tätig werden müsse. So gesehen steht – mit zeitlichem Verzug – hinter jedem Transfererlös auch wieder eine Ablösesumme für entsprechenden Ersatz. Und eben diese Investitionen in den Kader treiben dann auch wieder die Abschreibungen in die Höhe. Zur Einordnung: Allein in den vergangenen zehn Jahren sind die Abschreibungen der Borussen von 8,64 Mio. auf beachtliche 63,42 Mio. Euro explodiert – Tendenz weiter steigend. Schon allein aus diesem Grund wird es für den Verein immer schwerer, auch unterm Strich überzeugende Überschüsse auszuweisen. Im Geschäftsjahr 2016/17 (30. Juni) kam die Borussia bei Umsatzerlösen von 405,69 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 74,07 Mio. Euro – der dritthöchste Wert in der Vereinsgeschichte. Übrig blieb am Ende dennoch nur ein Gewinn nach Steuern von 8,20 Mio. Euro – nach 29,43 Mio. Euro im Jahr zuvor. „Wir haben einen ordentlichen Gewinn gemacht“, sagt Watzke.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio. € | 30.10.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 334,17 | 351,65 | 418,24 | 509,11 | 526,02 | 510,00 | 0,00 | |

| EBITDA1,2 | 38,95 | 80,76 | 123,22 | 150,26 | 115,85 | 130,00 | 0,00 | |

| EBITDA-Marge %3 | 11,66 | 22,97 | 29,46 | 29,51 | 22,02 | 25,49 | 0,00 | |

| EBIT1,4 | -72,09 | -29,18 | 16,91 | 45,93 | 10,51 | 22,00 | 0,00 | |

| EBIT-Marge %5 | -21,57 | -8,30 | 4,04 | 9,02 | 2,00 | 4,31 | 0,00 | |

| Jahresüberschuss1 | -72,81 | -35,06 | 9,55 | 44,31 | 6,50 | -15,00 | 0,00 | |

| Netto-Marge %6 | -21,79 | -9,97 | 2,28 | 8,70 | 1,24 | -2,94 | 0,00 | |

| Cashflow1,7 | 15,95 | 35,07 | 54,43 | 47,20 | 57,71 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,79 | -0,33 | 0,09 | 0,40 | 0,06 | -0,14 | 0,23 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,06 | 0,06 | 0,06 | 0,06 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Turbon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750450 | DE0007504508 | AG | 8,57 Mio. € | 25.10.1991 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 41,90 | 48,24 | 55,40 | 57,55 | 56,21 | 51,50 | 0,00 | |

| EBITDA1,2 | 1,90 | 6,66 | 12,22 | 4,99 | 4,43 | 5,75 | 0,00 | |

| EBITDA-Marge %3 | 4,54 | 13,81 | 22,06 | 8,67 | 7,88 | 11,17 | 0,00 | |

| EBIT1,4 | -0,46 | 3,82 | 9,60 | 2,03 | 1,55 | 2,85 | 0,00 | |

| EBIT-Marge %5 | -1,10 | 7,92 | 17,33 | 3,53 | 2,76 | 5,53 | 0,00 | |

| Jahresüberschuss1 | -1,74 | 2,36 | 9,19 | 0,80 | 0,55 | -0,90 | 0,00 | |

| Netto-Marge %6 | -4,15 | 4,89 | 16,59 | 1,39 | 0,98 | -1,75 | 0,00 | |

| Cashflow1,7 | 1,35 | 1,62 | -0,27 | 4,41 | 3,58 | 4,60 | 0,00 | |

| Ergebnis je Aktie8 | -0,61 | 0,38 | 2,35 | -0,07 | -0,04 | -0,27 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Adesso | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0Z23Q | DE000A0Z23Q5 | SE | 407,36 Mio. € | 21.06.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 523,38 | 678,32 | 900,25 | 1.135,90 | 1.296,99 | 1.470,00 | 1.650,00 | |

| EBITDA1,2 | 60,41 | 102,42 | 92,91 | 80,03 | 98,35 | 123,60 | 140,00 | |

| EBITDA-Marge %3 | 11,54 | 15,10 | 10,32 | 7,05 | 7,58 | 8,41 | 8,49 | |

| EBIT1,4 | 34,23 | 66,42 | 48,15 | 22,31 | 30,84 | 54,00 | 0,00 | |

| EBIT-Marge %5 | 6,54 | 9,79 | 5,35 | 1,96 | 2,38 | 3,67 | 0,00 | |

| Jahresüberschuss1 | 20,95 | 47,93 | 28,79 | 3,41 | 10,20 | 27,20 | 0,00 | |

| Netto-Marge %6 | 4,00 | 7,07 | 3,20 | 0,30 | 0,79 | 1,85 | 0,00 | |

| Cashflow1,7 | 64,96 | 47,91 | 36,07 | 76,86 | 110,56 | 52,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,39 | 7,63 | 4,40 | 0,49 | 1,25 | 4,13 | 5,20 | |

| Dividende je Aktie8 | 0,52 | 0,60 | 0,65 | 0,70 | 0,75 | 0,78 | 0,85 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Sporttotal | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1EMG5 | DE000A1EMG56 | AG | 0,96 Mio. € | 07.11.2000 | Verkaufen | |

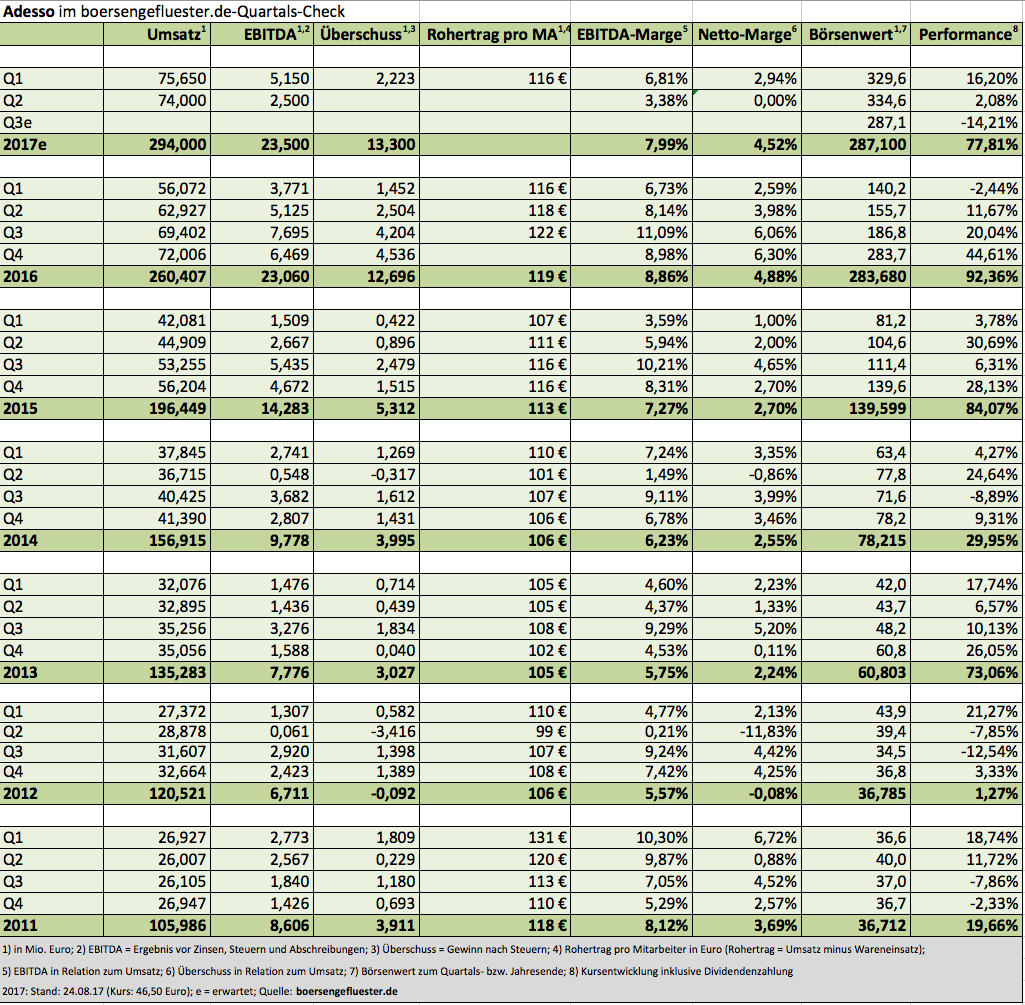

Insgesamt führte das beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zu einem Rückgang von 13,2 Prozent auf 14,65 Mio. Euro. Angesichts des mauen zweiten Quartals sorgen sich die Anleger zu Recht, ob das Unternehmen seine Prognosen für das Gesamtjahr einzulösen vermag, selbst wenn die Vorschau „nur“ von leichten Zuwächsen für Umsatz und EBITDA ausgeht. „Zunehmend werden sich die Effizienzmaßnahmen im Rahmen von ACT positiv bemerkbar machen“, heißt es offiziell. Doch die Skepsis steigt, zumal die Erlöse im zweiten Quartal hinter den Erwartungen der Börsianer zurückblieben. Nun gilt es, die Investoren bei der Stange zu halten. „Wir schaffen jetzt die Voraussetzungen, damit sich FP zu einem profitablen Wachstumsunternehmen entwickelt. 2017 und 2018 sind Übergangsjahre. Dieser Kraftakt braucht Zeit und wird sich auszahlen“, sagt Firmenlenker Günther.

Insgesamt führte das beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zu einem Rückgang von 13,2 Prozent auf 14,65 Mio. Euro. Angesichts des mauen zweiten Quartals sorgen sich die Anleger zu Recht, ob das Unternehmen seine Prognosen für das Gesamtjahr einzulösen vermag, selbst wenn die Vorschau „nur“ von leichten Zuwächsen für Umsatz und EBITDA ausgeht. „Zunehmend werden sich die Effizienzmaßnahmen im Rahmen von ACT positiv bemerkbar machen“, heißt es offiziell. Doch die Skepsis steigt, zumal die Erlöse im zweiten Quartal hinter den Erwartungen der Börsianer zurückblieben. Nun gilt es, die Investoren bei der Stange zu halten. „Wir schaffen jetzt die Voraussetzungen, damit sich FP zu einem profitablen Wachstumsunternehmen entwickelt. 2017 und 2018 sind Übergangsjahre. Dieser Kraftakt braucht Zeit und wird sich auszahlen“, sagt Firmenlenker Günther.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Francotyp-Postalia | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FPH900 | DE000FPH9000 | AG | 41,57 Mio. € | 30.11.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 195,85 | 203,70 | 250,95 | 241,83 | 169,34 | 168,00 | 0,00 | |

| EBITDA1,2 | 7,95 | 18,45 | 27,60 | 31,04 | 25,26 | 26,00 | 0,00 | |

| EBITDA-Marge %3 | 4,06 | 9,06 | 11,00 | 12,84 | 14,92 | 15,48 | 0,00 | |

| EBIT1,4 | -13,99 | -0,66 | 6,65 | 13,08 | 5,95 | 7,00 | 0,00 | |

| EBIT-Marge %5 | -7,14 | -0,32 | 2,65 | 5,41 | 3,51 | 4,17 | 0,00 | |

| Jahresüberschuss1 | -15,15 | 0,37 | 5,54 | 10,45 | 14,57 | 5,60 | 0,00 | |

| Netto-Marge %6 | -7,74 | 0,18 | 2,21 | 4,32 | 8,60 | 3,33 | 0,00 | |

| Cashflow1,7 | 22,77 | 15,07 | 22,38 | 23,57 | 23,48 | 24,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,94 | 0,02 | 0,50 | 0,67 | 0,93 | 0,34 | 0,31 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,06 | 0,08 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Greiffenberger | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 589730 | DE0005897300 | AG | 2,40 Mio. € | 08.06.1986 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 43,87 | 58,71 | 72,94 | 63,03 | 64,37 | 56,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 4,10 | 6,57 | 2,45 | -1,42 | -1,50 | 0,00 | |

| EBITDA-Marge %3 | 43,49 | 6,98 | 9,01 | 3,89 | -2,21 | -2,68 | 0,00 | |

| EBIT1,4 | 17,15 | 2,13 | 4,56 | -0,45 | -3,89 | -3,30 | 0,00 | |

| EBIT-Marge %5 | 39,09 | 3,63 | 6,25 | -0,71 | -6,04 | -5,89 | 0,00 | |

| Jahresüberschuss1 | 12,21 | 6,96 | 3,53 | -1,97 | -7,10 | -7,40 | 0,00 | |

| Netto-Marge %6 | 27,83 | 11,86 | 4,84 | -3,13 | -11,03 | -13,21 | 0,00 | |

| Cashflow1,7 | 24,53 | -1,36 | -0,72 | 3,28 | -0,03 | -2,60 | 0,00 | |

| Ergebnis je Aktie8 | 2,09 | 1,19 | 0,60 | -0,34 | -1,21 | -1,26 | -0,17 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

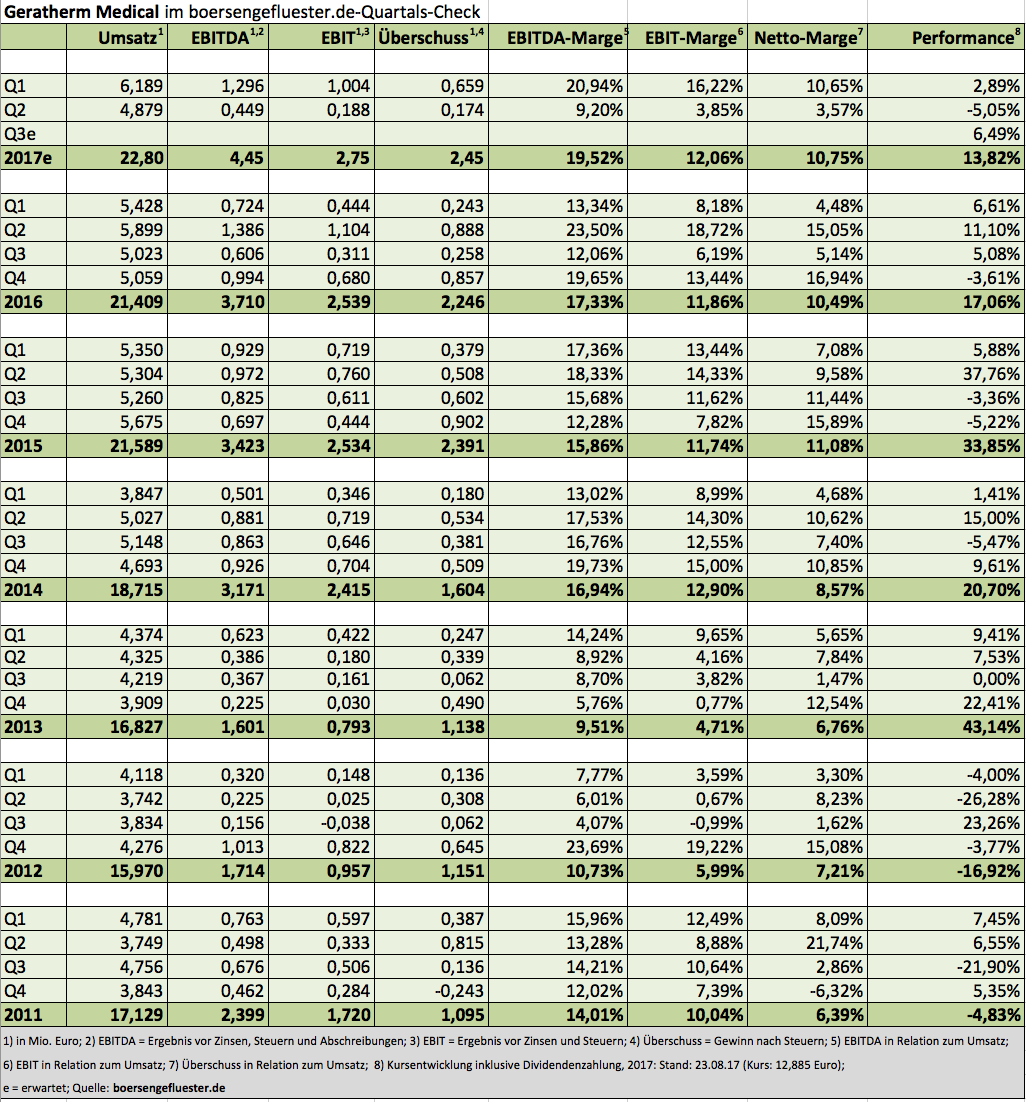

| Geratherm Medical | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549562 | DE0005495626 | AG | 14,78 Mio. € | 03.07.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,47 | 23,94 | 25,85 | 20,96 | 13,98 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,35 | 2,31 | 3,55 | 4,27 | 3,33 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 15,84 | 9,65 | 13,73 | 20,37 | 23,82 | 0,00 | 0,00 | |

| EBIT1,4 | 3,04 | 0,59 | 2,07 | 2,55 | 1,47 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 11,07 | 2,46 | 8,01 | 12,17 | 10,52 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 1,90 | 0,33 | 1,08 | 1,67 | 0,65 | 0,00 | 0,00 | |

| Netto-Marge %6 | 6,92 | 1,38 | 4,18 | 7,97 | 4,65 | 0,00 | 0,00 | |

| Cashflow1,7 | 3,92 | 0,92 | 2,79 | 1,47 | 1,87 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,41 | 0,02 | 0,19 | 0,21 | 0,12 | 0,18 | 0,21 | |

| Dividende je Aktie8 | 0,40 | 0,12 | 0,15 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 190,45 | 211,10 | 238,22 | 262,12 | 238,08 | 244,00 | 0,00 | |

| EBITDA1,2 | 13,85 | 18,07 | 21,11 | 21,19 | 19,19 | 26,00 | 0,00 | |

| EBITDA-Marge %3 | 7,27 | 8,56 | 8,86 | 8,08 | 8,06 | 10,66 | 0,00 | |

| EBIT1,4 | 6,78 | 11,03 | 14,33 | 14,18 | 12,33 | 17,30 | 0,00 | |

| EBIT-Marge %5 | 3,56 | 5,23 | 6,02 | 5,41 | 5,18 | 7,09 | 0,00 | |

| Jahresüberschuss1 | 4,96 | 7,02 | 8,90 | 8,53 | 7,32 | 11,50 | 0,00 | |

| Netto-Marge %6 | 2,60 | 3,33 | 3,74 | 3,25 | 3,08 | 4,71 | 0,00 | |

| Cashflow1,7 | 12,23 | 13,43 | -1,04 | 23,41 | 11,70 | 15,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,72 | 1,02 | 1,29 | 1,24 | 1,06 | 1,66 | 2,00 | |

| Dividende je Aktie8 | 0,36 | 0,51 | 0,64 | 0,62 | 0,53 | 0,62 | 0,70 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Technotrans | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0XYGA | DE000A0XYGA7 | SE | 191,34 Mio. € | 10.03.1998 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

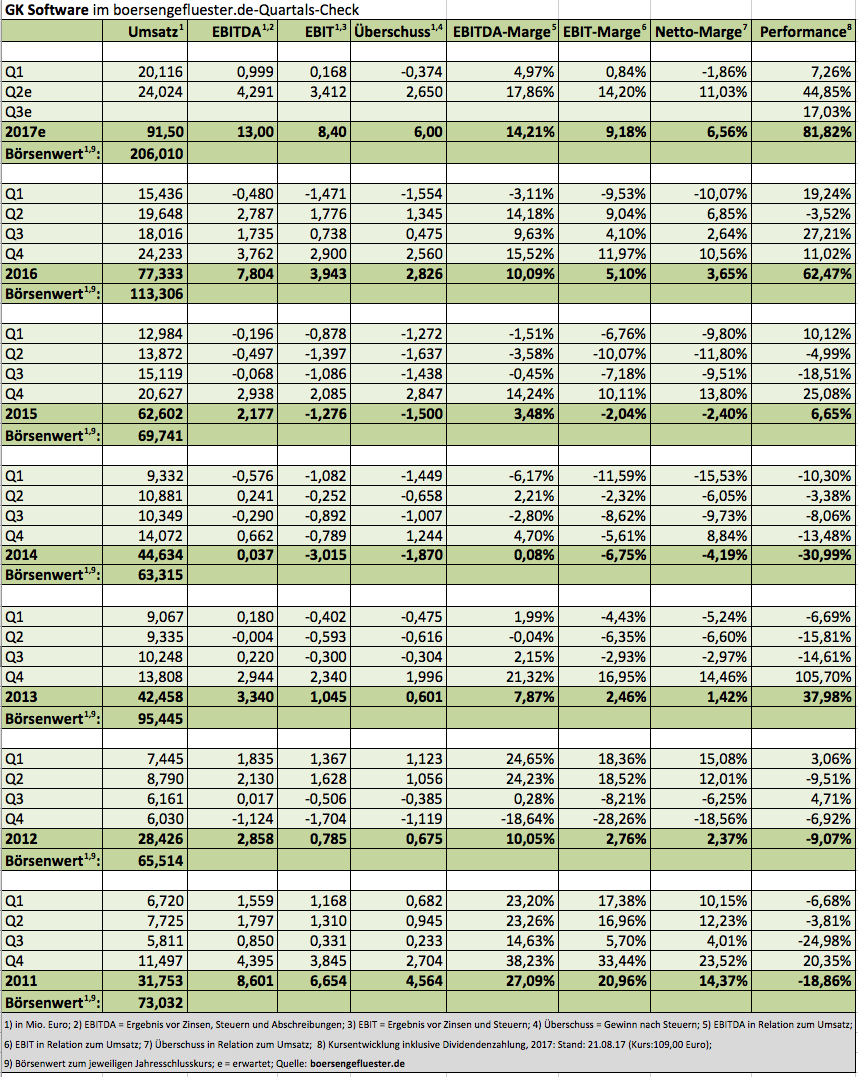

| GK Software | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 757142 | DE0007571424 | SE | 647,81 Mio. € | 19.06.2008 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 117,56 | 130,85 | 152,05 | 172,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 26,79 | 24,76 | 2,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 16,23 | 20,47 | 16,28 | 1,60 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 10,54 | 17,31 | 16,78 | -5,08 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 8,97 | 13,23 | 11,04 | -2,95 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 6,27 | 13,30 | 11,36 | -5,17 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 5,33 | 10,16 | 7,47 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,71 | 23,22 | 26,21 | -10,26 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,00 | 5,66 | 4,84 | -2,30 | 9,40 | 10,00 | 11,60 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 794,41 | 1.050,93 | 1.264,61 | 1.249,70 | 1.069,40 | 1.534,20 | 1.665,00 | |

| EBITDA1,2 | 83,58 | 121,16 | 146,67 | 150,78 | 126,81 | 180,00 | 213,00 | |

| EBITDA-Marge %3 | 10,52 | 11,53 | 11,60 | 12,07 | 11,86 | 11,73 | 12,79 | |

| EBIT1,4 | 25,05 | 53,94 | 88,74 | 92,78 | 66,90 | 145,20 | 164,00 | |

| EBIT-Marge %5 | 3,15 | 5,13 | 7,02 | 7,42 | 6,26 | 9,46 | 9,85 | |

| Jahresüberschuss1 | 19,29 | 43,86 | 59,85 | 52,29 | 52,60 | 38,00 | 70,00 | |

| Netto-Marge %6 | 2,43 | 4,17 | 4,73 | 4,18 | 4,92 | 2,48 | 4,20 | |

| Cashflow1,7 | 118,96 | 53,40 | 56,02 | 143,10 | 148,45 | 120,00 | 150,00 | |

| Ergebnis je Aktie8 | 3,18 | 2,94 | 4,02 | 3,51 | 3,53 | 2,45 | 4,10 | |

| Dividende je Aktie8 | 1,00 | 1,05 | 1,40 | 1,50 | 1,50 | 1,50 | 1,60 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Jost Werke | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| JST400 | DE000JST4000 | SE | 1.103,05 Mio. € | 20.07.2017 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Dr. Hönle | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 515710 | DE0005157101 | AG | 60,93 Mio. € | 24.01.2001 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 93,88 | 115,17 | 126,50 | 106,34 | 98,72 | 93,68 | 101,00 | |

| EBITDA1,2 | 14,71 | 13,85 | 15,40 | 0,33 | 2,97 | 5,77 | 7,85 | |

| EBITDA-Marge %3 | 15,67 | 12,03 | 12,17 | 0,31 | 3,01 | 6,16 | 7,77 | |

| EBIT1,4 | 8,10 | 0,35 | -10,10 | -9,42 | -10,26 | 0,11 | 2,30 | |

| EBIT-Marge %5 | 8,63 | 0,30 | -7,98 | -8,86 | -10,39 | 0,12 | 2,28 | |

| Jahresüberschuss1 | 5,61 | -4,86 | -11,90 | -10,93 | -13,00 | -3,14 | -0,10 | |

| Netto-Marge %6 | 5,98 | -4,22 | -9,41 | -10,28 | -13,17 | -3,35 | -0,10 | |

| Cashflow1,7 | 16,61 | 1,13 | -6,00 | 3,14 | 5,53 | 4,99 | 5,60 | |

| Ergebnis je Aktie8 | 1,02 | -0,80 | -2,20 | -1,82 | -2,19 | -0,52 | -0,02 | |

| Dividende je Aktie8 | 0,50 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

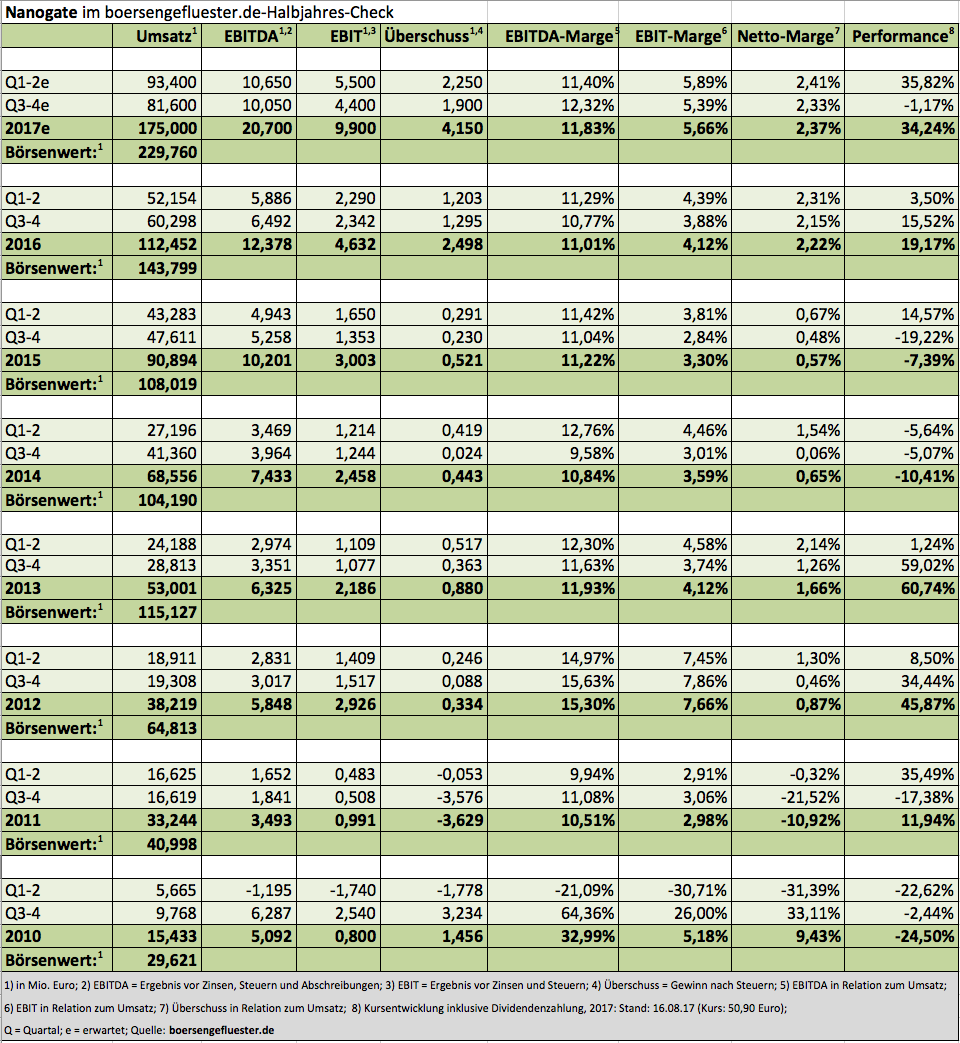

Gemessen daran ist der aktuelle Aktienkurs von knapp 51 Euro freilich noch immer eine Menge Holz. In normalverträgliche KGV-Regionen werden die Saarländer vermutlich nicht vor 2020 vorstoßen. Andererseits gilt Nanogate als eine der wenigen reinrassigen Wachstumsstory auf dem heimischen Kurszettel, wobei insbesondere die Akquisition der US-Gesellschaft Jay Systems ein Meilenstein für die weitere Unternehmensentwicklung ist. „Nach der Einbeziehung in den Konzern stehen jetzt zahlreiche Projekte an, gerade in den Bereichen Markterschließung und Ausbau des Technologieportfolios. Parallel optimieren wir sukzessive den Auftrags- und Produktmix“, sagt CEO Ralf Zastrau. Rund zwei Drittel der Aktien befinden sich im Streubesitz, den Rest halten diverse Ankerinvestoren sowie das Management. In Börsenkreisen genießt die im Scale gelistete Gesellschaft jedenfalls einen exzellenten Ruf.

Die aktuelle Kursziele der Analysten reichen bis knapp an die Marke von 60 Euro heran. So gesehen scheint das weitere Potenzial relativ eng limitiert. Anderseits sollten Anleger den Titel ruhig drei bis vier Jahren im Depot schlummern lassen. Im Normalfall müsste sich dann eine schöne Performance ergeben – trotz aller zwischenzeitlichen Kurshektik. Charttechnisch motivierte Anleger denken vermutlich in deutlich kürzeren Zyklen. Hier geht der Blick zunächst Richtung Rekordhoch. Kein Wunder: Das bisherige All-Time-High bei 53,01 Euro vom 26. Juni 2017 ist schließlich zum Greifen nah. Normalerweise gehört ein signifikantes Überschreiten bisheriger Rekordmarken zu den stärksten Signalen für weiter anziehende Kurse – alles in Ordnung also bei Nanogate.

Gemessen daran ist der aktuelle Aktienkurs von knapp 51 Euro freilich noch immer eine Menge Holz. In normalverträgliche KGV-Regionen werden die Saarländer vermutlich nicht vor 2020 vorstoßen. Andererseits gilt Nanogate als eine der wenigen reinrassigen Wachstumsstory auf dem heimischen Kurszettel, wobei insbesondere die Akquisition der US-Gesellschaft Jay Systems ein Meilenstein für die weitere Unternehmensentwicklung ist. „Nach der Einbeziehung in den Konzern stehen jetzt zahlreiche Projekte an, gerade in den Bereichen Markterschließung und Ausbau des Technologieportfolios. Parallel optimieren wir sukzessive den Auftrags- und Produktmix“, sagt CEO Ralf Zastrau. Rund zwei Drittel der Aktien befinden sich im Streubesitz, den Rest halten diverse Ankerinvestoren sowie das Management. In Börsenkreisen genießt die im Scale gelistete Gesellschaft jedenfalls einen exzellenten Ruf.

Die aktuelle Kursziele der Analysten reichen bis knapp an die Marke von 60 Euro heran. So gesehen scheint das weitere Potenzial relativ eng limitiert. Anderseits sollten Anleger den Titel ruhig drei bis vier Jahren im Depot schlummern lassen. Im Normalfall müsste sich dann eine schöne Performance ergeben – trotz aller zwischenzeitlichen Kurshektik. Charttechnisch motivierte Anleger denken vermutlich in deutlich kürzeren Zyklen. Hier geht der Blick zunächst Richtung Rekordhoch. Kein Wunder: Das bisherige All-Time-High bei 53,01 Euro vom 26. Juni 2017 ist schließlich zum Greifen nah. Normalerweise gehört ein signifikantes Überschreiten bisheriger Rekordmarken zu den stärksten Signalen für weiter anziehende Kurse – alles in Ordnung also bei Nanogate.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio. € | 18.10.2006 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 144,98 | 146,92 | 160,32 | 161,65 | 135,74 | 120,00 | 0,00 | |

| EBITDA1,2 | -10,49 | 17,46 | 11,57 | 17,67 | 17,79 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | -7,24 | 11,88 | 7,22 | 10,93 | 13,11 | 15,83 | 0,00 | |

| EBIT1,4 | -49,15 | 0,78 | -3,05 | 1,05 | 0,79 | 5,50 | 0,00 | |

| EBIT-Marge %5 | -33,90 | 0,53 | -1,90 | 0,65 | 0,58 | 4,58 | 0,00 | |

| Jahresüberschuss1 | -44,67 | -11,42 | -3,37 | -3,81 | -6,11 | -0,60 | 0,00 | |

| Netto-Marge %6 | -30,81 | -7,77 | -2,10 | -2,36 | -4,50 | -0,50 | 0,00 | |

| Cashflow1,7 | 18,76 | 13,71 | 12,90 | -6,16 | 15,96 | 14,00 | 0,00 | |

| Ergebnis je Aktie8 | -6,14 | -2,52 | -0,93 | -0,84 | -1,35 | -0,13 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio. € | 29.11.2000 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

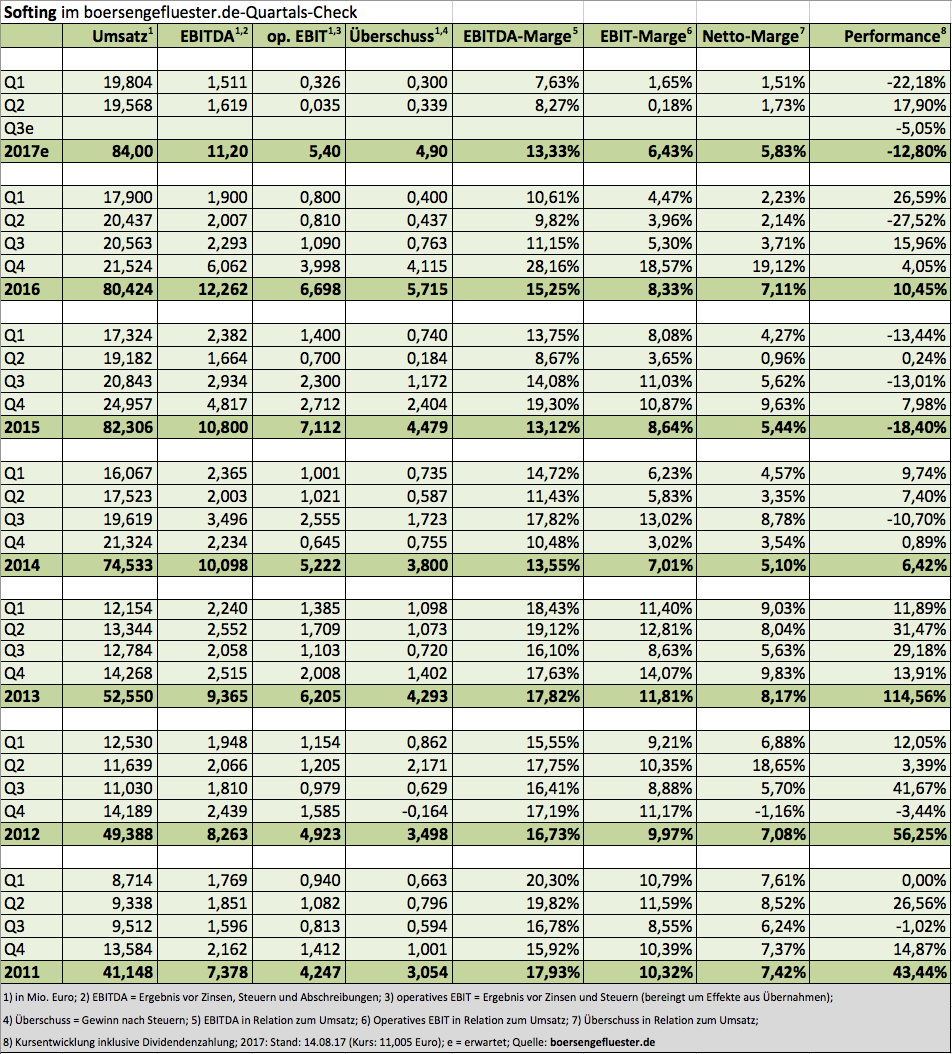

| Softing | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517800 | DE0005178008 | AG | 28,79 Mio. € | 16.05.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 77,60 | 84,69 | 98,31 | 112,60 | 95,06 | 88,50 | 87,00 | |

| EBITDA1,2 | 7,76 | 9,07 | 9,73 | 13,92 | 9,49 | 7,25 | 0,00 | |

| EBITDA-Marge %3 | 10,00 | 10,71 | 9,90 | 12,36 | 9,98 | 8,19 | 0,00 | |

| EBIT1,4 | -3,93 | -0,48 | 0,76 | -2,72 | 0,50 | -2,00 | 3,00 | |

| EBIT-Marge %5 | -5,06 | -0,57 | 0,77 | -2,42 | 0,53 | -2,26 | 3,45 | |

| Jahresüberschuss1 | -4,58 | -0,07 | -1,18 | -5,71 | -1,57 | -2,70 | 0,00 | |

| Netto-Marge %6 | -5,90 | -0,08 | -1,20 | -5,07 | -1,65 | -3,05 | 0,00 | |

| Cashflow1,7 | 4,91 | 11,05 | 3,82 | 9,10 | 7,02 | 5,30 | 0,00 | |

| Ergebnis je Aktie8 | -0,50 | 0,01 | -0,13 | -0,63 | -0,17 | -0,27 | 0,18 | |

| Dividende je Aktie8 | 0,04 | 0,10 | 0,10 | 0,13 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

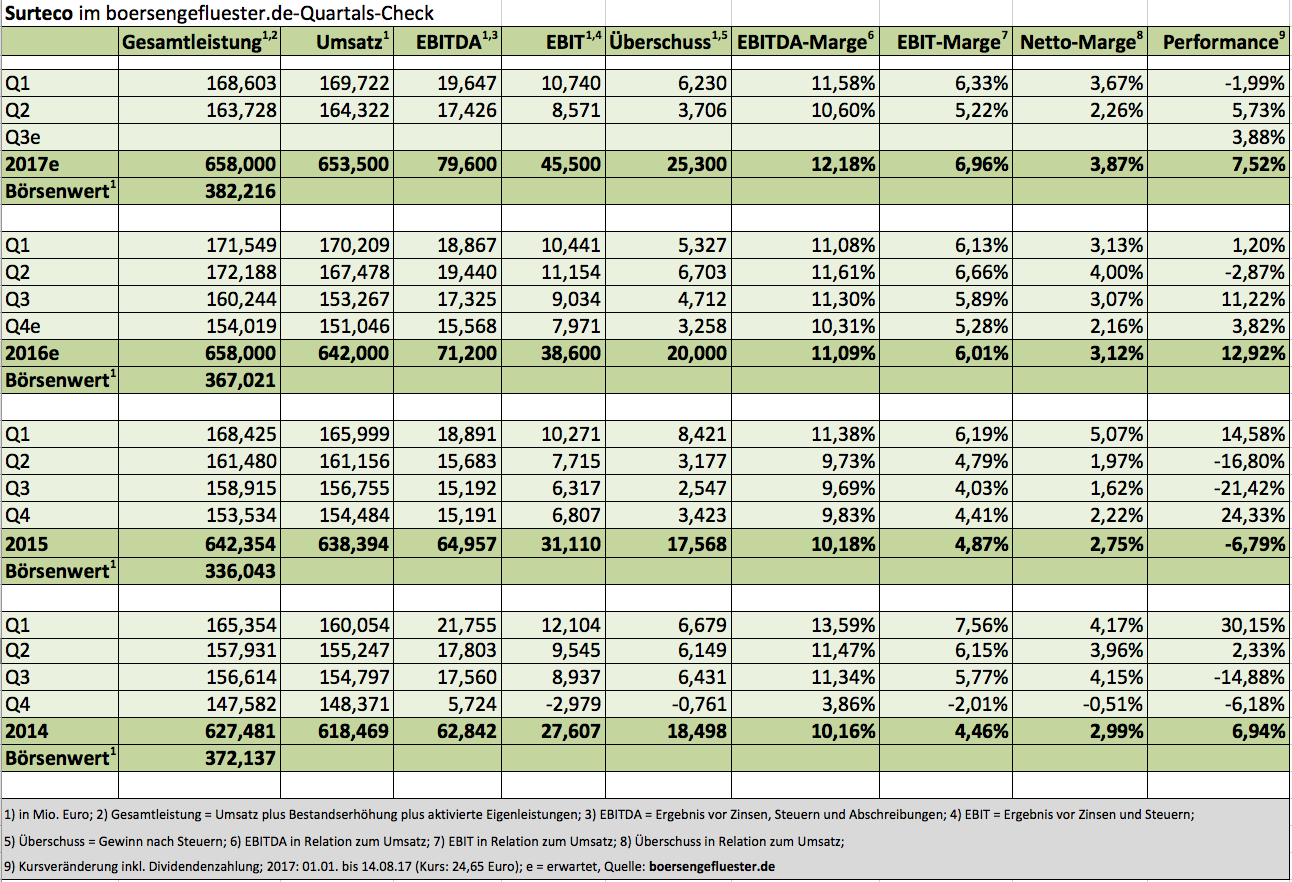

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517690 | DE0005176903 | SE | 193,05 Mio. € | 02.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-Marge %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Jahresüberschuss1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Netto-Marge %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividende je Aktie8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio. € | 14.07.1999 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 166,45 | 157,98 | 179,53 | 177,77 | 145,42 | 121,72 | 104,00 | |

| EBITDA1,2 | 22,68 | 21,65 | 21,65 | 7,81 | 6,04 | 5,18 | 4,50 | |

| EBITDA-Marge %3 | 13,63 | 13,70 | 12,06 | 4,39 | 4,15 | 4,26 | 4,33 | |

| EBIT1,4 | 14,11 | 13,41 | 14,31 | 0,03 | -17,80 | -10,97 | -6,00 | |

| EBIT-Marge %5 | 8,48 | 8,49 | 7,97 | 0,02 | -12,24 | -9,01 | -5,77 | |

| Jahresüberschuss1 | 8,14 | 8,73 | 9,55 | -1,25 | -23,37 | -21,84 | -8,00 | |

| Netto-Marge %6 | 4,89 | 5,53 | 5,32 | -0,70 | -16,07 | -17,94 | -7,69 | |

| Cashflow1,7 | 22,04 | 17,38 | 15,46 | 9,25 | 8,90 | 5,42 | 6,70 | |

| Ergebnis je Aktie8 | 0,22 | 0,23 | 0,26 | -0,03 | -0,57 | -0,53 | -0,19 | |

| Dividende je Aktie8 | 0,17 | 0,19 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

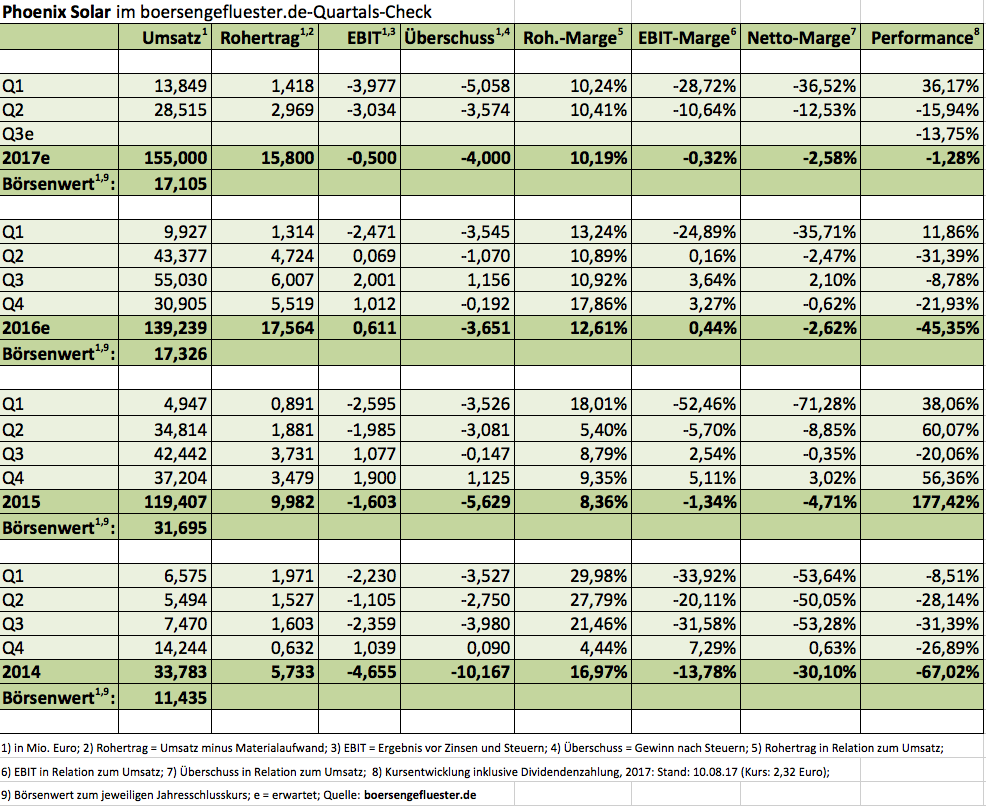

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio. € | 18.11.2004 | Verkaufen (Insolvenz) | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Centrotec | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 540750 | DE0005407506 | SE | 784,10 Mio. € | 08.12.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 718,98 | 290,76 | 323,28 | 323,74 | 270,59 | 315,00 | 0,00 | |

| EBITDA1,2 | 87,71 | 40,58 | 34,27 | 29,87 | 8,70 | 32,00 | 0,00 | |

| EBITDA-Marge %3 | 12,20 | 13,96 | 10,60 | 9,23 | 3,22 | 10,16 | 0,00 | |

| EBIT1,4 | 48,80 | 23,59 | 12,77 | 8,68 | -14,07 | 9,00 | 0,00 | |

| EBIT-Marge %5 | 6,79 | 8,11 | 3,95 | 2,68 | -5,20 | 2,86 | 0,00 | |

| Jahresüberschuss1 | 29,03 | 58,03 | 36,39 | 701,42 | -96,04 | 6,00 | 0,00 | |

| Netto-Marge %6 | 4,04 | 19,96 | 11,26 | 216,66 | -35,49 | 1,91 | 0,00 | |

| Cashflow1,7 | 81,51 | 75,79 | 58,13 | 6,30 | 16,13 | 29,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,08 | 4,39 | 2,66 | 55,08 | -7,76 | 0,47 | 0,90 | |

| Dividende je Aktie8 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Dr. Nikolaus Weinberger, CFO windeln.de[/caption]

An den Prognosen für das Gesamtjahr 2017 und den mittelfristigen Zielsetzungen hält das Management demnach fest. Zudem lässt Weinberger keinen Zweifel daran, dass windeln.de den für 2019 avisierten Turnaround mit eigenen Mitteln stemmen will – es also keine Kapitalerhöhung geben soll. Gegenwärtig verfügt das Unternehmen aus dem Börsengang vor gut zwei Jahren über liquide Mittel von 41,88 Mio. Euro. Vor zwölf Monaten türmte sich dieser Posten noch auf 67,22 Mio. Euro. Das Eigenkapital des im Prime Standard gelisteten Unternehmens beläuft sich zum Halbjahr 2017 auf 66,90 Mio. Euro, was beinahe 63 Prozent der Bilanzsumme entspricht. Anleger, denen das niedrige Kurs-Buchwert-Verhältnis (KBV) von 1,3 ins Auge sticht, sollten freilich bedenken, dass das Eigenkapital in den kommenden Quartalen aufgrund der Verlustsituation weiter schmelzen wird. Insgesamt überwiegen für boersengefluester.de derzeit aber die Pluspunkte. Die Nachrichtenlage sollte sich in den kommenden Quartalen weiter verbessern.

Interessante Neuigkeiten gibt es derweil im Wettbewerbsumfeld: So schmiedet die Drogeriekette Rossmann gerade eine Allianz mit dem mächtigen US-Konzern Amazon. Bleibt abzuwarten, wie sich die Kooperation künftig entwickeln wird. Ebay ist für windeln.de hingegen kein übermäßig relevanter Wettbewerber – hierzulande schon eher der Drogeriemarkt dm. Letztlich setzt windeln.de als Vollsortimenter jedoch darauf, dass Klassiker wie Windeln und Babynahrung der Türöffner für weitere Einkäufe (Spielzeug, Kinderwagen, Mode etc.) sind. Risikobereite Investoren setzen weiter auf den Turnaround bei windeln.de. Montega Research setzt das Kursziel nach dem Q2-Bericht weiterhin bei 4 Euro an. „Die vom Unternehmen eingeleiteten Maßnahmen zur Steigerung der Profitabilität scheinen allmählich zu greifen und dürften in den kommenden Jahren zu einer deutlichen Verbesserung des operativen Ergebnisses führen", lautet das Fazit von Analyst Frank Laser.

Fotos: windeln.de, pixabay

...

Dr. Nikolaus Weinberger, CFO windeln.de[/caption]

An den Prognosen für das Gesamtjahr 2017 und den mittelfristigen Zielsetzungen hält das Management demnach fest. Zudem lässt Weinberger keinen Zweifel daran, dass windeln.de den für 2019 avisierten Turnaround mit eigenen Mitteln stemmen will – es also keine Kapitalerhöhung geben soll. Gegenwärtig verfügt das Unternehmen aus dem Börsengang vor gut zwei Jahren über liquide Mittel von 41,88 Mio. Euro. Vor zwölf Monaten türmte sich dieser Posten noch auf 67,22 Mio. Euro. Das Eigenkapital des im Prime Standard gelisteten Unternehmens beläuft sich zum Halbjahr 2017 auf 66,90 Mio. Euro, was beinahe 63 Prozent der Bilanzsumme entspricht. Anleger, denen das niedrige Kurs-Buchwert-Verhältnis (KBV) von 1,3 ins Auge sticht, sollten freilich bedenken, dass das Eigenkapital in den kommenden Quartalen aufgrund der Verlustsituation weiter schmelzen wird. Insgesamt überwiegen für boersengefluester.de derzeit aber die Pluspunkte. Die Nachrichtenlage sollte sich in den kommenden Quartalen weiter verbessern.

Interessante Neuigkeiten gibt es derweil im Wettbewerbsumfeld: So schmiedet die Drogeriekette Rossmann gerade eine Allianz mit dem mächtigen US-Konzern Amazon. Bleibt abzuwarten, wie sich die Kooperation künftig entwickeln wird. Ebay ist für windeln.de hingegen kein übermäßig relevanter Wettbewerber – hierzulande schon eher der Drogeriemarkt dm. Letztlich setzt windeln.de als Vollsortimenter jedoch darauf, dass Klassiker wie Windeln und Babynahrung der Türöffner für weitere Einkäufe (Spielzeug, Kinderwagen, Mode etc.) sind. Risikobereite Investoren setzen weiter auf den Turnaround bei windeln.de. Montega Research setzt das Kursziel nach dem Q2-Bericht weiterhin bei 4 Euro an. „Die vom Unternehmen eingeleiteten Maßnahmen zur Steigerung der Profitabilität scheinen allmählich zu greifen und dürften in den kommenden Jahren zu einer deutlichen Verbesserung des operativen Ergebnisses führen", lautet das Fazit von Analyst Frank Laser.

Fotos: windeln.de, pixabay

...

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.