| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| FamiCord | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0BL84 | DE000A0BL849 | AG | 91,73 Mio. € | 27.03.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20,07 | 28,42 | 68,94 | 77,06 | 82,18 | 90,00 | 0,00 | |

| EBITDA1,2 | 5,34 | 0,81 | -3,56 | 5,57 | 8,82 | 9,10 | 0,00 | |

| EBITDA-Marge %3 | 26,61 | 2,85 | -5,16 | 7,23 | 10,73 | 10,11 | 0,00 | |

| EBIT1,4 | 2,38 | -3,07 | -27,28 | -3,12 | -9,26 | 0,60 | 0,00 | |

| EBIT-Marge %5 | 11,86 | -10,80 | -39,57 | -4,05 | -11,27 | 0,67 | 0,00 | |

| Jahresüberschuss1 | 1,50 | -3,93 | -27,38 | -2,03 | -12,30 | 0,20 | 0,00 | |

| Netto-Marge %6 | 7,47 | -13,83 | -39,72 | -2,63 | -14,97 | 0,22 | 0,00 | |

| Cashflow1,7 | 3,98 | 2,73 | -4,49 | 9,15 | 8,66 | 8,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | -0,63 | -1,71 | -0,12 | -0,70 | 0,07 | 0,06 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

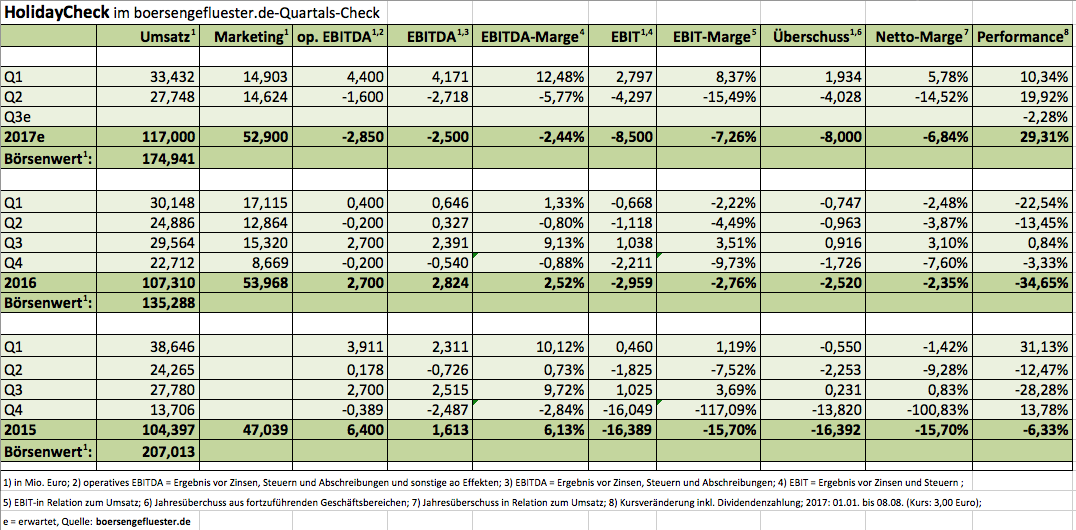

Insgesamt rechnet Finanzvorstand Markus Scheuermann für 2017 nun mit einem Erlöszuwachs zwischen sieben und elf Prozent – zuvor erstreckte sich die Erwartungshaltung auf eine Spanne von fünf bis zehn Prozent. Beim operativen EBITDA kalkuliert Scheuermann weiterhin mit einer Range von minus 5 Mio. Euro bis bestenfalls einem Null-Ergebnis. Anlegerherzen schlagen bei so einer Ausbeute freilich nicht unbedingt höher. Und so ist es gegenwärtig nur ein schwacher Trost, dass das Management langfristig auf EBITDA-Margen von 15 Prozent zusteuern will. Bei Erlösen von dann – angenommen –145 bis 150 Mio. Euro, wäre das ein EBITDA von circa 22 Mio. Euro: Genug, um auch unterm Strich erkleckliche schwarze Zahlen auszuweisen. Noch ist das jedoch Zukunftsmusik. Zu hoch bewertet ist die Aktie von HolidayCheck aber auch auf Basis der aktuellen Finanzdaten nicht: Die Marktkapitalisierung beträgt rund 175 Mio. Euro. Dabei ist die Gesellschaft frei von Bankschulden und weist zurzeit einen Cashbestand von etwas mehr als 28 Mio. Euro aus. Das Eigenkapital ist mit 160,5 Mio. Euro annähernd so hoch wie der Börsenwert, was wiederum für Buchwertfans ein schlagendes Argument ist.

Aber Vorsicht: Momentan schmilzt das Eigenkapital aufgrund der roten Zahlen noch – und das wird vorerst wohl auch so bleiben. Ein veritabler Kursbeschleuniger wäre freilich eine Portion Übernahmefantasie, immerhin sind die großen Wettbewerber allesamt milliardenschwere Unternehmen mit Expansionsdrang. Passende Konstellationen gäbe es da durchaus. Doch ohne Burda geht bei HolidayCheck in diese Richtung nichts. Geduld ist also gefragt. Summa summarum ist der Titel für boersengefluester.de gegenwärtig eine Halten-Position.

Insgesamt rechnet Finanzvorstand Markus Scheuermann für 2017 nun mit einem Erlöszuwachs zwischen sieben und elf Prozent – zuvor erstreckte sich die Erwartungshaltung auf eine Spanne von fünf bis zehn Prozent. Beim operativen EBITDA kalkuliert Scheuermann weiterhin mit einer Range von minus 5 Mio. Euro bis bestenfalls einem Null-Ergebnis. Anlegerherzen schlagen bei so einer Ausbeute freilich nicht unbedingt höher. Und so ist es gegenwärtig nur ein schwacher Trost, dass das Management langfristig auf EBITDA-Margen von 15 Prozent zusteuern will. Bei Erlösen von dann – angenommen –145 bis 150 Mio. Euro, wäre das ein EBITDA von circa 22 Mio. Euro: Genug, um auch unterm Strich erkleckliche schwarze Zahlen auszuweisen. Noch ist das jedoch Zukunftsmusik. Zu hoch bewertet ist die Aktie von HolidayCheck aber auch auf Basis der aktuellen Finanzdaten nicht: Die Marktkapitalisierung beträgt rund 175 Mio. Euro. Dabei ist die Gesellschaft frei von Bankschulden und weist zurzeit einen Cashbestand von etwas mehr als 28 Mio. Euro aus. Das Eigenkapital ist mit 160,5 Mio. Euro annähernd so hoch wie der Börsenwert, was wiederum für Buchwertfans ein schlagendes Argument ist.

Aber Vorsicht: Momentan schmilzt das Eigenkapital aufgrund der roten Zahlen noch – und das wird vorerst wohl auch so bleiben. Ein veritabler Kursbeschleuniger wäre freilich eine Portion Übernahmefantasie, immerhin sind die großen Wettbewerber allesamt milliardenschwere Unternehmen mit Expansionsdrang. Passende Konstellationen gäbe es da durchaus. Doch ohne Burda geht bei HolidayCheck in diese Richtung nichts. Geduld ist also gefragt. Summa summarum ist der Titel für boersengefluester.de gegenwärtig eine Halten-Position.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| HolidayCheck Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549532 | DE0005495329 | AG | 409,36 Mio. € | 13.07.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,47 | 67,74 | 118,26 | 147,30 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -37,66 | 7,13 | 24,04 | 30,95 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -260,26 | 10,53 | 20,33 | 21,01 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -45,46 | 5,94 | 23,51 | 30,67 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -314,17 | 8,77 | 19,88 | 20,82 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -72,53 | 4,69 | 19,04 | 28,41 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -501,24 | 6,92 | 16,10 | 19,29 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -25,03 | 4,25 | 35,15 | 26,11 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -1,26 | 0,05 | 0,22 | 0,32 | 0,22 | 0,22 | 0,22 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,22 | 0,22 | 0,22 | 0,22 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549293 | DE0005492938 | SE | 135,07 Mio. € | 16.06.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-Marge %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-Marge %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Jahresüberschuss1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Netto-Marge %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Ergebnis je Aktie8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividende je Aktie8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511000 | DE0005110001 | SE | 186,83 Mio. € | 30.11.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-Marge %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-Marge %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Jahresüberschuss1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Netto-Marge %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Ergebnis je Aktie8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividende je Aktie8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

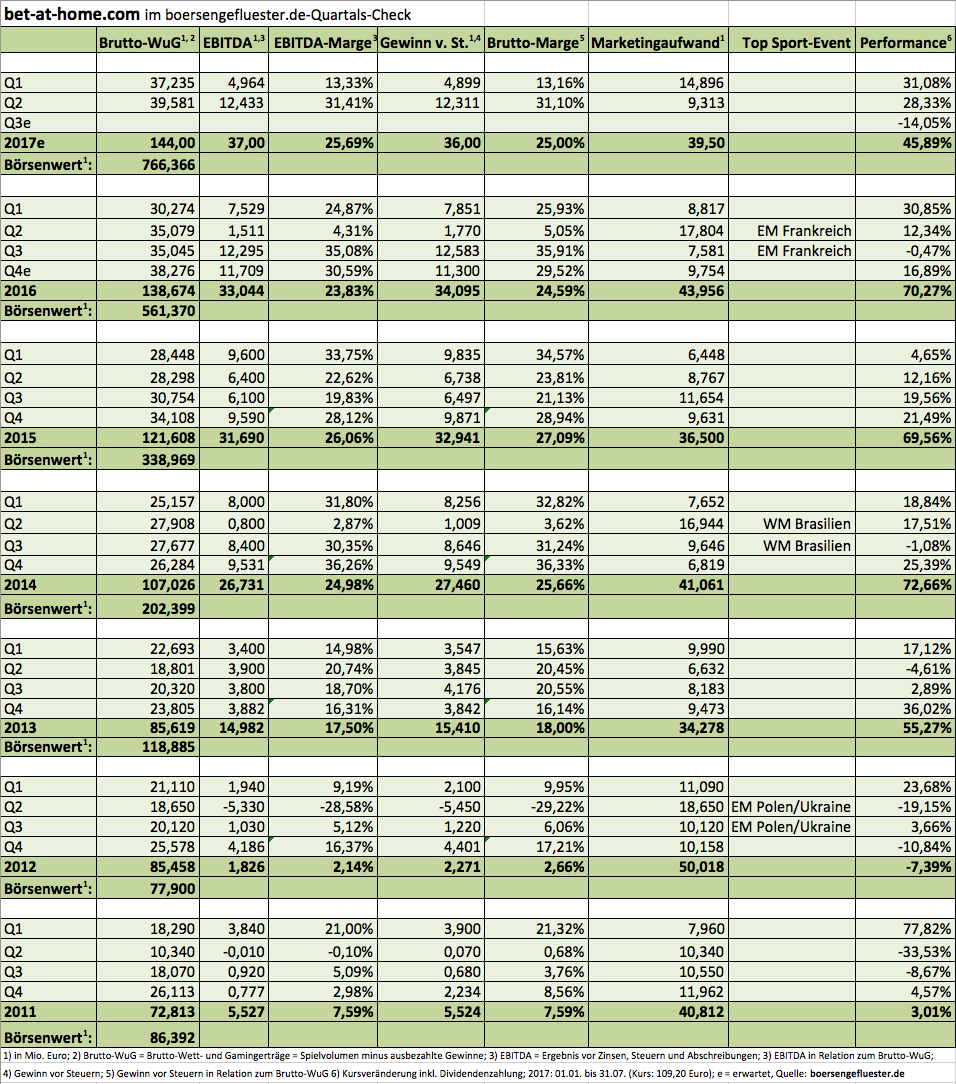

| bet-at-home.com | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio. € | 23.05.2005 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-Marge %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Netto-Marge %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividende je Aktie8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

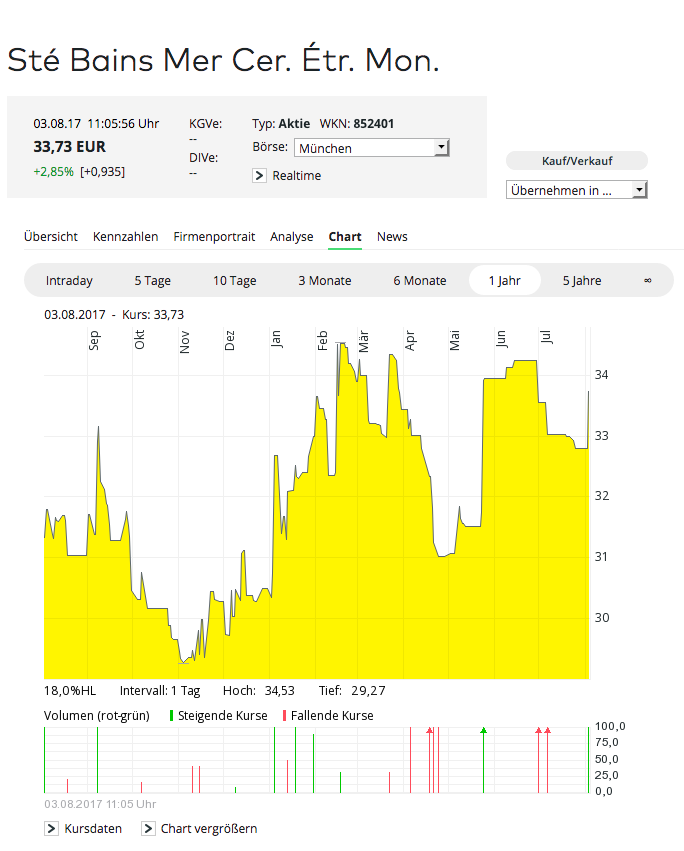

Quelle: comdirect bank AG[/caption]

...

Quelle: comdirect bank AG[/caption]

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

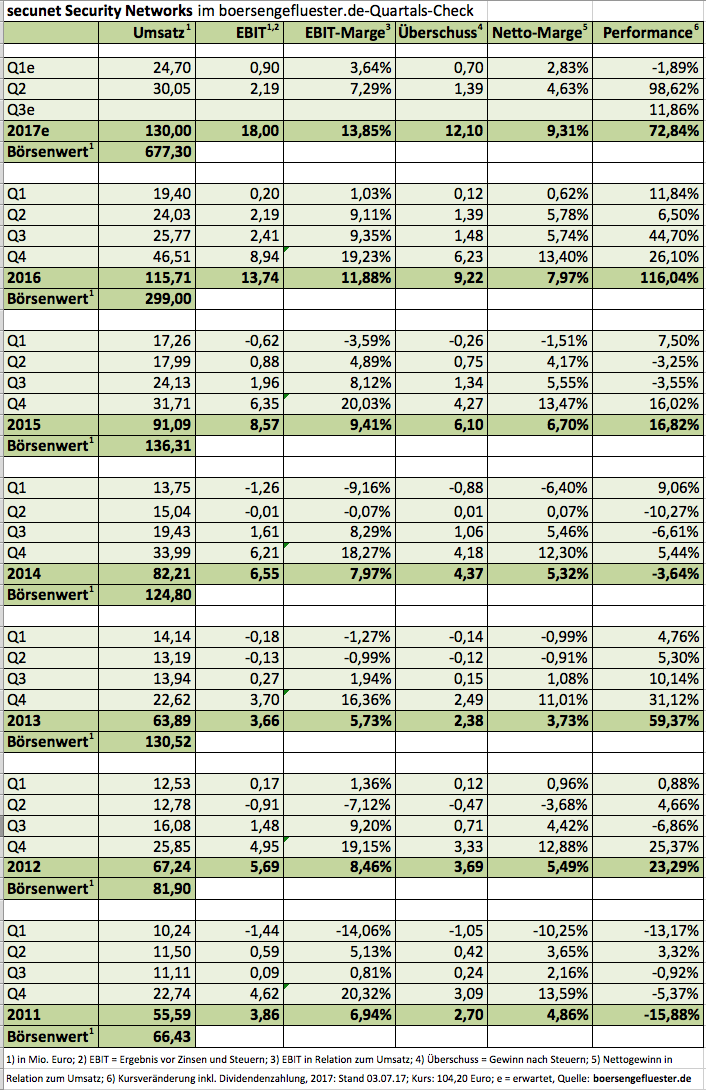

| secunet Security Networks | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 727650 | DE0007276503 | AG | 1.233,70 Mio. € | 09.11.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-Marge %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-Marge %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Jahresüberschuss1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Netto-Marge %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Ergebnis je Aktie8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividende je Aktie8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-Marge %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Netto-Marge %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividende je Aktie8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio. € | 23.05.2005 | Halten | |

...

...

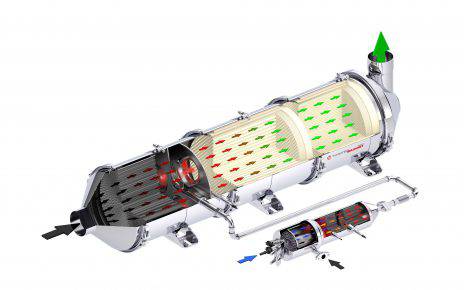

Auch wenn CEO Hausser im Gespräch mit boersengefluester.de gleich mehrfach betont, dass die Ausrüstung von Nutzfahrzeugen das Brot-und-Butter-Geschäft für Baumot sind – an der Börse wird derweil ein ganz anderes Szenario gespielt. Nachdem die BNOx-Technologie

insbesondere durch ihre sauberen Messergebnisse in einem VW Passat für Furore gesorgt hat, setzten eine Reihe von Investoren und Tradern darauf, dass es für die betroffenen Dieselfahrzeuge von Volkswagen & Co. eben nicht mit einem Software-Update getan ist und die gewünschten Emissionsdaten nur via Hardwareaufrüstung erreichbar sind. In diesem Fall könnte sich in der Tat ein enormer Markt für Baumot eröffnen, wenngleich die Gesellschaft natürlich nicht frei von Konkurrenz agiert. Unternehmen wie Faurecia und ihr dänischer Partner Amminex mit dem ASDS-Produkt, Eberspächer, Benteler oder auch HJS aus Menden im Sauerland sind Marktbegleiter.

Technologisch sieht es derzeit aber in der Tat so aus, als ob Baumot die Nase vorn hat und für die großen Zulieferer immer mehr ein Thema wird. „Die Tier 1 finden uns jetzt schon interessant“, sagt Hausser und schürt damit auch ein wenig Übernahmefantasie. Zumindest in einem Punkt hat das Management schon einmal die Gunst der Stunde genutzt: Unter Ausschluss des Bezugsrechts wurden 2.764.072 neue Aktien zu je 1,50 Euro bei institutionellen Investoren platziert, wodurch der Gesellschaft brutto rund 4,1 Mio. Euro zugeflossen sind. Mit dem Geld will Baumot insbesondere die Expansion im Mittleren Osten vorantreiben. Mut macht hier, dass im ersten Halbjahr 2017 bereits Erlöse von 6 Mio. Euro mit neuen Erstausrüster-Kunden im Mittleren Osten erwirtschaftet wurden.

Auch wenn CEO Hausser im Gespräch mit boersengefluester.de gleich mehrfach betont, dass die Ausrüstung von Nutzfahrzeugen das Brot-und-Butter-Geschäft für Baumot sind – an der Börse wird derweil ein ganz anderes Szenario gespielt. Nachdem die BNOx-Technologie

insbesondere durch ihre sauberen Messergebnisse in einem VW Passat für Furore gesorgt hat, setzten eine Reihe von Investoren und Tradern darauf, dass es für die betroffenen Dieselfahrzeuge von Volkswagen & Co. eben nicht mit einem Software-Update getan ist und die gewünschten Emissionsdaten nur via Hardwareaufrüstung erreichbar sind. In diesem Fall könnte sich in der Tat ein enormer Markt für Baumot eröffnen, wenngleich die Gesellschaft natürlich nicht frei von Konkurrenz agiert. Unternehmen wie Faurecia und ihr dänischer Partner Amminex mit dem ASDS-Produkt, Eberspächer, Benteler oder auch HJS aus Menden im Sauerland sind Marktbegleiter.

Technologisch sieht es derzeit aber in der Tat so aus, als ob Baumot die Nase vorn hat und für die großen Zulieferer immer mehr ein Thema wird. „Die Tier 1 finden uns jetzt schon interessant“, sagt Hausser und schürt damit auch ein wenig Übernahmefantasie. Zumindest in einem Punkt hat das Management schon einmal die Gunst der Stunde genutzt: Unter Ausschluss des Bezugsrechts wurden 2.764.072 neue Aktien zu je 1,50 Euro bei institutionellen Investoren platziert, wodurch der Gesellschaft brutto rund 4,1 Mio. Euro zugeflossen sind. Mit dem Geld will Baumot insbesondere die Expansion im Mittleren Osten vorantreiben. Mut macht hier, dass im ersten Halbjahr 2017 bereits Erlöse von 6 Mio. Euro mit neuen Erstausrüster-Kunden im Mittleren Osten erwirtschaftet wurden.

Bewertungsmäßig ist die Aktie der Baumot Group gegenwärtig allerdings noch kaum zu greifen. Die Analysten von GBC aus Augsburg wollen ihr Rating erst nach Veröffentlichung des Geschäftsberichts 2016 wieder aufnehmen und auch die Experten von SMC Research haben ihre Einschätzung nach der Insolvenz der Baumot-Tochtergesellschaft Kontec vorübergehend ausgesetzt. Kapitalisiert ist der Automobilzulieferer beim aktuellen Kurs von 1,85 Euro mit 56,2 Mio. Euro – nicht gerade wenig für einen Hoffnungswert. Immerhin machte Baumot-CEO Marcus Hausser im Gespräch mit boersengefluester.de einen sehr geerdeten Eindruck und kommt gut rüber. Keine Frage: Wenn alles glatt läuft, könnte Baumot in den kommenden Jahren in ganz andere Dimensionen wachsen, schließlich ist die Abgasthematik beinahe omnipräsent und wird zum Beispiel auch in der Schifffahrt zunehmend aktuell. Sehr konkret ist die Bus-Nachrüstung in London. Eine flächendeckende Pkw-Nachrüstung mit der BNOx-Technologie von Baumot kalkulieren jedoch nur extrem überzeugte Anleger ein.

Bewertungsmäßig ist die Aktie der Baumot Group gegenwärtig allerdings noch kaum zu greifen. Die Analysten von GBC aus Augsburg wollen ihr Rating erst nach Veröffentlichung des Geschäftsberichts 2016 wieder aufnehmen und auch die Experten von SMC Research haben ihre Einschätzung nach der Insolvenz der Baumot-Tochtergesellschaft Kontec vorübergehend ausgesetzt. Kapitalisiert ist der Automobilzulieferer beim aktuellen Kurs von 1,85 Euro mit 56,2 Mio. Euro – nicht gerade wenig für einen Hoffnungswert. Immerhin machte Baumot-CEO Marcus Hausser im Gespräch mit boersengefluester.de einen sehr geerdeten Eindruck und kommt gut rüber. Keine Frage: Wenn alles glatt läuft, könnte Baumot in den kommenden Jahren in ganz andere Dimensionen wachsen, schließlich ist die Abgasthematik beinahe omnipräsent und wird zum Beispiel auch in der Schifffahrt zunehmend aktuell. Sehr konkret ist die Bus-Nachrüstung in London. Eine flächendeckende Pkw-Nachrüstung mit der BNOx-Technologie von Baumot kalkulieren jedoch nur extrem überzeugte Anleger ein.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Baumot Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2G8Y8 | DE000A2G8Y89 | AG | 3,95 Mio. € | 22.03.2007 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -23,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -0,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -12,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -14,06 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -0,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,04 | -0,06 | -0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| FamiCord | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0BL84 | DE000A0BL849 | AG | 91,73 Mio. € | 27.03.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20,07 | 28,42 | 68,94 | 77,06 | 82,18 | 90,00 | 0,00 | |

| EBITDA1,2 | 5,34 | 0,81 | -3,56 | 5,57 | 8,82 | 9,10 | 0,00 | |

| EBITDA-Marge %3 | 26,61 | 2,85 | -5,16 | 7,23 | 10,73 | 10,11 | 0,00 | |

| EBIT1,4 | 2,38 | -3,07 | -27,28 | -3,12 | -9,26 | 0,60 | 0,00 | |

| EBIT-Marge %5 | 11,86 | -10,80 | -39,57 | -4,05 | -11,27 | 0,67 | 0,00 | |

| Jahresüberschuss1 | 1,50 | -3,93 | -27,38 | -2,03 | -12,30 | 0,20 | 0,00 | |

| Netto-Marge %6 | 7,47 | -13,83 | -39,72 | -2,63 | -14,97 | 0,22 | 0,00 | |

| Cashflow1,7 | 3,98 | 2,73 | -4,49 | 9,15 | 8,66 | 8,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | -0,63 | -1,71 | -0,12 | -0,70 | 0,07 | 0,06 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio. € | 17.11.1995 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 19.844,00 | 21.234,00 | 22.511,00 | 21.427,00 | 23.683,00 | 24.811,00 | 0,00 | |

| EBITDA1,2 | 2.079,00 | 3.066,00 | 1.874,00 | 1.358,00 | 2.465,00 | 3.150,00 | 0,00 | |

| EBITDA-Marge %3 | 10,48 | 14,44 | 8,33 | 6,34 | 10,41 | 12,70 | 0,00 | |

| EBIT1,4 | 751,00 | 1.986,00 | 669,00 | 268,00 | 1.337,00 | 2.000,00 | 0,00 | |

| EBIT-Marge %5 | 3,79 | 9,35 | 2,97 | 1,25 | 5,65 | 8,06 | 0,00 | |

| Jahresüberschuss1 | 751,00 | 2.158,00 | 638,00 | -14,00 | 832,00 | 1.130,00 | 0,00 | |

| Netto-Marge %6 | 3,79 | 10,16 | 2,83 | -0,07 | 3,51 | 4,55 | 0,00 | |

| Cashflow1,7 | 1.486,00 | 3.192,00 | -543,00 | 2.630,00 | 2.910,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,15 | 7,47 | 1,25 | -0,42 | 4,24 | 6,25 | 7,10 | |

| Dividende je Aktie8 | 3,00 | 3,30 | 0,70 | 0,70 | 2,00 | 2,50 | 2,70 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Takkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 744600 | DE0007446007 | AG | 213,23 Mio. € | 15.09.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.067,43 | 1.177,97 | 1.336,78 | 1.240,02 | 1.052,89 | 964,30 | 0,00 | |

| EBITDA1,2 | 92,58 | 112,64 | 132,12 | 111,86 | 55,69 | 19,80 | 0,00 | |

| EBITDA-Marge %3 | 8,67 | 9,56 | 9,88 | 9,02 | 5,29 | 2,05 | 0,00 | |

| EBIT1,4 | 52,38 | 73,92 | 80,79 | 38,87 | -40,50 | -138,90 | 0,00 | |

| EBIT-Marge %5 | 4,91 | 6,28 | 6,04 | 3,14 | -3,85 | -14,40 | 0,00 | |

| Jahresüberschuss1 | 37,23 | 57,03 | 59,29 | 24,55 | -41,29 | -123,35 | 0,00 | |

| Netto-Marge %6 | 3,49 | 4,84 | 4,44 | 1,98 | -3,92 | -12,79 | 0,00 | |

| Cashflow1,7 | 120,52 | 56,32 | 84,42 | 106,44 | 93,86 | 96,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 0,87 | 0,90 | 0,38 | -0,64 | -1,50 | 0,28 | |

| Dividende je Aktie8 | 1,10 | 1,10 | 1,00 | 1,00 | 0,60 | 0,00 | 0,20 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 510,86 | 758,69 | 894,52 | 264,52 | 277,04 | 265,00 | 0,00 | |

| EBITDA1,2 | 14,44 | 17,50 | 22,46 | 21,79 | 19,60 | 16,40 | 0,00 | |

| EBITDA-Marge %3 | 2,83 | 2,31 | 2,51 | 8,24 | 7,08 | 6,19 | 0,00 | |

| EBIT1,4 | 11,23 | 14,44 | 19,47 | 18,85 | 16,42 | 11,00 | 0,00 | |

| EBIT-Marge %5 | 2,20 | 1,90 | 2,18 | 7,13 | 5,93 | 4,15 | 0,00 | |

| Jahresüberschuss1 | 6,82 | 8,92 | 12,41 | 12,58 | 11,45 | 8,40 | 0,00 | |

| Netto-Marge %6 | 1,34 | 1,18 | 1,39 | 4,76 | 4,13 | 3,17 | 0,00 | |

| Cashflow1,7 | 15,47 | -14,05 | -11,71 | 28,37 | -19,97 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,13 | 2,78 | 3,87 | 3,93 | 3,57 | 2,60 | 2,74 | |

| Dividende je Aktie8 | 0,21 | 0,40 | 0,80 | 1,00 | 1,00 | 0,80 | 0,80 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Nordwest Handel | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 677550 | DE0006775505 | AG | 60,90 Mio. € | 19.08.1999 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11133 | DE000A111338 | AG | 591,66 Mio. € | 09.05.2014 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

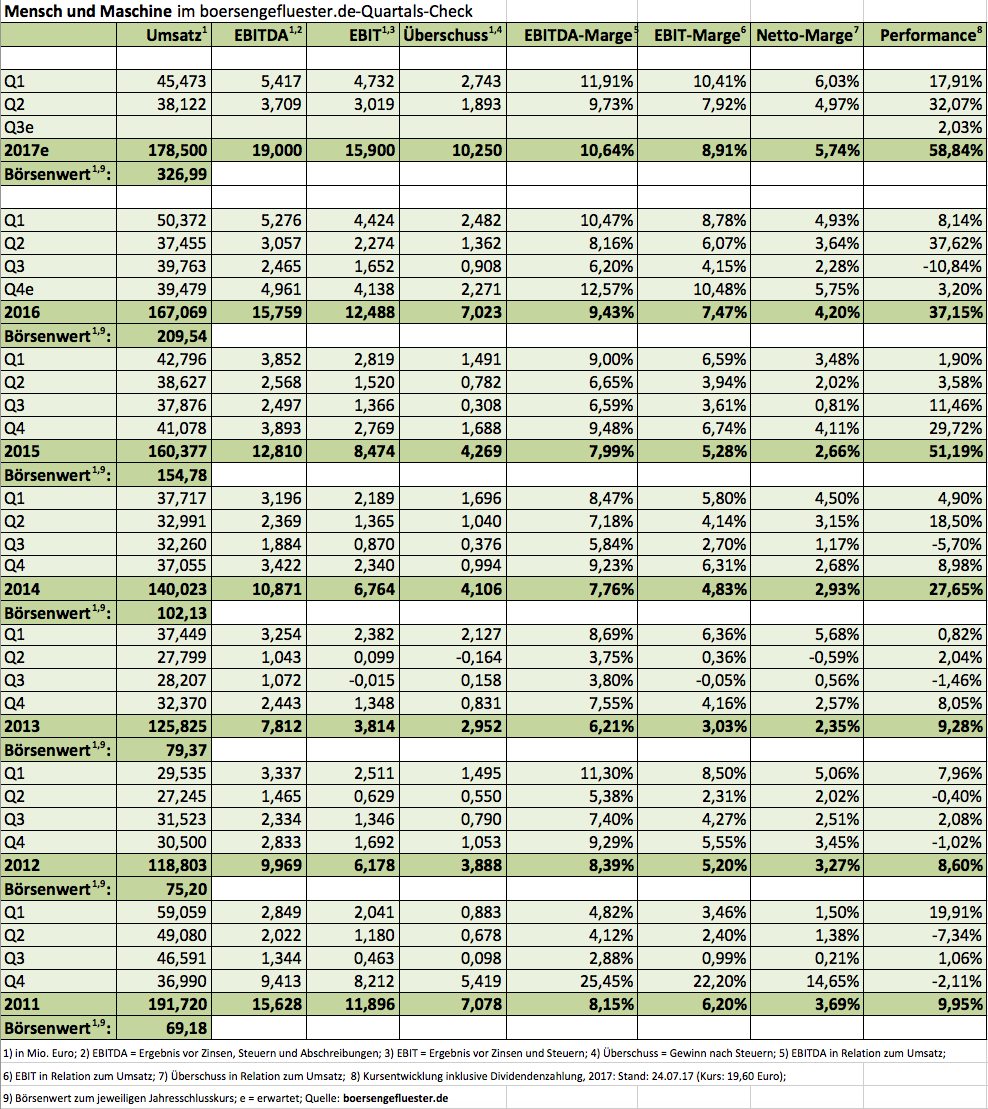

| Mensch und Maschine | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 658080 | DE0006580806 | SE | 677,39 Mio. € | 21.07.1997 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-Marge %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-Marge %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Jahresüberschuss1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Netto-Marge %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Ergebnis je Aktie8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividende je Aktie8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.