| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 48,39 | 64,62 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 62,45 | 123,18 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 129,06 | 190,62 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 62,29 | 123,09 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 128,73 | 190,48 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 50,82 | 119,82 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 105,02 | 185,42 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,66 | 32,94 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,73 | 3,51 | 2,10 | 2,25 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,24 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

DIR-Vorstand (CIO): Sonja Petersen[/caption]

Im Hintergrundgespräch mit boersengefluester.de zeigt sich Investmentvorstand (CIO) Sonja Petersen jedenfalls zuversichtlich: „Wir peilen auch in diesem Jahr ein Transaktionsvolumen zwischen 100 und 200 Mio. Euro an.“ Eine Menge Holz, zumal sich die Ankaufsobjekte typischerweise in einer Spanne zwischen 3 und 15 Mio. Euro bewegen. In Ausnahmefällen kann es auch einmal deutlich mehr sein. Die offizielle Spanne ragt bis 50 Mio. Euro hoch. Auffällig, dass es zuletzt mehrere Transaktionen im Sale-and-Lease-back-Verfahren gab. Das schafft zusätzlichen finanziellen Freiraum für die künftigen Mieter, ist im Umkehrschluss aber auch für Deutsche Industrie REIT eine attraktive und vor allen Dingen gut planbare Form der Vertragsgestaltung, wie Sonja Petersen uns vorrechnet. Wer sich das Portfolio der Gesellschaft anschauen will, kann das am besten über diesen LINK auf der Homepage der Deutschen Industrie tun.

Wichtig ansonsten zu wissen, dass sich auch der Gewinn der in Potsdam ansässigen Gesellschaft aus dem normalen Vermietgeschäft sowie einem Bewertungsergebnis des Portfolios speist. Rein größenmäßig dominierte dabei zuletzt die Einschätzung der externen Gutachter den nach IFRS aufgestellten Abschluss. Mit Blick auf den Substanzwert NAV ist das – zumindest im Fall von Hochschreibungen – zwar förderlich, hat letztlich aber nur begrenzte Aussagekraft. Klar wichtiger ist der Blick auf den FFO. „Unser Geschäftsmodell basiert darauf, dass wir laufende Cashflows kaufen“, sagt Sonja Petersen. Und hier läuft alles in die richtige Richtung: Jedenfalls steigt der FFO stärker als die Mieterlöse – auch heruntergerechnet auf die einzelne Aktie.

Einrichten dürfen sich die Investoren wohl auch auf eine im Vergleich zum Vorjahr erhöhte Dividende, was den Titel allerdings nicht zum Renditehit macht. Nach der mehr oder weniger Null-Performance seit Jahresbeginn 2020 sollte der Titel nach Auffassung von boersengefluester.de aber wieder Fahrt aufnehmen. Wie es aussieht, wird die Deutsche Industrie REIT eben nicht durch Corona zurückgeworfen. Kapitalmäßig ist das Unternehmen komfortabel ausgestattet und hat noch viel Firepower. Und was ebenfalls nicht jeder auf dem Schirm haben dürfte: Neben CEO und Großaktionär Rolf Elgeti gehört sogar Rocket Internet zum Aktionärskreis. Immobilien und Erneuerbare Energien sind für die Samwer-Brüder quasi so etwas wie Lieblingsthemen geworden. Da kann man sich ruhig mal ranhängen. Und ja: Ein wenig mehr Popularität kann der DIR-Aktie sicher nicht schaden.

DIR-Vorstand (CIO): Sonja Petersen[/caption]

Im Hintergrundgespräch mit boersengefluester.de zeigt sich Investmentvorstand (CIO) Sonja Petersen jedenfalls zuversichtlich: „Wir peilen auch in diesem Jahr ein Transaktionsvolumen zwischen 100 und 200 Mio. Euro an.“ Eine Menge Holz, zumal sich die Ankaufsobjekte typischerweise in einer Spanne zwischen 3 und 15 Mio. Euro bewegen. In Ausnahmefällen kann es auch einmal deutlich mehr sein. Die offizielle Spanne ragt bis 50 Mio. Euro hoch. Auffällig, dass es zuletzt mehrere Transaktionen im Sale-and-Lease-back-Verfahren gab. Das schafft zusätzlichen finanziellen Freiraum für die künftigen Mieter, ist im Umkehrschluss aber auch für Deutsche Industrie REIT eine attraktive und vor allen Dingen gut planbare Form der Vertragsgestaltung, wie Sonja Petersen uns vorrechnet. Wer sich das Portfolio der Gesellschaft anschauen will, kann das am besten über diesen LINK auf der Homepage der Deutschen Industrie tun.

Wichtig ansonsten zu wissen, dass sich auch der Gewinn der in Potsdam ansässigen Gesellschaft aus dem normalen Vermietgeschäft sowie einem Bewertungsergebnis des Portfolios speist. Rein größenmäßig dominierte dabei zuletzt die Einschätzung der externen Gutachter den nach IFRS aufgestellten Abschluss. Mit Blick auf den Substanzwert NAV ist das – zumindest im Fall von Hochschreibungen – zwar förderlich, hat letztlich aber nur begrenzte Aussagekraft. Klar wichtiger ist der Blick auf den FFO. „Unser Geschäftsmodell basiert darauf, dass wir laufende Cashflows kaufen“, sagt Sonja Petersen. Und hier läuft alles in die richtige Richtung: Jedenfalls steigt der FFO stärker als die Mieterlöse – auch heruntergerechnet auf die einzelne Aktie.

Einrichten dürfen sich die Investoren wohl auch auf eine im Vergleich zum Vorjahr erhöhte Dividende, was den Titel allerdings nicht zum Renditehit macht. Nach der mehr oder weniger Null-Performance seit Jahresbeginn 2020 sollte der Titel nach Auffassung von boersengefluester.de aber wieder Fahrt aufnehmen. Wie es aussieht, wird die Deutsche Industrie REIT eben nicht durch Corona zurückgeworfen. Kapitalmäßig ist das Unternehmen komfortabel ausgestattet und hat noch viel Firepower. Und was ebenfalls nicht jeder auf dem Schirm haben dürfte: Neben CEO und Großaktionär Rolf Elgeti gehört sogar Rocket Internet zum Aktionärskreis. Immobilien und Erneuerbare Energien sind für die Samwer-Brüder quasi so etwas wie Lieblingsthemen geworden. Da kann man sich ruhig mal ranhängen. Und ja: Ein wenig mehr Popularität kann der DIR-Aktie sicher nicht schaden.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Industrie Grundbesitz | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2G9LL | DE000A2G9LL1 | AG | 635,17 Mio. € | 07.12.2017 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-Marge %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Jahresüberschuss1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Netto-Marge %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividende je Aktie8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A13SUL | DE000A13SUL5 | AG | 132,48 Mio. € | 13.07.2016 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-Marge %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Jahresüberschuss1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Netto-Marge %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividende je Aktie8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A13SUL | DE000A13SUL5 | AG | 132,48 Mio. € | 13.07.2016 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-Marge %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Jahresüberschuss1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Netto-Marge %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividende je Aktie8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A13SUL | DE000A13SUL5 | AG | 132,48 Mio. € | 13.07.2016 | Kaufen | |

Objekt in Rostock[/caption]

Den FFO – also den Cashflow aus dem Immobiliengeschäft – will Elgeti zum Ende des Geschäftsjahrs auf eine Spanne von 16 bis 20 Mio. Euro hieven. Da eine Reihe von zugekauften Immobilien erst unterjährig zum Gewinn beisteuern, dürften die aufs Jahr hochgerechneten Funds From Operations jedoch eher bei 23 Mio. Euro anzusiedeln sein. Im Verhältnis zum Börsenwert erreicht die „Run Rate“ des FFO damit eine Quote von etwas mehr als acht Prozent, was „auch nicht so schlecht ist“, wie Elgeti es salopp ausdrückt. Zur Einordnung: Bei dem auf ShoppingCenter fokussierten MDAX-Unternehmen Deutsche EuroShop liegt diese Quote bei etwa 8,7 Prozent. Die DEFAMA Deutsche Fachmarkt AG, als zwar kleinerem, aber mit dem identischen Geschäftsmodell agierendem Unternehmen, kommt hier sogar auf 8,7 Prozent. Die SDAX-Firma Hamborner REIT, sie hat ebenfalls eine Reihe von Einzelhandelsimmobilien im Portfolio, bringt es auf eine FFO-Rendite von 6,4 Prozent. Bei TLG Immobilien erreicht diese Kenngröße wiederum nur 5,3 Prozent.

Vermutlich ebenfalls interessant für Privatanleger: Eine Dividende will Elgeti ab der nächsten Hauptversammlung im Frühjahr 2019 zahlen – sie soll bei mindestens 0,20 Euro je Aktie liegen. Summa summarum bleibt boersengefluester.de bei der positiven Einschätzung der schon mehrfach von uns besprochenen DKR-Aktie (HIER). Der Titel eignet sich unserer Meinung nach insbesondere für langfristig orientierte Investoren. Zum Traden ist das im Prime Standard notierte Papier eher nicht gedacht, auch wenn Elgeti die Tachonadel ordentlich springen lässt.

Objekt in Rostock[/caption]

Den FFO – also den Cashflow aus dem Immobiliengeschäft – will Elgeti zum Ende des Geschäftsjahrs auf eine Spanne von 16 bis 20 Mio. Euro hieven. Da eine Reihe von zugekauften Immobilien erst unterjährig zum Gewinn beisteuern, dürften die aufs Jahr hochgerechneten Funds From Operations jedoch eher bei 23 Mio. Euro anzusiedeln sein. Im Verhältnis zum Börsenwert erreicht die „Run Rate“ des FFO damit eine Quote von etwas mehr als acht Prozent, was „auch nicht so schlecht ist“, wie Elgeti es salopp ausdrückt. Zur Einordnung: Bei dem auf ShoppingCenter fokussierten MDAX-Unternehmen Deutsche EuroShop liegt diese Quote bei etwa 8,7 Prozent. Die DEFAMA Deutsche Fachmarkt AG, als zwar kleinerem, aber mit dem identischen Geschäftsmodell agierendem Unternehmen, kommt hier sogar auf 8,7 Prozent. Die SDAX-Firma Hamborner REIT, sie hat ebenfalls eine Reihe von Einzelhandelsimmobilien im Portfolio, bringt es auf eine FFO-Rendite von 6,4 Prozent. Bei TLG Immobilien erreicht diese Kenngröße wiederum nur 5,3 Prozent.

Vermutlich ebenfalls interessant für Privatanleger: Eine Dividende will Elgeti ab der nächsten Hauptversammlung im Frühjahr 2019 zahlen – sie soll bei mindestens 0,20 Euro je Aktie liegen. Summa summarum bleibt boersengefluester.de bei der positiven Einschätzung der schon mehrfach von uns besprochenen DKR-Aktie (HIER). Der Titel eignet sich unserer Meinung nach insbesondere für langfristig orientierte Investoren. Zum Traden ist das im Prime Standard notierte Papier eher nicht gedacht, auch wenn Elgeti die Tachonadel ordentlich springen lässt.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

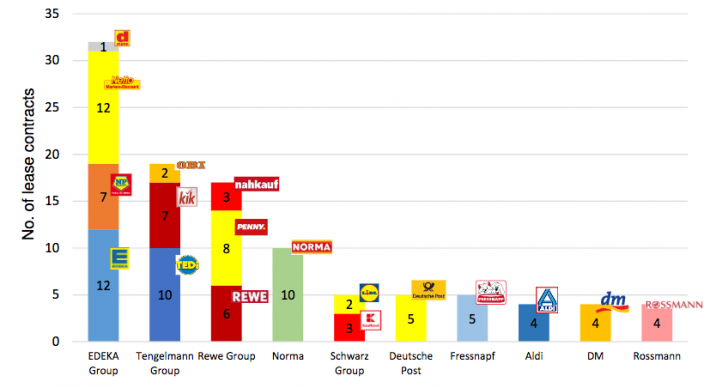

Wichtigste Mieter der Deutsche Konsum REIT-AG[/caption]

Finanztechnisch strebt Elgeti bei seinen Investments eine Zielbeleihungsquote (LTV = Loan to Value) von rund 50 Prozent an. Erst zur Vorlage des Q1-Berichts betonte die Gesellschaft, dass sie sich in weiteren Darlehensaufnahmen bei verschiedenen Banken befindet. Losgelöst davon: Ein LTV von 50 Prozent gilt am Kapitalmarkt zurzeit als die goldene Mitte. Höhere Quoten werden an der Börse eher mit Bewertungsabschlägen geahndet, ein spürbar niedrigeres Verhältnis von Finanzschulden zum Verkehrswert der Immobilien würde in der jetzigen Zinsphase dagegen als zaghaft interpretiert. Eher ins Risiko geht die Deutsche Konsum REIT dagegen, was die Restlaufdauer der Mietverträge von fünf bis sechs Jahren angeht. Die Argumentation: Wenn die Lage eines Supermarkts funktioniert, lässt er sich zu entsprechenden Konditionen immer wieder vermieten, schon allein, weil neue Einzelhandelsflächen nicht beliebig genehmigt werden. Freilich treffen in diesem Punkt – zumindest aus Investorensicht – kulturelle Unterscheide aufeinander, wie Elgeti auf der Prior-Konferenz einräumte: „Während es im Ausland meist heißt, ‚Je kürzer die Restlaufzeit, desto besser’, bekommt man in Deutschland oft noch die Auffassung ‚Alles unter zehn Jahren ist Wahnsinn’ zu hören.“

Wichtigste Mieter der Deutsche Konsum REIT-AG[/caption]

Finanztechnisch strebt Elgeti bei seinen Investments eine Zielbeleihungsquote (LTV = Loan to Value) von rund 50 Prozent an. Erst zur Vorlage des Q1-Berichts betonte die Gesellschaft, dass sie sich in weiteren Darlehensaufnahmen bei verschiedenen Banken befindet. Losgelöst davon: Ein LTV von 50 Prozent gilt am Kapitalmarkt zurzeit als die goldene Mitte. Höhere Quoten werden an der Börse eher mit Bewertungsabschlägen geahndet, ein spürbar niedrigeres Verhältnis von Finanzschulden zum Verkehrswert der Immobilien würde in der jetzigen Zinsphase dagegen als zaghaft interpretiert. Eher ins Risiko geht die Deutsche Konsum REIT dagegen, was die Restlaufdauer der Mietverträge von fünf bis sechs Jahren angeht. Die Argumentation: Wenn die Lage eines Supermarkts funktioniert, lässt er sich zu entsprechenden Konditionen immer wieder vermieten, schon allein, weil neue Einzelhandelsflächen nicht beliebig genehmigt werden. Freilich treffen in diesem Punkt – zumindest aus Investorensicht – kulturelle Unterscheide aufeinander, wie Elgeti auf der Prior-Konferenz einräumte: „Während es im Ausland meist heißt, ‚Je kürzer die Restlaufzeit, desto besser’, bekommt man in Deutschland oft noch die Auffassung ‚Alles unter zehn Jahren ist Wahnsinn’ zu hören.“

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.