Thomas Hanke, der nach seinem Abstecher zur

FinTech Group – wo er die Integration der

XCOM vorantrieb – im April 2016 zurück zu

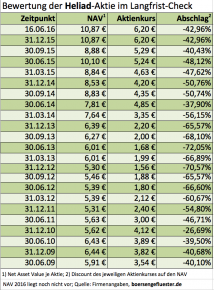

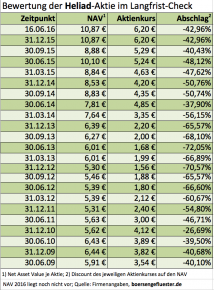

Heliad Equity Partners kehrte, steht vor einer großen Herausforderung. Schließlich gibt es wohl keine andere Beteiligungsgesellschaft in Deutschland, die mit einem ähnlich großen Abschlag zum Substanzwert gehandelt wird. Auf Basis der Daten zum Jahresende 2015 türmt sich der Discount zum Net Asset Value (NAV) auf stattliche 43 Prozent. Erklärtes Ziel von Hanke ist es, diese Lücke zu verringern. Auf der Frühjahrskonferenz der DVFA sagte er plakativ: „10 Prozent Abschlag sind ok, aber keine 43 Prozent.“ Woran liegt es also, dass die Heliad-Aktie mit einem dermaßen großen Airbag gehandelt wird? Ein wichtiger Punkt war in der Vergangenheit stets die Verflechtung mit dem Beteiligungskreis des Kulmbacher Unternehmers Bernd Förtsch. Mit 47 Prozent größter Anteilseigner bei Heliad ist die auf Investments aus dem FinTech-Sektor spezialisierte

FinLab, die wiederum von Förtsch maßgeblich kontrolliert wird.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der

FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die

GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter

DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten

Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft

MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Eher eine Blackbox sind dagegen die nichtbörsennotierten Beteiligungen von Heliad, auch wenn sie sich offenbar prima entwickelt haben. Kein Wunder, dass CEO Hanke das E-Commerce-Portfolio zuletzt ein wenig ins Licht rückte. So hat die von der Berliner

Cubitabo GmbH, an der Heliad zum Jahresende 2015 mit 50,8 Prozent beteiligt war, die neue Matratzenmarke buddy auf den Markt gebracht. Dank eines Reißverschlusssystems handelt es sich hierbei quasi um Bettlaken und Matratze in einem. Bleibt allerdings abzuwarten, ob diese Kombination wirklich den Nerv der Kunden trifft. Zudem betreibt Cubitabo den Shop

www.bettenriese.de. Nach Informationen von boersengefluester.de dürfte

bettenriese im vergangenen Jahr rund 1,2 Mio. Euro Umsatz und vergleichbar hohe Verluste erzielt haben. Für das laufende Jahr peilt die Firma dem Vernehmen nach Erlöse von knapp 5 Mio. Euro an. „Die operativen Erfolge werden auf der Finanzseite durch eine siebenstellige Series-A Finanzierung eines strategischen Investors unterstützt. Cubitabo konnte wichtige Meilensteine abschließen, die als wegweisend für die Erreichung des Break-Even bei gleichzeitig starkem Wachstum gelten“ heißt es offiziell.

Nebenwertefans werden bei dem Geschäft vermutlich gleich an die

bmp Holding aus

Berlin denken, die sich über Firmen wie

sleepz und

Matratzen Union ebenfalls voll dem Thema widmet. Ein super interessanter Sektor, mit allerdings einer kaum überschaubaren Zahl an Marktbegleitern. Neben Platzhirschen wie die zur Otto-Gruppe gehörende

schlafwelt.de,

IKEA,

matratzenshop24.de, das

Dänische Bettenlager oder die

Rocket Internet-Beteiligung

home.24mit ihrer Eigenmarke

Smood. Richtig Alarm in der Branche machen – neben wie Firmen wie

sleepz – aber auch Aufsteiger wie das von Manuel Müller und Dennis Schmoltzi gegründete Frankfurter Unternehmen

dormando.de.

Vom Schlafzimmer in die Küche geht es bei Heliad über die Beteiligung an

www.springlane.de. In dem Onlineshop gibt es neben bekannten Marken wie

WMF,

Rösle oder

Weber-Grills künftig verstärkt auch Eigenmarken. Weiter aufs Pedal drückt Heldiad zudem bei seinen Beteiligungen im Bereich Tierbedarf. So werden die Webseiten

pets Premium,

Hundeland und

Katzenland sowie

Leinentausch zwar eigenständig weiterentwickelt – neuerdings aber unter dem gemeinsamen Dach der

Alphapet Ventures GmbH. Die Gesamtumsätze taxiert Heliad auf einen mittleren zweistelligen Millionenbetrag. Großer börsennotierter Wettbewerber ist hier der SDAX-Konzern

Zooplus. Neu im Portfolio von Heliad ist die

MUUME Group. Das Schweizer Unternehmen ist eine Mischung aus FinTech und E-Commerce und will den Einkauf im traditionellen Geschäft mit Hilfe des Smartphones attraktiver machen. Letztlich geht es um Themen wie Produktbeschreibungen, Bonuspunkte und den Bezahlvorgang. Aus Börsensicht ist

MUUME in Teilen wohl am ehesten mit

UMT United Mobility Technology vergleichbar.

Nach so viel digitalem Stoff werden viele Anleger vermutlich nach etwas Handfestem wie einer Dividende fragen. Und ja:

Heliad zahlt – zur Hauptversammlung am 12. Juli 2016 steht eine Ausschüttung von 0,20 Euro auf der Agenda. Damit bringt es der Titel auf ein ansehnliche Rendite von 3,2 Prozent. Den Abstand zum NAV wird die Gewinnbeteiligung allerdings wohl eher nicht verringern. Vordergründig wirkungsvoller wären eine deutliche Kurserholung bei der

FinTech Group, ein größerer Exit oder aber ein heißer neuer Kandidat fürs Portfolio. Um den Aktienkurs wirklich nachhaltig Richtung NAV zu bewegen, muss Hanke aber vermutlich noch weitere Register ziehen. Dazu gehört wohl auch eine schrittweise Lösung der Überkreuzverflechtungen im Konzernverbund.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Heliad Equity Partners |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A0L1NN

|

DE000A0L1NN5

|

GmbH & Co. KGaA

|

52,51 Mio. €

|

12.11.2004

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

10,25

|

4,72

|

2,17

|

19,25

|

0,65

|

-10,39

|

5,74

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

06.07.2023

|

27.04.2023

|

29.09.2023

|

27.10.2023

|

28.04.2023

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+1,21%

|

-7,09%

|

+17,49%

|

-6,44%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€16,50

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

26,24

|

0,95

|

9,16

|

0,00

|

0,00

|

0,00

|

0,00

|

|

EBITDA1,2

|

57,74

|

17,22

|

0,90

|

0,00

|

0,00

|

0,00

|

0,00

|

|

EBITDA-Marge %3

|

220,05

|

1.812,63

|

9,83

|

0,00

|

0,00

|

0,00

|

0,00

|

|

EBIT1,4

|

57,74

|

17,22

|

-79,86

|

0,00

|

0,00

|

0,00

|

0,00

|

|

EBIT-Marge %5

|

220,05

|

1.812,63

|

-871,83

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Jahresüberschuss1

|

57,28

|

17,04

|

-78,56

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Netto-Marge %6

|

218,29

|

1.793,68

|

-857,64

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Cashflow1,7

|

-2,43

|

-8,10

|

-5,05

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Ergebnis je Aktie8

|

5,80

|

1,67

|

-7,00

|

0,28

|

0,40

|

0,00

|

0,00

|

|

Dividende je Aktie8

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

ifb Treuhand

Foto:

picjumbo.com

...

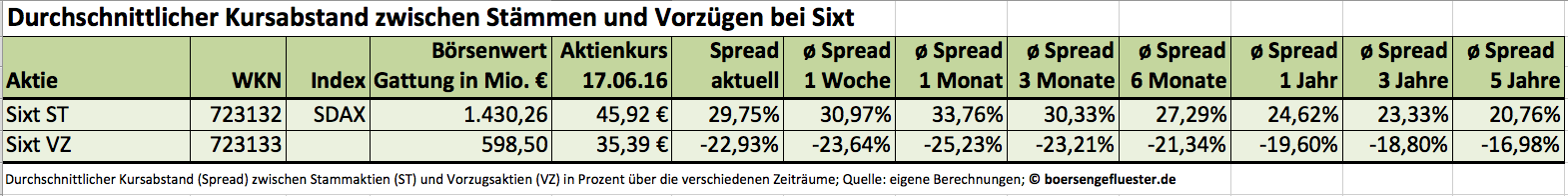

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

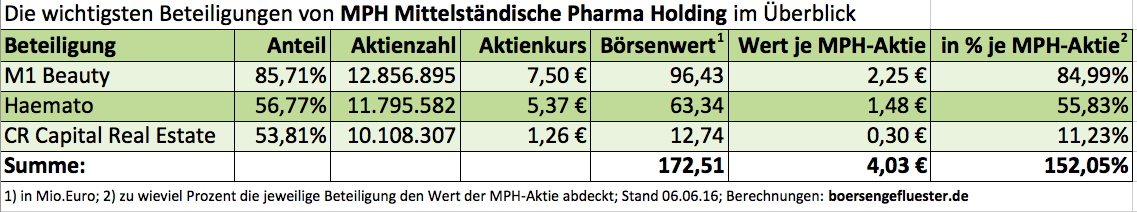

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.