Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

50 Jahre Firmenhistorie sind eine Hausnummer für einen Mittelständler: Kein Wunder, dass Datron den aktuellen Geschäftsbericht zu einem wesentlichen Teil der Vergangenheit widmet und tief in der Bilderkiste gekramt hat. Deutlich kürzer ist die Zeit als börsennotierte AG: Die Erstnotiz des Anbieters von CNC-Fräsmaschinen fand am 13. April 2011 zu einem Ausgabekurs von 12,50 Euro statt. Das entspricht fast genau der aktuellen Notiz von 12,40 Euro und deutet auf eine ziemliche Langweiler-Aktie hin, selbst wenn es seit dem IPO noch Dividendenausschüttungen von bislang summiert 1,05 Euro pro Anteilschein gab. Hier sind die für die nächste Hauptversammlung am 21. Juni avisierten 0,20 Euro Dividende noch nicht enthalten. In dieses Bild passt es vermutlich auch, dass sich die Zahl der umlaufenden Aktien von 4.000.000 Stück seit dem IPO nicht verändert hat. Es gab also keine Kapitalerhöhungen oder andere Strukturmaßnahmen. Warum auch? Die Gesellschaft arbeitet durchgängig profitabel, ist solide finanziert und nahezu frei von Bankverbindlichkeiten.

Und genau aus diesen Gründen berichtet boersengefluester.de auch vergleichsweise regelmäßig über Datron. Ist schon klar, dass es spektakulärere Storys auf dem Kurszettel gibt. Aber so ganz verkehrt ist der im Spezialsegment Scale gelistete Titel eben doch nicht. Insbesondere 2017 hat die Datron-Aktie sogar eine richtig flotte Performance hingelegt. Seitdem geht es per saldo eher seitwärts. Das muss nicht so bleiben: Im Gegensatz zu vielen anderen Aktien mit mittlerweile extrem sportlichen Kennzahlen, scheint uns das Papier von Datron nämlich geradezu geerdet bewertet zu sein. Nachdem das Unternehmen mit Sitz in Mühltal bei Darmstadt für das vergangene Jahr bei Erlösen von 55,72 Mio. Euro ein Ergebnis vor Zinsen und Steuern (EBIT) von 5,13 Mio. Euro ausweist, soll es auch 2019 weiter aufwärts gehen. Das offizielle Erlösziel liegt bei rund 60 Mio. Euro sowie einer EBIT-Marge von etwa zehn Prozent.

Für Datron-Verhältnisse ist das ziemlich gut, zumal zweistellige Renditen lange Zeit eher Wunschvorstellung als tatsächliche Ertragskraft waren. Das Brot- und Buttergeschäft bleiben dabei CNC-Fräsmaschinen für leichtere Werkstoffe wie Aluminium. Im deutlich kleineren Bereich Dental-CAM Fräs-/Schleifmaschinen setzt Datron mittlerweile den Schwerpunkt auf High-End-Lösungen, nachdem es hier in der Vergangenheit einige Enttäuschungen gab. Recht stabil läuft derweil das Geschäft mit CNC- und Dental-Fräswerkzeugen.

Der Börsenwert beträgt zurzeit knapp 49 Mio. Euro, wovon allerdings nur knapp 35 Prozent Streubesitz sind. Fast zwei Drittel der Aktien sind der Familie des Vorstandschefs Arne Brüsch zuzurechnen. So schön stabile Verhältnisse einerseits sind, so unzuträglich ist der geringe Freefloat für einen liquiden Börsenhandel. Für die Datron-Aktie bedeutet das einen dicken Malus. Und gegenwärtig sieht es nicht danach aus, als ob sich an der Aktionärsstruktur etwas grundlegend ändern wird. Auch auf Investorenkonferenzen trifft man die Gesellschaft so gut wie nicht – sieht man einmal vom hauseigenen Kapitalmarkttag ab. Immerhin: Für Dezember 2019 hat sich Datron für die MKK in München angesagt. Es gibt also Hoffnung auf eine womöglich doch etwas intensivere Investor Relations-Politik. Für boersengefluester.de bleibt der Titel damit eine klassische Langfristanlage. Es müssen ja nicht gleich 50 Jahre sein.

Für Datron-Verhältnisse ist das ziemlich gut, zumal zweistellige Renditen lange Zeit eher Wunschvorstellung als tatsächliche Ertragskraft waren. Das Brot- und Buttergeschäft bleiben dabei CNC-Fräsmaschinen für leichtere Werkstoffe wie Aluminium. Im deutlich kleineren Bereich Dental-CAM Fräs-/Schleifmaschinen setzt Datron mittlerweile den Schwerpunkt auf High-End-Lösungen, nachdem es hier in der Vergangenheit einige Enttäuschungen gab. Recht stabil läuft derweil das Geschäft mit CNC- und Dental-Fräswerkzeugen.

Der Börsenwert beträgt zurzeit knapp 49 Mio. Euro, wovon allerdings nur knapp 35 Prozent Streubesitz sind. Fast zwei Drittel der Aktien sind der Familie des Vorstandschefs Arne Brüsch zuzurechnen. So schön stabile Verhältnisse einerseits sind, so unzuträglich ist der geringe Freefloat für einen liquiden Börsenhandel. Für die Datron-Aktie bedeutet das einen dicken Malus. Und gegenwärtig sieht es nicht danach aus, als ob sich an der Aktionärsstruktur etwas grundlegend ändern wird. Auch auf Investorenkonferenzen trifft man die Gesellschaft so gut wie nicht – sieht man einmal vom hauseigenen Kapitalmarkttag ab. Immerhin: Für Dezember 2019 hat sich Datron für die MKK in München angesagt. Es gibt also Hoffnung auf eine womöglich doch etwas intensivere Investor Relations-Politik. Für boersengefluester.de bleibt der Titel damit eine klassische Langfristanlage. Es müssen ja nicht gleich 50 Jahre sein.

Fotos: Datron AG

...

Datron

Kurs: 7,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 42,13 | 54,16 | 59,90 | 63,82 | 60,59 | 60,20 | 66,00 | |

| EBITDA1,2 | 3,34 | 6,68 | 7,36 | 7,21 | 4,56 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 7,93 | 12,33 | 12,29 | 11,30 | 7,53 | 4,32 | 0,00 | |

| EBIT1,4 | 2,15 | 5,45 | 6,11 | 6,03 | 3,45 | 1,45 | 4,60 | |

| EBIT-margin %5 | 5,10 | 10,06 | 10,20 | 9,45 | 5,69 | 2,41 | 6,97 | |

| Net profit1 | 1,48 | 3,86 | 4,32 | 4,55 | 2,41 | 0,60 | 2,40 | |

| Net-margin %6 | 3,51 | 7,13 | 7,21 | 7,13 | 3,98 | 1,00 | 3,64 | |

| Cashflow1,7 | 6,17 | 2,95 | 2,06 | 3,21 | 4,38 | 1,50 | 0,00 | |

| Earnings per share8 | 0,37 | 0,96 | 1,08 | 1,14 | 0,60 | 0,15 | 0,62 | |

| Dividend per share8 | 0,05 | 0,20 | 0,20 | 0,20 | 0,12 | 0,12 | 0,17 | |

Quelle: boersengefluester.de and company details

Für Datron-Verhältnisse ist das ziemlich gut, zumal zweistellige Renditen lange Zeit eher Wunschvorstellung als tatsächliche Ertragskraft waren. Das Brot- und Buttergeschäft bleiben dabei CNC-Fräsmaschinen für leichtere Werkstoffe wie Aluminium. Im deutlich kleineren Bereich Dental-CAM Fräs-/Schleifmaschinen setzt Datron mittlerweile den Schwerpunkt auf High-End-Lösungen, nachdem es hier in der Vergangenheit einige Enttäuschungen gab. Recht stabil läuft derweil das Geschäft mit CNC- und Dental-Fräswerkzeugen.

Der Börsenwert beträgt zurzeit knapp 49 Mio. Euro, wovon allerdings nur knapp 35 Prozent Streubesitz sind. Fast zwei Drittel der Aktien sind der Familie des Vorstandschefs Arne Brüsch zuzurechnen. So schön stabile Verhältnisse einerseits sind, so unzuträglich ist der geringe Freefloat für einen liquiden Börsenhandel. Für die Datron-Aktie bedeutet das einen dicken Malus. Und gegenwärtig sieht es nicht danach aus, als ob sich an der Aktionärsstruktur etwas grundlegend ändern wird. Auch auf Investorenkonferenzen trifft man die Gesellschaft so gut wie nicht – sieht man einmal vom hauseigenen Kapitalmarkttag ab. Immerhin: Für Dezember 2019 hat sich Datron für die MKK in München angesagt. Es gibt also Hoffnung auf eine womöglich doch etwas intensivere Investor Relations-Politik. Für boersengefluester.de bleibt der Titel damit eine klassische Langfristanlage. Es müssen ja nicht gleich 50 Jahre sein.

Für Datron-Verhältnisse ist das ziemlich gut, zumal zweistellige Renditen lange Zeit eher Wunschvorstellung als tatsächliche Ertragskraft waren. Das Brot- und Buttergeschäft bleiben dabei CNC-Fräsmaschinen für leichtere Werkstoffe wie Aluminium. Im deutlich kleineren Bereich Dental-CAM Fräs-/Schleifmaschinen setzt Datron mittlerweile den Schwerpunkt auf High-End-Lösungen, nachdem es hier in der Vergangenheit einige Enttäuschungen gab. Recht stabil läuft derweil das Geschäft mit CNC- und Dental-Fräswerkzeugen.

Der Börsenwert beträgt zurzeit knapp 49 Mio. Euro, wovon allerdings nur knapp 35 Prozent Streubesitz sind. Fast zwei Drittel der Aktien sind der Familie des Vorstandschefs Arne Brüsch zuzurechnen. So schön stabile Verhältnisse einerseits sind, so unzuträglich ist der geringe Freefloat für einen liquiden Börsenhandel. Für die Datron-Aktie bedeutet das einen dicken Malus. Und gegenwärtig sieht es nicht danach aus, als ob sich an der Aktionärsstruktur etwas grundlegend ändern wird. Auch auf Investorenkonferenzen trifft man die Gesellschaft so gut wie nicht – sieht man einmal vom hauseigenen Kapitalmarkttag ab. Immerhin: Für Dezember 2019 hat sich Datron für die MKK in München angesagt. Es gibt also Hoffnung auf eine womöglich doch etwas intensivere Investor Relations-Politik. Für boersengefluester.de bleibt der Titel damit eine klassische Langfristanlage. Es müssen ja nicht gleich 50 Jahre sein.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9LA | DE000A0V9LA7 | AG | 30,00 Mio € | 13.04.2011 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Über offiziell delistete Aktien schreibt boersengefluester.de normalerweise eher selten, selbst wenn sie – wie der Anteilschein von Zapf Creation – im Hamburger und Münchner Freiverkehr weitergehandelt werden. Bei dem Puppenhersteller machen wir aber gern eine Ausnahme, auch weil wir auf der MKK Münchner Kapitalmarkt Konferenz von einem Fan unserer Seite so charmant darum gebeten wurden. Und dann hat Zapf Creation jetzt auch noch den Geschäftsbericht 2018 vorgelegt, bei dem man fast vor Wut kocht, warum eine mittlerweile derart profitable Firma nichts mehr mit dem Thema Kapitalmarkt zu tun haben will und sich alles nur um den Großaktionär MGA Entertainment dreht. So türmen sich die liquiden Mittel der schuldenfreien Gesellschaft auf nunmehr 41,40 Mio. Euro – bei einem Börsenwert von rund 140 Mio. Euro. Die Eigenkapitalquote übersteigt die weit überdurchschnittliche Marke von 70 Prozent – nach 65 Prozent im Jahr zuvor. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte 2018 bei Erlösen von 89,03 Mio. Euro um knapp 20 Prozent auf 18,95 Mio. Euro. Das ist mehr, als man erwarten durfte. Zapf Creation selbst spricht von einer „sehr positiven Entwicklung im operativen Geschäftsbetrieb“.

Foto: Zapf Creation AG

...

Zapf Creation

Kurs: 31,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 82,58 | 90,45 | 65,01 | 67,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 15,47 | 15,78 | 3,83 | 4,10 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 18,73 | 17,45 | 5,89 | 6,12 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 13,42 | 13,77 | 1,84 | 2,10 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 16,25 | 15,22 | 2,83 | 3,13 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 9,56 | 9,72 | 1,13 | 1,35 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 11,58 | 10,75 | 1,74 | 2,02 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 8,31 | -0,31 | -2,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 1,49 | 1,51 | 0,18 | 0,21 | 1,15 | 1,60 | 0,00 | |

| Dividend per share8 | 0,04 | 0,04 | 0,18 | 0,06 | 0,08 | 0,08 | 0,00 | |

Quelle: boersengefluester.de and company details

Lediglich aufgrund einer ungünstigeren Steuerbelastung, auch bedingt durch den Abbau aktivierter latenter Steuern auf bestehende Verlustvorträge, ging der Jahresüberschuss von 15,37 auf 14,50 Mio. Euro zurück. Entsprechend sank das Ergebnis je Aktie von 2,39 auf 2,25 Euro. Eine Dividende für 2018 wird diesmal noch nicht einmal auf die Agenda der Hauptversammlung gesetzt. Dabei gibt es keinen erkennbaren Grund für diese rigorose Thesaurierungspolitik. Immerhin rechnet der Vorstand für das laufende Jahr mit einem niedrigen zweistelligen Umsatzplus und einem „deutlich positiven“ Jahresergebnis, selbst wenn der absolute Betrag aufgrund einer etwas schwächeren Rohertragsmarge und einer vermutlich nochmals steigenden fiskalischen Belastung wohl niedriger sein wird, als der Wert von 2018.

Per saldo rechnet boersengefluester.de aber nur mit einer geringen Gewinnschmelze bei dem Hersteller der bekannten BABY born-Puppen. Insgesamt wird Zapf Creation mit Sitz in Rödental derzeit aber mit dem deutlich weniger als Fünffachen des Verhältnisses von Enterprise Value (Börsenwert minus Netto-Finanzguthaben) in Relation zu dem für 2019 von uns erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) gehandelt – eine extrem günstige Relation, die allerdings auch die geringere Fungibilität der Zapf-Aktie widerspiegelt. Schon allein aus diesem Grund eignet sich der Titel nur für sehr erfahrene Spezialwertekenner. Und natürlich darf man auch kein Anhänger traditioneller Charttechnik sein.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Zapf Creation | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2TSMZ | DE000A2TSMZ8 | AG | 199,39 Mio € | 26.04.1999 | ||

* * *

© boersengefluester.de | Redaktion

Andreas Aufschnaiter, Vorstand von MS Industrie, ist der Typ Gentleman aus der heimischen Spezialwerteszene. Jedenfalls kommt er auf Präsentationen immer elegant, galant und auch charmant rüber. Das sind nun zwar keine Attribute, die eine super Performance der Aktie garantieren, aber man hat doch zumindest den Eindruck, dass man sich den Anteilschein von MS Industrie unbedingt mal wieder anschauen sollte. Das gilt auch nach seinem Auftritt auf der von GBC organisierten MKK Münchner Kapitalmarkt Konferenz am 8. Mai 2019 – allerdings war boersengefluester.de diesmal ohnehin gespannt auf den Vortrag von Aufschnaiter und hatte ein Update geplant. Denn bei dem schwerpunktmäßig in den Bereichen Antriebstechnologien (Powertrain) für Lkw und Ultraschallschweißsysteme tätigen Unternehmen gibt es wichtige Veränderungen: So hat MS Industrie vor wenigen Wochen seine US-Aktivitäten als Lieferant von Ventiltrieben für den Daimler-Weltmotor an die italienische Carlo Gnutti-Gruppe – eigentlich ein beinharter Konkurrent – veräußert, wodurch MS Industrie 80 Mio. Euro Umsatz wegfallen.

Die Logik hinter dem Deal: So lukrativ die Geschäftsbeziehung zu Daimler auch ist, mit einem Umsatzanteil von 77 Prozent im Powertrain-Bereich war der DAX-Konzern eben doch ein sehr dominanter Name im Orderbuch von MS Industrie. Entsprechend hoch schätzte auch der Kapitalmarkt das Klumpenrisiko ein. Aber sogar Daimler hätte die Gewichte gern anders verteilt gehabt. Und so kam der Deal zwischen Gnutti und MS Industrie – in „Ultrageschwindigkeit“, wie Aufschnaiter betont – nach gerade einmal vier Monaten Vorlauf im März/April zustande. Wichtig: Die europäischen Aktivitäten zwischen Daimler und MS Industrie bleiben von alldem unberührt, so dass Daimler 2019 noch für 54 Prozent der Konzernerlöse stehen wird – mit abnehmender Tendenz. „Die Risikoadjustierung in unserem Powertrain-Geschäft sieht jetzt komplett anders aus“, sagt Aufschnaiter. Maßgebliche Veränderungen bringt die Transaktion aber auch für die Bilanz von MS Industrie mit sich. So wird sich die Eigenkapitalquote von zuletzt 38 Prozent auf mehr als 50 Prozent erhöhen. Die Netto-Finanzverschuldung von 68,4 Mio. Euro zum Jahresende 2018 will die Gesellschaft auf eine Größenordnung von 25 bis 30 Mio. Euro zurückführen.

A.N.T.: Die "Schwerlast-Elektro-Ameise"[/caption]

Losgelöst von dem Gnutti-Deal läuft es dem Vernehmen nach auch im Bereich Ultraschallschweißen immer besser. Und bei den Spezialitäten, wie den Elektromotoren für das Lastvehikel A-N.T., kommt MS Industrie ebenfalls immer besser voran. Nicht ganz uninteressant ist vermutlich auch, dass Aufschnaiter für Mitte 2020 en passant das IPO der im Bereich Immobilien tätigen Beteiligung Beno Holding (19,9 Prozent) an der Münchner Börse ankündigte. Trotz der vielen Veränderungen bewegt sich die im General Standard geführte Notiz von MS Industrie noch in gemäßigten Bahnen. Die aktuelle Notiz von 3,20 Euro ist jedenfalls deutlich niedriger als das Niveau von vor zwölf Monaten. Vorstand Andreas Aufschnaiter spricht gar von einer „Sitzfleisch-Aktie“. Zu kurz sollte der Anlagehorizont also nicht gewählt sein. Das größte übergeordnete Risiko für die Münchner ist wohl, dass sich die Antriebstechnologien für Lastkraftwagen deutlich schneller als gedacht weg vom Verbrennungsmotor entwickeln – wonach es gegenwärtig allerdings nicht wirklich aussieht.

A.N.T.: Die "Schwerlast-Elektro-Ameise"[/caption]

Losgelöst von dem Gnutti-Deal läuft es dem Vernehmen nach auch im Bereich Ultraschallschweißen immer besser. Und bei den Spezialitäten, wie den Elektromotoren für das Lastvehikel A-N.T., kommt MS Industrie ebenfalls immer besser voran. Nicht ganz uninteressant ist vermutlich auch, dass Aufschnaiter für Mitte 2020 en passant das IPO der im Bereich Immobilien tätigen Beteiligung Beno Holding (19,9 Prozent) an der Münchner Börse ankündigte. Trotz der vielen Veränderungen bewegt sich die im General Standard geführte Notiz von MS Industrie noch in gemäßigten Bahnen. Die aktuelle Notiz von 3,20 Euro ist jedenfalls deutlich niedriger als das Niveau von vor zwölf Monaten. Vorstand Andreas Aufschnaiter spricht gar von einer „Sitzfleisch-Aktie“. Zu kurz sollte der Anlagehorizont also nicht gewählt sein. Das größte übergeordnete Risiko für die Münchner ist wohl, dass sich die Antriebstechnologien für Lastkraftwagen deutlich schneller als gedacht weg vom Verbrennungsmotor entwickeln – wonach es gegenwärtig allerdings nicht wirklich aussieht.

Foto: Daimler, ZEG EG

...

MS Industrie

Kurs: 1,30

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 164,04 | 164,67 | 206,16 | 246,70 | 171,15 | 150,00 | 0,00 | |

| EBITDA1,2 | 4,25 | 9,12 | 15,08 | 21,75 | 7,51 | 10,60 | 0,00 | |

| EBITDA-margin %3 | 2,59 | 5,54 | 7,32 | 8,82 | 4,39 | 7,07 | 0,00 | |

| EBIT1,4 | -9,70 | -4,43 | 2,73 | 9,36 | -1,42 | 4,55 | 0,00 | |

| EBIT-margin %5 | -5,91 | -2,69 | 1,32 | 3,79 | -0,83 | 3,03 | 0,00 | |

| Net profit1 | -7,50 | -4,00 | 1,18 | 4,45 | -3,90 | 1,85 | 0,00 | |

| Net-margin %6 | -4,57 | -2,43 | 0,57 | 1,80 | -2,28 | 1,23 | 0,00 | |

| Cashflow1,7 | 18,23 | -3,22 | 1,87 | 21,06 | 4,15 | 3,50 | 0,00 | |

| Earnings per share8 | -0,25 | -0,13 | 0,04 | 0,15 | 0,12 | -0,04 | 0,08 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

„Das sind für uns ganz neue Welten. Wir haben die Gruppe richtig wetterfest gemacht“, sagt Aufschnaiter. Neben der Entschuldung will der Manager zudem die Kriegskasse für Zukäufe auffüllen, aber auch das Thema Sonderdividende dürfte zur Hauptversammlung im Jahr 2020 auf die Agenda rücken. Die Kehrseite der Medaille ist freilich, dass MS Industrie für 2019 zwar einen enormen Sondereffekt ausweisen wird, andererseits jedoch auch ein Ergebnisbeitrag von rund 4,5 Mio. Euro im Konzern fehlen wird. So gesehen bleibt es spannend, wie sich die künftige Ergebnisentwicklung darstellen wird. Hoffnung macht aber schon allein der anstehende Großauftrag mit der Volkswagen-Nutzfahrzeugsparte Traton ab 2021. Die Analysten von GBC werten die US-Transaktion in ihrer neuesten Studie (Download: HIER) derweil als „nachvollziehbaren und wertschöpfenden Schritt“ und stufen die Aktie von MS Industrie mit einem Kursziel von immerhin 6 Euro als kaufenswert ein. Das wäre fast ein Verdoppler. Die Analysten von Montega sind sind ein wenig zurückhaltender, trauen dem Titel aber immer noch einen fairen Wert von 4,70 Euro zu.

[caption id="attachment_119643" align="alignright" width="196"] A.N.T.: Die "Schwerlast-Elektro-Ameise"[/caption]

Losgelöst von dem Gnutti-Deal läuft es dem Vernehmen nach auch im Bereich Ultraschallschweißen immer besser. Und bei den Spezialitäten, wie den Elektromotoren für das Lastvehikel A-N.T., kommt MS Industrie ebenfalls immer besser voran. Nicht ganz uninteressant ist vermutlich auch, dass Aufschnaiter für Mitte 2020 en passant das IPO der im Bereich Immobilien tätigen Beteiligung Beno Holding (19,9 Prozent) an der Münchner Börse ankündigte. Trotz der vielen Veränderungen bewegt sich die im General Standard geführte Notiz von MS Industrie noch in gemäßigten Bahnen. Die aktuelle Notiz von 3,20 Euro ist jedenfalls deutlich niedriger als das Niveau von vor zwölf Monaten. Vorstand Andreas Aufschnaiter spricht gar von einer „Sitzfleisch-Aktie“. Zu kurz sollte der Anlagehorizont also nicht gewählt sein. Das größte übergeordnete Risiko für die Münchner ist wohl, dass sich die Antriebstechnologien für Lastkraftwagen deutlich schneller als gedacht weg vom Verbrennungsmotor entwickeln – wonach es gegenwärtig allerdings nicht wirklich aussieht.

A.N.T.: Die "Schwerlast-Elektro-Ameise"[/caption]

Losgelöst von dem Gnutti-Deal läuft es dem Vernehmen nach auch im Bereich Ultraschallschweißen immer besser. Und bei den Spezialitäten, wie den Elektromotoren für das Lastvehikel A-N.T., kommt MS Industrie ebenfalls immer besser voran. Nicht ganz uninteressant ist vermutlich auch, dass Aufschnaiter für Mitte 2020 en passant das IPO der im Bereich Immobilien tätigen Beteiligung Beno Holding (19,9 Prozent) an der Münchner Börse ankündigte. Trotz der vielen Veränderungen bewegt sich die im General Standard geführte Notiz von MS Industrie noch in gemäßigten Bahnen. Die aktuelle Notiz von 3,20 Euro ist jedenfalls deutlich niedriger als das Niveau von vor zwölf Monaten. Vorstand Andreas Aufschnaiter spricht gar von einer „Sitzfleisch-Aktie“. Zu kurz sollte der Anlagehorizont also nicht gewählt sein. Das größte übergeordnete Risiko für die Münchner ist wohl, dass sich die Antriebstechnologien für Lastkraftwagen deutlich schneller als gedacht weg vom Verbrennungsmotor entwickeln – wonach es gegenwärtig allerdings nicht wirklich aussieht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MS Industrie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 585518 | DE0005855183 | AG | 39,00 Mio € | 29.05.2001 | Halten | |

* * *

© boersengefluester.de | Redaktion

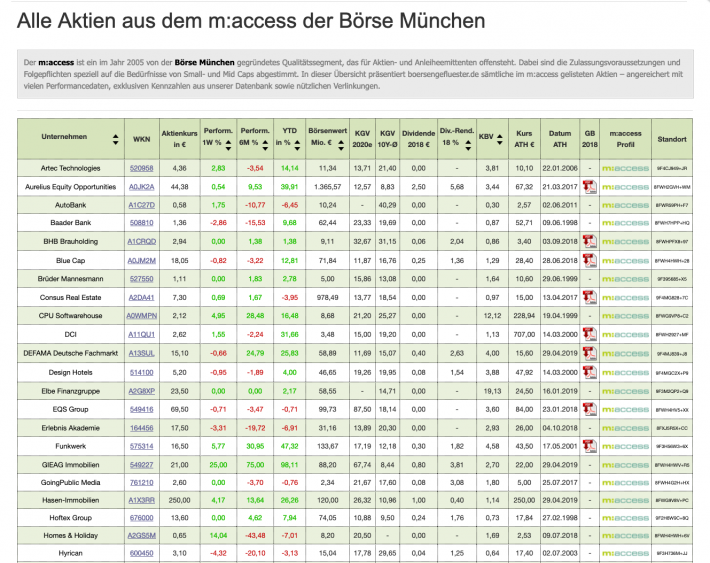

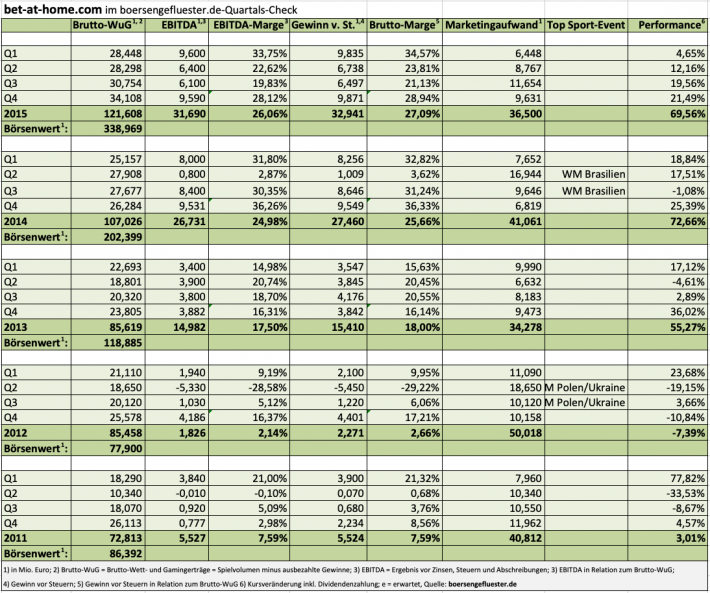

Beim Gespräch zu den Zahlen für das Auftaktquartal 2019 im Sofitel nahe der Alten Oper in Frankfurt gibt sich Franz Ömer, CEO und Mitgründer von bet-at-home.com, zuversichtlich: „Wichtig ist, dass man Rückschläge kompensiert.“ Und tatsächlich hat der Anbieter von Onlinesportwetten und Casinospielen die weitgehende Aussperrung vom polnischen Markt oder auch die vor vier Jahren geänderte Erhebung der Umsatzsteuer überraschend gut gemeistert. Jedenfalls zeigen die Zahlen deutlich weniger Schwankungen, als es die zwischenzeitlich doch enorm volatile Entwicklung des Aktienkurses vermuten lässt. Und mit den Daten zum ersten Quartal 2019 hat bet-at-home.com – im Dezember wird das Unternehmen 20 Jahre alt – sogar für eine positive Überraschung gesorgt, selbst wenn ein steuerlicher Sondereffekt für zusätzlichen Aufrieb sorgte. Jedenfalls hätten wir nicht vermutet, dass die Linzer auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von fast 12,7 Mio. Euro kommen.

Unterm Strich zog der Überschuss in den ersten drei Monaten 2019 von 5,73 auf 7,66 Mio. Euro an. Im Nachhinein ist man zwar immer schlauer, aber im Grunde genommen haben bereits die starken Resultate aus dem dritten und vierten Quartal 2018 die Richtung vorgegeben. „Es läuft alles in die richtige Richtung“, sagt denn auch Ömer. Für das Gesamtjahr 2019 bleibt der Manager freilich bei der bisherigen Prognose, wonach mit einem EBITDA in einer Spanne zwischen 29 und 33 Mio. Euro zu rechnen ist. Ein Unsicherheitsfaktor ist etwa, wie sich die im zweiten Halbjahr 2019 anstehende Abschottung des schweizerischen Markts für bet-t-home.com auswirken wird. Und übergeordnet geht es auch um die Ausgestaltung der in Deutschland anstehende Neuregulierung der Wett- und Spielbranche.

So gesehen hat sich – gegenüber unserer Einschätzung von Mitte April HIER – kaum etwas an der Ausgangslage geändert. Demnach bleibt kurzfristig auch die nach der Hauptversammlung am 22. Mai 2019 anstehende Dividende von 6,50 Euro der maßgebliche Kurstreiber. Immerhin steht die Ausschüttung auch auf dem aktuell spürbar erhöhten Kursniveau für eine Rendite von noch immer fast neun Prozent. Um unangenehme Überraschungen für Neueinsteiger zu vermeiden. „Geschenkt“ gibt es die Dividende nicht, so wird der Ausschüttungsbetrag entsprechend vom Kurs abgezogen. Zu beachten ist auch, dass sich die Kursziele der Analysten bereits in unmittelbarer Sichtweite befinden. Kurzfristig scheint uns daher eine Konsolidierung nicht nur überfällig, sondern auch gesund zu sein. Für mittelfristig orientierte Anleger bleibt das Papier aber eine gute Halten-Position.

Unterm Strich zog der Überschuss in den ersten drei Monaten 2019 von 5,73 auf 7,66 Mio. Euro an. Im Nachhinein ist man zwar immer schlauer, aber im Grunde genommen haben bereits die starken Resultate aus dem dritten und vierten Quartal 2018 die Richtung vorgegeben. „Es läuft alles in die richtige Richtung“, sagt denn auch Ömer. Für das Gesamtjahr 2019 bleibt der Manager freilich bei der bisherigen Prognose, wonach mit einem EBITDA in einer Spanne zwischen 29 und 33 Mio. Euro zu rechnen ist. Ein Unsicherheitsfaktor ist etwa, wie sich die im zweiten Halbjahr 2019 anstehende Abschottung des schweizerischen Markts für bet-t-home.com auswirken wird. Und übergeordnet geht es auch um die Ausgestaltung der in Deutschland anstehende Neuregulierung der Wett- und Spielbranche.

So gesehen hat sich – gegenüber unserer Einschätzung von Mitte April HIER – kaum etwas an der Ausgangslage geändert. Demnach bleibt kurzfristig auch die nach der Hauptversammlung am 22. Mai 2019 anstehende Dividende von 6,50 Euro der maßgebliche Kurstreiber. Immerhin steht die Ausschüttung auch auf dem aktuell spürbar erhöhten Kursniveau für eine Rendite von noch immer fast neun Prozent. Um unangenehme Überraschungen für Neueinsteiger zu vermeiden. „Geschenkt“ gibt es die Dividende nicht, so wird der Ausschüttungsbetrag entsprechend vom Kurs abgezogen. Zu beachten ist auch, dass sich die Kursziele der Analysten bereits in unmittelbarer Sichtweite befinden. Kurzfristig scheint uns daher eine Konsolidierung nicht nur überfällig, sondern auch gesund zu sein. Für mittelfristig orientierte Anleger bleibt das Papier aber eine gute Halten-Position.

Foto: Pixabay

...

bet-at-home.com

Kurs: 2,82

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-margin %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Net profit1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Net-margin %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Earnings per share8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividend per share8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

© boersengefluester.de | Redaktion

Munter diskutiert werden in der Small Cap-Szene die Jahresergebnisse 2018 von mVISE. Auch boersengefluester.de hat das Zahlenwerk ausführlich kommentiert – lesen Sie dazu auch unseren Beitrag HIER. Bevor Manfred Götz am 14. Mai 2019 in Frankfurt auf der Frühjahrskonferenz präsentiert, haben wir den Vorstand des IT-Unternehmens nochmals nach den wesentlichen Entwicklungen des abgelaufenen Jahres sowie den Treibern für die Zukunft gefragt. Dreh und Angelpunkt für die Umsetzung des Wachstumsprogramms "Strategie 2018+" ist dabei die Integrationsplattform elastic.io, die die Düsseldorfer zunehmend auch mit Hilfe anderer Großkonzerne vertreiben. Außerdem verrät Götz, wie er die Investoren wieder stärker für die im Börsensegment Scale gelistete mVISE-Aktie begeistern will.

...

© boersengefluester.de | Redaktion

Warum überhaupt in mitunter marktenge Spezialwerte investieren, wenn Blue Chips wie adidas, SAP oder Allianz so massiv nach oben schießen? Vor dieser Frage stehen zurzeit mit Sicherheit eine Menge Anleger, die sich sonst überwiegend im Small- und Midcap-Bereich tummeln. Ganz ehrlich: Die Antwort darauf ist in der Tat schwierig. Und wenn einzelne Unternehmen 2019 aufgrund von ungewöhnlich hohen Investitionen oder Umstrukturierungen dann auch noch zu einem „Übergangsjahr“ deklarieren, wird es noch diffiziler. So wundert es nicht unbedingt, dass sich der Aktienkurs von Nanogate seit vielen Monaten extrem schwer tut, selbst wenn es zuletzt eine gewisse Aufwärtsbewegung gab. Schließlich befindet sich der von boersengefleuster.de schon mehrfach vorgestellte Spezialist für Hochleistungsbeschichtungen in genau dieser Gemengelage. Um sich für das künftige Wachstum zu wappnen, hat Nanogate ein großangelegtes Effizienzprogramm NXI (Nanogate Excellence International) auf die Spur gebracht. Darüber hinaus erfordern die vielen zuletzt gewonnenen Großaufträge – so positiv sie grundsätzlich sind – zunächst einmal erhebliche Vorleistungen.

Per saldo führt das bei Nanogate 2019 zu einem Fehlbetrag im niedrigen einstelligen Millionenbereich, wie CEO Ralf Zastrau im Hintergrundgespräch mit boersengefluester.de noch einmal bestätigt. Der Umsatz soll dabei von zuletzt 239,17 Mio. auf mehr als 250 Mio. Euro steigen. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) dürfte sich 2019 derweil im Rahmen des Vorjahreswerts von 24,17 Mio. Euro bewegen. Zum Vergleich: Die gegenwärtige Marktkapitalisierung des im Börsensegment Scale gelisteten Unternehmens beträgt annähernd 153 Mio. Euro – bei Netto-Finanzverbindlichkeiten von rund 92 Mio. Euro. Das ist jetzt keine besondern abgehobene Relation, aber eben auch nicht einladend günstig, wenn man bedenkt, dass Nanogate im laufenden Jahr auf unterm Strich rote Zahlen zusteuert.

Aber genau an diesem Punkt, wird es dann eben doch interessant: Während bei den Standardwerten aus dem DAX zurzeit alles durch die rosarote Brille gesehen wird und Bewertungen im Zuge der laschen Notenbankpolitik scheinbar nur noch eine untergeordnete Rolle spielen, wird sich die Gemengelage bei Nanogate in den kommenden Jahren signifikant verbessern. Die eigentliche Frage ist dabei nur, ab wann sich das in den Kursen widerspiegeln wird. Üblicherweise heißt es, dass die Börse einen Vorlauf von mindestens sechs Monaten hat. Demnach müsste es spätestens im zweiten Halbjahr soweit sein, dass bei Nanogate die Zahlen für die Jahre 2020 und aufwärts stärker in den Fokus der Investoren rücken. Offiziell will Nanogate 2020 wieder einen „klar profitablen Wachstumskurs erreichen“ und rechnet mit einer „deutlichen Verbesserung bei allen Ergebniskennziffern“ – was dann auch mit schwarzen Zahlen einhergeht. Die Zeit des anorganischen Wachstums durch Firmenzukäufe ist jedenfalls vorbei, nun geht es allmählich darum, die Früchte der Arbeit zu sehen.

Aber genau an diesem Punkt, wird es dann eben doch interessant: Während bei den Standardwerten aus dem DAX zurzeit alles durch die rosarote Brille gesehen wird und Bewertungen im Zuge der laschen Notenbankpolitik scheinbar nur noch eine untergeordnete Rolle spielen, wird sich die Gemengelage bei Nanogate in den kommenden Jahren signifikant verbessern. Die eigentliche Frage ist dabei nur, ab wann sich das in den Kursen widerspiegeln wird. Üblicherweise heißt es, dass die Börse einen Vorlauf von mindestens sechs Monaten hat. Demnach müsste es spätestens im zweiten Halbjahr soweit sein, dass bei Nanogate die Zahlen für die Jahre 2020 und aufwärts stärker in den Fokus der Investoren rücken. Offiziell will Nanogate 2020 wieder einen „klar profitablen Wachstumskurs erreichen“ und rechnet mit einer „deutlichen Verbesserung bei allen Ergebniskennziffern“ – was dann auch mit schwarzen Zahlen einhergeht. Die Zeit des anorganischen Wachstums durch Firmenzukäufe ist jedenfalls vorbei, nun geht es allmählich darum, die Früchte der Arbeit zu sehen.

Foto: Nanogate SE

...

Nanogate

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Bis 2025 will Vorstandschef Zastrau die EBITDA-Marge von zuletzt rund 10 auf dann 15 Prozent hieven. Bei avisierten Erlösen von mindestens 500 Mio. Euro entspräche das einem EBITDA von Untergrenze 75 Mio. Euro. Soll heißen Die Karotte vor der Nase ist zwar ziemlich weit weg, hat dafür allerdings auch eine respektable Größe. Die wesentlichen Risiken sind für boersengefluester.de dabei von konjunktureller Natur, immerhin spricht selbst Zastrau mittlerweile von einem „herausfordernden Markt“, in dem sich Nanogate bewegt. Das will der Manager zwar nicht auf einzelne Themen wie eine mögliche Nachfrageschwäche oder einem Druck auf die Preise verstanden wissen. Vielmehr geht es ihm darum zu sagen, dass sich die Welt der Wirtschaft einfach extrem schnell dreht. Dementsprechend eng liegen Chancen und Risiken zusammen. Wir bleiben jedoch dabei: Während bei Blue Chips wie adidas zu viele Potenziale eingepreist sind, haben Spezialwerte wie Nanogate einen über Gebühr hohen Malus im Kurs. Daher lohnt es sich unserer Meinung für Investoren eben doch, sich mit Spezialwerten vom Kaliber Nanogate zu beschäftigen. En passant handelt es sich bei der im Saarland ansässigen Firma schließlich um eine der knackigsten Wachstumsstorys auf dem heimischen Kurszettel.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

© boersengefluester.de | Redaktion

Prognoseanhebungen außerhalb der üblichen Berichtstermine hat es bei secunet Security Networks in den vergangenen Jahren schon eine Reihe gegeben. Die jetzt erfolgte Aktualisierung der gerade einmal etwas mehr als vier Wochen alten Prognose für 2019 hat es jedoch in sich: Demnach stellt der Anbieter von professioneller IT-Sicherheitstechnologie – vorzugsweise für den Einsatz im behördlichen Sektor – nun Erlöse von rund 190 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) im Bereich um 30 Mio. Euro in Aussicht. Zum Vergleich: Die bisherige Vorschau sah eine geringe Erlössteigerung gegenüber dem 2018er-Wert von 163,3 Mio. Euro sowie ein EBIT leicht unter der Vorjahreshöhe von 26,9 Mio. Euro vor. Auslöser für die Neueinschätzung des Managements ist der rasante Umsatzanstieg von 49 Prozent auf 40,4 Mio. Euro im Auftaktquartal 2019. Per saldo läuft die neue Planung zwar auf eine etwas kräftigere als bislang vermutete Abschwächung der EBIT-Marge von zuletzt 16,5 Prozent hinaus. Angesichts der enormen Umsatzausweitung ist das aber wohl in die Kategorie Luxusproblem einzuordnen. Und wenn man bedenkt, dass secunet 2015 noch mit Erlösen von rund 91 Mio. Euro agierte, wird deutlich, was das Unternehmen momentan für einen Quantensprung vollzieht.

Keine Angaben machen die Essener dazu, ob der markante Erlösanstieg in erster Linie an zusätzlichen behördlichen Bestellungen liegt oder ob womöglich auch der Rollout des secunet-Konnektors für die Einbindung der elektronischen Gesundheitskarte in den Arztpraxen besser als gedacht anläuft. Nun: Spätestens zur Hauptversammlung (HV) am 15. Mai 2019 wird das Team um den scheidenden CEO Rainer Baumgart wohl ein paar Zusatzinfos liefern. Bemerkenswert ist der HV-Termin aber auch deshalb, weil secunet für 2018 eine signifikant höhere Ausschüttung von 2,04 Euro je Aktie – entsprechend einem Gesamtbetrag von knapp 13,20 Mio. Euro – auf die Agenda gesetzt hat. Das macht den Spezialwert zwar längst noch nicht zu einem Renditehit. Andererseits hat die im Prime Standard notierte Gesellschaft für die Jahre 2013 bis 2017 kumuliert überhaupt erst 15,24 Mio. Euro an Dividenden ausgekehrt. Davor gab es seit dem IPO im November 1999 regelmäßig Nullrunden in Sachen Dividende.

Keine Angaben machen die Essener dazu, ob der markante Erlösanstieg in erster Linie an zusätzlichen behördlichen Bestellungen liegt oder ob womöglich auch der Rollout des secunet-Konnektors für die Einbindung der elektronischen Gesundheitskarte in den Arztpraxen besser als gedacht anläuft. Nun: Spätestens zur Hauptversammlung (HV) am 15. Mai 2019 wird das Team um den scheidenden CEO Rainer Baumgart wohl ein paar Zusatzinfos liefern. Bemerkenswert ist der HV-Termin aber auch deshalb, weil secunet für 2018 eine signifikant höhere Ausschüttung von 2,04 Euro je Aktie – entsprechend einem Gesamtbetrag von knapp 13,20 Mio. Euro – auf die Agenda gesetzt hat. Das macht den Spezialwert zwar längst noch nicht zu einem Renditehit. Andererseits hat die im Prime Standard notierte Gesellschaft für die Jahre 2013 bis 2017 kumuliert überhaupt erst 15,24 Mio. Euro an Dividenden ausgekehrt. Davor gab es seit dem IPO im November 1999 regelmäßig Nullrunden in Sachen Dividende.

...

secunet Security Networks

Kurs: 190,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

Die Marktkapitalisierung von secunet beträgt zurzeit 728 Mio. Euro, womit das Unternehmen eigentlich ein schöner SDAX- beziehungsweise TecDAX-Kandidat wäre. Da allerdings fast 79 Prozent der Stücke in den Händen von Giesecke & Devrient liegen, fehlt es an der erforderlichen Free-Float-Kapitalisierung, und auch der Börsenhandel ist nicht umsatzstark genug. Spezialwertefans müssen sich daran aber nicht stören. Schon eher ein Grund für ein relativ eng limitiertes Kurspotenzial ist die ambitionierte Bewertung der secunet-Aktie – trotz der jüngsten Prognoseanhebung. Mit einem Kurs-Gewinn-Verhältnis (KGV) von um die 30 müssen Investoren jedenfalls umgehen können. Dafür bekommen sie dann allerdings auch ein qualitativ sehr hochwertiges Unternehmen mit piekfeiner Bilanz ins Depot.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Verstehe einer die Börse: Da liegt die Aktie von Aves One mehr als ein halbes Jahr wie Blei in den Regalen – und plötzlich schießt die Notiz in die Höhe. Seit Anfang März hat der Anteilschein des Bestandshalters von Schienenfahrzeugen und Containern nun um deutlich mehr als 50 Prozent an Wert gewonnen und die Marktkapitalisierung auf in der Spitze fast 164 Mio. Euro befördert. Regelmäßige Leser von boersengefluester.de kennen die Investmentstory von Aves One vermutlich aus dem Effeff: Die Hamburger fahren einen rasanten Expansionskurs und weiten ihr Portfolio an Schienenfahrzeugen und Containern kontinuierlich aus. Für die meisten Schlagzeilen sorgte dabei die sogenannte NACCO-Transaktion, bei der sich Aves One den Teil der NACCO-Gruppe sichern konnte, den die Kartellbehörden dem Branchenriesen VTG untersagt hatten. Konkret ging es um Güterwagen im Wert von rund 260 Mio. Euro, deren Strahlkraft sich nun immer stärker zeigt. Dabei floss der Deal 2018 nur im Abschlussquartal in die Zahlen ein.

Mit dem jetzt vorgelegten Geschäftsbericht hat Aves One – auch wenn die Eckdaten bereits bekannt waren – dennoch für eine positive Überraschung gesorgt. Unter Berücksichtigung der kürzlich gemeldeten Rückstellung für ein Gerichtsverfahren der Tochter BSI Blue Seas kam Aves One im vergangenen Jahr bei Erlösen von 77,68 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 52,19 Mio. Euro. Zur Einordnung: Die Netto-Finanzschulden kletterten derweil von 460,08 auf 844,37 Mio. Euro und sind damit 16,2 mal so hoch wie das EBITDA – nach einem Faktor von 15,8 im Vorjahr. Mit anderen Worten: Aves One bräuchte rund 16 Jahre, um die Netto-Finanzverbindlichkeiten aus dem aktuellen EBITDA zu tilgen.

Normalerweise ein abenteuerlich hoher Wert, der die Hamburger aber nicht sonderlich zu beunruhigen scheint. „Aufgrund der Tatsache, dass sich der Konzern weiterhin stark im Wachstum befindet und seine angestrebte operative Größe noch nicht erreicht hat, ist die Aussagekraft der Kenngröße stark eingeschränkt“, heißt es dazu im Geschäftsbericht. „Darüber hinaus verfolgt der Vorstand grundsätzlich das Ziel, die Eigenkapitalbasis nachhaltig zu sichern und eine angemessene Rendite auf das eingesetzte Kapital zu erwirtschaften. Es wird für die Zukunft eine deutlich höhere Eigenkapitalquote angestrebt, da dies die Unabhängigkeit und Wettbewerbsfähigkeit des Unternehmens unterstützt.“

...

Aves One

Kurs: 14,40

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Der Gewinn vor Steuern drehte derweil von minus 37,34 auf plus 11,15 Mio. Euro. Bereinigt um Währungseffekte zeigt das Unternehmen einen Gewinn vor Steuern von 5,13 Mio. Euro. Eine Größenordnung, die das Management als „äußerst positiv“ einstuft. Bemerkenswert: Da die Gesellschaft einen Steuerertrag von 933.000 Euro aufweist, ergibt sich ein unerwartet hoher Überschuss von 12,08 Mio. Euro. Das Ergebnis je Aktie beläuft sich auf 0,93 Euro. Hier lagen wir mit unseren Schätzungen doch ein gutes Stück drunter. Erstmals nennt CEO Jürgen Bauer auch konkrete Zahlen zum Ausblick, nachdem bislang nur von einer „weiterhin positiven Entwicklung“ die Rede war. Demnach stellt Bauer für 2019 Umsätze von mehr als 110 Mio. Euro sowie ein EBITDA von mindestens 80 Mio. Euro in Aussicht. Diese Zahlen decken sich freilich weitgehend mit den bisherigen Schätzungen der Analysten.

Umso gespannter sind wir, wie CEO Jürgen Bauer die Lage einschätzt. Immerhin sind wir mit ihm auf der von GBC organisierten MKK Münchner Kapitalmarkt Konferenz verabredet. Am 7. Mai präsentiert er zudem ab 14.30 Uhr auf der MKK. Angesichts der zuletzt so rasanten Kursentwicklung müsste der Vortrag eigentlich gut besucht sein. Spannend wird es auch deshalb, weil der im Prime Standard gelistete Titel die bisherigen Kursziele der Analysten nun erreicht hat. Doch wer Jürgen Bauer kennt, der weiß, dass er bestimmt noch einige Überraschungen parat hat. Vorerst bleiben wir daher – selbst auf dem aktuelle deutlich erhöhten Niveau – bei unserer positiven Einschätzung. Beinahe überflüssig zu erwähnen: Eine Dividende zahlt Aves One nicht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A16811 | DE000A168114 | AG | 187,42 Mio € | 28.11.2016 | - | |

* * *

© boersengefluester.de | Redaktion

Auf mehr als 620 Mio. Euro türmt sich mittlerweile der Börsenwert von Mensch und Maschine – so viel wie nie zuvor. Dass der Aktienkurs des Softwareanbieters momentan so gefragt ist, hat allerdings auch triftige Gründe: So hat das in Wessling (südöstlich von München) gelegene Unternehmen nach den starken Jahreszahlen 2018 jetzt in Form des Berichts zum ersten Quartal 2019 erneut ein Ausrufezeichen gesetzt. Die angepeilten Jahresziele mit Erlösen zwischen 215 und 220 Mio. Euro sowie einem EBIT in einer Bandbreite von 24 bis 26 Mio. Euro bezeichnet die Gesellschaft durch den guten Jahresstart mittlerweile als „komfortabel unterlegt“. Im Interview mit boersengefluester.de verrät CEO Adi Drotleff, warum es derzeit so rund läuft, welche Bereiche künftig noch mehr an Bedeutung gewinnen werden, wie es mit dem Ausblick aussieht und warum er beim Thema Dividende komplett entspannt ist. Außerdem äußert er sich zu einem möglichen Upgrade aus dem Frankfurter Scale bzw. Münchner m:access in den Prime Standard.

...

...

Mensch und Maschine

Kurs: 38,85

© boersengefluester.de | Redaktion

Großer Spezialwerte-Auflauf in München: Fast 4 Mrd. Euro Börsenwert – verteilt auf 43 Unternehmen – haben sich für den 7. und 8. Mai zur MKK (Münchner Kapitalmarkt Konferenz) im The Charles Hotel angesagt. Für Small- und Mid Cap-Investoren, Analysten und die Finanzpresse ist die von dem Augsburger Analysehaus GBC organisierte MKK der perfekte Ort, um bestehende Kontakte zu vertiefen, sich mit neuen Unternehmen vertraut zu machen – oder sich einfach nur ein Update abzuholen. Zwar lässt sich vorher nie genau sagen, welche Präsentationen nun wirklich am spannendsten werden. Boersengefluester.de ist aber ziemlich sicher, dass insbesondere die Vorträge von Blue Cap, DEAG Deutsche Entertainment, Einhell Germany und Funkwerk überdurchschnittlich gut besucht sein werden. Garant für eine kurzweilige Präsentation ist nach Auffassung von boersengefluester.de aber auch eine, den meisten Teilnehmern vermutlich noch gar nicht so bekannte Gesellschaft: die Deutsche Familienversicherung – kurz DFV. Jedenfalls haben wir CEO Stefan Knoll bei seinen Auftritten in Frankfurt als jemanden kennengelernt, der Klartext redet und nicht einfach nur eine Power-Point-Präsentation herunterspult.

Gespannt sind wir auch auf die Resonanz zu dem kurzfristig noch ins Programm genommenen IPO-Kandidaten Frequentis mit Sitz in Wien. Im 1-on-1 vor wenigen Tagen mit boersengefluester.de hat CEO Norbert Haslacher jedenfalls eine überzeugende Investmentstory rund um das Thema Kommunikation in kritischen Bereichen, wie etwa dem Flugverkehr, vorgelegt. Für überdurchschnittlich viel Aufmerksamkeit dürften darüber hinaus die Unternehmen sorgen, bei denen die Aktionäre zuletzt schmerzhafte Kursverluste haben hinnehmen müssen: Dementsprechend lebhaft sollte es bei den Slots von Vectron Systems, Baumot oder auch der STS Group zugehen. Mal schauen, ob hier die Stimmung ins Positive dreht.

[sws_yellow_box box_size="610"]Tipp von boersengefluester.de: Die aktuelle Programm der MKK können Sie HIER herunterladen.[/sws_yellow_box]

Boersengefluester.de wird an beiden Konferenztagen von früh bis spät vor Ort sein und anschließend über die Highlights von der MKK berichten. Unser Augenmerk richten wir diesmal besonders auf Unternehmen, die wir noch nicht so häufig präsentieren gesehen haben. Ansonsten schauen wir uns natürlich auch „BGFL-Klassiker“ wie Deutsche Grundstücksauktionen, Aves One, SMT Scharf oder GK Software an. Und: Mindestens ebenso ergiebig, wie die offiziellen Präsentationen und Einzelgespräche, ist in der Regel auch der Small Talk und das Getuschel mit den anderen Konferenzteilnehmern. So gesehen ist die von GBC organisierte MKK der ideale Ort fürs Netzwerken.

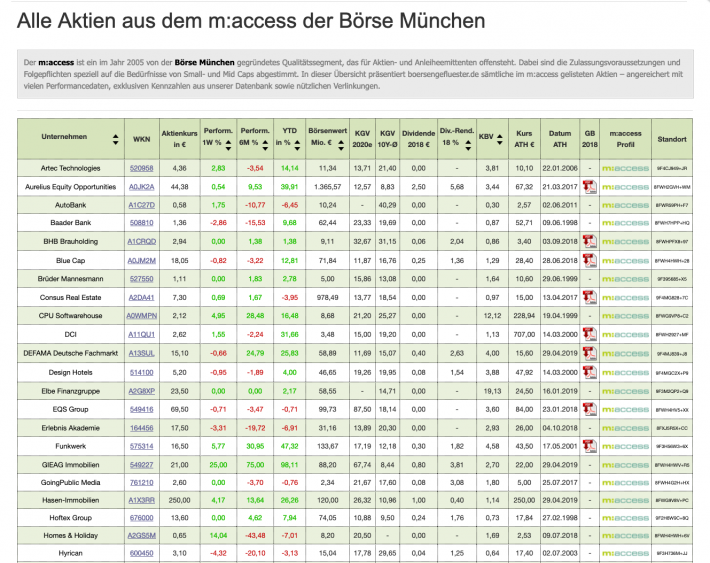

Eingebettet in die MKK ist regelmäßig eine m:access-Analystenkonferenz. Aus dem Spezialsegment der Börse München präsentieren sich diesmal Going Public Media, mwb fairtrade Wertpapierhandelsbank, der Kunsthändler Weng Fine Art, Funkwerk, Stern Immobilien und artec Technologies. Und da boersengefluester.de bereits vor einiger Zeit eine viel geklickte Übersicht für den Scale – salopp gesagt dem Frankfurter Pendant zum m:access – entwickelt hat, haben wir uns anlässlich der MKK etwas Vergleichbares für den m:access ausgedacht: Dafür haben wir in den vergangenen Wochen viel Zeit und Mühen investiert, und die Stamm- und Bilanzdaten für alle m:access-Companys zusammengetragen, die wir zuvor noch nicht in unserer Datenbank hatten.

Nun sind wir komplett und haben daher eine sehr smarte Übersicht mit allen 60 Aktien aus dem m:access – inklusive nützlicher Verlinkungen zur Börse München, dem direkten Kartenausschnitt des Firmensitzes, Geschäftsberichts-Download, aussagekräftigen Bewertungskennzahlen und Performancedaten – entwickelt. Natürlich alles sortierbar, so wie es sich für eine interaktive Übersicht von boersengefluester.de gehört. Sollten Sie unbedingt einmal anschauen, was die Börse München so alles parat hat: Von bekannten Firmen wie der Beteiligungsgesellschaft Aurelius, dem Gewerbeimmobilienspezialisten VIB Vermögen oder Mensch und Maschine Software bis hin zu Spezialitäten wie Nebelhornbahn, der auf Freizeitparks spezialisierten Erlebnis Akademie, der Merkur Bank oder auch der Kulmbacher Brauerei.

Gespannt sind wir auch auf die Resonanz zu dem kurzfristig noch ins Programm genommenen IPO-Kandidaten Frequentis mit Sitz in Wien. Im 1-on-1 vor wenigen Tagen mit boersengefluester.de hat CEO Norbert Haslacher jedenfalls eine überzeugende Investmentstory rund um das Thema Kommunikation in kritischen Bereichen, wie etwa dem Flugverkehr, vorgelegt. Für überdurchschnittlich viel Aufmerksamkeit dürften darüber hinaus die Unternehmen sorgen, bei denen die Aktionäre zuletzt schmerzhafte Kursverluste haben hinnehmen müssen: Dementsprechend lebhaft sollte es bei den Slots von Vectron Systems, Baumot oder auch der STS Group zugehen. Mal schauen, ob hier die Stimmung ins Positive dreht.

[sws_yellow_box box_size="610"]Tipp von boersengefluester.de: Die aktuelle Programm der MKK können Sie HIER herunterladen.[/sws_yellow_box]

Boersengefluester.de wird an beiden Konferenztagen von früh bis spät vor Ort sein und anschließend über die Highlights von der MKK berichten. Unser Augenmerk richten wir diesmal besonders auf Unternehmen, die wir noch nicht so häufig präsentieren gesehen haben. Ansonsten schauen wir uns natürlich auch „BGFL-Klassiker“ wie Deutsche Grundstücksauktionen, Aves One, SMT Scharf oder GK Software an. Und: Mindestens ebenso ergiebig, wie die offiziellen Präsentationen und Einzelgespräche, ist in der Regel auch der Small Talk und das Getuschel mit den anderen Konferenzteilnehmern. So gesehen ist die von GBC organisierte MKK der ideale Ort fürs Netzwerken.

Eingebettet in die MKK ist regelmäßig eine m:access-Analystenkonferenz. Aus dem Spezialsegment der Börse München präsentieren sich diesmal Going Public Media, mwb fairtrade Wertpapierhandelsbank, der Kunsthändler Weng Fine Art, Funkwerk, Stern Immobilien und artec Technologies. Und da boersengefluester.de bereits vor einiger Zeit eine viel geklickte Übersicht für den Scale – salopp gesagt dem Frankfurter Pendant zum m:access – entwickelt hat, haben wir uns anlässlich der MKK etwas Vergleichbares für den m:access ausgedacht: Dafür haben wir in den vergangenen Wochen viel Zeit und Mühen investiert, und die Stamm- und Bilanzdaten für alle m:access-Companys zusammengetragen, die wir zuvor noch nicht in unserer Datenbank hatten.

Nun sind wir komplett und haben daher eine sehr smarte Übersicht mit allen 60 Aktien aus dem m:access – inklusive nützlicher Verlinkungen zur Börse München, dem direkten Kartenausschnitt des Firmensitzes, Geschäftsberichts-Download, aussagekräftigen Bewertungskennzahlen und Performancedaten – entwickelt. Natürlich alles sortierbar, so wie es sich für eine interaktive Übersicht von boersengefluester.de gehört. Sollten Sie unbedingt einmal anschauen, was die Börse München so alles parat hat: Von bekannten Firmen wie der Beteiligungsgesellschaft Aurelius, dem Gewerbeimmobilienspezialisten VIB Vermögen oder Mensch und Maschine Software bis hin zu Spezialitäten wie Nebelhornbahn, der auf Freizeitparks spezialisierten Erlebnis Akademie, der Merkur Bank oder auch der Kulmbacher Brauerei.

...

...

Blue Cap

Kurs: 17,70

...

...

© boersengefluester.de | Redaktion

Mal abgesehen von einigen Spezialsituationen wie Deutsche Real Estate oder GIEG Immobilien: Der Aktienkurs von DEFAMA Deutsche Fachmarkt bewegt sich mit einem Plus seit Jahresbeginn von 28 Prozent seit Jahresbeginn nicht nur im oberen Viertel der heimischen Titel aus dem Bereich Gewerbe-Immobilien, sondern liegt performancemäßig auch nahezu auf Augenhöhe mit dem Anteilschein der Deutsche Konsum REIT. So gesehen läuft es zurzeit ziemlich rund für die Aktionäre des auf Einzelhandelsobjekte ausgerichteten Unternehmens. Auch wenn die Ansprüche der Investoren mit steigendem Aktienkurs ebenfalls mitwachsen, lässt sich Vorstand Matthias Schrade nicht aus der Ruhe bringen: „Es kann nicht genug betont werden, dass das Wachstum kein Selbstläufer ist. Jedem Zukauf gehen oft monate- oder sogar jahrelange Bemühungen voraus.“ Zudem haben die Berliner ihre strikten Ankaufsparameter nicht aufgeweicht. Lediglich der nun für 2020 avisierte Umbau des Einkaufscenters in Radeberg sprengt die üblichen Größenordnungen von DEFAMA.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 605 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Foto: Clipdealer

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-margin %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-margin %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Net profit1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Net-margin %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Earnings per share8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividend per share8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de and company details

Ansonsten bestätigt in dem jetzt vorgelegten Geschäftsbericht 2018 die bereits Ende Februar präsentierten Eckdaten zu Umsatz und Ergebnis. Keine Neuigkeit ist auch, dass die Dividende für 2018 von 0,34 auf 0,40 Euro heraufgesetzt werden soll. Die Hauptversammlung findet am 20. Juni 2019 in Berlin statt – ansonsten stehen keine besonders aufregenden Tagesordnungspunkte auf der Agenda. Bezogen auf den aktuellen Kurs von 15,40 Euro, kommt die DEFAMA-Aktie auf eine Rendite von 2,6 Prozent. Freilich gibt es eine Menge Titel im Immobilienbereich mit höherer Dividendenrendite, in der engeren Peer Group hat DEFAMA damit jedoch sogar die Nase vorn. Ansonsten bekräftigt Vorstand Schrade seine Prognose für das laufende Jahr, wonach der Immobilien-Cashflow Funds From Operation (FFO) von zuletzt 3,65 auf 4,40 Mio. Euro steigen soll. Der annualisierte FFO soll bis Jahresende sogar auf Untergrenze 5 Mio. Euro klettern. Demnach würde DEFAMA derzeit– genau wie die Aktie der Deutschen Konsum REIT – etwa mit dem 12fachen der FFO-Run-Rate für 2019 an der Börse gehandelt.

Da boersengefluester.de davon ausgeht, dass das Team um Matthias Schrade weiterhin verlässlich liefern wird, gehen wir davon aus, dass die Aktie noch eine Weile auf Nordkurs bleiben wird und schon bald ein neues All-Time-High erreicht. Allerdings: Das jüngste Kursziel von 17,70 Euro der Warburg Research-Analysten rückt allmählich näher. Zu hoch sollten Anleger ihre Erwartungshaltung also auch bei DEFAMA nicht hängen.

DEFAMA Deutsche Fachmarkt

Kurs: 27,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A13SUL | DE000A13SUL5 | AG | 132,48 Mio € | 13.07.2016 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio € | 16.12.2015 | Halten | |

* * *

© boersengefluester.de | Redaktion

Auch wenn sich der Aktienkurs 2019 ein gutes Stück erholt hat und es demnächst Dividende gibt: Noch immer hängt die Notiz von Daimler signifikant unter dem Vorjahreshoch von deutlich mehr als 70 Euro. Unwohl ist den meisten Investoren aber wohl nicht nur beim reinen Blick auf den Chart des DAX-Konzerns. Schließlich vergeht kaum ein Tag, an dem keine neuen Details über die Abgastricks mit Diesel-Fahrzeugen ans Tageslicht kommen. Aus dem VW-Skandal ist längst eine handfester Branchenskandal geworden, der sich auch auf andere Hersteller wie BMW und Mercedes ausgeweitet hat. Indirekt erfasst wurden von der „Diesel-Problematik“ zudem die Aktienkurse nahezu aller Automobilzulieferer. Kein Wunder: Einerseits haben die großen Hersteller wichtige Entwicklungsaufträge verschoben oder gar storniert. Darüber hinaus steht der gesamte Sektor vor gewaltigen Umwälzungen durch die Elektromobilität – letztlich auch eine Konsequenz aus den Dieselschummeleien. Boersengefluester.de sprach mit Roland Klaus, dem Gründer der Interessengemeinschaft Widerruf (www.widerruf.info), über die Möglichkeiten für Daimler-Aktionäre, sich juristisch zu wehren.

...

© boersengefluester.de | Redaktion

Und das mitten im heißen IPO-Trubel: Ausgedehnte 1,5 Stunden Zeit hat sich der Frequentis-Vorstandsvorsitzende Norbert Haslacher Zeit genommen, um boersengefluester.de das Geschäftsmodell des in Wien ansässigen Anbieters von Systemen zur Sprachsteuerung im Flugverkehr und anderen sicherheitsrelevanten Bereichen wie Polizei, Feuerwehr oder auch der Bahn in allen Details vorzustellen. Wären wir in unserem Leben einmal Fluglotsen gewesen, wäre das Gespräch vermutlich deutlich kürzer gewesen, schließlich ist Frequentis Weltmarktführer und verfügt über eine Kundenliste, die es in sich hat: DFS Deutsche Flugsicherung, Bundeswehr, US Navy, Nasa oder auch die London Metropolitan Police sind nur einige prominente Namen. Dabei erzielten die Wiener im vergangenen Jahr Erlöse von knapp 286 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von 15,6 Mio. Euro. Die operative Marge bewegt sich einigermaßen konstant oberhalb von fünf Prozent.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 605 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Der nun geplante Börsengang in Form eines Duallistings im Frankfurter General Standard und dem Wiener Prime Market soll Frequentis derweil auf die nächste Stufe hieven und die bislang von dem vor einem Jahr in den Aufsichtsrat gewechselten Johannes Bardach dominierte Gesellschaft auf eine breitere Eigentümerstruktur bewegen. Zu diesem Zweck wird das gegenwärtig 12.000.000 Aktien umfassende Kapital um bis zu 1.200.000 Stücke zu einem Preis von jeweils 18 bis 21 Euro erhöht. Außerdem trennt sich Bardach – inklusive Mehrzuteilungsoption – von bis zu 1.500.000 Aktien. Rund 900.000 Papiere wurden bereits vorab bei Investoren platziert, so dass am Ende ein Streubesitz von etwa 30 Prozent herauskommen würde. Gleichzeitig fließen der Gesellschaft aus dem IPO brutto zwischen 21,6 und 25,2 Mio. Euro zu. Das hört sich für ein Unternehmen von der Größenordnung Frequentis zunächst einmal nicht übermäßig viel an, allerdings sieht die Bilanz der Wiener mit einer Eigenkapitalquote von gut 43 Prozent und einem Netto-Finanzguthaben von mehr als 55 Mio. Euro schon jetzt sehr komfortabel aus. „Der Emissionserlös dient zur Finanzierung des weiteren Wachstums. Außerdem wollen wir damit unsere finanzielle Unabhängigkeit langfristig sichern“, sagt CEO Haslacher.

In einem Atemzug verweist er außerdem darauf, dass gerade den Kunden aus dem behördlichen Bereich eine robuste Bilanz wichtig ist. Damit bestätigt der Manager das, was auch andere notierte Unternehmen mit einem starken Anteil an behördlichen Kunden – wir denken zum Beispiel an secunet Security Networks oder Fabasoft – auf Investorenkonferenzen immer wieder betonen. Gleichzeitig macht Haslacher keinen Hehl daraus, dass punktuelle Übernahmen durchaus ein Thema für Frequentis sind. Insgesamt klingt das nach einer ziemlich runden Story, die auch bewertungstechnisch nicht ausgereizt ist. Auf Basis der mittleren Preisspanne käme die Gesellschaft auf einen Börsenwert von gut 257 Mio. Euro – abzüglich der Netto-Liquidität reduziert sich der Unternehmenswert auf etwa 180 Mio. Euro. Das wiederum entspricht weniger als dem Achtfachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA). Für ein Unternehmen mit einer derart langen Historie und guten Marktstellung ist das wohl nicht zu hoch.

In einem Atemzug verweist er außerdem darauf, dass gerade den Kunden aus dem behördlichen Bereich eine robuste Bilanz wichtig ist. Damit bestätigt der Manager das, was auch andere notierte Unternehmen mit einem starken Anteil an behördlichen Kunden – wir denken zum Beispiel an secunet Security Networks oder Fabasoft – auf Investorenkonferenzen immer wieder betonen. Gleichzeitig macht Haslacher keinen Hehl daraus, dass punktuelle Übernahmen durchaus ein Thema für Frequentis sind. Insgesamt klingt das nach einer ziemlich runden Story, die auch bewertungstechnisch nicht ausgereizt ist. Auf Basis der mittleren Preisspanne käme die Gesellschaft auf einen Börsenwert von gut 257 Mio. Euro – abzüglich der Netto-Liquidität reduziert sich der Unternehmenswert auf etwa 180 Mio. Euro. Das wiederum entspricht weniger als dem Achtfachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA). Für ein Unternehmen mit einer derart langen Historie und guten Marktstellung ist das wohl nicht zu hoch.

...

Frequentis

Kurs: 72,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 299,37 | 333,53 | 385,97 | 427,49 | 480,31 | 580,00 | 615,00 | |

| EBITDA1,2 | 41,92 | 46,51 | 45,63 | 44,17 | 54,13 | 58,00 | 0,00 | |

| EBITDA-margin %3 | 14,00 | 13,95 | 11,82 | 10,33 | 11,27 | 10,00 | 0,00 | |

| EBIT1,4 | 26,81 | 28,97 | 24,99 | 26,65 | 32,10 | 47,00 | 43,00 | |

| EBIT-margin %5 | 8,96 | 8,69 | 6,48 | 6,23 | 6,68 | 8,10 | 6,99 | |

| Net profit1 | -3,39 | 20,77 | 18,88 | 19,98 | 23,54 | 26,10 | 0,00 | |

| Net-margin %6 | -1,13 | 6,23 | 4,89 | 4,67 | 4,90 | 4,50 | 0,00 | |

| Cashflow1,7 | 54,75 | 48,75 | 14,22 | 25,66 | 22,05 | 24,80 | 0,00 | |

| Earnings per share8 | -0,30 | 1,50 | 1,41 | 1,38 | 1,65 | 1,96 | 2,25 | |

| Dividend per share8 | 0,15 | 0,20 | 0,22 | 0,24 | 0,27 | 0,30 | 0,33 | |

Quelle: boersengefluester.de and company details

Dabei bewegt sich Frequentis auf einer Schwelle zwischen Hard- und Software-Company. Direkte Vergleichsunternehmen sind eher nicht auf dem heimischen Kurszettel zu finden, wenn man einmal von der ungleich kleineren CeoTronics aus Rödermark nahe des Frankfurter Flughafens absieht. Nur sehr bedingt als Peer-Group taugt auf der anderen Seite ein Luftfahrtgigant wie Airbus, selbst wenn der MDAX-Konzern nicht nur Flugzeuge baut. Sei es drum: Für boersengefluester.de bietet Frequentis eine gesunde Mischung aus Wachstum und verlässlichem Value. Für schnelle Trader ist der Titel dagegen wohl weniger geeignet, zumal auch Vorstand Norbert Haslacher betont: „Wir denken bei unserem Geschäft in Zyklen von 10 bis 15 Jahren.“ Angeführt wird die Emission von der BankM und der Commerzbank. Die Angebotsfrist läuft voraussichtlich noch bis zum 8. Mai 2019. Privatanleger können über ihre Depotbanken Zeichnungsaufträge einreichen. Die BankM nimmt die Zeichnungsaufträge dann unter der Fax-Nummer +49 69 7191 838 50 entgegen. Den Wertpapierprospekt können Sie von boersengefluester.de aus direkt unter diesem LINK herunterladen. Wir nehmen den Titel auf jeden Fall in unsere Datenbank auf und raten zum Einstieg.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Frequentis | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2PHG5 | ATFREQUENT09 | AG | 998,66 Mio € | 14.05.2019 | Halten | |

* * *

© boersengefluester.de | Redaktion

Keine Sorge: Wir wollen hier nicht noch einmal die kompletten Jahreszahlen 2018 von mVISE aufwärmen. Die wesentlichen Eckdaten hatte das auf digitale Transformation und Integration spezialisierte IT-Unternehmen schließlich bereits im März – siehe dazu unseren Artikel HIER – vorgelegt. Die Quintessenz lautete damals etwa so: Die eigenen Prognosen weitgehend erfüllt hat, dafür aber zu einem gewissen Grad in die Trickkiste gegriffen. Offiziell weisen die Düsseldorfer für 2018 Erlöse von 22,53 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von 1,31 Mio. Euro aus – was einer operativen Rendite von rund 5,8 Prozent entspricht. Avisiert hatte mVISE zum Halbjahr eigentlich Umsätze von 25 Mio. Euro sowie eine EBIT-Marge von „knapp“ 7,0 bis 9,0 Prozent. Die Lücke erklärt sich im Wesentlichen durch den Ende Juli 2018 erfolgten Verkauf der Softwaretochter Just Intelligence. So fehlten dem mVISE-Konzern in der zweiten Jahreshälfte 2018 die anteiligen Erlöse von Just Intelligence, zusätzlich drückte noch der aus der Transaktion entstandene Buchverlust von etwa 0,5 Mio. Euro auf das Zahlenwerk.

[sws_yellow_box box_size="640"]Tipp: Alle Scale-Aktien auf einen Blick – mit wichtigen Terminen und Geschäftsberichts-Downloads[/sws_yellow_box]

Korrigiert um diese Effekte, weist das im Börsensegment Scale gelistete Unternehmen für 2018 ein EBIT von 1,79 Mio. Euro aus – entsprechend einer adjustierten EBIT-Rendite von etwas mehr als 7,9 Prozent. Und auf genau diese Zahl bezieht sich mVISE nun, wenn im Geschäftsbericht davon die Rede ist, dass gesteckte Ziel für EBIT-Marge erreicht wurde. Zudem weist die Gesellschaft darauf hin, dass sie nochmals kräftig in die Weiterentwicklung der beiden Produkte elastic.io und SaleSphere investiert hat. Nicht zuletzt fiel außerdem der Erwerb von Teilen der ebenfalls börsennotierten SHS Viveon in die Berichtsperiode. Per saldo stuft mVISE die erzielten Resultate damit als „sehr zufriedenstellend“ ein. Nicht unter den Tisch gekehrt werden sollte nach Auffassung von boersengefluester.de allerdings auch, dass das Betriebsergebnis signifikant von den um 883.000 Euro auf 1,08 Mio. Euro gestiegenen sonstigen betrieblichen Erträgen profitierte. Die beiden größten Brocken hierin sind Erträge aus der Auflösung von Rückstellungen für Earn out-Zahlungen an SHS Viveon und Rückstellungen für fertige Beratungsprojekte (403.000 Euro) sowie Erträge aus Förderungszuschüssen (343.000 Euro).

Nach dann doch so viel Blick durch den Rückspiegel, nun aber die Augen nach vorn. Und da gibt es durchaus vielversprechende Entwicklungen zu beobachten: Für das wichtigste Produkt von mVISE, die Integrationsplattform elastic.io, rechnet das Management für 2019 und 2020 mit einer jährlichen Verdopplung der Umsätze – ausgehend von zuletzt knapp 2,15 Mio. Euro. Eine wesentliche Stütze dabei sind vermutlich die Vertriebskooperationen mit Unternehmen wie etwa Deutsche Telekom oder Magic Software, die die iPaaS-Lösung von elastic.io, die einen funktionierenden Datenaustausch zwischen verschiedenen Softwareanwendungen, Datenbanken oder auch IT-Systemen ermöglicht, als White Label in ihrem Portfolio führen. Deutlich niedriger ist die Basis freilich noch bei dem Vertriebsprodukt Salesphere, was 2018 gerade einmal 200.000 Euro zum Umsatz beisteuerte. Hier hat die „Weiterentwicklung zu einer zukunftsträchtigen Software mehr Zeit benötigt, als ursprünglich geplant“, räumt mVISE ein.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 605 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Es gibt also noch einiges zu tun, zumal der Forcierung des Produktgeschäfts schlagende Bedeutung für die Erreichung der langfristigen Ergebnisziele zukommt. Allein mit dem herkömmlichen Beratungsgeschäft wird mVISE nämlich nicht in die bis 2020 avisierte EBIT-Marge von (bereinigt) 12 bis 15 Prozent kommen – bei Konzernerlösen in einer Bandbreite zwischen 33 und 35 Mio. Euro. „Die Steigerung der Margen steht bei uns nun absolut im Vordergrund. Um dieses Ziel zu erreichen, streben wir in den nächsten Monaten eine zunehmend engere Verzahnung unserer Beratungseinheiten mit unseren cloudbasierten Integrationsprodukten an“, sagt Vorstand Manfred Götz. Aus Investorensicht bleibt das Produktgeschäft um elastic.io damit der entscheidende Trigger für die künftige Entwicklung der mVISE-Aktie. Mit knapp 33 Mio. Euro ist die Marktkapitalisierung alles andere als üppig – insbesondere, wenn man bedenkt, welche Summen im Frühjahr 2018 Salesforce mit der Übernahme von Mulesoft bewegt hat. Zudem hat sich auch die Darmstädter Software AG Ende September mit dem Kauf des amerikanischen iPaaS-Anbieters Built.io massiv in dem Bereich engagiert.

Die Analysten von SMC Research siedeln das Kursziel für den Anteilschein von mVISE momentan bei 7,10 Euro an, also um 85 Prozent oberhalb der aktuellen Notiz. Überflüssig zu erwähnen, dass eine derartige Renditechance eben auch mit entsprechenden Risiken verbunden ist. Grundsätzlich macht mVISE aber stets einen guten Eindruck auf boersengefluester.de. Entsprechend gespannt sind wir auch auf die nächstes Präsentationen von Vorstand Götz – etwa Mitte Mai auf der Frühjahrskonferenz in Frankfurt.

Foto:

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen mVISE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]

...

© boersengefluester.de | Redaktion

WireCard war Nummer 29 – am 30. April folgt noch Linde plc: Dann haben alle 30 DAX-Unternehmen ihren Geschäftsbericht für 2018 veröffentlicht – mit fließendem Übergang zur Berichterstattung für das erste Quartal 2019. Auf boersengefluester....

© boersengefluester.de | Redaktion

Momentan geht bei der Aktie von 7C Solarparken geradezu die Post ab – zumindest gemessen an den normalen Kursbewegungen des Betreibers von Solarparks. So liegt es schon ein paar Jahre zurück, dass die Notiz von 7C innerhalb von vier Monaten um rund 20 Prozent an Wert gewonnen hat. Das wiederum macht den Anteilschein längst nicht zu einer langweiligen Aktie. Im Gegenteil: Wer eine Kombination aus gut planbarem Wachstum, überschaubaren Kursschwankungen und einer ansprechenden – dazu auch noch steuerfreien – Dividende sucht, liegt bei 7C Solarparken genau richtig. Dabei kommuniziert CEO Steven De Proost erfreulich geerdet und löst seine Prognosen regelmäßig ein. So weist er im frisch vorgelegten Geschäftsbericht auch unmissverständlich darauf hin, dass das für 2018 ausgewiesene Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 35,08 Mio. Euro zwar über der jüngsten Vorschau von rund 33 Mio. Euro liegt – aber eben auch durch die Verschiebung von Zins- und Steuerzahlungen sowie das ungewöhnlich sonnige Wetter in Deutschland per saldo um etwas mehr als 3 Mio. Euro angeschoben wurde.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 605 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]