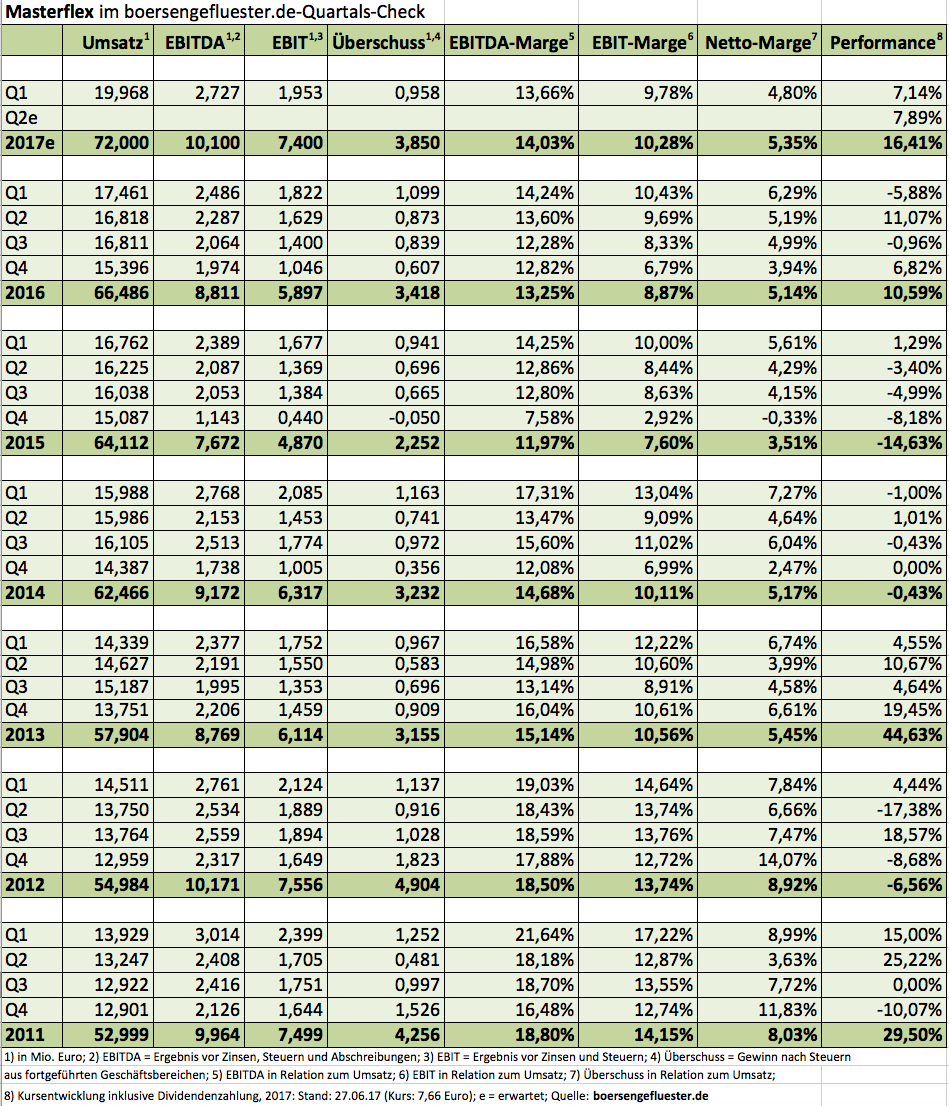

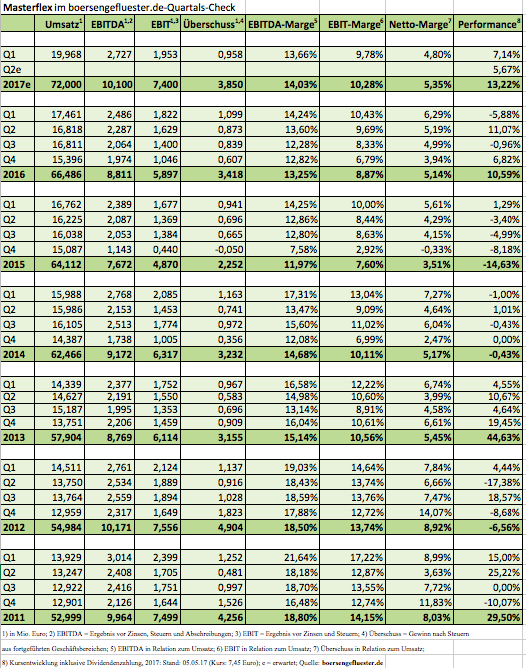

Zu den Börsenlieblingen zählte

Masterflex in den vergangenen drei Jahren nicht unbedingt. Dafür hat der Hersteller von Hochleistungsschläuchen und Verbindungssystemen einfach zu häufig die Erwartungen verfehlt. Umso bemerkenswerter ist die zuletzt starke Performance der

Gelsenkirchner auf dem Finanzparkett. Immerhin nähert sich der Small Cap mit einigem Tempo dem von den Analysten der

DZ Bank genannten Kursziel von 7,00 Euro. Und beim aktuellen Kurs von 6,60 Euro ist selbst das von

SMC Research als fair genannte Niveau von 7,50 Euro nicht mehr so super weit entfernt. Ist der Titel damit nun wirklich bald ausgereizt? Gegenwärtig beträgt die Marktkapitalisierung rund 58,5 Mio. Euro. Inklusive der Netto-Finanzverbindlichkeiten von 18,8 Mio. Euro erhöht sich der Unternehmenswert (Enterprise Value) auf knapp 77,4 Mio. Euro. Rein operativ läuft es bei Masterflex momentan richtig gut, wäre da nicht ein Urteil des Oberlandesgerichts Düsseldorf, das die Gesellschaft zur Zahlung von 0,9 Mio. Euro plus Zinsen an eine Investorengruppe verpflichtet.

Hintergrund: Masterflex hatte 2011 ihre 51-prozentige Beteiligung an der Berliner

Clean Air Bike (CAB) und ihren 100-Prozent-Anteil an

Velo Drive aus Herten veräußert und damit ihre Aktivitäten im Geschäftsfeld Mobility (Brennstoffzellen, Leichtfahrzeuge etc.) beendet. Der Käufer der beiden Gesellschaften verklagten Masterflex später dann auf die Rückabwicklung Geschäfts. Erstinstanzlich wurde diese Forderung noch abgewiesen, doch das OLG kippte die Entscheidung. Inzwischen hat Masterflex zwar Rechtsmittel eingelegt. In den Zahlen wirkt sich diese unerwartete Belastung jedoch entsprechend aus und drückte das Konzernergebnis zum Halbjahr 2016 um knapp zehn Prozent auf 1,43 Mio. Euro. Für 2017 und 2018 ist dann allerdings mit entsprechend höheren Gewinnen zu rechnen. Auf EBIT-Ebene kalkuliert SMC für das kommende Jahr etwa mit einem Betriebsergebnis von 7,6 Mio. Euro.

Demnach würde die

Masterflex-Aktie etwa mit dem Zehnfachen des operativen Gewinns für das kommende Jahr gehandelt – inklusive Berücksichtigung der Finanzierungseite. Gegen diese Größenordnung lässt sich wohl kaum etwas sagen. Und auch das Kurs-Buchwert-Verhältnis (KBV) von knapp 2,2 ist voll im grünen Bereich. Charttechnisch interessant wird es freilich im Bereich zwischen 7,00 und 7,50 Euro. Hier hatte sich die Notiz in der Vergangenheit regelmäßig die Zähne ausgebissen. Dementsprechend positiv wäre es, wenn die Notiz diese Widerstandszone in den kommenden Monaten mit Elan überwinden würde. Zunächst einmal sollten sich Anleger aber den 14. November im Kalender anstreichen. Dann stehen nämlich die Zahlen für das dritte Quartal an.

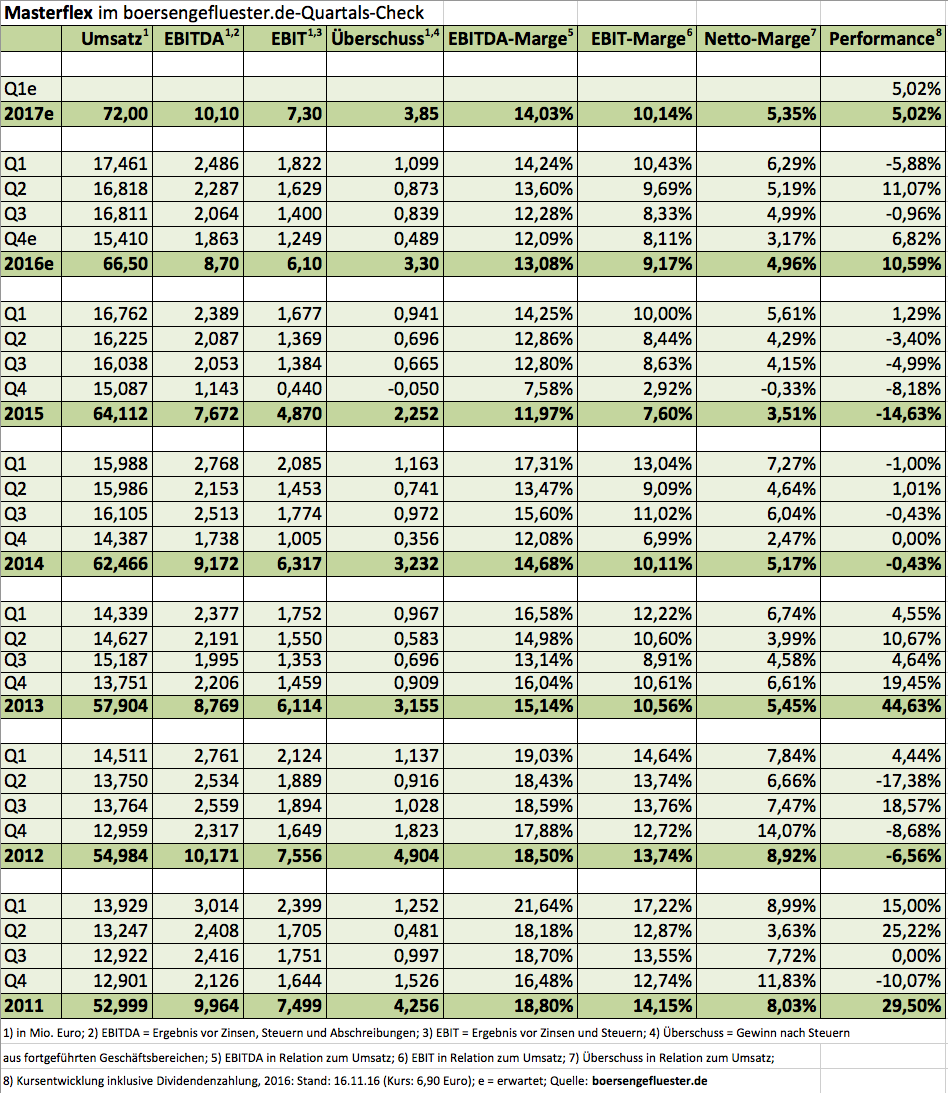

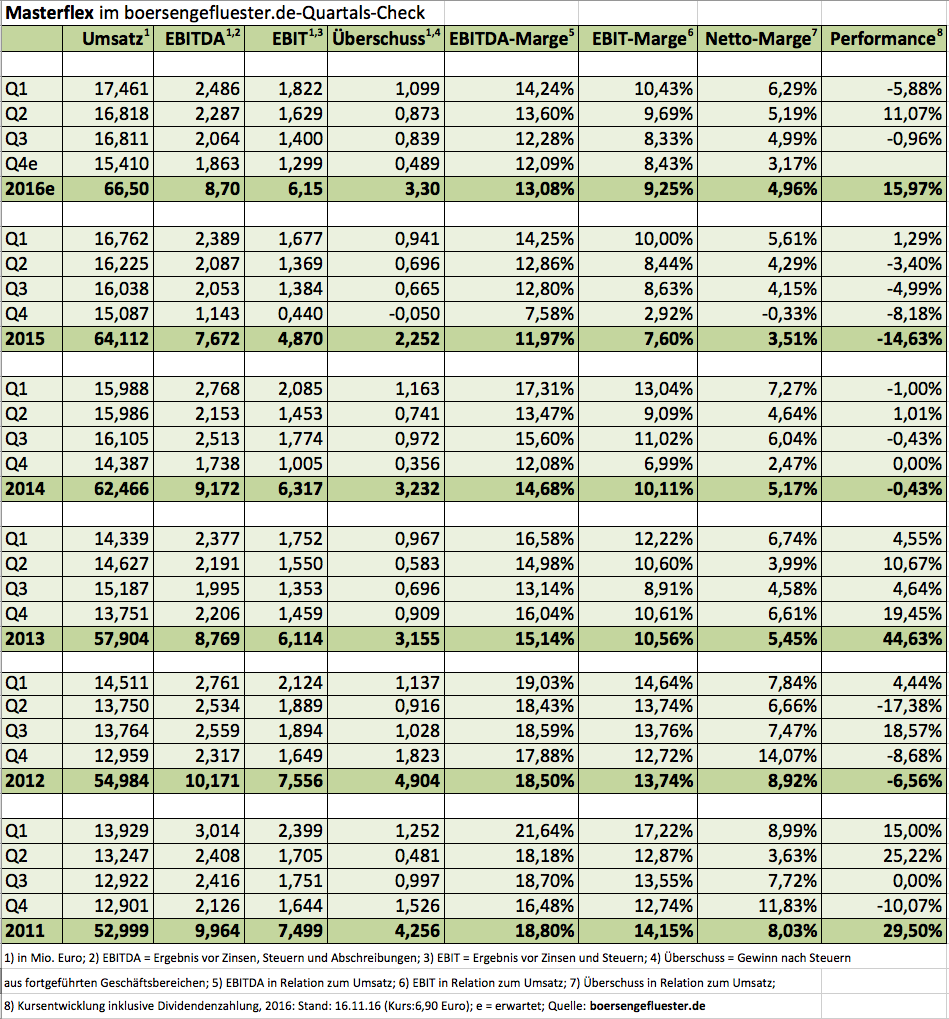

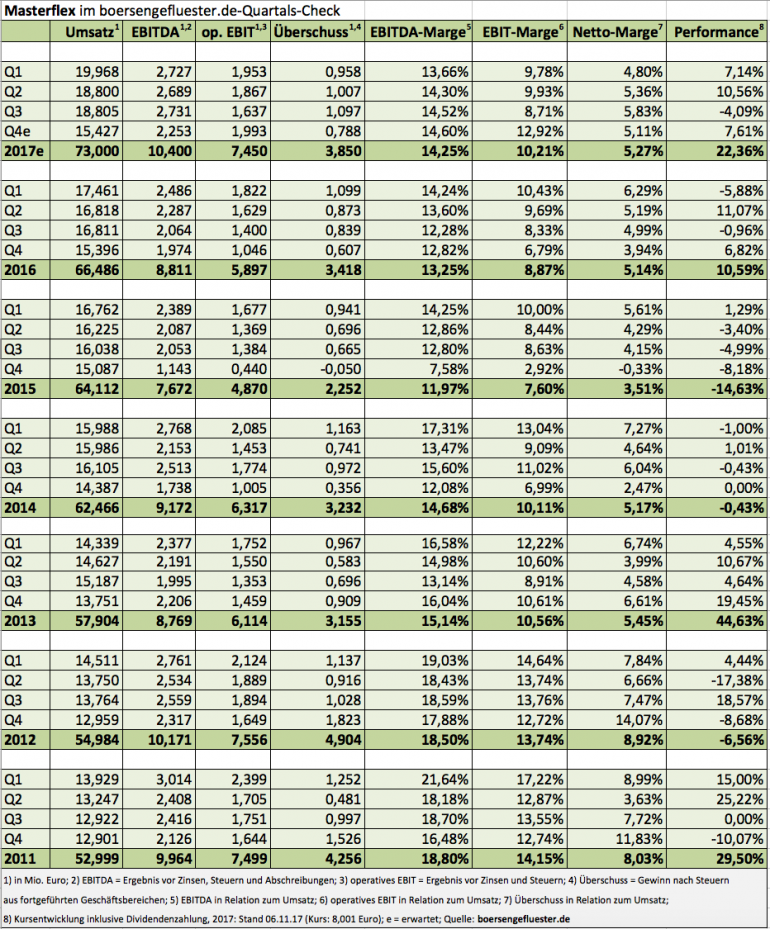

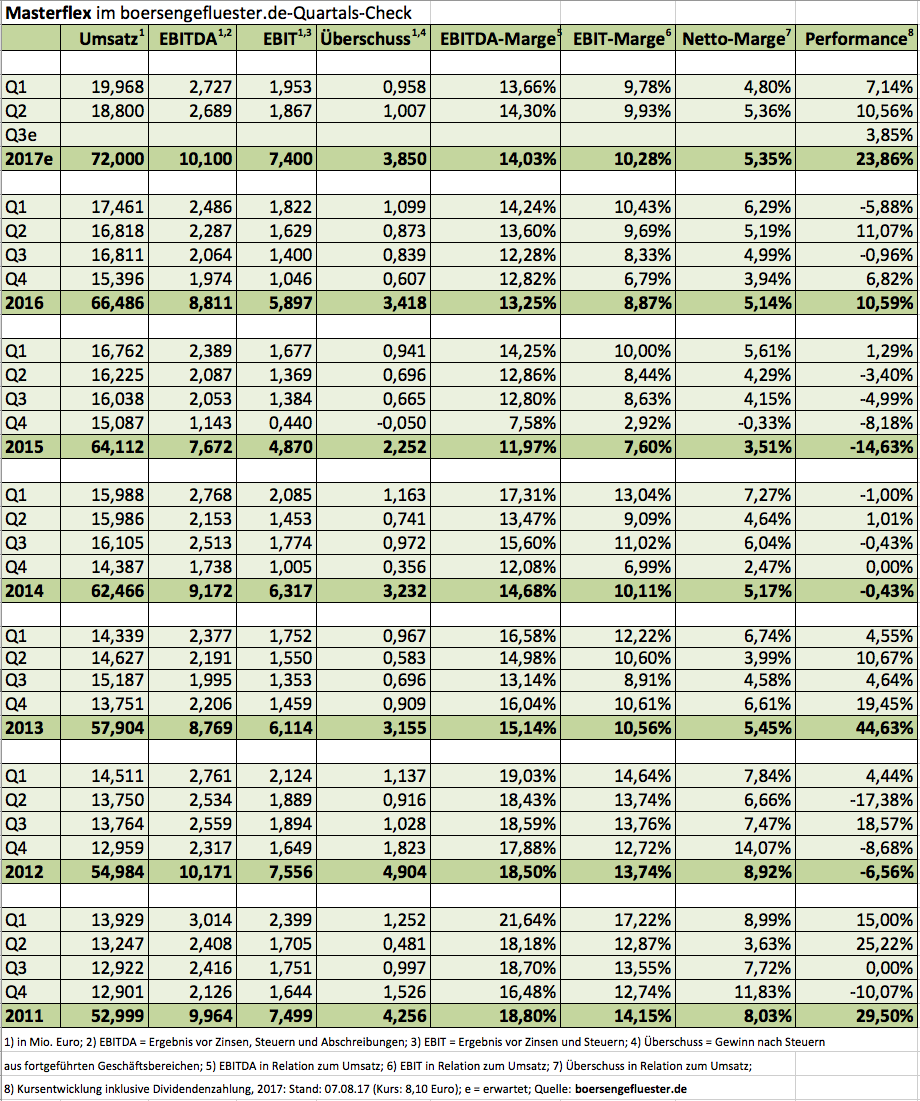

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

71,88

|

79,07

|

100,27

|

101,12

|

98,07

|

102,00

|

0,00

|

|

EBITDA1,2

|

7,89

|

10,67

|

16,44

|

17,87

|

18,16

|

19,70

|

0,00

|

|

EBITDA-Marge %3

|

10,98

|

13,49

|

16,40

|

17,67

|

18,52

|

19,31

|

0,00

|

|

EBIT1,4

|

2,34

|

5,34

|

11,39

|

12,30

|

12,53

|

14,20

|

0,00

|

|

EBIT-Marge %5

|

3,26

|

6,75

|

11,36

|

12,16

|

12,78

|

13,92

|

0,00

|

|

Jahresüberschuss1

|

0,80

|

3,30

|

7,83

|

8,04

|

8,29

|

9,35

|

0,00

|

|

Netto-Marge %6

|

1,11

|

4,17

|

7,81

|

7,95

|

8,45

|

9,17

|

0,00

|

|

Cashflow1,7

|

11,55

|

6,81

|

10,11

|

12,36

|

12,93

|

13,75

|

0,00

|

|

Ergebnis je Aktie8

|

0,08

|

0,34

|

0,81

|

0,83

|

0,86

|

0,95

|

1,04

|

|

Dividende je Aktie8

|

0,08

|

0,12

|

0,20

|

0,25

|

0,27

|

0,28

|

0,30

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

BDO

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Masterflex |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

549293

|

DE0005492938

|

SE

|

135,07 Mio. €

|

16.06.2000

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

12,82

|

15,03

|

0,85

|

26,33

|

2,08

|

10,45

|

1,38

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,25

|

0,27

|

0,28

|

2,02%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

10.06.2026

|

06.05.2026

|

05.08.2026

|

05.11.2025

|

31.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,38%

|

+4,39%

|

-2,46%

|

+37,81%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€33,97

Foto:

picjumbo.com

...

Foto: Pixabay

...

Foto: Pixabay

...

...

...

Foto: pixabay...

Foto: pixabay...