| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Netfonds | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MME7 | DE000A1MME74 | AG | 103,42 Mio. € | 03.09.2018 | Kaufen | |

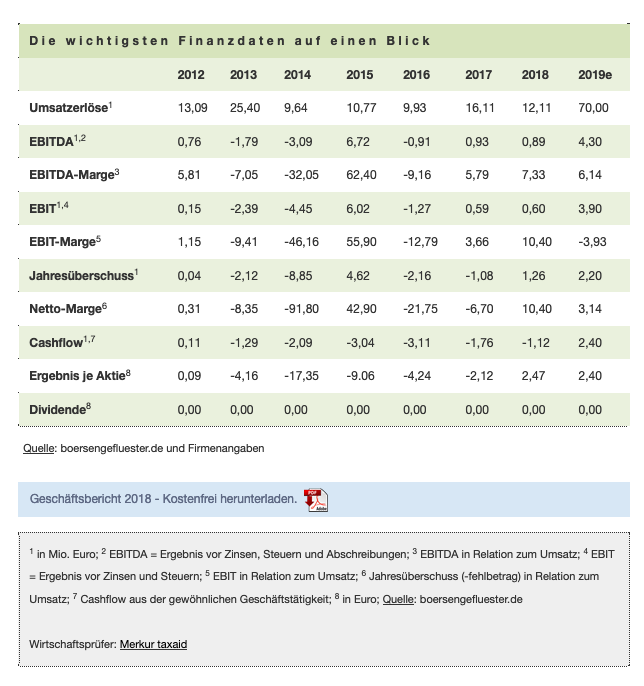

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 31,82 | 38,64 | 33,62 | 36,60 | 45,63 | 53,60 | 0,00 | |

| EBITDA1,2 | 4,17 | 15,65 | 6,47 | 4,91 | 8,06 | 13,20 | 0,00 | |

| EBITDA-Marge %3 | 13,11 | 40,50 | 19,24 | 13,42 | 17,66 | 24,63 | 0,00 | |

| EBIT1,4 | 1,81 | 11,67 | 2,96 | 1,34 | 3,33 | 8,40 | 0,00 | |

| EBIT-Marge %5 | 5,69 | 30,20 | 8,80 | 3,66 | 7,30 | 15,67 | 0,00 | |

| Jahresüberschuss1 | 0,03 | 8,74 | 0,88 | -0,28 | 2,60 | 5,00 | 0,00 | |

| Netto-Marge %6 | 0,09 | 22,62 | 2,62 | -0,77 | 5,70 | 9,33 | 0,00 | |

| Cashflow1,7 | 5,22 | -17,77 | 3,07 | 1,50 | -4,16 | 2,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,01 | 3,79 | 0,38 | -0,12 | 1,12 | 2,15 | 3,60 | |

| Dividende je Aktie8 | 0,16 | 0,25 | 0,25 | 0,25 | 0,35 | 0,40 | 0,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-Marge %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Netto-Marge %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividende je Aktie8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-Marge %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-Marge %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Jahresüberschuss1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Netto-Marge %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Ergebnis je Aktie8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ad pepper media | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 940883 | NL0000238145 | N.V. | 70,38 Mio. € | 09.10.2000 | Kaufen | |

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von ad pepper media im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 3,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ebenfalls 5,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt ad pepper 11,5 von maximal 30 Punkten. Da besteht also noch Potenzial.[/sws_yellow_box]

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von ad pepper media im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 3,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ebenfalls 5,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt ad pepper 11,5 von maximal 30 Punkten. Da besteht also noch Potenzial.[/sws_yellow_box]

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| 11880 Solutions | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511880 | DE0005118806 | AG | 15,74 Mio. € | 22.04.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 50,80 | 56,53 | 56,02 | 57,05 | 55,64 | 54,50 | 0,00 | |

| EBITDA1,2 | 2,97 | 5,84 | 2,38 | 2,64 | 3,89 | 4,40 | 0,00 | |

| EBITDA-Marge %3 | 5,85 | 10,33 | 4,25 | 4,63 | 6,99 | 8,07 | 0,00 | |

| EBIT1,4 | -2,66 | -0,33 | -3,37 | -2,96 | -0,83 | 0,30 | 0,00 | |

| EBIT-Marge %5 | -5,24 | -0,58 | -6,02 | -5,19 | -1,49 | 0,55 | 0,00 | |

| Jahresüberschuss1 | -2,31 | 1,04 | -3,49 | -4,29 | 0,44 | -0,70 | 0,00 | |

| Netto-Marge %6 | -4,55 | 1,84 | -6,23 | -7,52 | 0,79 | -1,28 | 0,00 | |

| Cashflow1,7 | 2,47 | 4,24 | -0,30 | 1,70 | 3,13 | 0,45 | 0,00 | |

| Ergebnis je Aktie8 | -0,10 | 0,04 | -0,14 | -0,17 | 0,02 | -0,03 | 0,02 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von 11880 im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ebenfalls 4 von 15 Punkten. Und bezogen auf zehn Jahre bekommt 11880 Solutions 8,5 von maximal 30 Punkten. Mit anderen Worten: Eine gühlte Ewigkeit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von 11880 im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ebenfalls 4 von 15 Punkten. Und bezogen auf zehn Jahre bekommt 11880 Solutions 8,5 von maximal 30 Punkten. Mit anderen Worten: Eine gühlte Ewigkeit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

...

Quelle: Wiener Börse[/caption]

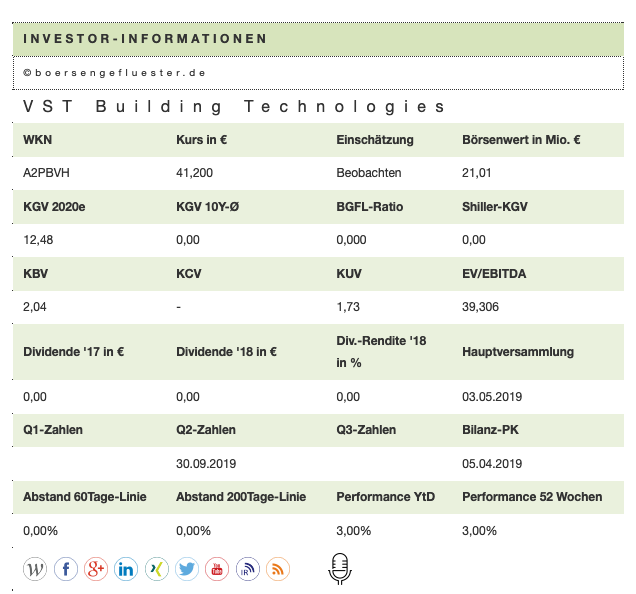

Im Hintergrundgespräch mit boersengefluester.de betont VST-Vorstand Kamil Kowalewski jedoch, dass beide Gesellschaften – abgesehen von einem Darlehensvertrag – kaum operative Verbindungen haben. Einen konkreten Ausblick zu den Zahlen für 2019 gibt es freilich nicht. Im Geschäftsbericht ist nur die Rede davon, dass die Gesellschaft „optimistisch für die künftige Entwicklung“ ist. Zur Einordnung: 2018 fielen die Umsatzerlöse durch den Verkauf der 95-Prozent-Beteiligung an der VST Construction GmbH um knapp ein Viertel auf 12,11 Mio. Euro zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) blieb mit 596.000 Euro nahezu auf Vorjahresniveau, wozu allerdings ein positiver Bewertungseffekt von 1,48 Mio. Euro aus dem Teilverkauf einer Minderheitsbeteiligung an einer deutschen Projektentwicklungsgesellschaft maßgeblich beitrug. So gesehen ist es nicht verwunderlich, dass der Netto-Cashflow aus dem operativen Geschäft mit minus 1,12 Mio. Euro deutlich im negativen Terrain blieb. Per saldo liefern die Zahlen also ein gemischtes Bild.

Quelle: Wiener Börse[/caption]

Im Hintergrundgespräch mit boersengefluester.de betont VST-Vorstand Kamil Kowalewski jedoch, dass beide Gesellschaften – abgesehen von einem Darlehensvertrag – kaum operative Verbindungen haben. Einen konkreten Ausblick zu den Zahlen für 2019 gibt es freilich nicht. Im Geschäftsbericht ist nur die Rede davon, dass die Gesellschaft „optimistisch für die künftige Entwicklung“ ist. Zur Einordnung: 2018 fielen die Umsatzerlöse durch den Verkauf der 95-Prozent-Beteiligung an der VST Construction GmbH um knapp ein Viertel auf 12,11 Mio. Euro zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) blieb mit 596.000 Euro nahezu auf Vorjahresniveau, wozu allerdings ein positiver Bewertungseffekt von 1,48 Mio. Euro aus dem Teilverkauf einer Minderheitsbeteiligung an einer deutschen Projektentwicklungsgesellschaft maßgeblich beitrug. So gesehen ist es nicht verwunderlich, dass der Netto-Cashflow aus dem operativen Geschäft mit minus 1,12 Mio. Euro deutlich im negativen Terrain blieb. Per saldo liefern die Zahlen also ein gemischtes Bild.

Nur bedingt tauglich als Indikator für das Vertrauen des Kapitalmarkts in die künftige Entwicklung von VST Technologies ist derweil der Aktienkurs. Zwar ist VST seit Januar 2019 im Wiener Börsensegment „direct market plus“ (etwa vergleichbar mit den hiesigen Segmenten Scale oder auch m:access) notiert. Doch der letzte Kurs von 41,20 Euro datiert bereits vom 4. April (!) 2019. Seitdem hat kein Handel mehr stattgefunden, was uns trotz des Mini-Streubesitzes von 12,16 Prozent dann doch überrascht. Aus dieser Perspektive hat der Plan, die Sichtbarkeit bei österreichischen Investoren zu erhöhen, bislang noch nicht so richtig gezündet. Trotzdem zur Einordnung: Auf Basis des letzten Kurses kommt VST auf eine Marktkapitalisierung von etwa 21 Mio. Euro. Inklusive der zum Jahresende 2018 ausgewiesenen Netto-Verschuldung von 13,89 Mio. Euro ergibt sich ein Unternehmenswert von knapp 35 Mio. Euro.

Sollte die geplante Vollkonsolidierung der Premiumverbund-Technik Bau in den erhofften Bahnen verlaufen, könnte das ein recht moderater Wert sein. Immerhin dürften sich die Zahlen für Umsatz und Ergebnis dann spürbar nach oben verschieben. Die Analysten von SRC Research schätzen den Bond in ihrer Studie (Download: HIER) daher auch als „überdurchschnittlich attraktiv“ ein. „Sowohl die Akzeptanz der VST-Technologie als auch deren Nachfrage steigen weiterhin“, heißt es in der Studie. Nach Auffassung von boersengefluester.de kommt die Anleihe trotzdem nur für sehr erfahrene Investoren in Betracht.

[sws_blue_box box_size="640"]Ein FAQ zu den Konditionen der neuen VST-Anleihe finden Sie HIER[/sws_blue_box]

Foto: VST Building Technologies AG

...

Nur bedingt tauglich als Indikator für das Vertrauen des Kapitalmarkts in die künftige Entwicklung von VST Technologies ist derweil der Aktienkurs. Zwar ist VST seit Januar 2019 im Wiener Börsensegment „direct market plus“ (etwa vergleichbar mit den hiesigen Segmenten Scale oder auch m:access) notiert. Doch der letzte Kurs von 41,20 Euro datiert bereits vom 4. April (!) 2019. Seitdem hat kein Handel mehr stattgefunden, was uns trotz des Mini-Streubesitzes von 12,16 Prozent dann doch überrascht. Aus dieser Perspektive hat der Plan, die Sichtbarkeit bei österreichischen Investoren zu erhöhen, bislang noch nicht so richtig gezündet. Trotzdem zur Einordnung: Auf Basis des letzten Kurses kommt VST auf eine Marktkapitalisierung von etwa 21 Mio. Euro. Inklusive der zum Jahresende 2018 ausgewiesenen Netto-Verschuldung von 13,89 Mio. Euro ergibt sich ein Unternehmenswert von knapp 35 Mio. Euro.

Sollte die geplante Vollkonsolidierung der Premiumverbund-Technik Bau in den erhofften Bahnen verlaufen, könnte das ein recht moderater Wert sein. Immerhin dürften sich die Zahlen für Umsatz und Ergebnis dann spürbar nach oben verschieben. Die Analysten von SRC Research schätzen den Bond in ihrer Studie (Download: HIER) daher auch als „überdurchschnittlich attraktiv“ ein. „Sowohl die Akzeptanz der VST-Technologie als auch deren Nachfrage steigen weiterhin“, heißt es in der Studie. Nach Auffassung von boersengefluester.de kommt die Anleihe trotzdem nur für sehr erfahrene Investoren in Betracht.

[sws_blue_box box_size="640"]Ein FAQ zu den Konditionen der neuen VST-Anleihe finden Sie HIER[/sws_blue_box]

Foto: VST Building Technologies AG

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von XING im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 7 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 20,5 von maximal 30 Punkten.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von XING im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 7 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 11 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 20,5 von maximal 30 Punkten.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| New Work | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| NWRK01 | DE000NWRK013 | SE | 629,49 Mio. € | 07.12.2006 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 276,52 | 290,86 | 313,36 | 305,60 | 270,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 87,61 | 97,28 | 104,12 | 92,92 | 64,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 31,68 | 33,45 | 33,23 | 30,41 | 23,70 | 0,00 | 0,00 | |

| EBIT1,4 | 31,56 | 52,48 | 66,17 | 48,83 | 17,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 11,41 | 18,04 | 21,12 | 15,98 | 6,30 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 26,12 | 39,61 | 43,26 | 36,85 | 12,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 9,45 | 13,62 | 13,81 | 12,06 | 4,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 80,95 | 85,62 | 79,19 | 61,91 | 38,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 4,65 | 7,05 | 7,70 | 6,56 | 2,15 | 2,90 | 4,20 | |

| Dividende je Aktie8 | 2,59 | 6,36 | 6,72 | 1,00 | 1,00 | 1,00 | 1,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,80 | 31,59 | 47,27 | 41,71 | 36,90 | 36,56 | 39,00 | |

| EBITDA1,2 | 2,17 | 6,07 | 8,72 | 6,15 | 3,47 | 5,69 | 0,00 | |

| EBITDA-Marge %3 | 8,41 | 19,22 | 18,45 | 14,75 | 9,40 | 15,56 | 0,00 | |

| EBIT1,4 | -2,69 | 1,14 | 3,09 | 1,03 | -2,29 | 0,72 | 0,95 | |

| EBIT-Marge %5 | -10,43 | 3,61 | 6,54 | 2,47 | -6,21 | 1,97 | 2,44 | |

| Jahresüberschuss1 | -2,51 | 0,09 | 1,83 | -0,14 | -3,58 | 0,65 | 0,00 | |

| Netto-Marge %6 | -9,73 | 0,29 | 3,87 | -0,34 | -9,70 | 1,78 | 0,00 | |

| Cashflow1,7 | 7,02 | 6,17 | 4,94 | 5,08 | 5,74 | 5,94 | 0,00 | |

| Ergebnis je Aktie8 | -0,38 | -0,02 | 0,34 | -0,04 | -0,62 | 0,13 | 0,16 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

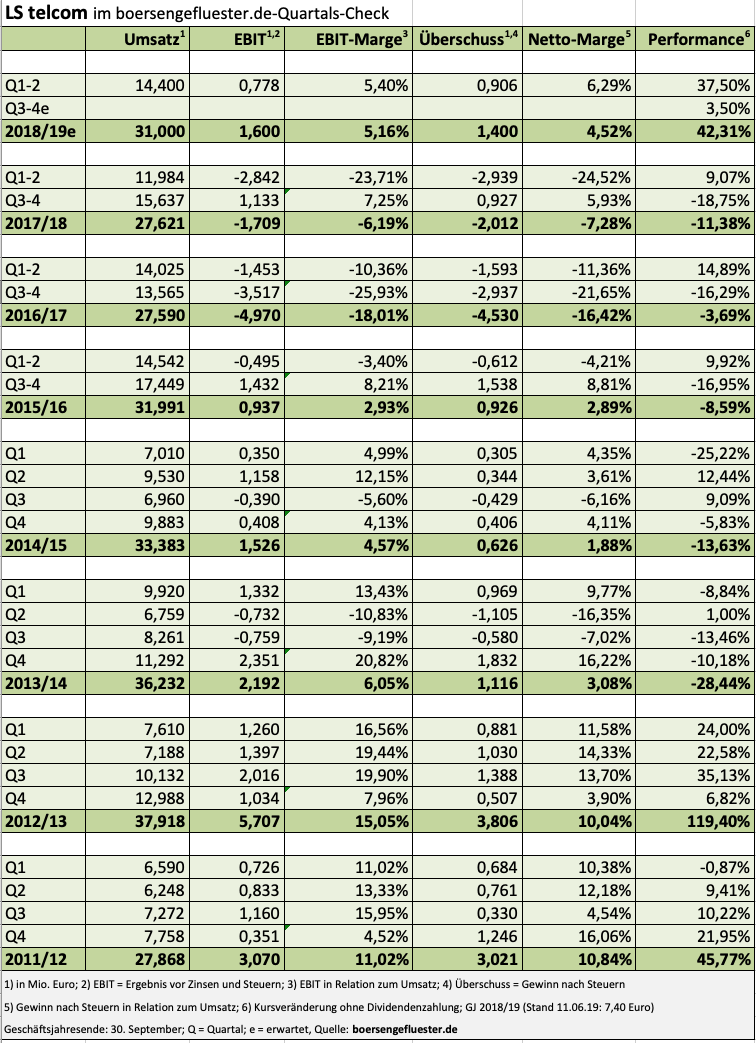

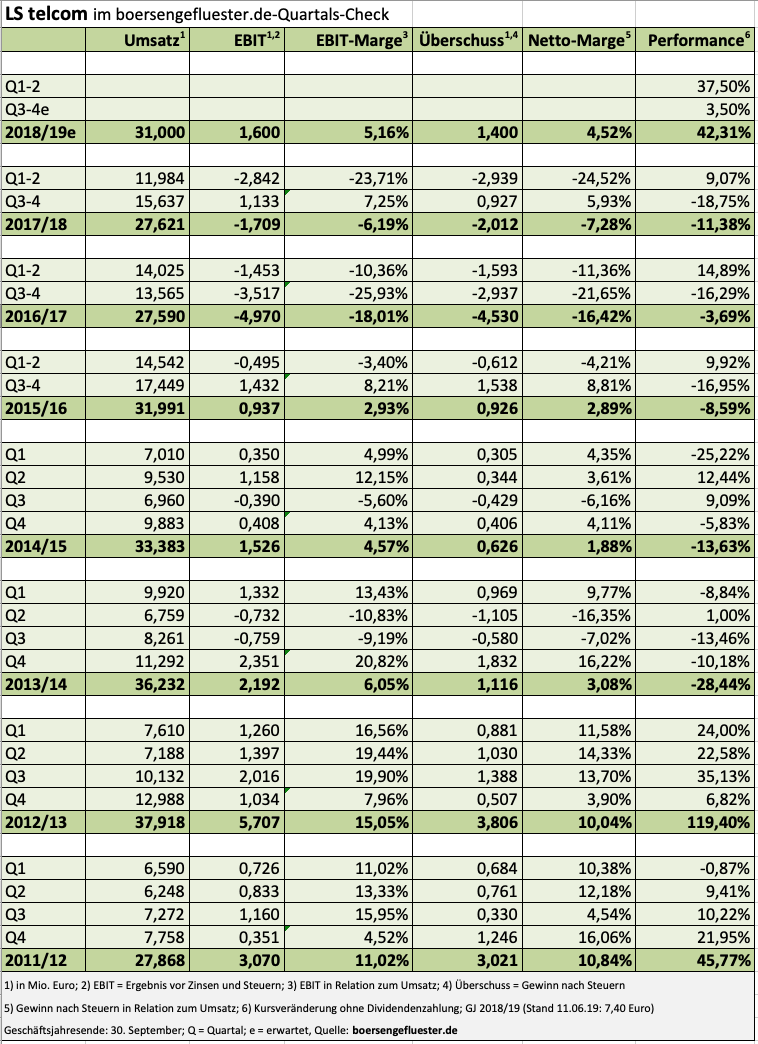

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von LS telcom im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 2,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt LS telcom 14,5 von maximal 30 Punkten. Mit anderen Worten: In der jüngeren vergangenheit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von LS telcom im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 2,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt LS telcom 14,5 von maximal 30 Punkten. Mit anderen Worten: In der jüngeren vergangenheit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LS telcom | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 575440 | DE0005754402 | AG | 21,76 Mio. € | 15.03.2001 | Halten | |

Foto: Clipdealer

...

Foto: Clipdealer

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 49,95 | 90,68 | 324,80 | 313,48 | 369,75 | 377,00 | 0,00 | |

| EBITDA1,2 | 9,04 | 22,12 | 30,88 | 26,37 | 14,45 | 21,00 | 0,00 | |

| EBITDA-Marge %3 | 18,10 | 24,39 | 9,51 | 8,41 | 3,91 | 5,57 | 0,00 | |

| EBIT1,4 | 1,01 | 13,23 | 19,93 | 13,28 | -2,35 | 6,50 | 0,00 | |

| EBIT-Marge %5 | 2,02 | 14,59 | 6,14 | 4,24 | -0,64 | 1,72 | 0,00 | |

| Jahresüberschuss1 | -2,91 | 3,60 | 9,90 | 1,45 | -12,96 | -2,00 | 0,00 | |

| Netto-Marge %6 | -5,83 | 3,97 | 3,05 | 0,46 | -3,51 | -0,53 | 0,00 | |

| Cashflow1,7 | 2,40 | 94,44 | -30,82 | 31,05 | 47,50 | 34,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,06 | 0,11 | 0,24 | -0,10 | -0,64 | -0,06 | 0,21 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von DEAG im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 6 von 15 Punkten. Und bezogen auf zehn Jahre bekommt DEAG 18 von maximal 30 Punkten. Da ist also noch Potenzial nach oben.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von DEAG im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 6 von 15 Punkten. Und bezogen auf zehn Jahre bekommt DEAG 18 von maximal 30 Punkten. Da ist also noch Potenzial nach oben.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DEAG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A3E5DA | DE000A3E5DA0 | AG | 69,08 Mio. € | 14.09.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,80 | 31,59 | 47,27 | 41,71 | 36,90 | 36,56 | 39,00 | |

| EBITDA1,2 | 2,17 | 6,07 | 8,72 | 6,15 | 3,47 | 5,69 | 0,00 | |

| EBITDA-Marge %3 | 8,41 | 19,22 | 18,45 | 14,75 | 9,40 | 15,56 | 0,00 | |

| EBIT1,4 | -2,69 | 1,14 | 3,09 | 1,03 | -2,29 | 0,72 | 0,95 | |

| EBIT-Marge %5 | -10,43 | 3,61 | 6,54 | 2,47 | -6,21 | 1,97 | 2,44 | |

| Jahresüberschuss1 | -2,51 | 0,09 | 1,83 | -0,14 | -3,58 | 0,65 | 0,00 | |

| Netto-Marge %6 | -9,73 | 0,29 | 3,87 | -0,34 | -9,70 | 1,78 | 0,00 | |

| Cashflow1,7 | 7,02 | 6,17 | 4,94 | 5,08 | 5,74 | 5,94 | 0,00 | |

| Ergebnis je Aktie8 | -0,38 | -0,02 | 0,34 | -0,04 | -0,62 | 0,13 | 0,16 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von LS telcom im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 2,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt LS telcom 14,5 von maximal 30 Punkten. Mit anderen Worten: In der jüngeren vergangenheit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von LS telcom im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 2,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 3,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt LS telcom 14,5 von maximal 30 Punkten. Mit anderen Worten: In der jüngeren vergangenheit war mit dem Small Cap kein Blumentopf zu gewinnen.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LS telcom | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 575440 | DE0005754402 | AG | 21,76 Mio. € | 15.03.2001 | Halten | |

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 214,10 | 251,33 | 277,02 | 280,22 | 258,57 | 267,82 | 278,00 | |

| EBITDA1,2 | 18,75 | 25,94 | 30,96 | 31,30 | 32,32 | 34,80 | 35,95 | |

| EBITDA-Marge %3 | 8,76 | 10,32 | 11,18 | 11,17 | 12,50 | 12,99 | 12,93 | |

| EBIT1,4 | 9,28 | 16,93 | 21,52 | 22,20 | 20,93 | 23,46 | 24,90 | |

| EBIT-Marge %5 | 4,33 | 6,74 | 7,77 | 7,92 | 8,10 | 8,76 | 8,96 | |

| Jahresüberschuss1 | 2,71 | 7,35 | 12,38 | 12,70 | 11,47 | 12,99 | 13,70 | |

| Netto-Marge %6 | 1,27 | 2,92 | 4,47 | 4,53 | 4,44 | 4,85 | 4,93 | |

| Cashflow1,7 | 23,69 | 23,77 | 16,59 | 32,10 | 12,59 | 20,24 | 22,50 | |

| Ergebnis je Aktie8 | 0,12 | 0,31 | 0,54 | 0,57 | 0,52 | 0,60 | 0,65 | |

| Dividende je Aktie8 | 0,10 | 0,20 | 0,30 | 0,30 | 0,30 | 0,30 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Edel im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 9,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt Edel 17,5 von maximal 30 Punkten.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Edel im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 9,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt Edel 17,5 von maximal 30 Punkten.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Edel | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 564950 | DE0005649503 | SE & Co. KGaA | 125,04 Mio. € | 31.08.1998 | Kaufen | |

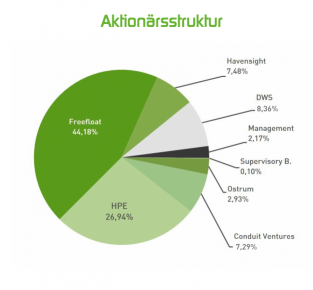

Ganz überraschend kommt die Maßnahme übrigens nicht. Bereits im Ende März vorgelegten Geschäftsbericht hatte das Management diesbezügliche Überlegungen offen kommuniziert. Entsprechende Pluspunkte gibt es dafür von boersengefluester.de in Sachen Transparenz. Rein börsentechnisch soll Zuge der Kapitalerhöhung auch der Streubesitz von gegenwärtig 44,18 Prozent ausgeweitet werden. Demnach verzichten die drei größten Aktionäre HPE (Anteil: 26,94 Prozent), Havensight (7,48 Prozent) und Conduit Ventures (7,29 Prozent) auf ihre Bezugsrechte. Vorab werden die neuen Aktien „qualifizierten Anlegern“ zum Kauf angeboten – ein durchaus übliches Prozedere. Je nach Ausgang der Maßnahme dürfte sich der künftige Freefloat wohl irgendwo zwischen 50 und 55 Prozent einpendeln. Starten soll die ganze Aktion vermutlich Ende Juni. Die nächsten Wochen steht für SFC Energy damit eine intensive Roadshow auf dem Programm.

Ganz überraschend kommt die Maßnahme übrigens nicht. Bereits im Ende März vorgelegten Geschäftsbericht hatte das Management diesbezügliche Überlegungen offen kommuniziert. Entsprechende Pluspunkte gibt es dafür von boersengefluester.de in Sachen Transparenz. Rein börsentechnisch soll Zuge der Kapitalerhöhung auch der Streubesitz von gegenwärtig 44,18 Prozent ausgeweitet werden. Demnach verzichten die drei größten Aktionäre HPE (Anteil: 26,94 Prozent), Havensight (7,48 Prozent) und Conduit Ventures (7,29 Prozent) auf ihre Bezugsrechte. Vorab werden die neuen Aktien „qualifizierten Anlegern“ zum Kauf angeboten – ein durchaus übliches Prozedere. Je nach Ausgang der Maßnahme dürfte sich der künftige Freefloat wohl irgendwo zwischen 50 und 55 Prozent einpendeln. Starten soll die ganze Aktion vermutlich Ende Juni. Die nächsten Wochen steht für SFC Energy damit eine intensive Roadshow auf dem Programm.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von SFC Energy im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 7 von 15 Punkten. Und bezogen auf zehn Jahre bekommt SFC Energy 9 von maximal 30 Punkten. Die guten Zeiten für Aktionäre haben also erst vor wenigen Jahren begonnen. Dividenden zahlt SFC freilich nicht.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von SFC Energy im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie 7 von 15 Punkten. Und bezogen auf zehn Jahre bekommt SFC Energy 9 von maximal 30 Punkten. Die guten Zeiten für Aktionäre haben also erst vor wenigen Jahren begonnen. Dividenden zahlt SFC freilich nicht.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SFC Energy | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 756857 | DE0007568578 | AG | 260,97 Mio. € | 25.05.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 53,22 | 64,32 | 85,23 | 118,15 | 144,75 | 143,27 | 155,00 | |

| EBITDA1,2 | -0,99 | -0,80 | 8,59 | 14,62 | 20,19 | 16,70 | 0,00 | |

| EBITDA-Marge %3 | -1,86 | -1,24 | 10,08 | 12,37 | 13,95 | 11,66 | 0,00 | |

| EBIT1,4 | -4,50 | -5,11 | 3,60 | 9,16 | 13,74 | 8,90 | 0,00 | |

| EBIT-Marge %5 | -8,46 | -7,95 | 4,22 | 7,75 | 9,49 | 6,21 | 0,00 | |

| Jahresüberschuss1 | -5,18 | -5,83 | 2,02 | 21,06 | 9,36 | -1,10 | 0,00 | |

| Netto-Marge %6 | -9,73 | -9,06 | 2,37 | 17,83 | 6,47 | -0,77 | 0,00 | |

| Cashflow1,7 | -0,60 | 1,08 | -4,76 | 3,58 | 14,46 | 6,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,39 | -0,40 | 0,07 | 1,18 | 0,54 | -0,06 | 0,44 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750100 | DE0007501009 | AG | 4,18 Mio. € | 12.07.1999 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio. € | 08.05.2006 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 7,30 | 7,89 | 6,42 | 5,88 | 6,78 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,62 | 1,97 | 1,88 | 0,09 | 0,28 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 22,19 | 24,97 | 29,28 | 1,53 | 4,13 | 0,00 | 0,00 | |

| EBIT1,4 | 0,33 | 0,57 | 1,11 | -0,74 | -0,66 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 4,52 | 7,22 | 17,29 | -12,59 | -9,74 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,16 | 0,02 | 0,91 | -0,57 | -0,03 | 0,00 | 0,00 | |

| Netto-Marge %6 | 2,19 | 0,25 | 14,17 | -9,69 | -0,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 1,86 | 1,53 | 1,68 | 0,03 | 0,90 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,06 | 0,01 | 0,33 | -0,21 | -0,01 | 0,04 | 0,09 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Ifa Systems | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 783078 | DE0007830788 | AG | 6,33 Mio. € | 11.07.2005 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 129,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 38,59 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 29,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 17,75 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 13,73 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 9,45 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 7,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 37,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,43 | 0,86 | 1,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

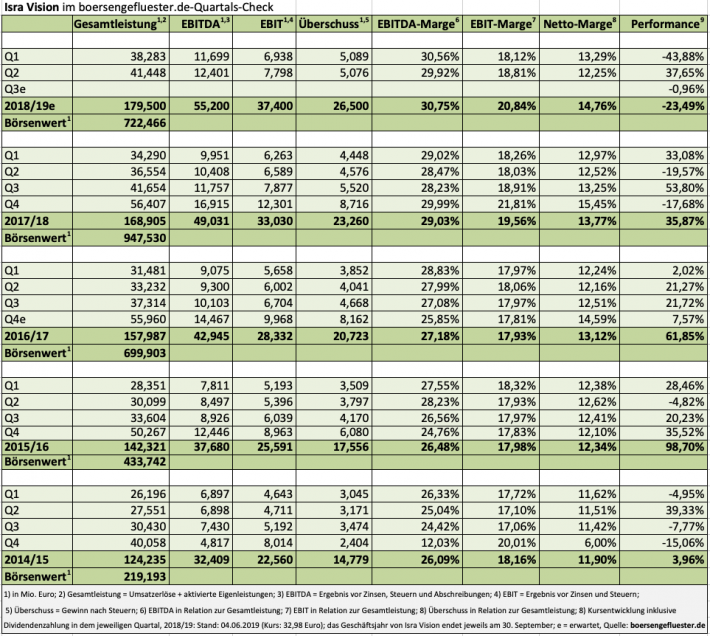

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Isra Vision im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie stattliche 13,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 26 von maximal 30 Punkten. Es gibt nicht viele Aktien auf dem heimischen Kurszettel, die da mithalten können.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Isra Vision im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie stattliche 13,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 26 von maximal 30 Punkten. Es gibt nicht viele Aktien auf dem heimischen Kurszettel, die da mithalten können.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Isra Vision | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 548810 | DE0005488100 | AG | 1.034,36 Mio. € | 20.04.2000 | Halten | |

Foto: Isra Vision AG

...

Foto: Isra Vision AG

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 28,19 | 78,06 | 38,18 | 49,12 | 54,11 | 52,00 | 0,00 | |

| EBITDA1,2 | 4,20 | 3,95 | 4,25 | 4,94 | 8,52 | 7,40 | 0,00 | |

| EBITDA-Marge %3 | 14,90 | 5,06 | 11,13 | 10,06 | 15,75 | 14,23 | 0,00 | |

| EBIT1,4 | 1,89 | 1,54 | 1,84 | 2,59 | 6,94 | 5,30 | 0,00 | |

| EBIT-Marge %5 | 6,71 | 1,97 | 4,82 | 5,27 | 12,83 | 10,19 | 0,00 | |

| Jahresüberschuss1 | -5,20 | 0,78 | 0,85 | 0,89 | 2,49 | 3,70 | 0,00 | |

| Netto-Marge %6 | -18,45 | 1,00 | 2,23 | 1,81 | 4,60 | 7,12 | 0,00 | |

| Cashflow1,7 | -1,62 | -0,41 | 1,65 | 4,37 | 12,13 | 5,40 | 0,00 | |

| Ergebnis je Aktie8 | -0,87 | 0,13 | 0,14 | 0,15 | 0,42 | 0,60 | 0,73 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Daldrup & Söhne | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 783057 | DE0007830572 | AG | 153,33 Mio. € | 30.11.2007 | Kaufen | |

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Daldrup im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält Daldrup auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie gerade einmal 2,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel bescheidene 7,5 von maximal 30 Punkten. Optimistisch formuliert, kann es fast nur besser werden.[/sws_yellow_box]

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Daldrup im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält Daldrup auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie gerade einmal 2,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel bescheidene 7,5 von maximal 30 Punkten. Optimistisch formuliert, kann es fast nur besser werden.[/sws_yellow_box]

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 12,71 | 14,52 | 12,29 | 7,07 | 7,43 | 0,00 | 0,00 | |

| EBITDA1,2 | 3,21 | 3,46 | 2,10 | -2,12 | 0,50 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 25,26 | 23,83 | 17,09 | -29,99 | 6,73 | 0,00 | 0,00 | |

| EBIT1,4 | 2,98 | 3,29 | 1,91 | -2,22 | -0,42 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 23,45 | 22,66 | 15,54 | -31,40 | -5,65 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,05 | 2,24 | 1,30 | -1,88 | -0,42 | 0,00 | 0,00 | |

| Netto-Marge %6 | 16,13 | 15,43 | 10,58 | -26,59 | -5,65 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,28 | 2,42 | 1,47 | -1,77 | -0,35 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,28 | 1,40 | 0,81 | -1,17 | -0,26 | 0,34 | 0,53 | |

| Dividende je Aktie8 | 1,35 | 1,50 | 0,60 | 0,00 | 0,00 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Deutsche Grundstücksauktionen im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält die DGA auf Sicht von drei Jahren 7,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ansehnliche 12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 20,5 von maximal 30 Punkten.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Deutsche Grundstücksauktionen im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält die DGA auf Sicht von drei Jahren 7,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie ansehnliche 12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 20,5 von maximal 30 Punkten.[/sws_yellow_box]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Grundstücksauktionen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 553340 | DE0005533400 | AG | 10,32 Mio. € | 17.06.1999 | Halten | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.