[sws_green_box box_size="585"]Mit unserer Excel-Version der Datenbank Deutsche Aktien

DataSelect lassen sich jede Menge interessante Auswertungen machen. Boersengefluester.de hat für Sie einen Streifzug durch die heimische Aktienlandschaft unternommen. Manche Dinge regen zum Nachdenken an, andere eher zum Kaufen oder Verkaufen. Einige Auswertungen sind hingegen eher speziell und fern vom täglichen Nutzwert. Aber harte Fakten gibt es an der Börse ja genug.[/sws_green_box]

Insgesamt 611 Aktien umfasst das Datenuniversum DataSelect. 20 Gesellschaften haben sowohl Stämme als auch Vorzüge im Umlauf. Demnach covert boersengefluester.de gegenwärtig 591 Unternehmen. Besonders dicht gedrängt sind die Unternehmen mit zwei Aktiengattungen im DAX:

BMW,

Fresenius Medical Care,

Henkel,

RWE und

Volkswagen haben sowohl Stammaktien als auch Vorzüge im Umlauf. Aus dem TecDAX sind es nur

Drägerwerk und

Sartorius. Sonderlich beliebt sind die ohne Stimmrecht ausgestatteten Vorzugsaktien bei den Investoren aber im Normalfall nicht. Daher haben Firmen wie zuletzt

ProSiebenSat.1 Media sie auch abgeschafft und die Kapitalstruktur vereinheitlicht.

Von den 611 Papieren weisen gegenwärtig 401 eine positive Kursentwicklung seit Jahresbeginn auf. Der durchschnittliche Wertzuwachs – bezogen auf alle Titel – beträgt 16,16 Prozent. 23 Aktien bescherten ihren Anlegern mittlerweile einen Kursanstieg von mehr als 100 Prozent. Den Vogel abgeschossen hat die

IT Competence Group mit einer Performance von 713 Prozent. Es folgen

Phoenix Solar mit einem Plus von 384 Prozent und der TecDAX-Wert

Nordex mit einem Anstieg von immerhin 325 Prozent.

Am anderen Ende bescherten die Pleite-Unternehmen

Praktiker,

IVG Immobilien,

Cinemedia Kurseinbußen von mehr als 90 Prozent. Das ist aber nur die Spitze des Eisbergs: Trotz des bislang tollen Börsenjahrs verloren 2013 immerhin 30 Aktien um mehr als 50 Prozent an Wert. Mit

K+S befindet sich sogar ein DAX-Konzern in dieser Looser-Gruppe.

Eine Menge Titel scheinen recht heiß gelaufen zu sein. So bewegen derzeit 111 Aktienkurse um mehr als 20 Prozent nördlich ihres 200-Tage-Durchschnitts. Auch auf kurzfristige Sicht ändert sich das Bild nicht. Immerhin 46 Aktien haben sich derzeit um mindestens 20 Prozent von ihrem 60-Tage-Durchschnitt nach oben entfernt. Den größten Abstand zur 200-Tage-Linie hat derzeit der Biotechwert

Epigenomics. Das Unternehmen hofft, einen Darmkrebs-Früherkennungstest auch in den USA vermarkten zu dürfen.

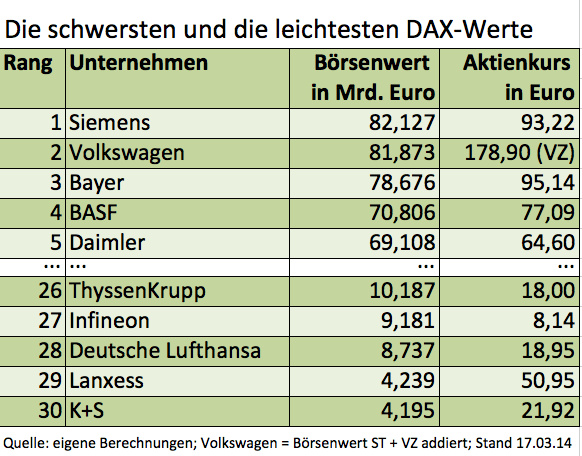

Trotz der Rekordkurse hat die Gesamtkapitalisierung der 30 DAX-Konzerne immer noch nicht die Marke von 1 Billion Euro überschritten. Gegenwärtig kommen die 30 Blue Chips auf einen Börsenwert von 987 Mrd. Euro. Die höchste Kapitalisierung hat

Volkswagen (83,5 Mrd. Euro). Es folgen

Siemens (82,6 Mrd. Euro) und

Bayer (76,5 Mrd. Euro). Die geringste Kapitalisierung im DAX haben

K+S (3,6 Mrd. Euro),

Lanxess (4,3 Mrd. Euro) und die

Deutsche Lufthansa (6,6 Mrd. Euro).

Die meisten AGs bewegen sich in wesentlich kleineren Regionen beim Börsenwert. Rund die Hälfte aller Unternehmen aus DataSelect bleibt bei der Marktkapitalisierung unterhalb der Marke von 100 Mio. Euro. 225 Firmen haben sogar einen Börsenwert von weniger als 50 Mio. Euro. Selbst die 10-Millionen-Euro-Hürde verfehlen knapp 70 Gesellschaften. Mit Abstand kleinster Wert aus

DataSelect ist das Plattenlabel

7Days Music mit einer Kapitalisierung von nur noch 0,75 Mio. Euro. Zu Neuer-Markt-Zeiten war die Firma unter dem früheren namen Jack White Productions besser bekannt.

Lediglich 35 Titel befinden sich zu 100 Prozent im Streubesitz. Bei 46 Gesellschaften liegt der Freefloat dagegen unterhalb der Zehn-Prozent-Marke. Bezogen auf alle Aktien beträgt der durchschnittliche Streubesitzfaktor 46,14 Prozent. Innerhalb des DAX erreicht der Freefloat im Mittel 80,87 Prozent. Es folgen TecDAX (68,98 Prozent), MDAX (62,60 Prozent) und SDAX (53,98 Prozent). Bei den Small Caps befinden sich durchschnittlich nur 39,69 Prozent in freien Händen. Mit 0,37 Prozent den geringsten Streubesitz hat der Württembergische Stromversorger

EnBW.

Mit 630 Euro ist die

Audi-Aktie – absolut gesehen – die teuerste Aktie. Insgesamt kosten 21 Titel mehr als 100 Euro. Mit

Volkswagen,

Münchener Rück,

Linde,

Continental,

Allianz und der

Merck KGaA stammen allein sechs davon aus dem DAX. Andererseits gibt es immerhin 52 „Penny-Stocks“ – also Aktien, die unterhalb der Marke von 1 Euro notieren. Der Durchschnittspreis – bezogen auf alle 611 Titel – liegt bei 24,65 Euro. Das entspricht zufällig fast genau dem Preis der

Deutsche Post-Aktie.

Von den 591 Unternehmen haben im vergangenen Jahr 430 Gesellschaften profitabel gearbeitet. Das entspricht einer Quote von knapp 73 Prozent. Für 2013 rechnet boersengefluester.de mit einem Anstieg auf 79 Prozent. Im Jahr darauf dürften es rund 91 Prozent sein. Immerhin 136 Firmen haben es geschafft, in den vergangenen zehn Jahren niemals Verluste zu schreiben. Zurückgerechnet auf den Start der DataSelect Ergebnishistorie – das Jahr 1997 – agierten noch immer 73 Unternehmen permanent in der Gewinnzone. Interessant: Von diesen 73 Gesellschaften schütteten genau 50 auch jedes Jahr zusätzlich noch eine Dividende aus. Eine der Firmen, der dieses Kunsstück gelang ist

Rhön-Klinikum.

Mit 142 Unternehmen stellt das Bundesland Bayern die meisten Vertreter. Es folgen Nordrhein-Westfalen mit 122 Gesellschaften, Baden-Württemberg mit 74 Firmen und Hessen mit 60 notierten Aktiengesellschaften. Schwächster Vertreter ist Mecklenburg-Vorpommern. An der Ostseeküste firmiert nur eine AG – und zwar der Greifswalder Bootsbauer

HanseYachts. Ein Zwitter ist

Nordex. Formal sitzt der Windkraftanlagenbauer zwar in Hamburg. Das zuständige Amtsgericht ist jedoch die Hansestadt Rostock.

Verschuldung ist ein Thema bei den Unternehmen. Lediglich 223 Unternehmen aus dem Universum von DataSelect sind „Netto-Cash-Positiv“. Das heißt: Die liquiden Mittel und Wertpapiere übersteigen die zinstragenden Verbindlichkeiten. Ganz vorn auf dieser Hitliste stehen die „deutschen“ China-Aktien

Vtion,

Kinghero und

Ming Le Sports. Bei

Kinghero liegen allerdings keine belastbaren Bilanzen vor. Der Wirtschaftsprüfer verweigert das Testat. Bei

Vtion, einem Anbietern von Mobilfunkkarten, haben die heimischen Anleger ebenfalls Zweifel, ob sie im Ernstfall an „ihr Geld“ kommen würden.

Die durchschnittliche für 2013 erwartete Dividendenrendite innerhalb des DAX beträgt zurzeit nur noch 2,33 Prozent. Dabei bringen es nur drei Titel auf eine Rendite von mehr als vier Prozent:

E.ON (5,2 Prozent Dividendenrendite für 2013),

Münchener Rück (4,6 Prozent) und

Deutsche Telekom (4,3 Prozent). Bei

ThyssenKrupp und der

Commerzbank geht boersengefluester.de auch für 2013 von einer Nullrunde aus. Im TecDAX beträgt die durchschnittliche Dividendenrendite gegenwärtig 1,82 Prozent, im SDAX 2,26 Prozent und im MDAX 2,05 Prozent. Bei den Small Cap liegt die Verzinsung – bezogen auf alle Spezialwerte – bei 1,48 Prozent. Begrenzt man die Auswahl auf die Firmen, die überhaupt eine Dividende ausschütten, erreichte sich bei den Nebenwerten eine durchschnittliche Rendite von 2,93 Prozent.

Innerhalb des DAX haben mittlerweile 16 Unternehmen ein Kurs-Gewinn-Verhältnis (KGV) von mehr als 15. Zehn Firmen bewegen sich in einer Range von 10 bis 15. Nur vier Gesellschaften werden momentan mit einen einstelligen KGV (auf Basis der Prognosen von boersengefluester.de für 2014) gehandelt. Es sind:

Volkswagen (KGV 2014e: 8,0),

Münchener Rück (9,0),

Deutsche Bank (9,4) und

Allianz (9,9). Die höchsten KGVs haben

Beiersdorf (27,1),

Merck KGaA (26,6) und

Henkel (19,4).

Die meisten Mitarbeiter hat

Volkswagen. Bei dem Autokonzern waren 2012 fast 550.000 Menschen angestellt. Die

Deutsche Post hatte zuletzt knapp 429.000 Mitarbeiter. Bei

Siemens waren 410.000 Leute in Lohn und Brot. Insgesamt standen Ende 2012 sage und schreibe 3.801.464 Mitarbeiter auf den Gehaltslisten der DAX-Konzerne. Damit beschäftigt ein DAX-Unternehmen im Schnitt fast 127.000 Mitarbeiter.

Den höchsten Umsatz erzielte 2012

Volkswagen – und zwar 192,68 Mrd. Euro. Dahinter folgen

E.ON mit Erlösen von 132,09 Mrd. Euro und

Daimler mit 114,30 Mrd. Euro. Beim Gewinn vor Zinsen und Steuern (EBIT) führt

Volkswagen mit 11,51 Mrd. Euro vor der

Allianz mit 9,50 Mrd. Euro.

BASF kam auf ein operatives Ergebnis von 8,97 Mrd. Euro.

Die meisten Aktien hat die

Deutsche Telekom im Umlauf. Es gibt immerhin 4.451.175.103 T-Aktien. Von dem Stromversorger

E.ON existieren 2.001.000.000 Anteilscheine.

SAP hat immerhin 1.228.504.232 Aktien emittiert. Da kann der Kunststoffverarbeiter

Simona nicht mithalten. Die Gesellschaft aus Kirn kommt gerade einmal auf 600.000 Aktien. Beim gegenwärtigen Kurs von 315 Euro erreicht der Small Cap damit aber immer noch eine Kapitalisierung von 94,5 Mio. Euro und sticht damit etliche Nebenwerte aus.

[sws_blue_box box_size="585"]Ihnen gefallen solche Auswertungen? Unsere Excel-Datenbank DataSelect bietet Ihnen alle Kennzahlen für die eigene Aktien-Analyse – für mehr als 600 deutsche Titel.

Klicken Sie hier.[/sws_blue_box]

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach

HIER anklicken.[/sws_red_box]...

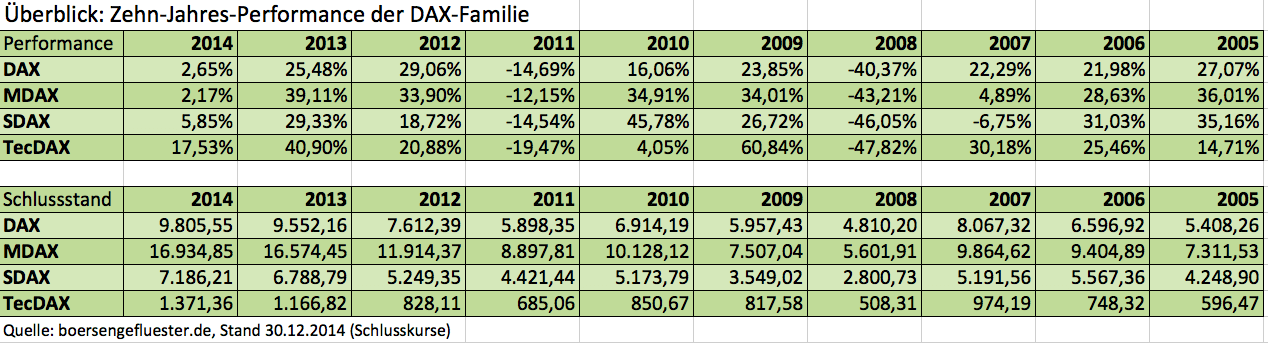

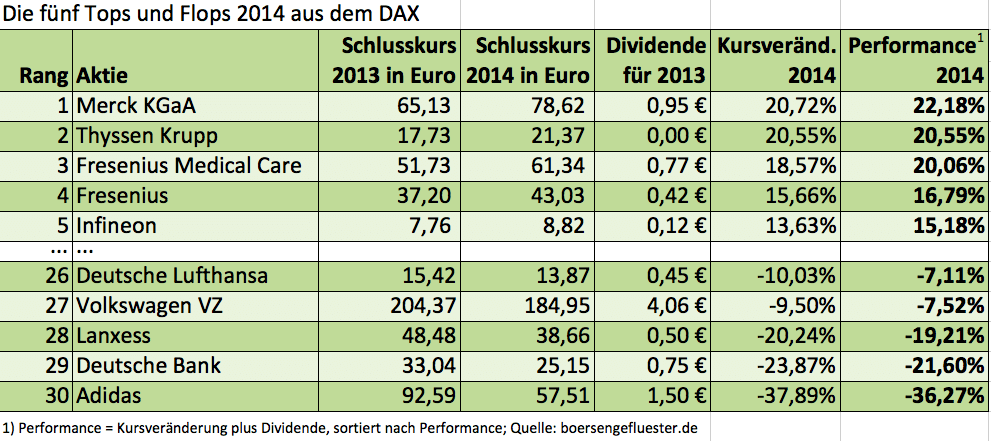

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

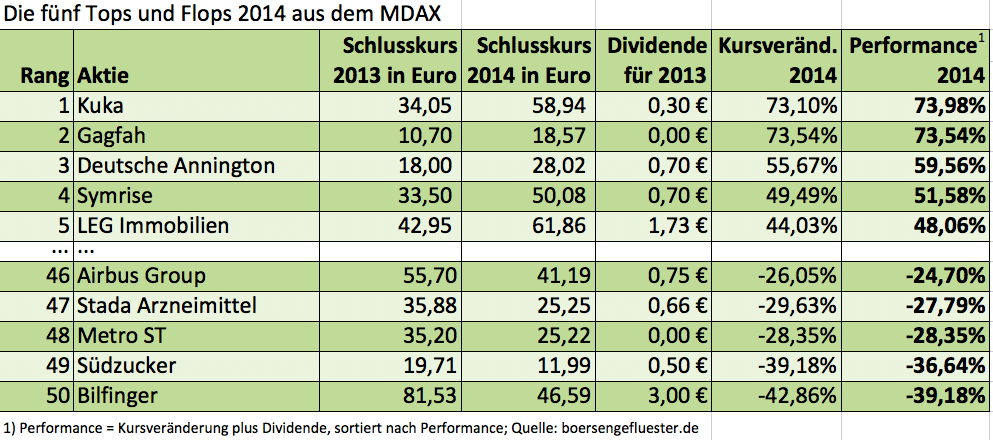

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

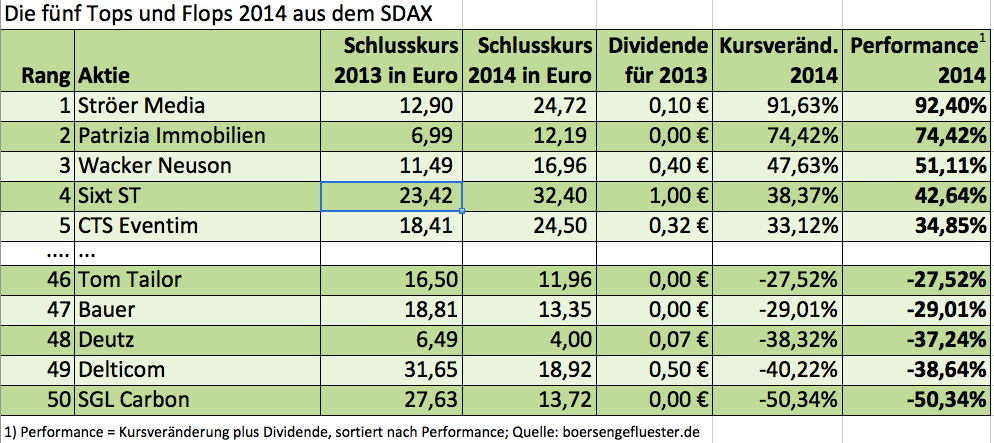

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

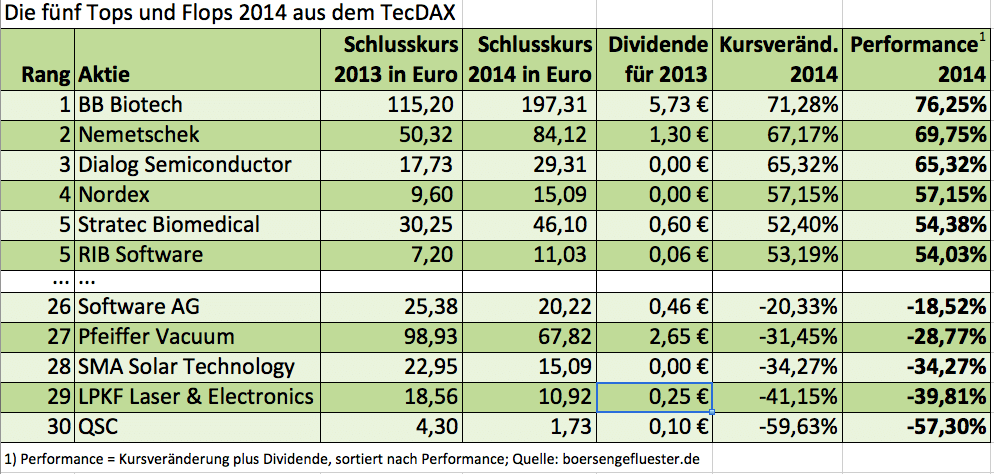

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

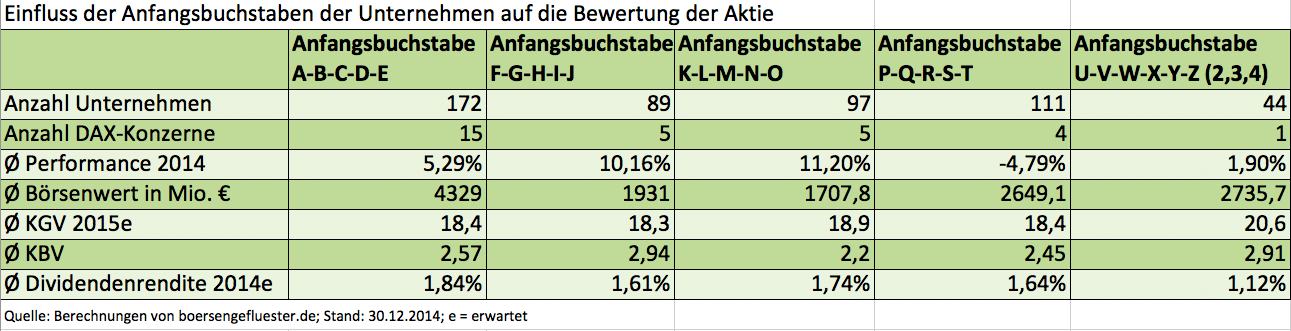

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

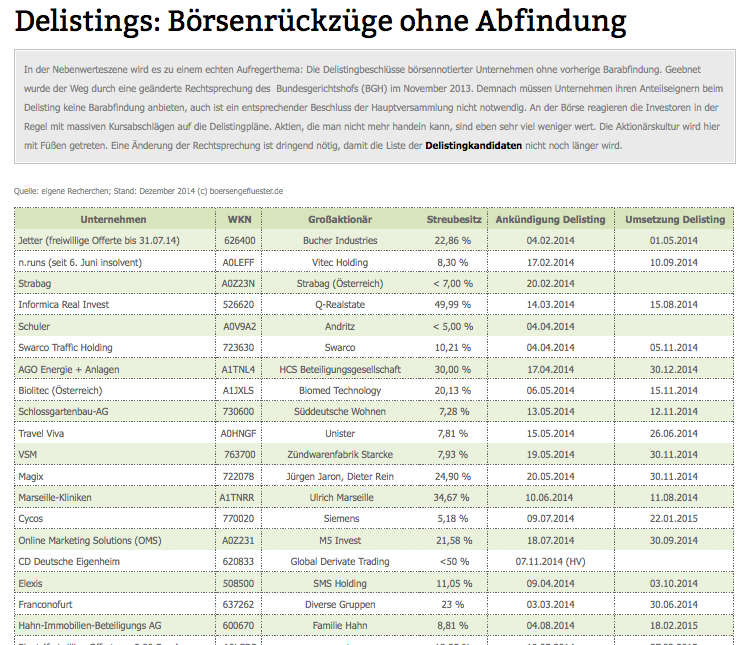

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

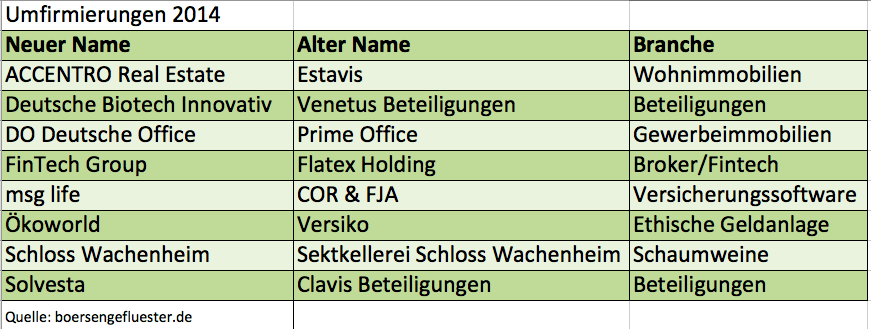

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Foto: Siemens AG

[sws_green_box box_size="585"]Sie interessieren sich für derartige statistische Auswertungen? Tipp von boersengefluester.de: In unserem HV- und Dividendenkalender finden Sie alle notwendigen Informationen. In diesem Fall einfach auf das DAX-Symbol im Ampelsystem klicken. Dann öffnet sich eine Tabelle mit vielen nutzwertigen Infos rund um die 30 DAX-Werte, die Sie nach ihren Wünschen sortieren können. Probieren Sie es einmal! Zu dem HV- und Dividenden-Kalender kommen Sie HIER.[/sws_green_box]...

Foto: Siemens AG

[sws_green_box box_size="585"]Sie interessieren sich für derartige statistische Auswertungen? Tipp von boersengefluester.de: In unserem HV- und Dividendenkalender finden Sie alle notwendigen Informationen. In diesem Fall einfach auf das DAX-Symbol im Ampelsystem klicken. Dann öffnet sich eine Tabelle mit vielen nutzwertigen Infos rund um die 30 DAX-Werte, die Sie nach ihren Wünschen sortieren können. Probieren Sie es einmal! Zu dem HV- und Dividenden-Kalender kommen Sie HIER.[/sws_green_box]...

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach HIER anklicken.[/sws_red_box]...

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach HIER anklicken.[/sws_red_box]...